АУФИ | Показатели рентабельности — ROE, ROA, ROI

Коэффициенты рентабельности позволяют оценить эффективность деятельности фирмы. Обычно они используются в качестве меры прибыли, полученной компанией в течение определенного периода времени, на основе ее уровня продаж, активов, задействованного капитала и прибыли на акцию. Кредиторов также интересуют коэффициенты рентабельности, потому что они указывают на способность компании выполнять свои обязательства по выплате процентов.

Такие показатели рентабельности, как ROE, ROA и ROI, позволяют оценивать и сравнивать разные компании и понимать, почему одна фирма может стоить больше и торговаться с более высокими фундаментальными коэффициентами, чем другие. Они позволяют отвечать на следующие вопросы:

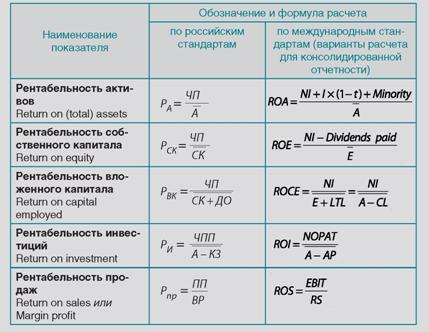

Рентабельность собственного капитала (ROE) — Сколько акционерного капитала требуется для получения определенной суммы посленалоговой чистой прибыли?

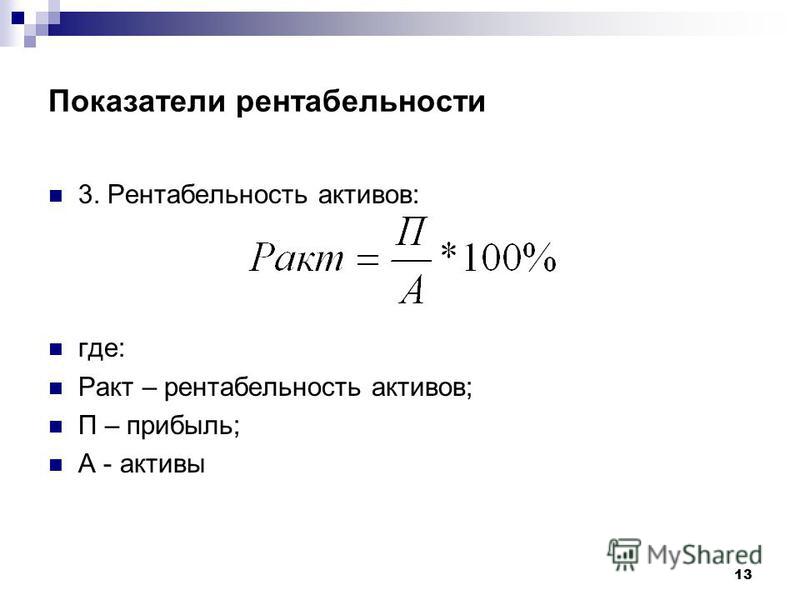

Рентабельность активов (ROA) — Сколько активов требуется для получения определенной суммы посленалоговой чистой прибыли?

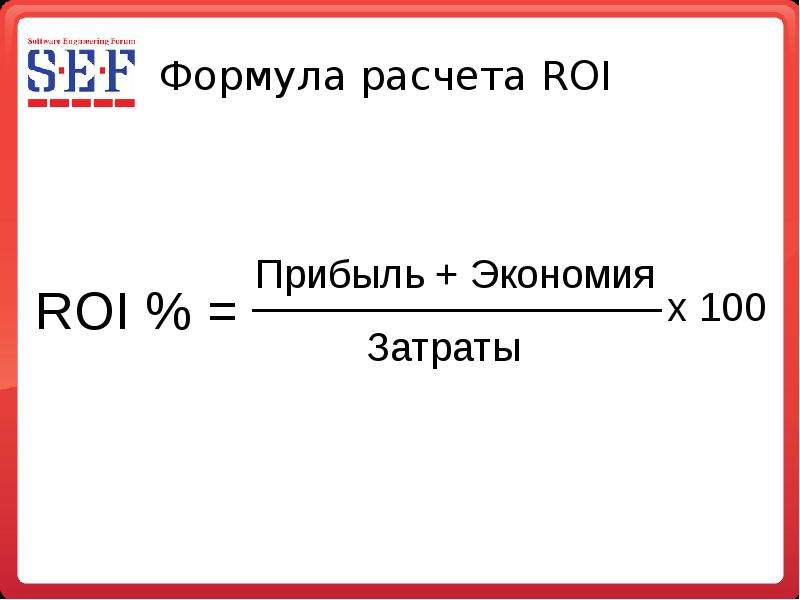

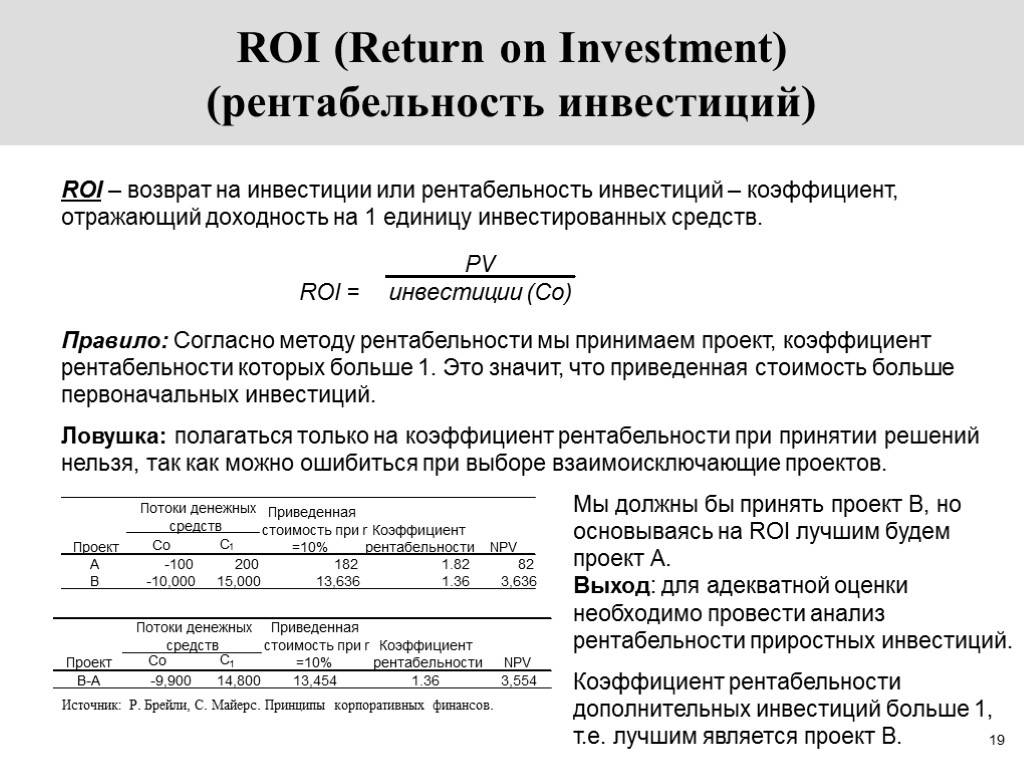

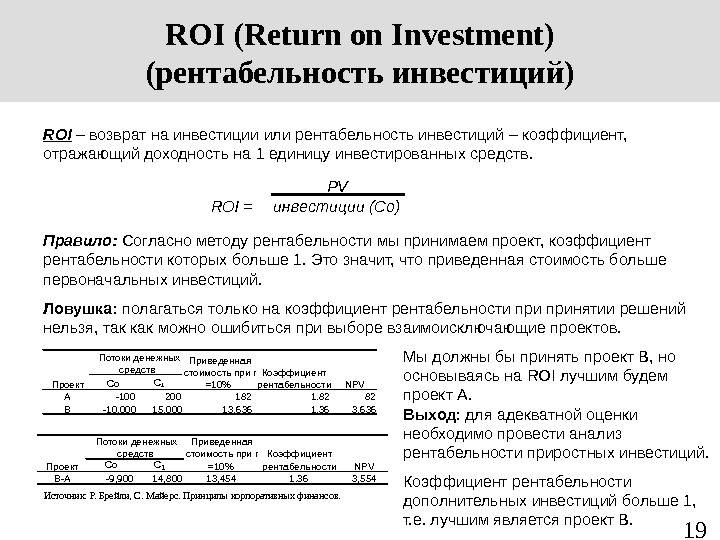

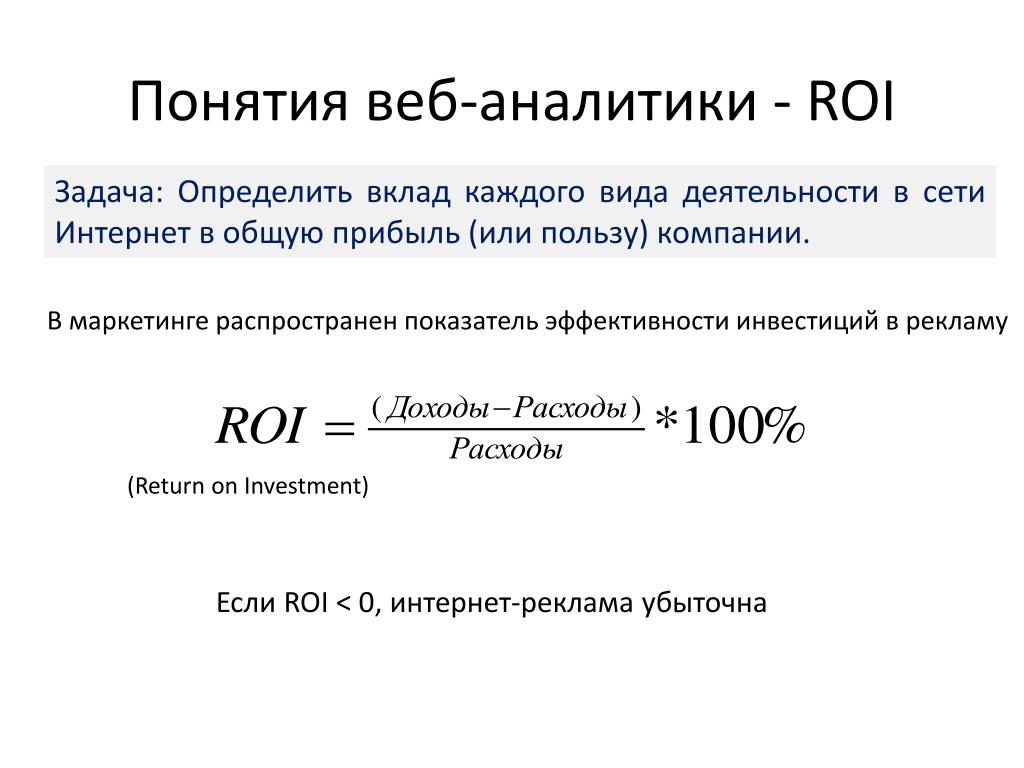

Рентабельность инвестиций (ROI) — Какую прибыль после вычета налогов приносит компания для всех своих инвесторов с постоянного капитала?

В балансе компании:

Активы предприятия = Акционерный капитал + Краткосрочные обязательства + Долгосрочные обязательства.

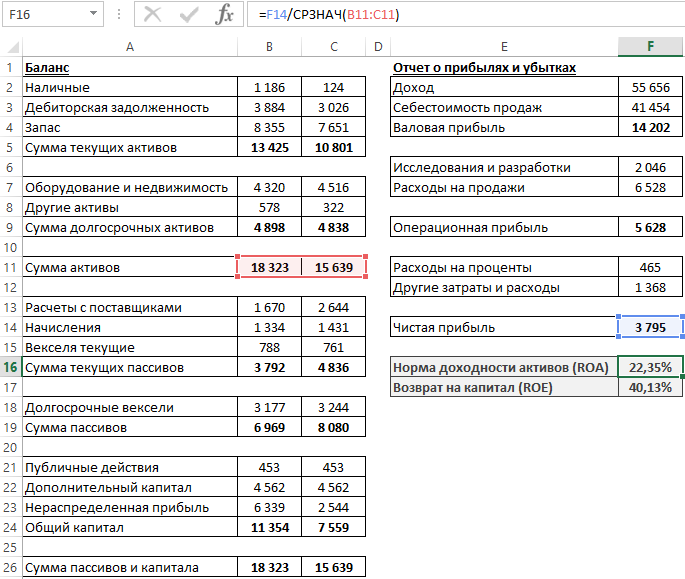

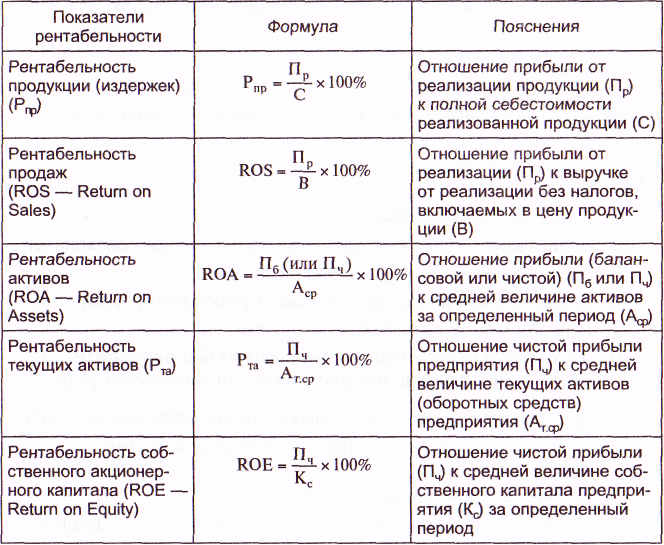

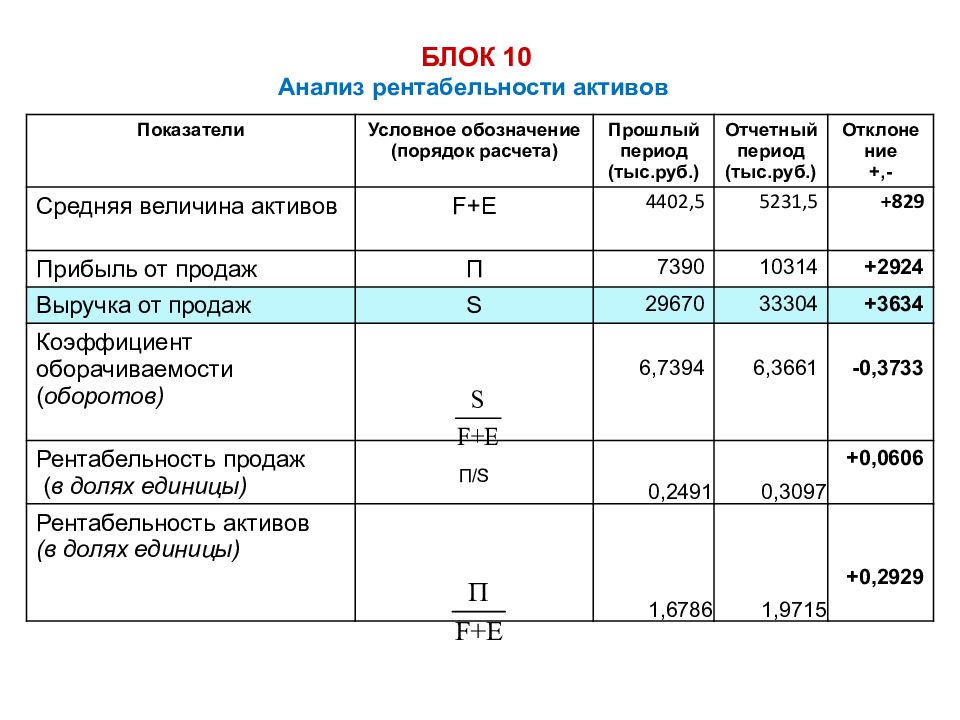

ROA = Чистая прибыль / Активы предприятия = отношение чистой прибыли после налогообложения к средней сумме активов. ROA измеряет операционную эффективность компании на основе прибыли, полученной фирмой от ее общих активов. Привлекательнее для вложений компания с большим коэффициентом ROA.

ROE = Чистая прибыль / Акционерный капитал = отношение чистой прибыли после налогообложения к средней сумме капитала акционеров. Этот коэффициент измеряет норму прибыли акционеров на их инвестиции в компанию.

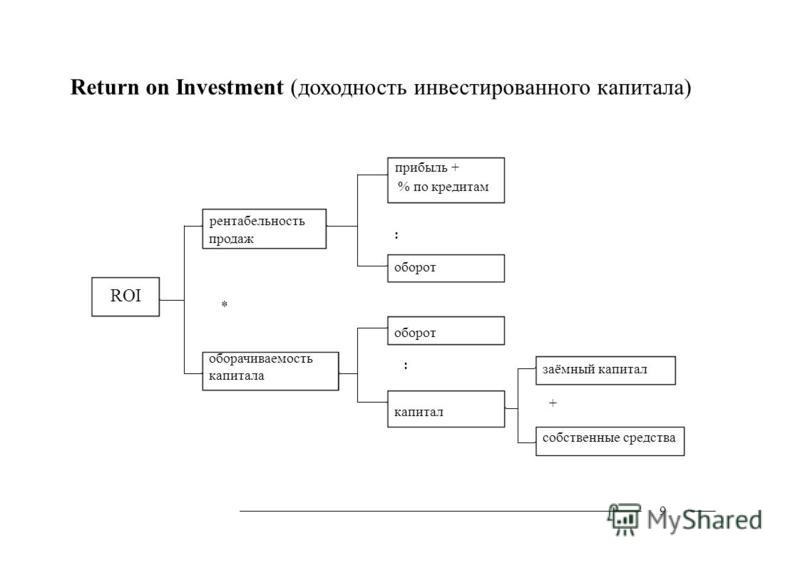

ROI = Чистая прибыль / (Акционерный капитал + Долгосрочный долг). Он измеряет эффективность фирмы в использовании инвестированного капитала, выражает способность компании генерировать ожидаемую доходность на основе использования и управления инвестируемыми ресурсами акционеров. Другое название – коэффициент рентабельности постоянного капитала.

Рентабельность собственного капитала (ROE) и рентабельность активов (ROA) являются двумя наиболее важными показателями для оценки того, насколько эффективно управленческая команда компании выполняет свою работу по управлению вверенным ей капиталом. Основное различие между ROE и ROA — это учёт финансового рычага или долга (Соотношение долга к акционерному капиталу, D/E, Debt/Eq). При отсутствии долга акционерный капитал равен общим активам компании. В таком случае ROE = ROA.

Основное различие между ROE и ROA — это учёт финансового рычага или долга (Соотношение долга к акционерному капиталу, D/E, Debt/Eq). При отсутствии долга акционерный капитал равен общим активам компании. В таком случае ROE = ROA.

Но если компания пользуется финансовым рычагом, ее ROE превысит ROA, поскольку акционерный капитал равен активам за вычетом общего долга, и компания, привлекая долговое финансирование, увеличивает свои активы за счет поступающих денежных средств.

Например, если сравнивать компании Apple и Microsoft, имеющие ROE в размере 75% и 40,7% соответственно, можно заключить, что Apple выглядит привлекательнее. Однако, если учесть, что у Apple почти в 3 раза выше соотношение долга к акционерному капиталу (Debt/Eq = 1,73 против 0,6), становится понятна причина этого различия, с учётом того, что показатели ROA у Apple и Microsoft близки, и составляют 17,6% и 16,2% соответственно.

ROE и ROI — это соотношения прибыльности и быстрый способ оценить финансовое состояние компании для инвестиций. Однако, оба показателя используются для разных целей и не являются полностью взаимозаменяемыми. У обоих есть свои преимущества и недостатки.

Однако, оба показателя используются для разных целей и не являются полностью взаимозаменяемыми. У обоих есть свои преимущества и недостатки.

ROE может быть завышен из-за использования долга, при этом долг может со временем сильно вырасти. Согласно базовым принципам корпоративной оценки, доход компании должен быть по меньшей мере в 2 раза выше отрицательных денежных потоков на обслуживание долга. Поэтому ориентация только на ROE может заставить инвестора упустить из поля зрения критичную долговую нагрузку.

С другой стороны, ROI дает четкое представление о прибыли, которую получает компания ещё до того, как привлечёт новый долг. Положительная рентабельность инвестиций будет указывать на то, что компания находится в хорошем финансовом состоянии и использует свои заимствования для большего расширения.

Однако, у ROI есть свои недостатки. Например, при использовании ROI иногда бывает трудно связать доход с какими-либо конкретными инвестициями. Условно предположим, что компания, которая нанимает стороннего менеджера по маркетингу, на самом деле не сможет знать, какой именно доход она получает от его усилий.

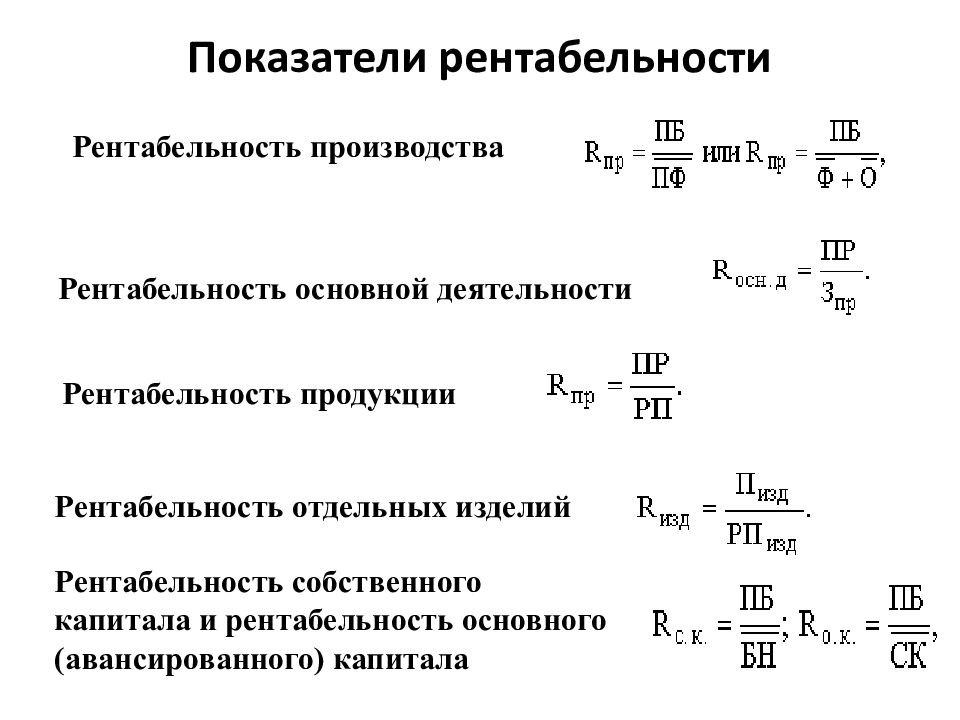

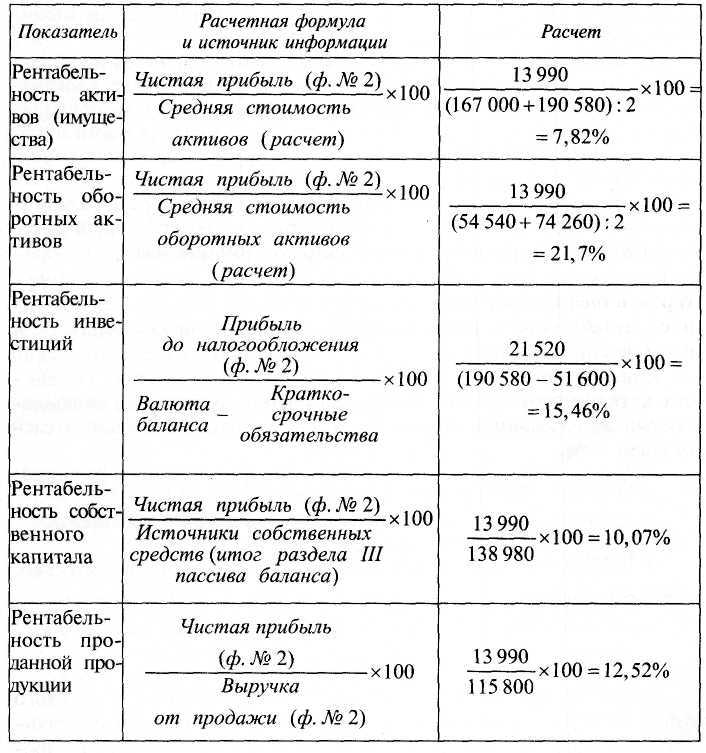

Помимо вышеуказанных показателей, инвесторы могут использовать: — ROS (Рентабельность продаж = Реализационная прибыль/Доход от продаж) — ROM (Рентабельность продукции = Чистая прибыль/Себестоимость)

— RCA (Рентабельность оборотных активов = Чистая прибыль/Оборотные активы) — RFA (Рентабельность внеоборотных активов = Чистая прибыль/Долгосрочные активы) — ROL (Рентабельность персонала = Чистая прибыль/Среднесписочная численность персонала)

Поскольку показатели рентабельности сами по себе не идеальны, рекомендуется использовать их в связке с другими показателями, чтобы принять обоснованное решение. По отдельности можно упустить немаловажные детали, но вместе они могут стать достаточно полезными индикаторами рентабельности инвестиций.

что такое, формула по балансу, нормативное значение

Последнее обновление:

Значение весомое для построения финансового графика деятельности, созданного инвесторами производства.

Что такое рентабельность собственного капитала

Определение понятия рентабельности собственного капитала

Это важнейший из показателей финучета, обозначающий соотношение чистой прибыли акционера к сделанным вложениям в деятельность ООО. Он имеет весомое значение для инвесторов, которые жертвуют определённой частью личных сбережений для формирования уставных вложений фирмы. Взамен они вправе рассчитывать на прибыль фирмы в доле, соответствующей по размерам ранее выполненному вложению.

Посредством изучения доходности капитала можно выяснить, какой процент доходности принесет вложенный в дело каждый рубль. Изучая финансовую отчетность, собственник / учредитель фирмы сможет установить уровень прибыльности и её ценности для инвестирований.

Важно: в отличие от рентабельности активов, этот показатель капитала даёт возможность оценить степень доходности и эффективности работы вложенных личных денег.

Коэффициент даёт возможность изучить уровень доходности от продаж. Он не обеспечивает объективную оценку уровня эффективности бизнеса, так как в нём могут быть задействованы заёмные средства.

Отсюда следует, что показатель указывает на прибыль предприятия, получаемую для соучредителей.

Как рассчитать коэффициент рентабельности собственного капитала

Рентабельность собственных вложенных средств – это соотношение дохода к объекту вложения, в рассматриваемом случае к личным средствам. Чтобы получить интересующие данные, необходимо применить формулу, в которой размер вложений будет учтён.

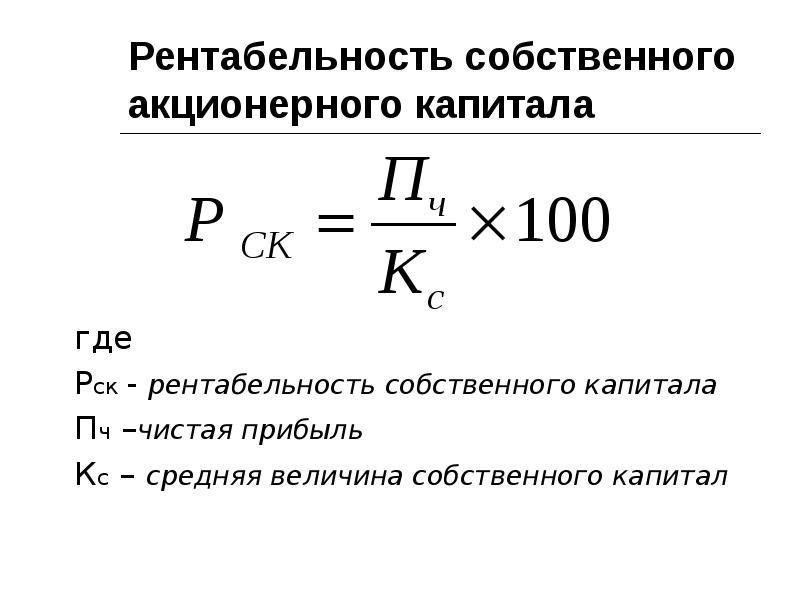

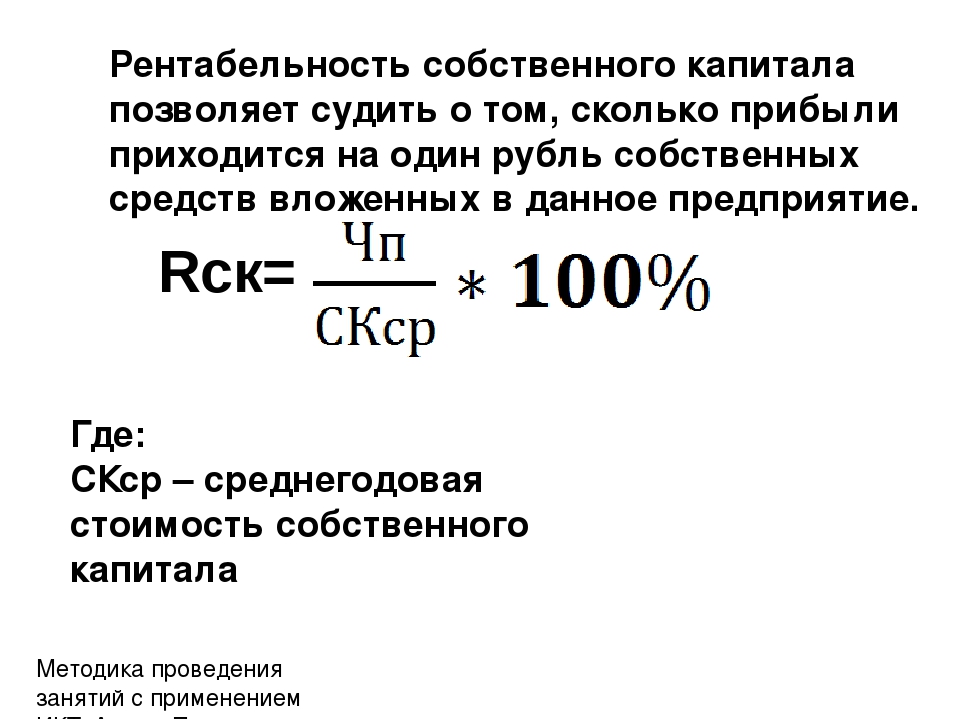

Сокращенно обозначается показатель, как ROE согласно международным источникам. С учетом данной аббревиатуры используется формула для исчислений:

ROE = Пр / СК × 100

В ней:

- Пр – чистые поступления, только она используется для расчёта;

- СК – личный размер вливаний в сделку.

Для вычитаний берется средний его показатель, полученный в результате сложения данных на начало и конец периода и их деления на 2.

Для вычитаний берется средний его показатель, полученный в результате сложения данных на начало и конец периода и их деления на 2.

Важно: полученный показатель рентабельности от личного капитала является относительным, выраженным в процентном эквиваленте.

Формула Дюпона

Дополнительно рентабельность собственного заработанного капитала определяется с использованием формулы Дюпона. Ее составляющие такие:

ROE = (Пр / Выр) * (Выр / Акт) * (Акт / СК)

В приведенном алгоритме кроме рассматриваемых выше показателей добавились: выручка – Выр и активы – Акт.

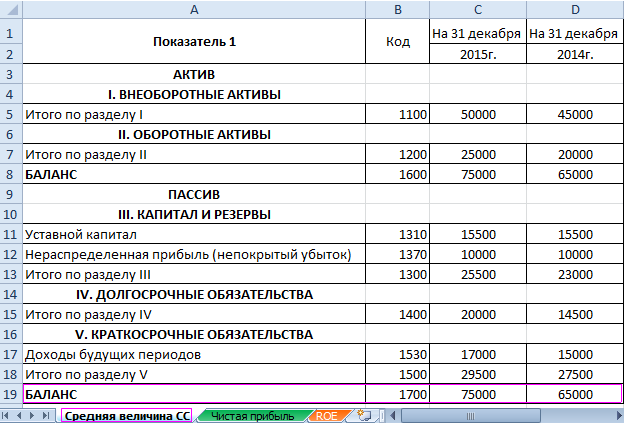

Формула расчёта рентабельности собственного капитала по балансу

Итог по балансу исчисляется математически согласно бухгалтерской информации, но также его доступно просмотреть в документах бухгалтера. Для этого достаточно уметь их читать.

Чтобы получить данные, необходимо излучить информацию в записях баланса таблицы 1 и в финансовой отчётности по итогам, составленной в таблице 2.

Коэффициент рентабельности собственного капитала вычитается при помощи следующей формулы по балансу

ROE = стр. 2400 формы 2 / стр. 1300 формы 1 * 100.

Нормативное значение рентабельности собственного капитала

Чтобы трезво оценить уровень доходности личных инвестиций по отдельному направлению деятельности, нужно сравнить полученный показатель с идентичным по вложениям в другие направления.

После проведения расчёта учитывается процентный показатель ROE, который в развитых странах должен быть не ниже 10 – 12%. При значительной инфляции в стране показатель превышает обозначенный результат. Поэтому в России нормой считается его значение в 20%.

При минусовом значении следует наращивать мощности личных инвестиций. При значительном превышении среднего показателя возникают повышенные инвестиционные риски.

Использование коэффициента рентабельности собственного капитала

После получения данных путем применения одной из формулы или нескольких проводится их анализ. Он необходим для определения эффективности работы в избранном направлении и корректировки дальнейших действий. Уровень коэффициента влияет на величину дивидендов участников и ценность компании в целом.

Он необходим для определения эффективности работы в избранном направлении и корректировки дальнейших действий. Уровень коэффициента влияет на величину дивидендов участников и ценность компании в целом.

Анализ определяет:

- уровень грамотного использования финансовых инструментов компанией, в том числе и привлечённых средств из вне после сопоставления результатов по рентабельности личных инвестиций и активов;

- в процессе изучения данных не стоит пренебрегать коэффициентом доходности заёмных средств. Прибыль от применения займа должна превышать размер процентов по уплате за его использование;

- большой коэффициент ROE, значительно превышающий установленный средний результат является следствием большого финансового рычага. Это значит, что доля заёмных средств значительно превышает долю собственных вложений.

Важно: право определять оправданность подобных финансовых рисков принадлежит владельцам компании.

Чтобы реально оценить ситуацию на предприятии, необходимо систематически проводить расчёт коэффициентов для их сравнения за несколько периодов.

На основании проведенного расчёта можно делать выводы относительно:

- Увеличения объёма личных средств

- Роста общей суммы долговых обязательств

- Снижения уровня оборачиваемости активов

- Роста прибыли фирмы

- Увеличения финансовых рисков.

После получения данных и объективной оценки ситуации можно нивелировать дальнейшие действия для улучшения финансового микроклимата.

Заключение

Описанный показатель в бухгалтерии является основной информацией, которую изучают учредители, чтобы реально оценить уровень собственных доходов. Также он важен и для потенциальных инвесторов, которые собрались делать вложения в новые уже действующие проекты. При точном подсчёте коэффициента за каждый период работы фирмы можно определить график доходности и при её падении изменить финансирование или поле деятельности.

Заказать бесплатную консультацию юристаПохожие статьи

Рентабельность собственного капитала. Формула рентабельности собственного совокупного капитала, расчет, анализ

Формула рентабельности собственного совокупного капитала, расчет, анализ

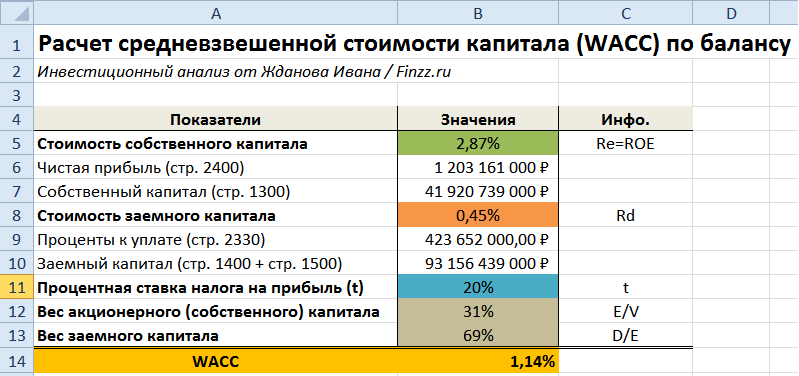

Рентабельность собственного капитала – это коэффициент равный соотношению чистого дохода к совокупной стоимости капитала организации. Данный показатель является ключевым для крупных инвесторов, поскольку именно анализ рентабельности капитала позволяет оценить, насколько эффективно вложены денежные средства. Собственники вкладывают ресурсы в уставный фонд и за это регулярно получают часть прибыли предприятия, а рентабельность капитала позволяет рассчитать доход, полученный с единицы вложенных средств. Для подсчета рентабельности собственного капитала используется информация бухгалтерской отчетности (в частности, баланса).

Последние новости:

Рентабельность собственного капитала (формула)

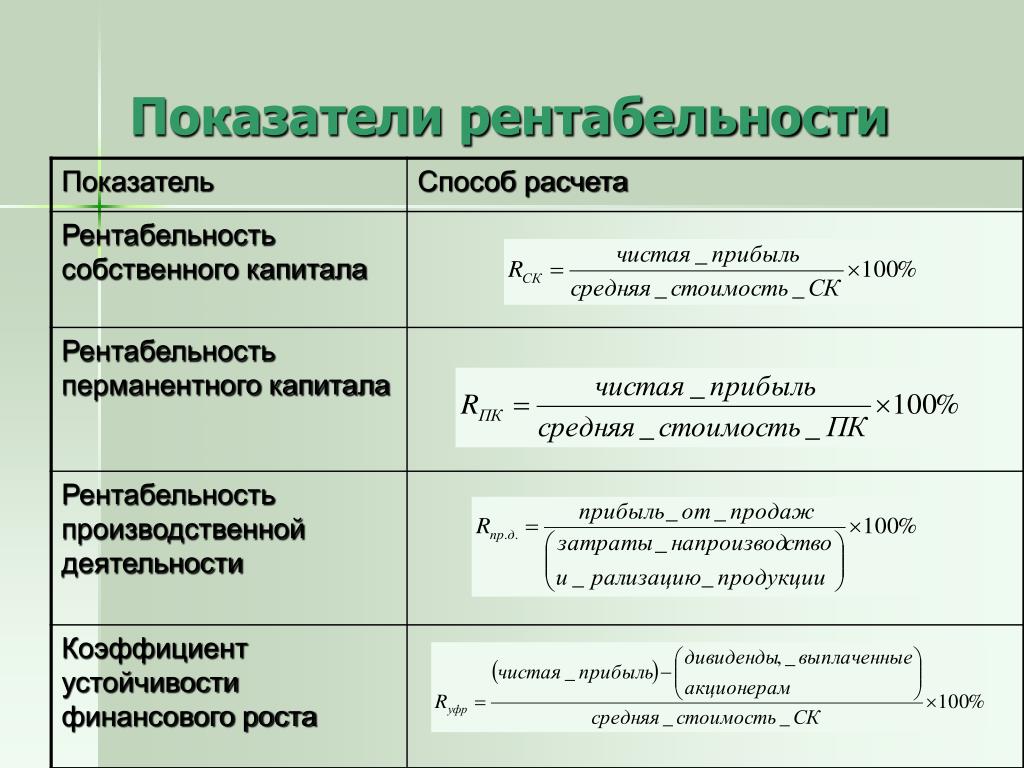

Рентабельность капитала – это чистая прибыль, деленная на собственный капитал и умноженная на 100 (для перевода в проценты).

Показатель чистого дохода указывается на основании отчета о прибылях и убытках; стоимость собственного капитала берут из пассива бухгалтерского баланса и, как правило, высчитывают среднее значение ((стоимость в начале + стоимость в конце отчетного периода) / 2).

Рентабельность собственного капитала (формула Дюпона)

Трехуровневый анализ осуществляется с помощью формулы Дюпона, которая рассматривает рентабельность капитала как произведение трех базовых показателей: рентабельности продаж (прибыль, деленная на выручку), оборачиваемости активов (выручка, деленная на активы) и финансового левереджа (соотношение ссудного и собственного капитала).

Если предприятие имеет неудовлетворительные показатели рентабельности собственного капитала, то данная формула позволяет понять, что конкретно привело к таким результатам.

Нормативные значения коэффициента рентабельности

На основе только лишь индекса рентабельности собственного капитала невозможно дать объективную оценку эффективности деятельности компании. Зачастую в уставном фонде компании достаточно велика доля заемных средств, что совсем не обязательно говорит о негативных тенденциях. Поэтому рентабельность капитала, в первую очередь, отражает доходность инвестированных средств. А чтобы оценить, насколько эффективно вложены средства, показатель доходности сопоставляют с другими возможными способами получения прибыли, а именно, со ставкой по банковским вкладам.

А чтобы оценить, насколько эффективно вложены средства, показатель доходности сопоставляют с другими возможными способами получения прибыли, а именно, со ставкой по банковским вкладам.

Минимально допустимое значение коэффициента рентабельности собственного капитала рассчитывается как средний процент по банковским депозитам, умноженный на разницу единицы и налога на прибыль.

Таким образом, в случаях, когда рентабельность капитала опускается ниже этой нормы, инвестору выгоднее перевести деньги на депозит или вложить их в другую компанию.

В общих случаях, высокий показатель рентабельности говорит о высокой прибыли на единицу вложенного капитала и является положительной характеристикой. Однако значение коэффициента может увеличиваться и за счет большой доли ссудного капитала в уставном фонде, что, в свою очередь, говорит о финансовой нестабильности и высоких рисках. Это и отражает основной закон предпринимательской и инвестиционной деятельности: чем больше получаемая прибыль, тем выше риски.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Показатель ROE — это суть бизнеса

В рамках акции «Коммент.Арс» пользователь Alexis1273 задает нам следующий вопрос: Почему Вы так много внимания уделяете показателю ROE?

ROE (Return on Equity) — это показатель рентабельности собственного капитала компании, который демонстрирует отношение чистой прибыли к собственному капиталу компании. То есть ROE в 20% означает, что каждый рубль собственного капитала принес 20 копеек чистой прибыли.

ROE — это ключевой показатель для собственников бизнеса. Он позволяет определить эффективность и целесообразность ведения бизнеса. Чем выше ROE, тем выше эффективность, с которой в компании работают средства акционеров. При этом, если соотнести ROE с рыночной ставкой доходности (ROE/r), то можно определить эффективность работы средств акционеров в сравнении с рыночной доходностью, которую может получить инвестор. Это, в свою очередь, позволяет определить целесообразность ведения бизнеса. Если ROE компании стабильно ниже рыночных ставок доходности, то эффективнее будет ликвидировать компанию и вложить средства в рыночные активы. Например, если ROE некой компании стабильно держится на уровне 5% и нет перспектив увеличения ROE, то собственнику бизнеса будет рациональнее продать активы компании, а полученные средства положить на банковский депозит под ставку в 8%.

Это, в свою очередь, позволяет определить целесообразность ведения бизнеса. Если ROE компании стабильно ниже рыночных ставок доходности, то эффективнее будет ликвидировать компанию и вложить средства в рыночные активы. Например, если ROE некой компании стабильно держится на уровне 5% и нет перспектив увеличения ROE, то собственнику бизнеса будет рациональнее продать активы компании, а полученные средства положить на банковский депозит под ставку в 8%.

«Вложение в акции — это вложение в бизнес» — так звучит один из постулатов инвестирования компании Арсагера. Именно поэтому мы оцениваем бизнес с позиции собственника, уделяя максимальное внимание показателю ROE как отражению эффективности бизнеса.

В рамках методики прогнозирования цен на акции УК «Арсагера» показатель ROE используется для расчета прогнозного значения коэффициента P/BV. Фактически, коэффициент P/BV — это соотношение рентабельности собственного капитала (ROE) к требуемой доходности (то есть ставке r).

P/BV = (P/E)/(BV/E) = (E/BV)/(E/P) = ROE/r

Таким образом, аналитикам необходимо спрогнозировать стабильное значение ROE и требуемую доходность для определенной компании, что позволяет получить прогнозное значение коэффициента P/BV. Если мы умножим его на прогноз балансовой стоимости компании (BV), то получим стоимость компании в будущем. Подробнее с данным коэффициентом можно ознакомиться на нашем сайте в статье «Коэффициент P/BV (P/B)».

Отдельно рассмотрим вопрос расчета ROE. Можно встретить трактовку расчета ROE, когда чистую прибыль соотносят к среднему за период значению собственного капитала. Однако данный подход, на наш взгляд, несколько искажает суть показателя, занижая значение ROE, особенно при высоких показателях прибыли.

ROE — это ставка, под которую в компании работают средства акционеров. Можно сказать, что ROE — это доходность бизнеса. Соответственно, для расчета этой доходности (как и любой другой) необходимо соотносить размер инвестированных средств (собственного капитала) с полученным результатом (прибылью компании). Таким образом, ROE рассчитывается как отношение чистой прибыли к размеру собственного капитала компании на начало отчетного периода (как правило, года).

Таким образом, ROE рассчитывается как отношение чистой прибыли к размеру собственного капитала компании на начало отчетного периода (как правило, года).

Калькулятор процентов

Наш калькулятор процентов может помочь определить выплаты процентов и окончательный баланс не только по фиксированной основной сумме, но и по дополнительным периодическим взносам. Существуют также дополнительные факторы, доступные для рассмотрения, такие как налог на процентный доход и инфляция. Чтобы понять и сравнить различные способы начисления процентов, воспользуйтесь нашим калькулятором сложных процентов .

Результаты

Разбивка |

Накопление сальдо Связанный калькулятор инвестиций | Калькулятор средней доходности | Калькулятор ROI

Проценты — это компенсация, выплачиваемая заемщиком кредитору за использование денег в качестве процента или суммы.Концепция интереса лежит в основе большинства финансовых инструментов в мире. Хотя проценты зарабатываются, они отличаются от прибыли тем, что они получают кредитор, а не владелец актива или инвестиции, хотя проценты могут быть частью прибыли от инвестиций.

Существует два различных метода накопления процентов, которые подразделяются на простые проценты и сложные проценты.

Простой процент

Ниже приводится базовый пример того, как работают проценты.Дерек хотел бы занять у банка 100 долларов (обычно называемых основной суммой) на один год. Банк требует 10% годовых. Для начисления процентов:

100 долларов США × 10% = 10

долларов США Этот процент добавляется к основной сумме долга, и сумма становится обязательной выплатой Дерека банку.

100 + 10 = 110

Дерек должен банку 110 долларов через год, 100 долларов в качестве основной суммы и 10 долларов в качестве процентов.

Предположим, что Дерек хотел занять 100 долларов на два года вместо одного, и банк рассчитывает проценты ежегодно.С него просто взимали процентную ставку дважды, один раз в конце каждого года.

100 долларов США + 10 долларов США (год 1) + 10 долларов США (год 2) = 120 долларов США

Дерек должен банку 120 долларов два года спустя, 100 долларов в качестве основной суммы и 20 долларов в качестве процентов.

Формула для расчета простых процентов:

проценты = (основная сумма) × (процентная ставка) × (срок)

Если речь идет о более сложных частотах подачи процентов, например, ежемесячно или ежедневно, используйте формулу:

проценты = (основная сумма) × (процентная ставка) × (срок) / (частота)

Однако простые проценты очень редко используются в реальном мире. Даже когда люди используют повседневное слово «интерес», они обычно имеют в виду интерес, который составляет составной элемент.

Даже когда люди используют повседневное слово «интерес», они обычно имеют в виду интерес, который составляет составной элемент.

Сложные проценты

Для начисления процентов требуется более одного периода, поэтому давайте вернемся к примеру, когда Дерек заимствовал у банка 100 долларов на два года под 10% годовых. В первый год мы начисляем проценты как обычно.

100 долларов США × 10% = 10

долларов СШАЭти проценты добавляются к основной сумме долга, и сумма становится обязательной выплатой Дерека банку на данный момент.

100 + 10 = 110

Однако год заканчивается, и наступает другой период. Для начисления сложных процентов вместо первоначальной суммы используется основная сумма + любые проценты, накопленные с тех пор. В случае Дерека:

110 долларов США × 10% = 11

долларов СШАПроцентные расходы Дерека в конце второго года составляют 11 долларов. Это добавляется к сумме задолженности после 1 года:

.

110 + 11 = 121

По окончании ссуды банк получает от Дерека 121 доллар вместо 120, если бы вместо этого использовались простые проценты.Это потому, что проценты также начисляются на проценты.

Чем чаще начисляются проценты в течение определенного периода времени, тем выше будут начисляться проценты по первоначальной основной сумме. Ниже приведен график из Википедии, показывающий именно это: инвестиции в размере 1000 долларов США при различных частотах начисления сложных процентов, приносящие 20% -ный доход.

Вначале разница между всеми частотами небольшая, но со временем они начинают медленно расходиться. Это сила сложных процентов, о которой все любят говорить, и проиллюстрированная на краткой диаграмме.Непрерывное соединение всегда будет иметь наивысшую доходность из-за использования математического предела частоты начисления сложных процентов, которая может происходить в течение определенного периода времени.

Правило 72

Любой, кто хочет вычислить сложные проценты в уме, может найти правило 72 очень полезным. Не для точных расчетов, как это дают финансовые калькуляторы, а для того, чтобы получить представление о приблизительных цифрах. В нем говорится, что для определения количества лет (n), необходимого для удвоения определенной суммы денег при любой процентной ставке, просто разделите 72 на ту же ставку.

Пример: Сколько времени нужно, чтобы удвоить 1000 долларов при 8% процентной ставке?

п = 72/8 = 9

Потребуется 9 лет, чтобы 1000 долларов превратились в 2000 долларов под 8% годовых. Эта формула лучше всего работает для процентных ставок от 6 до 10%, но она также должна работать достаточно хорошо для любых ставок ниже 20%.

Фиксированная и плавающая процентная ставка

Процентная ставка по ссуде или сбережениям может быть «фиксированной» или «плавающей». Ссуды или сбережения с плавающей ставкой обычно основаны на некоторой справочной ставке, такой как U. S. Ставка по фондам Федеральной резервной системы (ФРС) или LIBOR (Лондонская межбанковская ставка предложения). Обычно ставка по ссуде немного выше, а норма сбережений немного ниже справочной ставки. Разница идет в прибыль банка. И ставка ФРС, и LIBOR представляют собой краткосрочные межбанковские процентные ставки, но ставка ФРС является основным инструментом, который Федеральная резервная система использует для воздействия на предложение денег в экономике США. LIBOR — это коммерческая ставка, рассчитываемая на основе преобладающих процентных ставок между учреждениями с высокой кредитоспособностью.Наш калькулятор процентов работает только с фиксированными процентными ставками.

S. Ставка по фондам Федеральной резервной системы (ФРС) или LIBOR (Лондонская межбанковская ставка предложения). Обычно ставка по ссуде немного выше, а норма сбережений немного ниже справочной ставки. Разница идет в прибыль банка. И ставка ФРС, и LIBOR представляют собой краткосрочные межбанковские процентные ставки, но ставка ФРС является основным инструментом, который Федеральная резервная система использует для воздействия на предложение денег в экономике США. LIBOR — это коммерческая ставка, рассчитываемая на основе преобладающих процентных ставок между учреждениями с высокой кредитоспособностью.Наш калькулятор процентов работает только с фиксированными процентными ставками.

Взносы

Важно различать взносы в том, происходят ли они в начале или в конце периодов начисления сложных процентов. Периодические выплаты, которые происходят в конце, имеют на одну сумму меньше процентного периода для каждого взноса.

Ставка налога

Некоторые формы процентного дохода облагаются налогами, включая облигации, сбережения и депозитные сертификаты (CD). В США корпоративные облигации почти всегда облагаются налогом.Некоторые виды облагаются налогом полностью, а другие — частично; например, хотя проценты, полученные по облигациям федерального казначейства США, могут облагаться налогом на федеральном уровне, они освобождаются от налогообложения на уровне штата и на местном уровне. Налоги могут иметь очень большое влияние на конечный баланс. Например, если Дерек откладывает 100 долларов под 6% в течение 20 лет, он получит:

В США корпоративные облигации почти всегда облагаются налогом.Некоторые виды облагаются налогом полностью, а другие — частично; например, хотя проценты, полученные по облигациям федерального казначейства США, могут облагаться налогом на федеральном уровне, они освобождаются от налогообложения на уровне штата и на местном уровне. Налоги могут иметь очень большое влияние на конечный баланс. Например, если Дерек откладывает 100 долларов под 6% в течение 20 лет, он получит:

100 долларов США × (1 + 6%) 20 = 320,71 долларов США

Это не облагается налогом. Однако, если у Дерека предельная ставка налога 25%, он получит 239,78 доллара только потому, что ставка налога 25% применяется к каждому периоду начисления сложных процентов.

Уровень инфляции

Инфляция определяется как повышение общего уровня цен, при котором фиксированная сумма денег позволяет относительно меньше. Средний уровень инфляции в США за последние 100 лет колебался около 3%. Для сравнения: средняя годовая доходность индекса S&P 500 (Standard & Poor’s) в США составляет около 10%. Пожалуйста, обратитесь к нашему калькулятору инфляции для получения более подробной информации об инфляции.

Для сравнения: средняя годовая доходность индекса S&P 500 (Standard & Poor’s) в США составляет около 10%. Пожалуйста, обратитесь к нашему калькулятору инфляции для получения более подробной информации об инфляции.

Оставьте уровень инфляции равным 0 для быстрых обобщенных результатов.Но для реальных и точных чисел можно ввести цифры, чтобы учесть инфляцию.

Сочетание налогов и инфляции затрудняет рост реальной стоимости денег. Например, в США для среднего класса предельная ставка налога составляет 25%, а средний уровень инфляции составляет 3%. Для поддержания стоимости денег необходимо получить стабильную процентную ставку или доходность инвестиций в размере 4% или выше, а этого нелегко достичь.

Как менеджеры оценивают эффективность децентрализованных организаций?

Мэнди Двайер — президент и главный исполнительный директор Game Products, Inc., производитель игр и спортивных товаров, продаваемых в различные розничные магазины. Game Products, Inc. имеет три подразделения: спортивные товары, настольные игры и компьютерные игры. Каждое подразделение относительно автономно с отдельным менеджером, который независимо контролирует каждое подразделение. Мэнди Двайер обсуждает результаты последнего финансового года с Ларри Меск, финансовым директором компании:

имеет три подразделения: спортивные товары, настольные игры и компьютерные игры. Каждое подразделение относительно автономно с отдельным менеджером, который независимо контролирует каждое подразделение. Мэнди Двайер обсуждает результаты последнего финансового года с Ларри Меск, финансовым директором компании:

| Мэнди: | Анализируя наш сегментированный отчет о прибылях и убытках, кажется, что год для подразделения настольных игр был потрясающим.Прибыль существенно выросла по сравнению с прошлым годом, больше, чем у любого из двух других подразделений, и общая прибыль этого подразделения намного выше, чем у двух других. Карла Клеско, менеджер отдела настольных игр, заслуживает похвалы за ее прекрасную работу! Нам следует рассмотреть возможность пересмотра ее плана компенсации, чтобы увеличить ее годовой бонус на основе этих результатов. |

| Ларри: | Не так быстро, Мэнди. Я согласен с тем, что подразделение настольных игр успешно увеличило прибыль, но при определении того, насколько существенным является увеличение по сравнению с другими подразделениями, мы должны учитывать не только чистую прибыль (прибыль). Я согласен с тем, что подразделение настольных игр успешно увеличило прибыль, но при определении того, насколько существенным является увеличение по сравнению с другими подразделениями, мы должны учитывать не только чистую прибыль (прибыль). |

| Мэнди: | Что у вас на уме? |

| Ларри: | Для начала мы должны рассмотреть, какие ресурсы были вложены в подразделение настольных игр, и определить отдачу от этих ресурсов. Как вы помните, Карла вложила значительные средства в свое подразделение, в то время как менеджеры других подразделений этого не сделали.Естественно, мы ожидаем, что прибыль подразделения настольных игр вырастет больше, чем других подразделений. |

| Мэнди: | Я всегда сосредотачивался на чистой прибыли каждого подразделения. Какие показатели эффективности вы предлагаете нам использовать? Какие показатели эффективности вы предлагаете нам использовать? |

| Ларри: | У нас есть несколько вариантов. Рентабельность инвестиций (ROI), остаточный доход (RI) и экономическая добавленная стоимость (EVA) — три часто используемых показателя.Возможно, мы сможем обсудить это дополнительно в следующем месяце, как только у меня будет возможность собрать некоторую информацию. |

| Мэнди: | Отличная идея. Я с нетерпением жду ваших идей по этому вопросу в следующем месяце. |

Мэнди и Ларри ищут способы оценить работу трех менеджеров подразделения компании. Поскольку каждое подразделение отвечает не только за себестоимость продукции, как это было в главе 10 «Как менеджеры оценивают эффективность с помощью анализа отклонений затрат?», Высшее руководство должно оценить, насколько продуктивно каждый руководитель подразделения использует активы для получения прибыли. В этой главе основное внимание уделяется тому, как оценить работу менеджеров подразделений в децентрализованной организации.

В этой главе основное внимание уделяется тому, как оценить работу менеджеров подразделений в децентрализованной организации.

11.1 Использование децентрализованных организаций для управления операциями

Цель обучения

- Дайте определение термину «децентрализованная организация» и объясните преимущества и недостатки децентрализации.

Вопрос: Многие типы организаций децентрализует операции, чтобы лучше управлять каждым сегментом организации. Что означает децентрализация операций?

Ответ: Термин, используемый для описания этого типа организационной структуры: децентрализованных организаций . Децентрализованные организации: организации, которые делегируют принятие решений и операционные обязанности менеджерам каждого сегмента организации. Сегменты часто называют подразделениями или подразделениями. делегировать принятие решений и операционные обязанности менеджерам каждого сегмента организации. (Сегменты часто называют подразделениями или подразделениями.) Например, университеты часто разделены по дисциплинам с одним менеджером или деканом, ответственным за каждую дисциплину (физическое воспитание, социальные науки, бизнес и т. Д.). Розничные компании часто делятся на сегменты по регионам, где за каждый регион отвечает один менеджер. Сервисные компании часто сегментируются по категориям услуг, причем за каждую категорию отвечает один менеджер (например, бухгалтерская фирма разделена на аудиторскую и налоговую). Децентрализация не ограничивается конкретным типом организаций, и большинство организаций, которые выросли в размерах и сложности, в некоторой степени децентрализованы.

(Сегменты часто называют подразделениями или подразделениями.) Например, университеты часто разделены по дисциплинам с одним менеджером или деканом, ответственным за каждую дисциплину (физическое воспитание, социальные науки, бизнес и т. Д.). Розничные компании часто делятся на сегменты по регионам, где за каждый регион отвечает один менеджер. Сервисные компании часто сегментируются по категориям услуг, причем за каждую категорию отвечает один менеджер (например, бухгалтерская фирма разделена на аудиторскую и налоговую). Децентрализация не ограничивается конкретным типом организаций, и большинство организаций, которые выросли в размерах и сложности, в некоторой степени децентрализованы.

Причины децентрализации

Вопрос: Почему организации децентрализует операции?

Ответ: Организации часто децентрализуется по мере необходимости по мере своего расширения. Ответственность одного менеджера или группы менеджеров по управлению всей организацией может стать непосильной по мере увеличения количества предлагаемых продуктов.

Например, Game Products, Inc. начала с продажи двух настольных игр в несколько розничных магазинов на северо-востоке США.На тот момент компании не требовалось децентрализоваться, потому что она предлагала только два продукта, а географический регион, в котором они продавали эти продукты, был ограничен.

Несколько лет спустя Game Products расширила продажи в Канаде и на юго-востоке США, а также занялась производством компьютерных игр, купив небольшого производителя компьютерных игр. Хотя в то время операции не были децентрализованы — все решения по-прежнему принимались в штаб-квартире, — высшее руководство начало испытывать напряжение, пытаясь управлять двумя сегментами компании.Процесс принятия решений был громоздким и медленным, и компания начала упускать рыночные возможности, которые привели бы к увеличению продаж и прибыли.

Два года спустя Game Products решила выйти на рынок спортивных товаров, и высшее руководство и совет директоров согласились, что децентрализация имеет решающее значение для будущего успеха компании. В результате они назначили менеджера для управления каждым отделом. Это изменение позволило высшему руководству сосредоточиться на вопросах высокого уровня.таких как долгосрочное стратегическое планирование, и оно передало принятие решений в руки менеджеров, которые были хорошо знакомы с операциями своих отдельных подразделений.

В результате они назначили менеджера для управления каждым отделом. Это изменение позволило высшему руководству сосредоточиться на вопросах высокого уровня.таких как долгосрочное стратегическое планирование, и оно передало принятие решений в руки менеджеров, которые были хорошо знакомы с операциями своих отдельных подразделений.

Хотя Game Products в конечном итоге решили децентрализовать операции, у децентрализации есть свои преимущества и недостатки. На рисунке 11.1 «Децентрализованные и централизованные организации» показано, как операции будут выглядеть в Game Products, Inc., если операции будут децентрализованными или если они останутся централизованными.

Рисунок 11.1 Децентрализованные и централизованные организации

Преимущества децентрализации операций

Вопрос: Каковы преимущества децентрализации операций для таких компаний, как Game Products, Inc.?

Ответ: Такие организации, как Game Products, имеют тенденцию к децентрализации по мере роста и усложнения их операций. Преимущества децентрализации следующие:

Преимущества децентрализации следующие:

- Повышение квалификации. Вместо того, чтобы иметь одного менеджера или группу менеджеров, пытающихся принимать решения по широкому спектру продуктов, децентрализованные организации делегируют право принятия решений местным менеджерам, которые имеют опыт работы с конкретными продуктами.

- Более быстрые решения. Обладая повышенным опытом и полномочиями по принятию решений, местные менеджеры могут быстро принимать решения, не дожидаясь одобрения высшего руководства организации.

- Переориентация ответственности высшего руководства. Когда местные менеджеры сосредоточены на вопросах, важных для конкретного сегмента, высшее руководство может делегировать повседневные обязанности по принятию решений и сосредоточиться на более широких проблемах компании, таких как долгосрочное стратегическое планирование.

- Мотивация местных менеджеров.

Менеджеры, на которые возложена большая ответственность и контроль, необходимый для управления их ответственностью, обычно более мотивированы, чем те, кто просто выполняет приказы, отданные высшим руководством.Кроме того, децентрализованная структура дает возможность обучать местных менеджеров переходу на следующий уровень управления.

Менеджеры, на которые возложена большая ответственность и контроль, необходимый для управления их ответственностью, обычно более мотивированы, чем те, кто просто выполняет приказы, отданные высшим руководством.Кроме того, децентрализованная структура дает возможность обучать местных менеджеров переходу на следующий уровень управления.

Примечание 11.3 «Бизнес в действии 11.1» представляет собой реальный пример организации, которая выиграла от децентрализации.

Бизнес в действии 11,1

Преимущества децентрализации в муниципальном колледже

Sierra College расположен в одном из самых быстрорастущих округов Калифорнии.Набор студентов увеличился с 5 процентов до 10 процентов в год за последнее десятилетие. До этого стремительного роста в колледже декан каждого подразделения отвечал за большинство административных обязанностей. Например, декан отдела бизнеса и технологий отвечал за административные обязанности, такие как наем преподавателей и составление расписания занятий, которые предлагались на каждый семестр.

По мере увеличения набора студентов, предложения курсов и количества преподавателей до сотен, административные обязанности становились непосильными для каждого декана отделения.В результате руководство решило продолжить децентрализацию, создав должности заведующих отделами, чтобы помочь с административными обязанностями, относящимися непосредственно к каждому отделу. Это изменение дало каждому отделу (бизнесу, музыке, информатике и т. Д.) Больший контроль над повседневной деятельностью и позволило деканам сосредоточиться на более крупных вопросах колледжа, таких как стратегическое планирование и отношения с общественностью. Это также позволило быстрее реагировать на такие вопросы, как преподавательские задания и использование учебного пространства.

Источник: на основе опыта автора.

Недостатки децентрализации операций

Вопрос: Каковы недостатки децентрализации операций для таких организаций, как Game Products?

Ответ: Результаты децентрализации операций не всегда положительны. Три недостатка децентрализации:

Три недостатка децентрализации:

- Дублирование услуг. Децентрализованные организации часто дублируют административные услуги, такие как бухгалтерский учет и компьютерная поддержка. То есть каждый сегмент может иметь свой собственный бухгалтерский отдел и отдел компьютерной поддержки, когда эти услуги могут быть более эффективно оказаны через один общекорпоративный отдел.

- Конфликт интересов. Менеджеры, оцениваемые исключительно в отношении их подразделений, не имеют стимула принимать решение, которое приносит пользу организации в целом, за счет подразделения менеджера.Например, местный менеджер может решить закупить сырье у внешнего поставщика, даже если другое подразделение компании может производить те же материалы по более низкой цене. (Что еще хуже, менеджер другого подразделения может отказаться продавать материалы по сниженной цене, потому что она оценивается на основе прибыли ее подразделения!) Приложение к этой главе

Калькулятор возврата инвестиций (ROI)

Этот калькулятор рентабельности инвестиций (возврат инвестиций) рассчитывает годовую норму прибыли с использованием точных дат. Эти финансовые калькуляторы, также известные как ROR (норма прибыли), позволяют сравнивать результаты различных инвестиций. Подробнее ниже

Эти финансовые калькуляторы, также известные как ROR (норма прибыли), позволяют сравнивать результаты различных инвестиций. Подробнее ниже

В качестве дополнительного преимущества точности даты этого калькулятора вы также можете использовать его для математических расчетов даты. То есть, он найдет дату, которая составляет «X» дней от начальной даты или учитывая две даты, он вычислит количество дней между ними.

Календарь Совет: при использовании календаря щелкните месяц вверху, чтобы перечислить месяцы, затем, если необходимо, щелкните год вверху, чтобы отобразить годы.Щелкните, чтобы выбрать год, выберите месяц и выберите день. Естественно, вы также можете прокручивать месяцы и дни. Или вы можете нажать «Сегодня», чтобы быстро выбрать текущую дату.

Если вы предпочитаете не использовать календарь, щелкните дату один раз или используйте клавишу [Tab] (или [Shift] [Tab]), чтобы выбрать дату. Затем, как уже упоминалось, введите только 8 цифр — не нужно вводить разделители частей даты. Кроме того, поскольку дата выбрана, вам не нужно очищать предыдущую дату перед вводом. Если выбранный вами формат даты равен мм / дд / гггг, то для 15 марта 2016 года введите 03152016.

Кроме того, поскольку дата выбрана, вам не нужно очищать предыдущую дату перед вводом. Если выбранный вами формат даты равен мм / дд / гггг, то для 15 марта 2016 года введите 03152016.

Недавние: желаемый ROR

В какой-то момент пользователю может потребоваться знать, сколько он должен заплатить за вложение, чтобы достичь желаемой рентабельности инвестиций. Или то, за что им нужно продать это, если они уже вошли в сделку.

В самом последнем обновлении этот калькулятор теперь может выполнять любой расчет. Все, что нужно сделать пользователю, это указать желаемую рентабельность инвестиций (и нажать «Calc», чтобы обновить). Калькулятор рассчитывает сумму корректировки, необходимую как для начальных инвестиций, так и для окончательной стоимости.Он также рассчитывает абсолютную сумму для обоих.

Чтобы дважды проверить точность результатов, скопируйте и вставьте значение в соответствующее место и пересчитайте. Рентабельность инвестиций теперь должна равняться рентабельности инвестиций вашей цели (плюс-минус минимальная сумма округления).

А теперь важное слово о финансовых калькуляторах ROI / ROR.

Шаблоны Excel для калькулятора рентабельности инвестиций

Что такое «рентабельность инвестиций»?

Рентабельность инвестиций — это показатель эффективности , , который используется для оценки , насколько эффективны инвестиции, или для сравнения эффективности многочисленных инвестиций.Рентабельность инвестиций измеряет, какой доход вы получите от инвестиций по сравнению с их стоимостью. Чтобы рассчитать рентабельность инвестиций в процентах или соотношении, вы делите прибыль или выгоду от инвестиций на их стоимость.

Формула выглядит следующим образом: ROI = (Прибыль от инвестиций — Стоимость инвестиций) / Стоимость инвестиций

В этой формуле ROI «Прибыль от инвестиций» означает выручку, полученную от продажи инвестиций. обсуждаемый.Поскольку рентабельность инвестиций выражается в процентах, это позволяет легко сравнивать с доходами от других инвестиций, что означает, что вы можете сравнивать различные типы инвестиций друг с другом.

Разделение рентабельности инвестиций

Рентабельность инвестиций — это очень часто используемый показатель, поскольку он очень прост и универсален. В конечном итоге его можно использовать в качестве средства измерения для определения прибыльности инвестиций. Как правило, ее довольно легко вычислить и интерпретировать, и она также применима к широкому спектру типов инвестиций.Следовательно, если рентабельность инвестиций не является положительной или если инвестор находит другую возможность с более высокой рентабельностью инвестиций, то эти значения могут дать ему или ей представление о том, какие инвестиции ему следует предпринять.

Ограничения рентабельности инвестиций

Обратной стороной моделей рентабельности инвестиций является то, что они не учитывают вероятность этих затрат и возвращают совпадающие прогнозы. Кроме того, модели ROI, которые обеспечивают только финансовую оценку, не могут описать нематериальные аспекты определенной возможности. При неправильном понимании существует также риск того, что определенные модели рентабельности инвестиций будут неправильно поняты, и в некоторых случаях может побудить инвесторов отдавать предпочтение менее привлекательным возможностям. Например. Инвестор, который полагается только на модель внутренней нормы доходности, в конечном итоге предпочтет инвестиции в размере 1 доллара, которые в первый год принесут 2 доллара, а не инвестиции в размере 5000 долларов, которые за этот период принесут 8000 долларов.

При неправильном понимании существует также риск того, что определенные модели рентабельности инвестиций будут неправильно поняты, и в некоторых случаях может побудить инвесторов отдавать предпочтение менее привлекательным возможностям. Например. Инвестор, который полагается только на модель внутренней нормы доходности, в конечном итоге предпочтет инвестиции в размере 1 доллара, которые в первый год принесут 2 доллара, а не инвестиции в размере 5000 долларов, которые за этот период принесут 8000 долларов.

Способ расчета возврата инвестиций может быть адаптирован в соответствии с ситуацией. То, что люди могут включить в стоимость и возврат, может варьироваться.В широком смысле определение этого термина направлено на измерение того, насколько прибыльным будет вложение, и поэтому нет единого правильного расчета.

Например, менеджер по маркетингу может сравнить два разных продукта, взяв валовую прибыль, полученную от каждого продукта, и разделив ее на связанные с ней маркетинговые расходы. Однако финансовый аналитик может сравнить те же 2 продукта, но использовать совершенно другой расчет ROI. Вместо этого он мог бы разделить чистый доход от инвестиций на общую стоимость всех ресурсов, которые были использованы для производства и продажи продукта.Когда ROI используется для оценки инвестиций в недвижимость, можно использовать цену собственности как «Стоимость инвестиций», а окончательную цену продажи — как «Прибыль от инвестиций», хотя этот метод не учитывает все посреднические затраты. например, налоги на недвижимость, ремонт и комиссии агента по недвижимости.

Однако финансовый аналитик может сравнить те же 2 продукта, но использовать совершенно другой расчет ROI. Вместо этого он мог бы разделить чистый доход от инвестиций на общую стоимость всех ресурсов, которые были использованы для производства и продажи продукта.Когда ROI используется для оценки инвестиций в недвижимость, можно использовать цену собственности как «Стоимость инвестиций», а окончательную цену продажи — как «Прибыль от инвестиций», хотя этот метод не учитывает все посреднические затраты. например, налоги на недвижимость, ремонт и комиссии агента по недвижимости.

Насколько это имеет тенденцию быть гибким, выявляет еще один недостаток использования ROI, так как существует риск того, что расчет ROI будет легко изменен в соответствии с целями пользователя, а результаты могут быть выражены по-разному.Следовательно, при использовании показателя ROI опытный инвестор должен убедиться, что он или она хорошо понимают, какие исходные данные используются. Коэффициент рентабельности инвестиций сам по себе может отражать картину, которая на самом деле сильно отличается от точного расчета рентабельности инвестиций; тот, который включает в себя все соответствующие расходы, которые пошли на развитие и поддержание инвестиции в течение этого периода времени, и поэтому инвесторы всегда должны следить за тем, чтобы они учитывали более широкую картину.

Для вычитаний берется средний его показатель, полученный в результате сложения данных на начало и конец периода и их деления на 2.

Для вычитаний берется средний его показатель, полученный в результате сложения данных на начало и конец периода и их деления на 2. Формула рентабельности собственного совокупного капитала, расчет, анализ

Формула рентабельности собственного совокупного капитала, расчет, анализ США

США Менеджеры, на которые возложена большая ответственность и контроль, необходимый для управления их ответственностью, обычно более мотивированы, чем те, кто просто выполняет приказы, отданные высшим руководством.Кроме того, децентрализованная структура дает возможность обучать местных менеджеров переходу на следующий уровень управления.

Менеджеры, на которые возложена большая ответственность и контроль, необходимый для управления их ответственностью, обычно более мотивированы, чем те, кто просто выполняет приказы, отданные высшим руководством.Кроме того, децентрализованная структура дает возможность обучать местных менеджеров переходу на следующий уровень управления.