1С:Бухгалтерии 8 (редакция 3.0.40): новые возможности учета лизингового имуществ

В программу 1С:Бухгалтерия 3.0 добавлена замечательная новая возможность — учет лизингового имущества на балансе Лизингополучателя. Читайте подробности в статье нашего эксперта.

Подробнее в нашей новой статье

И так, в прошлой статье мы разобрали теоретическую часть учета лизингового имущества на балансе лизингополучателя, а данная статья поможет ознакомиться с новыми возможностями программы 1С:Бухгалтерии 8 3.0.40 для учета лизинга. При ее подготовке использовалась информация, размещенная в Информационной системе 1С:ИТС.

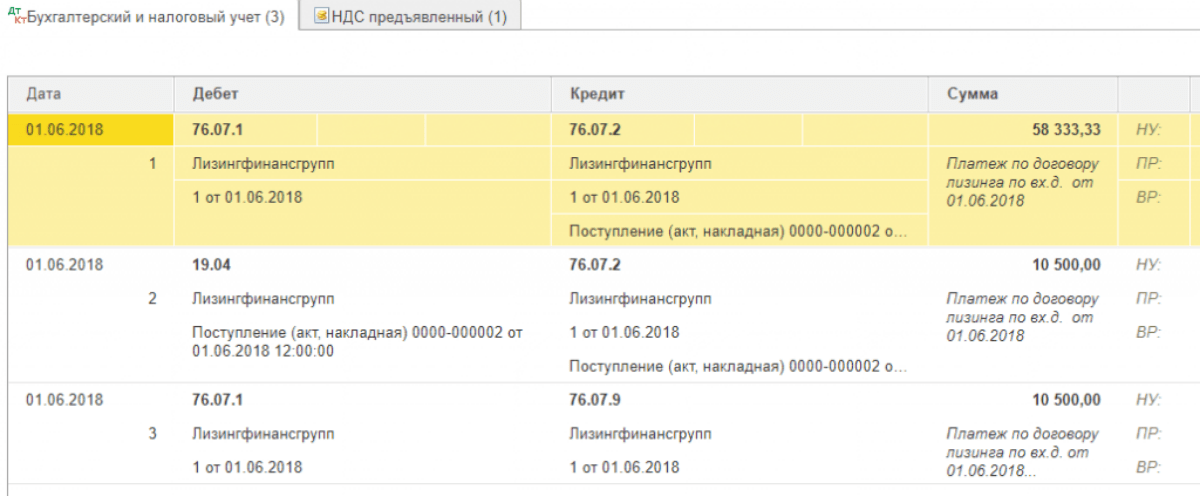

В программе 1С:Бухгалтерия (начиная с релиза 3.0.40) для учета поступления лизингового имущества у лизингополучателя в План счетов добавлены субсчета: 76.07.1 «Арендные обязательства», 76.07.9 «НДС по арендным обязательствам», 01.03 «Арендованное имущество». Учет поступления лизингового имущества выполняется документом Поступление в лизинг.

Поступление объекта лизинга

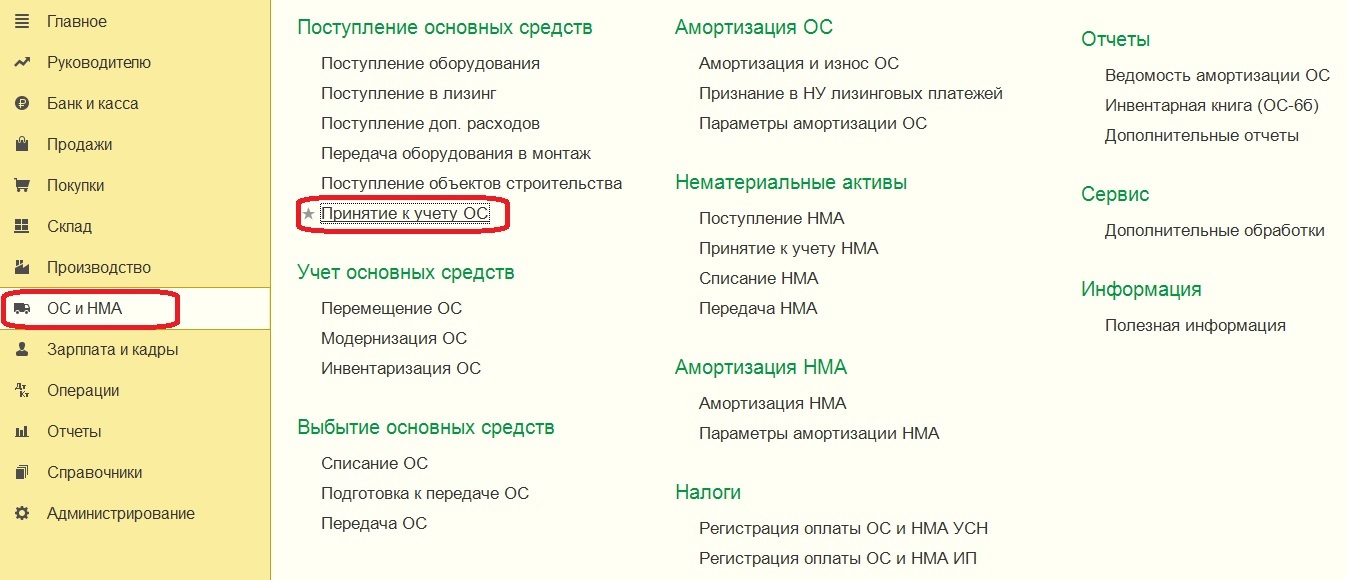

Для этого разработчики 1С создали новый документ Поступление в лизинг (раздел ОС и НМА — Поступление в лизинг)

Этот документ предназначен для отражения операций поступления лизингового имущества. В документе указывается первоначальная стоимость лизингового имущества в бухгалтерском и налоговом учете. А мы помним, что когда объект лизинга на балансе лизингополучателя, стоимость первоначальная по БУ равна сумме лизинговых платежей, а первоначальная стоимость по НУ равна сумме всех расходов лизингодателя на приобретение объекта лизинга.

При проведении документа, если стоимость в БУ и НУ отличается, автоматически формируются проводки по отражению временных разниц.

Важно помнить про НДС

В момент поступления предмета лизинга НДС отражается на счете 76.07.9. Никакие проводки по регистрам учета НДС не формируются. На данном этапе нельзя ни принять к вычету, ни включить НДС в стоимость, т.

по нему отсутствуют.

Принятие объекта лизинга в состав ОС

Принятие к учету предмета лизинга в качестве объекта основных средств выполняется документом Принятие к учету ОС, в который добавлена операция По договору лизинга, позволяющая указать лизингодателя и способ отражения расходов по лизинговым платежам в налоговом учете.

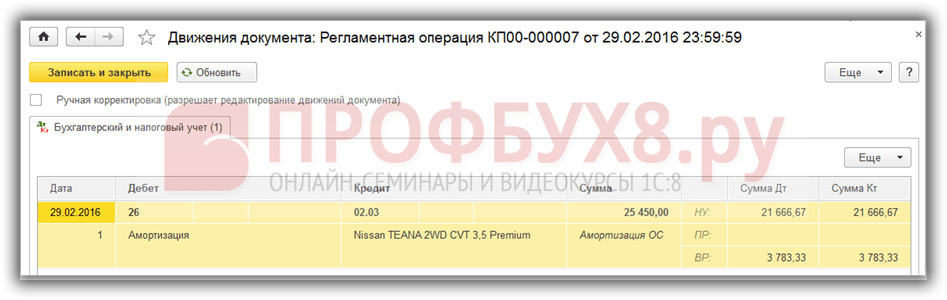

Начисление амортизации

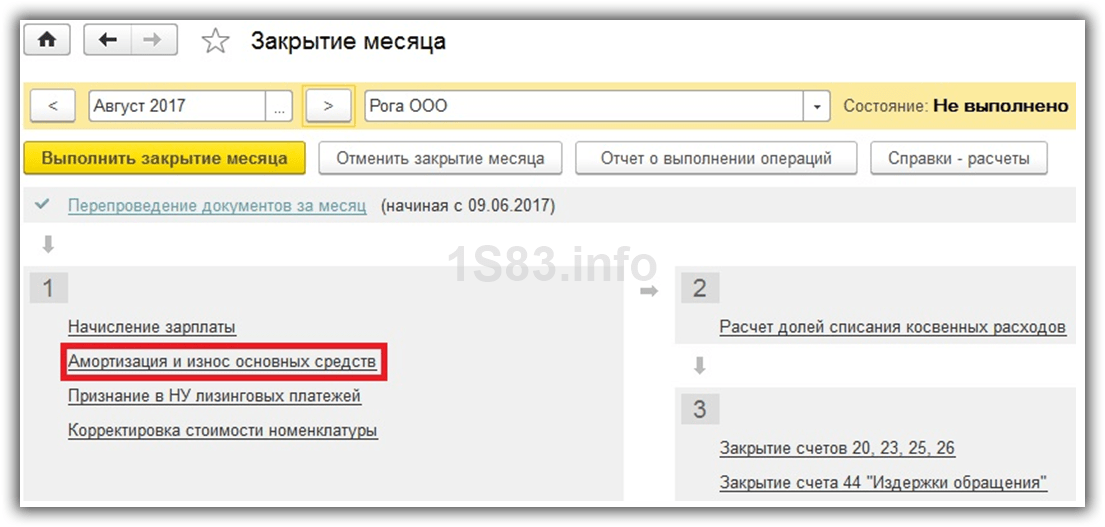

Амортизация по объекту лизинга начисляется у той стороны, на балансе которой числится указанный объект. Суммы амортизации по лизинговому имуществу должны учитываться обособленно на отдельном субсчете счета 02 «Амортизация основных средств». Для учета амортизации по основным средствам, полученным в лизинг, в План счетов программы 1С:Бухгалтерия 8 добавлен субсчет 02.03 «Амортизация арендованного имущества». Расчет сумм амортизации за месяц по всем основным средствам, в т. ч. и полученным по договору лизинга, выполняется в общем порядке при выполнении обработки

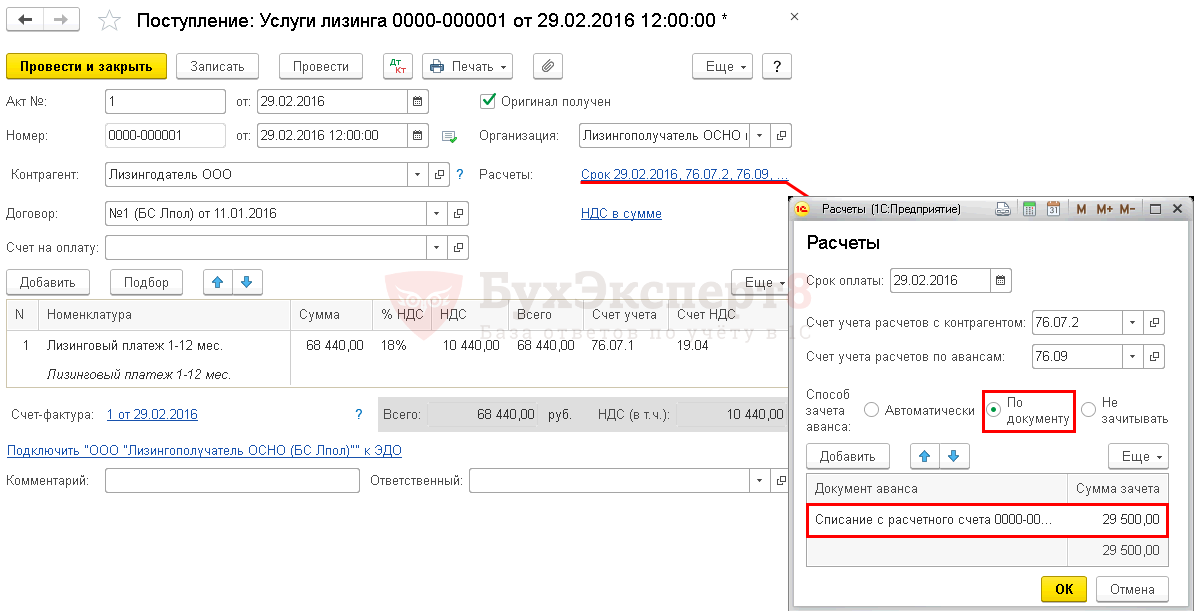

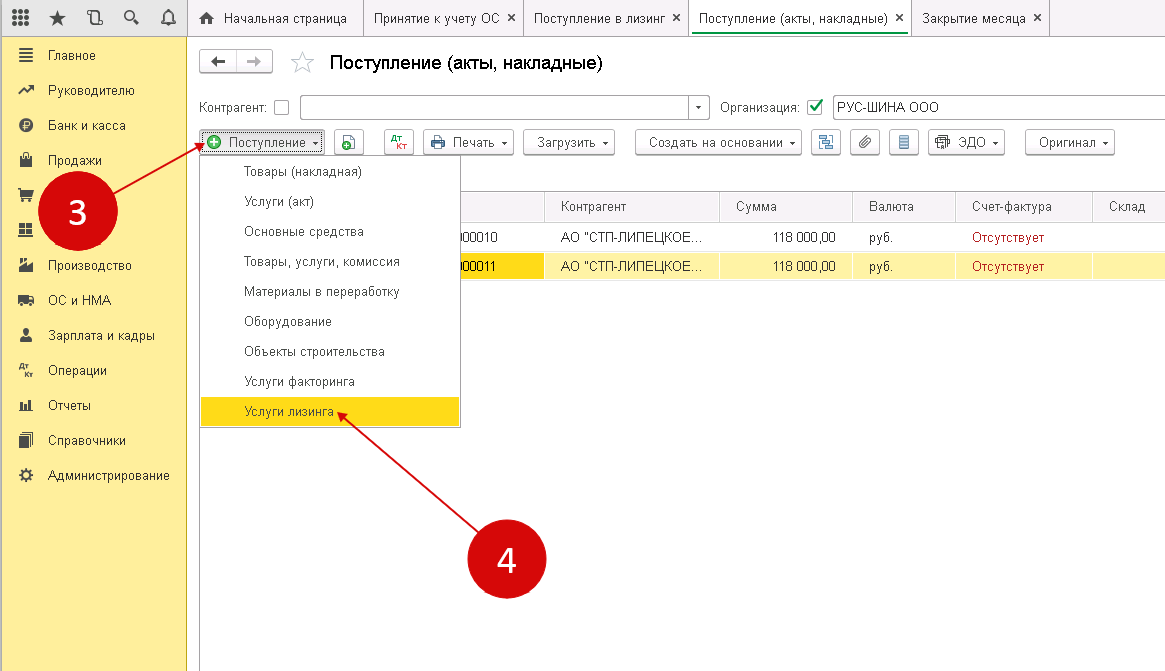

Начисление лизингового платежа

В программе 1С:Бухгалтерия (начиная с релиза 3.0.40) для учета начисленных лизинговых платежей у лизингополучателя в План счетов добавлен счет: 76.07.2 «Задолженность по лизинговым платежам». Начисление лизинговых платежей выполняется документом Поступление (акт, накладная), в который добавлена операция Услуги лизинга.

Суммы НДС, предъявленные лизингодателем в составе лизинговых платежей (ежемесячных платежей за вычетом соответствующей части выкупной стоимости), организация-лизингополучатель принимает к вычету при наличии счетов-фактур после отражения в учете лизинговых платежей в общем порядке (пп. 1 п. 2 ст. 171, абз. 2 п. 1 ст. 172 НК РФ).

В налоговом учете (в соответствии с пп. 10 п. 1 ст. 264 НК РФ) лизинговые платежи за пользование лизинговым имуществом, учитываемым на балансе лизингополучателя, относятся к прочим расходам, связанным с производством и (или) реализацией, за вычетом сумм амортизации, начисленным по этому основному средству.

В программе 1С:Бухгалтерия (начиная с релиза 3.0.40) для включения лизинговых платежей в состав расходов в налоговом учете у лизингополучателя в обработку Закрытие месяца добавлена регламентная операция Признание в НУ лизинговых платежей.

При выполнении регламентной операции Признание в НУ лизинговых платежей определяется разница между лизинговым платежом и начисленной амортизацией в налоговом учете. Если лизинговый платеж за месяц превышает сумму амортизации, разница отражается в расходах по налоговому учету. Если начисленная амортизация превышает сумму лизингового платежа, то сумма амортизации сторнируется на эту разницу.

В программе 1С:Бухгалтерия (начиная с релиза 3.0.40) есть очень хороший отчет Признание расходов по ОС, поступившим в лизинг. Этот отчет предназначен для иллюстрации отражения сумм лизинговых платежей в составе расходов в бухгалтерском и налоговом учете.

Заключение

В новой версии программы 1С:Бухгалтерия (начиная с релиза 3. 0.40) представлен очень удобный функционал:

0.40) представлен очень удобный функционал:

- Введены специальные счета бухгалтерского учета для целей учета лизинга

- Введены новые документы для правильного отражения лизингового имущества

- Все разницы между бухгалтерским и налоговым учетом считаются автоматически

- Введен удобный отчет проверки расходов принимаемых в бухгалтерском и налоговом учете

Однако несмотря на то, что многое сделано для облегчения и оптимизации работы бухгалтера в разделе учета лизинга остается еще много нюансов.

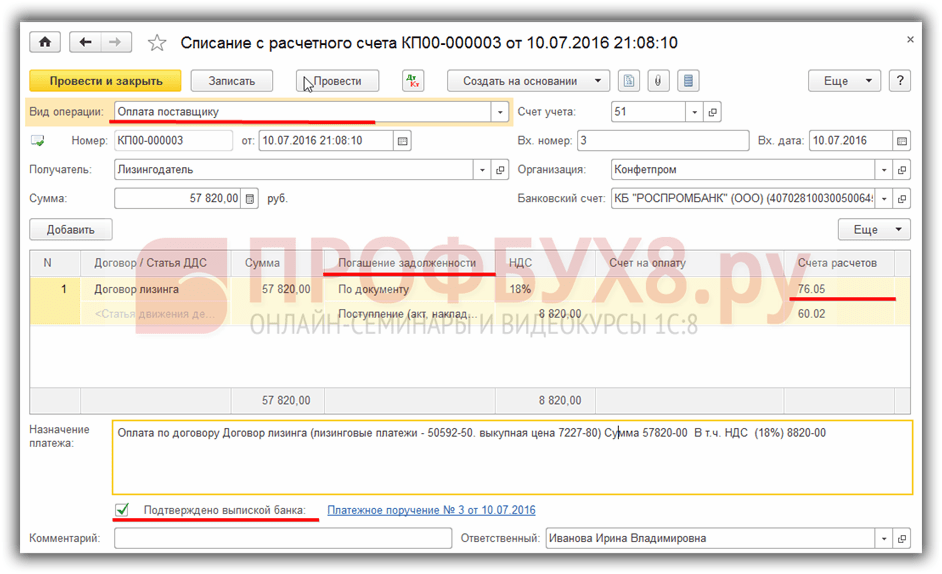

Например, если выкупная стоимость по договору лизинга учитывается отдельно от лизинговых платежей, то до момента перехода права собственности выкупная цена не является расходом, учитываемым при расчете налога на прибыль. Таким образом, у лизингополучателя расходом, учитываемым при расчете налога на прибыль, является только возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю. Это означает, что в этом случае предмет лизинга в НУ сначала принимается по сумме расходов лизингодателя, а затем, после перехода права собственности, второй раз — по выкупной стоимости.

Это означает, что в этом случае предмет лизинга в НУ сначала принимается по сумме расходов лизингодателя, а затем, после перехода права собственности, второй раз — по выкупной стоимости.

Важно отметить, что тема лизинга обширна, поэтому учет по-прежнему достаточно сложный и без квалифицированной помощи специалистов практически невозможно не сделать ошибок. Если вам необходима помощь во внедрении нового функционала, оставьте заявку и мы обязательно вам поможем.

Лизинговое имущество: изменение методики учета объектов, позиция лизингополучателя

Мир не стоит на месте и разработчики программы 1С:Бухгалтерии 8 тоже не отстают и стараются с каждым релизом облегчить нашу работу.

В программе 1С:Бухгалтерия (начиная с релиза 3.0.42) для учета поступления лизингового имущества у лизингополучателя в План счетов добавлен субсчет 01.К Корректировка стоимости арендованного имущества, изменяется назначение для документов: Поступление в лизинг, Принятие к учету ОС и добавляется долгожданный документ Выкуп предметов лизинга.

При подготовке статьи использовалась информация, размещенная в Информационной системе 1С:ИТС

Поступление объекта лизинга

Учет поступления лизингового имущества выполняется документом Поступление в лизинг (Раздел ОС и НМА — Поступление в лизинг).

Ранее

Этот документ был предназначен для отражения операций поступления лизингового имущества, в документе указывается первоначальная стоимость лизингового имущества в бухгалтерском и налоговом учете. При проведении документа, если стоимость в БУ и НУ отличается, автоматически формировались проводки по отражению временных разниц.

Сейчас

Документ Поступление в лизинг также предназначен для отражения операций поступления предметов лизинга, но теперь в нем указывается первоначальная стоимость полученных предметов лизинга только по бухгалтерскому учету. Т.е указывается общая сумма лизинговых платежей с учетом выкупной цены за период действия договора.

При проведении документа формируются следующие проводки

Важно помнить про НДС

В момент поступления предмета лизинга НДС отражается на счете 76.07.9. Никакие проводки по регистрам учета НДС не формируются. На данном этапе нельзя ни принять к вычету, ни включить НДС в стоимость, т.к это условный НДС, счета-фактуры по нему отсутствуют.

Принятие объекта лизинга в состав ОС

Ранее

Принятие к учету предмета лизинга в качестве объекта основных средств выполняется документом Принятие к учету ОС, в который добавлена операция По договору лизинга, позволяющая указать лизингодателя и способ отражения расходов по лизинговым платежам в налоговом учете.

Сейчас

При выборе способа поступления По договору лизинга дополнительно отображаются обязательные для заполнения поля:

- Контрагент и Договор на закладке Внеоборотный актив

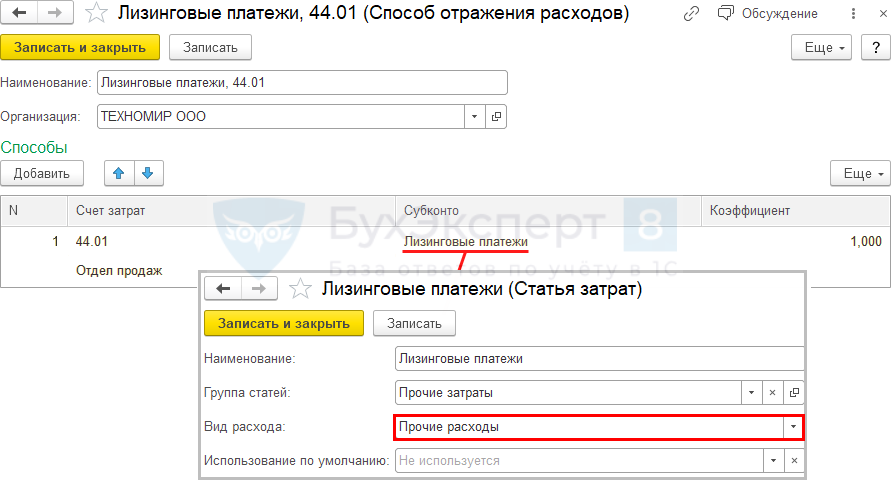

- Способ отражения расходов по лизинговым платежам на закладке Налоговый учет.

Важно помнить, что в НУ в способе отражения расходов по лизинговым платежам должен быть указан вид Статьи затрат Прочие расходы.

Важно помнить, что в НУ в способе отражения расходов по лизинговым платежам должен быть указан вид Статьи затрат Прочие расходы.

Почему это важно?

Лизинговые платежи за имущество, полученное по договору финансовой аренды, включаются в состав прочих расходов, связанных с производством и реализацией (подп. 10 п. 1 ст. 264 НК РФ). При этом, если лизинговое имущество учитывается у лизингополучателя, его расходами признаются лизинговые платежи за вычетом амортизации, начисленной по этому имуществу. В декларации по налогу на прибыль амортизацию по лизинговому имуществу нужно отражать в строке 131 Приложении 02 Листа 02. Лизинговые платежи будут относится к косвенным (если аренда автомобилей не является основной деятельностью), т. к.они связаны с реализацией услуг, нужно отражать их в строке 040 Приложения 02 Листа 2.

Также в документе указывается первоначальная стоимость полученных предметов лизинга в налоговом учете.

При проведении документа формируются следующие проводки

В проводках мы видим новый субсчет 01.К Корректировка стоимости арендованного имущества, он предназначен для учета неамортизируемой части стоимости (НУ) основных средств организации, находящихся в аренде.

В программе 1С:Бухгалтерия (начиная с релиза 3.0.42) для включения лизинговых платежей в состав расходов в налоговом учете у лизингополучателя в обработку Закрытие месяца добавлена регламентная операция Признание в НУ лизинговых платежей.

При выполнении регламентной операции Признание в НУ лизинговых платежей определяется разница между лизинговым платежом и начисленной амортизацией в налоговом учете. Если лизинговый платеж за месяц превышает сумму амортизации, разница отражается в расходах по налоговому учету. Если начисленная амортизация превышает сумму лизингового платежа, то сумма амортизации сторнируется на эту разницу. Пример проводок, формируемых при проведении этой регламентной операции

Пример проводок, формируемых при проведении этой регламентной операции

Важно: на счете 01.К может образоваться отрицательное сальдо, так происходит в случае превышения расходов по лизинговым платежам, признанных за минусом амортизации, над первоначальной разностью в оценке предмета лизинга в БУ и НУ. Но не стоит переживать, это задуманное поведение программы. Расходы, которые осталось признать по предмету лизинга в НУ в любой момент времени определяются как: 01.03 + 01.К — 02.03

Т. е. чем больше отрицательное сальдо на счете 01.К, тем меньше расходов мы можем признать путем начисления амортизации.

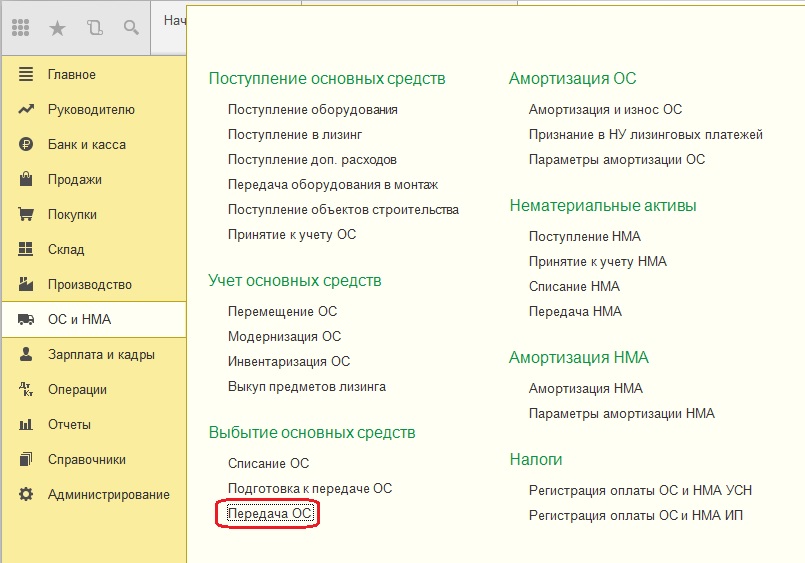

Выкуп предметов лизинга

Для этого разработчики 1С создали новый документ Выкуп предметов лизинга (раздел ОС и НМА- Выкуп предметов лизинга)

Документ предназначен для отражения перехода права собственности на имущество, выкупаемое по договору лизинга. Документ используется лизингополучателем, если предметы лизинга учитываются на его балансе. В документе достаточно заполнить поля Контрагент и Договор, остальные сведения заполняются автоматически на основании учетных данных, при необходимости эти сведения можно изменить в ручную.

В документе достаточно заполнить поля Контрагент и Договор, остальные сведения заполняются автоматически на основании учетных данных, при необходимости эти сведения можно изменить в ручную.

Закладка Бухгалтерский учет

В поле счет учета раздела Арендные обязательства автоматически проставляется счет, на котором числилась сумма обязательств согласно договору лизинга 76.07.1 Арендные обязательства. В поле счет учета раздела Собственные основные средства по умолчанию устанавливается счет 01.01 Основные средства в организации. В поле счет начисления амортизации (износа) раздела Собственные основные средства по умолчанию устанавливается счет 02.01 Амортизация основных средств, учитываемых на счете 01.

Закладка Налоговый учет.

В поле Порядок включения выкупной стоимости в состав расходов нужно выбирать один из трех вариантов учета: начисление амортизации, включение в расходы при принятии к учету, стоимость не включается в расходы. По умолчанию устанавливается Начисление амортизации. Установите флажок Начислять амортизацию. В поле Срок полезного использования (в месяцах) укажите срок в месяцах для целей налогового учета. Поле рассчитывается автоматически на основании оставшегося срока полезного использования объекта основных средств. В нашем примере данный срок составил 25 месяцев. В поле Специальный коэффициент укажите коэффициент (повышающий или понижающий), если он не равен 1.00.

По умолчанию устанавливается Начисление амортизации. Установите флажок Начислять амортизацию. В поле Срок полезного использования (в месяцах) укажите срок в месяцах для целей налогового учета. Поле рассчитывается автоматически на основании оставшегося срока полезного использования объекта основных средств. В нашем примере данный срок составил 25 месяцев. В поле Специальный коэффициент укажите коэффициент (повышающий или понижающий), если он не равен 1.00.

<

В результате проведения документа сформируются проводки по переводу предмета лизинга в состав собственных основных средств, перенос суммы накопленной амортизации по арендованному имуществу на счет амортизации собственных ОС (БУ), перенос суммы накопленной амортизации по арендованному имуществу на счет амортизации собственных ОС (ВР), закрытие счета, предназначенного для учета неамортизируемой части стоимости ОС, при выкупе предмета лизинга (НУ, ВР).

Заключение

Начиная с релиза 3.0.42 1С:Бухгалтерия стало еще удобнее и проще вести учет лизинговых основных средств, находящихся на балансе лизингополучателя, за что хочется выразить благодарность разработчикам 1С. Но несмотря на это существует еще много нюансов в учете лизингового имущества. Если вам необходима помощь во внедрении нового функционала, оставьте заявку и мы обязательно вам поможем.

Налоговый учет договора лизинга: как оформить правильно

Вопросы, рассмотренные в материале:

- Как осуществить налоговый учет договора лизинга у лизингополучателя

- Как осуществить налоговый учет договора лизинга у лизингодателя

- Как организовать бухучет договора лизинга

Для многих организаций заключение договора лизинга – это отличная замена кредиту. Оформление такого соглашения нередко сопровождается возникновением специфических вопросов со стороны сотрудников бухгалтерии, поскольку налоговый учет договора лизинга имеет свои нюансы и зависит от того, на чьем балансе числится арендуемое имущество – лизингодателя или лизингополучателя. Каким образом можно организовать учет лизингового имущества? На этот и другие вопросы мы ответим в нашей сегодняшней статье.

Каким образом можно организовать учет лизингового имущества? На этот и другие вопросы мы ответим в нашей сегодняшней статье.

Налоговый учет договора лизинга у лизингополучателя

Документом, регулирующим процесс отражения хозяйственных операций, связанных с выполнением условий лизингового договора в налоговом учете, является 25 глава Налогового кодекса РФ.

При ведении налогового учета лизингополучатель не должен опираться на такие нормативные документы, как Указания, утвержденные приказом Министерства финансов РФ от 17.02.97 № 15 и ПБУ 6/01, поскольку применительно к договору лизинга бухгалтерский и налоговый учет не являются одинаковыми. Это обусловлено различным подходом к термину «расходы». Следовательно, порядок отражения лизинговых операции в бухгалтерском учете не влияет на признание доходов и расходов для целей налогового учета.

- Установление первоначальной стоимости (далее ПС) имущества, находящегося в лизинге, в налоговом учете лизингополучателя.

Особые методы формирования ПС имущества для определения налога на прибыль можно найти в п. 1ст. 257Налогового кодекса РФ.

Согласно положениям данного документа ПС предмета лизинга определяется как суммарные затраты лизингодателя, связанные с его приобретением (сооружением),транспортировкой, созданием и приведением в эксплуатационную готовность. В эту величину не включаются налоговые платежи, которые будут вычтены или учтены в расходах по нормам налогового законодательства.

Это одинаково справедливо ив том случае, когда балансодержателем является лизингодатель, и в том случае, когда лизингополучатель. Лизингополучатель, для того чтобы иметь возможность отразить в налоговом учете операции по финансовой аренде, должен запросить у лизингодателя сведения о ПС объекта лизинга. Важно: лизинговая стоимость объекта, то есть суммарная величина лизинговых платежей по договору, являющаяся в бухучете ПС предмета лизинга, в налоговом учете применяться не может.

- Алгоритм установления амортизации по лизинговому имуществу.

Согласно первому пункту ст. 256 Налогового кодекса РФ, для того чтобы имущество могло быть отнесено к амортизируемому, налогоплательщик должен быть его законным собственником. Однако лизинговое имущество, числящееся на балансе лизингополучателя, является исключением из этого правила.

Имущество, которое было получено (передано) по договору в финансовую аренду, относится к соответствующей амортизационной группе той стороной, которая согласно условиям договора финансовой аренды должна учитывать это имущество. Документом, регламентирующим данный момент, является п. 7ст. 258 Налогового кодекса РФ.

Амортизационная группа, к которой будет отнесено лизинговое имущество, определяется по Классификации ОС, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ № 1 от 1.01.2002.

Налоговым законодательством, в том числе 259 статьей Налогового кодекса РФ, предусмотрено применение специальных коэффициентов к амортизационным нормам лизингового имущества.

Алгоритм применения коэффициентов должен быть прописан в локальной документации, отражающей налоговую учетную политику компании.

Алгоритм применения коэффициентов должен быть прописан в локальной документации, отражающей налоговую учетную политику компании. ФНС пояснила, что налогоплательщик вправе использовать либо коэффициенты, установленные лизинговым договором, либо повышающие коэффициенты согласно условиям эксплуатации объекта лизинга в том случае, когда предмет лизинга используется в условиях повышенной сменности или агрессивной среды.

Такая позиция по использованию коэффициентов применительно к лизинговому имуществу основана на требованиях указанной нормы применения коэффициентов по лизингу и по условиям эксплуатации исключительно к основной норме амортизации. Регламентирующим документом является п. 5.3 Методических рекомендации по применению 25 главы Налогового кодекса РФ.

Исходя из п. 9 ст. 259 Налогового кодекса РФ, основная норма амортизации применяется со специальным коэффициентом 0,5 к легковым автомобилям стоимостью выше 300 тыс.

р. и пассажирским микроавтобусам, первоначальная стоимость которых выше 400 тыс.р. Компании, получившие (передавшие) такой транспорт в лизинг, относят его к соответствующей амортизационной группе и применяют основную норму амортизации со специальным коэффициентом 0,5. При этом учитывается коэффициент, который налогоплательщик использует по такому имуществу.

р. и пассажирским микроавтобусам, первоначальная стоимость которых выше 400 тыс.р. Компании, получившие (передавшие) такой транспорт в лизинг, относят его к соответствующей амортизационной группе и применяют основную норму амортизации со специальным коэффициентом 0,5. При этом учитывается коэффициент, который налогоплательщик использует по такому имуществу.

Читайте также

«Изменение системы налогообложения: что для этого необходимо» ПодробнееВ Методических рекомендациях(п. 5.3) по применению гл. 25 Налогового кодекса РФ оговорено, что для сторон договора лизинга транспортных средств (легковушек и пассажирских микроавтобусов, имеющих первоначальную стоимость соответственно выше 300 тыс.р. и 400 тыс.р.) одновременно могут применяться коэффициент 0,5 и повышающий коэффициент (до 3).

Другими словами, если по договору финансовой аренды транспортных средств величина используемого повышающего коэффициента не превышает значения 3, то стороны вправе рассчитать коэффициент для основной нормы амортизации путем умножения коэффициента, применяемого сторонами, на 0,5.

- Учет лизинговых платежей.

Налоговый учет предусматривает возможность включения арендатором (лизингополучателем) в прочие расходы не только амортизации, но и платежей по аренде. При учете предмета лизинга, балансодержателем которого согласно лизинговому договору является получатель, арендные платежи включаются в расходы за исключением сумм амортизации такого имущества, которые были начислены согласно ст. 259Налогового кодекса РФ. Регламентирующим нормативным актом является пп. 10 первого пункта ст. 264Налогового кодекса РФ.

При превышении суммами амортизации величины месячной лизинговой выплаты уплачиваемые лизингодателю суммы не могут быть учтены в налогообложении как расходы. И обратная ситуация: при превышении суммы лизинговой выплаты величины начисленной амортизации указанная разница может быть учтена лизингополучателем в отчетном периоде как составная часть прочих расходов.

Если по условиям договора финансовой аренды выплаты производятся неравномерно в течение срока лизинга (например, один платеж раз в шесть или двенадцать месяцев), необходимо обратить внимание на порядок признания в налоговом учете лизинговых платежей в качестве расходов.

Документом, регламентирующим процесс признания расходов в налоговом учете,является 272 статьяНалогового кодекса РФ. В первом пункте этой статьи закреплен общий порядок признания расходов в соответствии с условиями договора. В том числе установлено, что по сделкам, длительность которых превышает один отчетный (налоговый) период, расходы отчетного периода определяются по принципу равномерного и пропорционального распределения.

В учетной политике может использоваться следующая формулировка: «По договорам, выполнение которых носит длящийся характер, в том числе по договорам лизинга, расходы признаются равномерно и пропорционально в каждом отчетном периоде, в течение которых осуществляется исполнение договора. При этом датой признания расходов считать последний день отчетного периода».

Если стороны утвердили неравномерный график внесения лизинговых платежей на весь лизинговый период, в целях отнесения ежемесячной суммы лизинговых выплат в состав расходов следует рассчитать ее путем деления совокупной величины платежей на число месяцев лизинга.

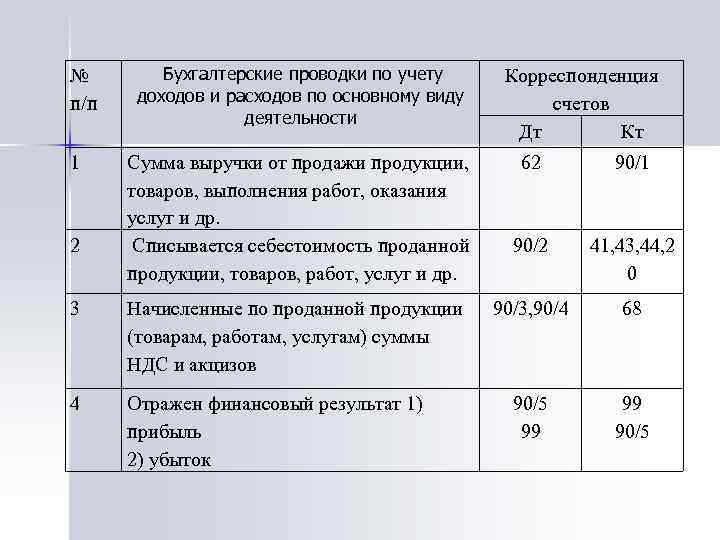

Бухгалтерский учет договора лизинга у лизингополучателя

Если балансодержатель предмета лизинга –лизингополучатель, то предусмотрен следующий алгоритм действий.

- Получение предмета лизинга

Отражение стоимости поступившего имущества осуществляется следующей записью:

Дт 08«Приобретение отдельных объектов ОС по лизинговому договору»кт76«Арендные обязательства».

Счет 08 используется для отражения операций, связанных с вложениями во внеоборотные активы компании.

Топ-3 статей, которые будут полезны каждому руководителю:

- Как оплатить страховые взносы

- Как минимизировать налоги и не заинтересовать налоговую

- Как уволить главного бухгалтера: нюансы процедуры

Счет 76 предназначен для отражения операций по расчетам с дебиторами и кредиторами.

Далее необходимо списать затраты, которые понес лизингополучатель при приобретении лизингового имущества, и стоимость этого имущества проводкой дт 01кт 08.

Счет 01 – ОС. Используемый субсчет– арендованное имущество.

Регламентирующий документ – второй абзац п. 8 Указаний.

Если балансодержателем является лизингополучатель, то предмет лизинга вводится в состав ОС по первоначальной стоимости, определяемой как суммарная величина задолженности лизингополучателя перед арендодателем, исходя из условий лизингового договора, но без учета НДС. Регламентируют данный момент п. п. 4, 7, 8 ПБУ 6/01 и второй абзац п. 8 Указаний.

Согласно Постановлению ФАС СЗО от 19 ноября 2010 г. по производству № А26-11541/2009 (Верховный суд РФ в Определении№ ВАС-251/11 от 12 апреля2011 г. отказал в пересмотре дела№ А26-11541/2009),расходы лизингополучателя, понесенные в результате транспортировки лизингового имущества, приведения его в состояние эксплуатационной готовности (проектные работы, монтаж и наладка), не могут быть включены в первоначальную стоимость этого имущества, если по условиям арендного договора балансодержателем является лизингополучатель.

-

- Арендные платежи

Начисление лизингодателю платежей:

Дт 76 «Арендные обязательства» кт 76«Задолженность по лизинговым платежам»

Регламентирующий документ – второй абзац п. 9 Указаний. Другими словами, в данном случае величина причитающихся лизингодержателю платежей для лизингополучателя расходом не является.

Читайте также

«Проблемы с налоговой инспекцией: какие бывают и как решить» Подробнее - Амортизация

Амортизация лизингового имущества, относящегося к основным средствам, рассчитывается исходя из его стоимости и норм, которые были установлены и утверждены нормативными актами. Однако эти нормы могут быть увеличены в результате применения ускоренной амортизации с коэффициентом не более 3.

Амортизация отражается следующей записью:

Дт 20, 44, 46 и другие счета, предназначенные для учета затрат на производство, кт 02 «Амортизация имущества, отданного в лизинг».

Счет 02 – амортизация ОС.

Регламентирующие документы: третий абзац п. 9 Указаний и п. 50 Методических указаний.

- Выкуп предмета финансовой аренды

В ситуации, когда лизингополучатель выкупает лизинговое имущество и становится его собственником, делается запись:

Дт 01 кт 01 «ОС, полученные по договору лизинга».

Дт 02 кт 02 (2 абзац п. 11 Указаний).

Это справедливо только в том случае, когда внесена вся сумма лизинговых выплат согласно условиям договора финансовой аренды (лизинга).

Налоговый учет договора лизинга у лизингодателя

Согласно десятому пункту 258 статьи Налогового кодекса РФ, лизингодатель в целях налогового учета включает лизинговое имущество в соответствующую амортизационную группу в том случае, когда по условиям договора финансовой аренды (лизинга) оно учитывается на балансе лизингодателя.

Лизинговые платежи за имущество, принятое в лизинг, должны быть включены в состав прочих расходов, понесенных в связи с производством и реализацией. Регламентирующим документом является пп. 10 п. 1 ст. 264 Налогового кодекса РФ.

Как правило, лизинговые платежи учитываются в составе расходов той датой, которая определена исходя из метода учета доходов и расходов, применяемого лизингополучателем в целях налогового учета.

При использовании метода начисления лизинговые платежи отражаются в налоговом учете по мере их начисления (на последнее число отчетного периода). Регламентирующий документ–пп. 3 п. 7 ст. 272 Налогового кодекса РФ.

Читайте также

«Патентная система налогообложения: условия, стоимость, виды деятельности» Подробнее

При применении кассового метода учета доходов и расходов лизинговые платежи в налоговом учете учитываются той датой, когда они были перечислены лизингодателю. Регламентирующий документ –п. 3 ст. 273 Налогового кодекса РФ.

Регламентирующий документ –п. 3 ст. 273 Налогового кодекса РФ.

В ситуации, когда согласно лизинговому договору лизинговое имущество числится на балансе лизингодателя, НДС в налоговом учете лизингополучателя не отражается.

Согласно двенадцатому пункту 171 статьи Налогового кодекса РФ, в том случае, когда лизинговым договором предусмотрена предоплата и лизингополучатель перечислил ее лизингодателю, он вправе принять НДС с суммы предоплаты к вычету. Девятым пунктом 172 статьи Налогового кодекса РФ определено, что вычет может быть произведен при наличии следующих документов:

- счет-фактура от лизингодателя, принявшего предоплату;

- платежный документ, подтверждающий факт внесения предоплаты;

- договор.

По мере того, как лизинговые платежи будут начисляться, сумма НДС, предъявленная лизингодателем, может быть принята к вычету. Регламентирующими документами являются пп. 1 п. 2 ст. 171 и п. 1 ст. 172 Налогового кодекса РФ.

1 ст. 172 Налогового кодекса РФ.

Одновременно с этим должна быть восстановлена соответствующая сумма НДС, принятая к вычету с перечисленной предоплаты. Данный момент регламентируется пп. 3 п. 3 ст. 170 Налогового кодекса РФ.

Верховный Суд обобщил практику по лизинговым спорам

Один из экспертов отметил, что Обзор направлен на поиск баланса интересов в правоотношениях между лизингодателем и лизингополучателем. Другой подчеркнул, что в Обзоре имеется достаточное число интересных позиций, с которыми следует ознакомиться практикующим юристам и специалистам в данной области. Третья отметила, что на примере конкретных споров определена правовая позиция по неоднозначным в судебной практике вопросам, связанным с лизингом.

Верховный Суд РФ подготовил Обзор судебной практики по спорам, связанным с договором финансовой аренды (лизингом), в который вошли 39 правовых позиций.

Правовая квалификация и толкование условий, заключение договора

В п. 1 Обзора ВС отметил, что платежи по договору выкупного лизинга по общему правилу включают в себя сумму предоставленного лизингодателем финансирования и вознаграждение за названное финансирование, зависящее от продолжительности пользования им. При этом данные платежи не могут быть разделены на плату за пользование предметом лизинга и его выкупную стоимость. Наряду с этим подчеркивается, что сделка по передаче договора лизинга, не содержащая условия о выплате вознаграждения первоначальному лизингополучателю, предполагается возмездной, пока иное не будет доказано заинтересованным лицом (Определение № 306-ЭС21-5668).

Согласно п. 2, при расторжении договора выкупного лизинга, заключенного между лизингодателем и сублизингодателем, необходимо определить завершающую обязанность одной стороны в отношении другой (установить сальдо встречных обязательств) как по данному договору, так и по договору выкупного сублизинга (Определение № 301-ЭС21-10601).

В п. 3 зафиксировано, что если имущественные интересы сторон договора, избранный ими способ удовлетворения этих интересов и предусмотренное договором распределение рисков между сторонами соответствуют предмету договора выкупного лизинга, то к отношениям сторон независимо от указанного ими наименования квалифицируемого договора и названия сторон могут быть применены положения закона, регулирующие выкупной лизинг.

ВС пояснил, что заключение между лизингодателем и лизингополучателем отдельного договора купли-продажи предмета лизинга не требуется, поскольку в случае заключения договора выкупного лизинга по общему правилу право собственности на предмет лизинга переходит к лизингополучателю после уплаты всех лизинговых платежей (п. 4 Обзора).

Как указано в п. 5, отсутствие в договоре лизинга индивидуально определенных признаков предмета лизинга не свидетельствует о его незаключенности, если в договоре установлены родовые признаки, позволяющие конкретизировать предмет лизинга на момент исполнения договора.

Исполнение договора

В п. 6 ВС указал, что лизингодатель по общему правилу не отвечает за невозможность использования предмета лизинга, приобретенного у выбранного лизингополучателем продавца. В названных случаях лизингополучатель не освобождается от обязанности по уплате лизинговых платежей, но вправе предъявлять непосредственно продавцу требования, связанные с ненадлежащим исполнением им договора.

В п. 7 отмечается, что лизингодатель отвечает перед лизингополучателем за убытки, причиненные неисполнением или ненадлежащим исполнением обязательства выбранным лизингополучателем продавцом, если предмет лизинга не был передан продавцом или передан с недостатками по обстоятельствам, зависящим от лизингодателя, не проявившего должную степень осмотрительности (Определение № 305-ЭС19-18275).

Читайте также

Верховный Суд напомнил, что составление акта приема-передачи неравноценно реальной передаче имущества

Суд разъяснил нижестоящим инстанциям, как следует рассматривать спор об имущественных последствиях расторжения договора лизинга и наличии у лизингодателя обязательства по выплате соответствующей суммы лизингополучателю

28 января 2020 Новости

В соответствии с п. 8 уклонение лизингодателя от содействия лизингополучателю в предъявлении требований к продавцу при обнаружении существенных неустранимых недостатков предмета лизинга может быть признано существенным нарушением договора лизинга, при котором лизингополучатель вправе требовать его расторжения.

8 уклонение лизингодателя от содействия лизингополучателю в предъявлении требований к продавцу при обнаружении существенных неустранимых недостатков предмета лизинга может быть признано существенным нарушением договора лизинга, при котором лизингополучатель вправе требовать его расторжения.

В следующем пункте ВС обратил внимание на право лизингополучателя требовать от продавца соразмерного уменьшения покупной цены в случае поставки предмета лизинга с нарушениями, в частности в отношении качества и комплектности.

В п. 10 Верховный Суд подчеркивает, что лизинговые платежи, уплаченные лизингодателю за период невозможности пользования предметом лизинга, не могут быть включены в состав убытков (реального ущерба) лизингополучателя, подлежащих взысканию с продавца за поставку товара ненадлежащего качества. Суд добавил, что в состав реального ущерба могут быть включены, в частности, расходы лизингополучателя на устранение недостатков предмета лизинга, аренду замещающего имущества.

Наличие у лизингодателя права требования к продавцу о возврате покупной цены по расторгнутому договору купли-продажи лизингового имущества само по себе не является основанием для отказа в удовлетворении требований лизингодателя к лизингополучателю о возврате предоставленного финансирования (п. 11 Обзора).

В п. 12 ВС разъяснил, что лизингополучатель вправе требовать возмещения лизингодателем убытков, причиненных незаконным расторжением договора лизинга или изъятием предмета лизинга.

Последствия нарушения обязательств лизингополучателем

Как отмечается в п. 13, суд вправе отказать в изъятии предмета лизинга у лизингополучателя при расторжении договора лизинга, если допущенное лизингополучателем нарушение незначительно, размер задолженности явно несоразмерен стоимости изымаемого имущества и лишение лизингополучателя возможности владеть и пользоваться предметом лизинга способно привести к наступлению для него значительных имущественных потерь.

Верховный Суд указал, что при соотнесении взаимных предоставлений сторон по договору выкупного лизинга, совершенных до момента его расторжения, и определении сальдо из причитающихся лизингодателю требований подлежат исключению суммы лизинговых платежей (неустоек, процентов), в отношении которых имеются вступившие в законную силу и подлежащие принудительному исполнению судебные акты об их взыскании по тому же договору, но фактически не уплаченные лизингополучателем на момент рассмотрения дела (п. 14 Обзора).

В следующем пункте ВС обратил внимание, что при разрешении спора об имущественных последствиях исполнения и расторжения нескольких взаимосвязанных договоров выкупного лизинга подлежит определению совокупный сальдированный результат. Установление сальдо взаимных обязательств сторон в таком случае не является зачетом встречных однородных требований по смыслу ст. 410 ГК РФ, пояснено в Обзоре.

В п. 16 разъяснено, что само по себе расторжение договора лизинга и изъятие предмета лизинга не является основанием для прекращения начисления неустойки за просрочку внесения лизинговых платежей.

Исходя из п. 17, по общему правилу финансирование по договору выкупного лизинга в случае его расторжения считается возвращенным в соответствующем размере лизингодателю с момента продажи предмета лизинга, но не позднее истечения разумного срока, необходимого для его реализации.

В п. 18 устанавливается, что непринятие лизингодателем разумных мер для скорейшей реализации предмета лизинга в ситуации наличия спроса на вторичном рынке может свидетельствовать о неразумности его действий и выступать основанием для определения стоимости возвращенного предмета лизинга на основании отчета оценщика, в том числе при продаже предмета лизинга на торгах. При этом указывается, что плата за финансирование в таком случае начисляется до даты истечения разумного срока организации продажи предмета лизинга.

В п. 19 ВС подчеркнул, что если продажа предмета лизинга произведена по результатам торгов, то цена его реализации предполагается рыночной, пока лизингополучателем не будет доказано нарушение порядка проведения торгов, в частности непрозрачность их условий, отсутствие гласности, ограничение доступа к участию в торгах и так далее.

В п. 20 рассматривается ситуация, в которой продажа предмета лизинга произведена без проведения открытых торгов. В таком случае при существенном расхождении между ценой реализации предмета лизинга и рыночной стоимостью на лизингодателя возлагается бремя доказывания разумности и добросовестности его действий при организации продажи предмета лизинга.

В случае если лизингодатель продал предмет лизинга на более выгодных условиях, чем приобрел, ввиду увеличения его рыночной стоимости, дополнительная выгода при расчете сальдо взаимных предоставлений учитывается в счет возврата финансирования и удовлетворения иных требований лизингодателя, а в оставшейся части – причитается лизингополучателю (п. 21 Обзора).

Пункт 22 Обзора разъясняет, что суммы налогов, уплаченных лизингодателем в связи с продажей предмета лизинга, изъятого у лизингополучателя, по общему правилу не могут рассматриваться в качестве убытков лизинговой компании и не учитываются при определении сальдо встречных предоставлений.

Верховный Суд установил, что исковая давность по требованиям как лизингополучателя, так и лизингодателя об исполнении завершающего обязательства одной стороны в отношении другой в случае расторжения договора лизинга по общему правилу исчисляется с момента реализации предмета лизинга (п. 23 Обзора).

В соответствии с п. 24 при утрате предмета лизинга вследствие хищения, конструктивной гибели и иных подобных событий, влекущих невозможность удовлетворения имущественного интереса лизингополучателя по договору выкупного лизинга, как лизингодатель, так и лизингополучатель вправе потребовать исполнения завершающей договорной обязанности в размере сложившегося сальдо встречных обязательств, определенного в том числе с учетом стоимости предмета лизинга, возмещенной страховой компанией лизингодателю.

Действительность условий договора

В п. 25 Обзора ВС подчеркнул, что имущественные последствия расторжения договора лизинга могут быть урегулированы по соглашению сторон в установленных законом пределах свободы договора (Определение № 310-ЭС15-4563).

Согласно п. 26, условие договора об уплате лизинговых платежей, причитающихся до окончания действия договора, несмотря на его расторжение и досрочный возврат финансирования, противоречит существу законодательного регулирования отношений сторон по договору выкупного лизинга и является ничтожным.

Верховный Суд отметил, что условие договора лизинга о преимущественном удовлетворении требований лизингодателя по неустойке перед погашением основного долга является ничтожным (п. 27 Обзора).

В следующем пункте поясняется, что условия договора лизинга, ставящие лизингодателя в заведомо лучшее положение, чем он находился бы при надлежащем исполнении договора лизинга, и навязанные лизингополучателю при заключении договора, с учетом конкретных обстоятельств дела могут быть признаны ничтожными на основании ст. 10 и 168 ГК РФ.

В п. 29 указывается, что условия договора лизинга, предусматривающие возможность пересмотра лизингодателем в одностороннем порядке размера лизинговых платежей в связи с изменением курса валют, являются действительными, если пределы возможного изменения размера платежей по договору и обстоятельства, влекущие эти изменения, были известны лизингополучателю при заключении договора.

Страхование

Верховный Суд в Определении № 307-ЭС20-3220 установил, что страховщик не вправе требовать с лизингополучателя возмещения суммы, выплаченной лизингодателю, в порядке суброгации, если по условиям договора страхования защищается как лизингодатель, так и лизингополучатель (п. 30 Обзора).

В п. 31 утверждается, что, в случае если лизингодатель отказывается или уклоняется от совершения действий, необходимых для получения страхового возмещения, лизингополучатель вправе требовать от лизингодателя уступить ему право требования выплаты страхового возмещения, а в случае отказа или несовершения данных действий в разумный срок – вправе приостановить внесение лизинговых платежей.

Суд разъяснил, что к лизингополучателю, уплатившему все лизинговые платежи по договору выкупного лизинга, переходят права страхователя в том числе по страховым случаям, возникшим до приобретения права собственности на предмет лизинга (п. 32 Обзора).

Банкротство

Согласно п. 33, требование лизингодателя к лизингополучателю, в отношении которого введена процедура банкротства, об изъятии предмета лизинга в связи с досрочным расторжением договора лизинга подлежит рассмотрению в исковом порядке вне рамок дела о банкротстве.

В Определении № 305-ЭС20-8917 (3) ВС обратил внимание, что уплата лизингополучателем, признанным банкротом, лизинговых платежей в целях выкупа предмета лизинга и его включения в конкурсную массу сама по себе не свидетельствует об оказании лизингодателю предпочтения. Суд пояснил, что лизингодатель, являющийся собственником предмета лизинга, вправе получить исполнение, минуя установленный данным законом порядок удовлетворения требований кредиторов (п. 34 Обзора).

Читайте также

Можно ли считать осуществление лизинговых платежей за должника сделкой с предпочтением?

Верховный Суд посчитал, что совершение подобных платежей еще не свидетельствует об оказании предпочтения, так как не является предпочтением такое исполнение, которое может быть законно получено и при наличии дела о банкротстве

10 сентября 2021 Новости

В следующем пункте отмечается, что односторонний отказ лизингодателя от исполнения договора лизинга и изъятие предмета лизинга сами по себе не свидетельствуют о наличии оснований для признания отказа недействительным по правилам п. 1, 2 ст. 61.2 Закона о банкротстве. ВС уточнил, что в соответствии с данными положениями недействительными могут быть признаны условия договора лизинга (соглашения о его расторжении), ущемляющие лизингополучателя в праве на получение сальдо встречных предоставлений по договору.

1, 2 ст. 61.2 Закона о банкротстве. ВС уточнил, что в соответствии с данными положениями недействительными могут быть признаны условия договора лизинга (соглашения о его расторжении), ущемляющие лизингополучателя в праве на получение сальдо встречных предоставлений по договору.

Включение требования лизингодателя об уплате лизинговых платежей в реестр требований кредиторов лизингополучателя по нерасторгнутому договору лизинга не препятствует удовлетворению требования лизингодателя о возврате предмета лизинга, разъяснил Суд в п. 36. Он добавил, что во избежание двойного удовлетворения требований лизингодателя после фактического возврата предмета лизинга производится корректировка реестра.

Исходя из п. 37 Обзора, установленный п. 1 ст. 142 Закона о банкротстве срок закрытия реестра требований кредиторов не продлевается и не подлежит восстановлению в случае, если лизингодатель, заявивший о досрочном расторжении договора лизинга до открытия конкурсного производства, не осуществил продажу предмета лизинга. Подчеркивается, что в указанном случае требование лизингодателем может быть заявлено исходя из условной (рыночной) оценки стоимости предмета лизинга и подлежит корректировке в случае последующей продажи имущества по иной стоимости.

Подчеркивается, что в указанном случае требование лизингодателем может быть заявлено исходя из условной (рыночной) оценки стоимости предмета лизинга и подлежит корректировке в случае последующей продажи имущества по иной стоимости.

В п. 38 рассматривается вопрос об оспаривании соглашения о передаче лизингополучателем прав и обязанностей по договору лизинга по основанию, предусмотренному п. 2 ст. 61.2 Закона о банкротстве. ВС указал, что в таком случае факт причинения вреда имущественным правам кредиторов устанавливается путем определения соотношения между коммерческой ценностью договорной позиции предыдущего лизингополучателя и размером встречного предоставления нового лизингополучателя.

В заключительном пункте Обзора ВС указал, что при применении последствий недействительности соглашения о передаче прав и обязанностей по договору лизинга, обязательства по которому были исполнены последующим лизингополучателем, с него может быть взыскана действительная стоимость договорной позиции на момент ее приобретения. Должник не вправе ставить вопрос о взыскании в свою пользу разницы между стоимостью предмета лизинга на момент передачи договоров новому лизингополучателю и стоимостью такого же имущества на момент рассмотрения спора, отметил Суд (Определение № 306-ЭС15-7380).

Должник не вправе ставить вопрос о взыскании в свою пользу разницы между стоимостью предмета лизинга на момент передачи договоров новому лизингополучателю и стоимостью такого же имущества на момент рассмотрения спора, отметил Суд (Определение № 306-ЭС15-7380).

Эксперты прокомментировали правовые позиции Суда

Адвокат АБ «Синум АДВ» Никита Глушков отметил, что Обзор направлен на поиск баланса интересов в правоотношениях между лизингодателем и лизингополучателем.

Так, эксперт указал, что п. 13 предусматривает, что суд вправе отказать лизингодателю в требовании о расторжении, если лизингополучатель нарушил обязательства незначительно. По мнению Никиты Глушкова, теперь лизингодателю будет сложнее расторгнуть договор.

С другой стороны, эксперт подчеркнул, что Верховный Суд РФ в очередной раз подтвердил, что предмет лизинга не подлежит включению в конкурсную массу в случае банкротства лизингополучателя (п. 34), а включение лизингодателя в реестр лизингополучателя-банкрота не лишает права лизингодателя требовать возврата предмета лизинга (п. 36).

36).

Никита Глушков обратил внимание, что в юридическом сообществе имеет место дискуссия по данной проблеме, которая недавно обострилась в связи с принятием Определения № 305-ЭС20-8917 (3). Как пояснил эксперт, ВС указал, что в случае нарушения должником его обязательств и расторжения договора лизинга имущество не включается в конкурсную массу, а остается в собственности кредитора. Никита Глушков отметил, что критика данного подхода основана на оценке договора выкупного лизинга в качестве титульного обеспечения, то есть при банкротстве должника предмет титульного обеспечения по аналогии с залогом подлежит включению в конкурсную массу.

Он поддержал позицию Верховного Суда РФ, поскольку обеспечительную передачу права собственности следует отличать от резервирования титула (reservation of title). «Опыт Великобритании и Германии показывает, что имущество, находящееся во владении должника по договору с резервированием титула за продавцом, до его полной оплаты не является частью конкурсной массы должника», – поделился Никита Глушков.

Читайте также

О включении предмета выкупного лизинга в конкурсную массу лизингополучателя-банкрота

Комментарий к определению Верховного Суда РФ

04 октября 2021 Мнения

Партнер практики по разрешению споров компании BCLP Иван Веселов заметил, что Обзор был выпущен ВС РФ как нельзя кстати: «Медлить дальше уже больше было нельзя. С момента выхода в свет Постановления Пленума ВАС РФ от 14 марта 2014 г. № 17 прошло уже значительное количество времени, и тот новаторский подход, заложенный ВАС РФ, стал применяться судами разнонаправленно».

Иван Веселов указал, что судебная практика по многим вопросам стала противоречивой. Так, по одному и тому же вопросу, рассмотренному судом одного округа, могли иметься судебные акты с диаметрально противоположной позицией, пояснил эксперт. При этом он с сожалением отметил, что ВС РФ рассматривал относительно малое количество вопросов, касающихся лизинга.

По мнению Ивана Веселова, в Обзоре имеется достаточное число интересных позиций, с которыми следует ознакомиться практикующим юристам и специалистам в данной области. «Хочется надеяться, что позиции Обзора ВС РФ будут восприняты нижестоящими судами без какой-либо “раскачки” и проявления волюнтаризма. Это позволит обеспечить баланс интересов лизингодателей и лизингополучателей», – заключил Иван Веселов.

«Хочется надеяться, что позиции Обзора ВС РФ будут восприняты нижестоящими судами без какой-либо “раскачки” и проявления волюнтаризма. Это позволит обеспечить баланс интересов лизингодателей и лизингополучателей», – заключил Иван Веселов.

Управляющий партнер «Легес-Бюро» Мария Спиридонова отметила, что на примере конкретных споров ВС представил правовые позиции по неоднозначным в судебной практике вопросам, связанным с лизингом. Она посчитала значимой позицию ВС относительно лизинговых платежей, совершенных как незадолго до, так и во время банкротства. В ряде случаев отступление от очередности и совершение лизинговых платежей в целях выкупа оборудования может иметь смысл в ситуации, если при помощи данного оборудования должник впоследствии планирует вести свою производственную деятельность, выйти из кризиса и восстановить платежеспособность, что позволит сохранить бизнес, сотрудников на местах, пояснила эксперт.

Более того, сохранение возможности использования лизингового имущества должником и (или) выкупа предмета лизинга в определенных случаях может приводить к увеличению стоимости активов должника, что позволит реализовать имущество, покрыв расходы, указала Мария Спиридонова. «Данный подход, безусловно, важен в условиях нестабильной экономической ситуации, отягощенной ограничительными мерами для многих лизинговых компаний, пребывающих в сложном финансовом положении», – прокомментировала эксперт.

«Данный подход, безусловно, важен в условиях нестабильной экономической ситуации, отягощенной ограничительными мерами для многих лизинговых компаний, пребывающих в сложном финансовом положении», – прокомментировала эксперт.

Налоговые последствия новых стандартов учета аренды: часть первая

- 29 сентября 2021 г.

Поделиться:

Совет по стандартам финансового учета (FASB) недавно кодифицировал новые стандарты учета аренды в Разделе 842 кодификации стандартов бухгалтерского учета, Аренда (ASC 842), что представляет собой существенное изменение в том, как арендаторы учитывают аренду, особенно операционную аренду. Внедрение новых стандартов для непубличных предприятий в 2022 году приведет к тому, что все договоры аренды будут отражаться в бухгалтерском балансе, включая «встроенные» договоры аренды, которые, возможно, ранее не были идентифицированы как договоры аренды.

Правила учета аренды бухгалтерских книг изменены; однако изменения не затрагивают напрямую правила, регулирующие учет аренды для целей налога на прибыль. По-прежнему крайне важно проанализировать влияние новых правил учета аренды с точки зрения налогообложения. Также важно отметить, что в соответствии с новым руководством по отчетности по аренде данные, необходимые для соблюдения налоговых требований, могут быть не так легко доступны. Продолжайте читать, чтобы узнать, как это изменение может повлиять на ваш бизнес, и ознакомьтесь с часть вторая настоящей статьи.

По-прежнему крайне важно проанализировать влияние новых правил учета аренды с точки зрения налогообложения. Также важно отметить, что в соответствии с новым руководством по отчетности по аренде данные, необходимые для соблюдения налоговых требований, могут быть не так легко доступны. Продолжайте читать, чтобы узнать, как это изменение может повлиять на ваш бизнес, и ознакомьтесь с часть вторая настоящей статьи.

Краткое изложение изменений

FASB ASC 842 сохраняет различие между «финансовой арендой» (ранее классифицированной как «капитальная аренда») и «операционной арендой» из предыдущих стандартов аренды, ASC 840 . Основные изменения теперь требуют от компаний отражать активы и обязательства в форме права пользования (ROU) в балансе по всем договорам аренды и раскрывать новую информацию об аренде.

ASC 842 состоит из четырех подтем, как показано ниже:

- Изменения в учете арендатора в отношении операционной аренды путем признания активов в форме права пользования и обязательств по арендным платежам, возникающих в результате аренды.

Учет финансовой аренды остается таким же, как предыдущий учет капитальной аренды в соответствии с ASC 840.

Учет финансовой аренды остается таким же, как предыдущий учет капитальной аренды в соответствии с ASC 840. - Учет арендодателя остается в основном неизменным:

- Арендованный актив будет по-прежнему признаваться в качестве основного средства в бухгалтерских книгах арендодателя по операционной аренде. Доход признается в отчете о прибылях и убытках по мере получения дохода от аренды.

- Арендодатель не признает арендованный актив ни для продажи, ни для аренды с прямым финансированием, а вместо этого отражает чистую инвестицию в аренду в балансе. Когда денежные средства получены от продажной аренды и аренды с прямым финансированием, часть полученной суммы применяется как уменьшение чистых инвестиций в аренду, а часть признается как процентный доход.

- Операции продажи с обратной арендой (отвечающие требованиям «Темы 606»):

- Покупатель-арендодатель должен предоставить раскрытие информации арендодателям.

- Продавец-арендатор должен раскрывать основные положения и условия сделки продажи с обратной арендой, а также любые прибыли или убытки, возникающие в результате сделки, отдельно от прибылей или убытков от выбытия других активов.

*ASC Тема 606 — это новый стандарт признания выручки для учета выручки по договорам с клиентами. Основной принцип нового стандарта заключается в том, что организация должна признавать выручку, отражающую передачу товаров или услуг покупателям, в сумме, отражающей сумму, которую организация ожидает получить в обмен на эти товары или услуги. Тема 842 ASC согласовывает учет арендатора и арендодателя в нескольких ключевых аспектах с положениями руководства по признанию выручки в Теме 606. В ней не проводится различие между арендой недвижимого имущества и арендой других активов.

Продавец-арендатор может учитывать передачу активов как продажу при наличии следующих двух условий (согласно ASC 842-40-25-1):

- Наличие договора (ASC 606-10-25 -1 — 25-8)

- Продавец-арендатор выполняет свою обязанность к исполнению путем передачи контроля над активами покупателю-арендодателю (ASC 606-10-25-30)

Покупатель-арендодатель получает контроль над активом, когда существует договор (в соответствии с ASC 606-10-25-1 — 25-8), и продавец-арендатор выполнил свои обязательства, передав контроль над активами покупателю-арендодателю. Тема 606 ASC определяет следующие пять признаков того, что клиент (в данном случае покупатель-арендодатель) получил контроль над активом:

Тема 606 ASC определяет следующие пять признаков того, что клиент (в данном случае покупатель-арендодатель) получил контроль над активом:

- Покупатель имеет право собственности

- Покупатель имеет физическое владение

- Покупатель несет значительные риски и выгоды, связанные с правом собственности

- Покупатель принял актив

- Продавец имеет право на платеж в настоящее время

4. Договоры аренды с использованием заемных средств не сохраняются для договоров аренды, которые начинаются после даты вступления в силу ASC 842.

Налоговые последствия изменений ASC 842

Для целей налогообложения аренда рассматривается либо как настоящая налоговая аренда, либо как неналоговая аренда. Настоящая налоговая аренда проста: арендодатель сохраняет за собой право собственности на актив и соответствующие вычеты, в то время как арендатор будет вычитать арендные платежи (это похоже на операционную аренду в соответствии с предыдущими рекомендациями ОПБУ США). При неналоговой аренде предполагается, что риски и выгоды, связанные с правом собственности, лежат на арендаторе, поэтому налоговые льготы, связанные с владением, такие как амортизационные отчисления и процентная часть платежей, учитываются арендатором ( это как капитальная аренда в соответствии с предыдущими рекомендациями ОПБУ США). В этом случае арендодатель признает процентный доход.

При неналоговой аренде предполагается, что риски и выгоды, связанные с правом собственности, лежат на арендаторе, поэтому налоговые льготы, связанные с владением, такие как амортизационные отчисления и процентная часть платежей, учитываются арендатором ( это как капитальная аренда в соответствии с предыдущими рекомендациями ОПБУ США). В этом случае арендодатель признает процентный доход.

Новые стандарты учета аренды не влияют на федеральный налоговый режим США, в отличие от предыдущих стандартов, ASC 840. Однако увеличение активов и обязательств, добавленных в баланс, может изменить несколько областей налоговой функции. Налоговые последствия, перечисленные в части второй этой статьи, могут применяться с ASC 842. В этой статье мы приводим краткий обзор этих конкретных налоговых последствий.

Нажмите здесь и ознакомьтесь с инструментом Sikich Lessee Ledger

Ссылки: Стандарты ASC 842, запрос на аренду

Эта публикация содержит только общую информацию, и Sikich посредством этой публикации не предоставляет бухгалтерские, деловые, финансовые, инвестиционные, юридические, налоговые или любые другие профессиональные консультации или услуги. Эта публикация не является заменой таких профессиональных советов или услуг, и вы не должны использовать ее в качестве основы для любого решения, действия или бездействия, которые могут повлиять на вас или ваш бизнес. Прежде чем принимать какое-либо решение, предпринимать какие-либо действия или отказываться от действий, которые могут повлиять на вас или ваш бизнес, вам следует проконсультироваться с квалифицированным профессиональным консультантом. Вы признаете, что Sikich не несет ответственности за любые убытки, понесенные вами или любым лицом, которое полагается на эту публикацию.

Эта публикация не является заменой таких профессиональных советов или услуг, и вы не должны использовать ее в качестве основы для любого решения, действия или бездействия, которые могут повлиять на вас или ваш бизнес. Прежде чем принимать какое-либо решение, предпринимать какие-либо действия или отказываться от действий, которые могут повлиять на вас или ваш бизнес, вам следует проконсультироваться с квалифицированным профессиональным консультантом. Вы признаете, что Sikich не несет ответственности за любые убытки, понесенные вами или любым лицом, которое полагается на эту публикацию.

ПОДПИСАТЬСЯ НА ИНФОРМАЦИЮ

Присоединяйтесь к более чем 14 000 бизнес-руководителей и лиц, принимающих решения

Предстоящие события

Последние новости

Просмотреть все идеи

Об авторе

Налоговые последствия темы 842 ASC по учету аренды

Информация об операционной аренде скоро будет перемещена из сносок ваших финансовых отчетов прямо в ваши балансовые отчеты. Совет по стандартам финансового учета (FASB) Кодификации стандартов бухгалтерского учета (ASC), раздел 842, «Аренда», требует, чтобы компании и организации, сдающие в аренду такие активы, как недвижимость, самолеты и оборудование, включали эту операционную аренду в свой баланс. (Ранее они указывались только в операционных расходах и в примечаниях к финансовой отчетности.)

Совет по стандартам финансового учета (FASB) Кодификации стандартов бухгалтерского учета (ASC), раздел 842, «Аренда», требует, чтобы компании и организации, сдающие в аренду такие активы, как недвижимость, самолеты и оборудование, включали эту операционную аренду в свой баланс. (Ранее они указывались только в операционных расходах и в примечаниях к финансовой отчетности.)

Стандарт был введен в ответ на запросы инвесторов и других пользователей финансовой отчетности о предоставлении более прозрачной, сопоставимой информации об обязательствах по аренде и более точном представлении лизинговой деятельности организации и будущих обязательств.

Тема 842 ACS вступает в силу для частных компаний и некоммерческих организаций, годовые отчетные периоды которых начинаются после 15 декабря 2021 года. Если у вашей компании финансовый год заканчивается 31 декабря 2022 года, этот стандарт необходимо внедрить в текущем году — конец финансовой отчетности, и вы должны знать о налоговых последствиях этого изменения.

Прочтите наш технический документ по теме 842 FASB, чтобы получить дополнительную информацию о том, как идентифицировать аренду, обзор изменений и следующие шаги, которые необходимо предпринять.

Налоговые последствия ASC Тема 842

Для целей налогообложения аренда рассматривается одним из двух способов:

- Настоящая налоговая аренда – в этой ситуации арендодатель сохраняет право собственности на актив и признает амортизацию и доход от аренды. Тем временем арендатор вычитает арендные платежи (аналогично операционной аренде в соответствии с предыдущими рекомендациями GAAP).

- Неналоговая аренда – Арендатор является налоговым собственником актива и требует амортизации и процентных вычетов. Арендодатель рассматривается как продавец имущества и признает прибыль, равную приведенной стоимости арендных платежей (за вычетом ее основы в арендованном имуществе), и признает процентный доход (аналогично капитальной аренде в соответствии с предыдущими рекомендациями ОПБУ).

ASC 842 не влияет на то, как аренда рассматривается для целей федерального подоходного налога. Конгресс не вносил изменений в налоговый кодекс IRS. Но хотя подход к аренде в отношении налога на прибыль не изменился, арендодатели и арендаторы могут обнаружить, что некоторые существующие операции по аренде/продаже/финансированию могут быть неправильно классифицированы для целей GAAP и/или для целей федерального дохода. Это может привести к изменению методов учета для изменения существующих связанных операций или изменения их налогового режима.

При внедрении систем для отслеживания вашей аренды в соответствии с ASC 842 важно оценить структуру учета аренды в следующих областях на соответствие налоговым правилам.

- Характеристика аренды

- Сроки прихода и расхода

- Надбавки за улучшение жилищных условий

- Затраты на приобретение в аренду

Вам также следует определить, возможно ли изменение метода учета для более благоприятного налогового режима аренды.

Отложенные налоги

Основное изменение в разделе 842 ASC заключается в том, что ВСЕ договоры аренды теперь должны быть включены в баланс. Операционная аренда теперь учитывается так же, как и финансовая аренда. Общая будущая задолженность по аренде по обязательствам и стоимость права использования арендованного актива, перечисленные в разделе «Активы», которые приведут к выверке статей бухгалтерского учета и налогов. В частности, это приведет к возникновению новых отложенных налоговых обязательств и отложенных налоговых активов.

Это изменение является временным и будет отменено в течение срока аренды. А поскольку актив в форме права пользования и связанное с ним обязательство по аренде оцениваются одинаково в соответствии с новым руководством, первоначальная оценка временных разниц, как правило, будет одинаковой (независимо от классификации аренды).

Однако способ восстановления первоначальных временных разниц зависит от того, классифицируется ли аренда как финансовая или операционная в соответствии с новым стандартом. В отношении финансовой аренды Раздел 842 ASC, как правило, приводит к ускоренному признанию расходов для целей финансовой отчетности. Это связано с тем, что обязательство по аренде основано на расчете эффективной процентной ставки. Кроме того, если возникнет какое-либо обесценение актива в форме права пользования для целей бухгалтерского учета, его необходимо будет восстановить для целей налогообложения.

В отношении финансовой аренды Раздел 842 ASC, как правило, приводит к ускоренному признанию расходов для целей финансовой отчетности. Это связано с тем, что обязательство по аренде основано на расчете эффективной процентной ставки. Кроме того, если возникнет какое-либо обесценение актива в форме права пользования для целей бухгалтерского учета, его необходимо будет восстановить для целей налогообложения.

Надбавки на улучшение арендатора (TI)

В некоторых случаях аренды арендодатель может предоставить арендатору надбавку на улучшение арендатора, которую арендатор может использовать для улучшения арендованного имущества. Наиболее важным фактором при определении налогового режима надбавок за улучшения арендатора является налоговая собственность на улучшение арендованного имущества.

Как правило, когда арендодатель сохраняет за собой полученные в результате улучшения арендованного имущества, он может амортизировать активы, в то время как арендатор, как правило, не признает доход от резерва на улучшение арендатора и не имеет амортизируемого интереса к улучшениям.

Напротив, когда арендатор владеет улучшением арендованного имущества, он обычно признает резерв в качестве дохода и имеет амортизируемую долю в улучшении.

IRC сек. 110 предусматривает ограниченное исключение из валового дохода арендатора выплаты арендодателем «надбавки на строительство квалифицированного арендатора». Надбавка квалифицированного арендатора на строительство должна относиться к краткосрочной аренде торговых площадей и использоваться для строительства или улучшения квалифицированного долгосрочного недвижимого имущества, используемого в торговых площадях.

Затраты на приобретение по аренде

И бухгалтерский учет, и налоги требуют капитализации затрат на приобретение по аренде. Однако рег. сек. 1.263(a)-4 предусматривает, что некоторые внутренние затраты (например, оплата труда сотрудников и накладные расходы) и минимальные затраты не подлежат капитализации для целей налогообложения.

Государственные и другие налоги

Принятие нового стандарта аренды может также повлиять на другие налоги, не связанные с доходом, такие как налог на франшизу и налог на чистую стоимость. Тема 842 ASC означает, что эти налоги основаны на чистой стоимости активов GAAP (поскольку активы в форме права пользования и обязательства по аренде будут отражены в балансе).

Тема 842 ASC означает, что эти налоги основаны на чистой стоимости активов GAAP (поскольку активы в форме права пользования и обязательства по аренде будут отражены в балансе).

Внедрение нового стандарта лизинга может повлиять на налоговую базу вашей франшизы, взимаемую на уровне штата, поскольку все операции по аренде должны отражаться в балансе. Кроме того, коэффициент собственности, используемый для расчета многих коэффициентов государственного распределения (как для целей налога на прибыль, так и для налога на франшизу), определяется с использованием средней стоимости собственности или кратного чистой годовой арендной платы. В соответствии с темой 842 ASC компаниям, возможно, придется изменить способ получения этой информации, особенно если актив в форме права пользования регистрируется на том же балансовом счете или в той же статье, что и другое находящееся в собственности имущество.

Компании также должны учитывать, будут ли какие-либо последствия налога с продаж и использования. Те, у кого есть оффшорная аренда, могут также посмотреть, как Тема 842 ASC влияет на иностранные юрисдикции, в которых они работают, а также на механизмы трансфертного ценообразования.

Те, у кого есть оффшорная аренда, могут также посмотреть, как Тема 842 ASC влияет на иностранные юрисдикции, в которых они работают, а также на механизмы трансфертного ценообразования.

При подготовке к принятию нового стандарта учета аренды обязательно проверьте соответствующие налоговые последствия и возможности. Ваш CPA в сфере недвижимости — с их знанием темы 842 ASC — является вашим самым ценным ресурсом в этих усилиях.

Весь контент, представленный в этой статье, предназначен только для информационных целей. Вопросы, обсуждаемые в этой статье, могут быть изменены. Для получения актуальной информации по этому вопросу, пожалуйста, свяжитесь со специалистом Джеймса Мура. Джеймс Мур не несет ответственности за любые претензии, убытки, ущерб или неудобства, вызванные любой информацией на этих страницах или любой информацией, полученной через этот сайт.

ASC 842 и его налоговое влияние на финансовые учреждения

26 апр. 2022 г.

2022 г.

Автор: Эмили Т. Сладки

Похоже, что новейшие стандарты учета аренды, наконец, вступили в силу с внедрением обновления стандартов бухгалтерского учета по теме 842 «Аренда» (ASC 842), вступающего в силу для финансовых периодов, начинающихся после 15 декабря 2021 года.

Хотя Совет по стандартам финансовой отчетности (FASB) первоначально установил крайний срок внедрения на прошлый год для непубличных компаний, он отложил его на один год из-за COVID-19.. Похоже, это не задержит его снова, и многие финансовые учреждения начинают процесс внедрения.

Эти стандарты не изменят подход к аренде для целей федерального подоходного налога, поскольку не было соответствующих изменений в налоговом законодательстве, связанных с ASC 842; однако существуют налоговые последствия, которые финансовые учреждения должны учитывать в процессе реализации.

Обработка GAAP

Итак, каковы изменения для целей GAAP? Практически все договоры аренды теперь должны отражаться в балансе, тогда как раньше они могли отражаться только в отчете о прибылях и убытках. По-прежнему будет использоваться модель двойной классификации, в которой каждая аренда является либо операционной арендой, либо капитальной арендой, которая теперь называется финансовой арендой. Новые стандарты аренды требуют, чтобы арендаторы отражали активы в форме права пользования и соответствующие обязательства по аренде для всех договоров операционной аренды сроком более одного года.

По-прежнему будет использоваться модель двойной классификации, в которой каждая аренда является либо операционной арендой, либо капитальной арендой, которая теперь называется финансовой арендой. Новые стандарты аренды требуют, чтобы арендаторы отражали активы в форме права пользования и соответствующие обязательства по аренде для всех договоров операционной аренды сроком более одного года.

Учет капитальной аренды практически не изменился. В балансе актив по финансовой аренде обычно отражается как часть основных средств, а обязательство по аренде отражается как финансируемая задолженность. С точки зрения прибылей и убытков, арендный актив амортизируется в течение более короткого из двух сроков: срока аренды или срока полезного использования актива, а процентные расходы относятся на аванс по мере амортизации обязательства по аренде.

Операционная аренда приобретает совершенно новый вид в соответствии с ASC 842. Актив и обязательство в форме права пользования (ROU) отражаются путем расчета приведенной стоимости арендных платежей с использованием соответствующей ставки дисконтирования. В балансе актив в форме права собственности классифицируется как долгосрочный актив отдельной строкой вне прочего имущества. Обязательства по аренде ПП также необходимо будет разделить на краткосрочные и долгосрочные обязательства.

В балансе актив в форме права собственности классифицируется как долгосрочный актив отдельной строкой вне прочего имущества. Обязательства по аренде ПП также необходимо будет разделить на краткосрочные и долгосрочные обязательства.

В отчете о прибылях и убытках компоненты прибыли и убытка по активу в форме права пользования и соответствующему обязательству амортизируются линейным методом и представляются вместе как расходы по аренде или аренде. В соответствии с ASC 842 ни амортизация обязательства по ППП, ни актива ППП не считается процентными расходами или расходами на амортизацию, в результате чего показатель EBITDA остается неизменным по сравнению с учетом операционной аренды в соответствии с предыдущими стандартами аренды.

Налоговый режим

Для целей налогообложения мало что изменилось. Аренда будет рассматриваться как налоговая или неналоговая аренда в налоговой декларации финансового учреждения.

При налоговой аренде арендодатель сохраняет за собой право собственности на актив и будет брать налоговые вычеты на амортизацию (включая амортизационную премию и Раздел 179) в своей налоговой декларации. Арендатор укажет расходы по налоговой аренде в своей налоговой декларации.

Арендатор укажет расходы по налоговой аренде в своей налоговой декларации.

Неналоговая аренда предполагает, что риски и выгоды, связанные с правом собственности, лежат на арендаторе; таким образом, налоговые вычеты, такие как амортизация и процентные расходы, отражаются арендатором. Арендодатель укажет процентный доход в своей налоговой декларации.

Учет отложенного налога

Хотя налоговый режим остается неизменным в соответствии с ASC 842, финансовым учреждениям необходимо учитывать влияние на их учет отложенного налога. Например, если у вас есть договор аренды, который не будет капитализирован для целей налога на прибыль, вы будете иметь нулевую налоговую базу как в активе в форме права пользования, так и в соответствующем обязательстве по аренде, учитываемом в целях ОПБУ. Разница между базой GAAP и налоговой базой приведет к временной разнице в вашей налоговой декларации и, таким образом, должна появиться в вашей инвентаризации отложенного налога. Финансовые учреждения должны будут признать отложенное налоговое обязательство в отношении превышения базы GAAP в активе в форме права пользования и отложенное налоговое обязательство в отношении превышения базы GAAP в соответствующем обязательстве по аренде.

Сторнирование временных налоговых разниц будет зависеть от классификации аренды по GAAP. Для капитальной аренды новый стандарт аренды в соответствии с ASC 842, как правило, приводит к ускоренному признанию расходов для целей финансовой отчетности. Для операционной аренды годовая финансовая отчетность, как правило, будет такой же, как текущий учет операционной аренды. Наконец, если для целей бухгалтерского учета создается какое-либо обесценение актива в форме права пользования, его необходимо восстановить для целей налогообложения.

Вопросы налогообложения штата

Этот новый стандарт бухгалтерского учета может также иметь последствия для налогообложения штата.

Во-первых, некоторые штаты взимают налоги на франшизу с финансовых учреждений в зависимости от чистой стоимости бизнеса, что может повлиять на расчет налога на франшизу.

Кроме того, многие штаты продолжают использовать коэффициент собственности для расчета доли штата. Если актив в форме права собственности включен в баланс вместе с другим имуществом, находящимся в собственности, это также может повлиять на проценты распределения. Финансовые учреждения должны быть внимательны, чтобы понять, как государство определяет собственность, что, вероятно, потребует удаления актива в форме права пользования для целей расчета коэффициентов государственного распределения.

Финансовые учреждения должны быть внимательны, чтобы понять, как государство определяет собственность, что, вероятно, потребует удаления актива в форме права пользования для целей расчета коэффициентов государственного распределения.

Как Wipfli может помочь

Когда ваше финансовое учреждение примет новые стандарты учета аренды, проконсультируйтесь с Wipfli, чтобы определить возможные налоговые последствия. Наши знания и опыт могут быть неоценимы для вас в этой области при внедрении ASC 842. Свяжитесь с нами, чтобы узнать больше.

Подпишитесь, чтобы получать дополнительные материалы и информацию о финансовых учреждениях на свой почтовый ящик, или продолжайте читать дальше:

- Что такое аренда в соответствии с ASC 842? Рекомендации по реализации ASC 842

- Новый учет аренды: 10 наиболее часто задаваемых вопросов, связанных с ASC 842

- ASC 842 средства, которые вы можете использовать, чтобы облегчить переход

- ASC 842: Учет операционной аренды при переходе

Новое стандартное руководство FASB по аренде в соответствии с ASC 842

25 февраля 2016 г. Совет по стандартам финансового учета (FASB) выпустил новое руководство для обновления стандартов бухгалтерского учета по теме 842 для аренды. Руководство было создано, чтобы обеспечить прозрачность для инвесторов и пользователей финансовой отчетности для оценки сроков, суммы и движения денежных средств от аренды, а также предоставить меньше возможностей для структурирования лизинговых операций для получения конкретных результатов в балансе. В соответствии с новым стандартом для большинства договоров аренды арендатор признает обязательство по аренде и соответствующий актив в балансе.

Совет по стандартам финансового учета (FASB) выпустил новое руководство для обновления стандартов бухгалтерского учета по теме 842 для аренды. Руководство было создано, чтобы обеспечить прозрачность для инвесторов и пользователей финансовой отчетности для оценки сроков, суммы и движения денежных средств от аренды, а также предоставить меньше возможностей для структурирования лизинговых операций для получения конкретных результатов в балансе. В соответствии с новым стандартом для большинства договоров аренды арендатор признает обязательство по аренде и соответствующий актив в балансе.

Для публичных компаний и некоторых других организаций новое руководство вступает в силу для финансовых лет (и промежуточных периодов в рамках этих финансовых лет), начинающихся после 15 декабря 2018 года. Для компаний с календарным годом руководство вступает в силу 1 января 2019. Для всех остальных организаций руководство действует для финансовых годов, начинающихся после 15 декабря 2021 г., и для промежуточных периодов финансовых лет, начинающихся после 15 декабря 2022 г. Однако компаниям разрешено применять стандарт досрочно.

Однако компаниям разрешено применять стандарт досрочно.

Трактовка аренды