Формула расчета валовой прибыли и наценки в Excel

Валовая прибыль – это сумма рассчитана после вычитания расходов на себестоимость от доходов. Другими словами, общая прибыль – разница между выручкой и себестоимостью. В общую себестоимость товара включены разные виды расходов: на производство, на реализацию, операционные расходы и много других посреднических расходов. Чтобы рассчитать валовую прибыль, необходимо просто вычитать валовые расходы себестоимости от валового дохода.

Формула расчета валовой прибыли в процентах

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100.

На рисунке представлен финансовый отчет определенной производственной фирмы:

Валовая прибыль находится в ячейке B4, а процентная валовая прибыль в ячейке C4: =B4/$B$2

Формула расчета валовой прибыли просто вычитает значение ячейки B3 от B2. В формуле вычисления валовой прибыли в процентах значение ячейки B4 разделено на значение в $B$2:

Обратите внимание здесь используется процентный формат ячеек – это значит не нужно умножать на 100.

Важно отметить, что установлена абсолютная ссылка на ячейку $B$2 о чем свидетельствуют символы значка доллара в самой ссылке. Благодаря абсолютной ссылке можно свободно копировать формулу в другие строки отчета с целью расчета доли от общего дохода в процентах, которую занимает та или иная статья расходов и доходов. Так приблизительно выглядит поверхностный анализ расчета доходов и расходов фирмы.

Формула расчета процента наценки в Excel

Наценка очень часто отождествляется с процентной валовой прибылью, но является нечто другим. Наценка – это процентная сумма, добавленная к себестоимости продукта с целью рентабельного ценообразования для его реализации. Другими словами, сумма в процентах на которую повышена цена с целью получения прибыли и возмещения затрат не связанными с расходными на себестоимость. Ниже на рисунке представлен отчет по продажам товара с наценкой и рассчитанной валовой прибылью от продаж.

Наценка рассчитывается путем деления цены на расходы и от результата вычитается число 1:

Устанавливая наценку в размере 32% получаем валовую прибыль в процентах 24%. То есть как описано выше в предыдущем примере =B8/B6. Чтобы определить размер наценки покрывающую процентную валовую прибыль в 32% (как в столбце D) используйте следующую формулу:

Выше приведенная формула свидетельствует нам доказательством того, чтобы получить валовую прибыль равную 32% нам необходимо установить наценку в 47% с учетом всех доходов и расходов.

Интересный факт! Главное отличие процентной валовой прибыли от наценки заключается в формуле вычисления. Разницу очень легко заметить в этих двух показателях по их сути – валовая прибыль никогда не будет равна или превышать 100% в отличии от наценки. Для наглядного доказательства приведем простой пример, умножим цену на 10 000:

Читайте также: Как посчитать маржу и наценку в Excel.

В те времена, когда все нужно было еще делать серым карандашом на белом листе бумаги уже тогда нашли свое применение вычислительные таблицы в бухгалтерской и финансовой деятельности. Хоть программа Excel в меру своего развития стала чем-то больше чем просто электронная вычислительная таблица ее табличные функции являются все еще незаменимым инструментом в бизнесе. Существует много формул в Excel часто используемых в бухгалтерии, финансах и других отраслях бизнеса.

Хоть программа Excel в меру своего развития стала чем-то больше чем просто электронная вычислительная таблица ее табличные функции являются все еще незаменимым инструментом в бизнесе. Существует много формул в Excel часто используемых в бухгалтерии, финансах и других отраслях бизнеса.

Что такое валовая прибыль: определение, формула — Определение

Валовая прибыль — это разница между выручкой, полученной от продажи услуги или товара и его себестоимостью.

Посмотрите это видео, чтобы подробнее узнать, что такое валовая прибыль и зачем необходимо рассчитывать ее рентабельность. Также вы получите полезную подсказку, которая поможет определить прямые и косвенные расходы вашей компании.

Зачем считать валовую прибыль

Валовая прибыль — это индикатор уровня рентабельности компании. Он зависит от ряда таких факторов как расходы, себестоимость продукта или услуги, количество продаж, стоимость работы персонала, ассортимента и так далее. Чем выше валовая прибыль, тем эффективнее работает компания. Поэтому, необходимо расчитывать этот показатель регулярно.

Чем выше валовая прибыль, тем эффективнее работает компания. Поэтому, необходимо расчитывать этот показатель регулярно.

К тому же, для оценки эффективности работы компании важно анализировать разные данные. Нельзя делать выводы об успешности бизнеса только по одному показателю. Например, на основании валовой прибыли можно делать другие расчеты и вычислять валовую маржу и операционную прибыль.

Как рассчитать валовую прибыль

Чтобы рассчитать валовую прибыль, вам понадобится найти разницу между выручкой, полученной от продажи продукта, и его себестоимостью. Посмотрите, как выглядит формула расчета.

Однако, не торопитесь на основании полученных данных принимать бизнес-решения. Если ваша компания продает несколько видов товаров или услуг, то общая валовая прибыль вам не расскажет, какое направление приносит больший доход. Поэтому, делайте расчеты отдельно для каждого вида деятельности и обязательно вычисляйте рентабельность.

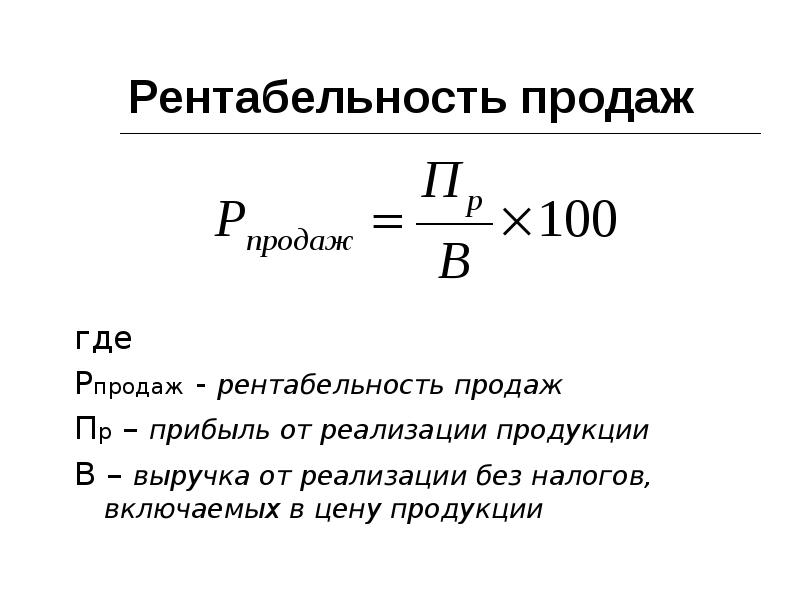

Чтобы узнать рентабельность валовой прибыли, используйте следующую формулу.

Давайте посмотрим, как это работает на конкретном примере. Предположим, вы создаете лендинги и разрабатываете чат-ботов для мессенджеров и социальных сетей. Стоимость второй услуги в вашей компании выше, чем первой. Поэтому, можно предположить, что и доходность от разработки чат-ботов будет выше, но не все так однозначно. Если рассчитать валовую прибыль и рентабельность обеих услуг, то результат может оказаться совсем другим, ведь огромную роль играют размеры прямых расходов.

То же самое касается и отслеживания эффективности работы сотрудников. Далеко не всегда можно полагаться на полученную сумму выручки, ведь себестоимость реализованных продуктов может быть абсолютно разной.

Чем валовая прибыль отличается от чистой прибыли?

Прибыль — это разница между доходами и расходами компании. Классификация этого показателя зависит от данных, которые используют для расчета. Поэтому выделяют маржинальную прибыль, операционную, бухгалтерскую и другие. Понимание разницы между всеми этими показателями крайне важно для правильного распределения ресурсов компании и оценки ее деятельности.

Понимание разницы между всеми этими показателями крайне важно для правильного распределения ресурсов компании и оценки ее деятельности.

Например, валовая прибыль включает в себя операционные расходы, налоговые выплаты и другие отчисления. Следовательно, часть этой суммы необходимо еще направить на определенные нужды. Чистая прибыль — это финансы, которые останутся у вас от валовой прибыли после всех проплат. То есть, это та сумма, которую вы можете просто положить в сейф.

Регулярное отслеживание динамики валовой прибыли и других показателей позволяет вовремя выявлять изменения в работе, находить слабые места и корректировать действия для сохранения рентабельности бизнеса. Помните это, когда будете прописывать KPI в своем маркетинговом плане.

Ресурсы:

- В этой статье вы узнаете о том, какие виды прибыли существуют и как их рассчитывать.

- На этом сайте прочитаете, что такое чистая прибыль и от чего она зависит.

- В блоге Дримкас узнаете, зачем следить за бизнес-показателями и рассчитывать валовую прибыль.

Обновлено: 17.12.2020

Оцените, насколько полезна статья «Валовая прибыль «

Оценка: 4 / 5 (7)

Расчет чистой прибыли — формула и алгоритм вычислений

Кто из предпринимателей не знает, что такое прибыль? Наверное, никто – уж больно важен этот экономический показатель для выживания и развития бизнеса.

А что такое операционная, маржинальная, балансовая или валовая прибыли? Какая у чистой прибыли формула расчета?

Без проблем ответить на эти вопросы могут лишь опытные предприниматели и отличники экономического образования. И именно для тех, кто хочет вспомнить подзабытые термины или узнать что-то новое, предназначена эта статья.

Определение чистой прибыли

Как рассчитать чистую прибыль?Начинать следует с основ, а одним из важнейших экономических показателей успеха предприятия является чистая прибыль – денежные средства, остающиеся в распоряжении компании после оплаты труда персонала и уплаты всех сборов, налогов и банковских и иных отчислений.

Из этих средств формируются резервные фонды и прочие накопления, также чистая прибыль используется для расширения и развития предприятия.

Не следует путать между собой чистую и экономическую прибыль. Далее будут пояснены их отличия.

к содержанию ↑Классификация прибыли

Понятие прибыли очень многообразное и она классифицируется по следующим признакам:

- По источникам формирования – существует прибыль от продажи своей продукции, от реализации средств производства и других основных фондов и от иной деятельности.

- По формирующим прибыль элементам – под этим признаком подразумевается, какие статьи расходов и доходов учитываются в расчете.

- По характеру налогообложения различают прибыли, с которых берется налог и те, что налогом не облагаются.

- По временному признаку различают прибыли за текущий период, за предшествующее время и ее планируемый уровень.

- По инфляционному признаку различают номинальную и реальную прибыли.

Последняя представляет собой корректировку номинального значения с учетом инфляции за отчетный период.

Последняя представляет собой корректировку номинального значения с учетом инфляции за отчетный период.

Выше приведены лишь основные классификационные признаки. При желании этот список можно существенно расширить, однако в качестве основы его вполне достаточно.

к содержанию ↑Показатели чистой прибыли

Недостаточно просто знать сумму чистой прибыли вашего предприятия, необходимо понимать, от каких показателей она зависит.

Будучи осведомленным в этом вопросе, вы сможете принимать управленческие решения, способные существенно увеличить как ваши личные доходы, так количество средств, направляемых на дальнейшее расширение компании, поощрение персонала и откладывание «на черный день».

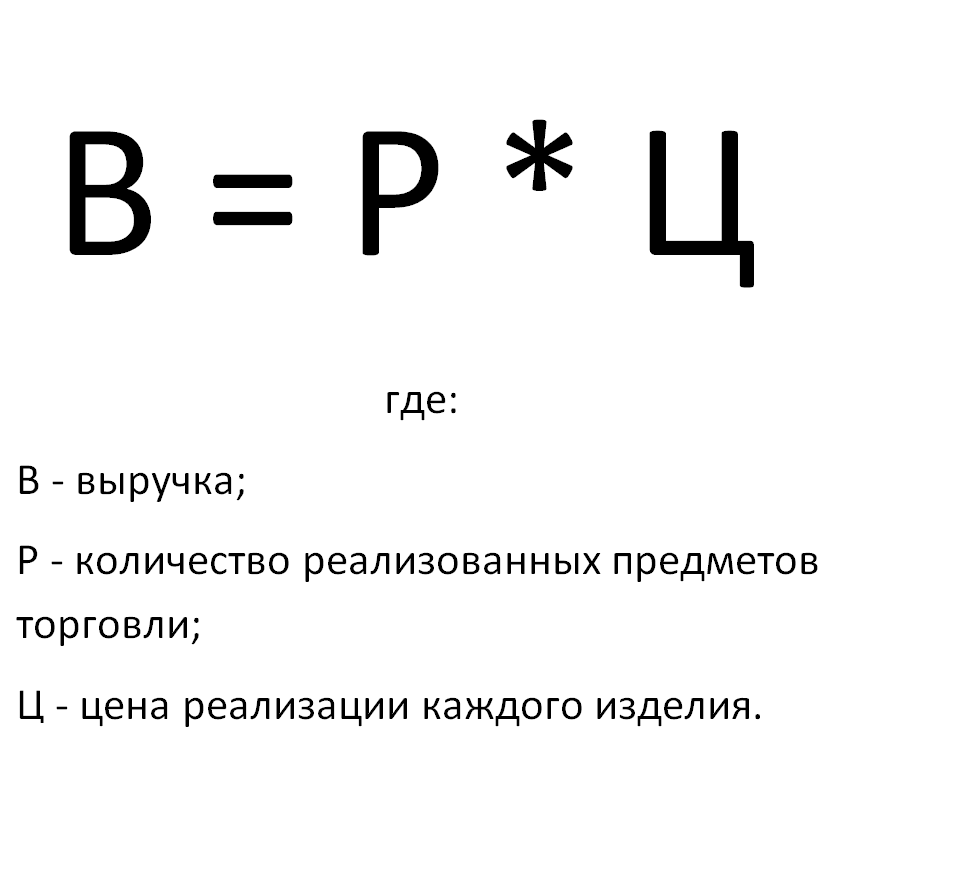

Выручка за определенный период

Основной показатель чистой прибыли – выручка за определенный период. Она складывается из тех денег, что получает ваше предприятие за продажу товаров или услуг, инвестиционную и финансовую деятельность.

Для анализа этого показателя следует правильно выбрать период – если дело касается производства, особенно массового, то здесь разумно анализировать выручку за целый год или квартал.

Что же касается более «динамичных» сфер ведения бизнеса, таких как продажи или предоставление услуг, то тут имеет смысл обратить внимание на выручку за неделю, месяц или определенные сезоны, когда тот или иной товар или услуга пользуются повышенным спросом.

Как можно повлиять на выручку? Если спрос превышает предложение – выручка увеличивается путем наращивания производства продукции. В обратной ситуации необходимо создать преимущества ваших товаров и услуг перед конкурентами.

Если ваше предприятие занимается розничной торговлей, то для увеличения выручки необходимо повысить привлекательность для потребителя не только самих товаров, но и магазина, в котором они продаются.

к содержанию ↑Себестоимость продукции

Под себестоимостью понимают стоимость ресурсов, человеческого труда и работы оборудования, затраченных на изготовление определенного товара или услуги.

Также к ней относятся расходы на хранение произведенного товара и его перевозка.

Снижение себестоимости является одним из основных способов повышения прибыли.

Но в погоне за сверхприбылями за счет сокращения себестоимости следует быть осторожным и следить за тем, чтобы качество производимого оставалось на том же уровне, некачественная продукция менее конкурентоспособна.

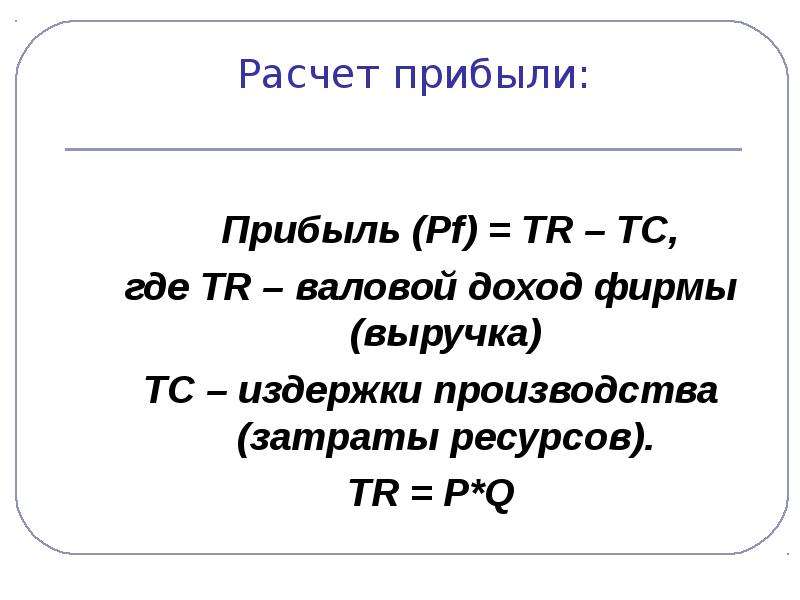

к содержанию ↑Формулы расчета прибылей

Теперь рассмотрим виды прибылей, которые могут использоваться в работе предприятия и формулы, по которым ведется их расчет.

В скобках даны сокращенные обозначения экономических показателей, используемые в формулах.

Валовая прибыль (ВП) – это разность между выручкой (В) и себестоимостью (С) проданных товаров. Она показывает, насколько доходы от продаж превышают расходы на ее создание и реализацию. Рассчитывается по следующей формуле:

ВП=В-С

Операционная прибыль (ОП) – это денежные средства, получаемые при вычете из валовой прибыли управленческих (У), коммерческих (К) и прочих (П) расходов, не направленных непосредственно на изготовление товара (в совокупности они называются операционными расходами).

ОП=ВП-У-К-П

Балансовая прибыль (БП) – это прибыль, в которой при расчете учитывается не только доход от основной деятельности предприятия, но и доходы (или убытки) от иной деятельности фирмы. К последним относятся продажа основных фондов предприятия, инвестиции и прочие финансовые операции. Чистая прибыль имеет следующую формулу расчета по балансу:

БП=ПРП+ППР+ПВО,

где ПРП, ППР и ПВО – прибыли от реализации продукции, продажи основных фондов и не связанных с реализацией операций соответственно.

Прибыль от продаж (ПоП) – это разность между валовой прибылью и затратами на продажу и управленческими расходами (У).

ПоП=ВП-У

Налогооблагаемой прибылью (НП) является прибыль, с которой происходит взимание налога. Рассчитывается как разность валовой прибыли и доходов, которые не облагаются налогом (НОН), а также сумм налоговых льгот (НЛ), если они имеются.

НП=ВП-НОН-НЛ

Маржинальной прибылью (МП) называют разность выручки от продаж и переменных расходов (ПР):

МП=В-ПР

Переменные расходы – это затраты, объем которых связан с количеством изготовляемой продукции.

Нераспределенная прибыль (НП) – это та сумма денежных средств, которая остается после уплаты налогов и не распределяется между акционерами как дивиденды. Она используется для увеличения основных фондов и развития предприятия. Рассчитывается как разность чистой прибыли (ЧП) и суммы выплачиваемых дивидендов (Д):

НП=ЧП-Д

Сметная прибыль – это сумма денег, заложенная в строительную смету и предназначенная для развития и модернизации производства строительной организации и дополнительной стимуляции ее работников. При ее расчете следует руководствоваться методическими указаниями по определению величины сметной прибыли в строительстве (МДС 81-25.2001).

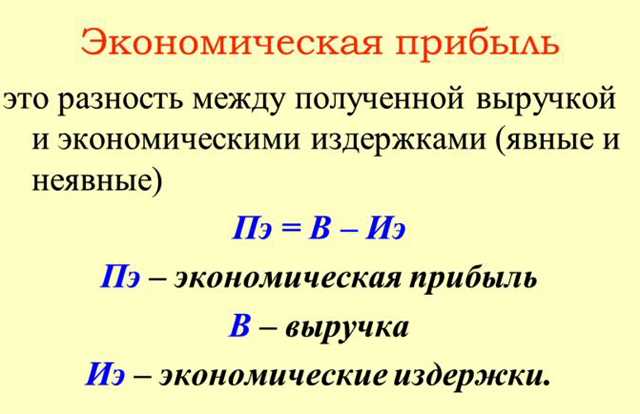

Экономическая прибыль (ЭП) – это средства, остающиеся у компании при вычете из совокупного дохода всех издержек, включая альтернативные. В совокупный доход (СД) входят выручка от продаж, доходы от реализации основных фондов, финансовых и инвестиционных операций. Что же касается расходов, то помимо явных издержек (ЯИ) на зарплату и закупку материалов, существуют альтернативные издержки (или неявные издержки, сокращенно НИ), которые выражают возможную упущенную выгоду от выбора того или иного варианта распределения капитала.

ЭП = СД – ЯИ – НИ.

к содержанию ↑Алгоритм и формулы расчета чистой прибыли

Для начала определитесь с тем, за какой отчетный период будет производиться расчет: год, квартал или месяц.

Более короткий период позволяет оценить текущее положение предприятия и итоги работы за последнее время, более длительный отчетный период позволяет рассмотреть тенденции развития фирмы и дать основы для планирования ее будущей деятельности.

Теперь определяем выручки от продаж, себестоимость производства, операционные расходы и размеры налогов и прочих сборов. Формула расчета чистой прибыли в итоге выглядит так:

ЧП=В-С-ОР-Н

Если ваша фирма получает доход от инвестиций, продажи активов и прочей не связанной с производством деятельности – доходы и расходы от этих операций следует включить в расчет чистой прибыли.

к содержанию ↑Порядок расчета нормы прибыли

Норма прибыли (Нп) – это отношение прибыли (П) за определенный период к авансированным средствам (АС).Авансированные средства складываются из затрат на производство товара и на заработную плату за отчетный период.

Результат отношения следует умножить на 100%:

Нп=(П/АС)х100%

В зависимости от сферы деятельности предприятия, норма прибыли может колебаться от 15 до 50%. При таких значениях фирма имеет возможности для роста, а ее деятельность окупает себя. Если значение нормы прибыли меньше 15% – предприятие имеет проблемы и его будущее неустойчиво, а если оно больше 100% – то вы получаете сверхприбыли.

При расчете данного показателя необходимо внимательно подойти к выбору отчетного периода – в ряде отраслей авансированные средства имеют оборот более одного года, потому расчет нормы прибыли за меньшее время может привести к ложным результатам.

к содержанию ↑Анализ полученных результатов

Существует три основных способа проанализировать полученную чистую прибыль, на основе которых можно планировать изменения в работе предприятия в будущем:

- Вертикальный и горизонтальный анализ показателей – отслеживание изменение показателей и статей бухгалтерской отчетности за определенное время.

- Трендовый – сравнивание динамики изменения прибыли и иных показателей в отчетном периоде с предыдущим или базисным.

- Факторный анализ – поиск и учет внешних и внутренних факторов, которые могли повлиять на размер полученной прибыли. Факторы должны быть представлены в виде коэффициентов. Используя всю вышеизложенную информацию, вы сможете оценить эффективность работы своей компании и спланировать ее дальнейший рост.

Используя всю вышеизложенную информацию, вы сможете оценить эффективность работы своей компании и спланировать ее дальнейший рост.

Показатель плодотворности производственной деятельности рабочего персонала чрезвычайно важен для успешного функционирования предприятия. Этот коэффициент можно рассчитать математически. Производительность труда: формула расчета и примеры вычислений приведены в данной теме.

Что такое трудоемкость и как ее рассчитать, смотрите на этой странице.

к содержанию ↑Видео на тему

Показатель EPS — формула расчета. Базовая прибыль на акцию

Согласно МСФО IAS 33 компании, обыкновенные акции которых обращаются на открытом рынке (биржевом или внебиржевом), обязаны раскрывать информацию о прибыли на акцию, т.е рассчитывать и показывать в отчетности так называемый показатель EPS (earnings per share). Различают два показателя: 1) базовая прибыль на акцию (basic EPS) и 2) разводнённая прибыль на акцию (diluted EPS). Данная статья посвящена рассмотрению базовой прибыли на акцию — формула, техника расчетов и примеры решения задач из экзаменов ACCA (как Дипифр, так и бумаги F7). Расчёт разводнённой прибыли на акцию описан в следующей статье.

Формула расчета базовой прибыли на акцию

Базовая EPS показывает, какая величина чистой прибыли за период приходится на одну обыкновенную акцию в обращении. Это относительный показатель прибыльности, который в отличие от абсолютной величины чистой прибыли считается более надёжным индикатором успешности компании. Стандарт МСФО IAS 33 «Прибыль на акцию» был введен в действие с целью унифицировать практику расчета показателя EPS.

В самом простом случае формула EPS выглядит так:

EPS = Чистая прибыль за период/Количество обыкновенных акций, где

- в числителе формулы — чистая (посленалоговая) прибыль, на которую имеют право держатели обыкновенных акций

- в знаменателе формулы — средневзвешенное количество обыкновенных акций за отчетный период (год).

Для России, где структура капитала большинства компаний является довольно простой и состоит только из обыкновенных акций, расчет прибыли на акцию не вызывает больших сложностей. Однако, в западной практике, где существуют разные типы привилегированных акций и где обычной практикой являются выпуск на рынок и выкуп с рынка обыкновенных акций, расчет базовой EPS является более сложным упражнением.

Какую прибыль надо брать для расчета базовой EPS? Числитель формулы.

Во-первых, это чистая (=посленалоговая) прибыль, во-вторых, это прибыль, приходящаяся на долю держателей обыкновенных акций.

Чтобы найти величину прибыли для расчета базовой EPS, из величины чистой прибыли необходимо исключить дивиденды по привилегированным акциям. В общем случае, привилегированные акции — это финансовые инструменты, не обладающие правом голоса, но обладающие определёнными привилегиями: а) дивиденды по ним являются фиксированной суммой, а не долей в прибыли как у обыкновенных акционеров; б) в случае банкротства владельцы таких акций имеют преимущество над обыкновенными акционерами при возмещении убытков. По сути привилегированная акция это нечто среднее между обыкновенной акцией и облигацией.

Не знаю, будет ли такое на экзамене, но в западной практике различают два типа привилегированных акций:

- кумулятивные привилегированные акции (по ним невыплаченные дивиденды накапливаются и выплачиваются впоследствии)

- некумулятивные привилегированные акции (дивиденды теряются, не накапливается в случае невыплаты)

В первом случае дивиденды должны быть выплачены в любом случае, поэтому они вычитаются из величины прибыли для расчета EPS вне зависимости от того, объявлены они или нет. По некумулятивным привилегированным акциям дивиденды уменьшают величину прибыли в числителе формулы EPS только в том случае, если они были объявлены.

Расчет средневзвешенного количества акций — коэффициент эмиссии. Знаменатель формулы.

Самое сложное в задачах на расчет прибыли на акцию – это определение знаменателя в формуле EPS. Средневзвешенное количество акций за период может увеличиться в течение периода в результате эмиссии (выпуска) новых обыкновенных акций. Выкуп акций с рынка наоборот приводит к уменьшению этой величины.

Рассмотрим следующие варианты эмиссии акций:

- эмиссия по рыночной цене — простая;

- эмиссия без возмещения их стоимости — льготная*;

- эмиссия с частичным возмещением их стоимости – выпуск прав.

*По поводу терминологии «льготная» и «выпуск прав» написано ниже.

В всех трех случаях на момент эмиссии произойдет падение прибыли на акцию, потому что знаменатель формулы увеличится.

В данной статье я использую метод расчета средневзвешенного количества акций через коэффициенты эмиссии для всех трех вариантов. Внешне этот метод кажется непохожим на тот, который прописан в стандарте и есть в учебниках. Однако, математически это абсолютно тот же метод расчета, который даёт правильный результат.

1. Простая эмиссия акций по рыночной стоимости

При данной эмиссии в обращении становится больше акций за рыночную цену. Приведу пример из стандарта МСФО 33, который повторяется во всех учебниках:

- 1 января в обращении было 1,700 обыкновенных акций,

- 31 мая были размещены по рыночной стоимости 800 акций, а

- 1 декабря 250 акций были выкуплены по полной стоимости.

Как рассчитать средневзвешенное количество обыкновенных акций в обращении за год?

Поможет графическое представление условия примера:

В стандарте МСФО 33 приведены два способа расчета, но я предлагаю использовать один, на мой взгляд, более простой:

1,700 х 5/12 + 2,500 х 6/12 + 2,250 х 1/12 = 2, 146 штук.

Как видно из формулы, количество акций нужно умножить на количество месяцев до следующего события (выпуска или выкупа), делённые на 12. То есть, количество акций взвешивается пропорционально периоду, в течение которого оно не менялось.

2. Выпуск прав (rights issue)

Эта эмиссия дает право акционерам приобрести новые акции по цене ниже рыночной — нечто среднее между льготной (бесплатной) эмиссией и эмиссией по рыночной цене. Потому что компания хотя и получает возмещение за выпущенные акции, но это возмещение будет меньше, чем если бы выпуск акций проходил на рыночных условиях.

Пример 4 из стандарта МСФО 33.

На 1 января в обращении было 500 обыкновенных акций. 1 января компания объявила льготную эмиссию 1 к 5 по цене 5 долларов за новую акцию. 1 марта — последний день для выкупа прав по предложенной цене. Рыночная цена одной обыкновенной акции перед 1 марта (закрытием периода выкупа прав) была равна 11 долларам. Как рассчитать средневзвешенное количество акций за год?

Во-первых, 1 марта добавятся 100 (500/5) новых обыкновенных акций, таким образом, 500 акций будем умножать на 2/12, а 600 акций на 10/12.

Во-вторых, поскольку это выпуск прав и цена размещения ниже рыночной, то стандарт предписывает использовать коэффициент эмиссии (KЭ). И формула для расчета средневзвешенного количества акций будет такой:

500 х 2/12 х KЭ + 600 х 10/12 = Х

*КЭ — не является общепринятым сокращением

Коэффициент эмиссии считается как отношение рыночной цены акции к теоретической цене после выпуска прав. В данном примере рыночная цена равна 11 долларам, а цена после выпуска прав (красное) рассчитывается следующим образом:

| Дата | Акции | Пропорция | Цена, $ | Стоимость |

| (а) | (б) | (в) | (г) = (а) х (в) | |

| 1 января | 500 | 5 | 11 | 5,500 |

| 1 марта | 100 | 1 | 5 | 500 |

| Итого | 600 | 6 | 6,000/600=10 | 6,000 |

Алгоритм расчета такой:

- стоимость акций в обращении до выпуска прав: 500 х 11 = 5,500

- стоимость выпуска прав: 100 х 5 = 500

- Итого стоимость всех акций (старых и новых): 5,500 + 500 = 6,000

Теоретическая цена после выпуска прав: 6,000/600 = 10 долларов.

Коэффициент данной эмиссии (КЭ): 11/10

Средневзвешенное количество акций за год будет равно: 500 х 2/12 х 11/10 + 600 х 10/12 = 591,67 штук.

Если вместо количества акций использовать пропорцию 5 к 1, то результат будет аналогичным, теоретическая цена после выпуска прав получится равной $10:

а) 5 х 11 = 55, б) 1 х 5 = 5, в) 55+5 = 60, г) 60/6 = 10

А теперь давайте немного изменим условие и представим, что 1 марта была простая эмиссия по рыночной цене $11, а не выпуск прав по $5. Если составить точно такую же таблицу, но в столбце «цена» везде поставить цифру $11, то легко видеть, что теоретическая цена после такой эмиссии будет равна 11 долларам, т.е. рыночной цене. То есть у нас получилось, что коэффициент простой эмиссии равен единице (11/11 = 1).

3. Бесплатная эмиссия акций (bonus issue)

О терминологии. Я хотела назвать этот вид эмиссии льготным, однако в стандарте льготной эмиссией называется любая эмиссия, если выпуск акций происходит меньше рыночной цены (т.е. выпуск прав тоже льготная эмиссия). Поэтому решила использовать слова «бонусная» или «бесплатная» эмиссия. Но хочу предупредить, что это не общепринятые термины, я использую эти слова только для простоты объяснения.

Иногда компании размещают обыкновенные акции среди существующих акционеров без возмещения их стоимости. Как говорилось в одном нашем известном советском мультфильме: «безвозмездно, то есть даром». Как такая эмиссия повлияет на расчет средневзвешенного количества акций для EPS?

Снова изменим предыдущий пример 4.

На 1 января в обращении было 500 обыкновенных акций. А 1 марта компания провела льготную эмиссию в соотношении 1 новая акция на каждые 5 обыкновенных акций в обращении. Рыночная цена одной обыкновенной акции перед 1 марта была равна 11 долларам.

Шкала времени не изменится, а вот таблица будет немного другой:

| Дата | Акции | Пропорция | Цена, $ | Стоимость |

| (а) | (б) | (в) | (г) = (а) х (в) | |

| 1 января | 500 | 5 | 11 | 5,500 |

| 1 марта | 100 | 1 | 0 | 0 |

| Итого | 600 | 5,500/600=9,17 | 5,500 |

Теоретическая цена после льготной эмиссии: 5,500/600 = 9,1666 долларов.

Коэффициент данной эмиссии (КЭ): 11/9,1666 = 1,2

Средневзвешенное количество акций за год: 500 х 1,2 х 2/12 + 600 х 10/12 = 600 штук.

Если умножить 500 на коэффициент 1,2, то получится 600. И формулу выше можно переписать по-другому: 600 х 2/12 + 600 х 10/12 = 600 штук.

То есть при бесплатном выпуске акций получается, что новое количество акций (в данном случае 600 штук) было всегда. Математически это так.

Две эмиссии акций в одном примере — как найти средневзвешенное количество за год?

Как показано выше, все три типа эмиссии акций можно учесть с использованием коэффициента эмиссии (КЭ):

- эмиссия по рыночной цене: КЭ = 1 (единице)

- выпуск прав: КЭ = рыночная цена до эмиссии/теоретическая цена после эмиссии

- бесплатная эмиссия: КЭ = новое количество акций в обращении/старое количество акций

Что будет, если в течение года эмиссия акций будет не одна?

Графически задачу с несколькими эмиссиями можно представить в виде шкалы времени так:

Для любителей длинных формул: если в течение года произошло несколько эмиссий обыкновенных акций, то в общем виде формулу для расчета средневзвешенного количества акций можно записать так (не является общепринятой!):

А1 х КЭ1 х КЭ2 х m1/12 + A2 х КЭ2 х m2/12 + A3 х m3/12, где

КЭ — коэффициент эмиссии, А — количество акций в тот или иной период времени, m — количество месяцев между эмиссиями, N — количество новых акций, то есть, А1+N2 = A2, A2+N3 = A3, А3 = А4. Все обозначения не являются общепринятыми и придуманы мной за неимением других.

Пример расчета базовой EPS с простой и льготной эмиссиями в течение года

Чтобы было понятнее, рассмотрим пример из задачи экзамена ACCA F7 в июне 2006 года.

Количество обыкновенных акций компании Савуар на 1 апреля 2003 года составляло 40 млн. штук. 1 июля 2003 года Савуар выпустила 8 миллионов обыкновенных акций по рыночной стоимости. 1 января 2004 года был произведен льготный выпуск одной обыкновенной акции на каждые четыре в обращении. Прибыль, приходящаяся на обыкновенных акционеров, составила $13,800,000. Отчетная дата 31 марта 2004 года.

Задание. Рассчитать средневзвешенное количество акций в отчетном периоде и базовую прибыль на одну акцию.

В данном примере нужно учесть две эмиссии акций в течение года: через 3 месяца эмиссия по рыночной стоимости, ещё через 6 месяцев — «бесплатная» эмиссия. Всё становится понятнее, когда все цифры из условия задачи нанесены на шкалу времени:

Коэффициент первой эмиссии по рыночной стоимости равен 1 (всегда), коэффициент бесплатной эмиссии равен 60,000/48,000 = 1,25 (количество акций «после»/количество акций «до»)

Средневзвешенное количество акций за год будет равно:

40,000 х КЭ1 х КЭ2 х 3/12 + 48,000 х КЭ2 х 6/12 + 60,000 х 3/12 = 57,500

40,000 х 1 х 1,25 х 3/12 + 48,000 х 1,25 х 6/12 + 60,000 х 3/12 = 57,500

Прибыль на акцию: 13,800/57,500 = 0,24 доллара или 24 цента.

При решении данной задачи я использовала формулу с коэффициентами, а в официальном ответе приведен немного другой способ расчета. Но ответ получается одинаковым, потому что оба способа являются правильными.

ВНИМАНИЕ: Поскольку данный сайт не является официальным учебным пособием, я могу использовать любые приёмы, какие считаю нужными, для объяснения материала. Полезно бывает, взглянуть на расчёты под другим углом зрения. Но я не уверена, что представленный здесь метод расчета средневзвешенного количества акций на экзамене будет оценен правильно. Всё-таки проверяющие экзамен маркеры учились по учебникам, в которых метод получения ответа (при наличии бесплатной эмиссии) внешне несколько отличается. Просто имейте это в виду. Хотя правильный результат расчётов должен говорить сам за себя.

Выдержка из официального ответа

Выпуск на 1 июля 2003 года по полной рыночной стоимости должен быть взвешен: 40 млн х 3/12 + 48 млн х 9/12 = 46 млн. Без учета бонусного выпуска прибыль на акцию составит 30 центов ($13,8 млн/46 млн.).

Бонусный выпуск 1 к 4 приведет к появлению 12 млн новых акций, следовательно, общее число обыкновенных акций составит 60 млн. Разводняющий эффект бонусного выпуска снизит прибыль на акцию до 24 центов (30 центов х 48 млн/60 млн).

Прямые и обратные коэффициенты эмиссии

Все коэффициенты эмиссии, которые рассматривались выше, называются прямыми и используются для расчета средневзвешенного количества акций за период. Величина 1/КЭ представляет собой обратный коэффициент эмиссии, который нужен для получения сравнительных данных. Если в отчётном периоде произошел выпуск прав, то это повлияет как на величину EPS в текущей отчетности МСФО, так и на величину EPS в предыдущей отчетности. Чтобы получить сравнительные данные по EPS за предыдущий год, надо пересчитать EPS прошлого года, умножив её на обратный коэффициент эмиссии отчетного года. Если было две эмиссии и два коэффициента, то для пересчёта нужно использовать оба обратных коэффициента.

Базовая прибыль на акцию — ещё один пример расчета

Попробуем решить еще одну задачу, на этот раз из экзамена Дипифр, март 2009 года, вопрос 4, 6 баллов.

(b) Компания «Ипсилон» ежегодно готовит финансовую отчетность за год, заканчивающийся 31 декабря. Чистая прибыль компании за год, закончившийся 31 декабря 2008 года, составила 12 млн. долларов. Этот показатель был сформирован после вычета финансовых расходов, относящихся к привилегированным акциям, в размере 600,000 долларов. По состоянию на 1 января 2008 года «Ипсилон» имела в обращении 30 млн. обыкновенных акций. 1 апреля 2008 года «Ипсилон» выпустила 20 млн. обыкновенных акций по полной рыночной стоимости. 1 октября 2008 года «Ипсилон» выпустила права на приобретение акций, предложив имеющимся акционерам компании (включая держателей акций, выпущенных 1 апреля 2008 года) приобрести 1 акцию за каждые 5, находящиеся в их собственности, по цене 2 доллара за акцию.

Этот выпуск был полностью выкуплен акционерами. Рыночная стоимость одной обыкновенной акции «Ипсилон» на 1 октября 2008 года непосредственно перед выпуском прав на приобретение акций была равна 2 долларам 30 центам. Прибыль на акцию, отраженная в финансовой отчетности за год, закончившийся 31 декабря 2007 года, составляла 22 цента.

Задание: Рассчитайте прибыль на акцию (включая сравнительные данные), которая должна быть отражена в финансовой отчетности «Ипсилон» за год, закончившийся 31 декабря 2008 года.

Решение задачи

Числитель формулы для расчета прибыли на акцию — 12,000,000 долларов. В условии сказано, что эта цифра чистой прибыли уже скорректирована на дивиденды привилегированным акционерам, значит, дальнейших корректировок не требуется.

В течение года было две эмиссии акций: через 3 месяца от начала года простая эмиссия по рыночной стоимости, ещё через полгода — выпуск прав.

Коэффициент эмиссии по рыночной цене равен 1 (единице).

Коэффициент эмиссии для выпуска прав будет равен 2,30/2,25:

| Дата | Акции | Пропорция | Цена, $ | Стоимость |

| (а) | (б) | (в) | (г) = (а) х (в) | |

| 1 апреля | 50’000 | 5 | 2,30 | 115’000 |

| 1 марта | 10’000 | 1 | 2 | 20’000 |

| Итого | 60’000 | 2’25 | 135,000 |

Расчёт средневзвешенного количества акций будет таким:

30,000 х 1 х 2,30/2,25 х 3/12 + 50,000 х 2,30/2,25 х 6/12 + 60,000 х 3/12 = 48,222 штук.

Базовая прибыль на акцию: 12,000,000/48,222 = 0,249 или 24,9 цента

Сравнительные данные за прошлый год нужно умножить на обратные коэффициенты эмиссии:

22 х 1 х 2,25/2,3 = 21,5 (для единицы обратный коэффициент тоже равен 1)

МСФО 33 «Прибыль на акцию» на экзаменах Дипифр и ACCA

На экзамене Дипифр данная тема появлялась всего два раза — в марте 2009 года на 25 баллов (русскоязычный экзамен) и в декабре 2010 года на 15 баллов (глобально). В обоих случаях это было задание, включающее в себя как теоретические вопросы, так и расчет обоих показателей EPS — базовой и разводненной прибыли на акцию. В новом формате экзамена Дипифр, введенном в действие с июня 2011 года, данный стандарт не появился ни разу. Возможно поэтому многие преподаватели и слушатели курсов Дипифр ожидают задачи на расчет прибыли на акцию в ближайшее время.

В народном прогнозе на декабрьскую сессию Дипифр 2016 года на данный момент МСФО 33 занимает второе место с показателем 23%. Такой же прогноз к июню 2016 года МСФО 33 занял первое место в рейтинге ожиданий с 35% голосов.

Честно говоря, я скептически отношусь к тому, что прибыль на акцию появится на экзамене Дипифр в ближайшее время. По большому счету расчет прибыли на акцию не имеет отношения к бухгалтерскому учету. МСФО 33 описывает алгоритм расчета числового показателя, не более того. Наш же экзаменатор стремится включать в экзамен задачи, требующие умения рассуждать и объяснять основные принципы бухгалтерского учета, заложенные в международные стандарты.

Хотя, возможно, я ошибаюсь, и Пол Робинс просто ждёт удобного момента, чтобы включить такую задачу в экзамен. Если расчет прибыли на акцию появится на экзамене Дипифр, я думаю, это будет упрощение экзамена с точки зрения нашего экзаменатора, поскольку рассчитать несколько цифр гораздо проще, чем написать объяснения по теоретическому вопросу.

Что касается основной программы ACCA, то расчет показателя EPS несколько раз появлялся в заданиях бумаги F7: июнь 2006, декабрь 2009, июнь 2011 годов, но расчетной задачи не было ни разу на экзамене более высокого уровня P2 (если я ничего не пропустила).

Математика — это гимнастика для ума

Надеюсь, что данная статья не получилась слишком нудной, хотя и не уверена в этом. Слишком много формул, слишком много расчетов. И всё-таки, думаю, что задачи на эту тему будут, скорее, подарком от экзаменатора, чем наоборот. Ведь для того, чтобы правильно рассчитать прибыль на акцию, надо всего лишь помнить алгоритм расчёта. А для того, чтобы написать ответ на теоретический вопрос, надо понять, что хочет увидеть в ответе Пол Робинс.

«Если математика не кажется людям простой, это лишь потому, что люди не понимают, насколько сложна жизнь». Джон фон Нейман, математик

Об уникальности публикаций

Все статьи на данном сайте написаны мной от начала и до конца. И тому есть подтверждение. Именно поэтому я, к сожалению, редко пишу новые статьи — это требует времени, которое в дефиците. Я встречала перепечатки материалов данного сайта на других интернет ресурсах. Некоторые копии имеют ссылку на оригинал на моём сайте. Но если на других сайтах в интернете не стоит ссылка на оригинальную публикацию здесь, то знайте, это ни что иное как плагиат. Тоже самое относится и к заимствованиям не в интернете. Но такова уж судьба у всех пишущих и публикующих что-либо в сети.

Другие статьи, которые могут быть интересны:

- IFRS 16 Leases — новый международный стандарт по учету аренды

- Условные обязательства и условные активы МСФО. Прошлое, настоящее и будущее.

- Капитализация вклада — что это? Формула капитализации процентов: ежемесячно, ежедневно, непрерывно

- МСФО IFRS 9: Классификация и учёт финансовых активов

- Шкала времени — один из инструментов улучшения результата экзамена Дипифр

Вернуться на главную страницу

Формула Прибыли Ильи Балахнина

Формула Прибыли — метод анализа, описывающий ключевые показатели, которые влияют на создание компанией прибыли. На иллюстрации ниже — ее третья редакция, так Формула выгля- дит с 2016 г. По ее условиям, прибыль компании можно представить следующим образом:

01

Формула Прибыли Ильи Балахнина

Перед вами базовый вид Формулы. Не пытайтесь сразу раскрыть ее математический смысл, если вы не математик. Напротив, нужно понять логику. Далее мы вместе с вами подробно рассмотрим каждый параметр, и вы научитесь адаптировать Формулу под ваш бизнес.

Чтобы получать прибыль, компания параллельно реализует две стратегии — роста и производительности. Каждая из них выражается в соответствующих показателях:

- М — маржинальность, экономическая мерность, отражающая успех стратегии производительности.

- R — оборотность, параметр определения эффективности стратегии роста.

В этом смысле прибыль компании — оборотность, умноженная на маржинальность: $ = R x M

Оборотность (R) — количество успешных клиентов (CLs), умноженное на средний lifetime value (LTV), т.е. R = CLs x LTV

Успешные клиенты (CLs) — это клиенты (CL) минус отток (ChR), где:

- C — конверсия, т.е. какой процент потенциальных клиентов превращается в реальных

- L — потенциальные клиенты, или лиды

- ChR — коэффициент, показывающий разницу между количеством наших клиентов в начале периода и в конце

При этом Лиды можно представить как, L = Reach x C1, где:

- Reach — Охват (число людей, охваченных в результате рекламных активностей)

- C1 — первичная Конверсия из Охвата в Лиды

Если мы теперь представим Reach как масштаб рекламного воздействия, GRP (медийная метрика, суммирующая все количество показов рекламы) поделенный на частотность (количество рекламных показов на одного человека), то получим развёрнутую формулу: CLs = (GRP/Freq) x C1 x C — ChR

LIFETIME VALUE (LTV)

- LTV — средняя жизненная ценность клиента, которую можно выразить через произведение показателей:

- P — сколько в среднем денег за одну транзакцию оставляет один клиент

Средний чек Р:

- Pu — стоимость одной единицы продукции в чеке (Price per Unit)

- D — количество единиц продукции или услуг в чеке (Depth — глубина)

Глубина — функция от:

- Широты ассортиментной матрицы (Wm)

- Глубины ассортиментной матрицы (Dm)

- Усилий по кросс-продажам (CSE)

- Усилий по апселлу (USE)

- Платёжеспособности привлекаемых Клиентов (Pay)

- Наценки, взимаемой за бренд, или силы бренда (Brand)

Учитывая перечисленные показатели, можно выписать формулу расчёта оборотности, которая, как мы помним, выражается через произведение CLs и LTV:

R = ((GRP/Freq) x C1 x C — ChR) x (Pu x f(Wm, Dm, CSE, USE, Pay, Brand) x (Q1s — Rt))

Маржинальность

Маржинальность можно выразить или через сумму фронт-маржи (fM) и бэк-маржи (bM), или через оборотность (R) минус все издержки (TC), которые можно разделить на капитальные (CAPEX) и операционные (OPEX).

Операционные издержки — это сумма таких показателей, как:

- H — Затраты на персонал

- COGS — Себестоимость произведённого товара

- MI — Маркетинговые инвестиции

Маркетинговые инвестиции делятся на два типа:

- CAC — Стоимость поглощения Клиента (Customer Acquisition Cost)

- CRC — Стоимость удержания Клиента (Customer Retention Cost)

Таким образом, прибыль компании можно представить в виде следующей формулы:

$ = (GRP/Freq x C1 x C — ChR) x (Pu x f(Wm, Dm, CSE, USE, Pay, Brand) x (Q1s — Rt)) — (CAPEX + H + COGS + CAC + CRC)

Эти показатели влияют на прибыль компании. Чтобы начать считать и понимать, как работает ваша бизнес-система — где в ней узкие места, где точки кратного роста прибыли или выручки — вам необходимо ежедневно или, хотя бы, еженедельно вести учёт этих показателей.

В 2019 году мы выпустили рабочую тетрадь «Формула прибыли: главные цифры вашего бизнеса», в которой вы найдёте описание всех параметров Формулы + 4 главных способа применения этой модели в вашей компании.

Прибыль на одного работника | Показатели операционной эффективности

Profit per Person

Описание

Этот коэффициент полезен для предприятий с высокой долей расходов на персонал, например, для консалтинговых и других компаний, где изменения в эффективности персонала напрямую влияют на рентабельность всей корпорации.

Также этот показатель наименее полезен для высокоавтоматизированных предприятий, где доля затрат на рабочую силу в общих затратах довольно мала.

Это более комплексный показатель, чем коэффициент продаж на одного работника, поскольку в нем учитывается не только способность персонала формировать продажи, но и способность извлекать прибыль от этих продаж.

Формула

разделите чистую прибыль на общее число эквивалентов полной занятости. Показатель более надежен, когда используется чистая операционная прибыль вместо общей чистой прибыли, поскольку это концентрирует внимание на фактических операционных результатах, а не на других действиях, которые могут повлиять на прибыль.

Эквивалент полной занятости (FTE) представляет собой комбинированный показатель занятости персонала, эквивалентный 40-часовой неделе. Например, два сотрудника с занятостью в половину рабочего времени будут считаться одним FTE.

Чистая прибыль /

Общее количество эквивалентов

полной занятости (FTE)

Пример

Президент компании рассматривает новый бонусный план для управленческой команды, зависящий от количества персонала и прибыли. Поскольку заработная плата является значительной составляющей расходов, президент считает ее ключевым показателем эффективности.

Некоторые менеджеры, скорее всего, попытаются завысить свою отчетную производительность в соответствии с этим показателем, поэтому президент использует формулу, которая преобразует расходы на сотрудников, занятых неполный рабочий день, внешних служб и агентств в FTE. Состав формулы:

- Каждый наемный работник равен одному FTE.

- Общее количество всех часов, зарегистрированных в системе начисления заработной платы за месяц, разделенное на 160 часов, равно количеству FTE на 1 час оплачиваемого времени.

- Общее количество часов, начисляемых агентствами в месяц, разделенное на 160 часов, равно количеству FTE от внешних агентств.

- Общие счета за услуги аутсорсинга в месяц, разделенные на почасовую стоимость эквивалентных должностей в компании или отрасли, равны общему количеству FTE внешних служб.

Эта формула, позволяет президенту определить, какие менеджеры действительно повышают эффективность своих подразделений, а не просто пытаются скрыть количество подотчетных им сотрудников.

Меры предосторожности

В условиях очень низкой прибыли это соотношение настолько мало, что не дает полезной информации.

Кроме того, менеджеры могут манипулировать этим показателем, используя аутсорсинговые услуги или временный персонал, тем самым эффективно снижая количество штатных сотрудников, хотя затраты на персонал с учетом аутсорсинга могут быть практически такими же.

Как рассчитать норму прибыли

Как вам определить, что ваш бизнес прибылен? Одним из показателей является норма прибыли. Этот показатель доходности учитывает вашу валовую, операционную или чистую прибыль как процент от выручки. Но как вы рассчитываете эти отношения?

Чтобы продемонстрировать, мы объясним, как рассчитать норму прибыли.

Что такое норма прибыли?

Норма (маржа) прибыли выражает, сколько из каждого доллара продаж компания оставляет в своих доходах. В то же время она учитывает затраты на обслуживание клиентов, чтобы определить фактическую прибыль.

Формула для расчета нормы прибыли

Существует три вида нормы прибыли: валовая, операционная и чистая. Вы можете рассчитать все три, разделив прибыль (выручка за вычетом затрат) на выручку. Умножив эту цифру на 100, вы получите норму прибыли в процентах. В каждом случае вы рассчитываете каждую норму прибыли, используя разные показатели прибыли.

Норма валовой прибыли

Валовая рентабельность (норма прибыли) является показателем прибыли относительно производственных затрат. Затем рассчитайте норму прибыли на основе валовой прибыли. Валовая прибыль представляет ваш общий доход за вычетом себестоимости проданных товаров. В результате эта цифра отражает затраты на производство товаров, которые варьируются от материалов до рабочей силы.

К примеру, предположим, что вы платите 8000 долларов за товары и продаете их за 10 000 долларов. Ваша валовая прибыль составляет 2000 долларов. Разделите эту цифру на общий доход, чтобы получить норму валовой прибыли: 0,2. Умножьте эту цифру на 100, чтобы получить процент валовой прибыли (рентабельности): 20 процентов.

Выручка от продажи товаров – Себестоимость товаров = Валовая рентабельность.

Норма операционной прибыли

Чрезмерно высокие эксплуатационные расходы могут повлиять на норму вашей операционной прибыли. Следовательно, ваша операционная прибыль — это ваш общий доход за вычетом расходов на бизнес.

Ваши бизнес-расходы включают в себя:

- Стоимость проданных товаров

- Операционные расходы

- Амортизация

- Обесценивание

- Административные затраты

- Прочие текущие расходы на ведение бизнеса

Давайте учтем операционные расходы в предыдущем сценарии, чтобы рассчитать норму операционной прибыли. Далее, предположим, вы заплатили дополнительно 500 долларов на эксплуатационные расходы в дополнение к стоимости товаров.

Вычтите 8500 долларов из общей выручки, и вы получите операционную прибыль в размере 1500 долларов. Затем разделите это на общий доход, чтобы получить норму (маржу, рентабельность) операционной прибыли: 0,15. Затем умножьте эту цифру на 100, чтобы найти процентную норму операционной прибыли в размере 15%.

Рентабельность по чистой прибыли

Насколько хорошо ваш бизнес превращает выручку в прибыль? Оцените маржу вашей чистой прибыли. Эта оценка является показателем общей прибыльности, рассчитанной на основе чистой прибыли.

Чистая прибыль учитывает больше вычетов из выручки, чем валовая или операционная прибыль. В двух словах, она равна общей выручке за вычетом себестоимости проданных товаров, операционных расходов, процентов за кредит, налогов, привилегированных акций и погашения долгов.

К примеру, ваша общая выручка составляет 10 000 долларов, но вы заплатили 8 000 долларов за товары, 500 долларов за операционные расходы и еще 500 долларов за выплату процентов за кредит. Теперь ваша чистая прибыль в этом сценарии составляет 1000 долларов. Разделите эту цифру на общую выручку, и вы получите чистую прибыль: 0,10. Затем умножьте эту цифру на 100, чтобы получить процент чистой рентабельности: десять процентов.

Как видите, отношение прибыли к выручке может варьироваться в зависимости от типа прибыли, выбранного для расчета нормы прибыли (рентабельности). Никакая рентабельность не может дать полную картину финансового состояния вашего бизнеса. Но изучение того, как рассчитать рентабельность, может показать вам, где изменить свою бизнес-стратегию.

Как рассчитать прибыль на примере

Прибыль означает успех для бизнеса, и руководители должны уметь рассчитать эту прибыль. Аналитики используют прибыль как меру стоимости бизнеса, помогая инвесторам принимать правильные решения. В некоторых случаях от людей может потребоваться использование основных математических операций для расчета прибыли самостоятельно. В этой статье мы обсуждаем, что такое прибыль и что она говорит о бизнесе, а затем мы приводим пример того, как рассчитать прибыль.

Как рассчитать прибыль

Формула расчета прибыли: Общий доход — Общие расходы = Прибыль. Прибыль определяется путем вычитания прямых и косвенных затрат из всех полученных продаж. Прямые затраты могут включать такие закупки, как материалы и заработная плата персонала. Косвенные затраты также называются накладными расходами, такими как аренда и коммунальные услуги.

Для предприятий прибыль часто рассчитывается по формуле маржи прибыли:

((Выручка — Стоимость товаров) / Выручка) * 100.

Подробнее: Как рассчитать коэффициент рентабельности

Пример расчета прибыли

Найти прибыль просто по следующей формуле: Общий доход — Общие расходы = Прибыль.Например, Фрэнсис хочет узнать, сколько денег они заработали на своем бизнесе по выгулу собак. Им необходимо знать свой общий доход и общие расходы, чтобы рассчитать свою прибыль.

Общий доход: 10000 долларов США

Общие расходы: 1500 долларов США

Общие расходы Фрэнсиса рассчитываются путем сложения их прямых и косвенных затрат следующим образом:

Прямые затраты, такие как лакомства для собак: 1000 долларов США

Косвенные расходы, такие как плакаты и листовки: 500 долларов США

Общие расходы: 1000 долларов прямых затрат + 500 долларов косвенных затрат = 1500 долларов

Вычтя 1500 долларов общих расходов из их общего дохода в 10000 долларов, Фрэнсис может вычислить, что их прибыль равна 8 500 долларам.

Расчет прибыли FAQ

Что такое прибыль?

Прибыль — это термин, который часто описывает финансовую выгоду, которую получает бизнес, когда выручка превышает затраты и расходы. Например, ребенок у киоска лимонада тратит четверть на создание одной чашки лимонада. Затем она продает напиток за 2 доллара. Ее прибыль с чашки лимонада составляет 1,75 доллара. Термин иногда может быть немного более сложным, поскольку существует три типа прибыли:

- Чистая прибыль: Когда бизнес вычитает все свои затраты из полученного дохода, он остается с их чистой прибылью.Это наиболее важный компонент отчета о прибылях и убытках, который ищут многие руководители и аналитики. Компании используют свою чистую сумму, чтобы определить, сколько денег они зарабатывают за определенный период. Чистая прибыль также содержит неденежные элементы. Эти элементы исключаются из операционной прибыли.

- Валовая прибыль: Когда компания вычитает свои затраты на проданные товары из полученной выручки, у них остается валовая прибыль. Это важный показатель при изучении и анализе отчета о доходах.Компании используют эту сумму как показатель своей прибыли до вычета расходов. Валовая прибыль должна оставаться высокой, чтобы позволить операционные расходы. Оптимальный процент валовой прибыли — 30% и выше. Этот стандартный процент достаточен для покрытия большинства налогов и других расходов бизнеса.

- Операционная прибыль: Это общая прибыль от хозяйственной деятельности. Он определяется путем вычитания операционных расходов из валовой прибыли и включает проценты и налоги. Операционная прибыль считается достойным показателем для понимания того, насколько эффективны бизнес-операции.

Связано: Валовая оплата по сравнению с чистой оплатой: определения и примеры

Что прибыль говорит о бизнесе?

Конечная цель бизнеса — зарабатывать деньги. Из-за этого многие компании измеряют свои результаты своей прибыльностью. Некоторые руководители и аналитики интересуются только прибылями, в то время как многие другие сосредотачиваются на наблюдении и улучшении результатов. Каждый из трех видов прибыли, перечисленных выше, дает этим людям четкое представление о производительности.При рассмотрении вариантов приобретения они будут использовать рентабельность в качестве сравнительного показателя при принятии окончательного решения.

Что такое рентабельность?

Рентабельность и прибыль — это аналогичные термины, отличающиеся одним и тем же. Ради бизнеса прибыль должна составлять определенную сумму. Однако рентабельность относится к относительной сумме. Он определяет прибыль бизнеса, сравнивая ее с размером предприятия. Прибыльность можно использовать для измерения эффективности финансовых операций.Это то, насколько хорошо бизнес может окупить инвестиции. Это измеряется путем сравнения ресурсов с теми, которые требуются для других инвестиций.

Связано: Узнайте, как стать бизнес-аналитиком

Прибыль и доход

Прибыль и доход могут казаться похожими, но на самом деле они находятся на противоположных концах спектра доходов. Прибыль, которую часто называют чистой прибылью, покрывает все расходы. Выручка, которую часто называют верхней строкой, представляет собой общую сумму дохода от продаж.Выручка указывается в верхней части отчета о прибылях и убытках, отсюда и его вторичное название. Это регистрируется в бухгалтерском учете в момент совершения покупки товара или услуги, независимо от того, получают ли они деньги в этот момент или нет. В качестве альтернативы прибыль указывается внизу отчета о прибылях и убытках. Часто это самый важный номер для руководителей и инвесторов.

Прибыль по сравнению с прибылью

При исследовании концепции прибыли формы множественного и единственного числа взаимозаменяемы.В некоторых случаях это просто региональная разница. Например, в британской деловой литературе чаще используется форма множественного числа. Однако некоторые бизнес-эксперты утверждают, что форма единственного числа связана с бухгалтерским учетом. Они считают, что это относится к разнице между ценой и стоимостью. С другой стороны, те же самые эксперты считают, что форма множественного числа связана с экономикой. Они описывают это как финансовую выгоду, которую компания получает от инвестиций. Это происходит, когда общая прибыль превышает размер инвестированного капитала.

Калькулятор прибыли | Определение | Формула

Калькулятор прибыли — это простой инструмент, который позволяет рассчитать прибыль , полученную при продаже чего-либо. Эта статья покажет вам, как рассчитать прибыль, а также объяснит, что такое валовая прибыль. В последнем разделе будет рассказано, как рассчитать процент прибыли.

Если вы владелец ресторана, где продают пиццу, или имеете небольшое кафе с лучшим кофе в городе, у вас наверняка возникнут два вопроса.Первый, За сколько можно продать этот товар? Ответ находится в нашем калькуляторе оптимальных цен. И ответ на второй вопрос: Какую прибыль вы собираетесь получить, продавая его? находится в следующей статье вместе с разделами, объясняющими формулу прибыли и определение валовой прибыли. Читайте и узнавайте больше о прибыли!

Что такое прибыль? Определение прибыли

Чтобы ответить, что такое прибыль, мы должны немного вернуться назад. Вместо того, чтобы давать определение прибыли, давайте сделаем это более естественным образом — у вас есть товар, который вы хотите продать.Неважно, продаете ли вы самодельные косметические товары или просто перепродаете старую одежду — производство предметов или их приобретение всегда стоит по цене . Для простоты предположим, что каждый товар, который вы продаете, имеет одинаковую стоимость продукта, независимо от того, сколько вы продаете. Обычно это касается малых предприятий или частных лиц.

Имейте в виду, что когда речь идет о больших производственных линиях, все будет по-другому. Например, автомобильные компании, как правило, получают экономии за счет масштаба — чем больше автомобилей они производят, тем дешевле становится производство каждой из них.Это означает, что предельная стоимость объекта , добавленная за счет создания дополнительной единицы, уменьшается. Изменение цены зависит от реального уровня производства.

У каждого предмета, который вы хотите продать, есть цена продажи . Когда вы продаете предмет, эта цена становится вашим доходом или доходом . Другими словами, выручка — это деньги, полученные от продажи вещей. Чем больше товаров вы продадите, тем выше будет ваш доход.

Прибыль — это разница между ценой и стоимостью, если говорить об одной позиции.При работе с большими объемами товаров общая прибыль — это разница между выручкой и общими затратами. Вообще говоря, прибыль является стимулом для большинства деловых операций. Одна сторона хочет купить товар или услугу, а другая хочет продать их с прибылью.

Чтобы подвести итог и понять, что такое прибыль:

- сначала вспомните, что стоимость это деньги потрачено ,

- , затем доход — деньги заработано ,

- и, наконец, прибыль — это деньги , полученные .

Как рассчитать прибыль — формула прибыли

При расчете прибыли по одной позиции формула прибыли достаточно проста:

прибыль = цена - стоимость .

При определении прибыли от большего количества товаров формула выглядит так:

общая прибыль = выручка - общие затраты ,

или иначе

общая прибыль = цена единицы * количество - себестоимость единицы * количество .

В зависимости от количества проданных единиц наш калькулятор прибыли может также определить общих затрат , прибыли на единицу и общей прибыли .В этих уравнениях используются следующие переменные:

- стоимость — сумма, на которую товары приобретаются или производятся, также известная как стоимость проданных товаров ,

- Стоимость единицы — сумма, на которую приобретается или производится единичный товар,

- цена — цена, по которой продается товар,

- Цена за единицу — сумма, за которую продается единичный товар,

- количество — количество позиций, по которым рассчитывается прибыль,

- общая стоимость — стоимость умноженная на количество предметов,

- скидка — процент снижения цены,

- общая прибыль — общая сумма полученных денег.

Возможны всевозможные обратные вычисления, и вам не нужно начинать вводить переменные сверху. Если вы продаете товары в течение определенного периода времени и хотите знать свой ежемесячный доход, воспользуйтесь нашим калькулятором продаж.

Что такое валовая прибыль? Определение валовой прибыли

Исходя из определения валовой прибыли бухгалтерского учета , это разница между выручкой и себестоимостью проданных товаров ( COGS ) до вычета накладных расходов, заработной платы, налогов и выплат по процентам.COGS — еще один бухгалтерский термин, встречающийся в отчетах о прибылях и убытках. Это затраты, связанные непосредственно с покупкой или производством определенного предмета.

Если вам интересно, как рассчитать валовую прибыль, у нас есть отличные новости для вас. Наш калькулятор прибыли можно использовать как калькулятор валовой прибыли для расчета валовой прибыли . Это полностью зависит от вас, поскольку это зависит от того, что вы решите включить в поле калькулятора cost ; Если вы будете строго придерживаться определения COGS , вы получите валовой прибыли .Если вам нужно включить такие вещи, как налоги или транспортные расходы, результатом будет прибыль в более общем смысле.

Как рассчитать валовую прибыль — пример

Вы продаете товары и хотите знать, как рассчитать валовую прибыль. Предположим, вы продаете 45 металлических ящиков, изготовление которых обошлось вам в 1125 долларов. Изготовление каждой коробки стоит 25 долларов, а вы продаете их по 33 доллара за коробку. В этом случае ваша прибыль от продажи одной коробки составит:

прибыль = 33 $ - 25 $ = 8 $.

Вы также можете продать 15 коробок за 495 долларов. Опять же, это по 33 доллара за коробку:

. общая прибыль = 33 $ * 15 - 25 $ * 15 = 495 $ - 375 $ = 120 $

Как насчет того, чтобы продать все 45 штук?

общая прибыль = 33 $ * 45 - 25 $ * 45 = 1485 $ - 1125 $ = 360 $

Ваш доход от продажи 45 металлических ящиков составил 1485 долларов. Общая стоимость равна 1125 долларам. Разница, общая прибыль , в нашем примере равна 360 долларам. Иногда при продаже большого количества товаров вы также можете вознаградить покупателя скидкой — снижением цены на процент.Расчеты не очень сложные, однако, если вы хотите быстро проверить разные цены и количество, мы рекомендуем использовать наш калькулятор прибыли. Вы также избежите ошибок при расчетах!

Как рассчитать процент прибыли

Наконец, этот калькулятор работает с необработанными числами, но есть и другие полезные показатели, когда дело доходит до расчета прибыли. Иногда вместо денежной суммы вы хотите знать числа, выраженные в процентах. В этом случае вы можете рассчитать два важных показателя.Первый — это маржа прибыли . Это процент от продажной цены, который превращается в прибыль. Если вы хотите узнать об этом больше, наш калькулятор прибыли — отличный инструмент.

Другой, наценка или процента прибыли , представляет собой соотношение между стоимостью продукта и его продажной ценой. Наценка выражается в процентах от стоимости. Как рассчитать процент прибыли? Ознакомьтесь с калькулятором наценки!

Использование и расчет

Маржа прибыли — это, пожалуй, один из самых простых и наиболее широко используемых финансовых коэффициентов в корпоративных финансах.Прибыль компании рассчитывается на трех уровнях в отчете о прибылях и убытках, начиная с самого основного — валовой прибыли — и заканчивая наиболее полным — чистой прибылью. Между этими двумя находится операционная прибыль. У всех трех есть соответствующая норма прибыли, рассчитанная путем деления значения прибыли на выручку и умножения на 100.

Ключевые выводы

- Маржа прибыли отражает относительную прибыльность фирмы или деловой активности путем учета затрат, связанных с производством и продажей товаров.

- Маржа может быть рассчитана на основе валовой прибыли, операционной прибыли или чистой прибыли.

- Чем больше маржа прибыли, тем лучше, но высокая валовая прибыль наряду с небольшой чистой прибылью может указывать на то, что требует дальнейшего изучения.

Маржа валовой прибыли

Валовая прибыль — это простейший показатель рентабельности, поскольку он определяет прибыль как весь доход, который остается после учета себестоимости проданных товаров (COGS). COGS включает только те расходы, которые непосредственно связаны с производством или изготовлением предметов для продажи, включая сырье и заработную плату за труд, необходимый для изготовления или сборки товаров.В эту цифру не включены, среди прочего, любые расходы по долгам, налогам, операционным или накладным расходам, а также единовременные расходы, такие как покупка оборудования. Маржа валовой прибыли сравнивает валовую прибыль с общим доходом, отражая процентную долю каждого доллара дохода, который сохраняется в качестве прибыли после оплаты производственных затрат.

Формула для расчета валовой прибыли:

Формула валовой прибыли. ИнвестопедияМаржа операционной прибыли

Немного более сложный показатель, операционная прибыль, также учитывает все накладные, операционные, административные и коммерческие расходы, необходимые для повседневного ведения бизнеса.Хотя эта цифра по-прежнему не включает долги, налоги и другие неоперационные расходы, она включает амортизацию и износ активов. Разделив операционную прибыль на выручку, этот средний уровень рентабельности отражает процентную долю каждого доллара, который остается после оплаты всех расходов, необходимых для поддержания бизнеса.

Формула рентабельности операционной прибыли:

Как рассчитать размер прибыли

Маржа чистой прибыли

Печально известная чистая прибыль отражает общую сумму выручки, оставшуюся после учета всех расходов и дополнительных потоков доходов.Это включает в себя COGS и операционные расходы, как указано выше, но также включает платежи по долгам, налогам, единовременные расходы или платежи, а также любой доход от инвестиций или вторичных операций. Маржа чистой прибыли отражает общую способность компании превращать прибыль в прибыль.

Формулы для расчета чистой прибыли:

Формулы чистой прибыли. ИнвестопедияПример размера прибыли

За финансовый год, закончившийся в октябре 2016 года, выручка Starbucks Corp (SBUX) составила 21 доллар.32 миллиарда. Валовая прибыль и операционная прибыль достигли хороших показателей: 12,8 млрд долларов и 4,17 млрд долларов соответственно. Чистая прибыль за год составляет 2,82 миллиарда долларов. Таким образом, рентабельность Starbucks будет рассчитана следующим образом:

Маржа валовой прибыли = (12,8 млрд долл. ÷ 21,32 млрд долл. США) x 100 = 60,07%.

Маржа операционной прибыли = (4,17 млрд долл. ÷ 21,32 млрд долл. США) x 100 = 19,57%.

Маржа чистой прибыли = (2,82 миллиарда долларов ÷ 21,32 миллиарда долларов) x 100 = 13,22%.

Этот пример иллюстрирует важность наличия сильной валовой и операционной прибыли. Слабость на этих уровнях указывает на то, что деньги теряются на основных операциях, оставляя небольшой доход для других расходов. Хорошая валовая и операционная прибыль в приведенном выше примере позволила Starbucks поддерживать приличную прибыль, при этом выполняя все свои другие финансовые обязательства.

Итог

Для владельцев бизнеса показатели прибыльности важны, потому что они выявляют слабые места в операционной модели и позволяют сравнивать результаты из года в год.Для инвесторов прибыльность компании имеет важное значение для ее будущего роста и инвестиционного потенциала. Кроме того, этот тип финансового анализа позволяет как руководству, так и инвесторам увидеть, как компания конкурирует с конкурентами.

Маржа прибыли используется для определения того, насколько хорошо руководство компании генерирует прибыль. Полезно сравнивать размер прибыли за несколько периодов и с компаниями в той же отрасли.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Как определить размер прибыли для малого бизнеса: 3 шага

Чтобы развивать свой бизнес, вам необходимо отслеживать финансовую информацию и измерять эффективность. Один из показателей, за которым вы должны следить, — это маржа прибыли вашего бизнеса. Читайте дальше, чтобы узнать, как определить размер прибыли для вашей компании и способы ее увеличения.

Что такое размер прибыли?

Прежде чем приступить к определению размера прибыли, вам необходимо знать, что это такое. Маржа прибыли вашего бизнеса измеряет, какой процент доходов ваш бизнес сохраняет после оплаты исходящих расходов.Вы можете рассчитать размер прибыли, чтобы увидеть прибыльность за определенный период времени.

Короче говоря, ваша норма прибыли или процентная доля позволяют узнать, сколько прибыли ваш бизнес получил на каждый доллар продажи. Например, маржа прибыли в 40% означает, что у вас есть чистая прибыль в размере 0,40 доллара на каждый доллар продаж.

Отслеживание рентабельности может помочь вам следить за состоянием вашей компании и принимать более обоснованные бизнес-решения в будущем. Не говоря уже о том, что это может помочь вам быстрее выявлять и решать финансовые проблемы.Кроме того, хорошая норма прибыли может сделать ваш бизнес более привлекательным для инвесторов.

Есть несколько способов оценить вашу прибыль:

- Маржа чистой прибыли

- Маржа валовой прибыли

- Маржа операционной прибыли

Маржа чистой прибыли

Ваша чистая прибыль, также называемая вашей чистой прибылью, — это общая сумма доходов, остающихся после учета всех расходов и доходов. Это ваша общая или «обычная» норма прибыли.Маржа чистой прибыли отражает такие вещи, как стоимость проданных товаров (COGS), операционные расходы, платежи по долгам, налоги, разовые платежи и любой доход от инвестиций.

Норма чистой прибыли показывает общую способность вашего бизнеса превращать доход в прибыль. В большинстве случаев вы используете маржу чистой прибыли, чтобы определить прибыльность вашей компании и измерить, какую прибыль приносит ваш бизнес от общего дохода.

Чтобы рассчитать чистую прибыль вашего бизнеса, используйте следующую формулу:

Маржа чистой прибыли = (Чистая прибыль / Выручка) X 100

Если у вас нет под рукой чистой прибыли, вы также можете использовать следующую формулу для расчета своей прибыли:

Маржа чистой прибыли = [(Выручка — COGS — Операционные расходы — Прочие расходы — Проценты — Налоги) / Выручка] X 100

Маржа валовой прибыли

Маржа валовой прибыли измеряет доход, оставшийся после учета COGS.Ваша валовая прибыль не включает накладные расходы, такие как коммунальные услуги или аренда. Маржа валовой прибыли — один из простейших показателей рентабельности, поскольку он определяет прибыль как доход, остающийся после того, как вы учтете стоимость проданных товаров.

Как правило, уравнение маржи валовой прибыли используется для определения нормы прибыли от отдельной услуги или продукта, что позволяет увидеть сумму выручки, которую вы сохраняете по каждой позиции. Обычно он не используется для расчета нормы прибыли для бизнеса в целом.Вы можете использовать маржу валовой прибыли, чтобы определить, какие товары являются наиболее и наименее прибыльными.

Итак, как рассчитать валовую прибыль? Чтобы определить маржу валовой прибыли, используйте следующую формулу:

Валовая прибыль = [(Общий доход — COGS) / Общий доход] X 100

Маржа операционной прибыли

Маржа операционной прибыли учитывает все накладные, операционные, административные и коммерческие расходы, необходимые для повседневных деловых операций.Однако он не включает задолженность, налоги и другие неоперационные расходы. По сути, ваша операционная маржа будет отражать ваши доходы от операционной деятельности.