ЦБ РФ обратил внимание банков на возможность принимать электронные нотариальные доверенности

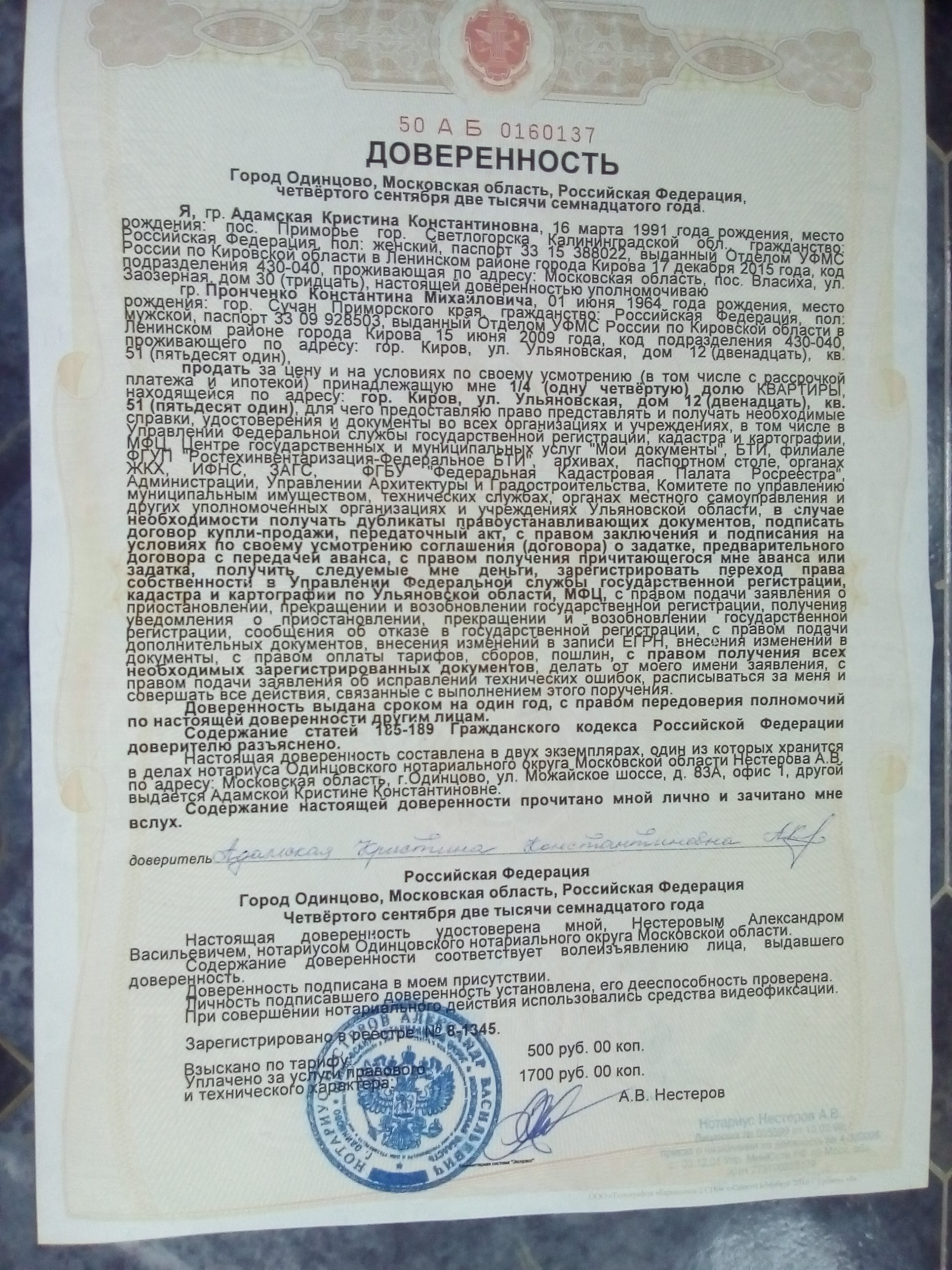

Электронные доверенности с печатью нотариуса можно использовать в кредитных организациях наравне с их бумажными аналогами, — такую позицию выразил Банк России в информационном письме от 26 мая 2022 года.

Речь идет о доверенностях в электронном формате, изготовленных путем удостоверения равнозначности бумажного документа его аналогу в цифре. В письме Центробанка также отмечается, что по закону такой документ является равнозначным своей изначальной бумажной версии и имеет ту же юридическую силу. Приведенные в письме разъяснения призваны сформировать единую правоприменительную практику и исключить риски нарушения прав банковских клиентов, желающих использовать документы в цифровом формате.

Удостоверение равнозначности электронного документа его бумажному аналогу и обратное действие существуют в практике нотариусов более семи лет.

Цифровой документ значительно мобильнее своего бумажного аналога — он всегда под рукой, его сложнее потерять или испортить и, что важно, легко передать на любые расстояния, просто переслав по электронной почте. При этом получатель такого файла всегда может обратиться в удобную для себя нотариальную контору и вернуть документу привычный бумажный вид, естественно, снова с сохранением его юридической силы.

На сегодняшний день удостоверение равнозначности или, как его нередко называют журналисты, «нотариальная телепортация» — одно из самых востребованных нотариальных действий у россиян, спрос на которое возрастает ежегодно. Так, за прошлый год за ним обратились свыше 4,6 млн раз.

«Вот уже несколько лет подряд нотариат активно развивает цифровые инновации в своей работе, что позволяет создавать удобные и безопасные сервисы для людей в новых, электронных форматах. Технологии нотариата, в том числе, способствуют развитию электронного документооборота в стране, делая его более эффективным и комфортным для граждан и бизнеса», — неоднократно подчеркивал в своих выступлениях президент Федеральной нотариальной палаты Константин Корсик.

Также в письме Банка России отмечается возможность оперативной проверки бумажного документа с печатью нотариуса посредством сканирования размещенного на нем QR-кода (машиночитаемой маркировки). Такие QR-коды на сегодняшний день размещаются почти на всех нотариальных документах и позволяют буквально за несколько секунд убедиться в подлинности предъявленной доверенности, договора, соглашения или иной бумаги, где есть печать нотариуса. Проверку по QR-коду рекомендуется проводить через специальный бесплатный сервис на портале Федеральной нотариальной палаты — так будут исключены риски попадания на мошеннические сайты-двойники.

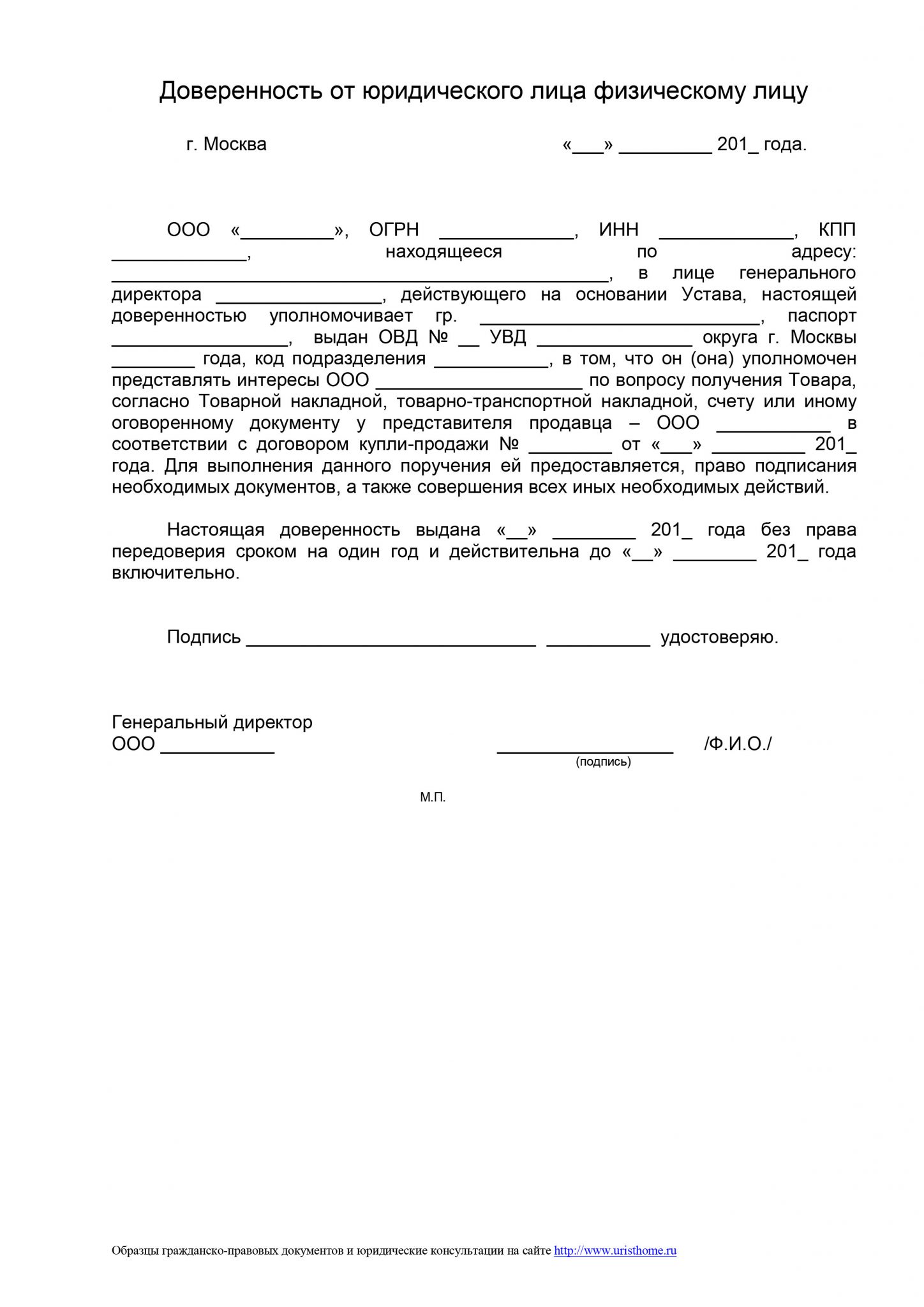

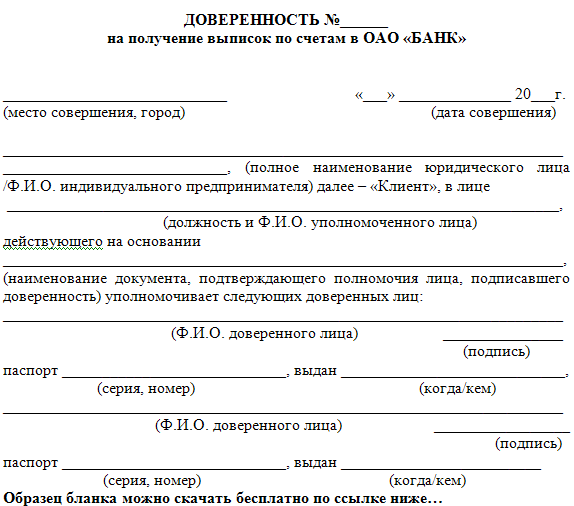

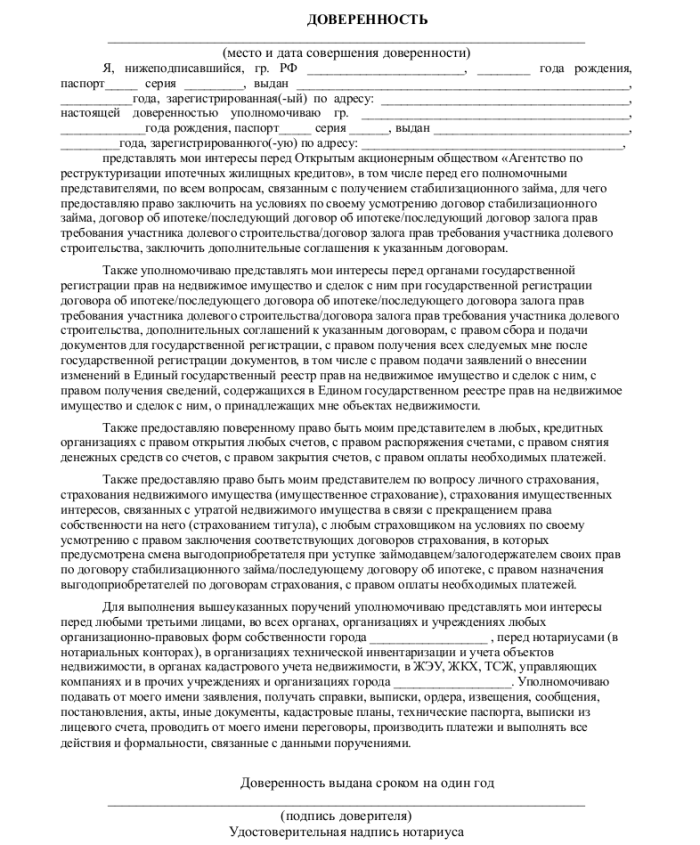

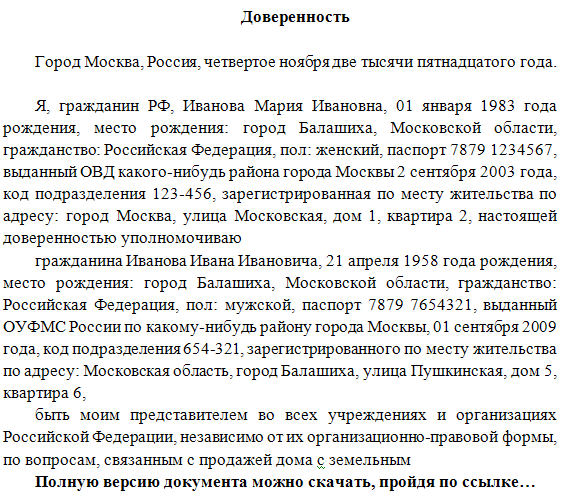

Доверенность на представление интересов — dogovor24.ru

Ситуация, при которой применима Доверенность на представление интересов:

Право представлять интересы юридического или физического лица перед третьими лицами может быть передано лицу путём выдачи письменной доверенности. Письменная доверенность может выдаваться в следующих случаях:

- на совершение сделок;

- на право представлять интересы в банках, в государственных органах, в организациях связи, в отношениях с юридическими лицами;

- на право совершать иные действия, не противоречащие законодательству.

Доверенность может быть выдана:

- одним лицом;

- несколькими лицами совместно;

- одному представителю;

- нескольким представителям с указанием порядка осуществления полномочий – совместно или каждым представителем самостоятельно.

Удостоверение доверенности:

- доверенность, выдаваемая от имени юридического лица, физического лица или индивидуального предпринимателя на совершение сделок, требующих нотариальной формы, на подачу заявлений о государственной регистрации прав или сделок, на распоряжение зарегистрированными в государственных реестрах правами должна быть нотариально удостоверена;

- доверенность, выдаваемая от имени юридического лица на совершение действий, не перечисленных в предыдущем пункте, выдается за подписью руководителя юридического лица или иного лица, уполномоченного на это законом и учредительными документами;

- доверенность, выдаваемая от имени индивидуального предпринимателя на совершение действий, не перечисленных в предыдущем пункте, выдается за подписью индивидуального предпринимателя.

К нотариально удостоверенной доверенности приравнивается:

- доверенность, выдаваемая военнослужащими и лицами, находящимися на излечении в военно-лечебных учреждениях, удостоверенная начальником такого учреждения, его заместителем по медицинской части, а при их отсутствии старшим или дежурным врачом;

- доверенность, выдаваемая военнослужащими (и членами их семей), а также работниками (и членами их семей) пунктов дислокации воинских частей, соединений, учреждений и военно-учебных заведений, где нет нотариальных контор и других органов, совершающих нотариальные действия, удостоверенная командиром (начальником) этих части, соединения, учреждения или заведения;

- доверенность, выдаваемая лицом, находящимся в местах лишения свободы, удостоверенная начальником соответствующего места лишения свободы;

- доверенность совершеннолетних дееспособных граждан, проживающих в стационарных организациях социального обслуживания, удостоверенная администрацией этой организации или руководителем (его заместителем) соответствующего органа социальной защиты населения;

- доверенность на получение заработной платы и иных платежей, связанных с трудовыми отношениями, на получение вознаграждения авторов и изобретателей, пенсий, пособий и стипендий или на получение корреспонденции, за исключением ценной корреспонденции, удостоверенная организацией, в которой доверитель работает или учится, и администрацией стационарного лечебного учреждения, в котором он находится на излечении.

При предъявлении доверенности поверенный должен предоставить документ, удостоверяющий его личность, данные которого указаны в доверенности. В доверенности не должно быть никаких исправлений, зачёркиваний и помарок, поскольку при наличии таковых доверенность считается недействительной.

Стороны Доверенности на представление интересов:

- Доверитель (представляемый) — юридическое лицо, физическое лицо, индивидуальный предприниматель, чьи интересы будет представлять Поверенный;

- Поверенный (представитель) — физическое лицо, уполномоченное Доверителем представлять его интересы перед третьими лицами.

Содержание Доверенности на представление интересов:

- место и дата выдачи доверенности. Доверенность без указания даты её выдачи считается ничтожной;

- наименование Доверителя юридического лица или фамилия, имя, отчество Доверителя физического лица с указанием полных реквизитов юридического лица или паспортных данных физического лица;

- фамилия, имя, отчество Поверенного с указанием его паспортных данных;

- перечисление передаваемых полномочий и прав с указанием органов и организаций, в которых Поверенный уполномочен представлять интересы Доверителя;

- срок, в течение которого действует Доверенность;

- указание на право передоверия установленных в Доверенности полномочий – разрешено или запрещено.

Доверенность на представление интересов регулируется:

- главой 10 (Представительство. Доверенность) Гражданского кодекса РФ.

Определение и виды комиссий за заимствование денег

Что такое проценты?

Процент — это денежная плата за привилегию занимать деньги. Процентные расходы или доходы часто выражаются в виде суммы в долларах, в то время как процентная ставка, используемая для расчета процентов, обычно выражается в виде годовой процентной ставки (APR). Проценты — это сумма денег, которую кредитор или финансовое учреждение получает за ссуду денег. Проценты также могут относиться к доле участия акционера в компании, обычно выражаемой в процентах.

Ключевые выводы

- Проценты — это денежная комиссия за получение денег взаймы, обычно выражаемая в процентах, например годовая процентная ставка (APR).

- Проценты могут быть получены кредиторами за использование их средств или уплачены заемщиками за использование этих средств.

- Проценты часто считаются простыми процентами (на основе основной суммы) или сложными процентами (на основе основной суммы и ранее заработанных процентов).

- Проценты часто связаны с кредитными картами, ипотечными кредитами, автокредитами, частными кредитами, сберегательными счетами или штрафами.

- Проценты сильно зависят от макроэкономической политики, определяемой ставкой Федерального резерва по федеральным фондам.

Проценты

Понимание Проценты

Проценты — это концепция компенсации одной стороне за риск и лишение возможности использовать средства с одновременным наказанием другой стороны за использование чужих средств. Человек, временно расстающийся со своими деньгами, имеет право на компенсацию, и лицо, временно использующее эти средства, часто обязано выплатить эту компенсацию.

Когда вы оставляете деньги на сберегательном счете, на ваш счет начисляются проценты. Это связано с тем, что банк использует ваши деньги и ссужает их другим клиентам, в результате чего вы получаете процентный доход.

Сумма процентов, которую человек должен заплатить, часто связана с его кредитоспособностью, сроком кредита или характером кредита. При прочих равных проценты и процентные ставки выше при большем риске; поскольку кредитор сталкивается с большим риском того, что заемщик не сможет произвести свои платежи, кредитор может взимать более высокие проценты, чтобы побудить их предоставить ссуду.

Годовая процентная ставка включает процентную ставку по кредиту, а также другие сборы, такие как сборы за выдачу кредита, затраты на закрытие или дисконтные баллы.

История процентных ставок

Такая стоимость заимствования денег сегодня считается обычным явлением. Однако широкая приемлемость процента стала обычным явлением только в эпоху Возрождения.

Интерес — древняя практика; однако социальные нормы от древних ближневосточных цивилизаций до средневековья рассматривали взимание процентов по ссудам как своего рода грех. Частично это было связано с тем, что ссуды выдавались нуждающимся людям, и не было никакого другого продукта, кроме денег, полученных в процессе ссуды активов под проценты.

Моральная сомнительность взимания процентов по кредитам исчезла в эпоху Возрождения. Люди начали занимать деньги для развития бизнеса, пытаясь улучшить свою собственную станцию. Растущие рынки и относительная экономическая мобильность сделали ссуды более распространенными и сделали взимание процентов более приемлемым. Именно в это время деньги стали считаться товаром, а альтернативные издержки их ссуды считались достойными взимания платы.

Политические философы 1700-х и 1800-х годов разъясняли экономическую теорию, лежащую в основе взимания процентных ставок за ссудные деньги, среди авторов были Адам Смит, Фредерик Бастиа и Карл Менгер.

Иран, Судан и Пакистан используют беспроцентные банковские системы. Иран полностью беспроцентный, а Судан и Пакистан имеют частичные меры. При этом кредиторы участвуют в разделении прибыли и убытков вместо того, чтобы взимать проценты с денег, которые они ссужают. Эта тенденция в исламском банкинге — отказ брать проценты по кредитам — стала более распространенной к концу 20-го века, независимо от размера прибыли.

Сегодня процентные ставки могут применяться к различным финансовым продуктам, включая ипотечные кредиты, кредитные карты, автокредиты и потребительские кредиты. Процентные ставки начали падать в 2019 годуи были доведены почти до нуля в 2020 г.

Формула и расчет процентов

В своей самой простой форме проценты рассчитываются путем умножения непогашенной основной суммы на процентную ставку.

Проценты = Процентная ставка * Основная сумма или остаток

Более сложным аспектом расчета процентов часто является определение правильной процентной ставки. Процентная ставка часто выражается в процентах и обычно обозначается как APR. Однако годовая процентная ставка часто не отражает каких-либо эффектов начисления сложных процентов. Вместо этого эффективная годовая ставка используется для выражения фактической процентной ставки, подлежащей выплате.

Часто годовая ставка должна быть преобразована для расчета применимых процентов, заработанных за данный период.

Затем применимая процентная ставка умножается на непогашенную сумму денег, связанную с начислением процентов. Для кредитов это непогашенный основной остаток. Для сбережений это часто средний остаток сбережений за данный период.

В любом случае сумма процентов, начисляемых за каждый период, вероятно, будет меняться. Что касается кредитов, заемщики, вероятно, будут производить платежи, которые уменьшают основной остаток, что приводит к снижению процентной ставки. Для вкладчиков общая активность (включая добавление процентов за последний месяц) часто меняет применимый баланс.

Ваш кредитный рейтинг оказывает наибольшее влияние на процентную ставку, которую вам предлагают, когда речь идет о различных кредитах и кредитных линиях.Простые проценты против сложных процентов

К кредитам могут применяться два основных типа процентов — простые и сложные. Простые проценты — это установленная ставка на основную сумму, первоначально предоставленную заемщику, которую заемщик должен заплатить за возможность использовать деньги. Сложные проценты — это проценты как на основную сумму, так и на сложные проценты, уплачиваемые по этому кредиту. Последний из двух видов интереса является наиболее распространенным.

Простые проценты — это установленная ставка на основную сумму, первоначально предоставленную заемщику, которую заемщик должен заплатить за возможность использовать деньги. Сложные проценты — это проценты как на основную сумму, так и на сложные проценты, уплачиваемые по этому кредиту. Последний из двух видов интереса является наиболее распространенным.

По понятным причинам лица, пытающиеся заработать проценты, предпочитают соглашения о сложных процентах. Это соглашение приводит к тому, что проценты начисляются на проценты, что приводит к увеличению общего дохода. Сберегательные счета в банках часто приносят сложные проценты; любые предыдущие проценты, заработанные на ваших сбережениях, переводятся на ваш счет, и этот новый баланс — это то, что приносит проценты в будущих периодах.

С другой стороны, сложные проценты чрезвычайно беспокоят заемщиков, особенно если их начисленные сложные проценты капитализируются в их непогашенную основную сумму. Это означает, что ежемесячный платеж заемщика фактически увеличится из-за того, что теперь у него больше кредита, чем тот, с которого он начал.

Общие приложения, представляющие интерес

Есть бесчисленное множество способов, которыми человек может взимать или взимать проценты. Ниже приведены некоторые распространенные примеры, когда проценты могут быть получены одной стороной и выплачены другой.

- Кредитные карты: Среди способов заимствования денег, приносящих наибольшую процентную ставку, кредитные карты известны высоким процентом годовых. Потребители могут вносить минимальные ежемесячные платежи в рассрочку; в свою очередь, процентные расходы могут накапливаться и зарабатываются поставщиками кредитных карт/базовыми финансовыми учреждениями.

- Ипотечные кредиты: Среди самых долгосрочных кредитов проценты по ипотечным кредитам часто выплачиваются в течение всего их потенциального 30-летнего срока. Хотя проценты могут оцениваться как фиксированная или переменная ставка, теоретически они со временем уменьшаются по мере того, как заемщик выплачивает первоначальную основную сумму кредита.

- Автокредиты: Примером краткосрочного кредита являются автокредиты, которые часто выдаются на срок до шести лет. Проценты часто взимаются в виде фиксированной ставки, и дилерский центр, предоставляющий кредит, может иметь собственный финансовый отдел, который собирает процентный доход.

- Студенческие ссуды: Во время COVID-19 выплаты по студенческим ссудам были приостановлены, а действующие ставки по ссудам были снижены до 0%. Это означало, что какое-то время по всем кредитам проценты не начислялись.

- Сберегательные счета: Сберегательные счета, часто являющиеся положительным видом процентов для большинства потребителей, приносят ежемесячные процентные начисления. Эти депозиты, также называемые дивидендами, автоматически зачисляются на ваш счет.

- Счета: Хотя многие компании могут начислять пеню за просрочку, некоторые компании предпочитают начислять проценты по неоплаченным и просроченным счетам.

Идея состоит в том, что поскольку просрочивший плательщик технически занимает деньги у держателя счета, держателю счета причитаются проценты.

Идея состоит в том, что поскольку просрочивший плательщик технически занимает деньги у держателя счета, держателю счета причитаются проценты.

Быстрый способ получить приблизительное представление о том, сколько времени потребуется для удвоения процентного счета, состоит в использовании так называемого правила 72. Просто разделите число 72 на применимую процентную ставку. Например, при процентной ставке 4% вы удвоите свои инвестиции примерно через 18 лет (то есть 72/4).

Преимущества и недостатки выплаты процентов

Представьте себе ситуацию, когда вам абсолютно необходим надежный транспорт, чтобы добраться до работы. Нет системы общественного транспорта, у вас нет машины, работа далеко, и вы не можете позволить себе купить сразу целую машину. Самым большим преимуществом выплаты процентов является то, что это относительно низкие расходы по сравнению с альтернативами.

Выплата процентов также означает, что плательщик держит долг, строит свою кредитную историю и потенциально эффективно использует кредитное плечо. Например, застройщики часто занимают деньги для строительства и аренды зданий. Если норма прибыли на здание больше, чем процентная ставка, которую они взимают, компания успешно использует чужие деньги, чтобы заработать деньги для себя.

Например, застройщики часто занимают деньги для строительства и аренды зданий. Если норма прибыли на здание больше, чем процентная ставка, которую они взимают, компания успешно использует чужие деньги, чтобы заработать деньги для себя.

С другой стороны, проценты — это регулярные денежные расходы. Плательщики часто по контракту обязаны выплачивать проценты, и ежемесячные платежи обычно применяются для оценки процентов до выплаты основной суммы. Потребители могут счесть оценку заинтересованности подавляющей. Кроме того, наличие слишком большого количества кредитов и слишком высоких ежемесячных платежей может ограничить возможность заемщика брать больше кредита.

Проценты для заемщиков

ПлюсыМожет быть результатом столь необходимого капитала; относительно говоря, это может стоить небольших затрат во время чрезвычайных ситуаций.

Является результатом формирования сильной кредитной истории

Может использоваться для повышения доходности и увеличения прибыли

Реальный, часто ежемесячный расход, требующий денежных затрат

Обычно выплачивается до выплаты основного долга

Может усложниться и стать непосильной задачей для заемщика

Обязаны платить по договору

Преимущества и недостатки взимания процентов

Стратегия многих инвесторов состоит в том, чтобы собирать проценты. Часто фиксированная сумма (или, по крайней мере, постоянная), проценты часто обеспечивают положительный денежный поток, который является надежным источником дохода в зависимости от кредитоспособности человека, занимающего деньги. Вместо того, чтобы держать капитал без дела и не использовать, кредитование денег другим является более эффективным способом размещения капитала, особенно в краткосрочной перспективе, когда кредитору могут понадобиться эти деньги по определенной причине в долгосрочной перспективе.

Часто фиксированная сумма (или, по крайней мере, постоянная), проценты часто обеспечивают положительный денежный поток, который является надежным источником дохода в зависимости от кредитоспособности человека, занимающего деньги. Вместо того, чтобы держать капитал без дела и не использовать, кредитование денег другим является более эффективным способом размещения капитала, особенно в краткосрочной перспективе, когда кредитору могут понадобиться эти деньги по определенной причине в долгосрочной перспективе.

Проценты также рекламируются как одна из самых простых форм пассивного дохода. Кредиты могут практически не требовать администрирования или обслуживания после подписания соглашения. Кредиторы могут просто взимать проценты и основные платежи.

У сбора процентов есть некоторые недостатки. Во-первых, процентный доход подлежит налогообложению; даже небольшая сумма может подтолкнуть налогоплательщика к более высокой налоговой категории. Далее, поскольку вы получаете проценты, это означает, что вы позволяете кому-то другому использовать ваш капитал. Хотя вы можете быть удовлетворены получением процентов, потенциальный доход часто будет выше, если бы вы использовали капитал самостоятельно.

Хотя вы можете быть удовлетворены получением процентов, потенциальный доход часто будет выше, если бы вы использовали капитал самостоятельно.

Также у сбора процентов могут быть философские противники. Рассмотрите оценку долга по студенческому кредиту. В то время как некоторые говорят, что процентные ставки около 10% являются разумными для суммы риска, которому подвергаются эти кредиторы, другие утверждают, что эти ставки являются хищническими для молодых людей и не должны оцениваться.

Проценты для кредиторов

ПлюсыМожет служить источником денежного потока, если процентные платежи взимаются ежемесячно/часто

Может быть пассивным источником дохода

Может обеспечивать постоянный поток доходов, если заемщик надежен в своих платежах

Более эффективное использование капитала вместо того, чтобы не давать его взаймы

Увеличит налоговое обязательство налогоплательщика

Может быть ниже того, что можно было бы получить, если бы кредитор использовал капитал для своих собственных инвестиционных целей

В некоторых ситуациях может привлечь негативное внимание в зависимости от заемщика, процентной ставки и обстоятельств

Проценты и макроэкономика

Среда с низкими процентными ставками предназначена для стимулирования экономического роста, чтобы занимать деньги было дешевле. Это выгодно для тех, кто покупает новое жилье, просто потому, что это снижает их ежемесячный платеж и означает более низкие расходы. Когда Федеральная резервная система снижает ставки, это означает, что в карманах потребителей появляется больше денег, которые они могут потратить в других областях, а также на более крупные покупки таких вещей, как дома. Банки также выигрывают от этой среды, потому что они могут давать больше денег.

Это выгодно для тех, кто покупает новое жилье, просто потому, что это снижает их ежемесячный платеж и означает более низкие расходы. Когда Федеральная резервная система снижает ставки, это означает, что в карманах потребителей появляется больше денег, которые они могут потратить в других областях, а также на более крупные покупки таких вещей, как дома. Банки также выигрывают от этой среды, потому что они могут давать больше денег.

Однако низкие процентные ставки не всегда идеальны. Высокая процентная ставка обычно говорит нам о том, что экономика сильна и преуспевает. В условиях низких процентных ставок снижается доходность инвестиций и сберегательных счетов и, конечно же, увеличивается долг, что может означать большую вероятность дефолта, когда ставки снова повысятся.

В ответ на COVID-19 Федеральная резервная система начала проводить денежно-кредитную политику еще в марте 2020 года. Затем, когда пандемия ослабла, Федеральная резервная система начала повышать ставку по федеральным фондам. Поскольку эта ставка по федеральным фондам влияет на процентную ставку по многим другим типам кредитов, заемщики вскоре обнаружили, что влезать в долг дороже.

Поскольку эта ставка по федеральным фондам влияет на процентную ставку по многим другим типам кредитов, заемщики вскоре обнаружили, что влезать в долг дороже.

Что такое начисленные проценты?

Начисленные проценты – это начисленные, но не выплаченные проценты. Для заемщика это проценты, подлежащие уплате, но денежные средства не были переведены кредитору. Для кредитора это заработанные проценты, за которые они еще не заплатили. Проценты часто начисляются как часть финансовой отчетности компании.

Как лучше всего получать проценты?

В настоящее время существует множество способов, которыми инвесторы могут вкладывать средства в альтернативные инвестиции, приносящие проценты. Это также означает, что инвесторы должны внимательно относиться к выбору заемщиков. Лучший способ заработать проценты — это изучить профиль риска вашего заемщика; если они по умолчанию по кредиту, вы не можете обратиться за помощью, чтобы восстановить потерянную основную сумму.

Сколько процентов выплачиваются по банковским счетам?

Сумма процентов, выплачиваемых по банковским счетам, сильно варьируется в зависимости от действующих государственных ставок и макроэкономических условий. Например, во время пандемии COVID-19, когда ставка по федеральным фондам была низкой, процентные ставки по банковским счетам были близки к 0%. Затем, когда пандемия ослабла, с банковских счетов стали выплачиваться проценты более 2% по банковским депозитам.

Например, во время пандемии COVID-19, когда ставка по федеральным фондам была низкой, процентные ставки по банковским счетам были близки к 0%. Затем, когда пандемия ослабла, с банковских счетов стали выплачиваться проценты более 2% по банковским депозитам.

Практический результат

Интерес является важной частью нашего высокофункционального общества. Позволяя людям брать взаймы и давать деньги взаймы, общество добивается большего экономического процветания за счет поощрения расходов. В результате капитал, скорее всего, не будет сидеть сложа руки; одни заимствуют, другие одалживают. Благодаря выплате процентов людям предлагается всегда использовать деньги.

Различные типы и их значение для заемщиков

Что такое процентная ставка?

Процентная ставка представляет собой сумму, которую кредитор взимает с заемщика, и представляет собой процент от основной суммы долга. Процентная ставка по кредиту обычно указывается на годовой основе, известной как годовая процентная ставка (APR).

Процентная ставка может также применяться к сумме, заработанной в банке или кредитном союзе со сберегательного счета или депозитного сертификата (CD). Годовая процентная доходность (APY) относится к процентам, полученным на этих депозитных счетах.

Ключевые выводы

- Процентная ставка – это сумма, взимаемая кредитором с заемщика сверх основной суммы за использование активов.

- Процентная ставка также применяется к сумме, полученной в банке или кредитном союзе с депозитного счета.

- По большинству ипотечных кредитов используются простые проценты. Однако по некоторым кредитам используются сложные проценты, которые применяются к основной сумме, а также к накопленным процентам за предыдущие периоды.

- Заемщик, которого кредитор считает малорисковым, будет иметь более низкую процентную ставку. Кредит, который считается высоким риском, будет иметь более высокую процентную ставку.

- APY — это процентная ставка, которая начисляется в банке или кредитном союзе со сберегательного счета или CD.

Сберегательные счета и компакт-диски используют сложные проценты.

Сберегательные счета и компакт-диски используют сложные проценты.

Процентные ставки: номинальные и реальные

Понимание процентных ставок

Проценты — это, по сути, плата заемщика за использование актива. Заемные активы могут включать денежные средства, потребительские товары, транспортные средства и имущество. Из-за этого процентную ставку можно рассматривать как «стоимость денег» — более высокие процентные ставки делают заимствование той же суммы денег более дорогим.

Таким образом, процентные ставки применяются к большинству операций кредитования или заимствования. Люди занимают деньги, чтобы покупать дома, финансировать проекты, запускать или финансировать бизнес или платить за обучение в колледже. Предприятия берут кредиты для финансирования капитальных проектов и расширения своей деятельности за счет покупки основных и долгосрочных активов, таких как земля, здания и оборудование. Заемные деньги возвращаются либо единовременно к заранее установленной дате, либо периодическими платежами.

Для кредитов процентная ставка применяется к основной сумме кредита. Процентная ставка — это стоимость долга для заемщика и норма прибыли для кредитора. Деньги, подлежащие погашению, обычно превышают сумму займа, поскольку кредиторы требуют компенсации за потерю использования денег в течение периода кредита. Кредитор мог инвестировать средства в течение этого периода вместо предоставления кредита, который принес бы доход от актива. Разница между общей суммой погашения и первоначальной суммой кредита составляет начисленные проценты.

Когда кредитор считает заемщика малорисковым, с заемщика обычно взимается более низкая процентная ставка. Если заемщик считается высокорисковым, процентная ставка, взимаемая с него, будет выше, что приводит к более высокой стоимости кредита.

Риск обычно оценивается, когда кредитор смотрит на кредитный рейтинг потенциального заемщика, поэтому важно иметь отличный кредитный рейтинг, если вы хотите претендовать на лучшие кредиты.

Простая процентная ставка

Если вы берете в банке кредит в размере 300 000 долларов США, а в кредитном договоре указано, что процентная ставка по кредиту составляет 4% простых процентов, это означает, что вам придется выплатить банку первоначальную сумму кредита в размере 300 000 долларов США + (4% x 300 000 долларов США). ) = 300 000 долларов + 12 000 долларов = 312 000 долларов.

Приведенный выше пример был рассчитан на основе годовой формулы простых процентов, которая выглядит следующим образом:

Простые проценты = основная сумма X процентная ставка X время

Лицо, взявшее ссуду, должно будет выплатить 12 000 долларов в виде процентов в конце года, при условии, что кредитное соглашение было заключено только на один год. Если срок кредита был 30-летняя ипотека, процентная выплата составит:

Простые проценты = 300 000 долларов США X 4% X 30 = 360 000 долларов США

Простая процентная ставка в размере 4% годовых означает ежегодный процентный платеж в размере 12 000 долларов США. Через 30 лет заемщик заработал бы 12 000 x 30 лет = 360 000 долларов в виде процентных платежей, что объясняет, как банки зарабатывают деньги с помощью кредитов, ипотечных кредитов и других видов кредитования.

Через 30 лет заемщик заработал бы 12 000 x 30 лет = 360 000 долларов в виде процентных платежей, что объясняет, как банки зарабатывают деньги с помощью кредитов, ипотечных кредитов и других видов кредитования.

Сложная процентная ставка

Некоторые кредиторы предпочитают метод сложных процентов, что означает, что заемщик платит еще больше процентов. Сложные проценты, также называемые процентами на проценты, применяются как к основной сумме долга, так и к накопленным процентам, полученным за предыдущие периоды. Банк исходит из того, что в конце первого года заемщик должен выплатить основную сумму плюс проценты за этот год. Банк также исходит из того, что в конце второго года заемщик должен выплатить основную сумму плюс проценты за первый год плюс проценты на проценты за первый год.

Проценты, причитающиеся при начислении сложных процентов, выше, чем проценты, причитающиеся с использованием метода простых процентов. Проценты начисляются ежемесячно на основную сумму, включая начисленные проценты за предыдущие месяцы. Для более коротких таймфреймов расчет процентов будет одинаковым для обоих методов. Однако по мере увеличения срока кредитования растет несоответствие между двумя типами расчета процентов.

Для более коротких таймфреймов расчет процентов будет одинаковым для обоих методов. Однако по мере увеличения срока кредитования растет несоответствие между двумя типами расчета процентов.

Используя приведенный выше пример, по истечении 30 лет общая сумма процентов по кредиту составляет почти 700 000 долларов США по кредиту в размере 300 000 долларов США с процентной ставкой 4%.

Для расчета сложных процентов можно использовать следующую формулу:

Сложные проценты = p X [(1 + процентная ставка) n − 1]

где:

p = основная сумма

n = количество периодов начисления сложных процентов

Сложные проценты и сберегательные счета

Когда вы откладываете деньги, используя сберегательный счет, сложные проценты благоприятны. Проценты, полученные по этим счетам, складываются и являются компенсацией владельцу счета за то, что он позволил банку использовать депонированные средства.

Если, например, вы вложите 500 000 долларов на высокодоходный сберегательный счет, банк может взять 300 000 долларов из этих средств для использования в качестве ипотечного кредита. В качестве компенсации банк ежегодно выплачивает на счет 1% годовых. Таким образом, в то время как банк берет 4% от заемщика, он отдает 1% владельцу счета, получая 3% в виде процентов. По сути, вкладчики ссужают деньги банку, который, в свою очередь, предоставляет средства заемщикам в обмен на проценты.

Эффект лавинообразного увеличения процентных ставок, даже когда ставки находятся на минимальном уровне, может помочь вам со временем накопить богатство; Курс «Личные финансы для выпускников» Академии Investopedia учит, как вырастить сбережения и сохранить богатство.

Стоимость долга заемщика

Хотя процентные ставки представляют собой процентный доход для кредитора, они представляют собой стоимость долга для заемщика. Компании сопоставляют стоимость заимствования со стоимостью собственного капитала, например выплаты дивидендов, чтобы определить, какой источник финансирования будет наименее дорогим. Поскольку большинство компаний финансируют свой капитал, либо беря в долг, либо выпуская акции, стоимость капитала оценивается для достижения оптимальной структуры капитала.

Поскольку большинство компаний финансируют свой капитал, либо беря в долг, либо выпуская акции, стоимость капитала оценивается для достижения оптимальной структуры капитала.

годовых по сравнению с APY

Процентные ставки по потребительским кредитам обычно указываются в виде годовой процентной ставки (годовых). Это норма прибыли, которую кредиторы требуют за возможность занимать свои деньги. Например, процентная ставка по кредитным картам указана в годовых. В нашем примере выше 4% — это годовая процентная ставка по ипотеке или заемщику. APR не учитывает сложные проценты за год.

Годовая процентная доходность (APY) — это процентная ставка, которая зарабатывается в банке или кредитном союзе со сберегательного счета или CD. Эта процентная ставка учитывает начисление сложных процентов.

Как определяются процентные ставки?

Процентная ставка, взимаемая банками, определяется рядом факторов, таких как состояние экономики. Центральный банк страны (например, Федеральная резервная система США) устанавливает процентную ставку, которую каждый банк использует для определения диапазона предлагаемых годовых процентных ставок. Когда центральный банк устанавливает процентные ставки на высоком уровне, стоимость долга возрастает. Когда стоимость долга высока, это отпугивает людей от заимствований и снижает потребительский спрос. Кроме того, процентные ставки, как правило, растут вместе с инфляцией.

Когда центральный банк устанавливает процентные ставки на высоком уровне, стоимость долга возрастает. Когда стоимость долга высока, это отпугивает людей от заимствований и снижает потребительский спрос. Кроме того, процентные ставки, как правило, растут вместе с инфляцией.

Для борьбы с инфляцией банки могут устанавливать более высокие резервные требования, что приводит к ограничению денежной массы или увеличению спроса на кредит. В экономике с высокими процентными ставками люди прибегают к сбережению своих денег, поскольку они получают больше от нормы сбережений. Фондовый рынок страдает, поскольку инвесторы скорее воспользуются более высокой ставкой от сбережений, чем инвестируют в фондовый рынок с более низкой доходностью. Предприятия также имеют ограниченный доступ к финансированию капитала за счет долга, что приводит к экономическому спаду.

Экономика часто стимулируется в периоды низких процентных ставок, потому что заемщики имеют доступ к кредитам по низким ставкам. Поскольку процентные ставки по сбережениям низкие, предприятия и частные лица с большей вероятностью будут тратить и покупать более рискованные инвестиционные инструменты, такие как акции. Эти расходы подпитывают экономику и обеспечивают вливание на рынки капитала, что приводит к экономическому росту. Хотя правительства предпочитают более низкие процентные ставки, они в конечном итоге приводят к дисбалансу рынка, когда спрос превышает предложение, вызывая инфляцию. Когда происходит инфляция, процентные ставки увеличиваются, что может быть связано с законом Вальраса.

Поскольку процентные ставки по сбережениям низкие, предприятия и частные лица с большей вероятностью будут тратить и покупать более рискованные инвестиционные инструменты, такие как акции. Эти расходы подпитывают экономику и обеспечивают вливание на рынки капитала, что приводит к экономическому росту. Хотя правительства предпочитают более низкие процентные ставки, они в конечном итоге приводят к дисбалансу рынка, когда спрос превышает предложение, вызывая инфляцию. Когда происходит инфляция, процентные ставки увеличиваются, что может быть связано с законом Вальраса.

5,31%

Средняя процентная ставка по 30-летней ипотеке с фиксированной процентной ставкой в середине 2022 года. Это больше, чем 2,89% всего годом ранее.

Процентные ставки и дискриминация

Несмотря на такие законы, как Закон о равных кредитных возможностях (ECOA), запрещающий дискриминационную практику кредитования, в США преобладает системный расизм. опубликовано в июле 2020 г. Его анализ за 2018 и 2019 гг. Данные по ипотечным кредитам показали, что более высокие ставки добавляют почти 10 000 долларов к процентам за срок действия типичного 30-летнего кредита с фиксированной ставкой.

Данные по ипотечным кредитам показали, что более высокие ставки добавляют почти 10 000 долларов к процентам за срок действия типичного 30-летнего кредита с фиксированной ставкой.

В июле 2020 года Бюро финансовой защиты потребителей (CFPB), обеспечивающее соблюдение ECOA, выпустило Запрос на получение информации с целью получения комментариев общественности для определения возможностей улучшения того, что делает ECOA для обеспечения недискриминационного доступа к кредитам. «Четкие стандарты помогают защитить афроамериканцев и другие меньшинства, но CFPB должен подкрепить их действиями, чтобы кредиторы и другие лица соблюдали закон», — заявила Кэтлин Л. Кранингер, директор агентства.

Почему процентные ставки по 30-летним кредитам выше, чем по 15-летним кредитам?

Процентные ставки являются функцией риска дефолта и альтернативных издержек. Кредиты и долги с более длительным сроком погашения по своей сути более рискованны, поскольку у заемщика больше времени, в течение которого заемщик может не выполнить свои обязательства. В то же время альтернативные издержки выше в течение более длительных периодов времени, в течение которых эта основная сумма связана и не может быть использована для каких-либо других целей.

В то же время альтернативные издержки выше в течение более длительных периодов времени, в течение которых эта основная сумма связана и не может быть использована для каких-либо других целей.

Как ФРС использует процентные ставки в экономике?

Федеральная резервная система, наряду с другими центральными банками по всему миру, использует процентные ставки в качестве инструмента денежно-кредитной политики. Увеличивая стоимость займов среди коммерческих банков, центральный банк может влиять на многие другие процентные ставки, например, по личным кредитам, бизнес-кредитам и ипотечным кредитам. Это делает заимствования в целом более дорогими, снижает спрос на деньги и охлаждает разгоряченную экономику. С другой стороны, снижение процентных ставок облегчает заимствование денег, стимулируя расходы и инвестиции.

Почему цены на облигации обратно реагируют на изменение процентной ставки?

Облигация — это долговой инструмент, по которому обычно выплачивается фиксированная процентная ставка в течение срока действия.

Идея состоит в том, что поскольку просрочивший плательщик технически занимает деньги у держателя счета, держателю счета причитаются проценты.

Идея состоит в том, что поскольку просрочивший плательщик технически занимает деньги у держателя счета, держателю счета причитаются проценты. Сберегательные счета и компакт-диски используют сложные проценты.

Сберегательные счета и компакт-диски используют сложные проценты.