что делать дальше? Пошаговая инструкция – Полезные статьи об ипотеке Альфа-Банка

Опубликовали: 14.03.2023

Содержание

•

Пошаговое руководство для покупателя

•

Шаг № 1. Оценка залога

•

Шаг № 2. Сбор документов

•

Шаг № 3. Оформление договора со страховщиком

•

Шаг № 4. Письменное оформление ипотеки

•

Шаг № 5. Передача денег

•

Шаг № 6. Нотариальное заверение

•

Шаг № 7. Оплата пошлин и регистрация закладной

•

Шаг № 8. Прописка и получение вычета

•

Могут ли отказать в ипотеке после одобрения

•

Какими услугами и консультациями можно воспользоваться в Альфа-Банке

Если вам предварительно одобрили ипотеку — это важный, но далеко не последний этап на пути к покупке недвижимости. Теперь предстоит оформить документы. Чтобы сделать это без ошибок и потери времени, воспользуйтесь нашими рекомендациями.

Теперь предстоит оформить документы. Чтобы сделать это без ошибок и потери времени, воспользуйтесь нашими рекомендациями.

Пошаговое руководство для покупателя

Что делать после того, как узнали об одобрении ипотечного займа:

•

заказать оценку жилья;

•

подготовить копии документов;

•

пройти одобрение страховой компании;

•

назначить дату подписания договора;

•

договориться о способе передачи денег покупателю;

•

оплатить пошлины и зарегистрировать сделку;

•

оформить закладную и зарегистрировать её в МФЦ;

•

передать документы в банк;

•

при необходимости оформить прописку и получить налоговый вычет.

Шаг № 1. Оценка недвижимости

Квартира до выплаты займа остаётся в залоге. Банк заинтересован в том, чтобы точно определить реальную стоимость имущества. Это важно и для заёмщика, который станет собственником.

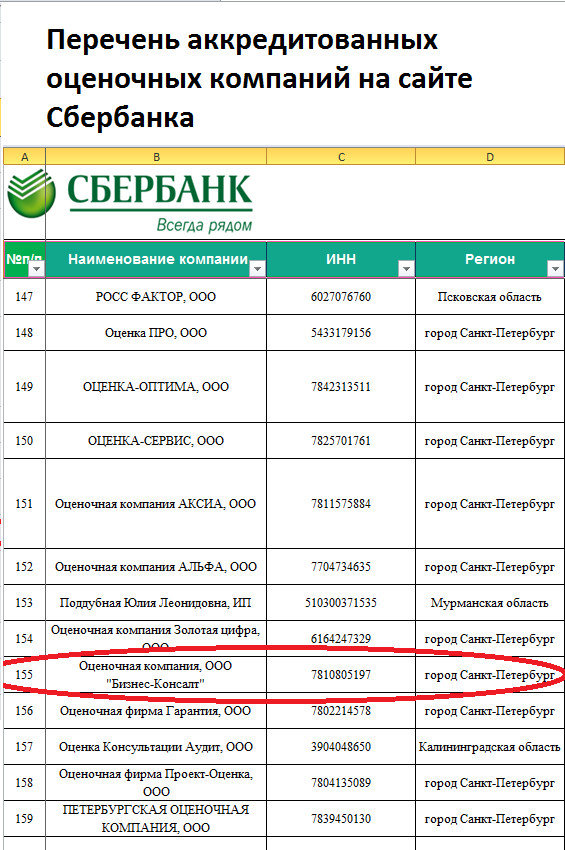

Банки требуют, чтобы оценку вторичного жилья делал специалист. Он может быть сотрудником аккредитованной компании или частным предпринимателем. Список оценщиков можно взять у ипотечного менеджера или на сайте кредитной организации.

Заёмщику не запрещают самому находить эксперта. Главное, чтобы у того была лицензия.

Процедуру оценки делают так:

•

Специалист выезжает на квартиру, осматривает её.

•

В течение 5–6 дней составляет отчёт, прикладывает фото жилища и копии документов на него.

•

Клиент оплачивает работу и забирает папку с бумагами для дальнейшего представления в банк.

В отчёте описываются технические параметры и состояние залогового имущества, указывается его стоимость на данный момент. Документ действителен в течение следующих 6 месяцев.

Шаг № 2. Сбор документов

Список отличается в зависимости от того, новое жильё или вторичное. В любом случае он будет состоять из двух частей: документы участников сделки и документы, относящиеся к объекту купли-продажи.

Если вам одобрили ипотеку на новостройку, предварительно подготовьте:

•

паспорт, СНИЛС, военный билет, трудовую книжку и справку о доходах;

•

свидетельство о браке;

•

свидетельства о рождении детей;

•

подтверждение наличия средств на стартовый взнос;

•

предварительный ДДУ и все доступные бумаги на объект недвижимости;

•

справки о недавно погашенных кредитах, информация о которых могла ещё не обновиться в БКИ.

Иногда застройщик сам предъявляет банку документы на жильё, достаточно передать его контакты.

Если вам одобрили ипотеку на вторичку, дополнительно понадобятся:

•

паспорта всех собственников;

•

копия свидетельства о браке или справка о том, что человек не женат/не замужем;

•

нотариально заверенное согласие супруга на продажу;

•

разрешение опеки, если в квартире прописаны несовершеннолетние;

•

свидетельство о праве собственности на жильё, ДКП (договор купли-продажи), выписка из домовой книги;

•

отчёт об оценке.

Шаг № 3. Оформление договора со страховщиком

Дальше необходимо оформить договор страхования.

Заёмщик предварительно связывается с одной из аккредитованных банком компаний и заполняет специальную анкету. С её помощью страховщик сможет оценить риски и назначить условия, на которых готов заключить договор. Нужно подписать бумаги и оплатить полис на грядущий год. Чаще всего это делают в банковском отделении при заключении сделки.

С её помощью страховщик сможет оценить риски и назначить условия, на которых готов заключить договор. Нужно подписать бумаги и оплатить полис на грядущий год. Чаще всего это делают в банковском отделении при заключении сделки.

Страховщика можно выбрать на своё усмотрение. Обязательным является страхование объекта недвижимости от пожара, потопа и других возможных неприятностей, а также гражданской ответственности заёмщика перед соседями. Без страховки заявку, которую предварительно одобрили, отклонят.

Добровольно можно оформить страхование титула (юридической чистоты сделки), а также жизни и здоровья заёмщика. Эти опции помогут в случае утраты права собственности, серьёзных проблем со здоровьем или потери работы. От добровольных страховок можно отказаться. Но если клиент приобретёт их, то ему удастся получить более низкую ставку.

Шаг № 4. Письменное оформление ипотеки

Это подписание договора, один экземпляр которого должен потом находиться у заёмщика. Участники сделки и ипотечный менеджер назначают дату визита в банк. На подписание приезжают все продавцы и будущие собственники объекта. Нужно принести оригиналы документов, копии которых клиент представил после того, как одобрили кредит. Сама сделка обычно занимает несколько часов.

Участники сделки и ипотечный менеджер назначают дату визита в банк. На подписание приезжают все продавцы и будущие собственники объекта. Нужно принести оригиналы документов, копии которых клиент представил после того, как одобрили кредит. Сама сделка обычно занимает несколько часов.

Шаг № 5. Передача денег

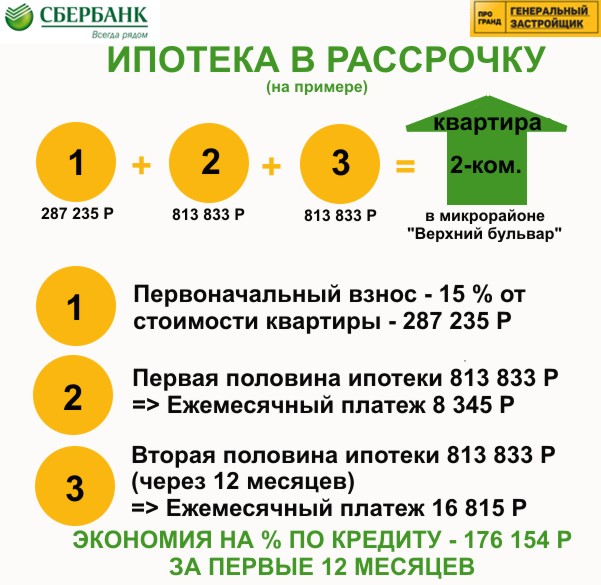

При сделке заёмщик не получает наличные на руки. Есть три пути передачи денег:

Депозитная ячейка, которую заказывают покупатель и продавец квартиры. Последний забирает из неё деньги после регистрации договора.

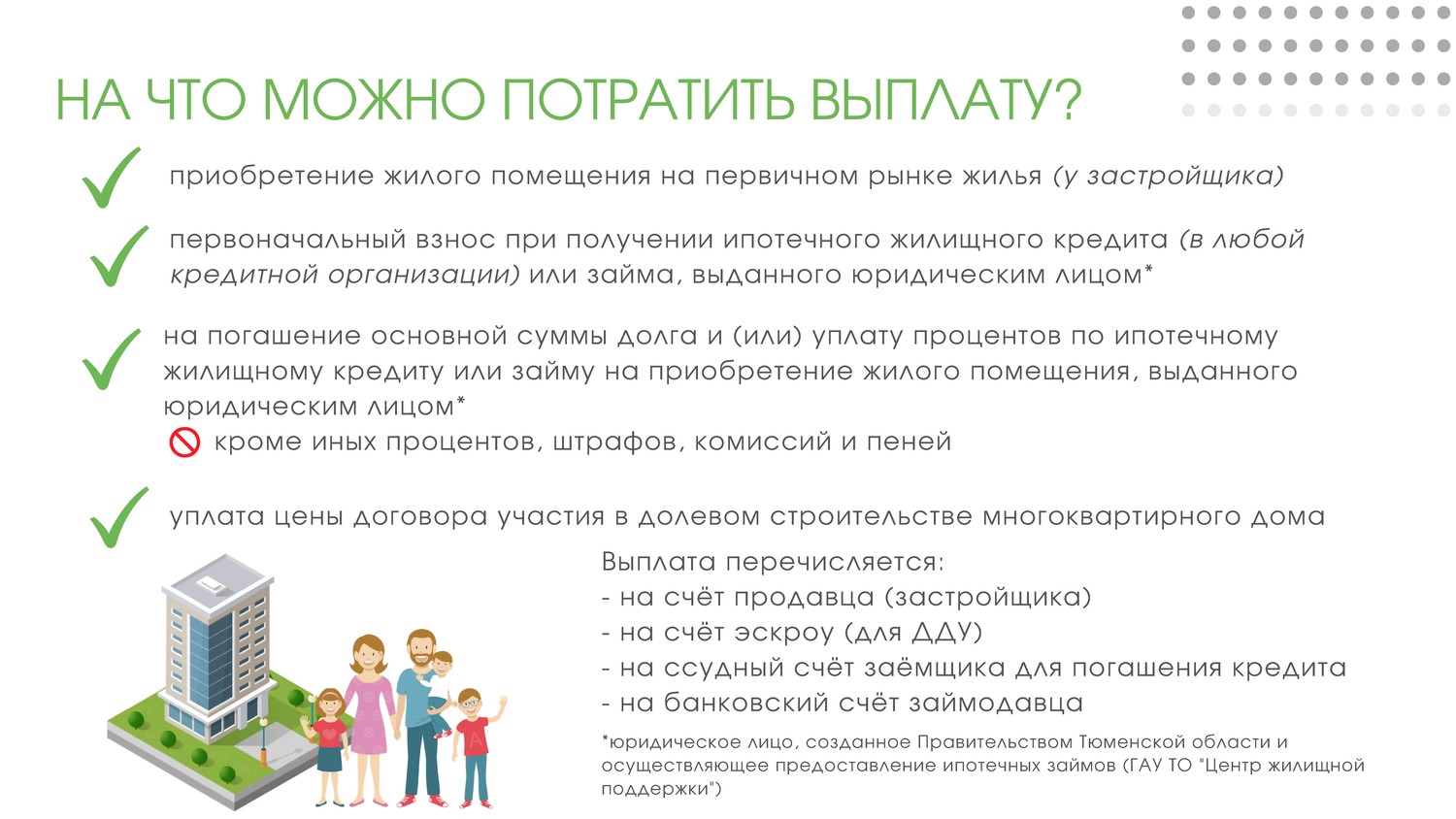

Для расчётов с юрлицами при покупке новостройки используют эскроу-счёт. Застройщик и покупатель открывают его заранее или в день подписания соглашения. Средства с него банк перечисляет продавцу в полном объёме после сдачи недвижимости в эксплуатацию.

Аккредитив (расчётный счёт, аналог виртуальной ячейки), по которому предписывается переводить деньги продавцу после выполнения им обязательств по договору купли-продажи.

Обычно это регистрация перехода права собственности в Росреестре. Если сделка срывается или отменяется, заёмщик получает обратно первоначальный взнос.

Обычно это регистрация перехода права собственности в Росреестре. Если сделка срывается или отменяется, заёмщик получает обратно первоначальный взнос.

Шаг № 6. Нотариальное заверение

Это действие необходимо для клиентов, которые состоят в браке и оформляют недвижимость в долевую собственность. А также в случаях, когда один из владельцев жилья несовершеннолетний. При желании клиент может добровольно обратиться к нотариусу за сопровождением сделки. Специалиста находят и записываются к нему заранее.

Нотариус готовит документы, выясняет юридический статус недвижимости. В его обязанности входит контроль соблюдения прав третьих лиц, заверение подлинности подписей сторон. Нотариус же может сдать в Росреестр готовые документы для дальнейших действий. Расчёты по сделке в таком случае могут проходить через счёт нотариуса.

Шаг № 7. Оплата пошлин и регистрация закладной

Заёмщику предстоят дополнительные расходы помимо первоначального взноса за квартиру.

Дальше подают пакет бумаг на государственную регистрацию (в МФЦ, у нотариуса или онлайн) и оформляют передачу квартиры в залог банку. Заёмщик и банк составляют закладную, которая затем визируется в госорганах. После выплаты ипотеки осуществляется обратный процесс вывода жилья из-под залога со снятием обременения.

Шаг № 8. Прописка и получение вычета

После оформления права собственности на вторичное жильё или сдачи новостройки в квартире можно зарегистрироваться. Это делают через паспортный стол того района, в котором находится недвижимость. Проще обратиться туда через МФЦ. В некоторых новостройках есть свои паспортисты при управляющей компании ЖК.

Заёмщик имеет право получить налоговый вычет, то есть вернуть 13% от суммы, выплаченной на проценты, а также от стоимости недвижимости. Заявление об этом подают в ФНС на следующий год после покупки.

Могут ли отказать в ипотеке после одобрения

Если вам одобрили жилищный кредит, это решение далеко не окончательное. Его могут изменить по нескольким причинам:

•

ухудшилась экономическая ситуация, в результате чего увеличилась ключевая ставка ЦБ России;

•

выяснилось, что клиент во время оформления ипотечного взял ещё и потребительский заём или допустил просрочку по уже имеющимся кредитам;

•

в документах обнаружились неточности или ложная информация;

•

у клиента или созаёмщика снизились доходы из-за потери или смены работы;

•

против потенциального заёмщика возбудили уголовное дело или открыли исполнительное производство.

Какими услугами и консультациями можно воспользоваться в Альфа-Банке

При оформлении ипотеки наши клиенты имеют возможность:

•

предварительно рассчитать платежи с помощью калькулятора;

•

подать заявку и направить документы на рассмотрение онлайн;

•

получить ответ на заявку в течение 2 дней;

•

осуществить полностью цифровую сделку, если покупают жилплощадь на первичном рынке;

•

выбрать компанию-застройщика среди наших партнёров;

•

выбрать проверенный банком объект от проверенного продавца;

•

получить шаблон договора купли-продажи;

•

воспользоваться услугами аккредитованных страховых и оценочных компаний;

•

получить скидку 1% при выходе на сделку за 2 недели при покупке вторички;

•

получить дополнительные скидки — например, до 1% при быстром выходе на сделку.

Порядок регистрации квартиры в новостройке при ипотеке

- Главная

- Статьи

- Порядок регистрации квартиры в новостройке при ипотеке

Оформление квартиры в собственность — это последний шаг, превращающий покупателя недвижимости в её владельца. Кто-то сделает этот шаг после ввода дома в эксплуатацию, кто-то — после выплаты кредита по ипотеке.

Регистрация права собственности на квартиру возможна, если:

- новостройка введена в эксплуатацию;

- открыта государственная регистрация квартир в новостройке;

- у покупателя есть все необходимые документы.

Первые два пункта находятся в компетенции застройщика. А вот сбором необходимых документов и самой процедурой регистрации покупатель может заняться самостоятельно. Можно воспользоваться и помощью специалистов, часто застройщик предлагает покупателям взять на себя регистрацию права собственности на квартиру. Тут все зависит от цены на услугу и наличия у покупателя свободного времени.

Тут все зависит от цены на услугу и наличия у покупателя свободного времени.

Если по какой-либо причине застройщик не торопится с оформлением документов, необходимых для открытия государственной регистрации, его можно «поторопить», обратившись в суд. Но на этот счет особо волноваться не нужно. Если в качестве застройщика выступает солидная компания, ожидать подобных «сюрпризов» не стоит.

Можно купить квартиру с готовой отделкой. Это выгодный и наименее хлопотный вариант. В качестве примера взят интерьер квартиры в UP-квартале «Сколковский», Одинцово.

Большая часть квартир покупается по ипотеке. В этом случае оформление квартиры в собственность проходит в 2 этапа, но по сути отличий от обычной регистрации мало.

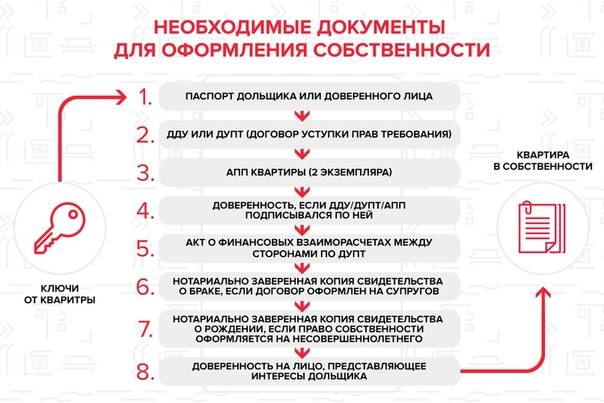

Какие документы нужны для регистрации права собственности на квартиру

Список документов на оформление собственности на квартиру в новостройке в МФЦ обычно выглядит так:

- Заявление от покупателя;

- Паспорт покупателя;

- Договор, заключенный с застройщиком, например, договор долевого участия;

- Кадастровый паспорт с экспликацией;

- Подписанный покупателем и застройщиком акт приема-передачи;

- Квитанция об уплате государственной пошлины.

Если покупатель поручает регистрацию третьему лицу, то помимо указанного перечня документов, для регистрации права собственности на квартиру, на это лицо нужно оформить у нотариуса соответствующую доверенность.

Оформление квартиры в собственность при ипотеке

Порядок регистрации квартиры в новостройке при ипотеке такой же, как и при обычной покупке, но список документов, необходимых для оформления квартиры в собственность, будет немного отличаться.

Обременение залогом

В перечень документов для регистрации права собственности на квартиру в новостройке, приобретаемую по ипотеке, входят:

- ипотечный договор:

- договор, заключенный с застройщиком;

- договор залога квартиры;

- согласие кредитора на то, что покупатель будет пользоваться квартирой.

Купленная в ипотеку квартира обременена залогом, это фиксируется в Росреестре. У покупателя есть определенные права на квартиру. Например, он имеет право жить в ней, а подарить квартиру родственнику без согласия банка или даже прописать его в ней — нет.

Чтобы распоряжаться квартирой на своё усмотрение, после погашения ипотечного кредита нужно зарегистрировать снятие обременения. Кредиторам, погасившим задолженность по ипотеке, банки выдают необходимые для снятия залогового обременения документы. После этого в МФЦ нужно предоставить:

В некоторых ситуациях возможны небольшие отличия. В исключительных ситуациях возможно снятие обременения через суд.

Заключение

Процесс регистрации прав собственности на квартиру, в том числе купленную по ипотеке, нельзя назвать сложным. Получить необходимые документы у застройщика или банка обычно не составляет труда. Зарегистрировать заявление на регистрацию прав собственности или снятие обременения в МФЦ довольно просто. Без помощи квалифицированных специалистов сложно обойтись только в исключительных случаях.

Хотя регистрация прав на квартиру может быть проведена самостоятельно, стоит обратить внимание на наличие у застройщика подобной услуги. Такие услуги удобны и экономят время, но главное — они отражают стремление обеспечить покупателям высокий уровень сервиса.

Ипотечный процесс, объяснение

Получение ипотечного кредита может быть сложной и пугающей задачей. Существует широкий выбор ипотечных кредитов, вам нужно будет собрать много документов, чтобы подать заявку на них, и даже определить ежемесячную стоимость вашей будущей ипотеки может быть сложно.

Тем не менее, ипотечный процесс можно разбить на ряд четко определенных этапов. Большинство людей проходят шесть различных этапов, когда они ищут новую ипотеку: предварительное одобрение, покупка дома, заявка на ипотеку, обработка кредита, андеррайтинг и закрытие.

В этом руководстве мы объясним все, что вам нужно знать о каждом из этих шагов.

Key Takeaways

- Процесс получения ипотечного кредита сложен, но его можно разбить на несколько этапов: предварительное одобрение, покупка жилья, заявка на ипотеку, оформление кредита, андеррайтинг и закрытие.

- Рекомендуется получить предварительное одобрение ипотечного кредита до того, как вы начнете искать недвижимость, чтобы вы знали, что можете себе позволить.

- После того, как вы нашли недвижимость и сделали предложение, ожидайте, что процесс закрытия ипотечного кредита займет до 45 дней.

- Внимательно проверьте все документы. Вы будете платить за ипотеку в течение длительного времени, поэтому мелкий шрифт может стоить вам больших денег.

1. Получите предварительное одобрение

Первые шаги в получении ипотечного кредита — это выяснить, какой ипотечный кредит лучше всего подходит для вас, сколько вы можете позволить себе заплатить, и получить предварительное одобрение для этого кредита. Чтобы найти правильный вид ипотеки, ознакомьтесь с различными видами ипотеки и найдите тот, который подходит именно вам. При выборе ипотечного кредита вам необходимо учитывать ряд факторов, но наиболее важным является точное представление о ваших ежемесячных расходах. Это будет включать не только погашение «основного» кредита, но и процентные платежи. И если вы не можете внести 20% первоначальный взнос за недвижимость, вам также нужно будет заплатить за частное ипотечное страхование (PMI). Ипотечный калькулятор может показать вам влияние различных ставок на ваш ежемесячный платеж.

Ипотечный калькулятор может показать вам влияние различных ставок на ваш ежемесячный платеж.

Как только у вас появится представление о типе ипотечного кредита, вы можете обратиться к ипотечным кредиторам за предварительным одобрением. Предварительное одобрение — это документ, в котором указывается максимальная сумма, которую ваш ипотечный кредитор готов предоставить вам взаймы. Вы можете получить предварительное одобрение довольно быстро — вашему ипотечному кредитору просто нужно будет запустить кредитный отчет трех бюро (называемый тройным слиянием), который показывает ваш кредитный рейтинг и кредитную историю, как сообщается сторонними кредитными бюро.

Предварительное одобрение ценно, когда дело доходит до поиска недвижимости. Это указывает на то, что вы серьезный покупатель, и означает, что вы готовы быстро перейти к собственности, когда найдете ту, которая вам нравится.

Предупреждение

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей (CFPB) или в Министерство жилищного строительства и городского развития США (HUD).

Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей (CFPB) или в Министерство жилищного строительства и городского развития США (HUD).

2. Найти недвижимость

Большинство людей начинают искать недвижимость задолго до того, как им будет предварительно одобрена ипотека, и, возможно, даже до того, как они подумают о покупке дома. Но если вы выполнили описанные выше шаги и получили предварительное одобрение, теперь вы готовы начать поиски всерьез.

Есть много способов сделать это. Вы можете использовать онлайн-порталы недвижимости, такие как Zillow или Trulia, купить дом на аукционе или даже поискать дом вне рынка. Просто убедитесь, что вы не совершаете некоторые из распространенных ошибок, которые совершают люди при поиске дома.

Предложение

После того, как вы нашли подходящую недвижимость, вам нужно будет разместить на ней предложение. Ваш агент по недвижимости должен помочь вам в этом, так как разные продавцы и недвижимость требуют разных предложений.

На этом этапе вам, как правило, придется внести задаток, депозит, который указывает на то, что вы серьезно заинтересованы в собственности. Типичный задаток составляет от 1% до 2% от продажной цены. Если вы закрываете недвижимость, эти деньги идут на первоначальный взнос.

Как правило, ваше предложение также будет содержать непредвиденные обстоятельства, которые позволят вам выйти из сделки. Они предназначены для защиты вас и ваших денег, если выбранный вами дом не совсем то, чем кажется. К общим непредвиденным обстоятельствам относятся:

- Оценка должна быть близкой к сумме кредита, но не ниже

- Домашняя инспекция не находит серьезных проблем с недвижимостью

- Вы можете получить окончательное одобрение ипотеки

3.

Подать заявку на ипотеку

Подать заявку на ипотекуНа этом этапе вы готовы подать заявку на окончательную ипотеку. Для этого вам нужно обратиться к ипотечному кредитору — скорее всего, к тому, который дал вам предварительное одобрение, но вам также следует присмотреться, чтобы убедиться, что вы получите лучшее предложение.

Каждый ипотечный кредитор будет нуждаться в информации, чтобы дать вам предложение. Возможно, у них уже есть часть этой информации, но им, возможно, потребуется собрать больше. Но вам также нужно будет предоставить кредитору пакет документов. Ваш агент по недвижимости может получить некоторые из труднодоступных предметов, таких как налоги на недвижимость.

Ваш кредитор должен подсказать вам, что и когда отправлять, но, скорее всего, ему понадобятся:0018 • Стаж работы у текущего работодателя

• Должность/должность

• Заработная плата, включая сверхурочные, премии или комиссионные

Доход

• Форма W-2 за два года

• Отчет о прибылях и убытках, если вы работаете не по найму

• Пенсии, социальное обеспечение

• Государственная помощь

• Алименты

• Алименты

9000 3

Активы

• Банковские счета (сберегательные, расчетные, брокерские счета)

• Недвижимость

• Инвестиции (акции, облигации, пенсионные счета)

• Выручка от продажи текущего дома

• Подаренные средства от родственников (например, первоначальный взнос в качестве подарка для кредита FHA)

Долги

• Текущая ипотека

• Залоги

• Алименты

• Алименты

• Автокредит

• Кредитные карты

• Недвижимость

• Адрес

• Ожидаемая цена продажи

• Тип дома (жилье на одну семью, многоквартирный дом и т.

д.)

д.) • Размер собственности

• Налоги на недвижимость (ежегодно)

• Сборы товарищества собственников жилья (ТСЖ)

• Предполагаемая дата закрытия

Кредитная история

• Банкротства

• Коллекционное взыскание

• Обращение взыскания

• Просрочки

Этот последний пункт — ваша кредитная история — является одним из наиболее важных элементов в одобрении ипотеки. Из-за этого рекомендуется заранее проверить свой кредитный отчет, чтобы увидеть, где вы находитесь. По закону вы имеете право на получение одного бесплатного кредитного отчета от каждого из трех основных бюро отчетности каждый год. Будьте готовы объяснить любые ошибки в вашем финансовом прошлом. Хорошо иметь даты, суммы и причины для любой из этих частей вашей истории.

Проверьте свой кредитный рейтинг

Рекомендуется заранее проверить свой кредитный отчет, чтобы понять, на каком уровне вы находитесь. По закону вы имеете право на получение одного бесплатного кредитного отчета от каждого из трех основных бюро отчетности каждый год.

4. Полная обработка кредита

Следующим шагом для кредиторов, к которым вы обратились, является сбор всей информации, которую вы предоставили, для оценки кредита. Оценка кредита представляет собой трехстраничную форму, в которой информация о кредите на жилье представлена в удобном для чтения формате с пояснениями. Эта стандартизация не только облегчает восприятие информации; это также позволяет легко сравнивать предложения среди кредиторов, чтобы увидеть, какой из них предлагает вам лучшее предложение.

Вы получите оценку кредита в течение трех рабочих дней после подачи заявки на ипотеку, если только вы не соответствуете основным требованиям кредитора и ваша заявка не будет отклонена. Если это произойдет, кредитор должен направить вам письменное уведомление в течение 30 дней с указанием причины отклонения вашей заявки. Единственная плата, которую вам, возможно, придется заплатить, чтобы получить оценку кредита, — это плата за кредитный отчет.

Когда вы получаете оценку кредита, она действительна в течение 10 рабочих дней. Если вы хотите принять предложение о кредите, постарайтесь сделать это в указанные сроки; кредитор может изменить условия и выдать новую оценку кредита, если вам потребуется больше времени для принятия решения.

Если вы хотите принять предложение о кредите, постарайтесь сделать это в указанные сроки; кредитор может изменить условия и выдать новую оценку кредита, если вам потребуется больше времени для принятия решения.

Если вы примете оценку кредита, ваш кредит начнет обрабатываться. На этом этапе ваш ипотечный кредитор начнет просматривать и проверять информацию, которую вы им предоставили. Это включает в себя:

- Заказ кредитного отчета (если это еще не сделано в рамках вашего предварительного одобрения)

- Проверка занятости (VOE) и банковских вкладов (VOD)

- Заказ осмотра и оценки имущества

- Заказ поиска по названию

5. Пройдите процесс андеррайтинга

На следующем этапе ваша заявка будет рассмотрена андеррайтерами.

Хотя вы вряд ли будете иметь дело с ними напрямую, на самом деле ипотечные андеррайтеры являются ключевыми лицами, принимающими решения в процессе одобрения ипотеки, и именно они дают окончательное одобрение вашей ипотеки.

Андеррайтеры проверят каждый аспект вашей заявки на ипотеку и выполнят ряд других шагов. Например, заемщики должны провести оценку любого имущества, на которое они берут ипотечный кредит. Андеррайтер заказывает эту оценку и использует ее, чтобы определить, достаточно ли средств от продажи имущества для покрытия суммы, которую вы получите в качестве ипотечного кредита.

После того, как андеррайтеры оценят вашу заявку, они сообщат вам свое решение. Это будет означать либо принятие кредита в том виде, в каком он предлагается, либо отказ от него, либо одобрение с условиями. Ваша ипотека может быть одобрена, например, при условии, что вы предоставите больше информации о своей кредитной истории.

Если ваша заявка будет одобрена, вы зафиксируете процентную ставку с вашим кредитором. Это окончательная процентная ставка, которую вы будете платить за оставшуюся часть срока ипотеки.

Затраты на закрытие

Затраты на закрытие обычно составляют от 2% до 5% от покупной цены дома.

6. Закрытие собственности

Если ваша заявка на ипотеку одобрена, пришло время для закрытия. На этом этапе будет распечатана большая стопка документов, и вас пригласят в титульную компанию (или офис адвоката) на заключительную встречу.

Один из самых важных документов, который вы увидите на этом собрании, — это ваша заключительная форма раскрытия информации. В этой форме вы увидите столбец, показывающий первоначальные предполагаемые затраты на закрытие и окончательные затраты на закрытие, а также другой столбец, показывающий разницу, если затраты выросли.

Затраты на закрытие обычно составляют от 2% до 5% от покупной цены дома. Таким образом, если вы покупаете дом за 200 000 долларов, ваши затраты на закрытие могут варьироваться от 4 000 до 10 000 долларов. Плата за закрытие варьируется в зависимости от вашего штата, типа кредита и ипотечного кредитора, поэтому важно уделять пристальное внимание этим комиссиям.

Если вы видите новые сборы, которых не было в первоначальной оценке кредита, или заметите, что ваши затраты на закрытие значительно выше, немедленно обратитесь за разъяснениями к своему кредитору и/или агенту по недвижимости.

Если все в порядке, вы подпишетесь о принятии ипотеки и покинете офис с ключами от своего нового дома. Отличная работа!

Трехдневный период проверки и заключительный осмотр

В этот момент начинается обратный отсчет. Если не будет предпринято никаких дальнейших действий, ваша ипотека станет активной через три дня. Однако на этом этапе вы имеете право потратить три дня на проверку документов, чтобы убедиться, что все в порядке.

Вам следует сравнить раскрываемую информацию при закрытии кредита с оценкой кредита, которую вы получили на этапе 4 выше. Небольшие изменения, неточности или опечатки допускаются, но если вы видите что-то, чего не понимаете, вам следует немедленно обратиться за разъяснениями.

Кроме того, есть определенные изменения, которые могут привести к тому, что ваш ипотечный договор будет приостановлен. Это произойдет, если:

- Годовая процентная ставка по кредиту изменяется более чем на одну восьмую процента (большинство фиксированных кредитов) или на одну четверть процента (большинство кредитов с регулируемой процентной ставкой).

- К ипотеке добавляется штраф за досрочное погашение.

- Изменение кредитных продуктов (например, переход с кредита с фиксированной процентной ставкой на кредит с регулируемой процентной ставкой).

Если все в порядке, ваша ипотека автоматически начнет действовать по истечении трех дней.

Как правило, ипотечные контракты дают вам право на окончательный осмотр имущества не менее чем за 24 часа до закрытия сделки. Вы можете использовать этот визит, чтобы убедиться, что предыдущий арендатор освободил помещение и выполнил ли он необходимый ремонт.

Кто утверждает ипотеку?

Хотя обычно вы имеете дело с ипотечным кредитором, например банком, окончательное решение об одобрении вашей ипотеки остается за андеррайтерами.

Сколько времени нужно, чтобы закрыть дом?

Обычно закрытие дома занимает от 30 до 45 дней, в зависимости от нескольких факторов, таких как скорость проверки дома и наличие предварительного одобрения на ипотеку.

Сколько стоит закрытие при покупке дома?

Существует много сборов, связанных с расходами на закрытие, от сборов за оценку до сборов, которые вы платите юристу, который составляет ваш договор. Эти расходы могут составлять от 2% до 5% от покупной цены дома и обычно оплачиваются при закрытии сделки.

Итог

Процесс подачи заявки на ипотеку может быть сложным, но он включает в себя ряд отдельных шагов. Большинство людей проходят эти шесть этапов: предварительное одобрение, покупка жилья, заявка на ипотеку, оформление кредита, андеррайтинг и закрытие.

Процесс может быть долгим и напряженным, но не торопитесь. Внимательно проверьте все свои документы, убедитесь, что вы понимаете суть ипотечного кредита, который вам продают, и обратитесь за помощью к специалисту, если вы в чем-то не уверены. Вы будете платить по ипотеке в течение длительного времени, поэтому имеет смысл сделать это правильно.

Понимание процесса получения ипотечного кредита

Выполните следующие 8 шагов, чтобы получить ипотечный кредит и стать новым домовладельцем.

1. Выясните, что вы можете себе позволить

Прежде чем приступить к покупке дома и оформлению ипотечного кредита, важно оценить свои финансы и убедиться, что вы финансово готовы к покупке дома. С новым ежемесячным платежом по ипотеке очень важно знать, можете ли вы себе это позволить. Использование калькулятора доступности дома — отличный способ узнать, сколько дома вы можете себе позволить, что еще больше поможет вам в поиске дома вашей мечты, зная, что находится в пределах досягаемости в финансовом отношении.

2. Начните выбирать кредитора и получите предварительное одобрение кредита

Предварительное одобрение ипотечного кредита покажет вам, сколько ипотечный кредитор готов предоставить вам кредит. Ипотечные кредиторы рассчитывают это и вашу процентную ставку, оценивая ваш доход, кредитную историю, кредитный отчет, активы и кредитный рейтинг. Имейте в виду, что предварительное одобрение сделает вас более привлекательным для продавцов жилья и агентов по недвижимости, поскольку вы уже проверены и готовы к процессу получения ипотечного кредита.

3. Найдите дом своей мечты и сделайте предложение

Пришло время искать дом своей мечты. Посмотрите на любые дома, которые, по вашему мнению, могут подойти, и не бойтесь обратиться к своему агенту по недвижимости за помощью в покупке дома. Как только вы найдете идеальный дом для вас, вам нужно будет сделать предложение. Наряду с размещением предложения вы также вносите свой задаток, чтобы обеспечить предложение дома.

4. Окончательный выбор кредитора по ипотеке

После того как ваше предложение о новом доме будет принято, вы можете двигаться дальше и выбрать кредитора по ипотеке. Лучше всего походить по магазинам хотя бы у нескольких разных кредиторов, чтобы найти лучшие процентные ставки и сборы для вашего конкретного кредита.

Имейте в виду, что ваша процентная ставка зависит от вашей заявки на ипотеку, а также от типа кредита, на который вы претендуете. Например: ставки по ипотечным кредитам Департамента по делам ветеранов (VA) обычно лучше, чем средние обычные ставки по ипотечным кредитам, в то время как кредиты Федерального жилищного управления (FHA), как правило, имеют более конкурентоспособные ставки. Важно задать ипотечным кредиторам любые вопросы, которые у вас есть по этому поводу, чтобы убедиться, что вы понимаете, что они предлагают.

Важно задать ипотечным кредиторам любые вопросы, которые у вас есть по этому поводу, чтобы убедиться, что вы понимаете, что они предлагают.

5. Подайте заявку на ипотеку

После того, как вы выбрали ипотечного кредитора, с которым собираетесь работать, пришло время полностью заполнить заявку на ипотеку. После того, как вы отправите все необходимые документы для заполнения заявки, через пару дней вы получите оценку кредита, в которой будут указаны условия, ставки и сборы по вашему ипотечному кредиту.

6. Прохождение ипотечного андеррайтинга

Процесс андеррайтинга заключается в том, что ваш ипотечный кредитор рассматривает ваше заявление и проверяет сведения о вашем доходе, активах, долгах и имуществе. После завершения проверки вы получите окончательное одобрение заявки на кредит. Для заемщика этот процесс больше похож на период ожидания, поскольку они обычно не нужны, если у кредитора нет каких-либо конкретных вопросов или ему не нужны какие-либо дополнительные документы.

7. Подготовьте первоначальный взнос и расходы на закрытие

Теперь вы приближаетесь к финишной черте, и здесь в игру вступают авансовые платежи и расходы на закрытие. Вам нужно будет предоставить первоначальный взнос за недвижимость, оплату согласованных расходов на закрытие, а также подтверждение страховки домовладельцев. Эту информацию можно найти в заключительном раскрытии информации, которое вы получите после завершения ипотечного андеррайтинга. Для вас важно понимать эти закрывающие документы и быть финансово подготовленными, чтобы завершить процесс ипотечного кредита.

8. Закрытие вашего нового дома

Последним шагом является участие в заключительном собрании и официальное получение статуса домовладельца. На этой заключительной встрече вы подпишете все необходимые документы и зададите любые вопросы, касающиеся продажи или самой собственности. Эта встреча будет проводиться с поверенным, заключившим сделку, или с титульной компанией, как правило, лично, но также доступно электронное закрытие.

Обычно это регистрация перехода права собственности в Росреестре. Если сделка срывается или отменяется, заёмщик получает обратно первоначальный взнос.

Обычно это регистрация перехода права собственности в Росреестре. Если сделка срывается или отменяется, заёмщик получает обратно первоначальный взнос.