Внутренняя норма доходности проекта

Содержание страницы

Ни один инвестор не вкладывает средства слепо, не проведя предварительных исследований: он должен быть уверен, что они окупятся или, как минимум, их удастся вернуть. Для этого оценивается потенциальная рентабельность инвестиционного проекта. Конечно, это нельзя сделать иначе как комплексно, применяя ряд специально разработанных показателей, важнейший из которых – внутренняя норма доходности.

Рассмотрим, в чем особенности метода инвестиционных исследований, основанного на вычислении внутренней нормы доходности – IRR.

Применяется ли внутренняя норма доходности при подготовке и согласовании корпоративного договора при создании совместного предприятия?

Что такое внутренняя норма доходности?

Никто не может рассчитать с вероятностью 100%, какой доход удастся получить от вложенных средств. Слишком много переменных факторов, могущих повлиять на реализацию бизнес-проекта, профинансированного инвестором.

Можно ли использовать внутреннюю норму доходности как фактор дисконтирования?

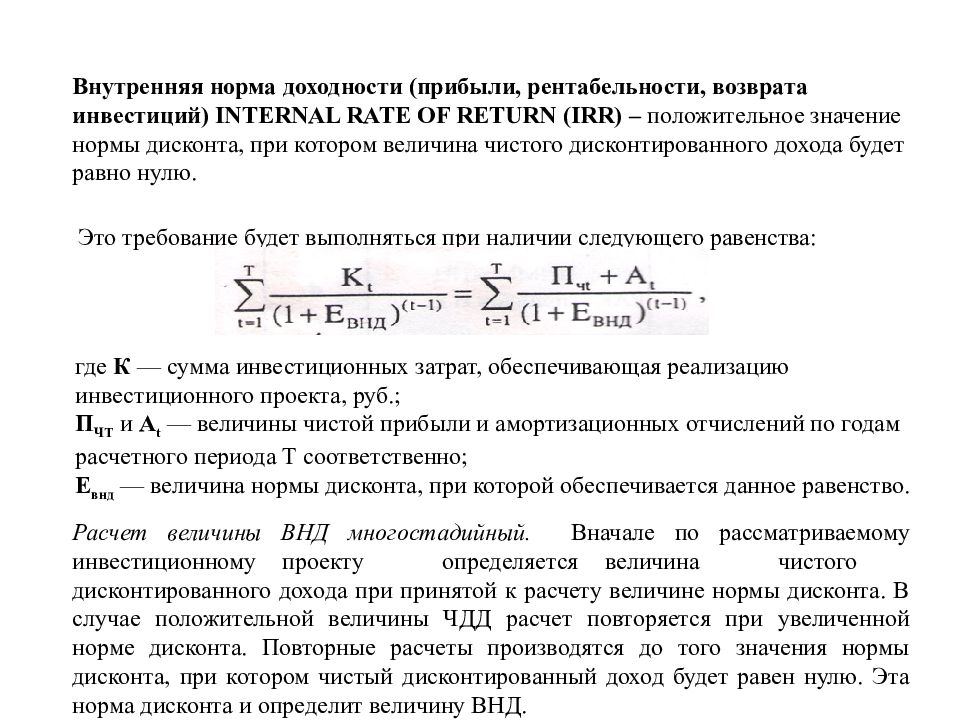

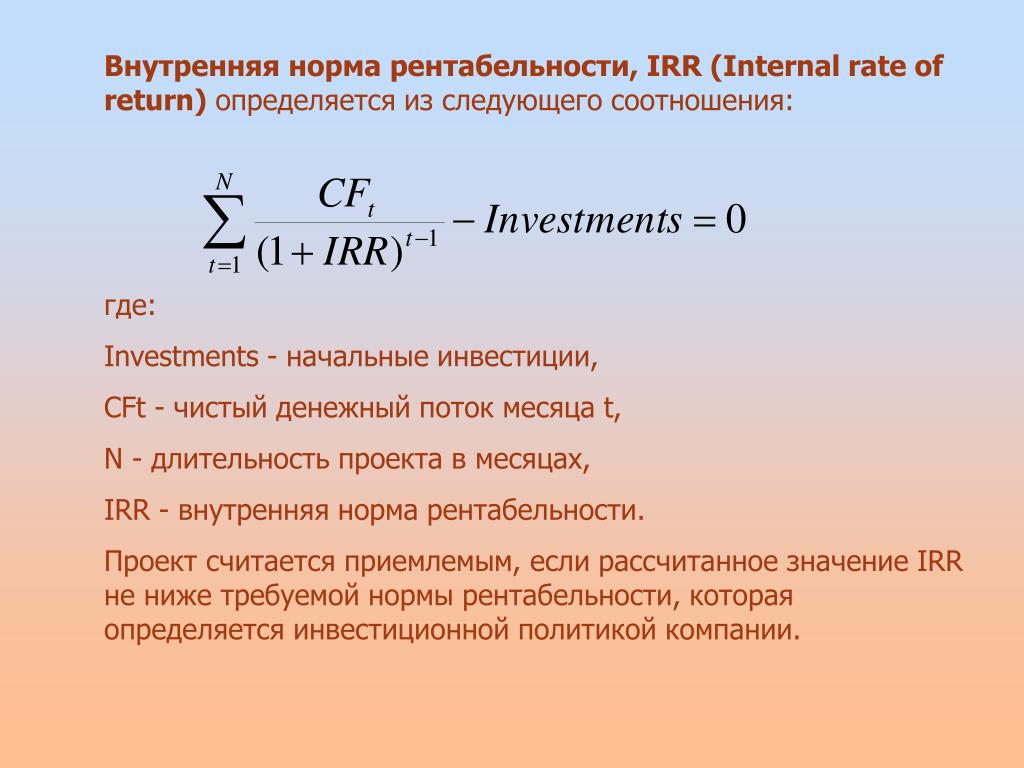

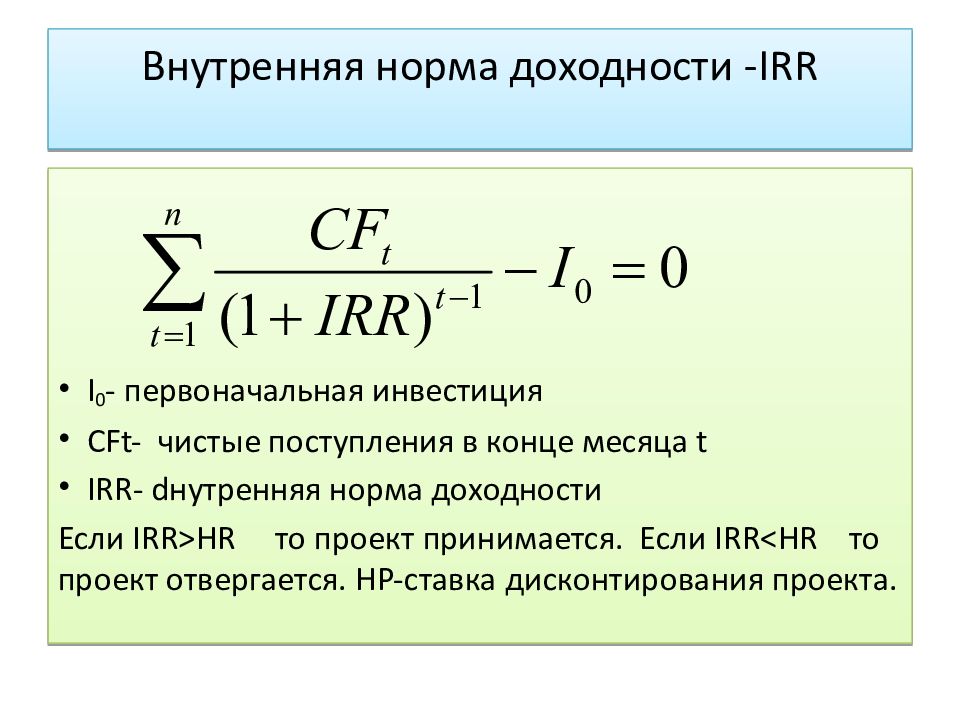

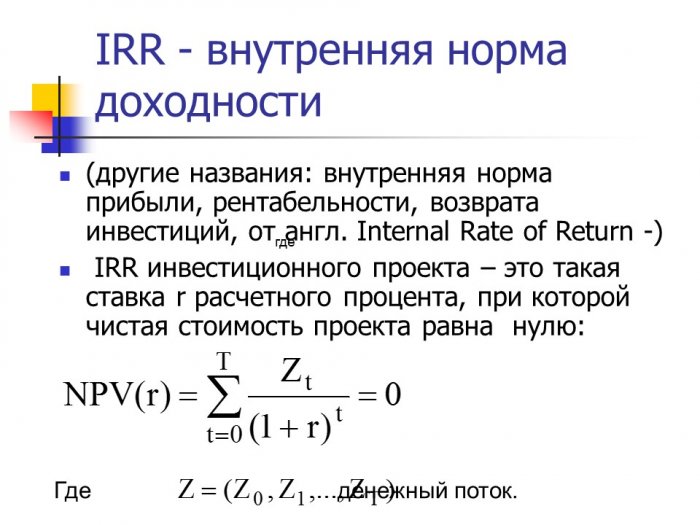

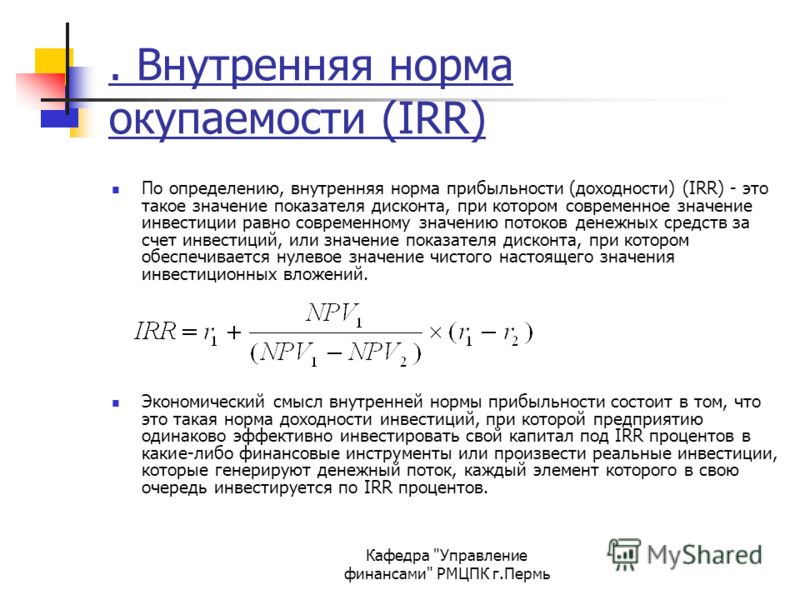

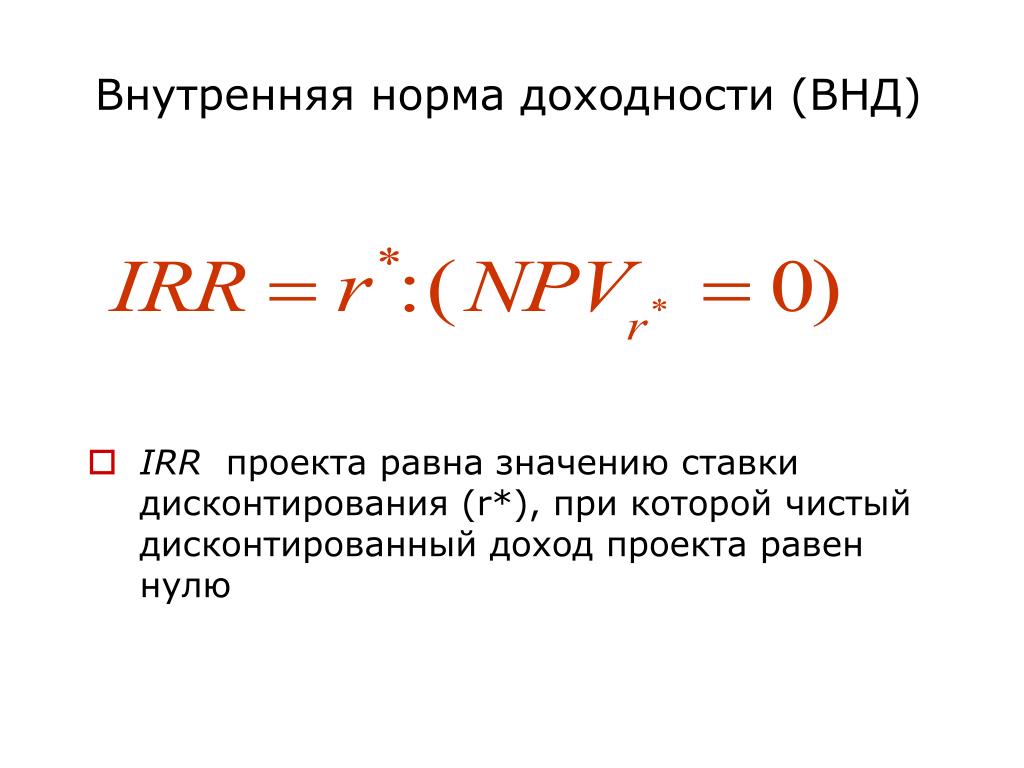

Та процентная ставка, при которой инвестор гарантированно возместит свое вложение, но не получит прибыли, называется внутренней нормой доходности (ВНД). Норма заключается в том, что все денежные потоки данного инвестиционного проекта в сумме взаимозачтутся. Иначе говоря, расходы на инвестиционный проект в какой-то момент времени уравновешиваются полученными доходами (говорят, что проект «вышел в ноль»).

ВАЖНО! Слово «внутренняя» в определении данной нормы инвестиционных вложений означает ее зависимость от свойств самого проекта, а не от внешних факторов.

Как используется внутренняя норма доходности при оценке эффективности инвестиционных проектов?

Внутреннюю норму доходности специалисты могут именовать по-разному. Встречаются следующие наименования:

- ВНД – русская аббревиатура;

- IRR – английская аббревиатура от «Internal Rate of Return» – «внутренняя норма дохо

Внутренняя норма рентабельности — Студопедия

Студопедия Категории Авто Автоматизация Архитектура Астрономия Аудит Биология Бухгалтерия Военное дело Генетика География Геология Государство Дом Журналистика и СМИ Изобретательство Иностранные языки Информатика Искусство История Компьютеры Кулинария Культура Лексикология Литература Логика Маркетинг Математика Машиностроение Медицина Менеджмент Металлы и Сварка Механика Музыка Население Образование Охрана безопасности жизни Охрана Труда Педагогика Политика Право Программирование Производство Промышленность Психология Радио Регилия Связь Социология Спорт Стандартизация Строительство Технологии Торговля Туризм Физика Физиология Философия Финансы Химия Хозяйство Черчение Экология Эконометрика Экономика Электроника Юриспунденкция Предметы Авиадвигателестроения Административное право Административное право Беларусии Алгебра Архитектура Безопасность жизнедеятельности Введение в профессию «психолог» Введение в экономику культуры Высшая математика Геология Геоморфология Гидрология и гидрометрии Гидросистемы и гидромашины История Украины Культурология Культурология Логика Маркетинг Машиностроение Медицинская психология Менеджмент Металлы и сварка Методы и средства измеренийв приборостроении Социальная психология Социально-философская проблематика Социология Статистика Теоретические основы информатики Теория автоматического регулирования Теория вероятности Транспортное право Туроператор Уголовное право Уголовный процесс Управление современным производством Физика Физические явления Философия Холодильные установки Экология Экономика История экономики Основы экономики Экономика предприятия Экономическая история Экономическая теория Экономический анализ Развитие эко

Публикация не была найдена — Студопедия

Студопедия Категории Авто Автоматизация Архитектура Астрономия Аудит Биология Бухгалтерия Военное дело Генетика География Геология Государство Дом Журналистика и СМИ Изобретательство Иностранные языки Информатика Искусство История Компьютеры Кулинария Культура Лексикология Литература Логика Маркетинг Математика Машиностроение Медицина Менеджмент Металлы и Сварка Механика Музыка Население Образование Охрана безопасности жизни Охрана Труда Педагогика Политика Право Программирование Производство Промышленность Психология Радио Регилия Связь Социология Спорт Стандартизация Строительство Технологии Торговля Туризм Физика Физиология Философия Финансы Химия Хозяйство Черчение Экология Эконометрика Экономика Электроника Юриспунденкция Предметы Авиадвигателестроения Административное право Административное право Беларусии Алгебра Архитектура Безопасность жизнедеятельности Введение в профессию «психолог» Введение в экономику культуры Высшая математика Геология Геоморфология Гидрология и гидрометрии Гидросистемы и гидромашины История Украины Культурология Культурология Логика Маркетинг Машиностроение Медицинская психология Менеджмент Металлы и сварка Методы и средства измеренийприкладные исследования

в приборостроении Социальная психология Социально-философская проблематика Социология Статистика Теоретические основы информатики Теория автоматического регулирования Теория вероятности Транспортное право Туроператор Уголовное право Уголовный процесс Управление современным производством Физика Физические явления Философия Холодильные установки Экология Экономика История экономики Основы экономики Экономика предприятия Экономическая история Экономическая теория Экономический анализ Развитие экономики ЕС

Что такое модифицированная внутренняя норма прибыли (MIRR)? — Определение | Значение

Он использует традиционную внутреннюю норму доходности проекта и адаптирован с учетом разницы между ставкой реинвестирования и доходностью инвестиций.

Он использует традиционную внутреннюю норму доходности проекта и адаптирован с учетом разницы между ставкой реинвестирования и доходностью инвестиций.Что означает измененная внутренняя норма прибыли?

MIRR — это пересмотренная версия внутренней нормы прибыли (IRR), которая рассчитывает ставку реинвестирования и учитывает равные или неравномерные денежные потоки.Фактически, MIRR более точно, чем IRR, отражает стоимость и прибыльность проекта, поскольку он рассматривает стоимость капитала как реинвестированную ставку для положительных денежных потоков фирмы, а стоимость финансирования как ставку дисконтирования для отрицательных денежных потоков фирмы.

Если MIRR выше ожидаемой доходности, инвестиции должны быть осуществлены. Если MIRR ниже ожидаемой доходности, проект следует отклонить. Кроме того, если два проекта являются взаимоисключающими, должен быть реализован проект с более высокой MIRR.

Чтобы рассчитать формулу MIRR проекта, нам необходимо знать: будущую стоимость положительных денежных потоков фирмы, дисконтированных по стоимости капитала фирмы, и приведенную стоимость отрицательных денежных потоков фирмы, дисконтированных по ее стоимости.

Давайте посмотрим на пример.

Пример

Хелен работает в строительной компании, и ее просят рассчитать MIRR для двух взаимоисключающих проектов, чтобы определить, какой проект следует выбрать.

Проект A имеет общий срок эксплуатации 3 года, стоимость капитала 12% и стоимость финансирования 14%.Общий срок жизни проекта B составляет 3 года, при стоимости капитала 15% и стоимости финансирования 18%.

Ожидаемые денежные потоки по проектам представлены в таблице ниже:

| Год | пр.А | пр.Б |

| 0 | -1 000 | -800 |

| 1 | -2 000 | -700 |

| 2 | 4 000 | 3 000 |

| 3 | 5 000 | 1,500 |

Хелен рассчитывает будущую стоимость положительных денежных потоков, дисконтированных по стоимости капитала.

Проект A: 4,000 x (1 + 12%) 1 + 5,000 = 9,480

Проект Б: 3,000 x (1 + 15%) 1 + 1,500 = 4,950

Затем она рассчитывает приведенную стоимость отрицательных денежных потоков, дисконтированных по стоимости финансирования.

Проект A: -1,000 + (-2,000) / (1 + 14%) 1 = -3,000

Проект B: — 800 + (-700 / 1 + 18%) 1 = -1,500

Для расчета MIRR для каждого проекта Хелен использует формулу:

MIRR = (Будущая стоимость положительных денежных потоков / приведенная стоимость отрицательных денежных потоков) (1 / n) — 1.

Следовательно:

Проект А: 9 480 / (3000) 1/3 -1 = 5,3%

Проект B: 4,950 / (1500) 1/3 -1 = 10,0%

Учитывая, что это взаимоисключающие проекты, следует реализовать проект B, поскольку он имеет более высокий MIRR, чем проект A.

Внутренняя норма доходности

8.3 Внутренняя норма прибыли

Цель обучения

- Оцените инвестиции, используя метод внутренней нормы прибыли (IRR).

Вопрос: Использование внутренней нормы прибыли (IRR) для оценки инвестиций аналогично использованию чистой приведенной стоимости (NPV), поскольку оба метода учитывают временную стоимость денег. Однако IRR предоставляет дополнительную информацию, которая помогает компаниям оценивать долгосрочные инвестиции. Что такое IRR и как он помогает менеджерам принимать решения, связанные с долгосрочными инвестициями?

Однако IRR предоставляет дополнительную информацию, которая помогает компаниям оценивать долгосрочные инвестиции. Что такое IRR и как он помогает менеджерам принимать решения, связанные с долгосрочными инвестициями?

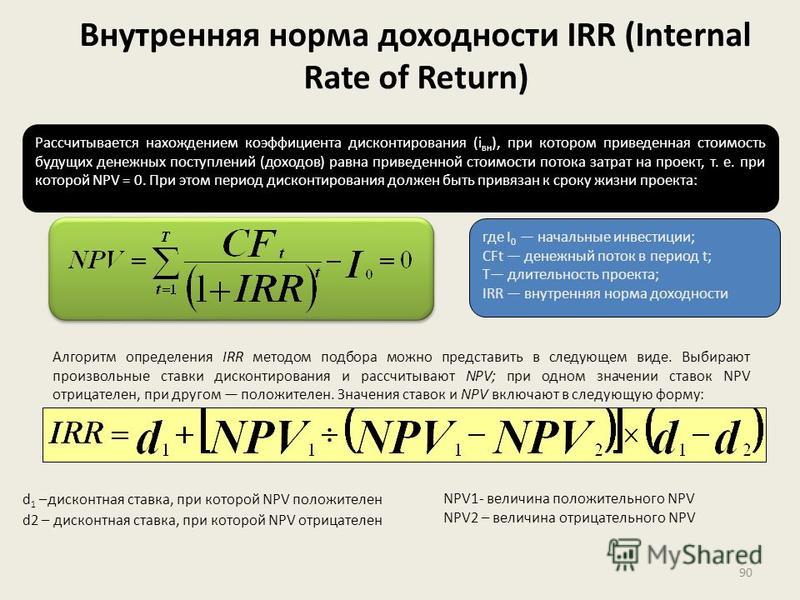

Ответ: Внутренняя норма доходности (IRR) Метод, используемый для оценки долгосрочных инвестиций.Он определяется как ставка, необходимая для получения нулевой чистой приведенной стоимости для серии денежных потоков. — ставка, необходимая ( r ) для получения нулевой чистой приведенной стоимости для серии денежных потоков. IRR представляет собой скорректированную по времени норму прибыли для рассматриваемых инвестиций. Правило решения IRR гласит, что если IRR больше или равна требуемой норме прибыли компании (напомним, что это часто называется минимальной ставкой ), инвестиции принимаются; в противном случае инвестиция отклоняется.

Большинство менеджеров используют электронные таблицы, такие как Excel, для расчета IRR для инвестиций (мы обсудим это позже в этой главе). Тем не менее, мы также можем использовать метод проб и ошибок для аппроксимации IRR. Цель состоит в том, чтобы просто найти ставку, при которой NPV будет равна нулю. Давайте вернемся к примеру качества Jackson’s Copies. На рисунке 8.4 «Альтернативный расчет чистой приведенной стоимости для качественных копий Джексона» представлены прогнозируемые денежные потоки для нового копировального аппарата и расчет чистой приведенной стоимости с использованием 10-процентной ставки.Напомним, что чистая приведенная стоимость составила 1250 долларов, что указывает на то, что инвестиции приносят прибыль, превышающую требуемую для компании норму прибыли в 10 процентов.

Тем не менее, мы также можем использовать метод проб и ошибок для аппроксимации IRR. Цель состоит в том, чтобы просто найти ставку, при которой NPV будет равна нулю. Давайте вернемся к примеру качества Jackson’s Copies. На рисунке 8.4 «Альтернативный расчет чистой приведенной стоимости для качественных копий Джексона» представлены прогнозируемые денежные потоки для нового копировального аппарата и расчет чистой приведенной стоимости с использованием 10-процентной ставки.Напомним, что чистая приведенная стоимость составила 1250 долларов, что указывает на то, что инвестиции приносят прибыль, превышающую требуемую для компании норму прибыли в 10 процентов.

Хотя полезно знать, что доходность инвестиций превышает требуемую для компании норму доходности, менеджеры часто хотят знать точную прибыль, полученную от инвестиций. (Часто недостаточно заявить, что точная доходность превышает 10 процентов!) Менеджеры также любят ранжировать инвестиционные возможности по доходности, которую ожидается получить от каждой инвестиции. Наша цель сейчас — определить точную доходность, то есть определить IRR. Из рисунка 8.4 «Альтернативный расчет чистой приведенной стоимости для качественных копий Джексона» мы знаем, что инвестиции в копировальную машину приносят доход более 10 процентов. Рисунок 8.5 «Определение IRR для качественных копий Джексона» суммирует этот расчет с двумя столбцами под заголовком 10 процентов.

Наша цель сейчас — определить точную доходность, то есть определить IRR. Из рисунка 8.4 «Альтернативный расчет чистой приведенной стоимости для качественных копий Джексона» мы знаем, что инвестиции в копировальную машину приносят доход более 10 процентов. Рисунок 8.5 «Определение IRR для качественных копий Джексона» суммирует этот расчет с двумя столбцами под заголовком 10 процентов.

Крайняя правая часть рисунка 8.5 «Определение IRR для качественных копий Джексона» показывает, что NPV составляет (2100 долларов), если ставка увеличивается до 12 процентов (напомним, наша цель — найти ставку, которая дает NPV, равную 0). .Таким образом, IRR составляет от 10 до 12 процентов. Далее пробуем 11 процентов. Как показано в середине рисунка 8.5 «Определение IRR для качественных копий Джексона», 11 процентов обеспечивают NPV в размере 469 долларов США. Таким образом, IRR составляет от 10 до 11 процентов; он ближе к 11 процентам, потому что (469 долларов) ближе к 0, чем 1250 долларов. (Обратите внимание, что по мере того, как коэффициент увеличивается на , ЧПС уменьшается на , а при уменьшении скорости на , ЧПС увеличивается на . )

)

Этот метод проб и ошибок позволяет нам приблизительно рассчитать IRR.Как указывалось ранее, если IRR больше или равна требуемой норме прибыли компании, инвестиции принимаются; в противном случае инвестиция отклоняется. Для качественных копий Jackson’s IRR примерно на 11 процентов больше, чем требуемая для компании норма прибыли в 10 процентов. Таким образом, инвестиции должны быть приняты.

Компьютерное приложение

Использование Excel для расчета NPV и IRR

Давайте воспользуемся примером Jackson’s Quality Copies, представленным в начале главы, чтобы проиллюстрировать, как можно использовать Excel для расчета NPV и IRR.Чтобы рассчитать NPV и IRR с помощью Excel, необходимо выполнить два шага. Все ссылки на ячейки относятся к следующей таблице.

Шаг 1. Введите данные в электронную таблицу.

В строках с 1 по 7 в таблице показаны денежные потоки, связанные с предложением о покупке нового копировального аппарата в Jackson’s Quality Copies (впервые представлено на Рисунке 8. 1 «Денежные потоки для инвестиций в копировальный аппарат с помощью качественных копий Джексона»).

1 «Денежные потоки для инвестиций в копировальный аппарат с помощью качественных копий Джексона»).

Шаг 2.Введите функции для расчета NPV и IRR.

Мы выбрали ячейку h26 для вычисления NPV, поэтому здесь вводится функция NPV. В ячейке E16 подробно показана функция с диалоговыми окнами для пояснения. Обратите внимание, что результирующая ЧПС в размере 1250 долларов, показанная в ячейке h26, совпадает с ЧПС, рассчитанной на рисунке 8.2 «Расчет ЧПС для инвестиций в копировальный аппарат с помощью качественных копий Джексона» и на рисунке 8.4 «Альтернативный расчет ЧПС для качественных копий Джексона».

Мы выбрали ячейку h38 для вычисления IRR, поэтому именно сюда вводится функция IRR. В ячейке E28 подробно показана функция. Обратите внимание, что результирующая IRR в 10,72 процента, показанная в ячейке h38, очень близка к нашему приближению чуть меньше 11 процентов, показанному на рисунке 8.5 «Определение IRR для качественных копий Джексона».

В качестве альтернативы вводу функции непосредственно в электронную таблицу можно использовать функцию NPV в меню Формулы в Excel.Просто выберите ячейку в электронной таблице, в которой вы бы хотели отобразить ответ (в данном случае h26), и перейдите в меню Формулы . Щелкните символ fx или Вставить функцию в строке формул. Найдите функцию, набрав NPV , выберите NPV там, где она отображается в поле, затем выберите OK . Когда вас спросят о ставке , введите ячейку, где указана ставка (B10). Затем в поле Value 1 введите ячейки, содержащие ряд денежных потоков, начиная с года 1 (показанный как C7: I7, что означает от C7 до I7).Выберите OK . Теперь вернитесь и добавьте денежный поток в момент времени 0 (B7) в конец функции NPV. Полученная формула будет выглядеть как формула, показанная на E16, а ответ появится в ячейке, в которой введена функция (h26).

Функцию IRR можно вставить в ячейку, используя тот же процесс, который был представлен ранее. Выделите ячейку в электронной таблице, в которой вы хотите разместить ответ (h38), и перейдите в меню Формулы . Щелкните символ fx или Вставить функцию в строке формул.Найдите функцию, набрав IRR , выберите IRR там, где она отображается в поле ниже, затем выберите OK . При запросе значений введите ячейки, содержащие ряд денежных потоков, начиная с момента времени 0 (показано как B7: I7, что означает от B7 до I7). Когда вас попросят ввести Guess , введите свое предположение относительно того, какой может быть IRR (это дает системе отправную точку), затем выберите OK . Полученная формула будет выглядеть как формула, показанная на E28, а ответ появится в ячейке, в которую введена функция (h38).

Выделите ячейку в электронной таблице, в которой вы хотите разместить ответ (h38), и перейдите в меню Формулы . Щелкните символ fx или Вставить функцию в строке формул.Найдите функцию, набрав IRR , выберите IRR там, где она отображается в поле ниже, затем выберите OK . При запросе значений введите ячейки, содержащие ряд денежных потоков, начиная с момента времени 0 (показано как B7: I7, что означает от B7 до I7). Когда вас попросят ввести Guess , введите свое предположение относительно того, какой может быть IRR (это дает системе отправную точку), затем выберите OK . Полученная формула будет выглядеть как формула, показанная на E28, а ответ появится в ячейке, в которую введена функция (h38).

Ключевые вынос

- IRR — это ставка, необходимая ( r ) для получения NPV, равной нулю для ряда денежных потоков, и представляет собой скорректированную по времени норму прибыли для инвестиций.

Если IRR больше или равна требуемой норме прибыли компании (часто называемой пороговой ставкой), инвестиции принимаются; в противном случае инвестиция отклоняется.

Если IRR больше или равна требуемой норме прибыли компании (часто называемой пороговой ставкой), инвестиции принимаются; в противном случае инвестиция отклоняется.

Задача обзора 8.3

Данная проблема обзора является продолжением примечания 8.17 «Просмотрите задачу 8.2» и использует ту же информацию. Руководство Chip Manufacturing, Inc. хотело бы приобрести специализированное производственное оборудование за 700 000 долларов. Ожидается, что срок службы машины составит 4 года, а аварийная стоимость — 100 000 долларов. Годовые затраты на техническое обслуживание составят 30 000 долларов. Ежегодная экономия труда и материалов прогнозируется на уровне 250 000 долларов. Требуемая норма прибыли компании составляет 15 процентов.

- Основываясь на вашем ответе на примечание 8.17 «Обзор проблемы 8.2», используйте метод проб и ошибок, чтобы приблизительно рассчитать IRR для этого инвестиционного предложения.

- Следует ли Chip Manufacturing, Inc. покупать специализированное производственное оборудование? Объясни.

Решение проблемы 8.3

In

Как рассчитать годовую норму прибыли с использованием годовой прибыли | Малый бизнес

Автор: Джейн Томпсон Обновлено 28 июня 2019 г.

Каждый раз, когда вы делаете инвестиции, вы обычно вкладываете деньги в любой из ряда различных активов и получаете доход за разные периоды времени.Например, вы можете инвестировать в акции и выйти через пять лет. Или вы можете купить казначейский вексель со сроком погашения через три месяца после покупки. Чтобы сравнить доходность этих различных инвестиций, вам необходимо пересчитать их в год. Это просто, если вы уже получаете годовой доход от своих инвестиций.

Что такое годовая норма прибыли?

Предположим, вы покупаете пятилетний депозитный сертификат за 300 долларов и забываете о нем, пока сертификат не истечет через пять лет. На этом этапе в вашем заявлении говорится, что вы заработали 50 долларов США по сертификату. Сколько вы получали в год? Интуитивно ответ — 10 долларов в год за каждый год владения сертификатом: 10 долларов, умноженные на пять, равны 50 долларам. Это грубая оценка, которая не принимает во внимание сложные проценты, но то, что вы инстинктивно сделали, — это «годовая» прибыль.

На этом этапе в вашем заявлении говорится, что вы заработали 50 долларов США по сертификату. Сколько вы получали в год? Интуитивно ответ — 10 долларов в год за каждый год владения сертификатом: 10 долларов, умноженные на пять, равны 50 долларам. Это грубая оценка, которая не принимает во внимание сложные проценты, но то, что вы инстинктивно сделали, — это «годовая» прибыль.

В основном, годовая норма доходности — это доходность , которую вы получили за несколько периодов времени, уменьшенная до периода всего в один год .Большинство инвестиций приносят разную доходность в течение времени, в течение которого вы их держите — вы можете получить 8% от инвестиций в акции в первый год инвестиций, например, 4% во второй год и 11% через год после этого. В некоторые годы вы можете потерять деньги и получить отрицательную прибыль.

Преобразуя всю вашу прибыль в годовую ставку, вы можете преодолеть взлеты и падения, сглаживая все эти прибыли и убытки. Это поможет вам лучше понять, какую прибыль вы получаете в среднем по вашему инвестиционному портфелю. Это позволяет вам быть в курсе того, как работает ваш портфель, чтобы вы могли принимать решения о покупке / продаже и переводить деньги от недостаточно эффективных инвестиций. Доходность 30% может отлично выглядеть в вашем годовом отчете, но только не в том случае, если в следующем году акции упадут на 80%!

Это позволяет вам быть в курсе того, как работает ваш портфель, чтобы вы могли принимать решения о покупке / продаже и переводить деньги от недостаточно эффективных инвестиций. Доходность 30% может отлично выглядеть в вашем годовом отчете, но только не в том случае, если в следующем году акции упадут на 80%!

Является ли годовая норма прибыли средней?

Короткий ответ — да, но это не то же самое, что среднее арифметическое. В качестве простого примера предположим, что вы инвестировали 5000 долларов в индексный фонд S&P 500 в 2016 году.Фонд вырос на 15% в том году, впечатляющих 28% в 2017 году, а затем потерял 10% в 2018 году. Какова годовая норма прибыли?

У вас может возникнуть соблазн сложить эти числа и разделить результат на три, чтобы получить простое среднее значение: (15 + 28 — 10) / 3 равняется средней трехлетней прибыли в размере 11% — отличная отдача от ваших инвестиций. Таким образом, по истечении трех лет вы ожидаете, что ваши первоначальные инвестиции в размере 5000 долларов будут стоить около 6650 долларов, потому что вы зарабатывали 550 долларов в год в течение трех лет. Но когда вы смотрите на свое утверждение, оно показывает немного меньшее число. Что здесь происходит?

Но когда вы смотрите на свое утверждение, оно показывает немного меньшее число. Что здесь происходит?

Что ж, ваш расчет был бы точным, если бы вы получали простой процент на свои инвестиции. Тем не менее, большинство инвестиционных доходов составляет и , что означает, что проценты добавляются к инвестиционному счету, и проценты следующего периода рассчитываются на всю сумму — по сути, вы получаете проценты на проценты. Для этого требуется другой расчет, известный как среднее геометрическое .

Расчет годовой прибыли с использованием среднего геометрического

У вас есть два варианта расчета годовой прибыли на ваши инвестиции (годовая рентабельность инвестиций), и выбор формулы зависит от имеющейся информации. Начните с приведенного выше примера: Здесь мы знаем процентную годовую доходность для каждого года трехлетнего инвестиционного периода, поэтому мы можем использовать стандартную математическую формулу для вычисления среднего геометрического:

Годовая доходность = [(1 + R 1 ) (1 + R 2 ). .. (1 + R n )] 1 / n — 1

.. (1 + R n )] 1 / n — 1

Здесь R представляет собой годовой доход от инвестиций. 1 — это процентная доходность в первый год, 2 — процентная доходность во второй год и т. Д. Если эта формула выглядит сложной, знайте, что все, что вы делаете, это:

- Добавляем 1 к процентному доходу за каждый год, чтобы числа отражали рост.

- Умножение этих чисел вместе.

- Извлекаем «корень n-й степени» из полученного числа.Корень n-й степени зависит от количества лет, которое вы хотите перевести в год — в этом примере это три.

Итак, для приведенного выше примера расчет будет следующим:

AR = (1,15 x 1,28 x 0,9) 1/3 — 1.

AR = (1,32) 1/3 -1

AR = 1.097-1

AR = 0,097 или 9,7%.

Этот результат ниже, чем 11%, рассчитанных как простое среднее значение, и это также число, которое представляет реальность с учетом начисления сложных процентов.

Сколько у меня денег?

Чтобы узнать, сколько денег у вас будет через три года, используйте следующую формулу:

Здесь P — это основной капитал (ваши первоначальные инвестиции), а n — количество лет. Если вы начали с инвестиций в размере 5000 долларов и инвестировали их в течение трех лет:

5000 долларов (1,097) 3

5000 долларов (1,32)

= 6600 долларов на вашем счете . Это немного ниже, чем вы «предположили», используя простое среднее значение.

Альтернативный расчет

Предположим, вы не знаете процентную доходность за ваш инвестиционный период: скорее, вы знаете доходность в долларах, отображаемую в вашей выписке со счета.Вы все еще можете рассчитать годовую норму прибыли, только на этот раз вы собираетесь использовать другую формулу. Еще раз, здесь учитываются сложные проценты с течением времени:

AR = ((P + G) / P) 1 / n — 1

AR = годовая норма прибыли

P = основная сумма

G = прибыль или убытки

n = количество лет (инвестиционный период)

Чтобы увидеть, как это работает, давайте посмотрим на наш пример инвестиций с другой стороны. Помните, что мы сделали первоначальные инвестиции в размере 5000 долларов — это основная сумма.Три года спустя инвестиции составили 6600 долларов. Это возврат 1600 долларов за три года. Подставив числа в формулу, получим годовой доход:

Помните, что мы сделали первоначальные инвестиции в размере 5000 долларов — это основная сумма.Три года спустя инвестиции составили 6600 долларов. Это возврат 1600 долларов за три года. Подставив числа в формулу, получим годовой доход:

AR = ((5000 долларов США + 1600 долларов США) / 5000 долларов США) 1/3 — 1

AR = (1,32) 1/3 — 1

AR = 1,097 — 1

AR = 0,097 или 9,7%.

Что все это значит?

Формула годовой доходности показывает, что годовая доходность и годовая доходность — не одно и то же.Годовая доходность показывает результативность инвестиций за один год, особенно за предыдущий год, без учета общего периода инвестиций. Тем не менее, как вы знаете, инвестиции могут упасть на 20% в год, а в следующем году они окупятся на 50%.

Годовая доходность, напротив, представляет собой моментальный снимок того, как инвестиции растут в течение определенного периода времени, чтобы прибыть в конечный пункт назначения.

Если IRR больше или равна требуемой норме прибыли компании (часто называемой пороговой ставкой), инвестиции принимаются; в противном случае инвестиция отклоняется.

Если IRR больше или равна требуемой норме прибыли компании (часто называемой пороговой ставкой), инвестиции принимаются; в противном случае инвестиция отклоняется.