Как исправить кредитную историю: все бесплатные и законные способы

Для жизниМалому бизнесу

Плохая кредитная история — одна из самых частых причин отказа банка в кредите. Она может быть плохой, даже если вы ни разу в жизни не оформляли кредит. Как исправить кредитную историю и как не испортить ее снова — рассказываем в этой статье.

Оформить кредит

Что такое кредитная история

Кредитной историей физического лица называют запись обо всех кредитах и займах оформленных на его имя, включая исполненные по сроку и просроченные. Кредитная история (КИ) формируется на основании данных, сообщаемых банками, микрофинансовыми организациями, коллекторским агентствами, ломбардами, инвестиционными компаниями, коммерческими организациями органами власти и изменяется без уведомления самого физического лица.

В КИ отражаются:

- сведения о наличии кредитных карт и дебетовых карт с овердрафтом, текущие и закрытые задолженности по ним, наличие просрочек

- погашенные и действующие кредиты и микрозаймы, займы в кредитных кооперативах, а также сведения о сроках погашения этих задолженностей и допущенных просрочках, если они были

- судебные взыскания по делам об уплате алиментов, задолженностям за услуги ЖКХ, а также связанные с возмещением ущерба в пользу третьих лиц и организаций

- проданные коллекторам задолженности

Порядок формирования, хранения и защиты кредитных историй граждан РФ регламентирует Федеральный закон «О кредитных историях» от 30.12.2004 N 218-ФЗ, последняя редакция вышла 31 июля 2020 года. Кредитные истории граждан хранятся в Бюро кредитных историй, реестр которых есть на сайте ЦБ РФ, и охватывают период 10 лет. С 1 января 2022 года срок хранения кредитных историй сократят до 7 лет.

Как узнать свою кредитную историю мы рассказали в отдельном материале

Как «портится» кредитная история

Изменения в вашей кредитной истории напрямую связаны с наличием долговых обязательств и их исполнением. Ухудшение происходит как по вине самого физлица, так и по вине банка или в результате мошеннических действий. Рассмотрим эти причины подробнее.

По вине заемщика

Рейтинг потенциального заемщика будет понижен, если он в течение последних 10 лет:

- Допускал просрочки по кредитам и займам. Значение имеют фактические просрочки, когда задержка платежа произошла по вине заемщика, и технические, связанные с задержкой зачисления средств на счет из-за сбоев в программе банка.

- Часто обращался в микрофинансовые организации. Это косвенно указывает на нестабильное финансовое положение и потребность во внешних источниках средств в том числе, для гашения основного кредита в банке.

- Имеет много отказов по заявкам на кредиты в разных банках. У каждого отказа есть основание, и если причины не устранены, каждое новое обращение будет приводить к новому отказу и сделает КИ хуже.

- Имеет невыплаченные долги по судебным решениям. Вне зависимости от того, выплачиваете вы задолженности вовремя или имеете просрочки, исковые требования могут быть маркером неисполнения каких-то обязательств — по оплате ЖКХ или арендной платы например, что снижает вашу благонадежность.

- Не брал кредиты, не пользовался кредитной картой и даже не подавал заявку. С одной стороны, это может говорить о стабильном финансовом положении — человек просто не нуждается в заемных средствах. Но с другой — может быть следствием молодого возраста, отсутствия постоянного места регистрации и работы: физлицо понимает, что ему просто не дадут ни кредит, ни карту и потому не обращается в банк.

По вине банка

Кредитная организация обязана передавать информацию обо всех финансовых событиях по кредитным договорам в срок до 5 рабочих дней. Неверное отражение сведений связано с тем, что:

- Допущена ошибка при передаче данных. В случае, если этот процесс не автоматизирован, и записи по каждой операции вручную делают сотрудники банка, могут быть опечатки, ошибки, нарушение сроков предоставления сведений.

- Сведения не переданы вообще. Причиной может быть человеческий фактор, программный сбой, неправомерные действия кредитора.

- Заемщику приписали чужие долги. Такое бывает при полном совпадении имени, фамилии и отчества, региона проживания.

- Технические просрочки. Задержки зачисления средств на кредитный счет из-за сбоев в работе оборудования банка, технических работ на сайте, ошибок мобильного приложения, из-за чего вовремя отправленный платеж не поступил в день отправления.

Ухудшение КИ из-за мошенников

Утечки личных данных происходят из разных источников и вы можете об этом не знать. Изменения в кредитной истории могут возникнуть, если:

- Вы потеряли паспорт и кто-то пробовал оформить кредит на ваше имя. Даже при отказе в выдаче кредита сведения о запросе отражаются в КИ и ухудшают ее.

- Вы поддались на уловки мошенников и добровольно передали личные данные. Частый пример — оформление кредитной карты на чужое имя телефонными мошенниками и списание денег с нее.

- Кто-то оформил кредит или микрозайм на ваше имя и получил средства. У вас растет задолженность, возможно — начисляются штрафы, история становится хуже.

Как понять, что произошла ошибка

ParagraphWrapper» color=»brand-primary»>Мониторинг своей кредитной истории — единственный способ узнать об ошибках. Согласно ФЗ № 218, любой гражданин может проверить свою кредитную историю два раза в год бесплатно в каждом БКИ. Последующие проверки предоставляется платно неограниченное число раз. Если ваша история хранится в двух БКИ, вы можете получить четыре бесплатных отчета. Однако есть сложность: кредиторы могут сами выбирать, в какое БКИ передавать сведения, и если у вас несколько кредитов, сведения о них могут храниться в разных бюро. То же самое происходит с недостоверными данными: ошибочные сведения могут быть как только в одном бюро, так и у всех в зависимости от того, куда они были переданы.Чтобы не тратить бесплатный доступ к КИ, можно проверить свой кредитный рейтинг.

Кредитный рейтинг — это оценка заемщика в баллах, которая схожа с технологией банковского скоринга, применяемой кредитно-финансовыми организациями для оценки благонадежности клиента. Персональный кредитный рейтинг опирается на сведения из кредитной истории и отражает все изменения по задолженностям, которые передаются в данное бюро. Проверить, плохой у вас рейтинг или хороший рейтинг можно также на сайте БКИ или в своем банке бесплатно. С 1 января 2022 года ЦБ РФ планирует изменения в правилах формирования кредитного рейтинга. Главными нововведениями станут введение унифицированной шкалы ПКР и сокращение числа бесплатных проверок до двух в год у каждого из поставщиков услуги.

Персональный кредитный рейтинг опирается на сведения из кредитной истории и отражает все изменения по задолженностям, которые передаются в данное бюро. Проверить, плохой у вас рейтинг или хороший рейтинг можно также на сайте БКИ или в своем банке бесплатно. С 1 января 2022 года ЦБ РФ планирует изменения в правилах формирования кредитного рейтинга. Главными нововведениями станут введение унифицированной шкалы ПКР и сокращение числа бесплатных проверок до двух в год у каждого из поставщиков услуги.

Райффайзен Банк предлагает бесплатную проверку кредитного рейтинга для каждого клиента 1 раз в месяц. Вы можете запросить свой ПКР, и если его значение снизилось, это может говорить о критических изменениях в КИ, требующих вашего внимания

Как улучшить КИ

Исправить сведения в плохой кредитной истории можно. Для этого нужно повысить уровень своей финансовой дисциплины, если причина в этом, либо найти фактические ошибки и устранить их. Рассмотрим способы, которые помогут в исправлении кредитной истории повысят шансы на одобрение кредита.

Рассмотрим способы, которые помогут в исправлении кредитной истории повысят шансы на одобрение кредита.

Исправление фактических ошибок

К фактическим ошибкам относятся те, которые имеют документальное свидетельство неверно отраженных сведений. Если в своем отчете вы заметили просрочку платежа, которой нет, необходимо подать заявление в БКИ, сформировавшее этот отчет, и приложить основания для удаления неверных записей КИ.

Таким основанием может быть:

- справка банка об отсутствии долгов

- исполненные платежные поручения или квитанции с датой внесения платежа

- выписка по счету за период, заверенная банком

На основании вашего заявления БКИ делают запрос в банк и вносят корректировки в течение 30 дней. Если по истечении этого срока неверные сведения не удалены, запросите письменное разъяснение по этому вопросу. Все обращения можно подать из личного кабинета на сайте БКИ или отправить почтой заказным письмом.

Все обращения можно подать из личного кабинета на сайте БКИ или отправить почтой заказным письмом.

Оспаривание кредитных договоров, которые не заключали

Если в вашей кредитной истории сведения о выданных кредитах, которые вы не оформляли, необходимо обратиться с заявлением в банк.

При подаче заявления можно истребовать снятие обязательств по выплате долга, а также удаление записи об этом кредите во всех БКИ.

Доказать, что вы не заключали договор на кредит или кредитную карту, сложно. Если договор оформлен на недействительный паспорт, ответственность за это несет организация, выдавшая займ. Это определено в Указании Банка России от 21 января 2014 г.

Если предоставлены полные данные вашего действующего паспорта, который не был украден и не признан недействительным по сроку, необходимо затребовать подлинник договора и идентификационные сведения к нему, например, фото заемщика или копии паспорта, которые банк делает при подписании. Процедура сопряжена с доступом к личным данным, вам может потребоваться помощь адвоката.

Процедура сопряжена с доступом к личным данным, вам может потребоваться помощь адвоката.

Погашение действующих долгов

Простой и логичный способ повысить свою благонадежность в качестве заемщика. Оцените свой кредитный портфель, объедините небольшие задолженности в одну, если у вас несколько кредитных карт — оставьте только одну, заплатите пени, штрафы и постарайтесь не допускать просрочек в ближайшие 12 месяцев.

Точные сведения о процедуре принятия решения по заявкам на кредит банки не предоставляют. Но исходя из требований банков к заемщикам о трудовом стаже для физлиц не менее 12 месяцев и не менее 3 лет для бизнесменов, можно сделать вывод о том, что банки оценивают финансовое положение потенциального заемщика за последние 1–3 года.

Кредитные карты и карты рассрочки

ParagraphWrapper» color=»brand-primary»>Эти финансовые инструменты помогут повысить плохой рейтинг заемщика. Получить кредитную карту с минимальным лимитом можно при небольших доходах, а в некоторых банках — только по паспорту. Кредитные карты имеют беспроцентный период и позволяют оплачивать покупки онлайн и офлайн без комиссии.Погашая кредитную карту в течение льготного периода, который может составлять 100 дней и более, вы формируете исправляете плохой рейтинг своей КИ без просрочек и с равномерным использованием заемных средств.

Рефинансирование кредита

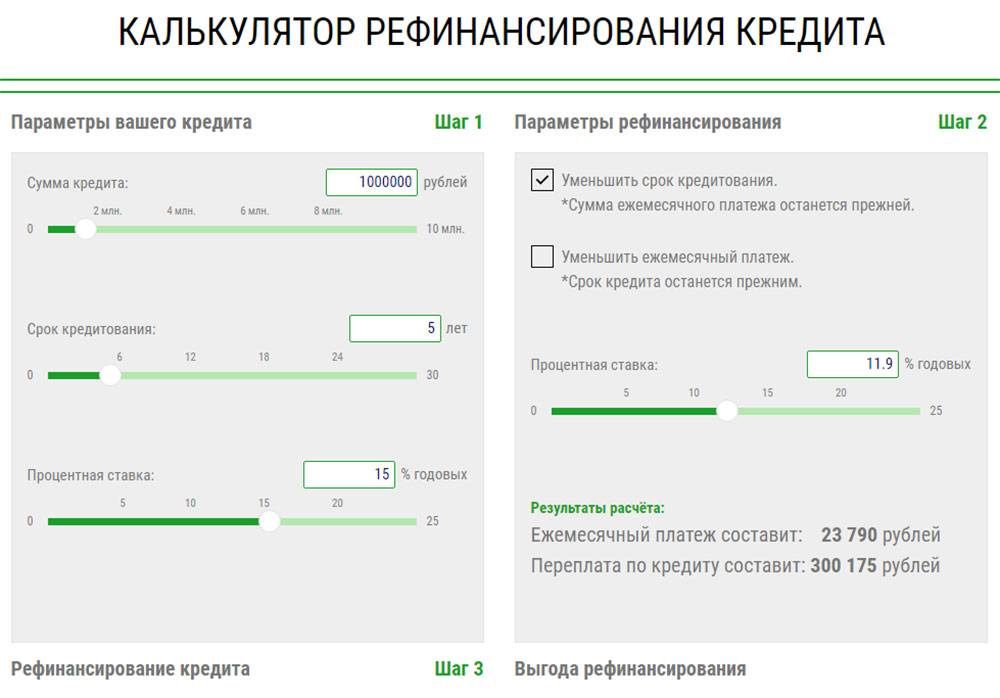

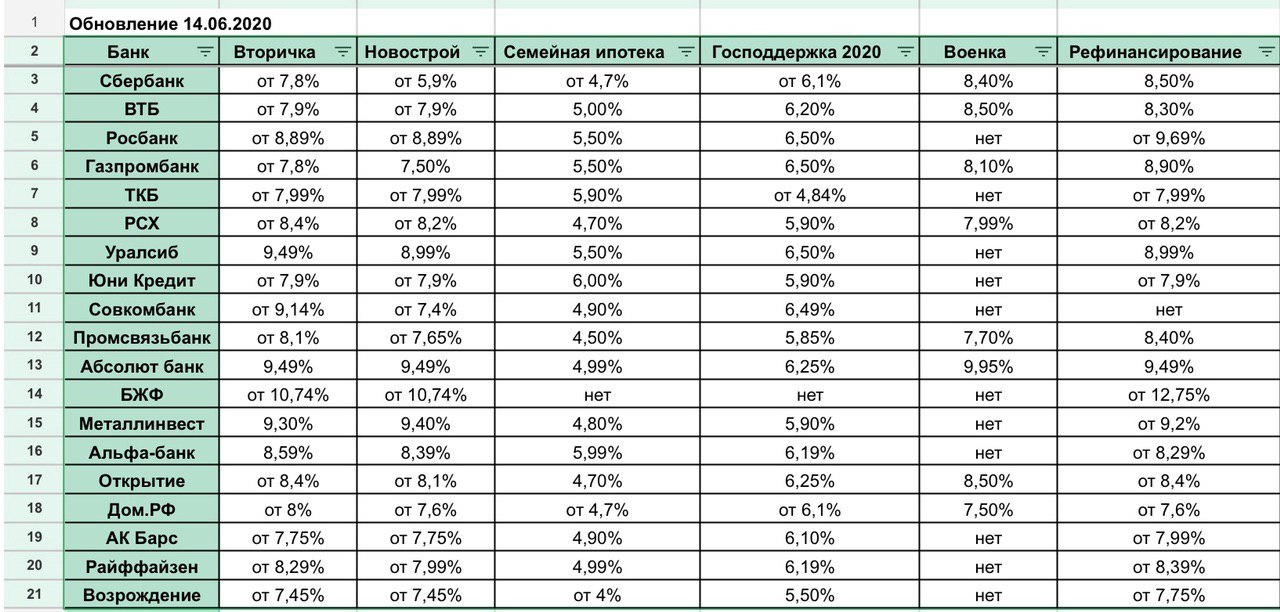

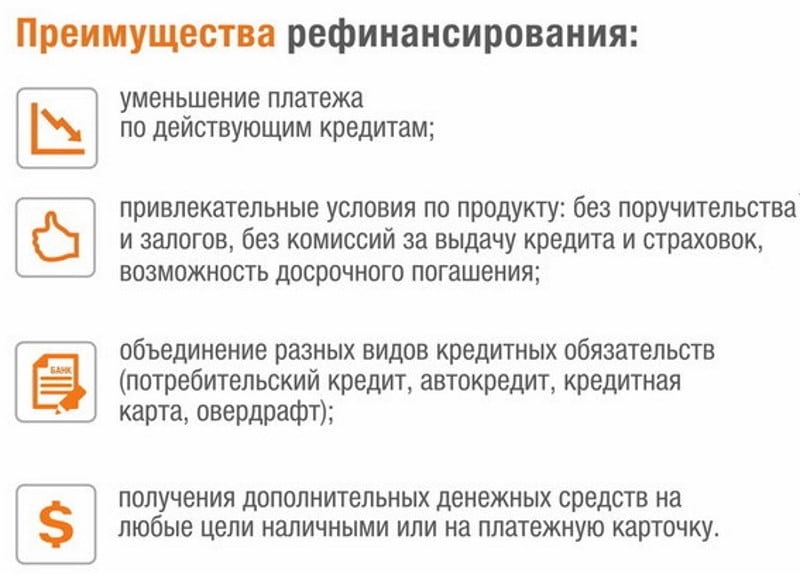

Оформленные более 3 лет назад кредиты можно рефинансировать на новых условиях. При рефинансировании можно добавить созаемщика или представить поручителя, объединить несколько кредитов в один, получить более низкую ставку, сократить размер ежемесячного платежа, увеличить срок выплат. Также возможно полное закрытие текущего займа, включая долги и пени, что поставит точку в плохой кредитной истории. Главное — не допускать просрочек по новым обязательствам.

Главное — не допускать просрочек по новым обязательствам.

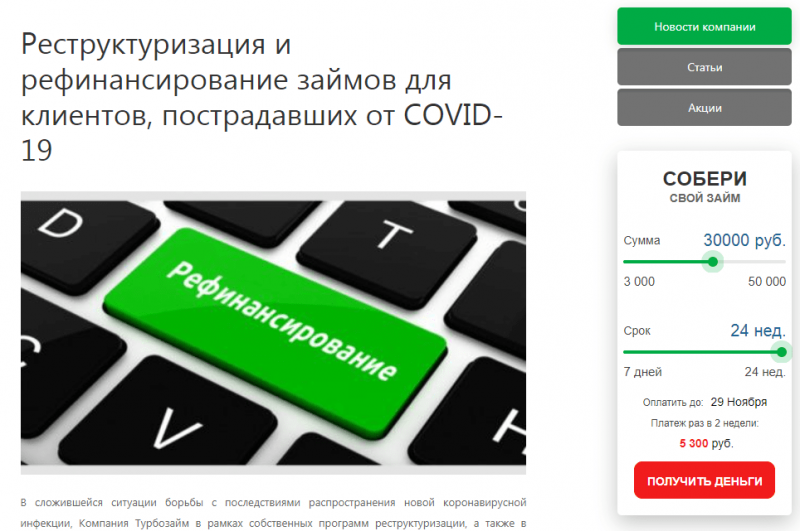

Реструктуризация

Изменение условий выплат по текущим обязательствам. Если вы не справляетесь с финансовыми обязательствами, у вас изменились жизненные обстоятельства — заболели, родился ребенок, остались без работы — напишите заявление в банк не дожидаясь просрочек, чтобы не испортить КИ.

Потребительские кредиты

Небольшой потребительский кредит схож по эффективности с оформлением кредитной карты. Оформите его в том банке, на карту которого получаете зарплату: так проще получить одобрение, а сведения все равно поступят в БКИ и улучшат сведения о вас, доступные всем банкам.

Депозит

ParagraphWrapper» color=»brand-primary»>Открытие вклада, депозита или индивидуального инвестиционного счета с положительным балансом, активность по которому поддерживается в течение года и более, позволяет улучшить кредитную историю, испорченную просрочками по закрытым и текущим займам.Можно ли обнулить кредитную историю?

Обнулить КИ можно только если погасить все имеющиеся долги, не брать новые кредиты, не иметь иных задолженностей в отношении третьих лиц и организаций в течение последующих 7 лет. Ровно через 7 лет с момента последней записи о финансовых событиях она станет нулевой.

Изъять сведения из БКИ по закону о защите персональных данных нельзя. Верховным судом РФ в Определении от 27 марта 2012 г. N 82-В11-6 разъяснено, что субъект не имеет безусловного права на отзыв своих персональных данных, а особенности обработки этих данных могут регулироваться федеральным законодательством в определенных целях. К тому же Законом «О кредитных историях» возможность отзыва сведений из БКИ субъектом не предусмотрена.

К тому же Законом «О кредитных историях» возможность отзыва сведений из БКИ субъектом не предусмотрена.

Эта страница полезна?

99% клиентов считают страницу полезной

+7 495 777-17-17Для звонков по Москве

8 800 700-91-00Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

119002, Москва, пл. Смоленская-Сенная, д. 28

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

LinkList.P» color=»brand-primary»>Центр раскрытия корпоративной информацииРаскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17Для звонков по Москве

8 800 700-91-00Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

119002, Москва, пл. Смоленская-Сенная, д. 28.

br»/>

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Рефинансирование с просрочками и плохой кредитной историей — ВБанки.ру

Рефинансирование — это продукт не только для граждан с безупречной кредитной историей. Многие кредиторы предлагают рефинансировть кредиты других банков даже с просрочкой.

Мы подобрали для Вас самые выгодные предложения.

Заполните анкету в несколько мест чтобы повысить вероятность одобрения.

до 100 000р

от 0% в деньВозраст: от 18 лет

Мгновенное решение

Нет скрытых комиссий

до 30 000 р

от 0% в деньВозраст от 20 до 70 лет

С любой кредитной историей

Первый займ 0%!

до 100 000 р

от 0,27% в деньВозраст от 21 года

Решение за 15 минут

Только паспорт

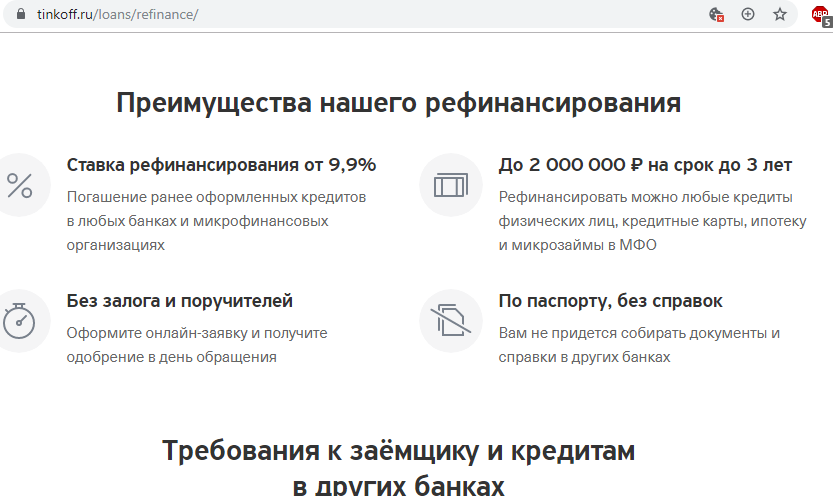

Затруднительные обстоятельства, приведшие к невозможности выполнять долговые обязательства по кредиту, встречаются часто, и от них не застрахован ни один человек. Но из этой ситуации есть выход – рефинансирование, в том числе с просрочкой! Официально банки открещиваются от таких клиентов, но имеются альтернативные пути решения, о которых поговорим далее.

Начнём с главного и «законного» способа, предусмотренного программами большинства кредитных организаций.

Необходимо взять новый кредит в выбранном финансовом учреждении на более выгодных условиях, чтобы погасить старую задолженность и выплачивать проценты по новому договору.

К преимуществам, в зависимости от выбранных условий, могут относиться:

- сниженная процентная ставка;

- увеличение или обновление срока действия договора займа;

- более размеренный и подходящий график выплат;

- увеличенная сумма кредитования и т.д.

Это отличное предложение для имеющих долговые обязательства перед банком, и стремящихся снизить ежемесячную нагрузку. Природа возникновения процедуры рефинансирования объясняется постепенным послаблением условий кредитования в большинстве российских коммерческих компаний. Увидеть это можно, сравнив процентные ставки несколько лет назад и сегодня.

Проблемная зона при официальном рефинансировании

При очевидной выгоде есть один нюанс – банки согласны выдать новый кредит лишь в случае отсутствия просрочек по старому, и только людям с белой КИ. Исключением является наличие технической просрочки в размере небольшой суммы, когда негативная ситуация возникла по вине программного обеспечения или сотрудника кредитного отдела.

Во всех остальных ситуациях рефинансирование будет недоступно. Малейшие признаки неплатёжеспособности или даже временных финансовых трудностей заёмщика приведут к отказу. Если Вы подпадаете под эту категорию граждан, необходимо искать альтернативные варианты. Благо они существуют в достаточном количестве.

Как реализовать рефинансирование просроченных кредитов без целевых программ?

Главная задача – найти средства, чтобы быстро погасить уже имеющийся долг с просрочкой. Оперативность действий будет влиять на масштабы негативных последствий при отражении информации в БКИ. Поэтому, чем быстрее будет найден источник финансовых вливаний, тем лучше.

Определить банк, потенциально готовый выдать Вам кредит, не так сложно. Все представители коммерческой банковской сферы предоставляют информацию о своих клиентах в специализированные компании – бюро кредитных историй. По данным официальной статистики сегодня в России их насчитывается более 10 штук. Перечислять все не будем. Назовём лишь некоторые:

- ООО «Столичное кредитное бюро»;

- БКИ «Кредо»;

- «Эквифакс Кредит Сервисиз» и т.д.

Полная информация о количестве, наименовании и адресах БКИ представлена тут.

Нюанс заключается в выборочном сотрудничестве. Другими словами, каждый банк сам выбирает, с какой организацией ему работать. Поэтому разные кредиторы подают данные о просрочках в различные БКИ. А есть и такие, которые создают собственные статистические отделы. К примеру, банк Русский Стандарт имеет собственное бюро, и доступ к остальным сведениям ему не интересен.

Вывод: для рефинансирования с плохой кредитной историей необходимо выбирать кредитора, не имеющего доступа к данным БКИ, которой отчитывается нынешний банк заёмщика.

Попросту, Ваша задолженность не будет видна кредитному отделу банка, и Вы без проблем сможете получить новый заём на выгодных условиях. Узнать, в каких БКИ отражена Ваша кредитная история, можно, сделав запрос в Центральный Каталог Кредитных Историй. В ответе будут указаны источники, куда следует обратиться для получения подробной информации по статистике Вашей кредитной истории.

Подобрать же кредитное учреждение, не проверяющее те или иные БКИ не так то ужи и просто, т.к. подобные сведения публично не афишируются. Но подобными сведениями обладают кредитные посредники – кредитные брокеры, воспользоваться консультацией которых можно по средствам онлайн-заявки на кредит.

Другие альтернативы рефинансирования

Помощь в рефинансировании кредитов может прийти и с совершенно иной стороны, даже если Ваша кредитная история имеет массу негативных моментов. Речь идёт об МФО (микрофинансовых учреждениях). Здесь возможно получить небольшой заём с имеющейся задолженностью до 90 дней, а сами сотрудники организации не обратят внимание на потенциальную неплатёжеспособность и необязательность плательщика. Лёгкое отношение к деньгам и минимум контроля по части требуемых документов имеет одно простое объяснение – условия кредитования:

Лёгкое отношение к деньгам и минимум контроля по части требуемых документов имеет одно простое объяснение – условия кредитования:

- Небольшая ссуда.

- Гораздо более высокий процент, чем в банках.

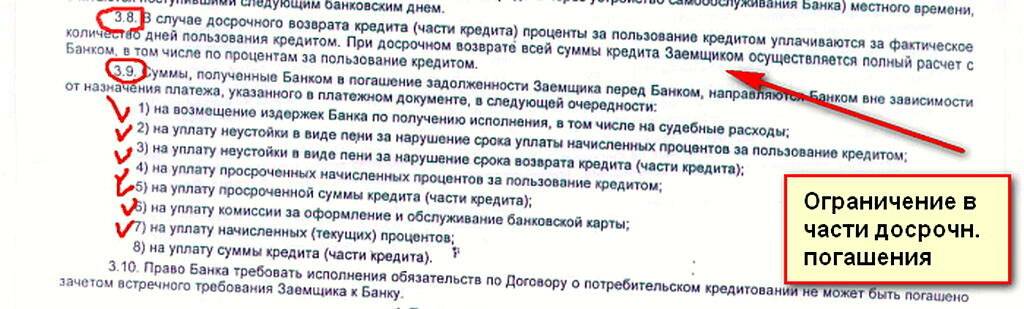

- Множество подводных камней, скрытых в подписываемом договоре, что приводит к возможности кредитора потребовать досрочного погашения долга, повысить процентную ставку, изменить график платежей и т.д.

Так что пользоваться услугами МФО необходимо максимально осторожно, выбирая только надёжные и проверенные компании, и лишь в крайней необходимости. Список МФО, в которых можно оформить займ, в том числе беспроцентный, представлен тут. Будьте осторожны и внимательны, т.к. условия займа под 0% распространяются лишь на непродолжительное время.

Второй способ – помощь в рефинансировании кредитов с нагрузкой от официальных банков, но с предоставлением обеспечения по новым займам. К клиентам, предлагающим залоговое имущество, кредиторы относятся более лояльно. Послабление по срокам, снижение процентных ставок, расширение кредитной линии и другие привилегии могут ждать, если отдать в залог жилую недвижимость, автомобиль, земельный участок и т.д. Но помните, что в дальнейшем, если долг вновь не будет погашен вовремя, а условия договора регулярно нарушаются, Ваше имущество перейдёт в собственность банка «без суда и следствия».

Послабление по срокам, снижение процентных ставок, расширение кредитной линии и другие привилегии могут ждать, если отдать в залог жилую недвижимость, автомобиль, земельный участок и т.д. Но помните, что в дальнейшем, если долг вновь не будет погашен вовремя, а условия договора регулярно нарушаются, Ваше имущество перейдёт в собственность банка «без суда и следствия».Самый верный выход из ситуации при потребности в рефинансировании

Неопытный заёмщик, попавший в трудную ситуацию, даже после прочтения этой статьи может растеряться и не найти правильный выход. Поэтому мы предлагаем квалифицированную помощь от специалистов, напрямую связанных с миром финансов, кредитованием и банковской сферы. Оставив заявку на сайте, Вы получите развёрнутые консультации вместе с готовым пакетом предложений, удовлетворяющих по всем требованиям. Мы подберём банки, с высокой долей вероятности готовые сотрудничать именно с Вами, расскажем о потенциальных условиях и обязанностях каждой из сторон.Рефинансирование в той или иной форме действительно является выходом из сложного финансового положения. Необходимо лишь грамотно оценить свои силы и задействовать нужные инструменты в правильный момент.

Необходимо лишь грамотно оценить свои силы и задействовать нужные инструменты в правильный момент.Если я не могу оплатить ипотечный кредит, какие у меня есть варианты?

Сначала позвоните в свою ипотечную службу. Номер телефона службы ипотечного кредитования указан в ежемесячной выписке по ипотечному кредиту. Если вы не получаете ежемесячную выписку по ипотечному кредиту, загляните в книгу купонов по ипотечному кредиту, которую вам дал кредитор. Вы также можете посмотреть на веб-сайте вашего ипотечного сервиса. Если вы не знаете, как называется служба по обслуживанию ипотечных кредитов, обратитесь за помощью в консультационное агентство по жилищным вопросам, одобренное HUD.

При звонке в ипотечную службу будьте готовы объяснить:

- Почему вы не можете произвести платеж

- Является ли проблема временной или постоянной

- Подробная информация о ваших доходах, расходах и других активах, таких как наличные деньги в банке

- Если вы являетесь военнослужащим и получили приказ о постоянной смене станции (PCS).

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)

Многие ипотечные службы имеют программы, помогающие людям избежать потери права выкупа. Ваш ипотечный сервис рассмотрит вашу ситуацию, чтобы рассмотреть варианты, которые могут быть доступны для вас. Обслуживающий может попросить вас заполнить заявку на получение ипотечной помощи. После того, как обслуживающий персонал рассмотрит заполненную заявку, он сообщит вам, какие варианты снижения потерь, если таковые имеются, он вам предложит.

Затем позвоните в одобренное HUD консультационное агентство по вопросам жилья по номеру . Через Департамент жилищного строительства и городского развития (HUD) вы можете найти агентство, которое вам поможет. Вожатый может:

- Обсудить вашу ситуацию и определить, имеете ли вы право на участие в каких-либо программах или дополнительную помощь

- Помочь вам понять варианты снижения убытков, которые предлагает ваш сервисный центр, и какие варианты могут подойти вам лучше всего другие программы и документы, которые могут вам понадобиться

- Помощь за небольшую плату или бесплатно с составлением бюджета, задолженностью по кредитной карте или другими финансовыми проблемами, которые могут затруднить выплату ипотеки

Вы можете воспользоваться инструментом CFPB «Найти консультанта», чтобы получить список консультационных агентств по вопросам жилья в вашем районе, одобренных HUD. Вы также можете позвонить на горячую линию HOPE™, которая открыта 24 часа в сутки, семь дней в неделю, по телефону (888) 995-HOPE (4673).

Вы также можете позвонить на горячую линию HOPE™, которая открыта 24 часа в сутки, семь дней в неделю, по телефону (888) 995-HOPE (4673).

Если вам грозит неминуемая потеря права выкупа или вам вручили юридические документы, вам также может понадобиться консультация с адвокатом.

Какие варианты могут быть доступны?

Некоторые опции, которые может предоставить ваш сервисный центр, включают:

- Рефинансирование

- Получить модификацию кредита

- Разработать план погашения

- Получить отсрочку

- Продать дом без покрытия закрытие»

Остерегайтесь мошенничества

Консультационное агентство по жилищным вопросам, одобренное HUD, может помочь вам определить, какие доступные варианты могут подойти вам лучше всего. Вам не нужно никому платить, чтобы помочь вам избежать потери права выкупа. Необходимая вам помощь предоставляется бесплатно вашим обслуживающим персоналом или одобренным HUD консультационным агентством по вопросам жилья.

Вам не нужно никому платить, чтобы помочь вам избежать потери права выкупа. Необходимая вам помощь предоставляется бесплатно вашим обслуживающим персоналом или одобренным HUD консультационным агентством по вопросам жилья.

Мошенники с отчуждением заложенного имущества могут сказать вам, что спасут ваш дом от отчуждения, когда на самом деле они просто забирают ваши деньги.

Следите за этими предупреждающими знаками мошенничества:

- Вас просят заплатить вперед за помощь.

- Компания гарантирует изменение условий вашей ипотеки.

- Компания гарантирует, что вы не потеряете свой дом.

- Вас просят подписать право собственности на ваш дом или подписать другие документы, которые вы не понимаете.

- Вам дано указание отправить платеж кому-то другому, кроме вашей ипотечной компании или поставщика услуг.

- Компания предлагает сделать «криминалистическую экспертизу».

- Вам сказали прекратить платить по ипотечному кредиту.

- Компания заявляет, что связана с правительством, или использует логотип, который выглядит как государственная печать, но немного отличается.

Совет: Используйте наш контрольный список для получения дополнительной информации о том, как избежать потери права выкупа.

Узнайте о терпении | Бюро финансовой защиты прав потребителей

Большинство домовладельцев могут временно приостановить или сократить выплаты по ипотеке, если они испытывают финансовые трудности.

Терпение — это когда ваш ипотечный сервисный центр или кредитор разрешает вам приостановить или сократить выплаты по ипотечному кредиту на ограниченное время, пока вы восстанавливаете свои финансы.

Для большинства кредитов на ваш счет не будут начисляться дополнительные сборы, штрафы или дополнительные проценты (сверх запланированных сумм), и вам не нужно предоставлять дополнительные документы для получения права. Вы можете просто сообщить обслуживающему персоналу, что у вас финансовые трудности, связанные с пандемией.

Вы можете просто сообщить обслуживающему персоналу, что у вас финансовые трудности, связанные с пандемией.

Терпение не означает, что ваши платежи прощены или удалены. Вы по-прежнему обязаны погасить любые пропущенные платежи, которые в большинстве случаев могут быть погашены с течением времени или при рефинансировании или продаже вашего дома. Перед окончанием отсрочки с вами свяжется ваш обслуживающий персонал, чтобы узнать, как погасить пропущенные платежи.

Льгота по ипотеке в связи с COVID-19: 4 вещи, которые нужно знать

С марта 2020 года миллионы домовладельцев получили отсрочку в соответствии с Законом CARES, что позволяет им временно приостанавливать или сокращать выплаты по ипотеке.

Кто имеет право на отсрочку?

У вас может быть право на послабление в связи с COVID-19, если:

- вы испытываете финансовые трудности прямо или косвенно из-за пандемии коронавируса и

- у вас есть ипотечный кредит с федеральной поддержкой, который включает HUD/FHA, VA, USDA, Кредиты Fannie Mae и Freddie Mac.

Для ипотечных кредитов, не обеспеченных федеральным обеспечением, сервисные службы могут предложить аналогичные варианты отсрочки погашения. Если вы испытываете затруднения с выплатой ипотечных платежей, обслуживающему персоналу обычно требуется обсудить с вами варианты облегчения платежей, независимо от того, обеспечен ли ваш кредит федеральной поддержкой.

Когда крайний срок подачи заявок?

Если ваш кредит обеспечен HUD/FHA, Министерством сельского хозяйства США (см. объявление от 27 сентября 2021 г.) или VA, вы можете запросить первоначальную послабление в связи с COVID-19, пока действует чрезвычайное положение в связи с COVID-19.

Если ваш кредит обеспечен Fannie Mae или Freddie Mac, в настоящее время нет крайнего срока для запроса первоначального отказа.

Как долго длится терпение?

Ваш первоначальный план терпения обычно длится от 3 до 6 месяцев.

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)