Оценка инвестиционной привлекательности недвижимости: методы и рекомендации

Вложение средств в недвижимость может стать хорошим способом сохранения и увеличения капитала. Но решение о возможности вложения денег целесообразно принимать с учетом результатов оценки инвестиционной привлекательности объекта недвижимости.

Перед вложением средств в недвижимость оценивают ее инвестиционную привлекательность. Фото: Fotolia.comКогда проводят оценку инвестиций в недвижимость

Инвестиционную привлекательность недвижимости оценивают в таких случаях:

- недвижимость представляет собой самостоятельный объект, в отношении которого оценивается возможность вложения средств;

- недвижимость — один из объектов, входящих в общую структуру собственности юридических лиц.

Что нужно сделать при определении возможности вкладывать средства в недвижимое имущество

Для принятия решения о возможности вложения средств необходимо:

- с максимально возможной точностью установить период, в течение которого вложения в недвижимость вернутся;

- рассчитать прибыль, которая может быть от вложений в недвижимость;

- определить величину риска вложения средств в конкретный объект.

Что учитывают при оценке инвестиционной привлекательности объекта

Принимают во внимание:

- образованность инвестора — того, кто будет вкладывать средства в недвижимость. Учитывают его способности и навыки, которые будут влиять на грамотность ведения проекта, перспективу его развития;

- экономическую ситуацию на рынке инвестиций, в том числе и инвестиций в недвижимые объекты;

- текущее положение на рынке финансов;

- политическую ситуацию в стране, в которой находится недвижимость;

- систему налогообложения, в соответствии с которой будет определяться размер средств, перечисляемых в бюджет за полученную прибыль. Во внимание также принимают налог на землю, если она приобретается вместе со зданием;

- потенциальную прибыльность планируемой деятельности.

Параметры, влияющие на инвестиционную привлекательность недвижимости

На привлекательность объекта влияют:

- общая характеристика недвижимости. Здание в этом случае оценивается как недвижимый объект с учетом его физических и функциональных характеристик и как объект права с учетом условий его использования;

- экономические условия рынка, которые сложились в районе, где располагается недвижимость.

Во внимание принимают динамику заключаемых сделок, цены на объекты недвижимости;

Во внимание принимают динамику заключаемых сделок, цены на объекты недвижимости; - потребительские характеристики. В совокупности с описательными характеристиками они позволяют сравнивать разные объекты с точки зрения их инвестиционной привлекательности. Учитывают расположение дома или другого типа здания, качество ремонта, планировку, прочие параметры;

- стоимость. Она может свидетельствовать о ее доходности. Как правило, чем больше стоит объект, тем больше прибыли он может принести. Но во внимание нужно принимать и другие факторы, в том числе и возможные риски вложения средств;

- факторы девелопмента, в том числе потенциал расширения объекта, имеющиеся ограничения.

Оценка общей и потребительской характеристики объекта недвижимости

Учитывают качество объекта на момент вложения средств, проектное решение и время строительства, которое определяет сроки его эксплуатации.

К основным качественным характеристикам объекта относят его состояние, время проведения последнего текущего и капитального ремонтов. Следует учитывать, что у здания могут быть скрытые дефекты, в том числе разрушения, ослабленные конструкции. Поэтому оценку целесообразно проводить со специалистом по технической экспертизе, который сможет качественно и количественно определить и описать износ здания. Качество объекта также определяется качеством материалов, использованных при строительстве, что непосредственно влияет на долговечность здания. Обязательно учитывают то, насколько были соблюдены нормы СНИП, в том числе соответствует ли здание требованиям по освещенности, сейсмоустойчивости.

Следует учитывать, что у здания могут быть скрытые дефекты, в том числе разрушения, ослабленные конструкции. Поэтому оценку целесообразно проводить со специалистом по технической экспертизе, который сможет качественно и количественно определить и описать износ здания. Качество объекта также определяется качеством материалов, использованных при строительстве, что непосредственно влияет на долговечность здания. Обязательно учитывают то, насколько были соблюдены нормы СНИП, в том числе соответствует ли здание требованиям по освещенности, сейсмоустойчивости.

Проектное решение влияет на возможный тип использования объекта. Это определяет то, каким образом его можно использовать для получения дохода. Во внимание также принимают возможность реконструкции здания. Реконструкция может проводиться с целью изменения назначения всего объекта или его части. Например, это может быть изменение планировки, установка дополнительного оборудования. К проектному решению также относят общую площадь здания, количество внутренних помещений и их площадь, соотношение общей площади и полезной, высоту помещений, этажность.

При оценке возраста здания нужно анализировать такой показатель только в совокупности с качественными характеристиками. С одной стороны, новые здания имеют более высокую инвестиционную привлекательность. Но при анализе объекта может оказаться, что выгоднее будет вложить средства в более старый объект, который имеет лучшие характеристики — качество материалов, проектное решение.

Оценка прилегающей территории и инфраструктуры

Учитывают такие факторы:

- площадь и форма участка, на котором расположен объект;

- расположение здания на участке;

- состояние прилегающей к зданию территории — ее озеленение, освещенность;

- плотность застройки с учетом возможности увеличения площадей оцениваемого объекта;

- наличие подъездных путей и их состояние. В зависимости от назначения объекта могут учитывать присутствие парковки, наличие территории для подъезда грузовых автомобилей и площадки для проведения погрузочно-разгрузочных работ;

- характеристика месторасположения здания — расстояние от центра района или населенного пункта, близость к объектам, которые связаны с оцениваемой недвижимостью;

- развитость района, где расположен объект, наличие и назначение соседних объектов.

Соседние объекты оцениваются с точки зрения возможности непосредственно влиять на доходность объекта. К положительному влиянию относят присутствие необходимых объектов инфраструктуры. К отрицательному — наличие объектов, которые образуют высокую конкуренцию по типу своего назначения.

Соседние объекты оцениваются с точки зрения возможности непосредственно влиять на доходность объекта. К положительному влиянию относят присутствие необходимых объектов инфраструктуры. К отрицательному — наличие объектов, которые образуют высокую конкуренцию по типу своего назначения. - транспортная инфраструктура, в том числе обеспеченность общественным транспортом, связь с магистралями, состояние имеющихся дорог. Учитывают присутствие непосредственного выхода на автодорогу и возможность проезда на общественном транспорте для работников, если это необходимо;

- инженерная инфраструктура. Анализируют обеспеченность телекоммуникациями и всеми необходимыми видами коммунальных услуг. Это снабжение теплом, электроэнергией, газом, водой, состояние канализации, наличие пожарной и охранной сигнализации. Такие показатели могут оцениваться с учетом разных требований к своему состоянию. Это зависит от того, каким образом будет использоваться здание. При оценке инженерной инфраструктуры определяют возможность увеличения мощностей, изменения назначения сооружения или его отдельных помещений.

Нужно учитывать также и планируемые расходы по оплате коммунальных услуг. Такая статья может быть значительной величиной в затратах при эксплуатации объекта. Дополнительно может анализироваться возможность организовать автономное теплоснабжение объекта для снижения расходов.

Нужно учитывать также и планируемые расходы по оплате коммунальных услуг. Такая статья может быть значительной величиной в затратах при эксплуатации объекта. Дополнительно может анализироваться возможность организовать автономное теплоснабжение объекта для снижения расходов.

Как определяют привлекательность объекта недвижимости для вложения средств

Определяя целесообразность вложения средств:

- Проводят аудит правового поля в отношении проекта, для которого рассматриваются инвестиции.

- Изучают документацию объекта. Во внимание принимают все документы, которые есть в наличии с момента его возведения.

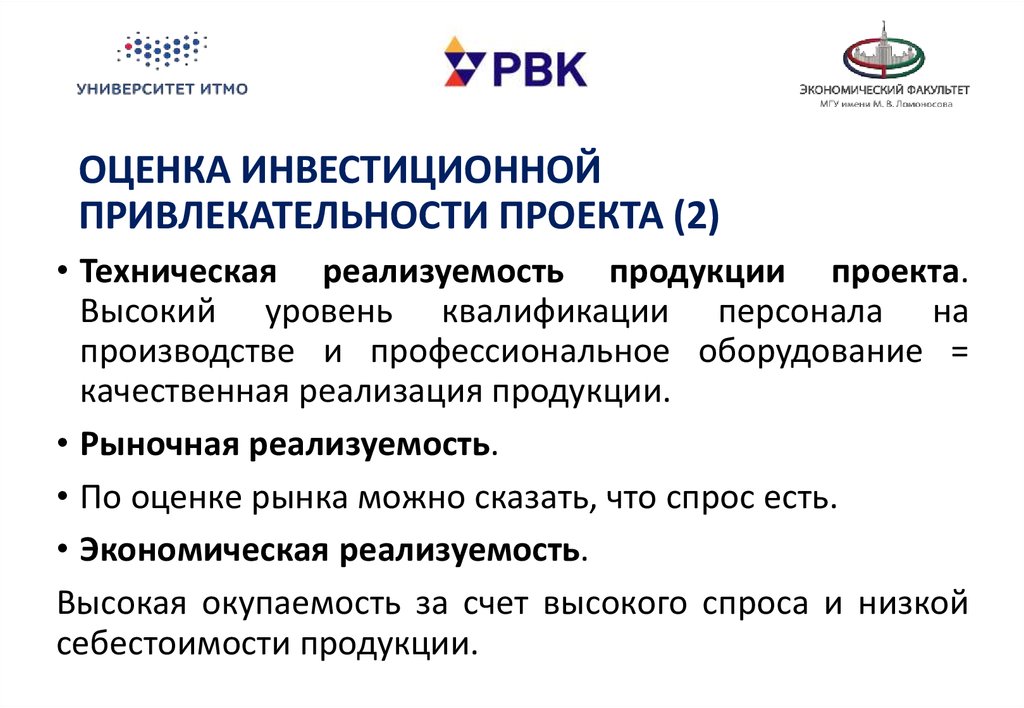

- Оценивают определенный сегмент рынка с учетом назначения объекта и планируемой цели его использования.

- Определяют возможность провести дополнительные работы по объекту. Это может быть увеличение площади, перепланировка здания, изменение назначений каждого из помещений, входящих в его состав.

- Изучают потребительский спрос на аналогичные или схожие с оцениваемым объекты.

- Оценивают оптимальность расходов с учетом возможных рисков.

- Составляют бизнес-план и проводят его финансовый анализ.

Методы оценки эффективности инвестиционных проектов

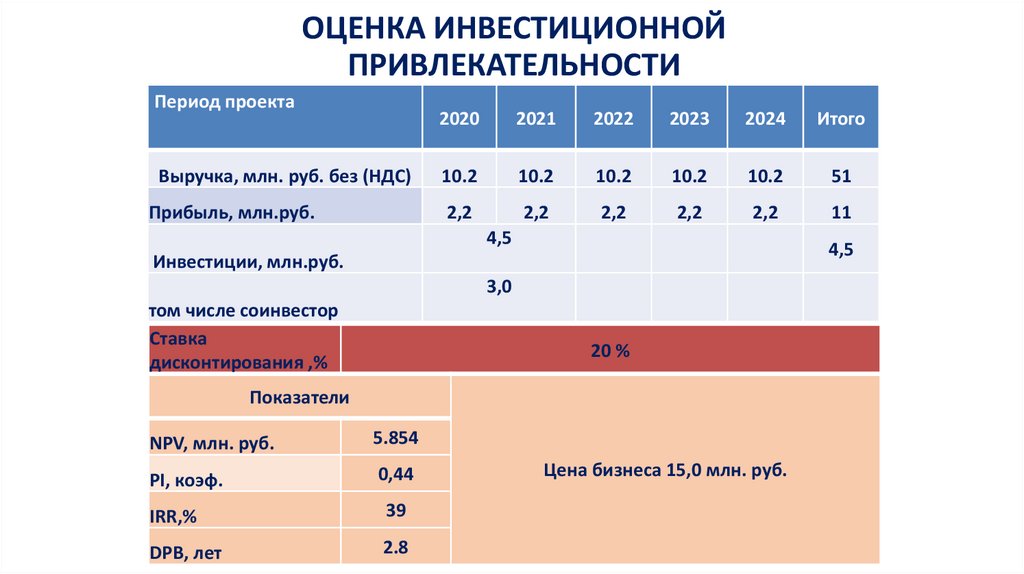

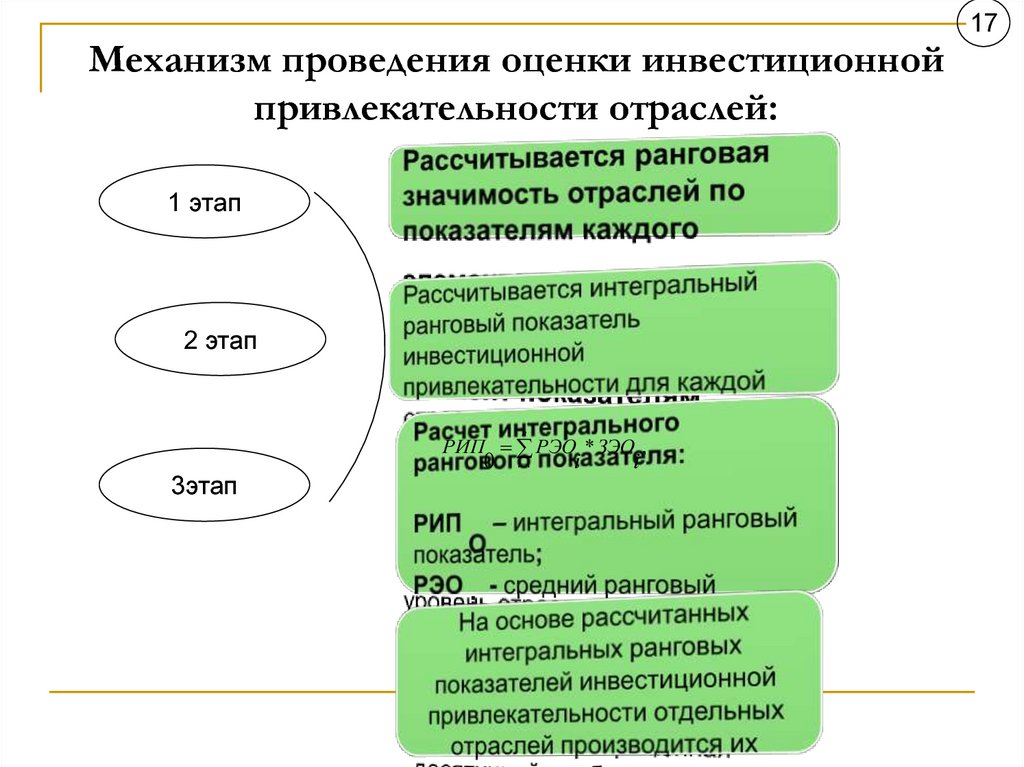

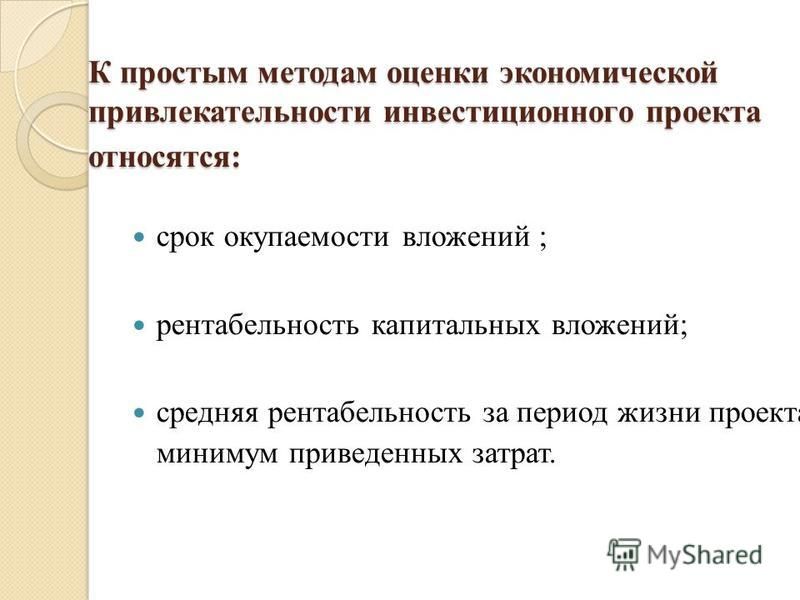

Оценить эффективность инвестиций в недвижимость можно с помощью нескольких методов. Наиболее распространенные из них — простой и сложный.

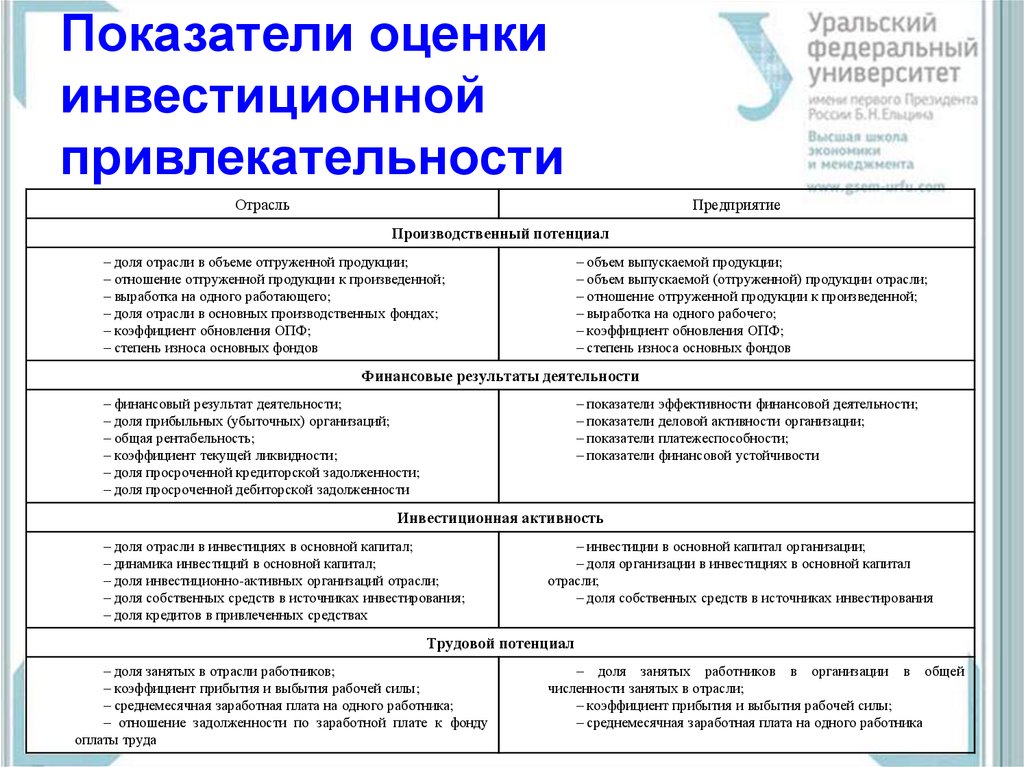

При использовании простого способа во внимание принимают такие показатели инвестиционной привлекательности:

- коэффициент эффективности капитальных вложений;

- срок окупаемости капитальных вложений;

- коэффициент сравнительной экономической эффективности капитальных вложений.

На практике простой способ определения эффективности капвложений применяется редко. Это связано с тем, что при его использовании во внимание не принимается факт изменения стоимости денег.

Сложный способ определения экономической эффективности учитывает:

- уровень инфляции;

- расходы, связанные с необходимостью обслуживать инвестиционный проект;

- возможность вкладывать средства в другие объекты.

Используя метод с усложненными показателями, применяют теорию несопоставимости доходов и расходов по конкретному инвестиционному проекту. В случае оценки возможности вложения средств в недвижимость производят дисконтирование расходов — устанавливают соотношение затрат и доходов на определенный момент времени. В обязательном порядке также учитывают возможные риски по бизнес-плану.

Профессиональные инвесторы при оценке применяют такие показатели эффективности инвестиций:

- срок окупаемости инвестиционного проекта;

- ставка доходности;

- фактическая стоимость недвижимого объекта;

- внутренняя ставка доходности;

- внешняя ставка доходности.

Для получения достоверных результатов специалисты могут использовать сразу несколько вариантов расчета. Благодаря этому можно устранить недостатки каждого отдельного метода.

При оценке инвестиционной привлекательности лучше использовать несколько методов — так полученные результаты будут достовернее. Фото: Fotolia.com

Фото: Fotolia.comРиски вложений в недвижимость, учитываемые при инвестиционном анализе

Основные риски, которые необходимо учитывать при проведении оценки, такие:

- вид объекта недвижимости с учетом возможного изменения спроса на аналогичные объекты. Его анализируют независимо от расположения объекта. Например, одним из таких рисков может быть избыточное предложение по офисным зданиям;

- изменение соотношения спроса и предложения. Например, это может быть снижение спроса на недвижимость;

- инфляция. Например, реальный доход от сдачи недвижимости в аренду или продажи может быть ниже дохода, предусмотренного договором из-за инфляции. В таком случае чем больше будет срок аренды, тем больше будет риск;

- расположение объекта. К такому риску относят условия рынка в конкретном регионе, перспективы его развития в социально-экономическом плане. Также во внимание принимают факторы, из-за присутствия которых недвижимость в пределах конкретного региона может стать менее привлекательной;

- условия заключенного договора аренды.

Такой вид риска присутствует в случае, если недвижимость сдается в аренду и арендатор в определенный момент не сможет перечислить сумму, предусмотренную арендным договором;

Такой вид риска присутствует в случае, если недвижимость сдается в аренду и арендатор в определенный момент не сможет перечислить сумму, предусмотренную арендным договором; - условия кредитования. Подобный риск обусловлен способностью собственника недвижимого объекта погашать долговые обязательства;

- физический и экономический износ объекта, поскольку они могут снижать доходность;

- условия и возможности реинвестирования;

- изменения законодательства и налогообложения, которые могут влиять на размер дохода, получаемого от вложения средств в недвижимость.

Как индивидуальному предпринимателю взять ипотеку: условия, особенности, пошаговая инструкция

Мошенничество при покупке и продаже жилья: какие схемы используют аферисты и как защититься от мошенников в сделках с недвижимостью

Три или пять? Какой же он, минимальный срок владения недвижимостью без уплаты налога?

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

ОЦЕНКА ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ВЫСОКОТЕХНОЛОГИЧНЫХ КОМПАНИЙ | Тютюкина

1. Приказ Росстата от 15.12.2017 № 832 «Об утверждении Методики расчета показателей «Доля продукции высокотехнологичных и наукоемких отраслей в валовом внутреннем продукте» и «Доля продукции высокотехнологичных и наукоемких отраслей в валовом региональном продукте субъекта Российской Федерации» // СПС «КонсультантПлюс» [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_285510/ (дата обращения: 15.09.2020).

Приказ Росстата от 15.12.2017 № 832 «Об утверждении Методики расчета показателей «Доля продукции высокотехнологичных и наукоемких отраслей в валовом внутреннем продукте» и «Доля продукции высокотехнологичных и наукоемких отраслей в валовом региональном продукте субъекта Российской Федерации» // СПС «КонсультантПлюс» [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_285510/ (дата обращения: 15.09.2020).

2. Батьковский, М. А. Анализ инвестиционной привлекательности высокотехнологичных предприятий // Институциональные преобразования в условиях рыночной экономики в отраслях промышленности: сборник трудов по материалам I Международной научно-практической конференции. Нижний Новгород, 25 января 2016 г. / под ред. Н. А. Красновой, Т. Н. Плесканюк. – Нижний Новгород: ИП Краснова Наталья Александровна, 2016. – С. 124-131.

3. Бурканов, А. О. Анализ инвестиционной привлекательности высокотехнологических компаний с малой капитализацией – «единорогов» перед IPO // Инновации и инвестиции. – 2018. – № 7. – С. 11-15.

– 2018. – № 7. – С. 11-15.

4. Буторина, О. В., Шишкина, И. В. Инвестиционная привлекательность компании: сущность, сопоставление методик оценки // Вестник ПНИПУ. Социально-экономические науки. – 2017. – № 2. – С. 206-220.

5. Волков, И. А. Адаптивность аттракторной модели привлечения инвестиционных средств // Дискуссия: журнал научных публикаций по экономике. – 2012. – № 1 (19). – С. 61-66.

6. Гусева, И. А., Бурканов, А. О. Инвестиционная привлекательность публичных компаний на мировом фондовом рынке: теоретические основы и методология анализа // Региональная экономика и управление: электронный научный журнал. – 2017. – № 2 (50) [Электронный ресурс]. – Режим доступа: https://www.elibrary.ru/item.asp?id=29418298 (дата обращения: 15.09.2020).

7. Дунаева, А. И., Истранин, А. В. Прогнозное финансовое моделирование при оценке уровня насыщенности рынка и инвестиционной привлекательности компании // Проблемы анализа риска. – 2017. – №4 . – С. 76-81.

8. Закиров, Р. Ш., Смирнова, И. В. Моделирование инвестиционной привлекательности металлургических компаний // Путеводитель предпринимателя. – 2017. – № 36. – С. 175-187.

Ш., Смирнова, И. В. Моделирование инвестиционной привлекательности металлургических компаний // Путеводитель предпринимателя. – 2017. – № 36. – С. 175-187.

9. Лихутин, П. Н., Харитонова, В. В. Оценка изменчивости инвестиционной привлекательности компаний легкой промышленности // Российское предпринимательство. – 2017. – Т. 18. – № 5. – С. 783-796.

10. Обухова, Е. А. Применение теории сигналов для формирования метода оценки инвестиционной привлекательности высокотехнологичных стартапов // Научный альманах. – 2018. – № 8-1 (46). – С. 25-31.

11. Поляков, П. А. Экологический аспект формирования международной инвестиционной привлекательности российских

12. компаний // Современные исследования социальных проблем (электронный научный журнал). – 2012. – № 17 (9) [Электронный ресурс]. – Режим доступа: https://cyberleninka.ru/article/n/ekologicheskiy-aspekt-formirovaniya-mezhdunarodnoyinvestitsionnoy-privlekatelnosti-rossiyskih-kompaniy (дата обращения: 15.09.2020).

13. Федорова, Е. А., Лазарев, М. П., Спиридонова, О. Н., Федоров, Ф. Ю. Оценка инвестиционной привлекательности компаний строительной отрасли // Аудит и финансовый анализ. – 2016. – № 4. – С. 305-310.

Федорова, Е. А., Лазарев, М. П., Спиридонова, О. Н., Федоров, Ф. Ю. Оценка инвестиционной привлекательности компаний строительной отрасли // Аудит и финансовый анализ. – 2016. – № 4. – С. 305-310.

14. Федорова, Е. А., Одегова, Л. Ю. Оценка инвестиционной привлекательности компаний в электроэнергетической отрасли // Аудит и финансовый анализ. – 2015. – № 1. – С. 316-321.

15. Штефан, М. А., Офицерова, О. Ф. Формирование многофакторного критерия оценки инвестиционной привлекательности организации // Финансы и кредит. – 2015. – № 3 (627). – С. 27-37.

16. Группа «Финам» [Электронный ресурс]. – Режим доступа: https://www.finam.ru/ (дата обращения: 15.09.2020)

17. Финансы // Федеральная служба государственной статистики [Электронный ресурс]. – Режим доступа: https://www.gks.ru/folder/11192?print=1 (дата обращения: 15.09.2020).

18. CB Insights Money Tree Report Q1 2020 // PwC [Электронный ресурс]. – Режим доступа: https://www.pwc.com/us/en/moneytree-report/assets/pwc-moneytree-2020-q1. pdf (дата обращения: 15.09.2020).

pdf (дата обращения: 15.09.2020).

19. Mohr, J., Sengupta, S., Slater, S. Marketing of high-technology products and innovations. – Pearson Prentice Hall, 2013. – 450 p.

Моделирование интегральных показателей инвестиционной привлекательности предприятий розничной торговли продуктами питания

Автор

Включено:

- Усин Р.У.

(Омская гуманитарная академия, Омск, Российская Федерация)

- О.Ю. Патласова

(Пущинский государственный естественно-научный институт, Пущино, Российская Федерация)

Зарегистрирован:

Реферат

Статья посвящена моделированию интегральных показателей инвестиционной привлекательности предприятий продуктового ритейла с учетом отраслевой специфики. В процессе исследования были проанализированы работы по данной теме, определены общие недостатки существующих методов оценки. В ходе анализа существующих работ было определено, что модель оценки должна отвечать следующим характеристикам: давать комплексную оценку, учитывающую как внутренние факторы, влияющие на инвестиционную привлекательность, так и внешние, включать в себя показатели, характерные для исследуемой отрасли, быть динамичной, т. к. объект оценки может быть по-разному оценен разными инвесторами с разными предпочтениями, а также в связи с тем, что в изучаемой отрасли могут меняться новые тенденции. В результате мы построили экономико-математическую модель, учитывающую отраслевую специфику рынка, определили набор показателей, характеризующих инвестиционную привлекательность компаний рынка продуктового ритейла с разных сторон и оценили путем расчета интегрального показателя. Выяснилось, что «Магнит» более привлекателен для инвестиций по сравнению с «Лентой» и X5 Retail Group.

к. объект оценки может быть по-разному оценен разными инвесторами с разными предпочтениями, а также в связи с тем, что в изучаемой отрасли могут меняться новые тенденции. В результате мы построили экономико-математическую модель, учитывающую отраслевую специфику рынка, определили набор показателей, характеризующих инвестиционную привлекательность компаний рынка продуктового ритейла с разных сторон и оценили путем расчета интегрального показателя. Выяснилось, что «Магнит» более привлекателен для инвестиций по сравнению с «Лентой» и X5 Retail Group.

Рекомендуемое цитирование

Обработчик: RePEc:aws:omskjl:v:16:y:2022:i:4:p:230-242

DOI: 10. 17238/issn1998-5320.2022.16.4.25

17238/issn1998-5320.2022.16.4.25

как

HTMLHTML с абстрактным простым текстом обычный текст с абстрактнымBibTeXRIS (EndNote, RefMan, ProCite)ReDIFJSON

Скачать полный текст от издателя

URL-адрес файла: http://journal.omga.su/wp-content/files/16.4/journal16-4-230-242.pdfОграничение на скачивание: нет

URL-адрес файла: http:// journal.omga.su/ru/2023/01/16/моделирование-интегральных-показателей-инвестиционной-привлекательности-для-пищевых-розничных-компаний/

Ограничение на скачивание: нет

URL файла: https://libkey.io/10.17238/issn1998-5320.2022.16.4.25?utm_source=идеи

Ссылка LibKey : если доступ ограничен и если ваша библиотека использует эту услугу, LibKey перенаправит вас туда, где вы можете использовать свою библиотечную подписку для доступа к этому элементу

—>

Подробнее об этом элементе

Ключевые слова

инвестиции ; инвестиционная привлекательность; финансовый анализ; всесторонняя оценка;Все эти ключевые слова.

Статистика

Доступ и статистика загрузкиИсправления

Все материалы на этом сайте предоставлены соответствующими издателями и авторами. Вы можете помочь исправить ошибки и упущения. При запросе исправления, пожалуйста, укажите дескриптор этого элемента: RePEc:aws:omskjl:v:16:y:2022:i:4:p:230-242 . См. общую информацию о том, как исправить материал в RePEc.

По техническим вопросам, касающимся этого элемента, или для исправления его авторов, названия, реферата, библиографической информации или информации для загрузки, обращайтесь: . Общие контактные данные провайдера: http://journal.omga.su/ .

Если вы создали этот элемент и еще не зарегистрированы в RePEc, мы рекомендуем вам сделать это здесь. Это позволяет связать ваш профиль с этим элементом. Это также позволяет вам принимать потенциальные ссылки на этот элемент, в отношении которых мы не уверены.

У нас нет библиографических ссылок на этот элемент.

Если вы знаете об отсутствующих элементах, ссылающихся на этот, вы можете помочь нам создать эти ссылки, добавив соответствующие ссылки таким же образом, как указано выше, для каждого ссылающегося элемента. Если вы являетесь зарегистрированным автором этого элемента, вы также можете проверить вкладку «Цитаты» в своем профиле RePEc Author Service, так как некоторые цитаты могут ожидать подтверждения.

По техническим вопросам, касающимся данной статьи, или для исправления ее авторов, названия, аннотации, библиографической информации или информации для скачивания, обращайтесь: Еремеев Александр Эммануилович (адрес электронной почты доступен ниже). Общие контактные данные провайдера: http://journal.omga.su/ .

Обратите внимание, что фильтрация исправлений может занять пару недель. различные услуги RePEc.

Моделирование инвестиционной привлекательности с использованием методов многомерного статистического анализа

Открытый доступ

| Проблема | Веб-конференция SHS. Том 65, 2019 8-я -я -я Международная конференция по мониторингу, моделированию и управлению формирующейся экономикой (M3E2 2019) | |

|---|---|---|

| Номер статьи | 04007 | |

| Количество страниц) | 6 | |

| Секция | Математические методы, модели, информационные системы и технологии в экономике | |

| DOI | https://doi.org/10.1051/shsconf/20196504007 | |

| Опубликовано онлайн | 29 мая 2019 г. | |

SHS Сеть конференций 65 , 04007 (2019)

Шинкаренко Владимир 1 * , Мацкул Максим 2 и Линок Дин 3

1 Одесский национальный экономический университет, кафедра математических методов экономического анализа, Одесса, Украина

2 Одесский национальный экономический университет, кафедра экономического анализа, Одесса, Украина

3 Fujitsu Technology Solutions, ИТ-отдел, Лодзь, Польша

* Автор, ответственный за переписку: shinkar@te. net.ua

net.ua

Abstract

В статье рассматривается инвестиционная привлекательность основных отраслей пищевой промышленности Украины как латентная переменная. Впервые в этой области для исследования используется сочетание различных методов многомерного статистического анализа (кластерный анализ и факторный анализ – метод главных компонент). Эти методы позволили использовать большое количество разнообразных показателей деятельности отраслей для характеристики инвестиционной привлекательности. В результате совокупность отраслей была разделена на три группы-кластера: «лидеры» — наиболее привлекательные отрасли для инвестиций, «середняки» — привлекательные отрасли для инвестиций, «аутсайдеры» — наименее привлекательные отрасли для инвестиций. Найдены обобщающие факторы (главные компоненты), влияющие на результирующий фактор — инвестиционную привлекательность. Установлена взаимосвязь обобщающих факторов и исходных показателей. В результате исследования удалось объективно оценить инвестиционную привлекательность (как латентный показатель) основных отраслей пищевой промышленности Украины, используя вместо множества показателей всего три латентных фактора.

Во внимание принимают динамику заключаемых сделок, цены на объекты недвижимости;

Во внимание принимают динамику заключаемых сделок, цены на объекты недвижимости; Соседние объекты оцениваются с точки зрения возможности непосредственно влиять на доходность объекта. К положительному влиянию относят присутствие необходимых объектов инфраструктуры. К отрицательному — наличие объектов, которые образуют высокую конкуренцию по типу своего назначения.

Соседние объекты оцениваются с точки зрения возможности непосредственно влиять на доходность объекта. К положительному влиянию относят присутствие необходимых объектов инфраструктуры. К отрицательному — наличие объектов, которые образуют высокую конкуренцию по типу своего назначения. Нужно учитывать также и планируемые расходы по оплате коммунальных услуг. Такая статья может быть значительной величиной в затратах при эксплуатации объекта. Дополнительно может анализироваться возможность организовать автономное теплоснабжение объекта для снижения расходов.

Нужно учитывать также и планируемые расходы по оплате коммунальных услуг. Такая статья может быть значительной величиной в затратах при эксплуатации объекта. Дополнительно может анализироваться возможность организовать автономное теплоснабжение объекта для снижения расходов.

Такой вид риска присутствует в случае, если недвижимость сдается в аренду и арендатор в определенный момент не сможет перечислить сумму, предусмотренную арендным договором;

Такой вид риска присутствует в случае, если недвижимость сдается в аренду и арендатор в определенный момент не сможет перечислить сумму, предусмотренную арендным договором;