Проверка контрагента по всей России. Официальные источники.

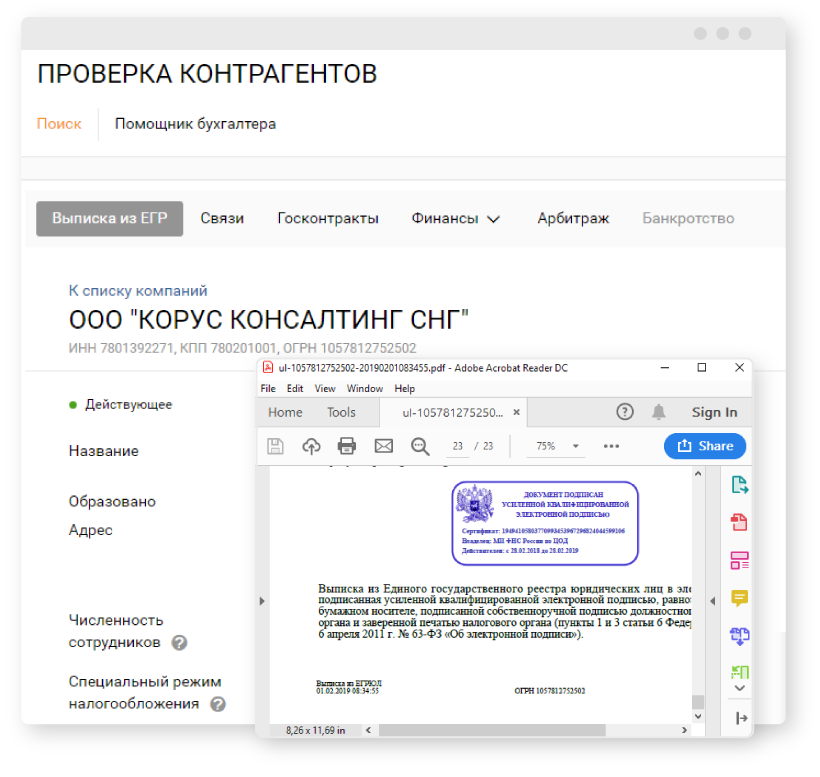

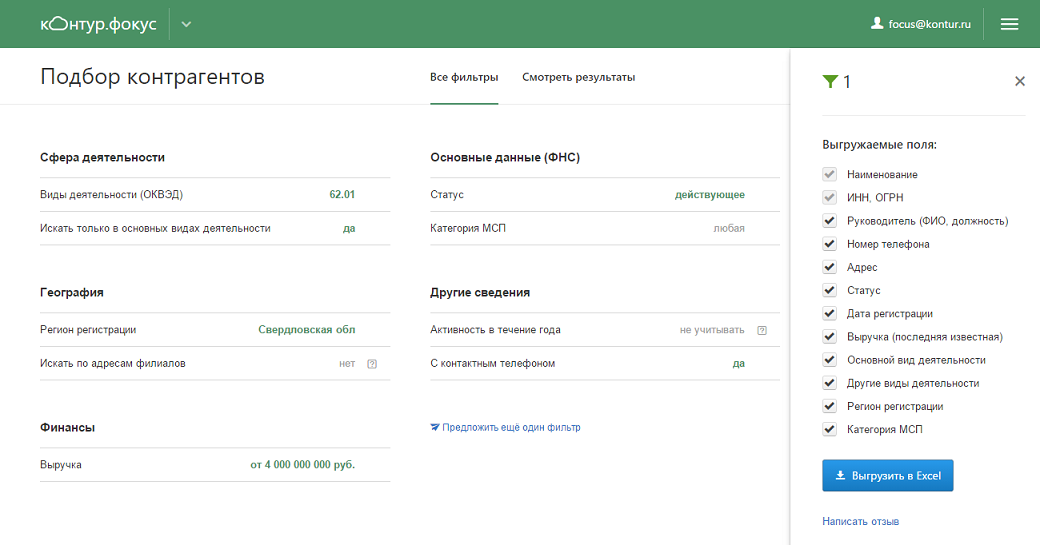

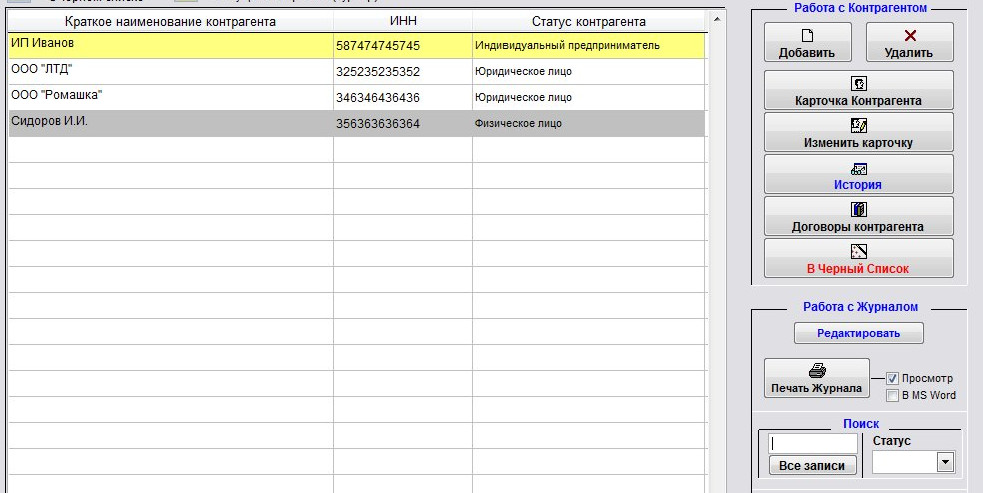

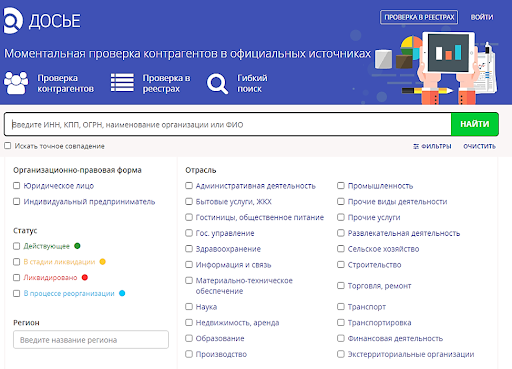

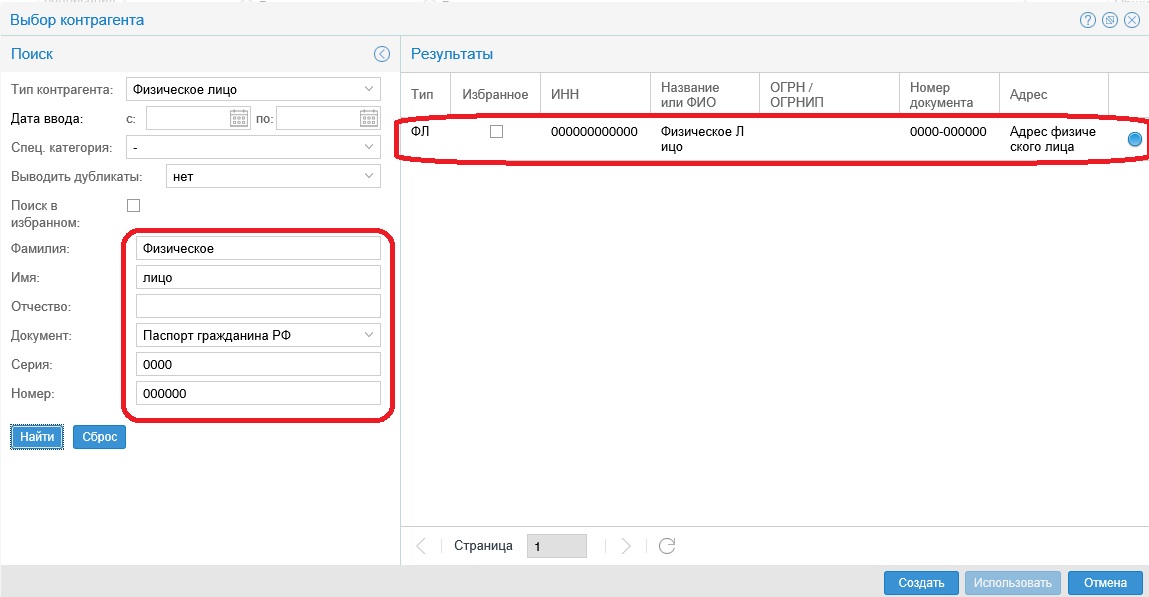

Проверка контрагента по всей России. Официальные источники.На сайте вы можете получить полный отчет по компании, содержащий нужную информацию для качественной проверки контрагента в режиме онлайн. Консолидированный отчет по контрагенту создается на основе данных из официальных источников информации: ФНС, ВАС, Росстат, Единый государственный реестр юридических лиц, государственные закупки, арбитражные дела, служба судебных приставов и др.

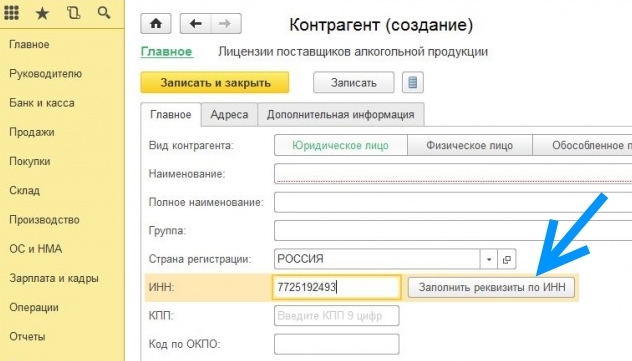

С помощью нашего сервиса можно бесплатно посмотреть краткую информацию о юридическом лице или индивидуальном предпринимателе, достаточно указать в поисковой строке: ИНН, ОГРН, название, Ф.И.О. директора или адрес.

Формирование выписки за 1 минуту!

Введите название, ИНН или адрес

Проверенные контрагенты в России

Каждый бизнес сталкивается с необходимостью проверки своих контрагентов. Перед заключением договора или перед отправкой предоплаты, нужно сделать все возможное, чтобы проверить нашего контрагента: действительно ли он существует? Кто подписывает договор? Как долго компания на рынке? Знают ли эту компанию? Есть ли задолжности? Судебные дела и т.д.

Перед заключением договора или перед отправкой предоплаты, нужно сделать все возможное, чтобы проверить нашего контрагента: действительно ли он существует? Кто подписывает договор? Как долго компания на рынке? Знают ли эту компанию? Есть ли задолжности? Судебные дела и т.д.

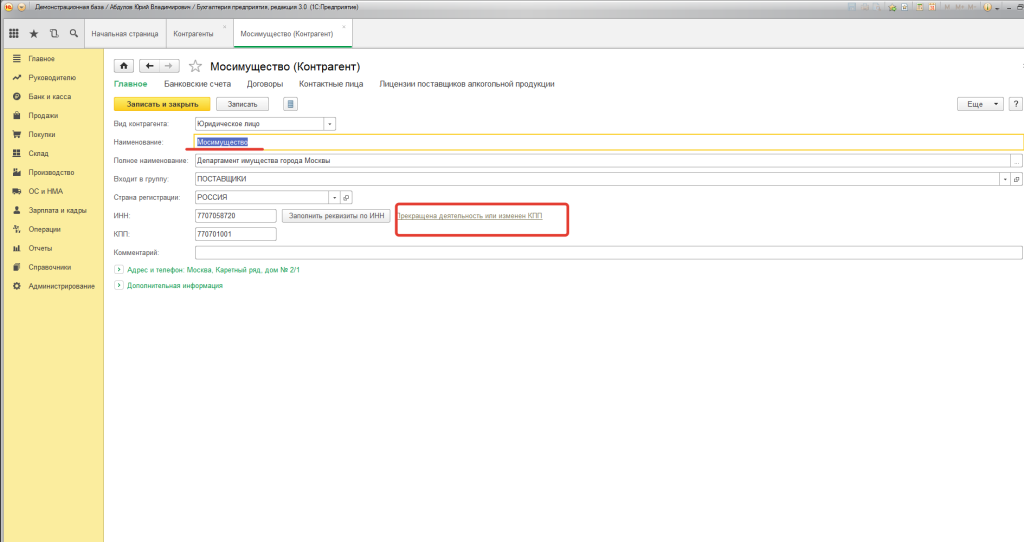

Самый простой первый шаг — использовать онлайн проверку по ИНН с помощью налоговой: «Проверь себя и контрагента», то есть заказать выписку из реестра зарегистрированных лиц. Этот способ дает возможность посмотреть информацию о фирме, но этого совершенно недостаточно для того, чтобы проверить фирму полноценно и обезопасить свой бизнес как от мошенников, так и от претензий со стороны контролирующих органов. Закажите полный отчет по компании у нас на сайте, и узнайте кто является проверенным контрагентом.

Случается, что сделка с организацией приводит к негативным последствиям: убыткам, срывам поставок, нарушениям сроков реализации проекта. Чтобы этого не случилось, стоит изучить деловую репутацию потенциального партнера.

Проверка контрагента по ИНН позволяет минимизировать риск и сделать сотрудничество безопасным.

Зачем выполнять проверку потенциального партнера

Сотрудничество с ненадежными компаниями-партнерами часто приводит к большим проблемам, например, потере прибыли. Также оно может стать причиной более серьезных последствий в виде проверки налоговиков или «плотного» общения с правоохранительными органами.

Поэтому проверка контрагента на надежность – это необходимая мера, которая должна быть принята перед заключением договора. Если этого не сделать, то партнер может оказаться ненадежным, и результатом сделки может стать:

- потеря денег;

- увеличение налоговой ставки;

- проверки налоговой службы и правоохранителей.

Как проверить будущего партнера по ИНН или ОГРН

Первое, в чем необходимо убедиться перед заключением сделки, это то, что компания официально зарегистрирована и ведет деятельность на законных основаниях.

Для этого нужно проверить контрагента. Если идентификационный код предлагающей сделку организации является реальным, значит с ней можно сотрудничать. У ИНН есть свой алгоритм, поэтому поддельный номер точно не будет ему соответствовать.

Если идентификационный код предлагающей сделку организации является реальным, значит с ней можно сотрудничать. У ИНН есть свой алгоритм, поэтому поддельный номер точно не будет ему соответствовать.

Сегодня проверить контрагента по ИНН или ОГРН возможно онлайн с помощью сервиса Vypiska-Nalog.Com. Компания «Выписки-Налог» поможет выполнить проверку будущего партнера.

И если в ИНН есть ошибка, то выявить ее возможно в течение нескольких секунд. Полученные данные помогут сделать сотрудничество с другими компаниями надежным и безопасным.

Официальные источники

Финансовое состояние

Все юридические лица ежегодно предоставляют бухгалтерские формы Росстат.

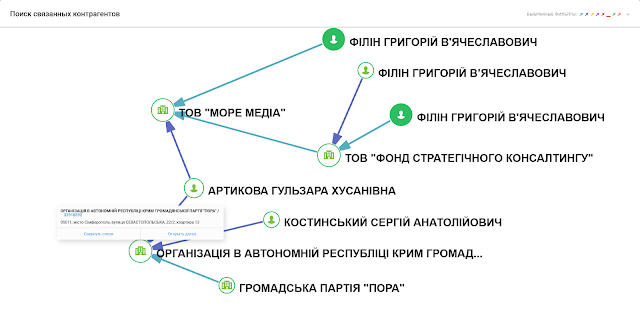

Поиск связанных организаций

Выявление связей между компаниями и физическими лицами.

Будьте в курсе банкротства контрагентов

Информация о процедурах, применяемых в деле о банкротстве.

Отслеживайте долги юр. лиц

Сведения из Банка данных исполнительных производств Федеральной службы судебных приставов.

Арбитражные дела

Решение судов по всем арбитражным делам, в которых участвовала компания.

Узнавайте о госконтрактах

Информация по всем сделкам с государственными заказчиками.

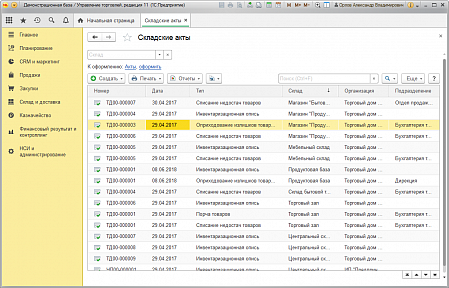

Образец полного отчета по компании

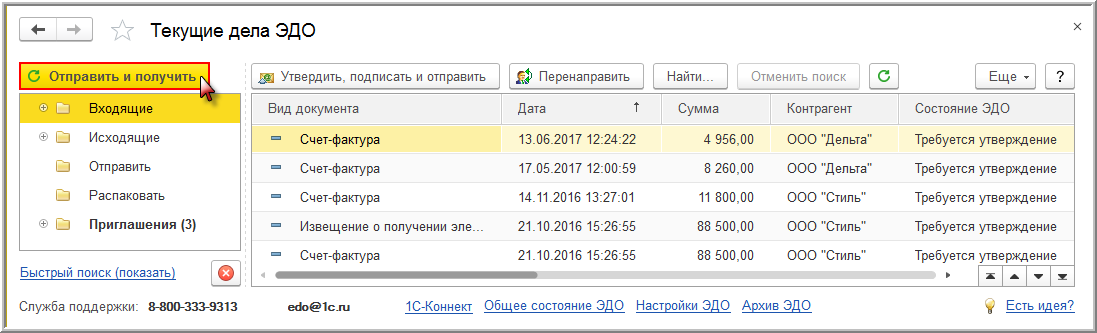

Банковские операции

Информация об оборотных суммах, кол-ву и дате прихода/ухода денежных средств. Оценка рискованности

Бухгалтерская отчетность

Сведения о лицензиях, виде деятельности. Сводные планы проверок Генпрокуратуры.

Наличие гос. контрактов

Номера контрактов, суммы и сроки исполнения. Информация об участии в гос. закупках, реестр опубликованных заказов.

Информация об учредителях

Адреса, телефоны, наименования держателей реестра акционеров. Также, инф-я об учрежденных организациях и руководстве.

Вносимые изменения в Реестре

Список арбитражных управляющих и арбитражная практика.

Наличие задолженностей

Информация о задолженностях по зар. плате, задолженностях по платежам в бюджет, черный список работодателей.

Посмотреть файл

*В выписке Вы увидите еще более 10 пунктов нужной информации

Заказать комплексный отчет

Часто задаваемые вопросы:

Какую информацию Вы получите о контрагенте?

Сколько ждать готовности отчета?

Какие базы данных Вы используете и насколько информация достоверна?

Зачем нужно проверять себя и контрагента?

Не узнает ли третье лицо о нашем обращении к Вам за информацией по нему?

В Личном кабинете автоУСН обновилась информация о подаче све…

В Личном кабинете автоУСН в разделе «Сотрудники» появилась обновленная информа…

2023-03-24 14:36:07

Перевыпустить КЭП можно удаленно в личных кабинетах налогопл…

14600 предпринимателей и организаций в марте перевыпустили КЭП в личных кабинетах без посещения Удос…

2023-04-10 09:57:21

Физическим лицам следует представить уведомления о КИК за 20.

..

..2 мая истекает срок представления физическими лицами уведомлений о контролируемых иностранных компан…

2023-04-06 12:24:56

Смотреть все новости

Денежные средства за отчет «vypiska-nalog.com» могут быть возвращены в полном объеме.

Деньги возвращаются на основании подробно описанной и обоснованной претензии.

Если Вы хотите произвести возврат, то Вам потребуется совершить следующие действия:

- Напишите заявление в свободной форме и отправьте по адресу: [email protected]

- В заявлении обязательно укажите причину, по которой Вы считаете, что услуга не была оказана в полном объеме

- Также укажите в заявлении желаемый способ возврата денежных средств, с указанием всех необходимых для совершения платежа реквизитов.

Рассмотрение заявления производится в течение 1-го – 2-х рабочих дней. Денежные средства будут возвращены Вам в срок от 1-го до 3-х рабочих дней.

Стоимость услуг:

- Выписка из ЕГРЮЛ/ЕГРИП (без ЭЦП) 100₽

- Выписка из реестра субъектов МСП 100₽

- Справка об отсутствии ИП 150₽

- Выписка из ЕГРЮЛ/ЕГРИП c электронно-цифровой подписью (ЭЦП) 200₽

- Комплексный отчет по организации 400₽

Сервис разработан в соответствии с пунктом 1 статьи 7 Федерального закона от 8 августа 2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей», предусматривающим предоставление содержащихся в ЕГРЮЛ/ЕГРИП сведений о конкретном юридическом лице/индивидуальном предпринимателе в форме электронного документа.

№ 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей», предусматривающим предоставление содержащихся в ЕГРЮЛ/ЕГРИП сведений о конкретном юридическом лице/индивидуальном предпринимателе в форме электронного документа.

Сервис предоставляет возможность заинтересованным лицам получить сведения из ЕГРЮЛ/ЕГРИП о конкретном юридическом лице/индивидуальном предпринимателе в виде выписки из соответствующего реестра/справки в форме электронного документа, подписанного усиленной квалифицированной электронной подписью.

Для получения выписки/справки сертификат ключа электронной подписи (СКП) заявителя не требуется. Предоставление выписки/справки осуществляется не позднее дня, следующего за днем регистрации запроса. Сформированную выписку/справку можно скачать в течение пяти дней. Выписка/справка формируется в формате PDF

Внимание! Исходя из положений пунктов 1 и 3 статьи 6 Федерального закона от 6 апреля 2011 г. № 63-ФЗ «Об электронной подписи» выписка/справка запрашиваемой информации в электронной форме, подписанная усиленной квалифицированной электронной подписью, равнозначна выписке/справке запрашиваемой информации на бумажном носителе, подписанной собственноручной подписью должностного лица налогового органа и заверенной печатью налогового органа.

Политика конфиденциальности (далее – Политика) разработана в соответствии с Федеральным законом от 27.07.2006. №152-ФЗ «О персональных данных» (далее – ФЗ-152). Настоящая Политика определяет порядок обработки персональных данных и меры по обеспечению безопасности персональных данных в сервисе vipiska-nalog.com(далее – Оператор) с целью защиты прав и свобод человека и гражданина при обработке его персональных данных, в том числе защиты прав на неприкосновенность частной жизни, личную и семейную тайну. В соответствии с законом, сервис vipiska-nalog.com несет информационный характер и не обязывает посетителя к платежам и прочим действиям без его согласия. Сбор данных необходим исключительно для связи с посетителем по его желанию и информировании об услугах сервиса vipiska-nalog.com.

Основные положения нашей политики конфиденциальности могут быть сформулированы следующим образом:

Мы не передаем Ваши персональную информацию третьим лицам. Мы не передаем Вашу контактную информацию в отдел продаж без Вашего на то согласия. Вы самостоятельно определяете объем раскрываемой персональной информации.

Вы самостоятельно определяете объем раскрываемой персональной информации.

Собираемая информация

Мы собираем персональную информацию, которую Вы сознательно согласились раскрыть нам, для получения подробной информации об услугах компании. Персональная информация попадает к нам путем заполнения анкеты на сайте vipiska-nalog.com. Для того, чтобы получить подробную информацию об услугах, стоимости и видах оплат, Вам необходимо предоставить нам свой адрес электронной почты, имя (настоящее или вымышленное) и номер телефона. Эта информация предоставляется Вами добровольно и ее достоверность мы никак не проверяем.

Использование полученной информации

Информация, предоставляемая Вами при заполнении анкеты, обрабатывается только в момент запроса и не сохраняется. Мы используем эту информацию только для отправки Вам той информации, на которую Вы подписывались.

Предоставление информации третьим лицам

Мы очень серьезно относимся к защите Вашей частной жизни. Мы никогда не предоставим Вашу личную информацию третьим лицам, кроме случаев, когда это прямо может требовать Российское законодательство (например, по запросу суда). Вся контактная информация, которую Вы нам предоставляете, раскрывается только с Вашего разрешения. Адреса электронной почты никогда не публикуются на Сайте и используются нами только для связи с Вами.

Мы никогда не предоставим Вашу личную информацию третьим лицам, кроме случаев, когда это прямо может требовать Российское законодательство (например, по запросу суда). Вся контактная информация, которую Вы нам предоставляете, раскрывается только с Вашего разрешения. Адреса электронной почты никогда не публикуются на Сайте и используются нами только для связи с Вами.

Защита данных

Администрация Сайта осуществляет защиту информации, предоставленной пользователями, и использует ее только в соответствии с принятой Политикой конфиденциальности на Сайте.

Поиск налогоплательщика и проверка контрагента РК

проверка контрагента

Сервис позволяет моментально и эффективно оценить надежность контрагентов, защитить бизнес от штрафов, доначислений налогов и недобросовестных партнеров

Найтиmdi-tune-verticalmdi-tune

Лет на рынке

Уплата налогов за

{{ data. item.value }}

item.value }}

(+{{search.sp.krp.length — 1}})

{{ data.item.value }}

(+{{search.sp.oked.length — 1}})

{{ data.item.value }}

(+{{search.sp.kato.length — 1}})

mdi-close-circle Очистить

> 1 млрд

Накопленных

данных

20+

Показателей

для принятия решений

3+ лет

Накопленной хронологии

ключевых событий

10+

Официальных источников

информации

Кому полезен сервис

Руководители

Перед началом сотрудничества проверьте потенциальных бизнес-партнеров на добросовестность и надежность – узнайте, как давно организация официально зарегистрирована, сколько лет на рынке, где находится;

Просмотрите историю существования компании, кто и когда осуществлял руководство, с какими компаниями аффилирована;

Убедитесь, что предприятие своевременно платит налоги, не имеет задолженности перед партнерами и не готовится к банкротству;

Бухгалтеры

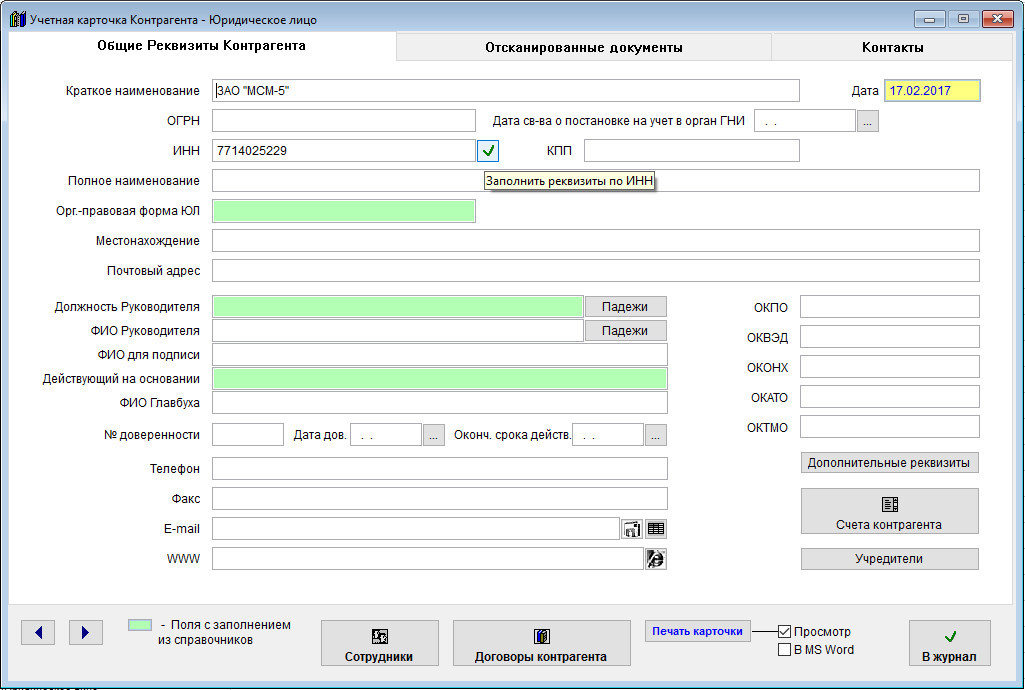

Сверьте и уточните реквизиты компании;

Изучите финансовое состояние и платежеспособность;

Составьте отчет для руководства о наличии/отсутствии налоговых и финансовых рисков предприятия-партнера;

Юрист

Проверьте, есть ли официальная регистрация у компании;

Узнайте, соответствует ли заявленная компанией деятельность той, которой она на самом деле занимается;

Сверьте юридический адрес и фактическое местоположение организации;

Обезопасьте заключаемую сделку – проверьте контрагента в реестре банкротов или бездействующих юридических лиц;

Финансовый директор

Зачем проверять контрагента

РуководителюБухгалтеруЮристуФинансовому директору1

Оцените состояние рынка товаров, работ, услуг, на котором вы уже работаете или только планируете выходить.

2

Изучите конкурентов и проанализируйте (узнайте) их финансовое положение.3

Соберите информацию о надежности компании, с которой вы намерены вести бизнес.1

Убедитесь, что ваш партнер исправно платит налоги.2

Проверьте, нет ли его среди лжепредприятий и компаний-однодневок.3

Оцените финансовые риски от сотрудничества с контрагентом — узнайте нет ли у него задолженности перед другими компаниями.1

Убедитесь, что компания надлежащим образом зарегистрирована в органах юстиции.2

Проверьте, не является ли она компанией-однодневкой, созданной для укрытия от налогов.

3

Изучите с кем аффилирована компания, чтобы исключить недобросовестность контрагента.4

Минимизируйте риски заключения сделок, которые впоследствии могут оспорить или признать недействительными.5

Оцените возможности взыскания ущерба с контрагента в случае неисполнения им своих обязательств.1

Минимизируйте финансовый риск своей организации.2

Исключите взаимодействие с ненадежными и неплатежеспособными контрагентами.3

Оцените финансовое состояние партнера, чтобы понимать перспективы сотрудничества.Определение, типы контрагентов и примеры

Что такое контрагент?

Контрагент – это другая сторона, участвующая в финансовой операции. Каждая транзакция должна иметь контрагента для того, чтобы транзакция прошла. В частности, каждый покупатель актива должен быть в паре с продавцом, который готов продать, и наоборот. Например, контрагентом покупателя опциона может быть продавец опциона. В любой полной сделке может участвовать несколько контрагентов (например, покупка 1000 акций осуществляется 10 продавцами по 100 акций каждый).

Каждая транзакция должна иметь контрагента для того, чтобы транзакция прошла. В частности, каждый покупатель актива должен быть в паре с продавцом, который готов продать, и наоборот. Например, контрагентом покупателя опциона может быть продавец опциона. В любой полной сделке может участвовать несколько контрагентов (например, покупка 1000 акций осуществляется 10 продавцами по 100 акций каждый).

Основные выводы

- Контрагент — это просто другая сторона сделки: покупатель является контрагентом продавца.

- Контрагент может включать сделки между физическими лицами, предприятиями, правительствами или любыми другими организациями.

- Риск контрагента — это риск того, что другая сторона сделки не сможет выполнить свою часть сделки.

- Во многих финансовых операциях контрагент неизвестен, и риск контрагента снижается за счет использования клиринговых фирм.

Контрагент

Понимание контрагентов

Термин «контрагент» может относиться к любому лицу, находящемуся на другой стороне финансовой операции. Это может включать сделки между отдельными лицами, предприятиями, правительствами или любыми другими организациями.

Это может включать сделки между отдельными лицами, предприятиями, правительствами или любыми другими организациями.

Кроме того, обе стороны не обязательно должны иметь равный статус. Это означает, что физическое лицо может быть контрагентом бизнеса и наоборот. В любых случаях, когда выполняется генеральный контракт или имеет место соглашение об обмене, одна сторона будет считаться контрагентом или стороны являются контрагентами друг друга. Это также относится к форвардным контрактам и другим типам контрактов.

Контрагент вводит риск контрагента в уравнение. Это риск того, что контрагент не сможет выполнить свою часть сделки.

Однако во многих финансовых операциях контрагент неизвестен, и риск контрагента снижается за счет использования клиринговых фирм. Фактически, при типичной биржевой торговле мы никогда не знаем, кто является нашим контрагентом по какой-либо сделке, и часто бывает несколько контрагентов, каждый из которых составляет часть сделки.

Обе стороны не обязательно должны иметь равный статус — физическое лицо может быть контрагентом компании и наоборот.

Примеры контрагентов

В случае покупки товара в розничном магазине покупатель и продавец являются контрагентами по сделке. С точки зрения финансовых рынков продавец и покупатель облигаций являются контрагентами.

В некоторых ситуациях по мере выполнения транзакции может существовать несколько контрагентов. Каждый обмен денежными средствами, товарами или услугами для завершения транзакции можно рассматривать как серию контрагентов. Например, если покупатель покупает розничный продукт в Интернете для доставки на дом, покупатель и продавец являются контрагентами, так же как покупатель и служба доставки.

В общем смысле, каждый раз, когда одна сторона предоставляет средства или ценности в обмен на что-то от другой стороны, существуют контрагенты. Контрагенты отражают двусторонний характер сделок.

Типы контрагентов

Контрагенты по сделке можно классифицировать по нескольким признакам. Имея представление о вашем потенциальном контрагенте в данной среде, вы можете понять, как рынок, вероятно, будет действовать, основываясь на вашем присутствии/заказах/транзакциях и других трейдерах подобного стиля. Вот лишь несколько ярких примеров:

Вот лишь несколько ярких примеров:

- Розничные трейдеры : Это обычные индивидуальные инвесторы или другие непрофессиональные трейдеры. Они могут торговать через онлайн-брокера, такого как E-Trade, или голосового брокера, такого как Charles Schwab. Часто розничные трейдеры рассматриваются как желательные контрагенты, поскольку считается, что они менее информированы, имеют менее сложные торговые инструменты и готовы покупать по предложению и продавать по предложению.

- Маркет-мейкеры : Основная функция этих участников состоит в обеспечении ликвидности на рынке, но они также пытаются получить прибыль от рынка. Они имеют огромное влияние на рынке и часто составляют значительную часть видимых заявок и предложений, отображаемых в книгах. Прибыль получается за счет предоставления ликвидности и сбора рибейтов ECN, а также за счет перемещения рынка для прироста капитала, когда обстоятельства диктуют, что прибыль может быть получена.

- Трейдеры ликвидности : Это немаркет-мейкеры, которые обычно имеют очень низкие комиссии и получают ежедневную прибыль, добавляя ликвидность и получая кредиты ECN.

Как и в случае с маркет-мейкерами, они также могут получать прирост капитала, исполняя заявку (предложение), а затем размещая заказы по предложению (предложению) по внутренней цене или за пределами текущей рыночной цены. Эти трейдеры могут по-прежнему иметь влияние на рынке, но меньшее, чем маркет-мейкеры.

Как и в случае с маркет-мейкерами, они также могут получать прирост капитала, исполняя заявку (предложение), а затем размещая заказы по предложению (предложению) по внутренней цене или за пределами текущей рыночной цены. Эти трейдеры могут по-прежнему иметь влияние на рынке, но меньшее, чем маркет-мейкеры. - Технические трейдеры : Почти на любом рынке есть трейдеры, которые торгуют на основе уровней графика, будь то рыночные индикаторы, уровни поддержки и сопротивления, линии тренда или графические модели. Эти трейдеры наблюдают за возникновением определенных условий, прежде чем открывать позицию; таким образом, вероятно, они смогут более точно определить риски и выгоды от конкретной сделки. На общеизвестных технических уровнях трейдеры ликвидности и назначенные маркет-мейкеры могут стать техническими трейдерами, хотя и не всегда так, как ожидается: назначенные маркет-мейкеры могут ложно активировать технические уровни, зная, что это затронет большие группы трейдеров, что приведет к взбалтыванию большого количества акций.

- Импульсные трейдеры : Существуют разные типы импульсных трейдеров. Некоторые будут держать импульсные акции в течение нескольких дней (даже если они торгуют ими только внутри дня), в то время как другие будут отслеживать «акции в движении», постоянно пытаясь уловить быстрые резкие движения акций во время новостных событий, объемов или скачков цен. . Эти трейдеры обычно выходят, когда движение показывает признаки замедления — этот тип стратегии требует контролируемого принятия решений, требуя постоянного совершенствования методов входа и выхода.

- Арбитражники : Используя несколько активов, рынков и статистических инструментов, эти трейдеры пытаются использовать неэффективность на рынке или между рынками. Эти трейдеры могут быть мелкими или крупными, хотя некоторые виды арбитражной торговли потребуют большой покупательной способности, чтобы полностью извлечь выгоду из неэффективности. Другие типы «арбитража» могут быть доступны мелким трейдерам, например, при работе с инструментами с высокой корреляцией и краткосрочными отклонениями от порога корреляции.

Риск контрагента

В отношениях с контрагентом существует неотъемлемый риск того, что одно из вовлеченных лиц или организаций не выполнит свои обязательства. Особенно это касается внебиржевых (OTC) транзакций. Примеры этого включают риск того, что продавец не предоставит товар или услугу после обработки платежа или что покупатель не оплатит обязательство, если товары будут предоставлены первыми. Это также может включать риск того, что одна сторона откажется от сделки до того, как транзакция произойдет, но после достижения первоначального соглашения.

Для структурированных рынков, таких как фондовые или фьючерсные рынки, риск финансового контрагента снижается клиринговыми палатами и биржами. Когда вы покупаете акции, вам не нужно беспокоиться о финансовой состоятельности человека на другой стороне сделки. Клиринговая палата или биржа выступает в качестве контрагента, гарантируя акции, которые вы купили, или средства, которые вы ожидаете от продажи.

Риск контрагента стал более заметным после мирового финансового кризиса 2008 года. Известно, что AIG использовала свой кредитный рейтинг AAA для продажи (выписания) кредитно-дефолтных свопов (CDS) контрагентам, которые хотели защиты от дефолта (во многих случаях по траншам обеспеченных долговых обязательств (CDO)). Когда AIG не смогла разместить дополнительное обеспечение и была обязана предоставить средства контрагентам перед лицом ухудшения основных обязательств, правительство США выручило ее.

Что означает Контрагент?

Контрагент — это просто другой участник сделки — на каждого покупателя приходится продавец. Каждая сделка требует как минимум двух сторон, будь то покупка акций или покупка продуктов в местном супермаркете.

Что такое риск контрагента?

Риск контрагента – это риск того, что другая сторона в сделке не выполнит соглашение и не выполнит свою часть сделки. К счастью, на финансовых рынках это часто не является проблемой, поскольку риск контрагента переносится на клиринговые палаты.

Кто является контрагентом по кредиту?

Если вы возьмете кредит, основным контрагентом будет финансовое учреждение, ссудившее вам деньги.

Практический результат

При торговле акциями или другими финансовыми инструментами мы редко думаем о человеке/бизнесе на другой стороне сделки. Информационные центры действуют как посредники на финансовых рынках, наблюдая за транзакциями и обеспечивая соблюдение как покупателем, так и продавцом своих договорных обязательств.

Это не значит, что мы не должны быть любопытными. Как обсуждалось в этой статье, знание того, кто является вашим контрагентом, на самом деле может быть весьма полезным.

Риск контрагента: определение, виды и примеры

Что такое риск контрагента?

Риск контрагента — это вероятность или вероятность того, что один из участников сделки может не выполнить свои договорные обязательства. Риск контрагента может существовать в кредитных, инвестиционных и торговых операциях.

Ключевые выводы

- Риск контрагента – это вероятность или вероятность того, что один из участников сделки может не выполнить свои договорные обязательства. Риск контрагента может существовать в кредитных, инвестиционных и торговых операциях.

- Численное значение кредитного рейтинга заемщика отражает уровень риска контрагента для кредитора или кредитора.

- Инвесторы должны рассмотреть компанию, которая выпускает облигации, акции или страховой полис, чтобы оценить, существует ли риск дефолта или контрагента.

Риск контрагента

Понимание риска контрагента

Различная степень риска контрагента существует во всех финансовых операциях. Риск контрагента также известен как риск дефолта. Риск дефолта — это вероятность того, что компании или частные лица не смогут произвести необходимые платежи по своим долговым обязательствам. Кредиторы и инвесторы подвергаются риску дефолта практически во всех формах предоставления кредита. Риск контрагента — это риск, который обе стороны должны учитывать при оценке контракта.

Риск контрагента — это риск, который обе стороны должны учитывать при оценке контракта.

Риск контрагента и премии за риск

Если одна сторона имеет более высокий риск дефолта, к сделке обычно прилагается премия для компенсации другой стороне. Премия, добавляемая за риск контрагента, называется премией за риск.

В розничных и коммерческих финансовых операциях кредитные отчеты часто используются кредиторами для определения кредитного риска контрагента. Кредитные рейтинги заемщиков анализируются и контролируются для оценки уровня риска для кредитора. Кредитный рейтинг — это числовое значение кредитоспособности человека или компании, которое основано на многих переменных.

Кредитный рейтинг человека колеблется от 300 до 850, и чем выше балл, тем более надежным в финансовом отношении человек считается для кредитора. Числовые значения кредитных баллов перечислены ниже:

- Отлично: от 750 и выше

- Хорошо: от 700 до 749

- Удовлетворительно: от 650 до 699

- Плохо: от 550 до 649

- Плохо: от 550 до

На кредитный рейтинг влияют многие факторы, включая историю платежей клиента, общую сумму долга, продолжительность кредитной истории и использование кредита, то есть процент от общего доступного кредита заемщика, который в настоящее время используется. Численное значение кредитного рейтинга заемщика отражает уровень риска контрагента для кредитора или кредитора. Заемщик с кредитным рейтингом 750 будет иметь низкий риск контрагента, в то время как заемщик с кредитным рейтингом 450 будет нести высокий риск контрагента.

Численное значение кредитного рейтинга заемщика отражает уровень риска контрагента для кредитора или кредитора. Заемщик с кредитным рейтингом 750 будет иметь низкий риск контрагента, в то время как заемщик с кредитным рейтингом 450 будет нести высокий риск контрагента.

Если у заемщика низкий кредитный рейтинг, кредитор, скорее всего, будет взимать более высокую процентную ставку или премию из-за риска дефолта по долгу. Компании-эмитенты кредитных карт, например, взимают процентные ставки, превышающие 20% для клиентов с низким кредитным рейтингом, и одновременно предлагают 0% годовых для клиентов, которые имеют звездный кредит или высокий кредитный рейтинг. Если заемщик просрочил платежи на 60 или более дней или превышает кредитный лимит карты, компании-эмитенты кредитных карт обычно добавляют премию за риск или «штрафную ставку», которая может довести процентную ставку по карте до более чем 29.% ежегодно.

Инвесторы должны рассмотреть компанию, которая выпускает облигации, акции или страховой полис, чтобы оценить, существует ли риск дефолта или контрагента.

Инвестиционный риск контрагента

Финансовые инвестиционные продукты, такие как акции, опционы, облигации и производные инструменты, несут риск контрагента. Агентства, такие как Moody’s и Standard and Poor’s, присваивают облигациям рейтинги от AAA до статуса мусорных облигаций, чтобы оценить уровень риска контрагента. Облигации с более высоким риском контрагента приносят более высокую доходность. Когда риск контрагента минимален, премии или процентные ставки низки, например, в случае фондов денежного рынка.

Например, компания, которая предлагает бросовые облигации, будет иметь высокую доходность, чтобы компенсировать инвесторам дополнительный риск того, что компания может не выполнить свои обязательства. И наоборот, казначейские облигации США имеют низкий риск контрагента и, следовательно, имеют более высокий рейтинг, чем корпоративный долг и мусорные облигации. Однако казначейские облигации обычно платят более низкую доходность, чем корпоративный долг, поскольку риск дефолта ниже.

Примеры риска контрагента

Когда риск контрагента неправильно рассчитан и сторона не выполняет свои обязательства, надвигающийся ущерб может быть серьезным. Например, дефолт по такому большому количеству обеспеченных долговых обязательств (CDO) стал основной причиной обвала рынка недвижимости в 2008 году.

Субстандартный риск

Закладные секьюритизируются в CDO для инвестиций и обеспечены базовыми активами. Одним из основных недостатков CDO до экономического краха было то, что они содержали субстандартные и низкокачественные ипотечные кредиты, но CDO получали такие же высокие рейтинги, как и корпоративный долг.

Высокий кредитный рейтинг CDO позволил им получить институциональные инвестиции, поскольку средства требуются для инвестирования только в долговые обязательства с высоким рейтингом. Когда заемщики начали не выплачивать ипотечные кредиты, пузырь на рынке недвижимости лопнул, оставив инвесторов, банки и перестраховщиков на крючке огромных убытков. Рейтинговые агентства получили большую вину за крах, который в конечном итоге привел к обвалу финансового рынка, определившему медвежий рынок 2007–2009 гг..

Рейтинговые агентства получили большую вину за крах, который в конечном итоге привел к обвалу финансового рынка, определившему медвежий рынок 2007–2009 гг..

AIG и страхование рисков

AIG или American International Group предлагает страховые продукты для недвижимости, предприятий и частных лиц. Компания нуждалась в помощи правительства США во время финансового кризиса 2007-2009 годов. Для тех, кто был застрахован AIG, они внезапно столкнулись с увеличением риска контрагента. В результате инвесторы должны рассмотреть компанию, которая выпускает облигации, акции или страховой полис, чтобы оценить уровень риска контрагента.

Что является примером риска контрагента?

Риск контрагента относится к вероятности того, что участник сделки может не выполнить свои договорные обязательства. В случае кредитора, такого как банк, одним из примеров контрагентского риска может быть кредитный рейтинг заемщика.

Что вызывает контрагентский риск?

Несмотря на самые лучшие намерения, случаются ошибки по умолчанию.

Как и в случае с маркет-мейкерами, они также могут получать прирост капитала, исполняя заявку (предложение), а затем размещая заказы по предложению (предложению) по внутренней цене или за пределами текущей рыночной цены. Эти трейдеры могут по-прежнему иметь влияние на рынке, но меньшее, чем маркет-мейкеры.

Как и в случае с маркет-мейкерами, они также могут получать прирост капитала, исполняя заявку (предложение), а затем размещая заказы по предложению (предложению) по внутренней цене или за пределами текущей рыночной цены. Эти трейдеры могут по-прежнему иметь влияние на рынке, но меньшее, чем маркет-мейкеры.