Оформление квартиры в собственность после погашения ипотеки

Когда произведена выплата последнего ипотечного платежа, заемщик начинает чувствовать себя полноправным владельцем своего жилья.

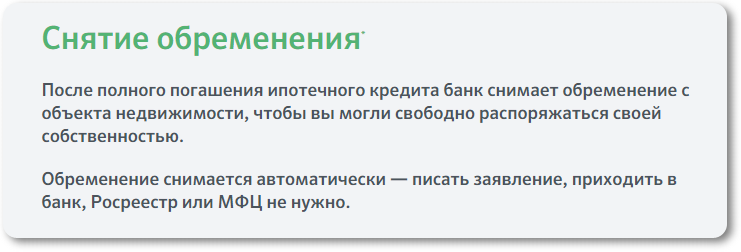

Но есть нюанс: чтобы квартира после закрытия кредита окончательно стала собственностью, требуется снять с нее обременение. Даже после погашения долга обременение не снимается автоматически. Для этого требуется выполнить несколько простых, но обязательных действий.

Обременение залоговой недвижимости

Любая сделка с ипотечной квартирой осложняется тем, что банк накладывает на жилье обременение. Суть этой юридической процедуры проста: кредитор хочет быть уверен, что после заключения договора клиент не сможет продать ипотечное жилье без ведома банка. Если даже заемщик найдет покупателя, Росреестр откажет в регистрации перехода права собственности на залоговую квартиру в обход кредитной организации.

Обременение при необходимости можно снять до полного погашения кредита на определенных условиях. Это происходит, когда клиент банка хочет досрочно погасить и кредит за счет средств от продажи залоговой квартиры. Сделки с залоговой недвижимостью не редкость, схемы оформления уже отработаны. Поэтому не следует относиться к покупке квартиры в ипотеке с предубеждением — банк контролирует законность действий заемщиков.

Это происходит, когда клиент банка хочет досрочно погасить и кредит за счет средств от продажи залоговой квартиры. Сделки с залоговой недвижимостью не редкость, схемы оформления уже отработаны. Поэтому не следует относиться к покупке квартиры в ипотеке с предубеждением — банк контролирует законность действий заемщиков.

Как переоформить квартиру после выплаты ипотеки

Чтобы снять залог с квартиры, после финальной выплаты обратитесь в кредитную организацию. Менеджер выдаст оригинал закладной с пометкой банка на оборотной стороне документа. В пометке указываются следующие данные:

- дата последней выплаты;

- банк не имеет претензий к заемщику, поскольку заемщик выполнил все обязательства по договору ипотеки в полном объеме;

- подпись сотрудника банка;

- печать кредитной организации.

Иногда оригинал закладной хранится у самого заемщика. Банковские работники мотивируют такое «доверие» к клиентам так — в банке важный документ может потеряться, а заемщик сохранит его.

Важно: даже при наличии на руках закладной гражданин не сможет самостоятельно снять обременение — без отметки банка и других сопутствующих бумаг Росреестр не примет документы.

Далее нужно обратиться в МФЦ, дождаться назначенного времени и принести с собой пакет документов:

- закладная с отметкой банка;

- заявление на снятие обременения с предмета залога;

- банковское письмо о погашении долга по форме учреждения;

- паспорта всех владельцев жилья;

- оплаченная квитанция государственной пошлины;

- нотариально заверенный договор купли-продажи.

Если при подаче документов вместе с собственниками присутствует банковский работник, не нужно предоставлять кредитное соглашение. Если в МФЦ собственники пришли без банковского представителя — договор кредита необходим.

Важно: если нет времени на походы в МФЦ и ожидание в очередях, подайте заявку удаленно. В Росреестре в 2018 году такая услуга доступна гражданам при наличии электронно-цифровой подписи. Даже если ЭЦП нет, имеет смысл ее сделать — в будущем она не раз упростит владельцу процесс пользования государственными услугами. Оформить документы через интернет намного быстрее, чем тратить на это личное время.

В Росреестре в 2018 году такая услуга доступна гражданам при наличии электронно-цифровой подписи. Даже если ЭЦП нет, имеет смысл ее сделать — в будущем она не раз упростит владельцу процесс пользования государственными услугами. Оформить документы через интернет намного быстрее, чем тратить на это личное время.

Особые условия

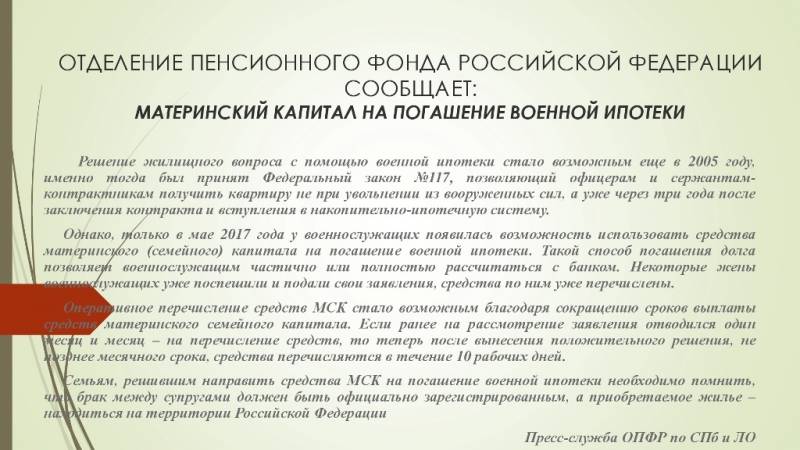

Если родители потратили материнский капитал на ипотеку, доли в квартире после снятия залога нужно оформить на детей. Это можно будет сделать после получения в Росреестре выписки из ЕГРН со специальной пометкой.

В случае, когда требуется оформить права на новостройку, нужно дождаться сдачи новостройки в эксплуатацию. Право на подачу документов в Росреестр есть у собственника и у застройщика. Если вы выбрали второй вариант, будьте готовы подождать. Самостоятельно собирать бумаги хлопотнее, зато быстрее. Снятие обременения можно совместить с оформлением права собственности, если долг погашен одновременно с окончанием строительства.

Досрочное погашение ипотеки не повлечет каких-либо особенностей при снятии документов.

Что будет, если не снять обременение

Теоретически можно забрать из банка письмо, закладную и прочие бумаги и отложить обращение в Росреестр на потом. Но без этой процедуры невозможно:

- дарить, обменивать и продавать недвижимость;

- законно сдавать квартиру в аренду;

- оформить новый залог на жилье при необходимости.

Полный порядок в документах по ипотеке — гарантия того, что в дальнейшем заемщику легче будет получить одобрение на следующий кредит. Поэтому обременение снимать надо сразу после окончательного расчета с кредитором.

Продаем квартиру после погашения ипотеки

Документы для продажи квартиры по ипотеке

Shape Copy 8Оформление ипотеки с материнским капиталом

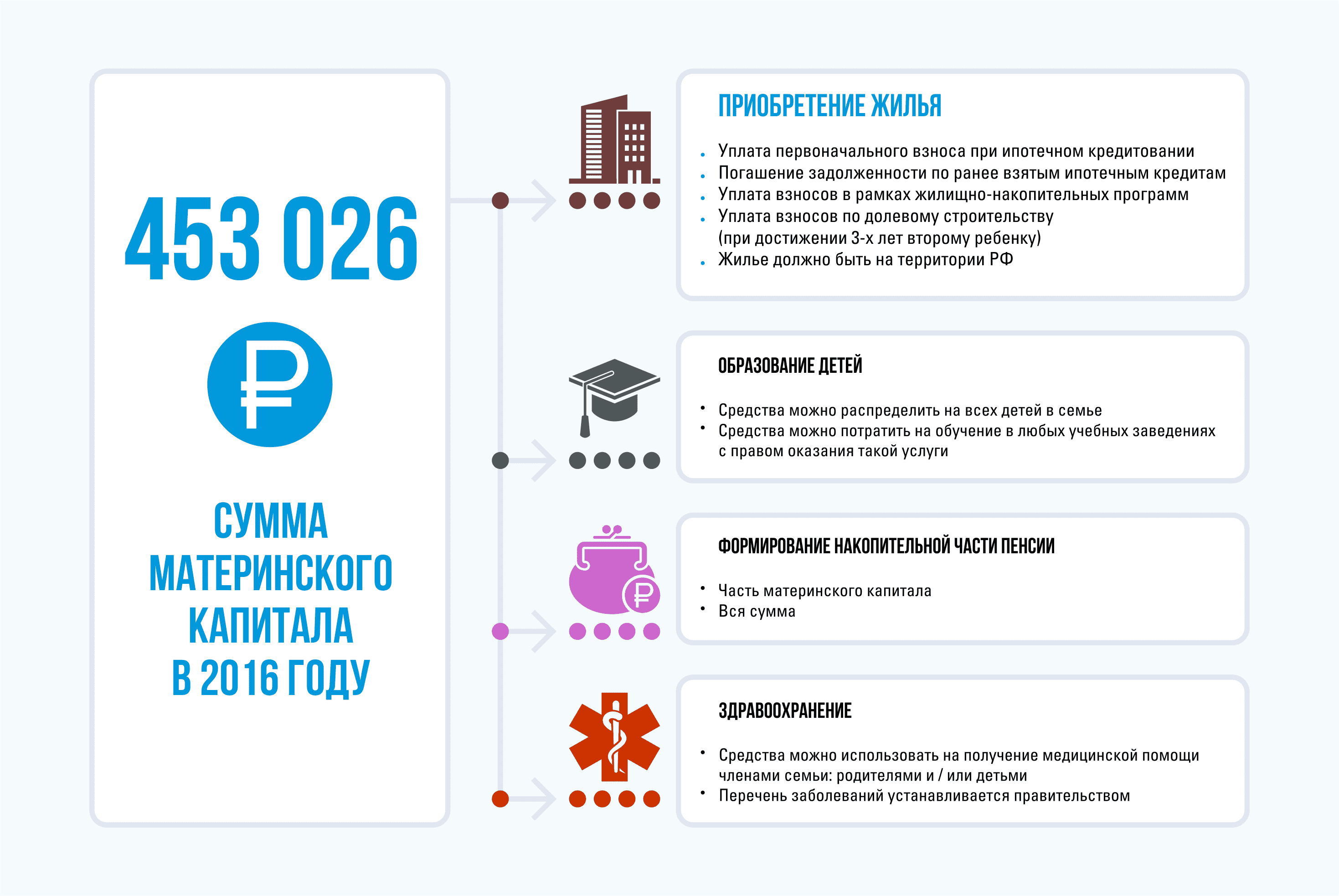

По закону есть несколько способов улучшить жилищные условия с помощью МСК:

- Купить готовое жилье у застройщика или на вторичном рынке.

Это может быть комната, квартира или отдельный жилой дом. Можно купить и долю в квартире, если она последняя и после покупки все жилое помещение станет собственностью семьи, — такие сделки Пенсионный фонд обычно тоже согласовывает.

Это может быть комната, квартира или отдельный жилой дом. Можно купить и долю в квартире, если она последняя и после покупки все жилое помещение станет собственностью семьи, — такие сделки Пенсионный фонд обычно тоже согласовывает. - Купить квартиру на этапе строительства.

- Построить индивидуальный жилой дом или реконструировать его — это можно сделать с подрядчиком по договору подряда либо самостоятельно. В этом случае можно взять маткапитал, чтобы оплатить стройку. МСК при этом выдают двумя траншами: сначала — в размере 50 % суммы, через 6 месяцев — оставшиеся 50 %. Например, при строительстве вторая часть предоставляется, если проведены основные строительные работы: есть фундамент, стены, крыша. Для получения первых 50 % нужно представить документ о праве собственности на землю и уведомление о начале строительства. Для оставшихся 50 % — документ от государственного уполномоченного органа о том, что необходимые работы произведены.

Правила направления маткапитала на улучшение жилищных условий

- Построить жилой дом самому, собрав все чеки, платежки и иные финансовые документы, а потом компенсировать затраты с помощью маткапитала.

Ст. 10 Федерального закона от 29.12.2006 № 256-ФЗ

Если покупаете жилье в ипотеку, то маткапиталом можно:

- Оплатить первоначальный взнос при покупке жилья, в том числе если покупаете квартиру или отдельный дом на этапе строительства по договору подряда.

- Сначала взять ипотечный кредит на покупку или строительство, а потом погасить его.

- Внести вступительный (паевой) взнос в жилищный, жилищно-строительный, жилищный накопительный кооператив.

С помощью материнского капитала не получится:

- купить нежилое помещение, например дачу или апартаменты;

- взять ипотечный заем на покупку жилья у некредитной организации, например в микрофинансовой компании.

В классической схеме банки требуют у заемщика передачи первоначального взноса до или одновременно с получением кредитных денег. Но в схеме с маткапиталом так не получается.

Дело в том, что выплата маткапитала обычно происходит в течение 2–3 недель после подачи заявления в ПФР, а сделать это можно только после того, как зарегистрировано право собственности распорядителя МСК или его супруга, обычно это мама ребенка или ее муж.

Несмотря на это, многие банки разрешают использовать маткапитал в качестве первоначального взноса. Есть две схемы, по которым работают банки, — о них расскажу чуть дальше.

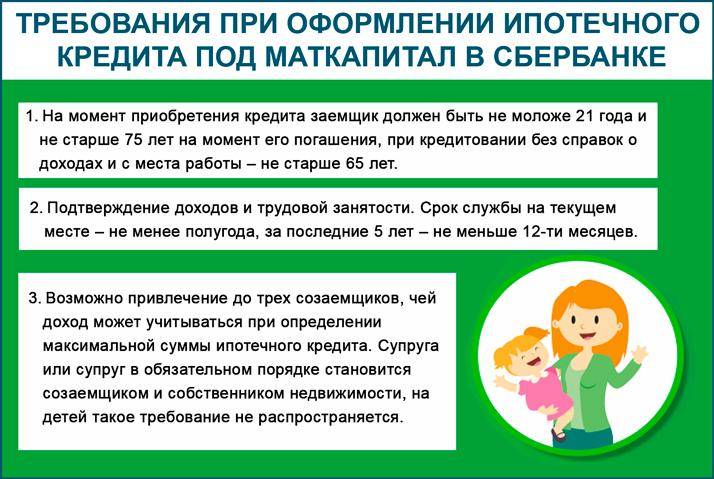

Заявка. При подаче заявки на кредит заемщик должен сразу указать, что будет использован материнский капитал. Важно выяснить у банка, принимает ли он эти средства в качестве первого взноса и возьмет ли он МСК в конкретной ситуации. Если вы выбираете банк из нескольких, то это может быть решающим моментом. Например, банки не любят принимать материнский капитал в сделках между родственниками.

Если вы выбираете банк из нескольких, то это может быть решающим моментом. Например, банки не любят принимать материнский капитал в сделках между родственниками.

Сделка. Во время сделки оформляются кредитный договор и договор приобретения, например договор купли-продажи или договор участия в долевом строительстве.

После подписания кредитного договора банк зачисляет кредит на номинальный или аккредитивный счет или закладывает его в банковскую ячейку. Первоначальный взнос за счет собственных средств также помещается на счет с условиями доступа или в банковскую ячейку. Обычно используют две разные ячейки.

Нужно понимать, что у банков есть требования о размере первоначального взноса. И ноль собственных денег означает, что суммы маткапитала должно хватить на заданную долю.

У каждого банка свои требования к размеру первого взноса за счет собственных денег: кому-то достаточно суммы материнского капитала, а кому-то обязательно нужна определенная доля собственных денег, например 10 % от стоимости квартиры. Все зависит от условий банка. Иногда размер участия собственных средств зависит от вида дохода заемщика, например если доход не подтвержден, то собственных денег обычно нужно больше.

Все зависит от условий банка. Иногда размер участия собственных средств зависит от вида дохода заемщика, например если доход не подтвержден, то собственных денег обычно нужно больше.

Схема 1. Продавец ждет маткапитал. Если банк соглашается на отсутствие собственных денег в первоначальном взносе, то он может ввести условие, что продавец должен подождать зачисления МСК. И тут нужно найти продавца, который согласится ждать в течение месяца, пока право собственности перейдет к покупателю, после чего Пенсионный фонд переведет средства маткапитала на счет продавца, реквизиты которого указаны в договоре приобретения и в заявлении на распоряжение маткапиталом.

Сложность в том, что не каждый продавец захочет ждать. Но если вы покупаете квартиру в новостройке у застройщика, то обычно они соглашаются на ожидание денег от ПФР.

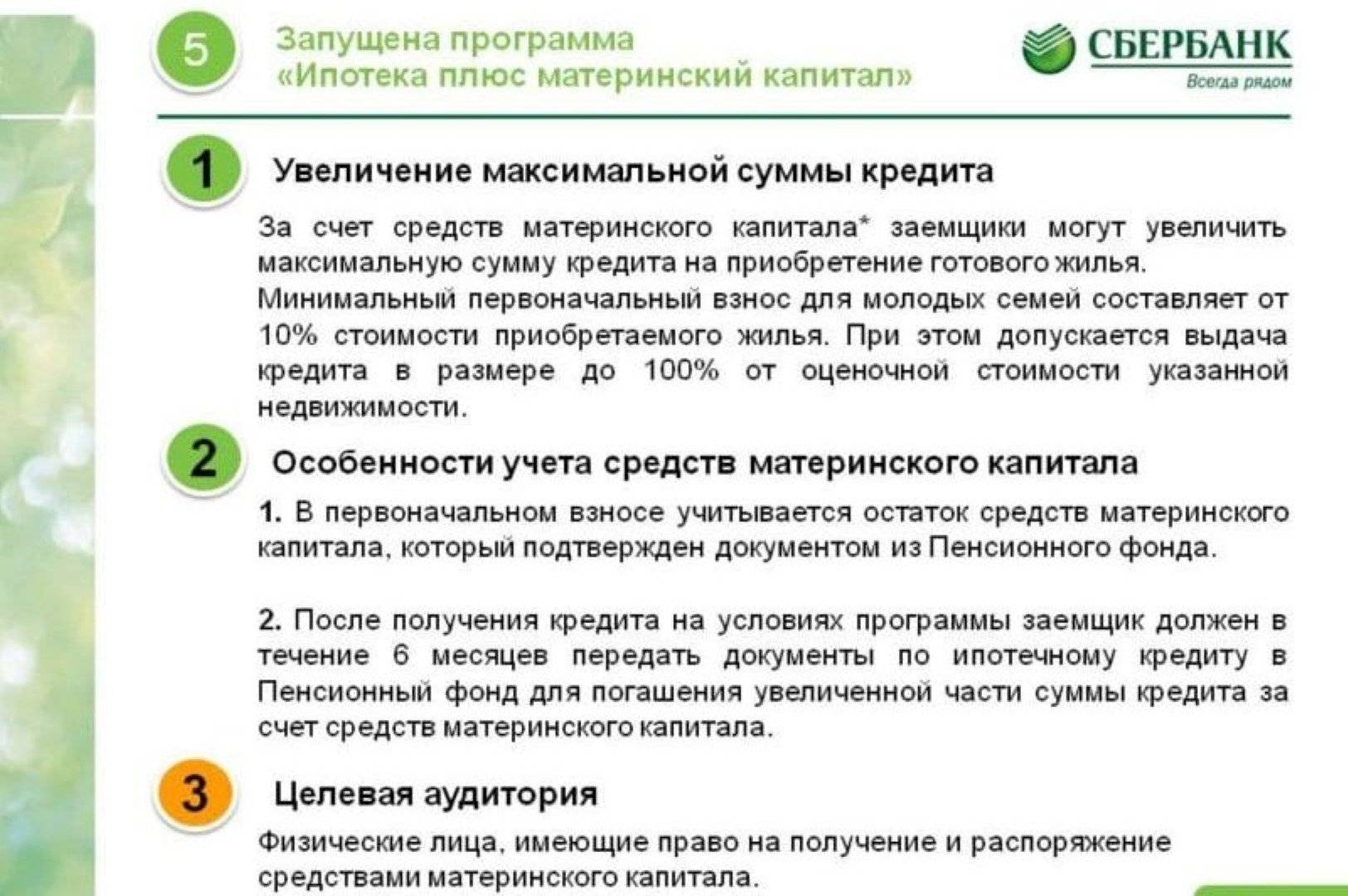

Схема 2. Банк увеличивает сумму кредита на сумму маткапитала. Чтобы выбор среди банков был больше, а продавца не пришлось уговаривать, то даже при наличии маткапитала лучше иметь собственные деньги на первоначальный взнос — хотя бы 5–10 % от стоимости жилья. Тогда банк добавит к кредиту сумму в размере маткапитала — это будет лишний долг перед банком, но он краткосрочный. После получения МСК, то есть через 2–3 недели после регистрации собственности, эта часть долга будет погашена.

Чтобы выбор среди банков был больше, а продавца не пришлось уговаривать, то даже при наличии маткапитала лучше иметь собственные деньги на первоначальный взнос — хотя бы 5–10 % от стоимости жилья. Тогда банк добавит к кредиту сумму в размере маткапитала — это будет лишний долг перед банком, но он краткосрочный. После получения МСК, то есть через 2–3 недели после регистрации собственности, эта часть долга будет погашена.

Например, в 2021 году семья получила право на максимальную сумму маткапитала — 639 431 ₽. Квартира стоит 4 млн ₽. Доля первоначального взноса в банке — не менее 15 % от стоимости. Получается, что первоначальный взнос — 600 000 ₽, и суммы маткапитала должно хватить. Но чтобы сразу расплатиться с продавцом, банк говорит, что своих денег должно быть не менее 5 % от стоимости объекта, то есть 200 000 ₽. Тогда остальную сумму он даст в долг, часть из них — под будущий маткапитал.

Момент уплаты первоначального взноса из средств маткапитала нужно уточнять в конкретном банке — требования везде разные.

Госрегистрация. Допустим, банк и заемщик разобрались с суммой первоначального взноса и суммой кредита. После того, как деньги разложены по счетам или ячейкам, подписанные договоры сдаются на госрегистрацию. Обычно это делают лично через МФЦ или с помощью электронной сделки онлайн. Срок регистрации через МФЦ — 7–9 рабочих дней, с помощью электронной сделки — 1–3 дня.

После того как переход права зарегистрирован, стороны получают договор приобретения с отметкой о регистрации и выписку из ЕГРН. Дальше продавец представляет эти документы в банк и получает доступ к кредитным деньгам и сумме первоначального взноса.

Заявление на распоряжение маткапиталом. Если банк имеет межведомственный документооборот с ПФР, то после регистрации права собственности он сам подает заявление на распоряжение суммой МСК и после получения зачисляет ее на нужный счет, например счет продавца. Заранее уточняйте, есть ли такая возможность в вашем банке.

Заранее уточняйте, есть ли такая возможность в вашем банке.

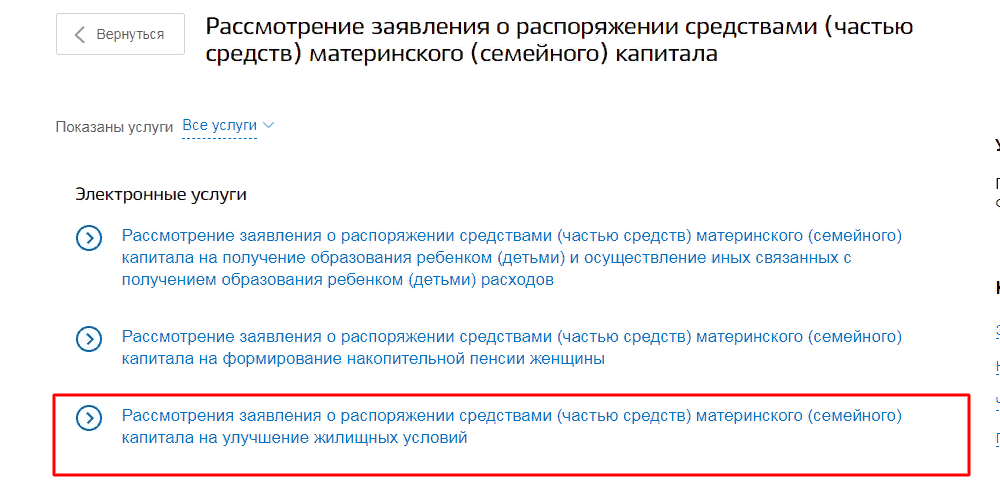

Если банк не работает напрямую с ПФР, то заемщик сам должен подать в Пенсионный фонд заявление на использование материнского капитала. Понадобятся следующие документы:

- договор приобретения, на котором стоит отметка о регистрации права;

- выписка из ЕГРН;

- кредитный договор;

- справка об остатке долга по кредиту — она может понадобиться, если речь идет об использовании маткапитала для досрочного погашения кредита.

Подать документы можно лично или онлайн через «Госуслуги» и личный кабинет на сайте ПФР. Заявление рассмотрят в течение 10 рабочих дней, а деньги перечислят в срок до 5 рабочих дней с момента принятия решения.

Так выглядит форма заявления о распоряжении средствами маткапитала

Дополнительно к заявлению о распоряжении маткапиталом нужно указать сведения о предполагаемой сделке

При выборе банка лучше заранее узнать его схему использования маткапитала и требования к доле собственных средств, чтобы выбрать удобный для вас вариант.

Например, в Райффайзенбанке это устроено так. Можно получить кредит:

- до 100 % от стоимости квартиры, если есть официальная форма подтверждения дохода; собственные деньги не требуются, если маткапитал покрывает 20 % стоимости квартиры;

- до 90 % от стоимости квартиры, если подтвердить доход справкой по форме банка — 10 % собственных, если маткапитал покрывает 20 % стоимости.

Для программ с господдержкой, например для семейной ипотеки и госипотеки 2020–2022, маткапитал в качестве первоначального взноса банк не принимает — это стандартная практика. Но если застройщик готов ждать МСК, то банк, скорее всего, согласится на сделку.

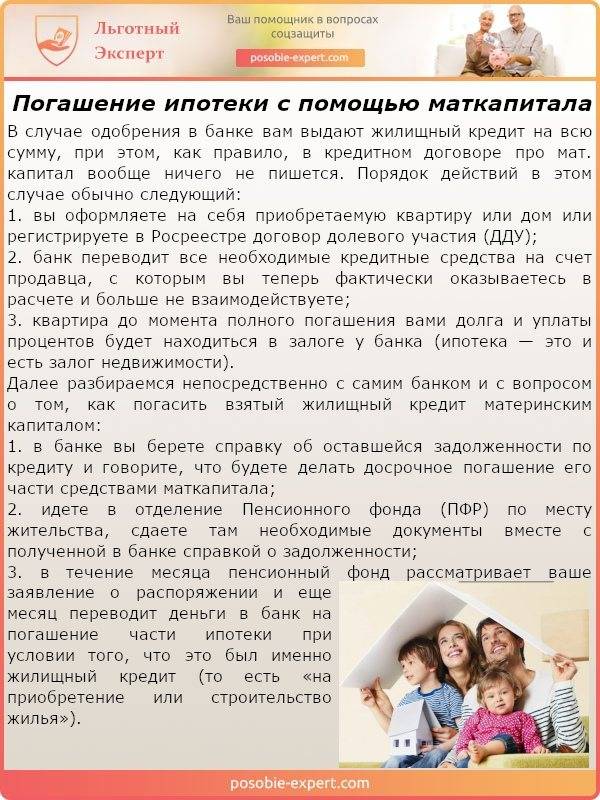

Если банк не использует маткапитал в качестве первого взноса, а увеличивает сумму кредита на его размер, то в этом случае материнский капитал используют для досрочного погашения кредита. Так же бывает, когда семья принимает решение использовать МСК на погашение ипотеки позже, например через год после получения кредита. В обоих случаях процедура досрочного погашения выглядит так:

Так же бывает, когда семья принимает решение использовать МСК на погашение ипотеки позже, например через год после получения кредита. В обоих случаях процедура досрочного погашения выглядит так:

- Банк выдает заемщику ипотечный кредит — в некоторых случаях он может увеличить кредит на сумму маткапитала для быстрого расчета с продавцом.

- После регистрации перехода права собственности заемщик пишет в ПФР заявление на использование маткапитала для досрочного погашения ипотеки — это можно сделать через свой банк, если он работает с ПФР напрямую.

- После того как ПФР рассмотрит заявление, он перечислит сумму маткапитала, а за счет нее заемщик погасит часть кредита досрочно.

- Дальше заемщик начинает стандартно обслуживать свой ипотечный кредит.

- Заранее уточняйте, работает ли ваш банк с материнским капиталом и какие у него требования.

- Некоторые банки работают с ПФР напрямую. Это удобно, так как в этом случае вам не придется ходить с документами в отделение Пенсионного фонда. Учитывайте это при выборе банка.

- Во многих банках ставка привязана к размеру первоначального взноса: обычно если он ниже 20 %, то ставка выше. При использовании маткапитала и наличии собственных денег вы можете увеличить общую сумму первоначального взноса, и в некоторых случаях это позволит получить более выгодную ставку.

Варианты погашения после истечения срока действия ипотечного кредита

Отсрочка — это соглашение, при котором кредитор позволяет вам приостановить платежи из-за финансовых трудностей. В то время как количество отказов резко возросло в разгар ограничений COVID-19, большинство домовладельцев возобновили выплаты в обычном режиме. Согласно Ежемесячному исследованию по мониторингу ссуд, проведенному Ассоциацией ипотечных банкиров, по состоянию на 31 декабря 2022 года 0,7% домов находились в заброшенном состоянии. Это составляет около 350 000 домовладельцев.

Это составляет около 350 000 домовладельцев.

Срок действия помощи в связи с коронавирусом истек, но некоторые кредиторы предлагают планы отсрочки на случай других обстоятельств. Доступная вам поддержка будет зависеть от типа вашего кредита и политики вашего кредитора в отношении приостановки платежей.

Просроченная помощь наступает немедленно и часто дает домовладельцам передышку после того, как они потеряли работу или столкнулись с неожиданными финансовыми трудностями, но многие люди беспокоятся о том, чтобы погасить задолженность по истечении периода просрочки. Важно иметь в виду, что заемщики несут ответственность за погашение полной суммы возмещения, а также процентов по платежам, которые были отложены. Тем не менее, нет никаких штрафов, и снисходительность не повлияет на ваш кредитный рейтинг.

Если снисходительность — лучший выход из вашей ситуации, хорошая новость заключается в том, что существует несколько вариантов погашения, но детали зависят от того, кому принадлежит ваш кредит.

Мы рассмотрим основы погашения вашей задолженности после окончания периода возмещения ипотечного кредита:

- Определение владельца вашего кредита и его значение

- Варианты погашения после отказа

- Варианты погашения по типу кредита

Определите, кому принадлежит ваш кредит (и что это означает)

Первый шаг к тому, чтобы узнать, какие у вас есть варианты погашения ипотечного кредита, — это узнать, кому принадлежит ваш кредит.

Может существовать различие между компанией, которая обслуживает ваш кредит, и лицом, которому он принадлежит. Специалист по обслуживанию ипотечных кредитов отвечает за административные аспекты вашего кредита, такие как получение вашего ежемесячного платежа, обработка счетов условного депонирования, получение копий вашего заявления и другие подобные задачи. У вас может быть кредит, обслуживаемый Wells Fargo, но принадлежащий Fannie Mae. Один из простых способов узнать, кому принадлежит ваш кредит, а также какие варианты доступны для вас, — это обратиться к поставщику услуг.

Владелец ссуды отвечает за возмещение долга, поэтому так важно знать, кто это.

Вы можете узнать, принадлежат ли вашей ипотеке Fannie Mae или Freddie Mac, здесь:

- Посмотрите мой кредит в Fannie Mae

- Посмотрите мой кредит в Freddie Mac

Варианты погашения государственных кредитов

Для заемщиков с кредитами, принадлежащими Fannie Mae или Freddie Mac или застрахованными HUD, VA или USDA, существует несколько способов погашения задолженности.

Если вы воспользуетесь разрешенной отсрочкой, вы можете отсрочить платежи по ипотеке до года, что означает, что вам придется выплатить ипотеку и проценты за год. Существуют различные типы планов погашения:

Единовременный платеж

Единовременный платеж означает, что вы вернете всю сумму, которую вы должны, единовременно. Это вариант, но, конечно, не обязательный. И для людей, переживших период безработицы, может оказаться невозможным найти наличные деньги, которые могут составлять десятки тысяч долларов.

Краткосрочный план погашения

Краткосрочное погашение позволяет вам погасить сумму возмещения в течение шести месяцев. Например, если вы откладываете платежи по ипотеке на пять месяцев и ваш ежемесячный платеж по ипотеке (включая проценты) составляет 1000 долларов, то вы должны 5000 долларов. Эта сумма будет разделена на шесть, что составляет 833,33 доллара. Таким образом, когда вы возобновите ежемесячные платежи по ипотеке в размере 1000 долларов, вы также будете платить 833,33 доллара в течение шести месяцев, пока ваша ипотека снова не станет актуальной.

Модификация продленной ссуды

Этот план погашения продлевает срок вашей ипотеки, беря сумму, которую вы должны, и прикрепляя ее к задней части ссуды. Например, если до вашего воздержания у вас оставалось 15 лет по вашему кредиту, и вы отложили платежи на пять месяцев, ваш новый срок составит 15 лет и пять месяцев. Этот вариант не изменяет никакую часть вашего кредита, кроме срока.

Модификация Flex

Модификация Flex предназначена для заемщиков, которые не могут позволить себе ипотечный кредит с их текущей процентной ставкой и/или сроком. Если это так, ваш кредитор будет работать с вами, чтобы изменить ваш кредит, чтобы он был доступным для вас. Возможностей для этого много, как и последствий, поэтому действуйте осторожно и подумайте о том, чтобы обратиться за профессиональным советом.

Если это так, ваш кредитор будет работать с вами, чтобы изменить ваш кредит, чтобы он был доступным для вас. Возможностей для этого много, как и последствий, поэтому действуйте осторожно и подумайте о том, чтобы обратиться за профессиональным советом.

Ограничение и продление

Для заемщиков, которые не могут позволить себе страховку или налоги (которые часто оплачиваются через счета условного депонирования, финансируемые заемщиками), кредитор будет производить эти платежи от вашего имени во время воздержания. По истечении периода воздержания сумма, уплаченная кредитором, будет применена к вашему основному балансу, и срок будет продлен. В этом случае, если кредитор заплатил 5000 долларов США в виде платежей условного депонирования, а ваш баланс составляет 100 000 долларов США в течение 30 лет, ваш новый баланс будет составлять 105 000 долларов США с новым сроком 30 лет и шесть месяцев.

Варианты погашения по типу кредита

Кредиты Fannie Mae и Freddie Mac Если у вас есть кредит Fannie Mae или Freddie Mac, у вас есть четыре варианта погашения после отказа. Во-первых, это восстановление, при котором вы возвращаете пропущенные платежи сразу после окончания периода платежной паузы.

Во-первых, это восстановление, при котором вы возвращаете пропущенные платежи сразу после окончания периода платежной паузы.

Во-вторых, вы можете создать план погашения с Fannie Mae или Freddie Mac и ежемесячно выплачивать часть пропущенных платежей.

Вы также можете запросить отсрочку платежа. В соответствии с этой схемой ваши пропущенные платежи откладываются до даты материнства по вашему кредиту, когда они становятся беспроцентными.

Наконец, вы можете запросить модификацию кредита. Это навсегда изменяет ваш ежемесячный платеж на меньшую сумму, но часто включает продление срока кредита.

Кредиты FHAКредиты FHA поддерживаются Министерством жилищного строительства и городского развития США (HUD). Эти кредиты не требуют единовременного платежа в конце периода воздержания. Вместо этого заемщики могут выбирать из вариантов, предоставляемых программой FHA Home Affordable Modification Program (HAMP). Если у вас была отсрочка по кредиту FHA, ваши варианты включают:

- Модификация отдельного кредита.

Этот вариант перестраивает ваш кредит, добавляя пропущенные платежи к основному балансу кредита. Ваш кредит будет продлен до 360 месяцев (30) лет. Автономная модификация кредита часто снижает ваши ежемесячные платежи на будущее кредита в дополнение к урегулированию вашей задолженности.

Этот вариант перестраивает ваш кредит, добавляя пропущенные платежи к основному балансу кредита. Ваш кредит будет продлен до 360 месяцев (30) лет. Автономная модификация кредита часто снижает ваши ежемесячные платежи на будущее кредита в дополнение к урегулированию вашей задолженности. - Отдельное частичное требование. Если вы не хотите менять свой основной баланс, вы можете подать заявку на разрешение этого типа. Частичный иск помещает ваши неоплаченные платежи в беспроцентное залоговое удержание вашего дома. Вы разрешаете этот платеж, когда либо рефинансируете, либо продаете дом.

- Комбинация ссуды и частичная претензия. С помощью этого варианта непогашенные платежи помещаются в беспроцентное залоговое удержание вашего дома, включая часть, которую необходимо решить. Остаток добавляется к вашему основному балансу и продлевает срок кредита до 360 месяцев.

Кредиты Министерства сельского хозяйства США (USDA) предназначены для людей, которые покупают или строят недвижимость в отвечающих требованиям сельских районах. Многие покупатели имеют право на получение кредита без первоначального взноса, а условия погашения также являются щедрыми.

Многие покупатели имеют право на получение кредита без первоначального взноса, а условия погашения также являются щедрыми.

Для домовладельцев, которые могут позволить себе возобновить свои платежи после периода отсрочки, кредитор должен предложить либо доступный план погашения, либо продление срока ипотеки, по крайней мере, на срок отсрочки. Последний вариант позволяет отсрочить пропущенные платежи до конца кредита.

Кредиты по программе VA Если у вас есть кредит по программе VA, обслуживающие организации и кредиторы не имеют права требовать единовременного платежа в конце периода вашего воздержания. В VA говорят, что у них есть набор вариантов смягчения последствий убытков, чтобы держать вас дома. Заемщики могут воспользоваться как модификацией кредита, так и планами платежей, чтобы вернуться в нужное русло. Помимо обращения к своему кредитору, вы также можете обратиться за помощью в Региональный кредитный центр штата Вирджиния, позвонив по телефону (877) 827-3702.

Кредиты FHA, VA и USDA обеспечены федеральным правительством. Обычные кредиты — нет. Ваши условия выхода для необеспеченного кредита зависят от вашего кредитора; многие из этих кредитов финансируются Fannie Mae или Freddie Mac и соответствуют перечисленным выше вариантам.

Часто задаваемые вопросы о вариантах погашения после отказа

Когда заканчивается отказ?Ваш кредитор изложит условия воздержания в начале периода воздержания. Во время COVID людям с федеральной ссудой было разрешено добиваться одного 180-дневного периода отсрочки и двух 180-дневных продлений с общим отсрочкой до 18 месяцев. Это послабление не может продолжаться шесть месяцев после окончания чрезвычайного положения в стране, которое завершилось 30 сентября 2022 года9.0003

Как скоро вы сможете рефинансировать после отказа? Вы можете рефинансировать вскоре после выхода из периода воздержания. Вы должны быть официально освобождены от просрочки и сделать минимум три последовательных платежа по кредиту.

Вы должны быть официально освобождены от просрочки и сделать минимум три последовательных платежа по кредиту.

Как беременность и уход за матом влияют на заявку на ипотеку

Полли Гилберт

Последнее обновление 6 июня 2023 г.

Покупка дома может быть одним из самых захватывающих, но напряженных жизненных событий, которые может пережить человек. Если вы беременны или покупаете дом, находясь в декретном отпуске, легко почувствовать себя еще более подавленным.

Если вы беременны или находитесь в декретном отпуске, вам может быть интересно, как это повлияет на вашу возможность купить дом. Беременность затрудняет получение ипотеки? И нужно ли декларировать беременность в заявке на ипотеку?

Читайте дальше, чтобы узнать, как получить ипотечный кредит в декретном отпуске и увеличить свой кредитный потенциал в этом руководстве.

В этом справочнике

- Можно ли получить ипотеку в декретном отпуске?

- Беременность затрудняет получение ипотеки?

- Будет ли проще, если я подам заявление вместе с партнером или супругом?

- Как повысить кредитоспособность:

- Могут ли кредиторы спросить, беременна ли я?

- Должен ли я сообщить ипотечному кредитору о своей беременности?

- Что произойдет, если мой кредитор узнает, что я не сообщила о своей беременности?

- Влияет ли декретный отпуск на мой перезакладной?

- Какие кредиторы примут мою полную зарплату?

- Можно ли получить ипотечный кредит в декретном отпуске, если вы работаете не по найму?

Можно ли получить ипотеку в декретном отпуске?

Да вполне возможно получить ипотеку в декрете. Но это может быть сложнее, чем если бы вы работали полный рабочий день. Некоторые ипотечные кредиторы отклоняют заявки от людей, находящихся в декретном отпуске, но большинству просто нужны доказательства того, что вы вернетесь на работу с полной зарплатой и когда это произойдет. Некоторые кредиторы будут основывать сумму кредита на сумме, которую вы заработаете в отпуске, а не на вашей обычной зарплате, но это бывает редко.

Но это может быть сложнее, чем если бы вы работали полный рабочий день. Некоторые ипотечные кредиторы отклоняют заявки от людей, находящихся в декретном отпуске, но большинству просто нужны доказательства того, что вы вернетесь на работу с полной зарплатой и когда это произойдет. Некоторые кредиторы будут основывать сумму кредита на сумме, которую вы заработаете в отпуске, а не на вашей обычной зарплате, но это бывает редко.

Чтобы увеличить ваши шансы на одобрение и получение выгодной сделки, разумно поговорить с ипотечным брокером. Они будут знать отрасль изнутри и помогут вам определить гибких кредиторов, у которых, скорее всего, будут благоприятные критерии для отпуска по беременности и родам.

Беременность затрудняет получение ипотеки?

Беременность может затруднить получение ипотечного кредита, даже если вы еще не в декретном отпуске. Это связано с тем, что вместо того, чтобы сосредотачиваться на том, каков ваш доход сейчас, кредиторы иногда оценивают вашу доступность, основываясь на том, каким будет ваш доход, пока вы проводите больше времени со своим ребенком, что может ограничить ваш кредитный потенциал.

Тем не менее, многие кредиторы по-прежнему будут учитывать вашу полную зарплату, но их может быть трудно отследить. Это связано с тем, что на сравнительных веб-сайтах перечислены только некоторые ипотечные кредиты, а некоторые кредиторы резервируют лучшие предложения для тех, кто подает заявку через ипотечного брокера, такого как мы.

Вот почему может быть полезно получить профессиональную консультацию по ипотеке, прежде чем подавать заявку на ипотеку у конкретного кредитора. Опытный ипотечный брокер будет знать, какие кредиторы с большей вероятностью примут ваше заявление, а также способы повышения вашей доступности, чтобы вы могли занимать больше.

Будет ли проще, если я подам заявление вместе с партнером или супругом?

Если вы подаете заявление на совместную ипотеку со своим партнером или супругой, и они планируют продолжать работать после рождения ребенка, это может упростить задачу.

Однако кредиторы могут согласиться предоставить ссуду только на основании дохода вашего партнера. Это может означать, что если ваш партнер получает скромную зарплату, а вы надеетесь купить большой дом в дорогом районе, у вас может не хватить кредита.

Это может означать, что если ваш партнер получает скромную зарплату, а вы надеетесь купить большой дом в дорогом районе, у вас может не хватить кредита.

Если вы все еще не можете позволить себе ипотечный кредит в декретном отпуске, вот несколько способов повысить свой кредитный потенциал…

Как повысить кредитоспособность:

1) Используйте Повышение дохода, чтобы увеличить объем займа

Повышение дохода, также известное как ипотека для совместного заемщика с индивидуальным предпринимателем, может помочь вам увеличить сумму, которую вы можете брать для получения ипотеки, пока беременны или в декретном отпуске. Он работает, добавляя друга или члена семьи в вашу заявку на ипотеку в качестве поручителя, чтобы повысить ваш кредитный потенциал. Кредитор примет во внимание их доход при проведении оценки доступности. Исходя из большего общего дохода, вам могут предложить большую ипотеку!

Лицо, которого вы добавите в ипотеку, не будет иметь права собственности на имущество, поскольку оно будет выступать в качестве поручителя. Но если у вас возникнут трудности с оплатой, они должны помочь.

Но если у вас возникнут трудности с оплатой, они должны помочь.

Если вы соответствуете всем критериям, вы можете сделать это, даже если вы покупаете недвижимость вместе со своим партнером или супругом. Вы и ваш партнер будете совладельцами, а ваш «бустер» просто прибавится к ипотеке.

2) Используйте Ускорение депозита, чтобы увеличить размер депозита

Другой вариант — воспользоваться нашей услугой «Увеличение депозита». Это предполагает получение двух отдельных ипотечных кредитов. Первую ипотеку берет друг или член семьи, у которого есть собственный дом. Перезакладывая свою собственность, они могут высвободить часть капитала из своей собственности, которая может быть подарена вам в качестве части или вашего полного депозита дома.

Второй ипотечный кредит используется для покупки вашего дома. Вы также будете использовать подаренный депозит вместе с любыми другими сбережениями, которые у вас есть при подаче заявки на ипотеку.

Увеличив размер депозита, вы можете уменьшить сумму, которую вам необходимо взять взаймы для получения ипотечного кредита, что позволит вам получить доступ к более низким процентным ставкам. Это сделает ваши ежемесячные выплаты более доступными и удобными для управления во время отпуска по беременности и родам.

Это сделает ваши ежемесячные выплаты более доступными и удобными для управления во время отпуска по беременности и родам.

3) Получите ипотечный кредит под 0% с ипотекой «Сбережения в качестве обеспечения»

С ипотекой «Сбережения в качестве обеспечения», также известной как ипотечный трамплин, вы можете купить дом без депозита, используя сбережения близкого человека. Член семьи или друг положит 10% от полной стоимости недвижимости на сберегательный счет в ипотечном кредиторе. Их деньги хранятся в течение 5 лет в качестве обеспечения вашей ипотеки. Пока вы ежемесячно выплачиваете кредит, ваш близкий человек получит свои деньги обратно в конце установленного срока, а также любые накопленные проценты.

Так как они внесли 10% от стоимости собственности, это избавляет вас от необходимости самостоятельно вносить залог.

4) Используйте свою арендную плату, чтобы доказать свою доступность

С ипотекой Skipton’s Track Record вы можете использовать свой послужной список ежемесячной выплаты арендной платы, чтобы получить 100% ипотеку, то есть вы можете купить дом без депозита.

Чтобы соответствовать требованиям, вы должны подтвердить, что полностью оплачивали арендную плату и счета за проживание за последние 12 месяцев.

5) Увеличьте сумму, которую вы можете взять в долг по программе Professional Mortgage

Если ваш партнер является ключевым работником, например, медсестрой, врачом или учителем, или работает в профессиональной сфере, такой как юриспруденция или бухгалтерский учет, он может претендовать на получение Professional Mortgage. или ипотека ключевого работника. Это расширенные схемы заимствования, которые позволяют заявителю, соответствующему требованиям, брать в 5,5 или даже 6,5 раз больше своей зарплаты для ипотечного кредита.

Если вы или ваш партнер имеете высокий доход (не менее 37 000 фунтов стерлингов в отдельности или 50 000 фунтов стерлингов в совокупности), вы также можете претендовать на получение ипотечного кредита с 5,5-кратным доходом. Это позволяет вам занимать в 5,5 раз больше вашего дохода без необходимости работать в профессиональной сфере.

Только подходящие кандидаты получают расширенный кредит

Если вы и ваш партнер покупаете вместе, и только один из вас работает в профессиональной сфере, то только они могут претендовать на расширенный кредит. Другой заявитель сможет занять только стандартную сумму — в 4-4,5 раза больше вашей зарплаты.

6) Уменьшите сумму, которую вам нужно купить, с помощью долевой собственности

Вместо того, чтобы пытаться получить ипотечный кредит на всю стоимость имущества, вы можете быстрее подняться по карьерной лестнице, купив долю дома через долевое владение. Существуют различные схемы совместного владения и частичной покупки, частичной аренды, но основная суть их работы заключается в том, что вы покупаете долю дома (обычно 10-75%), которая может быть с ипотекой или сразу. Затем вы будете платить арендную плату за долю дома, которой вы не владеете, вашему поставщику долевой собственности.

Со временем вы можете купить больше имущества, чтобы уменьшить сумму арендной платы, а также долю вашей собственности. Это называется лестничным ограждением и может осуществляться ежемесячными платежами или единовременно, когда вы будете готовы.

Это называется лестничным ограждением и может осуществляться ежемесячными платежами или единовременно, когда вы будете готовы.

Посмотрите, как вы можете быстрее подняться по карьерной лестнице с Tembo

В Tembo мы специализируемся на том, чтобы помочь покупателям узнать, как они могут позволить себе дом своей мечты и быстрее подняться по карьерной лестнице. Создав бесплатный план Tembo, вы моментально получите персональную рекомендацию обо всех схемах покупки, на которые вы можете иметь право.

Создать мой план TemboМогут ли кредиторы спросить, беременна ли я?

Нет, ипотечным кредиторам не разрешается спрашивать, беременны ли вы или находитесь в декретном отпуске, когда вы подаете заявку на ипотеку, поскольку это было бы дискриминацией в соответствии с Законом о равенстве 2010 года. Однако ожидается, что кредиторы примут во внимание будущие изменения в ваши приходы и расходы. И, конечно же, рождение ребенка может повлиять на каждый аспект ваших финансов.

Таким образом, хотя кредитор не может спросить, беременны ли вы, они могут спросить, знаете ли вы о каких-либо изменениях в ваших доходах или расходах в будущем. Если вы сообщите им, что вы беременны, андеррайтер обычно оценит ваши финансы, как если бы у вас уже был ребенок, чтобы гарантировать, что ипотека не станет недоступной после рождения вашего ребенка. Это означает, что они добавят иждивенца к вашей ипотеке.

Они могут спросить о следующем:

- Как долго будет длиться ваш отпуск по беременности и родам

- Планируете ли вы вернуться на работу на полный рабочий день

- Будет ли ваша зарплата такой же, когда вы вернетесь на работу

- Как сколько вы собираетесь потратить на уход за детьми

Они также могут попросить вашего работодателя предоставить им «письмо о намерениях», подтверждающее то, что вы им сказали. Эти вопросы могут показаться навязчивыми, но все они являются частью проверок доступности кредиторов.

Должен ли я сообщить ипотечному кредитору о своей беременности?

По закону вы должны декларировать любые существенные изменения, которые могут повлиять на вашу способность погашать кредит в будущем. Поскольку отпуск по беременности или родам обычно влияет на ваши финансы, обычно считается, что он попадает в эту категорию, и поэтому вам следует сообщить об этом своему ипотечному кредитору. Имейте в виду, что кредиторы ожидают, что вы подпишете декларацию о том, что вы правдиво заполнили заявку.

BulbIconВсегда сообщайте своему ипотечному консультанту или кредитору все, что повлияет на ваше финансовое положение в будущем.

Рождение ребенка — это огромное событие в жизни, которое изменит как вашу жизнь, так и ваше финансовое положение! По этой причине всегда будьте начеку. Ежегодно рождается более 600 000 детей, поэтому кредиторы очень привыкли к приложениям с материнским покрытием! Это не то, что вам нужно пытаться скрыть.

Что произойдет, если мой кредитор узнает, что я не сообщила о своей беременности?

В некоторых случаях недостоверность заявления на ипотеку может дать вашему кредитору основание отозвать свое предложение. Это может вызвать ненужный стресс во время процесса покупки дома, последнее, что вам нужно, это пытаться найти нового кредитора, когда у вас уже есть новый ребенок, о котором нужно заботиться!

Это может вызвать ненужный стресс во время процесса покупки дома, последнее, что вам нужно, это пытаться найти нового кредитора, когда у вас уже есть новый ребенок, о котором нужно заботиться!

Тем не менее, это было бы очень редко, если бы это произошло из-за, скажем, ранней нераскрытой беременности. Вашему кредитору будет сложно доказать, что вы знали о своей беременности на момент подачи заявления. Это может быть не так правдоподобно, если вам восемь месяцев!

Подробнее: Что делать, если ваша заявка на ипотеку отклонена?

Влияет ли декретный отпуск на мой перезакладной?

Да, декретный отпуск может повлиять на ваш перезакладной. Перезакладывание в декретном отпуске ничем не отличается от подачи новой заявки на ипотеку. Если вы перейдете к новому ипотечному кредитору, они проведут тест на доступность, чтобы убедиться, что вы можете позволить себе ипотеку, прежде чем соглашаться на переход. Пребывание в декретном отпуске может снизить вашу доступность, а это может означать, что вам может быть труднее перезаложить.

Некоторые люди предпочитают передать продукт своему существующему кредитору, а не пытаться переключиться на совершенно новую сделку. Передача продукта редко требует проверки доступности, если вы не продлеваете срок своей ипотеки или не пытаетесь высвободить капитал. Хотя это может быть относительно простой вариант, он не всегда самый рентабельный и может привести к тому, что вы упустите более выгодные сделки и более подходящие условия с другими кредиторами.

Сравнивая ипотечные кредиты от множества различных поставщиков, а не останавливаясь на текущем, вы можете сэкономить тысячи в течение срока действия ипотечного кредита.

Перед перезакладыванием в декретном отпуске рекомендуется поговорить со специалистом по ипотечному брокеру, таким как мы. Мы найдем кредитора, который будет учитывать вашу рабочую зарплату, а не того, кто ограничит сумму, которую вы можете занять.

Какие кредиторы примут мою полную зарплату?

Большинство британских кредиторов принимают заявки на ипотеку от женщин, находящихся в декретном отпуске, но у них могут быть другие критерии, которым необходимо соответствовать. Большинство кредиторов примут вашу полную зарплату, а не пособие по беременности и родам. Но они, как правило, хотят дату возвращения на работу и письмо, но в остальном это обычно довольно просто!

Большинство кредиторов примут вашу полную зарплату, а не пособие по беременности и родам. Но они, как правило, хотят дату возвращения на работу и письмо, но в остальном это обычно довольно просто!

Это потому, что 12-месячный провал не отражает всего срока вашей ипотеки, которая может быть погашена в течение 30-летнего периода.

- Например, Natwest будет учитывать вашу заработную плату при полной занятости при оценке доступности, но запросит подтверждение того, что вы планируете вернуться к работе на полную ставку.

- Generation Home примет 100% вашего дохода от возвращения к работе, если вы сможете доказать, что вернетесь к работе через 12 месяцев после подачи заявления. Вам также нужно будет показать, как вы собираетесь покрыть снижение дохода.

- Precise Mortgages попросит вашего работодателя письменно подтвердить, сколько вы будете зарабатывать, когда вернетесь на работу после декретного отпуска.

- Сантандер проверит, насколько доступной будет ваша ипотека, когда вы находитесь в декретном отпуске. Они также будут учитывать прогнозируемые расходы на уход за детьми, прежде чем принимать решение о кредитовании.

- Metro примет заработную плату по возвращении на работу при наличии дохода/сбережений для покрытия любого сокращения дохода. Письмо работодателя должно подтвердить дату возвращения на работу, доход, часы и отсутствие изменений в условиях занятости.

- По всей стране запросит последнюю платежную ведомость, которая показывает, что вы находитесь в декретном отпуске, например. Информация об установленной законом заработной плате по беременности и родам и платежная ведомость перед уходом в отпуск, в которой указана ваша полная заработная плата.

Посмотрите, что вы можете себе позволить с Tembo

Планируете новую ипотеку и нового ребенка? Получите персональную рекомендацию по ипотеке и узнайте, что вы можете взять в долг за считанные минуты.

Можете ли вы получить ипотечный кредит в декретном отпуске, если вы работаете не по найму?

Да, вы можете получить ипотечный кредит, если вы беременны или находитесь в декретном отпуске и работаете не по найму, но вам, возможно, придется прыгнуть через несколько дополнительных обручей, чем если бы вы работали на кого-то другого. Хотя критерии кредитора могут показаться несправедливыми, в конечном итоге они предназначены для того, чтобы люди не брали в долг больше, чем они могут себе позволить.

Кредитор захочет узнать, как повлияет на ваш бизнес и доход рождение ребенка. Если у вас есть сотрудники, которые будут держать все за вас, влияние на ваш доход может быть минимальным. Но если вы являетесь индивидуальным предпринимателем или самостоятельно управляете компанией с ограниченной ответственностью, это может затруднить вам выплату по ипотеке. Если вы беременны или покупаете дом в декретном отпуске, подумайте, сможете ли вы позволить себе ипотеку после рождения ребенка.

Это может быть комната, квартира или отдельный жилой дом. Можно купить и долю в квартире, если она последняя и после покупки все жилое помещение станет собственностью семьи, — такие сделки Пенсионный фонд обычно тоже согласовывает.

Это может быть комната, квартира или отдельный жилой дом. Можно купить и долю в квартире, если она последняя и после покупки все жилое помещение станет собственностью семьи, — такие сделки Пенсионный фонд обычно тоже согласовывает.

Этот вариант перестраивает ваш кредит, добавляя пропущенные платежи к основному балансу кредита. Ваш кредит будет продлен до 360 месяцев (30) лет. Автономная модификация кредита часто снижает ваши ежемесячные платежи на будущее кредита в дополнение к урегулированию вашей задолженности.

Этот вариант перестраивает ваш кредит, добавляя пропущенные платежи к основному балансу кредита. Ваш кредит будет продлен до 360 месяцев (30) лет. Автономная модификация кредита часто снижает ваши ежемесячные платежи на будущее кредита в дополнение к урегулированию вашей задолженности.