Как устроены паевые инвестиционные фонды: ETF, ОПИФ, БПИФ

Подбор активов для инвестиционного портфеля — дело тонкое. Нужно найти выгодные бумаги, а потом следить за их состоянием, оценивать риски и совершать сделки. Облегчить жизнь инвестора могут паевые инвестиционные фонды — ими управляют профессионалы, а инвестор только вкладывает деньги. Рассказываем, какие бывают фонды и как выбрать самый выгодный

Как работают паевые инвестиционные фонды

Представьте, что перед вами сотня тортов. Они большие, дорогие и не факт, что вкусные. Поэтому вы хотите собрать в тарелку по кусочку каждого угощения и просите официанта помочь с выбором. Если заменить торты на инвестиции, то ваш официант — паевой инвестиционный фонд.

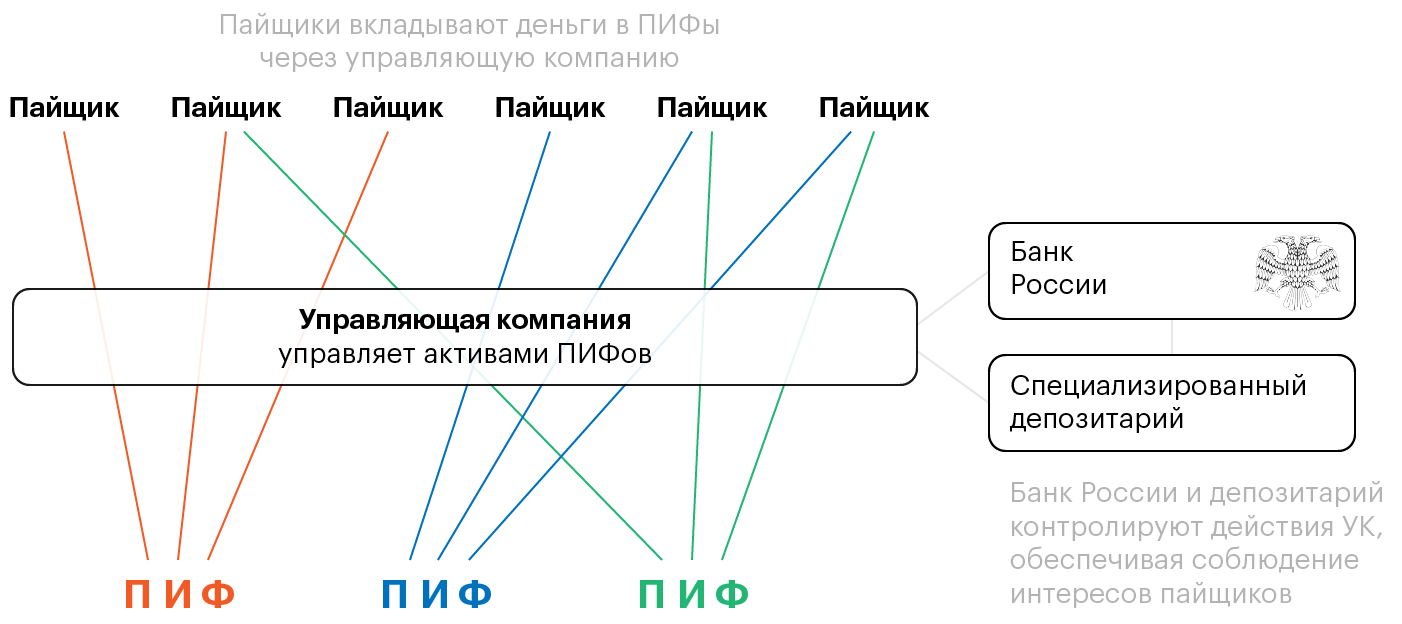

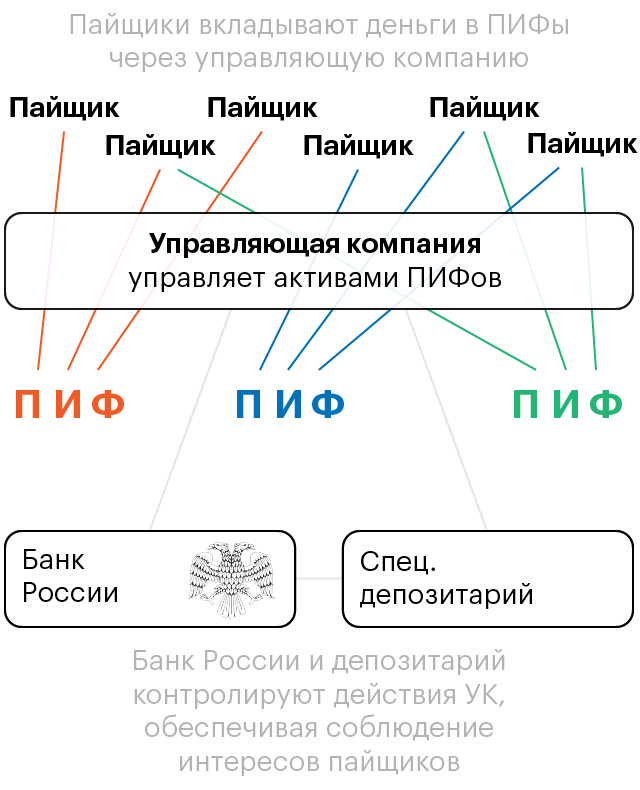

Паевые инвестиционные фонды (ПИФы) — это форма коллективных инвестиций, при которой деньги клиентов (пайщиков) объединяются и передаются в доверительное управление профессионалам. Управляющая компания формирует фонд и размещает средства в большой пакет различных активов: это могут быть акции, облигации, золото, недвижимость.

Например, Иван купил один пай за 10 000 ₽. Он выбрал ПИФ, инвестирующий в акции нефтедобывающих компаний, общая сумма активов которого составила 10 млн ₽. Получается, что Ивану теперь принадлежит 0,1% этих активов. Допустим, что целый год цены на нефть повышались, и в итоге фонд заработал 20% прибыли. Это значит, что Иван стал на 2000 ₽ богаче: теперь его пай стоит 12 000 ₽.

У каждого фонда есть управляющая компания, специалисты которой формируют портфель и управляют активами: покупают одни и продают другие, поддерживая баланс. Все процессы регулируются законодательством: работа фондов описана в Федеральном законе № 156 от 29.11.2001 «Об инвестиционных фондах».

Вкладываться в паевые инвестиционные фонды хорошо тем, что можно инвестировать и получать доход, не вдаваясь в подробности процесса. При этом доход от инвестиций в ПИФы не ограничен фиксированными процентными ставками и может быть выше инфляции или доходности по вкладам.

Кому подойдут ПИФы

- начинающим инвесторам, поскольку активами управляют опытные специалисты

- инвесторам, у которых нет времени для глубокого анализа рынка

- неквалифицированным инвесторам, желающим вложить деньги в ценные бумаги иностранных государств, которые им недоступны

Паи можно покупать и продавать так же, как и акции. Но бывают ограничения: паи некоторых фондов можно продавать и покупать только в определенные периоды — об этом ниже.

Виды паевых инвестиционных фондов

В основе всех паевых инвестиционных фондов схожая механика — коллективное инвестирование. Разные виды отличаются тем, где их можно купить и кому они доступны.

Паевые инвестиционные фонды вне биржи

Приобрести пай внебиржевого фонда можно у управляющей компании или через ее партнеров или агентов. При этом не обязательно быть опытным инвестором и разбираться в повестке: активами полностью распоряжается управляющая компания и берет за это комиссию.

Внебиржевые ПИФы различаются по времени, когда вкладчик может забрать вложения и прибыль:

- открытый ПИФ — в любой рабочий день

- интервальный ПИФ — в определенные даты, прописанные в договоре

- закрытый ПИФ — через определенное время, например, 5 лет

В Газпромбанке можно приобрести паи нескольких открытых ПИФов:

- ОПИФ «Газпромбанк — Облигации плюс» — с облигациями российских компаний

- ОПИФ «Газпромбанк — Акции» — с акциями российских компаний

- ОПИФ «Газпромбанк — Сбалансированный» — с акциями и облигациями

- ОПИФ «Газпромбанк — Электроэнергетика» — с акциями компаний, занимающихся генерацией, передачей и сбытом электроэнергии

- ОПИФ «Фонд Золота» — с золотом в специализированных хранилищах на территории России

- ОПИФ «Перспективные облигации» — с государственными и корпоративными облигациями

- ОПИФ «Фонд природных ресурсов» — с акциями компаний, добывающих природные ресурсы

Биржевые паевые инвестиционные фонды

Если вы торгуете на бирже через брокерский или индивидуальный инвестиционный счет (ИИС), вам доступны ETF (exchange traded fund) и БПИФ (биржевые паевые инвестиционные фонды). Это такие же коллективные инвестиции, но паи можно продавать и покупать внутри инвестиционного приложения. Как правило, комиссии тут меньше.

Это такие же коллективные инвестиции, но паи можно продавать и покупать внутри инвестиционного приложения. Как правило, комиссии тут меньше.

ETF зарегистрирован за рубежом — например, в США или Ирландии. Если он торгуется на Мосбирже, на него действуют законодательства двух разных стран — РФ и страны-эмитента. Это значит, что:

- законодательство другой страны может неожиданно измениться в худшую сторону для иностранных инвесторов, например введут санкции в отношении российских владельцев паев

- доходы от ETF могут облагаться налогами не только в России, но и в другой стране

Активы ETF чаще всего формируются на основе биржевого индекса, который отражает изменения стоимости бумаг в какой-либо отрасли, или просто «корзины» бумаг предприятий одного сектора. Например, фонд FXIT сформирован на основе индекса американских ИТ-компаний, куда входят акции Apple, Google, Microsoft и других. А в фонд iShares Global Energy ETF входят акции ведущих производителей энергии из Европы, Азии и Америки. Бывают фонды, куда входят облигации отдельных стран — например, Казахстана, или отдельные активы — например, золото.

Бывают фонды, куда входят облигации отдельных стран — например, Казахстана, или отдельные активы — например, золото.

Неквалифицированные инвесторы могут вкладывать в ETF, только если бумаги имеют 1-й и 2-й уровень биржевого листинга, то есть включены в соответствующие «списки доверия» отечественной биржи. Это значит, что активы таких фондов надежны и вкладываться в них безопасно.

БПИФы похожи на ETF, но находятся в юрисдикции Российской Федерации. Обычно в БПИФ входят акции и облигации крупных российских и мировых компаний. Например, в составе фонда «Газпромбанк — Фонд рублевых облигаций» облигации больших надежных предприятий, в том числе с государственным участием: «Автодора», «Транснефти», РЖД, «Алросы».

Преимущества и недостатки ПИФов

Паевые инвестиционные фонды — и биржевые, и небиржевые — отличаются от других инвестиционных активов. Разберемся подробнее в их плюсах и минусах.

Преимущества

- Простота для инвестора: активами управляют профессионалы, а значит, не нужно ежедневно наблюдать за рынком и вникать в подробности

- Доходность: как правило, вложения в ПИФ приносят больше дохода, чем, допустим, проценты по банковским вкладам.

- Возможность вложиться в самые разные компании. Акции некоторых предприятий, в том числе иностранных, могут стоить баснословных денег — покупать все по отдельности дорого. В составе пая их можно купить дешевле

- Доступность: в некоторые фонды можно начать вкладывать со 100 или 1000 ₽

- Налоговые льготы для ОПИФов. Если владеете открытым ПИФом больше 3 лет, можно не платить НДФЛ с дохода. Но есть исключения: если вложились в ПИФ до 2014 года или заработали на паях более 3 млн ₽ за каждый год владения, платить все-таки придется. С уплатой налогов поможет управляющая компания: рассчитает и удержит НДФЛ при погашении паев, если нужно

Недостатки

- Непредсказуемость. Хотя чаще всего ПИФы приносят доход, фондовый рынок переменчив. Во время сильных кризисов паи могут некоторое время не дорожать, а дешеветь

- Нет страхования. На паи, как и на другие инвестиции, не распространяется действие Агентства по страхованию вкладов — оно покрывает убытки только по вкладам и только до 1,4 млн ₽, если банк теряет лицензию.

Поэтому если управляющая компания потеряет лицензию или обанкротится, то вкладчикам не возместят потери

Поэтому если управляющая компания потеряет лицензию или обанкротится, то вкладчикам не возместят потери - Зависимость от геополитической ситуации. Как показала практика, вложения в иностранные акции могут быть заморожены — это касается и фондов, в портфеле которых были такие активы

Как выбрать подходящий ПИФ

Шаг 1. Выбрать управляющую компанию — именно она будет распоряжаться вашими деньгами. При выборе стоит обратить внимание на:

- Размер уставного капитала и общую стоимость активов под управлением компании. Чем их больше — тем надежнее компания

- Историю доходности фондов: по ней можно судить о качестве управления активами

- Размер комиссий за покупку и управление фондами

Изучить информацию об управляющих компаниях можно на сайте Национальной ассоциации участников фондового рынка (НАУФОР). Еще можно изучить авторитетные рейтинги управляющих компаний — например, рейтинг агентства «Эксперт РА».

Шаг 2. Убедиться, что у выбранной компании есть лицензия Центрального банка — проверить можно на сайте.

Шаг 3. Выбрать сам фонд. В зависимости от вашей стратегии инвестирования подойдут фонды с разным содержанием:

- ПИФ с облигациями — консервативным инвесторам

- ПИФ с акциями — инвесторам, ориентированным на повышенную доходность и готовым к рискам

- смешанный ПИФ с акциями и облигациями — всем

Шаг 4. Купить пай. Для этого можно обратиться в управляющую компанию или поискать понравившийся фонд на бирже и купить пай через ИИС.

Вопросы и ответы — Halyk Finance

Что такое паевой инвестиционный фонд (пиф)?

Паевой инвестиционный фонд – одна из форм коллективного вложения средств (инвестирования). Средства клиентов фонда передаются в доверительное управление управляющей компании, а она, в свою очередь, вкладывает их в ценные бумаги (например, облигации, ETF) или другие активы. Целью вложения средств в паевые фонды является получение дохода от роста стоимости таких активов. Активы фонда при этом являются общим имуществом владельцев паев, а размер доли каждого владельца пропорционален количеству принадлежащих ему инвестиционных паев.

Что такое инвестиционный пай?

Инвестиционный пай является именной ценной бумагой, удостоверяющей право его владельца на долю в имуществе, составляющем фонд. Пай существует в бездокументарном виде, а именно в виде электронной записи в реестре владельцев паев. Подтверждением того, что клиент стал владельцем пая, служит выписка из реестра, где указывается количество приобретенных паев.

В чем преимущества пифов как формы инвестирования?

Основное преимущество ПИФов состоит в том, что клиентам паевого инвестиционного фонда не нужно иметь специальные знания, обладать большими капиталами, чтобы воспользоваться преимуществами профессионального управления денежными средствами и зарабатывать на фондовом рынке.

Профессиональный управляющий вкладывает средства паевого фонда не в одну ценную бумагу, а в несколько – составляет так называемый инвестиционный портфель в соответствии со стратегией вложения средств, которая есть у каждого фонда и от которой зависит его потенциальная доходность. Так управляющий снижает риск получения убытка от инвестиций и повышает вероятность получения дохода (диверсифицирует вложения).

Так управляющий снижает риск получения убытка от инвестиций и повышает вероятность получения дохода (диверсифицирует вложения).

Кто такой пайщик?

Пайщиком является владелец инвестиционного пая.

Как можно заработать в паевых фондах?

Вкладывая средства в паевые инвестиционные фонды, клиент становится владельцем инвестиционных паев и получает потенциальную возможность заработать на росте их стоимости.

Стоимость пая фонда прямо зависит от рыночной стоимости активов (ценные бумаги, недвижимость или др.), в которые управляющий вкладывает средства фонда.

Доход по паям представляет собой разницу между стоимостью покупки пая и ценой его продажи. Таким образом, доход возникает в момент погашения пая, т. е. его продажи обратно Halyk Finance. Доходом также является дивиденд, который может быть выплачен по решению Совета директоров управляющей компании.

Что такое интервальный фонд?

Интервальные фонды – это фонды, паи которых могут быть куплены и погашены только в периоды времени, определенные правилами доверительного управления фондом.

В чем отличие паевых фондов от банковских депозитов?

Банк гарантирует выплату фиксированного дохода, который, как правило, является небольшим по отношению к сумме вклада. Клиент паевого фонда имеет потенциальную возможность получить прибыль от роста стоимости своих паев, не ограниченную фиксированным значением.

Банк обычно принимает вклад на фиксированный срок. Пайщики ИПИФ «Halyk-Валютный» могут предъявить к выкупу свои паи ежеквартально – 15 января, 15 апреля, 15 июля, 15 октября, и если на момент выкупа стоимость паев выросла, инвестор получит накопленный доход за вычетом возможной комиссии.

Наибольшую ставку банки предлагают для вкладов на большие суммы, а пайщики фонда находятся в равных условиях вне зависимости от размера взноса.

Гарантируется ли доходность вложений?

По Закону об инвестиционных и венчурных фондах, Управляющая компания не имеет права гарантировать доходность инвестиций. Инвестор должен знать, что доходность паевых инвестиционных фондов в прошлом не определяет ее в будущем, а также не гарантируется государством. Паевые фонды подходят физическим или юридическим лицам, которые готовы принять риски, связанные с инвестированием, в т.ч. риск получения убытка.

Инвестор должен знать, что доходность паевых инвестиционных фондов в прошлом не определяет ее в будущем, а также не гарантируется государством. Паевые фонды подходят физическим или юридическим лицам, которые готовы принять риски, связанные с инвестированием, в т.ч. риск получения убытка.

На какой срок рекомендуется вкладывать средства в паевые фонды?

Рекомендуемый срок вложения денежных средств в ИПИФ – от 1 года и более.

Паи одного фонда дают их владельцам равные права?

Каждый пай удостоверяет одинаковую долю собственности на имущество и одинаковые права.

Кредитный PIF Определение | Law Insider

означает счет, открытый Заемщиком под исключительным и исключительным контролем Административного агента в офисе Административного агента по адресу 200 Xxxx Xxxxxxx, Xxx Xxxx, Xxx Xxxx 00000, обозначенный как «Аккредитив Delphi». Аккаунт», который будет использоваться исключительно для целей, изложенных в настоящем документе.

означает любое Лицо, предоставившее Аккредитив Сервисера в соответствии с Разделом 4.02(b).

означает средство правовой защиты, которое IBM предоставит для обоснованной Претензии. Кредит доступности будет применяться в виде кредита или скидки к будущему счету на оплату подписки на Сервис.

означает, без дублирования, в любое время и в отношении любого Аккредитива, сумму (a) невыбранной номинальной суммы такого Аккредитива плюс (b) совокупную невыплаченную основную сумму всех Обязательств по возмещению Заемщики в это время подлежат оплате в отношении всех заимствований, сделанных по такому Аккредитиву. Для целей настоящего Соглашения считается, что Кредитор с возобновляемым кредитом или Кредитор с возобновляемым кредитом с инкрементной кредитной линией (кроме Кредитора-эмитента) имеет Обязательство по Аккредитиву на сумму, равную его доле участия в соответствующем Аккредитиве в соответствии с Разделом 2.03. , и считается, что такой Кредитор-эмитент имеет Обязательство по аккредитиву на сумму, равную его сохраненной доле в соответствующем аккредитиве после вступления в силу приобретения Револьверными кредиторами Кредитор), кроме такого Кредитора-эмитента своих долей участия в соответствии с Разделом 2.

03.

03.означает Лицо, предоставляющее гарантию или иную кредитную поддержку по форме и содержанию, разумно приемлемым для Административного агента, в отношении обязательств Привлеченного инвестора по внесению капитальных взносов инвестора.

означает любую сумму, уплаченную или подлежащую уплате Кредитором-эмитентом в качестве эмитента аккредитива по настоящему документу в результате тратты или иного требования об оплате по любому аккредитиву.

означает в любое время сумму, равную наименьшему из (a) совокупной суммы Обязательств по аккредитивам банков-эмитентов на данный момент, (b) 200 000 000 долларов США и (c) совокупной суммы Револьверных Кредитные обязательства, поскольку такая сумма может быть уменьшена в такой момент или ранее в соответствии с Разделом 2.05.

означает либо (a) предоставление денежного залога (в соответствии с документацией, разумно удовлетворяющей Агента, включая положения, в которых указывается, что сборы за Аккредитив и все комиссии, сборы, сборы и расходы, предусмотренные в Разделе 2.

11(k) Соглашение (включая любые авансовые платежи) будет продолжать начисляться, пока аккредитивы находятся в обращении), которые будут удерживаться Агентом в пользу возобновляемых кредиторов в размере, равном 105% от существующего на тот момент использования аккредитива, (b) предоставление Агенту документации, оформленной всеми бенефициарами по Аккредитивам, по форме и содержанию, разумно удовлетворяющей Агента и Банк-эмитент, прекращение всех прав таких бенефициаров по Аккредитивам или (c) предоставление Агенту резервного письма аккредитив по форме и содержанию, разумно удовлетворяющий Агента, от коммерческого банка, приемлемого для Агента (по его собственному усмотрению) в размере, равном 105% от существующего на тот момент Использования Аккредитива (при этом понимается, что Плата за Аккредитив и все предварительные сборы, указанные в Соглашении, будут продолжать начисляться, пока аккредитивы находятся в обращении, и любые такие начисляемые сборы должны составлять сумму, которая может быть использована по любому такому резервному аккредитиву).

11(k) Соглашение (включая любые авансовые платежи) будет продолжать начисляться, пока аккредитивы находятся в обращении), которые будут удерживаться Агентом в пользу возобновляемых кредиторов в размере, равном 105% от существующего на тот момент использования аккредитива, (b) предоставление Агенту документации, оформленной всеми бенефициарами по Аккредитивам, по форме и содержанию, разумно удовлетворяющей Агента и Банк-эмитент, прекращение всех прав таких бенефициаров по Аккредитивам или (c) предоставление Агенту резервного письма аккредитив по форме и содержанию, разумно удовлетворяющий Агента, от коммерческого банка, приемлемого для Агента (по его собственному усмотрению) в размере, равном 105% от существующего на тот момент Использования Аккредитива (при этом понимается, что Плата за Аккредитив и все предварительные сборы, указанные в Соглашении, будут продолжать начисляться, пока аккредитивы находятся в обращении, и любые такие начисляемые сборы должны составлять сумму, которая может быть использована по любому такому резервному аккредитиву).

означает одну или несколько гарантий Административного агента в пользу Эмитента аккредитива, гарантирующих или относящихся к обязательствам Заемщиков перед Эмитентом аккредитива по соглашению о возмещении, заявлению об аккредитиве или другому подобному документу в отношении любого аккредитива.

означает в любое время сумму, равную наименьшему из (a) совокупной суммы Сублимитов аккредитива эмитента на такое время и (b) Револьверной кредитной линии на такое время. Аккредитивная субкредитная линия является частью Револьверной кредитной линии, а не дополнением к ней. На Дату закрытия сумма Субкредита по аккредитиву составляет 25 000 000 долларов США.

означает совокупное обязательство Агента по предоставлению кредитов и авансов в соответствии с Разделом 3 настоящего Соглашения и выдаче Аккредитивов-Гарантий в соответствии с Разделом 5 настоящего Соглашения для Возобновляемых Заемщиков на общую сумму 15 000 000,00 долларов США.

означает, без дублирования, в любое время и в отношении любого Аккредитива, сумму (a) Заявленной суммы такого Аккредитива плюс (b) совокупную невыплаченную основную сумму всех Обязательств по возмещению Заемщик в это время подлежит оплате в отношении всех заимствований, сделанных по такому аккредитиву.

Для целей настоящего Соглашения считается, что Кредитор (кроме Кредитора, действующего в качестве Агента) имеет Обязательство по Аккредитиву на сумму, равную его доле участия в соответствующем Аккредитиве в соответствии с Разделом 2.4.(i), и считается, что Кредитор, действующий в качестве Агента, несет Обязательство по Аккредитиву на сумму, равную его сохраненной доле участия в соответствующем Аккредитиве, после вступления в силу приобретения Кредиторами, не являющимися Кредитором, действующим в качестве Агента, их доли участия в соответствии с таким разделом.

Для целей настоящего Соглашения считается, что Кредитор (кроме Кредитора, действующего в качестве Агента) имеет Обязательство по Аккредитиву на сумму, равную его доле участия в соответствующем Аккредитиве в соответствии с Разделом 2.4.(i), и считается, что Кредитор, действующий в качестве Агента, несет Обязательство по Аккредитиву на сумму, равную его сохраненной доле участия в соответствующем Аккредитиве, после вступления в силу приобретения Кредиторами, не являющимися Кредитором, действующим в качестве Агента, их доли участия в соответствии с таким разделом.означает на момент их определения все обязательства, фактические или условные, Заемщика в отношении Кредитных аккредитивов, включая сумму (a) Обязательств по возмещению и (b) совокупную неиспользованную сумму номинальная сумма непогашенных кредитных аккредитивов.

Ипотечные кредиты Ипотечные кредиты, в отношении которых кредитор, а не заемщик приобрел первичную ипотечную гарантию и взимает с соответствующего заемщика процентную премию.

означает ипотечный кредит, предоставленный Государственным кредитором Заемщику в соответствии с настоящим Соглашением о займе Заемщика, с максимальной основной суммой Суммы займа Заемщика, что подтверждается Примечанием Заемщика.

означает аккредитив, который не является исполнительным аккредитивом.

означает аванс, предоставленный Банком-эмитентом или любым Кредитором с возобновляемым кредитом в соответствии с Разделом 2.03(c).

имеет значение, указанное в Разделе 13.1(e) Соглашения.

означает аккредитивы, покупку товаров или другие гарантии, которые время от времени либо (a) выдаются или открываются Кредитором за счет Заемщика или любого Должника, либо (b) в отношении которых Кредитор согласился возместить эмитенту ущерб или гарантировать эмитенту исполнение Заемщиком своих обязательств перед таким эмитентом.

означает 5 000 000 долларов.

означает кредитную линию, описанную в разделе «КРЕДИТНАЯ ЛИНИЯ» ниже.

означает платеж, произведенный банком-эмитентом в соответствии с аккредитивом.

означает на любую дату определения совокупную сумму, доступную для получения по всем непогашенным аккредитивам на такую дату (если сумма какого-либо аккредитива автоматически увеличится в будущем, такая совокупная сумма, доступная для в настоящее время вступает в силу любое такое увеличение в будущем) плюс совокупные Обязательства по возмещению и Займы по аккредитиву на такую дату.

означает любое кредитное соглашение или кредит на пополнение оборотного капитала между Компанией и/или ее Дочерними компаниями и одним или несколькими кредиторами, поскольку такое кредитное соглашение или кредит на пополнение оборотного капитала могут быть изменены, продлены, продлены, заменены, рефинансированы, реструктурированы, заменены, дополнены или иным образом изменены (в том числе с другими кредиторами) время от времени, независимо от того, было ли какое-либо другое кредитное соглашение или кредитная линия оборотного капитала или любая его часть неисполненной или действующей на момент такого изменения, продления, продления, замены, рефинансирования, реструктуризации, замены, дополнения или модификации.

означает в отношении любого банка-эмитента в любое время сумму, указанную напротив наименования такого банка-эмитента в Приложении I к настоящему документу под заголовком «Обязательство по аккредитиву» или, если такой банк-эмитент заключил одно или несколько Уступка и акцепт, указанные для такого банка-эмитента в Реестре, который ведет Административный агент в соответствии с Разделом 9.07(d), в качестве «Обязательства по аккредитиву» такого банка-эмитента, поскольку такая сумма может быть уменьшена в такое время или ранее в соответствии с Раздел 2.05.

означает подъемный трос, созданный в соответствии с Разделом 2.2.

Capital Bank Group объявляет о завершении сделки с ПИФ по выпуску 63 млн акций из капитала Группы

Capital Bank Group сообщает о завершении сделки с ПИФ по выпуску 63 млн акций из капитала ГруппыCapital Bank Group объявляет о завершении сделки с ПИФом по выпуску 63 млн акций из капитала Группы

Capital Bank Group, ведущий банк в Иордании, Ираке и регионе, объявил об успешном завершении всех процедур по андеррайтингу 63 миллионов акций Саудовского государственного инвестиционного фонда (PIF), что эквивалентно 23,97% капитала Группы, оцененного в JOD. 131,2 млн. Сделка была завершена после выполнения всех условий, предшествующих заключению договора о подписке, и получения необходимых разрешений от регулирующих органов, что делает ПИФ стратегическим инвестором группы.

131,2 млн. Сделка была завершена после выполнения всех условий, предшествующих заключению договора о подписке, и получения необходимых разрешений от регулирующих органов, что делает ПИФ стратегическим инвестором группы.

Председатель Capital Bank Group Бассем Халил Аль-Салем заявил, что вхождение PIF в качестве стратегического инвестора в Capital Bank Group считается важным шагом, подчеркивающим звездную репутацию группы как лидера банковского сектора в регионе.

По словам Аль-Салем, инвестиции PIF позволят Группе продолжать реализацию своей амбициозной стратегии расширения и продвигать продукты и услуги, которые она предлагает в настоящее время. Это также укрепит планы цифровой трансформации Группы, которые связаны с внедрением передовых электронных услуг и цифровых решений.

Аль-Салем добавил, что Группа планирует ускорить свои операции в Ираке и усилить свое присутствие в Королевстве Саудовская Аравия через свою дочернюю компанию, Национальный банк Ирака. Кроме того, ожидается, что это партнерство создаст новые возможности для бизнеса и расширит услуги, предлагаемые организациями Группы, присутствующими в крупнейших экономиках региона, особенно услуги и продукты, предлагаемые инвестиционным подразделением Группы — Capital Investments, расположенным в Иордании, Ирак. , и Объединенные Арабские Эмираты.

, и Объединенные Арабские Эмираты.

Главный исполнительный директор Capital Bank Group Давод Аль Гул подтвердил, что инвестиции PIF приведут к тому, что общий акционерный капитал Группы приблизится к 600 миллионам иорданских динаров, а общие активы, как ожидается, достигнут примерно 6,5 миллиардов иорданских динаров. Он добавил, что сделка придаст Группе необходимый импульс для выхода на новые рынки, увеличит пропускную способность бизнеса и предоставит ей доступ к сети некоторых из лучших региональных и мировых банков-корреспондентов, а также доступ к недорогому финансированию, которое положительно отразится на прибыльности Группы и ее способности выплачивать акционерам дивиденды в большем объеме.

Еще новости

30 мая 2023 г.

Сотрудники Capital Bank отмечают Международный день гражданской службы раздачей продуктовых наборов

По случаю Международного дня гражданской службы сотрудники Capital Bank приняли участие в волонтерской акции по раздаче продуктовых наборов, организованной благотворительной организацией «Ткиет Ум Али», в рамках эффективного и долгосрочного партнерства между двумя сторонами.

Поэтому если управляющая компания потеряет лицензию или обанкротится, то вкладчикам не возместят потери

Поэтому если управляющая компания потеряет лицензию или обанкротится, то вкладчикам не возместят потери

03.

03. 11(k) Соглашение (включая любые авансовые платежи) будет продолжать начисляться, пока аккредитивы находятся в обращении), которые будут удерживаться Агентом в пользу возобновляемых кредиторов в размере, равном 105% от существующего на тот момент использования аккредитива, (b) предоставление Агенту документации, оформленной всеми бенефициарами по Аккредитивам, по форме и содержанию, разумно удовлетворяющей Агента и Банк-эмитент, прекращение всех прав таких бенефициаров по Аккредитивам или (c) предоставление Агенту резервного письма аккредитив по форме и содержанию, разумно удовлетворяющий Агента, от коммерческого банка, приемлемого для Агента (по его собственному усмотрению) в размере, равном 105% от существующего на тот момент Использования Аккредитива (при этом понимается, что Плата за Аккредитив и все предварительные сборы, указанные в Соглашении, будут продолжать начисляться, пока аккредитивы находятся в обращении, и любые такие начисляемые сборы должны составлять сумму, которая может быть использована по любому такому резервному аккредитиву).

11(k) Соглашение (включая любые авансовые платежи) будет продолжать начисляться, пока аккредитивы находятся в обращении), которые будут удерживаться Агентом в пользу возобновляемых кредиторов в размере, равном 105% от существующего на тот момент использования аккредитива, (b) предоставление Агенту документации, оформленной всеми бенефициарами по Аккредитивам, по форме и содержанию, разумно удовлетворяющей Агента и Банк-эмитент, прекращение всех прав таких бенефициаров по Аккредитивам или (c) предоставление Агенту резервного письма аккредитив по форме и содержанию, разумно удовлетворяющий Агента, от коммерческого банка, приемлемого для Агента (по его собственному усмотрению) в размере, равном 105% от существующего на тот момент Использования Аккредитива (при этом понимается, что Плата за Аккредитив и все предварительные сборы, указанные в Соглашении, будут продолжать начисляться, пока аккредитивы находятся в обращении, и любые такие начисляемые сборы должны составлять сумму, которая может быть использована по любому такому резервному аккредитиву).

Для целей настоящего Соглашения считается, что Кредитор (кроме Кредитора, действующего в качестве Агента) имеет Обязательство по Аккредитиву на сумму, равную его доле участия в соответствующем Аккредитиве в соответствии с Разделом 2.4.(i), и считается, что Кредитор, действующий в качестве Агента, несет Обязательство по Аккредитиву на сумму, равную его сохраненной доле участия в соответствующем Аккредитиве, после вступления в силу приобретения Кредиторами, не являющимися Кредитором, действующим в качестве Агента, их доли участия в соответствии с таким разделом.

Для целей настоящего Соглашения считается, что Кредитор (кроме Кредитора, действующего в качестве Агента) имеет Обязательство по Аккредитиву на сумму, равную его доле участия в соответствующем Аккредитиве в соответствии с Разделом 2.4.(i), и считается, что Кредитор, действующий в качестве Агента, несет Обязательство по Аккредитиву на сумму, равную его сохраненной доле участия в соответствующем Аккредитиве, после вступления в силу приобретения Кредиторами, не являющимися Кредитором, действующим в качестве Агента, их доли участия в соответствии с таким разделом.