Понимание периода окупаемости в финансовом анализе

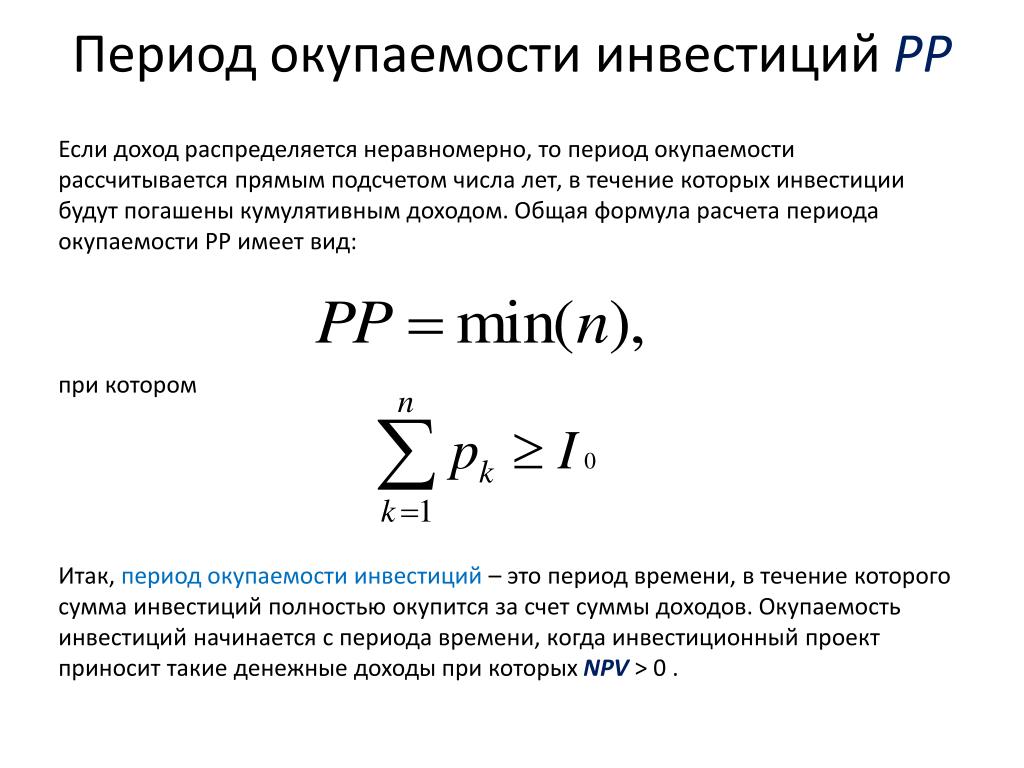

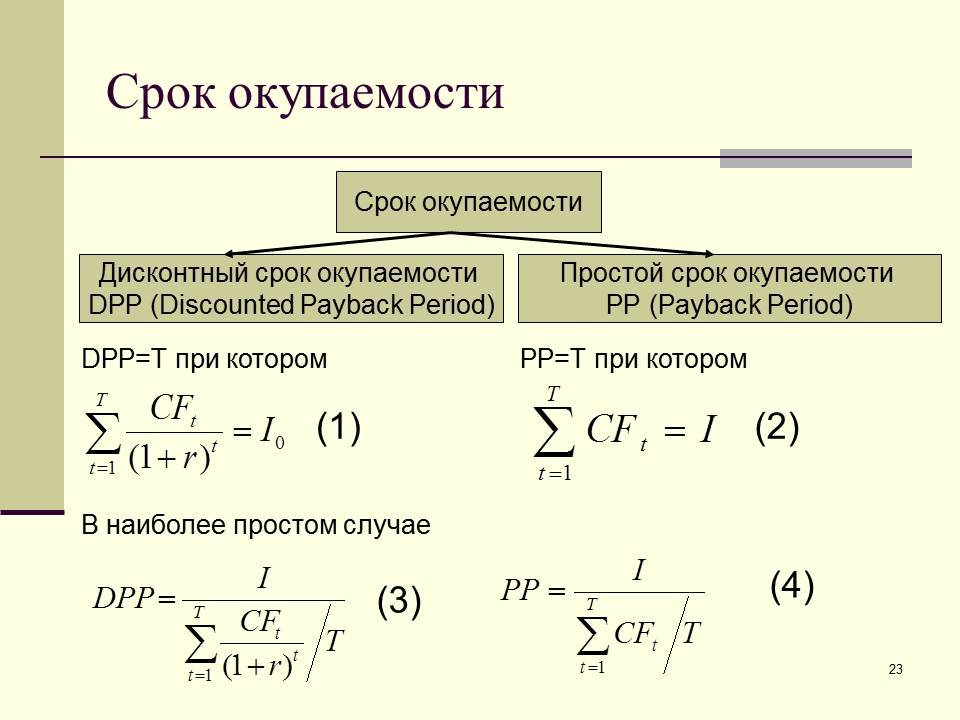

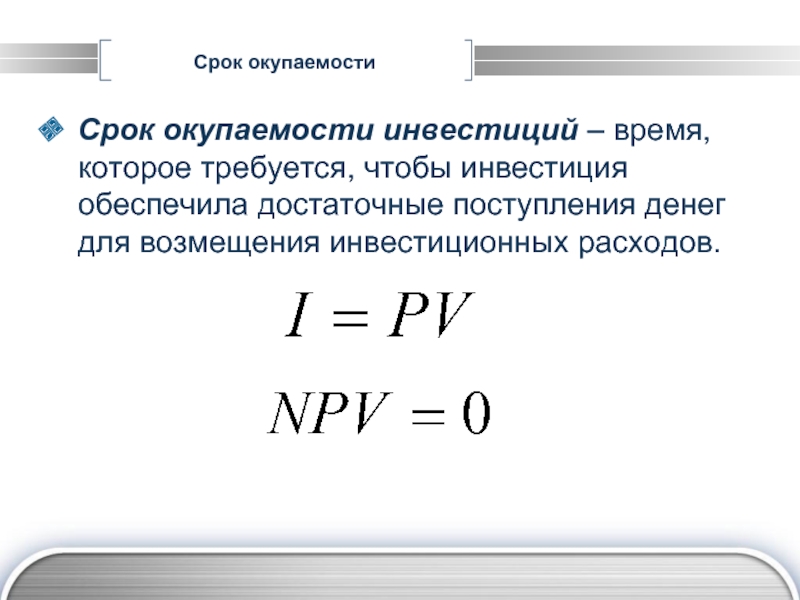

Любая деятельность требует вложений. Прежде чем инвестировать в бизнес, вы должны понимать, через какое время ваш доход превысит первоначальные затраты. Рассмотрим подробнее такое важное финансовое понятие, как срок окупаемости, как он рассчитывается, а также положительные и отрицательные стороны этого метода. Каков срок окупаемости? Срок окупаемости — это время, за которое ваш заработок покрывает ваши начальные затраты. Момент, когда ваша прибыль от бизнеса становится положительной, является точкой окупаемости. До этого момента инвестиции убыточны. Чем раньше вы получите прибыль, тем лучше для вас или ваших инвесторов. Более длительный период означает более высокие риски. В этом материале мы рассказываем об основной формуле расчета срока окупаемости. Простое правило периода окупаемости не очень гибкое и предназначено скорее для общих расчетов, чем для точного анализа. Простая формула не учитывает временную стоимость денег и игнорирует тот факт, что предприятия могут получать разную прибыль в разные периоды. Если вы хотите получить более точную оценку, вы можете использовать так называемый дисконтированный срок окупаемости. Его формула сложнее, потому что для нее нужно больше данных.

Простая формула не учитывает временную стоимость денег и игнорирует тот факт, что предприятия могут получать разную прибыль в разные периоды. Если вы хотите получить более точную оценку, вы можете использовать так называемый дисконтированный срок окупаемости. Его формула сложнее, потому что для нее нужно больше данных. Так, более длительные сроки окупаемости могут быть у стартапов, поскольку данных о годовом доходе нет или мало, а также у крупных корпораций, которые планируют расширять/растить или оптимизировать производство. Поэтому, чтобы понять, хорош ли период окупаемости, изучите контекст. Как рассчитать срок окупаемости? Базовая формула периода окупаемости довольно проста для понимания. Именно поэтому этот метод привлекателен для инвесторов и финансовых специалистов. Имея всего несколько фрагментов данных о проекте, вы можете определить его привлекательность и рентабельность инвестиций.

Так, более длительные сроки окупаемости могут быть у стартапов, поскольку данных о годовом доходе нет или мало, а также у крупных корпораций, которые планируют расширять/растить или оптимизировать производство. Поэтому, чтобы понять, хорош ли период окупаемости, изучите контекст. Как рассчитать срок окупаемости? Базовая формула периода окупаемости довольно проста для понимания. Именно поэтому этот метод привлекателен для инвесторов и финансовых специалистов. Имея всего несколько фрагментов данных о проекте, вы можете определить его привлекательность и рентабельность инвестиций.Формула срока окупаемости

Стандартная схема расчета срока окупаемости выглядит следующим образом: Стоимость инвестиций / Годовой денежный поток = Срок окупаемости То есть, чтобы определить момент, когда ваши вложения окупятся, нужно стоимость первоначальных вложений разделить на среднюю прибыль в течение года. Эта формула применима к различным областям.

Пример расчета периода окупаемости

Давайте ответим: «Как вы рассчитываете срок окупаемости?» с простым примером. Представьте, что ваши первоначальные инвестиции составляют 2 миллиона долларов. Компания, в которую вложены эти деньги, генерирует $50 000 в год. Таким образом, срок окупаемости данного проекта составляет четыре года. Это хороший срок? Однозначно сказать нельзя, ведь его оценка зависит от размера бизнеса, особенностей его работы и даже региона. Например, для B2B-предприятий 12 месяцев — отличный показатель, а 24 месяца считается как раз приемлемым. Если у малых и B2C компаний срок окупаемости составляет 1 месяц, это отличный показатель, тогда как приемлемым считается 12 месяцев. Применение этой простой формулы периода окупаемости может оказаться сложным при начальных расчетах. В таких случаях может быть сложно определить пожизненную стоимость всего проекта и годовой доход из-за небольшого количества исторических данных. Более того, небольшие компании, которые только стартовали, могут вообще не окупиться. Преимущества и недостатки периода окупаемости Расчет срока окупаемости является важным шагом в определении направления инвестиций. Мы подробнее рассмотрим плюсы и минусы этого подхода, чтобы вы могли принять взвешенное решение и спланировать действия с помощью формирователя бюджета.

Если у малых и B2C компаний срок окупаемости составляет 1 месяц, это отличный показатель, тогда как приемлемым считается 12 месяцев. Применение этой простой формулы периода окупаемости может оказаться сложным при начальных расчетах. В таких случаях может быть сложно определить пожизненную стоимость всего проекта и годовой доход из-за небольшого количества исторических данных. Более того, небольшие компании, которые только стартовали, могут вообще не окупиться. Преимущества и недостатки периода окупаемости Расчет срока окупаемости является важным шагом в определении направления инвестиций. Мы подробнее рассмотрим плюсы и минусы этого подхода, чтобы вы могли принять взвешенное решение и спланировать действия с помощью формирователя бюджета.Преимущества метода

У этого подхода есть несколько плюсов, которые делают его удобным для предпринимателей и инвесторов:- Расчет срока окупаемости прост и не требует анализа большого количества данных.

- С помощью этой метрики вы можете быстро сравнить несколько направлений инвестирования.

- Вы можете отказаться от самых рискованных и сомнительных проектов (с большим сроком).

- Наглядно демонстрирует потенциальную прибыльность бизнеса.

Недостатки метода

Хотя описанный подход имеет ряд преимуществ, финансовые эксперты выделяют несколько минусов, которые необходимо учитывать при анализе:- Простота формулы приводит к тому, что не учитываются некоторые важные детали, такие как временная стоимость денег и дополнительные денежные потоки.

- Некоторые активы имеют короткий срок службы и не приносят дохода после периода окупаемости.

- В расчетах не учтены дополнительные затраты на оптимизацию деятельности предприятия, паузы в производстве, изменение конъюнктуры рынка, в частности потребительского спроса, сезонных колебаний, конкуренции.

- В этом подходе используются показатели среднего дохода, что делает невозможным точный анализ.

- Формула ориентирована исключительно на определение того, когда окупятся первоначальные инвестиции, и не помогает определить конечную рентабельность всего бизнеса.

- Используйте формулу для общего анализа рынка.

- Учитывайте другие важные факторы, такие как дополнительные денежные потоки и временная стоимость денег.

- Изучите контекст и особенности компании.

- После общего анализа используйте более точные методы, такие как NPV и IRR.

Вам также может понравиться

Советы по бухгалтерскому учету для малого бизнеса: что это такое и как это работает

Советы по бухгалтерскому учету для малого бизнеса: что это такое и как это работает Основная трудность…

Инвестиционные стратегии для создания долгосрочного богатства

Инвестиционные стратегии для создания долгосрочного богатства Долгосрочное планирование – это грамотный подход к формированию…

Финансовое планирование: ключ к достижению финансовой свободы

Финансовое планирование: ключ к достижению финансовой свободы Финансовое планирование является одним из гарантов…

Метод периода окупаемости с неравномерными или изменяющимися денежными потоками

Учитесь на знаниях сообщества. Эксперты добавляют свои идеи в эту совместную статью на основе ИИ, и вы тоже можете.

Эксперты добавляют свои идеи в эту совместную статью на основе ИИ, и вы тоже можете.

Это новый тип статьи, которую мы начали с помощью ИИ, и эксперты продвигают ее вперед, делясь своими мыслями непосредственно в каждом разделе.

Если вы хотите внести свой вклад, запросите приглашение, поставив лайк или ответив на эту статью. Узнать больше

— Команда LinkedIn

Последнее обновление: 06.07.2023

Метод периода окупаемости является простым способом оценки рентабельности инвестиционного проекта. Он измеряет, сколько времени требуется проекту для возмещения его первоначальных затрат за счет денежных потоков, которые он генерирует. Однако что, если денежные потоки неравномерны или многократно меняют знак в течение жизни проекта? Как вы рассчитываете срок окупаемости в таких случаях? В этой статье вы узнаете, как справиться с этими проблемами и некоторыми ограничениями метода периода окупаемости.

Неравномерные денежные потоки

Если денежные потоки проекта неравномерны, т. е. их сумма меняется из года в год, вы все равно можете использовать метод периода окупаемости, суммируя денежные потоки до тех пор, пока они не сравняются или не превысят начальная стоимость. Например, предположим, что вы инвестируете 10 000 долларов в проект, который генерирует денежные потоки в размере 2 000, 4 000, 3 000 и 5 000 долларов в первые четыре года соответственно. Срок окупаемости составляет 2,5 года, потому что вы возвращаете 10 000 долларов после второго года (2 000 долларов + 4 000 долларов + 4 000 долларов/2).

2 вклада

Множественная смена знака

Если денежные потоки проекта меняют знак более одного раза, т. е. с положительного на отрицательный или наоборот, вы можете столкнуться с более чем одним периодом окупаемости. Это связано с тем, что проект может иметь несколько начальных затрат и несколько точек безубыточности. Например, предположим, что вы инвестируете 10 000 долларов США в проект, генерирующий денежные потоки в размере 5 000 долларов США, -3 000 долларов США, 4 000 долларов США и -2 000 долларов США в течение первых четырех лет соответственно. Первый период окупаемости составляет один год, потому что вы возвращаете 10 000 долларов после первого года (5 000–10 000 долларов). Второй период окупаемости составляет 3,25 года, потому что вы получаете еще 10 000 долларов после третьего года (5 000 — 3 000 долларов + 4 000 долларов + 4 000 долларов/4).

Например, предположим, что вы инвестируете 10 000 долларов США в проект, генерирующий денежные потоки в размере 5 000 долларов США, -3 000 долларов США, 4 000 долларов США и -2 000 долларов США в течение первых четырех лет соответственно. Первый период окупаемости составляет один год, потому что вы возвращаете 10 000 долларов после первого года (5 000–10 000 долларов). Второй период окупаемости составляет 3,25 года, потому что вы получаете еще 10 000 долларов после третьего года (5 000 — 3 000 долларов + 4 000 долларов + 4 000 долларов/4).

Как выбрать

Если вы сталкиваетесь с несколькими периодами окупаемости проекта, как вы решаете, какой из них использовать? Один из подходов заключается в использовании кратчайшего периода окупаемости, поскольку он подразумевает наименьший риск и наибольшую ликвидность. Другой подход заключается в использовании среднего периода окупаемости, поскольку он отражает общую эффективность проекта. Однако у обоих подходов есть недостатки, поскольку они игнорируют временную стоимость денег и денежные потоки после периода окупаемости.

Альтернативные методы

Метод периода окупаемости полезен для отбора проектов на основе их риска и ликвидности, но его недостаточно для ранжирования проектов на основе их прибыльности. Поэтому вы можете захотеть использовать другие методы, которые учитывают временную стоимость денег и денежные потоки в течение всего жизненного цикла проекта, такие как метод чистой приведенной стоимости (NPV) или метод внутренней нормы доходности (IRR). Эти методы могут помочь вам сравнить проекты с различными схемами денежных потоков и выбрать те, которые обеспечивают максимальную отдачу от инвестиций.

Независимые проекты

Если у вас есть несколько независимых проектов на выбор, то есть они не конкурируют и не влияют друг на друга, вы можете применить метод периода окупаемости к каждому проекту отдельно и принять все те, которые соответствуют вашим требованиям Период окупаемости. Однако вам также следует учитывать масштаб и сроки проектов, поскольку они могут повлиять на ваш бюджет и ограничения денежных потоков. Например, проект с более коротким периодом окупаемости, но более высокой начальной стоимостью может оказаться неосуществимым, если у вас ограниченные средства.

Например, проект с более коротким периодом окупаемости, но более высокой начальной стоимостью может оказаться неосуществимым, если у вас ограниченные средства.

Зависимые проекты

Если у вас есть несколько зависимых проектов на выбор, то есть они конкурируют друг с другом или влияют друг на друга, вы не можете применить метод периода окупаемости к каждому проекту отдельно и принять все те, которые соответствуют желаемому периоду окупаемости . Вместо этого вы должны ранжировать проекты по срокам их окупаемости и выбирать лучший из них. Однако это может быть неоптимальным, поскольку метод периода окупаемости не учитывает разницы в денежных потоках после периода окупаемости. Например, проект с более длительным периодом окупаемости, но более высокой чистой приведенной стоимостью может быть более прибыльным, чем проект с более коротким периодом окупаемости, но более низкой чистой приведенной стоимостью.

Вот что еще нужно учитывать

Здесь можно поделиться примерами, историями или идеями, которые не вошли ни в один из предыдущих разделов.