Овердрафт в Сбербанке для физических лиц

Клиенты Сбербанка имеют возможность использовать заёмные денежные средства со своей зарплатной карты. В этой статье будет рассказано всё про овердрафт на карте Сбербанка: преимущества, недостатки, подключение.

Условия подключения овердрафта в Сбербанке

Овердрафт — это особый вид кредита, подключаемый к карте Сбербанка. При этом, он имеет определённый лимит и на балансе карты никак не отображается. Использовав кредитную сумму, баланс карты уходит в минус.

Овердрафт привязывается к зарплатной карте во время ее оформления или подключается позже.

Кроме этого, овердрафт имеет и другие существенные отличия:

- нет льготного периода, как у обычных кредиток;

- сроки погашения имеют строгие ограничения. Если их превысить, то банк насчитает сумму комиссии;

- овердрафт нельзя отключить самостоятельно;

- сложно контролировать сумму перерасхода денежных средств.

Как видим, овердрафт это аналог кредитки в более простом использовании. С картой, имеющей овердрафт, можно «уходить в минус» на фиксированную сумму. За использование денежных средств банка начисляются проценты.

Возможно ли подключение услуги для физических лиц

В настоящий момент, овердрафт доступен только для юридических лиц. В то время, как, для физических он может подключаться только на зарплатную карту при условии, что организация клиента заключит договор о данной услуге с банком.

Для ИП можно заключить соглашение с банком о предоставлении услуги овердрафта на карте. При этом, для каждого клиента устанавливается своя сумма лимита и процент годовых.

В настоящий момент, процент за использование овердрафта установлен в размере от 12%.

Подробнее об условиях и порядке подключения услуги для юридических лиц — на странице Сбербанка.

Что нужно для подключения услуги?

Чтобы активировать услугу, необходимо выполнить одно из действий:

- открыть счёт для бизнеса и производить по нему операции;

- иметь в Сбербанке зарплатную карту.

В зависимости от суммы заработных начислений или платёжеспособности организации, будет предложена сумма займа на карточке.

Расчёт предложенной суммы и сроков овердрафта

Овердрафт на карте Сбербанка может быть согласован и оформлен таким образом:

- обработка данных и анализ финансовых возможностей;

- вычисление наиболее подходящей суммы займа;

- определение процента по кредиту;

- расчёт сроков погашения;

- консультация по правилам использования, процентам и санкциям;

- подписание договора.

Личный кабинет Сбербанк Онлайн можно использовать только для заявки на овердрафт, но посетить отделение банка все равно придется.

Каждый клиент может принять своё собственное решение в необходимости овердрафта на карте Сбербанка, исходя из целесообразности этой услуги.

sberbankgid.ru

Что такое плата за овердрафт в Сбербанке

ПАО Сбербанк предлагает услугу кредитования расчетного счета при недостатке или отсутствии денежных средств на нем. При овердрафте можно потратить на оплату товаров, услуг и пр. дополнительную сумму, сверх той, что есть на карте.Что такое плата за овердрафт в Сбербанке — тема статьи.

Особенности услуги овердрафта в Сбербанке

Овердрафт хорошо знаком юридическим лицам (компаниям, организациям) и частным предпринимателям. Сейчас овердрафт доступен и для тех из нас, кто не владеет бизнесом. Услуга может быть активирована только при наличии дебетовой карты. Что вы получаете, подключив овердрафт? Определенный размер заемных средств, которые можно потратить следующим образом:

Сейчас овердрафт доступен и для тех из нас, кто не владеет бизнесом. Услуга может быть активирована только при наличии дебетовой карты. Что вы получаете, подключив овердрафт? Определенный размер заемных средств, которые можно потратить следующим образом:- перевести их в наличные;

- перечислить родственнику или другу;

- оплатить покупки, если не хватает собственных средств.

Овердрафт — это не стандартная кредитка. Подключившись к услуге следует быть готовым:

- оплачивать проценты сразу, с первого дня расходования;

- использовать заемные средства без льготного периода;

- погашать потраченные средства в период, указанный в договоре;

- погашение денежных средств осуществляется в автоматическом режиме.

Плата за овердрафт

Овердрафт подключается по определенной схеме и требует личного присутствия. Услуга не может быть активирована, если не предоставить банку документальное подтверждение своего уровня дохода. Выписки с места работы используются в качестве доказательства платежеспособности. На подключение услуги можно рассчитывать, имея депозиты, счета и получая зарплату в Сбербанке. Для активации услуги и начислении заемных средств требуется подписать соответствующий договор.

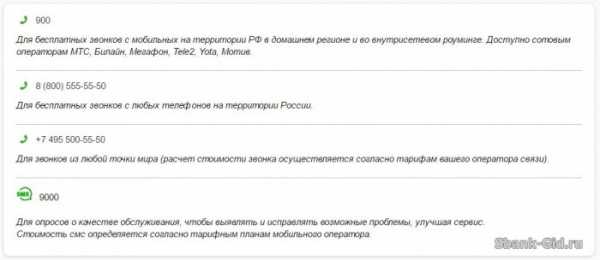

На подключение услуги можно рассчитывать, имея депозиты, счета и получая зарплату в Сбербанке. Для активации услуги и начислении заемных средств требуется подписать соответствующий договор. Многие не знают, что такое плата за овердрафт в Сбербанке. Чтобы разобраться в причине списания неизвестной суммы с карты, следует убедиться, что овердрафт активирован на карте. Можно позвонить на номер горячей линии или обратиться в отделение банка за разъяснениями.

Подробней об услуге овердрафт от Сбербанка (видео)

sbank-gid.ru

Овердрафт в Сбербанке для физических лиц

Использование овердрафта предоставляет клиентам Сбербанка, а именно физическим лицам, перехватить деньги, что называется, “до получки”, не занимая для этого у своих знакомых. Таков вид займа предоставляют своим клиентам многие банки страны, но одними из самых выгодных условий по нему обладает Сбербанк, программы которого доступны широкому кругу населения страны. Но для того, чтобы человек решил, стоить или нет брать овердрафт в Сбербанке – нужно предварительно ознакомить со всеми условиями договора.

Что такое

Вообще, это разрешенное или неразрешенное превышение расходов средств на счете. Как правило, под этим словом понимается один из видов кредита. Такой заем для физических лиц еще называют кредитом «до получки». Только при погашении этого вида кредита нельзя растягивать платежи на несколько месяцев. В течении месяца (а точнее до конкретной даты) сумма кредита должна быть внесена на карту вместе с процентами (можно частями).Но зато на следующий месяц вы опять можете пользоваться банковскими средствами. Овердрафт бывает разрешенный (официальный) и неразрешенный.

Разрешенный

Условия для пользования услугой.

– Необходимые документы: Заявление, паспорт, подтверждение регулярного дохода.

– Счет в банке. Кредитный счет потенциальному заемщику “привязывается” к действующему счету, где клиент хранит свои средства. В основном, это лицевой счет карты (не путать с номером карты). Карта должна быть зарплатной или чтобы на нее регулярно вы получали свой доход. То есть к действующей карте создается определенный кредитный лимит (рассчитывается каждому индивидуально). Если у вас на счете не хватает средств, то вы можете в рамках кредитного лимита совершать покупки или снимать средства в банкомате. Погашение задолженности происходит при каждом зачислении на счет (если лимит был использован) автоматически и, естественно, с процентами за пользование кредитом. Так и получается, что как бы пользуетесь кредитом в счет своих будущих доходов – берете в долг у самого себя.

– Ежемесячный доход. Исходя из его размера рассчитывается и лимит овердрафта – 40 % от среднемесячного дохода за последние 3 месяца.

– Процентные ставки – 18 % годовых по овердрафту в рублях и 16% в валюте (долларах и евро).

– Договор на пользование услугой можно заключить как самостоятельно так и в рамках зарплатного проекта с предприятием,

Неразрешенный овердрафт

Многие сталкивались с ситуацией, когда вы обнаруживаете у себя на карте баланс со знаком минус. Или вы знаете, что вам на карту должна была поступить определенная. Вам приходит СМС о поступлении средств и тут же о каком-то списании. Что делать? Вы в панике. Вы звоните в банк, а вам говорят, мол, извините, у вас по счету образовался неразрешенный овердрафт и средства ушли на его погашение.

Попробуем растолковать вам, что такое неразрешенный овердрафт в Сбербанке и из-за чего он может случиться

Все операции, которые вы совершаете по карте, проходят два параллельных пути. Они проходят по вашему лицевому счету, который открывается к карте и куда изначально идут поступления средств (это который 20 знаков), и по счету самой карты (это номер карты). Так вот, когда вы совершаете операции в магазине в банкомате (когда предъявляете саму карту), то в сначала списываете средства со счета карты, затем информация по операции (транзакция) идет в процессинговый центр и отражается по лицевому счету. Иногда этот путь может занять до 3-х суток. И вот тут то и может сложиться такая ситуация, когда операция списания по карте уже прошла, а по счету нет. Остатки тогда разнятся.

И если в этот момент совершить безналичную операцию списания по лицевому счету (например, по постановлению судебных приставов или в счет погашения кредита или коммунальных платежей, оплату за мобильный банк), то эти операции списания пройдут (ведь на счете еще есть деньги), а вот когда придет транзакция, то списывать будет нечего. На счете образуется неразрешенный овердрафт и баланс счета уходит в минус. При поступлении средства приходят сначала на лицевой счет и тут же списываются в счет погашения овердрафта.

Что же делать чтобы избежать такой ситуации? Следите за своими поступлениями и расходами. Если вы знаете, что у вас с карты должны списываться суммы, например в погашение кредита или в оплату коммунальных платежей (если вы оформили длительное поручение в банке на данную услугу). То не бегите в банкомат снимать все средства с карты, как только вам приходит СМС с информацией об операции зачисления на вашу карту.

Главное помните что любой овердрафт – это кредит, а значит, вы берете средства в долг и вам все равно придется их возвращать. Да еще и с процентами.

21credit.ru