Лизинг оборудования для ИП и юридических лиц

Далеко не всегда предприятие может позволить себе извлечь значительную сумму на приобретение оборудования в лизинг. В таком случае наиболее рациональным решением будет покупка оборудования в лизинг на выгодных условиях, что и предлагает наша компания. Сразу после уплаты первоначально взноса Вы сможете пользоваться оборудованием, а со временем — приобрести его в собственность. Компания ООО «Открытая линия» поможет Вам приобрести строительное оборудование для любой сферы промышленности на индивидуальных условиях.

Компания в цифрах

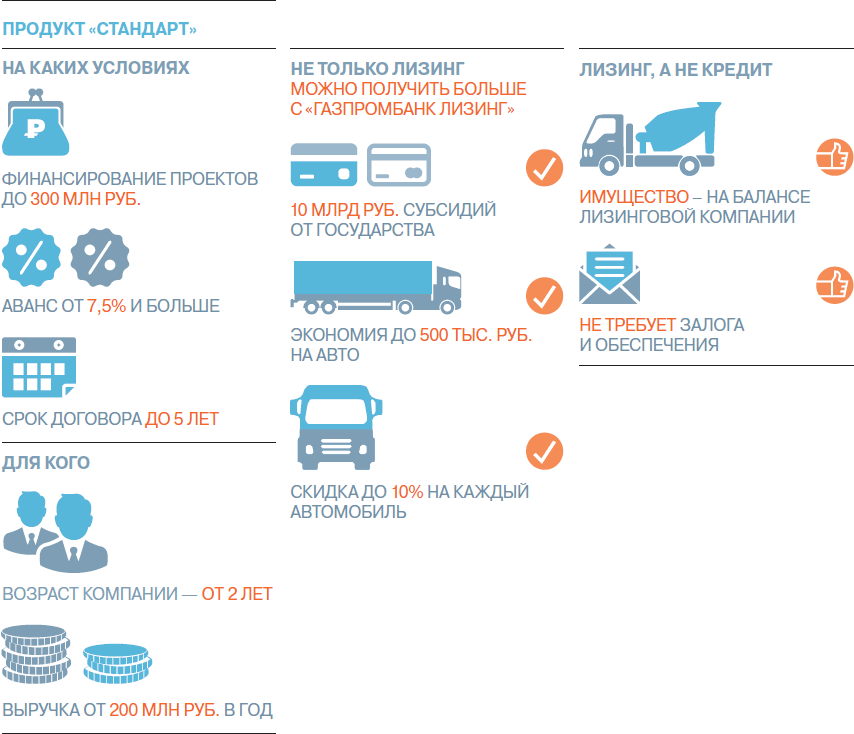

- Рассмотрение заявки за 3 часа

- Срок лизинга — до 60 месяцев

- Получение оборудования в пользование через 1-2 дня

- Более 1230 одобренных заявок за 4 месяца

Условия

- Выпуск оборудования — не ранее 2000 года;

- Первоначальный платеж в размере от 20% до 90%;

- Валюта договора — доллары США;

- Валюта платежа — белорусские рубли;

- Минимум необходимых документов.

Этапы заключения сделки

Плюсы лизинга

- Без поручителей и множества справок

- Рассмотрение и заключение сделки в течение 1 дня

- Любая сумма финансирования

- 78% одобренных заявок

- Оформление документов производит лизинговая компания

Недостатки банка

- Большое количество необходимых документов;

- Проценты, пени и спрятанные комиссии, с которыми сложно самостоятельно разобраться;

- Оплата за все оформление документов и снятие/перевод наличных на вашей стороне;

- Длительный срок рассмотрения заявки — около 7 дней;

- За нарушение графика платежей — штрафы;

- 34% одобренных заявок.

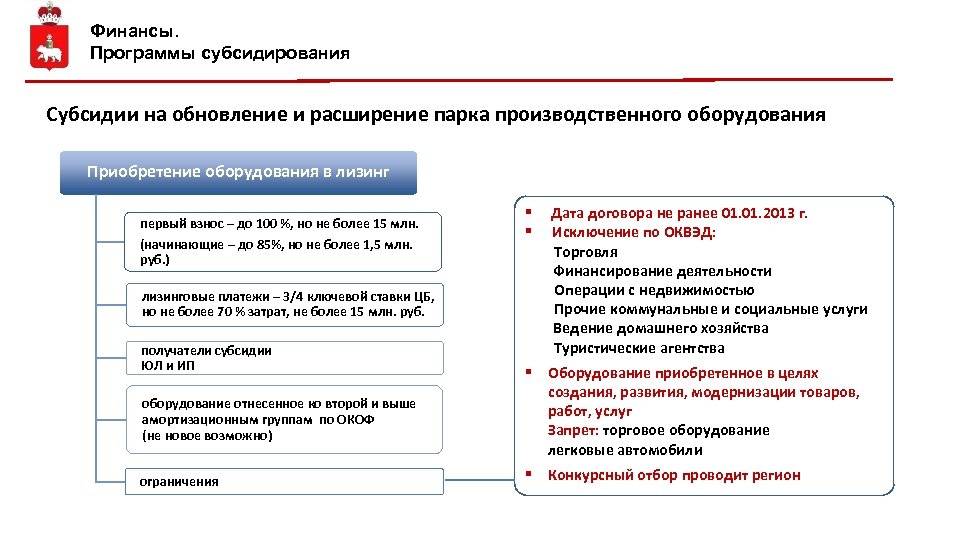

Преимущества покупки производственного оборудования в лизинг

- Свобода в выборе типа и года выпуска оборудования.

- Отсутствие необходимости вносить дополнительный залог лизингодателю для оформления договора лизинга.

- Оперативное оформление договора лизинга.

- Возврат НДС по лизинговым платежам.

- Сохранение инвестиционной привлекательности компании лизингополучателя.

Также Вы можете заполнить заявку на лизинг и отправить ее на наш электронный адрес [email protected]

О нашей компании

Узнать подробностиБолее 12 лет компания ООО «Открытая линия» помогает развивать бизнес предприятиям крупного, среднего и малого бизнеса. Наша работа построена на профессионализме и индивидуальном подходе к каждому конкретному клиенту. Лизинг оборудования позволяет быстро и комфортно производить модернизацию производственных мощностей предприятий различных сфер деятельности с минимальным первоначальным взносом.

Производители оборудования предлагают широкий выбор техники в лизинг для юридических и физических лиц под любые цели и потребности. Мы рассматриваем заявки, как правило, в течение трех часов с момента подачи, а подписать договор и получить предмет лизинга часто можно в тот же день. С подробной информацией об условиях предоставления лизинга вас ознакомят наши менеджеры.

Наши сайты

back.generalleasing.bygeneralleasing.by

Наши клиенты

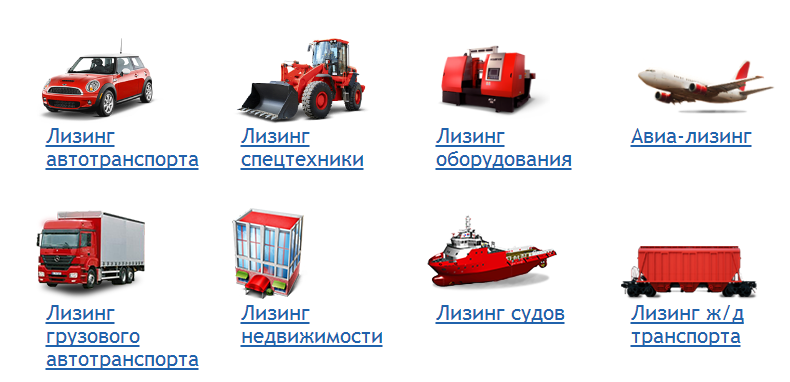

Наши услуги

Трактор в лизинг

Поможем подобрать лучший вариант трактора для вашего предприятия.

Лизинг строительного оборудования

Заключаем договор лизинга на любое строительное оборудование, необходимое Вашему предприятию.

Лизинг грузовых автомобилей

Финансируем в лизинг б/у и новые автомобили.

Выбирайте автомобиль, а наши специалисты произведут расчет платежей по лизингу.

Выбирайте автомобиль, а наши специалисты произведут расчет платежей по лизингу.Лизинг сельхозтехники

Отечественные и зарубежные производители предлагают широкий выбор транспорта под любые задачи. Заключить лизинг сельскохозяйственной техники с нами просто и выгодно.

Часто задаваемые вопросы про лизинг оборудования

Что нужно, чтобы купить оборудование в лизинг юридическому лицу?

Чтобы купить оборудование в лизинг, юридическим лицам необходим базовый пакет документов: правоустанавливающие документы компании, копии гражданских паспортов руководителя организации и главного бухгалтера, финансовая отчетность за последний отчетный период.

Что такое лизинг простыми словами?

Это приобретение техники или оборудования в долгосрочную аренду, которая подразумевает последующий выкуп техники или оборудования в собственность или юридическим лицом.

Какое время займет рассмотрение заявки?

Рассмотрение заявки займет от трех часов до одного дня.

В какой валюте будут производится платежи?

Заключение договора производится в долларах США, а ежемесячные выплаты — в белорусских рублях.

Каковы основные требования к юридическому лицу как к лизингополучателю?

Наша компания предъявляет следующие требования:

- возраст вашей компании должен быть от 1 года;

- положительные финансовые показатели компании за последний отчетный период.

Наши партнеры

Партнеры компании — поставщики и производители оборудования для различных сфер производства. Сотрудничество в сфере лизинга оборудования для юридических лиц — приоритетное направление развития взаимодействия.

Лизинг оборудования для малого бизнеса и ИП в Минске и Беларуси

Лизинг оборудования для малого бизнеса и ИП в Минске и БеларусиЛизинг оборудования для бизнеса и ИП

Лизингодатель

ООО «Внешнеэкономическая Лизинговая Компания»

Стоимость

Формируется исходя из цены поставщика (продавца) предмета лизинга

Производитель

Производитель, официальный дилер (поставщик, продавец)

Срок лизинга

От 1 года до 5 лет с правом досрочного погашения

Авансовый платеж

От 15% до 40% от контрактной стоимости предмета лизинга

Остаточная стоимость

1% от стоимости предмета лизинга и может быть изменена в рамках, установленных законодательством

Валюта договора

Белорусские рубли, доллары США, Евро

1. Документы, подтверждающие правовой статус субъектов хозяйствования:

1.1. Устав с изменениями и дополнениями к нему, свидетельство о государственной регистрации

1. 2. Копии лицензий на лицензируемые виды деятельности

2. Копии лицензий на лицензируемые виды деятельности

1.3. Разрешение вышестоящего органа на приобретение необходимого имущества в лизинг и согласие на передачу имущества в залог банку- кредитору — при необходимости.

1.4. В случае ходатайства хозяйственного общества о совершении сделки лизинга, относящейся в соответствии с законодательством Республики Беларусь к категории крупных, — документы, подтверждающие принятие уполномоченным органом хозяйственного общества решения согласно требованиям Закона Республики Беларусь «О хозяйственных обществах» и его учредительным документам

1.5. Копия документа, подтверждающего назначение руководителя на должность (приказ, решение собственников, участников, прочее), контракт с директором (документы на продление полномочий).

1.6. Копия паспортных данных директора и главного бухгалтера (две последние страницы).

2. Документы, характеризующие финансовое состояние предприятия:

2.1. Баланс предприятия и приложения к балансу, подписанные руководителем и главным бухгалтером:

• годовой (за прошлый год): формы № 1, № 2, № 3, № 4, № 5, № 6 (с пояснительной запиской)

• квартальные (на последнюю отчетную дату): формы №1 и №2.

2.2. На дату последнего баланса:

• расшифровки дебиторской и кредиторской задолженностей (по форме, предоставленной лизинговой компанией) — в привязке к данным последнего квартального баланса

3.3. На дату предоставления документов (оперативная информация):

• Информация по оборотам по текущим счетам предприятия в банках (суммированная помесячно) за последние 6 месяцев

• Расшифровка задолженности по кредитам, займам, лизингу и прочим обязательствам

Примечание: все предоставленные копии документов должны быть заверены печатью и подписаны директором или лицом, им уполномоченным.

Режим платежей по договору лизинга осуществляется согласно Приложению к договору лизинга.

Все платежи, оплаченные Лизингодателю Лизингополучателем до получения им в лизинг предмета лизинга, являются предоплатой (авансом). После передачи предмета лизинга в финансовую аренду Лизингополучателю, стороны подписывают дополнительное соглашение к настоящему договору о порядке начисления на предметы лизинга амортизации по оплаченной авансом сумме.

Лизинговая ставка рассчитывается, исходя из условий кредитного договора, который будет заключен Лизингодателем с банком-кредитором.

Вознаграждением (доходом) Лизингодателя является денежная сумма, определяемая как разница между общей суммой лизинговых платежей по настоящему договору и частью общей суммы лизинговых платежей, возмещающей расходы Лизингодателя.

Размеры установленных платежей и, соответственно, цена договора лизинга могут изменяться по письменному соглашению сторон, а также Лизингодателем в одностороннем порядке в случае изменения банком-кредитором ставки по кредитному договору, обеспечивающему приобретение предмета лизинга, при изменении банком-кредитором тарифов по обслуживанию кредитных договоров, тарифной политики страховой организации, изменения действующего законодательства.

Выкупной платеж оплачивается Лизингополучателем исключительно на основании отдельного Договора выкупа предмета лизинга.

Лизингополучатель имеет право вносить платежи ранее сроков, обозначенных в Приложении. В этом случае вносимые суммы засчитываются в счет очередных платежей.

Лизингополучатель с письменного согласия Лизингодателя имеет право на досрочное 100% погашение платежей, но при этом передача предмета лизинга в собственность Лизингополучателя будет возможна не ранее одного года с момента его передачи в лизинг Лизингополучателю согласно отгрузочным документам.

Лизингополучатель возмещает Лизингодателю в составе платежей все (действующие и вновь вводимые в соответствии с законодательством) налоговые и иные обязательные платежи. В случае введения в соответствии с законодательством налоговых и иных обязательных платежей, имеющих отношение к предмету лизинга, уплата которых производится Лизингодателем, они подлежат возмещению Лизингополучателем.

Лизинг оборудования – это оптимальное решение для бизнеса, позволяющее приобрести все необходимые производственные мощности, не переплачивая денежных средств и не внося всю сумму заранее. Взять в лизинг можно все оборудование, необходимое для организации высокоэффективного производства.

Взять в лизинг можно все оборудование, необходимое для организации высокоэффективного производства.

Разновидности оборудования, которое можно брать таким способом

К такому оборудованию, которое можно взять в лизинг, как для ИП, так и для предприятий среднего (крупного) уровня, относятся:

различные сельскохозяйственные агрегаты;

станки и конвейерные линии;

станки с ЧПУ и многое другое, вплоть до офисной техники.

Порядок оформления остается неизменным, а характерная особенность метода заключается в возможности приобрести все необходимое для организации высокоэффективного производства с минимальными финансовыми вложениями. Единственное, на что необходимо обратить внимание – требование многих лизингодателей в обязательном страховании оборудования. А это, соответственно, делает стоимость лизинга оборудования несколько более высокой для малого бизнеса и других категорий приобретателей.

Очевидные преимущества

Приобретать в лизинг оборудование – настоящая палочка-выручалочка для малого бизнеса.![]() У данного метода масса преимуществ по сравнению с обычной покупкой в кредит:

У данного метода масса преимуществ по сравнению с обычной покупкой в кредит:

На приобретение оборудования не потребуется существенных финансовых вложений.

Можно купить те станки, которые при обычном варианте покупки были бы недоступны.

Лучшие поставщики услуг предлагают лизингополучателям лучший график платежей, который составляется с учетом индивидуальных особенностей пользователя.

Пользоваться техникой и оборудованием можно сразу же после внесения первого взноса. Следовательно, производство не будет простаивать.

Выгодное предложение

Наша специализированная Внешнеэкономическая лизинговая компания предлагает всем заинтересованным в покупке оборудования в лизинг пользователям, лучшие условия в соотношении цены и качества. Главный принцип, который мы применяем – это учитывание индивидуальных возможностей клиентов, а также создание для них наилучших условий совместного развития.

Предлагаем ознакомиться с перечнем оборудования, передаваемого в лизинг и сделать лучший выбор!

Смотреть также: лизинг коммерческого транспорта.

Подробнее о лизинге

VLC, 2021

design by PG

5 видов аренды оборудования для вашего бизнеса

Капитальная аренда / Финансовая аренда / Выкуп за 1 долларМожет также называться номинальной арендой или арендой с выкупом (1 доллар США). Преимущество этих договоров аренды заключается в фиксированных ежемесячных платежах, но при этом гарантируется возможность приобретения оборудования по номинальной цене при заключении договора аренды. При таком типе аренды отсутствует неопределенность в отношении стоимости оборудования на момент заключения договора аренды, поскольку условия выкупа обычно являются частью первоначального соглашения.

- Финансовая аренда может не соответствовать требованиям I.R.S. правила вычета.

- Арендатор считается владельцем оборудования (в отличие от аренды FMV) и сохраняет полный контроль над остаточной стоимостью.

- Арендатор может амортизировать оборудование.

- Арендатор учитывает оборудование как актив, а арендные платежи как обязательства в своем балансе.

Узнайте больше о лизинге оборудования!

Продажа/обратная аренда: (позволяет использовать ваше оборудование для получения оборотного капитала) Финансирование продажи с обратной арендой — это уникальный и эффективный метод получения капитала для нужд вашего бизнеса. Вы используете свое оборудование, чтобы получить столицу. Есть много потенциальных преимуществ для вашего бизнеса, если вы выберете этот вариант. При продаже с обратной арендой вы можете продолжать использовать свое оборудование, поэтому производительность никогда не снизится, а ваш доход останется постоянным. Дополнительный капитал, который вы получаете, может быть использован для расширения вашего бизнеса и увеличения доходов, поскольку его можно использовать для любых целей. Предприятия, которые используют это в качестве варианта капитала, могут получить до 37% экономии на налогах. Поскольку вы будете сдавать свое оборудование обратно в лизинг, полный ежемесячный платеж не облагается налогом на 100%.

Получить одобрение на финансирование продажи с обратной арендой несложно, поскольку для получения этой формы финансирования не требуется никакого дополнительного залога, кроме вашего оборудования. Существует также балансовая выгода, потому что активы, с которых вы платите налоги, преобразованные в условные обязательства, также могут снизить налоги. Больше капитала высвобождается для предприятий, которые осуществляют продажу с обратной арендой, потому что оборудование больше не финансируется в обычном банке и не сокращает кредитные линии, которые у вас есть в банках. Вы можете использовать эти дополнительные кредитные линии, чтобы расширить свой бизнес наиболее эффективным способом. Есть гибкие условия, которые могут соответствовать бюджету вашего бизнеса. Эти сроки могут составлять 36, 48 и 60 месяцев в зависимости от ваших потребностей.

Настоящая аренда или аренда рабочего оборудования: (также известная как аренда по справедливой рыночной стоимости) Наиболее примечательной особенностью этого вида аренды является то, что его структура не предусматривает полной выплаты стоимости оборудования, как это кейс в аренде типа «Финанс». Два общих теста:

Два общих теста:

- Срок аренды, как правило, не превышает 75% ожидаемого срока полезного использования оборудования.

- Текущая стоимость арендных платежей не должна превышать 90% от справедливой рыночной стоимости оборудования с использованием дополнительной стоимости заимствования арендатором.

Существенным преимуществом является то, что ежемесячные платежи также меньше, чем при финансовой аренде (см. выше) или даже при банковском кредите. Как правило, арендатор либо возвращает оборудование по завершении договора аренды, либо ему может быть предоставлена возможность приобрести оборудование у арендодателя по «справедливой рыночной стоимости». Платежи по такой структуре аренды рассматриваются (налоговым управлением США) как арендные платежи и, следовательно, являются операционными расходами, не облагаемыми налогом на 100%. Кроме того, в качестве арендных платежей ни актив, ни соответствующее ему обязательство не должны отражаться в балансе компании. Арендодатель оставляет за собой право амортизировать оборудование. Особенности окончания аренды:

Арендодатель оставляет за собой право амортизировать оборудование. Особенности окончания аренды:

- Арендатор может иметь возможность продолжить аренду оборудования

- Арендатор может иметь возможность «повторно сдать в аренду» оборудование

Эта опция окончания аренды устанавливает обязательную покупную цену, обычно выражаемую в процентах, т.е. «10% пут». Это метод снижения арендных платежей в течение срока аренды без создания неизвестного риска прекращения аренды как для арендодателя, так и для арендатора. Как и в наших программах, лизинговые платежи фиксированы.

Аренда оборудования TRAC Аренда TRAC — это особый тип настоящей аренды, который обычно используется для «дорожных» транспортных средств, таких как грузовики, тракторы и прицепы. Специальные положения I.R.S. Кодекс допускает заранее установленную остаточную стоимость (в отличие от «будущей, справедливой рыночной стоимости»), которая может быть оговорена заранее, сохраняя при этом «полную вычитаемую стоимость» настоящей аренды.

- Этот вид аренды обычно дешевле, чем другие виды аренды или традиционное банковское финансирование.

- Арендодатель сохраняет за собой право на любую амортизацию.

Позвоните или напишите нам сегодня, чтобы узнать больше о различных вариантах аренды оборудования и о том, что лучше всего подходит для вашего бизнеса.

1-800-763-3021

[email protected]

Принимая решение о том, является ли Лизинг оборудования правильным шагом для вашей компании, помните об этих семи преимуществах .

УЗНАТЬ БОЛЬШЕ

Узнайте, что говорят наши клиента о лизинге оборудования с SouthStar Capital. Кроме того, реальные истории успеха роста бизнеса с лизингом оборудования.

УЗНАТЬ БОЛЬШЕ

Подходит ли вам лизинг оборудования?

При рассмотрении вопроса о том, является ли Лизинг оборудования правильным решением для получения оборотного капитала для вашего бизнеса, задайте себе следующие вопросы.

УЗНАТЬ БОЛЬШЕ

Узнайте, что такое Лизинг оборудования , как это работает, какие преимущества и как SouthStar Capital может помочь направить вас в принятии решения.

УЗНАТЬ БОЛЬШЕ

«Южная звезда использовала мое имеющееся оборудование в качестве залога и оформила для нас аренду нового оборудования, тем самым удвоив наши мощности! От начала до конца, они были там, чтобы провести нас через весь процесс и ответить на все наши вопросы».

– Маркус, владелец производственного предприятия

Типы лизинга оборудования: определения и характеристики

Финансирование оборудования может быть отличным вариантом для владельцев бизнеса, которым необходимо дорогостоящее оборудование для улучшения или расширения своей деятельности. Для ученых это означает поставку в лабораторию специализированного или обновленного оборудования, которое может помочь ускорить критически важные исследования и разработки. Лизинг оборудования, особый вид финансирования, бывает разных видов.

Лизинг оборудования, особый вид финансирования, бывает разных видов.

Арендаторы могут выбрать один из нескольких типов аренды оборудования, в том числе:

- Операционная аренда

- Финансовая аренда

- Аренда опционов на покупку

- Возвратный лизинг

- Аренда TRAC

Если вы планируете аренду, важно знать характеристики каждого типа аренды. Это может помочь вам принять решение, которое соответствует вашим потребностям в финансировании и оборудовании.

Типы аренды оборудования

Каждый тип аренды оборудования отличается. Знание основ важно, если вы думаете об аренде. Давайте рассмотрим каждый тип более подробно, начиная с операционной аренды и финансовой аренды, двух основных типов аренды оборудования или, более конкретно, двух основных типов классификации аренды. Оттуда мы углубимся в классификации аренды, которые относятся к двум основным типам.

Операционная аренда

Операционная аренда — это договор, который позволяет одной компании использовать оборудование другой компании в обмен на фиксированные ежемесячные платежи в течение определенного периода времени. Чтобы классифицировать аренду как операционную, необходимо выполнить ряд критериев; один из наиболее отчетливых критериев включает передачу права собственности или, в случае операционной аренды, его отсутствие.

Чтобы классифицировать аренду как операционную, необходимо выполнить ряд критериев; один из наиболее отчетливых критериев включает передачу права собственности или, в случае операционной аренды, его отсутствие.

Другими словами, когда арендатор и арендодатель заключают договор операционной аренды, арендодатель сохраняет право собственности на оборудование в течение и после срока аренды, а арендатор учитывает аренду и ее платежи как операционные расходы, подлежащие вычету из налогооблагаемой базы. которые могут помочь уменьшить их налогооблагаемый доход. (Большинство договоров операционной аренды имеют опционы на покупку, но вы не обязаны использовать их как арендатор.)

Поскольку платежи и арендованное оборудование рассматриваются как операционные расходы, этот вид аренды часто сравнивают с арендой. Однако, в отличие от аренды, операционная аренда обычно имеет более длительный срок, от 12 месяцев до 5 лет.

Операционная аренда также может называться арендой по справедливой рыночной стоимости (FMV), если в нее включена возможность приобрести оборудование в конце срока аренды по его справедливой рыночной стоимости. По этому типу договора арендатор имеет право, но не обязанность, приобрести инструмент по его справедливой рыночной стоимости.

По этому типу договора арендатор имеет право, но не обязанность, приобрести инструмент по его справедливой рыночной стоимости.

Этот тип аренды очень удобен, когда вы не планируете хранить инструмент в течение длительного времени из-за риска устаревания или предстоящего сдвига в исследованиях, и хотя операционная аренда может длиться всего год, некоторые лизинговые компании, как и Excedr, арендует оборудование на более длительный срок, от двух до пяти лет. Хотя ставки и условия договора аренды различаются в зависимости от различных факторов, обычно ежемесячные платежи ниже, чем дольше срок аренды.

У вас также будет несколько вариантов по окончании срока аренды. К ним относятся:

- Возврат оборудования арендодателю на безвозмездной основе,

- Продление договора аренды по сниженной ставке,

- Или приобретение оборудования по справедливой рыночной стоимости.

Как уже упоминалось, условия договора аренды оборудования будут различаться в зависимости от ряда факторов: финансового состояния вашей компании, кредитного рейтинга, отрасли, оборудования, которое вы хотите арендовать, и на какой срок вы хотите арендовать.

Вы также можете встретить операционную аренду, называемую настоящей арендой. Это связано с тем, что настоящая аренда имеет те же характеристики, что и операционная аренда. В частности, он не включает передачу права собственности на оборудование от арендодателя к арендатору.

Финансовая аренда (или капитальная аренда)

Финансовая или капитальная аренда также предоставляет арендатору права на использование оборудования арендодателя. Однако, в отличие от операционной аренды, финансовая аренда рассматривается как кредит и предполагает «передачу права собственности» от арендодателя к арендатору.

Передача права собственности здесь означает, что определенные права и риск потери оборудования передаются арендатору в обмен на запланированные платежи. Арендатор рассматривает аренду как покупку, и она рассматривается как актив и как обязательство в балансе. Право собственности на оборудование, как правило, сохраняется за арендодателем, однако арендатору гарантируется возможность приобрести оборудование в конце срока аренды по цене намного ниже его справедливой рыночной стоимости, что означает передачу права собственности от арендодателя арендатору.

Исторически финансовая аренда сильно отличалась от операционной аренды в соответствии с предыдущими стандартами бухгалтерского учета. Однако с внедрением ASC 842 эти различия были уменьшены, поскольку операционная аренда теперь также обычно учитывается в балансе. Единственным исключением является случай, когда срок аренды составляет менее 12 месяцев. Тогда она рассматривается просто как арендная плата и учитывается как таковая.

Несмотря на последние обновления, некоторые незначительные отличия остались. Поскольку финансовая аренда рассматривается как приобретенный актив, арендатор может амортизировать оборудование и процентные платежи, что позволяет использовать налоговые вычеты, которые снижают налогооблагаемую прибыль компании.

Вообще говоря, IRS будет рассматривать вашу финансовую аренду так же, как если бы вы брали кредит на свое лабораторное оборудование. Вместо того, чтобы отражать расходы на аренду в своем отчете о прибылях и убытках, вы будете отражать задолженность в своем балансовом отчете вместе с соответствующими платежами по основному долгу. Финансовая аренда также может иметь обременительные условия, типичные для банковского кредита, поскольку они являются идентичными долговыми инструментами.

Финансовая аренда также может иметь обременительные условия, типичные для банковского кредита, поскольку они являются идентичными долговыми инструментами.

По финансовой аренде, как и по долгу, начисляются проценты. Когда наступает налоговый сезон, в соответствии с действующими правилами IRS, вы можете вычесть процентные расходы, но эти вычеты могут быть ниже, чем при операционной аренде.

Различия между финансовой арендой и операционной арендой заключаются в нюансах. Щелкните ссылку, чтобы узнать больше об операционной аренде и капитальной аренде.

Аренда с выкупом за 1 доллар

Аренда с выкупом за 1 доллар — еще один тип финансового лизинга, который могут выбрать компании. Он работает так же, как капитальная аренда, в том смысле, что арендатор вносит ежемесячные платежи за единицу оборудования до тех пор, пока в конце периода аренды он не сможет купить оборудование по более низкой цене, чем его справедливая рыночная стоимость. В этом случае компании гарантируется возможность купить инструмент за 1 доллар, отсюда и название «лизинг с выкупом за 1 доллар».

Этот тип лизинга имеет смысл, когда компания уверена, что хочет использовать оборудование в долгосрочной перспективе и, в конечном итоге, стать его владельцем. Аренда с выкупом за 1 доллар построена таким образом, что основная часть стоимости оборудования оплачивается в течение срока аренды, а окончательная покупка за 1 доллар закрепляет фактическое право собственности.

Кроме того, лизинг с выкупом за 1 доллар, как и финансовый лизинг, предлагает ряд налоговых льгот, которые, возможно, стоит рассмотреть, таких как амортизация и проценты.

Вариант покупки Аренда

Другой вариант лизинга оборудования включает лизинг с опционом на покупку 10%, который часто называют лизингом с опционом на покупку за 10 долларов или арендой с опционом на 10%. В соответствии с договором аренды с включенным пунктом об опционе на покупку в размере 10% арендатору предоставляется возможность купить оборудование в конце срока аренды за 10% от первоначальной покупной цены — 90% арендной платы оплачивается авансом через ежемесячный платеж. арендные платежи.

арендные платежи.

Это позволяет снизить ежемесячную сумму платежа за счет отсрочки 10% стоимости оборудования до конца срока. В дополнение к возможности приобрести предмет за 10% от его первоначальной стоимости в конце срока аренды, арендатору предоставляется возможность отказаться от покупки, если он считает, что оборудование бесполезно или не стоит покупать сразу — это может быть из-за устаревания или чего-то еще. Экономия в 10% не кажется большой, но она может реально увеличиться, когда оборудование очень дорогое, как в случае с большинством оборудования для биотехнологий и медико-биологических наук.

В дополнение к 10-процентной аренде доступна опция 10-процентной аренды PUT. Обозначая «покупку после расторжения», договор PUT подобен аренде с опционом на покупку 10%, однако в соответствии с договором PUT на 10% арендатор не может отказаться от покупки в конце срока аренды.

Арендатор соглашается с договором аренды и уплачивает ежемесячные платежи в течение срока аренды в размере 90% стоимости оборудования. Как и в случае с 10-процентной опционной арендой, 10 % стоимости оборудования откладывается до конца срока. Это может снизить платежи по сравнению с традиционной арендой с выкупом за 1 доллар, но также обеспечивает полную продажу. Этот тип аренды действительно имеет смысл, когда арендатор уверен, что он хочет предмет, и уверен, что оставшаяся стоимость оборудования будет стоить больше, чем эти последние 10%.

Как и в случае с 10-процентной опционной арендой, 10 % стоимости оборудования откладывается до конца срока. Это может снизить платежи по сравнению с традиционной арендой с выкупом за 1 доллар, но также обеспечивает полную продажу. Этот тип аренды действительно имеет смысл, когда арендатор уверен, что он хочет предмет, и уверен, что оставшаяся стоимость оборудования будет стоить больше, чем эти последние 10%.

Продажа с обратной арендой (или обратная аренда)

Обратная продажа с обратной арендой (SLB) имеет несколько различных названий: операция продажи с обратной арендой, продажа с обратной арендой или просто обратная аренда. Независимо от того, как это называется, все они относятся к одному и тому же: продаже части оборудования, а затем последующей сдаче его в аренду другой стороне. Он известен как эффективный инструмент финансирования оборудования, который может положительно повлиять на ваши денежные потоки и взлетно-посадочную полосу, хорошо обслуживая многие компании в капиталоемких отраслях из-за высокой стоимости аналитического лабораторного оборудования.

Когда вы заключаете сделку или соглашение о продаже с обратной арендой, вы продаете оборудование, которое вы недавно приобрели, другой компании, чтобы возместить то, что вы заплатили за инструмент. В большинстве случаев компания, которой вы продаете, является лизинговой компанией или кредитором, который затем сдает вам это оборудование в аренду, что позволяет вам платить за инструмент в течение нескольких лет посредством гибких арендных платежей, а не платить за все сразу.

Другими словами, вы можете использовать SLB для увеличения капитала и продолжения использования необходимого вам оборудования. Часто это идеальный вариант для компаний, которые полагаются на дорогостоящее оборудование, но которым необходимо распределить капитальные или эксплуатационные расходы на другие области.

Аренда TRAC

Аренда TRAC, сокращенно от терминальной аренды с корректировкой арендной платы, на самом деле не применима к лизингу оборудования, поскольку она в основном используется для аренды транспортных средств. Тем не менее, некоторые транспортные средства можно считать тяжелой техникой, поэтому мы быстро рассмотрим аренду TRAC здесь.

Тем не менее, некоторые транспортные средства можно считать тяжелой техникой, поэтому мы быстро рассмотрим аренду TRAC здесь.

По договору данного типа арендодатель и арендатор заключают кредитный договор. После этого арендодатель покупает оборудование у поставщика по выбору арендатора. Затем арендатор соглашается платить фиксированные ежемесячные платежи за определенный период, как и в любом договоре аренды. Однако платежи по аренде TRAC основаны на будущей цене оборудования, и формула, которой обычно придерживаются при аренде (аренда при аренде имеет большой остаток, а лизинг при покупке имеет небольшой остаток), немного обыгрывается, добавляя некоторую гибкость. к договору аренды. По сути, арендатор может договориться об остаточных и ежемесячных платежах, решив произвести крупный остаточный платеж, чтобы снизить ежемесячные платежные обязательства.

Аренда TRAC может быть либо финансовой арендой, либо операционной арендой, в зависимости от того, как написано соглашение.

Когда лизинг оборудования имеет смысл для вашего бизнеса?

Теперь, когда вы знаете больше о различных типах аренды оборудования, вам следует подумать, имеет ли смысл арендовать прямо сейчас. Прежде чем приступить к планированию, задайте себе несколько простых вопросов:

- Удовлетворит ли оборудование важные эксплуатационные потребности, которые в настоящее время не удовлетворены?

- Оправдывает ли стоимость продолжения использования уже имеющегося у меня оборудования, с учетом ремонта или неэффективности, стоимость приобретения нового оборудования?

- Вписывается ли новое оборудование в мой общий бизнес-план? Если да, то как?

- Какова ожидаемая рентабельность инвестиций? Приведет ли оборудование к открытию или продукту, который может превратиться в прибыльный источник дохода для меня?

- Если я немного подожду, прежде чем ввозить новое оборудование, станут ли доступны новые модели с функциями, на которые я могу положиться для улучшения своей работы?

- Достаточно ли у меня свободного денежного потока для заключения договора аренды без необходимости жертвовать более срочными расходами сегодня или в будущем? Или договор аренды поможет мне с денежным потоком, чтобы я мог инвестировать в другие сферы бизнеса?

Задав себе эти вопросы, рассмотрите ситуацию с налогами и бухгалтерским учетом вашей компании. Еще одно важное соображение касается налоговой ситуации вашей компании. Предлагает ли один вид лизинга оборудования более выгодные налоговые льготы, чем другой? Поговорите со своим бухгалтером, чтобы определить это. В зависимости от вашей ситуации операционная аренда может иметь больше смысла, чем финансовая аренда, или наоборот.

Еще одно важное соображение касается налоговой ситуации вашей компании. Предлагает ли один вид лизинга оборудования более выгодные налоговые льготы, чем другой? Поговорите со своим бухгалтером, чтобы определить это. В зависимости от вашей ситуации операционная аренда может иметь больше смысла, чем финансовая аренда, или наоборот.

Лизинг не ограничивает ваш капитал

Исследовательское оборудование часто стоит непомерно дорого. Высокая стоимость проточных цитометров, масс-спектрометров, машин для ПЦР и другого специализированного оборудования делает их прямую покупку плохим вариантом для многих развивающихся компаний.

Лизинг оборудования поможет вашему бизнесу развиваться быстрее. Отсутствие первоначальных взносов, фиксированные ежемесячные арендные платежи и не облагаемые налогом операционные расходы помогут вам сохранить денежные средства, расширить взлетно-посадочную полосу и реинвестировать в основные направления бизнеса, потенциально снижая налогооблагаемый доход.

Выбирайте автомобиль, а наши специалисты произведут расчет платежей по лизингу.

Выбирайте автомобиль, а наши специалисты произведут расчет платежей по лизингу.