НУЖНА ЛИ ВАМ БАНКОВСКАЯ ГАРАНТИЯ?

Многие предприниматели хорошо знакомы с этим финансовым продуктом и активно его используют, заключая контракты. Но у некоторых компаний, особенно выходящих на крупные сделки впервые, этот инструмент может вызывать ряд вопросов. В связи с увеличением квоты на участие субъектов малого и среднего бизнеса в госзакупках, таких организаций сейчас немало.

Для чего необходима банковская гарантия и нужна ли она вашему бизнесу? В Солид Банк ежедневно поступает большое количество вопросов, обращений от предпринимателей на тему банковских гарантий. Казалось бы, данный продукт существует на рынке давно, условия кристаллизовались, схема взаимодействия также отлажена. Изменения происходят только в направлении цифровизации и автоматизации предоставления гарантии, повышения скорости выдачи и уровня комфорта использования данного продукта.

Но, практика показывает, что, несмотря на трудности, бизнес в России развивается, и те компании, которые еще пару лет назад и не мечтали о госконтрактах, сегодня выросли до уровня, позволяющего им принимать участие в конкурсах и достойно исполнять обязательства.

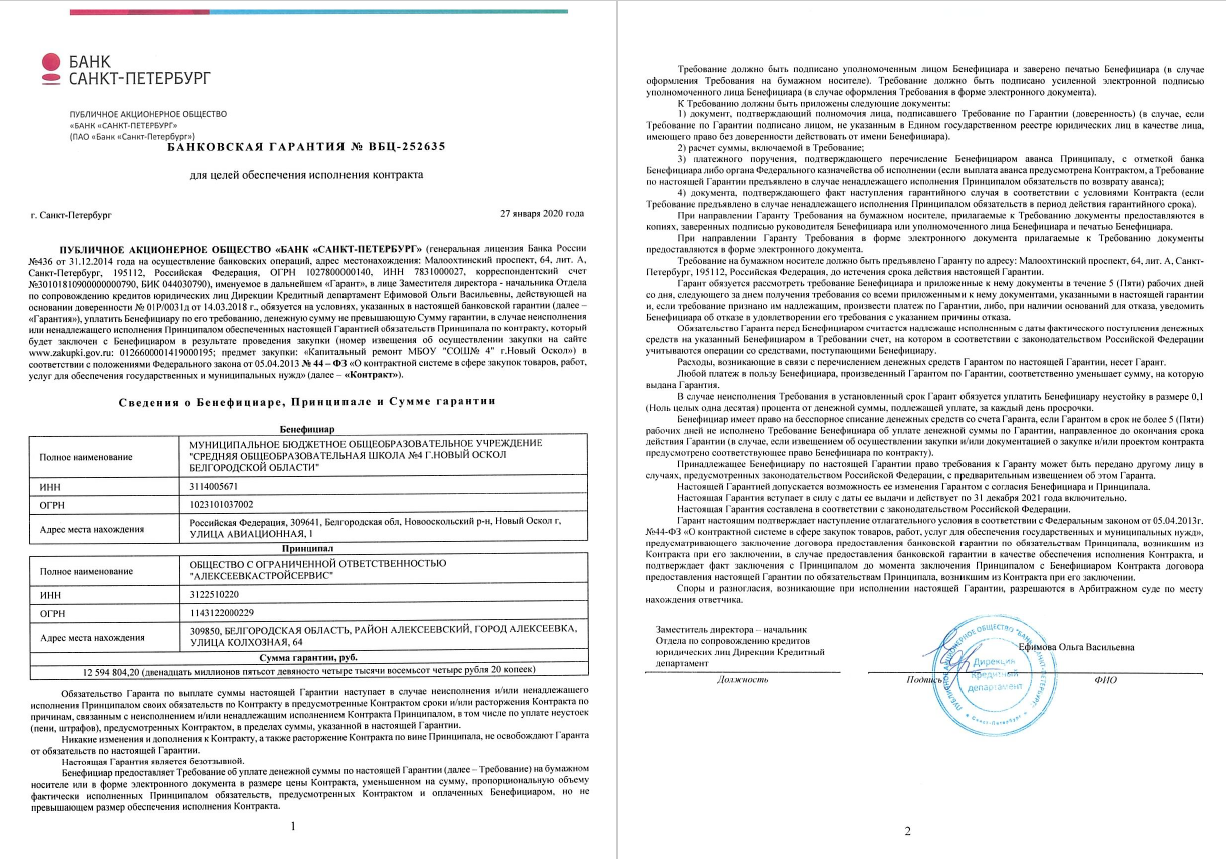

Банковская гарантия является обязательным условием участия в госзакупках, а также подавляющего большинства крупных коммерческих заказов. Чтобы получить выгодный контракт, компании или ИП нужно предоставить заказчику обеспечение: деньги на счете или банковская гарантия. Такое обеспечение гарантирует, что исполнитель выполнит условия контракта. Банковская гарантия работает как своеобразная страховка для заказчика: банк ручается, что участник торгов выполнит контракт.

Почему не собственные средства бизнеса или кредит? Отвлекать деньги из оборота в преддверии исполнения крупного задания – по меньшей мере не разумно. Деньги должны работать, а не лежать на счету, в качестве обеспечения, любой предприниматель это понимает. Кредит, отличный продукт для пополнения оборотных средств, или реализации инвестпроектов, когда деньги нужны сразу в полном объеме, либо траншами по необходимости, в данном случае также не является рациональным решением. Обслуживать кредит придется сразу. Обязательства перед банком по банковской гарантии возникают только в случае неисполнения исполнителем договоренностей с заказчиком – в этом случае банк возмещает заказчику стоимость контракта.

Деньги должны работать, а не лежать на счету, в качестве обеспечения, любой предприниматель это понимает. Кредит, отличный продукт для пополнения оборотных средств, или реализации инвестпроектов, когда деньги нужны сразу в полном объеме, либо траншами по необходимости, в данном случае также не является рациональным решением. Обслуживать кредит придется сразу. Обязательства перед банком по банковской гарантии возникают только в случае неисполнения исполнителем договоренностей с заказчиком – в этом случае банк возмещает заказчику стоимость контракта.

Но подобные ситуации крайне редки. Поскольку, перед выдачей гарантии, перед тем, как поручиться за организацию, банк тщательно проверяет ее надежность. И если уж банк доверяет бизнесу, гарантирует исполнение взятых им на себя обязательств, то для заказчика это является дополнительным показателем надежности выбранного контрагента.

В данной статье, обозначая стороны процесса, мы использовали общепонятные термины: заказчик, исполнитель, банк. Возможно, у опытных участников торгов это вызвало скептическую улыбку, но давайте будем толерантны к молодым компаниям, которым в первый раз трудно разобраться в специфике продукта.

Возможно, у опытных участников торгов это вызвало скептическую улыбку, но давайте будем толерантны к молодым компаниям, которым в первый раз трудно разобраться в специфике продукта.

Для тех предпринимателей, для кого банковские гарантии являются новым инструментом в работе, еще раз повторим, принятые в данном процессе обозначения сторон.

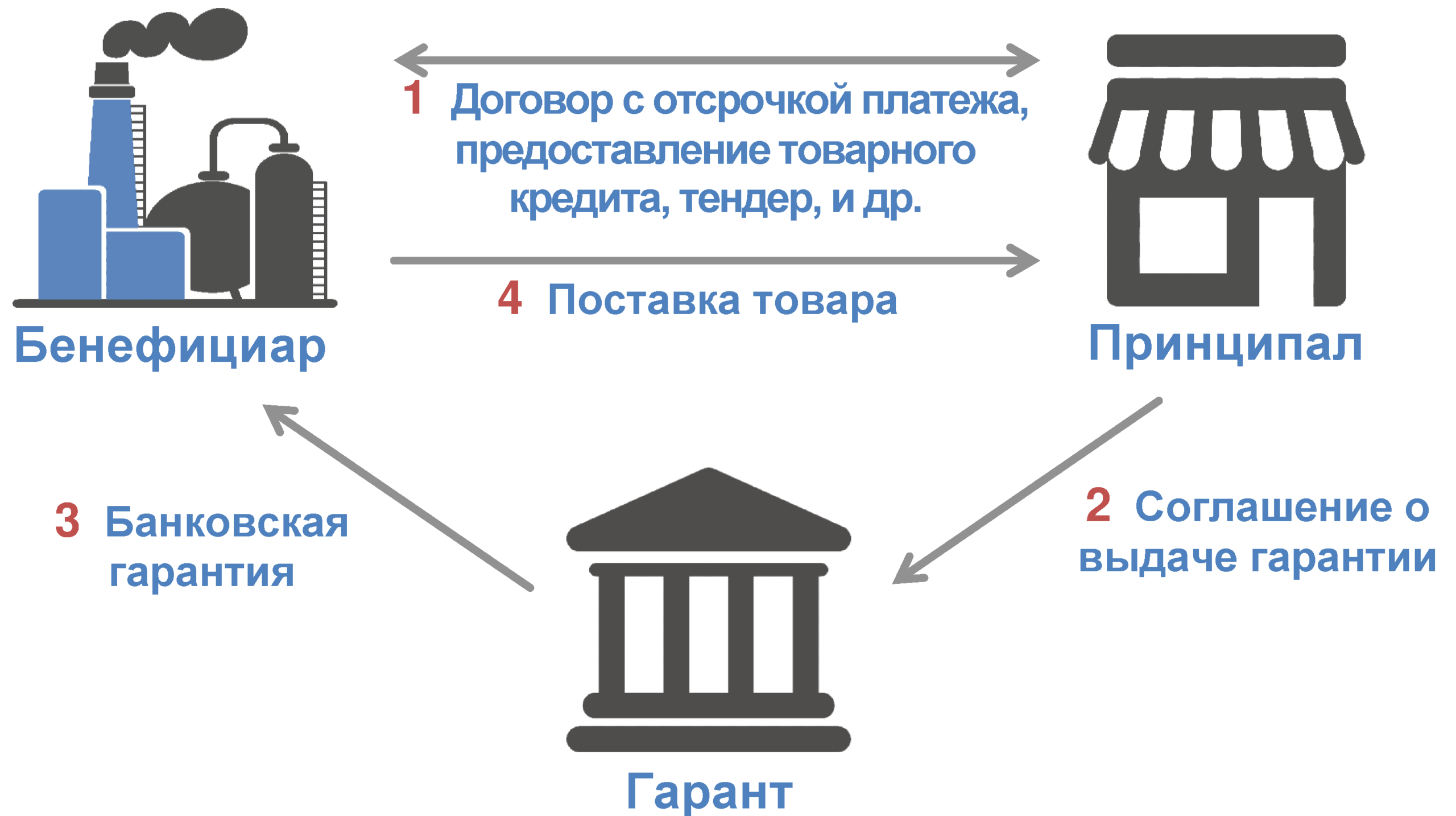

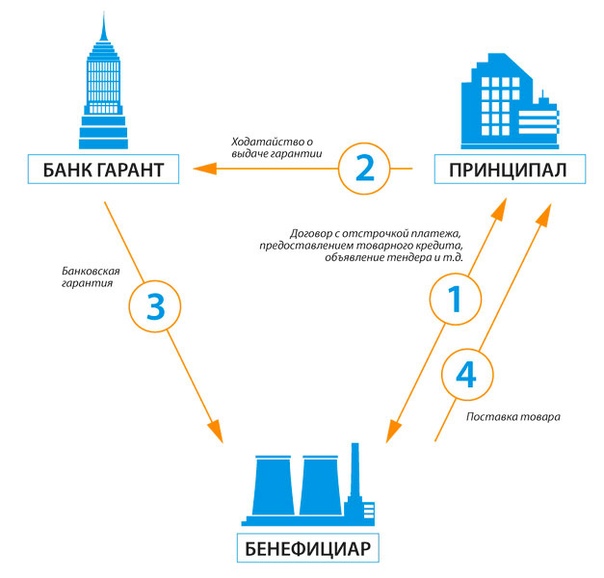

Участниками итогового соглашения становятся три стороны:

Бенефициар – заказчик, интересы которого призвана защищать банковская гарантия. Это получатель услуг или работ, прописанных в контракте.

Принципал – исполнитель, по инициативе которого финансово-кредитное учреждение выдает гарантию.

Гарант – Солид Банк, сторона, принимающая на себя обязательства выплатить Бенефициару денежную компенсацию, сумма которой указывается в договоре, если Принципал не сможет выполнить условия сделки.

Несмотря на скрупулезную проверку Принципала, эта процедура довольно быстрая. В Солид Банке процесс оформления гарантий, можно сказать, поставлен на поток, верификация клиента производится быстро. Получить банковскую гарантию в Солид Банке можно за 1 день. Кроме того, есть возможность оформления электронной банковской гарантии без посещения офиса банка.

В Солид Банке процесс оформления гарантий, можно сказать, поставлен на поток, верификация клиента производится быстро. Получить банковскую гарантию в Солид Банке можно за 1 день. Кроме того, есть возможность оформления электронной банковской гарантии без посещения офиса банка.

Оформить заявку на получение гарантии просто, понадобится не более 1 минуты для заполнения формы на сайте Солид Банка: https://solidbank.ru/for-business/bank-guarantee/application-for-bank-guarantee/

Если необходима подробная консультация, то заявку, конечно же, можно оформить и в любом офисе банка.

Солид Банк работает с гарантиями как в рамках государственных контрактов (44-ФЗ, 223-ФЗ, 185-ФЗ и т.д.), так и с коммерческими гарантиями, и с гарантиями в пользу таможенных и налоговых органов.

Банковская гарантия на исполнение обязательств

Любая сделка в бизнесе сопровождается определенным риском. Под действием обстоятельств даже самый надежный партнер может не выполнить условия договора. Чтобы минимизировать риски бизнеса, используют юридические инструменты.

Чтобы минимизировать риски бизнеса, используют юридические инструменты.

Один из них – банковская гарантия надлежащего исполнения финансовых обязательств по договору – предусматривает участие в сделке еще и третьей стороны – банка-гаранта. Именно гарант с проверенной благонадежностью гарантирует выплатить неустойку одному из участников – бенефициару – если вторая сторона – принципал – не сможет выполнить условия контракта.

Субъекты института банковской гарантии:

- Принципал – по заявлению которого выдается банковская гарантия.

- Бенефициар – в пользу которого выдается банковская гарантия.

- Гарант – финансовое учреждение – банк – об имени которого выдается банковская гарантия.

Объект банковской гарантии – действие Гаранта по совершению платежа в пользу Бенефициара по письменному заявлению одной из сторон.

Принципалом и бенефициаром могут быть дееспособные физические и юридические лица, гарантом – на данный момент только банки (в связи имеющейся с правовой базой – изменениями в ФЗ-94 от 2. 08.2010).

08.2010).По каким принципам действует

Институт банковской гарантии действует по принцу, схожему с поручительством, векселем, страхованием и кредитованием. Основание для выплаты неустойки Бенефициару – письменное обращение.

На этапе подготовки к подписанию договора Принципал обращается в банк с просьбой гарантировать выполнение его обязательств по контракту перед Бенефициаром. Банк рассматривает документы о кредитоспособности заявителя, в том числе на объекты залога, и принимает решение, быть ли гарантом по сделке.

Если Принципал выполняет обязательства по договору, банковская гарантия возвращается в банк, а с залога снимаются ограничения. Если договорные обязательства не выполнены, Гарант по письменной просьбе одой из сторон выплачивает неустойку Бенефициару.

Принципы банковской гарантии исполнения обязательств по контракту:

- Выдается на ограниченный срок – как правило, на год.

- Безотзывность – Гарант не может отозвать документ в одностороннем порядке.

По сути банковские гарантии бывают:

- Безусловными – компенсацию Бенефициару выплачивают по первому требованию.

- Условными – чтобы получить денежное возмещение, Бенефициар должен документально подтвердить, что Принципал не выполнил условия контракта.

Когда и в каких ситуациях нужна

Банковская гарантия нужна, чтобы покрыть финансовые риски сделок в сферах:

- государственных и муниципальных тендеров;

- госзакупок;

- договоров с отложенным платежом;

- торговых контрактов;

- таможенных соглашений.

В зависимости от целей банковские гарантии бывают:

- платежными – обеспечивают своевременное выполнение в полном объеме финансовых обязательств;

- авансовыми – обеспечивают возврат выплаченных авансов или предоплат в случае неисполнения договорных обязательств;

- тендерными или конкурсными – гарантирует выплаты организатору тендера, если победитель снимает заявку и оказывается подписывать контракт;

- таможенными или налоговыми – обеспечивают таможенные или налоговые выплаты бизнеса государственным структурам;

- гарантией выполнения – обеспечивает своевременную поставку товаров или услуг покупателю в полном объеме.

На каких условиях происходит обеспечение

Обеспечение банковской гарантии происходит на условии возмездности – то есть Принципал платит банку за поручительство и предоставляет залог. Плата за поручительство зависит от суммы контракта в соответствии с тарифом конкретного банка. Если Принципал не выполняет пункты соглашения и Гарант платит неустойку Бенефициару, то Гаранту необходимо компенсировать свои потери за счет реализации залогового имущества.

Виды залога по банковской гарантии:

- объекты недвижимости;

- драгоценные металлы и камни;

- банковские клады

- ценные бумаги – облигации, акции, векселя;

- гарантии других банков и предприятий.

Главные требования закона к залоговому обеспечению по банковской гарантии:

- должно находится в собственности Принципала;

- быть ликвидным;

- иметь сопоставимую стоимость.

Залоговая недвижимость не быть арестованной или предметом судебного спора, ней не должны быть прописаны несовершеннолетние и недееспособные. Если у Принципала нет иного имущества, он может купить у банка-гаранта вексель и предоставить его в качестве залога.

Если у Принципала нет иного имущества, он может купить у банка-гаранта вексель и предоставить его в качестве залога.

Таким образом, банковская гарантия выгодна всем участникам сделки:

- Минимизирует риски неплатежеспособности партнера для Бенефициара – если исполнитель нарушит условия контракта, обеспечительные меры гарантируют ему выплату неустойки по первому требованию – без судебных исков и тяжб.

- Расширяет возможности Принципала осуществлять бизнес-деятельность в премиальных нишах без изъятия оборотных средств.

- Обеспечивает дополнительный доход банковским организациям.

Почему стоит обращаться за банковской гарантией к нам

Помощь в получении банковских гарантий – одна из наших специализаций. Помогаем подобрать банк с максимально подходящими условиями и требованиями к обеспечению, готовим полный пакет документов. Гарантируем получение документа с первого раза на выгодных условиях. Таким образом ваши выгодные сделки, требующие банковской гарантии, не сорвутся.

Разговорное путешествие с Ману и Вину

Введение:

Привет, читатели! Приготовьтесь к увлекательной и оживленной беседе, пока мы погружаемся в мир банковских гарантий. Наш знающий гид Ману ответит на вопросы Вину, и вместе мы раскроем тайны, окружающие этот важный финансовый инструмент. Итак, давайте приступим к делу и присоединимся к Ману и Вину, которые изучают захватывающие основы банковских гарантий!

Вину: Эй, Ману! В последнее время я слышу так много шума о банковских гарантиях, но, честно говоря, я не совсем уверен, что они собой представляют. Можете ли вы пролить свет на тему?

Ману: Абсолютно, Вину! Банковская гарантия похожа на твердое обещание банка выплатить определенную сумму денег бенефициару, если клиент, также известный как принципал, не выполнит свои обязательства по контракту или соглашению. Это способ минимизировать риски и дает бенефициару душевное спокойствие, зная, что он получит компенсацию, если принципал выйдет из строя.

Вину: О, понял, Ману! Итак, чем банковская гарантия отличается от аккредитива?

Ману: Отличный вопрос, Вину! Банковские гарантии и аккредитивы похожи друг на друга, но служат разным целям. Банковская гарантия предназначена для того, чтобы бенефициар не остался без работы, когда принципал не выполняет свои обязательства или не платит. С другой стороны, аккредитив гарантирует, что продавец получит оплату при выполнении определенных условий. Банковские гарантии ориентированы на производительность, а аккредитивы — на платежи.

Вину: Ах, теперь я вижу разницу, Ману! Но скажите, какие существуют виды банковских гарантий?

Ману: О, Вину, пристегнись, потому что есть несколько типов банковских гарантий!

Гарантия заявки на участие в торгах: гарантирует, что участник торгов будет придерживаться условий заявки и подпишет контракт в случае победы.

Гарантия исполнения: Гарантирует удовлетворительное завершение проекта или выполнение договорных обязательств.

Гарантия авансового платежа: этот тип защищает авансовый платеж покупателя, если продавец не выполняет свою часть сделки.

Гарантия оплаты: Гарантия оплаты поставщику или подрядчику за предоставленные товары или услуги.

Финансовая гарантия: гарантирует погашение кредита или финансового обязательства.

Вину: Ух ты, Ману, тут есть из чего выбирать! Итак, как же получить банковскую гарантию? В чем заключается процесс?

Ману: О, Вину, это не так сложно, как кажется! Чтобы получить банковскую гарантию, клиент или принципал должен обратиться в свой банк и заполнить заявку, указав тип необходимой гарантии, сумму и цель. Затем банк оценит кредитоспособность клиента и, при необходимости, обеспечение, прежде чем выдать банковскую гарантию. Выгодоприобретателем обычно является сторона, с которой клиент имеет договор или соглашение.

Вину: Спасибо, что разобрался, Ману! Но как насчет стоимости? Банковские гарантии бесплатны или за них взимается комиссия?

Ману: О, Вину, банковские гарантии бесплатно не раздаются, ни за что! Банки взимают комиссию за выдачу и поддержание банковской гарантии, как правило, в процентах от гарантированной суммы. Плата зависит от таких факторов, как кредитоспособность клиента, срок гарантии и тип требуемой гарантии. Таким образом, важно учитывать стоимость при рассмотрении целесообразности использования банковской гарантии.

Плата зависит от таких факторов, как кредитоспособность клиента, срок гарантии и тип требуемой гарантии. Таким образом, важно учитывать стоимость при рассмотрении целесообразности использования банковской гарантии.

Вину: Теперь я понял, Ману! Важно учитывать аспект затрат. Но что произойдет, если принципал не выполнит своих обязательств, и банку придется вмешаться, чтобы выполнить гарантию?

Ману: О, Вину, когда принципал не в состоянии доставить и дефолт, банк налетает, как супергерой, чтобы выполнить гарантию и выплачивает указанную сумму бенефициару. Это как страховочная сетка, чтобы убедиться, что получатель не страдает от небрежности принципала.

Вину: Ману, что происходит с принципалом после того, как банк выполнит гарантию? Они все еще на крючке, чтобы погасить банк?

Ману: Абсолютно, Вину! Даже после того, как банк спас положение и выполнил гарантию, принципал по-прежнему несет ответственность за погашение долга банку. Думайте об этом как о ссуде, которую банк предоставил принципалу для выполнения своих обязательств. Позвольте мне привести вам пример, чтобы сделать его кристально ясным:

Позвольте мне привести вам пример, чтобы сделать его кристально ясным:

Представьте себе строительный проект, где подрядчик получает гарантию исполнения от банка. Если подрядчик не может завершить проект в соответствии с договоренностью, а банк платит бенефициару (скажем, владельцу проекта) от имени подрядчика, банк будет пытаться вернуть уплаченную сумму от подрядчика. Таким образом, подрядчику все равно нужно будет вернуть банку те средства, которые были освоены.

Вину: Понятно, Ману! Таким образом, банк выступает в качестве подстраховки и обеспечивает защиту обеих сторон. Можете ли вы привести пример того, как банковская гарантия может быть выгодна в международной торговле?

Ману: Абсолютно, Вину! Давайте представим ситуацию, когда компания в стране А хочет импортировать товары от поставщика в стране Б. У поставщика могут быть опасения по поводу платежеспособности покупателя, тем более, что они находятся в разных странах.

Для решения этой проблемы покупатель может предоставить поставщику банковскую гарантию, гарантирующую, что платеж будет произведен в соответствии с согласованными условиями. Это дает поставщику уверенность в том, что он сможет продолжить транзакцию, зная, что у него есть финансовое учреждение, поддерживающее платеж. В случае невыполнения покупателем своих платежных обязательств поставщик может потребовать от банка гарантированную сумму.

Это дает поставщику уверенность в том, что он сможет продолжить транзакцию, зная, что у него есть финансовое учреждение, поддерживающее платеж. В случае невыполнения покупателем своих платежных обязательств поставщик может потребовать от банка гарантированную сумму.

Вину: Отличный пример, Ману! Банковские гарантии действительно укрепляют доверие и облегчают проведение сделок в таких случаях. А теперь не могли бы вы объяснить роль залога в получении банковской гарантии?

Ману: Абсолютно, Вину! Обеспечение играет жизненно важную роль в получении банковской гарантии. Это как безопасность или резервная копия, предоставляемая клиентом банку. Залог может быть в различных формах, таких как наличные деньги, недвижимость, акции или даже заложенные активы.

Например, если клиенту требуется существенная банковская гарантия, банк может потребовать залог для снижения риска. Если клиент не выполняет свои обязательства, банк может использовать залог для покрытия платежа, сделанного от его имени. Залог обеспечивает дополнительный уровень безопасности для банка, гарантируя, что у них есть возможность обратиться за помощью, если дела пойдут плохо.

Залог обеспечивает дополнительный уровень безопасности для банка, гарантируя, что у них есть возможность обратиться за помощью, если дела пойдут плохо.

Вину: Спасибо за разъяснения, Ману! Понимание роли обеспечения в процессе банковской гарантии имеет решающее значение. Мне кажется, что теперь я гораздо лучше разбираюсь в основах!

Ману: Добро пожаловать, Вину! Я очень рад, что смог помочь вам разобраться в основах банковских гарантий. Они играют жизненно важную роль в различных отраслях, вселяя уверенность и защищая стороны, участвующие в контрактах и соглашениях. Если у вас есть еще вопросы, не стесняйтесь спрашивать!

Вину: Абсолютно, Ману! Ваше руководство было бесценным. Я обязательно обращусь, если мне понадобятся дополнительные разъяснения. Еще раз спасибо за то, что поделились своими знаниями!

Ману: С удовольствием, Вину! Не стесняйтесь обращаться за разъяснениями всякий раз, когда вам это нужно. Понимание основ банковских гарантий может открыть новые возможности и поможет вам уверенно ориентироваться в финансовом ландшафте. Если вы хотите глубже погрузиться в эту увлекательную тему или изучить другие аспекты финансов, я рекомендую пройти онлайн-курсы CA Raja Classes. Они предлагают широкий спектр курсов по банковскому делу и финансам.

Если вы хотите глубже погрузиться в эту увлекательную тему или изучить другие аспекты финансов, я рекомендую пройти онлайн-курсы CA Raja Classes. Они предлагают широкий спектр курсов по банковскому делу и финансам.

«Изучай и регистрируйся» — набор «Мастерство кредитного и финансового анализа» (SME & Corporate Credit)

Продолжай учиться и расти! Удачи на вашем пути!

Банковская гарантия | SpareBank 1 SMN

Банковская гарантия | SpareBank 1 SMNНоскриптмессаже

Не указывайте личную информацию в поле поиска.

0 результатов поиска

Связаться

Укрепляет вашу позицию на переговорах и часто является необходимым условием для заключения контракта.

Благодаря системе гарантий вам не нужно обращаться за новыми гарантиями каждый раз, когда они вам нужны.

Обеспечивает финансовую компенсацию в случае нарушения контракта.

- Взимается плата за учреждение.

- Начисляется фиксированная ежеквартальная комиссия от суммы гарантии.

- Комиссия и плата за учреждение зависят от размера и риска гарантии.

Как это работает?

Банковская гарантия Документы обеспечивают права как покупателя, так и продавца. Гарантии платежа являются одним из наиболее распространенных видов гарантий. Выдавая гарантию оплаты, банк обязуется заплатить поставщику, если ваша компания не сможет заплатить в заранее согласованную дату. Компания производит расчет с банком после сделки.

Для получения банковской гарантии мы оформляем залог активов вашей компании.

Когда нужна банковская гарантия?

Требуйте банковскую гарантию, когда:

- У вас имеется существенная непогашенная задолженность перед другой стороной.

- Вы поставщик и хотите обеспечить оплату доставки.

- Вы торгуете с иностранными контрагентами, и незначительные колебания обменного курса могут повлиять на платежеспособность покупателя.

Выдайте банковскую гарантию, когда:

- Это является необходимым условием для заключения контракта или поставки товара.

- Возможность предоставить гарантию показывает силу в переговорах.

- Гарантия может быть использована для получения кредитного плеча за счет улучшения ликвидности.

Наиболее распространенные гарантии

Гарантия оплаты Гарантии оплаты обеспечивают платеж клиента поставщику. Существует множество гарантий оплаты, но, как правило, они охватывают покупку товаров или услуг, когда продавец требует банковскую гарантию.

Гарантия удержания требуется по закону, если вы занимаетесь транспортным бизнесом. Существуют различные транспортные гарантии, адаптированные к вашим потребностям, в зависимости от того, являетесь ли вы, например, водителем такси или грузовым перевозчиком.

Гарантии арендной платы выдаются, когда собственники требуют гарантии арендных платежей — обычно на определенную сумму.

Гарантии по кредиту гарантируют, что банк гарантирует весь или часть кредита, который компания имеет в другом кредитном учреждении.

Гарантии по контракту или гарантии подрядчика выдаются при заключении контракта на выполнение задания, когда заказчик требует предоставления банковской гарантии на всю или часть суммы. Эта форма гарантии часто используется в строительстве.

Не нашли нужную гарантию или вам нужно решение, адаптированное к вашим конкретным потребностям? Свяжитесь с нами, и мы найдем лучшее решение для вашей компании.