Норма прибыли | BaseGroup Labs

BaseGroup Labs Технологии анализа данных

Rate of profit

Область применения

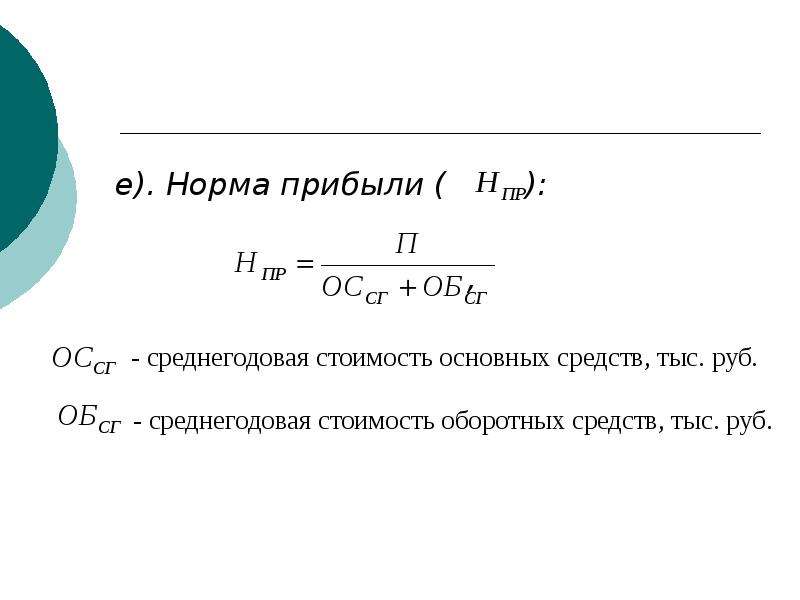

Показатель нормы прибыли отражает уровень конкурентоспособности и эффективности деятельности предприятия. Выявление резерва, образованного за счет превышения нормы прибыли организации в сравнении со средним уровнем по отрасли, дает конкурентные преимущества регулирования финансовой политики. На основе резерва определяются размеры рекомендуемых расходов на инновации, инвестиции в новые проекты, формируется ценовая политика организации.

Описание

Для определения перспективных резервов предприятия используют показатель нормы прибыли, который сравнивают со средним по отрасли. Если он не превышает средний уровень, то это свидетельствует о невысокой эффективности работы организации по сравнению с аналогичными. Политика руководства в данном случае должна быть ориентирована на увеличение продажной цены или возможностей производства либо на его переориентацию в более прибыльном направлении. В случае, если показатель нормы прибыли превышает средний уровень, то это является показателем высокой эффективности производства или получения сверхприбыли. Высокий показатель нормы прибыли свидетельствует о наличии резерва конкурентоспособности, который позволяет снизить цену на реализуемый товар для увеличения объема продаж или поднять уровень качества производимого товара без повышения цены либо продлить срок послепродажного обслуживания товаров длительного пользования, а также финансировать инновационные мероприятия.

В случае, если показатель нормы прибыли превышает средний уровень, то это является показателем высокой эффективности производства или получения сверхприбыли. Высокий показатель нормы прибыли свидетельствует о наличии резерва конкурентоспособности, который позволяет снизить цену на реализуемый товар для увеличения объема продаж или поднять уровень качества производимого товара без повышения цены либо продлить срок послепродажного обслуживания товаров длительного пользования, а также финансировать инновационные мероприятия.

Найдем имеющиеся резервы конкурентоспособности у организации, производящей один товар на основе нормы прибыли.

Алгоритм

Определение резерва перспективных расходов

- Определим прибыль и показатель нормы прибыли предприятия за прошедший период:

Прибыль = Выручка — Себестоимость = Выручка — Постоянные расходы — Переменные расходы;

Показатель нормы прибыли = Прибыль / Издержки. - Вычислим предельную сумму издержек планируемого периода, полагая, что величина чистого дохода будет не ниже, чем в последнем году, а норма прибыли равна средней величине для отрасли:

Ожидаемая сумма издержек = Ожидаемая прибыль / Показатель нормы прибыли.

- Рассчитаем перспективный уровень выручки для планируемого периода:

Ожидаемая выручка = Прибыль + Сумма издержек.

- Найдем величину переменных издержек, предполагая, что постоянные издержки организации останутся прежними:

Ожидаемые переменные расходы = Ожидаемая сумма издержек – Постоянные расходы

- Вычислим будущие переменные издержки на основании того, что показатель эффективности производства не изменится:

Предстоящие переменные расходы при эффективном производстве = Ожидаемая сумма продаж * Показатель эффективности прошлого года.

- Показатель эффективности производства вычисляется по формуле:

Показатель эффективность производства = Переменные издержки / Выручка.

- Определим резерв перспективных расходов, образованный за счет доведения нормы прибыли до среднего уровня в данной отрасли:

Резерв перспективных расходов = Ожидаемые переменные расходы – Предстоящие переменные расходы при эффективном производстве.

В пределах полученной суммы резерва фирма имеет возможность повысить расходы на улучшение качества товаров либо ввести дополнительные услуги, которые увеличат потребительский спрос и положительно скажутся на прибыли предприятия.

Определение возможностей улучшения конкурентных преимуществ организации

- Определим количество выпускаемых изделий при норме прибыли, равной средней норме по отрасли:

Объем выпуска = Ожидаемая выручка / Цена.

- Определим резерв возможного снижения продажной цены, в пределах которого можно также увеличивать затраты в пользу улучшения качества товара либо предоставления дополнительных услуг при сохранении прежней цены:

Резерв возможного снижения цены = Резерв перспективных расходов / Объем выпуска.

- Определим предельно допустимую по нижней границе перспективную цену за единицу продукции прежнего качества:

Минимальная цена = Цена – Резерв возможного снижения цены.

- Определим минимальный объем продаж, который будет соответствовать минимальной цене, необходимый для сохранения прибыли при допущенном снижении цены:

Оптимальный объем выпуска = Ожидаемая сумма выручки / Минимальная цена.

В условиях нестабильной экономики, подверженной воздействию инфляции, данные расчеты будут также верны, так как рост цен пропорционально изменяет соотношение используемых показателей.

Требования к данным

| Имя поля | Метка поля | Тип данных | Вид данных |

|---|---|---|---|

| Goods | Товар | Строковый | Дискретный |

| Fact_profit_field | Средний уровень нормы прибыли по отрасли | Вещественный | Непрерывный |

| Sum | Выручка | Вещественный | Непрерывный |

| Var_cost | Затраты переменные | Вещественный | Непрерывный |

| Con_cost | Затраты постоянные | Вещественный | Непрерывный |

| Price | Цена реализации | Вещественный | Непрерывный |

Сценарий

rate_of_profit.zip

vkontakte

Татьяна ДеревянкоДругие материалы автора:

- Точка безубыточности

- Потребительская стоимость полной информации

- Анализ чувствительности

Требуемая норма прибыли — определение и способ расчета

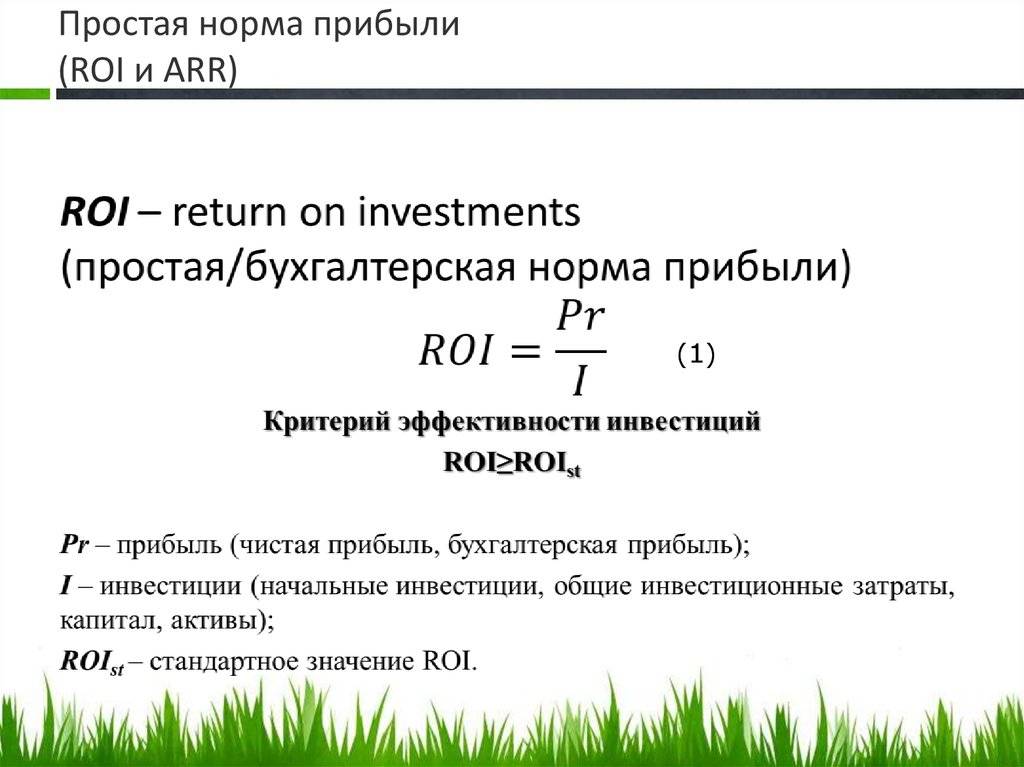

Требуемая норма прибыли (пороговая ставка) — это минимальная доходность, которую инвестор ожидает получить за свои инвестиции. По сути, требуемая ставка — это минимально допустимая компенсация уровня риска инвестиций.

По сути, требуемая ставка — это минимально допустимая компенсация уровня риска инвестиций.

Требуемая норма прибыли — ключевая концепция корпоративных финансов и оценки капитала. Например, при оценке капитала она обычно используется в качестве ставки дисконтирования для определения приведенной стоимости денежных потоков. Чистая приведенная стоимость (NPV). Чистая приведенная стоимость (NPV) — это стоимость всех будущих денежных потоков (положительных и отрицательных) в течение вся жизнь вложения со скидкой до настоящего времени. Анализ NPV — это форма внутренней оценки, которая широко используется в финансах и бухгалтерском учете для определения стоимости бизнеса, безопасности инвестиций,.

Требуемая норма прибыли при инвестировании

Требуемая ставка обычно используется в качестве порогового значения, разделяющего возможные и невозможные инвестиционные возможности. Общее правило заключается в том, что если доходность инвестиций меньше требуемой нормы, вложения следует отклонить.

Показатель может быть скорректирован под нужды и цели конкретного инвестора. Он может учитывать конкретные инвестиционные цели, а также ожидания риска и инфляции.

Как рассчитать требуемую норму прибыли?

Существуют разные методы расчета требуемой нормы прибыли в зависимости от применения метрики.

Одним из наиболее широко используемых методов расчета требуемой ставки является модель ценообразования капитальных активов (CAPM). Финансовые статьи по финансам разработаны как руководства для самостоятельного изучения важных финансовых концепций онлайн в удобном для вас темпе. Просмотрите сотни статей! . Согласно CAPM, ставка определяется по следующей формуле:

RRR = r

f + ß (r m — r f )Где:

- RRR — требуемая норма доходности

- r f — безрисковая ставка

- ß — бета-коэффициент вложения

- rm — доходность рынка

Система CAPM корректирует требуемую норму прибыли в зависимости от уровня риска инвестиций (измеряется бета-версией). Бета (β) инвестиционной ценной бумаги (т. Е. Акции) является мерой ее волатильности доходности относительно всего рынка. используется в качестве меры риска и является неотъемлемой частью модели ценообразования капитальных активов (CAPM). Компания с более высокой бета-версией имеет больший риск, а также большую ожидаемую доходность.) и инфляции (при условии, что безрисковая ставка корректируется для уровня инфляции).

Бета (β) инвестиционной ценной бумаги (т. Е. Акции) является мерой ее волатильности доходности относительно всего рынка. используется в качестве меры риска и является неотъемлемой частью модели ценообразования капитальных активов (CAPM). Компания с более высокой бета-версией имеет больший риск, а также большую ожидаемую доходность.) и инфляции (при условии, что безрисковая ставка корректируется для уровня инфляции).

Другой метод расчета требуемой ставки — это средневзвешенная стоимость капитала (WACC). WACC — это средневзвешенная стоимость капитала компании, которая представляет собой смешанную стоимость капитала, включая собственный капитал и заемные средства. Формула WACC: = (E / V x Re) + ((D / V x Rd) x (1-T)). Это руководство предоставит обзор того, что это такое, почему оно используется, как его рассчитать, а также предоставит загружаемый калькулятор WACC. Подход WACC часто используется в корпоративных финансах. В отличие от CAPM, WACC учитывает структуру капитала компании. В связи с этим требуемая ставка, полученная от WACC, используется в процессе принятия корпоративных решений при реализации новых проектов. Его можно рассчитать по следующей формуле:

В связи с этим требуемая ставка, полученная от WACC, используется в процессе принятия корпоративных решений при реализации новых проектов. Его можно рассчитать по следующей формуле:

RRR = w

D r D (1 — t) + w e r eГде:

- w D — вес долга

- r D — стоимость долга

- t — ставка корпоративного налога

- w e — вес собственного капитала

- r e — стоимость собственного капитала

WACC определяет общую стоимость финансирования компании. Следовательно, WACC можно рассматривать как окупаемость, определяющую прибыльность проекта или инвестиционное решение.

Дополнительные ресурсы

Финансы — официальный поставщик сертификации финансового моделирования и оценки (FMVA) ™. FMVA®. Присоединяйтесь к более 350 600 студентам, которые работают в таких компаниях, как Amazon, JP Morgan и Ferrari, по программе сертификации, призванной превратить любого в финансового аналитика мирового уровня.

Чтобы продолжить изучение и развитие своих знаний в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы, указанные ниже:

- Инвестирование: руководство для начинающих Инвестирование: руководство для начинающих Руководство Финансовое руководство «Инвестирование для начинающих» научит вас основам инвестирования и научит их начинать. Узнайте о различных стратегиях и методах торговли, а также о различных финансовых рынках, в которые вы можете инвестировать.

- Коэффициент дисконтирования Коэффициент дисконтирования В финансовом моделировании коэффициент дисконтирования — это десятичное число, умноженное на значение денежного потока, чтобы вернуть его к приведенной стоимости. Фактор увеличивается

- Премия за рыночный риск Премия за рыночный риск Премия за рыночный риск — это дополнительный доход, который инвестор ожидает от владения рискованным рыночным портфелем вместо безрисковых активов.

- Рентабельность капитала (ROE) Рентабельность капитала (ROE) Рентабельность собственного капитала (ROE) — это показатель рентабельности компании, который рассчитывается путем деления годовой прибыли компании (чистой прибыли) на стоимость ее общего акционерного капитала (т.

е. 12%). . ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравниваются с собственным капиталом.

е. 12%). . ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравниваются с собственным капиталом.

Как рассчитать норму прибыли на инвестиции

Содержание

Как рассчитать норму прибыли

Как рассчитать общую норму прибыли для различных видов инвестиций

Изменения нормы дохода

Как рассчитать вариации на норма прибыли

Суть

Хотите поговорить с кем-нибудь?

Все еще сомневаетесь и хотите с кем-нибудь поговорить? Назначьте время здесь.

Запланировать звонокУзнать

Норма прибыли

Как рассчитать норму прибыли на инвестиции

Как рассчитать норму прибыли на инвестиции

31 августа 2022

·

7 мин чтения 90 003

Норма прибыли позволяет нам делать четкие сравнения между инвестициями, что очень важно. Это ставит их на общую шкалу.

Каждый инвестор хочет знать, как работают его активы. Измерение эффективности позволяет инвесторам — от частных лиц до корпораций — решать, покупать ли, продавать или ничего не делать.

Существует множество способов оценки эффективности инвестиций, но одним из наиболее важных является норма прибыли. Эта статья покажет вам, как рассчитать норму прибыли на инвестиции.

Как рассчитать норму прибыли

Самый простой способ рассчитать норму прибыли — измерить процентное изменение стоимости инвестиции за определенный период времени. Уравнение для его получения может быть выражено как конечное значение периода минус начальное значение, деленное на начальное значение.

Норма прибыли позволяет нам проводить четкие сравнения между инвестициями, что очень важно. Это ставит их на общую шкалу.

Вот простой пример формулы нормы прибыли и сравнения: вы покупаете акцию ABC Corp. за 100 долларов США, затем продаете ее за 140 долларов, получая прибыль в размере 40 долларов США. Ваша норма прибыли составляет

140 долларов США — 100 долларов США/100 долларов США = 0,40 или 40%

Вы также покупаете дом за 500 000 долларов США и продаете его за 600 000 долларов США. Ваша прибыль составляет 100 000 долларов, но ваша норма прибыли вдвое меньше, чем у ABC Corp.:

Ваша прибыль составляет 100 000 долларов, но ваша норма прибыли вдвое меньше, чем у ABC Corp.:

600 000 долл. США — 500 000 долл. США/500 000 долл. США = 0,20 или 20% 067

В строке над этими двумя введите формулу нормы прибыли: Текущее значение — Исходное значение)/Исходное значение

Например:

Текущее значение: ячейка B6

Исходное значение: ячейка B7

Норма прибыли: ячейка B5 (формат, проценты), введите: =(B6-B7)/B7

Как рассчитать общую норму прибыли для различных видов инвестиций

Наиболее важным расчетом нормы прибыли является общая прибыль, которая суммирует любые периодические доходы от инвестиций. Для акций это включает дивиденды и прирост капитала. Для облигаций это означает выплату процентов. Для недвижимости это арендная плата.

Для недвижимости это арендная плата.

Общая норма доходности акций

Цена акций Widget Inc. выросла с 60 долларов 1 января до 75 долларов 31 декабря, что означает прибыль в 15 долларов. В течение года Widget произвел четыре ежеквартальных выплаты дивидендов по 75 центов на акцию, в результате чего общий годовой дивиденд составил 3 доллара.

Общий доход инвестора от доли Widget составляет:

($15 + $3)/$60 = 0,30 или 30%

Общая норма доходности облигаций

Telecable в 2020 году продала облигации на 500 миллионов долларов, которые достичь погашения в 2030 году, выплачивая 6% годовых. Вы купили одну из облигаций за 1000 долларов, полную номинальную стоимость. Теперь вы продаете облигацию за 1010 долларов, получив прибыль в размере 10 долларов, после получения годовой процентной ставки в размере 60 долларов (6% от 1000 долларов).

Ваш общий доход за прошлый год:

60 долларов США + 10 долларов США/1000 долларов США = 0,07 или 7%

Общая норма доходности недвижимости

XYZ Real Estate Trust год назад приобрел Многоквартирный дом Fleetwood Towers за 70 миллионов долларов. В течение прошлого года XYZ получила общую арендную плату в размере 250 000 долларов США. Теперь он продает здание за 80 миллионов долларов, прибыль составляет 10 миллионов долларов. Общий доход XYZ составляет:

В течение прошлого года XYZ получила общую арендную плату в размере 250 000 долларов США. Теперь он продает здание за 80 миллионов долларов, прибыль составляет 10 миллионов долларов. Общий доход XYZ составляет:

10 000 000 долларов США + 250 000 долларов США / 70 000 000 долларов США = 0,1464 или 14,6%

Программа поиска ошибок при выходе на пенсию

Используйте наш анализатор выхода на пенсию, чтобы найти способы лучше оптимизировать свои пенсионные инвестиции.

Анализатор выхода на пенсиюИзменения нормы прибыли

Простая норма прибыли, как правило, не является достаточным расчетом. Инвесторы должны учитывать другие факторы:

- Любой доход, полученный от инвестиции

- Продолжительность инвестиции

- Цель или ожидания инвестора, когда инвестиции были сделаны

- Норма прибыли для других потенциальных инвестиций

Эти коэффициенты используются в следующих вариантах простой доходности: годовая ставка, которая вырастает до многолетней за счет начисления процентов (реинвестирования доходов).

, которая рассчитывает предполагаемую будущую норму прибыли на инвестиции; Затем инвестор решает, оправдывает ли ожидаемая ставка инвестиции.

, которая связана с экономической концепцией убывающей отдачи; инвесторы используют это, чтобы оценить, когда они могут ожидать меньшую отдачу от любых дополнительных (предельных) денег, потраченных на инвестиции.

Как рассчитать колебания нормы прибыли

Совокупный годовой темп роста (CAGR)

Как инвестор определяет годовой эквивалент нормы прибыли, когда инвестиции удерживаются более года — скажем, три года? Например, если его общая прибыль за три года составила 30 %, делит ли он ее просто на три, то есть по 10 % ежегодно?

Нет, потому что при простом делении игнорируется эффект сложного прироста. Годовой темп или совокупный годовой темп роста составляет около 9,1%.

Давайте вернемся к примеру с акциями Widget и представим, что 30-процентная доходность была рассчитана на три года, а не на один год.

Расчет сложного годового темпа роста представляет собой процесс уменьшения многолетней доходности на доли экспоненты в зависимости от количества лет инвестиций.

Таким образом, 30-процентный возврат виджета уменьшается на единицу, деленную на три, или на 0,333. 9). В примере с виджетом, вычисление чего-либо в степени, равной одной трети, равнозначно вычислению кубического корня.)

Для годовой доходности виджета вы десятично преобразуете 30% в 0,3, добавляете 1 в качестве константы и вычисляете кубический корень из 1,3. . Любой финансовый калькулятор или онлайн-инструмент может сделать это мгновенно.

Таким образом, годовая ставка с точностью до трех знаков после запятой составляет 9,139%. Вы можете убедиться в этом, обратив процесс и возведя 9,139% в степень 3:

1,091393= 1,29999, округлено до 1,3, минус 1 = 0,3 или 30 %

Или вручную

1,09139 X 1,09139 X 1,09139 = 1,29999

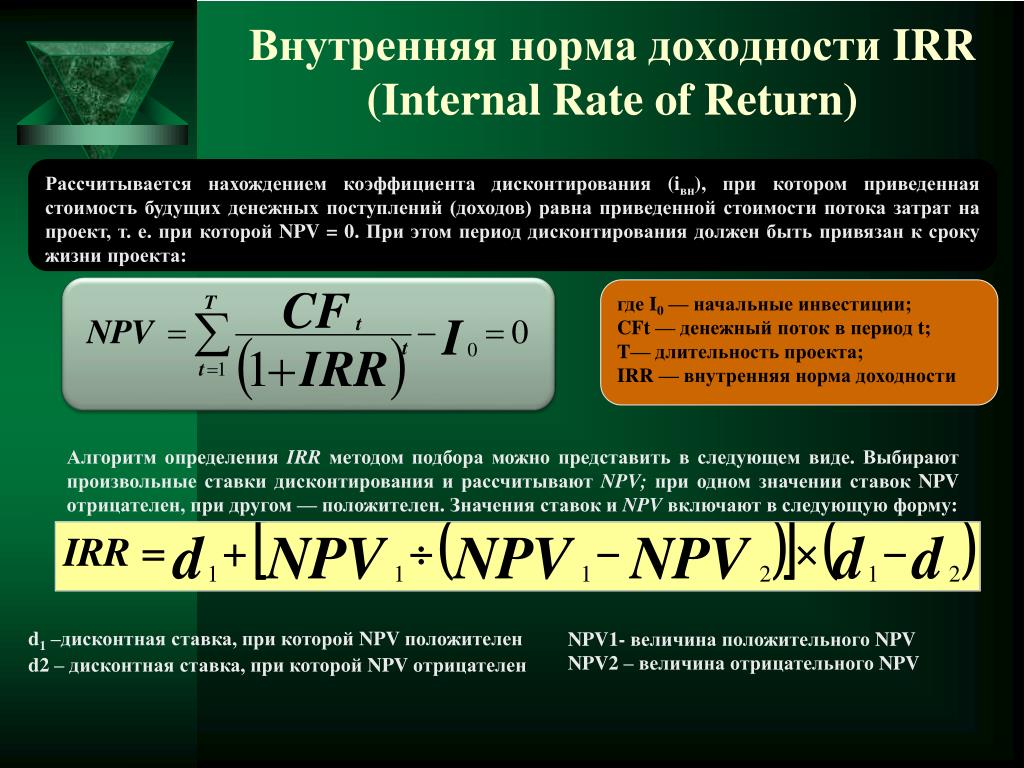

Внутренняя норма прибыли (IRR)

Общая норма прибыли исторический расчет — он рассматривает прошлые результаты. Инвесторы и бизнес-менеджеры выполняют еще один расчет, рассчитанный на будущее: внутреннюю норму доходности или IRR. Он пытается оценить будущую эффективность инвестиций, предполагая, сколько денег инвестиции могут принести в ближайшие годы. IRR помогает инвестору решить, следует ли продолжать инвестиции.

Инвесторы и бизнес-менеджеры выполняют еще один расчет, рассчитанный на будущее: внутреннюю норму доходности или IRR. Он пытается оценить будущую эффективность инвестиций, предполагая, сколько денег инвестиции могут принести в ближайшие годы. IRR помогает инвестору решить, следует ли продолжать инвестиции.

Давайте рассмотрим гипотетический пример. Silicon Chip Corp. рассматривает возможность инвестирования 100 миллионов долларов в новый завод по производству полупроводников. Silicon Chip решает, что строительство завода будет оправдано только в том случае, если оно обеспечит минимальную норму прибыли 15%. Финансовый директор (CFO) проводит исследование для оценки ежегодных денежных средств, которые будет генерировать новый завод в течение пяти лет, со следующими результатами:

- Год 1: 20 миллионов долларов

- Год 2: 30 миллионов долларов

- 3-й год: 35 миллионов долларов

- 4-й год: 40 миллионов долларов

- 5-й год: 50 миллионов долларов

Для выполнения этих расчетов в Интернете доступно множество инструментов для расчета IRR.

В приведенном выше случае мы подставляем инвестиции в размере 100 миллионов долларов США и предполагаемые годовые денежные потоки, и онлайн-калькулятор дает нам 18,868%. Это превышает порог в 15%, установленный Silicon Chip, поэтому компания может продолжить проект.

Предельная норма прибыли

Помимо внутренней нормы прибыли, инвесторы также оценивают предельную норму прибыли. Это отвечает на вопрос, какую прибыль приносит каждый дополнительный доллар, потраченный на инвестиции.

В примере с кремниевым чипом предположим, что на пятый год после строительства нового завода компания рассматривает возможность инвестирования в него еще 25 миллионов долларов. По оценкам финансового директора, это принесет дополнительный денежный поток в размере 28 миллионов долларов. Это 12% предельной нормы прибыли — ниже 18,868% на первоначальные 100 миллионов долларов и ниже минимума компании в 15%. Это убывающая отдача, поэтому любые дальнейшие инвестиции в завод менее вероятны.

Практический результат

Расчет нормы прибыли может варьироваться от элементарного до сложного. Каждый инвестор должен знать, почему это важно.

В Titan мы являемся стоимостными инвесторами: мы стремимся управлять нашими портфелями, уделяя постоянное внимание фундаментальным принципам и присматриваясь к огромному долгосрочному потенциалу роста. Инвестировать с Titan легко, прозрачно и эффективно.

Начните сегодня.

Раскрытие информации

Определенная информация, содержащаяся здесь, была получена из сторонних источников. Несмотря на то, что информация взята из источников, считающихся надежными, компания «Титан» не проводила независимую проверку такой информации и не делает никаких заявлений относительно точности информации или ее соответствия конкретной ситуации. Кроме того, этот контент может включать стороннюю рекламу; Компания Titan не просматривала такие рекламные объявления и не поддерживает содержащиеся в них рекламные материалы.

Этот контент предоставляется только в информационных целях и не может рассматриваться как юридическая, деловая, инвестиционная или налоговая консультация. Вы должны проконсультироваться со своими советниками по этим вопросам. Ссылки на какие-либо ценные бумаги или цифровые активы приведены только в иллюстративных целях и не представляют собой рекомендацию по инвестициям или предложение предоставить консультационные услуги по инвестициям. Кроме того, этот контент не предназначен и не предназначен для использования какими-либо инвесторами или потенциальными инвесторами, и на него ни при каких обстоятельствах нельзя полагаться при принятии решения об инвестировании в какую-либо стратегию, управляемую Titan. Любые упомянутые или описанные инвестиции не являются репрезентативными для всех инвестиций в стратегии, которыми управляет Титан, и нет никаких гарантий, что эти инвестиции будут прибыльными или что другие инвестиции, сделанные в будущем, будут иметь аналогичные характеристики или результаты.

Диаграммы и графики, представленные здесь, предназначены исключительно для информационных целей, и на них не следует полагаться при принятии каких-либо инвестиционных решений. Прошлые показатели не свидетельствуют о будущих результатах. Содержание говорит только по состоянию на указанную дату. Любые прогнозы, оценки, прогнозы, цели, перспективы и/или мнения, выраженные в этих материалах, могут быть изменены без предварительного уведомления и могут отличаться или противоречить мнениям, выраженным другими. Пожалуйста, посетите юридическую страницу Titan для получения дополнительной важной информации.

Средняя норма прибыли: определение и примеры

Средняя норма прибыли: определение и примеры | StudySmarterВыберите язык

Предлагаемые языки для вас:

Немецкий (DE) Дойч (Великобритания)Европа

- английский (DE)

- английский (Великобритания)

StudySmarter — универсальное учебное приложение.

Более 3 миллионов загрузок

Бесплатно

Задумывались ли вы когда-нибудь, как менеджеры решают, инвестировать или нет? Метод, который помогает решить, стоит ли инвестировать, — это средняя норма прибыли. Давайте посмотрим, что это такое и как мы можем его рассчитать. Рис. 2 — Возврат инвестиций помогает определить их ценность. Средняя ставка…

Контент проверен экспертами в данной области Бесплатное приложение StudySmarter с более чем 20 миллионами студентовИзучите наше приложение и откройте для себя более 50 миллионов бесплатных учебных материалов.

Зарегистрируйтесь бесплатно!

- Пояснения

- Карточки

- План исследования

- StudySmarter AI

- Решения для учебников

СОДЕРЖАНИЕ :

ОГЛАВЛЕНИЕLerne mit deinen Freunden und bleibe auf dem richtigen Kurs mit deinen persönlichen Lernstatistiken

Jetzt kostenlos anmelden Nie wieder prokastinieren mit unseren Lernerinnerungen.

Задумывались ли вы когда-нибудь, как менеджеры решают, делать ли инвестиции или нет? Метод, который помогает решить, стоит ли инвестировать, — это средняя норма прибыли. Давайте посмотрим, что это такое и как мы можем его рассчитать.

Рис. 2. Доход от инвестиций помогает определить их ценность

Средняя норма прибыли Определение

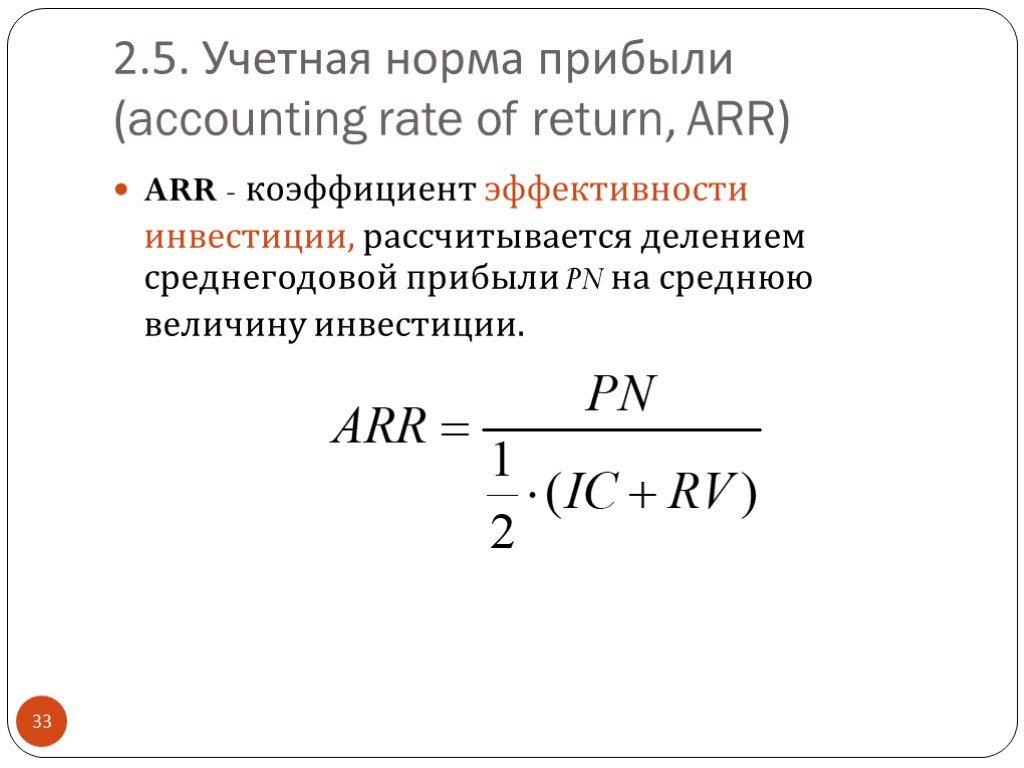

Средняя норма прибыли (ARR) — это метод, который помогает решить, стоит ли инвестировать или нет.

Средняя норма прибыли (ARR) — это среднегодовой доход (прибыль) от инвестиций.

Средняя норма прибыли сравнивает средний годовой доход (прибыль) от инвестиции с ее первоначальной стоимостью. Выражается в процентах от первоначально вложенной суммы.

Формула средней нормы прибыли

В формуле средней нормы прибыли мы берем среднюю годовую прибыль и делим ее на общую стоимость инвестиций. Затем мы умножаем его на 100, чтобы получить процент.

\(\hbox{Средняя норма прибыли (ARR)}=\frac{\hbox{Средняя годовая прибыль}}{\hbox{Стоимость инвестиций}}\times100\%\)

Где просто среднегодовая прибыль общая ожидаемая прибыль за инвестиционный период, разделенная на количество лет.

\(\hbox{Средняя годовая прибыль}=\frac{\hbox{Общая прибыль}}{\hbox{Количество лет}}\)

Как рассчитать среднюю норму прибыли?

Чтобы рассчитать среднюю норму прибыли, нам нужно знать среднегодовую прибыль, ожидаемую от инвестиций, и стоимость инвестиций. ARR рассчитывается путем деления среднегодовой прибыли на стоимость инвестиций и умножения на 100.

Формула расчета средней нормы прибыли:

\(\hbox{Средняя норма прибыли (ARR)}=\frac {\hbox{Средняя годовая прибыль}}{\hbox{Стоимость инвестиций}}\times100\%\)

Компания рассматривает возможность покупки нового программного обеспечения. Программное обеспечение будет стоить 10 000 фунтов стерлингов и, как ожидается, увеличит прибыль на 2 000 фунтов стерлингов в год. ARR здесь будет рассчитываться следующим образом:

\(\hbox{ARR}=\frac{\hbox{2,000}}{\hbox{10,000}}\times100\%=20\%\)

Это означает, что среднегодовая прибыль от инвестиций составит 20 процентов.

Фирма рассматривает возможность покупки дополнительных станков для своего завода. Машины будут стоить 2 000 000 фунтов стерлингов и, как ожидается, будут увеличивать прибыль на 300 000 фунтов стерлингов в год. ARR будет рассчитываться следующим образом:

Машины будут стоить 2 000 000 фунтов стерлингов и, как ожидается, будут увеличивать прибыль на 300 000 фунтов стерлингов в год. ARR будет рассчитываться следующим образом:

\(\hbox{ARR}=\frac{\hbox{300,000}}{\hbox{2,000,000}}\times100\%=15\%\)

Означает, что среднегодовая прибыль от инвестиций в новые техника составит 15 процентов.

Однако очень часто среднегодовая прибыль не указывается. Его необходимо дополнительно рассчитать. Таким образом, чтобы рассчитать среднюю норму прибыли, нам нужно сделать два вычисления.

Шаг 1: Расчет среднегодовой прибыли

Чтобы рассчитать среднегодовую прибыль, нам нужно знать общую прибыль и количество лет, в течение которых получена прибыль.

Формула расчета среднегодовой прибыли следующая:

\(\hbox{Среднегодовая прибыль}=\frac{\hbox{Общая прибыль}}{\hbox{Количество лет}}\)

Шаг 2: Расчет средней нормы прибыли

Формула для расчета средней нормы прибыли следующая:

\(\hbox{Средняя норма прибыли (ARR)}=\frac{\hbox{Средняя годовая прибыль}} {\hbox{Стоимость инвестиций}}\times100\%\)

Рассмотрим наш первый пример, когда компания рассматривает возможность покупки нового программного обеспечения. Программное обеспечение будет стоить 10 000 фунтов стерлингов и, как ожидается, принесет прибыль в размере 6 000 фунтов стерлингов в течение 3 лет.

Программное обеспечение будет стоить 10 000 фунтов стерлингов и, как ожидается, принесет прибыль в размере 6 000 фунтов стерлингов в течение 3 лет.

Сначала нам нужно рассчитать среднегодовую прибыль:

\(\hbox{Средняя годовая прибыль}=\frac{\hbox{£6,000}}{\hbox{3}}=£2,000\)

Тогда , нам нужно рассчитать среднюю норму прибыли.

\(\hbox{ARR}=\frac{\hbox{2,000}}{\hbox{10,000}}\times100\%=20\%\)

Значит, среднегодовая прибыль от инвестиции составит 20 процентов.

Фирма рассматривает возможность покупки дополнительных автомобилей для своих сотрудников. Автомобили будут стоить 2 000 000 фунтов стерлингов, и ожидается, что они принесут прибыль в размере 3 000 000 фунтов стерлингов в течение 10 лет. ARR будет рассчитываться следующим образом:

Сначала нам нужно рассчитать среднегодовую прибыль.

\(\hbox{Средняя годовая прибыль}=\frac{\hbox{3 000 000£}}{\hbox{10}}=300 000£\)

Затем нам нужно рассчитать среднюю норму прибыли.

\(\hbox{ARR}=\frac{\hbox{300,000}}{\hbox{2,000,000}}\times100\%=15\%\)

Значит, среднегодовая прибыль от инвестиции составит 15 процентов.

Интерпретация средней нормы прибыли

Чем выше значение, тем лучше; t Чем выше значение средней нормы прибыли, тем больше отдача от инвестиций. Решая, делать инвестиции или нет, менеджеры будут выбирать инвестиции с самым высоким значением средней нормы прибыли.

У менеджеров есть два варианта инвестиций: программное обеспечение или транспортные средства. Средняя норма прибыли для программного обеспечения составляет 20 процентов, тогда как средняя норма прибыли для транспортных средств составляет 15 процентов. Какие инвестиции выберут менеджеры?

\(20\%>15\%\)

Поскольку 20 процентов выше, чем 15 процентов, менеджеры предпочтут инвестировать в программное обеспечение, поскольку оно принесет большую отдачу.

Важно помнить, что результаты ARR надежны настолько, насколько надежны цифры, использованные для его расчета . Если прогноз среднегодовой прибыли или стоимости инвестиций неверен, средняя норма прибыли также будет неверной.

Если прогноз среднегодовой прибыли или стоимости инвестиций неверен, средняя норма прибыли также будет неверной.

Средняя норма прибыли — основные выводы

- Средняя норма прибыли (ARR) — это среднегодовой доход (прибыль) от инвестиций.

- ARR рассчитывается путем деления среднегодовой прибыли на стоимость инвестиций и умножения на 100 процентов.

- Чем выше значение средней нормы прибыли, тем выше доход от инвестиций.

- Результаты ARR надежны настолько, насколько надежны цифры, используемые для его расчета.

Часто задаваемые вопросы о средней норме прибыли

Средняя норма прибыли (ARR) — это среднегодовой доход (прибыль) от инвестиции.

Фирма рассматривает возможность приобретения дополнительных станков для своего завода. Машины будут стоить 2 000 000 фунтов стерлингов и, как ожидается, будут увеличивать прибыль на 300 000 фунтов стерлингов в год. ARR будет рассчитываться следующим образом:

ARR = (300 000 / 2 000 000) * 100% = 15%

Это означает, что среднегодовая прибыль от инвестиций в новое оборудование составит 15%.

Формула расчета средней нормы прибыли:

ARR= (Среднегодовая прибыль / Стоимость инвестиций) * 100%

где формула расчета среднегодовой прибыли следующая:

Среднегодовая прибыль = общая прибыль / количество лет

Формула расчета средней нормы прибыли: инвестиции) * 100%

Недостаток использования средней нормы доходности заключается в том, что результаты ARR надежны настолько, насколько надежны цифры, использованные для ее расчета . Если прогноз средней годовой прибыли или инвестиционных затрат неверен, средняя норма прибыли также будет неверной.

Окончательный тест средней нормы прибыли

Тест средней нормы прибыли — Teste dein Wissen

Вопрос

Определите среднюю норму прибыли.

Показать ответ

Ответ

Средняя норма прибыли – это среднегодовая доходность (прибыль) от инвестиций.

Показать вопрос

Вопрос

Чем полезна средняя норма прибыли (ARR)?

Показать ответ

Ответ

Средняя норма прибыли (ARR) — это метод, который помогает решить, стоит ли инвестировать или нет.

Показать вопрос

Вопрос

Что означает ARR?

Показать ответ

Ответ

Средняя норма прибыли

Показать вопрос

Вопрос

ARR выражается как…

Показать ответ

Ответ

Процент

Показать вопрос

Вопрос

Какое значение ARR лучше?

Показать ответ

Ответ

Высшее

Показать вопрос

Вопрос

Надежны ли результаты средней нормы прибыли?

Показать ответ

Ответ

Результаты ARR надежны настолько, насколько надежны цифры, использованные для его расчета.

Показать вопрос

Вопрос

Инвестиция A имеет ARR 13 процентов, а инвестиция B имеет ARR 25 процентов. Какая из них лучше?

Показать ответ

Ответ

Инвестиции B

Показать вопрос

Вопрос

Почему более высокое значение ARR лучше, чем более низкое?

Показать ответ

Ответ

Чем выше значение средней нормы прибыли, тем выше рентабельность инвестиций.

Показать вопрос

Вопрос

Какие две цифры нам нужны для расчета ARR?

Показать ответ

Ответ

- Среднегодовая прибыль

- Стоимость инвестиций

Показать вопрос

Вопрос

Если прогноз среднегодовой прибыли или стоимости инвестиций неверен,

Показать ответ

Ответьте

, средняя норма прибыли также будет неверной.

Показать вопрос

Вопрос

Каковы два этапа расчета средней нормы прибыли?

Показать ответ

Ответ

- Рассчитайте среднегодовую прибыль

- Рассчитайте среднюю норму прибыли

Показать вопрос

Вопрос

Приведите пример инвестиции.

Показать ответ

Ответ

Транспортные средства, программное обеспечение и т. д.

Показать вопрос

Вопрос

Если ARR составляет 20 процентов, это означает, что:

Показать ответ

Ответ

Среднегодовая прибыль от инвестиции составит 20 процентов.

Показать вопрос

Вопрос

Средняя норма прибыли (ARR) — это среднегодовая доходность (прибыль) от…

Показать ответ

Ответ

инвестиции.

Показать вопрос

Вопрос

Компания рассматривает возможность приобретения нового программного обеспечения. Программное обеспечение будет стоить 10 000 фунтов стерлингов и, как ожидается, увеличит прибыль на 2 000 фунтов стерлингов в год. Что такое АРР?

Показать ответ

Ответ

Показать вопрос

Вопрос

Фирма рассматривает возможность приобретения дополнительных станков для своего завода. Машины будут стоить 2 000 000 фунтов стерлингов и, как ожидается, будут увеличивать прибыль на 300 000 фунтов стерлингов в год. Что такое АРР?

Что такое АРР?

Показать ответ

Ответ

Показать вопрос

Вопрос

Компания рассматривает возможность покупки программного обеспечения, которое, как ожидается, принесет прибыль в размере 6000 фунтов стерлингов в течение 3 лет. Какова средняя годовая прибыль?

Показать ответ

Ответ

2000 фунтов стерлингов

Показать вопрос

Вопрос

Средняя норма прибыли (ARR) — это метод, который помогает решить…

Показать ответ

Ответьте

независимо от того, стоит ли инвестировать или нет.

Показать вопрос

Вопрос

Чем выше значение средней нормы прибыли, тем выше доход от инвестиций.

Показать ответ

Ответ

Показать вопрос

Вопрос

Если прогноз среднегодовой прибыли или стоимости инвестиций неверен, средняя норма прибыли будет…

Показать ответ

Ответ

тоже неправильный.

Показать вопрос

Вопрос

Компания рассматривает возможность покупки нового оборудования, которое будет стоить 100 000 фунтов стерлингов и, как ожидается, увеличит прибыль на 50 000 фунтов стерлингов в год. Что такое АРР?

Показать ответ

Ответ

Показать вопрос

Вопрос

Компания рассматривает возможность приобретения нового оборудования стоимостью 200 000 фунтов стерлингов, которое, как ожидается, принесет прибыль в размере 30 000 фунтов стерлингов в течение 3 лет. Что такое АРР?

Что такое АРР?

Показать ответ

Ответ

Показать вопрос

Вопрос

Средняя норма прибыли сравнивает средний годовой доход (прибыль) от инвестиции с учетом ее…

Показать ответ

Ответ

стоимость.

Показать вопрос

Вопрос

ARR 60% лучше, чем ARR 40%.

Показать ответ

Ответ

Показать вопрос

Подробнее о средней норме прибылиКак бы вы хотели изучить этот контент?

Создание карточек

Учеба с материалами от вашего сверстника

Прохождение короткого теста

Зарегистрируйтесь бесплатно! 94% пользователей StudySmarter получают более высокие оценки.

94% пользователей StudySmarter получают более высокие оценки.

Зарегистрируйтесь бесплатно!Как бы вы хотели изучить этот контент?

Создание карточек

Учеба по материалам вашего сверстника

Небольшой тест

Бесплатно зарегестрироваться!Бесплатная шпаргалка по бизнес-исследованиям!

Все, что вам нужно знать о . Идеальное резюме, так что вы можете легко запомнить все.

Адрес электронной почты* Доступ к шпаргалкеОткройте для себя подходящий контент для ваших предметов

Не нужно жульничать, если у вас есть все необходимое для успеха! Упаковано в одно приложение!

Учебный план

Будьте идеально подготовлены вовремя с индивидуальным планом.

Тесты

Проверьте свои знания с помощью игровых тестов.

Карточки

Создавайте и находите карточки в рекордно короткие сроки.

Заметки

Создавайте красивые заметки быстрее, чем когда-либо прежде.

Учебные наборы

Все учебные материалы в одном месте.

Документы

Загружайте неограниченное количество документов и сохраняйте их в Интернете.

Study Analytics

Определите сильные и слабые стороны вашего исследования.

Еженедельные цели

Ставьте индивидуальные учебные цели и зарабатывайте баллы за их достижение.

Умные напоминания

Хватит откладывать на потом наши напоминания об учебе.

Награды

Зарабатывайте очки, открывайте значки и повышайте уровень во время учебы.

Волшебный маркер

Создавайте карточки в заметках полностью автоматически.

Интеллектуальное форматирование

Создавайте самые красивые учебные материалы, используя наши шаблоны.

е. 12%). . ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравниваются с собственным капиталом.

е. 12%). . ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравниваются с собственным капиталом.