Норма прибыли (Rate Of Return) — Инвестопедия: инвестиционная энциклопедия

Норма прибыли (англ. Rate Of Return) является мерой прибыли в виде процентов от инвестиций. Прибылью от инвестиций считается любой доход, полученный от ценной бумаги, плюс реализованные доходы от прироста капитала.

ROR — сокращенное обозначение Rate Of Return.

Подробнее о норме прибыли

Показатель нормы прибыли может быть использован для измерения практически любого инвестиционного инструмента, начиная от недвижимого имущества и заканчивая облигациями и акциями. Привлекательность инвестирования в определенные финансовые ценные бумаги, как правило, оценивается на основе сравнения исторических значений норм прибыли для активов одного и того же типа.

Рассмотрим пример. Вася открывает торговую точку на рынке. Он инвестировал $ 500 в свою затею, и теперь его бизнес приносит около $ 10 в день, или $ 3000 в год (учитывая выходные дни).

В данном случае, норма прибыли бизнеса Васи за один год будет равна отношению прибыли к инвестициям, выраженному в процентах, или $ 3000 / $ 500 = 600%.

В целом же, важно понимать, что, чем более рискованной является затея, тем выше ожидаемая норма прибыли.

Например, инвестирование в открытие ресторана несет в себе значительные риски, нежели инвестирование, например, в казначейские векселя. В случае с казначейскими векселями, гарантии по ним даются государством, а в случае с рестораном, рассчитывать приходится только на себя или на друзей. Соответственно, риск потери инвестиций в первом случае гораздо выше, поэтому и ожидаемые доходы должны быть значительно выше 1 — 2%, как в случае с казначейскими векселями.

Важно понимать

В реальности все не так просто. На норму прибыли влияет огромное количество факторов, в том числе инфляция, налоги, оцениваемый период времени, а так же любой дополнительный капитал в предприятии. Если инвестиции поступают в иностранной валюте, изменение валютного курса также влияет на норму прибыли.

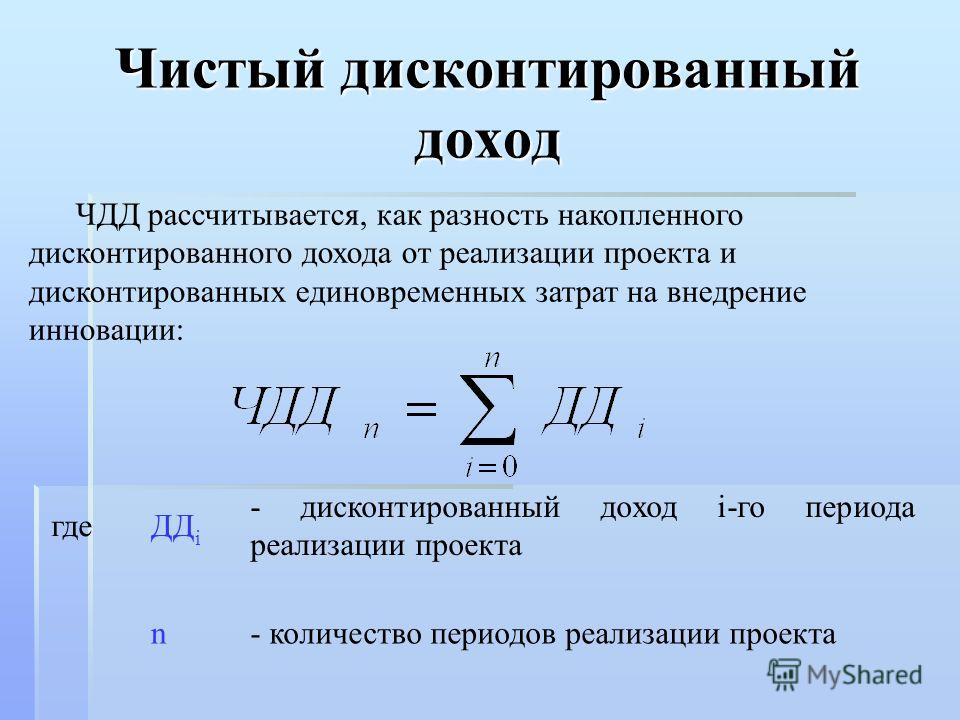

Совокупный среднегодовой темп роста (CAGR) показывает ежегодный темп роста инвестиций в течение определенного периода времени и является общепринятым показателем нормы прибыли. Формула CAGR:

Формула CAGR:

CAGR = (EV/BV)1/n — 1, где:

EV – начальная стоимость инвестиций;BV – конечная стоимость инвестиций;

n – количество периодов (лет).

Например, давайте предположим, что инвестор вложил $ 1000 во взаимный фонд компании XYZ, и в течение следующих пяти лет его портфель выглядел следующим образом:

| Год | Стоимость |

|---|---|

| 1 | $750 |

| 2 | $1000 |

| 3 | $3000 |

| 4 | $4000 |

| 5 | $5000 |

Термин маржа (англ. Margin) имеет четыре определения: | В деньгах (англ. |

Акция (англ. Stock) — это ценная бумага, обозначающая право собственности в корпорации и… | Инвестиция — вложение капитала в какое-либо дело путем приобретения ценных бумаг или… |

Термин маржа (англ. Margin) имеет четыре определения:

В деньгах (англ.

Акция (англ. Stock) — это ценная бумага, обозначающая право собственности в корпорации и…

Инвестиция — вложение капитала в какое-либо дело путем приобретения ценных бумаг или…

Навигация по тегам:

Норма прибыли — Answr

Отношение прибыли, полученной за рассматриваемый период, к капиталу, авансированному в его начале.

Этот показатель демонстрирует темпы прироста производственных фондов. Функциональное назначение параметра — служить критерием соотношения спроса и предложения в обществе, а также регулятором, используемым компаниями-монополистами для установления цен на предлагаемые ими продукцию и услуги.

Норма прибыли — аналитическая категория, применяемая на практике для оценки перспектив коммерческой деятельности и прогноза ее дальнейшего развития. Анализ этой характеристики позволяет сделать выводы о конкурентоспособности бизнеса, его эффективности и необходимости сокращения производственных расходов.

Формула, по которой определяется норма прибыли, не только отражает текущее состояние предприятия и позволяет прогнозировать ожидаемый прирост капитала, но и помогает выделить недостатки и положительные моменты в организации деятельности компании. Не следует путать этот показатель с нормой маржинального дохода. Несмотря на сходство порядка расчета, между ними имеются существенные различия.

Факторы, влияющие на норму прибыли

Норма прибыли находится в прямой зависимости от 2 типов факторов: внутрипроизводственных и рыночных. К первой группе относятся следующие показатели:

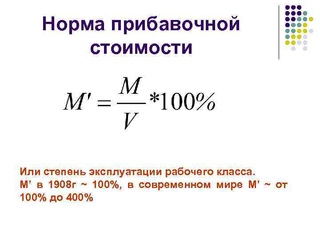

- нормы прибавочной стоимости;

- состав средств, инвестированных в бизнес: чем меньше затраты на элементы постоянного капитала, тем выше рассматриваемый показатель;

- скорость оборота средств, вложенных в процесс: чем она выше, тем больше получаемый доход;

- масса прибыли;

- величина производственного капитала;

- степень рационализации расходов и экономии средств.

Первые 3 фактора относят к группе общих. Они не зависят от сферы деятельности. Остальные критерии причисляют к производственным аспектам определенного сегмента рынка. Их важность состоит в том, что они отражаются на себестоимости продукции или услуг. А любое уменьшение себестоимости приводит к росту прибыли.

Безусловное влияние на рассматриваемый показатель оказывают уровень цен и наличие конкуренции.

В академических экономических трудах значительное место занимает теория тенденции к постоянному снижению нормы прибыли вне зависимости от влияния таких факторов, как внедрение передовых технологий производства или политическая ситуация.

Расчет нормы прибыли

Для корректного вычисления этого критерия полагается учитывать все, даже самые незначительные, расходы. Они должны включать не только затраты на производство, транспортировку продукции, но и средства, предназначенные для выплат сотрудникам, налоги. Помимо этого, нужно сложить всю прибыль, полученную из различных источников, и представить ее в виде единого значения. В итоге эти два параметра сравниваются в процентном соотношении.

На практике принято использовать значение нормы прибыли, рассчитанное за год. При проведении вычислений требуется помнить, что в некоторых отраслях период оборота авансируемого капитала может превышать этот срок.

При проведении вычислений требуется помнить, что в некоторых отраслях период оборота авансируемого капитала может превышать этот срок.

Из вышеизложенного очевидно, что грамотное управление капиталом сводится к поддержанию такой структуры и объема оборотных средств, которые позволяют зафиксировать норму прибыли на максимально возможном уровне. Приемлемым считается показатель, находящийся в зоне 15-50%. Значения, превышающие 100%, относят к категории сверхприбыли.

Норма прибыли

Норма прибыли (rate of return) — ежегодный доход от инвестиций, выраженный в виде процента от первоначальных вложений. Данная норма имеет большое значение при оценке сравнительных достоинств различных вложений. Поэтому весьма важно знать, получена ли данная норма прибыли до или после вычета налогов; по большинству видов вложений более показательной является  Закон устанавливает ее обязательную публикацию большинством инвестиционных институтов.

Закон устанавливает ее обязательную публикацию большинством инвестиционных институтов.

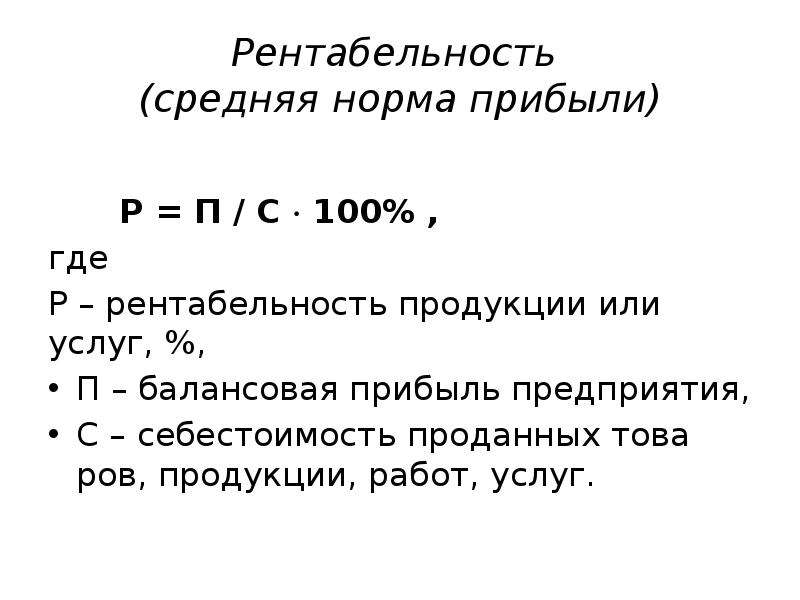

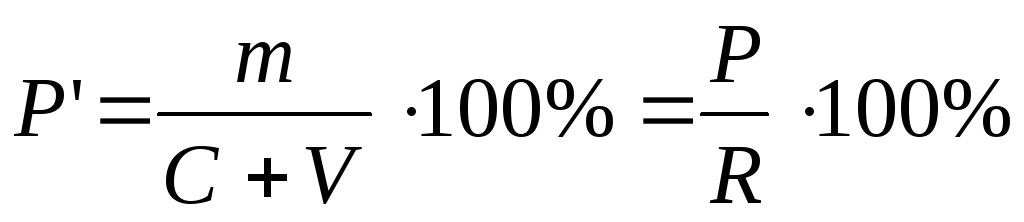

Норма прибыли — это показатель, отражающий отношение прибыли, полученной компанией, к стоимости ее активов за вычетом ее обязательств, т.е. к собственному капиталу компании:

Норма прибыли = (Прибыль : Собственный капитал) * 100%

Норма прибыли — это также отношение прибыли ко всему авансированному капиталу или к издержкам производства, выраженное в процентах. Характеризует эффективность использования капитала, доходность предприятия:

Норма прибыли = (Прибыль : Авансированный капитал) * 100% Норма прибыли = (Прибыль : Издержки производства) * 100%

По-сути, норма прибыли отражает рентабельность вложений. Более детально — см. Прибыль и рентабельность: понятие и формула расчета, Коэффициент рентабельности.

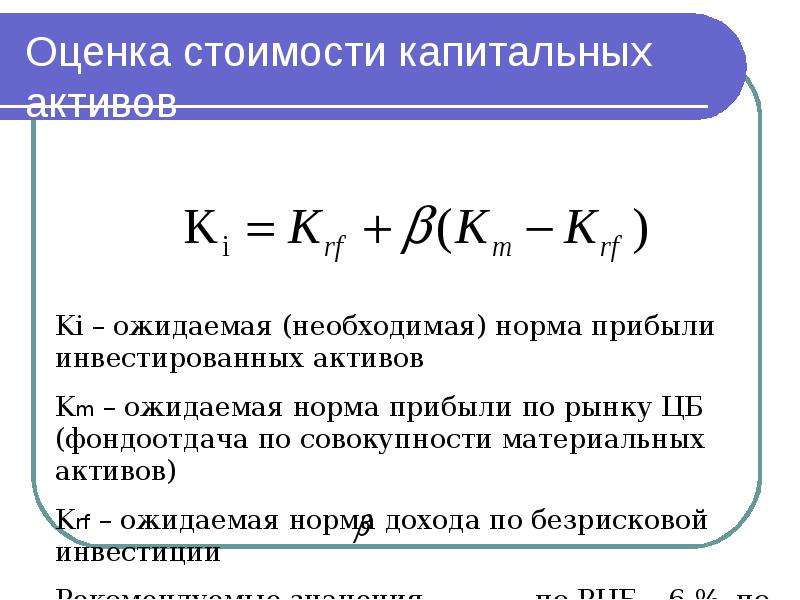

Величина нормы прибыли зависит от нормы добавленной стоимости и органического строения капитала. Межотраслевая конкуренция приводит к установлению средней нормы прибыли на равновеликие капиталы, размещенные в различные отрасли национального хозяйства. Рост органического строения капитала, объективно неизбежный в современных условиях, обусловливает тенденцию нормы прибыли к понижению.

Межотраслевая конкуренция приводит к установлению средней нормы прибыли на равновеликие капиталы, размещенные в различные отрасли национального хозяйства. Рост органического строения капитала, объективно неизбежный в современных условиях, обусловливает тенденцию нормы прибыли к понижению.

Структура нормы прибыли:

- стоимость собственного капитала фирмы;

- средняя норма прибыли по данной отрасли;

- норма прибыли конкретной фирмы.

Норма прибыли – одна из ключевых категорий рыночной экономики. Ее функциональное назначение в современных условиях заключается в том, что, с одной стороны, монополии используют этот показатель для регулирования цен; с другой – общество видит в нем наибольшую степень равновесия между спросом и предложением, что происходит в случаях, когда не наблюдается большого разброса норм прибыли в различных отраслях.

Норма прибыли используется в регулировании цен монополии. Процедура регулирования состоит их трех этапов:

- определение стоимости собственного капитала фирмы;

- определение средней для отрасли нормы прибыли и расчет нормы прибыли у контролируемой фирмы;

- установление цены, приносящей среднюю норму прибыли.

Норма прибыли имеет первостепенное значение для любого инвестора в процессе принятия инвестиционных решений: чем выше норма прибыли, тем выше инвестиционная привлекательность проекта. Однако, следует отметить, что помимо нормы прибыли инвестор обязательно учитывает и уровень риска проекта, что в конечном итоге влияет на тип инвестиционной политики.

Учетная норма прибыли (ARR) – Финансовая энциклопедия

Что такое Учетная норма прибыли (ARR)?

Учетная ставка доходности (ARR) – это формула, которая отражает процентную ставку доходности, ожидаемую от инвестиции или актива , по сравнению с первоначальной стоимостью инвестиций. Формула ARR делит средний доход от актива на первоначальные инвестиции компании, чтобы получить коэффициент или доход, который можно ожидать в течение срока службы актива или связанного проекта. ARR не учитывает временную стоимость денег или денежных потоков, которые могут быть неотъемлемой частью ведения бизнеса.

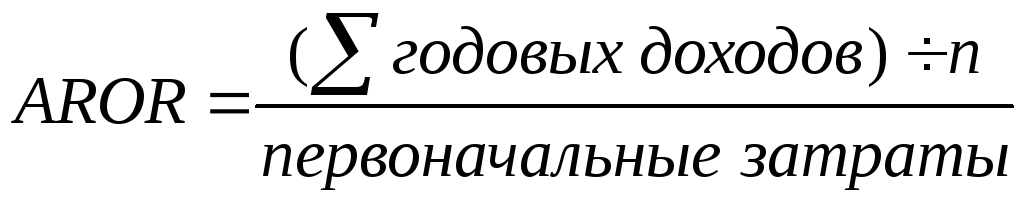

Формула ARR

Аррзнак равноАvерагеАпптыалпрожятяпятяаляпvеsтмептARR = \ frac {Средняя \, Годовая \, Прибыль} {Начальная \, Инвестиционная}ARRзнак равноЯпятIалИнвестмент

Как рассчитать учетную норму прибыли

- Рассчитайте годовую чистую прибыль от инвестиций, которая может включать выручку за вычетом любых годовых затрат или расходов на реализацию проекта или инвестиций.

- Если инвестиции фиксированного актива , такие как амортизационные расходы от годового дохода для достижения годовой чистой прибыли.

- Разделите годовую чистую прибыль на первоначальную стоимость актива или инвестиции. Результат вычисления будет десятичным. Умножьте результат на 100, чтобы отобразить процентный доход в виде целого числа.

Что вам говорит ARR?

Учетная норма доходности – это показатель приобретении . ARR учитывает любые возможные годовые расходы, включая амортизацию, связанные с проектом. Амортизация – это полезное соглашение по бухгалтерскому учету, согласно которому стоимость основных средств распределяется или списывается на расходы ежегодно в течение срока полезного использования актива. Это позволяет компании получать прибыль от актива сразу же, даже в первый год службы.

Ключевые моменты

- Формула учетной ставки доходности (ARR) полезна при определении годовой процентной ставки доходности проекта.

- Вы можете использовать ARR при рассмотрении нескольких проектов, так как он обеспечивает ожидаемую норму прибыли от каждого проекта.

- Однако ARR не делает различий между инвестициями, которые приносят разные денежные потоки в течение срока действия проекта.

Как использовать ARR

Например, компания рассматривает проект с первоначальными инвестициями в размере 250 000 долларов США и прогнозирует, что он будет приносить доход в течение следующих пяти лет. Вот как компания может рассчитать ARR:

- Первоначальные инвестиции: 250 000 долларов США.

- Ожидаемый доход в год: 70 000 долларов США.

- Срок: 5 лет

- Расчет ARR: 70 000 долларов США (годовой доход) / 250 000 долларов США (начальная стоимость)

- ARR = 0,28 или 28% (0,28 * 100)

Разница между ARR и RRR

ARR – это годовой процентный доход от инвестиций, основанный на первоначальных денежных затратах. Другой инструмент бухгалтерского учета, требуемая норма прибыли (RRR) , также известная как пороговая ставка , представляет собой минимальный доход, который инвестор принял бы за инвестиции или проект, который компенсирует им заданный уровень риска.

RRR может варьироваться между инвесторами, поскольку каждый из них имеет разную толерантность к риску . Например, инвестору, не склонному к риску, вероятно, потребуется более высокая норма прибыли, чтобы компенсировать любой риск, связанный с вложением. Важно использовать несколько финансовых показателей, включая ARR и RRR, чтобы определить, будут ли инвестиции окупаться, исходя из вашего уровня толерантности к риску .

Ограничения использования ARR

Учетная ставка доходности помогает определить годовую процентную ставку доходности проекта. Однако расчет имеет свои ограничения.

ARR не учитывает временную стоимость денег (TVM). Значение времени денег является концепцией , что деньги доступны в настоящее время стоит больше , чем одинаковая сумма в будущем из – за его потенциальной трудоспособностью . Другими словами, две инвестиции могут принести неравные годовые потоки доходов. Если один проект приносит больший доход в первые годы, а другой проект возвращает выручку в последующие годы, ARR не присваивает более высокую ценность проекту, который возвращает прибыль раньше, которую можно было бы реинвестировать, чтобы заработать больше денег.

Учетная норма прибыли не учитывает повышенный риск долгосрочных проектов и повышенную неопределенность, связанную с длительными периодами.

Кроме того, ARR не учитывает влияние сроков движения денежных средств. Предположим, инвестор рассматривает возможность пятилетнего вложения с первоначальными денежными затратами в размере 50 000 долларов США, но инвестиции не приносят дохода до четвертого и пятого года. В этом случае при расчете ARR не будет учитываться отсутствие денежного потока в первые три года, и инвестор должен будет иметь возможность выдержать первые три года без какого-либо положительного денежного потока от проекта.

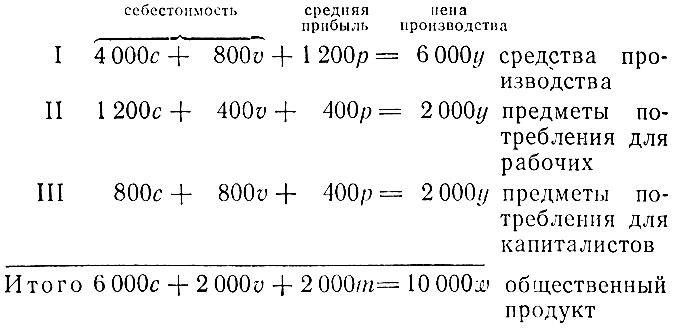

#УЗадача №53 (расчет средней нормы прибыли)

Используя данные таблицы, определите среднюю норму прибыли и объясните процесс ее образования. Рассчитайте, чему равна цена производства.

|

Отрасли промыш- |

Издержки произ- |

Норма приба- |

Приба- |

Стои- |

Отра- |

|

I |

80С+20V |

100 |

20 |

120 |

20 |

|

II |

90С+10V |

100 |

10 |

110 |

10 |

|

II |

70С+30V |

100 |

30 |

130 |

30 |

Рекомендуемые задачи по дисциплине

Решение задачи:

Образование средней нормы прибыли происходит на основе межотраслевой конкуренции, в результате которой капитал переливается из менее прибыльных отраслей в более прибыльные отрасли, что ведет к выравниванию отраслевых норм прибыли:

P’ср=m*100/Кав,

где m – масса прибавочной стоимости, полученная всеми отраслями, или суммарная прибыль;

Кав – суммарный капитал, авансированный во все отрасли.

Согласно данным таблицы m=60, Кав=3*100=300;

Рср=60*100/300=20%.

Чтобы вычислить цену производства (Цпр=К+Рср), необходимо определить среднюю прибыль (Рср): так как Р’ср=Рср*100/Кав, то Рср=Р’ср*Кав/100 или Рср=20*100/100=20.

Следовательно, цена производства в каждой отрасли равна 120 ден. ед. (100+20).

Норма прибыли на вложенный капитал

Допустим, ваши расчеты показали, что ваш маркетинг является капиталовложением, а не расходом. Насколько хорошим вложением он «является? Здесь нужно произвести еще один расчет.

Норма прибыли на вложенный капитал — это отношение чистой прибыли к общим капиталовложениям. Общим вложениям во что? Определите это, как хотите. Вы можете беспокоиться, приносит ли достаточный доход ваша компания, отделение, линия товара или товарная марка. Ответ заключается в верном спутнике расчета прибылей и убытков, в балансовом отчете. Введите общие вложения и начинайте расчет.

Прибыль можно выразить либо в долларах, либо в процентах. Процент чистой прибыли — это доход, выраженный в процентах, который рассчитывается как прибыль за вычетом всех издержек (включая себестоимость проданных товаров). В нашем примере чистая прибыль (18 750 долларов), поделенная на объем продаж (140 000 долларов), дает в результате долю чистой прибыли.

Норма прибыли на вложенный капитал — это отношение чистой прибыли к сумме капиталовложений. Этот показатель определяет доход от ваших вложений по отношению к количеству вложенных денег.

Балансовый отчет это список, в котором указаны активы баланса, денежные обязательства фирмы и стоимость имущества на определенный момент времени. Это один из двух основных отчетных финансовых документов. (Второй документ представляет собой отчет о результатах хозяйственной деятельности, который также называют отчет о прибылях и убытках.)

Чистая прибыль, поделенная на общие капиталовложения, составляет норму прибыли на вложенный капитал, выраженную в процентах. Продолжим рассматривать пример с магазином Максима. Чистая прибыль (18 750), разделенная на общие капиталовложения (которые, исходя из балансового отчета, составляют 182 400 долларов для отделения каноэ-каяков), составляет 0,102 доллара или 10,3. Это больше, чем банке, но не выигрыш в лотерею.

ФАС России | ФАС предлагает увеличить минимальную норму прибыли по контрактам в сфере гособоронзаказа

Источник: ТАСС — Российские новости

Федеральная антимонопольная служба (ФАС) России планирует расширить круг участников-исполнителей государственного оборонного заказа (ГОЗ) путем увеличения минимальной нормы прибыли оборонных предприятий. Об этом сообщил журналистам в пятницу замглавы Федеральной антимонопольной службы (ФАС) России Даниил Фесюк.

«Мы выходим с предложением о том, чтобы поднять минимальную границу рентабельности с учетом ключевой ставки рефинансирования Центробанка, то есть добавить к нижней границе размер ключевой ставки. Потому что контракты в оборонной отрасли длительные, а деньги стоят денег. Мы считаем, что это более справедливый подход, чем просто фиксация какого-то значения. Мы хотим, чтобы расширялся круг участников-исполнителей ГОЗ, а для этого они должны видеть, что вложение в эту сферу тоже эффективно и оно может приносить доход», — сказал Фесюк в рамках всероссийской конференции «Гособоронзаказ: заказчик — исполнитель — продукция» в Сочи.

Сейчас предельная норма прибыли рассчитывается по формуле 20% + 1%, где 20% прибыли умножаются на собственные издержки предприятия по исполнению гособоронзаказа, а 1% — на привнесенные издержки, в которые могут входить покупка комплектующих изделия, услуги других исполнителей, заготовки, полуфабрикаты и т. д.

При этом размер плановой рентабельности, учитываемый при расчете цены на продукцию, не должен быть ниже 5% от плановых собственных затрат исполнителя. В самом контракте на исполнение заказа прописываются рассчитанный размер прибыли по гособоронзаказу в абсолютных величинах, а не в процентах плановой рентабельности, и остается неизменным в ходе исполнения госконтракта. Согласно предложению ФАС, именно к этой нижней границе должна быть добавлена ставка рефинансирования Центробанка, которая с 17 июня 2019 года будет составлять 7,5%.

Всероссийская конференция «Гособоронзаказ: заказчик — исполнитель — продукция» в третий раз проходит в Сочи. Участниками мероприятия стали 80 топ-менеджеров и руководителей департаментов предприятий, работающих с государственным оборонным заказом. Конференция продлится до 14 июня.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Норма прибыли (RoR) Определение

Что такое норма прибыли (RoR)?

Норма прибыли (RoR) — это чистая прибыль или убыток от инвестиции за определенный период времени, выраженная в процентах от первоначальной стоимости инвестиции. При расчете нормы прибыли вы определяете процентное изменение с начала периода до конца.

Ключевые выводы

- Норма прибыли (RoR) используется для измерения прибыли или убытка от инвестиций с течением времени.

- Показатель RoR может использоваться для различных активов, от акций до облигаций, недвижимости и искусства.

- Эффекты инфляции не принимаются во внимание при простом расчете нормы прибыли, но учитываются при расчете реальной нормы прибыли.

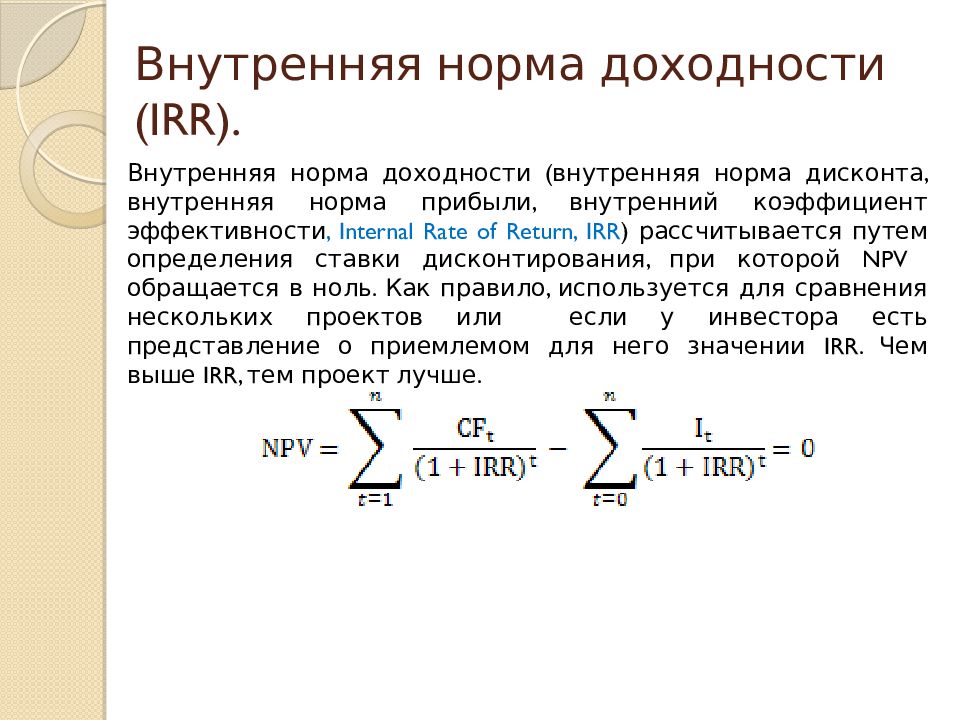

- Внутренняя норма доходности (IRR) учитывает временную стоимость денег.

Понимание нормы прибыли (RoR)

Норма прибыли (RoR) может применяться к любому инвестиционному инструменту, от недвижимости до облигаций, акций и произведений искусства.RoR работает с любым активом при условии, что актив приобретается в определенный момент времени, и дает денежный поток в какой-то момент в будущем. Инвестиции оцениваются частично на основе прошлой нормы прибыли, которую можно сравнить с активами того же типа, чтобы определить, какие инвестиции являются наиболее привлекательными. Многие инвесторы предпочитают выбирать требуемую норму прибыли, прежде чем делать выбор в пользу инвестиций.

Формула нормы прибыли (RoR)

Формула для расчета нормы прибыли (RoR):

Взаимодействие с другими людьми Норма прибыли знак равно [ ( Текущая стоимость — Начальное значение ) Начальное значение ] × 1 0 0 \ text {Норма прибыли} = [\ frac {(\ text {Текущее значение} — \ text {Начальное значение})} {\ text {Начальное значение}}] \ times 100 Норма прибыли = [Начальное значение (Текущее значение — Начальное значение)] × 100

Эту простую норму прибыли иногда называют базовой скоростью роста или, как вариант, окупаемостью инвестиций (ROI).Если вы также учитываете влияние временной стоимости денег и инфляции, реальную норму прибыли также можно определить как чистую сумму дисконтированных денежных потоков (DCF), полученных от инвестиций после корректировки на инфляцию.

Ставка доходности (RoR) по акциям и облигациям

Расчет нормы прибыли для акций и облигаций немного отличается. Предположим, инвестор покупает акцию по 60 долларов за акцию, владеет акцией в течение пяти лет и получает общую сумму дивидендов в размере 10 долларов.Если инвестор продает акции за 80 долларов, его прибыль на акцию составит 80-60 долларов = 20 долларов. Кроме того, он получил 10 долларов дохода в виде дивидендов, а общая прибыль составила 20 долларов + 10 долларов = 30 долларов. Таким образом, норма прибыли на акцию составляет 30 долларов прибыли на акцию, деленные на 60 долларов стоимости на акцию, или 50%.

С другой стороны, рассмотрим инвестора, который платит 1000 долларов за купонную облигацию с 5% -ным купоном номинальной стоимостью 1000 долларов. Инвестиция приносит 50 долларов процентного дохода в год. Если инвестор продает облигацию за 1100 долларов премиальной стоимости и зарабатывает 100 долларов в виде общих процентов, норма прибыли инвестора составляет 100 долларов прибыли от продажи плюс 100 долларов процентного дохода, деленные на первоначальную стоимость в 1000 долларов, или 20%.

Реальная норма доходности (RoR) по сравнению с номинальной нормой доходности (RoR)

Простая норма прибыли считается номинальной доходностью, поскольку она не учитывает влияние инфляции с течением времени. Инфляция снижает покупательную способность денег, и поэтому 335 000 долларов через шесть лет — это не то же самое, что 335 000 долларов сегодня.

Дисконтирование — это один из способов учета временной стоимости денег. После учета влияния инфляции мы называем это реальной нормой доходности (или скорректированной на инфляцию нормой доходности).

Реальная норма доходности (RoR) по сравнению со среднегодовым темпом роста (CAGR)

Понятие, тесно связанное с простой нормой доходности, — это совокупный годовой темп роста (CAGR). CAGR — это средняя годовая норма прибыли от инвестиций за определенный период времени, превышающий один год, что означает, что при расчете необходимо учитывать рост за несколько периодов.

Чтобы рассчитать совокупный годовой темп роста, мы делим стоимость инвестиции в конце рассматриваемого периода на ее стоимость в начале этого периода; возвести результат в степень единицы, разделенной на количество периодов владения, например лет; и вычтите единицу из последующего результата.

Пример нормы прибыли (RoR)

Норма прибыли может быть рассчитана для любых инвестиций, связанных с любыми видами активов. Давайте возьмем пример покупки дома в качестве основного примера для понимания того, как рассчитать RoR. Допустим, вы покупаете дом за 250 000 долларов (для простоты предположим, что вы платите 100% наличными).

Шесть лет спустя вы решаете продать дом — возможно, ваша семья растет и вам нужно переехать в более просторное место. Вы можете продать дом за 335 000 долларов за вычетом комиссионных и налогов риэлтора.Простая норма прибыли от покупки и продажи дома выглядит следующим образом:

Взаимодействие с другими людьми ( 3 3 5 , 0 0 0 — 2 5 0 , 0 0 0 ) 2 5 0 , 0 0 0 × 1 0 0 знак равно 3 4 % \ frac {(335 000–250 000)} {250 000} \ times 100 = 34 \% 250 000 (335 000–250 000) × 100 = 34%

А что, если вместо этого вы продадите дом дешевле, чем вы за него заплатили, — скажем, за 187 500 долларов? То же уравнение можно использовать для расчета вашего убытка или отрицательной нормы прибыли по транзакции:

Взаимодействие с другими людьми ( 1 8 7 , 5 0 0 — 2 5 0 , 0 0 0 ) 2 5 0 , 0 0 0 × 1 0 0 знак равно — 2 5 % \ frac {(187 500 — 250 000)} {250 000} \ times 100 = -25 \% 250 000 (187 500−250 000) × 100 = −25%

Внутренняя норма доходности (IRR) и дисконтированный денежный поток (DCF)

Следующим шагом в понимании RoR с течением времени является учет временной стоимости денег (TVM), которую CAGR игнорирует.При дисконтировании денежных потоков учитывается прибыль от инвестиций и дисконтируется каждый денежный поток по ставке дисконтирования. Ставка дисконтирования представляет собой минимальную доходность, приемлемую для инвестора, или предполагаемый уровень инфляции. Помимо инвесторов, предприятия используют дисконтированные денежные потоки для оценки прибыльности своих инвестиций.

Предположим, например, что компания рассматривает возможность покупки нового оборудования за 10 000 долларов и использует ставку дисконтирования 5%.После оттока денежных средств в размере 10 000 долларов оборудование используется в деятельности предприятия и увеличивает приток денежных средств на 2 000 долларов в год в течение пяти лет. Компания применяет коэффициенты таблицы приведенной стоимости к оттоку в размере 10 000 долларов и притоку в 2 000 долларов каждый год в течение пяти лет.

Приток в размере 2000 долларов в пятый год будет дисконтирован с использованием ставки дисконтирования 5% на пять лет. Если сумма всех скорректированных денежных поступлений и оттоков больше нуля, инвестиции являются прибыльными. Положительный чистый приток денежных средств также означает, что норма прибыли выше, чем ставка дисконтирования 5%.

Норма прибыли с использованием дисконтированных денежных потоков также известна как внутренняя норма прибыли (IRR). Внутренняя норма прибыли — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков от конкретного проекта или инвестиций равной нулю. Расчет IRR основывается на той же формуле, что и NPV, и использует временную стоимость денег (с использованием процентных ставок). Формула IRR выглядит следующим образом:

Взаимодействие с другими людьми я р р знак равно N п V знак равно ∑ т знак равно 1 Т C т ( 1 + р ) т — C 0 знак равно 0 где: Т знак равно общее количество периодов времени т знак равно временной период C т знак равно чистый приток-отток денежных средств за один период т C 0 знак равно исходный денежный приток-отток р знак равно учетная ставка \ begin {align} & IRR = NPV = \ sum_ {t = 1} ^ T \ frac {C_t} {(1+ r) ^ t} — C_0 = 0 \\ & \ textbf {где:} \\ & T = \ text {общее количество периодов времени} \\ & t = \ text {период времени} \\ & C_t = \ text {чистый приток-отток денежных средств за один период} t \\ & C_0 = \ text {исходный приток-отток денежных средств} \ \ & r = \ text {ставка скидки} \\ \ end {выровнены} IRR = NPV = t = 1∑T (1 + r) tCt −C0 = 0, где: T = общее количество периодов времени st = период времени Ct = чистый приток-отток денежных средств в течение одного периода tC0 = базовый уровень приток-отток денежных средств r = ставка дисконтирования

Норма прибыли — Узнайте, как рассчитать норму прибыли (ROR)

Что такое норма прибыли?

Норма прибыли (ROR) — это прибыль или убыток от инвестиции за определенный период времени.Другими словами, норма доходности — это доходность прироста капитала. Доходность прироста капитала (CGY) — это повышение цены на инвестицию или ценную бумагу, выраженное в процентах. Поскольку расчет доходности от прироста капитала включает рыночную цену ценной бумаги с течением времени, его можно использовать для анализа колебаний рыночной цены ценной бумаги. См. Расчет и пример (или убыток) по сравнению со стоимостью первоначальных инвестиций, обычно выражаемой в форме процента. Когда ROR положительный, это считается прибылью, а когда ROR отрицательный, он отражает убыток от инвестиций.

Видео Объяснение нормы прибыли

Посмотрите это короткое видео, чтобы быстро понять основные концепции, рассматриваемые в этом руководстве, включая определение нормы прибыли, формулу для расчета ROR и годовой ROR, а также примеры расчетов.

Формула нормы прибыли

Стандартная формула для расчета ROR выглядит следующим образом:

Имейте в виду, что любая прибыль, полученная в течение периода удержания инвестиций должны быть включены в формулу.Например, если акция стоит 10 долларов, а ее текущая цена составляет 15 долларов, а дивиденды в размере 1 доллара выплачиваются в течение периода, дивиденды должны быть включены в формулу ROR. Он будет рассчитан следующим образом:

((15 долларов США + 1 доллар — 10 долларов США) / 10 долларов США) x 100 = 60%

Пример расчета нормы прибыли

Адам является розничным инвестором и решает приобрести 10 акций компании. Компания А по цене 20 долларов за единицу. Адам владеет акциями компании А два года. За это время Компания А выплачивала годовые дивиденды в размере 1 доллара на акцию.После владения ими в течение двух лет Адам решает продать все 10 акций компании А по цене без выплаты дивидендов в 25 долларов. Адам хотел бы определить норму прибыли в течение двух лет, когда он владел акциями.

Для определения нормы прибыли сначала рассчитайте сумму дивидендов, полученных им за двухлетний период:

10 акций x (1 доллар годовых дивидендов x 2) = 20 долларов дивидендов от 10 акций

Затем подсчитайте, за какую сумму он продал акции:

10 акций x 25 долларов = 250 долларов (прибыль от продажи 10 акций)

Наконец, определите, во сколько Адам приобрел 10 акций компании A:

10 акций x 20 долларов = 200 долларов США (Стоимость покупки 10 акций)

Подставьте все числа в формулу нормы прибыли:

= ((250 долларов США + 20 долларов — 200 долларов США) / 200 долларов США) x 100 = 35%

Таким образом, Адам получил 35% прибыли на свои акции за двухлетний период.

Годовая норма прибыли

Обратите внимание, что обычная норма прибыли описывает прибыль или убыток, выраженный в процентах, от инвестиции за произвольный период времени. Годовая доходность, также известная как сложный годовой темп роста (CAGR) CAGRCAGR означает сложный годовой темп роста. Это показатель годового темпа роста инвестиций с течением времени с учетом эффекта начисления сложных процентов. Это доходность инвестиций за каждый год.

Формула годовой ROR

Формула годовой ROR выглядит следующим образом:

Аналогично простой норме доходности, любая прибыль, полученная в течение периода удержания этих инвестиций, должна быть включена в формула.

Пример годовой нормы прибыли

Давайте вернемся к приведенному выше примеру и определим годовую доходность. Напомним, что Адам купил 10 акций по цене 20 долларов за штуку, получал 1 доллар дивидендов на акцию каждый год и продал акции по цене 25 долларов через два года. Годовая доходность будет следующей:

((250 долларов + 20 долларов) / 200 долларов)

1/2 — 1 = 16,1895%Таким образом, Адам получил годовую прибыль в размере 16.1895% от его инвестиций.

Альтернативные меры возврата

Возвращение может означать разные вещи для разных людей, и важно знать контекст ситуации, чтобы понимать, что они означают. В дополнение к вышеупомянутым методам измерения доходности существует несколько других типов формул.

Общие альтернативные меры доходности включают:

- Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая составляет чистую приведенную стоимость (NPV) проекта. нуль.Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиций.

- Рентабельность капитала (ROE) Рентабельность капитала (ROE) Рентабельность капитала (ROE) — это показатель прибыльности компании, который рассчитывается путем деления годовой прибыли (чистой прибыли) компании на стоимость ее общего акционерного капитала (т. Е. 12 %). ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравнивается с собственным капиталом.

- Рентабельность активов (ROA) Формула рентабельности активов и ROA Формула ROA.Рентабельность активов (ROA) — это тип показателя рентабельности инвестиций (ROI), который измеряет прибыльность бизнеса по отношению к его общим активам. Этот коэффициент показывает, насколько хорошо компания работает, сравнивая прибыль (чистую прибыль), которую она генерирует, с капиталом, который она инвестирует в активы.

- Рентабельность инвестиций (ROI) Рентабельность инвестиций (ROI) Рентабельность инвестиций (ROI) — это показатель эффективности, используемый для оценки возврата инвестиций или сравнения эффективности различных инвестиций.

- Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала (ROIC) — это рентабельность или показатель эффективности прибыли, полученной теми, кто предоставляет капитал, а именно держателями облигаций и акционерами фирмы. ROIC компании часто сравнивают с ее WACC, чтобы определить, создает ли компания ценность или разрушает ее.

Дополнительные ресурсы

CFI является официальным поставщиком сертификата «Финансовое моделирование и оценка» (FMVA). Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®, предназначенным для обучения финансовых аналитиков навыкам моделирования оценки.Для продолжения карьерного роста вам пригодятся следующие дополнительные ресурсы:

- Инвестирование: руководство для начинающих Инвестирование: руководство для начинающих Руководство CFI по инвестициям для начинающих научит вас основам инвестирования и научит их начинать. Узнайте о различных стратегиях и методах торговли, а также о различных финансовых рынках, на которые вы можете инвестировать.

- Unlevered Beta (Asset Beta) Unlevered Beta / Asset Beta Unlevered Beta (Asset Beta) — это непостоянство прибыли для бизнеса без учета его финансовые рычаги.Он учитывает только свои активы.

- Базовые точки (bps) Базовые точки (BPS) Базовые точки (BPS) — это обычно используемая метрика для измерения изменений процентных ставок. Базисная точка — одна сотая процента. См. Примеры. Эта метрика

- Технический анализ: руководство для начинающих Технический анализ — Руководство для начинающих Технический анализ — это форма оценки инвестиций, которая анализирует прошлые цены для прогнозирования будущих ценовых действий. Технические аналитики считают, что коллективные действия всех участников рынка точно отражают всю соответствующую информацию и, следовательно, постоянно определяют справедливую рыночную стоимость ценных бумаг.

Что такое норма прибыли (ROR)?

Норма прибыли (ROR) — это чистая прибыль или убыток от инвестиции за период времени. Имеет множество вариаций и приложений. Помимо инвестиций, норма прибыли может применяться к корпоративной прибыли, прибыли на капитальные затраты и другие. Кроме того, есть несколько способов рассчитать норму прибыли помимо базовых расчетов, приведенных выше.

Расчет ROR

Формула нормы прибыли: (текущая стоимость инвестиции — ее начальная стоимость) деленная на начальную стоимость; за все время 100.

Приведенная выше базовая формула ROR не учитывает время. Он рассчитывает норму прибыли на инвестиции, прибыль компании или другие показатели от точки А до точки Б. Например, чистая прибыль в 20% может быть хорошей, а может и не быть. Если этот доход составляет более одного года, это может быть очень хорошо. Если прошло десять лет, возможно, это не так хорошо.

Кроме того, ROR нужно с чем-то сравнивать. Это могут быть ваши ожидания относительно окупаемости этих инвестиций.В случае паевого инвестиционного фонда или ETF уровень доходности более актуален по сравнению с другими аналогичными фондами в этой инвестиционной категории или с рыночным эталоном, который имеет значение, например, S&P 500 индекса Russell 2000 (для малой капитализации). акции).

Wealthsimple Invest — это автоматизированный способ приумножить ваши деньги, как самые искушенные инвесторы в мире. Начните работу, и мы создадим для вас индивидуальный инвестиционный портфель за считанные минуты.Варианты ROR

Вот некоторые варианты ROR:

Общая доходность

Общая доходность, возможно, является более точной мерой доходности инвестиций, таких как акции, ETF или паевые инвестиционные фонды.Общая прибыль учитывает не только повышение (или снижение) цены на инвестиции, но также рассматривает такие распределения, как проценты, дивиденды или распределение прироста капитала. Другими словами, он учитывает все формы возврата инвестиций.

Morningstar определяет свой расчет общей прибыли следующим образом: «Общая прибыль определяется путем взятия изменения цены, реинвестирования, если применимо, всех распределений дохода и прироста капитала в течение периода и деления на начальную цену.”

Внутренняя норма доходности (IRR)

Внутренняя норма доходности или IRR часто используется при оценке окупаемости капитальных затрат компании. IRR оценивает денежные потоки от инвестиций за период времени. Эти денежные потоки, как приток, так и отток, прогнозируются на определенный период времени, а затем дисконтируются до настоящего времени. Ставка дисконтирования сродни процентной ставке и часто равна требуемой норме прибыли компании на капитальные проекты.

Процесс IRR берет чистые денежные потоки, прогнозируемые на основе расходов, и пытается рассчитать ставку дисконтирования, которая сводит чистую приведенную стоимость этих притоков и оттоков к нулю.Это может быть итеративный процесс. Аналитику, возможно, придется попробовать несколько ставок дисконтирования, чтобы найти ту, которая сводит чистую приведенную стоимость к нулю.

В качестве примера, если ставка дисконтирования, которая в конечном итоге сводит чистую приведенную стоимость денежных потоков предлагаемого проекта к нулю, оказывается равной 6,3%, но требуемая доходность для проекта, такого как тот, который рассматривает компания, составляет 8%, это может отговорить компанию от продвижения вперед или, по крайней мере, вынудит их пересмотреть все предположения проекта, уровень расходов и другие факторы.

IRR также можно рассчитать в различные моменты после того, как были сделаны капитальные вложения, чтобы проверить, оправдались ли предположения о доходности, сделанные до начала проекта. IRR рассматривает временную стоимость денег, как очень важную концепцию.

Предельная норма прибыли

Предельная норма прибыли часто используется предприятиями для определения дополнительного уровня дохода, который может быть получен за счет дополнительных затрат на производство дополнительных уровней своей продукции или для обеспечения дополнительных уровней своих услуг .

Чтобы рассчитать предельную норму прибыли, вам необходимо оценить дополнительный доход, который будет получен от каждой дополнительной единицы продукции. Затем посмотрите на дополнительные расходы, которые компания понесет за каждую дополнительную единицу продукции. Разница — это предельный доход от каждой дополнительной единицы продукции. Разделив эту сумму на сумму дохода для каждой дополнительной единицы, мы получим предельную норму прибыли.

Совокупный годовой темп роста (CAGR)

Совокупный годовой темп роста или CAGR представляет собой скорость роста, которую инвестиции должны будут вырасти от начального значения до конечного значения в течение заданного периода времени.Использование CAGR позволяет инвестору рассчитать свою норму прибыли за определенный период времени в годовом исчислении. Эта версия ROR позволяет инвестору оценить рентабельность инвестиций в течение нескольких лет.

Формула CAGR:

Разделите конечную стоимость инвестиций на начальную стоимость инвестиций за определенный период времени.

Увеличьте значение, вычисленное на первом шаге, на показатель степени 1, разделенный на количество лет, для которых вы рассчитываете CAGR.

Вычтите 1 из этого результата.

Например: CGAR за пятилетний период для портфеля с начальным значением 100,00 долларов США и конечным значением 155 000 долларов США составляет 9,16%. (Для расчета можно использовать онлайн-калькулятор.)

Как рассчитать норму прибыли

Норма доходности рассчитывается следующим образом:

(текущая стоимость инвестиции — ее начальная стоимость), деленная на начальную стоимость ; все умножить на 100. Умножение результата помогает выразить результат формулы в процентах.Давайте посмотрим на пример.

Текущая стоимость инвестиции = 50 000 долларов США

Начальная стоимость (или основа стоимости) инвестиций = 40 000 долларов США

Используя приведенную выше формулу, ROR для данной конкретной инвестиции составит 25%.

Какая норма прибыли?

Это зависит. Хорошая или приемлемая норма прибыли может варьироваться. Вот несколько примеров.

При рассмотрении такой инвестиции, как паевой инвестиционный фонд или ETF, ответом на то, что представляет собой хорошую норму доходности, может быть та, которая находится в верхней половине или даже в верхней четверти средней доходности для фондов той же инвестиционной категории. .У Morningstar есть несколько категорий ETF и паевых инвестиционных фондов, которые инвестируют в акции различных типов, а также в облигации.

Рассматривая диверсифицированный инвестиционный портфель, инвестор может иметь годовую целевую норму доходности, которую он пытается достичь, чтобы достичь такой цели, как сбережения для выхода на пенсию или получения высшего образования их детей в течение определенного периода времени. Они могут сравнивать свою годовую доходность с этой целью на ежегодной основе.

В случае внутренней нормы прибыли для анализа капитальных затрат компании, они могут иметь пороговую норму прибыли, которая представляет собой уровень IRR, который проект должен превысить, чтобы получить одобрение на капитальные затраты Компания.

Ограничения ROR

Как и любое измерение, норма прибыли может предоставить хорошую информацию, но также имеет свои ограничения.

Исторические нормы доходности — это просто «исторические данные. Норма доходности измеряет прошлые результаты. Это не показатель того, что может произойти в будущем.

Норма прибыли должна рассматриваться в контексте Может быть, это по сравнению с личными целями инвестора по доходности. Может быть, это соответствует их желаемому прогрессу в достижении такой цели, как выход на пенсию.Или, возможно, сравнение с другими инвестициями аналогичного типа. Например, в случае взаимного фонда или ETF это может быть сравнение с другими фондами или ETF в той же категории Morningstar.

Нормы прибыли следует рассчитывать за один и тот же период времени, если вы хотите сравнить норму прибыли для двух или более различных инвестиций.

При использовании нормы прибыли как способа взглянуть на потенциал предполагаемых инвестиций, предположения относительно потенциальных будущих доходов должны быть тщательно изучены, чтобы гарантировать, что они представляют правдоподобный и реалистичный взгляд на то, что может быть в будущем для рассматриваемые инвестиции.Манипулирование предположениями может быть способом для тех, кто продает инвестиции, сделать их более привлекательными для потенциальных инвесторов, чем они могли бы быть в противном случае. В случае капитального бюджета внутри компании то же самое может быть верным, поскольку разные отделы конкурируют за ограниченные ресурсы.

При использовании такого инструмента, как внутренняя норма доходности, важно быть осторожным, чтобы не заглядывать слишком далеко в будущее и предполагать, что рассчитанная ставка дисконтирования будет сохраняться в течение 20, 30 или более лет.Обстоятельства меняются, вероятно, изменятся и процентные ставки, и стоимость капитала, и другие факторы, влияющие на ставку дисконтирования.

Последнее обновление 14 мая 2020 г.

Средняя норма прибыли (определение, формула)

Что такое средняя норма прибыли?

Средняя норма прибыли (ARR) относится к процентной ставке прибыли, ожидаемой от инвестиций, или к активам, являющимся первоначальными инвестиционными затратами или средними инвестициями в течение срока реализации проекта. Формула средней нормы прибыли получается путем деления средней годовой чистой прибыли после уплаты налогов или возврата инвестиций на первоначальные инвестиции или средние инвестиции в течение срока реализации проекта, а затем выражается в процентах.

Формула средней нормы прибыли

Математически это представлено как,

Формула средней нормы прибыли = Средняя годовая чистая прибыль после уплаты налогов / первоначальные инвестиции * 100%

или

Формула средней нормы прибыли = Средняя годовая чистая прибыль после уплаты налогов / Средние инвестиции в течение срока реализации проекта * 100%

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д., Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью по гиперссылке

Например:

Источник: Средняя норма доходности (wallstreetmojo.com)

Пояснение

Формулу для расчета средней доходности можно получить, выполнив следующие действия:

Шаг 1: Во-первых, определите прибыль от инвестиций, например, акций, опционов и т. Д., В течение значительного периода времени, например, пяти лет. Теперь рассчитайте среднегодовую прибыль, разделив сумму доходов на количество. лет считается.

Шаг 2: Затем, в случае единовременного вложения, определите первоначальное вложение в актив.В случае регулярных инвестиций фиксируются средние вложения за весь срок службы.

Шаг 3: Наконец, расчет средней доходности выполняется путем деления средней годовой доходности (шаг 1) на первоначальные инвестиции в актив (шаг 2). Его также можно получить, разделив среднегодовую прибыль на средние инвестиции в актив, а затем выразив их в процентах, как показано выше.

Примеры

Давайте рассмотрим несколько простых и сложных примеров расчета формулы средней доходности, чтобы лучше понять ее.

Пример # 1

Давайте возьмем пример инвестиций в недвижимость, которые, вероятно, принесут доход в 25 000 долларов в первый год, 30 000 долларов во 2-й год и 35 000 долларов в 3-й год. Первоначальные инвестиции составляют 350 000 долларов, стоимость восстановления 50 000 долларов и расчетный срок службы 3 года. Выполните расчет средней доходности инвестиций на основе предоставленной информации.

Средний годовой доход от инвестиций в недвижимость можно рассчитать как,

Средняя годовая доходность = Сумма заработка за 1, 2 и 3 год / расчетный срок жизни

= (25 000 долл. США + 30 000 долл. США + 35 000 долл. США) / 3

= 30 000 долларов США

Следовательно, расчет средней нормы доходности инвестиций в недвижимость будет следующим:

- Средняя доходность = = 30 000 долларов США / (350 000 долларов США — 50 000 долларов США) * 100%

Таким образом, ARR инвестиций в недвижимость составляет 10.00%.

Пример # 2

Рассмотрим пример инвестора, который рассматривает две ценные бумаги сопоставимого уровня риска, чтобы включить одну из них в свой портфель. Определите, какую безопасность следует выбрать, основываясь на следующей информации:

Средний годовой доход по ценной бумаге A можно рассчитать как,

Средний годовой доход A = Сумма заработка за год 1, год 2 и год 3 / Расчетный срок жизни

= (5000 + 10000 + 12000 долларов) / 3

= 9000 долларов США

Расчет ARR по запасу A можно выполнить следующим образом:

- Средняя доходность A = 9000 долларов США / 50 000 долларов США * 100%

ARR для акций A

Средний годовой доход по ценной бумаге B можно рассчитать как,

Средний годовой доход B = (7000 долларов США + 12000 долларов США + 14000 долларов США) / 3

= 11 000 долларов США

Расчет средней нормы прибыли для Акции B можно выполнить следующим образом:

- Средняя доходность B = 11000 долларов США / 65000 долларов США * 100%

Средняя доходность акции B составит —

- Средняя доходность ценной бумаги B = 16.92%

Исходя из данной информации, ценная бумага A должна быть предпочтительнее для портфеля из-за ее более высокой средней доходности, чем ценная бумага B.

Калькулятор

Вы можете использовать следующий калькулятор.

| Формула средней нормы прибыли = = |

| |||||||

Актуальность и использование

Важно понимать концепцию средней нормы прибыли, поскольку она используется инвесторами для принятия решений, основанных на вероятной сумме прибыли, ожидаемой от инвестиций.Исходя из этого, инвестор может решить, вкладывать деньги или нет. Кроме того, инвесторы используют эту прибыль для ранжирования активов и в конечном итоге делают инвестиции в соответствии с рейтингом и включают их в портфель.

В проектах инвестор использует метрику, чтобы проверить, превышает ли средняя норма прибыли требуемую норму прибыли, что является положительным сигналом для инвестиций. Опять же, для взаимоисключающих проектов инвестор принимает тот, который приносит наибольшую доходность.Короче говоря, чем выше доход, тем лучше актив.

Рекомендуемые статьи

Это руководство по средней доходности. Здесь мы обсудим, как рассчитать среднюю норму прибыли, ее формулу, практические примеры и загружаемый шаблон Excel. Вы можете узнать больше о бухгалтерском учете из следующих статей —

Фактическая доходность, объясненная

Каков фактический возврат?

Фактический доход — это номинальная прибыль или убыток от инвестиций в течение определенного периода.

Как работает фактический возврат?

Фактический доход — это точная сумма денег, полученных или потерянных в течение периода, относительно первоначальной стоимости инвестиций. Например, фактическая прибыль на акцию, купленную по цене 100 долларов США, и ее стоимость на конец года составляет 120 долларов США, как считается, будет иметь доходность 20%.

Формула фактического возврата: (конечное значение-начало значения) / начальное значение = фактический доход.

Ожидаемая доходность — это прогнозируемая доходность инвестиций, основанная на исторических показателях деятельности в сочетании с прогнозируемыми рыночными тенденциями.

Основы реальной доходности

Фактическая прибыль — это то, что инвесторы получают от своих инвестиций, в отличие от ожидаемой или предполагаемой прибыли. Например, в раскрытии информации о паевом фонде может говориться, что вы получаете 5% годовых от своих инвестиций. Фактическая доходность может отличаться. Несоответствие между ожидаемой доходностью и фактической доходностью объясняется систематическими (рыночными) и идиосинкратическими (менеджер / фонд) факторами риска доходности портфеля.

Факторы, влияющие на фактическую доходность, включают торговые издержки, комиссионные вознаграждения менеджеров, сроки инвестирования, дополнительные инвестиции или снятие средств, инфляцию и налоги за определенный период.

Как Счетная палата правительства (GAO), так и Комиссия по ценным бумагам и биржам (SEC) внесли предложения потребовать от компаний паевых инвестиционных фондов улучшать раскрытие информации, которую они предоставляют инвесторам на протяжении многих лет. В окончательном правиле, опубликованном в феврале 2004 года, SEC упоминает разницу между фактической и ожидаемой доходностью. Например, паевой инвестиционный фонд, описывающий и иллюстрирующий затраты и результативность гипотетических инвестиций за пятилетний период, должен ссылаться на цифры фактической доходности и цифры фактических затрат.

Почему имеет значение фактический возврат?

Несоответствие между ожидаемой прибылью и фактической прибылью на инвестиции обеспечивает аналитическую основу, которая объясняет, как инвестиции были выполнены и почему они оказались не такими, как ожидалось.

Формула нормы прибыли ROR

Стандартная формула ROR:

Доходность = Конечная стоимость инвестиции — Начальная стоимость инвестиции X 100

Начальная стоимость инвестиций

Помните, что любая прибыль, полученная в течение периода удержания инвестиции, должна быть включена в формулу.Например, если акция стоит 410 долларов, а ее текущая цена составляет 15 долларов с выплатой дивидендов в размере 1 доллара, она должна быть включена в формулу ROR. Расчет выглядит следующим образом.

((15 долларов + 1–10 долларов) / 10 долларов) x 100 = 60%

Пример расчета нормы прибыли

Джон, розничный инвестор, покупает десять акций компании А по цене 20 долларов за штуку. Он владеет акциями два года. Компания А выплачивала годовой дивиденд в размере 1 доллара на акцию. По прошествии двух лет он решает продать десять акций по цене без дивидендов в 25 долларов.Какая норма прибыли за два года?

Для определения нормы прибыли сначала подсчитайте количество дивидендов, полученных им за два года:

10 акций x (1 доллар годовых дивидендов x 2) = 420 дивидендов от 10 акций

Затем посчитайте, за сколько он продал акции:

10 акций x 25 долларов = 250 долларов (прибыль от продажи 10 акций)

Наконец, определите, сколько стоит покупка десяти акций у фирмы A:

10 акций x 20 долларов = 200 долларов (стоимость покупки 10 акций)

Поместите числа в формулу ROR

= ((250 долларов США + 20–200 долларов США) / 200 долларов США) x 100 = 35%

Таким образом, Джон получил 35% прибыли на свои акции за двухлетний период.

Годовая норма прибыли

Обычная доходность описывает прибыль или убыток, которые выражаются в процентах от инвестиций за произвольный период. Годовая доходность, также известная как совокупный годовой темп роста (CAGR), представляет собой доходность инвестиций за каждый год.

Формула годового дохода

Формула имеет следующий вид:

Прибыль, полученная в период владения инвестициями, должна быть включена в формулу.

Пример годовой нормы прибыли

Давайте воспользуемся предыдущим примером, чтобы определить годовой доход.Напомним, Джон купил десять акций по цене 20 долларов за штуку и получил 1 доллар дивидендов в год. Через два года он продал акции по цене 25 долларов. Годовая доходность рассчитывается следующим образом:

((250 $ + 20 $) / 200 $) 1/2 — 1 = 16,1895%

Джон получил годовую прибыль в размере 16,1895% от своих инвестиций

Альтернативные меры возврата

Общие альтернативы включают:

- Внутренняя норма прибыли (IRR)

- Рентабельность активов (ROA)

- Рентабельность капитала (ROE)

- Рентабельность инвестиций (ROI)

- Рентабельность инвестированного капитала (ROIC)

Зачем рассчитывать?

Расчет рентабельности инвестиций дает множество преимуществ.Вы скажете, было ли вложение разумным выбором. Например, если доходность вложенных вами акций через короткое время становится хорошей, вы можете инвестировать в большее количество акций. Если акции показывают существенные убытки, вы можете найти более эффективные акции.

Расчет нормы прибыли помогает оценить навыки инвестирования и принятия решений. Если вложение дает высокую прибыль, это прекрасно. Если он несет огромные убытки, вы можете изменить свою инвестиционную стратегию. Понимание того, как рассчитать норму прибыли, помогает инвесторам изменить стратегию.

Норма прибыли (определение, формула)

Что такое норма прибыли?

Норма прибыли — это доход, который инвестор ожидает от своих инвестиций, и она в основном рассчитывается как процент с числителем средней доходности (или прибыли) на инвестиции и знаменателем соответствующих инвестиций на то же самое.

Формула нормы прибыли

Формула может быть получена следующим образом:

Норма прибыли = Средняя доходность / первоначальные инвестиции

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью по гиперссылке

Например:

Источник: Формула нормы прибыли (wallstreetmojo.com)

Это очень динамичная концепция для понимания доходности инвестиций; следовательно, его можно немного изменить и настроить, чтобы рассчитать отдачу от различных направлений.

- Средняя доходность: доход, измеренный после ввода всех затрат в течение периода владения, включая административные расходы, уплаченную премию (если таковая имеется), другие операционные расходы и т. Д. Все возвраты и затраты должны относиться только к рассматриваемому активу; иначе это может отклоняться от точных результатов.

- Первоначальные инвестиции: Первоначально инвестиции были сделаны для покупки актива в период 0 th .

Примеры

Пример # 1

Анна владеет грузовым автомобилем, вложила 700 долларов в покупку грузовика, некоторые другие начальные административные расходы и страховые расходы в размере 1500 долларов, чтобы запустить бизнес, и теперь у нее ежедневные расходы в размере 500 долларов. Предположим гипотетически, что ее ежедневная прибыль составляет 550 долларов (в идеале она будет основана на продажах). По истечении 6 месяцев Анна берет свои счета и рассчитывает норму прибыли.

- Общие начальные инвестиции: 2200 долларов

- Ежедневные расходы: 500 долларов

- Общие расходы за 6 месяцев: 3000 долларов

- Ежедневные доходы: 550 долларов

- Общая прибыль за 6 месяцев: 3300 долларов США

Итак, у нас есть следующие данные для расчета нормы прибыли:

Норма прибыли = ((Общая прибыль — Общие расходы) / Общая сумма первоначальных инвестиций) * 100

= (3300–3000 долларов) / 2200 долларов X 100

Следовательно, доходность будет:

Пример # 2

Джо инвестировал поровну в 2 ценные бумаги A и B.Он хочет определить, какие ценные бумаги обещают более высокую прибыль через 2 года. Точно так же он хочет решить, должен ли он удерживать другую ценную бумагу или ликвидировать такую позицию. (нТл)

Следовательно, возврат через 2 года для ценной бумаги A (A 1 ) = 10 000 долларов США X [(1 + 0.4]

Итак, возврат через 2 года для безопасности B (A2) = 11 038,13 долл. США

Анализ:

Установлено, что, хотя доходность аналогична, Ценная бумага B дает небольшую доходность. Однако полностью ликвидировать другую позицию не требуется, так как разница между двумя доходами минимальна; Таким образом, Джо не причиняет вреда, если он держит Безопасность А.

.Пример # 3

Джо теперь хочет рассчитать доходность после 10 -го года и хочет оценить свои вложения.20]

Возврат через 10 лет по ценной бумаге B (A2) = 16 386,16 долл. США

Актуальность и использование

- Каждый инвестор подвержен риску и прибыли. Доходность, предлагаемая авеню, может быть или не быть фактической доходностью за определенный период времени от рискованности актива на рынках. Следовательно, чрезвычайно важно понимать фактическую доходность инвестиций.

- Помогает в принятии решений по капитальному бюджету. Это помогает определить, выгодно ли инвестирование в конкретный проект в течение определенного периода времени, и выбрать один из вариантов путем сравнения и определения лучшего предприятия.

- Он указывает на тенденции, преобладающие на рынке, а иногда даже может предлагать футуристические взгляды.

- Норма прибыли — это простой расчет предполагаемых инвестиций для получения определенной прибыли. Можно внести изменения в их вводимые данные и попытаться понять сумму, которую нужно инвестировать, чтобы получить конкретную прибыль.

- Он используется для сравнения различных инвестиций и понимания предыстории таких инвестиций или их преимуществ.

- Он показывает финансовое положение соответствующего лица или фирмы в целом.

Заключение

Норма прибыли формирует ключевую терминологию для всех анализов, связанных с инвестициями и их доходностью. Это помогает по-разному, как мы видели выше, однако только при правильном расчете. Хотя это кажется простой формулой, она дает результаты, необходимые для принятия некоторых важных решений — будь то финансы или другие решения, связанные с доходностью. Следовательно, очень важно прийти к точному расчету, поскольку он составляет основу всех инвестиций, будущего планирования и других экономических решений.

Рекомендуемые статьи

Это руководство по норме прибыли и ее определению. Здесь мы обсудим, как рассчитать норму прибыли, используя ее формулу, а также практические примеры и загружаемые шаблоны Excel. Вы можете узнать больше о финансовом анализе из следующих статей —

.