Налоговый учет основных средств

Налоговый учет основных средств в 2017 году компании должны осуществлять с учетом актуальных изменений законодательства. В статье расскажем, как правильно отразить способы начисления амортизации и создания резерва в учетной политике, а также как учитывать расходы на ремонт ОС.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Отражение в учетной политике

Каждая организация должна иметь учетную политику в целях налогообложения, в которой отражаются те положения по налоговому учету, которыми будет следовать организация в тех случаях, когда законодательство предоставляет налогоплательщику возможность самому сделать выбор методов, способов учета и т.п.

Напомним, что учетная политика не представляется в налоговую инспекцию при представлении бухгалтерской или налоговой отчетности. Однако, если ИФНС потребует представить учетную политику в ходе проверки, то это надо будет сделать в установленный срок, а именно:

Однако, если ИФНС потребует представить учетную политику в ходе проверки, то это надо будет сделать в установленный срок, а именно:

1. 5 рабочих дней со дня получения требования о представлении документов (п. 5 ст. 93.1 НК РФ) в случаях:

- при проведении камеральной или выездной проверки другого налогоплательщика;

- вне рамок проверки для получения документов, касающихся конкретной сделки.

2. 10 рабочих дней со дня получения требования о представлении документов (п. 3 ст. 93 НК РФ):

- при проведении камеральной или выездной проверки организации.

Порядок учета основных средств также находят свое отражение в налоговой учетной политике. Какие моменты в этой связи найдут отражение в налоговой учетной политике, на что стоит обратить внимание?

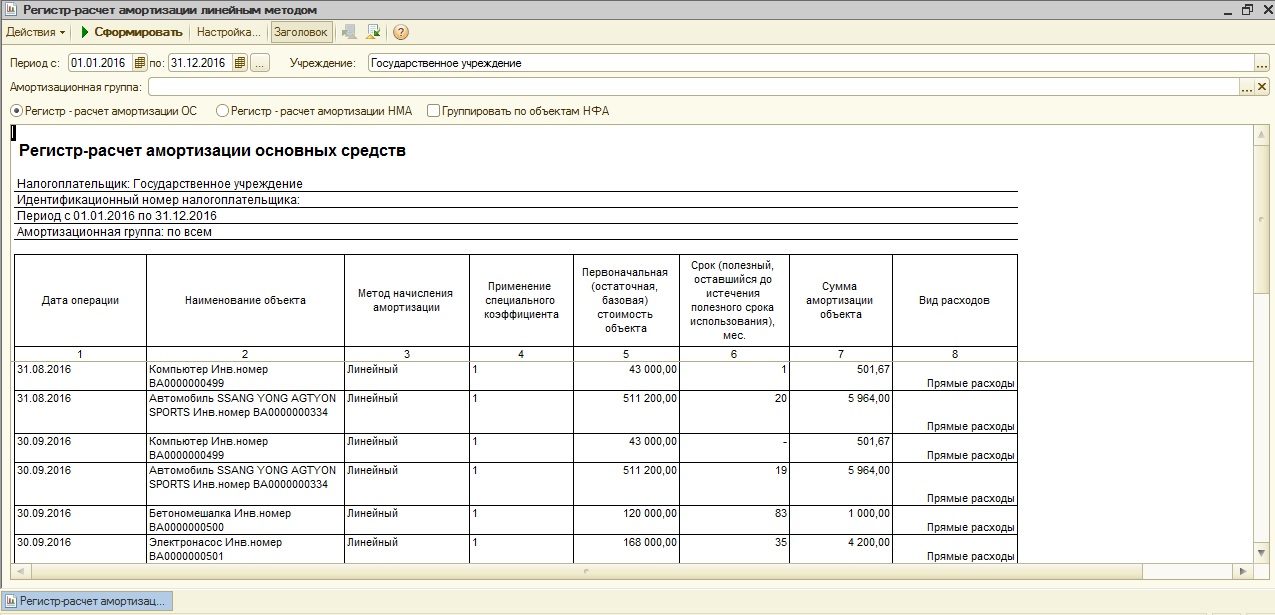

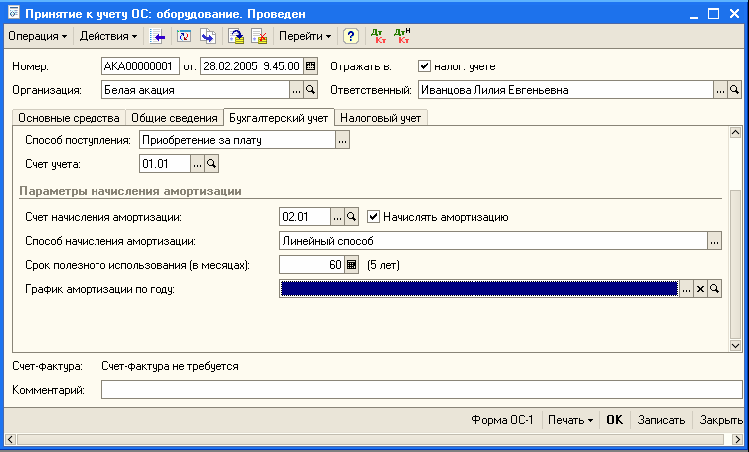

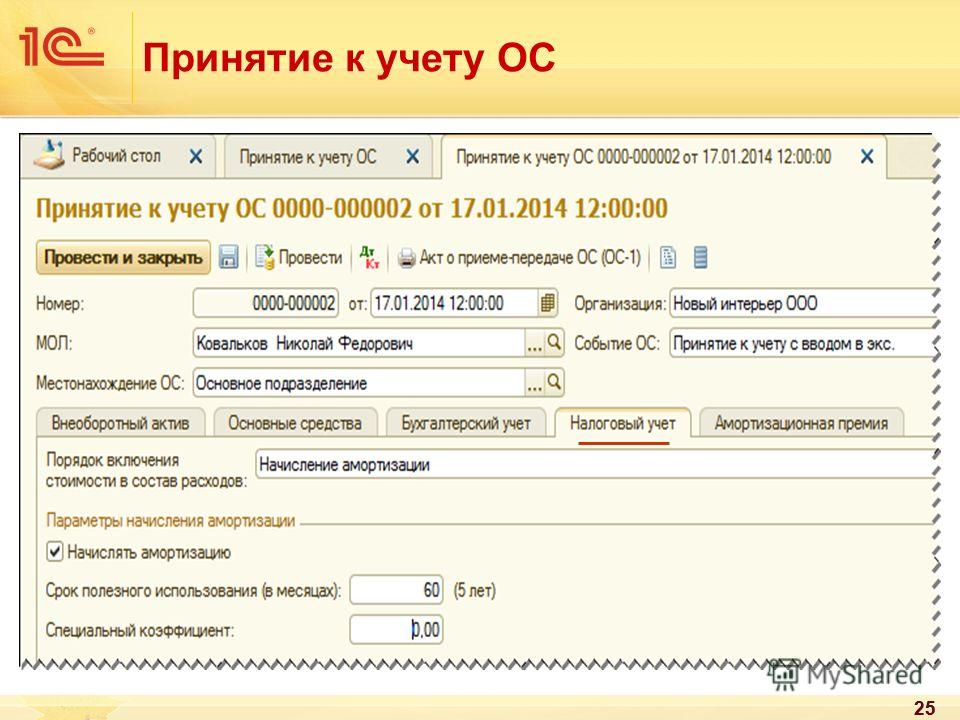

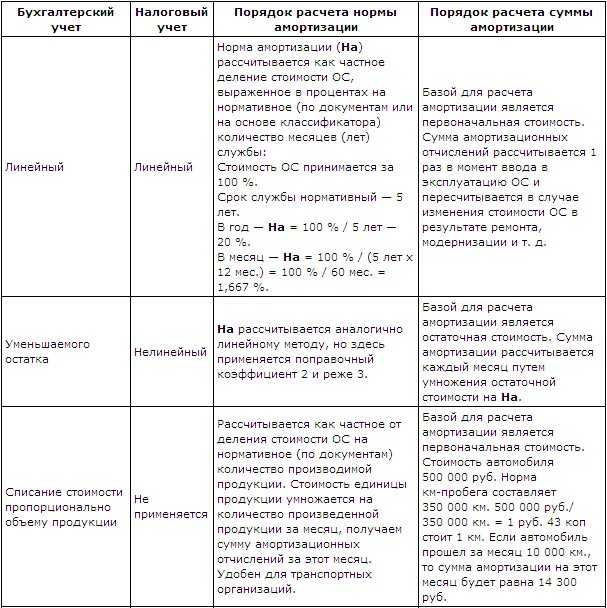

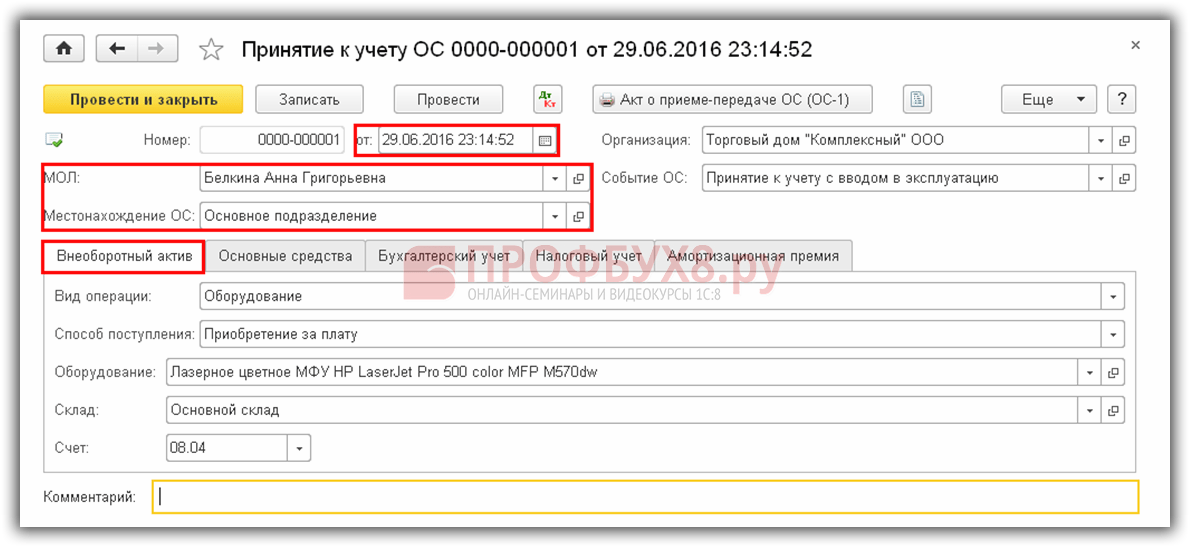

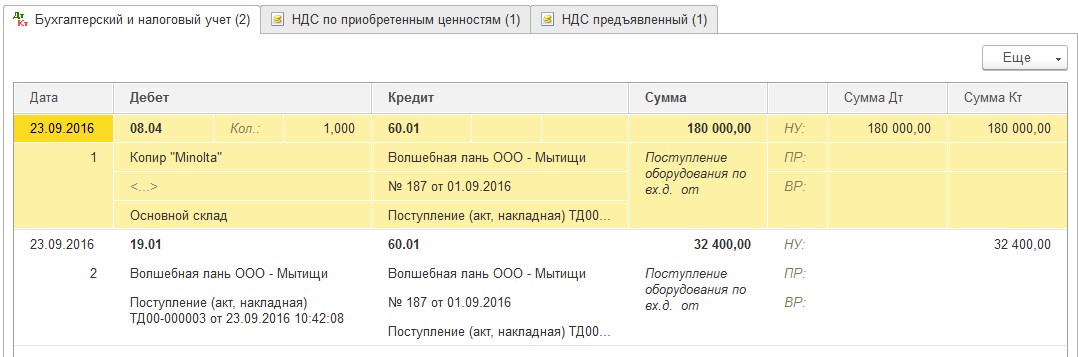

1. Метод начисления амортизации: линейный, нелинейный. Изменение метода начисления амортизации допускается с начала очередного налогового периода. При этом налогоплательщик вправе переходить с нелинейного метода на линейный метод начисления амортизации не чаще одного раза в пять лет (п. 1 ст. 259).

1 ст. 259).

2. Создание резерва на ремонт ОС и норматив ежеквартальных (ежемесячных) отчислений в него. Резерв можно создать (п. 3 ст. 260 НК РФ):

- на «текущий» ремонт ОС;

- на дорогостоящий и сложный капитальный ремонт ОС. Его создают, если на ремонт надо копить более года и такой или аналогичный ремонт любого ОС не проводился в предыдущие три года (Письмо МФ РФ от 29.11.2005 № 03-03-04/1/386).

3. Определение срока полезного использования подержанного ОС: с учетом срока его эксплуатации предыдущим собственником или нет, т.е. по Классификации ОС в пределах сроков, предусмотренных для амортизационной группы, установленной прежним собственником или группы, к которой относится ОС. При этом, данные о сроке фактического использования основного средства у предыдущих собственников должны быть подтверждены документально. Это право на льготу предусмотрено п. 7 ст. 258 НК РФ. При этом, организация — покупатель вправе уменьшить СПИ на весь срок эксплуатации объекта ОС предыдущим собственником, а не на его часть.

4. Применение повышающих коэффициентов 2 или 3 при расчете суммы амортизации по некоторым ОС (например, по лизинговому ОС), что приводит к ускоренному списанию первоначальной стоимости ОС на расходы.

5. Решение о применении пониженных коэффициентов к основной норме амортизации (п. 4 ст. 259.3 НК РФ).

|

Амортизационная группа |

Максимальный размер АП |

|---|---|

|

1, 2 (СПИ ОС от 1 года до 3 включительно) |

10% |

|

8 — 10 (СПИ — свыше 20 лет) |

|

|

3 — 7 (СПИ — свыше 3 до 20 лет включительно) |

30% |

Ремонт основных средств: особенности налогового учета

Затраты на ремонт основных средств могут быть произведены за счет резерва, если организацией принято решение создавать резерв, или нет. Кстати, в бухгалтерском учете такой резерв не создается.

Кстати, в бухгалтерском учете такой резерв не создается.

Если резерв на ремонт ОС в налоговом учете не создается, то порядок учета расходов следующий:

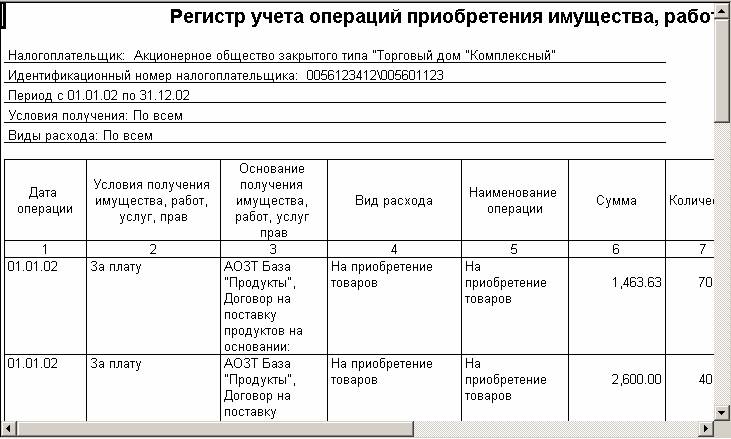

1. Налогоплательщик выполняет ремонт ОС своими силами, то

- амортизация, начисленная по ОС, используемым для ремонта, включается в прочие расходы на последнее число месяца, за который она начислена;

- стоимость сырья и материалов включается в прочие расходы на дату акта на списание материалов;

- зарплата рабочих, выполняющих ремонтные работы, и начисленные на нее страховые взносы включаются в прочие расходы на последнее число месяца, за который они начислены;

- НДС по материалам и инструментам, приобретенным для ремонта, принимается к вычету, после того как материалы и инструменты будут приняты к учету и будет получен счет-фактура поставщика.

2. Налогоплательщик выполняет ремонт ОС с помощью подрядчика, то:

- стоимость ремонтных работ по договору включается в прочие расходы на дату подписания акта о выполнении работ;

- НДС, предъявленный подрядчиком, принимается к вычету, после подписания акта о выполнении работ и получении счета-фактуры подрядчика.

Если налогоплательщиком принято решение о создании резерва, то затраты на ремонт относятся за счет резерва.

Рассмотрим порядок создания резерва на ремонт основных средств.

В налоговом учете резерв можно создавать:

- на текущий ремонт ОС;

- на капитальный ремонт ОС (т.е. на дорогой и сложный ремонт ОС) – создают в том случае, если на ремонт надо копить более года и такой ремонт не проводился в предыдущие три года.

Резервы создаются исходя из сметы расходов на ремонт за отчетный период (квартал или месяц) начиная с первого отчетного периода года.

Основные шаги создания резервов следующие:

|

Резерв на текущий ремонт |

Резерв на капитальный ремонт |

|---|---|

|

|

Для отображения формы необходимо включить JavaScript в вашем браузере и обновить страницу.

3 427

Семинар Основные средства, МПЗ, НМА: новые правила бухгалтерского и налогового учета в 2023 году Дневной

Для кого предназначен

Главных бухгалтеров, бухгалтеров, специалистов по налогообложению, аудиторов.Цель обучения

Рассмотреть основные изменения и практические аспекты ведения бухгалтерского и налогового учета основных средств, МПЗ, НМА в 2023 году.Программа обучения

День 1.

Новое в бухгалтерском учете основных средств. ФСБУ 6/2020 «Основные средства» и 26/2020 «Капитальные вложения». Новый подход к учету объектов основных средств, выведенных для продажи, новации 2021 года, связанные с учетом ряда материальных ценностей в качестве основных средств, изменения в оценке запасов, возникающих при демонтаже, разборке, ремонте основных средств.

ФСБУ 6/2020 «Основные средства» и 26/2020 «Капитальные вложения». Новый подход к учету объектов основных средств, выведенных для продажи, новации 2021 года, связанные с учетом ряда материальных ценностей в качестве основных средств, изменения в оценке запасов, возникающих при демонтаже, разборке, ремонте основных средств.

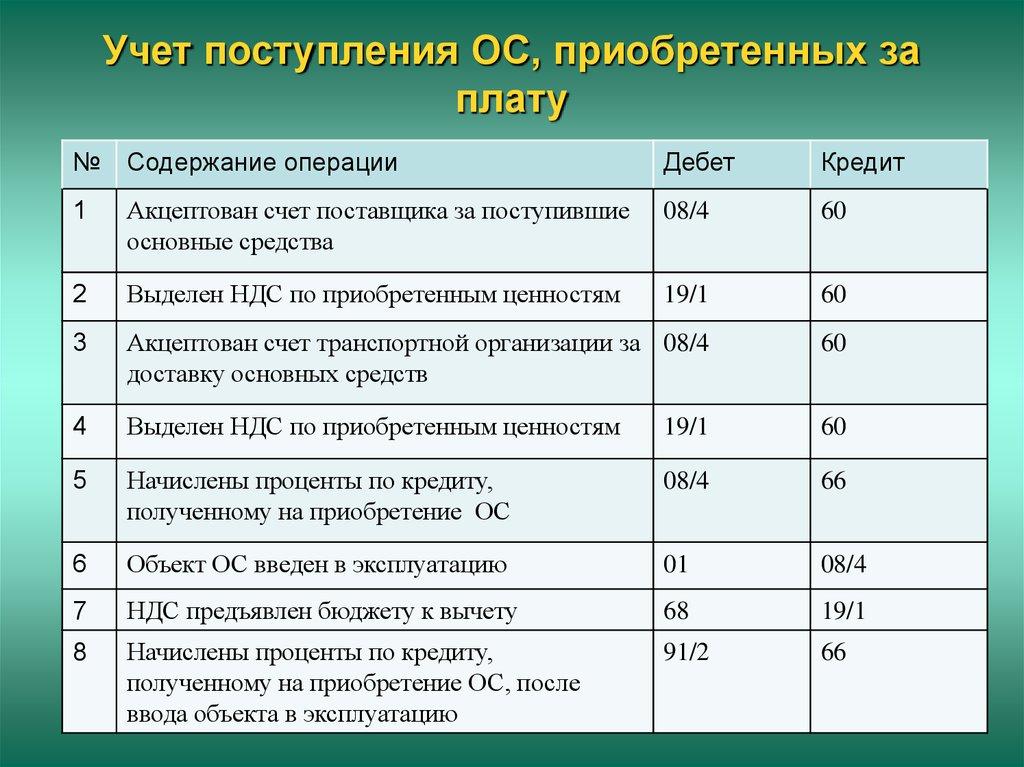

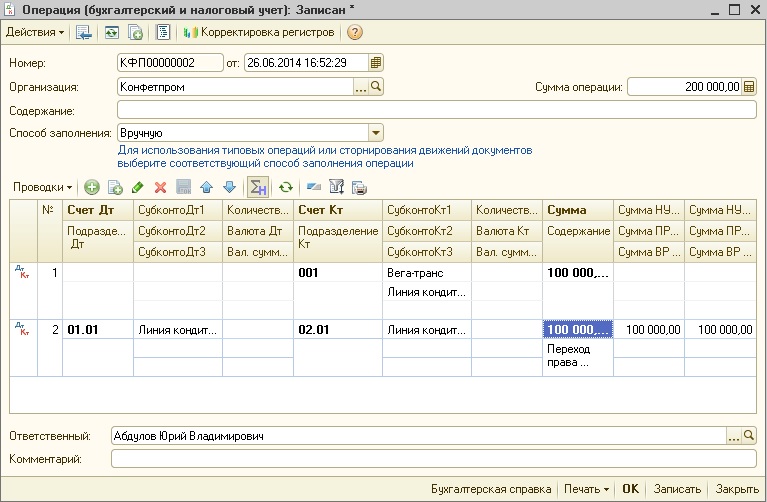

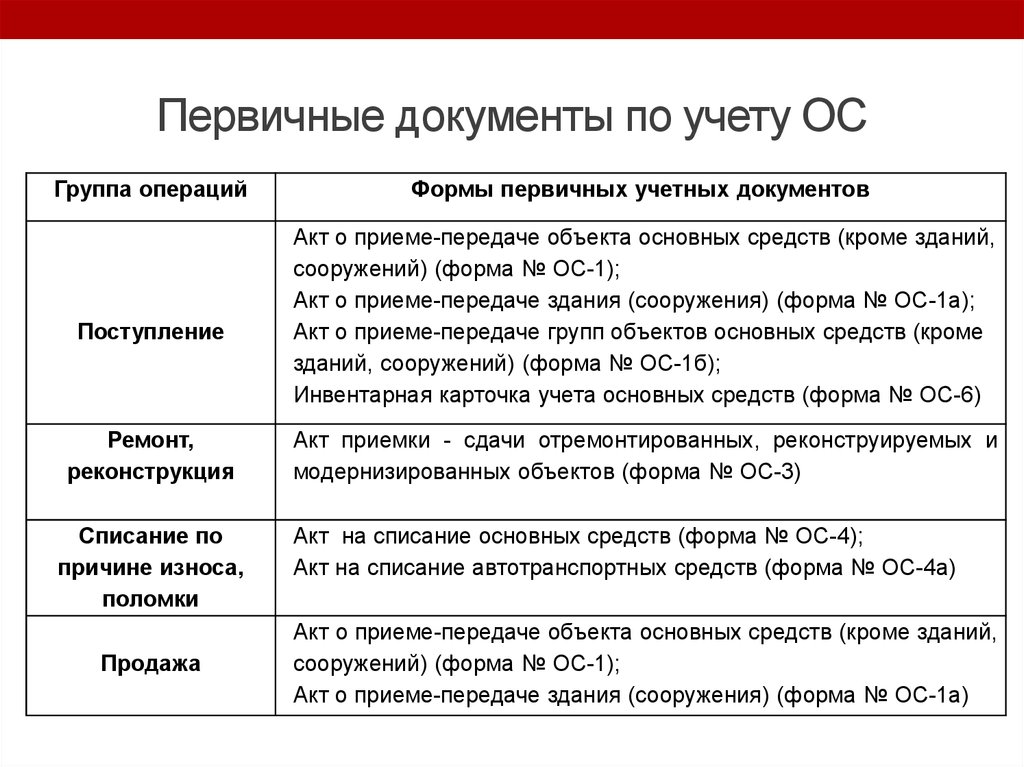

Понятие основного средства и их состав. Критерии отнесения актива к основным средствам и момент принятия в бухгалтерском и налоговом учете. Движимое и недвижимое имущество: новый подход к квалификации, предложенный ВС РФ. Формирование первоначальной стоимости основных средств в бухгалтерском и налоговом учете. Отражение затрат, связанных с регистрацией транспортных средств и прав на объекты недвижимости. Особенности бухгалтерского и налогового учета приобретения основных средств, требующих монтажа; безвозмездно полученных основных средств от 3-их лиц и от учредителей; актива, приобретенного иными способами (вклад в уставный капитал (фонд), целевые поступления).

Оценка и переоценка основных средств: отражение в учете и отчетности, влияние на формирование налогооблагаемой базы по налогу на прибыль. Признание оценочных обязательств по будущему демонтажу, утилизации объекта и восстановлению окружающей среды, по будущим затратам, связанным с выбытием основных средств, в процессе формирования их стоимости, дисконтирование и последующее уточнение. Алгоритм переоценки, ее последствия для учета и отчетности.

Отражение расходов на ремонт основных средств с учетом последних рекомендаций Минфина. Резерв на ремонт основных средств в целях налогообложения. Модернизация (реконструкция), дооборудование (достройка) основных средств в бухгалтерском и налоговом учете: последствия, связанные с изменением стоимости и увеличения срока полезного использования. Расходы на капитальный ремонт, признаваемые отдельным инвентарным объектом, возможные споры с аудитором и налоговым контролером.

Расходы на капитальный ремонт, признаваемые отдельным инвентарным объектом, возможные споры с аудитором и налоговым контролером.

Амортизация основных средств: активы, подлежащее и не подлежащее амортизации в бухгалтерском и налоговом учете; способы начисления амортизации основных средств для целей бухгалтерского и налогового учета; определение и изменение срока полезного использования амортизируемого имущества. Амортизационная премия и применение коэффициентов для ускорения (замедления) амортизации. Использования ОКОФ и классификатора ОС по амортизационным группам.

Выбытие основных средств. Налоговый и бухгалтерский учет результатов от реализации, особенности списания основных средств при безвозмездной передаче имущества и в виде вклада в уставный капитал, списание объектов основных средств, вышедших из строя и морально устаревших, похищенных и испорченных. Учет излишков, выявленных в ходе инвентаризации имущества, полученного при демонтаже или разборке выводимых из эксплуатации основных средств в бухгалтерском и налоговом учете.

Типичные ошибки при составлении бухгалтерской (финансовой) отчетности в части отражения информации по основным средствам.

Бухгалтерский учет аренды в соответствии с требованиями ФСБУ 25/2018 «Бухгалтерский учет аренды». Новое ФСБУ 25/2018 «Бухгалтерский учет аренды» об отражении в учете основных средств, переданных в неоперационную/операционную аренду. Особенности переходного периода. Досрочное применение. Капитальные вложения в арендованные основные средства: отделимые и неотделимые улучшения. Налоговый учет доходов и расходов по арендованным основным средствам. Правила бухгалтерского и налогового учета объектов лизингового имущества с учетом договорных особенностей. Понятие выкупной стоимости.

День 2.

Учет материально-производственных запасов (МПЗ). Новое нормативное регулирование с 2021 года.

Новое ФСБУ 5/2019 «Запасы». Основные положения, отличия от действующих норм, особенности переходного периода. Расширение сферы действия стандарта на весь операционный цикл. Выбор варианта признания запасов для управленческих нужд. Обособление определения запасов от условий их признания. Исключение из сферы действия стандарта запасов, приобретаемых для создания внеоборотных активов. Применение нового стандарта для учета внеоборотных активов к продаже. Изменение оценки стоимости имущества и имущественных прав: приобретённых у других лиц; оплачиваемых неденежными средствами; полученных коммерческой организацией от собственников. Оценка запасов, остающихся от выбытия ОС. Запрет на включение в себестоимость запасов: общехозяйственных затрат, расходов на хранение. Ограничение на включение в себестоимость запасов общепроизводственных затрат. Текущая оценка запасов по наименьшей себестоимости и чистой стоимости продажи. Восстановление прошлого обесценения и уменьшение расходов по обычным видам деятельности. Формальная замена способов списания способами оценки остатков. Возможные способы оценки запасов при их приобретении.

Расширение сферы действия стандарта на весь операционный цикл. Выбор варианта признания запасов для управленческих нужд. Обособление определения запасов от условий их признания. Исключение из сферы действия стандарта запасов, приобретаемых для создания внеоборотных активов. Применение нового стандарта для учета внеоборотных активов к продаже. Изменение оценки стоимости имущества и имущественных прав: приобретённых у других лиц; оплачиваемых неденежными средствами; полученных коммерческой организацией от собственников. Оценка запасов, остающихся от выбытия ОС. Запрет на включение в себестоимость запасов: общехозяйственных затрат, расходов на хранение. Ограничение на включение в себестоимость запасов общепроизводственных затрат. Текущая оценка запасов по наименьшей себестоимости и чистой стоимости продажи. Восстановление прошлого обесценения и уменьшение расходов по обычным видам деятельности. Формальная замена способов списания способами оценки остатков. Возможные способы оценки запасов при их приобретении. Создание, изменение и списание резерва под обесценение.

Создание, изменение и списание резерва под обесценение.

Представление в отчете о финансовых результатах показателей, связанных с обесценением запасов. Раскрытие информации о запасах в отчетности. Учетная политика по учету запасов на 2021 год.

Оценка остатков незавершенного производства, готовой продукции, товаров отгруженных в целях налогообложения прибыли.

Учет внеоборотных активов для продажи. Новый порядок учета внеоборотных активов, предназначенных для продажи. Оценка. Организация учета, когда продажа отсрочена или ей предшествует демонтаж объекта. Применение при упрощенном бухучете и применение принципа рациональности. Подтверждение рыночной стоимости объекта.

Новые сложности и особенности списания расходов на спецодежду, а также на охрану труда работников, понесенные в период пандемии. Обосновываем документально и экономически.

Учет неотфактурованных поставок: верно оценить и верно списать в расходы.

Учет нематериальных активов (НМА) в 2021 году. Отсутствие упоминания об исключительных правах в критериях признания НМА. Возможность определения стоимостного лимита НМА, к которым не применяется ПБУ 14/2007. Запрет на включение затрат на исследования в себестоимость НМА. Важнейшие новеллы проекта ФСБУ «Нематериальные активы», прошедшего публичное обсуждение. Объединение в новом ФСБУ двух уходящих стандартов (ПБУ 14/2007 и ПБУ 17/2002). Обособление определения НМА от условий его признания. Включение в НМА незавершенных капвложений и изменение в этой связи момента признания НМА. Разделение понятий «исследования» и «разработки» при учете НИОКР. Определение единицы учета НМА через самостоятельный период поступления выгод. Единые критерии признания НМА для первоначальных и последующих затрат. Изменение оценки стоимости НМА в различных ситуациях. Запрет на переоценку деловой репутации, товарных знаков, фирменных наименований.

Отдельные параметры амортизации НМА. Пересмотр сроков и способов начисления амортизации НМА в соответствии с ПБУ 21/2008 «Изменение оценочных значений». Исключение ликвидационной стоимости НМА из амортизируемой стоимости. Обязательность проверки НМА на обесценение, признание обесценения в учете.

Пересмотр сроков и способов начисления амортизации НМА в соответствии с ПБУ 21/2008 «Изменение оценочных значений». Исключение ликвидационной стоимости НМА из амортизируемой стоимости. Обязательность проверки НМА на обесценение, признание обесценения в учете.

Обязательное списание НМА при отсутствии вероятности получения экономических выгод в будущем. Признание доходом (расходом) «свернутого» результата от выбытия НМА.

Расходы на НИОКР в налоговом учете. Порядок признания и основные изменения.

Типичные ошибки при составлении бухгалтерской (финансовой) отчетности в части отражения информации по НМА. Учетная политика по учету НМА на 2023 год.

Записаться

Преподаватели

СОТНИКОВА Людмила Викторовна

Доктор экономических наук, профессор кафедры «Бухгалтерский учет» Финансового университета при Правительстве Российской Федерации, аттестованный профессиональный аудитор.

АНТОНОВА Мария Борисовна

Практик в области налогового права, налогового планирования, системы внутренних контролей, аудита. Преподаватель Департамента налогов и налогового администрирования Финансового университета при Правительстве РФ.

Преподаватель Департамента налогов и налогового администрирования Финансового университета при Правительстве РФ.

Отзывы о прошедших мероприятиях

Тема семинара на сегодняшний день очень актуальна. За короткий отрезок времени (2 дня) дается большой объем полезной информации. Приятное непринужденное общение, возможность задавать вопросы и получать грамотные ответы. Узнала много нововведений, буду применять на практике.

Джулаева В. С.

Старший бухгалтер, Центр Всероссийский научно-исследовательский институт ФГУП

Программа хорошо раскрыта, были донесены непонятные моменты, простым, доходчивым языком, приведены примеры. Интересен был переход на ФСБУ 26/2020, ФСБУ 6/2020.

Степеннова Л. Ш.

Главный специалист отдела бухгалтерского и налогового учета, Андер Контрол ООО

Интересная, доступная подача материала, отлично подготовленные истории. Особенно интересной была периодическая оценка и периодическая переоценка ОС. Справедливая стоимость, раскрытие изменений ФСБУ.

Осипенко Н. В.

Руководитель направления по оперативному контролю, Кармакских Леонид Евгеньевич ИП

Особенно понравился лектор Антонова Мария Борисовна. Много примеров из собственной и судебной практики.

Шаркова И. В.

Бухгалтер, Архангельский терминал (А-Терминал) ООО

Всё отлично, никаких нареканий, слажено, понятно и пунктуально. Особенно интересным были: оценка ОС; учет арендованных ОС.

Алекса Е. К.

Начальник Управления по работе с активами, Алекса Елена Константиновна (Подзембургаз ПАО)

Определение налогового учета — AccountingTools

/ Стивен БрэггЧто такое налоговый учет?

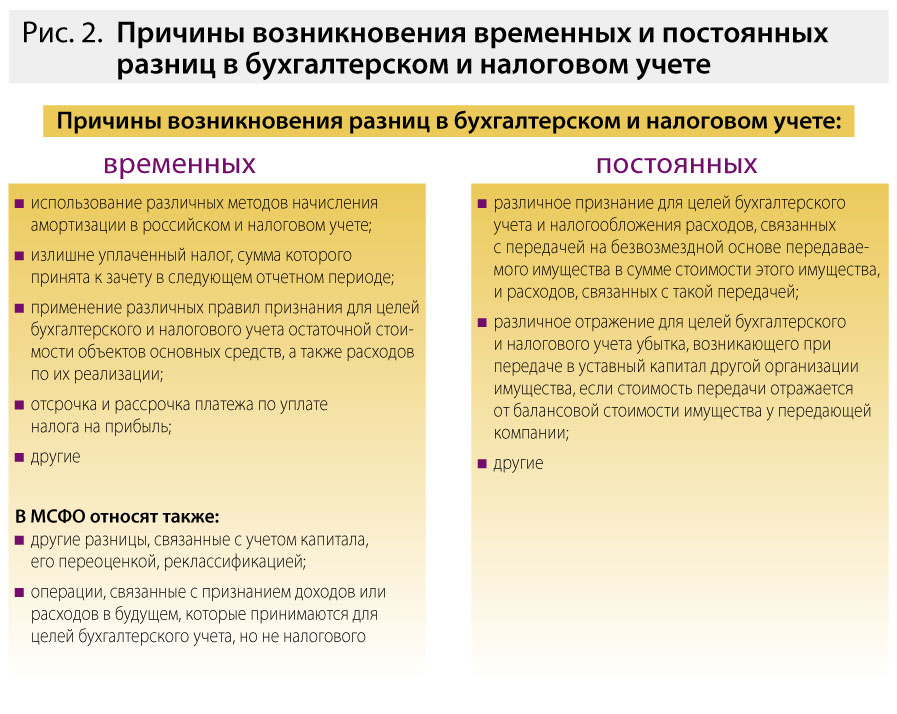

Налоговый учет относится к правилам, используемым для создания налоговых активов и обязательств в бухгалтерских записях предприятия или физического лица. Налоговый учет основан на Налоговом кодексе (IRC), а не на одной из систем бухгалтерского учета, таких как GAAP или IFRS. Налоговый учет может привести к получению суммы налогооблагаемого дохода, которая отличается от суммы дохода, отраженной в отчете о прибылях и убытках предприятия. Причина различия заключается в том, что налоговые правила могут ускорить или задержать признание определенных расходов, которые обычно признаются в отчетном периоде. Эти разницы носят временный характер, поскольку в конечном итоге активы будут возмещены, а обязательства погашены, и в этот момент разница будет прекращена.

Налоговый учет основан на Налоговом кодексе (IRC), а не на одной из систем бухгалтерского учета, таких как GAAP или IFRS. Налоговый учет может привести к получению суммы налогооблагаемого дохода, которая отличается от суммы дохода, отраженной в отчете о прибылях и убытках предприятия. Причина различия заключается в том, что налоговые правила могут ускорить или задержать признание определенных расходов, которые обычно признаются в отчетном периоде. Эти разницы носят временный характер, поскольку в конечном итоге активы будут возмещены, а обязательства погашены, и в этот момент разница будет прекращена.

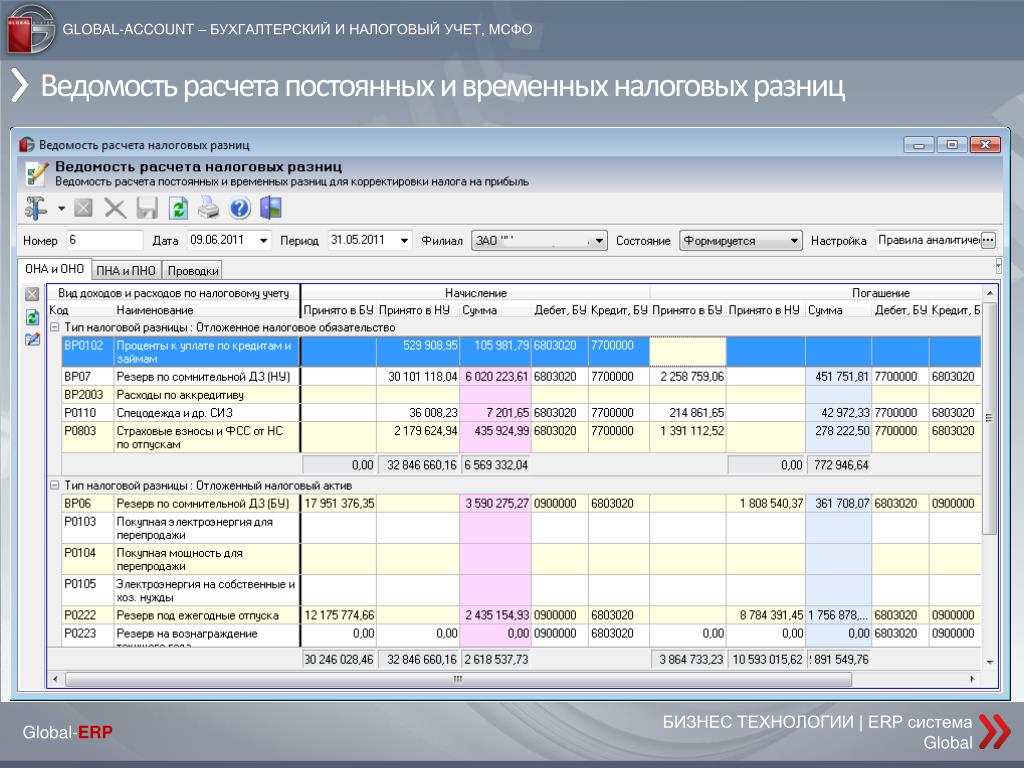

Временные разницы

Разница, которая приводит к налогооблагаемой сумме в более позднем периоде, называется налогооблагаемой временной разницей, а разница, которая приводит к вычитаемой сумме в более позднем периоде, называется вычитаемой временной разницей. Примеры временных разниц:

Доходы или прибыли, подлежащие налогообложению до или после их признания в финансовой отчетности.

Например, резерв на сомнительную дебиторскую задолженность может не подлежать немедленному вычету из налогооблагаемой базы, а должен быть отложен до тех пор, пока конкретная дебиторская задолженность не будет объявлена безнадежной.

Например, резерв на сомнительную дебиторскую задолженность может не подлежать немедленному вычету из налогооблагаемой базы, а должен быть отложен до тех пор, пока конкретная дебиторская задолженность не будет объявлена безнадежной.Расходы или убытки, подлежащие вычету из налогооблагаемой базы, до или после их признания в финансовой отчетности. Например, некоторые основные средства сразу не подлежат налогообложению, но могут быть признаны только через долгосрочную амортизацию в финансовой отчетности.

Активы, налоговая база которых уменьшена за счет инвестиционных налоговых кредитов.

Основы налогового учета

Суть налогового учета вытекает из необходимости признания двух статей, а именно:

Текущий год . Признание налогового обязательства или налогового актива на основе расчетной суммы налога на прибыль, подлежащего уплате или возмещению за текущий год.

Будущие годы .

Признание отложенного налогового обязательства или налогового актива на основе ожидаемого эффекта переноса на будущие годы и временных разниц.

Признание отложенного налогового обязательства или налогового актива на основе ожидаемого эффекта переноса на будущие годы и временных разниц.

На основании предыдущих пунктов общий учет налога на прибыль выглядит следующим образом:

Создайте налоговое обязательство по предполагаемым налогам к уплате и/или создайте налоговый актив для возмещения налогов, которые относятся к текущему или предыдущим годам.

Создайте отложенное налоговое обязательство в отношении предполагаемых будущих налогов к уплате и/или создайте отложенный налоговый актив в отношении предполагаемых будущих налоговых возмещений, которые можно отнести к временным разницам и переносам.

Рассчитайте общий расход по налогу на прибыль за период.

Применимость налогового учета

Каждый субъект обязан вести налоговый учет. Сюда входят физические лица, корпорации, индивидуальные предприниматели, товарищества и все варианты этих концепций юридических лиц. Даже некоммерческие организации обязаны подавать ежегодные информационные отчеты, чтобы Налоговое управление США могло определить, соблюдают ли эти организации правила для освобожденных от налогов организаций.

Даже некоммерческие организации обязаны подавать ежегодные информационные отчеты, чтобы Налоговое управление США могло определить, соблюдают ли эти организации правила для освобожденных от налогов организаций.

Все о налоговом учете

Обновлено: 13 января 2023 г.

Налоговый учет — это процесс отчетности, расчета и регистрации доходов и расходов компании. Он составляется в течение налогового периода. Налоговые бухгалтеры являются экспертами в области налогового законодательства. Различные типы включают личный подоходный налог, федеральный налог на заработную плату и корпоративный подоходный налог.

В этой статье подробно рассматривается налоговый учет. Темы будут включать в себя, что такое налоговый учет, различные принципы и многое другое.

ОСНОВНЫЕ ВЫВОДЫ

- Существует несколько различных типов организаций, освобожденных от налогов.

- Для каждого вида организаций существует свой свод положений и правил ведения налогового учета.

- Освобожденные от налогов организации должны ежегодно подавать определенные формы.

- Эти формы охватывают разнообразную информацию, касающуюся конкретно организации, включая ее доходы и расходы.

- Услуги по налоговому учету помогают юридическим и физическим лицам с их потребностями в налоговом учете.

- Вы можете нанять специалиста по налоговому учету или бухгалтерскую фирму.

Что такое налоговый учет?

Налоговый учет – бухгалтерская практика. Он включает в себя процесс регистрации, классификации и отчетности о доходах и расходах компании для целей налогообложения. Цель состоит в том, чтобы гарантировать, что компания соответствует требованиям и учитывает свое налоговое бремя. Это означает, что их финансовая отчетность полностью соответствует всем налоговым правилам или положениям.

Этот вид учета используется для расчета налогооблагаемого дохода компании (дохода, подлежащего налогообложению). Налогооблагаемый доход компании может отличаться от дохода, отраженного в ее финансовой отчетности.

Принципы налогового учета и финансовый учет (GAAP)

Принципы налогового учета отличаются от принципов финансового учета (GAAP). GAAP — это стандартный набор правил бухгалтерского учета. Компании используют его для подготовки финансовой отчетности. Финансовая отчетность показывает финансовое положение компании, ее результаты и движение денежных средств.

Принципы налогового учета разработаны специально для целей налогообложения. Они используются для расчета налогооблагаемого дохода компании. Налоговые бухгалтеры должны следовать этим принципам при подготовке налоговой декларации компании. Различные организации и отрасли могут использовать разные принципы.

Налоговый учет для физического лица

Физические лица должны подавать базовую налоговую декларацию каждый год. Налоговая декларация показывает налогооблагаемый доход и налоговые обязательства лица. Налоговые бухгалтеры используют принципы налогового учета для расчета налогооблагаемого дохода лица.

Налоговый учет для физического лица может быть довольно простым. Большинству людей необходимо подать форму 1099 или получить налоговые вычеты через компанию, в которой они работают. Есть несколько распространенных методов налогового учета, используемых физическими лицами:

Налоговый учет для бизнеса

Предприятия также должны подавать налоговую декларацию каждый год. Метод налогового учета для бизнеса может быть более сложным, если сравнивать с индивидуальным налоговым учетом. Предприятия имеют ряд различных видов доходов и расходов, которые необходимо учитывать.

Существует также множество различных бизнес-структур, которые необходимо учитывать. Некоторые из наиболее распространенных структур:

- Индивидуальное предприятие

- Товарищество

- Общество с ограниченной ответственностью (ООО)

- S-Корпорация

- C-Корпорация

Каждый тип бизнес-структуры имеет различные требования к налоговому учету. Предприятия также должны подавать государственные, местные и федеральные налоги.

Предприятия также должны подавать государственные, местные и федеральные налоги.

Налоговый учет для освобожденных от налогов организаций

Освобожденные от налогов организации также должны подавать налоговую декларацию каждый год, хотя и в других формах и процедурах. Существует целый ряд различных типов организаций, освобожденных от налогов. Каждый со своим набором правил и положений.

Эти организации должны каждый год подавать специальные формы, которые охватывают разнообразную информацию об организации, включая ее доходы и расходы.

Резюме

Для владельца бизнеса важно понимать налоговый учет. Вам не обязательно быть профессиональным бухгалтером со степенью бухгалтера и сертификатами. Тем не менее, может быть полезно получить внешнюю помощь от кого-то со степенью в области бухгалтерского учета. Правильная система учета подоходного налога гарантирует, что вы соблюдаете закон, и сводит к минимуму ваши налоговые обязательства.

Автор: Джами Гонг

Джами Гонг — дипломированный профессиональный консультант по бухгалтерскому учету и финансовым системам. Она имеет степень магистра профессионального бухгалтерского учета Университета Нового Южного Уэльса. В сферу ее компетенции входят внедрение систем бухгалтерского учета и планирования ресурсов предприятия, а также совершенствование бизнес-процессов бухгалтерского учета и проектирование рабочих процессов. Джами сотрудничал с крупными и малыми клиентами в области технологий, финансов и высшего образования. Узнайте, чем она занимается на LinkedIn: https://www.linkedin.com/in/jami-gong/.

Она имеет степень магистра профессионального бухгалтерского учета Университета Нового Южного Уэльса. В сферу ее компетенции входят внедрение систем бухгалтерского учета и планирования ресурсов предприятия, а также совершенствование бизнес-процессов бухгалтерского учета и проектирование рабочих процессов. Джами сотрудничал с крупными и малыми клиентами в области технологий, финансов и высшего образования. Узнайте, чем она занимается на LinkedIn: https://www.linkedin.com/in/jami-gong/.

Автор: Джами Гонг

Джами Гонг — дипломированный профессиональный консультант по бухгалтерскому учету и финансовым системам. Она имеет степень магистра профессионального бухгалтерского учета Университета Нового Южного Уэльса. В сферу ее компетенции входят внедрение систем бухгалтерского учета и планирования ресурсов предприятия, а также совершенствование бизнес-процессов бухгалтерского учета и проектирование рабочих процессов. Джами сотрудничал с крупными и малыми клиентами в области технологий, финансов и высшего образования. Узнайте, чем она занимается на LinkedIn: https://www.linkedin.com/in/jami-gong/.

Узнайте, чем она занимается на LinkedIn: https://www.linkedin.com/in/jami-gong/.

Часто задаваемые вопросы по налоговому учету

Что такое пример налогового учета?

В области бухгалтерского учета существует множество различных видов налогов, в том числе:

- Общие и выборочные налоги с продаж

- Налоги на добавленную стоимость

- Налоги на юридические операции

- Таможенные налоги

- Налоги на импортные пошлины

- Налоги на производство

- Налоги на производство

Почему важен налоговый учет?

Ведя тщательный учет своей налоговой информации, вам будет проще подавать налоговые декларации. Это также дает вам важную информацию, которая поможет вам принимать важные деловые решения.

В чем разница между финансовым и налоговым учетом?

Финансовый учет включает в себя процесс записи, обобщения и отчетности по транзакциям, связанным с бизнес-операциями.

Например, резерв на сомнительную дебиторскую задолженность может не подлежать немедленному вычету из налогооблагаемой базы, а должен быть отложен до тех пор, пока конкретная дебиторская задолженность не будет объявлена безнадежной.

Например, резерв на сомнительную дебиторскую задолженность может не подлежать немедленному вычету из налогооблагаемой базы, а должен быть отложен до тех пор, пока конкретная дебиторская задолженность не будет объявлена безнадежной. Признание отложенного налогового обязательства или налогового актива на основе ожидаемого эффекта переноса на будущие годы и временных разниц.

Признание отложенного налогового обязательства или налогового актива на основе ожидаемого эффекта переноса на будущие годы и временных разниц.