3 Сравнительный анализ налоговых систем сша и рф

По мнению ряда специалистов, современная российская налоговая система не является совершенной. В связи с этим высказываются идеи применения зарубежного опыта в этой области. Так как Россия — это федеративное государство, то российских ученых в большей степени интересует опыт налогообложения федеративных государств. Для выявления возможности применения американского опыта налогообложения в России следует провести сравнительный анализ налоговых систем двух стран по качественным и количественным критериям.

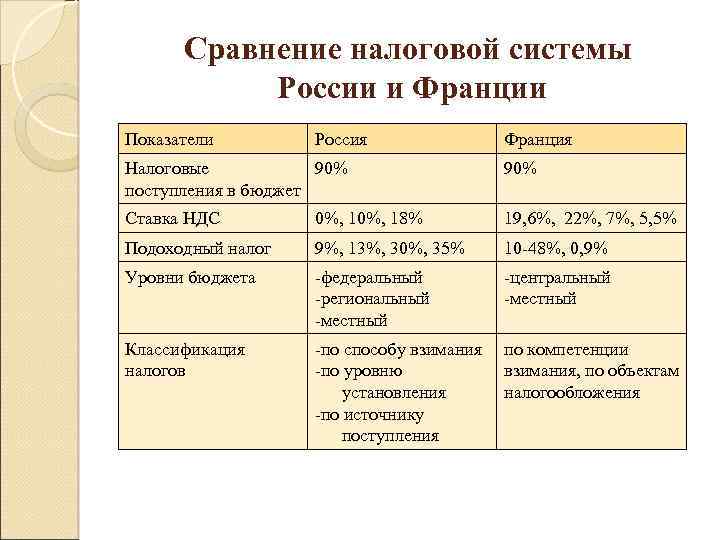

Если сравнивать налоговые системы России и США, то можно выделить следующие принципиальные отличия налоговой системы США от налоговой системы России, которые представлены в таблице 5.

Таблица 5 — Сравнительный анализ налоговых систем США И РФ

п/п № | Характеристика | США | РФ |

1 | Преобладающий характер налогового изъятия | прямой | косвенный |

2 | Метод налогообложения | прогрессивный | пропорциональный |

3 | Основное пополнение местного бюджета | Местные налоги (около 30%) | Федеральные налоги |

4 | Содержание перечня федеральных, региональных и местных налогов в законодательных актах | нет | да |

5 | Возможность самостоятельно устанавливать налоги на региональном уровне | да | нет |

6 | Наличие НДС | нет | да |

Таким

образом, можно сделать вывод о том, что

налоговые системы США и РФ значительно

различаются, но при этом у каждой есть

свои преимущества и недостатки. Сравнивая

налоговые системы РФ и США, России можно

порекомендовать в дальнесрочной

перспективе переход к прогрессивному

методу налогообложения. Это связано с

тем, что необходимо ликвидировать

сильнейшее социальное расслоение в

обществе, но это будет возможно через

10-15 лет, так как необходимо чтобы молодой

класс российского предпринимательства

устоялся. Кроме того, можно порекомендовать

РФ переход к прямому преобладающему

характеру налогового изъятия, так как

косвенные налоги, будучи ценообразующим

фактором, сокращают платежеспособный

спрос, а следовательно и объемы

производства, реализации товаров и

услуг, что влечет за собой сокращение

налоговых поступлений, они существенно

влияют на финансовое состояние

предприятий-производителей заставляют

их уходить полностью или частично в

сферу «теневой» экономики и

,бесспорно, контроль правильности

исчисления косвенных налогов и полноты

внесения их в бюджет представляет собой

весьма затратный процесс.

Сравнивая

налоговые системы РФ и США, России можно

порекомендовать в дальнесрочной

перспективе переход к прогрессивному

методу налогообложения. Это связано с

тем, что необходимо ликвидировать

сильнейшее социальное расслоение в

обществе, но это будет возможно через

10-15 лет, так как необходимо чтобы молодой

класс российского предпринимательства

устоялся. Кроме того, можно порекомендовать

РФ переход к прямому преобладающему

характеру налогового изъятия, так как

косвенные налоги, будучи ценообразующим

фактором, сокращают платежеспособный

спрос, а следовательно и объемы

производства, реализации товаров и

услуг, что влечет за собой сокращение

налоговых поступлений, они существенно

влияют на финансовое состояние

предприятий-производителей заставляют

их уходить полностью или частично в

сферу «теневой» экономики и

,бесспорно, контроль правильности

исчисления косвенных налогов и полноты

внесения их в бюджет представляет собой

весьма затратный процесс.

ЗАКЛЮЧЕНИЕ

Налоги

– основный элемент механизма

государственного регулирования рыночной

экономики, без которого невозможно ее

целенаправленное развитие с учетом

интересов общества. Налоговая

система является основным инструментом

воздействия государства на развитие

хозяйства, определения основных

направлений экономического и социального

развития. В связи с этим крайне необходимо,

чтобы налоговая система России была

адаптирована к новым общественным

отношениям, и кроме того соответствовала

мировому опыту.

Именно в налоговой

системе и налоговой политике заложены

возможности использования их в целях

развития и укрепления федеративных

отношений, а также местного самоуправления,

что относится к числу первостепенных

задач, которые стоят сейчас перед

государством.

Нестабильность

налогов, постоянный пересмотр ставок,

количества налогов, льгот и т. д.бесспорно,

играет крайне отрицательную роль,

особенно в период перехода российской

экономики к рыночным отношениям, а также

устанавливает барьер отечественным и

иностранным инвестициям.

На

сегодняшний день существует большой,

при этом теоретически обобщенный и

осмысленный опыт взимания и использования

налогов в развитых странах, опираясь

на который возможно улучшить и изменить

некоторые стороны налоговой системы.

Налоговая

система является основным инструментом

воздействия государства на развитие

хозяйства, определения основных

направлений экономического и социального

развития. В связи с этим крайне необходимо,

чтобы налоговая система России была

адаптирована к новым общественным

отношениям, и кроме того соответствовала

мировому опыту.

Именно в налоговой

системе и налоговой политике заложены

возможности использования их в целях

развития и укрепления федеративных

отношений, а также местного самоуправления,

что относится к числу первостепенных

задач, которые стоят сейчас перед

государством.

Нестабильность

налогов, постоянный пересмотр ставок,

количества налогов, льгот и т. д.бесспорно,

играет крайне отрицательную роль,

особенно в период перехода российской

экономики к рыночным отношениям, а также

устанавливает барьер отечественным и

иностранным инвестициям.

На

сегодняшний день существует большой,

при этом теоретически обобщенный и

осмысленный опыт взимания и использования

налогов в развитых странах, опираясь

на который возможно улучшить и изменить

некоторые стороны налоговой системы.

Таким образом, в России и США сформировались налоговые системы, которые, несмотря на особенности каждой страны, обладают некоторым сходством в плане входящих в них составляющих. К этим элементам относятся: налоговая платежеспособность населения; система установленных законом налогов и сборов; налоговая администрация; методы и приемы взимания налогов.

Список используемых источников

Евстигнеев Е. Н. Основы налогообложения и налогового права: Учебное пособие. – М.: ИНФРА – М, 1999

Налоги и налоговое право.

Учебное пособие / Под ред. А. В. Брызгалина. – М.: Аналитика – Пресс, 2005

Налоги и налогообложение. 2-е изд./ Под. ред. М.В. Романовского, О.В. Врублевской – СПб: Питер, 2001. – 544 с.

Налоги и налогообложение: Учебн. пособие для вузов/ И.Г. Русакова, В.В. Кашин, А.В. Толкушкин и др.; Под ред. И.Г. Русаковой, В.А. Кашина. – М.: Финансы, ЮНИТИ, 1998. – 495 с.

Налоги: Учеб. Пособие/Под. ред. Д.Г. Черника. — 4-е изд., перераб. и доп. — М.: Финансы и статистика, 2007. — 544 с.: ил.

Черник Д. Г., Починок А.П., Морозов В. П. Основы налоговой системы: Учебное пособие для вузов / Под ред. Д. Г. Черника. – М.: Финансы, ЮНИТИ, 2009

Юткина Т. Ф. Налоги и налогообложение: Учебник. Изд. 2-е, перераб. и доп. – М.: ИНФРА-М, 2001

Гардаш С.В. Федеральная налоговая система США: современные особенности. // США. Канада.

Особенности налоговой системы США. Шабанов А.А., Сенькина М.А. // Налоговый вестник.-2001.-№2.-С.12-19

Налог на личные доходы: опыт развитых стран. Логинов С.С.// Мировая экономика и международные отношения. – 2012. — №7. – С. 16-22

Налоговый кодекс Российской Федерации

1Гардаш С.В. Федеральная налоговая система США: современные особенности. // США. Канада. Экономика. Политика. Культура. – 2011. — №8. — С. 27

2Налог на личные доходы: опыт развитых стран. // Мировая экономика и международные отношения. – 2012. — №7. – С. 21

3Налоги и налогообложение. 2-е изд./ Под. ред. М.В. Романовского, О.В. Врублевской – СПб: Питер, 2001. – с 388.

Налогообложение в России, США и Швеции: сравнительно-правовая характеристика

Библиографическое описание: Матвеева, А. С. Налогообложение в России, США и Швеции: сравнительно-правовая характеристика / А. С. Матвеева. — Текст : непосредственный // Молодой ученый. — 2022. — № 48 (443). — С. 289-291. — URL: https://moluch.ru/archive/443/97163/ (дата обращения: 20.07.2023).

С. Налогообложение в России, США и Швеции: сравнительно-правовая характеристика / А. С. Матвеева. — Текст : непосредственный // Молодой ученый. — 2022. — № 48 (443). — С. 289-291. — URL: https://moluch.ru/archive/443/97163/ (дата обращения: 20.07.2023).

Налоги являются действенным инструментом реализации финансово-экономической и социальной политики государства. Поэтому уровень развития и эффективности системы налогообложения напрямую влияет на уровень жизни населения и экономическое положение государства. Проведение сравнительно-правового анализа организации системы налогообложения в России и зарубежных странах позволит выявить недостатки существующей системы, определить пути их исправления, а также определить сильные стороны отечественной системы. В данной статье автором сравниваются системы налогообложения России, Швеции и США.

Ключевые слова: налог, налог на доходы физических лиц, налоговая система, налогообложение в зарубежных странах, налоговые ставки сравнительно-правовой анализ, налоги в Росси, налоговое регулирование зарубежный опыт.

Taxes are an effective tool for implementing the financial, economic and social policy of the state. Therefore, the level of development and efficiency of the taxation system directly affects the standard of living of the population and the economic situation of the state. Conducting a comparative legal analysis of the organization of the taxation system in Russia and foreign countries will identify the shortcomings of the existing system, determine ways to correct them, and also determine the strengths of the domestic system. In this article, the author compares taxation systems… on the example of personal income tax.

Keywords: tax, personal income tax, tax system, taxation in foreign countries, tax rates comparative legal analysis, taxes in Russia, tax regulation foreign experience.

Вопросы совершенствования системы налогообложения в Российской Федерации до сих пор не теряют своей актуальности, поскольку отечественная налоговая система совсем молодая и продолжает свое становление. На пути к созданию стабильной и эффективной системы налогообложения, законодатель решает множество возникающих проблем, устраняет коллизии. Однако, на сегодняшний день все также ее нельзя назвать эффективной, что является большим недостатком, поскольку от этого зависит социально-экономическое состояние государства. Считаем, что проведение сравнительно-правового анализа налогообложения разных стран позволит оценить налоговую систему России, а также обосновать мероприятия по совершенствованию системы подоходного налогообложения РФ на основе зарубежного опыта и оценить предполагаемый эффект от некоторых мероприятий [1].

На пути к созданию стабильной и эффективной системы налогообложения, законодатель решает множество возникающих проблем, устраняет коллизии. Однако, на сегодняшний день все также ее нельзя назвать эффективной, что является большим недостатком, поскольку от этого зависит социально-экономическое состояние государства. Считаем, что проведение сравнительно-правового анализа налогообложения разных стран позволит оценить налоговую систему России, а также обосновать мероприятия по совершенствованию системы подоходного налогообложения РФ на основе зарубежного опыта и оценить предполагаемый эффект от некоторых мероприятий [1].

В силу определённых факторов налогообложение в разных странах сильно отличается. В целях настоящего исследования считаем необходимым рассмотреть систему налогообложения в таких странах как Соединенные штаты Америки и Швеция, поскольку налоговая политика в данных странах весьма различна, также отличается соотношение косвенных и прямых налогов и др.

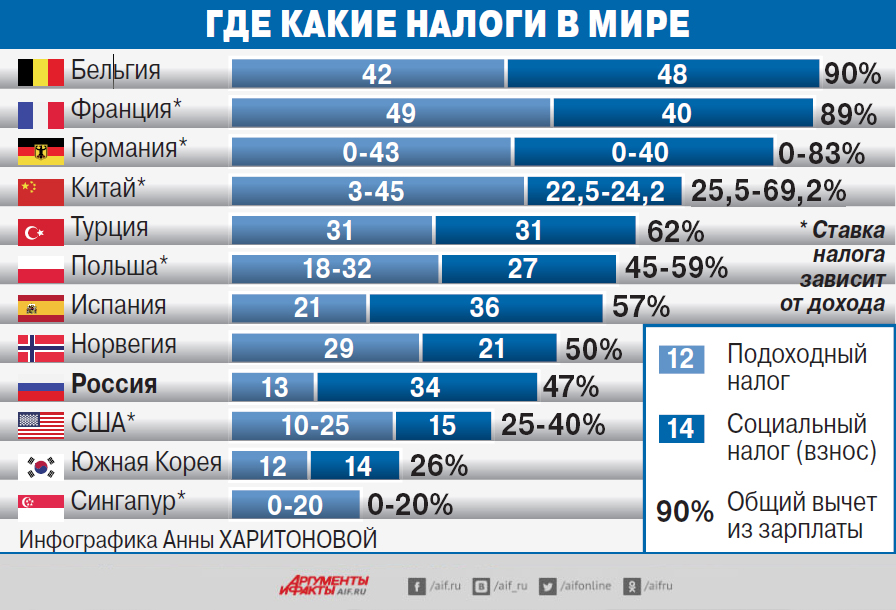

Во-первых, оценим налоговую нагрузку и политику государств. Считается, что Швеция — мировой рекордсмен по налогам. Так, больше половины ВВП Швеции составляют именно налоговые поступления (около 75 % дохода бюджета). Однако, если углубиться в данный вопрос и не учитывать такие источники налогов как налог на добычу полезных ископаемых, нефть и газ, экспортные пошлины на них, то на ВВП придется всего 26 % (на налог на доход приходится не более 20 % от дохода бюджета). Уплаченные налоги шведам возвращаются в виде различных социальных услуг. В данной стране налоговая нагрузка физических и юридических лиц примерно равна. Доля налогов в ВВП России не превышает 40 %. Но здесь стоит учитывать то, что в России, как и в США, преобладает налоговая нагрузка населения. В России это связано с тем, что косвенные доходы, плательщиками которых преимущественно являются физические лица, преобладают над прямыми.

Считается, что Швеция — мировой рекордсмен по налогам. Так, больше половины ВВП Швеции составляют именно налоговые поступления (около 75 % дохода бюджета). Однако, если углубиться в данный вопрос и не учитывать такие источники налогов как налог на добычу полезных ископаемых, нефть и газ, экспортные пошлины на них, то на ВВП придется всего 26 % (на налог на доход приходится не более 20 % от дохода бюджета). Уплаченные налоги шведам возвращаются в виде различных социальных услуг. В данной стране налоговая нагрузка физических и юридических лиц примерно равна. Доля налогов в ВВП России не превышает 40 %. Но здесь стоит учитывать то, что в России, как и в США, преобладает налоговая нагрузка населения. В России это связано с тем, что косвенные доходы, плательщиками которых преимущественно являются физические лица, преобладают над прямыми.

Нельзя не согласиться с мнением Г. Н. Ливенской и А. А. Гребенкиной, которые в своем исследовании отмечают, что большая часть налоговой нагрузки по подоходному налогу в США и Швеции лежит на самых богатых слоях населения, так как имеет место прогрессивная шкала налогообложения. В России, напротив, все население облагается по единой ставке, из чего следует, что налоговая нагрузка бедных слоев населения значительно выше нагрузки богатых слоев [2].

В России, напротив, все население облагается по единой ставке, из чего следует, что налоговая нагрузка бедных слоев населения значительно выше нагрузки богатых слоев [2].

Во-вторых, рассмотрим системы распределения налоговых поступлений между уровнями бюджетной системы.

Каждый штат Соединенных штатов Америки имеет свой собственный бюджет, а органы власти наделены правом самостоятельно определять и реализовывать налоговую и бюджетную политику, вводить налоги и сборы, не противоречащие федеральному законодательству. При этом в большинстве штатов около 80 % бюджета составляет собственный доход. Остальное — это федеральные субсидии, представляющие собой бюджетные гранты. Американская система в этом вопросе является весьма сложной и ее существенным недостатком является затрудненность в управлении и контроли над использованием выделенных средств [3].

В Российской Федерации активно используется перераспределение налоговых поступлений от экономически развитых субъектов к менее развитым. При этом делается упор на стимулировании наращивания собственной налоговой базы региона. Например, реализуются различные программы стимулирования малого и среднего бизнеса, выдаются бюджетные кредиты и инвестиции. Так, на 2022 год 62 субъекта России являются дотационными, среди них Дагестан, Якутия, Чечня, Ставропольский край и т. д. Субъектами-донорами являются Татарстан, Пермский край, Мурманская и Московская области и т. д.

При этом делается упор на стимулировании наращивания собственной налоговой базы региона. Например, реализуются различные программы стимулирования малого и среднего бизнеса, выдаются бюджетные кредиты и инвестиции. Так, на 2022 год 62 субъекта России являются дотационными, среди них Дагестан, Якутия, Чечня, Ставропольский край и т. д. Субъектами-донорами являются Татарстан, Пермский край, Мурманская и Московская области и т. д.В Швеции государственные субсидии составляют не более 15 % доходов субъектов (коммун). Дотационным субъектам правительство Швеции выплачивает субсидии из центрального фонда субсидирования, который образуется из взносов субъектов, обладающих высокой налогоспособностью [4].

В-третьих, рассмотрим соотношение косвенных и прямых налогов.

В России, в отличие от Соединенных штатов Америки и Швеции, преобладают косвенные налоги. Для консолидированного бюджета Российской Федерации НДС (косвенный налог) — один из основных источников налоговых поступлений. Ставка НДС с января 2019 года составляет 20 %. Она повышена для того, чтобы определить долгосрочные источники финансирования, в том числе нацпроектов, в условиях колебаний внешней экономической конъюнктуры. В Швеции примерно одинаковое соотношение данных видов налогов, а в США преобладают прямые налоги. При этом Америка отказалась от налога на добавленную стоимость в пользу налога с продаж [5].

Ставка НДС с января 2019 года составляет 20 %. Она повышена для того, чтобы определить долгосрочные источники финансирования, в том числе нацпроектов, в условиях колебаний внешней экономической конъюнктуры. В Швеции примерно одинаковое соотношение данных видов налогов, а в США преобладают прямые налоги. При этом Америка отказалась от налога на добавленную стоимость в пользу налога с продаж [5].

В силу того, что косвенные налоги в конечном итоге оплачивает потребитель, то чем раньше налог будет уплачен, тем больше оборотных средств будет отвлечено из экономики. Многие исследователи считают, что НДС, взимаемый на каждой стадии производства, угнетающе действует на экономику. В условиях, когда товарная масса отстает от объема имеющихся на руках денег, введение и функционирование НДС может способствовать мобилизации денег в бюджет. Но в условиях дефицита денежной массы он лишь усиливает инфляционные процессы в экономике.

Считаем, что косвенные налоги для бизнеса являются весьма отягощающими, поскольку они уплачиваются не зависимости от того, получила ли прибыль организация. Такая диспропорция в сторону косвенных налогов была вынужденной — государству их легче собирать. При повышении налоговой культуры жителей РФ и совершенствовании качества государственного налогового контроля косвенные налоги необходимо сокращать.

Такая диспропорция в сторону косвенных налогов была вынужденной — государству их легче собирать. При повышении налоговой культуры жителей РФ и совершенствовании качества государственного налогового контроля косвенные налоги необходимо сокращать.

Уровень собираемости налогов в России ниже, чем в других странах. Считаем, что на этот показатель существенное влияет эффективный контроль со стороны государства, жесткая система ответственности за неуплату налогов, доверие налогоплательщиков к налоговым органам и системе в целом, а также уровень обслуживания налогоплательщиков и доступность для понимания самой системы.

Таким образом, налоговая система Российской Федерации на сегодняшний день является несовершенной, поскольку находится на этапе становления. В связи с этим высказываются идеи применения зарубежного опыта в этой области. Например, внедрение более прогрессивной шкалы налогообложения в целях снижения налоговой нагрузки на бедные слои населения, увеличение доли прямых налогов и пересмотр системы взимания НДС. Однако успешный опыт зарубежных стран не всегда применим к существующим реалиям, поэтому данный вопрос требует тщательной проработки.

Однако успешный опыт зарубежных стран не всегда применим к существующим реалиям, поэтому данный вопрос требует тщательной проработки.

Литература:

- Огородов, П. Г. Проблемы налогообложения в Российской Федерации и сравнительная оценка со Швецией (на примере НДФЛ) / П. Г. Огородов, А. О. Япарова // Рыночная трансформация экономики России: проблемы, перспективы, пути развития: сборник статей Международной научно-практической конференции, Челябинск, 01 июня 2018 года. — Челябинск: Общество с ограниченной ответственностью «Аэтерна», 2018. — С. 144–147.

- Ливенская, Г. Н. Сравнительный анализ налоговой системы России с моделями налогообложения США и Швеции / Г. Н. Ливенская, А. А. Гребенкина // Ученые записки Санкт-Петербургского университета управления и экономики. — 2013. — № 3(43). — С. 20–25.

- Сравнительный анализ налогообложения доходов физических лиц в России и зарубежных странах / М. В. Халина, К. Мардовина, Е. Олейникова // Университетская наука.

— 2016. — № 1(1). — С. 136–140.

— 2016. — № 1(1). — С. 136–140. - Тарков, В. В. Особенности функционирования налогового механизма высокоразвитых стран / В. В. Тарков, Л. И. Дмитриченко // Экономическая теория в условиях глобализации экономики: Тезисы докладов и выступлений ХI Международной научно-практической конференции студентов и молодых ученых, Донецк, 13–14 марта 2019 года / Общая редакция Л. И. Дмитриченко. — Донецк: Донецкий национальный университет, 2019. — С. 183–186.

- Станкевич, Э. В. Налоговое регулирование в развитых странах: пример США, Франции и Швеции / Э. В. Станкевич // Финансы и учетная политика. — 2020. — № 5(20). — С. 24–32.

Основные термины (генерируются автоматически): Швеция, налог, Россия, налоговая нагрузка, США, зарубежный опыт, Российская Федерация, Соединенный штат Америки, налоговая система, прогрессивная шкала налогообложения.

Российские налоги для эмигрантов из США: полное руководство

Жизнь экспата в России Хотя Россия и Соединенные Штаты часто оказывались на противоположной стороне в ключевых геополитических вопросах, страна остается популярным направлением для эмигрантов, в первую очередь из-за ее богатой культуры и разумной стоимости жизни. Если вы один из тысяч американских граждан, которые искали уединения в этой обширной, богатой историей стране, вы должны знать, как управлять российскими налогами для американских экспатов.

Если вы один из тысяч американских граждан, которые искали уединения в этой обширной, богатой историей стране, вы должны знать, как управлять российскими налогами для американских экспатов.

Точное знание того, какую ставку подоходного налога Россия взимает с экспатов, само по себе может сбивать с толку. Кроме того, вам также необходимо определить, какие налоговые обязательства США должны выполнять американцы, работающие в России, чтобы оставаться на хорошем счету в налоговой службе.

Правильно — даже если вы проживаете в России, вы все равно должны платить налоги США. К счастью, вы можете воспользоваться некоторыми отличными программами по сокращению налоговых обязательств, чтобы снизить свою ответственность и сэкономить тысячи долларов на двойном налогообложении.

Взгляд на Россию- Основная налоговая форма для резидентов: Форма 3-НДФЛ

- Налоговый год: с 1 января по 31 декабря.

- Крайний срок уплаты налогов: 30 апреля следующего года .

- Валюта: Российский рубль (RUB).

- Население: по состоянию на 2021 г.

приблизительно 146 миллионов человек.

приблизительно 146 миллионов человек. - Количество эмигрантов из США: около 5000

- Столица: Москва

- Основной язык: русский

- Налоговый договор: Да

- Соглашение об итогах: №

Иммигранты из США, проживающие в России, должны подавать налоговые декларации в правительство России и США.

Это связано с тем, что в России применяется налогообложение на основе резидентства, тогда как в США применяется налогообложение на основе гражданства. Как следует из названия, налогообложение на основе граждан включает в себя налогообложение всех жителей США, независимо от того, где они в настоящее время проживают.

Чтобы успешно ориентироваться в обоих сводах налогового законодательства, вам необходимо ознакомиться со ставкой налога для иностранцев в России, а также программами США, направленными на снижение вашей ответственности.

По большей части ваши российские налоги будут автоматически вычтены из вашей зарплаты. Однако, как и в Соединенных Штатах, существует вероятность того, что будет вычтено либо слишком много, либо слишком мало. Следовательно, вы все равно должны подать российскую налоговую декларацию, чтобы убедиться, что вы уплатили соответствующую сумму в течение данного налогового года.

Как в США, так и в России налоговый год длится с 1 января по 31 декабря. Точно так же в обеих странах крайние сроки приходятся на середину-конец апреля. К счастью, это означает, что вы сможете подготовить обе декларации одновременно.

Точно так же в обеих странах крайние сроки приходятся на середину-конец апреля. К счастью, это означает, что вы сможете подготовить обе декларации одновременно.

Граждане РФ и нерезиденты-резиденты обязаны платить подоходный налог в РФ.

Обе группы облагаются одинаковой шкалой подоходного налога, что очень просто. Как резидент России вы должны будете уплатить подоходный налог по ставке 13% с первых пяти миллионов рублей дохода, полученного от работы, выполненной в стране; все доходы свыше пяти миллионов рублей облагаются налогом по ставке 15%.

Россия требует, чтобы вы платили налоги с доходов, полученных за пределами России, если вы являетесь «налоговым резидентом». Это уникально, так как большинству стран нужны только граждане, чтобы платить налоги на весь глобальный доход.

Если вы еще не получили вид на жительство, весь ваш доход, полученный в России, будет облагаться налогом по ставке 30%. Вам не придется платить налоги с доходов из нероссийских источников.

Вам не придется платить налоги с доходов из нероссийских источников.

Крайний срок подачи налоговой декларации в России — 30 апреля. Если вы не подадите заявление к этому сроку или не запросите продление, это может привести к штрафам, если вы задолжали по подоходному налогу.

Pro Tip

Если большая часть вашего дохода получена за пределами России, может быть выгоднее платить более высокую ставку налога для нерезидентов на ваш доход, полученный в России, вместо ставки налога 15% на все ваши доходы по всему миру

Кто считается налоговым резидентом в России?Россия использует простое правило для определения статуса налогового резидента. Если вы проведете в России более 182 дней в течение налогового года, вы будете считаться резидентом для целей налогообложения.

Соединенные Штаты используют отдельные правила, чтобы определить, стала ли Россия вашим «налоговым домом». Вы должны соответствовать этим требованиям, чтобы воспользоваться такими программами, как исключение заработанного иностранного дохода.

Как правило, вы должны соответствовать одному из следующих критериев, чтобы сделать Россию своим налоговым домом:

- Вы являетесь гражданином США, который классифицируется как «добросовестный» резидент в иностранном государстве в течение всего налогового года

- Вы физически находились в иностранном государстве не менее 330 полных дней в течение любых 12 месяцев подряд

- Вы являетесь иностранцем-резидентом США и гражданином страны, с которой США заключили соглашение о подоходном налоге .

Если вы соответствуете этим критериям, вы можете уменьшить свои обязательства по подоходному налогу в России с помощью FEIE и других программ.

Вы должны помнить, что если вы сделаете Россию своим налоговым домом в соответствии с рекомендациями IRS и будете соответствовать требованиям резидента страны, вы можете минимизировать свои налоговые обязательства как там, так и в США.

Не знаете, когда нужно подавать файл? Мы можем помочь.

Когда вы живете в США, налоговый день прост: 15 апреля! Когда вы переезжаете за границу, это не так просто! Узнайте обо всех сроках и расширениях для экспатов, которые вам необходимо знать для подачи документов.

Hidden

First NameHidden

Last Name- Email Address*

Hidden

CountryI’m Living In…AfghanistanÅland IslandsAlbaniaAlgeriaAmerican SamoaAndorraAngolaAnguillaAntarcticaAntigua and BarbudaArgentinaArmeniaArubaAustraliaAustriaAzerbaijanBahamasBahrainBangladeshBarbadosBelarusBelgiumBelizeBeninBermudaBhutanBoliviaBonaire, Sint Eustatius and SabaBosnia and HerzegovinaBotswanaBouvet IslandBrazilBritish Indian Ocean TerritoryBrunei DarrussalamBulgariaBurkina FasoBurundiCambodiaCameroonCanadaCape VerdeCayman IslandsCentral African RepublicChadChileChinaChristmas IslandCocos IslandsColombiaComorosCongo, Democratic Republic of theCongo, Republic of theCook IslandsCosta RicaCôte d’IvoireCroatiaCubaCuraçaoCyprusCzech RepublicDenmarkDjiboutiDominicaDominican RepublicEcuadorEgyptEl SalvadorEquatorial GuineaEritreaEstoniaEswatini (Swaziland)EthiopiaFalkland IslandsFaroe IslandsFijiFinlandFranceFrench GuianaFrench PolynesiaFrench Southern TerritoriesGabonGambiaGeorgiaGermanyGhanaGibraltarGreeceGreenlandGrenadaGuadeloupeGuamGuatemalaGuernseyGuineaGuinea-BissauGuyanaHaitiHeard and McDonald IslandsHoly SeeHondurasHong KongHungaryIcelandIndiaIndonesiaIranIraqIrelandIsle of ManIsraelItalyJamaicaJapanJerseyJordanKazakhstanKenyaKiribatiKuwaitKyrgyzstanLao People’s Democratic RepublicLatviaLebanonLesothoLiberiaLibyaLiechtensteinLithuaniaLuxembourgMacauMacedoniaMadagascarMalawiMalaysiaMaldivesMaliMaltaMarshall IslandsMartiniqueMauritaniaMauritiusMayotteMexicoMicronesiaMoldovaMonacoMongoliaMontenegroMontserratMoroccoMozambiqueMyanmarNamibiaNauruNepalNetherlandsNew CaledoniaNew ZealandNicaraguaNigerNigeriaNiueNorfolk IslandNorth KoreaNorthern Mariana IslandsNorwayOmanPakistanPalauPalestine, State ofPanamaPapua New GuineaParaguayPeruPhilippinesPitcairnPolandPortugalPuerto RicoQatarRéunionRomaniaRussiaRwandaSaint BarthélemySaint HelenaSaint Kitts and NevisSaint LuciaSaint MartinSaint Pierre and MiquelonSaint Vincent and the GrenadinesSamoaSan MarinoSao Tome and PrincipeSaudi ArabiaSenegalSerbiaSeychellesSierra LeoneSingaporeSint MaartenSlovakiaSloveniaSolomon IslandsSomaliaSouth AfricaSouth GeorgiaSouth KoreaSouth SudanSpainSri LankaSudanSurinameSvalbard and Jan Mayen IslandsSwedenSwitzerlandSyriaTaiwanTajikistanTanzaniaThailandTimor-LesteTogoTokelauTongaTrinidad and TobagoTunisiaTurkeyTurkmenistanTurks and Caicos IslandsTuvaluUgandaUkraineUnited Arab EmiratesUnited KingdomUnited StatesUruguayUS Minor Outlying IslandsUzbekistanVanuatuVenezuelaVietnamVirgin Islands, BritishVirgin Islands, U.

S.Wallis and FutunaWestern SaharaYemenZambiaZimbabwe

S.Wallis and FutunaWestern SaharaYemenZambiaZimbabweHidden

Справочник по налогам ПредоставлениеРуководство для американцев во Франции Крайние сроки уплаты налогов в США + продление Закон о справедливости налогообложенияПокупка и продажа недвижимости за рубежом12 фактов, связанных с налогамиРуководство по контрольному списку документовРуководство для американцев в ВеликобританииРуководство по новому налоговому законопроекту25 вещей, которые нужно знатьПодписка на информационный бюллетень

90 018Скрытое

Отправка веб-семинараВыберите OneFrance Возврат 20197 Способы снятия стресса долларом США 20195 основных изменений в налоговом законодательстве 2019Упрощенная подача документов 2018Проверка налоговых фактов за рубежом 2018Главные вопросы + новый законопроект о налогах 2018

Скрытый

Представление страныВыберите одинВеликобританияАвстралияГерманияФранцияШвейцарияШвецияКитайКанадаНовая ЗеландияСингапурЯпония

Скрытый

Представление аудиторииChoose OneОпоздавшие/оптимизированные заявителиАмериканцы, работающие за границейВоенные подрядчикиВладельцы малого бизнесаФрилансеры и предпринимателиПланирование переезда за границуЦифровые кочевникиНечаянные американцыГраждане с двойным гражданствомВладелец иностранной собственностиУчителя-иностранцыВозвращение в США

- Вводя свой адрес электронной почты, вы соглашаетесь получать электронные письма от Greenback.

Вы можете отказаться в любое время в соответствии с нашей Политикой конфиденциальности.

Вы можете отказаться в любое время в соответствии с нашей Политикой конфиденциальности. Скрытый

userTypeСкрытый

FormType- Имя

Это поле предназначено для проверки и должно быть оставлено без изменений.

Основная форма налога, которую будут платить американские эмигранты, проживающие в России, — это подоходный налог.

Подоходный налог обычно вычитается непосредственно из вашей зарплаты. Тем не менее, подача годовой декларации требует, чтобы вы указали все другие соответствующие источники дохода. Помните, что российские налоговые резиденты должны платить налоги со всех доходов по всему миру, а не только с доходов, полученных в России.

Вот несколько примеров физических лиц, которые должны платить подоходный налог в России:

- Фрилансеры, работающие в России

- Юристы и нотариусы

- Физические лица, продающие частную собственность, включая землю, дома или транспортные средства

- Налоговые резиденты, выигравшие деньги в лотереях или азартных играх

- Нерезиденты и резиденты, получающие доход от интеллектуальной собственности

- Лица, получившие наследство от лиц, не являющихся членами семьи

- Арендодатели, которые получают вознаграждение от гражданско-правовых договоров, например арендную плату, уплачиваемую арендаторами

Проживая в России, вы также должны платить налог на добавленную стоимость при покупке определенных услуг или товаров. Налоги НДС уже учтены в цене товаров или услуг, поэтому вам не нужно будет добавлять эти сборы вручную.

Налоги НДС уже учтены в цене товаров или услуг, поэтому вам не нужно будет добавлять эти сборы вручную.

Общероссийская ставка налога на добавленную стоимость составляет 20%. Однако некоторые товары, такие как медикаменты, детская одежда, обувь и продукты питания, облагаются налогом на добавленную стоимость в размере 10%. Государственное жилье, некоторые медицинские товары, образование и некоторые другие предметы первой необходимости не облагаются налогом на добавленную стоимость.

Какие налоговые формы должны подавать американцы, проживающие в России?При подаче налоговой декларации в России вы должны заполнить налоговую декларацию до 30 апреля. Эта форма относительно проста. Россия предлагает несколько налоговых льгот для экспатов, получивших статус резидента, и практически никаких налоговых льгот для нерезидентов.

Будучи эмигрантом, проживающим в России, вы должны знать определенные налоговые формы США, чтобы соблюдать налоговое законодательство обеих стран. Вот некоторые необходимые налоговые формы, о которых вам нужно знать:

Вот некоторые необходимые налоговые формы, о которых вам нужно знать:

- Форма 1040. Это основная налоговая форма США для физических лиц. Как гражданин США или владелец грин-карты, вы должны подавать эту форму каждый год, независимо от того, где вы живете. Вы должны сообщать о своих доходах по всему миру, включая доходы, полученные в России.

- Форма 2555 используется для заявления об исключении заработанного иностранного дохода (FEIE). Как эмигрант из США в России, вы можете иметь право на это исключение, если вы соответствуете определенным критериям. Это исключение позволяет вам исключить до определенной суммы вашего дохода, полученного за границей, из налогов США.

- FinCEN Форма 114: Если у вас есть финансовые счета в России на общую сумму 10 000 долларов США или более, вы должны подать эту форму в Министерство финансов США. Это известно как отчет о счете в иностранном банке (FBAR).

- Форма 8938 сообщает об иностранных финансовых активах, если их стоимость превышает определенные пороговые значения.

Вы должны подать эту форму вместе с налоговой декларацией США, если у вас есть иностранные активы на сумму более 200 000 долларов США.

Вы должны подать эту форму вместе с налоговой декларацией США, если у вас есть иностранные активы на сумму более 200 000 долларов США.

Подача этих налоговых форм может быть сложной и трудоемкой, особенно если вы не знакомы с налоговой системой США.

Есть ли у США налоговое соглашение с Россией?Да, действует соглашение об избежании двойного налогообложения между Россией и США. Налоговое соглашение между Россией и США призвано защитить экспатов от двойного налогообложения, а также предотвратить различные формы уклонения от уплаты налогов.

Российское правительство также работает над предотвращением уклонения от уплаты налогов с помощью системы автоматического обмена информацией (АЭОИ).

ОАЭИ позволяет российской налоговой службе получать информацию о банковских счетах, принадлежащих обладателям вида на жительство в России или гражданам России. В этой программе также участвуют Соединенные Штаты и более 100 других стран.

Pro Tip

Убедитесь, что вы точно сообщаете все соответствующие финансовые данные о каждом из ваших счетов по всему миру. Это предотвратит расхождения в отчетах и поможет вам избежать штрафов или других наказаний.

Есть ли у России соглашение о тотализации с США?Российско-американское соглашение о суммировании отсутствует. Соглашение о суммировании предназначено для предотвращения двойного налогообложения в отношении налогов на социальное обеспечение. Однако двойное налогообложение Social Security не является серьезной проблемой, поскольку отдельные сотрудники обычно не платят в Social Security.

Однако у этого правила есть несколько редких исключений, поэтому вам следует проконсультироваться с профессиональной налоговой службой, такой как Greenback, если у вас есть какие-либо опасения по поводу ваших налоговых обязательств по социальному обеспечению.

Навигация по соблюдению налогового законодательства для экспатов США в Россия Хотя это руководство, несомненно, может улучшить ваше понимание российских налогов для экспатов США, подача двух комплектов налоговых деклараций все же может вызвать некоторые сложности. К счастью, налоговая служба Greenback Expat Tax Services готова помочь вам с уплатой налогов для экспатов в США.

К счастью, налоговая служба Greenback Expat Tax Services готова помочь вам с уплатой налогов для экспатов в США.

Если вы готовы найти бухгалтера, работающего в долларах США, нажмите кнопку «Начать» ниже. По общим вопросам о налогах на экспатов или работе с долларами США обращайтесь к нашим специалистам по работе с клиентами.

Хотите стать личным налоговым героем США? Не смотрите дальше.

Наша миссия: упростить подготовку налоговых деклараций для иностранцев из США. Между вашим преданным, талантливым (и очень крутым!) бухгалтером и простым безопасным порталом налоговое время будет проще простого.

Начните сегодняНе покупайте налог с продаж

Несколько лет назад панацеей от налоговой реформы был единый налог. Это обходной путь, это налог с розничных продаж. Сторонники хвалят простоту, потенциал экономического роста, правоприменимость и справедливость налоговой системы, основанной на потреблении. Но при внимательном рассмотрении простота нарушается, платежи собрать практически невозможно, а справедливость налога в лучшем случае вызывает сомнения. Тем не менее, более правдоподобные планы реформы налога на потребление и подоходного налога не следует игнорировать.

Тем не менее, более правдоподобные планы реформы налога на потребление и подоходного налога не следует игнорировать.

Политика налоговой реформы циклична, и мы снова слышим призыв к радикальным переменам. Единый налог и идея фундаментальной налоговой реформы доминировали в политических дискуссиях в 1995 г. и в начале 1996 г. Эти предложения были направлены на замену подоходного налога, радикальное упрощение налогов и стимулирование экономического роста за счет выравнивания налоговых ставок, отмены налоговых преференций и налогообложения потребления, а не дохода. Однако в 1997 г. Конгресс и президент двинулись по существу в противоположном направлении. Закон об освобождении от налогов от 19 годаЗакон № 97 обрушил новые вычеты и кредиты на различные группы налогоплательщиков, усложнил налоги и повысил эффективные предельные налоговые ставки для многих людей.

Сейчас, когда начинается 1998 год, снова звучат призывы отменить подоходный налог и начать все сначала. Хотя фиксированный налог, безусловно, не исчез, новейшим планом, привлекающим значительное внимание, является национальный налог с розничных продаж. Представители Дэн Шефер (республиканец от штата Колорадо) и Билли Таузин (республиканец от штата Луизиана) предложили ввести 15-процентный налог с продаж, который, как они утверждают, заменит подоходный налог с физических лиц и корпораций, а также налог на наследство. Группа под названием «Американцы за справедливое налогообложение» запустила многомиллионную кампанию по замене подоходного налога, налога на имущество и заработной платы 23-процентным налогом с продаж. Эти планы будут облагать налогом почти все частное потребление и все государственные расходы. Председатель Ways and Means Билл Арчер (R-Texas) выразил общую поддержку налога с продаж, но на сегодняшний день официально оставил свои варианты открытыми.

Представители Дэн Шефер (республиканец от штата Колорадо) и Билли Таузин (республиканец от штата Луизиана) предложили ввести 15-процентный налог с продаж, который, как они утверждают, заменит подоходный налог с физических лиц и корпораций, а также налог на наследство. Группа под названием «Американцы за справедливое налогообложение» запустила многомиллионную кампанию по замене подоходного налога, налога на имущество и заработной платы 23-процентным налогом с продаж. Эти планы будут облагать налогом почти все частное потребление и все государственные расходы. Председатель Ways and Means Билл Арчер (R-Texas) выразил общую поддержку налога с продаж, но на сегодняшний день официально оставил свои варианты открытыми.

Сторонники налога с продаж заявляют, что их планы резко увеличат перспективы экономического роста, упростят налоговую систему до такой степени, что штаты смогут собирать налог, а IRS можно будет отменить, сократят затраты на соблюдение требований на порядок и предоставят американцам справедливую, наглядную и понятную налоговую систему. Все достойные голы, но это очень сложная задача. Можно ли его заполнить?

Все достойные голы, но это очень сложная задача. Можно ли его заполнить?

A Национальный налог с розничных продаж

Розничные продажи осуществляются, когда предприятия продают товары или услуги домашним хозяйствам. Операции между предприятиями не являются розничными продажами, потому что покупка используется как вход, а не как потребление домохозяйства. Продажа товаров или услуг между домохозяйствами также не включена, поскольку налог уже должен был быть уплачен, когда товар был первоначально продан домашнему хозяйству от предприятия. Например, продажа недавно построенного дома семье, которая будет в нем жить, является розничной продажей. Но продажа того же недавно построенного дома бизнесу, который планирует сдавать его в аренду другим, не является розничной продажей. Также нельзя продавать уже существующий дом от одного жильца к другому.

Измерение ставки налога с продаж кажется простой задачей. Предположим, что товар стоит 100 долларов, и на него наложен налог с продаж в размере 30 долларов. Большинство людей, вероятно, сочли бы это 30-процентным налогом с продаж, поскольку налог составляет 30 процентов от продажной цены. Это известно как налоговая ставка без учета налогов. В качестве альтернативы можно разделить налоговый платеж в размере 30 долларов на общую стоимость для потребителя (100 долларов + 30 долларов), что составит 23 процента. Это известно как налоговая ставка с учетом налога. Налоги с продаж обычно указываются без учета налогов. Однако ставки подоходного налога обычно указываются с учетом налогов. Например, домохозяйство, которое зарабатывает 130 долларов и платит 30 долларов в виде налогов, обычно считает, что оно платит подоходный налог по ставке около 23 процентов (30/130).

Большинство людей, вероятно, сочли бы это 30-процентным налогом с продаж, поскольку налог составляет 30 процентов от продажной цены. Это известно как налоговая ставка без учета налогов. В качестве альтернативы можно разделить налоговый платеж в размере 30 долларов на общую стоимость для потребителя (100 долларов + 30 долларов), что составит 23 процента. Это известно как налоговая ставка с учетом налога. Налоги с продаж обычно указываются без учета налогов. Однако ставки подоходного налога обычно указываются с учетом налогов. Например, домохозяйство, которое зарабатывает 130 долларов и платит 30 долларов в виде налогов, обычно считает, что оно платит подоходный налог по ставке около 23 процентов (30/130).

Хотя не существует единственно верного метода сообщения ставки, очень важно понимать, какой подход используется, поскольку ставка с учетом налогов всегда будет ниже ставки без учета налогов, а разница растет по мере роста ставок. При ставке в 1 процент разница незначительна, но 50-процентная ставка без учета налогов соответствует 33-процентной ставке с учетом налогов.

Оба плана Schaefer-Tauzin (S-T) и Американцы за справедливое налогообложение (AFT) попытаются обложить налогом все товары или услуги, приобретаемые или используемые в Соединенных Штатах. Исключения будут предоставлены для коммерческих закупок для перепродажи, закупок для производства облагаемого налогом имущества или услуг и экспорта. Расходы на образование будут исключены на том основании, что это инвестиции. Продажа недавно построенных домов на одну семью будет облагаться налогом, как и улучшения существующих домов на одну семью. Исключением станет уже существующее жилье, занимаемое владельцами. Все услуги финансового посредничества будут облагаться налогом. Налог освобождает от уплаты налогов резидентов США за границей и половину поездок за границу, но облагает налогом внутренние расходы нерезидентов. Примечательно, что предложения будут облагать налогом все предметы потребления федерального правительства, штата и местного самоуправления, а также государственные инвестиции в оборудование и конструкции.

Планы предусматривают предоставление демогрантов, или скидок, для каждой семьи, равных ставке налога, умноженной на черту бедности, сумму дохода, которая официально необходима семье, чтобы избежать бедности. Оба плана позволят предприятиям, перечисляющим налоги правительству, удерживать небольшой процент доходов, собранных в качестве компенсации затрат на сбор.

Национальный налог с розничных продаж, построенный по такому принципу, представляет собой резкий отход от существующей налоговой системы. Во-первых, изменится налоговая база. В настоящее время наша система облагает налогом нечто, слабо связанное с доходом. При чистом налоге с продаж базой будет потребление. Во-вторых, предельные налоговые ставки в настоящее время растут вместе с доходом, но в случае налога с продаж они будут одинаковыми. В-третьих, по причинам социальной политики, налогового администрирования и политики подоходный налог содержит ряд вычетов, освобождений и налоговых кредитов. В соответствии с предлагаемым налогом с продаж все это будет устранено. Наконец, налог с продаж внес бы огромные изменения в администрирование налоговой системы, правоприменение и пункт сбора.

Наконец, налог с продаж внес бы огромные изменения в администрирование налоговой системы, правоприменение и пункт сбора.

Уроки штатов

Налоги с продаж уже существуют в 45 штатах, округе Колумбия и более чем в 6000 населенных пунктов. Ставки государственных налогов варьируются от 3 до 7 процентов. Хотя налоги штата с продаж считаются успешными, они являются очень плохой моделью для федеральной реформы.

Государства облагают налогом только около половины личного потребления товаров и услуг. Многие штаты освобождают от налога такие товары, как продукты питания, электричество, телефонная связь, лекарства, отпускаемые по рецепту, и так далее. В большинстве штатов услуги облагаются налогом не очень хорошо, если вообще облагаются налогом. Кроме того, от 20 до 40 процентов доходов штата от налога с продаж приходится на коммерческие закупки, которые не являются розничными продажами. Это приводит к каскадному введению налога с продаж, который произвольно искажает относительные цены и дает фирмам стимулы для слияния с другими фирмами, чтобы избежать уплаты налога. Штаты часто не требуют, чтобы их собственное правительство платило налоги с продаж. А штаты не предоставляют демогрантов; вместо этого они помогают бедным, освобождая их от определенных предметов, таких как продукты питания. Эти данные свидетельствуют о том, что использование чистого налога с продаж на широкой основе, как это предусмотрено ST и AFT, на практике может быть довольно сложным.

Штаты часто не требуют, чтобы их собственное правительство платило налоги с продаж. А штаты не предоставляют демогрантов; вместо этого они помогают бедным, освобождая их от определенных предметов, таких как продукты питания. Эти данные свидетельствуют о том, что использование чистого налога с продаж на широкой основе, как это предусмотрено ST и AFT, на практике может быть довольно сложным.

Какой тариф?

Определение соответствующей налоговой ставки в национальном налоге с продаж может быть сложной задачей. Например, если (а) существует нулевое уклонение от уплаты налогов, (б) государственные и местные налоги не меняются, (в) налоговая база не уменьшается в силу политических или других факторов, (г) номинальные государственные расходы остаются постоянными и (д) вопросы перехода и экономический рост игнорируются, предложение АФТ требует 23-процентного налога с учетом налогов или 30-процентной налоговой ставки в более привычном подходе без учета налогов. (Все следующие ставки указаны без учета налогов. ) Но реалистичные корректировки для каждого из строгих условий, перечисленных выше, повышают предполагаемую налоговую ставку.

) Но реалистичные корректировки для каждого из строгих условий, перечисленных выше, повышают предполагаемую налоговую ставку.

Уровень уклонения от уплаты налога на прибыль составляет от 15 до 20 процентов. Вопросы уклонения обсуждаются в следующем разделе; здесь мы просто отмечаем, что 15-процентная ставка уклонения от уплаты налога с продаж, что, вероятно, является консервативным, повысила бы ставку до 35 %.

В отсутствие федерального подоходного налога штатам, вероятно, придется преобразовать свои собственные подоходные налоги в налоги с продаж и приблизиться к федеральной налоговой базе. Добавьте к этому доходы от существующих налогов штата с продаж, и общая ставка налога с продаж на федеральном уровне и уровне штата вырастет до 45 процентов.

Предположим, что налоговая база была уменьшена на одну треть от предложенного чистого налога на потребление. В свете всех преференций в текущем подоходном налоге и освобождении от налога с продаж штата это, вероятно, не является необоснованным предположением. Это произошло бы, например, если бы только продукты питания и здравоохранение были освобождены от налога или если бы были освобождены только государственные расходы. Сокращение базы таким образом повысит требуемую ставку до 67 процентов.

Это произошло бы, например, если бы только продукты питания и здравоохранение были освобождены от налога или если бы были освобождены только государственные расходы. Сокращение базы таким образом повысит требуемую ставку до 67 процентов.

Поскольку налог с продаж, вероятно, повысит цены, номинальные государственные расходы на товары и услуги, потребляемые правительством, и на трансфертные платежи должны будут возрасти, чтобы сохранить постоянными последствия государственной политики с поправкой на инфляцию. Это может добавить еще 10 процентных пунктов к требуемой налоговой ставке.

Любое облегчение при переходе, предоставляемое домохозяйствам, уменьшит налоговую базу и еще больше повысит требуемую ставку. Например, план S-T будет производить выплаты тем, кто получает фиксированный аннуитетный доход, чтобы учесть любое повышение цен. Экономический рост может снизить требуемую налоговую ставку, но, как обсуждается ниже, возможно, не очень сильно. И если сбережения вырастут после введения налога с продаж, потребление должно будет упасть, что сократит налоговую базу и еще больше повысит требуемую налоговую ставку.

Очевидный результат, таким образом, состоит в том, что любой реалистичный план налога с продаж будет иметь налоговые ставки намного выше, чем 23-процентная ставка, обещанная AFT. Налоги с продаж по таким высоким ставкам поднимают важные вопросы о правоприменении.

Правоприменение и простота

Простота налогообложения и налоговое правоприменение должны анализироваться вместе — любой налог может быть простым, если он не применяется. Если бы его можно было ввести в действие, налоги с продаж были бы довольно простыми для типичного домохозяйства, но возникли бы проблемы для предприятий.

Вероятность уклонения от уплаты налога с продаж является ключевым вопросом. Сторонники налога с продаж признают, что уклонение от налогообложения неизбежно, но не учитывают его в своих оценках и надеются, что чувство справедливости побудит налогоплательщиков не обманывать. Они также указывают на низкие предельные налоговые ставки как на стимул не мошенничать, но, как показано выше, налоговая ставка вряд ли будет низкой.

Еще одно утверждение состоит в том, что выявление мошенничества резко возрастет, поскольку аудиту придется подвергать только розничных продавцов, но это заблуждение. В соответствии с налогом с продаж предприятия, осуществляющие розничные продажи, будут нести ответственность за отправку налоговых платежей правительству, если только покупатель не воспользовался сертификатом об освобождении от уплаты налога, и в этом случае налог не взимается. Но покупатель будет нести юридическую ответственность за определение того, используется ли товар в качестве ресурса для бизнеса или в качестве предмета потребления. Это означает, что аудит и правоприменение должны быть сосредоточены не только на розничных продавцах, но и на всех предприятиях, которые покупают у розничных продавцов, чтобы гарантировать, что сертификаты освобождения бизнеса используются надлежащим образом. Одно исследование показало, что во Флориде, где налоги с продаж никогда не превышали 6 %, 5 % всех покупок, совершенных с использованием свидетельств об освобождении от уплаты налогов, использовались ненадлежащим образом для освобождения от налогов личного потребления. При гораздо более высокой налоговой ставке, необходимой для федерального налога с продаж, можно ожидать, что гораздо больший процент продаж предприятиям попадет в эту категорию.

При гораздо более высокой налоговой ставке, необходимой для федерального налога с продаж, можно ожидать, что гораздо больший процент продаж предприятиям попадет в эту категорию.

Что наиболее важно, налог с продаж создает огромные возможности для уклонения. Например, в подоходном налоге уровень уклонения составляет около 15 процентов. Но процент уклонения от уплаты налогов составляет около 5 процентов. Для доходов, по которым не удерживаются налоги и не ведется перекрестная отчетность, уклонение составляет около 50 процентов. Поскольку налог с продаж не предусматривает удержания и перекрестной отчетности, следует очень серьезно относиться к возможности высоких показателей уклонения от уплаты налогов.

Адвокаты также утверждают, что налог с продаж был бы более эффективным, чем существующая система, для получения доходов от теневой экономики. Классический пример — наркоторговец, который в настоящее время не платит подоходный налог с заработанных денег, но был бы вынужден платить налоги по налогу с продаж, если бы взял деньги от наркотиков и купил, например, «Мерседес». Проблема с этим аргументом лучше всего изложена членом палаты представителей Ричардом Арми (R-Texas): «Если существует подоходный налог, он [торговец наркотиками] не будет сообщать о своих доходах. Если есть налог с продаж, он не будет собирать налоги со своих клиентов» и отправлять налоги правительству. В конце концов, ни одна из систем не облагает налогом торговлю наркотиками.

Проблема с этим аргументом лучше всего изложена членом палаты представителей Ричардом Арми (R-Texas): «Если существует подоходный налог, он [торговец наркотиками] не будет сообщать о своих доходах. Если есть налог с продаж, он не будет собирать налоги со своих клиентов» и отправлять налоги правительству. В конце концов, ни одна из систем не облагает налогом торговлю наркотиками.

Многие другие страны пытались ввести налог с розничных продаж или его варианты, и почти все они отказались от налога и перешли на налог на добавленную стоимость. Правительства официально отметили, что при ставках более 12 процентов налогов с продаж слишком легко избежать. Наиболее оптимистичной оценкой было бы то, что в истории страны не было прецедента введения в действие высокой ставки, обязательного национального налога с продаж. Это не означает, что это невозможно, но следует проявлять крайнюю осторожность.

Наконец, некоторые защитники налога с продаж упразднили IRS и предоставили штатам управлять налогом. Даже если штаты оставят себе 1 процент собираемых ими доходов, у них будет мало стимулов для адекватного сбора федеральных налогов. Даже Wall Street Journal, не являющийся поклонником большого правительства, отмечает, что «думать об «избавлении от IRS» — это фантастика». Чем шире база, тем ниже может быть ставка. Как показывает подоходный налог, предоставление особых льгот создает политический уклон. Лазейки, предоставленные одной группе, порождают дополнительные лазейки, подпитывая спрос со стороны других групп на равное привилегированное обращение и ослабляя решимость Конгресса остановить волну особых запросов.

Даже если штаты оставят себе 1 процент собираемых ими доходов, у них будет мало стимулов для адекватного сбора федеральных налогов. Даже Wall Street Journal, не являющийся поклонником большого правительства, отмечает, что «думать об «избавлении от IRS» — это фантастика». Чем шире база, тем ниже может быть ставка. Как показывает подоходный налог, предоставление особых льгот создает политический уклон. Лазейки, предоставленные одной группе, порождают дополнительные лазейки, подпитывая спрос со стороны других групп на равное привилегированное обращение и ослабляя решимость Конгресса остановить волну особых запросов.

Но обложить налогом широкую базу будет сложно. Некоторые статьи довольно сложно облагать налогом, например вмененные финансовые услуги. Другие предметы могут не облагаться налогом по соображениям социальной политики. В эту категорию могут попадать детские кредиты, арендные платежи и некоторые или все продукты питания. Наконец, некоторые сектора могут не облагаться налогом из-за сильного политического влияния — например, жилье и здравоохранение, хотя исключения здесь также могут быть связаны с социальной политикой.

Эти проблемы приводят к серьезным компромиссам. Например, налогообложение медицинского страхования увеличит число незастрахованных примерно на 6–14 миллионов человек. Отсутствие налогообложения повысит ставку налога с продаж на несколько пунктов.

Даже при крайней политической дисциплине, направленной на избежание субсидий, будет трудно обложить налогом более 80 процентов личного потребления. Сохранение некоторых из основных преференций в подоходном налоге могло бы сократить базу личного потребления примерно до 60 процентов личного потребления.

Наиболее противоречивой и интересной особенностью предлагаемой базы налога с продаж является положение об обложении налогом всех потребительских и инвестиционных покупок, совершаемых федеральными, государственными и местными органами власти. Эти положения увеличивают налоговую базу более чем на 40 процентов. Но налогообложение правительства помогает снизить ставку налога с продаж только тогда, когда правительству не разрешено повышать дополнительную сумму доходов, которые оно собирает для уплаты налога. Если это ограничение вступит в силу, реальные государственные расходы должны будут резко сократиться.

Если это ограничение вступит в силу, реальные государственные расходы должны будут резко сократиться.

Экономический рост

Налоговая реформа может ускорить экономический рост несколькими способами. Более широкая налоговая база, устраняющая лазейки, поможет направить активы и усилия на их наиболее продуктивное экономическое использование. Более низкие налоговые ставки стимулировали бы работу, сбережения и инвестиции, а также уменьшали бы стимулы избегать или уклоняться от уплаты налогов. Более простые налоги снизят затраты на соблюдение требований. Изменение базы с дохода на потребление увеличило бы прибыль после уплаты налогов на сбережения и инвестиции.

Но в прогнозах роста также необходимо учитывать облегчение переходного периода. Рассмотрим 65-летнего человека, который выходит на пенсию в день вступления в силу налога с продаж. Пока она работала, ее доход превышал ее потребление, и она платила подоходный налог. Теперь на пенсии — когда ее потребление превысит доход — ее попросят заплатить налоги на потребление. Должна ли она получить налоговые льготы на потребление, финансируемое за счет использования ее активов? Предоставление таким людям налоговых льгот на их накопленные активы значительно повысит ставку налога с продаж и снизит рост, но не предоставлять налоговые льготы кажется несправедливым. В политическом плане какое-то облегчение кажется почти неизбежным.

Должна ли она получить налоговые льготы на потребление, финансируемое за счет использования ее активов? Предоставление таким людям налоговых льгот на их накопленные активы значительно повысит ставку налога с продаж и снизит рост, но не предоставлять налоговые льготы кажется несправедливым. В политическом плане какое-то облегчение кажется почти неизбежным.

Оценки показывают, что хорошо функционирующий налог на потребление на широкой основе с ограниченными персональными льготами и ограниченными переходными льготами может повысить доход на человека до 2 процентов в течение 10 лет. Но более щедрые льготы в переходный период или сокращение налоговой базы довольно быстро сведут эффект роста к нулю. Эти результаты резко контрастируют с утверждениями AFT о том, что после 10 лет введения налога с продаж типичное американское домохозяйство будет как минимум на 10% и «вероятно, на 15% лучше», чем в противном случае.

Будет ли налог с продаж справедливым?

Вопрос справедливости в налогообложении часто является спорным и всегда субъективным. Налог с продаж будет облагать потребление по фиксированной ставке по сравнению с нынешней системой, которая облагает налогом доход по прогрессивной ставке. Налогообложение потребления вместо дохода часто оправдано тем, что потребление может быть лучшим показателем способности платить налоги в долгосрочной перспективе, поскольку доход значительно варьируется от года к году. Но для людей, которые сталкиваются с ограничениями в отношении того, что они могут взять взаймы, долгосрочный период может быть не самым важным периодом времени. Ясно, что нет ничего изначально справедливого (или несправедливого) в том, чтобы иметь только одну ставку.

Налог с продаж будет облагать потребление по фиксированной ставке по сравнению с нынешней системой, которая облагает налогом доход по прогрессивной ставке. Налогообложение потребления вместо дохода часто оправдано тем, что потребление может быть лучшим показателем способности платить налоги в долгосрочной перспективе, поскольку доход значительно варьируется от года к году. Но для людей, которые сталкиваются с ограничениями в отношении того, что они могут взять взаймы, долгосрочный период может быть не самым важным периодом времени. Ясно, что нет ничего изначально справедливого (или несправедливого) в том, чтобы иметь только одну ставку.

Если домохозяйства классифицировать по годовому доходу, налог с продаж имеет резко регрессивный характер. Согласно предложению AFT, налоги вырастут для домохозяйств с нижними 90 процентами распределения доходов, в то время как домохозяйства из верхнего 1 процента получат среднее снижение налогов более чем на 75 000 долларов. Если домохозяйства классифицировать по уровню потребления, получается несколько иная картина. Домохозяйства в нижних двух третях распределения будут платить меньше, чем сейчас, домохозяйства в верхней трети будут платить больше. Тем не менее, домохозяйства на самом верху будут платить гораздо меньше, опять же получая снижение налогов примерно на 75 000 долларов. Представляется, что существует мало веских мотивов для того, чтобы обрушить огромные налоговые льготы именно на те группы, чьи доходы и богатство больше всего выиграли от недавних событий, и значительно увеличить бремя для других.

Домохозяйства в нижних двух третях распределения будут платить меньше, чем сейчас, домохозяйства в верхней трети будут платить больше. Тем не менее, домохозяйства на самом верху будут платить гораздо меньше, опять же получая снижение налогов примерно на 75 000 долларов. Представляется, что существует мало веских мотивов для того, чтобы обрушить огромные налоговые льготы именно на те группы, чьи доходы и богатство больше всего выиграли от недавних событий, и значительно увеличить бремя для других.

Предлагаемый налог с продаж также содержит потенциально серьезные штрафы за брак. Напомним, что демогрант будет равен ставке налога, умноженной на черту бедности. Черта бедности составляет 7890 долларов на одного человека плюс 2720 долларов на каждого дополнительного человека. При ставке налога с продаж в размере 30 процентов, по самым скромным оценкам, два одиноких человека будут иметь право на скидку в размере 2367 долларов каждый, что в сумме составит 4734 доллара. Если они поженятся, они получат 3183 доллара, поэтому их ежегодный штраф за брак составит 1551 доллар. При более высоких ставках штраф будет расти.

При более высоких ставках штраф будет расти.

Правозащитники любят утверждать, что налоги с продаж служат в интересах семьи по сравнению с подоходным налогом. Однако дети и семьи несоразмерно выигрывают от многочисленных особенностей нынешней системы, включая льготы для иждивенцев, кредиты на детей, кредиты по уходу за детьми, кредиты за трудовой доход и кредиты на образование. И льготный режим жилья, медицинского страхования и государственных и местных налогов также, вероятно, помогает семьям, поскольку они потребляют относительно больше жилья, медицинских услуг и государственных услуг, таких как образование. Все эти преференции будут устранены при введении налога с продаж.

Кроме того, по сравнению с бездетными парами, семьи с детьми, как правило, имеют более высокий уровень потребления по отношению к доходу, поэтому переход от подоходного налога к налогу на потребление приведет к дальнейшему увеличению налогового бремени в годы, когда потребности семьи наиболее высоки. Основываясь на данных 1996 года, недавнее исследование показало, что введение широкомасштабного фиксированного налога на потребление, такого как налог с продаж или фиксированный налог, нанесет ущерб семьям с доходом менее 200 000 долларов США из-за потери налоговых льгот, но поможет семьям с доходом выше 200 000 долларов США из-за резкого снижения максимальной ставки налога. Включая 1997 налоговые изменения — особенно кредиты на детей и образование — только усугубили бы эти результаты.

Основываясь на данных 1996 года, недавнее исследование показало, что введение широкомасштабного фиксированного налога на потребление, такого как налог с продаж или фиксированный налог, нанесет ущерб семьям с доходом менее 200 000 долларов США из-за потери налоговых льгот, но поможет семьям с доходом выше 200 000 долларов США из-за резкого снижения максимальной ставки налога. Включая 1997 налоговые изменения — особенно кредиты на детей и образование — только усугубили бы эти результаты.

Заключение

В качестве замены существующей федеральной налоговой системы национальный налог с розничных продаж не подходит. После учета уклонения, преобразования государственных и местных налогов, корректировок для сохранения государственных пособий на неизменном уровне и правдоподобных сокращений налоговой базы требуемая ставка будет достаточно высокой, чтобы сделать принудительное исполнение слишком трудным, а уклонение слишком заманчивым. Исторические записи должны предполагать большую осторожность в этом отношении.

Даже если бы налог применялся при таких ставках, косвенное влияние на экономический рост было бы в лучшем случае небольшим, а некоторые секторы экономики, такие как медицинское страхование, предоставляемое работодателем, могли бы существенно пострадать. Налог с продаж увеличит нагрузку на домохозяйства с низким и средним уровнем дохода и резко сократит налоги для 1% самых богатых людей.

Противодействие налогу с продаж не является партийным вопросом. Роберт Макинтайр из Citizens for Tax Justice осуждает налог с продаж как неработоспособный. The Wall Street Journal называет налог с продаж «НДС [налог на добавленную стоимость] в бремени» и подчеркивает озабоченность по поводу администрирования и правоприменения. Брюс Бартлетт из Национального центра политического анализа приходит к выводу, что налог с продаж — плохой выбор для замены налоговой системы. Джоэл Слемрод из Мичиганского университета произносит налог с продаж как NAUSEA-I, что является аббревиатурой от «неуправляемый по обычным стандартам справедливости и навязчивости».

— 2016. — № 1(1). — С. 136–140.

— 2016. — № 1(1). — С. 136–140.

приблизительно 146 миллионов

приблизительно 146 миллионов S.Wallis and FutunaWestern SaharaYemenZambiaZimbabwe

S.Wallis and FutunaWestern SaharaYemenZambiaZimbabwe Вы можете отказаться в любое время в соответствии с нашей Политикой конфиденциальности.

Вы можете отказаться в любое время в соответствии с нашей Политикой конфиденциальности. Вы должны подать эту форму вместе с налоговой декларацией США, если у вас есть иностранные активы на сумму более 200 000 долларов США.

Вы должны подать эту форму вместе с налоговой декларацией США, если у вас есть иностранные активы на сумму более 200 000 долларов США.