Как узнать ИНН человека по фамилии? Полная инструкция по проверке

ИНН – это индивидуальный номер налогоплательщика, который присваивается конкретному человеку. Поэтому поиск номера ИНН ведется по фамилии, имени, отчеству, дате рождения, региону. Рассказываем, как проверить ИНН взрослого или ребенка по фамилии, а также узнать ИНН другого человека.

Что такое ИНН

ИНН, или индивидуальный номер налогоплательщика – уникальная комбинация цифр, которая присваивается каждому гражданину Российской Федерации либо организации, расположенной на территории РФ. Порядок присвоения ИНН установлен Приказом ФНС России № ММВ-7-6/435@ от 29.06.2012 г. Во многих документах должен быть указан номер налогоплательщика, поэтому проверка статуса ИНН необходима каждому гражданину.

Например, проверка ИНН физического лица может потребоваться при приеме сотрудника на работу; для оформления пособий, выплат и субсидий; при поступлении в вуз и так далее. О том, как проверить ИНН физического лица онлайн, расскажем ниже.

Как узнать свой ИНН по фамилии

Процедура получения сведений из налоговой инспекции зависит от того, чей ИНН вам нужно узнать.

Проверить собственный ИНН по фамилии можно следующими способами:

- посетив отделение ИФНС по месту проживания;

- в личном кабинете на официальном сайте ФНС;

- в личном кабинете на портале Госуслуги.

Узнать ИНН по фамилии на официальных сайтах и в налоговой можно только лично для себя или своего ребенка. Для проверки ИНН физического лица на сайте ФНС и Госуслугах необходима регистрация.

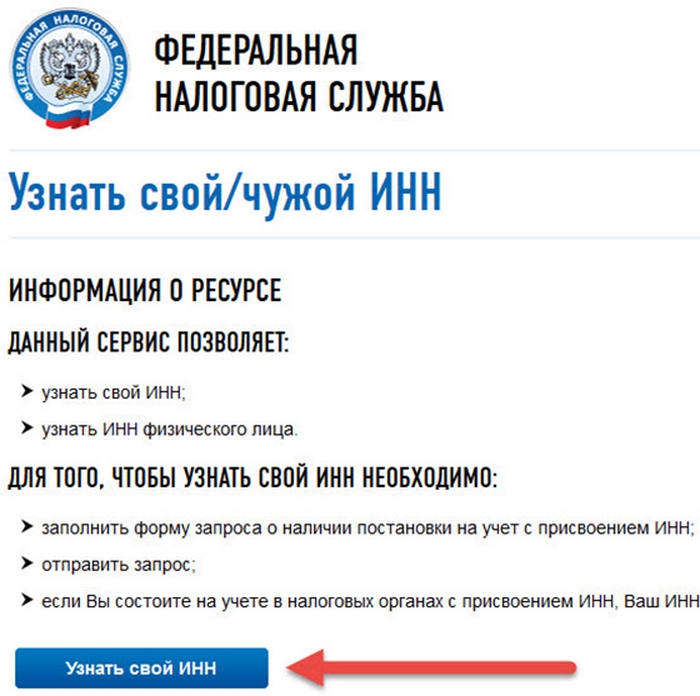

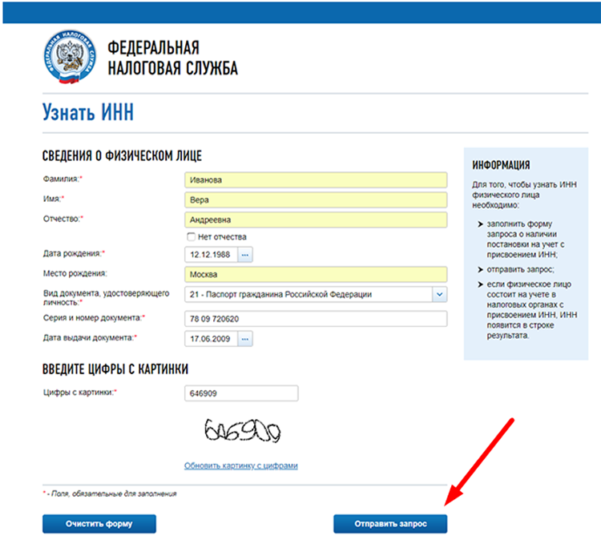

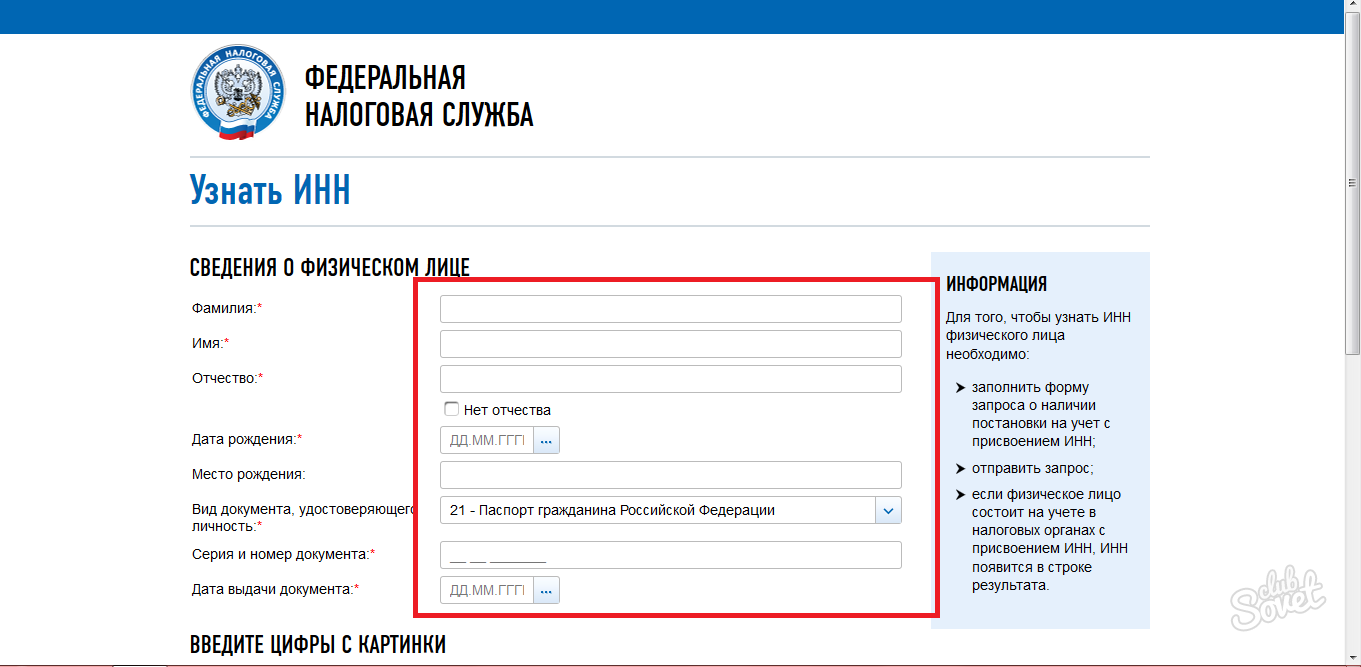

Как проверить ИНН на сайте ФНС:

- зайти на сайт Федеральной налоговой службы;

- на главной странице навести курсор на вкладку «Физические лица»;

- в выпадающем меню выбрать раздел «Узнать ИНН»;

- в открывшемся окне подтвердить согласие на обработку персональных данных;

- заполнить сведения о физическом лице и указать информацию о документе, удостоверяющем личность;

- нажать кнопку «Отправить запрос».

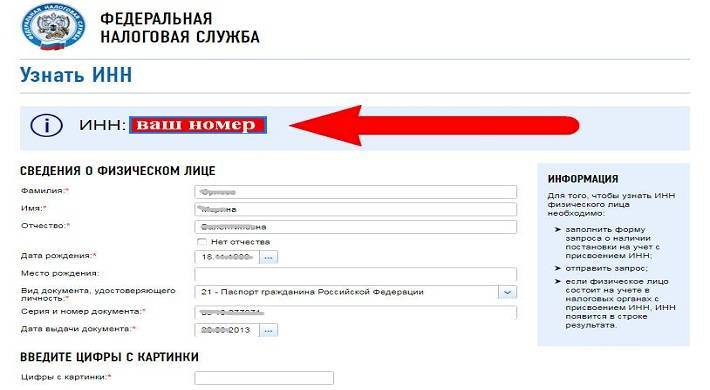

Проверка ИНН физического лица по фамилии на сайте происходит мгновенно, результат выдается на экране.

Проверка ИНН физического лица по фамилии на сайте происходит мгновенно, результат выдается на экране.

Порядок проверки ИНН физического лица через портал Госуслуги:

- необходимо авторизоваться на портале под своим логином и паролем;

- на главной странице портала выбрать вкладку «Ведомства»;

- в перечне найти ФНС и выбрать услугу «Проверка ИНН»;

- в открывшемся окне нажать на кнопку «Начать»;

- через несколько секунд вы получите результат проверки ИНН онлайн.

Как узнать ИНН ребенка по фамилии

При необходимости можно получить свидетельство ИНН на несовершеннолетнего, так как ИНН присваивается каждому новорожденному после регистрации в ЗАГСе и получения свидетельства о рождении. Данные о присвоенном ИНН хранятся в базе ФНС. При соответствующем запросе ИНН выдается родителям или опекунам ребенка.

Присвоение ИНН ребенку означает, что он поставлен на налоговый учет. Так, если на несовершеннолетнего зарегистрирован гараж, ребенок не освобождается от уплаты налога. В этом случае налог платят родители либо опекуны. Однако у ребенка как у собственника должен быть оформлен ИНН.

В этом случае налог платят родители либо опекуны. Однако у ребенка как у собственника должен быть оформлен ИНН.

Процедура того, как узнать ИНН ребенка по фамилии, аналогична с получением таких же сведений о взрослом человеке.

- Родителям или официальным представителям несовершеннолетнего необходимо обратиться в отделение ИФНС и сделать запрос на получение свидетельства ИНН;

- Либо можно войти в личный кабинет на сайте ФНС или портале Госуслуги, воспользоваться сервисом онлайн-проверки. Для получения сведений необходимо заполнить заявку, ввести ФИО, вид и реквизиты документа, удостоверяющего личность заявителя.

Узнать ИНН по фамилии чужого ребенка таким образом не получится, система не примет запрос от постороннего человека. Для получения налоговых данных о несовершеннолетнем необходимо оформить письменное согласие на обработку персональных данных официальных представителей ребенка – родителей или опекунов. С этим документом нужно обратиться в налоговую инспекцию по месту проживания. И только при наличии согласия инспектор примет заявление и выдаст информацию.

И только при наличии согласия инспектор примет заявление и выдаст информацию.

Что делать, если надо узнать ИНН по фамилии другого человека

Узнать ИНН по фамилии другого человека можно в отделении налоговой службы при наличии лично подписанного им документа – согласия на обработку персональных данных. Это предусмотрено положениями Федерального закона «О персональных данных» № 152-ФЗ от 27.07.2006 г.

Еще один вариант проверки ИНН физического лица по фамилии и других данных о человеке – онлайн-сервис CheckPerson.

Если вы собираетесь заключить договор с незнакомым партнером, нанять на работу нового сотрудника, продать или купить дорогостоящее имущество, будет полезно обезопасить себя и проверить человека на финансовую благонадежность, в том числе, например, узнать задолженность у судебных приставов. Необходимо предупредить человека о предстоящей проверке, чтобы получить его согласие. Отказ сам по себе уже является предупреждением.Процедура проверки на CheckPerson не займет много времени и усилий – достаточно заполнить форму заявки, оплатить услугу, а также ввести свой электронный адрес. Отчет со сведениями из официальных баз данных придет на почту через несколько минут после оформления заявки.

Отчет со сведениями из официальных баз данных придет на почту через несколько минут после оформления заявки.

При помощи сервиса онлайн-проверки CheckPerson по фамилии можно получить информацию одновременно из нескольких баз данных:

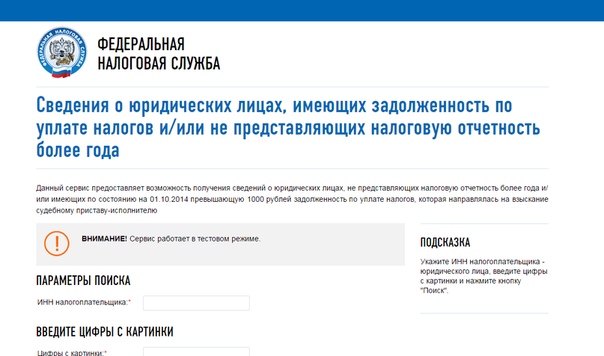

- по базе ФНС – проверить ИНН и узнать наличие задолженностей по налогам;

- из реестров ЕГРИП/ЕГРЮЛ — проверить, является ли человек ИП или учредителем ООО;

- по базе МВД – узнать, не находится ли гражданин в розыске, и проверить действительность его паспорта;

- по базе данных ФССП – отследить наличие исполнительных производств по долгам или алиментам, узнать задолженность у судебных приставов;

- по базе Федеральной нотариальной палаты – узнать, является ли человек залогодателем или залогодержателем;

- по базе Росфинмониторинга – выяснить, находится ли человек в списках экстремистов или террористов;

- по базе ГИБДД – проверить наличие водительского удостоверения и неоплаченных штрафов.

Полный отчет проверки человека по всем официальным базам данных позволяет узнать по фамилии не только ИНН, но и другие важные сведения, которые необходимы для составления представления о его гражданских и личных качествах.

Преимущества сервиса CheckPerson

Как видно из приведенных выше инструкций, узнать номер налогоплательщика по фамилии не составляет труда в том случае, когда человека интересуют собственные данные. При проверке ИНН другого человека или ребенка обязательно нужно получать согласие на обработку персональных данных.

Сервис CheckPerson в сравнении с другими способами имеет ряд преимуществ:

- вы получаете всесторонний отчет с данными из основных официальных источников;

- для онлайн-проверки не нужна регистрация, так как вы вводите в поле запроса минимум необходимых данных;

- вся информация актуальна на момент запроса, поскольку базы регулярно обновляются;

- отчет формируется в простом и понятном виде;

- результат проверки поступает на почту через несколько минут после отправления заявки.

Вам нужно узнать ИНН по фамилии человека и узнать другую информацию о нем из официальных баз данных? Удобный сервис CheckPerson быстро решит эту задачу!

Автор: Вера Березнякова

Обязан ли гражданин иметь инн в 2023 году – Юридическая поддержка

Автор Петр Кузнецов На чтение 15 мин Опубликовано Обновлено

Содержание

Расшифровка аббревиатуры ИНН известна практически каждому дееспособному гражданину в нашей стране — индивидуальный номер налогоплательщика. В 1994 году ИНН стали присваивать юр. лицам, затем это понятие стало касаться и ИП (с 1997-го), а потом и каждого физического лица (с 1999-го). Нередко налогоплательщиков интересует, зачем нужен этот номер, ведь раньше как-то без него обходились. Если после прочтения этой статьи у вас останутся какие-то дополнительные вопросы по этому поводу, можно получить на них ответы у специалиста.

Зачем налогоплательщику идентификация?

Начнем с общеизвестного. ИНН нужен каждому. Законодатель определил порядок его присвоения, применения и т.п. Установил, что он не меняется после смены фамилии или иных паспортных данных, меняется лишь Свидетельство ИНН.

Чтобы понять, для чего нужен ИНН, давайте вспомним, что речь идет о стране, в которой примерно полторы сотни миллионов физических лиц, миллионы индивидуальных предпринимателей и юридических лиц. Если точнее, то только по данным на 2 апреля в России действуют 4 014 000 ИП и 3 980 000 юр. лиц.

Если точнее, то только по данным на 2 апреля в России действуют 4 014 000 ИП и 3 980 000 юр. лиц.

Теперь представим, как оплачивать налоги и учитывать оплаченное, если обходиться без специального индивидуального цифрового кода. Придется при внесении платежа указывать ФИО, дату и место рождения, как минимум. А также, возможно, данные родителей — для верности. Даже номер паспорта и место регистрации здесь не помогут, так как они нередко изменяются — а значит, для безошибочной идентификации личности плательщика не подходят.

То же самое касается юр. лиц и ИП. Наименование юр. лица — понятие настолько не подлежащее какому-то ни было упорядочиванию, что иногда одно и то же может использоваться сотнями организаций. То есть функцию опознавания оно исполнять совершенно не может.

Для уверенной идентификации пришлось бы указывать в каждой платежке место и дату создания, данные учредителей и еще много чего. Становится ясно, что, если бы идентификационного номера для каждого налогоплательщика не было, какой-то аналог ИНН нужно было бы придумать. Иначе путаница могла возникнуть такая, что рано или поздно кто-то от нее сильно пострадал бы. Никому не понравится, когда его платеж случайно засчитают другому, а самому начислят штраф с пеней.

Иначе путаница могла возникнуть такая, что рано или поздно кто-то от нее сильно пострадал бы. Никому не понравится, когда его платеж случайно засчитают другому, а самому начислят штраф с пеней.

С целью исключения подобных эксцессов и были введены ИНН с определенными кодовыми значениями для каждой из 12 цифр (если говорить о физическом лице). Идущие в начале 4 цифры — реестровый номер территориального органа ФНС, который поставил плательщика на учет. Последующие 6 — реестровый номер самого налогоплательщика. Функция последних двух цифр — контрольная, они рассчитываются по сложной формуле для проверки правильности всей записи.

Иными словами, главное предназначение ИНН в том, чтобы исключить малейшую возможность возникновения ситуации совпадения данных физических лиц. Все это точно так же касается и юридических лиц. Такой кодовый номер применяется во всех налогах, сборах и пошлинах.

Право, а не обязанность

Обычным гражданам не обязательно регистрировать номер. Поэтому физическое лицо может не указывать ИНН в налоговых декларациях, заявлениях или иных документах в адрес органов ФНС. Но в этом случае оно обязано указать все свои персональные данные, которые указывают при постановке на налоговый учет.

Но в этом случае оно обязано указать все свои персональные данные, которые указывают при постановке на налоговый учет.

Законодательство не принуждает физических лиц получать ИНН. Таким образом, обычный человек самостоятельно распоряжается своим правом иметь налоговую идентификацию или обходиться без нее. Требование указывать идентификационный номер в декларациях или в заявлениях по налогообложению — незаконно. Правда, при таком варианте гражданин обязан внести всю персональную информацию, которая требуется при регистрации в качестве налогоплательщика.

В свете вышеизложенного становится очевидно, что рациональнее указать эти данные лишь однажды — то есть, когда вы обращаетесь в налоговую инспекцию для постановки на учет физического лица (с присвоением ИНН). К такому заявлению нужен только ваш паспорт. До истечения 5 рабочих дней вы получите один номер (тот самый ИНН) для всех взаимоотношений с фискальной системой государства. ИНН заменяет персональные данные налогоплательщика почти во всех формах и бумагах по налогообложению. В документах от налоговых органах к плательщику — всегда без исключений.

В документах от налоговых органах к плательщику — всегда без исключений.

В реальности дело обстоит еще проще. Гражданину, который хоть раз заплатил какой-либо налог или получил соц. поддержку из бюджетных фондов, местная налоговая инспекция самостоятельно присваивает идентификационный номер. Делается это в момент постановки его на учет, как лица, начавшего взаимодействие с государством в лице налоговых органов. Происходит процесс благодаря информации, поступившей из отдела ЗАГС, госавтоинспекции, паспортного стола и прочих регистрирующих ведомств. Полный их перечень закреплен в статье 85 НК РФ.

В подавляющем большинстве, наши граждане хотя бы однажды платили какой-либо налог. А тот, кто платил, идентификационный номер уже имеет, и нужно лишь узнать свой ИНН. Получить такую информацию можно по множеству каналов. Проще, удобнее и быстрее всего сделать это на сайте ФНС (ссылка в конце статьи).

Для кого ИНН обязателен?

Законодатель обязывает получать ИНН только госслужащих, а также физических лиц, оформляющих ИП. Индивидуальный предприниматель подает заявление в налоговую сам или через уполномоченного представителя, заказным письмом или по e-mail. Свидетельство о постановке на учет он обязан получить, поэтому инспекция вышлет ему документ по почте. Если физическое лицо уже имеет идентификационный номер, последний используется в качестве ИНН индивидуального предпринимателя.

Индивидуальный предприниматель подает заявление в налоговую сам или через уполномоченного представителя, заказным письмом или по e-mail. Свидетельство о постановке на учет он обязан получить, поэтому инспекция вышлет ему документ по почте. Если физическое лицо уже имеет идентификационный номер, последний используется в качестве ИНН индивидуального предпринимателя.

Кроме того, обязаны оформлять ИНН физ. лица, которым это необходимо для выполнения проф. обязанностей. Среди таковых: гос. служащие, руководящий состав предприятий и организаций, главные бухгалтеры и прочие сотрудники с повышенной ответственностью. Каждому гос. служащему при заключении контракта требуется предъявить свидетельство о постановке на налоговый учет. Следовательно, этот документ нужно получить заранее.

При найме физического лица на рядовую должность просить его подтвердить присвоение ИНН — нарушение закона. На стороне соискателя стоит статья 65 Трудового Кодекса, которая установила, что данное обстоятельство не обязательно при трудоустройстве.Вследствие чего запрос на предъявление ИНН правомерным не является.

Но присутствует и еще один момент. Ваш работодатель является налоговым агентом, поэтому обязан перечислять удержанный с вас налог на доходы. Для недопущения ошибок в этом процессе удобно указание идентификационного номера работника. Отсюда следует, что просьба работодателя сообщить этот номер — совсем не каприз, и ее лучше выполнить.

Кроме того, в нашей стране грядут значительные перемены в вопросах взаимоотношений граждан с государственными структурами. Коснутся они, кроме прочего, и технологии оформления разнообразных документов и справок. Не сегодня-завтра введут в эксплуатацию терминалы, которые позволят и заказывать, и получать такие бланки (уже заполненные и заверенные печатью).

Конечно, удобнее вбить в одно поле ИНН (а он, скорее всего, будет использоваться), чем вводить все идентификационные данные плательщика. Поэтому желательно уже сегодня узнать свой ИНН, а еще лучше — получить документ, подтверждающий наличие этого номера у налогоплательщика.

Где применяется ИНН?

Фактически, ИНН — это лицевой счет, открытый налоговыми органами для перечисления платежей налогоплательщика в казну. И сегодня ИНН нужен налогоплательщику при таких мероприятиях, как:

- соискание вакансии на руководящую или ответственную должность;

- декларирование доходов;

- получение возможных вычетов по налогам;

- оформление сделок на продажу и покупку имущества, автотранспорта;

- получение кредита или ссуды;

- регистрация на портале «Госуслуги»;

- получение справок о налоговых задолженностях и штрафах.

- оформление различных льгот и пособий;

- участие в гос. программах;

- идентификация на онлайн-сервисах.

Многие интересуются, зачем номер налогоплательщика нужен детям. Хоть это и не так очевидно, как в отношении взрослых, ответ прост. Несовершеннолетнему физическому лицу иметь ИНН нужно при оформлении:

- налогооблагаемой собственности;

- наследства;

- налоговых или социальных вычетов.

Например, на налоговый вычет имеет право студент контрактной формы обучения, если этот учащийся находится на иждивении одного из родителей после смерти второго. Иначе говоря, при потере второго кормильца.

Немного о юридических и прочих лицах

ИНН юридического лица, почти как гос. номер автотранспортного средства, позволяет узнать место его государственной регистрации. Номер этот начинается с двузначного кода субъектов Российской Федерации (кроме «99» — это межрегиональная инспекция ФНС). А затем следует также двузначный код местной налоговой инспекции. Остальные цифры в поисковом аспекте нам не помогут. А вот то, что этот номер часто указывается вместе с другим — «Кодом причины постановки на учет», — поможет определить каждое обособленное подразделение юр. лица.

Гражданин иностранного государства, оформивший разрешение на временное проживание в России, для фискальных органов становится налоговым резидентом. А потому он должен предоставить сведения о постановке на налоговый учет.Времени на эту процедуру дается более чем достаточно — 12 месяцев с даты въезда. А вот неисполнение данного условия почти однозначно ставит под угрозу продление РВП. Более того, контролирующие структуры могут отменить и имеющееся разрешение.

Как подчеркивает ФНС РФ, ИНН не является информацией, входящей в перечень персональных данных физического лица. Использование этого цифрового кода лишь значительно ускоряет обслуживание всего массива налоговой информации. Это является обоюдовыгодным и для контролирующей структуры, и для всего населения.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Что представляет собой индивидуальный номер и из чего он состоит? Какой порядок получения? Как его узнать если он присвоен ранее? Какие данные можно извлечь, зная ИНН контрагента?

Каждому жителю РФ вскоре после его рождения ФНС присваивает индивидуальный номер налогоплательщика, сокращённо — ИНН. Вы можете его не знать, но он у вас есть. Если он потребуется на бумажном носителе, то есть возможность заказать в форме свидетельства гособразца.

Вы можете его не знать, но он у вас есть. Если он потребуется на бумажном носителе, то есть возможность заказать в форме свидетельства гособразца.

Зачем ИНН физическому лицу?

Строгого требования о том, что гражданин должен писать ИНН во всех документах, которые он заполняет где-либо, нет.

То есть, при внесении сведений в любой бланк, графу для этого номера допускается оставлять пустой. Причем это допустимо и при заполнении налоговой декларации после продажи недвижимости или движимого имущества.

Обязанность получить ИНН на бумажном носителе возникнет у физлица, если оно решит начать коммерческую деятельность как самозанятое лицо или частный предприниматель (ИП).

Сам номер с подтверждением на бумажном носителе из ФНС понадобится и в других ситуациях:

- меняете место работы, в этом случае работодателю будет нужен номер или даже потребуют копию свидетельства в личное дело;

- открытие счета в банке, другом кредитном учреждении или подготовке пакета документов для получения ссуды;

- оформляете договор купли-продажи на движимое или недвижимое имущество;

- в некоторых иных ситуациях, при приобретении/отчуждении прав или взятии обязательств.

Необходимо понимать, что обратиться лично за получением ИНН в органы ФНС может любой гражданин РФ по документу, удостоверяющем личность. Такому лицу на момент обращения должно исполниться 14 лет.

Обязателен ли ИНН для ИП?

Все лица, занимающиеся или планирующие заниматься бизнесом как частный предприниматель, вынуждены будут получить официальный документ из ФНС. Свидетельство будет необходимо ещё на этапе регистрации для подтверждения данных.

Будущий предприниматель обязан заблаговременно посетить территориальную ФНС (неважно по месту своей регистрации или планируемого размещения бизнеса) и предоставить заявление о постановке на учёт.

Бланк можно скачать с официального сайта ФНС РФ или заполнить бланк уже на месте. Если планируете подавать заявление самостоятельно, то при себе нужно иметь оригинал и копию паспорта. Если будете поручать подачу документов другому лицу, то необходимо выдать этому гражданину нотариальную доверенность с правом на соответствующие операции. Копия доверенности прикладывается к заявлению вместе с копией паспорта ИП — владельца бизнеса. Номер свидетельства никак не зависит от лица, которое подавало на него заявление. Срок подготовки свидетельства 5 рабочих дней.

Копия доверенности прикладывается к заявлению вместе с копией паспорта ИП — владельца бизнеса. Номер свидетельства никак не зависит от лица, которое подавало на него заявление. Срок подготовки свидетельства 5 рабочих дней.

Предоставить пакет документов на ИНН можно дистанционно.

Допускается внести данные в форму электронного заявления на сайте ФНС, но для этого нужно предварительно получить электронную подпись. Другим вариантом является отправка документов Почтой России. В любом из этих случаев срок оформления свидетельства будет выше, чем при очной явке в ФНС и составит до 15 дней. Кроме того, в любом случае оригинал свидетельства придется получать лично.

Особенности ИНН организации

Идентификационный номер физлица и юрлица отличаются количеством символов. У физических лиц, в том числе ИП их 12, а у предприятий номер состоит из 10 цифр.

ИНН физлиц и ИП имеет следующую структуру:

- две цифры: регион размещения ФНС;

- две цифры: номер ФНС;

- шесть цифр: личный номер гражданина в системе учета;

- две цифры: контроль правильности записей.

ИНН юридических лиц имеет следующую структуру:

- две цифры: код субъекта РФ;

- две цифры: номер налоговой инспекции;

- пять цифр: порядковый номер юрлица в системе учета;

- одна цифра: контрольная.

Любая организация вначале должна зарегистрироваться в едином госреестре. После этого у нее есть 10 рабочих дней на предоставление документов о присвоении ей ИНН. В этих целях в терподразделение налоговой службы подают:

- заявление;

- пакет учредительных документов;

- документ, подтверждающий полномочия руководителя;

- свидетельство о госрегистрации.

ИНН юрлица присваивается один раз.

Его не требуется получать повторно в случае изменений в адресе, уставе или иных корректировках в документах. ИНН компании аннулируется в результате ее ликвидации.

Как узнать ИНН по паспорту в 2022 году?

В настоящее время информация об ИНН доступна посредством электронного сервиса на сайте ФНС в разделе «Узнай свой ИНН», где заполняете заявку. В форму необходимо правильно внести данные о ФИО, месте рождения, реквизиты паспорта или свидетельства о рождении (при возрасте менее 14 лет). Когда номер был присвоен ранее, то вам придет уведомление. В противном случае нужно будет подать документы в ФНС, в порядке, приведенном выше, по результатам вам будет выдано свидетельство с ИНН.

В форму необходимо правильно внести данные о ФИО, месте рождения, реквизиты паспорта или свидетельства о рождении (при возрасте менее 14 лет). Когда номер был присвоен ранее, то вам придет уведомление. В противном случае нужно будет подать документы в ФНС, в порядке, приведенном выше, по результатам вам будет выдано свидетельство с ИНН.

Как проверить ИНН в 2022 году?

Когда вы проводите сделки на движимое имущество или недвижимость с юрлицами или физлицами, то целесообразно проверять контрагента на достоверность по индивидуальному налоговому номеру. Это необходимо для контроля точности приведенных в договоре реквизитов, что придает ему статус официального документа и подтверждает соответствие действующему законодательству.

Можно ли узнать ИНН физического лица?

Определить ИНН физлица возможно по его данным паспорта. Все действия аналогичны приведенным ранее для собственного номера: на официальном сайте ФНС в разделе «Узнай свой ИНН» заполняете ФИО лица, ИНН которого вас интересует, место его рождения, реквизиты паспорта или свидетельства о рождении (если ему менее 14 лет). Через определенное время вы получите сообщение с номером.

Через определенное время вы получите сообщение с номером.

Принимайте во внимание, что все данные охраняются законом, поэтому ФНС не имеет права сообщить вам ИНН другим путем.

Что можно выяснить о контрагенте по его ИНН?

Посредством ИНН юрлица или ИП вы можете узнать дополнительную информацию о своем контрагенте. У некоторых госструктур работают онлайн-сервисы, которые по наименованию, адресу и номеру ИНН предоставят сведения из статистической отчетности, о реорганизации или ликвидации, судебных процессах, инициации процедуры банкротства, начале исполнительного производства и некоторые другие сведения. Посредством современных онлайн-сервисов допустимо оформить выписку из ЕГРЮЛ в электронном виде.

Как определить задолженность по ИНН в 2022 году?

В этих целях на сайте ФНС необходимо сформировать запрос по ИНН или государственному регистрационному номеру юрлица или ИП. Вам будет отправлен электронный документ с указанием всей задолженности нужного вам лица перед государством. Это поможет избежать убытков при заключении договора, так как вы будете заранее уведомлены об его уровне финансового состояния, в частности платежеспособности и сводном показателе надёжности.

Это поможет избежать убытков при заключении договора, так как вы будете заранее уведомлены об его уровне финансового состояния, в частности платежеспособности и сводном показателе надёжности.

Резюме

Индивидуальный налоговый номер получают все граждане РФ с момента рождения. Они не обязаны его знать и указывать в официальных документах.

Юрлицам и ИП его присваивают после государственной регистрации. Он необходим для осуществления коммерческой деятельности. Для его получения необходимо подать заявление в ФНС по месту регистрации.

ИНН — идентификационный номер налогоплательщика, который присваивается всем физическим и юридическим лицам при постановке на налоговый учёт, является уникальным для каждого и не меняется при смене персональных данных. С помощью данного номера налоговые органы ведут учёт налогоплательщиков, проверяют порядок уплаты и размер начисленных налогов. В соответствии с действующим законодательством постановка на налоговый учёт физических лиц, не являющихся предпринимателями, осуществляется налоговыми органами по месту жительства без каких-либо заявлений со стороны гражданина, по имеющимся сведениям о регистрации или нахождении недвижимого имущества. Вместе с тем получение подтверждающего свидетельства о постановке на налоговый учёт с идентификационным номером является правом гражданина, а не его обязанностью. Отсюда следует, что получение ИНН для гражданина не обязательно. Необходимо отметить, что наказаний за неполучение ИНН законодательством не предусмотрено, также незаконно требование работодателя об обязательном предоставлении ИНН при устройстве на работу. Однако есть исключения в отношении некоторых категорий граждан, для которых получение ИНН обязательно. Это руководители предприятий, бухгалтеры, государственные служащие и индивидуальные предприниматели.

Вместе с тем получение подтверждающего свидетельства о постановке на налоговый учёт с идентификационным номером является правом гражданина, а не его обязанностью. Отсюда следует, что получение ИНН для гражданина не обязательно. Необходимо отметить, что наказаний за неполучение ИНН законодательством не предусмотрено, также незаконно требование работодателя об обязательном предоставлении ИНН при устройстве на работу. Однако есть исключения в отношении некоторых категорий граждан, для которых получение ИНН обязательно. Это руководители предприятий, бухгалтеры, государственные служащие и индивидуальные предприниматели.

Согласно Налоговому Кодексу РФ, в целях проведения налогового контроля организации и физические лица подлежат постановке на учёт в налоговых органах соответственно по месту нахождения организации, месту нахождения её обособленных подразделений, месту жительства физического лица.

Идентификационный номер налогоплательщика (ИНН) присваивается физическому лицу при впервые осуществляемых действиях по постановке на учёт в налоговом органе.

Постановка на учёт в налоговом органе физического лица осуществляется налоговым органом на основании сведений о рождении, содержащихся в Едином государственном реестре записей актов гражданского состояния, и (или) сведений, полученных от иных органов в соответствии с Налоговым Кодексом Российской Федерации, или на основании заявления физического лица.

При этом физические лица, не являющиеся индивидуальными предпринимателями, государственными служащими, руководителями организаций, и в других предусмотренных законом случаях вправе не указывать идентификационные номера налогоплательщиков в представляемых в налоговые органы налоговых декларациях, заявлениях или иных документах, указывая при этом свои паспортные данные.

Таким образом, при постановке на налоговый учёт ИНН присваивается гражданам автоматически, а вот получать само свидетельство ИНН физическому лицу (за исключением, установленным законом) не обязательно.

Оцените статью:

[Всего голосов: 0 Средняя оценка: 0]

Индивидуальный идентификационный номер налогоплательщика (ITIN)

Индивидуальный идентификационный номер налогоплательщика (ITIN) требуется для иностранных студентов, не имеющих номера социального страхования (SSN), но получающих гранты, стипендии и стипендии Гарварда. Обратите внимание: вам не нужен ITIN, если сумма вашего дохода от стипендии и гранта меньше стоимости обучения, указанной в вашей форме I-20. ITIN используется Гарвардом для сообщения суммы финансирования студента в Службу внутренних доходов США (IRS). Гарвард также использует номер ITIN для выдаваемого вам годового отчета, который отражает информацию о финансировании, сообщаемую в IRS.

Обратите внимание: вам не нужен ITIN, если сумма вашего дохода от стипендии и гранта меньше стоимости обучения, указанной в вашей форме I-20. ITIN используется Гарвардом для сообщения суммы финансирования студента в Службу внутренних доходов США (IRS). Гарвард также использует номер ITIN для выдаваемого вам годового отчета, который отражает информацию о финансировании, сообщаемую в IRS.

Обратите внимание, что текущий срок обработки ITIN в IRS составляет до 20 недель.

В настоящее время учащимся, которым требуется ИНН, следует подождать, чтобы подать запрос вместе с документами налоговой декларации весной 2023 года. Вы можете использовать Sprintax для подготовки документов налоговой декларации. Когда Sprintax спрашивает вас: «Есть ли у вас идентификационный номер налогоплательщика США (ITIN/SSN)?» вам следует указать НЕТ, если у вас нет SSN или ITIN. Вы также должны ответить «нет» на последующий вопрос: «Хотите ли вы, чтобы Sprintax подготовил для вас заявление ITIN за 15,9 долларов США». 5?». Вам не нужно платить Sprintax за эту услугу. Вместо этого вы можете воспользоваться инструкциями HIO (см. ссылку ниже) для составления необходимых документов для подачи заявки на ITIN. Вместо того, чтобы отправлять заявление ITIN отдельно в IRS, вы должны включить материалы заявления ITIN в тот же конверт с документами налоговой декларации, подготовленными Sprintax, и отправить их вместе по адресу, указанному Sprintax.

5?». Вам не нужно платить Sprintax за эту услугу. Вместо этого вы можете воспользоваться инструкциями HIO (см. ссылку ниже) для составления необходимых документов для подачи заявки на ITIN. Вместо того, чтобы отправлять заявление ITIN отдельно в IRS, вы должны включить материалы заявления ITIN в тот же конверт с документами налоговой декларации, подготовленными Sprintax, и отправить их вместе по адресу, указанному Sprintax.

Инструкции по подаче заявления на получение номера ITIN

F-1 Студенты, получающие гранты, стипендии или стипендии Гарварда, превышающие общую стоимость обучения, указанную в форме I-20, могут найти инструкции по подаче заявления на получение номера ITIN и руководство по заполнению необходимой формы IRS ниже.

- Подготовьте все документы, перечисленные в Контрольном перечне заявлений на получение номера ITIN, включая заполненную форму W-7. Воспользуйтесь инструкциями HIO для заполнения формы W-7.

- Загрузите готовые материалы в электронном виде в HIO, используя функцию загрузки документа ITIN.

Вы должны загрузить все документы из Контрольного списка для подачи заявления на получение ИНН, включая заполненную форму W-7.

Вы должны загрузить все документы из Контрольного списка для подачи заявления на получение ИНН, включая заполненную форму W-7.- Поскольку это защищенные документы, вы должны использовать функцию безопасной загрузки документов ITIN.

- HIO рассмотрит ваше заявление на полноту и ответит на ваше электронное письмо с письмом-разрешением HIO ITIN. Вы должны дождаться получения этого письма, прежде чем отправлять заявление в IRS.

- Получив письмо с номером ITIN от HIO, вы должны распечатать все документы, подписать форму W-7 и отправить заявку по почте:

Налоговая служба

ITIN Operation

P.O. Box 149342

Austin, TX 78714-9342

- Ознакомьтесь с нашими дальнейшими действиями по ITIN, чтобы получить инструкции по рассылке и инструкции по заполнению Glacier после получения ITIN.

Обратите внимание, что текущие сроки обработки ITIN в IRS составляют до 20 недель.

Возможные проблемы с идентификацией

Заявления на получение номера ITIN обычно требуют предоставления оригинала паспорта. Исключение из этого требования позволяет тем, у кого есть запись SEVIS, представить письмо от HIO, удостоверяющее личность заявителя. К сожалению, некоторые судьи Операционного центра ITIN не применяют это исключение. Единственное решение для этого — повторно подать заявку с теми же материалами и буквой HIO. Пожалуйста, следуйте приведенным выше инструкциям, чтобы скомпилировать заявку, прежде чем обращаться в HIO за сертификационным письмом.

Исключение из этого требования позволяет тем, у кого есть запись SEVIS, представить письмо от HIO, удостоверяющее личность заявителя. К сожалению, некоторые судьи Операционного центра ITIN не применяют это исключение. Единственное решение для этого — повторно подать заявку с теми же материалами и буквой HIO. Пожалуйста, следуйте приведенным выше инструкциям, чтобы скомпилировать заявку, прежде чем обращаться в HIO за сертификационным письмом.

Что делать после получения ITIN

- Сообщить в Управление счетов учащихся

- Войдите в свою учетную запись Harvard Glacier

- Введите ITIN

- Распечатайте новый сводной лист ледника, если ваше решение изменится

- Загрузить сводную таблицу Glacier, материалы Glacier и уведомление ITIN в Гарвардский офис контролера

ИНН для неучащихся и иждивенцев

Иногда люди хотят получить ИНН для членов семьи. ИНН может быть полезен при подаче заявления на налоговые льготы и кредиты штата. Пожалуйста, ознакомьтесь с инструкциями IRS по подаче заявления на ITIN, чтобы определить, могут ли ваши иждивенцы претендовать на ITIN и каким образом.

Пожалуйста, ознакомьтесь с инструкциями IRS по подаче заявления на ITIN, чтобы определить, могут ли ваши иждивенцы претендовать на ITIN и каким образом.

Номера социального страхования (SSN) и ITIN

В какой-то момент владельцы ITIN могут получить SSN для работы в США. После получения SSN вы должны связать два номера. Пожалуйста, найдите следующую информацию непосредственно в IRS:

Что мне делать, когда мне присваивают номер социального страхования (SSN)?

После получения SSN вы должны использовать этот номер для целей налогообложения и прекратить использование своего ITIN. Неправомерно использовать для подачи налоговых деклараций и ИНН, и SSN, присвоенные одному и тому же лицу. Вы обязаны уведомить IRS, чтобы мы могли объединить все ваши налоговые записи под одним идентификационным номером. Если вы не уведомите IRS о присвоении вам SSN, вы можете не получить кредит на всю выплаченную заработную плату и удержанные налоги, что может уменьшить сумму любого причитающегося возмещения. Вы можете посетить местное отделение IRS или написать письмо, объясняющее, что теперь вам присвоен SSN и вы хотите объединить свои налоговые записи. Укажите ваше полное имя, почтовый адрес и ИНН, а также копию вашей карты социального обеспечения и копию СР 565, Уведомление о присвоении ИНН, если таковая имеется. IRS аннулирует ITIN и свяжет всю предыдущую налоговую информацию, поданную в соответствии с ITIN, с SSN. Отправьте письмо по адресу:

Вы можете посетить местное отделение IRS или написать письмо, объясняющее, что теперь вам присвоен SSN и вы хотите объединить свои налоговые записи. Укажите ваше полное имя, почтовый адрес и ИНН, а также копию вашей карты социального обеспечения и копию СР 565, Уведомление о присвоении ИНН, если таковая имеется. IRS аннулирует ITIN и свяжет всю предыдущую налоговую информацию, поданную в соответствии с ITIN, с SSN. Отправьте письмо по адресу:

Служба внутренних доходов

Остин, Техас 73301-0057

Идентификационный номер налогоплательщика | Национальное налоговое управление

Что такое ИНН?

Идентификационный номер налогоплательщика, или ИНН, представляет собой уникальный компьютерный номер, присваиваемый каждому налогоплательщику, независимо от того, является ли он физическим лицом, коммерческим предприятием, государственным учреждением, государственной корпорацией или специальным органом. Как следует из названия, ИНН идентифицирует налогоплательщиков для целей всех их налоговых и других налоговых обязательств, в том числе:

- Налог на товары и услуги (GST)

- Подоходный налог с доходов физических лиц

- Корпоративный налог

- Налог на прирост капитала

- Неналоговые доходы

- Таможенные пошлины

- Акцизы

- Налог на имущество

ИНН также требуется для идентификации во всех других сделках и сделках с НРО.

Для чего нужен ИНН?

Сьерра-Леоне модернизировала способ сбора налогов, внедрив полностью интегрированную систему, в соответствии с которой все налоги, пошлины и сборы управляются одной зонтичной организацией — Национальным налоговым управлением (NRA). НРО компьютеризирует свои операции, чтобы помочь этой усовершенствованной системе сбора доходов, и идентификационный номер налогоплательщика (ИНН) играет в этом важную роль. Большинство налогоплательщиков имеют обязательства по более чем одному виду налогов или налоговых платежей. Система TIN позволяет собрать все эти обязательства в единой базе данных, вместо того, чтобы держать их и решать различные агентства по сбору доходов. Система ИНН будет:

- Улучшите обслуживание клиентов и упростите для себя ведение бизнеса с NRA.

- Обеспечьте эффективную обработку налоговых деклараций.

- Создание и ведение точных файлов для налогоплательщиков.

- Устранить дублирование информации о налогоплательщиках в НРО.

- Снижение затрат как для НРО, так и для налогоплательщика.

- Помощь в отслеживании уклоняющихся от уплаты налогов.

- Помощь в расширении налоговой базы — увеличение налоговых поступлений без необходимости повышения налоговых ставок.

- Содействовать развитию электронной торговли между правительством, частным сектором и другими заинтересованными сторонами.

- Помощь в эффективной и быстрой обработке импортных товаров.

Кто должен регистрироваться для получения ИНН?

Следующие лица и организации обязаны получить ИНН по закону:

- Индивидуальные налогоплательщики (включая самозанятых лиц и исполнителей), ответственные за уплату подоходного налога, налога на добавленную стоимость, налога на прирост капитала, лицензионных сборов и т. д.

- Все компании и фирмы.

- Физические лица, занимающиеся бизнесом, подлежащим налогообложению (например, частные такси или маршрутные автобусы).

- Импортеры и экспортеры.

- Физические лица в товариществах.

- Неправительственные организации (НПО).

- Организации с юридическими документами, подтверждающими их деятельность и существование в Сьерра-Леоне.

- Государственные министерства и учреждения, включая иностранные правительства, агентства или миссии, государственные корпорации и полуавтономные органы.

- Специальные органы, освобожденные от уплаты налогов, в том числе посольства и другие дипломатические представительства.

Каждое отдельное юридическое лицо должно иметь свой ИНН.

Заполнение заявки на получение ИНН

Существует две версии формы заявки на получение ИНН: одна для предприятий, юридические лица которых отделены от владельцев, и одна для физических лиц и индивидуальных предпринимателей. Их можно получить в любом офисе NRA.

Если вы являетесь налогоплательщиком-физическим лицом или индивидуальным предпринимателем и гражданином Сьерра-Леоне, вам необходимо будет предоставить свой национальный идентификационный номер и паспорт (если он у вас есть). Неграждане должны будут предоставить свои паспорта. Вы должны заполнить заявление в соответствии с инструкциями на обороте формы. Отдельные сотрудники должны будут заполнить только разделы A и C. Индивидуальные владельцы должны будут заполнить разделы A, B и C.

Неграждане должны будут предоставить свои паспорта. Вы должны заполнить заявление в соответствии с инструкциями на обороте формы. Отдельные сотрудники должны будут заполнить только разделы A и C. Индивидуальные владельцы должны будут заполнить разделы A, B и C.

Если вы являетесь предприятием, вы должны предоставить регистрационный номер вашего предприятия, указанный в сертификате администратора и генерального регистратора. Заявление должно быть заполнено в соответствии с инструкциями на обратной стороне формы и подписано директором или секретарем компании, или партнером, в случае партнерства.

Вы можете получить регистрационную форму TIN онлайн или в любом отделении NRA. Заполненные формы должны быть отправлены в офис НРО, в котором они были получены.

Что происходит после регистрации?

После регистрации вы получите свидетельство о регистрации вашего ИНН. Вы должны хранить это в безопасности. Вам нужно будет указывать свой ИНН во всех будущих деловых операциях с Национальным налоговым управлением и в налоговых декларациях.

Проверка ИНН физического лица по фамилии на сайте происходит мгновенно, результат выдается на экране.

Проверка ИНН физического лица по фамилии на сайте происходит мгновенно, результат выдается на экране.

Вследствие чего запрос на предъявление ИНН правомерным не является.

Вследствие чего запрос на предъявление ИНН правомерным не является.

Времени на эту процедуру дается более чем достаточно — 12 месяцев с даты въезда. А вот неисполнение данного условия почти однозначно ставит под угрозу продление РВП. Более того, контролирующие структуры могут отменить и имеющееся разрешение.

Времени на эту процедуру дается более чем достаточно — 12 месяцев с даты въезда. А вот неисполнение данного условия почти однозначно ставит под угрозу продление РВП. Более того, контролирующие структуры могут отменить и имеющееся разрешение.

Вы должны загрузить все документы из Контрольного списка для подачи заявления на получение ИНН, включая заполненную форму W-7.

Вы должны загрузить все документы из Контрольного списка для подачи заявления на получение ИНН, включая заполненную форму W-7.