Налоговая реформа в США в 2018 году

США

Налоговая реформа в США в 2018 году

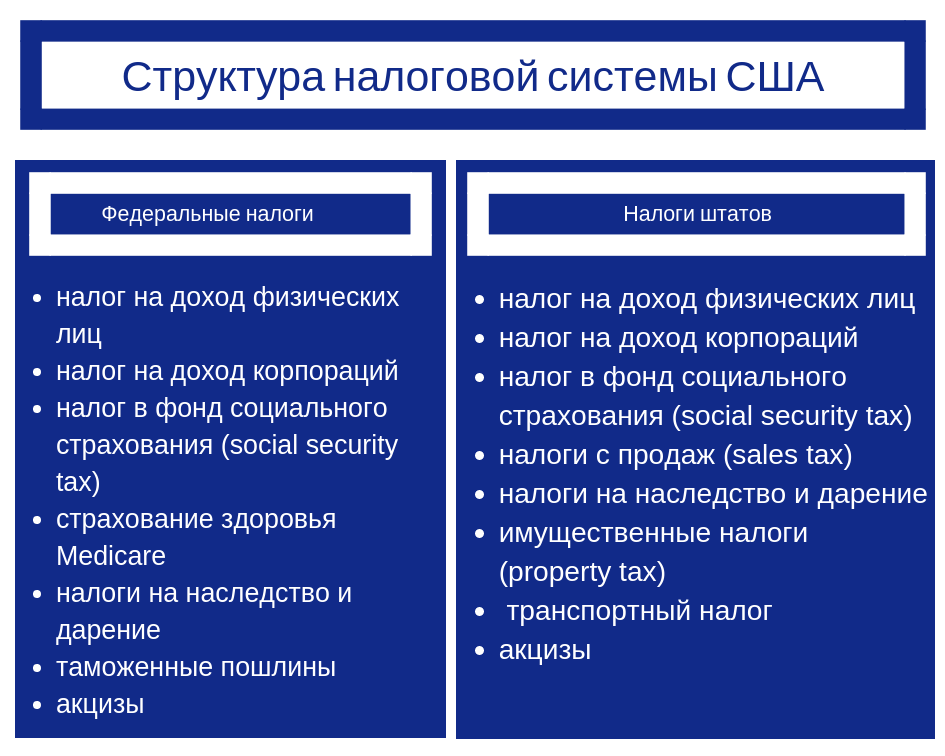

21 декабря 2017 года Президент США Дональд Трамп подписал закон о крупнейшей налоговой реформе за последние 30 лет. Закон получил название “О налоговых льготах и рабочих местах” (Tax Cuts and Jobs Act, TCJA, Public Law No: 115-97 (12/22/2017)) и затронул сферу корпоративного налогообложения и налогообложения доходов физических лиц. В настоящей статье мы расскажем об основных моментах, которые изменились в американском налоговом законодательстве.

Налогообложение юридических лиц в США в 2018 году

Ставка налога на прибыль американских компаний

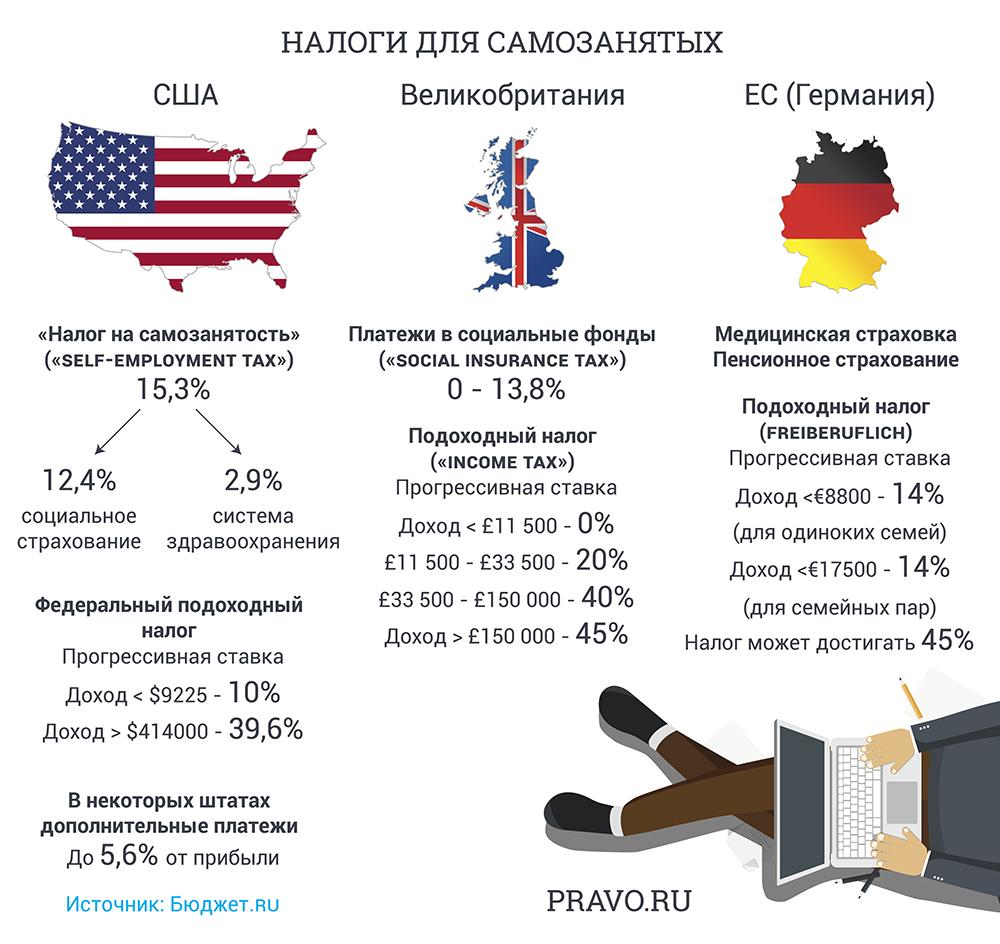

Впервые за долгие годы изменяется налог на прибыль американских организаций. В прошлом это была ставка по прогрессивной шкале в зависимости от годового налогооблагаемого дохода (в среднем 35-38%). С 1 января 2018 года ставка налога будет фиксированной и составит 21% (раздел 13001 Закона).

Международное налогообложение

Некоторые доходы, полученные за рубежом, освобождаются от налогообложения в США. К примеру, полученные американской корпорацией дивиденды от своей дочерней зарубежной компании полностью освобождаются от налога на прибыль, если доля владения американской корпорации превышает 10%.

Также вводится налог на нераспределенную прибыль для американских акционеров от деятельности контролируемых иностранных компаний в той пропорции, в которой они владеют акциями иностранной компании. Нераспределенная прибыль будет облагаться двухуровневым налогом: (1) по ставке 15,5% для ликвидных активов и (2) по ставке 8% для неликвидных активов.

Сквозной доход

TCJA позволяет владельцам малого бизнеса получить 20%-ный налоговый вычет на сквозной доход (Pass-Through Income, PSI) от деятельности организаций (партнерств или S-корпораций) со сквозным налогообложением. Акционеры и партнерства таких организаций по-прежнему будут уплачивать налоги только на уровне личного дохода.

Таким образом, эта налоговая льгота позволит сократить налоговую нагрузку для индивидуального налогоплательщика с годовым доходом от 500 000 USD с 37% до 29,6%. 20%-ный вычет будет применяться на первые 315 000 USD дохода от совместного коммерческого дохода, полученного S-корпорациями, партнерствами, компаниями с ограниченной ответственностью и индивидуальными предпринимателями.

Расходы, уменьшающие налоговую базу

TJCA предоставляет возможность амортизировать 100% стоимости (вместо 50% ранее) приобретенного и введенного в эксплуатацию имущества. Подобная льгота предоставляется только на то имущество, которое было введено в эксплуатацию в период с 27 сентября 2017 года по 1 января 2023 года. При этом, ежегодные амортизационные списания увеличены на 20%.

В дополнение обновленная статья 179 Налогового кодекса США позволит малому бизнесу единовременно списывать в расходы на покупку оборудования до 1 млн долларов США (ранее лимит был 500 тыс. долларов США).

Ограничение процентных вычетов

Нововведения в законодательство ограничивают процентные вычеты в размере 30% от валового налогооблагаемого дохода. Неиспользованные вычеты могут быть перенесены на будущие периоды без ограничений по срокам давности. Налогоплательщики с валовым доходом (выручкой) менее 25 млн долларов США за последние 3 года освобождаются от этого ограничения.

Убытки

С 2018 года налогооблагаемая прибыль после вычета всех расходов может быть уменьшена на понесенные в прошлом убытки, однако, единовременно можно списать не более 80% прибыли до налогообложения. “Неиспользованные” для списания налогооблагаемой прибыли убытки могут быть перенесены на будущие периоды без ограничения сроков давности.

Прочие изменения

TCJA отменил некоторые корпоративные налоговые льготы и вычеты, включая статью 199 Налогового кодекса США о вычетах предприятиям с внутренним производством и жилищный кредит для лиц с низким доходом. Однако, сохранен вычет по предоставлению шанса на трудоустройство (Work Opportunity Tax Credit, WOTC), если организация нанимает ветеранов или иных лиц с препятствиями для обычного трудоустройства и вычет для организаций, инвестирующих в новые проекты на разных территориях в США и Пуэрто-Рико (New Market Tax Credit, NMTC).

Налогообложение физических лиц в США в 2018 году

Ставка налога на доходы физических лиц

В США сохраняется семиуровневая прогрессивная шкала налогообложения для физических лиц, но с некоторым снижением налоговых ставок:

|

Уровень годового дохода, в USD |

Налоговая ставка до 2018 года, в % |

Налоговая ставка после 2018 года, в % |

|

0 — 9 525 |

10 |

10 |

|

9 525 — 38 700 |

15 |

12 |

|

38 700 — 82 500 |

25 |

22 |

|

82 500 — 157 500 |

28 |

24 |

|

157 500 — 200 000 |

33 |

32 |

|

200 000 — 500 000 |

35 |

35 |

|

Свыше 500 000 |

39,6 |

37 |

Стандартный налоговый вычет для индивидуальных налогоплательщиков был увеличен с 6 500 USD до 12 000 USD в год.

Индивидуальные налоговые вычеты

Налоговая реформа серьезно затронуло общие принципы предоставления налоговых вычетов физическим лицам. К примеру, установлено ограничение по вычетам процентов по выплатам ипотеки, теперь проценты можно вычитать только с суммы кредита до 750 000 USD. В то же время увеличен вычет на ребенка в 2 раза до 2 000 USD.

Многие страны, пытаясь стимулировать бизнес, снижают ставки налога на прибыль

Многие компании все еще предпочитают офшоры / Максим Стулов / Ведомости

За последние 18 лет средняя ставка налога на прибыль компаний сократилась на четверть – с 28,6% в 2000 г. до 21,4% в 2018 г. Даже если исключить страны, где налог на прибыль не взимается (12 юрисдикций), снижение было существенным – до 24%. За это время ставку снизили 76 стран, оставили неизменной только 12 и еще шесть стран ее повысили. И если еще в 2000 г. в 12 странах ставка корпоративного налога превышала 40%, в 2018 г. на таком уровне она осталась только в Индии и то в отношении прибыли от дивидендов. К таким выводам пришли аналитики Организации экономического сотрудничества и развития, проанализировав налоговые поступления почти в 100 странах.

К таким выводам пришли аналитики Организации экономического сотрудничества и развития, проанализировав налоговые поступления почти в 100 странах.

Снижение ставок приводит к росту ресурсов для инвестиций, но концентрируются они в руках богатых людей и среднего класса, что увеличивает неравенство, предупреждала директор Института социальной политики Высшей школы экономики Лилия Овчарова. Это подтверждали результаты исследования Суреша Налларедди и Хуана Карлоса Суареа Серрато из Университета Дьюка и Этана Руана из Гарвардской школы бизнеса: снижение ставки налога на прибыль в США на 1 п. п. увеличивает долю 10% самых обеспеченных американцев в доходах населения на 0,94–1,5 п. п., а 80% выгоды извлекает 1% самых богатых.

Экономисты Международного валютного фонда (МВФ) предлагают сменить корпоративные налоги на налог с денежных потоков. Отчасти такой переход реализовал президент США Дональд Трамп, проведя налоговую реформу. По ней базовая ставка налога на прибыль с 2018 г. была снижена с 35 до 21%.

Но даже в США, которые пытаются приблизиться к такой налоговой модели, отношения к реформе неоднозначные. Снижение налогов придало дополнительный стимул и без того уверенному восстановлению экономики США, рост которой в 2018 г. превысил 3%. Но обещания бизнеса увеличить инвестиции полностью не реализовались – отчасти из-за торговой войны с Китаем. Между тем рост бюджетного дефицита, который еще больше увеличился из-за налоговой реформы и наращивания госрасходов, в долгосрочной перспективе может нанести экономике серьезный урон. «Мы выбрали очень нестабильную фискальную политику», – говорил Алан Ауэрбах, профессор экономики Калифорнийского университета в Беркли.

Не ясно, выиграют ли экономики других стран от снижения налогов для бизнеса. Пока они сражаются друг с другом за налоги, бизнес продолжает искать способы минимизировать их: в 2015 г. юрисдикции с почти нулевыми налоговыми ставками привлекли около 40% прибыли международных компаний, или 8% своего национального дохода, писали Томас Торслов и Людвиг Виер из Копенгагенского университета, а также Габриэль Цукман из Калифорнийского университета в Беркли: $600 млрд из $1,7 трлн транснациональной прибыли было выведено в офшоры. Из них 32% лишился ЕС, 30% – развивающиеся страны и еще 25% – США.

Пока они сражаются друг с другом за налоги, бизнес продолжает искать способы минимизировать их: в 2015 г. юрисдикции с почти нулевыми налоговыми ставками привлекли около 40% прибыли международных компаний, или 8% своего национального дохода, писали Томас Торслов и Людвиг Виер из Копенгагенского университета, а также Габриэль Цукман из Калифорнийского университета в Беркли: $600 млрд из $1,7 трлн транснациональной прибыли было выведено в офшоры. Из них 32% лишился ЕС, 30% – развивающиеся страны и еще 25% – США.

Новости СМИ2

Хотите скрыть рекламу? Оформите подписку и читайте, не отвлекаясьИндивидуальный подоходный налог — Департамент доходов

Текущие формы индивидуального подоходного налога

Поиск в пределах

Записей не найдено.

Внести платежГде мой возврат?Нужно ли подавать декларацию?Расчетные платежи по подоходному налогу с физических лицСоветы по подаче документовНайти формуБесплатная электронная подача документовПредотвращение кражи личных данныхСообщить о налоговом мошенничествеЗапросить копию декларации График P Calculator

| | Личные кредиты Индивидуальные налоговые льготы указываются в Приложении ITC и подаются вместе с формой 740 или 740-NP. Налоговый вычет в размере 40 долларов США разрешен для каждого лица, указанного в декларации, в возрасте 65 лет и старше. Кроме того, предоставляется налоговая льгота в размере 40 долларов США, если лицо признано слепым. Лица в возрасте 65 лет и старше, слепые по закону, имеют право на получение обоих налоговых льгот на общую сумму 80 долларов США на человека. Члены Национальной гвардии Кентукки могут претендовать на налоговый кредит в размере 20 долларов США; члены военного резерва не имеют права. КРС 141.020 |

| | Невозмещаемый налоговый кредит на размер семьи Налоговый кредит на размер семьи основан на модифицированном валовом доходе и размере семьи. Если общий модифицированный валовой доход составляет 36,9 долл. США08 или менее в 2022 году вы можете претендовать на налоговую льготу в штате Кентукки на размер семьи. КРС 141.066 |

| | Налоговый кредит на обучениеДоступен кредит в размере 25 процентов от суммы федерального американского кредита возможностей и кредита на обучение на протяжении всей жизни. Кредит распространяется только на обучение в бакалавриате, поэтапно прекращается для более высоких доходов, применяется к большинству возможностей получения высшего образования в Кентукки и может быть перенесен на срок до пяти (5) лет. КРС 141.069 |

| | Кредит на уход за детьми и иждивенцами Налогоплательщики штата Кентукки, претендующие на получение кредита на уход за детьми и иждивенцами, будут запрашивать этот кредит в форме 740 или 740-NP. Кредит запрашивается в строке 24 формы 740 или формы 740-NP путем ввода суммы федерального кредита из федеральной формы 2441 и умножения на 20 процентов. КРС 141.067 |

Чтобы узнать больше о зачетах, указанных в декларации по федеральному подоходному налогу, включая зачет по налогу на заработанный доход (EITC), посетите веб-сайт

www.irs.gov.

Нужны налоговые льготы для бизнеса?

ФОРМА 1099-G

Если вы получили возврат подоходного налога штата Кентукки в прошлом году, в соответствии с федеральным законом мы обязаны отправить форму 109.9-G, чтобы напомнить вам, что возмещение штата должно отражаться как доход в вашей федеральной налоговой декларации, если вы перечисляете вычеты по пунктам.

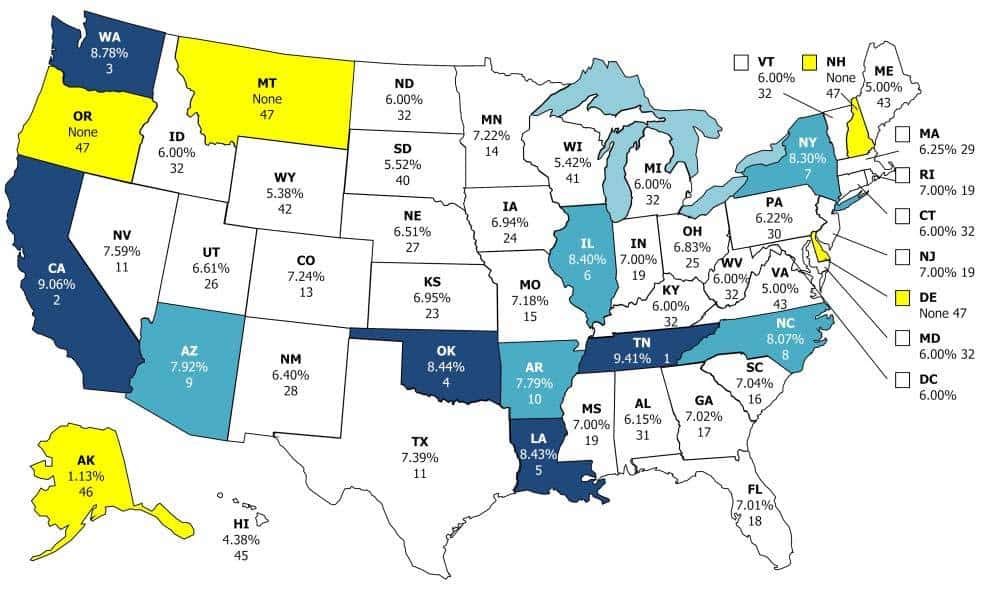

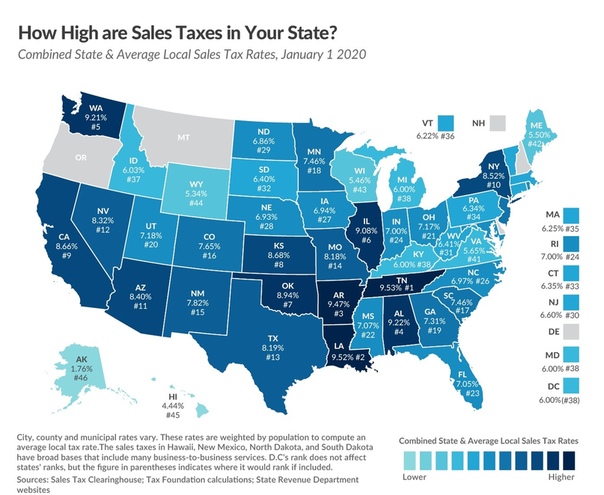

При указании отчислений в федеральной декларации вам разрешается вычитать подоходный налог штата или налог с продаж, уплаченный вами в течение года. Этот вычет уменьшает ваш федеральный налогооблагаемый доход. Если какая-либо часть подоходного налога штата, которую вы вычли из своей федеральной декларации, впоследствии будет возвращена вам, эта сумма должна быть указана как налогооблагаемый доход за год, в котором выплачено возмещение.

Форма 1099-G отражает все возмещения по Кентукки, которые были зачислены вам за прошлый год, включая возмещения по исправленным декларациям и декларациям за предыдущий год. В форму будет включено любое или все ваше возмещение, которое было применено к следующему:

- расчетный налоговый счет

- налог на использование

- долг по алиментам

- просроченное налоговое обязательство или другой счет

Даже если ваше возмещение было использовано для компенсации счета или пожертвования, федеральный закон утверждает, что вы получили возмещение, и вы должны указать его как доход.

Вам не нужно прикладывать форму 1099-G к своим федеральным или государственным налоговым декларациям. Просто сохраните его для своих записей. Если вы пользуетесь услугами профессионального специалиста по подготовке налоговых деклараций, передайте ему форму вместе с формами W-2 и другой налоговой информацией. Если ваш адрес в форме неверен или у вас есть другие вопросы, обратитесь в Департамент доходов штата Кентукки.

См. также строку 27 формы 740 и дополнительную таблицу налога на использование и лист расчета налога на использование в инструкциях 740. Инструкции по формам 740 и 740 за текущий год можно найти на странице форм.

Налоговые расходы | Министерство финансов США

Что такое налоговые расходы?

Налоговые расходы определяются законом как «потери доходов, относимые на счет положений федерального налогового законодательства, которые разрешают специальное исключение, освобождение или вычет из валового дохода или которые предусматривают специальный кредит, льготную ставку налога или отсрочку налоговое обязательство.» Эти исключения можно рассматривать как альтернативу другим инструментам политики, таким как расходы или программы регулирования.

Каковы самые большие налоговые расходы? (оценка за десять лет, 2023–2032 финансовые годы)

- За исключением взносов работодателей на медицинское страхование и медицинское обслуживание (3 366 320 млн долл.

США)

США) - Исключение чистого вмененного дохода от аренды (1 679 550 млн долл. США)

- Планы работодателей с установленными взносами (1 535 700 млн долларов США)

- Прирост капитала (кроме сельского хозяйства, древесины, железной руды и угля) (1 492 400 миллионов долларов США)

Учитываются ли поведенческие реакции в оценках налоговых расходов?

Как правило, нет, оценки предполагают, что налогоплательщики не меняют свой выбор в отношении того, какую деятельность осуществлять. Однако оценки допускают «поведение налоговой формы», поскольку налогоплательщики пытаются минимизировать налоговые обязательства. Например, налоговые расходы на вычет процентов по ипотечным кредитам позволяют налогоплательщикам перейти от постатейных вычетов к стандартным вычетам, если они более обеспечены. Напротив, налоговые расходы на взносы 401 (k) не позволят перейти на взносы IRA, даже если это фактически та же самая экономическая деятельность, потому что переход требует от работников покупки IRA, а в некоторых случаях требует пересмотра трудовых договоров для преобразования IRA. доля фирмы в взносах 401(k) на заработную плату, и, таким образом, включает в себя нечто большее, чем простое поведение налоговой формы.

доля фирмы в взносах 401(k) на заработную плату, и, таким образом, включает в себя нечто большее, чем простое поведение налоговой формы.

Принесет ли отмена положения доход, эквивалентный оценкам в этих таблицах?

Нет. Во-первых, налоговые расходы не включают влияние изменений в экономическом поведении. Во-вторых, оценки налоговых расходов предназначены для полностью поэтапных налоговых изменений. Для положений с важным временным эффектом сумма доходов, полученных в результате отмены в течение типичного десятилетнего бюджетного окна, может отличаться от оценки налоговых расходов. В-третьих, оценки налоговых расходов учитывают только изменения налога на прибыль. Изменение некоторых налоговых положений может повлиять на другие налоги, такие как налоги на заработную плату или налоги на имущество.

В чем разница между эффектами текущей выручки и эффектами приведенной стоимости?

В отчете о текущих доходах отражается годовая стоимость денежных потоков налоговых расходов, включающая влияние удержания налога, расчетных платежей и сроков подачи налоговых деклараций. Текущая стоимость представляет собой суммарную меру влияния доходов за несколько лет, дисконтированную до настоящего момента, чтобы отразить временную стоимость денег. Это особенно полезно для налоговых расходов, связанных с отсрочкой налоговых платежей в будущем.

Текущая стоимость представляет собой суммарную меру влияния доходов за несколько лет, дисконтированную до настоящего момента, чтобы отразить временную стоимость денег. Это особенно полезно для налоговых расходов, связанных с отсрочкой налоговых платежей в будущем.

Почему некоторые налоговые расходы приносят доход?

Оценка налоговых расходов для резерва, который по праву считается налоговой субсидией или налоговой льготой, тем не менее может принимать отрицательное значение в некоторые годы, указывая на то, что в эти годы он приносит доход. Это происходит из-за временных эффектов. Резервы, которые ускоряют вычеты или откладывают признание дохода, со временем компенсируют влияние на доход и, в зависимости от модели основной экономической деятельности, могут иметь негативное влияние на доход в конкретном году. Для этих видов налоговых расходов оценки приведенной стоимости обеспечивают более содержательную меру стоимости резерва.

Что такое отрицательные налоговые расходы?

Закон о бюджете определяет налоговые расходы как положения налогового законодательства о потере доходов. Налоговый резерв, увеличивающий доход, иногда называют отрицательными налоговыми расходами (обратите внимание, что это отличается от отрицательных налоговых расходов, см. выше). Примеры, которые можно считать отрицательными налоговыми расходами, включают отказ в вычете компенсации за неэффективность, превышающую 1 миллион долларов США для публичных компаний, и поэтапный отказ от личного освобождения налогоплательщиков с высокими доходами.

Налоговый резерв, увеличивающий доход, иногда называют отрицательными налоговыми расходами (обратите внимание, что это отличается от отрицательных налоговых расходов, см. выше). Примеры, которые можно считать отрицательными налоговыми расходами, включают отказ в вычете компенсации за неэффективность, превышающую 1 миллион долларов США для публичных компаний, и поэтапный отказ от личного освобождения налогоплательщиков с высокими доходами.

Почему не указывается общая сумма всех налоговых расходов?

Важное допущение, лежащее в основе каждой приведенной ниже оценки налоговых расходов, заключается в том, что другие части Налогового кодекса остаются неизменными. Из-за взаимодействия между положениями, как правило, неправильно добавлять отдельные налоговые расходы для каждого положения, чтобы получить общую сумму для отмены всех сразу. Эти взаимодействия могут увеличивать или уменьшать ожидаемое влияние налоговых расходов на доходы. Например, отдельные постатейные вычеты по благотворительным взносам, расходы по процентам по ипотечным кредитам, а также государственные и местные налоги — все это налоговые расходы.

США)

США)