Здравствуйте! Хотим сделать рефинансирование ипотеки в другом банке. Как можно сделать это без подтверждения доходов? В каком банке можно?

ГлавнаяСообществаБанкиИпотекаРефинансирование ипотеки

Djon Zheka ·2,1 KАндрей Подольский

Инвестор, эксперт по сделкам с недвижимым имуществом, руководитель агентства недвижимости… · 27 дек 2020 · andpod.ru

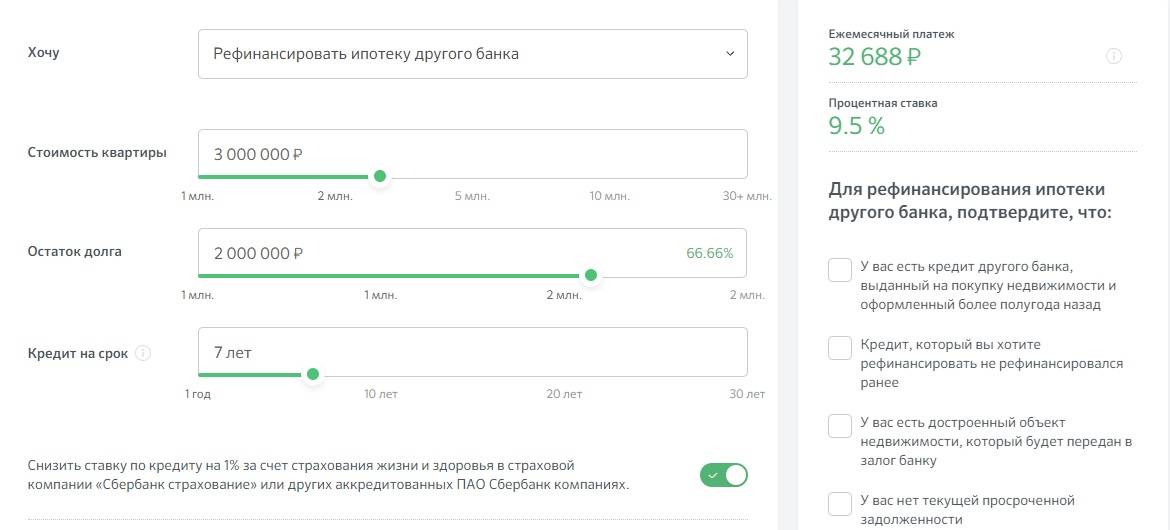

Без подтверждения доходов совсем не получится, минимальный документ в некоторых банках : заявление о величине дохода, в многих все равно просят указать настоящее место работы, хоть и без справок, смотрите, чтобы при рефинансировании ставка, которую предложат банки при отсутствии подтверждения дохода ставка была ниже.

Поверенный по недвижимости. От квартир до имущественных комплексов предприятий.Перейти на andpod.ruЕкатерина Завалина

Свой человек в мире ипотеки · 26 янв · taplink.cc/katyabroker

Многие банки сегодня делают рефинансирование ипотеки без подтверждения дохода. Например, Альфа-банк, Газпромбанк и др.

Например, Альфа-банк, Газпромбанк и др.

Важно! В этом случае банки чаще всего выдают меньшую сумму кредита, чем при рефинансировании с подтверждением дохода.

Рекомендую обратиться за бесплатной консультацией по т. 89298290183.

Если ответ был полезен, буду благодарна за лайк.

Уютный Telegram-канал об ипотеке и не толькоПерейти на t.me/katyabroker1Банки.руСамый большой финансовый маркетплейс в России · 26 авг 2021 · banki.ru

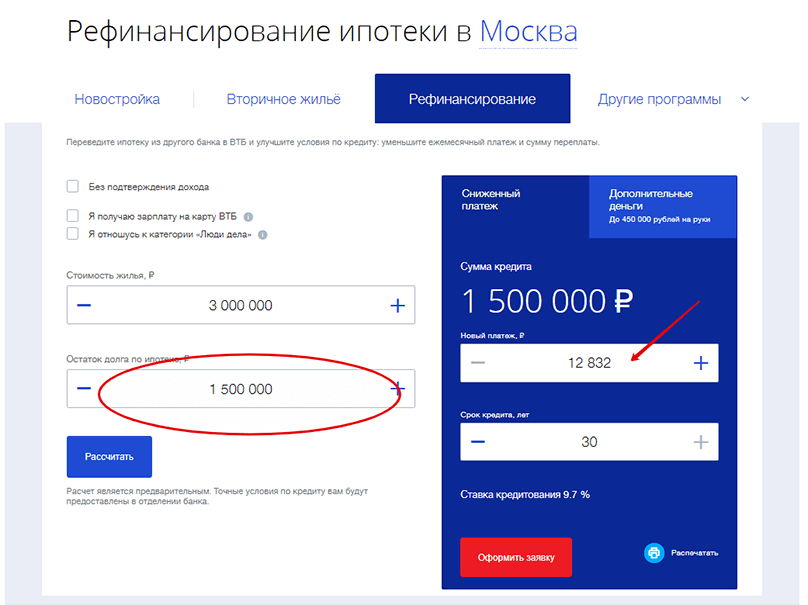

ОтвечаетИнна СолдатенковаДобрый день! На текущий момент рефинансировать ипотеку по двум ипотекам можно во многих банках. Но будьте готовы к тому, что ставка будет выше по сравнению с базовыми условиями, и отношение вашего кредита к стоимости задолженности не должно превышать 50-65%. Например, такая возможность есть в банках, работающих по стандартам ДОМ.РФ.

Банки.ру — ваш помощник при выборе финансовых продуктов!Перейти на banki.ruШкола безопасных инвестиций Fin-ra

Школа безопасных инвестиций FIN-RA.

Марина Молчанова

+7 (495) 727-14-45 Атриум Финанс www.atriumfin.com Деньги за 1 день. Перезалог квартиры/ре… · 1 авг 2021

Добрый день. Отвечает ведущий эксперт в области рефинансирования ипотеки компании Атриум Финанс. Помогаем рефинансировать любой ипотечный кредит с просрочками и без справок с работы.

Самое важное при рефинансировании ипотечного кредита от одного банка на другой это два момента; снижение процентой ставки и увеличение суммы, если заемщик хочет получить дополнительные.

Как скоро я смогу рефинансировать свой дом?

В этой статье:

- Когда я могу рефинансировать свой дом?

- Когда выгодно быстро рефинансировать?

- Стоит ли рефинансирование?

- Как рефинансирование влияет на ваш кредитный рейтинг

Несмотря на то, что в некоторых случаях ипотечные кредиты могут быть рефинансированы немедленно, обычно вам необходимо подождать не менее шести месяцев, прежде чем обращаться за рефинансированием вашего дома с выплатой наличных средств, а для рефинансирования некоторых ипотечных кредитов требуется ждать до двух лет. Сроки зависят от характера вашей первоначальной ипотеки и типа рефинансирования, которое вы ищете.

Помимо этих временных ограничений, есть и другие практические вопросы, которые следует рассмотреть, прежде чем принимать решение о том, имеет ли для вас смысл рефинансирование — процесс получения нового ипотечного кредита взамен существующего.

Когда я могу рефинансировать свой дом?

Некоторые обычные ипотечные кредиты допускают немедленное рефинансирование, но есть особые случаи, требующие задержки перед тем, как вы сможете начать процесс:

Рефинансирование с выплатой наличных

Разрешено по крайней мере через шесть месяцев после закрытия вашей первоначальной ипотеки. Рефинансирование наличными сочетает новую ипотеку с кредитом наличными, обеспеченным вашим собственным капиталом, который можно использовать для проектов по благоустройству дома или для любых других целей по вашему выбору.

Рефинансирование наличными сочетает новую ипотеку с кредитом наличными, обеспеченным вашим собственным капиталом, который можно использовать для проектов по благоустройству дома или для любых других целей по вашему выбору.

Модифицированный кредит

Разрешено от 12 до 24 месяцев с момента закрытия. Если ваш кредитор согласился на изменение ипотечного кредита, которое уменьшило сумму ежемесячного платежа или продлило срок погашения, соглашение об изменении обычно требует от вас подождать от 12 до 24 месяцев с даты изменения, прежде чем обращаться за рефинансированием. Вы можете запросить модификацию ипотеки в случае финансовых трудностей, и многие кредиторы предоставили их заемщикам, которые испытали сокращение доходов во время COVID-19.пандемия.

FHA Streamline Refinance

Разрешено минимум через 210 дней после закрытия. Если у вас есть ипотечный кредит, обеспеченный Федеральной жилищной администрацией, обычно называемый кредитом FHA, со своевременными платежами на сумму не менее шести месяцев, вы можете подать заявку на упрощенное рефинансирование от одобренного FHA кредитора в шестимесячную годовщину вашего первого платежа или через семь месяцев (210 дней) после закрытия первоначального кредита. Упрощенные кредиты рефинансирования FHA облагаются сборами и затратами на закрытие, сравнимыми с теми, которые взимаются по кредитам FHA, но имеют менее строгие требования в отношении подтверждения дохода и другой финансовой документации.

Упрощенные кредиты рефинансирования FHA облагаются сборами и затратами на закрытие, сравнимыми с теми, которые взимаются по кредитам FHA, но имеют менее строгие требования в отношении подтверждения дохода и другой финансовой документации.

Когда выгодно быстро рефинансировать?

Рефинансирование вскоре после получения вашей первоначальной ипотеки может служить одной из нескольких целей:

- Для снижения ваших ежемесячных платежей: Новый кредит с более длительным сроком погашения может уменьшить сумму вашего ежемесячного платежа (тактика, которая обычно означает увеличение общей суммы, которую вы будете платить в течение срока действия кредита).

- Чтобы избавиться от ипотечного страхования: Для обычных ипотечных кредитов обычно требуется частное ипотечное страхование (PMI), если вы вносите менее 20% суммы кредита при закрытии, а для некоторых государственных кредитов требуется ежемесячная страховая премия по ипотечному кредиту (MIP), если вы не вносите первоначальный взнос не менее 10%.

Если рыночная стоимость вашего дома быстро выросла или вы получили средства, чтобы внести больше средств на новый ипотечный кредит, рефинансирование без бремени ипотечного страхования может сэкономить вам деньги.

Если рыночная стоимость вашего дома быстро выросла или вы получили средства, чтобы внести больше средств на новый ипотечный кредит, рефинансирование без бремени ипотечного страхования может сэкономить вам деньги. - Чтобы изменить процентную ставку: Замена текущего ипотечного кредита на ипотечный кредит с более низкой процентной ставкой может уменьшить общую сумму, которую вы будете платить в течение срока действия кредита. Точно так же замена кредита с плавающей процентной ставкой с платежами, которые могут меняться ежегодно, на кредит с более предсказуемой фиксированной процентной ставкой может сэкономить вам деньги и упростить составление бюджета и другое финансовое планирование.

- Чтобы получить наличные: Ссуда наличными, которая сочетает новую ипотеку с ссудой, обеспеченной вашим собственным капиталом, может быть использована для проектов по благоустройству дома или для любых других целей по вашему выбору. Обратите внимание, что ваш собственный капитал обычно должен превышать 20%, чтобы вы могли претендовать на рефинансирование наличными, поэтому, если вы не внесли изрядный первоначальный взнос по первоначальной ипотеке или рыночная стоимость вашего дома не увеличилась резко (и быстро), у вас может не хватить капитала для кредита наличными уже через шесть месяцев.

- Чтобы добавить или удалить поручителя: Если вы подали заявку на первоначальную ипотеку совместно с другим лицом (например, с супругом) и хотите, чтобы другая сторона была исключена из кредита (например, в случае развода), вы должны обратиться за рефинансированием на свое имя или подать заявку совместно с другим лицом. И наоборот, если вы получили ипотечный кредит на основе собственного кредита и дохода и хотите повторно подать заявку с совместным подписантом, рефинансирование позволит вам это сделать.

Стоит ли рефинансирование?

Рефинансирование ипотечного кредита при правильных обстоятельствах может сэкономить вам деньги, но для улучшения условий кредита вскоре после получения вашего первоначального ипотечного кредита обычно требуется сочетание нескольких факторов, которые будут работать в вашу пользу:

- Существующие процентные ставки снизились. Значительное падение рыночных ставок может означать, что новые кредиты будут значительно более доступными, чем те, которые вы предоставляете по текущему ипотечному кредиту.

Это не так в текущих рыночных условиях, когда Федеральная резервная система повысила ставки по институциональным кредитам для борьбы с инфляцией, и в ближайшие месяцы ожидается дополнительное повышение.

Это не так в текущих рыночных условиях, когда Федеральная резервная система повысила ставки по институциональным кредитам для борьбы с инфляцией, и в ближайшие месяцы ожидается дополнительное повышение. - Ваша кредитная история значительно улучшилась. Если крупная отрицательная запись, такая как банкротство или лишение права выкупа, «выпала» из ваших кредитных отчетов (что обычно происходит через семь лет) или если вы выплатили значительную сумму возобновляемого долга, что привело к значительному улучшению кредитного рейтинга, вы можете претендовать на новый кредит с более низкой процентной ставкой.

- У вас есть созаемщик с хорошей кредитной историей. Если вы добавите еще одного заемщика (например, супруга) в свою новую заявку на ипотеку, добавление их дохода и кредита в заявку может дать вам право на более низкую процентную ставку, если у них хорошая кредитная история.

- Вы можете увеличить первоначальный взнос по новому кредиту.

Если вы недавно продали актив, получили наследство или иным образом получили доступ к наличным деньгам, которые вы можете использовать, чтобы внести значительно больше, чем вы сделали по первоначальной ипотеке, вы можете получить новый кредит с более низкой процентной ставкой и более низкими затратами на закрытие.

Если вы недавно продали актив, получили наследство или иным образом получили доступ к наличным деньгам, которые вы можете использовать, чтобы внести значительно больше, чем вы сделали по первоначальной ипотеке, вы можете получить новый кредит с более низкой процентной ставкой и более низкими затратами на закрытие.

Существуют также потенциальные недостатки рефинансирования ипотечного кредита, особенно если прошло мало времени с тех пор, как вы получили свой текущий ипотечный кредит. К ним относятся:

- Затраты на закрытие: Кредит на рефинансирование, как и любая другая ипотека, обычно включает затраты на закрытие в размере от 2% до 5% от суммы кредита. При ипотеке в размере 300 000 долларов это составляет от 6 000 до 15 000 долларов, которые вы должны либо заплатить авансом, либо профинансировать в течение срока действия кредита — по той же процентной ставке, которая применяется к самому дому.

- Другие компромиссы по затратам: Если вашей целью рефинансирования ипотеки является снижение затрат, позаботьтесь о том, чтобы вы не обменивали одни расходы на другие.

Например, если вы рефинансируете ссуду, поддерживаемую государством, чтобы избежать страховой премии по ипотечному кредиту, позаботьтесь о том, чтобы для вашего нового кредита не требовалось ипотечное страхование.

Например, если вы рефинансируете ссуду, поддерживаемую государством, чтобы избежать страховой премии по ипотечному кредиту, позаботьтесь о том, чтобы для вашего нового кредита не требовалось ипотечное страхование. - Штрафы за досрочное погашение: Некоторые ипотечные договоры требуют, чтобы вы произвели существенный единовременный платеж, если вы рефинансируете свой кредит или продаете свой дом в течение первых трех-пяти лет срока погашения. Если они относятся к вашей текущей ипотеке, обязательно учитывайте их.

Как рефинансирование влияет на ваш кредитный рейтинг

Рефинансирование ипотечного кредита влияет на ваш кредитный рейтинг, и если вы сделаете это вскоре после получения первого ипотечного кредита, это может усилить его влияние:

- Подача заявки на рефинансирование ипотечного кредита вызывает проверку кредитоспособности, известную как жесткий запрос, что может привести к небольшому снижению ваших баллов. Вы можете увидеть еще одно небольшое снижение баллов после того, как примете кредит.

- Рефинансирование вскоре после получения ипотечного кредита может привести к комплексному снижению кредитного рейтинга. Ваши кредитные баллы обычно восстанавливаются после падения, вызванного вашей первоначальной заявкой на ипотеку, в течение нескольких месяцев, но если вы ищете другую ипотеку в течение этого периода времени, ваши баллы могут не успеть полностью восстановиться, и новый процесс подачи заявки, вероятно, еще больше ухудшит их.

Снижение кредитного рейтинга, связанное с новым кредитом, обычно составляет всего несколько баллов, но, в зависимости от вашего начального балла, они могут привести к тому, что кредиторы отнесутся к вашему второму заявлению менее благосклонно, чем к первому, и в результате предложат менее выгодные условия кредита.

The Bottom Line

Рефинансирование вскоре после получения ипотечного кредита может сэкономить вам деньги, но важно учитывать расходы, связанные с новым кредитом, а также его потенциальную экономию, прежде чем двигаться вперед.

Влияние вашего кредитного рейтинга на рефинансирование означает, что вы должны подходить к процессу так же, как при подаче заявки на первоначальную ипотеку. Проверяйте свой кредитный рейтинг до и во время процесса, чтобы знать, где вы находитесь, и, если это уместно, подумайте о том, чтобы потратить несколько месяцев на формирование своего кредитного профиля, прежде чем начать процесс рефинансирования.

Refi Possible® — Freddie Mac для одной семьи

Freddie Mac Refi Possible ® предлагает больше вариантов и новых расширенных возможностей, чтобы помочь вам помочь еще большему количеству заемщиков с низким и средним доходом рассмотреть возможность рефинансирования своих текущих кредитов, чтобы сэкономить на ежемесячных платежах по ипотеке.

Refi Possible предлагает гибкие возможности, чтобы помочь заемщикам воспользоваться текущими низкими процентными ставками на рынке путем рефинансирования своих ипотечных кредитов и снижения ежемесячных платежей по ипотечным кредитам, что поможет им добиться большей стабильности жилья и увеличить благосостояние поколений.

Refi Возможный доступен в Консультанте по кредитным продуктам ® и для ручного андеррайтинга по состоянию на 30 августа 2021 г.

Возможен рефи Для

- Заемщиков с низким и средним доходом, которые, возможно, не осознали преимущества рефинансирования своего текущего кредита.

- Заемщики, желающие сэкономить больше на ежемесячных выплатах основного долга и процентов.

- 1-квартирное основное жилье, промышленное жилье и все подходящие типы собственности домовладельцев.

Узнать больше

Важное примечание

В этом бюллетене сообщается об обновлениях Refi Possible

Перейти к бюллетеню 2022-7

Просмотреть все бюллетени

Важное примечание

Информация на этой странице не является частью и не заменяет требования, изложенные в Руководство продавца/сервисного центра Freddie Mac для односемейного компьютера и другие ваши документы о покупке.

Refi Возможные ипотечные функции

Расширенные права: рефинансирование стало проще, чем когда-либо, для большего числа ваших заемщиков

Благодаря нашим новым расширенным требованиям и гибким продуктам для Refi Possible вы можете помочь и еще заемщика с низким и средним доходом рефинансируют свои существующие ипотечные кредиты.

Для размещения:

- Снятие ограничения на финансирование в размере 5000 долларов США

- Общий квалифицируемый доход заемщика(ов) меньше или равен 100% AMI

- Отмена максимального 10-летнего (120-месячного) срока погашения существующих кредитов.

Требуется как минимум 12-месячная выдержка кредита

Требуется как минимум 12-месячная выдержка кредита - Отменено требование о минимальном показателе 620 баллов.

Пособия заемщика:

- Отмена минимального ежемесячного платежа по ипотечному кредиту на 50 долларов США.

- Сохранение минимального снижения процентной ставки на 50 базисных пунктов

Для получения дополнительной информации:

Обратитесь к представителю Freddie Mac или в контактный центр службы поддержки (800-FREDDIE).

Развивайте бизнес-книгу

От ценного обучения и сетевых мероприятий до передовых инструментов и приложений, которые помогут вам работать эффективнее; У Freddie Mac есть ресурсы, необходимые для выхода на новые рынки и увеличения доходов.

- Расширьте свои рыночные возможности : Предложите заемщикам на самых разных этапах жизни с низкими и средними доходами, которые хотят увеличить свои ежемесячные сбережения.

- Расширение вашего бизнеса за счет удовлетворения большего разнообразия потребностей клиентов : Предложите расширенные возможности для удовлетворения потребностей заемщиков в различных ситуациях, предоставляя им практические решения для сохранения их домовладения и создания благосостояния поколений.

- Польза от уверенности : Выберите квалификацию через Loan Product Advisor для большей уверенности в кредитах, которые вы продаете Freddie Mac.

Служить доверенным советником

- Улучшать возможности расходов : Предлагать более низкие ежемесячные платежи по ипотечным кредитам и повышать покупательную способность по другим расходам

- Устойчивое домовладение : Осуществите мечту о домовладении с доступом к кредиту, обеспечив низкие процентные ставки и квалификацию с расширенными возможностями гибкости.

- Справедливое жилье : Преодоление общих проблем заемщиков и предоставление возможности домовладельцам во всех сообществах создавать благосостояние поколений.

Freddie Mac Refi План возможной готовности

Этот онлайн-ресурс включает способы оценки готовности партнеров по программному обеспечению, доступ к образовательным ресурсам, инструменты проверки приемлемости и советы по проведению маркетинговой работы.

Узнать больше

Freddie Mac Refi Возможный партнер Playbook

Этот информационный маркетинговый ресурс содержит обзор Freddie Mac Refi Possible, его требования и ссылки на ресурсы для вашего обучения и обмена с вашими заемщиками.

Узнать больше

Refi Возможный информационный бюллетень

Рефи Возможное предложение рефинансирования — это решение, помогающее заемщикам с низким доходом получать ежемесячные сбережения по ипотечным кредитам и обеспечивающие стабильность жилья.

Подробнее

Refi Возможный FAQ

Часто задаваемые вопросы о Refi Possible и его требованиях.

Узнать больше

Рефи Возможное и Домашнее Возможное Сравнение рефинансирования

Выделяет особенности продукта для ипотеки Freddie Mac Refi Possible® и ипотеки Freddie Mac Home Possible® в параллельном сравнении.

Узнать больше

Refi Возможный пресс-релиз

Заявление Freddie Mac об объявлении FHFA нового варианта рефинансирования для помощи заемщикам с низким доходом.

Узнать больше

Инструмент поиска кредита Freddie Mac

Чтобы понять варианты получения помощи по ипотечному кредиту, важно, чтобы вы знали, кому принадлежит ваш кредит.

Узнать больше

Refi Возможный

® Инструмент определения права на доход и имущество Фредди Мак Рефи Возможные ограничения дохода по ипотечным кредитам помогают заемщикам с низким доходом реализовать свои мечты о собственном жилье. Этот инструмент помогает определить доход заемщика и право собственности на Refi Possible.

Этот инструмент помогает определить доход заемщика и право собственности на Refi Possible.

Узнать больше

Руководство продавца/специалиста по обслуживанию

Все, что вам нужно знать для работы с нами, содержится в Руководстве для продавцов и сервисных центров, а также в соответствующих бюллетенях и отраслевых письмах.

Узнать больше

Стать продавцом/сервисным центром

Будучи клиентом Freddie Mac, вы будете иметь доступ к широкому спектру ипотечных решений для удовлетворения разнообразных потребностей ваших заемщиков и вашего бизнеса, а также к технологическим решениям, которые помогут вам работать эффективнее. Внесение изменений в отслеживание поведения блока.

Узнать больше

Обучение и мероприятия

Найдите возможности для обучения, инструменты для самостоятельного обучения и ресурсы для создания предложения Refi Possible по рефинансированию.

Если рыночная стоимость вашего дома быстро выросла или вы получили средства, чтобы внести больше средств на новый ипотечный кредит, рефинансирование без бремени ипотечного страхования может сэкономить вам деньги.

Если рыночная стоимость вашего дома быстро выросла или вы получили средства, чтобы внести больше средств на новый ипотечный кредит, рефинансирование без бремени ипотечного страхования может сэкономить вам деньги.

Это не так в текущих рыночных условиях, когда Федеральная резервная система повысила ставки по институциональным кредитам для борьбы с инфляцией, и в ближайшие месяцы ожидается дополнительное повышение.

Это не так в текущих рыночных условиях, когда Федеральная резервная система повысила ставки по институциональным кредитам для борьбы с инфляцией, и в ближайшие месяцы ожидается дополнительное повышение. Если вы недавно продали актив, получили наследство или иным образом получили доступ к наличным деньгам, которые вы можете использовать, чтобы внести значительно больше, чем вы сделали по первоначальной ипотеке, вы можете получить новый кредит с более низкой процентной ставкой и более низкими затратами на закрытие.

Если вы недавно продали актив, получили наследство или иным образом получили доступ к наличным деньгам, которые вы можете использовать, чтобы внести значительно больше, чем вы сделали по первоначальной ипотеке, вы можете получить новый кредит с более низкой процентной ставкой и более низкими затратами на закрытие. Например, если вы рефинансируете ссуду, поддерживаемую государством, чтобы избежать страховой премии по ипотечному кредиту, позаботьтесь о том, чтобы для вашего нового кредита не требовалось ипотечное страхование.

Например, если вы рефинансируете ссуду, поддерживаемую государством, чтобы избежать страховой премии по ипотечному кредиту, позаботьтесь о том, чтобы для вашего нового кредита не требовалось ипотечное страхование.

Требуется как минимум 12-месячная выдержка кредита

Требуется как минимум 12-месячная выдержка кредита