Как посчитать маржу и наценку в Excel

Понятие наценки и маржи (в народе еще говорят «зазор») схожи между собой. Их легко спутать. Поэтому сначала четко определимся с разницей между этими двумя важными финансовыми показателями.

Наценку мы используем для формирования цен, а маржу для вычисления чистой прибыли из общего дохода. В абсолютных показателях наценка и маржа всегда одинаковы, а в относительных (процентных) показателях всегда разные.

Формулы расчета маржи и наценки в Excel

Простой пример для вычисления маржи и наценки. Для реализации данной задачи нам нужно только два финансовых показателя: цена и себестоимость. Мы знаем цену и себестоимость товара, а нам нужно вычислить наценку и маржу.

Формула расчета маржи в Excel

Создайте табличку в Excel, так как показано на рисунке:

В ячейке под словом маржа D2 вводим следующею формулу:

В результате получаем показатель объема маржи, у нас он составил: 33,3%.

Формула расчета наценки в Excel

Переходим курсором на ячейку B2, где должен отобразиться результат вычислений и вводим в нее формулу:

В результате получаем следующий показатель доли наценки: 50% (легко проверить 80+50%=120).

Разница между маржей и наценкой на примере

Оба эти финансовые показатели состоят из прибыли и расходов. Чем же отличается наценка и маржа? А отличия их весьма существенны!

Эти два финансовых показателя отличаются способом вычисления и результатами в процентном выражении.

Наценка позволяет предприятиям покрыть расходы и получить прибыль. Без нее торговля и производство пошли б в минус. А маржа — это уже результат после наценки. Для наглядного примера определим все эти понятия формулами:

- Цена товара = Себестоимость + Наценка.

- Маржа — является разницей цены и себестоимости.

- Маржа — это доля прибыли которую содержит цена, поэтому маржа не может быть 100% и более, так как любая цена содержит в себе еще долю себестоимости.

Наценка – это часть цены которую мы прибавили к себестоимости.

Маржа – это часть цены, которая остается после вычета себестоимости.

Для наглядности переведем выше сказанное в формулы:

- N=(Ct-S)/S*100;

- M=(Ct-S)/Ct*100.

Описание показателей:

- N – показатель наценки;

- M – показатель маржи;

- Ct – цена товара;

- S – себестоимость.

Если вычислять эти два показателя числами то: Наценка=Маржа.

А если в процентном соотношении то: Наценка > Маржа.

Обратите внимание, наценка может быть и 20 000%, а уровень маржи никогда не сможет превысить 99,9%. Иначе себестоимость составит = 0р.

Все относительные (в процентах) финансовые показатели позволяют отображать их динамические изменения. Таким образом, отслеживаются изменения показателей в конкретных периодах времени.

Они пропорциональны: чем больше наценка, тем больше маржа и прибыль.

Это дает нам возможность вычислить значения одного показателя, если у нас имеются значения второго. Например, спрогнозировать реальную прибыль (маржу) позволяют показатели наценки. И наоборот. Если цель выйти на определенную прибыль, нужно вычислить, какую устанавливать наценку, которая приведет к желаемому результату.

Пред практикой подытожим:

- для маржи нам нужны показатели суммы продаж и наценки;

- для наценки нам нужна сумма продаж и маржа.

Как посчитать маржу в процентах если знаем наценку?

Для наглядности приведем практический пример. После сбора отчетных данных фирма получила следующие показатели:

- Объем продаж = 1000

- Наценка = 60%

- На основе полученных данных вычисляем себестоимость (1000 — х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Вычисляем маржу:

- 1000 — 625 = 375

- 375 / 1000 * 100 = 37,5%

Из этого примера следует алгоритм формулы вычисления маржи для Excel:

Как посчитать наценку в процентах если знаем маржу?

Отчеты о продажах за предыдущий период принесли следующие показатели:

- Объем продаж = 1000

- Маржа = 37,5%

- На основе полученных данных вычисляем себестоимость (1000 — х) / 1000 = 37,5%

Отсюда х = 625

Вычисляем наценку:

- 1000 — 625 = 375

- 375 / 625 * 100 = 60%

Пример алгоритма формулы вычисления наценки для Excel:

Скачать пример расчета в Excel

Примечание. Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

exceltable.com

Наварить и развиваться: как отличить наценку от маржи

Я решила создать интернет-магазин и пошла на форум изучать ценовую политику конкурентов. Наткнулась на опрос:

Форумчане голосовали, делились опытом и спорили: можно ли выжить с маржой 20-30% на косметику и 80% на ювелирку. Кто-то пожаловался, что продает вип-розетки через интернет-магазин с наценкой 25%, а его друг на Петроградке торгует такими же с наценкой 500% — 700%. Это работает, потому что он предлагает знакомым дизайнерам откат 20%. Тут пришел Артем и сказал, что маржа и наценка отличаются друг от друга, как яблоко от вишни. А опрос бессмысленный, потому что маржа не бывает больше 100%. Давайте разберемся, прав ли Артем.

Что такое наценка

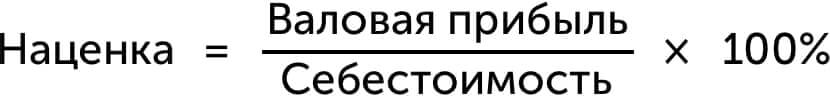

Наценка — это отношение валовой прибыли к себестоимости. Она помогает понять, сколько мы «наварили».

Предположим, мы торгуем мячами. Мы платим за каждый мяч 75 ₽ производителю и 25 ₽ транспортной компании за доставку: 100 ₽ — это себестоимость. Если мы продали мяч за 130 ₽, то получили 30 ₽ валовой прибыли. Валовая прибыль важна для бухгалтерии, но не показывает, сколько мы заработали: 30 ₽ это много или мало?

Чтобы понять выгоду, делим валовую прибыль на себестоимость — получаем наценку 30%.

Из всех этих показателей только наценка имеет смысл для бизнеса.

Мы продали мяч с наценкой 30%.

Конкурент — с наценкой 20% (40 ₽ разделить на 200 ₽). Мы «наварили» 30%, конкурент — 20%.

Неважно, сколько в рублях заработали мы, сколько — конкурент. Очевидно, мы продали мяч выгоднее

| Что знаем | Что понимаем |

|---|---|

| Мы продали мяч и заработали 30 ₽. Конкурент заработал 40 ₽ | Ничего. Непонятно, много или мало мы заработали. Кажется, конкурент заработал больше |

| Мы купили мяч за 100 ₽ и продали за 130 ₽. Конкурент — купил за 200 ₽ и продал за 240 ₽ | Мы «наварили» 30 ₽ на 100 ₽, конкурент — 40 ₽ на 200 ₽. Разница в 10 ₽, а расходы у нас в два раза меньше. Кажется, мы продали мяч выгоднее |

Наценка показывает выгоду от продажи товара и помогает сравнить себя с конкурентами без привязки к деньгам.

Что такое маржа

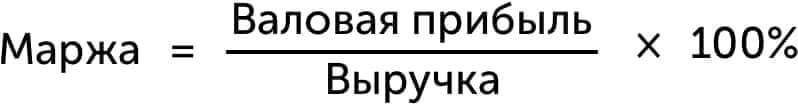

Маржа — отношение валовой прибыли к выручке. Она помогает понять, какую часть выручки мы кладем себе в карман.

Мы продаем мячи по 130 ₽ и получаем валовую прибыль 30 ₽. От продажи мы выручили 13000 ₽ — столько лежит в кассе. Но как узнать валовую прибыль? Сколько мы заработали? Чтобы это понять, рассчитаем, сколько валовой прибыли получаем с каждого рубля от продажи мяча. Это и есть маржа.

Маржа 23% означает, что с каждого 1 ₽ от продажи мы кладем себе в карман 23 копейки.

Рассчитаем, сколько мы получили валовой прибыли при выручке 13000 ₽.

Наша валовая прибыль составила 3000 ₽ — столько положим себе в карман.

Маржа показывает, какую часть выручки от продажи товара мы кладем себе в карман. Она помогает управлять бизнесом — регулировать цены, объемы продаж, ассортимент товаров — и получать желаемый доход.

Максимальный размер наценки и маржи

Наценка может быть любой. Мы купили мяч за 100 ₽ и продали за 500 ₽ — наценка равна 400%. Размер наценки может ограничить только законодательство и здравый смысл.

Размер маржи ограничен. Мы нашли мяч на улице и продали его за 500 ₽. Раз он достался нам бесплатно, его себестоимость равна нулю. Поэтому 500 ₽ — наша валовая прибыль, а маржа равна 100%. Мы не заработаем больше, чем выручили за товар — маржа не бывает больше 100%.

Артем оказался прав:

— маржа и наценка — разные вещи;

— наценка может быть любой, а маржа — не больше 100%.

Как наценка участвует в ценообразовании

Представим, что помимо мячей мы торгуем десятками других товаров с разной себестоимостью и ценой. Без наценки мы не поймем, сколько на чем зарабатываем и какой товар продавать выгоднее.

Мы не знаем наценку. Кажется, больше всего мы зарабатываем на боксерских перчатках, меньше всего — на скакалках и бадминтоне.

| Товар | Себестоимость | Цена | Валовая прибыль | |

|---|---|---|---|---|

| мяч | 100 ₽ | 130 ₽ | 30 ₽ | |

| скакалка | 30 ₽ | 50 ₽ | 20 ₽ | |

| бадминтон | 120 ₽ | 140 ₽ | 20 ₽ | |

| боксерские перчатки | 60 ₽ | 100 ₽ | 40 ₽ | |

| ласты | 70 ₽ | 100 ₽ | 30 ₽ |

Посчитаем наценку. Оказывается, мы больше зарабатываем на боксерских перчатках и скакалках. У этих товаров одинаковая наценка, хотя валовая прибыль от продажи пары боксерских перчаток вдвое больше. С наименьшей выгодой мы продаем бадминтон. Хотя от его продажи мы получаем такую же валовую прибыль, как от продажи скакалки. Без наценки мы не разберемся, чем торговать выгоднее.

| Товар | Себестоимость | Цена | Валовая прибыль | |

|---|---|---|---|---|

| мяч | 100 ₽ | 130 ₽ | 30 ₽ | 30% |

| скакалка | 30 ₽ | 50 ₽ | 20 ₽ | 67% |

| бадминтон | 120 ₽ | 140 ₽ | 20 ₽ | 17% |

| боксерские перчатки | 60 ₽ | 100 ₽ | 40 ₽ | 67% |

| ласты | 70 ₽ | 100 ₽ | 30 ₽ | 43% |

Не зная наценку, мы не понимаем выгоду от продажи товара, а значит, можем продешевить.

Несколько месяцев подряд мы продаем мячи по 130 ₽. Значит ли это, что мы зарабатываем одинаково? Нет, если себестоимость мячей изменилась.

| Месяц | Себестоимость | Цена | Валовая прибыль | Наценка |

|---|---|---|---|---|

| январь | 100 ₽ | 130 ₽ | 30 ₽ | 30% |

| февраль | 110 ₽ | 130 ₽ | 20 ₽ | 18% |

Узнаем, сколько нам надо «наварить» в феврале, чтобы продать мяч с выгодой, как в январе. Зная новую себестоимость и нужную наценку, определяем валовую прибыль.

Прибавим к себестоимости нужную валовую прибыль и установим цену 143 ₽. Теперь мы не продешевим — продадим товар с такой же выгодой, как в январе. Так наценка формирует цену.

| Месяц | Себестоимость | Цена | Валовая прибыль | Наценка |

|---|---|---|---|---|

| январь | 100 ₽ | 130 ₽ | 30 ₽ | 30% |

| февраль | 110 ₽ | 143 ₽ | 33 ₽ | 30% |

Наценка — инструмент ценообразования. Она позволяет сравнить разные периоды и товары, узнать, как работают конкуренты, и скорректировать свои цены.

Как маржа помогает бизнесу развиваться

Предположим, мы потратили на покупку мячей 10 000 ₽ и выручили от их продажи 13 000 ₽. Валовая прибыль — 3 000 ₽. Из них 2 000 ₽ пошли на операционные расходы: аренду помещения, оплату электроэнергии и зарплату продавцам. После этого у нас осталась чистая прибыль 1 000 ₽.

Рассчитаем маржу.

Узнаем, какую часть выручки «съели» операционные расходы.

Определим, какая часть выручки осталась в виде чистой прибыли.

Мы положили в карман 23% выручки от продажи мячей. Но часть этих денег мы потратили на аренду помещения, электроэнергию и зарплату — операционные расходы «съели» 15% нашей выручки. Оставшейся чистой прибылью мы можем распоряжаться на свое усмотрение — это 8% выручки.

Маржа показывает, как мы ведем бизнес.

| Часть валовой прибыли | |||

| Бизнес | Маржа | Операционные затраты | Прибыль / убыток |

| В плюсах — маржа больше операционных затрат | 23% | 15% | 8% |

| На нуле — маржа равна операционным затратам | 23% | 23% | 0% |

| В минусах — маржа меньше операционных затрат | 23% | 25% | −2% |

Зная размер операционных затрат, мы знаем, какой должна быть минимальная маржа, чтобы не разориться. Так мы можем регулировать цены, объемы продаж и влиять на размер прибыли. Если арендодатель повысит арендную плату и уровень операционных затрат сравнится с маржей, мы перестанем получать прибыль. Тогда придется что-то решать. Вариантов много:

— повысить цену продажи мяча — увеличить наценку;

— договориться о снижении закупочной цены, чтобы уменьшить себестоимость;

— найти другого поставщика, который продает дешевле;

— найти другое помещение с меньшей арендной платой;

— сэкономить на чем-то, чтобы уменьшить операционные расходы;

— увеличить объемы продаж, чтобы перекрыть операционные расходы;

— прекратить продажу мячей и начать продавать боксерские перчатки, потому что у них высокая маржа.

Что мы выберем, зависит от ситуации. Главное — вовремя увидеть выгоду и воспользоваться ей или предотвратить назревающую беду, если что-то пошло не так. Маржа поможет разобраться.

Маржа — инструмент оценки эффективности продаж и принятия управленческих решений.

Подведем итоги

Наценка показывает, сколько мы «наварили» на себестоимости товара и помогает не продешевить, если поставщик повысил цены. Наценка может быть любой.

Маржа говорит, сколько мы положим в карман с каждого вырученного рубля и помогает решить, как развивать бизнес — снизить операционные расходы, повысить цену, сменить поставщика или начать продавать что-то новое. Маржа не может быть больше 100%.

Прежде чем обсуждать с коллегами бизнес, убедитесь, что говорите об одном и том же.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите 111 Ctrl+Enter.

zhiza.evotor.ru

это простыми словами, формула расчета

С понятием «маржа» сталкиваются очень многие люди, но часто не до конца понимают, что оно значит. Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет.

Понятие маржа

Маржа (eng. margin – разница, преимущество) – абсолютный показатель, который отображает, каким образом функционирует бизнес. Иногда еще можно встретить другое название – валовая прибыль. Ее обобщенное понятие показывает, какова разница между двумя какими-либо показателями. Например, экономическими или финансовыми.

Важно! Если вы сомневаетесь, как писать – моржа или маржа, то знайте, что с точки зрения грамматики нужно писать через букву «а».

Этим словом пользуются в разнообразных областях. Необходимо различать, что такое маржа в торговле, на биржах, в страховых компаниях и банковских учреждениях.Основные виды

Данный термин используется во многих областях деятельности человека – существует большое количество ее разновидностей. Рассмотрим самые широко используемые.

Валовая (Gross Profit Margin)

Валовая или гросс маржа – это процент от всего объема выручки, оставшейся после переменных затрат. Такими затратами могут быть закупка сырья и материалов для производства, выплата заработной платы работникам, трата средств на сбыт товаров и т. д. Она характеризует общую работу предприятия, определяет его чистую прибыль, а также используется для подсчета других величин.

Операционная (Operating profit margin)

Операционная маржа – это отношение операционной прибыли предприятия к его доходу. Она указывает на количество выручки в процентном соотношении, которая остается у компании после учета себестоимости товара, а также других сопутствующих расходов.

Важно! Высокие показатели говорят о хорошей эффективности компании. Но стоит быть на чеку, потому что этими цифрами можно манипулировать.

Чистая (Net Profit Margin)

Чистая маржа – это отношение чистой прибыли предприятия к его выручке. Она отображает, какое количество денежных единиц прибыли предприятие получает из одной денежной единицы выручки. После ее расчета становится понятно, насколько успешно компания справляется со своими расходами.

Зная чистую прибыль, можно посчитать маржинальность или норму рентабельности бизнеса – это дает возможность в процентах оценить соотношение этой прибыли к вложенному капиталу.

Нужно отметить, что на значение конечного показателя влияет направление работы предприятия. Например, фирмы, работающие в сфере розничной торговли, обычно имеют достаточно маленькие цифры, а крупные производственные предприятия обладают довольно таки высокими цифрами.

Процентная

Процентная маржа – это один из важных показателей деятельности банка, она характеризует соотношение его доходных и расходных частей. С ее помощью определяют доходность операций по ссудам и то, может ли банк покрыть свои издержки.

Данная разновидность бывает абсолютной и относительной. На ее величину могут влиять темпы инфляции, разного рода активные операции, отношение между капиталом банка и ресурсами, которые привлечены извне и т. д.

Вариационная

Вариационная маржа (ВМ)– это величина, которая обозначает возможную прибыль или убыток на торговых площадках. Также это число, по которому может увеличиваться или уменьшаться объем денежных средств, взятых под залог во время торговой сделки.

Если трейдер правильно спрогнозировал движение рынка, то данная величина будет положительной. В противоположной ситуации она будет отрицательной.

Когда сессия заканчивается, то набежавшая ВМ прибавляется к счету или наоборот – аннулируется.

Если трейдер держит свою позицию только на протяжении одной сессии, то итоги торговой сделки будут одинаковыми с ВМ.

А если трейдер держит свою позицию продолжительное время, она будет приплюсовываться ежедневно, и в конечном счете ее показатели не будут одинаковыми с итогом по сделке.

Просмотрите видео о том, что такое маржа:

Маржа и прибыль: в чем разница

Большинство людей склонны считать, что понятия «маржа» и «прибыль» идентичны, и не могут понять, в чем разница между ними. Однако пусть и незначительная, но разница все же присутствует, и важно ее понимать, особенно людям, которые пользуются этими понятиями ежедневно.

Вспомним, что маржа – это разница между выручкой фирмы и себестоимостью товаров, которые она производит. Чтобы ее рассчитать, берут во внимание только переменные затраты без учета остальных.

Прибыль – это результат финансовой деятельности фирмы по итогам какого-либо периода. То есть это те средства, которые остаются у предприятия после учета всех расходов на производство и сбыт товара.

Другими словами, маржу можно рассчитать таким образом: отнять себестоимость товара из выручки. А когда рассчитывается прибыль, помимо себестоимости товара учитывают и различные издержки, затраты на управление бизнесом, проценты, которые уплачены или получены, и другие виды расходов.

Кстати, с прибылью связаны такие слова как «бэк-маржа» (прибыль от скидок, бонусных и акционных предложений) и «фронт-маржа» (прибыль с наценки).

Чем отличается маржа от наценки

Чтобы разобраться, чем отличается маржа от наценки, нужно сначала разъяснить эти понятия. Если с первым словом уже все ясно, то со вторым не совсем.

Наценка – это разность между себестоимостью и конечной ценой товара. По идее она должна покрыть все затраты: на производство, доставку, хранение и реализацию.

Поэтому ясно, что наценка является надбавкой к себестоимости продукции, а маржа как раз не учитывает эту себестоимость во время расчета.

- Чтобы разница между маржой и наценкой была более наглядной, распишем ее на несколько пунктов:

- Разная разница. Когда считают наценку, то берут разницу между себестоимостью товара и ценой закупки, а когда рассчитывают маржу – разницу между выручкой фирмы после реализации и себестоимостью товаров.

- Максимальный объем. У наценки почти нет никаких ограничений, и она может равняться хоть 100, хоть 300 процентов, а вот маржа не может достигать таких цифр.

- Основа расчета. Когда вычисляют маржу, то за базу берут доход компании, а при расчете наценки – себестоимость.

- Соответствие. Обе величины всегда прямо пропорциональны друг другу. Единственное, что второй показатель не может превышать первый.

Маржа и наценка – довольно таки распространенные термины, используемые не только специалистами, но и простыми людьми в повседневной жизни, и теперь вы знаете в чем их основные отличия.

Формула расчета маржи

Валовая маржа отражает разницу между выручкой и общими затратами. Показатель необходим для анализа прибыли с учетом себестоимости и рассчитывается по формуле:Основные понятия:

GP (grossprofit) — валовая маржа. Отражает разницу между выручкой и общими затратами.

CM (contribution margin) — маржинальный доход (маржинальная прибыль). Разность между выручкой от реализации продукции и переменными затратами

TR (totalrevenue) – выручка. Доход, произведение цены единицы продукции и объема производства и продаж.

TC (totalcost) — общие затраты. Себестоимость, состоящая из всех статей калькуляции: материалы, электроэнергия, заработная плата, амортизация и т.д. Разделяют на два типа затрат – постоянные и переменные.

FC (fixedcost) — постоянные затраты. Затраты, которые не меняются при изменении мощности (объемов производства), например, амортизация, заработная плата директора и проч.

VC (variablecost) — переменные затраты. Затраты, которые увеличиваются/уменьшаются в связи с изменением объемов производства, например, заработок основных рабочих, сырье, материалы и проч.

GP = TR — TC

Аналогично разница между выручкой и переменными затратами будет называться Маржинальный доход и рассчитывается по формуле:

CM = TR — VC

Коэффициент валовой маржи, равный отношению валовой маржи к сумме выручки от продаж:Пользуясь лишь показателем валовой маржи (маржинального дохода), невозможно оценить общее финансовое состояние предприятия. Эти показатели, как правило, используют для расчета ряда других важных показателей: коэффициента маржинального дохода и коэффициента валовой маржи.

KВМ = GP / TR

Аналогично Коэффициент маржинального дохода равен отношению маржинального дохода к сумме выручки от продаж:

KМД = CM / TR

Его также называют нормой маржинального дохода. Для промышленных предприятий норма маржи составляет 20%, для торговых – 30%.

Процентная маржа показывает отношение общих затрат к выручке (доходу).Коэффициент валовой маржи показывает, какую прибыль мы получим, например, с одного доллара выручки. Если коэффициент валовой маржи равен 22%, это означает, что каждый доллар принесет нам 22 цента прибыли.

Эта величина важна тогда, когда необходимо принять важные решения по управлению предприятием. С ее помощью можно предсказать изменение прибыли во время ожидаемого роста или падения продаж.

GP = TC / TR

или переменных затрат к выручке:

CM = VC / TR

Маржа в различных сферах

Как мы уже упоминали, понятие «маржа» используется во многих областях, и, возможно, именно поэтому человеку со стороны бывает трудно понять, что же это такое. Посмотрим подробнее, где ее используют и какие дают определения.

В экономике

Экономисты определяют ее как разность между ценой товара и его себестоимостью. То есть это фактически и есть основное ее определение.

Важно! В Европе это понятие экономисты разъясняют как процентную ставку соотношения прибыли к продажам продукции по отпускной цене и пользуются им для того, чтобы понять эффективна ли деятельность фирмы.

Вообще при анализе результатов работы компании больше всего используют валовую разновидность, потому что именно она имеет влияние на чистую прибыль, которую используют для дальнейшего развития предприятия путем увеличения основных капиталов.

В банковской сфере

В банковской документации можно встретить такой термин как кредитная маржа. Когда заключается договор кредитования, то сумма товара по этому договору и сумма, выплачиваемая по факту заемщику, может быть различной. Такая разница и называется кредитной.

Во время оформления кредита под залог существует свое понятие, которое называется гарантийная маржа – разница между стоимостью имущества, оформляемого под залог, и размером выданных средств.

Практически все банки кредитуют и принимают депозиты. И, чтобы банк имел прибыль от этого вида деятельности, устанавливаются разные процентные ставки. Разница между величиной ставки в процентах по кредитам и депозитам называется банковской маржой.

В биржевой деятельности

На биржах пользуются вариационной разновидностью. Ее применяют чаще всего на площадках торговли фьючерсами. Из названия понятно, что она изменчива и не может иметь одно и то же значение. Она может быть положительной, если торги принесли прибыль, или отрицательной –в том случае, если торги оказались убыточными.

Таким образом, можно сделать вывод, что термин «маржа» не так уж и сложен. Теперь вы без проблем сможете рассчитать по формуле ее различные виды, маржинальную прибыль, ее коэффициент и самое главное –имеете понятие в каких сферах используется данное слово и с какой целью.

Дефолт. Каковы его последствия для экономики и жителей нашей страны?

Дефолт. Каковы его последствия для экономики и жителей нашей страны?Рассмотрим в отдельной статье.

svoedelo-kak.ru

Что такое уровень маржи на Форекс и как его рассчитать?

Абсолютно всем трейдерам важно понимать, что такое маржа на Форекс, уметь рассчитывать её уровень и осознавать, что произойдет, когда маржа будет стремительно приближаться к нулю. Увидеть маржу, а именно её уровень, несложно. Достаточно посмотреть в терминале МетаТрейдер 4 или 5 снизу, где обозначен уровень депозита.

Что такое маржа на Форекс?

Маржой называется залог, позволяющий трейдеру Форекс осуществлять торговлю большими объемами, чем его первоначальный депозит. То есть, маржа представляет собой некие кредитные средства, которые выдаёт трейдеру его брокер. При этом трейдеру вовсе не обязательно просить брокера Форекс выдать маржу, всё происходит в автоматическом режиме, как только игрок решит открыть позицию на продажу либо покупку.

Всем известно, что такое кредитное плечо в трейдинге. Маржа, как раз, очень связана с кредитным плечом. Залог со счета взымается с каждого трейдера за использование кредитного плеча. Он возвращается автоматически, когда трейдер закрывает ту или иную позицию в прибыль либо в убыток. В случае слива всего депозита, маржа остается у брокера.

Самое интересное, что чем больше кредитное плечо использует трейдер, тем меньше уровень маржи (заёмных средств). Дело в том, что брокеры таким приемом завлекают трейдеров проявлять активность на рынке. Если подумать, то любой уровень маржи на Форекс, который трейдер применяет в торговле – это не хорошо, но и не плохо.

Нюансы в трейдинге, которые нужно знать о марже на Форекс

Итак, что такое маржа на Форекс простыми словами, мы уже рассказали ранее. Теперь же рассмотрим важные нюансы, которые следует учитывать во время торговли.

Уровень маржи на Форекс зависит не только от выбранного трейдером размера кредитного плеча, но и от котировки, и объема открытого ордера. Размер маржи зависит от размера ордера. Маржа выше, если ордер Форекс большой и наоборот. Кроме того, на уровень маржи влияет сама котировка (валютная пара). Если на первом месте стоит валюта, курс которой выше американского доллара, то размер маржи будет большой. Если меньше, то уровень маржи будет ниже.

Повторимся, как только трейдер решит открыть сделку, определенный уровень маржи на Форекс сразу же спишется с его торгового счета. Причем эти средства не пойдут в расчет открытой позиции.

Рассмотрим пример: пусть у трейдера на счету имеется 1 тыс. долларов США. Он открыл ордер в любую из сторон (покупка или продажа) уровень маржи на Форекс составил 100 долл. США. Предположим, ход цены на каждый пункт равняется одному доллару США. В положительную сторону +$1, а в отрицательную -$1 соответственно.

Выходит, что если цена идет в ожидаемую трейдером сторону, то маржа не повлияет на его доход, однако, если цена пойдет в противоположную сторону, нужно готовиться к потерям по депозиту.

Чтобы лишиться всего депозита, достаточно, чтобы цена отошла от точки входа на 900 пунктов против прогноза трейдера. Почему на 900, а не на 1000, спросите Вы? Всё просто. Ведь 100$ уже ушло на маржу брокеру. Надеемся, теперь Вам понятно, как производится расчет маржи на Форекс. Достаточно трудно потерять весь депозит целиком. Профессиональные трейдеры не допускают слива даже половины своих депозитов. Поэтому они всегда уверены, что маржа вернется им на счет.

Почему нельзя открывать сделку на весь размер депозита?

Не стоит рисковать всем депозитом ради одной позиции, так как весь баланс трейдера перейдет брокеру в качестве маржи. И, если только цена двинется на 1 пункт в противоположную сторону, депозит будет слит. Поэтому не стоит сливать свой депозит заранее.

Проведем несложный математический подсчет: есть депозит в размере 1 тыс. долл. США, трейдер выбрал кредитное плечо 1: 100. Давайте подсчитаем размер максимальной суммы, с которой можно открыть позицию 1000*100=$100 000, или же 1 лот. Если открыть ордер объемом 1 лот Форекс, 100%, что Вы оставите маржу брокеру, а депозит сольете. Причем произойдет это гораздо быстрее, чем можно представить. Правила мани-менеджмента были придуманы именно из-за маржи. Если учитывать эти правила, то открыть ордер с вышеупомянутым депозитом допускается 0,5 лотов.

Как рассчитать маржу на Форекс?

Не знаете, как рассчитать маржу на Форекс? Это не сложно! Когда позиция открыта, маржа находиться справа от “свободных средств”.

Рисунок 1. Маржа в торговом терминале.

Мы разобрались, где она отображается, но основной вопрос, как её рассчитать, находиться открытым. Прежде чем, разъяснять её расчёт, нужно знать, что такое свободная маржа на Форекс и чем она отличается от маржи.

Существует правило, которое позволяет узнать размер торгового лота перед тем, как открыть ордер. Залоговые средства (наша маржа), автоматически удерживаются со счета на время, пока открыта позиция. В данном случае это 107.89. Баланс – это свободные средства, которые в настоящий момент могут участвовать в торговле. Значение постоянно меняется, в зависимости от того, в прибыль или убыток идет сделка.

Свободная маржа на Форекс это и есть торговый баланс трейдера. Если все позиции суммарно показывают прибыль, то свободная маржа будет показывать числа, превышающие баланс. Если открытые ордера находятся в убытке, значит, меньше. Торговый депозит в терминале состоит из баланса и маржи. Как видно на скриншоте выше, узнать размер маржи не составляет проблем, нужно взглянуть в подвал торгового терминала и всё сразу станет ясным. Но как узнать это значение заранее, до открытия ордера.

Рисунок 2. Формула расчета маржи до открытия ордера.

Произведем несложный математический расчет. Мы хотим открыть ордер по валютной паре евро/американский доллар по текущему курсу 1.0789. Открывать позицию будем объемом 0,5 лота. Кредитное плечо, пусть будет 1:100. Итак, нам нужно: 0,5 (лота) х 100 000 (объем 1 лота)= 50 000 евро. Далее 50 тыс. евро следует умножить на курс к американскому доллару (1.0789) = 53 945 долл. США. Конвертировать следует в ту валюту, в которой открыт торговый счет. Затем необходимо $53 945 разделить на кредитное плечо (100). Итак, $53 945/100=$539,45. Мы получили маржу, которая в качестве залога будет списана с нашего счета.

Как видите, просчитать уровень маржи на Форекс, просто. Нужно только смотреть внимательно на курс базовой валюты.

Наверняка Вам, как трейдеру интересно, на каких активах самая низкая маржа на Форекс? Ответ: на драгоценных металлах (золоте и серебре). Эти активы торгуются на рынке Форекс в качестве спотовых контрактов и их объемы не имеют привязки к торгам фьючерсными контрактами.

Применение маржи в трейдинге

Итак, мы подошли к самому интересному разделу, как применять маржу в трейдинге. Но для этого сначала необходимо определить уровень маржи в процентах на Форекс. Для чего это нам нужно? Чтобы знать, не вышли ли мы за рамки правил мани менеджмента. Основное правило манименеджмента гласит: сумма всех открытых позиций не должна превышать 10% от всего депозита. Кстати, кредитное плечо также принимается во внимание.

Итак, определяется это просто: если уровень маржи в процентах на Форекс составляет более 1000%, тогда правила мани менеджмента не нарушены, так как баланс в 10 раз больше, чем маржа. Но часто бывает такое, что уровень маржи в процентах на Форекс не достигает 1000%, в таком случае правило мани менеджмента нарушено. Нужно закрыть несколько позиций, чтобы выровнять ситуацию. Как определить размер максимально допустимого ордера с помощью маржи еще до его открытия? Для этого есть специальная формула:

Рисунок 3. Формула расчета максимально допустимого размера ордера.

Размер нашего депозита: пять тысяч долларов США. Кредитное плечо составляет 1:100, рассчитываем валютную пару EUR/USD с текущим курсом 1.0770. Сперва посчитаем, сколько составит 10% от нашего депозита. Будет это 500 долл. США. Умножаем их на значение кредитного плеча (100), равно 50 тысяч долл. США. Далее курс базовой валюты (100 000) умножаем на курс 1.0789 = 107 890. И, наконец, 50 000 нужно поделить на 107 890 = 0,46. Получается, что в сумме объем всех открытых позиций не должен превышать 0,46. Как видите, никакой высшей математики, только простые операции.

Каждый профессиональный трейдер оценивает свои риски, просчитывает объем максимального ордера, прежде чем открыть ордер. Такая практика позволит не превышать полученный при расчете результат, и тем самым трейдер не нарушит, основное правило мани менеджмента. К примеру, если максимальный ордер составляет 0,46 лота, а максимально допустимый 0,1, тогда в запасе остается 0,36 лота.

Заключение

Мы узнали, что такое маржа на рынке Форекс. Маржа – это некая негласная комиссия Форекс, которая берется за применение кредитного плеча. Значение маржи после закрытия ордера или сетки ордеров возвращается на баланс трейдеру. Рассмотрели, что такое свободная маржа на Форекс.

Если разобраться, маржа в терминале МетаТрейдера никак не влияет на прибыль трейдера. Главное, чтобы при торговле депозит не был потерян полностью. Размер маржи всегда можно предварительно рассчитать до того, как будет осуществлен вход в рынок. Смотреть на маржу полезно хотя бы потому, чтобы трейдер всегда видел, не нарушает ли он правила мани менеджмента, которые гласят: в рынке должно находиться суммарно не более 10% от депозита. Приведенные в этом материале формулы расчета максимально возможного лота, предоставит возможность не выходить за пределы допустимых границ объемов. А это, в итоге, не позволит слить весь депозит, так как риски будут застрахованы.

academyfx.ru

Маржа. Маржинальный доход, прибыль. Формула вычисления средней величины маржинального дохода

Маржа — разница между первоначальной и финальной стоимостью, процентной ставкой, ценой продажи и ценой покупки, ценой и себестоимостью, используется для определения доходности.

Последние новости:

Для определения эффективности хозяйственной деятельности, цель которой максимизировать прибыль, основными аналитическими показателями являются:

- маржинальный доход (показатель прибыльности),

- маржинальная рентабельность (показатель окупаемости).

Маржинальная прибыль или маржинальный доход есть величина, полученная вычитанием из валового дохода переменных затрат, следовательно, маржа является источником компенсации постоянных затрат и формирования прибыли. Расчет производится по следующей формуле:

Маржа (прибыль на единицу продукции) = Отпускная Цена — Себестоимость

Определение маржинальной прибыли помогает установить оптимальные размеры торговой наценки, объема продаж и уровня переменных затрат еще на этапах планирования. Для расчета маржинального дохода в процентном выражении используют коэффициент прибыльности (маржинальности):

Коэффициент маржинальности (КП) = Маржа / Отпускная Цена

Маржинальная рентабельность, в свой черед, является соотношением маржинального дохода и себестоимости:

Маржинальная рентабельность = Маржинальная прибыль / Прямые затраты

Может рассчитываться как валовым способом, так и на единицу товаров (работ, услуг).

Таким образом, сам собою показатель валовой маржи не отражает финансового положения предприятия, но используется для проведения расчетов при анализе хозяйственной деятельности. При этом в отечественной практике (Россия, Беларусь) есть отличие от европейской системы расчета валовой маржи.

На постсоветском пространстве валовую маржу рассчитывают как разницу между валовой выручкой и общими затратами, выраженную абсолютной величиной. В Европе этот показатель является процентом от общего дохода от продаж, за вычетом прямых расходов, и имеет только процентное выражение.

При определении величины прибыли в зависимости от разных вариантов объема выпуска или продаж применяется расчет средней величины маржинального дохода. Он равен разности цены за единицу продукции и средними переменными затратами на ее изготовление и/или продвижение. Этот показатель отражает долю, приходящуюся в расчете на единицу продукции, в покрытии постоянных расходов и получении прибыли.

Проведение маржинального анализа способствует эффективному распределению производственных возможностей и ограниченных оборотных средств, помогает оптимизировать состав и объем выпуска и продаж продукции, проанализировать деятельность отдельных подразделений предприятия, а также является неотъемлемой частью ценообразования. В глобальном смысле, по результатам маржинального анализа можно принимать решение либо о заключении дополнительных договоров, либо о закрытии производства или одного из его направлений еще при планировании, так как позволяет рассчитать точку безубыточности и наглядно увидеть ситуацию по прибыльности различных видов продукции.

Если вы заметили ошибку в тексте, пожалуйста, выделите её и нажмите Ctrl+Enter

myfin.by

Как посчитать маржу букмекера: формула маржи, пример расчета

Маржа букмекерских контор — это их гарантированный заработок, определенный процент, который букмекеры взимают с каждой сделанной ставки. Размер маржи напрямую влияет на величину предложенных коэффициентов: чем она ниже, тем более выгоден коэффициент для любителя ставок. Букмекер явно не афиширует размер маржи, а потому для оценки эффективности игры в отдельно взятой конторе необходимо научиться вычислять его самостоятельно.

Что такое маржа в ставках (от фр. marge — разница, преимущество), можно объяснить на примере обычной монетки. Как мы знаем, вероятность выпадения орла или решки одинакова — по 50 процентов. И если бы букмекер принимал ставки на это событие, то, по сути, должен был бы дать равнозначный коэффициент 2.00 на оба исхода.

Вы поставили на орла, ваш товарищ — на решку, и при любом из исходов все поставленные деньги вернутся игрокам. Но в реальности для букмекера это невыгодно — он все-таки получит свою комиссию, позволив поставить на равновероятные события с коэффициентом не 2.00, а, допустим, 1.91, что соответствует марже в 4,7 процента. С двух противоположных ставок по 100 условных единиц каждая букмекер вернет в оборот 191 и заберет себе навечно 9 условных единиц.

В условиях события «орел — решка» и ему подобных (например, четного-нечетного тотала в баскетболе) вы никогда не сможете получить прибыль на дистанции именно из-за фактора маржи. Но в других событиях, где можно сполна проявить прогностический талант, маржа является лишь дополнительной преградой — при марже в 4 процента вы должны анализировать на 4 процента точнее букмекера, чтобы как минимум не проигрывать деньги.

Маржа — это стартовый барьер, который нужно преодолеть для получения прибыли, и высота этого барьера варьируется в зависимости от конторы, популярности события, вида спорта и отдельных линий. Удобнее всего рассчитывать маржу в процентах.

Как рассчитать маржу в процентах

Две самые распространенные ситуации для того чтобы посчитать маржу — события с двумя и тремя вариантами на выбор.

Формула расчета для исходов с двумя вариантами:

(1/Коэффициент на игрока 1) × 100% + (1/Коэффициент на игрока 2) × 100% = 100% + маржа

Для примера возьмем один из самых популярных видов спорта для ставок — теннис. В финале US Open 2018 встречались Новак Джокович и Хуан Мартин дель Потро. Букмекер принимал ставки на победу Джоковича с коэффициентом 1.45, на дель Потро — 2.84.

(1/Коэффициент на игрока 1) × 100% = 68,97%

(1/Коэффициент на игрока 2) × 100% = 35,21%

100% + маржа = 68,97% + 35,21% = 104,18%

Таким образом, маржа букмекера на основные исходы финала US Open составляла 4,18 процента.

Формула расчета для ставок с тремя вариантами (1×2):

(1/Команда 1) × 100% + (1/Ничья) × 100% + (1/Команда 2) × 100% = 100% + маржа

Рассмотрим матч футбольной Лиги чемпионов 2018 года между московским ЦСКА и мадридским «Реалом». Букмекер оценил победу ЦСКА коэффициентом 8, ничью — в 5.25, успех «Реала» можно было заиграть за 1.408. Высчитываем маржу на основе предложенных коэффициентов:

100% + маржа = 12,5% + 19,05% + 71,02% = 102,57%

Лига чемпионов — один из ведущих турниров мира по объемам ставок, для БК это крайне надежное соревнование, и поэтому букмекер ограничился низкой маржей в 2,57 процента на матч группового этапа.

Советы новичкам о букмекерской марже: не теряйте бдительность

Из представленных примеров расчета может показаться, что маржа в футболе ниже, чем в теннисе, однако это не совсем так: здесь, скорее, речь идет о разнице в подходе отдельных букмекерских контор — у кого какие приоритеты.

Действительно, каждый букмекер имеет свою тактику привлечения игроков, и величина маржи — это всего лишь один из инструментов взаимодействия. На комфорт игры могут влиять самые разные факторы: количество предложений и видов спорта, удобство ввода-вывода денег, бонусные акции, лимиты ставок и так далее.

Представление о марже разных российских букмекеров поможет сформировать Рейтинг букмекеров по коэффициентам на Legalbet. Для новичков будет понятнее другая формулировка: в рейтинге наглядно отображено, какие букмекеры дают лучшие коэффициенты. Рейтинг сформирован отдельно по каждому из самых популярных видов спорта.Но не все так просто, и, даже выбрав выгодного букмекера, всегда надо быть начеку. В одной и той же конторе вы можете встретить основные исходы с маржей в 3%, и в том же событии, окунувшись в роспись (допустим, в статистику угловых), вы столкнетесь с маржей выше 7%.

Сильно значение маржи зависит от популярности турнира и вида спорта в отдельно взятой конторе — выгодные коэффициенты на Лигу чемпионов не являются залогом того, что этот же букмекер сделает щедрое предложение на крикет или бейсбол. Все предложения нужно проверять индивидуально, выбирая подходящую букмекерскую контору под свой стиль игры.

Используя формулу расчета маржи, вы можете оградить себя от попадания в заведомо проигрышную ситуацию и выбрать выгодные коэффициенты на свой вкус. Главное, относиться к марже без фанатизма — к примеру, на овощном рынке вы покупаете не только у продавца с самой низкой ценой, но и там, где продукты свежее, больше выбор, или продавец просто приятен вам как человек. При выборе букмекера также принимайте в расчет совокупность факторов, ведь играть нужно ответственно и с удовольствием.

Российские букмекеры с лучшими коэффициентами

legalbet.ru

Как посчитать маржу? | Logaster

Содержание:

1.Понятие маржи

2.Маржа и наценка: в чем разница

3.Как рассчитать маржу онлайн?

4.Как рассчитать маржу с помощью Excel

Начиная свое дело, большинство предпринимателей не знакомо со многими экономическими понятиями и процессами. Тем не менее со временем и это приходиться осваивать. Ведь владельцы бизнеса всегда заинтересованны в развитии и увеличении доходов их детища.

Одним из ключевых понятий, которые помогают увидеть объективную картину состояния дел, оценить рентабельность и понять, как вывести компанию на следующий уровень, является понятие маржи.

В этой статье мы будем разбираться, что же такое маржа, что даст понимание ее показателей, узнаем, чем она отличается от наценки и познакомимся со способами расчета — самостоятельно, с помощью онлайн-калькуляторов и Microsoft Excel.

Понятие маржи: что означает этот показатель и зачем он нужен бизнесу?

Маржа — это соотношение между покупной и продажной ценой товара. Чаще всего экономисты рассчитывают маржу в процентах по простой формуле:

Прибыль/Доход × 100% = Маржа

Например, если маржа компании составляет 27%, каждый доллар выручки приносит 27 центов прибыли. Оставшиеся 73% — это расходы компании. Эти расчеты показывают насколько эффективна компания в коммерческом плане, другими словами — насколько хорошо ей удается превращать доход в прибыль.

Чтоб оценить рентабельность предприятия, его результативность, нам следует копнуть еще чуть глубже и познакомиться с понятием валовой маржи (ВМ). Формула ее расчета несложна:

Сумма выручки от продаж — Сумма расходов на изготовление товара = ВМ

Понимая объемы ВМ, можно понять и объемы чистой прибыли. Для этого из суммы выручки необходимо вычесть:

- расходы на изготовление товара или стоимость работы людей, предоставляющих услугу;

- налоги

- задолженности;

- бытовые и коммунальные затраты.

Таким образом, получив и проанализировав эти показатели, мы увидим цельную картину о состоянии дел в компании и поймем — где находятся тонкие места, что нужно доработать и где сработали эффективно.

Маржа и наценка: в чем разница

Еще одно понятие, с которым мы сталкиваемся в контексте темы о марже — наценка. При этом далеко не все понимают разницу между этими терминами. Давайте разбираться.

Если не вдаваться в подробности, маржа — это доход, который получает компания за вычетом расходов. А наценка – это надбавка к себестоимости. Цель наценки прежде всего — покрытие издержек: расходы на доставку, реализацию и т.д. Для того, чтоб окончательно расставить все точки над I, разграничив понятия, мы просто запомним формулы.

Мы уже знаем, что маржу мы рассчитываем:

Прибыль/Доход × 100% = Маржа

А вот, чтоб рассчитать процент наценки, мы воспользуемся формулой:

(Отпускная цена — Себестоимость)/Себестоимость * 100 = Наценка

Т.е., если компания приобрела товар за 60 долларов, а продала его за 80, прибыль составит 20 долларов, а значит маржа равна: 20/80 * 100 = 25%

Тогда как торговая наценка будет: (80 — 60) / 60 * 100 = 33,33%

Как рассчитать маржу онлайн?

Сегодня есть сотни возможностей автоматизации процессов в бизнесе. Расчет экономических показателей не стал исключением. Это касается не только калькуляторов маржи. Некоторые из сервисов позволяют оценить рентабельность бизнеса в целом. Такие опции значительно облегчают жизнь современному бизнесмену — как начинающему, так и бывалому, ведь это существенно экономит время и снижает риск допущения ошибок.

Мы подготовили свой топ-5 бесплатных сервисов расчета маржи онлайн.

Kalku

Бизнес калькулятор расчета маржи позволяет получить коэффициент рентабельности бизнеса в процентах. Результат показывает наценку в процентах от себестоимости.

Кроме того, доступны три опции расчета: расчет себестоимости продаж, валовых продаж или розничной цены, абсолютное значение наценки или скидки.

Profit Margins Calculator

Простой в использовании калькулятор в несколько кликов поможет вам рассчитать чистую и валовую маржу. Если у вас возникли трудности в понимании экономических терминов, загляните во вкладку Термины (Definitions). Там вы найдете их определение и формулы, по которым тот или иной показатель рассчитывается.

Omnicalculator

Платформа предоставляет набор разных бизнес-калькуляторов, с которыми вы сможете рассчитать цену по рентабельности, наценку, валовую прибыль, цены на продукты с учетом НДС и без него. К тому же есть возможность печати полученных результатов.

Сalculatestuff

Введите себестоимость продукта (Cost price) и цену продажи (Selling price), нажмите на кнопку расчета (Calculate) и вы получите процент вашей маржи. Сервис предоставляет ссылку на полученный результат, и возможность поделиться им с помощью Twitter и Facebook.

Calculator.net

Калькулятор представлен только на английском языке, тем не менее предлагает объяснения каждого используемого термина. Здесь вы сможете рассчитать рентабельность производства и продаж продукта или ведения бизнеса в целом. Укажите любые два значения, чтобы рассчитать третье.

Как рассчитать маржу с помощью Excel: пошаговая инструкция

Случается и такое, что интернета под рукой нет. Но если есть рабочий ПК, Microsoft Excel поможет рассчитать размер прибыли, просто создайте таблицу и введите правильную формулу. Не забудьте сохранить себе пошаговую инструкцию расчета маржи в Excel.

- Создайте новую таблицу в Microsoft Excel. Введите в таблицу следующие данные:

столбец А — Цена продажи; столбец B — Себестоимость; столбец С — Прибыль; столбец D — Маржа.

- В каждую колонку внесите соответствующие цифры.

- В колонке С подсчитываем прибыль. Эти результаты нам понадобятся для расчета маржи. Для этого, выделив ячейку С2, вводим в строку формул: =(A2-B2), затем нажимаем Enter.

4. Теперь подсчитаем маржу в столбце D. Для этого в ячейке D2 вводим формулу: =C2/A2*100 и нажимаем Enter. Эта формула рассчитает процентное значение маржи.

Управление бизнесом сегодня — не самая простая задача для предпринимателя. Но для того чтоб это было максимально комфортно, существует множество способов, например онлайн-сервисы как Logaster.

Сегодня мы говорили о важных понятиях и приемах их применения на практике. Надеемся, что у нас получилось придать вам уверенности и дать вам несколько инструментов для еще более эффективного менеджмента вашего дела.

www.logaster.ru