Кредитный калькулятор онлайн — рассчитать проценты по потребительскому кредиту наличными в банке ВТБ

Кредитные продукты

Кредит наличными на любые цели

Планируйте дела и покупки, оформите заявку на кредит наличными и приходите за деньгами в любое отделение ВТБ

ОформитьПодробнее

Рефинансирование кредитов

Рефинансирование кредита позволяет уменьшить переплату и объединить несколько кредитов в один

ОформитьПодробнее

Как пользоваться калькулятором расчета кредита?

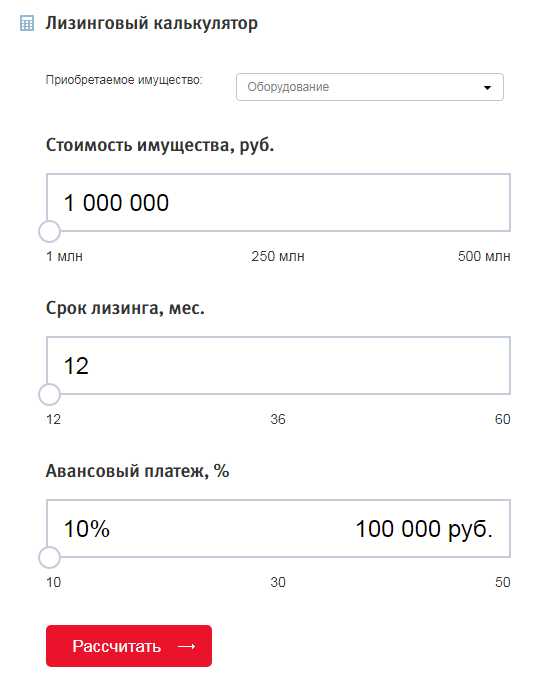

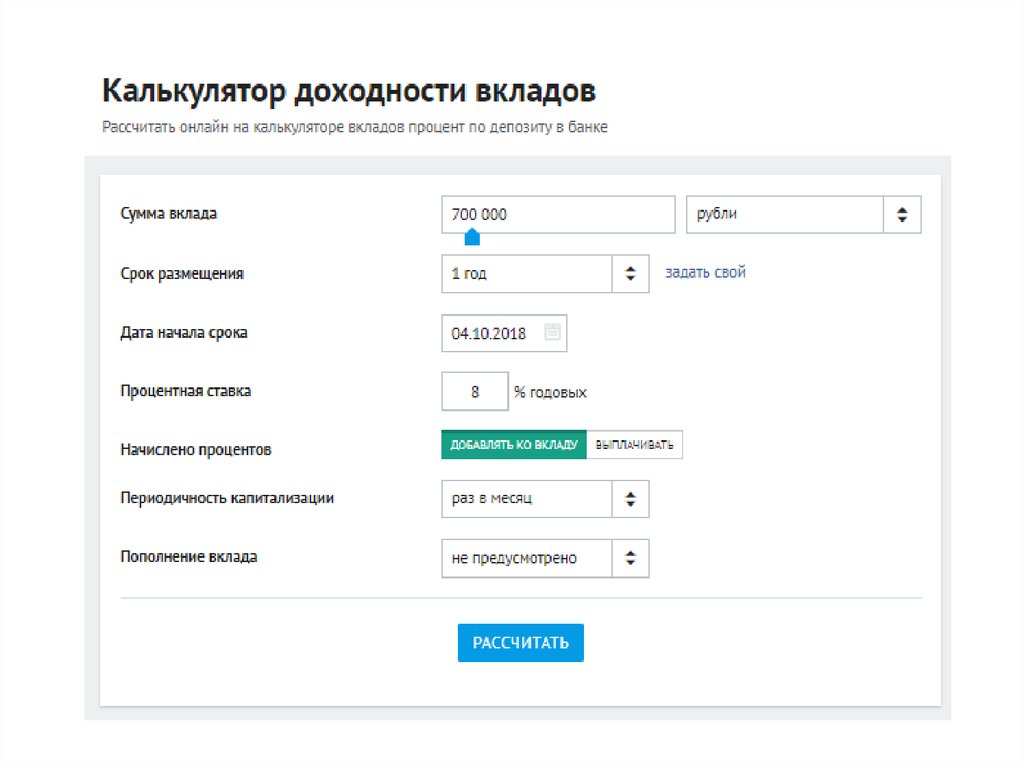

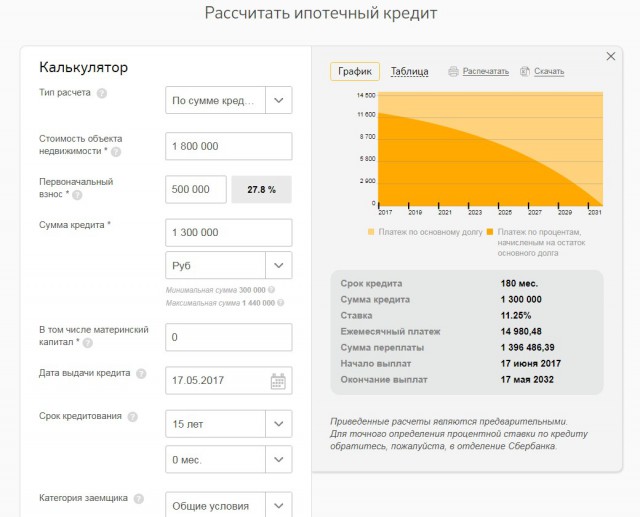

Чтобы сделать предварительный расчет онлайн без заполнения заявки банка воспользуйтесь кредитным калькулятором. Онлайн сервис позволит определить приемлемую сумму кредита и комфортный срок, рассчитает ежемесячный платеж и сформирует примерный график погашения.

Для этого выполните следующие шаги:

Укажите необходимую сумму кредита с помощью ползунка или ручного ввода

Двигая ползунок, укажите срок кредитования

Если вы являетесь зарплатных клиентом Банка или неработающим пенсионером не забудьте поставить соответствующую отметку. Это позволит сделать более точный расчет

Это позволит сделать более точный расчет

В следующем блоке вы сможете ознакомиться с предварительным расчетом ежемесячного платежа по выбранным параметрам, а также со списком необходимых документов

Оформите заявку и получите решение банка за пару минут

Зачем нужен кредитный калькулятор?

Кредитный калькулятор — это специальный онлайн-сервис, который позволяет потенциальному заемщику примерно рассчитать все параметры будущего кредита. Клиент может узнать предварительный размер обязательных аннуитетных платежей для погашения по потребительскому займу, рассчитать кредитную нагрузку, чтобы грамотно распределить бюджет.

Как рассчитать сумму ежемесячного платежа по кредиту?

Чтобы с помощью калькулятора увидеть, каким примерно будет размер платежа, нужно выбрать:

интересующую сумму

планируемый срок выплат

отметить, если вы получаете зарплату на карты ВТБ, являетесь неработающим пенсионером или вам от 18 до 22 полных лет

В зависимости от этих параметров и предлагаемых условий кредитования калькулятор выполнит подбор и рассчитает примерный ежемесячный платеж. Предварительные ставки указаны с учетом дисконта при подаче заявки онлайн и при подключении страхования. Точные расчеты появятся после одобрения заявки банком и могут измениться — например, в зависимости от способа подтверждения доходов или привлечения поручителя.

Предварительные ставки указаны с учетом дисконта при подаче заявки онлайн и при подключении страхования. Точные расчеты появятся после одобрения заявки банком и могут измениться — например, в зависимости от способа подтверждения доходов или привлечения поручителя.

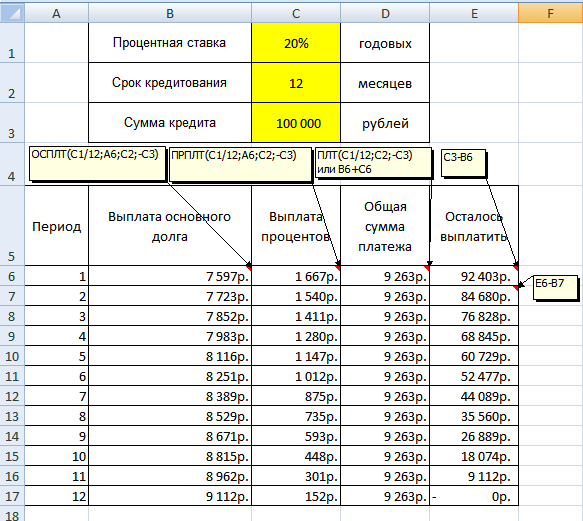

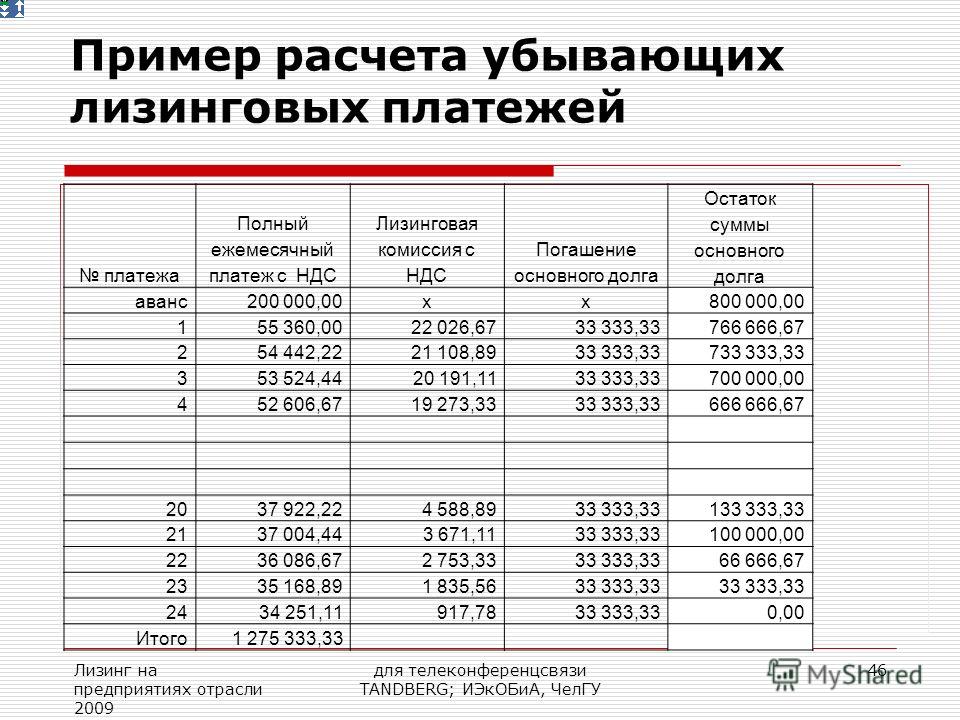

Как выглядит график платежей по кредиту?

Так называется таблица, в которой будут подробно расписаны:

даты — когда нужно переводить взнос (при предварительных расчетах на странице калькулятора указывается просто порядковый номер месяца платежа)

проценты — исчисляются в годовых %, оплата по ним постепенно уменьшается

основной долг — сколько средств из тела кредита вы вносите

платеж в месяц — общая сумма вместе с оплатой процентов, которую нужно переводить ежемесячно, ее размер остается неизменным

остаток погашения — в любой момент можно посмотреть, сколько нужно внести, чтобы закрыть кредит наличными или переводом

График на весь срок можно скачать в электронном формате или распечатать для удобства, чтобы использовать его как памятку.

Как рассчитать остаток основного долга по кредиту?

Это можно проверить самостоятельно. Для этого нужно открыть график платежей и посмотреть в строке напротив ближайшей даты — в поле «Остаток» будет указана сумма, которую вам необходимо вернуть банку. Если внести эту задолженность вместе с очередным платежом, произойдет полное погашение.

Как рассчитать кредитную нагрузку?

Показатель кредитной нагрузки зависит от ежемесячных платежей по всем кредитам и займам (включая тот, на который подается заявка), других обязательных платежей и от среднемесячного дохода заемщика.

Как рассчитать переплату по кредиту?

Переплата подразумевает сумму всех процентов, которые клиент выплатит за полный срок использования займа.

Чтобы посчитать переплату, нужно суммировать все % за каждый месяц из графика платежей, прибавить к ним страховки и другие платежи и комиссии. Они указываются в полной стоимости кредита.

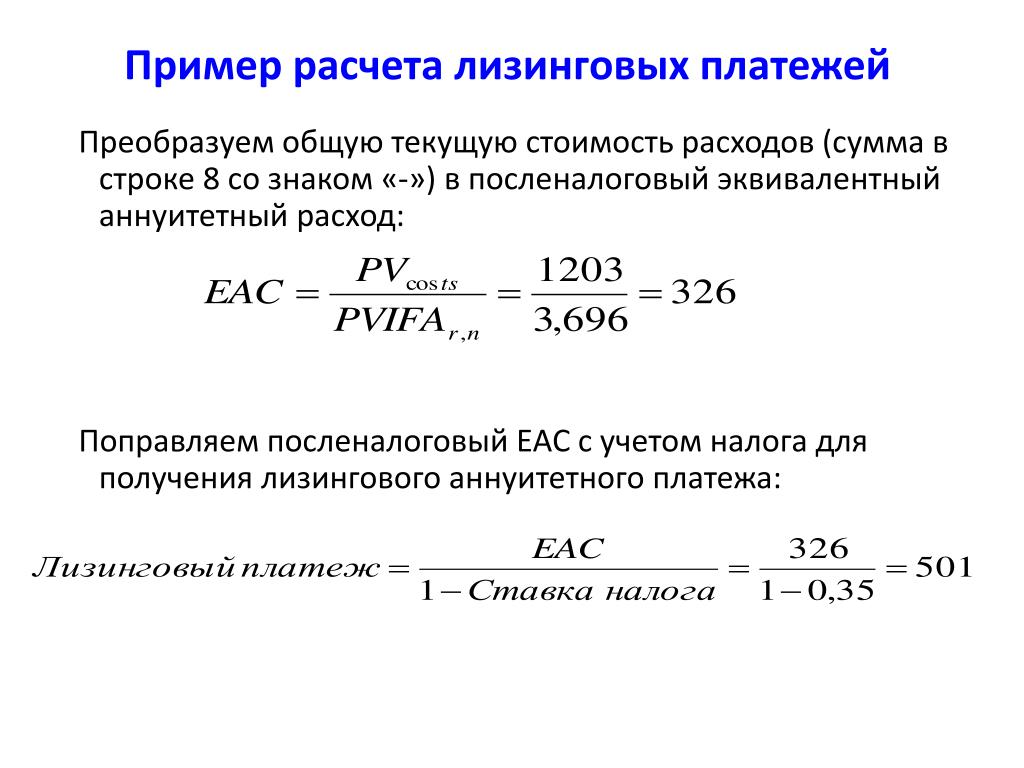

Что такое аннуитетный платеж?

Это тип оплаты кредита, по условиям которого заемщик переводит одинаковую сумму в одно и то же число каждого месяца. В этом случае погашение происходит равными частями, но в первые месяцы большая доля уходит на погашение начисленных за отчетный период процентов, а остаток — на погашение долга.

В этом случае погашение происходит равными частями, но в первые месяцы большая доля уходит на погашение начисленных за отчетный период процентов, а остаток — на погашение долга.

Что такое дифференцированный платеж?

Это тип оплаты кредита, при котором сумма в каждом периоде меняется, но доли процентов и тела займа при этом остаются теми же самыми. Подходит тем клиентам, для которых размер ежемесячной оплаты наличными или переводом неважен, и тем, кто сможет осилить крупные выплаты в первые месяцы. В потребительском кредитовании эти условия получения займа встречаются редко.

Как узнать, одобрит ли банк кредит?

Чтобы узнать о возможности оформления потребительского займа наличными, заполните и подайте заявку с помощью паспорта удобным способом: через интернет-банк или мобильное приложение ВТБ Онлайн.

Также вы можете позвонить на бесплатную горячую линию 8 (800) 100-24-24 или по номеру 1000.

Что влияет на проценты и другие условия по кредиту?

Условия кредитования зависят от различных факторов. Так, на размер процентной ставки влияет тип кредитного продукта, сумма и срок предоставления займа, категория клиента.

Так, на размер процентной ставки влияет тип кредитного продукта, сумма и срок предоставления займа, категория клиента.

На скорость рассмотрения заявки, вероятность одобрения и условия предоставления займа влияют кредитный рейтинг, уровень дохода заемщика, наличие обеспечения, поручителя, кредитная история, отсутствие просрочек по другим займам и другие параметры.

Кто может подать заявку на кредит?

ВТБ предлагает кредиты наличными работающим гражданам, а также пенсионерам, в том числе военным.

Потребительские займы доступны физическим лицам, которые не являются предпринимателями.

Сделать расчет и получить кредит могут лица в возрасте от 18 до 75 лет на момент погашения кредита, имеющие официальный доход и трудовой стаж не менее шести месяцев, а также пенсионеры.

Потенциальный заемщик должен быть зарегистрирован в одном из регионов присутствия офисов ВТБ.

Другие предложения

По цели

Способ выдачи

По возрасту

Особые условия

По сумме кредита

Статьи о кредитах

Кредиты27. 07.2022

07.2022

Что такое кредит

Читать далее

Кредиты30.11.2022

Рефинансирование кредита — что это такое

Читать далее

рассчитать ежемесячный платёж и проценты по потребительскому кредиту в Газпромбанке

Если отказали в кредите, не спешите оформлять заявку в другом банке или микрофинансовой организации. Необходимо разобраться в причинах отказа и устранить их. Собрали советы экспертов Газпромбанка, которые помогут повысить шансы на положительное решение.

1. Плохая кредитная история и низкий кредитный рейтинг

Основные факторы, которые определяют плохую кредитную историю или снижают рейтинг:

-

Длительные и частые просрочки по кредиту.

-

Подача заявления на банкротство или признание банкротом в прошлом.

-

Большое число запросов в бюро кредитных историй и частое обращение за кредитами.

Рекомендации:

Чтобы улучшить кредитную историю, выполняйте свои обязательства по кредитам: своевременно вносите платежи, следите за долговой нагрузкой и регулярно проверяйте кредитную историю. Чем длительнее были просрочки, тем больше времени понадобится на улучшение кредитной истории.

Поручительство тоже отражается в кредитной истории, поэтому необходимо контролировать оплату кредита, по которому вы являетесь поручителем. Если к вам перешла обязанность по возврату долга, оплатите его без просрочек, иначе это будет негативно влиять на вашу кредитную историю.

Узнайте свой кредитный рейтинг и получите персональные рекомендации для его улучшения с услугой «Кредитный отчет»

2. Отсутствие кредитной истории

Кредитная история — важный источник информации для банка. Ее отсутствие не является негативным фактором, но тоже может быть причиной отказа по кредиту.

Рекомендации:

Если вы никогда не брали кредиты, начните формировать кредитную историю одним из способов:

1. Оформите кредитную карту и используйте ее как запасной кошелек для крупных регулярных трат: оплаты коммунальных услуг, покупки продуктов, одежды, техники, билетов на концерты и спортивные мероприятия. Совершать покупки желательно не меньше 6 месяцев, при этом, если погашать задолженность в льготный период, платить проценты банку не придется.

2. Оформите краткосрочный потребительский кредит в банке на небольшую сумму и выплачивайте его не менее 6 месяцев без просрочек.

В течение этого периода у банка сформируется представление о вашей финансовой дисциплине, что повысит шансы на получение кредита.

3. Высокая долговая нагрузка

Чем выше долговая нагрузка, тем больше вероятность, что заемщик не сможет вернуть долг. Поэтому банк чаще всего отказывает клиентам с уровнем долговой нагрузки выше 50-60%. Если вы являетесь поручителем или созаемщиком, это также учитывается при расчете и увеличивает кредитную нагрузку.

Поэтому банк чаще всего отказывает клиентам с уровнем долговой нагрузки выше 50-60%. Если вы являетесь поручителем или созаемщиком, это также учитывается при расчете и увеличивает кредитную нагрузку.

Рекомендации:

Для снижения долговой нагрузки закройте кредитные карты, которыми не пользуетесь, и уменьшите кредитный лимит до необходимого минимума у карт, которыми пользуетесь.

Рефинансирование позволит снизить кредитную нагрузку за счет погашения кредитов с высокой процентной ставкой или объединить несколько кредитов в один.

4. Долги и штрафы

Еще одной причиной отказа по кредиту могут стать неоплаченные долги у службы судебных приставов и незакрытые исполнительные производства.

Рекомендации:

Узнайте, нет ли у вас непогашенных крупных штрафов, долгов за коммунальные платежи, просроченных обязательств перед налоговой, неуплаченных алиментов. Нужно погасить все долги перед тем, как обращаться за кредитом.

Нужно погасить все долги перед тем, как обращаться за кредитом.

Проверить наличие долга можно на сайте Федеральной службы судебных приставов

5. Несоответствие минимальным требованиям банка

Минимальными называют требования, на которые в первую очередь обращает внимание банк при проверке кредитной заявки. Если заемщик, созаемщик или поручитель не соответствуют хотя бы одному из требований, банк не одобрит заявку.

Рекомендации:

-

Проверьте, соответствуют ли возраст, гражданство, стаж на последнем месте работы условиям получения кредита, корректно ли заполнена анкета с персональными данными, нет ли ошибок.

-

Уточните, какие в банке требования к доходу, необходимо ли его подтверждение и в какой форме.

-

Проверьте, что вы предоставили полный пакет документов.

-

При подаче заявки на кредит дайте согласие:

— На заполнение анкеты через Госуслуги. Это сэкономит время и исключит ошибки в данных.

Это сэкономит время и исключит ошибки в данных.

— На возможность банка запросить информацию из Пенсионного фонда РФ для подтверждения вашего дохода и занятости.

Если вы не подходите под требования банка, «подгонять» данные в анкете не стоит. Это будет расцениваться как недобросовестное поведение или попытка потенциального мошенничества и повысит вероятность отказов, в том числе в других банках.

Минимальные требования по разным кредитным продуктам отличаются, ознакомиться с ними можно на сайте банка.

6. Предоставление неточных или недостоверных сведений о себе и работодателе

Некоторые заемщики при заполнении анкеты на кредит стараются поправить информацию о себе: указать больший доход, более высокую должность или скрыть отсутствие официального места работы. Но не стоит этого делать. Банк использует большое количество источников для проверки информации и легко выявит ложные сведения. Даже если вы случайно ошиблись или перепутали, банк может увидеть в этом попытку обмана и отказать в кредите.

Даже если вы случайно ошиблись или перепутали, банк может увидеть в этом попытку обмана и отказать в кредите.

Рекомендации:

Отнеситесь к заполнению документов на кредит ответственно: заполняйте все поля анкеты, ничего не скрывайте и указывайте только реальные данные. Дополнительно проверьте корректность номеров телефонов в заявке и убедитесь, что по ним можно связаться с вами и с указанными в заявке на кредит лицами.

7. Что еще влияет на решение по кредиту?

Причина отказа не всегда может быть одна, иногда это совокупность различных факторов. Вероятность отказа повышается, если у заемщика:

-

Низкий или нестабильный доход.

-

Частая смена работы.

-

Финансовая нестабильность работодателя.

-

Наличие судимости или административных правонарушений.

-

Плохая кредитная история, ненадежный созаемщик или поручитель.

кредитный калькулятор | Кредитная карма

- Калькуляторы

- Калькуляторы личных кредитов

- Кредитный калькулятор

Примечание редакции: Credit Karma получает компенсацию от сторонних рекламодателей, но это не влияет на мнение нашей редакции. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Как пользоваться кредитным калькулятором Credit KarmaНезависимо от того, думаете ли вы взять личный кредит для консолидации долга или студенческий кредит для оплаты обучения в колледже, вы, вероятно, хотите знать, сколько будет стоить ваш кредит с течением времени.

Наш кредитный калькулятор поможет вам понять стоимость займа денег и то, как платежи по кредиту могут вписаться в ваш бюджет.

Имейте в виду, что этот калькулятор платежей по кредиту дает вам только оценку , на основе предоставленной вами информации. Комиссии за кредит, такие как штраф за досрочное погашение или комиссия за выдачу кредита, могут увеличить ваши расходы или уменьшить получаемые вами кредитные средства. Этот калькулятор платежей по кредиту также не учитывает дополнительные расходы, связанные с ипотекой, такие как страхование домовладельцев или налоги на недвижимость, которые могут повлиять на ваш ежемесячный платеж по ипотеке.

Ниже приведены дополнительные сведения об информации, необходимой для расчета ежемесячного платежа по кредиту.

- Сумма кредита

- Срок кредита

- Процентная ставка

Сумма кредита

Это сумма, которую вы хотели бы занять. Например, если вы хотите взять личный кредит в размере 5000 долларов на ремонт дома, расходы на свадьбу или медицинские счета, вы должны ввести эту сумму.

Например, если вы хотите взять личный кредит в размере 5000 долларов на ремонт дома, расходы на свадьбу или медицинские счета, вы должны ввести эту сумму.

Срок кредита – это время, в течение которого вы должны погасить кредит. Часто этот срок выражается в количестве месяцев. Предлагаемые условия зависят от кредитора и типа кредита.

Например, срок личного кредита часто варьируется от 12 до 84 месяцев. Между тем, федеральные студенческие ссуды обычно имеют гораздо более длительные сроки — от 10 до 30 лет. Частные студенческие ссуды обычно выдаются на срок от 10 до 25 лет.

Ипотечные кредиты, как правило, выдаются на 15, 20 или 30 лет.

Более длительный срок кредита может означать меньшие ежемесячные платежи, но помните, что компромисс заключается в том, что вы, скорее всего, будете платить больше процентов в течение срока кредита.

Процентная ставка Процентная ставка – это стоимость займа, выраженная в процентах. Ваша процентная ставка отличается от вашей годовой процентной ставки, которая включает в себя любые комиссии по кредиту в дополнение к процентной ставке.

Ваша процентная ставка отличается от вашей годовой процентной ставки, которая включает в себя любые комиссии по кредиту в дополнение к процентной ставке.

Введя в это поле в нашем кредитном калькуляторе предполагаемую годовую процентную ставку вместо процентной ставки, вы получите более точное представление о своем потенциальном ежемесячном платеже.

Какова средняя процентная ставка по кредиту?Сумма, которую вы будете платить в виде процентов, зависит от ряда факторов, включая вашу кредитную историю и кредитный рейтинг, тип кредита, срок кредита, сумму кредита и первоначальный взнос.

Ниже приведены некоторые средние процентные ставки для различных типов кредитов.

Средние процентные ставки по потребительским кредитам| Срок кредита | 2017 | 9008 0122018 5 2019 | 2020 |

24 мес. 9,51% 9,51% |

Это сэкономит время и исключит ошибки в данных.

Это сэкономит время и исключит ошибки в данных.

Вы не хотите брать на себя платеж, который будет трудно делать каждый месяц. Кроме того, кредиторы могут посмотреть на соотношение вашего долга к доходу, чтобы определить, имеете ли вы право на получение кредита, и если да, то сколько они могут вам одолжить.

Вы не хотите брать на себя платеж, который будет трудно делать каждый месяц. Кроме того, кредиторы могут посмотреть на соотношение вашего долга к доходу, чтобы определить, имеете ли вы право на получение кредита, и если да, то сколько они могут вам одолжить.

платежи с течением времени. Даже кредит с низкой процентной ставкой может оставить вас с ежемесячными платежами, которые выше, чем вы можете

предоставлять. Некоторые личные кредиты поставляются с переменной процентной ставкой, которая может увеличиваться через определенный период времени. Эти кредиты являются более рискованными

чем с фиксированной процентной ставкой. Если вы ищете кредиты с плавающей процентной ставкой, рекомендуется убедиться, что вы

сможет себе это позволить, даже если процентная ставка достигнет максимально возможной точки.

платежи с течением времени. Даже кредит с низкой процентной ставкой может оставить вас с ежемесячными платежами, которые выше, чем вы можете

предоставлять. Некоторые личные кредиты поставляются с переменной процентной ставкой, которая может увеличиваться через определенный период времени. Эти кредиты являются более рискованными

чем с фиксированной процентной ставкой. Если вы ищете кредиты с плавающей процентной ставкой, рекомендуется убедиться, что вы

сможет себе это позволить, даже если процентная ставка достигнет максимально возможной точки.

В качестве альтернативы, если вы

у вас есть долг по кредитной карте с высокими процентами, который вы хотите устранить, вы можете выполнить

перевод баланса кредитной карты.

В качестве альтернативы, если вы

у вас есть долг по кредитной карте с высокими процентами, который вы хотите устранить, вы можете выполнить

перевод баланса кредитной карты. Затем вы

можете выбрать размер ежемесячного платежа, который вписывается в ваш бюджет.

Затем вы

можете выбрать размер ежемесячного платежа, который вписывается в ваш бюджет.