На чем зарабатывает лизинговая компания?

Самым распространенным способом привлечения инвестиций на предприятие традиционно являются кредиты. Поэтому не случайно лизинг чаще всего сравнивают именно с банковским кредитом. Лизинговая сделка действительно очень напоминает операцию купли-продажи в кредит. С другой стороны, по определению лизинг является финансовой арендой и оформляется договором аренды, а не купли-продажи. Эта юридическая тонкость дает экономические преимущества обеим сторонам, участвующим в лизинговой сделке.

Оформить покупку оборудования, автотранспорта или коммерческой недвижимости компания может не только с помощью лизингового финансирования, но и используя заемные средства, то есть взяв кредит в банке под те же самые проценты. Но не нужно забывать, что основная задолженность по кредиту уплачивается из чистой прибыли. Тогда как лизинговый платеж в полном объеме относится на себестоимость, уменьшая налогооблагаемую базу по налогу на прибыль.

Нетрудно заметить, что лизинг является абсолютно легальным способом оптимизации налогового бюджета предприятия. При этом банальное желание сэкономить на налогах – не единственный повод обратиться именно в лизинговую компанию, а не в банк. Поводом может служить, например, потребность в долгосрочном финансировании. Приобретение дорогостоящего оборудования, автотранспорта или недвижимости связано с серьезными финансовыми затратами. Надолго извлечь большую часть оборотных средств – непозволительная роскошь для большинства малых предприятий. Возникает необходимость привлечения средств со стороны. При этом средний срок банковского кредита – не больше года, тогда как срок финансирования по договору лизинга составляет от трех до пяти лет.

Основным доходом лизинговых компаний является получение рентных платежей от лизингополучателя. При этом рентабельность этих платежей рассчитывается с учетом возможных изменений стоимости денег со временем. Так, при расчете платежа принимаются во внимание:

величина учетной ставки Центрального Банка, прогнозируемый уровень инфляции,курсовые колебания.

Дополнительным источником доходов лизинговой компании является реализация основных средств, переданных в лизинг, после окончания срока действия договора. При этом в зависимости от типа договора лизингополучатель, как правило, является покупателем первой очереди и имеет право выкупить объект аренды по договоренной цене. Такой ценой обычно выступает рыночная стоимость предмета с учетом износа на текущий момент. Некоторые фирмы получают дополнительный доход от передачи в лизинг оборудования и техники, уже бывших в употреблении, тем самым имеющих меньшую стоимость.

Чем рискуют лизинговые компании

Риски, возникающие при передаче объектов собственности в лизинг, обычно покрываются страховыми компаниями. В особенности это касается таких объектов лизинга, как оборудование и техника. Поэтому в случае утраты объектом договора его потребительских характеристик лизинговая компания получает компенсацию от страховых фирм.

В особенности это касается таких объектов лизинга, как оборудование и техника. Поэтому в случае утраты объектом договора его потребительских характеристик лизинговая компания получает компенсацию от страховых фирм.

Почему лизинг как бизнес остается востребованным

Общая выгода от лизинга с каждым годом становится все более очевидной – клиентам лизинговых компаний больше нет нужды изымать из оборота большие суммы средств для обновления своих основных фондов и брать банковские кредиты. Таким образом, бизнес и лизинг выстраивают взаимовыгодные отношения

Лизинговая деятельность

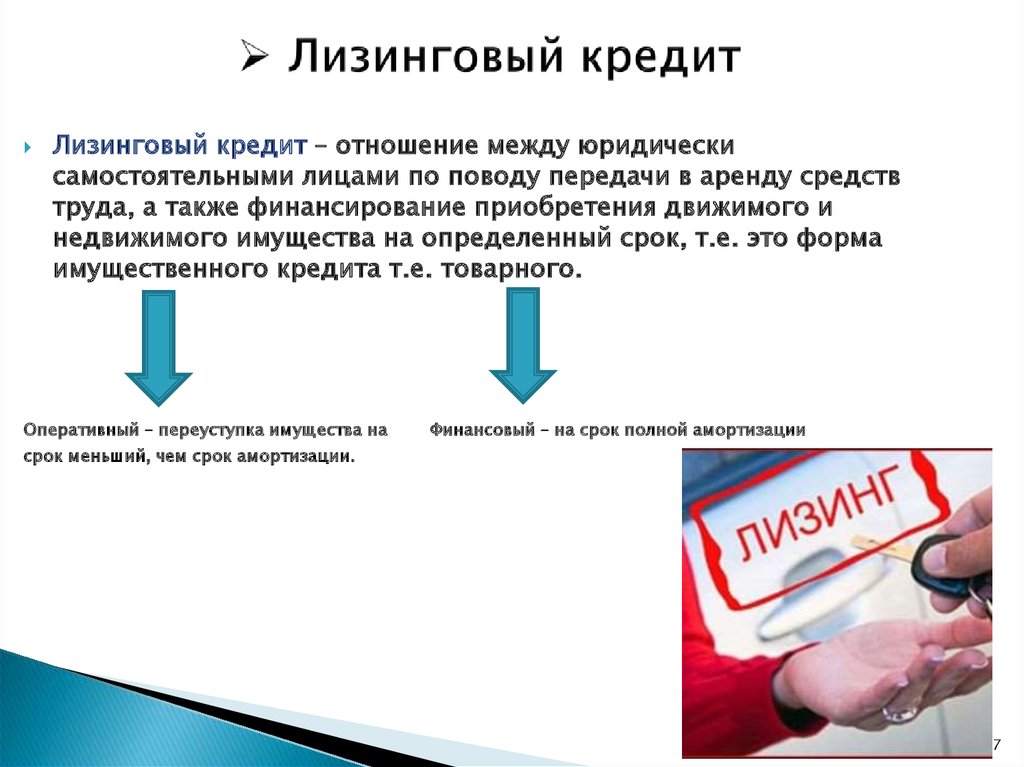

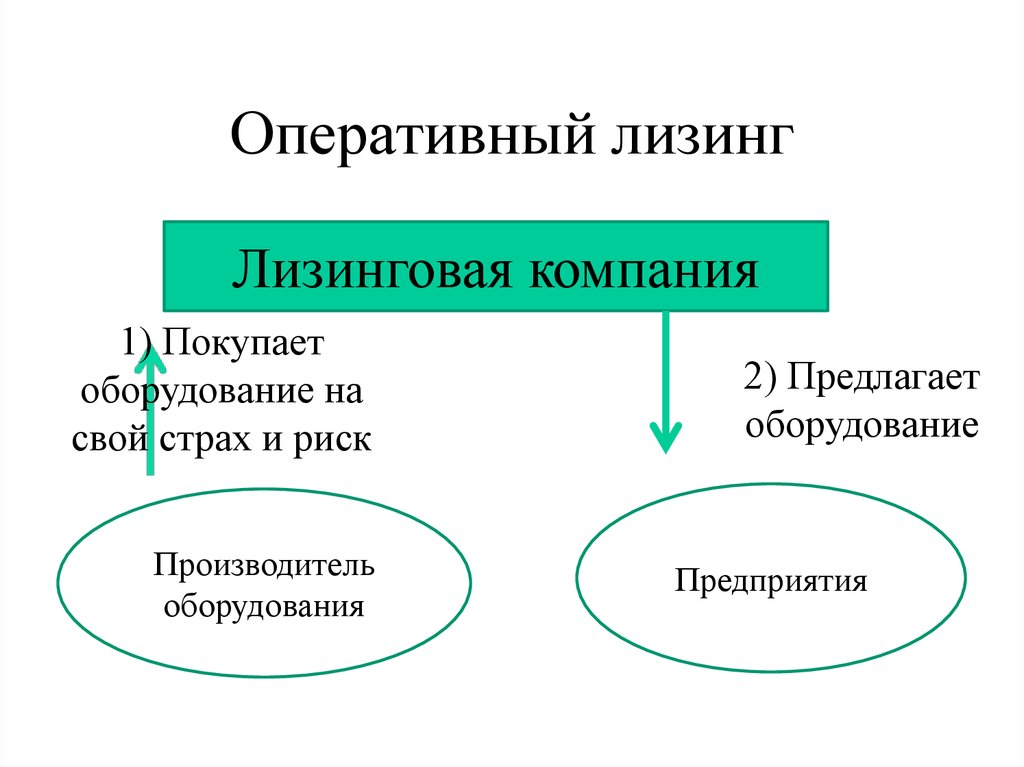

Лизинг — совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга. В соответствии с главой 34 ГК РФ финансовая аренда (лизинг) является одной из разновидностей арендных правоотношений.

Основополагающими нормативными актами, регулирующими лизинговые правоотношения на территории Российской Федерации являются Гражданский кодекс Российской Федерации, ФЗ «О финансовой аренде (лизинге)» от 29 октября 1998 г, № 164-ФЗ с внесенными ФЗ от 24. 12.2002 N 176-ФЗ, от 23.12.2003 N 186-ФЗ) изменениями и Постановление Правительства РФ от 18.01.2003 N 28 (ред. от 04.03.2010) «Об утверждении Положения о постановке на учет в Федеральной службе по финансовому мониторингу организаций, осуществляющих операции с денежными средствами или иным имуществом, в сфере деятельности которых отсутствуют надзорные органы».

12.2002 N 176-ФЗ, от 23.12.2003 N 186-ФЗ) изменениями и Постановление Правительства РФ от 18.01.2003 N 28 (ред. от 04.03.2010) «Об утверждении Положения о постановке на учет в Федеральной службе по финансовому мониторингу организаций, осуществляющих операции с денежными средствами или иным имуществом, в сфере деятельности которых отсутствуют надзорные органы».

В соответствии с главой 34 ГК РФ финансовая аренда (лизинг) является одной из разновидностей арендных правоотношений.

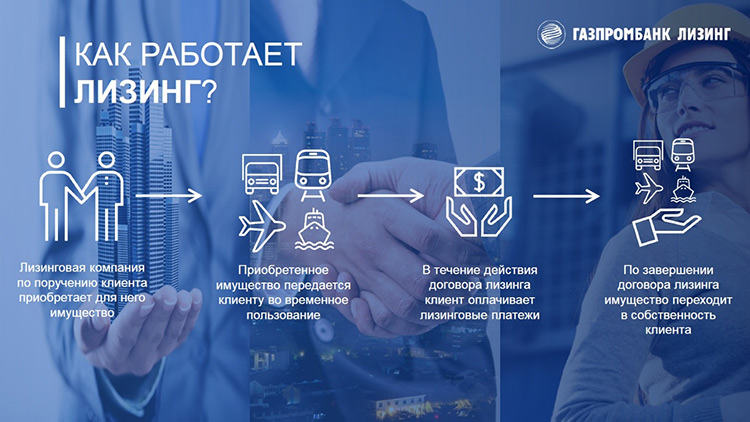

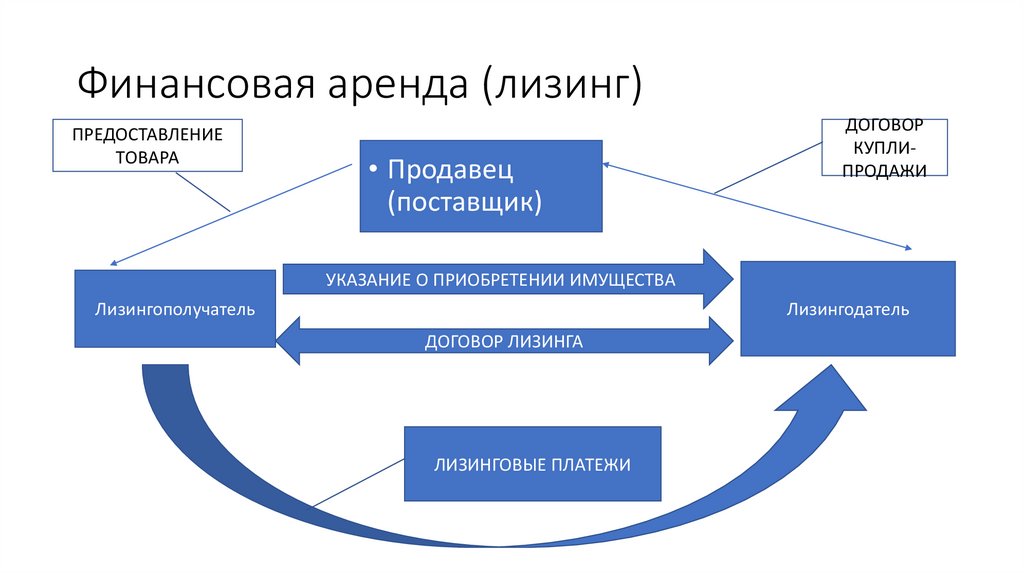

Договор лизинга — договор, в соответствии с которым арендодатель (далее — лизингодатель) обязуется приобрести в собственность указанное арендатором (далее — лизингополучатель) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Лизинговая деятельность — вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения, за исключением продукции военного назначения, лизинг которой осуществляется в соответствии с международными договорами Российской Федерации, Федеральным законом от 19 июля 1998 года N 114-ФЗ «О военно-техническом сотрудничестве Российской Федерации с иностранными государствами» в порядке, установленном Президентом Российской Федерации, и технологического оборудования иностранного производства, лизинг которого осуществляется в порядке, установленном Президентом Российской Федерации.

Субъектами лизинга являются:

лизингодатель — физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга;

продавец — физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга.

Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения.

Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения. Любой из субъектов лизинга может быть резидентом Российской Федерации или нерезидентом Российской Федерации.

Лизинговые компании (фирмы) — коммерческие организации (резиденты Российской Федерации или нерезиденты Российской Федерации), выполняющие в соответствии с законодательством Российской Федерации и со своими учредительными документами функции лизингодателей.

Учредителями лизинговых компаний (фирм) могут быть юридические, физические лица (резиденты Российской Федерации или нерезиденты Российской Федерации).

Лизинговая компания — нерезидент Российской Федерации — иностранное юридическое лицо, осуществляющее лизинговую деятельность на территории Российской Федерации.

Лизинговые компании имеют право привлекать средства юридических и (или) физических лиц (резидентов Российской Федерации и нерезидентов Российской Федерации) для осуществления лизинговой деятельности в установленном законодательством Российской Федерации порядке.

Основными формами лизинга являются внутренний лизинг и международный лизинг.

При осуществлении внутреннего лизинга лизингодатель и лизингополучатель являются резидентами Российской Федерации.

При осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Российской Федерации.

Договор лизинга может включать в себя условия оказания дополнительных услуг и проведения дополнительных работ.

Дополнительные услуги (работы) — услуги (работы) любого рода, оказанные лизингодателем как до начала пользования, так и в процессе пользования предметом лизинга лизингополучателем и непосредственно связанные с реализацией договора лизинга.

Сублизинг — вид поднайма предмета лизинга, при котором лизингополучатель по договору лизинга передает третьим лицам (лизингополучателям по договору сублизинга) во владение и в пользование за плату и на срок в соответствии с условиями договора сублизинга имущество, полученное ранее от лизингодателя по договору лизинга и составляющее предмет лизинга.

При передаче имущества в сублизинг право требования к продавцу переходит к лизингополучателю по договору сублизинга.

5 лучших компаний по аренде оборудования на 2023 год

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот список наших партнеров.

Лучшие компании по аренде оборудования должны удовлетворять ваши потребности в финансировании, иметь конкурентоспособные ставки и предлагать отраслевой опыт.

By

Ранда Крисс

Ранда Крисс

Ведущий писатель | Малый бизнес

Ранда Крисс — ведущий писатель и специалист по малому бизнесу в NerdWallet. До прихода в NerdWallet в 2020 году Ранда работала писателем в Fundera, освещая широкий спектр тем для малого бизнеса, включая банковские и кредитные продукты. Ее работы публиковались в The Washington Post, The Associated Press и Nasdaq, а также в других изданиях. Ранда живет в Нью-Йорке.

Обновлено

Под редакцией Sally Lauckner

Sally Lauckner

Назначенный редактор | Малый бизнес

Салли Лаукнер — редактор отдела малого бизнеса NerdWallet. Она имеет более чем десятилетний опыт работы в печатной и онлайн-журналистике. До прихода в NerdWallet в 2020 году Салли была редакционным директором в Fundera, где она создала и возглавила команду, ориентированную на контент для малого бизнеса. Ее предыдущий опыт включает два года работы в качестве старшего редактора в SmartAsset, где она редактировала широкий спектр материалов о личных финансах, и пять лет в AOL Huffington Post Media Group, где она занимала различные редакционные должности. Она базируется в Нью-Йорке.

Она имеет более чем десятилетний опыт работы в печатной и онлайн-журналистике. До прихода в NerdWallet в 2020 году Салли была редакционным директором в Fundera, где она создала и возглавила команду, ориентированную на контент для малого бизнеса. Ее предыдущий опыт включает два года работы в качестве старшего редактора в SmartAsset, где она редактировала широкий спектр материалов о личных финансах, и пять лет в AOL Huffington Post Media Group, где она занимала различные редакционные должности. Она базируется в Нью-Йорке.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Лизинг оборудования предоставляется банками, альтернативными и прямыми кредиторами, а также коммерческими поставщиками. Ведущие лизинговые компании могут предложить конкурентоспособные ставки и условия, отраслевой опыт и прозрачные договоры аренды.

Ведущие лизинговые компании могут предложить конкурентоспособные ставки и условия, отраслевой опыт и прозрачные договоры аренды.

Однако правильный вариант для вашего бизнеса также будет зависеть от типа аренды оборудования, которое вы ищете, вашей квалификации и других факторов.

Вот наш выбор компаний по лизингу оборудования, а также советы, которые помогут вам выбрать лучшего поставщика для ваших нужд.

Сколько вам нужно?

с Fundera by NerdWallet

1. Wells Fargo

Подходит для: Аренда оборудования у банка.

Через отдел коммерческого финансирования Wells Fargo банк предлагает ряд различных программ лизинга оборудования. Вы можете получить лизинг для финансирования оборудования для вашего строительного бизнеса, ИТ-бизнеса, морского бизнеса или солнечного бизнеса. Wells Fargo также предлагает обширную программу финансирования и лизинга оборудования для коммерческого транспорта, включая грузовые автомобили, полуприцепы, автобусы, микроавтобусы и многое другое.

Стоимость аренды оборудования у Wells Fargo начинается от 100 000 долларов. Конкретные суммы кредита и условия погашения будут варьироваться в зависимости от оборудования, которое вы хотите приобрести, и условий вашего договора аренды.

Wells Fargo не предоставляет информацию о процентных ставках или квалификационных требованиях на своем веб-сайте. Как правило, банки предлагают одни из самых низких ставок по бизнес-кредитам, но предъявляют самые строгие требования. Вам, вероятно, потребуется несколько лет в бизнесе, отличная кредитная история и высокий доход, чтобы соответствовать требованиям.

Чтобы узнать больше о возможностях лизинга оборудования Wells Fargo, вы можете заполнить контактную форму на веб-сайте банка, и представитель кредитной организации свяжется с вами, чтобы обсудить ваши потребности в финансировании.

2. Crest Capital

Подходит для: различных вариантов аренды.

Crest Capital — онлайн-кредитор, предлагающий упрощенный процесс лизинга оборудования для различных малых предприятий. Через Crest Capital вы можете финансировать практически любой тип нового или бывшего в употреблении оборудования, включая транспортные средства, программное обеспечение и мебель.

Через Crest Capital вы можете финансировать практически любой тип нового или бывшего в употреблении оборудования, включая транспортные средства, программное обеспечение и мебель.

Crest финансирует транзакции на сумму от 5 000 до 500 000 долларов США и выше по конкурентоспособным ставкам и условиям, которые варьируются в зависимости от квалификации вашего бизнеса, потребностей в финансировании и залога, а также других факторов. Crest предлагает различные варианты аренды, в том числе:

Соглашение о покупке за 1 доллар. Вы платите фиксированные ежемесячные платежи, а в конце аренды покупаете оборудование за номинальную сумму, например, 1 доллар.

10% опцион на покупку. Вы платите фиксированные ежемесячные платежи и имеете несколько вариантов окончания аренды. Вы можете купить оборудование за 10% от первоначальной стоимости, продлить аренду, вернуть оборудование или подать заявку на апгрейд до нового оборудования.

Вариант справедливой рыночной стоимости.

Этот вариант предлагает самые низкие фиксированные ежемесячные платежи. По окончании аренды вы можете приобрести оборудование по справедливой рыночной стоимости, продлить аренду, перейти на новое оборудование или вернуть его.

Этот вариант предлагает самые низкие фиксированные ежемесячные платежи. По окончании аренды вы можете приобрести оборудование по справедливой рыночной стоимости, продлить аренду, перейти на новое оборудование или вернуть его.Гарантированный договор купли-продажи. Это предлагает гарантированную цену за оборудование в конце лизинга. Вы можете выбрать между фиксированной суммой или диапазоном между фиксированной минимальной и максимальной суммой.

Аренда с первым изменением. У вас есть возможность покупки в один или несколько определенных моментов во время аренды с условием, что вы продлите или продлите аренду, если решите не покупать оборудование. Цена покупки, как правило, устанавливается приблизительно на уровне справедливой рыночной стоимости.

И в зависимости от того, что лучше всего подходит для вашего бизнеса, вы можете комбинировать большинство этих структур аренды с такими планами, как генеральное соглашение, которое позволяет вам добавлять дополнительные покупки оборудования в будущем. Crest Capital также дает вам возможность создать индивидуальную структуру платежей со своей финансовой командой — уровень гибкости, который не всегда предлагается другими кредиторами оборудования.

Crest Capital также дает вам возможность создать индивидуальную структуру платежей со своей финансовой командой — уровень гибкости, который не всегда предлагается другими кредиторами оборудования.

Чтобы претендовать на лизинг оборудования от Crest Capital, полезно иметь как минимум два года в бизнесе и хорошую кредитную историю. Однако кредитор учитывает ряд дополнительных факторов в процессе андеррайтинга, таких как текущее использование долга, залога и отрасли. Crest не кредитует стартапы или предприятия с плохой кредитной историей.

Crest Capital может одобрить и профинансировать заявки всего за 24 часа. А если вы ищете лизинг оборудования на сумму менее 250 000 долларов, вы можете заполнить ускоренную заявку, которая не требует налоговых деклараций или финансовой отчетности.

3. National Business Capital

Подходит для: заемщиков с плохой кредитной историей.

National Business Capital — это компания по аренде оборудования с гибкими квалификационными требованиями, что делает ее особенно хорошим вариантом для предприятий с плохой кредитной историей.

Этот кредитор может работать с различными компаниями, независимо от их кредитной истории, и вместо этого оценивает заявки на основе будущих продаж или деловых прогнозов. Кроме того, National Business Capital не применяет отраслевых ограничений по размеру или типу бизнеса и рассмотрит вашу заявку, даже если банк вам отказал.

National Business Capital предлагает лизинг оборудования для различных отраслей промышленности на срок от одного до пяти лет. Если вы хотите финансировать более крупное производственное оборудование, вы можете претендовать на условия до 10 лет.

Кредитор не взимает никаких авансовых платежей за лизинг оборудования, но вам необходимо связаться с ним для получения подробной информации о процентных ставках. Вы можете позвонить в National Business Capital напрямую для бесплатной консультации с консультантом по финансированию бизнеса для получения дополнительной информации.

Чтобы подать заявку на лизинг оборудования, вы можете заполнить базовую заявку на веб-сайте кредитора. National Business Capital может одобрить и профинансировать заявки в течение 48 часов.

National Business Capital может одобрить и профинансировать заявки в течение 48 часов.

4. Национальное финансирование

Подходит для: Аренда оборудования для стартапов.

National Funding предлагает меньшие суммы финансирования оборудования по сравнению с другими кредиторами — максимум 150 000 долларов США — но может работать со стартапами, а также с предприятиями с далеко не идеальной кредитной историей.

Чтобы получить право на лизинг оборудования от Национального финансирования, вам потребуется не менее шести месяцев в бизнесе, личный кредитный рейтинг 575 или выше и предложение оборудования от поставщика. Первоначальный взнос и/или залог не требуется.

Национальное финансирование позволяет вам арендовать новое или бывшее в употреблении оборудование на срок от двух до пяти лет, и оно накладывает несколько ограничений на тип оборудования, на которое распространяется право. Хотя компания не предоставляет информацию о процентных ставках на своем веб-сайте, она предлагает «гарантированную минимальную оплату», в которой говорится, что Национальное финансирование предоставит вам самую низкую арендную плату в отрасли или выплатит вам 1000 долларов наличными (с некоторыми ограничениями). ).

).

Вы можете заполнить простую форму, чтобы подать заявку на лизинг оборудования из Национального финансирования. Затем с вами свяжется специалист по финансированию, чтобы узнать больше о вашем бизнесе и помочь вам пройти оставшуюся часть процесса андеррайтинга. National Funding может одобрить заявки в течение 24 часов, а вы можете получить средства уже на следующий рабочий день.

5. CIT

Подходит для: Строительного, ресторанного и медицинского лизинга.

CIT — это подразделение First Citizen Bank, предлагающее упрощенный онлайн-доступ к финансированию оборудования. CIT предлагает финансирование до 500 000 долларов США на срок от шести до 72 месяцев. Ставки начинаются с 5,49%, но варьируются в зависимости от вашей квалификации.

Несмотря на то, что эта компания по лизингу оборудования поддерживает бизнес в различных отраслях, она предоставляет крупные кредиты для нужд строительства, медицины и ресторанного оборудования. Некоторые распространенные финансовые покупки в этих отраслях включают:

Некоторые распространенные финансовые покупки в этих отраслях включают:

Бульдозеры, краны, буровое оборудование, отбойные молотки и генераторы для строительства.

Льдогенераторы, торговые автоматы, торговые точки, ресторанные печи и посудомоечные машины для ресторанов.

Стоматологические кресла, оборудование для визуализации, ультразвуковые аппараты, инвалидные кресла и рентгеновские аппараты для медицинской промышленности.

CIT также предлагает различные варианты аренды, включая выкуп за 1 доллар, справедливую рыночную стоимость и чистые условия.

Вы можете подать заявку онлайн и получить финансирование в течение одного рабочего дня. CIT не предоставляет никаких подробностей относительно квалификационных требований на своем веб-сайте. Однако, учитывая, что компания является частью банка, вам, вероятно, потребуются надежные полномочия для квалификации.

Как выбрать компанию по лизингу оборудования

Прежде чем решить, какой вариант подходит для вашего бизнеса, вам следует изучить информацию о нескольких компаниях по аренде оборудования. При сравнении компаний учитывайте следующие факторы:

При сравнении компаний учитывайте следующие факторы:

Доступность финансирования. Лизинговые компании будут иметь разные максимальные суммы финансирования и могут ограничивать тип оборудования, которое вы можете арендовать. Вы должны подтвердить, что необходимое вам оборудование соответствует требованиям кредитора.

Стоимость займа. Банки, как правило, предлагают самые низкие процентные ставки, однако на эти продукты может быть сложно претендовать. Онлайн-кредиторы будут иметь более гибкие условия, но более высокие ставки. Вы всегда должны спрашивать кредитора о любых дополнительных комиссиях, которые они могут взимать, и учитывать эти комиссии в своих расходах по займу.

Условия погашения. Сроки погашения финансирования оборудования могут варьироваться от одного до пяти лет и более. Аренда, как правило, может предлагать более низкие ежемесячные платежи (по сравнению с кредитами на оборудование), но вы должны убедиться, что вы не платите за аренду по истечении срока службы оборудования.

Варианты аренды. Компании, занимающиеся лизингом оборудования, могут предлагать различные виды лизинга, такие как договор купли-продажи за 1 доллар или опцион по справедливой рыночной стоимости. Эти параметры определяют, как вы будете вносить платежи в течение срока аренды, а также что произойдет с оборудованием после окончания срока аренды. Вы должны определить, какой тип аренды лучше всего подходит для ваших нужд, и найти кредитора, который может предложить это соглашение.

Квалификационные требования. Как и другие типы бизнес-кредиторов, компании по лизингу оборудования обычно учитывают ваш личный кредитный рейтинг, время в бизнесе и годовой доход при оценке вашей заявки на финансирование. Они также могут посмотреть на ваш денежный поток и любой залог, который вы можете предложить. Чтобы претендовать на лизинг оборудования в банке, вы должны быть налаженным бизнесом с хорошей кредитной и финансовой историей. Онлайн-кредиторы будут более гибкими, и некоторые из них могут работать со стартапами или заемщиками с плохой кредитной историей.

Скорость и процесс подачи заявки. Если вам нужно быстрое финансирование, онлайн и альтернативные лизинговые компании могут предложить вам лизинг оборудования всего за 24 часа. Эти кредиторы обычно имеют простые процессы подачи заявок с минимальной документацией. С другой стороны, более традиционные кредиторы будут медленнее финансировать.

Отраслевой и клиентский опыт. Лучшие компании по лизингу оборудования будут иметь опыт работы в вашей отрасли и смогут предложить руководство на всех этапах процесса финансирования. В идеале ваша компания предоставит вам ряд способов доступа к поддержке клиентов и сможет ответить на любые вопросы или проблемы, которые у вас есть по поводу вашего лизингового соглашения. Чтение отзывов и общение с другими владельцами бизнеса может помочь вам проверить репутацию и надежность компании по лизингу оборудования. Остерегайтесь компаний, которые дают предупреждающие обещания, такие как «отсутствие финансирования оборудования для проверки кредитоспособности» или «гарантированное одобрение».

Найдите правильный бизнес-кредит

Лучший бизнес-кредит, как правило, с самыми низкими ставками и наиболее идеальными условиями. Но другие факторы, такие как время для финансирования и квалификация вашего бизнеса, могут помочь определить, какой вариант вам следует выбрать. NerdWallet рекомендует сравнивать кредиты для малого бизнеса, чтобы найти подходящий для вашего бизнеса.

Об авторе: Ранда Крисс является автором малого бизнеса в NerdWallet. Подробнее

На аналогичной ноте…

Что такое лизинговая компания? – Pecunica™

Меню

Ошибка предложения/отчета

Финансовое учреждение, занимающееся преимущественно инициированием и сопровождением лизинговых сделок, является

Они предоставляют лизинг в форме краткосрочной аренды до очень долгосрочного капитального лизинга оборудования и недвижимости, от лизинга микротарифов на ручные инструменты и бытовую технику до синдицированного лизинга крупных билетов на самолеты, морские суда и заводы.

Они предоставляют лизинг в форме краткосрочной аренды до очень долгосрочного капитального лизинга оборудования и недвижимости, от лизинга микротарифов на ручные инструменты и бытовую технику до синдицированного лизинга крупных билетов на самолеты, морские суда и заводы.| 5 крупнейших компаний США по финансированию/лизингу оборудования 2010 | ||

|---|---|---|

| 9 место0224 | Компания | Чистые активы (млн) |

| 1 | GE Capital | 131 217,3 |

| 2 9 0224 | International Lease Finance | $38 593,8 |

| 3 | Banc of America Leasing | $34 749,0 |

| 4 | Wells Fargo Equipment Finance | $27 826,0 |

| 5 | Caterpillar Financial | $25 679.0 |

| Источник: Monitordaily | ||

Сторона в сделке по аренде, которая инициирует и ведет переговоры по аренде, организует маркетинг и продажу долга по аренде и любых компонентов капитала и выполняет уступку по аренде спонсорам аренды является арендодателем . Инициирование аренды — это процесс закупки, разработки и закрытия новых сделок по аренде, включая поиск новых арендных сделок, оценку потенциальных сделок, проверку кредитоспособности и документацию по сделке. Заключение договора аренды осуществляется либо непосредственно арендодателем-андеррайтером — через программы поставщиков банков и независимых арендодателей, а также кэптивных арендодателей производителей и дилеров — либо сторонними брокерами, которые объединяют арендаторов и арендодателей и не имеют постоянного участия в сделке. после закрытия.

Инициирование аренды — это процесс закупки, разработки и закрытия новых сделок по аренде, включая поиск новых арендных сделок, оценку потенциальных сделок, проверку кредитоспособности и документацию по сделке. Заключение договора аренды осуществляется либо непосредственно арендодателем-андеррайтером — через программы поставщиков банков и независимых арендодателей, а также кэптивных арендодателей производителей и дилеров — либо сторонними брокерами, которые объединяют арендаторов и арендодателей и не имеют постоянного участия в сделке. после закрытия.

Этот вариант предлагает самые низкие фиксированные ежемесячные платежи. По окончании аренды вы можете приобрести оборудование по справедливой рыночной стоимости, продлить аренду, перейти на новое оборудование или вернуть его.

Этот вариант предлагает самые низкие фиксированные ежемесячные платежи. По окончании аренды вы можете приобрести оборудование по справедливой рыночной стоимости, продлить аренду, перейти на новое оборудование или вернуть его.

3%

3%