Куда вложить деньги в 2023 году — 5 вредных советов

Ждать, пока ситуация в политике и на рынке прояснится

Многие активы сейчас дёшевы именно потому, что большинство боится инвестировать. Непонятно, что будет со страной и рынком. Но, по статистике, именно в такие моменты выгоднее всего инвестировать. Когда всё прояснится, дешёвых акций вы уже не купите. Такую рекомендацию дал эксперт по фондовому рынку инвестиционной компании «БКС Мир инвестиций» Валерий Емельянов.

— Сейчас важно не вкладывать деньги туда, где инвестор совершенно ничего не понимает. Если нет понимания, как работает фондовый рынок, то вообще не стоит на него выходить. Если нет знаний относительно работы рынка недвижимости, не стоит вкладываться туда. Проще положить деньги в банк под проценты, пусть и небольшие, — рекомендовал финансовый эксперт, автор телеграм-канала «Экономизм» Алексей Кричевский.

Вкладывать все деньги в одну отрасль

Очень часто инвесторы забывают про диверсификацию и набирают пускай даже качественные, но однотипные по динамике акции, например российских нефтяных компаний или металлургических.

— Стоит всегда разбавлять такие акции другими классами ценных бумаг (облигации), секторами (IT, потребрынок), валютами, а также иностранными бумагами, — пояснил Валерий Емельянов.

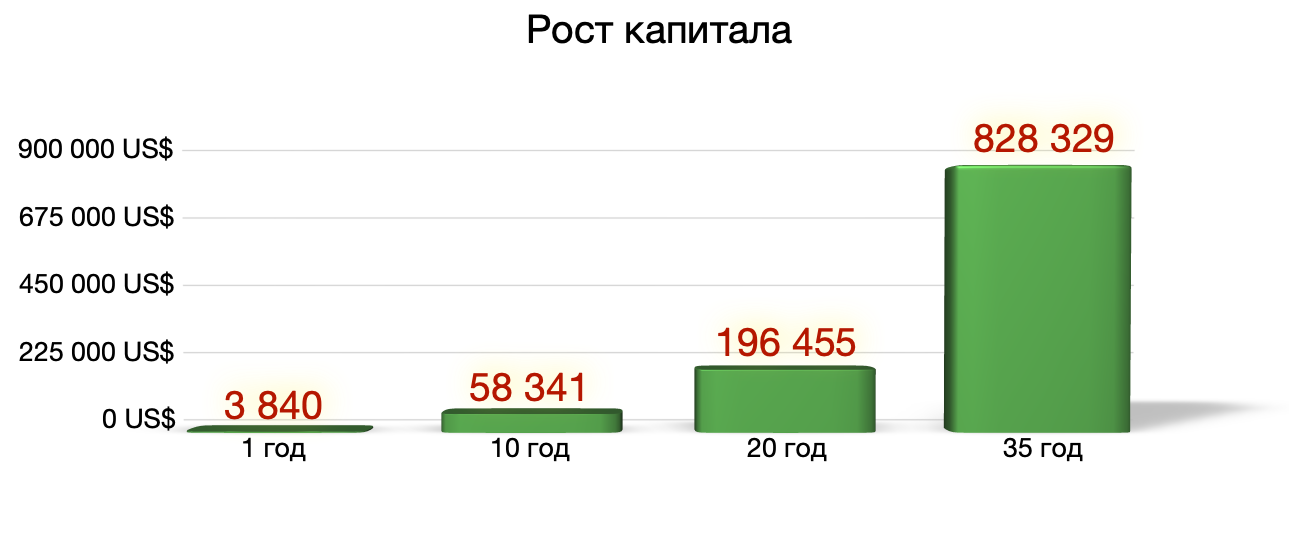

Далеко не планировать и ждать прибыли уже через месяц-два

Рынок умеет быстро восстанавливаться и приносить сотни и даже тысячи процентов годовой прибыли, но не факт, что сделает это уже в январе или феврале. Смена баланса всегда неожиданна, и нужно готовиться держать акции как минимум год, а с учётом налоговых льгот — от трёх лет. Такую рекомендацию дал Валерий Емельянов.

— Главной ошибкой в начале 2023-го станет мысль о том, что острая фаза кризиса (как в России, так и в Европе) пройдена. И можно надеяться на резкий отскок активов, которые в 2022 году падали. Этого не произойдёт просто потому, что, по всем прогнозам, наступивший год будет крайне сложным для всех. Этот год станет официальной датой начала глобального кризиса, а в кризис, как известно, обесценивается большинство активов, кроме, пожалуй, золота и американских гособлигаций, — рассказал руководитель аналитического департамента AMarkets Артём Деев.

Чрезмерная вера в рубль или неверие в него

Фото © Shutterstock

Обычно инвесторы либо слишком боятся обесценения рубля и избегают вложений в него, либо полностью игнорируют валютные вложения. Но тут важно найти свой личный баланс. У всех есть расходы, привязанные к валюте, а есть чисто рублёвые.

— Часть портфеля просто обязана быть в валютных активах. Но 100% вне рубля, если вы живёте в России, это перебор, — считает Валерий Емельянов.

Артём Деев отметил, что к ошибкам можно отнести веру в сильный рубль (для национальной валюты период чрезмерного укрепление также прошёл) и приобретение бумаг компаний нефтегазового сектора (эффект от санкций будет только нарастать, что приведёт к падению прибыли).

Давать волю жадности

На рынке есть акции, которые растут на десятки процентов в месяц, приносят десятки процентов дивидендов, и есть облигации с купонами от 15% и выше. Это самые рискованные вложения. Об этом рассказал Валерий Емельянов.

По его словам, если инвестор будет выбирать активы только по принципу прошлой или ожидаемой доходности, то у него могут быть большие проблемы. Эти активы часто и сильно стреляют вниз.

— Ни в коем случае не стоит думать, что пойдут в рост криптовалюты. Вероятнее всего, они ещё больше будут падать, а на крипторынке произойдёт целый ряд банкротств крупных компаний. Также не нужно покупать акции технологического сектора, которые много потеряли за 2022 год. Время необоснованного роста техногигантов прошло. Пожалуй, лучшим выбором для инвестиций в России станут бумаги крупнейших компаний сектора АПК, так как его продукция всегда востребована в мире. Стоимость зерна и других продуктов только растёт, а деятельность агрохолдингов не подпала под санкции Запада. Также стоит присмотреться к бумагам федеральных ретейлеров. Они массово открывают сети жёстких дискаунтеров на фоне падения доходов граждан. Прибыль федеральных компаний будет расти за счёт этого сегмента, — считает Артём Деев.

Нина Важдаева

- Статьи

- Банки

- биржи

- вложения

- Личные финансы

- Экономика

Комментариев: 0

Для комментирования авторизуйтесь!

Куда лучше вложить деньги в 2023 году: 4 лучшие инвестиции

| Если вы задумываетесь о своем финансовом будущем в долгосрочной перспективе, то инвестирование может сыграть ключевую роль в вашем плане. В этом руководстве мы расскажем о лучших инвестиционных трендах этого года, о том, как начать в них инвестировать на выгодных условиях, а также получить доступ к бесплатным передовым инструментам для анализа! |

Содержание

- Куда вложить деньги: 4 лучшие инвестиции 2023 года

- Во что вложить деньги в 2023 году: Исследование и анализ

- Куда инвестировать деньги: как начать инвестирование?

- Популярные вопросы об инвестировании средств

- Почему стоит инвестировать с Admirals?

Куда вложить деньги: 4 лучшие инвестиции 2023 года

Ниже приведен краткий список инструментов, которые могут оказаться одними из лучших вариантов для инвестирования в 2023 году. Далее мы подробно разберем каждый вариант, основывающийся на наших исследованиях и анализе.

Далее мы подробно разберем каждый вариант, основывающийся на наших исследованиях и анализе.

- Фондовый индекс Nasdaq 100

- Фондовый индекс FTSE 100

- Фьючерсы или ETF на сырую нефть

- Золото (физическое, акции, ETF)

При поиске лучших инвестиций, всегда важно проводить собственное исследование, а также иметь и придерживаться строгих правил управления рисками, поскольку любая форма инвестирования может принести как прибыль, так и проигрыш.

Один из лучших способов развить необходимые навыки и проверить свои инвестиционные идеи и теории – это воспользоваться демо-счетом. На данном типе счета вы можете инвестировать в виртуальной среде, пока не будете готовы к работе на реальном счете. Он также позволяет вам протестировать все функции и услуги, предоставляемые вашим брокером.

Торгуйте без риска на демо-счете

Оттачивайте навыки торговли, используя виртуальные средства

ОТКРЫТЬ ДЕМО-СЧЕТ

Во что вложить деньги в 2023 году: Исследование и анализ

Если вы думаете о том, куда инвестировать средства в 2023 году, приведенный ниже список даст вам некоторое представление о инвестиционных трендах и темах в текущем году. Этот список не является исчерпывающим, есть много других рынков и вариантов, которые, возможно, окажутся лучше.

Этот список не является исчерпывающим, есть много других рынков и вариантов, которые, возможно, окажутся лучше.

Также стоит помнить, что любая инвестиционная тема или тренд может измениться с течением временем, поэтому не забывайте об управлении рисками. В конечном счете, лучшие возможности для инвестиций будут зависеть от приемлемого для вас уровня риска и целей вашего инвестиционного портфеля.

1. Индекс Nasdaq 100

| Фондовый индекс Nasdaq 100 представляет собой корзину, состоящую из акций 100 крупнейших компаний, котирующихся на фондовой бирже NASDAQ. Большинство компаний, котирующихся на этой бирже, являются технологическими компаниями. В индекс входят такие компании, как Amazon, eBay, Facebook, Microsoft, Tesla и т.д. Это один из вариантов торговли на фондовом рынке США. |

С момента падения до уровня минимумов во время пандемии коронавируса индекс вырос более чем на 150%. Во многом это произошло благодаря переходу на удаленную работу, от чего больше всех выиграли акции технологических компаний. Хотя трейдеры и инвесторы могут проводить исследования и инвестировать в акции отдельных компаний технологического сектора, индекс Nasdaq 100 предоставляет вам доступ к целому сектору.

Хотя трейдеры и инвесторы могут проводить исследования и инвестировать в акции отдельных компаний технологического сектора, индекс Nasdaq 100 предоставляет вам доступ к целому сектору.

Однако в 2022 году инвесторы настороженно отнеслись к агрессивным темпам повышения процентных ставок Федеральной резервной системой и влиянию, которое это оказало на стоимость кредитов и корпоративный рост. Как следствие, в 2022 году на мировых фондовых рынках стали господствовать медвежьи настроения.

Источник: Admirals MetaTrader 5, NQ100, Weekly – Диапазон данных: с 9 февраля 2014 г. по 21 декабря 2022 г., по состоянию на 21 декабря 2022 г. в 13:30 по GMT. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.Приведенный выше график демонстрирует изменение цены индекса Nasdaq 100 за каждую неделю в период с февраля 2014 года по декабрь 2022 года. На нем отчетливо виден медвежий рынок, наблюдавшийся в 2022 году. Инвесторы будут внимательно следить и искать намеки на возможность отскока цен вверх от этой области.

Однако, если цена опустится, то немного ниже находится важный уровень поддержки, как видно на месячном графике ниже, и сформировавшаяся восходящая линия тренда.

Источник: Admirals MetaTrader 5, NQ100, Monthly – Диапазон данных: с 1 июня 2005 г. по 21 декабря 2022 г., по состоянию на 21 декабря 2022 г. в 13:30 по GMT. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.Многие аналитики прогнозируют сначала снижение цен, а затем значительный рост. Нормализация инфляции и высоких процентных ставок в 2023 году будет иметь ключевое значение для общего настроения фондового рынка. Однако, поскольку в 2022 году цены на активы значительно снизились, шансы на неожиданную прибыль от инвестиций к концу 2023 года теперь намного выше, что является важным фактором для долгосрочных инвесторов.

Еще один способ заработать на потенциальном росте технологического сектора — использовать инвестиционные стратегии роста в отдельные акции. Подробности в нашей статье о лучших акциях 2023 года.

Подробности в нашей статье о лучших акциях 2023 года.

💡 К слову, если вы хотите продолжить обучение на финансовых рынках, изучить основы трейдинга, технического и фундаментального анализа, а также узнать много другой полезной информации, пройдите наш обучающий курс Zero to Hero, доступный совершенно бесплатно!

Бесплатные вебинары по трейдингу

Присоединяйтесь к онлайн-вебинарам под руководством наших экспертов по трейдингу

ЗАРЕГИСТРИРОВАТЬСЯ БЕСПЛАТНО

2. Индекс FTSE 100

Индекс фондового рынка FTSE 100 – это индекс, состоящий из акций 100 крупнейших компаний по рыночной капитализации, котирующийся на Лондонской фондовой бирже. Хотя на экономику Великобритании повлиял Brexit, смена нескольких премьер-министров за короткий период времени и плохо организованный мини-бюджет в 2022 году, к концу декабря 2022 года он стал третьим после бразильских и индийских фондовых рынков индексом с лучшими результатами. |

Интересным фактором является устойчивость индекса FTSE 100 в этот период. Поскольку Великобританию обходили стороной в течение многих лет, она может представлять больше возможностей для стоимостного инвестирования. Ключевым фактором роста индекса UK 100 является британский фунт. Поскольку около 80% прибыли 100 компаний, включенных в индекс, поступает из-за границы, снижение фунта может помочь повысить общую прибыльность. Поэтому денежные потоки станут важным фактором.

Источник: Admirals MetaTrader 5, FTSE100, Monthly – Диапазон данных: с 1 июня 2005 г. по 21 декабря 2022 г., выполнено 21 декабря 2022 г. в 13:30 по GMT. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.На месячном графике индекса FTSE 100 выше четко видно снижение цены с 2017 по 2020 год – последствия Brexit и пандемии коронавируса. От уровней минимумов пандемии в 2020 году до конца 2022 года индекс заметно вырос, но в последние несколько месяцев 2022 года оставался очень нестабильным.

Интересно, что FTSE 100 сейчас торгуется очень близко к уровню своего рекордного максимума. Такое положение предоставляет уникальные возможности для стоимостных инвесторов, которые задаются вопросом, куда лучше всего вложить деньги в 2023 году.

- Больше подробностей ищите в статье «FTSE 100: компании в составе и торговые стратегии Futsee 100».

3. Фьючерсы или ETF на сырую нефть

| Цена на сырую нефть за последние несколько лет переживала разные времена, то поднимаясь, то падая. После пандемии мировой спрос иссяк, а предложение увеличилось из-за ценовой войны между Саудовской Аравией и Россией. В 2022 году российско-украинская война и энергетический кризис в Европе привели к огромным колебаниям цен на нефть. |

Аналитики прогнозируют еще один удачный год для энергетических рынков в 2023 году. Сокращение поставок нефти из России и ОПЕК+ — лишь один из факторов, которые могут привести к ужесточению цен на нефть в 2023 году. Аналитики ING считают, что среднее значение цены за баррель нефти составит около 104 доллара США в год.

Аналитики ING считают, что среднее значение цены за баррель нефти составит около 104 доллара США в год.

В 2023 году также должен увеличиться спрос на нефть, поскольку в конце 2022 года Китай отказался от своей политики нулевой терпимости к Covid. Открытие экономики может привести к увеличению спроса в период, когда предложение станет более ограниченным. Сочетание этих факторов, скорее всего, способствовать росту цен на нефть, в зависимости от любых других географических событий.

Источник: Admirals MetaTrader 5, CRUDOIL, Monthly – Диапазон данных: с 1 января 2007 г. по 3 апреля 2022 г., по состоянию на 3 апреля 2022 г. в 13:30 по GMT. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.На месячном графике WTI выше видно, что цена пробила линию нисходящего тренда, начало которой находится на уровне максимумов 2008 года. С точки зрения технического анализа, этот прорыв представляет собой начало бычьего рынка. Хотя рынок продолжал ралли, он был ограничен историческим уровнем сопротивления на уровне около 113 долларов США.

В течение 2022 года цена пыталась удержаться выше этого уровня, но все же опустилась ниже. Тем не менее откат к историческому уровню поддержки в районе 77,00 долларов США представляет собой интерес для инвесторов: если покупатели начнут открывать позиции, трейдеры будут ждать бычье движение цены.

Существует множество способов спекулирования на цене нефти. Поскольку товар продается на биржах, таких как Нью-Йоркская товарная биржа, вы можете торговать фьючерсными контрактами на нефть. Вы также можете инвестировать в биржевые фонды (ETF), такие как United States Oil Fund ETF, который отслеживает базовую цену на рынке нефтяных фьючерсов.

На торговой платформе MetaTrader 5 от Admirals вы получите доступ к обоим рынкам и сможете торговать на них с помощью CFD (контракты на разницу). Этот продукт позволяет спекулировать на изменении цены базового актива, не владея при этом базовым активом. Это значит, что вы можете торговать и длинными, и короткими позициями, потенциально получая прибыль как от роста, так и падения цен.

Лучшая платформа для работы с несколькими активами в мире

СКАЧАТЬ MT5 БЕСПЛАТНО

4. Золото (физическое, фьючерсы, акции, ETF)

| Текущий год может оказаться крайне интересным для золота. В 2022 году цена на золото не смогла обновить исторический максимума и упала до минимумов, невиданных с 2020 года. Однако цене золота удалось удержаться на уровне 1675 долларов США, уверенно завершив 2022 год. |

По данным Всемирного совета по золоту, существует множество факторов, которые могут повлиять на цену золота в этом году. Самыми важными являются решения центральных банков по процентной ставке, возможность рецессии и дальнейшее геополитическое развитие.

Источник: Всемирный совет оп золоту, 21 декабря 2022 г.С Admirals вы можете инвестировать в золото множеством способов:

- CFD на золото позволяет вам спекулировать на движении цен на золото, без владения базовым активом.

С CFD вы также можете торговать с использованием кредитного плеча, что позволяет торговать большими объемами позиций с небольшим депозитом.

С CFD вы также можете торговать с использованием кредитного плеча, что позволяет торговать большими объемами позиций с небольшим депозитом. - Акции. Admirals предлагает более 4000 акций со всего мира, включая акции ведущих золотодобывающих компаний, таких как Barrick Gold и Newmont Mining.

- ETF на золото позволяют вам инвестировать в фонд, который отслеживает базовую цену на рынке золота за счет инвестирования в компании, работающие с золотом, или в реальный физический металл. На платформе Admirals доступны тысячи ETF.

- Фьючерсы на золото. Золотом также можно торговать с помощью фьючерсов на бирже, как, например, Чикагская товарная биржа.

Источник: TradingView

Zero to Hero

Научитесь торговать за 20 дней – от настройки платформы до совершения первой сделки

ЗАРЕГИСТРИРОВАТЬСЯ

Куда инвестировать деньги: как начать инвестирование?

После того, как вы открыли реальный или демо-счет Invest. MT5 или Trade.MT5, вы можете начать инвестировать или торговать в торговой платформе MetaTrader 5 на компьютере, в веб-браузере или на мобильном телефоне. Давайте рассмотрим пошаговый процесс инвестирования в веб-версии платформы.

MT5 или Trade.MT5, вы можете начать инвестировать или торговать в торговой платформе MetaTrader 5 на компьютере, в веб-браузере или на мобильном телефоне. Давайте рассмотрим пошаговый процесс инвестирования в веб-версии платформы.

- Войдите в свой Кабинет Трейдера на веб-сайте Admirals.

- Нажмите на «MT5 WebTarder» рядом с именем вашего аккаунта, чтобы открыть веб-платформу MetaTrader 5.

- Щелкните правой кнопкой мыши в окне «Обзор рынка» и выберите «Символы». Здесь вы увидите все доступные инструменты. Выберите желаемых инструмент и нажмите «Показать», чтобы добавить его в список «Обзор рынка».

Источник: MetaTrader 5 Web - Вы можете открыть график цен в реальном времени, перетащив символ из списка «Обзор рынка» на поле для графиков. Вы также можете изменять таймфреймы и добавлять технические индикаторы, которые помогут в анализе.

- Чтобы открыть торговый ордер, щелкните правой кнопкой мыши на графике и выберите Трейдинг и Новый ордер.

Вы можете установить объем сделки, уровни стоп-лосса и тейк-профита.

Вы можете установить объем сделки, уровни стоп-лосса и тейк-профита.

А вы знали, что благодаря Premium Analytics от Admirals, вы можете получить доступ к индикатору Technical Insight Lookup совершенно бесплатно?

Индикатор предоставляет доступ к полезным данным и идеям по торговле инструментами на тысячах различных рынков!

Например, на изображении выше при поиске NQ100 индикатор определил 18 идей, основанных на техническом анализе.

Источник: Admirals Premium Analytics, 21 декабря 2022 г.Индикатор предоставляет графики и описание происходящих событий с точки зрения технического анализа. Индикатор может стать отличным дополнением к вашему набору инструментов, а также отличным образовательным инструментом.

Получите бесплатный доступ к индикатору, нажав на баннер ниже!

Инвестируйте в самые популярные инструменты в мире

Доступ к тысячам акций и ETF

НАЧАТЬ ИНВЕСТИРОВАТЬ

Популярные вопросы об инвестировании средств

Куда вложить деньги в 2023?

Одними из лучших вариантов для вложения денег в 2023 году являются:

- Фондовый индекс Nasdaq 100

- Фондовый индекс FTSE 100

- Фьючерсы или ETF на сырую нефть

- Золото (физическое, акции, ETF)

Куда лучше всего вложить небольшую сумму денег?

Самые популряные категории инвестиций включают акции, облигации, сырьевые товары, паевые инвестиционные фонды и биржевые фонды. В Admirals вы можете начать инвестировать в данные инвестиции с небольшой суммы денег.

В Admirals вы можете начать инвестировать в данные инвестиции с небольшой суммы денег.

Один из лучших способов начать торговлю – это открыть бесплатный торговый демо-счет.

Вы можете протестировать все услуги и функции, предоставляемые Admirals, совершенно бесплатно!

Нажмите на баннер ниже, чтобы открыть свой торговый демо-счет сегодня! ▼ ▼ ▼

Торгуйте без риска на демо-счете

Оттачивайте навыки торговли, используя виртуальные средства

ОТКРЫТЬ ДЕМО-СЧЕТ

Продолжайте свое обучение

- Что такое микроинвестиции и подходят ли они мне?

- Как купить акции футбольных клубов?

- Медь на Форекс. Руководство по инвестициям в медь

О нас: Admirals

Admirals – глобальный, удостоенный множества наград, регулируемый брокер Forex и CFD, предлагающий торговлю более чем 8000 финансовыми инструментами на самых популярных торговых платформах в мире: MetaTrader 4 и MetaTrader 5. Начните торговать сегодня!

Начните торговать сегодня!

Этот материал не содержит и не должен трактоваться как содержащий рекомендации и советы по инвестированию, предложение или просьба о любых сделках с финансовыми инструментами. Обратите внимание, что такой торговый анализ не является надежным индикатором для любой текущей или будущей торговли, поскольку обстоятельства могут меняться со временем. Прежде чем принимать какие-либо инвестиционные решения, вам следует обратиться за советом к независимым финансовым экспертам, чтобы Вы поняли все риски.

ИНФОРМАЦИЯ ОБ АНАЛИТИЧЕСКИХ МАТЕРИАЛАХ:

Ниже приведена дополнительная информация, касающаяся аналитики, мнений, прогнозов или другой подобной информации (далее «Аналитика»), опубликованной на веб-сайте Admirals. Прежде чем принимать какие-либо инвестиционные решения, обратите особое внимание на следующее:

1. Вы имеете дело с маркетинговой коммуникацией. Аналитика публикуется только в ознакомительных целях и не может рассматриваться как инвестиционный совет или рекомендация. Он не был подготовлен в соответствии с правовыми требованиями, направленными на содействие независимости инвестиционных исследований, и что он не попадает под действие каких-либо запретов на проведение операций перед распространением инвестиционных исследований.

Он не был подготовлен в соответствии с правовыми требованиями, направленными на содействие независимости инвестиционных исследований, и что он не попадает под действие каких-либо запретов на проведение операций перед распространением инвестиционных исследований.

2. Каждое инвестиционное решение принимается каждым клиентом самостоятельно, и Admirals не несет ответственности за какие-либо убытки или ущерб, возникшие в результате такого решения, независимо от того, полагался ли клиент в ходе принятия решения на представленную в Аналитике информацию или нет.

3. В целях защиты интересов наших клиентов и объективности Аналитики Admirals установил соответствующие внутренние процедуры для предотвращения и управления конфликтами интересов.

4. Аналитика готовится независимым аналитиком (далее «Автор») на основе личного опыта и суждениях Автора.

5. Несмотря на все предпринятые разумные меры, призванные обеспечить надежность, а также корректность, доступность и своевременность Аналитики, Admirals не гарантирует точности или полноты содержащейся в ней информации.

6. Содержащаяся в Публикации Аналитика о доходности финансовых инструментов за прошлые периоды, или об их смоделированной доходности, не является со стороны Admirals прямым или косвенным обещанием, гарантией или ссылкой на доходность данных финансовых инструментов в последующие периоды. Стоимость финансового инструмента может, как расти, так и снижаться, поэтому сохранение стоимости активов не гарантируется.

7. Торговля с использованием кредитного плеча (включая CFD), является спекулятивной по природе и может принести как прибыль, так и убытки. Перед началом торговли убедитесь, что понимаете связанные с торговлей риски.

Как вложить деньги | Пошаговое руководство по выбору собственных инвестиций и управлению ими

Выберите аккаунт

Выберите и откройте учетную запись, которая вам подходит. Как вы выбираете? Это зависит от того, почему вы хотите инвестировать.

- На выход на пенсию , варианты включают в себя традиционный IRA, Roth IRA, пролонгации IRA.

- Для общего инвестирования и торговли , инвестирования с большой целью (например, для первоначального взноса за дом) или просто для того, чтобы ваши деньги могли расти, рассмотрите брокерский счет Fidelity.

- Для ребенка существует множество вариантов, в том числе 529 (для образования) и молодежная учетная запись Fidelity (для раннего начала инвестирования).

Если вы все еще ищете подходящую модель, просмотрите все варианты нашей учетной записи. Помните, что некоторые учетные записи более практичны (где вы сами выбираете и управляете своими инвестициями), а некоторые управляются профессионалами.

Пополнение счетов

Когда ваш счет открыт, пришло время пополнить его. Ваш банковский счет (счета) легко связать с вашим счетом (счетами) Fidelity, после чего вы сможете переводить деньги в любое время или настраивать автоматические депозиты.

Выберите ваши инвестиции

Когда ваши деньги поступят на ваш счет, они будут автоматически депонированы либо в виде наличных (на брокерском счете вы можете увидеть что-то вроде «основной позиции» или FCASH), либо в фонд денежного рынка (для таких счетов, как IRA).

ВАЖНЫЕ СЛЕДУЮЩИЕ ШАГИ: Вы сами выбираете свои инвестиции. Инвестирование — это то, как ваши деньги могут расти с течением времени. Как вы выбираете свои инвестиции? Подумайте о желаемом уровне риска, сроках и степени вашего участия.

Запасы

Акции — это то, о чем многие думают, когда думают об инвестировании. Решение о том, какие отдельные акции покупать (а какие продавать и когда) — один из самых трудоемких способов инвестирования. Существует потенциал для высоких максимумов и низких минимумов. По сути, вы покупаете небольшую долю в конкретной компании, поэтому важно провести исследование, понять риски и не класть все яйца в одну корзину.

Узнайте больше: 7 мифов и фактов об инвестировании в акции

ETF

Биржевой фонд (ETF) также является группой инвестиций. Между ETF и взаимными фондами есть несколько различий: ETF можно покупать и продавать в любое время в течение торгового дня, в отличие от взаимных фондов, которые закрываются в конце торгового дня. И в отличие от взаимных фондов, ETF обычно не требуют минимальных инвестиций. В настоящее время на фондовых биржах США насчитывается несколько тысяч ETF.

Узнайте больше: Как правильно выбрать ETF?

Есть и другие, которые немного сложнее (например, валюты), поэтому, если вы хотите узнать больше, посетите наш Учебный центр.

Разместить сделку

Отлично! Теперь вы знаете, во что хотите инвестировать. Но как именно вы получите эти инвестиции на свой счет? Торговый виджет покажет вам, какие из ваших счетов позволяют вам выбирать и управлять своими собственными инвестициями, а также сколько денег у вас есть для торговли (т.

- Выберите тип сделки

- Выберите счет для торговли

- Выберите инвестицию

- Выберите действие

- Выберите количество

- Выберите тип заказа

- Выберите, как долго ваш заказ активен

Проверьте свои инвестиции

Вы вложили деньги! Ваши деньги теперь имеют потенциал для роста. Помните, поскольку вы сами выбираете свои инвестиции и управляете ими, важно регулярно их пересматривать.

Несколько вопросов, которые стоит задать себе:

О диверсификации: Диверсифицированы ли ваши инвестиции? Это означает, что вы распределяете свои инвестиции, чтобы помочь управлять своим риском. Мы считаем, что у вас должно быть сочетание акций, облигаций и других инвестиций, и вы должны диверсифицировать эти различные типы инвестиций.

О риске: Подходит ли вам уровень риска? Например, если до выхода на пенсию осталось 40 лет, вам может понадобиться другой уровень риска, чем если бы до выхода на пенсию оставался 1 год.

О целях: Изменились ли какие-либо из ваших целей? Если в вашей жизни произошло что-то новое или вы просто хотите чего-то другого, вам может понадобиться другая стратегия инвестирования.

Информация о подгонке: Вам не по душе выбор и управление инвестициями? Или у вас есть более сложные потребности? Если это так, возможно, вы захотите, чтобы профессионал сделал это за вас. У нас есть широкий выбор профессионально управляемых вариантов, включая счета с комиссией за консультационные услуги в размере 0 долларов США и без минимального остатка, вплоть до выделенных консультантов.

И помните, что мы всегда здесь для вас. Вы можете инвестировать самостоятельно, но вы не инвестируете в одиночку.

Вы можете потерять деньги, инвестируя в фонд денежного рынка. Инвестиции в фонд денежного рынка не застрахованы и не гарантированы Федеральной корпорацией страхования депозитов или любым другим государственным учреждением. Прежде чем инвестировать, всегда читайте проспект фонда денежного рынка, чтобы узнать о правилах, специфичных для этого фонда.

Прежде чем инвестировать, всегда читайте проспект фонда денежного рынка, чтобы узнать о правилах, специфичных для этого фонда.

Прошлые результаты не являются гарантией будущих результатов.

Диверсификация и распределение активов не обеспечивают прибыль или гарантию от убытков.

Как и в случае со всеми вашими инвестициями через Fidelity, вы должны самостоятельно определить, соответствует ли инвестиция в какую-либо конкретную ценную бумагу или ценные бумаги вашим инвестиционным целям, устойчивости к риску, финансовому положению и оценке ценной бумаги. Fidelity не рекомендует и не одобряет эти инвестиции, делая их доступными для своих клиентов.

Имейте в виду, что инвестирование сопряжено с риском. Стоимость ваших инвестиций со временем будет колебаться, и вы можете получить или потерять деньги.

Фондовые рынки нестабильны и могут значительно колебаться в зависимости от компании, отрасли, политических, нормативных, рыночных или экономических событий. Инвестирование в акции связано с рисками, включая потерю основной суммы.

Инвестирование в акции связано с рисками, включая потерю основной суммы.

В целом рынок облигаций нестабилен, а ценные бумаги с фиксированным доходом несут процентный риск. (По мере роста процентных ставок цены на облигации обычно падают, и наоборот. Этот эффект обычно более выражен для долгосрочных ценных бумаг.) Ценные бумаги с фиксированным доходом также несут инфляционный риск, риск ликвидности, риск досрочного погашения, а также кредитный риск и риск дефолта для обоих эмитентов. и контрагенты. В отличие от отдельных облигаций, большинство фондов облигаций не имеют даты погашения, поэтому держать их до погашения во избежание потерь, вызванных волатильностью цен, невозможно. Любая ценная бумага с фиксированным доходом, проданная или погашенная до наступления срока погашения, может быть убыточной.

Обратите внимание: при сравнении фондов учитывайте все важные факторы, включая информацию, касающуюся комиссий фондов, особенностей фондов и целей фондов. Хотя фонды могут отслеживать индекс, индексы и стратегии, используемые для достижения инвестиционной цели, могут быть разными.

ETF подвержены колебаниям рынка и рискам, связанным с лежащими в их основе инвестициями. ETF облагаются комиссией за управление и другими расходами.

Инвестиции в фонд не застрахованы и не гарантированы Федеральной корпорацией страхования депозитов или любым другим государственным учреждением. Хотя фонд стремится сохранить стоимость ваших инвестиций на уровне 1 доллара за акцию, можно потерять деньги, инвестируя в фонд. Повышение процентной ставки может привести к снижению цены ценных бумаг денежного рынка.

Fidelity Brokerage Services LLC, член NYSE, SIPC, 900 Salem Street, Smithfield, RI 02917

1022577.2.1

Куда сейчас имеет смысл копить и инвестировать?

Выбор места, куда вложить с трудом заработанные деньги, — непростая задача. И с такой большой неопределенностью на фондовом рынке и ростом процентных ставок это может показаться более сложным, чем обычно.

И с такой большой неопределенностью на фондовом рынке и ростом процентных ставок это может показаться более сложным, чем обычно.

Прямо сейчас высокодоходные сберегательные счета (например, высокодоходный сберегательный счет LendingClub) и компакт-диски более привлекательны, чем несколько лет назад, когда процентные ставки были низкими. С ростом ставок «это делает краткосрочные альтернативы наличными… более привлекательными. И это немного меняет ситуацию в сторону вкладчиков», — говорит Хосе Эрнандес, финансовый педагог и основатель Финансового университета.

Однако процентные ставки больше влияют на краткосрочное или среднесрочное планирование, чем на долгосрочные решения. «В долгосрочной перспективе, если вы следуете разумным принципам инвестирования, то, что мы сейчас наблюдаем в экономике, процентных ставках и во всем остальном, на самом деле не имеет значения», — говорит Эрнандес.

Что это означает для ваших решений о сбережениях и инвестициях?

Чтобы помочь вам ориентироваться в сегодняшних условиях и определить наилучший путь вперед, CNBC Select поговорила с экспертами по личным финансам Хосе Эрнандесом и Гарретом Джонсом, сертифицированным специалистом по финансовому планированию компании Crossroads Planning.

Высокодоходные сбережения LendingClub

Узнать больше

LendingClub Bank, N.A., Member FDIC

См. нашу методологию, применяются условия.

3 вопроса, которые нужно задать себе, чтобы решить, на что вложить деньги

Стоит ли хранить деньги на высокодоходном счете или депозитном сертификате? Или вложить его в традиционные инвестиции, такие как индексные фонды или биржевые фонды (ETF)?

«На самом деле это не шаблонный ответ, потому что он зависит от нескольких разных переменных», — говорит Джонс. Ваши цели, уровень риска, с которым вы согласны, и долг, который у вас есть, могут влиять на ваши сбережения и выбор инвестиций.

Прежде чем принимать какие-либо важные решения, вы должны встретиться с доверенным финансовым консультантом или специалистом по планированию и ответить на эти три вопроса.

Каковы ваши цели?

На что вы хотите потратить свои деньги и когда вы хотите их потратить — может быть самым важным фактором при принятии решения о том, какое средство сбережений лучше всего подходит для вас. Основное эмпирическое правило заключается в том, что инвестиции в фондовый рынок лучше подходят для достижения долгосрочных целей, тогда как сберегательные счета и другие банковские продукты лучше подходят для достижения краткосрочных целей.

Основное эмпирическое правило заключается в том, что инвестиции в фондовый рынок лучше подходят для достижения долгосрочных целей, тогда как сберегательные счета и другие банковские продукты лучше подходят для достижения краткосрочных целей.

Высокодоходный сберегательный счет, например, дает вам гарантированный темп роста и немедленный доступ к вашим деньгам в любое время. Другие продукты, такие как компакт-диски или счета денежного рынка, предлагают различную степень ликвидности, но разделяют с высокодоходными сберегательными счетами безопасность и стабильность, что делает их идеальными для таких целей, как первоначальный взнос за дом, семейный отдых или ремонт дома. Если вы планируете потратить деньги примерно через три года, вы не можете полагаться на то, что эти деньги значительно вырастут на фондовом рынке, и вам следует подумать о том, чтобы вложить свои деньги в один из этих инструментов.

Сравните высокодоходные сберегательные счета с нашим инструментом для рынка сбережений

CNBC Select оценила годовой депозитный сертификат Первого национального банка Америки как лучший однолетний депозитный сертификат. А для счетов денежного рынка мы выбрали Ally’s как лучший выбор для этого типа счета.

А для счетов денежного рынка мы выбрали Ally’s как лучший выбор для этого типа счета.

Для долгосрочных целей, когда вам не понадобятся деньги в течение 10+ лет (например, выход на пенсию или образование вашего ребенка), другие виды инвестиций могут принести вам более высокую норму прибыли. Несмотря на то, что фондовый рынок в последнее время падал, он исторически приносил более высокую доходность в долгосрочной перспективе. А когда рынки падают, инвестиции дешевле. «В нашей отрасли есть поговорка: во время бычьего рынка все зарабатывают деньги. Во время медвежьего рынка люди зарабатывают миллионы», — говорит Джонс.

Недорогие индексные фонды могут быть простым способом создания диверсифицированного портфеля, потому что вы, по сути, покупаете широкий спектр акций, предназначенных для имитации рынка в целом. ETF обеспечивают большую диверсификацию, чем покупка отдельных акций. По словам Джонса, ETF также более эффективны с точки зрения налогообложения, чем традиционные взаимные фонды, которые активно управляются. Работая с взаимным фондом, вы можете непреднамеренно получить налоговый счет за прирост капитала из-за сделок, совершенных менеджерами фонда.

Работая с взаимным фондом, вы можете непреднамеренно получить налоговый счет за прирост капитала из-за сделок, совершенных менеджерами фонда.

У вас есть несколько вариантов, когда дело доходит до начала вашего инвестиционного пути: от открытия традиционного инвестиционного счета в брокерской компании, такой как Charles Schwab и Fidelity, до роботов-консультантов, таких как Wealthfront. Просто убедитесь, что вы используете метод, который вам понятен и удобен. И если вы не знаете, как начать инвестировать для достижения своих долгосрочных целей, общение с профессиональным консультантом может быть хорошим способом получить индивидуальный совет по инвестированию.

Чарльз Шваб

Подробнее

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Нет минимального счета для активного инвестирования через Schwab One ® Брокерский счет. Для автоматического инвестирования с помощью интеллектуальных портфелей Schwab ® требуется минимальный депозит в размере 5000 долларов США.

Schwab One ® Брокерский счет не предусматривает комиссию за счет, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контракт

Schwab One ® Брокерский счет не предусматривает комиссию за счет, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контрактНет

Робот-консультант: Schwab Intelligent Portfolios ® и Schwab Intelligent Portfolios™ IRA: Charles Schwab Traditional, Cust, Roth, Roth, плюс пенсионный счет Personal Choice ® (PCRA) Брокерские услуги и торговля: Schwab One ® Брокерский счет, Брокерский счет + специализированные платформы и поддержка для торговли, Schwab Global Account™ и Schwab Organization Account

Акции, облигации, взаимные фонды, CD и ETF

Расширенные инструменты пенсионного планирования

Применяются условия.

Wealthfront

Узнать больше

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента.

Минимальный депозит в размере 500 долларов США для инвестиционных счетов

Минимальный депозит в размере 500 долларов США для инвестиционных счетовСборы могут варьироваться в зависимости от выбранного инвестиционного инструмента. Нулевые счета, переводы, торговые или комиссионные сборы (могут применяться коэффициенты фонда). Ежегодная плата за консультации по управлению Wealthfront составляет 0,25% от баланса вашего счета

Нет

Робо-Адвизор: Wealthfront Automated Investing IRA: Традиционный Wealthfront, Roth, SEP и Rollover IRAS Другие: Wealthfront 529 Sovie . Дополнительные классы активов в вашем портфеле включают недвижимость, природные ресурсы и дивидендные акции

Предлагает бесплатное финансовое планирование для планирования колледжа, выхода на пенсию и покупки жилья0007

Применяются условия.

Какова ваша терпимость к риску?

Выбор места для сбережения денег заключается не только в холодных, точных цифрах. Вы также должны учитывать свой комфорт с риском, поскольку различные инструменты сбережений имеют разную степень волатильности.

Вы также должны учитывать свой комфорт с риском, поскольку различные инструменты сбережений имеют разную степень волатильности.

«Если я не склонен к риску, то есть я не хочу, чтобы мои деньги плавали изо дня в день резко вверх и вниз, тогда безопасность и безопасность становятся моей главной задачей», — говорит Джонс. В этом случае вы можете перевести часть своих сбережений на продукты с низким уровнем риска.

Высокодоходные сберегательные счета и компакт-диски имеют низкий риск, поскольку оба они застрахованы FDIC на сумму до 250 000 долларов, поэтому даже в случае банкротства банка вы получите свои деньги обратно. Государственные облигации, такие как I-Bonds и казначейские облигации, также считаются инвестициями с низким уровнем риска, поскольку они поддерживаются правительством США.

Безопасность этих транспортных средств требует компромиссов. Доходность высокодоходных сберегательных счетов ниже уровня инфляции. Таким образом, даже если вы зарабатываете деньги, они все равно теряют ценность — просто более медленными темпами.

Если вы сомневаетесь в своей инвестиционной стратегии, Джонс рекомендует поговорить с консультантом, чтобы узнать, есть ли для вас лучшее распределение активов.

У вас есть долг под высокие проценты?

Решая, как сохранить и инвестировать свои деньги, вы должны сбалансировать свой выбор с погашением существующего долга, особенно если у вас есть долги с высокими процентами, такие как кредитные карты.

Средняя процентная ставка по кредитной карте составляет почти 20%, что в четыре-пять раз выше, чем самая лучшая ставка, которую вы можете получить с типичным высокодоходным сберегательным счетом или компакт-диском. Например, если вы отложите 1000 долларов на высокодоходный сберегательный счет под 4% годовых, вы заработаете около 41 доллара в год. Но в том же году баланс в 1000 долларов на кредитной карте с процентной ставкой 20% будет стоить вам примерно 170 долларов (при условии, что вы делаете только минимальные платежи).

В такой ситуации вы можете сэкономить больше всего денег, погасив долг с высокими процентами. «Я знаю, что это не так весело, как создавать активы, — говорит Эрнандес. Но если вы завалены долгами под высокие проценты, «может иметь смысл, по крайней мере, сделать это более управляемым, а затем, когда вы окажетесь в положении, когда у вас будет больше денежных средств, вы сможете начать инвестировать».

«Я знаю, что это не так весело, как создавать активы, — говорит Эрнандес. Но если вы завалены долгами под высокие проценты, «может иметь смысл, по крайней мере, сделать это более управляемым, а затем, когда вы окажетесь в положении, когда у вас будет больше денежных средств, вы сможете начать инвестировать».

Подробнее: Как погасить задолженность по кредитной карте

Итог

Когда вы решаете, как сберегать или инвестировать, нет универсального ответа, подходящего для всех.

Лучший выбор для вас зависит от ваших желаний и личных обстоятельств. При высоких процентных ставках высокодоходные сберегательные счета и компакт-диски становятся все более привлекательными вариантами для достижения краткосрочных целей. Однако в долгосрочной перспективе инвестиции в фондовый рынок через индексные фонды или ETF исторически приносили более высокую прибыль.

Ознакомьтесь с подробным обзором Select по личные финансы , tech and tools , wellness and more, and follow us on Facebook , Instagram and Twitter

С CFD вы также можете торговать с использованием кредитного плеча, что позволяет торговать большими объемами позиций с небольшим депозитом.

С CFD вы также можете торговать с использованием кредитного плеча, что позволяет торговать большими объемами позиций с небольшим депозитом.  Вы можете установить объем сделки, уровни стоп-лосса и тейк-профита.

Вы можете установить объем сделки, уровни стоп-лосса и тейк-профита.

Schwab One ® Брокерский счет не предусматривает комиссию за счет, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контракт

Schwab One ® Брокерский счет не предусматривает комиссию за счет, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контракт Минимальный депозит в размере 500 долларов США для инвестиционных счетов

Минимальный депозит в размере 500 долларов США для инвестиционных счетов