Инвестирование: Как вложить деньги в 2022 году и не потерять

Быть избирательным с вложением инвестиций всегда было важно, но в 2022 году после кризиса, вызванного коронавирусом, выбирать нужно еще тщательней.

Предыдущий год создал переломный момент в перспективах аналитиков и отодвинул рыночные проблемы на второй план, такие как торговые войны между Китаем и США или неопределенности, связанные с Brexit. В 2020 году рынки застыли, в то время, когда последствия пандемии носили губительные последствия для населения и экономики многих стран. Сегодня аналитики настроены оптимистично, видя определенные признаки восстановления благодаря появлению вакцины.

Тот, кто инвестирует в этом году, должен знать, какие тенденции характерны для рынка инвестиций в 2022 году, куда вложить деньги, как минимизировать риски, какие виды инвестиций наиболее перспективные. На эти и многие вопросы ответит наша статья.

СОДЕРЖАНИЕ:

- Подготовка к инвестированию

- Как инвестировать деньги для получения пассивного дохода

- Покупка валюты или драгоценных металлов

- Банковский вклад

- Инвестиции в недвижимость

- Во что инвестировать деньги, если в наличии большая сумма

- Советы экспертов: куда инвестировать деньги в 2022 году

- Как выгодно инвестировать за рубежом

- Инвестиции в недвижимость Испании

- Поможем купить недвижимость в Испании

ПОДГОТОВКА К ИНВЕСТИРОВАНИЮ

Вот несколько советов перед началом инвестирования:

- Необходимо сформулировать инвестиционную цель.

- Закрыть все долги и создать подушку безопасности.

- Здраво оценивать финансовую ситуацию и риски.

- Подобрать подходящую стратегию и сформировать портфель.

- Необходимо быстро учиться и быть на шаг впереди.

КАК ИНВЕСТИРОВАТЬ ДЕНЬГИ ДЛЯ ПОЛУЧЕНИЯ ПАССИВНОГО ДОХОДА

Метод инвестирования должен базироваться на критерии минимального риска потери денежных средств. Перед тем как принять окончательное решение, нужно детально изучить будущий проект и выявить все недостатки.

Существует множество способов получения пассивного дохода: паевые инвестиционные фонды, покупка валюты или драгоценных металлов, банковский вклад, инвестиции в недвижимость. О каждом подробнее.

ПИФ

Паевой инвестиционный фонд (ПИФ) это инвестиционный инструмент, функционирование которого заключается в сборе денежных взносов различных физических или юридических лиц для инвестирования в различные инвестиционные ценные бумаги. С объединением капитала разных людей вы можете получить доступ на выгодных условиях к различным инвестициям для получения прибыли.

С объединением капитала разных людей вы можете получить доступ на выгодных условиях к различным инвестициям для получения прибыли.

При инвестировании в ПИФ деньги обрабатываются компанией, специализирующейся на управлении различными инвестиционными портфелями. Они могут состоять из разных ценных бумаг, таких как акции, корпоративные и государственные облигации, активы в сфере недвижимости, международные ценные бумаги, другие ПИФы, ипотечные векселя и т. д. Состав портфеля определяется в договоре ПИФа.

Принцип работы ПИФа

Паевые инвестиционные фонды основаны на наборе инвестиций, состоящем из акций, долговых инструментов или так называемых инструментов с фиксированным доходом (облигации, векселя, срочные депозиты и т.д.) или может быть их комбинацией (акции + фиксированный доход).

Кроме того, они не имеют сроков истечения действия и не требуют продления, поэтому являются удобной альтернативой и позволяют легко распоряжаться средствами (ликвидны).

Как выбрать ПИФ

ПИФы и управляющие ими компании регламентируются нормами, установленными в законодательном акте, регулирующем эти инвестиционные инструменты. Таким образом, управление уполномочено без каких-либо ограничений осуществлять контроль за всеми портфелями и документами компаний.

Каждый фонд определяет свою собственную инвестиционную политику, которая включена во внутренние правила и утверждается Управлением по ценным бумагам и страхованию. На основе этой информации инвестор имеет возможность принимать инвестиционные решения в фонде в соответствии с его потребностями.

Рентабельность ПИФа

Инвестирование в ПИФы не гарантирует будущую прибыльность, ваша прибыльность в основном генерируется 2 факторами:

- Прирост или убыток капитала: когда активы, составляющие ПИФ, меняют стоимость (генерируя прибыль или убытки).

- Дивидендный и процентный доход: прибыль, полученная в ПИФе через проценты или дивиденды.

Преимущества ПИФа

Ниже перечислим преимущества ПИФа:

- Возможность инвестирования очень низких сумм.

- Простота.

- Безопасность.

- Ликвидность (при ежедневном расчете взноса инвестор может в любой момент спасти свой капитал, этот факт отличает его от срочного депозита).

- Глобализация, доступ к любому рынку.

- Несколько инвестиционных альтернатив, адаптированных к профилю риска каждого человека.

- Доступность.

- Профессиональное управление.

- Инвестору не нужно участвовать в покупке и продаже активов.

- Доступ к диверсифицированным инвестициям.

- Частичный или полный выкуп может быть произведен в любое время.

- Не имеют истечения срока действия и не требуют продления.

- Если ваши потребности или ваши инвестиционные цели изменятся, можно перевести часть или все ваши инвестиции в другие фонды, которые наилучшим образом соответствуют новым требованиям.

- Налог только за реальную прибыль.

ПОКУПКА ВАЛЮТЫ ИЛИ ДРАГОЦЕННЫХ МЕТАЛЛОВ

Один из лучших способов диверсифицировать сбережения – инвестировать в драгоценные металлы.

Большинство инвесторов хранят свои сбережения на фондовом рынке или на банковских счетах, поскольку мир перешел к бумажным деньгам и цифровым кредитам. Тем не менее, сегодня важно иметь не только хорошую торговую стратегию, но и хорошие стратегии для торговли драгоценными металлами, являющимися неотъемлемым компонентом сбалансированного портфеля.

Рынок драгоценных металлов

Рынок драгоценных металлов имеет трех основных игроков:

Золото.

Золото является, одним из самых безопасных депозитов. Когда общая доходность рынка будет невысокой по другим активам, а процентные ставки будут низкими, произойдет движение к золоту.

Серебро.

Инвестиции в серебро могут быть очень прибыльными, если они сделаны грамотно, хотя стоимость серебра по весу ниже, чем у золота, и торговля этим металлом может быть дешевле.

Платина.

Платина является важным компонентом, присутствующим в каталитических нейтрализаторах, и широко используется в автомобильной промышленности.

Многие инвесторы предпочитают инвестировать в платину, а не в золото.

Драгоценные металлы

– хорошая инвестицияИнвестирование в драгоценные металлы — отличный вариант, поскольку они со временем растут в цене и защищают инвесторов от инфляции. Фактически, они являются безопасным убежищем для любого инвестора и могут сбалансировать доходность других видов инвестиций.

БАНКОВСКИЙ ВКЛАД

Банковский депозит – это вклад, при котором средства вносятся в банк, где они хранятся в течение определенного времени, а взамен вкладчику платят проценты.

Срок и проценты оговорены в договоре и в зависимости от типа банковского депозита, проценты могут быть фиксированными или переменными.В отличие от оплачиваемых счетов, с депозитами вы не сможете совершать ежедневные операции, периодические взносы или частичное снятие средств.

8 моментов, которые необходимо знать перед открытием депозита

Прежде чем открывать банковские депозиты и подписывать договор, вы должны обратить внимание на следующие ключевые моменты:

- Срок действия депозита: срок действия срочного депозита обычно колеблется от 3 месяцев до 10 лет

- Сумма инвестиций: некоторые банки ограничивают сумму инвестиций, требуя минимум или максимум. Помните, что максимум, который вы можете инвестировать составляет 100.000€ на банк.

- Ликвидация доходности.

- Гарантия инвестиций: всегда проверяйте, что деньги банковского депозита под гарантией фонда.

- Кредитоспособность банка.

- Последствия досрочного снятия.

- Комиссии: срочные депозиты не взимают комиссионные.

- Автоматическое продление: необходимо проверять, выполнил ли банк автоматическое продление после начисления процентов.

Безопасны ли депозиты за рубежом?

Срочные банковские депозиты в иностранном банке так же безопасны, как и в банке родной страны. Открытие банковских вкладов на иностранных счетах становится все более актуальным. Обработка осуществляется полностью через интернет, и чуть менее, чем за неделю оформляется срочный депозит.

Открытие банковских вкладов на иностранных счетах становится все более актуальным. Обработка осуществляется полностью через интернет, и чуть менее, чем за неделю оформляется срочный депозит.

ИНВЕСТИЦИИ В НЕДВИЖИМОСТЬ

Инвестиции в недвижимость являются фаворитом многих инвесторов.

Многие заработали, инвестируя в недвижимость, некоторые покупают и продают дороже, а некоторые сдают в аренду купленное жилье на постоянной основе.

Стратегии инвестирования в недвижимость

В целом, существует 6 типов стратегий получения прибыли при инвестировании в недвижимость.- Краудфандинг недвижимости – самый простой вариант, для тех, кто не хочет усложнять. Это форма коллективных инвестиций, которая набирает популярность в секторе недвижимости, отчасти благодаря платформам, связывающим инвесторов с риелторами. Благодаря этому типу инвестиций, как частное лицо, вы можете владеть недвижимостью, сдавая ее в аренду или выставляя на продажу без необходимости инвестировать сотни тысяч евро.

Отличается высокой доходностью и отсутствием рисков.

Отличается высокой доходностью и отсутствием рисков. - Покупка недвижимости для сдачи в аренду.

Этот тип инвестиций в недвижимость является хорошей стратегией для получения долгосрочной прибыли.

При этом важно учитывать следующие моменты:

- соотношение расходов на обслуживание и прибыль,

- статус самостоятельного арендатора или делегирование управления недвижимостью компании.

- Покупка недвижимости для ремонта и продажи.

Сложность заключается в поиске недвижимости, которая может быть быстро отремонтирована, то есть нуждается в «легком» ремонте и может быть продана с наценкой.

- Инвестирование в недвижимость для туристических целей.

Новая тенденция путешествовать, арендуя недвижимость на короткий промежуток времени, сделало инвестирование в жилье для туризма легким ресурсом для получения высокой краткосрочной прибыльности.

При инвестировании в аренду жилья для отдыха вы должны учитывать следующее:

- грамотное управление ротацией между арендаторами,

- цены на аренду жилья в данном районе,

- правовые нормы для краткосрочной аренды или инвестиционной недвижимости.

- Инвестирование в недвижимость в коммерческих целях.

Вы можете купить промышленные склады, чтобы заработать на аренде офисов.

- Пассивное инвестирование в недвижимость имеет наименьший риск и может иметь очень высокую доходность. С помощью этой стратегии группа инвесторов объединяется для приобретения крупных инвестиций в недвижимость, таких как офисные здания или торговые центры, так что каждый получает часть прибыли без особых усилий.

По сути, эта стратегия заключается в инвестировании в общий фонд недвижимости.

Инвестирование в фондовый рынок может быть выгоднее, чем инвестирование в жилье для получения дохода.

Преимущества инвестирования в фондовый рынок по отношению к инвестированию в недвижимость:

ВО ЧТО ИНВЕСТИРОВАТЬ ДЕНЬГИ, ЕСЛИ В НАЛИЧИИ БОЛЬШАЯ СУММА

Для инвестирования крупных сумм, инвесторы, в основном, выбирают классический вариант, финансовые инструменты и фондовый рынок. Биржевая торговля за длительное время существования всегда привлекала инвесторов. Остальная масса предпочитает более консервативные виды вложений, храня средства в наличных, покупая недвижимость, расширяя бизнес, приобретая антиквариат или драгоценные металлы.

Биржевая торговля за длительное время существования всегда привлекала инвесторов. Остальная масса предпочитает более консервативные виды вложений, храня средства в наличных, покупая недвижимость, расширяя бизнес, приобретая антиквариат или драгоценные металлы.

СОВЕТЫ ЭКСПЕРТОВ: КУДА ИНВЕСТИРОВАТЬ ДЕНЬГИ В 2022 ГОДУ

Инвестирование средств – это серьезный шаг, требующий ответственного отношения и рационального подхода. Чтобы капитал работал, нужно научиться вкладывать деньги и разумно ими пользоваться. Если грамотно управлять финансовыми потоками, они будут приносить стабильный доход.

По каждому виду инвестирования, эксперты советуют следующее:

- Имущество.

Такой вариант нельзя назвать самым лучшим, поскольку ценность покупок через некоторое время снижается и, соответственно, человек теряет часть своих сбережений.

- Вклады.

В 2022 году ставки по депозитам снизятся еще больше. Необходимо открывать два вклада – в рублях и в валюте.

- Недвижимость.

- Покупать жилье в перспективных городах.

- Покупать ликвидные однокомнатные или двухкомнатные квартиры.

- Отложить приобретение коммерческой недвижимости до лучших времен.

- Для сохранения сбережений покупать недвижимость за границей.

- Антиквариат.

Стоимость раритетов возрастет лишь после окончания кризисного периода, когда их можно будет продать за хорошие деньги.

- ПИФы.

Перед тем как инвестировать в ПИФ, необходимо разобраться во всех нюансах. Не стоит вкладывать средства, если принцип работы фонда вам неясен.

- Собственный бизнес.

Открыть собственный бизнес способны не все, так как для этого нужно иметь талант предпринимателя, специальные знания и опыт. Однако, если сложно открыть собственное дело, можно инвестировать в чужой бизнес. При этом важно на начальных этапах вложить часть сбережений, увеличивая долю по мере успешного развития торговли.

- Драгоценные металлы – один из самых надежных способов инвестирования. Драгоценные металлы отличаются высокой капиталоемкостью и ликвидностью.

- Венчурные фонды являются новым способ инвестирования на отечественной платформе, однако прогнозы специалистов сводятся к процветанию и доходности в 2022 году данного вида вложений.

- Бинарные опционы характеризуются получением прибыли путем предсказания изменений цен на акции, валюту, индексы за определенный период времени. Однако это не так просто как кажется. Инвестор должен с помощью сложных математических расчетов, взяв на себя долю риска, найти успешную формулу вложения средств.

- Акции прекрасный вариант для тех инвесторов, которые не любят риски и желают заработать в будущем. Важно правильно выбрать ценные бумаги, которые принесут наибольший доход вкладчику.

- Собственный интернет-проект как способ получения пассивного дохода при условии его продвижения. Однако можно приобрести уже готовый продукт и сразу получать прибыль.

- Группы в социальных сетях, имеющие большое количество подписчиков, привлекают интерес рекламодателей. Разместив рекламу в своей раскрученной группе, можно получать пассивный доход.

- Сдача недвижимости в аренду регулярно приносит доход в любых экономических ситуациях.

КАК ВЫГОДНО ИНВЕСТИРОВАТЬ ЗА РУБЕЖОМ

Инвестировать за рубежом можно следующими способами:

- Фонды зарубежной недвижимости REITs

Принцип работы REITs

- REITs работают как классические управляющие компании. Занимаются покупкой или сдачей в аренду недвижимости на продолжительный срок.

- Арендаторы выплачивают ренту фондам, которые платят налоги (в своей стране), решают все вопросы с ремонтом, поиском новых арендаторов и т.д.;

- Инвесторы, владеющие акциями фондов, получают около 90% прибыли.

ИНВЕСТИЦИИ В НЕДВИЖИМОСТЬ ИСПАНИИ

Как инвестировать в Испанию, будучи иностранцем

Испания – прекрасная страна, в которую иностранное инвестирование может дать много преимуществ.

Инвестирование в недвижимость в Испании может принести большую прибыль. Это одна из стран с развитым туризмом и движением капитала.

Расходы, связанные с покупкой дома в Испании, могут варьироваться.

Налоги, такие как НДС, документированный юридический акт, декларирование имущественного дохода, должны быть уплачены. Но если инвестор иностранный, он будет нести два дополнительных налоговых обязательства. В случае продажи это будет подоходный налог с нерезидентов (IRNR), составляющий от 19% до 24% стоимости недвижимости. В случае покупки, это будет муниципальный налог на добавленную стоимость.

Получить статус налогового резидента Испании, чтобы не переплачивать

При инвестировании в Испанию правильным решением станет получение статуса налогового резидента с целью уменьшения налогов.

Запрос на получение сертификата налогового резидента может быть сделан лично, в Казначействе или через интернет.

Физическое лицо считается налоговым резидентом в Испании, если:

- физически проживает на испанской территории более 183 дней;

- имеет в Испании основной центр экономической деятельности, даже если не проживает на испанской территории.

ЛУЧШИЙ СПОСОБ ИНВЕСТИРОВАТЬ В ИСПАНИЮ, БУДУЧИ ИНОСТРАНЦЕМ: ЗОЛОТАЯ ВИЗА

Золотая виза создана для граждан вне Европейского сообщества, которые совершают инвестиции в покупку квартиры в новостройках в Испании, равные или превышающие 500 000 евро.

То есть эта формула позволяет получить доступ к преимуществам вида на жительство в обмен на экономические инвестиции.

Какие документы нужны для получения золотой визы

Если вы заинтересованы в инвестировании в Испанию и получении золотой визы, вы должны следовать нескольким основным требованиям:

- Инвестор не может принадлежать к Европейскому Союзу.

- Инвестор должен быть совершеннолетним.

- Инвестор не должен иметь судимости за последние 5 лет. Будь то в Испании или в любой другой стране.

- Инвестору никогда не было отказано во въезде ни в одну из стран, входящих в Шенгенский договор, ни в любую другую страну с действительным соглашением с Испанией.

- Инвестор никогда не въезжал и не оставался незаконно на испанской территории.

- Инвестор должен иметь доступ к частному или государственному медицинскому страхованию для покрытия своего пребывания.

- Инвестор должен иметь достаточные финансовые средства (чтобы поддерживать себя и свою семью) в Испании.

Поможем купить недвижимость в Испании

Ищете недвижимость в Испании для инвестирования? У нас есть все, что вам нужно. На Spain.Real.Estate мы проверяем каждое предложение о недвижимости. Здесь можно ознакомиться с подробным описанием недвижимости, планами, фотографиями. Посмотрите нашу эксклюзивную подборку предложений по недвижимости в Испании уже сегодня!

Куда инвестировать в Беларуси в 2023 году?

Обновлено: 06.01.2023

У граждан, которых появились свободные денежные средства встает вопрос – куда их вложить. Процент по банковским вкладам ничтожно мал, а более высокий процент доходности тоже вызывает опасения. Чем выше годовой прирост, тем выше риск, часто это краткосрочные проекты и хорошо, если законные – очень часто за ними скрываются хайп-пирамиды, где хорошо бы просто свои деньги не потерять, не говоря уже о какой-то прибыли. Решая, куда инвестировать в 2023 году, нужно отчетливо представлять себе, что это за проект и каковы сопутствующие риски.

Чем выше годовой прирост, тем выше риск, часто это краткосрочные проекты и хорошо, если законные – очень часто за ними скрываются хайп-пирамиды, где хорошо бы просто свои деньги не потерять, не говоря уже о какой-то прибыли. Решая, куда инвестировать в 2023 году, нужно отчетливо представлять себе, что это за проект и каковы сопутствующие риски.

Что такое инвестиция

Инвестицией называется вложение денег с последующим доходом. Если дохода нет, то это просто сбережения.

Это понятие стоит отличать также от заработка в сети – такие площадки тоже часто называются инвестиционными, но по факту это одно название. Они работают легально и никого не обманывают, но для получения прибыли туда нужно внести деньги и работать.

Какие инвестиции работают

Есть множество способов, куда можно инвестировать деньги в Беларуси:

Положить на банковский депозит

Самый спокойный и, к сожалению, самый низкодоходный вариант. Реальную помощь такое вложение принесет только в случае инфляции – возврат денег гарантирует банк и государство. Открыть его можно в любом отделении банка или онлайн буквально за считанные минуты, а из документов нужен только паспорт. Никаких усилий от вкладчика не нужно, только подписать договор, а все остальное менеджеры берут на себя. Обычно вкладчик уже знает, какие проценты действуют в кредитно-финансовом учреждении и не рассчитывает на какую-то сверхприбыль.

Открыть его можно в любом отделении банка или онлайн буквально за считанные минуты, а из документов нужен только паспорт. Никаких усилий от вкладчика не нужно, только подписать договор, а все остальное менеджеры берут на себя. Обычно вкладчик уже знает, какие проценты действуют в кредитно-финансовом учреждении и не рассчитывает на какую-то сверхприбыль.

Купить акции

Акциями называется пакет бумаг, приобретая которые, покупатель становится соакционером фирмы. Он вносит определенный вклад в управление ею и, соответственно, ему положена часть прибыли. Правда, о реальной возможности управления можно вести речь только держателям контрольных пакетов или крупного процента. Остальные вкладчики – миноритарные, они получают доход на каждую акцию и этим их роль исчерпывается. Такое инвестирование в РБ на первых порах тоже не обогатит, даже если купить акции от давно работающей корпорации с громким именем, те же Apple не принесут больше 6%. Остальные стабильные предприятия приносят примерно столько же, обычно даже меньше. Больший процент дают растущие коммерческие компании, но там и риски выше.

Больший процент дают растущие коммерческие компании, но там и риски выше.

Играть на фондовой бирже

Варианты инвестирования здесь гораздо шире и прибыльнее – курсы валют, ценные бумаги, драгоценные металлы – зато высок риск потерять все за один день. Это легальные, но рискованные инвестиции, еще и тем, что одна из стран может ввести санкции, а тогда пользователей одной республики вообще «отрежут» от биржи и вывести деньги станет проблематичным. Можно перепоручить деньги брокеру или открыть ПАММ-счет, но и в этом случае без подготовки здесь делать нечего. Площадки, которые якобы дают беспроигрышный вариант и подсказывают, на какую стрелочку нажимать, красную или зеленую, а вы только знайте собирайте прибыль – мошенники. Игра на валютной бирже требует долгого и усердного обучения, навыков аналитика, прогнозиста и ежедневного мониторинга рынка. Просто вложить деньги и ждать, пока на них будет «капать» процент от разницы курсов, не получится.

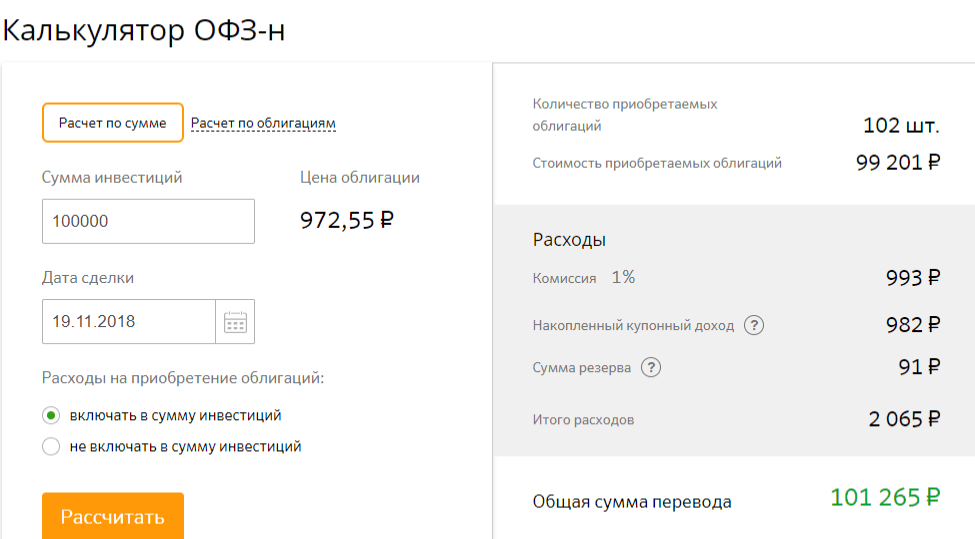

Купить облигации

Достойная и безопасная альтернатива банковскому депозиту. За не для всех понятным термином облигация скрывается обычная долговая расписка от фирмы или госоргана. Лицо, выпустившее такой документ, обязано ее выкупить – уже с наценкой. Для удобства цена их выражается в процентах. Есть также дисконтные облигации, которые продают со скидкой, но выкупают за полную стоимость. У этого варианта есть несколько плюсов:

За не для всех понятным термином облигация скрывается обычная долговая расписка от фирмы или госоргана. Лицо, выпустившее такой документ, обязано ее выкупить – уже с наценкой. Для удобства цена их выражается в процентах. Есть также дисконтные облигации, которые продают со скидкой, но выкупают за полную стоимость. У этого варианта есть несколько плюсов:

- Возможность перепродать;

- Заработок на спекуляциях – из-за скачков валют и нестабильности мировой экономики меняется и цена бумаг.

Правда, есть одно существенное «но» – в отличие от банковского вклада здесь государство никаких гарантий не дает. Заработать на облигациях пусть и не слишком много, но можно. Начать инвестировать стоит с госорганов – они приносят покупателю 2-5%. Можно попробовать купить облигации коммерческих структур, здесь прибыль самая высокая, но и риск тоже.

Покупка недвижимости

Инвестиции в недвижимость считались прибыльными всегда. Но и здесь нужно проявить ум, бдительность и аналитическое мышление. Далеко не всякое приобретение здания или квадратных метров автоматически становится выгодным вкладом. Инвестицией это можно назвать в двух случаях:

Далеко не всякое приобретение здания или квадратных метров автоматически становится выгодным вкладом. Инвестицией это можно назвать в двух случаях:

- когда цена на недвижимое имущество активно растет;

- купленную площадь планируется сдать в аренду.

Этим подводные камни не ограничиваются – важно знать у кого, и что покупать, а за безопасность и проверки от юристов и опытных риелторов тоже приходится заплатить. Да и аренда может окупиться не сразу – чтобы назначить достойную месячную цену, часто приходится вложиться в капитальный и косметический ремонт, отделку, иногда и достройку. По сути говорить в таком случае об ощутимой прибыли можно только при покупке дорогой площади и на долгий срок.

Инвестиционный фонд

Это организация, в которой финансовые консультанты привлекают клиентов для совместного вложения денег в ценные бумаги. Плюс такого варианта в том, что здесь деньги находятся в доверительном управлении – зачем тратить время на обучение мастерству финансового аналитика, если сразу перепоручить свой капитал профессионалу, который извлечет прибыль буквально из всего, чего только можно – это валюта, ценные бумаги, любые прибыльные проекты. Конечно, управляющие берут за свою работу определенные комиссионные проценты, поэтому такая инвестиция приносит меньшую прибыль, чем покупка активов, но отличается большей надежностью. Вклады долгосрочные, минус один – обладателям небольших сбережений такой вариант не подойдет, о нем стоит задуматься тем, у кого в распоряжении хотя бы 30 000 долларов.

Конечно, управляющие берут за свою работу определенные комиссионные проценты, поэтому такая инвестиция приносит меньшую прибыль, чем покупка активов, но отличается большей надежностью. Вклады долгосрочные, минус один – обладателям небольших сбережений такой вариант не подойдет, о нем стоит задуматься тем, у кого в распоряжении хотя бы 30 000 долларов.

ETF

Можно заработать деньги на фондах открытого рынка, среди них – Exchange Traded Fund. Они тоже привлекают средства для вложения в ценные бумаги, различные обязательства, а затем выпускают акции, повторяющие средний индекс бумаг инвестиционного портфеля. Ощутимую прибыль принесут фонды, скупающие акции высокотехнологичных компаний.

Вложение в займы под залог недвижимости

Это сравнительно молодой для стран бывшего СССР и низко рискованный способ получения прибыли. Люди, особенно в эпоху кризиса, часто нуждаются срочно в больших суммах. Их можно получить под залог коммерческой или жилой недвижимости, но даже с обеспечением такие суммы в банках не одобряют сразу или вообще не одобряют, если сомневаются в благонадежности заявителя из-за проблем с прошлыми кредитами или отсутствия подтверждений дохода. Даже если ответ будет положительным, не все банки выдают сумму залога сразу, обычно только аванс.

Даже если ответ будет положительным, не все банки выдают сумму залога сразу, обычно только аванс.

Но есть финансовые компании, которые не тратят время на излишнюю рутину, а сами подбирают инвестора, готового сотрудничать на конкретных условиях. В выигрыше остаются все:

- Клиент быстро получает нужную сумму – одобряют 100%, главное быть единственным собственником, и чтобы над залоговыми квадратными метрами не висел арест или другой залог, фирма проверяет это.

- Инвестор, обладающей нужной суммой и согласный выдать ее взаймы конкретному человеку, получает одолженное назад с большой наценкой – до 18-24 процентов годовых в валюте. Даже при неблагоприятном раскладе он получит возврат в виде заложенной клиентом недвижимости. Подобного валютного депозита нет ни в одном банке.

- Заемщику дают гибкий график платежей с возможностью пролонгации договора, так удобнее оплачивать, чем искать к дню расчета всю сумму.

- Инвестировать можно любые суммы, начиная с 2000 долларов – менеджер поможет подобрать инвестиционный портфель с наибольшим приростом.

- Искать клиентов не нужно. Финансовые компания (например, ООО «Финансовая система») сама предложит инвестору, какому клиенту он мог бы помочь денежно под залог квадратных метров.

Если кредитодержателю что-то помешает вернуть взятую ссуду, ее возврат обеспечивается залоговой недвижимостью. Все операции проводятся в полном соответствии с требованиями законодательства Республики Беларусь и регистрируются. Рисков обмана или провала здесь нет.

Как способ инвестирования выбрать в 2023 году зависит от множества факторов: планируемых вложений и ожидаемого дохода, возможных рисков и издержек. Начать свой путь инвестора можно с банковского вклада, как наиболее простого и понятного варианта инвестиций. Опытные инвесторы предпочитают совмещать несколько способов, чтобы диверсифицировать возможные риски.

Лучшие способы вложения денег для получения долгосрочной прибыли

Категория: Анализ

Часто люди так заняты зарабатыванием

деньги, которые они полностью игнорируют, правильно вкладывая свои доходы. Настоящее время,

есть несколько вариантов, доступных для инвесторов, чтобы увеличить свое богатство за счет

безопасные и надежные предприятия и схемы. Отличный способ начать с

вложение денег — это сначала отделить свой сверхзаработок, а потом уже делить его

вверх по различным вариантам. В вашем финансовом портфеле должно быть здоровое сочетание

краткосрочных и долгосрочных резервов в дополнение к сбалансированному профилю риска, поэтому

что вы можете рассчитывать на безопасное будущее.

Настоящее время,

есть несколько вариантов, доступных для инвесторов, чтобы увеличить свое богатство за счет

безопасные и надежные предприятия и схемы. Отличный способ начать с

вложение денег — это сначала отделить свой сверхзаработок, а потом уже делить его

вверх по различным вариантам. В вашем финансовом портфеле должно быть здоровое сочетание

краткосрочных и долгосрочных резервов в дополнение к сбалансированному профилю риска, поэтому

что вы можете рассчитывать на безопасное будущее.

Говоря о профилях риска, имеет смысл вложить часть своих денег в безопасные инвестиции, которые принесут гарантированную сумму. Хотя также разумно вкладывать некоторые в другие, более прибыльные возможности, которые сопряжены с более высоким риском, но прибыль действительно фантастическая. Мы рассматриваем лучшие возможные идеи, в которые вы можете вложить свои кровно заработанные деньги для хорошего, долгосрочного заработка.

Стартапы

Стартапы сейчас в центре внимания, люди из самых разных слоев общества придумывают новые блестящие идеи и воплощают их в жизнь. Во всем мире есть стартапы всех видов, которые ищут финансирование. Эти компании готовы со временем расплачиваться акциями своих организаций или процентами. В то время как венчурные капиталисты и промышленники, такие как участники знаменитой телепрограммы Shark Tank, являются первым выбором для стартапов, они более чем счастливы принимать меньшие инвестиции от кого угодно. Тем не менее, жизненно важно, чтобы вы ознакомились с бизнес-планом стартапа и поддержали его только в том случае, если вы видите масштабы того, что они делают. Помните, что некоторые успешные стартапы сразу же продают свои компании за миллионы долларов, а это означает, что вы даже можете получить большое состояние в течение нескольких лет после ваших инвестиций.

Во всем мире есть стартапы всех видов, которые ищут финансирование. Эти компании готовы со временем расплачиваться акциями своих организаций или процентами. В то время как венчурные капиталисты и промышленники, такие как участники знаменитой телепрограммы Shark Tank, являются первым выбором для стартапов, они более чем счастливы принимать меньшие инвестиции от кого угодно. Тем не менее, жизненно важно, чтобы вы ознакомились с бизнес-планом стартапа и поддержали его только в том случае, если вы видите масштабы того, что они делают. Помните, что некоторые успешные стартапы сразу же продают свои компании за миллионы долларов, а это означает, что вы даже можете получить большое состояние в течение нескольких лет после ваших инвестиций.

Фондовый рынок

Торговля акциями — отличная идея для быстрого заработка. Тем не менее, имея умение для этого может иметь большое значение. Азартные игры в Интернете, которые во многом схожи с торговлей акциями, — это еще один вариант, который является одновременно интересным и прибыльным. Однако, если фондовый рынок вызывает у вас некоторую тошноту, вы всегда можете выбрать взаимные фонды. Существуют схемы, инициированные банками, когда управляющий фондом выбирает несколько акций для инвестиций и контролирует их, чтобы помочь увеличить ваши деньги. Взаимные фонды требуют минимального участия или вообще не требуют участия с вашей стороны, но вы по-прежнему контролируете определенные аспекты своих инвестиций, например, какую часть из них следует вкладывать в акционерный капитал или фонды углубления.

Однако, если фондовый рынок вызывает у вас некоторую тошноту, вы всегда можете выбрать взаимные фонды. Существуют схемы, инициированные банками, когда управляющий фондом выбирает несколько акций для инвестиций и контролирует их, чтобы помочь увеличить ваши деньги. Взаимные фонды требуют минимального участия или вообще не требуют участия с вашей стороны, но вы по-прежнему контролируете определенные аспекты своих инвестиций, например, какую часть из них следует вкладывать в акционерный капитал или фонды углубления.

Недвижимость

Недвижимость может быть как вовлеченной инвестиции или тот, где вы покупаете недвижимость и забываете о ней до тех пор, пока вы хотите его продать. Многие люди сейчас покупают квартиры и дома. сдавать их в аренду, что обещает постоянный источник дохода. В противном случае вы всегда можете инвестируйте свои деньги в новые и предстоящие разработки и продавайте их по прибыль, как только они будут завершены.

Золото

Неизвестно многим, золото можно купить в

различные пути. Вы можете купить золотые монеты или кирпичи официально, инвестировать в это

в цифровом виде или получить золотой сертификат, и все это позволяет вам зарабатывать деньги на

один из самых ценных материалов на планете. Опять же, это требует некоторых

терпения, но со временем вы увидите, что инвестиции в золото имеют привычку

выплата высоких дивидендов.

Вы можете купить золотые монеты или кирпичи официально, инвестировать в это

в цифровом виде или получить золотой сертификат, и все это позволяет вам зарабатывать деньги на

один из самых ценных материалов на планете. Опять же, это требует некоторых

терпения, но со временем вы увидите, что инвестиции в золото имеют привычку

выплата высоких дивидендов.

Комментарии

Инвестиционная политика для некоммерческих организаций | Национальный совет некоммерческих организаций

Напечатать эту страницу

Совет директоров некоммерческой организации несет фидуциарную ответственность за защиту активов некоммерческой организации и обеспечение того, чтобы эти активы использовались для выполнения миссии некоммерческой организации.

Разумным способом выступать в качестве доверительного управляющего активами некоммерческой организации может быть инвестирование некоторой части денежных средств некоммерческой организации в инвестиционные инструменты, такие как акции и облигации, фонды денежного рынка, компакт-диски и другие финансовые инструменты.

Многие некоммерческие организации поддерживают ежедневный фонд «оборотного капитала» для текущих расходов и операций, а также операционный резерв, который создается на черный день или непредвиденные расходы. Существуют разные способы расчета суммы операционных резервов, которые должна иметь конкретная некоммерческая организация, но в целом эти средства должны быть достаточно ликвидными, то есть их можно надежно и легко конвертировать в наличные деньги.

Оборотный капитал и операционные резервы часто хранятся на застрахованных FDIC банковских счетах, депозитных сертификатах или депозитных счетах денежного рынка.

Фонды с более долгосрочным горизонтом, такие как пожертвования, ограниченные резервы совета директоров, капитальные фонды кампании и другие ограниченные фонды, часто инвестируются, чтобы они могли расти, пока они не используются.

Однако любые инвестиции связаны с определенным риском. Быть благоразумным означает принимать во внимание тот факт, что для роста инвестиций обычно требуется время. Инвестирование слишком большого количества денежных средств некоммерческой организации в долгосрочные инвестиции не позволит некоммерческой организации получить доступ к денежным средствам, если это необходимо в краткосрочной перспективе.

Инвестирование слишком большого количества денежных средств некоммерческой организации в долгосрочные инвестиции не позволит некоммерческой организации получить доступ к денежным средствам, если это необходимо в краткосрочной перспективе.

Прежде чем ваша некоммерческая организация инвестирует часть своих средств, правление должно разработать разумный подход к инвестированию, определив цели некоммерческой организации для инвестирования, определив допустимость риска некоммерческой организации и приняв инвестиционную политику.

Правление также может делегировать повседневную ответственность за инвестиции некоммерческой организации (с сохранением надзорных функций) комитету и/или внешнему профессиональному управляющему фондом. Или полный совет может взять на себя ответственность за мониторинг и управление эффективностью инвестиций. (Владение недвижимостью, например зданием, используемым некоммерческой организацией, также считается частью инвестиционного портфеля. )

)

Существуют три потенциально конкурирующих интереса для любых фондов, которые некоммерческие инвестиции:

(1) защита стоимости первоначальных вложенных активов;

(2) увеличение этих активов для увеличения их стоимости; и

(3) сохранение доступа к активам в случае, если некоммерческой организации потребуется использовать средства для нужд движения денежных средств.

Некоторые инвестиции также могут быть ограничены для определенных целей, чтобы не использовать их для краткосрочных потребностей в денежных потоках. Инвестиционная политика может решить все эти вопросы, а также определить, кто несет ответственность за деятельность, связанную с инвестициями. Инвестиционная политика может также касаться приверженности некоммерческой организации социально ответственным инвестициям, политике расходов, пороговым значениям денежных средств и распределению активов.

Конечно, почти всегда есть риск, что какая-то конкретная инвестиция не вырастет вовсе, а фактически обесценится. Чтобы снизить такие риски, многие некоммерческие организации рассматривают необходимость диверсификации инвестиционных инструментов и нанимают профессиональных инвестиционных менеджеров для мониторинга рыночной стоимости и контрольных показателей, предоставления консультаций и осуществления покупки, продажи или обмена инвестициями.

Чтобы снизить такие риски, многие некоммерческие организации рассматривают необходимость диверсификации инвестиционных инструментов и нанимают профессиональных инвестиционных менеджеров для мониторинга рыночной стоимости и контрольных показателей, предоставления консультаций и осуществления покупки, продажи или обмена инвестициями.

Оценка эффективности инвестиционного портфеля и деятельности управляющего инвестициями также является обязанностью совета директоров (или совет директоров может делегировать эти полномочия инвестиционному комитету совета директоров).

Фидуциарная ответственность за надзор за активами некоммерческой организации может потребовать перенаправления инвестиций, которые не работают должным образом, но обычно роль совета заключается в утверждении профиля рисков и распределения активов; переоценить цели и эффективность инвестиций в связи с потенциальными изменениями целей и потребностей организации; и разрешить повседневное управление инвестициями.

Связанные идеи и анализ- Бюджетирование для некоммерческих организаций

- Финансовая грамотность для советов директоров некоммерческих организаций

- Финансовый менеджмент

- Образец инвестиционной политики для некоммерческой организации, действующей в штате Нью-Йорк (предоставлено Советом некоммерческих организаций Нью-Йорка)

- Образец устава инвестиционного комитета (Авангард)

- Элементы четко определенного заявления об инвестиционной политике (Russell Research)

Отказ от ответственности: информация на этом веб-сайте предоставляется только в информационных целях и не предназначена и не должна рассматриваться как юридическая, бухгалтерская, налоговая, инвестиционная или финансовая консультация.

Отличается высокой доходностью и отсутствием рисков.

Отличается высокой доходностью и отсутствием рисков.