Мечтать не вредно. Куда вложить деньги в 2023 году, чтобы заработать

2023-01-14T08:00:00+03:00

2023-01-16T03:15:23+03:00

2023-01-14T08:00:00+03:00

2023

https://1prime.ru/exclusive/20230114/839405958.html

Мечтать не вредно. Куда вложить деньги в 2023 году, чтобы заработать

Эксклюзив

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

Прошедший год оказался непредсказуемым для российских рынков. Например, рублю в марте прочили едва ли не девальвацию, однако в декабре он оказался дороже, чем годом ранее… ПРАЙМ, 14.01.2023

статьи, акции, банки, эксклюзив, рынки, финансы, инвестиции, вклады, ценные бумаги, рынок акций, биржа

https://cdnn.1prime.ru/images/83238/67/832386706.jpg

1920

1440

true

https://cdnn.1prime.ru/images/83238/67/832386706.jpg

https://cdnn.1prime.ru/images/83238/67/832386703.jpg

1920

1080

true

https://cdnn. 1prime.ru/images/83238/67/832386703.jpg

1prime.ru/images/83238/67/832386703.jpg

https://cdnn.1prime.ru/images/83238/67/832386700.jpg

1920

1920

true

https://cdnn.1prime.ru/images/83238/67/832386700.jpg

https://1prime.ru/exclusive/20230107/839402200.html

https://1prime.ru/exclusive/20230106/839397850.html

https://1prime.ru/exclusive/20221227/839314477.html

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня. рф/awards/

рф/awards/

Дмитрий Мудрик

https://cdnn.1prime.ru/images/82942/26/829422698.jpg

Эксклюзив

- Статьи

- Акции

- Банки

- Рынки

- Финансы

Рубли

© fotolia.com/ fresh_water

Читать 1prime.ru в

Дмитрий Мудрик

Обозреватель агентства «Прайм»

МОСКВА, 14 янв — ПРАЙМ, Дмитрий Мудрик. Прошедший год оказался непредсказуемым для российских рынков. Например, рублю в марте прочили едва ли не девальвацию, однако в декабре он оказался дороже, чем годом ранее. Блокировка российских активов, как и невозможность вывода средств из России иностранцами, заставили частных инвесторов искать новые пути сохранения и приумножения своих денег. Рассмотрим схемы, которые будут доступны в новом году и оценим их доходность.

Авторынок пожирает сам себя: что его ждет в 2023 году

В период паники конца февраля и начала марта прошлого 2022 года россияне бросились снимать со счетов и вкладов рубли, пытались продавать акции на сильно просевшем рынке и пробовали получить попавшие под блокировку иностранные активы (например, ценные бумаги западных компаний) путем обращения к мошенникам. Это поведение понятно: люди боялись, что банковские карты иностранных платежных систем превратятся в кусок пластика. Но долгое время держать деньги «в кэше» все же убыточно, ведь инфляция съедает их покупательскую способность.

Это поведение понятно: люди боялись, что банковские карты иностранных платежных систем превратятся в кусок пластика. Но долгое время держать деньги «в кэше» все же убыточно, ведь инфляция съедает их покупательскую способность.

Какие способы сохранения и приумножения своего состояния есть у нас в наступившем году?

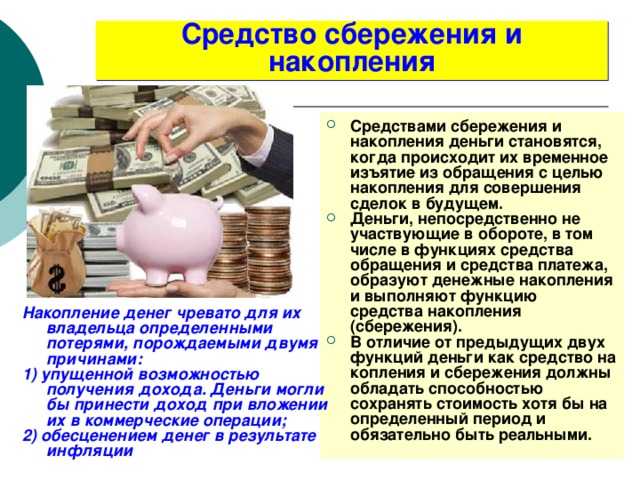

ВКЛАДЫ И СЧЕТА

Одним из самых понятных финансовых инструментов все еще остаются накопительный счет и банковский вклад.

Отличия достаточно просты: вклад — срочный инструмент, его открывают на определенный период (3 месяца, полгода, три года и так далее), а счет во времени не ограничен. По вкладу проценты начисляются в конце периода, а по счету — каждый день и вкладчик может ими распоряжаться практически сразу, это никак не влияет на процентную ставку.

Однако если ставка по вкладу указана сразу и не может быть изменена до конца договора, то у накопительного счета она может меняться.

ОБЛИГАЦИИ

Долговые бумаги — они же облигации — консервативный финансовый инструмент, сравнимый по многим параметрам со вкладом. Однако их доходность, как правило, выше ставок по депозитам.

Однако их доходность, как правило, выше ставок по депозитам.

Также есть и особенность извлечения доходности из этих ценных бумаг:

АКЦИИ

Эти ценные бумаги считаются более рисковым финансовым инструментом, что показал прошлый год: большая часть российских акций в декабре стоила вполовину дешевле, чем в феврале.

У этих бумаг нет гарантированной доходности, в отличие от облигаций. Выплаты дивидендов компаниями не гарантированы: если год выдался убыточным или совет директоров принял решение не выплачивать дивиденды, то акционер ничего не получит. Получить значительную выгоду можно, только если удалось дешево купить бумаги и дорого продать.

Проще всего зарабатывать на покупке акций через Паевый инвестиционный фонд (ПИФ). Покупка биржевых ПИФов доступна в том числе и розничным небольшим инвесторам, кто не может купить много разных акций или облигаций из-за их дороговизны. Покупая долю в ПИФе (так называемый пай), который состоит из десятков ценных бумаг, инвестор тоже приобретает их, но опосредованно.

ПИФы в большей мере повторяют динамику какого-либо выбранного индекса или целой корзины ценных бумаг. Большинство инвестиционных фондов вкладывают деньги в ценные бумаги — фонды акций, облигаций, смешанные фонды. Отдельные игроки специализируются на каком-либо регионе — США или Европа. Другие — на отдельных отраслях (энергетика, металлургия, удобрения и так далее).

НЕДВИЖИМОСТЬ

Покупка квартиры или дома зарекомендовала себя как один из самых консервативных инвестиционных инструментов: если смотреть динамику минимум за десять лет, то жилье в России (как и в большинстве других стран) только дорожает.

Аналитик объяснил, как не потерять все и много заработать на бирже

При этом, в отличие от вклада или облигаций, вложения в недвижимость требуют больше времени и внимания. Нужно платить за ЖКХ, искать арендаторов или покупателей, делать ремонт и так далее.

Помимо квартиры или дома, сейчас инвесторы — даже частные — могут купить коммерческие помещения: пай в офисном центре или складском помещении, пространство под магазин или кафе на первых этажах многоэтажек.

ЗОЛОТО

Драгоценные металлы также будут пользоваться определенным спросом в наступившем 2023 году, как и обезличенные металлические счета (ОМС). Самым популярным остается золото, получившее славу защитного инвестиционного инструмента. Именно в него вкладываются, когда на рынке начинается паника, а инфляция идет вверх.

МЕТАЛЛИЧЕСКИЕ ФЬЮЧЕРСЫ

Можно использовать для вложений также серебро, платину и палладий.

Еще один способ вложений в металлы — фьючерсы. Купить их можно на брокерский счет. Но стоит помнить, что это уже рисковый инструмент фондового рынка. В отличие от обычного золота — будь то монета или слиток, фьючерс может помимо высокой прибыли принести и убыток.

При выборе любого из перечисленных инструментов для сохранения и преумножения своего капитала — будь то небольшая сумма или серьезная — стоит помнить о важности диверсификации рисков. Особенно в период геополитической нестабильности, какую мы сейчас наблюдаем.

Акции могут подешеветь, дивиденды могут не выплатить, в купленной под аренду квартире может произойти прорыв трубы с последующим дорогостоящим ремонтом.

Поэтому старая мудрость «не держи все яйца в одной корзине» переходит с нами и в новый 2023 год.

куда вложить деньги, чтобы приумножить капитал

Пассивный доход не будет лишним в любые времена. Большинство населения боится инвестировать из-за нестабильности на мировых и российских рынках. Однако, по статистике, как раз в такие моменты выгоднее всего вкладывать средства. С помощью каких финансовых инструментов можно приумножить свой капитал, разбирался «Профиль».

- Консервативный подход

- «Тихая гавань» и риски для сбережений

- Инвестируйте в себя

Консервативный подход

Санкции, нестабильный курс доллара, резкие скачки цен на акции – таким в том числе запомнился прошлый год россиянам. 2023-й тоже будет сложным для инвестирования, предупреждают эксперты. «Вероятность мировой рецессии и сжатие отечественной экономики создают немалые риски для вложения средств. Поэтому лучше рассматривать защитные финансовые инструменты и диверсифицировать активы по направлениям, видам», – советует главный экономист информационно-аналитического агентства TeleTrade Марк Гойхман.

Китайские церемонии: почему россиян заинтересовали вклады в юанях

По его словам, выбирая вид инвестиций, ориентироваться следует на потребительскую инфляцию. По итогам 2022 года она составила 11,9%. В 2023-м рост цен может замедлиться до 10% и ниже. Это случится при отсутствии негативных форс-мажорных обстоятельств. «Однако Центральный банк не исключает усиления проинфляционных факторов. Поэтому для обеспечения сохранности накоплений необходима доходность не ниже 10–12% годовых», – считает Марк Гойхман.

Как показывает практика, консервативные инвесторы в кризис не рискуют. Они предпочитают не заработать, а спасти средства от инфляции. Таким людям стоит обратить внимание на долгосрочные вклады с возможностью досрочного закрытия без потери процентов, говорит доцент кафедры государственных и муниципальных финансов РЭУ им. Плеханова Диана Степанова.

Альтернатива депозитам – облигации федерального займа (ОФЗ) или корпоративные облигации крупных компаний (так называемых голубых фишек) сроком до двух лет. Для покупки следует выбирать ценные бумаги, которые инвестор сможет держать до погашения или до оферты, чтобы исключить риск снижения цены.

Для покупки следует выбирать ценные бумаги, которые инвестор сможет держать до погашения или до оферты, чтобы исключить риск снижения цены.

«Гособлигации на российском рынке способны по доходности обогнать вклады в банках, – поясняет Марк Гойхман. – При этом ОФЗ имеют примерно одинаковую с ними надежность, поскольку гарантированы государством. Доходность таких вложений – примерно 10%». В случае повышения процентных ставок на рынке или усиления политических и экономических рисков цена облигаций начнет снижаться, предупреждает эксперт, но всегда есть возможность дождаться погашения. Тогда удешевление актива не принесет прямых потерь. «А если стоимость ОФЗ подрастет, как это было в прошлом году, есть возможность реализовать бумаги на рынке и получить дополнительный доход», – говорит Гойхман.

Налог на вклады: кому, когда и сколько придется заплатить

Если же инвестору хочется внести ноту риска, то стоит обратить внимание на акции, которые можно использовать для игры как на повышение, так и на понижение. В первую очередь эксперты советуют присмотреться к ценным бумагам компаний, ориентированных на внутренний рынок. Например, в сфере IT-услуг, розничной торговли. Кроме того, хорошо себя в 2023-м могут показать предприятия военно-промышленного комплекса, банки.

В первую очередь эксперты советуют присмотреться к ценным бумагам компаний, ориентированных на внутренний рынок. Например, в сфере IT-услуг, розничной торговли. Кроме того, хорошо себя в 2023-м могут показать предприятия военно-промышленного комплекса, банки.

Хуже рынка в целом, по словам экспертов, будет себя чувствовать нефтегазовый сектор, поскольку в наступившем году на него продолжат негативно влиять антироссийские санкции, потолки цен, неопределенные перспективы биржевых котировок сырья.

Эксперты предупреждают: на отечественном фондовом рынке сохранится волатильность. Другими словами, риск потерять деньги весьма высок. Поэтому, чтобы не оказаться в минусе, стоит придерживаться консервативной стратегии: купить акции на определенную сумму и забыть о них, отслеживая лишь сроки выплаты дивидендов.

«Тихая гавань» и риски для сбережений

Еще один способ заработать – купить драгоценные металлы. Сейчас удачный момент для долгосрочных вложений в них, считают эксперты. Прежде всего в золото, которое было и остается одним из самых популярных инвестиций, особенно в кризис. Это универсальный актив, спасающий деньги от девальвации, инфляции и обвала рынков. «Спрос на него резко вырос в России в прошлом году на фоне повышения геополитических рисков, ускорения роста цен, ограничений на покупку и использование иностранной валюты», – говорит Марк Гойхман.

Прежде всего в золото, которое было и остается одним из самых популярных инвестиций, особенно в кризис. Это универсальный актив, спасающий деньги от девальвации, инфляции и обвала рынков. «Спрос на него резко вырос в России в прошлом году на фоне повышения геополитических рисков, ускорения роста цен, ограничений на покупку и использование иностранной валюты», – говорит Марк Гойхман.

Дело наживное: банки начали повышать ставки по вкладам

Инвестиции в золото выглядят особенно привлекательно с учетом его подорожания. В начале января стоимость февральских фьючерсов на бирже ICE поднялась в моменте на 1,69%, до $1856,5 за тройскую унцию. Впрочем, это не предел. В 2023 году цены во втором полугодии могут превысить $2000, прогнозируют в Bank of America. Из всех драгоценных металлов золото должно больше всего выиграть от разворота денежно-кредитной политики Федеральной резервной системы США, считают аналитики американского банка. Толкать цены вверх также будут возрастающие геополитические и экономические риски.

Однако надо помнить, что золото не приносит процентный доход, в отличие от облигаций, банковских депозитов. Рассчитывать приходится только на подорожание самого металла. К тому же риски вложений в золото такие же, как при инвестировании в другие финансовые инструменты. Так, например, можно потерять на разнице курсов покупки и продажи слитков. Плюс нельзя забывать про затраты на хранение драгоценного металла.

Поэтому более выгодно приобретать золото непосредственно на бирже, с минимальной комиссией. «Купленный актив отражается на индивидуальном брокерском счете клиента. А сам благородный металл физически поступает в специальное хранилище Национального клирингового центра, входящего в группу Московской биржи», – напоминает Гойхман.

Кроме того, учитывая специфику российского рынка, наиболее ликвидный инструмент – золотые инвестиционные монеты, отмечает Диана Степанова. По ее словам, их легче купить и продать. Плюс они не подпадают под систему учета сделок с драгоценными металлами.

Валюта как проблема: банки вводят комиссии за счета в долларах и евро

Между тем с инвестициями в квадратные метры эксперты советуют не торопиться. «Недвижимость дорожать не будет. Возможны отдельные всплески роста цен на особо ликвидные жилищные комплексы. Но общий тренд на снижение очевиден.

Прежде всего на «вторичку», – полагает эксперт по недвижимости Алексей Кричевский. – С точки зрения доходности остаются интересными коммерческие помещения на долгосрочных арендных контрактах – с индексацией они могут давать до 12% годовых».

Не стоит вкладывать все деньги и в валюту недружественных стран. Купить ее можно на случай, например, поездок за границу. Сейчас вложения в доллары и евро несут определенные риски, напоминают аналитики. В их числе невозможность перевода безналичной валюты в наличную и дополнительные издержки, которые могут возникать при ее хранении. Кроме того, среди рисков – заморозка активов в долларах и евро. Поэтому целесообразно обратить внимание на другие деньги. Например, китайский юань, в котором сейчас банки предлагают депозиты на выгодных условиях. К тому же в этой валюте некоторые компании выпустили облигации.

Поэтому целесообразно обратить внимание на другие деньги. Например, китайский юань, в котором сейчас банки предлагают депозиты на выгодных условиях. К тому же в этой валюте некоторые компании выпустили облигации.

Инвестируйте в себя

Золото, недвижимость, вклады и другие фининструменты – неплохие варианты для инвестиций. Но самый беспроигрышный и эффективный – вкладывать деньги в свое здоровье, считают эксперты. «С учетом пандемии коронавируса здоровье граждан существенно снизилось. Плюс стремительно падает ожидаемая продолжительность жизни», – напоминает доцент кафедры финансов устойчивого развития РЭУ имени Г.В. Плеханова Ольга Романченко.

Кроме того, по ее словам, можно и нужно инвестировать в собственное образование. Осенняя эмиграция привела к оттоку из страны IT-специалистов, инженеров, офисных работников. А из-за частичной мобилизации дефицит рабочих рук наблюдается в промышленности, транспортной сфере, сельском хозяйстве. Как отмечают эксперты, если отечественная экономика будет и дальше сокращаться, неминуем рост безработицы. Если наоборот – возникнет дефицит кадров. А в этих условиях и повышение квалификации, и дополнительное образование лишними не будут.

Если наоборот – возникнет дефицит кадров. А в этих условиях и повышение квалификации, и дополнительное образование лишними не будут.

Лучшие способы вложения денег для финансовой безопасности

Контент создается командой редакторов CNN Underscored, которые работают независимо от отдела новостей CNN. Когда вы покупаете по ссылкам на нашем сайте, мы можем получать комиссию. Узнать больше

Деньги / Личные финансы

iStockCNN Underscored рассматривает финансовые продукты, такие как кредитные карты и банковские счета, на основе их общей стоимости. Мы можем получить комиссию, если вы подадите заявку и получите одобрение на продукт, но наша отчетность всегда независима и объективна.

Мы всегда слышим, что создание богатства — это марафон, а не спринт, но в начале легко застрять, когда не знаешь, с чего начать. Благодаря технологиям и Интернету в наши дни имеется почти слишком много информации о личных финансах и инвестициях. Вы можете не только разговаривать с финансовым консультантом, инвестировать с роботом-консультантом или полностью самостоятельно управлять своими инвестициями, но вы можете торговать отдельными акциями, инвестировать в индексные фонды или взаимные фонды или покупать дробные акции компаний, в которые вы верите.

Благодаря технологиям и Интернету в наши дни имеется почти слишком много информации о личных финансах и инвестициях. Вы можете не только разговаривать с финансовым консультантом, инвестировать с роботом-консультантом или полностью самостоятельно управлять своими инвестициями, но вы можете торговать отдельными акциями, инвестировать в индексные фонды или взаимные фонды или покупать дробные акции компаний, в которые вы верите.

А еще есть криптовалюта, невзаимозаменяемые токены (NFT) и мир цифровых активов, которые некоторые эксперты продвигают как лучший способ увеличить свой собственный капитал. Все это вызывает важный вопрос: каковы наилучшие способы создания долгосрочного богатства?

В конце концов, существует множество способов создать солидный инвестиционный портфель, используя акции, облигации, взаимные фонды, недвижимость и многое другое.

Инвестирование — это покупка финансовых активов с целью увеличения вашего благосостояния в результате повышения стоимости этих активов, а также в некоторых случаях выплата процентов или дивидендов. Хотя вы можете инвестировать через финансового консультанта или с помощью брокерской фирмы, вы также можете создать свой собственный инвестиционный счет и инвестировать в альтернативные варианты помимо традиционных ценных бумаг.

По словам финансового консультанта Тейлора Шульте, ведущего подкаста «Stay Wealthy Retirement», одним из самых важных факторов, которые следует учитывать, прежде чем начать, является ваш временной горизонт инвестирования. «Хотя некоторым людям 10 лет могут показаться долгим сроком, в мире инвестиций 10 лет — это ничто», — говорит Шульте. «Все может случиться за одно десятилетие».

«Хотя некоторым людям 10 лет могут показаться долгим сроком, в мире инвестиций 10 лет — это ничто», — говорит Шульте. «Все может случиться за одно десятилетие».

Шульте использует пример с января 2000 г. по декабрь 2009 г., когда S&P 500 потерял в целом 0,95%. Советник говорит, что если у вас есть 10-летний временной горизонт инвестирования, диверсификация очень важна, и может быть сложно полностью вложиться в один класс рискованных активов. В свою очередь, это означает, что вам, вероятно, придется ожидать более низкой доходности.

Еще один фактор, который следует учитывать, — это ваша терпимость к риску. Например, как фондовый рынок США, так и биткойн часто называют долгосрочными инвестициями, но их профили риска сильно различаются. Шульте говорит, что знание того, какой риск вы можете выдержать, не паникуя и не продавая, является очень полезным фактором при выборе разумных долгосрочных инвестиций.

Шульте говорит, что знание того, какой риск вы можете выдержать, не паникуя и не продавая, является очень полезным фактором при выборе разумных долгосрочных инвестиций.

Биржевые фонды (ETF) и взаимные фонды — это фонды, состоящие из набора аналогичных активов, таких как акции, облигации, товары или другие виды активов. ETF можно купить или продать через фондовую биржу, в то время как взаимные фонды обычно покупаются непосредственно у компании, которая управляет фондом.

Однако, когда вы выбираете подобную стратегию, важно придерживаться ее. Брюггеман говорит, что инвесторы часто являются злейшими врагами самих себя, и что умение чувствовать себя комфортно во время рыночных взлетов и падений необходимо для того, чтобы не сбиться с курса и позволить своим деньгам увеличиваться.

Брюггеман добавляет, что по мере того, как инвесторы будут чувствовать себя более комфортно со своим инвестиционным портфелем, они могут начать использовать более концентрированные подходы к стратегиям, которые имеют обоснование для превосходства рынков с течением времени.

Однако этот вариант инвестирования подходит не всем и уж точно не для слабонервных. «Факторы стоимости и импульса превзошли более широкий рынок в разные периоды времени, но требуют определенного уровня убежденности, чтобы продолжать инвестировать в стратегию, потому что будут времена, когда эти стратегии будут хуже рынка», — говорит Брюггеман.

Недорогие индексные фонды помогут вам приумножить ваши деньги, сводя комиссии к минимуму.

Индексные фонды — это, как правило, фонды, которые взимают минимальную комиссию и отслеживают эталонный индекс, такой как S&P 500. Шульте говорит, что его любимым долгосрочным вложением является корзина недорогих индексных фондов, вложенных в мировой фондовый рынок.

Шульте говорит, что его любимым долгосрочным вложением является корзина недорогих индексных фондов, вложенных в мировой фондовый рынок.

Финансовый консультант Джефф Старк, старший портфельный менеджер MAI Capital Management, говорит, что инвесторы, которые хотят создать состояние в долгосрочной перспективе, должны рассмотреть индексные взаимные фонды (или даже ETF), которые инвестируют в такие индексы, как S&P 500 или S&P 1500. «Эти может служить основой вашего портфеля акций», — говорит он.

Шульте также указывает на недвижимость как на еще одну замечательную долгосрочную инвестицию. Но поскольку инвестиции в первичный дом обычно приносят слабую прибыль после учета затрат и инфляции, он предпочитает инвестировать в публично торгуемые инвестиционные фонды недвижимости (REIT) для воздействия на этот класс активов.

REIT содержат набор объектов недвижимости, приносящих доход, что позволяет людям инвестировать в недвижимость, фактически не владея конкретной недвижимостью. Лучше всего то, что REIT позволяют вам инвестировать в недвижимость, используя налогооблагаемый счет или пенсионный счет, без каких-либо хлопот и стресса, связанных с тем, чтобы быть арендодателем.

«REIT обеспечивают легкий доступ к приносящей доход недвижимости по всему миру, и исторически они приносили инвесторам стабильную прибыль в течение длительных периодов времени», — говорит Шульте.

Хотя REIT предлагаются через любую крупную брокерскую фирму, вы также можете попробовать инвестировать в недвижимость с помощью такой платформы, как Fundrise. Эта компания предлагает собственные инвестиционные REIT с низкими комиссиями и низким минимумом счета.

Эта компания предлагает собственные инвестиционные REIT с низкими комиссиями и низким минимумом счета.

В дополнение к долгосрочным инвестициям существует множество краткосрочных инвестиций, которые могут помочь вам сохранить ваши деньги в безопасности, используя преимущества сложных процентов.

Просто помните, что схемы «быстрого обогащения» повсюду в инвестиционном мире, поэтому очень важно провести комплексную проверку, прежде чем вкладывать свои с трудом заработанные деньги. «Потребители должны остерегаться вводящих в заблуждение утверждений», — говорит Шульте. «Ни у кого нет хрустального шара, и нет такой вещи, как инвестиции с низким риском и высокой доходностью».

Вот некоторые краткосрочные инвестиции, которые следует учитывать для вашего финансового портфеля.

Вы можете открыть фонд денежного рынка и получить более высокую ставку, чем депозит наличными в банке.

Финансовый консультант Майкл Межерицкий из Milestone Asset Management Group говорит, что людям, которым в ближайшие несколько лет могут понадобиться наличные деньги, следует воздержаться от инвестирования этих необходимых средств в фондовый рынок из-за его волатильности. Вместо этого он предлагает проверить высокодоходные фонды денежного рынка.

Фонды денежного рынка — это фонды, которые инвестируют в краткосрочные активы, предназначенные для легкой ликвидации, и обычно приобретаются через компанию инвестиционного фонда. «Они обычно платят более высокую ставку, чем наличные в банке, и полностью ликвидны и застрахованы FDIC», — говорит Межерицкий, имея в виду Федеральную корпорацию страхования депозитов (FDIC), государственное агентство, которое страхует определенные инвестиции.

«Они обычно платят более высокую ставку, чем наличные в банке, и полностью ликвидны и застрахованы FDIC», — говорит Межерицкий, имея в виду Федеральную корпорацию страхования депозитов (FDIC), государственное агентство, которое страхует определенные инвестиции.

Если вы знаете, что вам понадобятся деньги в краткосрочной перспективе, также поищите банковские счета, которые вы можете открыть онлайн. Финансовый консультант Даллин Катлер из EP Wealth Advisors говорит, что высокодоходный сберегательный онлайн-счет может помочь сохранить ваши деньги в безопасности в краткосрочной перспективе, хотя ожидаемая доходность в сегодняшних условиях процентных ставок низка. “

Онлайн-сберегательные счета, как правило, конкурентоспособны по процентам, которые они выплачивают, потому что у них нет накладных расходов по сравнению с физическими отделениями банка», — говорит он. «Кроме того, большинство онлайн-сбережений застрахованы FDIC на сумму до 250 000 долларов».

«Кроме того, большинство онлайн-сбережений застрахованы FDIC на сумму до 250 000 долларов».

Специалист по финансовому планированию Мэгги Китинг из FBB Capital Partners считает казначейские векселя надежной краткосрочной инвестицией, поскольку они поддерживаются правительством США. «Эти инвестиции можно приобрести всего за 1000 долларов со сроком погашения четыре, восемь, 13, 26 и 52 недели», — говорит она. Кроме того, проценты, полученные от ваших инвестиций, не облагаются налогом штата.

Наконец, рассмотрите депозитные сертификаты (CD) для ваших краткосрочных сбережений или для сбережений, к которым вам может понадобиться доступ в ближайшие годы. Китинг говорит, что компакт-диски обычно предлагают более высокую ставку, чем сберегательный счет, поскольку вы блокируете свои средства на определенный период времени от трех месяцев до пяти лет.

Компакт-диски обычно можно приобрести в местном банке или, в некоторых случаях, в онлайн-банке, и они также застрахованы FDIC, поэтому вам не нужно беспокоиться о потере денег.

Создание богатства — это гораздо больше, чем игра с числами; это турнир с самим собой, который требует последовательности и самоотверженности. Несмотря на то, что существует множество способов создать инвестиционный портфель, который выдержит испытание временем, вы должны подумать о своем временном горизонте инвестирования и допустимости риска, прежде чем погрузиться в него.

Но поскольку время является одним из наиболее важных факторов в создании богатства, важно начать как можно скорее. Поэтому, если у вас есть деньги, которые не вложены ни в краткосрочные, ни в долгосрочные активы, найдите время, чтобы рассмотреть варианты, чтобы вы могли убедиться, что ваши деньги работают на вас.

Поэтому, если у вас есть деньги, которые не вложены ни в краткосрочные, ни в долгосрочные активы, найдите время, чтобы рассмотреть варианты, чтобы вы могли убедиться, что ваши деньги работают на вас.

Получите все последние сделки по личным финансам, новости и советы на CNN Underscored Money.

Редакционная оговорка: мнения, выраженные здесь, принадлежат только автору, а не какому-либо банку, эмитенту кредитной карты, авиакомпании или гостиничной сети, и не были проверены, одобрены или иным образом одобрены какой-либо из этих организаций.

Примечание. Хотя предложения, упомянутые выше, являются точными на момент публикации, они могут быть изменены в любое время и могут быть изменены или больше не доступны.

Спасибо за подписку!

Ваше приветственное письмо уже в пути.

Получайте рекомендации по товарам, обзоры и скидки несколько раз в неделю.

Подписываясь, вы соглашаетесь с нашей политикой конфиденциальности

Что такое фонды денежного рынка?

Вы для нас на первом месте.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Взаимные фонды денежного рынка являются популярными краткосрочными инвестициями с низким риском. Доходность фондов денежного рынка стала более привлекательной, чем раньше.

By

Кевин Фойгт

Кевин Фойгт

Писатель | CNN. com, The Wall Street Journal

com, The Wall Street Journal

Кевин Фойгт — бывший штатный автор NerdWallet, освещающий вопросы инвестирования. Ранее он был репортером The Wall Street Journal и бизнес-продюсером CNN.com в Гонконге, где проработал почти два десятилетия.

Обновлено

Под редакцией Mary M. Flory Прежде чем присоединиться к команде NerdWallet по контенту, она более 12 лет разрабатывала контент-стратегии, руководила отделами новостей и наставляла писателей и редакторов. Ее предыдущий опыт включает в себя работу исполнительным редактором Американской ассоциации маркетинга и редактором новостного и тематического синдиката Content That Work.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Взаимные фонды денежного рынка, также известные как фонды денежного рынка, представляют собой взаимные фонды с фиксированным доходом, которые инвестируют в высококачественные краткосрочные долговые обязательства. Они считаются одними из самых безопасных инвестиций, которые вы можете сделать, и, поскольку в этом году процентные ставки быстро растут, они стали более прибыльными, чем раньше. Некоторые взаимные фонды денежного рынка прямо сейчас платят свыше 2%.

Как работают фонды денежного рынка

Подобно тому, как работают другие взаимные фонды, инвесторы фондов денежного рынка покупают акции фонда, который, в свою очередь, покупает краткосрочные государственные, банковские или корпоративные долговые обязательства, такие как казначейские облигации США, сертификаты депозитная или коммерческая бумага. Фонды денежного рынка популярны, потому что их можно быстро превратить в наличные деньги или использовать для финансирования новых инвестиционных возможностей.

Фонды денежного рынка популярны, потому что их можно быстро превратить в наличные деньги или использовать для финансирования новых инвестиционных возможностей.

Зачем инвестировать в фонды денежного рынка?

Фонды денежного рынка считаются хорошим местом для хранения наличных, потому что они гораздо менее волатильны, чем рынки акций или облигаций.

Фонды денежного рынка используются инвесторами, которые хотят защитить, а не приумножить свои сбережения, но при этом стремятся получить определенный процент. Как правило, процентная ставка, выплачиваемая фондами денежного рынка, равна или немного превышает процентную ставку по банковским сбережениям или счетам денежного рынка. Фонды денежного рынка часто используются инвесторами для размещения наличных средств на брокерских счетах — инвесторы могут хранить часть наличных в фонде денежного рынка, поэтому он готов инвестировать, когда появляются возможности.

Они рентабельны, потому что, в отличие от многих взаимных фондов, они не взимают комиссии, когда ваши деньги поступают в фонд или покидают его. Также могут быть налоговые льготы, поскольку некоторые фонды денежного рынка владеют муниципальными ценными бумагами, освобожденными от федеральных налогов и налогов штата.

Также могут быть налоговые льготы, поскольку некоторые фонды денежного рынка владеют муниципальными ценными бумагами, освобожденными от федеральных налогов и налогов штата.

Реклама

Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5. | Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 4,7 /5 |

Плата $ 0 за сделку для онлайн -акций США и ETFS | FEES $ 0,005 на на основание на акцию; as low as $0.0005 with volume discounts | Fees $0 per trade |

Account minimum $0 | Account minimum $0 | Account minimum $0 |

Акция Получите 100 долларов США при открытии новой учетной записи Fidelity, отвечающей требованиям, на сумму от 50 долларов США. | Акция Эксклюзивно! Резидент США открывает новый индивидуальный или совместный счет в IBKR Pro и получает скидку 0,25% на маржинальные кредиты. Применяются уровни. | Продвижение До 600 долл. США при инвестировании в новый самоуправляемый счет Merrill Edge®. |

Каковы недостатки фондов денежного рынка?

Более низкая долгосрочная доходность. Фонды денежного рынка не являются отличным инструментом для создания долгосрочных сбережений, включая пенсионные сбережения. Чем моложе инвестор, тем больше портфель должен содержать взаимные фонды акций, которые более рискованны, но также имеют потенциал для значительно более высокой годовой прибыли. Фонды денежного рынка часто лучше всего использовать, когда вы находитесь на пенсии или близки к ней, или когда вы хотите припрятать деньги для краткосрочной цели.

Нет защиты FDIC. Не путайте фонды денежного рынка со счетами денежного рынка, которые являются банковскими сберегательными счетами. Как и другие инвестиции, депозиты взаимных фондов денежного рынка не защищены, в то время как счета денежного рынка обеспечиваются до 250 000 долларов США на каждого вкладчика Федеральной корпорацией страхования депозитов в банках и Национальной администрацией кредитных союзов в кредитных союзах.

Как и все инвестиции, фонды денежного рынка несут риск потери стоимости. Тем не менее, фонды денежного рынка широко считаются безопасной альтернативой банковским депозитам, потому что федеральные законы требуют, чтобы фонды держали только высококачественные краткосрочные долговые обязательства.

Как покупать взаимные фонды денежного рынка

Вы можете приобрести у поставщика фонда, такого как Vanguard или Fidelity Investments, или непосредственно в банке. Однако оба варианта могут ограничить ваш выбор средств.

Однако оба варианта могут ограничить ваш выбор средств.

У вас будет больше возможностей для выбора, если вы откроете брокерский счет, чтобы начать инвестировать. Фонды денежного рынка часто требуют минимального депозита, но некоторые провайдеры предлагают минимум 0 долларов, если вы инвестируете через индивидуальный пенсионный счет, такой как традиционный или Roth IRA, или если вы настроили автоматические ежемесячные депозиты.

Об авторе: Кевин Фойгт — бывший писатель-инвестор NerdWallet. Он освещал финансовые вопросы более 20 лет, в том числе для The Wall Street Journal и CNN.com. Читать дальше

Аналогичная заметка…

Найдите лучшего брокера

Просмотрите подборку NerdWallet для лучших брокеров.

Получите больше умных денежных движений — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

0

0 Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия.

Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия.