советы американского инвестора — ITinvest на vc.ru

Мы в ITI Capital любим рассказывать просто о сложном.

7373 просмотров

А самое сложное для новичка – решиться на первые инвестиции. Разложили вам по шагам путь от этапа “хочу инвестировать небольшую сумму, но не знаю, с чего начать” до момента “уверенно и спокойно смотрю на свой инвестиционный счет”, а помогали нам американские инвесторы, которые любят всякие гайды и списки. Ловите.

Прежде чем открывать инвестиционный счет или выбирать инвестиционные инструменты, давайте про основы. Есть важные правила выживания в мире инвестиций, игнорировать которые не получится, и это скажет вам любой, кто достиг успеха.

Во-первых, мы против “пира во время чумы”. Другими словами, прежде, чем называть себя инвестором, убедитесь, что у вас есть деньги на базовые потребности. Создайте чрезвычайный фонд, который покроет расходы на проживание от трех до шести месяцев. Разместите его на депозите, или храните в валюте. Главное сделать так, чтобы этот фонд был легко доступен при необходимости, и пусть она никогда не возникнет. Теперь, когда у вас нет долгов (ведь нет?) и есть финансовая подушка, можно строить долгосрочные финансовые планы и выбирать инвестиционные инструменты.

Главное сделать так, чтобы этот фонд был легко доступен при необходимости, и пусть она никогда не возникнет. Теперь, когда у вас нет долгов (ведь нет?) и есть финансовая подушка, можно строить долгосрочные финансовые планы и выбирать инвестиционные инструменты.

Если ваша цель – накопить на образование для детей, пенсию или дорогую недвижимость, можно присмотреться к специальным программам и финансовым продуктам, которые созданы именно для таких инвесторов, как вы. Часто для таких целей есть банковские продукты, и вам даже не потребуется открывать брокерский счет. Но, возможно, у вас есть другая цель – выйти на фондовый рынок и постараться максимально заработать на вложениях в ценные бумаги. Это иная инвестиционная стратегия.

Она предполагает, что вы открываете брокерский счет и составляете портфель ценных бумаг и других инвестиционных инструментов. Об этом и поговорим.

ШАГ 1 Определите свою цель.

Для чего вы инвестируете? Вы хотите заработать на путешествие вокруг света или на первый взнос за дом? Мы рекомендуем инвесторам иметь финансовый план, который поможет сформулировать цели, расставить приоритеты и наметить конкретные шаги для их достижения.

ШАГ 2 Выберите брокера и откройте инвестиционный счет.

Как только вы определили свою цель, пришло время выбрать брокера. На рынке финансовых продуктов множество предложений. Сравнить брокеров можно по количеству открытых счетов, по степени надежности, по уровню сервиса и комиссий и по многим другим параметрам.

ШАГ 3 Не кладите все яйца в одну корзину. Подумайте, как распределить активы.

Допустим, у вас есть 1000 долларов. Для того, чтобы сделать свои инвестиции максимально безопасными, вам нужно разделить эту сумму на равные части и распределить между разными «классами активов». Профессиональные трейдеры называют это диверсификацией.

Разные классы – это когда вы вложили на все 100% капитала в IT, потому что верите в рост этого сектора экономики, а когда у вас 10% вложено в здравоохранение, 10% – в энергетический сектор, по 10% в валюты разных стран, золото и зерно, и тд. Если разделить ваши инвестиции на три больших класса, то это – акции, облигации и валюта. Пропорция зависит только от вас. Консервативный инвестор покупает больше облигаций, чем акций. Если готовы рисковать – делайте наоборот.

Диверсификация по классам активов.

Акции и облигации делятся на различные типы. Например, вы можете инвестировать в акции крупных компаний (с большой капитализацией), небольшие компании (с малой капитализацией), международные компании и тд.

Диверсификация по секторам.

Вы можете еще тщательнее ранжировать компании. Например, инвестировать какой-то процент в компании с большой капитализацией из различных секторов (технологии, здравоохранение и связь). В каждом секторе – выбирайте различные отрасли. Например, в секторе здравоохранения вы могли бы рассмотреть фармацевтическую, биотехнологическую или производственную.

Например, в секторе здравоохранения вы могли бы рассмотреть фармацевтическую, биотехнологическую или производственную.

ШАГ 4 Найдите удобный для себя фонд ETF.

Диверсифицированный портфель можно составить самостоятельно, а можно – выбрать фонд, который уже составил для вас список из самых разных компаний и предлагает вам поучаствовать в росте этих компний. Как правило, такие инвестиции выбирают консервативные инвесторы для долгосрочных вложений. Даже 1000 долларов подойдет для начала, так как такие фонды обычно не дороги.

ШАГ 5 Не останавливайтесь

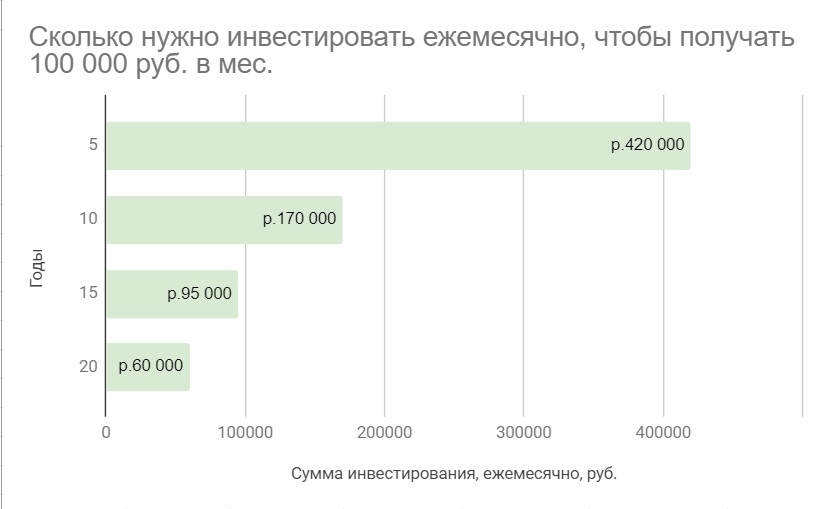

Не забывайте поддерживать динамику инвестирования. Начинать можно и с вложенных 1000 долларов, и это отличное начало, но вам регулярно нужно направлять часть дохода на инвестиции, если вы хотите достичь внушительных финансовых результатов.

Найдите способ инвестировать регулярно, например, настройте автоматические ежемесячные переводы (или через любой регулярный интервал). Небольшие суммы накапливаются с течением времени. Когда инвестирование даже небольших сумм войдет в привычку, вы заложите основу для роста своего богатства.

Когда инвестирование даже небольших сумм войдет в привычку, вы заложите основу для роста своего богатства.

По материалам сайта iticapital.ru

Куда вложить 10 тыс. долларов США

Недавно «Минфин» писал о том, куда вложить 1 тыс. долларов, чтобы заработать. В этот раз речь пойдет о более крупной инвестиции – сумме в 10 тыс долларов.

О том, какую доходность приносят деньги, если их хранить дома в валюте, мы подробнорассчитали в предыдущем материале. Заработок инвестора будет напрямую зависеть от изменений курса. Например, если бы инвестор вложился в доллары в начале 2019 года, когда курс составлял 27,68 к сегодняшнему моменту он потерял бы 8,7% (курс на 19 августа — 25.25 грн. за доллар).

Но не все еще потеряно. Напомним, прогнозный курс на конца года, заложенный в госбюджете, составляет 29,04 грн. за доллар. Если курс действительно достигнет этой отметки, гривневый эквивалент 10 тыс. долларов вырастет, а доходность такой инвестиции составит 12,3% годовых.

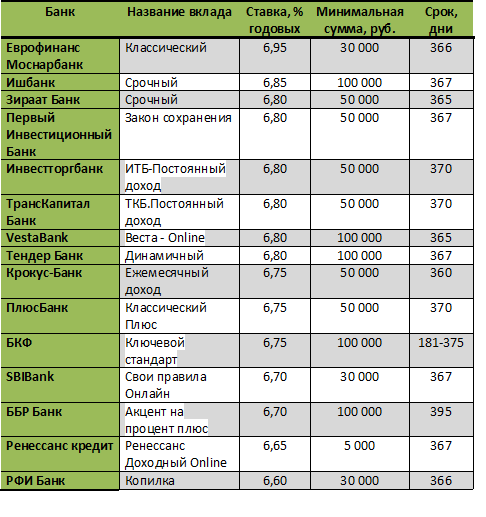

Зачастую банки предлагают крупным вкладчикам более высокие процентные ставки. Например, Приватбанк дает надбавку 1% годовых для вкладов от 250 тыс грн. А если разместить депозит более чем на год, ставка будет еще выше. Средняя ставка доходности депозита в августе 2019 года составляет 13,9% годовых в гривне и 2,6% в иностранной валюте. Максимальные ставки составляют 18,5% годовых в гривне и 5,5% годовых в валюте

Например, Приватбанк дает надбавку 1% годовых для вкладов от 250 тыс грн. А если разместить депозит более чем на год, ставка будет еще выше. Средняя ставка доходности депозита в августе 2019 года составляет 13,9% годовых в гривне и 2,6% в иностранной валюте. Максимальные ставки составляют 18,5% годовых в гривне и 5,5% годовых в валюте

Золото

Сумма в 10 тыс. долларов достаточна, чтобы попробовать инвестировать в золото и другие драгоценные металлы. Стоимость золота растет. С начала года тройская унция «желтого» металла в Украине подорожала на 6,7% (на 20 августа курс НБУ составил 37747,1620 грн)

Инвесторы считают золото «тихой гаванью». Чем хуже чувствует себя мировая экономика, тем выше стоимость драгметалла. Например, в период с 2000 по 2011 год цена тройской унции увеличилась почти в 7 раз – с 279 до 1900 долларов.

Золотые слитки не обязательно держать в сейфе или под матрасом — их можно разместить на депозите в банке и получать дополнительный доход. Более того, можно открыть депозит без физической поставки металла. Работает это так: клиент приходит в кассу и отдает гривны, которые конвертируются в «золото» по курсу НБУ. Когда приходит момент забирать свои сбережения, клиент получает не слиток, а опять-таки гривну плюс начисленный доход. Сумма рассчитывается по курсу регулятора на дату окончания вклада.

Работает это так: клиент приходит в кассу и отдает гривны, которые конвертируются в «золото» по курсу НБУ. Когда приходит момент забирать свои сбережения, клиент получает не слиток, а опять-таки гривну плюс начисленный доход. Сумма рассчитывается по курсу регулятора на дату окончания вклада.

Точно по такой же схеме можно открыть «золотой счет». Разница лишь в том, что банк не будет начислять по нему проценты, и забрать драгметалл со счета можно будет в любое время.

Процентные ставки по золотым депозитам ниже, чем доходность по валютным вкладам (см. таблицу). Но даже такая небольшая доходность — это лучше, чем платить за аренду ячейки или хранить драгметалл дома.

Цены на золото в некоторых банках (1 гр в 100 гр. слитке)

Банк | Цена покупки | Цена продажи | Доходность депозита в золоте, % годовых |

Юнекс Банк | 1131 | 1164 | — |

Укргазбанк | 1020 | 1301 | 2,5 |

Індустриалбанк | 1133 | 1165 | 1,5 |

РВС Банк | 1140 | 1175 | — |

Рада банк | — | 1180 | 1-2,5 |

При покупке слитка, важно обращать внимание на разницу между ценой покупки и обратного откупа металла в банке. Если разрыв будет значительным, инвестор может остаться в минусе. Особенно если цена на золото в этот период не росла.

Если разрыв будет значительным, инвестор может остаться в минусе. Особенно если цена на золото в этот период не росла.

График изменения стоимости золота

Можно также сформировать портфель из разных драгметаллов. Но заниматься этим самостоятельно – дело довольно хлопотное. Проще доверить этот вопрос инвестфонду, стратегией которого является вложение в драгметаллы. Но учтите, что стоимость серебра и платины в последние годы снижается.

График изменения стоимости серебра

Читайте также: Драгоценные металлы: стоит ли сейчас инвестировать

Преимущества:

Недостатки:

Скачки цен. Инвестиции в драгметаллы – не спекулятивное вложение. Оно хорошо подходит для диверсификации инвестиций в долгосрочной перспективе. Цены на золото достаточно волатильны – колебания котировок в пределах 10% в год вполне обычное дело. Поэтому стоит запастись терпением и не спешить продавать все, как только цены пойдут вниз.

Невысокая доходность. Эксперты советуют инвестировать в золото не более 10% свободных средств, причем на довольно длительный срок — 10 лет и более.

На депозиты в банковских металлах не распространяется гарантия ФГВФЛ, для размещения «золотого» депозита стоит выбирать надежный банк (не лишним будет ознакомиться с рейтингом надежности банков от «Минфина»)

Читайте также: Золотое дно. Стоит ли вкладывать деньги в «желтый» металл

Инвестиции в криптовалюты уже успели завоевать славу наиболее рискованных. Доходность таких инвестиций посчитать достаточно сложно, учитывая, что цены на крипторынке резко колебаються. Даже в течение одного дня цены могут вырасти на десятки процентов, и упасть настолько же. Что уж говорить о более длинных периодах.

Судите сами: в 2011 году биткоин стоил всего 1 доллар, а к 2017 году его цена взлетела до 17 900 долларов. После этого стоимость «монет» рухнула втрое. Сегодня курс биткоина составляет 9700 долларов за «монету», так что, на $10000 можно купить всего 1 биткоин.

Вкладывать все сбережения в биткоин очень рискованно. Скорее, криптовалюту можно использовать для диверсификации вложений, чтобы «не держать яйца в одной корзине».

Есть вариант выбрать другие криптовалюты. Но надо учесть, что несмотря на большое их количество, не все из них принесут доход в результате подорожания. Основное внимание инвесторов приходится на 10 наиболее популярных криптовалют.

Курс 5 основных криптовалют на 19 августа, долларов за «монету»BTCUSD | 10722.58 |

ETHUSD | 201.00 |

XRPUSD | 0.28325 |

LTCUSD | 77.522 |

PPCUSD | 1.800000 |

«Минфин» решил посчитать, сколько можно было заработать на биткоине в последние годы. Мы исходили из допущения, что инвестор покупал криптовалюту, чтобы продержать ее год. То есть, купил в 2011, а продал в 2012, снова купил и вышел в кеш в 2013.

То есть, купил в 2011, а продал в 2012, снова купил и вышел в кеш в 2013.

Например, 1 января 2011 года он вложил в BTC $1000, когда биткоин стоил $0,3. Он продержал его ровно один год и продал актив, когда его цена выросла до $5,5. ROI с таких вложений составил бы 1733%, а вложенная тысяча, сгенерировала бы более $17 000 дохода.

Аналогичные подсчеты мы провели по каждому году. За отправную точку было взято 1 января каждого года. Для декабря 2017 года указали пиковую цену BTC, когда инвестор мог выйти из актива на самых лучших условиях. Цена BTC до 2014 года включительно бралась на Coinmarketcap. С 2011 по 2013 – данные с Investing.com.

Дата | Цена BTC | ROI за год | Доход/убыток с $1000 |

01.01.2019 | $3850 | -72,72% | -$727 |

01.01.2018 | $14 112 | -29,75% | -$298 |

17. | $20 089 | 1902,89% | $19 029 |

01.01.2017 | $1003 | 130,05% | $1300 |

01.01.2016 | $436 | 36,25% | $363 |

01.01.2015 | $320 | -58,71% | -$587 |

01.01.2014 | $775 | 5 598,53% | $55 985 |

01.01.2013 | $14 | 147,27% | $1473 |

01.01.2012 | $6 | 1733,33% | $17 333 |

01.01.2011 | $0,3 | 0.00% | $0.00 |

Преимущества

Простота входа. Чтобы приобрести криптовалюту, достаточно загрузить кошелек и приобрести валюту в одном из виртуальных обменников.

Не нужно платить налог с дохода. Законопроект о налогообложении доходов, полученных в результате владения криптовалютами, уже обсуждался в Верховной Раде прошлого созыва, но принят не был.

Недостатки:

Риск кражи вследствие кибер-атаки или мошенничества. Согласно результатам исследования компании CipherTrace, в 2019 году мошенники смогли украсть у пользователей и криптовалютных компаний более 4,3 млрд долларов.

Есть примеры и взлома криптобирж, в результате которых монеты исчезали со счетов в неизвестном направлении. К примеру, в конце марта 2019 года южнокорейская торговая площадка сообщила о хакерской атаке, из-за которой биржа лишалась монет на $13 млн.

Юридическая неопределенность. Законодательства, определяющего статус и регулирующего рынок криптовалют в Украине пока не существует.

Читайте также:Почему покупать криптовалюту-опасно

ОВГЗ

10 тыс. долларов – достаточная сумма для инвестиций в облигации внутреннего госзайма Украины (ОВГЗ). По итогам аукциона Минфина от 20 августа средневзвешенная ставка доходности госбумаг в гривне составила 16,04% для ОВГЗ с погашением в 2022 году. Долларовые госбумаги принесут инвестору 7% годовых (такая средневзвешенная ставка доходности бумаг с погашением в 2021 году (результаты аукциона 26 июля). В любом случае, эффективная ставка по ОВГЗ остается выше доходности по депозиту, поскольку доход не облагается 18% налогом. Хотя 1,5% военного сбора придется уплатить.

По итогам аукциона Минфина от 20 августа средневзвешенная ставка доходности госбумаг в гривне составила 16,04% для ОВГЗ с погашением в 2022 году. Долларовые госбумаги принесут инвестору 7% годовых (такая средневзвешенная ставка доходности бумаг с погашением в 2021 году (результаты аукциона 26 июля). В любом случае, эффективная ставка по ОВГЗ остается выше доходности по депозиту, поскольку доход не облагается 18% налогом. Хотя 1,5% военного сбора придется уплатить.

Эксперты советуют покупать не валютные, а гривневые ОВГЗ. Можно выбирать срок, на который вы готовы одолжить свои деньги государству – от 3 месяцев до 6 лет. И главное, облигации — высоколиквидный актив, который при необходимости всегда можно продать.

Теоретически, инвестировать в ОВГЗ можно любую сумму, кратную номиналу одной облигации – от 1 тысячи гривен, долларов США или евро. Но нужно учитывать, что сделки с ценными бумагами несут сопутствующие расходы на открытие и обслуживание счета в ЦБ, комиссии торговцам ЦБ и пр. В результате рациональная сумма инвестирования стартует от 30-50 тыс. грн., а по мнению некоторых экспертов от 100-500 тыс. грн. Что касается вложений в валютные ОВГЗ, то минимальная сумма здесь составляет 30-50 тыс. долларов/евро. Важно отметить, что Министерство финансов вскоре может прекратить практику размещения валютных ОВГЗ.

В результате рациональная сумма инвестирования стартует от 30-50 тыс. грн., а по мнению некоторых экспертов от 100-500 тыс. грн. Что касается вложений в валютные ОВГЗ, то минимальная сумма здесь составляет 30-50 тыс. долларов/евро. Важно отметить, что Министерство финансов вскоре может прекратить практику размещения валютных ОВГЗ.

Читайте также: Где выгоднее покупать ОВГЗ

Процедура покупки госбумаг не так сложна как может показаться. Необходимо выбрать посредника, который поможет купить ОВГЗ. Им может быть банк или инвестиционная компания. Как правило, банки устанавливают лимиты на минимальную сумму сделки на уровне 500 тыс. грн или 1 млн грн. Инвесткомпании и брокеры готовы работать с меньшими суммами, например, 100 тыс. грн.

Необходимо открыть счет в ценных бумагах и заключить брокерский договор с торговцем, который от вашего имени купит бумаги.

Расходы на покупку ОВГЗ выглядят так: комиссия торговцу за сделку 100-500 грн, депозитарию – за хранение бумаг (если торговец и депозитарий одно лицо – затраты ниже), банку – за обслуживание 1% от суммы, в среднем 500-2000 тыс грн.

Читайте также:Все об инвестициях в ОВГЗ

Преимущества:

Не нужно платить налог на доходы физлиц. Вы платите только 1,5% военного сбора.

Гарантия государства. В отличие от депозитов, вся сумма инвестиции в ОВГЗ гарантируется государством. Конечно, существует риск невыполнения им своих обязательств, то есть, внутреннего дефолта. В таком случае вам вероятно предложат реструктуризацию долга. Это риск, но доходность в таком случае будет выше.

Фиксация высокой доходности на несколько лет. Приобретая ОВГЗ на 5 лет можно зафиксировать высокую ставку доходности, вне зависимости от того, какими будут в дальнейшем ставки по депозитам. Учитывая, что НБУ взял курс на снижение учетной ставки, доходность депозитов будет падать. В этом случае приобретение ОВГЗ с высокой ставкой доходности без необходимости уплаты подоходного налога позволит вам заработать больше.

Высокая ликвидность актива. ОВГЗ всегда можно продать на вторичном рынке, особенно, бумаги с высоким уровнем доходности.

Недостатки:

Высокие затраты. Стоимость услуг посредников может колебаться от 700 грн до нескольких тысяч. Поэтому на небольшом портфеле «игра не стоит свеч». Начинать инвестировать в ОВГЗ можно, имея на руках не менее 50-100 тыс грн.

Необходимость подачи декларации о доходах. Хотя налога на доходы нет, декларацию подать придется.

Риск дефолта, войны, девальвации. Системные риски государства влияют не только на доходность, но и на возможность выполнения государством своих обязательств. Покупая ОВГЗ – вы одалживаете государству и несете на себе все его риски.

Инвестфонды

По данным УАИБ, в Украине работает 1794 инвестфонда и 298 компаний по управлению активами. Совокупные активы в управлении КУА составляют 336,4 млрд грн. Интерес к рынку есть, ведь только за последний год активы КУА выросли на 21,5%.

Процесс выбора инвестфонда довольно сложный. Фонды бывают разных типов — открытые, закрытые, интервальные, фонды акций, облигаций, сбалансированные и пр. Одни фонды инвестируют большую часть активов в гособлигации и депозиты. Другие — ведут более рисковую политику.

Одни фонды инвестируют большую часть активов в гособлигации и депозиты. Другие — ведут более рисковую политику.

Главная сложность при выборе инвестфонда – отсутствие официальной статистики в открытом доступе. Далеко не все фонды публикуют отчетность на своих сайтах в понятном для обычных людей формате.

Преимущества:

Вы доверяете активы в управление профессиональным финансистам.

Возможность получить высокую доходность за счет инвестиций в рисковые инструменты, например, акции, в случае роста биржевых котировок. Некоторые фонды сейчас декларируют доход в более чем 200-500% с момента создания. Это объясняется тем, что они застали период, когда украинский рынок акций был одним из самых быстрорастущих в Европе, а биржевые индексы регулярно обновляли исторические максимумы. Но после финансовых, фондовых и экономических кризисов в мире и в Украине ситуация резко изменилась. Сейчас среднегодовая доходность фондов составляет 13-14%. Многие ИСИ декларируют убытки – что является следствием стагнации отечественного рынка акций.

Легкость выхода – сертификаты открытого инвестфонда КУА выкупает по требованию инвестора по текущей стоимости, бумаги закрытого фонда до окончания его деятельности можно продать на открытом рынке.

Недостатки:

Риск получить убытки. Компании по управлению активами не имеют права обещать и тем более, гарантировать инвесторам какую-либо доходность. Если КУА вложит средства в активы, которые будут дорожать, инвестор получит доход. Если же активы в портфеле фонда обесценятся, придется смириться с убытками, и даже с потерей вложенных средств.

КУА берут комиссию за управление. Максимальный размер вознаграждения КУА не должен превышать 5% от среднерыночной стоимости чистых активов инвестфонда.

Читайте также:Инвестфонды: как заработать больше, чем на депозите

Мнения экспертов

Григорий Овчаренко, управляющий локальными активами группы ICU

Сумма в 10 тыс. долларов или ее гривневый эквивалент позволяет купить валютные или гривневые ОВГЗ. Рекомендуемая минимальная сумма такой инвестиции, с учетом всех комиссий при оформлении, составляет 100 тыс. гривен.

Рекомендуемая минимальная сумма такой инвестиции, с учетом всех комиссий при оформлении, составляет 100 тыс. гривен.

Есть возможность инвестирования всей суммы или части средств в инвестиционные фонды в Украине или за ее пределами. Например, доходность нашего фонда облигаций с момента его создания в 2011 году составляет 30,46% в гривне.

Индексные фонды, инвестирующие в зарубежные фондовые индексы, являются одним из наиболее привлекательных инструментов для долгосрочного инвестирования. Доходность за последние 10 лет наибольшего фонда SPDR S&P 500 ETF Trust, повторяющего динамику индекса S&P 500, составляет 14,17% годовых в долларе.

Также можнооткрыть торговый счет в зарубежных брокерских компаниях, предоставляющих доступ к широкому спектру финансовых инструментов. Но беда в том, что налогом облагается вся сумма полученного дохода, а не прибыли. Надеемся, что данная норма будет изменена в ближайшее время.

Читайте также: Варианты для начинающего инвестора

Эрик Найман, управляющий партнер Capital Times

Желая разместить 10 тысяч долларов, нужно понять — это последние деньги или нет. Есть ли личная квартира или нет? Насколько высокий текущий доход семьи. Есть ли значительные текущие расходы (болезнь и так далее)?

Есть ли личная квартира или нет? Насколько высокий текущий доход семьи. Есть ли значительные текущие расходы (болезнь и так далее)?

Правила успешного инвестирования следующие

- Человек должен привесил в порядок свои личные финансы — избавиться от потребительских кредитов, если они есть.

- Сформировать запас ликвидных сбережений на 3-6 месяцев семейных расходов.

- Улучшить навыки и компетенции для увеличения денежного потока от личной работы. Возможно, инвестировать для смены работы или даже места жительства.

- Начинать инвестировать. В Украине такую сумму можно вложить только в ОВГЗ с чистой (на руки с учетом налога, которого на доходы от ОВГЗ нет) доходностью 4-5% годовых в долларах или 15-16% в гривне. Самый большой вопрос на сейчас — стоит выбрать гривневые или долларовые ОВГЗ с учетом укрепления гривны до 25 грн/долл и приближения осени, традиционно плохого времени для гривны. Думаю, сейчас лучше остаться в долларе и принимать решение о возможном уходе в гривневые ОВГЗ ближе к зиме 2019 года.

Александр Куликов, директор инвестгруппы «Универ Капитал»

Я бы рекомендовал вложить деньги в акции. Но не в украинские, а в американские, так как этот рынок более надежный. Уже более 10 лет наиболее популярным инструментом является вложение в ETF-фонд SPY, который сформирован из числа акций, входящих в индекс S&P 500.

Инвестируя в этот фонд, инвестор делает вложение в экономику США, в 500 лучших американских компаний.

Для того чтобы портфель был сбалансирован с точки зрения риска часть инвестиции стоит вложить в ETF-фонд TLT. Этот фонд дает доходность в зависимости от стоимости американского долга, является надежной гаванью и ведет себя обратно пропорционально от SPY. Если американский рынок падает, то спрос на TLT растет. Эта стратегия 50/50 позволит человеку всегда получать доход.

Читайте также: Куда вложить 10 тысяч долларов: 3 варианта

Как инвестировать 10 000 долларов: 11 лучших вещей, которые можно сделать со своими деньгами Но если вы никогда не делали этого раньше, как лучше всего инвестировать 10 000 долларов?

Прежде всего: вам нужно определить, какова ваша цель.

Другими словами, вам нужно решить, какой конечный результат вы хотите получить, прежде чем вы сможете решить, как лучше всего инвестировать 10 000 долларов.

Например, если ваша цель — купить дом или выйти замуж через два года, вам, вероятно, вообще не стоит вкладывать 10 тысяч долларов. Вместо этого вы должны хранить его в безопасном месте на высокодоходном сберегательном счете.

Но если ваша цель состоит в том, чтобы досрочно выйти на пенсию или оплатить обучение пятилетнего ребенка в колледже, вы можете инвестировать все (или, по крайней мере, часть) этих средств. Таким образом, сложные проценты могут творить чудеса.✨

Итак, учитывая ваши цели, вот мои 11 лучших рекомендаций о том, как инвестировать 10 000 долларов.

Что впереди:

1. Создайте свой резервный фонд

Если у вас нет чрезвычайного фонда, это первое, что вам, вероятно, следует сделать с вашими инвестициями в размере 10 000 долларов США.

Вы никогда не знаете, что произойдет — потеря работы, медицинские счета и т. д. — так что разумно откладывать расходы как минимум на три-шесть месяцев. Таким образом, вы можете рисовать на нем, когда и когда вам нужно.

Нет, резервный фонд — не самая лучшая инвестиция. Но подумайте об альтернативе, если вы столкнулись с непредвиденными обстоятельствами, например, с потерей работы. Как бы вы обеспечили себя и свою семью, пока у вас снова не будет дохода? Это определенно то, с чего я бы начал, если бы у меня еще не было чего-то припрятанного.

Подробнее: Чрезвычайные фонды: все, что вам нужно знать

2. Спрячьте их на высокодоходном сберегательном счете

Хотя я бы тоже не считал это инвестицией, хранить свои 10 000 долларов на сберегательном счете отличный выбор, если вам нужно использовать его в течение следующих двух лет — например, для покрытия чрезвычайной ситуации, свадьбы, обновления вашей машины или покупки дома.

Это также отличное временное решение, если вы все еще разбираете свою долгосрочную стратегию.

Процесс довольно прост. Просто откройте онлайн-сберегательный счет, внесите наличные и оставьте их до тех пор, пока у вас не появится план или вам не понадобится их потратить.

Одним из лучших сберегательных счетов, на мой взгляд, является CIT Bank Savings Builder. Вы получите процентную ставку до 1,00%.

Чтобы получить наивысший рейтинг, вам нужно сделать одно из двух:

- Иметь мин. 25 000 долл. США на балансе вашего счета или 90 044

- Вносите на свой счет не менее 100 долларов в месяц.

Ежемесячный депозит в размере 100 долларов — это довольно низкий порог для одной из лучших процентных ставок. Подробнее см. здесь.

Подробнее: Сравнение лучших высокодоходных сберегательных счетов

CIT Bank. Член FDIC.3. Выплата высокопроцентного долга

Иногда лучшая инвестиция вовсе не инвестиция. В данном случае я имею в виду погашение вашего долга. Если подумать, выплачивая долг под высокие проценты, вы «зарабатываете деньги», не платя проценты.

Представьте, что у вас есть долг в размере 10 000 долларов с процентной ставкой 15%. Используя удобный кредитный калькулятор Money Under 30, предположим, что вы платите 250 долларов в месяц. В общей сложности вам потребуется почти пять лет, чтобы погасить долг, и вы заплатите около 4000 долларов в виде процентов.

Здорово.

Вместо этого, если вы вложите свои 10 000 долларов в счет погашения долга, вы сэкономите почти 4 000 долларов в течение следующих пяти лет. Для меня это чертовски ROI.

Подробнее: Как быстро погасить долг по кредитной карте

4. Инвестируйте во взаимные фонды или ETFХорошо, предыдущие советы хороши и все такое. Но что, если вы действительно хотите инвестировать 10 тысяч долларов? Знаете, как на фондовом рынке?

Лучший способ сделать это — взаимные фонды или биржевые фонды (ETF). Оба помогают вам диверсифицировать множество различных активов, поэтому у вас не будет все яйца в одной корзине.

Вот краткий обзор взаимных фондов по сравнению с ETF:

- Взаимный фонд — это большой пул инвестиций, которым управляет профессионал. Для начала работы большинства из них требуется не менее 3000 долларов США, и они могут иметь высокую комиссию за загрузку, которая представляет собой комиссию за продажу, которая может варьироваться от 1% до 3% от ваших инвестиций.

- ETF похож на взаимный фонд, но он торгуется на бирже так же, как обычные акции. Они также, как правило, имеют более низкие комиссии и минимальные требования, чем взаимные фонды, что делает их идеальными для новых инвесторов.

MU30 Совет: Большинство ETF основаны на индексах, то есть они построены так, чтобы соответствовать базовому индексу. Одним из распространенных индексов является S&P 500. Он представляет акции 500 крупнейших публично торгуемых корпораций США. Поэтому, если вы покупаете ETF S&P 500, вы инвестируете в широкий рынок США.

Подробнее: Как инвестировать в ETF

Где купить взаимные фонды и ETF

Лучше всего покупать взаимные фонды и ETF с помощью робота-консультанта или онлайн-брокера.

Робот-консультант — это онлайн-платформа для инвестиций, которая использует алгоритмы для автоматического создания и управления вашим портфелем. И поскольку они автоматизированы, роботы-консультанты, как правило, имеют более низкие комиссии, чем традиционные финансовые консультанты.

Существует множество отличных роботов-консультантов, но два моих любимых — это Betterment и Wealthfront. У обоих нет минимального размера счета, поэтому вы можете начать инвестировать с 10 тысяч долларов (или даже меньше!).

Подробнее: Лучшие роботы-консультанты

Если вы предпочитаете делать покупки самостоятельно, вы также можете открыть счет у онлайн-брокера, такого как Robinhood или E*TRADE. Оба предлагают сделки без комиссии и множество вариантов инвестирования, которые помогут вам создать диверсифицированный портфель.

Подробнее: Лучшие онлайн-брокерские счета для начинающих

5. Получите полное соответствие 401(k) от вашей компании

В жизни почти нет гарантий (кроме смерти и налогов, конечно). Поэтому, когда вы думаете о чем-то вроде соответствия 401 (k) от вашей компании, это не только гарантированный возврат инвестиций, но и БЕСПЛАТНЫЕ деньги.

Ага. Когда вы вносите деньги в форму 401(k), некоторые компании добавляют дополнительные средства от вашего имени — просто в качестве привилегии на рабочем месте.

Например, ваш работодатель предлагает 100-процентную компенсацию до 6% вашей зарплаты. Если вы зарабатываете 50 000 долларов в год и вносите 6% от своей зарплаты (3 000 долларов) в свой план 401 (k), ваш работодатель добавит к дому дополнительные 3 000 долларов.

Есть только одна загвоздка…

Поскольку взносы 401(k) вычитаются из вашей зарплаты, вы не можете просто перевести туда свои 10 тысяч долларов. Сначала вам нужно сделать небольшой обходной путь. Вот как:

Вот как:

- Войдите в свою учетную запись 401(k).

- Временно увеличьте сумму вашего взноса, чтобы больше вашей зарплаты направлялось в ваш 401(k).

- Дополните временный пробел в вашей зарплате 10 тысячами долларов, которые у вас есть на руках.

- После того, как вы внесете столько, сколько хотите, в свой 401(k), уменьшите свой взнос до первоначального процента.

- Теперь ваши зарплаты вернутся к норме.

Подробнее: 401(k) или Чрезвычайный фонд: какой из них следует финансировать в первую очередь?

6. Максимальное использование IRA

IRA — еще один отличный способ инвестировать 10 тысяч долларов. Это как 401(k), только вы сами его финансируете.

Существует два основных типа IRA: Roth и традиционные.

- A Roth IRA позволяет вашим доходам увеличиваться без уплаты налогов, и вы сможете снимать деньги после выхода на пенсию без уплаты подоходного налога с этих денег.

- A Традиционный IRA , с другой стороны, дает вам налоговые вычеты для ваших взносов в текущем налоговом году, но вы будете платить подоходный налог, когда будете снимать деньги.

Подробнее: Roth IRA или традиционный IRA: что выбрать?

Поскольку у вас есть 10 000 долларов для инвестиций, этих денег будет более чем достаточно, чтобы максимально увеличить один IRA (плюс у вас останется немного на второй IRA для супруга!).

Какой вариант вы выберете, зависит от вас, но простой способ определить, следует ли вам открывать традиционную IRA или Roth IRA, это где, по вашему мнению, ваша налоговая ставка будет на пенсии.

- Если вы считаете, что после выхода на пенсию ставка вашего налога будет выше, обычно a Roth IRA – лучший выбор , так как снятие средств не облагается налогом.

- С другой стороны, если ожидается, что ваша налоговая ставка будет ниже при выходе на пенсию, Традиционная IRA может быть лучше , поскольку теперь вы можете воспользоваться налоговыми вычетами.

Подробнее: Как открыть свой первый IRA

7. Максимально использовать HSA (и сэкономить на налогах)

Если у вас есть план медицинского страхования с высокой франшизой, скорее всего, вам предложили программу Health Savings. Учетная запись (HSA). Это отдельный счет, который вы можете самостоятельно финансировать за счет долларов до вычета налогов и использовать для соответствующих медицинских расходов.

Но в HSA есть секрет: из него получаются потрясающие пенсионные счета. Это верно. HSA похож на IRA на стероидах.

Какие бы деньги вы не использовали, вы можете пролонгировать их из года в год. В конце концов, вы можете выйти из него на пенсии — полностью без налогов. Вам просто должно быть 65 лет, чтобы пройти квалификацию.

Однако, как и в случае с 401(k), вы не можете просто внести единовременную сумму. Это должно выйти из вашей зарплаты, поэтому вам нужно будет использовать трюк, которым я поделился выше, чтобы получить средства на свой счет. А с 10 000 долларов вы можете достичь максимально допустимого.

А с 10 000 долларов вы можете достичь максимально допустимого.

Подробнее: Используйте сберегательный счет здоровья, чтобы максимально увеличить свои пенсионные накопления

8. Откройте план 529 для своих детей

обучение вашего ребенка в колледже. Он имеет большинство тех же налоговых льгот, таких как необлагаемый налогом рост и снятие средств, но деньги должны использоваться для квалифицированных расходов на образование.

Если у вас возникнет желание заплатить за обучение вашего ребенка в колледже, на мой взгляд, это лучший способ сэкономить на этих расходах. Я просто рекомендую сначала позаботиться о своей пенсии.

Также имеет смысл поискать хороший план 529, так как в некоторых штатах вам будут предоставлены кредиты или скидки или специальные привилегии (например, возможность для членов семьи внести свой вклад).

Подробнее: Не открывайте счет 529 для своего ребенка, пока вы не сделаете это

9.

Будьте осторожны с казначейскими облигациями США

Будьте осторожны с казначейскими облигациями СШАдоходности, я предлагаю взглянуть на невероятно непривлекательные казначейские облигации США.

Да. Их очень скучно и неудобно покупать, но они обеспечивают солидную норму прибыли, если:

- Вы ищете безопасное место для хранения наличных.

- Вы можете на какое-то время оставить свои деньги вложенными в инвестиции (аналогично компакт-диску).

Казначейские облигации США являются государственным долгом. Есть четыре различных типа, которые вы можете купить:

- Казначейские векселя (вы можете услышать это как казначейские векселя), как правило, являются вашими краткосрочными инвестициями. Срок погашения большинства казначейских векселей составляет от одного до 12 месяцев, а проценты выплачиваются в момент погашения.

- Казначейские облигации выплачивают проценты каждые шесть месяцев, но имеют срок погашения два, три, пять, семь или 10 лет.

- Казначейские облигации также выплачивают проценты каждые шесть месяцев, но имеют срок погашения 20 или 30 лет (угу!).

- TIPS (казначейские ценные бумаги с защитой от инфляции) также выплачивают проценты каждые шесть месяцев и имеют срок погашения 5, 10 и 30 лет. Что хорошо в TIPS, так это то, что основной баланс корректируется с помощью CPI (индекса потребительских цен), что означает, что стоимость вашей ценной бумаги будет соответствовать инфляции.

Если вы хотите использовать свои инвестиции в размере 10 000 долларов США (или их часть) в казначейские обязательства, вы можете узнать текущие курсы и купить казначейские обязательства США через Treasury Direct.

Подробнее: 6 безопасных инвестиций для начинающих инвесторов (или тех, кто не любит риск)

10. Попробуйте Инвестиционные фонды недвижимости (REITS) Еще один отличный способ инвестировать 10 000 долларов через реальный инвестиционные фонды недвижимости или REIT. Это отличный выбор, если вы заинтересованы в инвестировании в недвижимость, но у вас нет капитала или опыта для покупки отдельной недвижимости.

Это отличный выбор, если вы заинтересованы в инвестировании в недвижимость, но у вас нет капитала или опыта для покупки отдельной недвижимости.

REIT — это взаимные фонды, которые инвестируют в портфель объектов недвижимости. Как правило, это коммерческая недвижимость, в том числе торговые площади, офисные здания, большие жилые комплексы, гостиницы, больницы, складские помещения и другие типы недвижимости.

Вы покупаете REIT аналогично тому, как вы покупаете акции. И одним из основных преимуществ является то, что они выплачивают щедрые дивиденды. Фактически, по закону они обязаны выплачивать 90% или более своей чистой прибыли в виде дивидендов своим акционерам. Доходность REIT может быть впечатляющей, в среднем 11,8% в год.

Подробнее: Инвестиции в REIT: все, что вам нужно знать

11. Предоставление займа другим через P2P-кредитование

Последний способ, которым вы можете инвестировать 10 000 долларов США, — это кредитование равных равных. Сайты P2P-кредитования сопоставляют заемщиков, которым нужен кредит, с кредиторами, которые хотят инвестировать. Одним из преимуществ является возможность получать гораздо более высокую доходность, чем при традиционных инвестициях в акции или облигации.

Сайты P2P-кредитования сопоставляют заемщиков, которым нужен кредит, с кредиторами, которые хотят инвестировать. Одним из преимуществ является возможность получать гораздо более высокую доходность, чем при традиционных инвестициях в акции или облигации.

Как инвестор с 10 000 долларов США, вы можете финансировать несколько P2P-займов с различными уровнями риска. С большинством кредиторов P2P вы можете начать с небольшой суммы в долларах, например, 25 долларов. Это поможет вам оставаться разнообразным, чтобы вы не сбрасывали все 10 000 долларов на один кредит и не подвергались риску его дефолта.

Этот процесс полностью исключает банки, что приводит не только к лучшим условиям для заемщиков, но и к более высоким нормам прибыли для инвесторов.

Вы найдете множество вариантов, особенно в этом списке лучших сайтов однорангового кредитования, но две самые известные компании — это Prosper и Lending Club.

Итог: как инвестировать 10 000 долларов

Существует так много разных способов инвестировать 10 000 долларов. И самое классное, вам не нужно выбирать только один. Не стесняйтесь смешивать и разделять свои 10 000 долларов между несколькими различными вариантами из этого списка — например, с аварийным фондом и ETF — в зависимости от ваших целей.

И самое классное, вам не нужно выбирать только один. Не стесняйтесь смешивать и разделять свои 10 000 долларов между несколькими различными вариантами из этого списка — например, с аварийным фондом и ETF — в зависимости от ваших целей.

Избранное изображение: Elnur/Shutterstock.com

Подробнее:

- Как инвестировать деньги: умный способ увеличить ваши деньги

- Как начать инвестировать сейчас (не платя кучу сборов)

Раскрытие информации рекламодателя . Это объявление содержит информацию и материалы, предоставленные Robinhood Financial LLC и ее аффилированными лицами («Robinhood») и MoneyUnder30, третьей стороной, не связанной с Robinhood. Все инвестиции сопряжены с риском, и прошлые показатели ценной бумаги или финансового продукта не гарантируют будущих результатов или доходов. Ценные бумаги, предлагаемые через Robinhood Financial LLC и Robinhood Securities LLC, которые являются членами FINRA и SIPC.

MoneyUnder30 не является членом FINRA или SIPC».

MoneyUnder30 не является членом FINRA или SIPC». 9 умных способов инвестировать 10 тысяч долларов в 2023 году

Мы можем получать компенсацию за продукты и услуги, упомянутые в этой истории, но это мнение принадлежит автору. Компенсация может повлиять на то, где появляются предложения. Мы не включили все доступные продукты или предложения. Узнайте больше о том, как мы зарабатываем деньги, и о нашей редакционной политике.

Вы выиграли свои первые 10 000 долларов — поздравляем! Достижение вехи сбережений — это огромное достижение, которое может надежно подготовить вас к следующему этапу вашего денежного путешествия. Следующий шаг для многих вкладчиков — выяснить, как использовать эти с трудом заработанные деньги. Другими словами, как заставить эти деньги расти и зарабатывать для вас.

Вот почему мы создали это простое руководство, полное инвестиционных идей, которые помогут вам понять, как лучше всего инвестировать деньги для достижения ваших личных финансовых целей. Мы познакомим вас с девятью различными вариантами получения денег, объясним, как они используются, и дадим советы, которые помогут вам понять, какие инвестиционные стратегии подходят именно вам и вашим 10 000 долларов.

Мы познакомим вас с девятью различными вариантами получения денег, объясним, как они используются, и дадим советы, которые помогут вам понять, какие инвестиционные стратегии подходят именно вам и вашим 10 000 долларов.

В этой статье

- Во-первых: каковы ваши цели и как вы справляетесь с рисками?

- Как инвестировать 10 тысяч долларов: 9умные способы использовать ваши деньги

- Нижняя строка

Во-первых: каковы ваши цели и как вы справляетесь с рисками?

Прежде чем вы сможете придумать, куда вложить свои 10 000 долларов, вы должны уделить некоторое время тому, чтобы подумать о том, кто вы как инвестор, где вы хотите быть в будущем и как вложение денег может помочь вам с вашими краткосрочными и долгосрочные финансовые цели.

Потратьте немного времени, прежде чем делать какие-либо денежные движения, чтобы подумать о том, где вы в конечном итоге хотите быть. Вы стремитесь быть без долгов? Создать семью? Накопить первоначальный взнос на дом? Уйти на пенсию раньше? Различные жизненные цели часто требуют различных финансовых стратегий.

Затем подумайте о своей терпимости к риску. Это может помочь вам решить, какие инвестиционные возможности могут лучше всего соответствовать вашему характеру. Инвестиции с высоким риском часто сопровождаются большим потенциалом высокой нормы прибыли, но они также будут иметь большую вероятность убытков. Некоторые инвесторы лучше переносят взлеты и падения рынка. Другие предпочитают находить способы сгладить поездку.

Так что найдите время, чтобы проработать эти вопросы. Какой вы инвестор? Какие у Вас цели в ближайшем будущем? А ваши долгосрочные цели? Ответы на эти вопросы могут помочь вам понять, какой из следующих вариантов инвестиций может быть лучшим для вас.

>> Посмотрите нашу подборку лучших инвестиционных приложений

Как инвестировать 10 000 долларов: 9 разумных способов использовать свои деньги

Теперь, когда вы немного покопались в себе, пришло время копнуть и начать изучать инвестиционные возможности. Ознакомьтесь с этими девятью вариантами, чтобы решить, какие инвестиционные стратегии могут помочь вам в достижении ваших целей, а также в соответствии с вашей толерантностью к риску.

1. Положить деньги на высокодоходный сберегательный счет

Всегда полезно иметь резервный фонд. Вы никогда не знаете, когда вам придется пережить срочный ремонт автомобиля, заплатить за удаление поваленного дерева после шторма или оплатить счета после неожиданной потери работы.

Если вы создаете денежную подушку в первый раз прямо сейчас, постарайтесь отложить где-то от трех до 12 месяцев на расходы на проживание. Нижняя граница предназначена для тех, у кого очень стабильная работа, где риск увольнения чрезвычайно низок. Более высокий уровень может помочь облегчить беспокойство работникам, избегающим риска, тем, кто работает на себя, или людям с нестабильным доходом.

Несмотря на то, что сберегательный счет на случай чрезвычайных ситуаций предназначен для хранения в безопасном месте, никогда не помешает заработать один или два процентных пункта на припаркованные деньги. Имея это в виду, вы захотите выбрать один из лучших сберегательных счетов.

Специальное предложение

Получайте больше процентов на свои деньги, чем многие другие банки

- Увеличьте свои сбережения с редкой 5,10% годовых

- Не платите комиссию за счет и выводите деньги в любое время

- Застраховано FDIC, данные защищены

Посетите Вестерн Альянс

2. Погасить долг под высокие проценты

Инвестируйте в свое будущее, погасив задолженность по кредитной карте с высокими процентами, которая у вас есть прямо сейчас. Этот пластик в кармане — один из самых дорогих способов занять деньги. Средний американец имеет четыре карты, 52% активных карт имеют баланс, при этом у типичного держателя карты баланс составляет около 6600 долларов, а годовая процентная ставка (годовая) составляет 16,44%. Платите только минимальную сумму, причитающуюся по этим картам, и вы рассчитываете на более чем девятилетний срок погашения и платите почти столько же процентов — 6 645 долларов — сколько вы должны по своим картам.

Вместо этого рассмотрите возможность погашения этого долга с высокими процентами. Как только вы это сделаете, вы можете начать направлять эти бывшие платежи в приносящие доход инвестиции, такие как акции, индексные фонды или недвижимость (подробнее об этом ниже). Вместо того, чтобы выплачивать проценты своему кредитору, вы, по сути, перевернете сценарий, дав себе возможность начать получать прибыль от инвестиций для себя.

3. Максимально пополните свой индивидуальный пенсионный счет (IRA)

Есть два типа IRA, традиционные и Roth. Традиционная IRA допускает налоговый вычет, который фактически уменьшает ваш налогооблагаемый доход за год, когда был сделан взнос. Тем временем Roth IRA финансируется за счет долларов после уплаты налогов. Его главное преимущество в том, что деньги в нем растут без налогов. Это означает, что вы не будете платить подоходный налог с распределений Roth, когда выйдете на пенсию и начнете снимать деньги.

Налоговые льготы каждого из них ограничены теми, кто зарабатывает ниже определенного порога, но IRA Roth, как правило, является более гибким счетом. Roth разрешает снятие средств без уплаты налогов и штрафов до выхода на пенсию при определенных обстоятельствах, например, для покупки первого дома или оплаты расходов на квалифицированное высшее образование.

Roth разрешает снятие средств без уплаты налогов и штрафов до выхода на пенсию при определенных обстоятельствах, например, для покупки первого дома или оплаты расходов на квалифицированное высшее образование.

Предел годового взноса IRA составляет 6000 долларов США, если вам меньше 50 лет, или 7000 долларов США, если вам 50 лет или больше. Есть ограничения по доходам. Поэтому, если вы еще не отложили деньги в свой IRA в этом году, это может быть разумным способом использовать часть ваших 10 000 долларов.

4. Пополнение сберегательного счета здоровья (HSA)

HSA — это быстрый и простой способ уменьшить налогооблагаемый доход, а также сэкономить на часто неизбежных расходах на здравоохранение, которые могут возникнуть, когда вы меньше всего этого ожидаете.

Помимо возможности заранее планировать оплату будущих расходов на здравоохранение, HSA имеет привлекательное тройное налоговое преимущество, если оно используется для покрытия квалификационных расходов:

- Взносы HSA вносятся до вычета налогов, если они производятся через вашего работодателя, или они могут вычитаться из налогооблагаемой базы, если вы делаете их самостоятельно

- Любая прибыль накапливается на счете без уплаты налогов

- Не облагается налогом снятие средств для оплаты приемлемых расходов, связанных с медицинским обслуживанием.

Чтобы принять участие, вы должны быть зарегистрированы в плане медицинского страхования с высоким уровнем франшизы, имеющим право на HSA. Обычно это планы с минимальной годовой франшизой в размере 1400 долларов США для физических лиц и 2800 долларов США для семей. Максимальные лимиты взносов HSA в настоящее время составляют 3550 долларов США для индивидуальных планов и 7100 долларов США для семейного страхования.

5. Сэкономьте на оплате обучения со счетом 529

Средний долг по студенческому кредиту для недавних выпускников колледжа превышает 30 000 долларов. Эта ошеломляющая цифра часто заставляет многих родителей начать экономить как можно скорее.

Родители — а также бабушки и дедушки, друзья семьи или другие близкие — могут откладывать до 15 000 долларов в год на каждого ребенка на сберегательный счет колледжа с льготным налогообложением, известный как 529. это число, но даже если вы просто откладываете несколько сотен долларов в месяц, вы можете получить более 80 000 долларов к тому времени, когда ваш ребенок переедет в общежитие для первокурсников.

Планы 529 предлагают федеральный не облагаемый налогом рост и не облагаемый налогом вывод средств для квалифицированных расходов на образование. Некоторые штаты могут также предлагать полный или частичный налоговый кредит или вычет резидентам, которые вносят вклад в план своего штата или, иногда, в любой план.

Может быть сложно понять, какой план 529 подходит именно вам, но есть удобные доступные онлайн-ресурсы, или вы можете сесть и пообщаться со специалистом по финансовому планированию или специалистом по планированию в колледже.

6. Открыть налогооблагаемый инвестиционный счет

После того, как вы заполнили свои инвестиционные корзины с налоговыми льготами — как правило, ваши 401 (k) и IRA — вы можете продолжать увеличивать свои инвестиционные сбережения, открыв налогооблагаемый счет через вашего инвестиционного консультанта, брокерскую фирму или инвестиционное приложение, такое как Robinhood или Тайник.

В отличие от вашего пенсионного плана, вам придется расплачиваться с дядей Сэмом, когда вы продаете налогооблагаемые инвестиции с прибылью, но у налогооблагаемых счетов есть некоторые преимущества. У вас будет доступ к множеству типов инвестиций, включая акции, облигации, биржевые фонды (ETF), взаимные фонды и даже криптовалюту, в зависимости от используемой вами услуги или брокерского счета.

У вас будет доступ к множеству типов инвестиций, включая акции, облигации, биржевые фонды (ETF), взаимные фонды и даже криптовалюту, в зависимости от используемой вами услуги или брокерского счета.

Многие инвестиционные приложения и роботы-консультанты, такие как M1 Finance и Betterment, имеют очень низкие минимальные требуемые инвестиции и даже позволяют вам купить только часть акций или дробную акцию. Этот вариант может открыть новую инвестиционную вселенную для стесненного в средствах предпринимателя, предпочитающего акции, которые торгуются по более высокой цене за акцию (например, Apple, Tesla, Amazon и другие известные компании).

Получите от 3 до 300 долларов в подарок

Общественные блага

- Получите бесплатные акции на сумму от 3 до 300 долларов США, когда ваша учетная запись будет одобрена*.

- Инвестируйте в 1000 акций и ETF с дробными акциями — без минимального счета

- Подписывайтесь на друзей в социальных сетях и учитесь у разнообразного сообщества инвесторов.

- * Предложение бесплатных акций действительно для жителей США 18+. При условии утверждения аккаунта.

7. Сборка лестницы CD

Депозитный сертификат или компакт-диск — это тип сберегательного счета, который ограничивает доступ к вашим средствам на определенный период времени (срок). Взамен он предлагает более высокую процентную ставку, чем та, которую вам предложили бы для обычного сберегательного счета. Покупка компакт-диска — это одноразовая транзакция — вы не можете добавить или снять деньги, не вызвав финансового штрафа.

Чтобы построить лестницу компакт-дисков, вы покупаете серию компакт-дисков с последовательными сроками погашения (например, через два, четыре и шесть лет). Эта стратегия даст вам доступ к части ваших денег всякий раз, когда компакт-диск созревает. Между тем, остальные ваши средства могут продолжать зарабатывать по более высоким процентным ставкам, предлагаемым вашими оставшимися компакт-дисками.

Между тем, остальные ваши средства могут продолжать зарабатывать по более высоким процентным ставкам, предлагаемым вашими оставшимися компакт-дисками.

Хотя компакт-диски являются одними из самых безопасных инвестиций, предлагаемые процентные ставки часто меркнут по сравнению с потенциальной прибылью, которую инвестор может получить на фондовом рынке. Но покупка нескольких компакт-дисков с разными сроками погашения может быть разумным ходом денег для не склонных к риску инвесторов, которые хотят построить спокойный остров стабильности среди изменчивых рыночных волн.

8. Начните покупать индексные фонды

Готовы начать инвестировать, но не хотите брать на себя риски, связанные с отдельными акциями и облигациями? Индексные фонды дают вам быстрый и простой способ попасть в определенную часть инвестиционной вселенной.

Индексный фонд, по сути, отслеживает движение определенного инвестиционного эталона или индекса. Например, акции 500 крупнейших компаний США, компаний из стран с формирующимся рынком или корпоративные облигации инвестиционного уровня. Когда акции, облигации или другие ценные бумаги добавляются или удаляются из индекса, соответствующий фонд автоматически покупает или продает эти ценные бумаги.

Когда акции, облигации или другие ценные бумаги добавляются или удаляются из индекса, соответствующий фонд автоматически покупает или продает эти ценные бумаги.

Поскольку портфели индексных фондов, как правило, несколько велики, они также связаны с большей диверсификацией и меньшим риском, чем отдельные акции и облигации. Тем не менее, они являются инвестицией и по-прежнему подвержены взлетам и падениям рынка. Но индексные фонды могут быть одним из самых быстрых и простых способов заставить 10 000 долларов работать на более широком инвестиционном рынке.

9. Изучите возможности инвестиций в недвижимость

Участие в операциях с недвижимостью может помочь создать значительный поток доходов, а также создать диверсификацию, снижающую риски. Это потому, что арендаторы обычно продолжают платить арендную плату, даже когда фондовый рынок падает. Кроме того, недвижимость и фондовый рынок обычно не бьют в один барабан. Когда один рынок переживает спад, вполне вероятно, что другой просто набирает обороты. Эта часто обратная связь делает недвижимость отличным дополнением к ценным бумагам на фондовом рынке.

Эта часто обратная связь делает недвижимость отличным дополнением к ценным бумагам на фондовом рынке.

Даже если вы не хотите быть арендодателем или не можете позволить себе купить все здание, есть способы, с которых вы можете начать, научившись инвестировать в недвижимость. Вы можете получить доступ к этому сектору рынка, купив инвестиционные фонды недвижимости (REIT). REIT — это компании, которые могут владеть, управлять или финансировать пул приносящих доход объектов недвижимости.

REIT предлагают невмешательному инвестору многие из тех же преимуществ, что и покупка сдаваемой в аренду недвижимости из первых рук, но без ответственности арендодателя. Кроме того, их, как правило, гораздо проще купить, чем инвестиционную недвижимость. Вы можете инвестировать в публично торгуемые REIT через брокера, а также доступны взаимные фонды REIT и ETF.

Существуют также варианты краудфандинговых инвестиций в недвижимость благодаря современным технологиям. Такие компании, как Fundrise и Crowdstreet, дают инвесторам возможность объединять свои деньги с другими инвесторами для участия в частных, коммерческих или жилых сделках. В зависимости от платформы, которую вы выбрали для инвестирования, вы можете инвестировать в отдельные сделки, фонды или портфели.

В зависимости от платформы, которую вы выбрали для инвестирования, вы можете инвестировать в отдельные сделки, фонды или портфели.

Получите потенциальные дивиденды, инвестируя в студенческое общежитие

Преимущества CollabHome

- Начните инвестировать сегодня, имея всего 500 долларов США, чтобы владеть акциями студенческой жилой недвижимости.

- Когда студенты платят арендную плату, вы получаете дивиденды — CollabHome ежегодно собирает миллионы долларов арендной платы!

- Выигрывают все: вы ежемесячно получаете потенциальные дивиденды, улучшая жилье для студентов.

Если вы хотите накопить на пенсию, создать фонд для колледжа или создать сверхбезопасную лестницу компакт-дисков, есть вариант инвестирования, который может заставить ваши 10 000 долларов работать на вас. Самостоятельный предприниматель может изучить эти варианты с помощью робота-консультанта или инвестиционного приложения. Или обратитесь к финансовому консультанту, если вы предпочитаете работать с настоящим живым человеком.

Самостоятельный предприниматель может изучить эти варианты с помощью робота-консультанта или инвестиционного приложения. Или обратитесь к финансовому консультанту, если вы предпочитаете работать с настоящим живым человеком.

В любом случае, это всегда разумный ход денег, чтобы определить свои цели и оценить свою терпимость к риску, прежде чем переходить к инвестиционной возможности.

Получите от 3 до 300 долларов в подарок

Общественные блага

- Получите бесплатные акции на сумму от 3 до 300 долларов США, когда ваша учетная запись будет одобрена*.

- Инвестируйте в 1000 акций и ETF с дробными акциями — без минимального счета

- Подписывайтесь на друзей в социальных сетях и учитесь у разнообразного сообщества инвесторов.

12.2017

12.2017