Кредиты на индивидуальных условиях банка Александровский

Кредиты на индивидуальных условиях банка АлександровскийВы используете устаревшую версию браузера Internet Explorer

Для безопасной работы в интернете и корректного отображения сайта рекомендуем обновить браузер на официальном сайте Microsoft.

ОБНОВИТЬ

@form#id84 Для частных клиентовДля частных клиентов

Для бизнеса

RU EN

- Движкарта Инфинит

- Цифровая Движкарта

- Платежные карты

- Движкарта Инфинит

- Движкарта

- Цифровая Движкарта

- Карта для пенсионеров

- Зарплатная карта

- Пенсионерам

- Скидки по картам «Мир»

- Вклады

- Брусника до 8,2% годовых

- Жаркое лето до 7,7% годовых

- Накопительный счет

- Премиальное обслуживание

- Платежи и переводы

- Кредиты на индивидуальных условиях

- Погашение кредитов

- Кредитные каникулы

- Аренда сейфовых ячеек

- Оплата девайсами

- Электронная подпись

- Безопасность платежей

- РКО: счет для ИП

- Основные тарифы РКО

- Интернет-банк и мобильное приложение

- Накопительный Суперсчет

- Зарплатный проект

- Карты Business

- Эквайринг

- СБП для бизнеса

- Оплата смартфоном с NFC

- Оплата смартфоном по QR

- Эквайринг

- Самоинкассация

- Бизнес-карты

- Накопительный Суперсчет для бизнеса

- Депозиты для ИП

- Депозит «Классический»

- Депозит «Удобный»

- Участникам ВЭД

- Тариф Базовый

- Конверсионные операции

- ВЭД.

Консалтинг

Консалтинг - Хеджирование

- Кредиты и банковские гарантии

- Овердрафт

- Оборотный кредит

- Банковские гарантии

- Кредиты на индивидуальных условиях

- Решение для участников гос. закупок

- Кредит «Государственный заказ»

- Тендерные гарантии

- Кредитные каникулы

- Сервисы в партнерстве с 1С

- РКО: счет для бизнеса

- Основные тарифы РКО

- Интернет-банк и мобильное приложение

- Накопительный Суперсчет

- Зарплатный проект

- Карты Business

- Эквайринг

- СБП для бизнеса

- Оплата смартфоном с NFC

- Оплата смартфоном по QR

- Эквайринг

- Самоинкассация

- Бизнес-карты

- Зарплатный проект

- Накопительный Суперсчет для бизнеса

- Депозиты для бизнеса

- Депозит «Классический»

- Депозит «Удобный»

- Депозит «На все случаи бизнеса»

- Участникам ВЭД

- Тариф Базовый

- Конверсионные операции

- ВЭД.

- Хеджирование

- Кредиты и банковские гарантии

- Овердрафт

- Оборотный кредит

- Банковские гарантии

- Решение для участников гос. закупок

- Кредит «Государственный заказ»

- Тендерные гарантии

- Сервисы в партнерстве с 1С

- Лизинг

- 1/«Александровский» сегодня

- Банк «Александровский»

- Цифры и факты

- О бренде

- Наши ценности

- Лицензии

2/Реквизиты

- 3/ Раскрытие информации

- Сообщения о существенных фактах

- Эмиссионные документы

- Раскрытие информации для регулятивных целей

- Информация профессионального участника рынка ценных бумаг

- Информация о реорганизации

- Список лиц, под контролем либо значительным влиянием которых находится банк

- 4/Финансовая отчетность

- Ключевые показатели

- Официальные отчеты

5/Акционерам

6/Устав и нормативные документы

7/Витрина залогового имущества

8/Комплаенс

9/Карьера в банке

10/Новости

11/Интернет-банк

12/Офисы и банкоматы

13/Документы и тарифы

Потребительский кредит на индивидуальных условиях

Мы готовы выйти за рамки стандартного подхода к решению финансовых вопросов. Персональное обслуживание в банке «Александровский» – это внимательное отношение к потребностям клиента и возможность предложить индивидуальные условия кредитования.

Персональное обслуживание в банке «Александровский» – это внимательное отношение к потребностям клиента и возможность предложить индивидуальные условия кредитования.

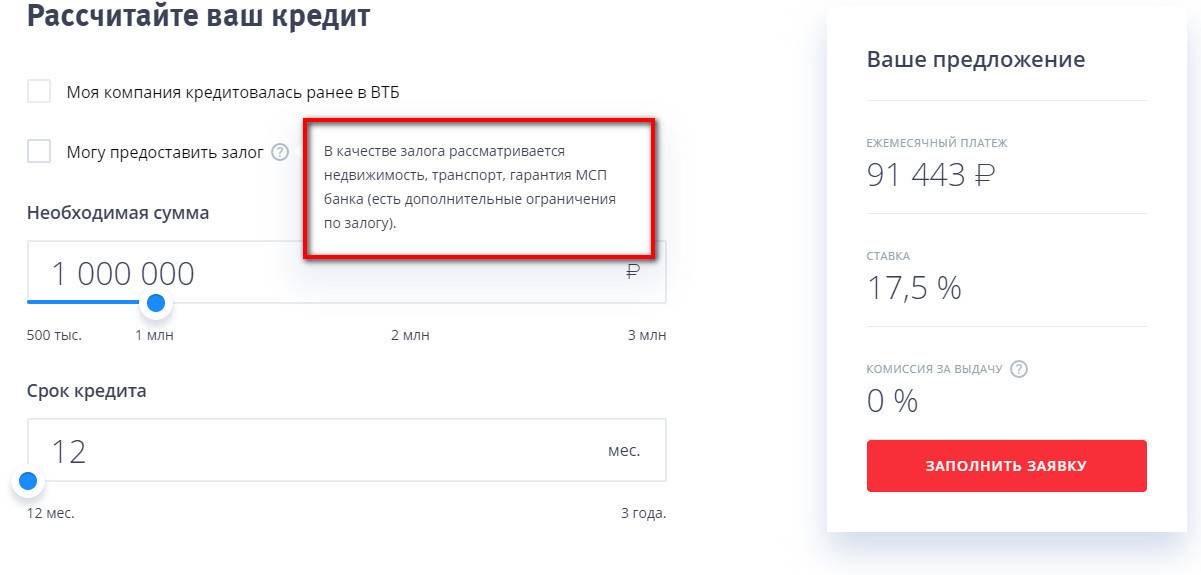

Основные условия кредитования

| Параметры кредита: | |

|---|---|

| Сумма кредита |

От 300 тыс. |

| Срок кредита |

От 3 месяцев |

| Форма предоставления |

Кредит или кредитная линия |

| Процентная ставка |

Размер процентной ставки устанавливается индивидуально по результатам оценки параметров анкетных данных клиента и информации по имуществу, передаваемому в залог банку |

| Обеспечение |

|

| Подтверждение дохода |

По форме 2-НДФЛ, 3-НДФЛ и пр. |

| Требования к заемщику |

|

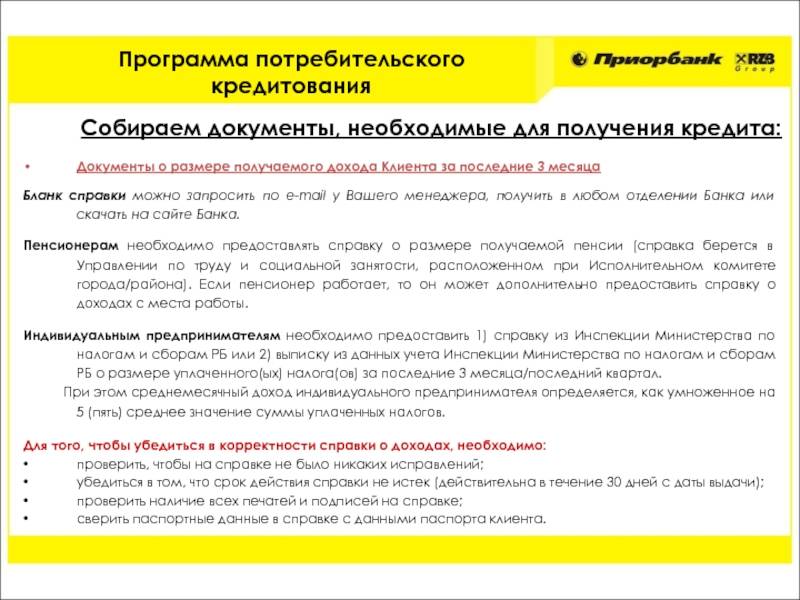

Документы

| Анкета-заявление на выдачу кредита |

| Справка о деятельности ИП |

| Документы, необходимые для получения кредита |

Заявка на кредит

@form#id4

Размер: Шрифт: Расстояние: Изображения:

Текст соглашения

Настоящим я даю свое согласие ПАО Банк «АЛЕКСАНДРОВСКИЙ», место нахождения: Россия, 191119, Санкт-Петербург,

Загородный пр. , д. 46, лит.Б, корп.2:

, д. 46, лит.Б, корп.2:

• на обработку своих персональных данных в соответствии с требованиями Федерального закона «О персональных

данных»

№152-ФЗ от 27.07.2006 (под обработкой персональных данных в соответствии со ст. 3 ФЗ «О персональных данных»

понимаются действия (операции) совершаемые с использованием средств автоматизации или без использования таких

средств с персональными данными физических лиц, включая сбор, запись, систематизацию, накопление, хранение,

уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление,

доступ),

обезличивание, блокирование, удаление, уничтожение персональных данных) с целью рассмотрения заявки на услуги

ПАО

Банк «АЛЕКСАНДРОВСКИЙ» (кредитование, открытие счета, выпуск платежной карты или других услуг), а также

получения

информации о продуктах и услугах банка. Персональные данные, предоставленные мною Банку, включают в себя мои

фамилию, имя, отчество, год, месяц, дата и место рождения, телефон, адрес электронной почты, паспортные данные,

адрес регистрации по месту проживания;

12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

календарных дней

12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

календарных днейЯ проинформирован (а) Банком о том, что для отзыва настоящего Согласия я должен (должна) явиться в Банк с

документом, удостоверяющим личность, и подать уполномоченному сотруднику Банка заявление об отзыве настоящего

Согласия. В случае отзыва мною настоящего Согласия Банк вправе обрабатывать мои персональные данные в целях

исполнения возложенных на Банк законодательством Российской Федерации функций и обязанностей в соответствии с

федеральными законами и иными нормативно-правовыми актами.

Я подтверждаю, что указанная в заявке информация является достоверной, а размещенные персональные данные

принадлежат

мне. Я понимаю, что в случае предоставления заведомо ложных и (или) недостоверных сведений с целью получения

кредита

я буду нести ответственность в соответствии с законодательством Российской Федерации.

Банковский надзор за деятельностью ПАО Банк «АЛЕКСАНДРОВСКИЙ», рег. №53, осуществляет Служба текущего банковского

надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и

8 (499) 300 30 00.

№53, осуществляет Служба текущего банковского

надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и

8 (499) 300 30 00.

Надзор за соблюдением требований законодательства Российской Федерации в сфере защиты прав потребителей финансовых услуг осуществляет Служба по защите прав потребителей и обеспечению доступности финансовых услуг Банка России. Обращение о нарушении действиями (бездействием) кредитной организации законодательства Российской Федерации, а также охраняемых законом прав и интересов физических или юридических лиц может быть направлено для рассмотрения в Банк России через интернет-приемную www.cbr.ru/Reception

Эксперты: ИП должны кредитоваться по ставке не выше 20%

Получить потребительский кредит проще, чем оформить на индивидуального предпринимателя, заявляют казахстанские экономисты.

По словам экономистов, ИП очень часто берут займы для физлиц по ставке в 56%, но такие кредиты не дают возможности развиваться малому бизнесу. Мнения специалистов выслушала корреспондент Atameken Business.

Мнения специалистов выслушала корреспондент Atameken Business.

Житель Алматы Бексултан Аттакуров зарегистрировался как индивидуальный предприниматель два года назад. Молодой человек производит жалюзи и шторы. Сейчас его предприятие приносит стабильный доход, но на самом начальном этапе Бексултану требовалось финансирование: для закупки материалов и оборудования. И, зачастую, как говорит бизнесмен, деньги нужны были в кратчайшие сроки. Поэтому, даже несмотря на то, что для ИП предусмотрены более низкие ставки, чем для физлиц, ему приходилось брать потребительские займы.

«В основном я брал кредит как физлицо, потому что получается так было проще, чем собрать бумаги, бюрократия, чтобы под меньший процент взять нужно столько бумаг предоставить, что не знаю, честно лучше у кого-нибудь в долг взять и лучше, как физлицо взять и быстро закрыть», — рассказывает Бексултан Аттакуров.

По словам экспертов, получить кредит как физическое лицо проще, нежели — как предприниматель. Так как для того, чтобы получить заем под 20% необходимо собрать множество справок и доказать свою платежеспособность. Тогда как ставка под 20% — для индивидуальных предпринимателей дает возможность расширять бизнес и платить по графику достаточно безболезненно.

Так как для того, чтобы получить заем под 20% необходимо собрать множество справок и доказать свою платежеспособность. Тогда как ставка под 20% — для индивидуальных предпринимателей дает возможность расширять бизнес и платить по графику достаточно безболезненно.

«Банки накидывают свой спред, вкладывают минимальные риски плюс ссылку на возможный доход, поэтому на выходе номинальные ставки по кредитованию должны быть не выше 19-20%. Потому что, если будет выше для пополнения оборотных средств для субъектов МСБ это будет очень дорого», — говорит независимый эксперт по банковским вопросам Нуржан Биякаев.

Между тем, другие экономисты говорят, что банки второго уровня – это тоже бизнес, и поэтому у них тоже должен быть доход. Кроме этого, финансовые институты, предоставляя кредиты под высокие ставки должны защитить себя от рисков.

«Обвинять банки в этом нельзя, это тоже бизнес, деньги — это его товар, которым он торгует и понятное дело, отдавая вам свои деньги он ожидает получить профицит, ожидайте получить с этого прибыль.

Задача только – за какой срок», — отметил экономист Арман Бейсембаев.

Для того, чтоб индивидуальные предприниматели могли кредитоваться под доступные процентные ставки, необходимо на законодательном уровне закрепить их статус. Сейчас, нет четкого определения – бизнесмен он или физическое лицо. Кроме этого, как говорят эксперты, судить о росте экономики в стране основываясь на количество зарегистрированных ИП – нельзя. Так как многие из них, могут закрыть либо приостановить бизнес даже не начав функционировать. К слову, на начало года в Казахстане было зарегистрировано миллион 700 тысяч ИП.

ПОДПИСЫВАЙТЕСЬ НА НАС В TELEGRAM Узнавайте о новостях первыми

ПодписатьсяРесурсы для владельцев малого бизнеса

Предприниматели заслуживают справедливого шанса стать владельцем бизнеса

Мы работаем, чтобы помочь малым предприятиям получить доступ к кредиту, в котором они нуждаются и которого заслуживают, повышая осведомленность о рынке кредитования малого бизнеса.

Посмотрите, что мы делаем.

CFPB и другие государственные учреждения помогают обеспечить равные кредитные возможности, применяя Закон о равных кредитных возможностях (ECOA), который применяется как к деловому, так и к потребительскому кредиту. ECOA запрещает кредитору дискриминацию владельца бизнеса на основании расы, пола, религии и других характеристик в любом аспекте новых и существующих бизнес-кредитов.

Узнайте больше о кредитной дискриминации и ваших правах.

Помощь малым предприятиям, принадлежащим представителям меньшинств, ветеранам и женщинам

Агентство по развитию бизнеса меньшинств (MBDA), Управление SBA по женскому предпринимательству и Центр помощи ветеранам бизнеса (VBOC) предоставляют образовательные и финансовые ресурсы владельцам малого бизнеса в этих популяциях.

Поддержка при открытии бизнеса

Чтобы получить помощь в подготовке личных финансов для предпринимательства, ознакомьтесь с нашими бесплатными ресурсами по планированию жизненных событий и крупных покупок, организации своих финансов и пониманию кредитных отчетов и оценок.

Другие полезные ресурсы включают веб-сайты Администрации малого бизнеса (SBA) и Министерства торговли США, а также руководство Федеральной корпорации страхования депозитов (FDIC) Money Smart for Small Business. Для получения общих советов и обучения посетите веб-сайт Центра развития малого бизнеса.

Банки и кредитные союзы являются важными источниками капитала. Вы можете найти список банков через Федеральную корпорацию страхования депозитов (FDIC) (включая депозитные учреждения, принадлежащие меньшинствам), Управление валютного контролера и веб-сайты Федеральной резервной системы. Чтобы узнать больше о кредитных союзах, посетите сайт mycreditunion.gov или воспользуйтесь этим инструментом для поиска союзов в вашем регионе. Найдите список сертифицированных финансовых учреждений по развитию сообществ, специализирующихся на кредитовании малообеспеченных людей и сообществ.

Вы также можете воспользоваться следующей информацией, ресурсами и организациями, которые могут помочь вам спланировать и начать свой малый бизнес:

- Данные переписи населения.

Найдите информацию переписи о демографии вашего сообщества, включая население, жилье и экономику.

Найдите информацию переписи о демографии вашего сообщества, включая население, жилье и экономику. - Портал Налогового центра малого бизнеса и самозанятых Налогового управления США . Найдите ответы на вопросы о налогах для малого бизнеса, а также получите доступ к формам и публикациям, видеобиблиотеке, календарю событий и другим онлайн-инструментам и продуктам.

- Администрация малого бизнеса (SBA). Получите помощь в открытии своего бизнеса. У SBA есть окружные офисы во всех 50 штатах, которые предоставляют ресурсы, обучение и специалистов для помощи в открытии и развитии бизнеса. Также предоставляется информация о возможностях заключения контрактов с федеральным правительством.

- Федеральная корпорация по страхованию депозитов: умные деньги для малого бизнеса . Портал FDIC Money Smart for Small Business предлагает различные учебные модули и другие ресурсы для тех, кто заинтересован в открытии малого бизнеса и управлении им по различным темам, от управления финансами и рисками до налогового планирования, информацию о банковских услугах, вариантах страхования и организационных структурах.

.

. - Центры развития малого бизнеса (SBDC). Получите консультацию и обучение для вашего малого бизнеса. Существует около 1000 местных SBDC, которые могут предоставить бесплатную бизнес-помощь, а также бесплатное и платное обучение новым и существующим предприятиям.

- Служба социального обеспечения онлайн. Найдите информацию о различных ресурсах социального обеспечения для малых предприятий и их сотрудников.

- Министерство торговли США. Министерство торговли, состоящее из 12 различных агентств, способствует созданию рабочих мест и экономическому росту, а также работает над укреплением позиций Америки на мировом рынке, включая Агентство по развитию бизнеса меньшинств.

- Бюро статистики труда Министерства труда США. Найдите информацию об условиях труда в США, активности на рынке труда и изменениях цен в экономике.

- Управление по обеспечению льгот для сотрудников Министерства труда США.

Предоставляет владельцам малого бизнеса информацию, необходимую им для предоставления сотрудникам льгот, таких как план 401(k) или медицинское страхование.

Предоставляет владельцам малого бизнеса информацию, необходимую им для предоставления сотрудникам льгот, таких как план 401(k) или медицинское страхование. - Центр помощи экспорту США (USEAC). Найдите информацию о программах и услугах поддержки экспорта. Каждый Центр помощи экспорту США укомплектован профессионалами из SBA, Министерства торговли США, Экспортно-импортного банка США и других государственных и частных организаций, которые имеют опытных специалистов для работы с предприятиями для реализации экспортных возможностей.

- Ведомство США по патентам и товарным знакам. Найдите информацию о том, как подать заявку на патенты США и зарегистрировать товарные знаки.

- Ассоциация SCORE . Получите наставника для вашего малого бизнеса. SCORE, крупнейшая в стране сеть волонтеров, опытных бизнес-наставников, стремится помочь малому бизнесу начать работу, расти и достигать своих целей. SCORE предлагает бесплатное бизнес-обучение по многим предметам.

- Ресурсы SBA для предприятий, принадлежащих ЛГБТК+: SBA собрал ресурсы и информацию для поддержки делового сообщества ЛГБТК+.

- Справочник по ресурсам Библиотеки Конгресса для лиц, возвращающихся в общество: Многие лица, занимающиеся вопросами правосудия, считают выгодным начать собственный бизнес. Этот сборник руководств содержит ссылки на заслуживающие доверия ресурсы по теме открытия бизнеса.

Поддержка для финансирования малого бизнеса

Для получения информации о том, как финансировать ваш новый или существующий малый бизнес, проверьте следующее:

- GovLoans. Изучите различные типы федеральных кредитов для вашего бизнеса и узнайте, как подать заявку в рамках программ Администрации малого бизнеса, Министерства сельского хозяйства США и других агентств.

- Grants.gov. Изучите официальную точку доступа к грантам, администрируемым государственными учреждениями.

Начните поиск возможностей получения гранта и отметьте «малый бизнес» в поле приемлемости. Чтобы ознакомиться с полными правами на получение каждого гранта и подать заявку через Grants.gov, сначала зарегистрируйте учетную запись.

Начните поиск возможностей получения гранта и отметьте «малый бизнес» в поле приемлемости. Чтобы ознакомиться с полными правами на получение каждого гранта и подать заявку через Grants.gov, сначала зарегистрируйте учетную запись. - Банки являются одним из важнейших источников капитала малого бизнеса. Как крупные, так и более мелкие банки (часто называемые «общинными банками») кредитуют малый бизнес. Вы можете найти списки банков, предоставленные Федеральной корпорацией страхования депозитов, Управлением валютного контролера и Федеральной резервной системой.

- Кредитные союзы являются еще одним важным источником кредита для малого бизнеса для своих членов. Узнайте больше о кредитных союзах и найдите кредитные союзы в вашем районе.

- Банки и ассоциации системы сельскохозяйственного кредита являются ключевыми поставщиками финансирования для малых ферм и других сельскохозяйственных предприятий по всей стране.

Особого внимания заслуживают предложения этих финансовых учреждений молодым, начинающим и мелким фермерам.

Особого внимания заслуживают предложения этих финансовых учреждений молодым, начинающим и мелким фермерам. - Кредиторы, работающие в миссии, уделяют особое внимание предоставлению кредитов традиционно малообеспеченным и малообеспеченным сообществам и отдельным лицам.

- Финансовые учреждения общественного развития (CDFI). CDFI — это специализированные, ориентированные на миссию финансовые учреждения, которые создают экономические возможности для частных лиц и малого бизнеса, качественное доступное жилье и основные общественные услуги на всей территории Соединенных Штатов. Просмотрите список сертифицированных CDFI, доступных на сайте на английском и испанском языках.

- Депозитарные учреждения меньшинств (MDI) часто способствуют экономической жизнеспособности меньшинств и недостаточно обслуживаемых сообществ, и MDI предоставляют больший процент кредитов для малого бизнеса заемщикам из числа меньшинств, чем другие финансовые учреждения.

FDIC ведет список ДИ по всей стране.

FDIC ведет список ДИ по всей стране.

Инициатива по потребительскому и бизнес-кредитованию (CBLI) Определение

Что такое Инициатива по потребительскому и бизнес-кредитованию (CBLI)?

Инициатива по потребительскому и бизнес-кредитованию (CBLI) была федеральной программой, направленной на разрешение кредитного кризиса 2008 года и восстановление доверия к экономике за счет покупки государством огромного количества частных долговых обязательств. Цель состояла в том, чтобы разблокировать кредит и дать толчок экономике, поощряя вторичные кредитные рынки покупать активы, обеспеченные кредитами Управления малого бизнеса (SBA).

Управляемая Казначейством США Программа помощи проблемным активам (TARP) была предназначена для стабилизации финансовой системы страны, восстановления экономического роста и сокращения количества случаев обращения взыскания на жилье за счет покупки огромных объемов проблемных активов и акций компаний, которые были попали в коллапс рынка жилья.

Ключевые выводы

- Инициатива по кредитованию потребителей и бизнеса (CBLI) стремилась косвенно влить кредит в малый бизнес и потребителей, укрепив учреждения, которые предлагают этот кредит.

- До 200 миллиардов долларов в виде финансирования инвестора было предоставлено для покупки кредитов для малого бизнеса, секьюритизации коммерческой ипотеки и потребительских кредитов.

- Была надежда, что этот поток денег разморозит кредитные рынки и расширит доступ к кредитам для владельцев малого бизнеса и потребителей.

- CBLI был частью Программы помощи проблемным активам (TARP).

Понимание Инициативы потребительского и бизнес-кредитования (CBLI)

В рамках этой более масштабной работы по очистке перед Инициативой по кредитованию потребителей и бизнеса (CBLI) была поставлена задача укрепить рынки кредита, доступного для владельцев малого бизнеса и потребителей. До 200 миллиардов долларов финансирования был доступен для покупки кредитов для малого бизнеса, секьюритизации коммерческой ипотеки и потребительских кредитов.

Этому способствовала Программа срочного кредитования ценных бумаг, обеспеченных активами (TALF) — программа, созданная Федеральной резервной системой США (ФРС) в ноябре 2008 года для увеличения потребительских расходов и стимулирования экономики путем выпуска до автомобильных, студенческих, и кредитов по кредитным картам, а также кредитов, гарантированных SBA.

Была надежда, что предоставление дешевого финансирования для инвесторов разморозит рынки секьюритизации и расширит доступ к кредитам для владельцев малого бизнеса и потребителей. Инициатива также предусматривала покупку Казначейством кредитов 504 и 7(a), обеспеченных SBA, что помогло еще больше укрепить эти цели.

Преимущества Инициативы потребительского и бизнес-кредитования (CBLI)

Сторонники CBLI утверждали, что для защиты вторичных кредитных рынков необходима крупная инициатива ФРС.

Важно: АБС стали для финансовых учреждений важным средством финансирования дополнительных кредитов предприятиям и домашним хозяйствам.

В современном банковском деле процесс работает следующим образом: коммерческие банки продают ипотечные и другие кредиты напрямую потребителям и малому бизнесу. Затем банки объединяют ряд этих кредитов в пакеты, которые продаются на вторичных рынках для покупки инвесторами в долг. Затем банки получают большую часть денег, которые они ссудили (за вычетом скидки, уплачиваемой покупателем на вторичном рынке), для предоставления еще одного раунда ссуд потребителям.

Инициатива по потребительскому и бизнес-кредитованию (CBLI) была частью Программы помощи проблемным активам (TARP), которая была подписана в октябре 2008 года президентом Джорджем Бушем-младшим. Все эти программы были частью усилий федерального правительства по смягчению последствий Великой рецессии, последовавшей за обвалом рынка жилья.

По словам сторонников CBLI, без эффективного рынка вторичного кредитования поток денег к потребителям иссякает.

Критика Инициативы потребительского и бизнес-кредитования (CBLI)

Несмотря на благородные намерения, CBLI приветствовали не все. Когда в 2013 году программа TARP была закрыта, правительство заявило, что она сохранила более миллиона рабочих мест, помогла стабилизировать банки и восстановила доступность кредитов для частных лиц и предприятий.

Когда в 2013 году программа TARP была закрыта, правительство заявило, что она сохранила более миллиона рабочих мест, помогла стабилизировать банки и восстановила доступность кредитов для частных лиц и предприятий.

Однако некоторые экономисты, политики и финансисты задались вопросом, можно ли было бы использовать эти деньги с большей пользой. Были предположения, что денежные вливания, которые CBLI предоставил банкам, не всегда доходили до владельцев малого бизнеса и потребителей, как было обещано. Скорее, банки использовали поток наличности для краткосрочного кредитования, а не рисковали им по потребительским кредитам и кредитам для малого бизнеса.

Хронология Инициативы потребительского и бизнес-кредитования (CBLI)

Ниже перечислены основные события, произошедшие в рамках CBLI:

- Ноябрь 2008 г.: Объявлен TALF

- 10 февраля 2009 г .: ФРС, Федеральный резервный банк Нью-Йорка (FRBNY) и Казначейство США сообщают, что TALF может быть значительно увеличен с 200 миллиардов долларов до 1 триллиона долларов

- 3 марта 2009 г .

Консалтинг

Консалтинг

Задача только – за какой срок», — отметил экономист Арман Бейсембаев.

Задача только – за какой срок», — отметил экономист Арман Бейсембаев. Найдите информацию переписи о демографии вашего сообщества, включая население, жилье и экономику.

Найдите информацию переписи о демографии вашего сообщества, включая население, жилье и экономику. .

. Предоставляет владельцам малого бизнеса информацию, необходимую им для предоставления сотрудникам льгот, таких как план 401(k) или медицинское страхование.

Предоставляет владельцам малого бизнеса информацию, необходимую им для предоставления сотрудникам льгот, таких как план 401(k) или медицинское страхование.

Начните поиск возможностей получения гранта и отметьте «малый бизнес» в поле приемлемости. Чтобы ознакомиться с полными правами на получение каждого гранта и подать заявку через Grants.gov, сначала зарегистрируйте учетную запись.

Начните поиск возможностей получения гранта и отметьте «малый бизнес» в поле приемлемости. Чтобы ознакомиться с полными правами на получение каждого гранта и подать заявку через Grants.gov, сначала зарегистрируйте учетную запись. Особого внимания заслуживают предложения этих финансовых учреждений молодым, начинающим и мелким фермерам.

Особого внимания заслуживают предложения этих финансовых учреждений молодым, начинающим и мелким фермерам. FDIC ведет список ДИ по всей стране.

FDIC ведет список ДИ по всей стране.