Кредит на оборудование для бизнеса

- Главная

- Для бизнеса в России

- На оборудование

Кредиты для бизнеса на покупку оборудования под ставку от 0.01% на Банкирос! Сравните 45 вариантов от 35 банков по кредитам на приобретение транспорта, имущества, оборудования для малого и среднего бизнеса и оставьте заявку онлайн.

Подобрать кредит

Подать единую заявкуЗаполните 1 анкету и выберите из предложений, одобренных вам банками, лучшее! Статус заявок вы сможете отслеживать в личном кабинете. Отправленная заявка не обязывает брать кредит. Ваши данные надёжно защищены.»>

Мы подобрали для вас 45 кредитов на оборудование в России

Сравнение лучших кредитов на оборудование в России

Подать заявку

- Все предложения (45)

- Сравнить лучшие (35)

Ставка

Платеж в месяц

Переплата

Условия

Ставка

Платеж в месяц

Переплата

Сумма

Срок

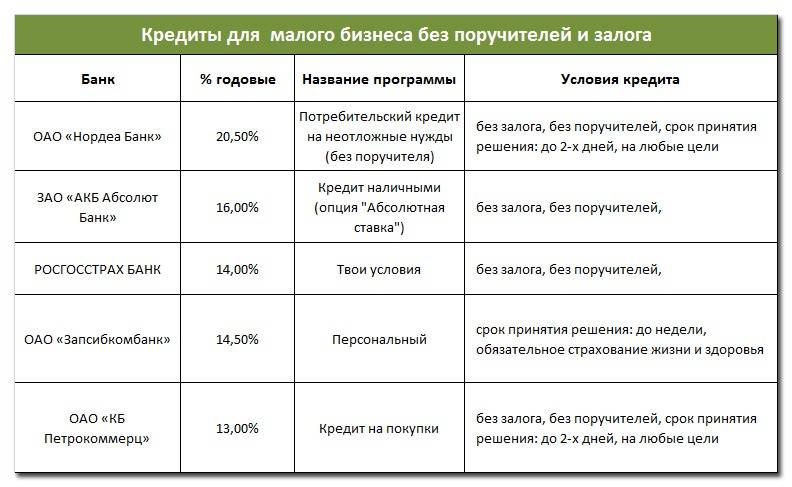

На любые бизнес-цели без залога

от 16. 5 %

5 %

126 006

300 тыс — 300 млн

1 год — 5 лет

Узнать решение

Микро-лайт

от 17.95 %

128 955

1.4 млн

500 тыс — 5 млн

13 месяцев — 5 лет

Узнать решение

Пакет услуг РКО «XXL»

от 0.01 %

95 255

716.71

1 тыс

от 1 месяца

Узнать решение

Легквайринг

от 0.01 %

95 255

716.71

100

1 месяц — 30 лет

Узнать решение

Просто|Торговый

от 0.01 %

95 255

716.71

1 тыс

от 1 месяца

Узнать решение

На развитие компании

от 3 %

100 444

218 667.66

500 тыс — 100 млн

1 год — 10 лет

Узнать решение

Кредит для бизнеса

от 4.4 %

102 934

323 216.64

100 тыс — 300 млн

1 год — 30 лет

Узнать решение

Кредит для бизнеса

от 4.9 %

103 832

360 940.47

1 — 300 млн

1 месяц — 10 лет

Узнать решение

Кредит под залог недвижимости юридическим лицам и ИП

от 5. 9 %

9 %

105 643

436 994.54

500 тыс — 50 млн

1 год — 15 лет

Узнать решение

На приобретение основных средств и инвестиционных целей

от 9 %

111 378

677 878.94

200 тыс

1 месяц — 10 лет

Узнать решение

МБ Рост

от 10 %

113 267

757 225.65

1 млн — 20 млн

1 год — 5 лет

Узнать решение

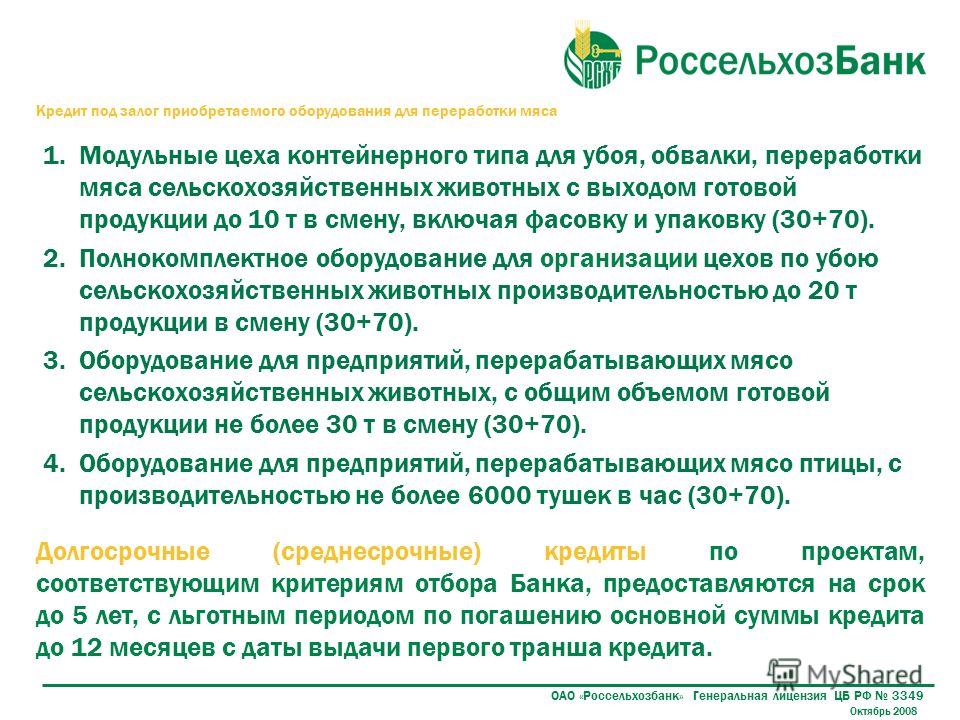

Кредит под залог приобретаемого автомобиля и спецтехники

от 10 %

113 267

757 225.65

100 тыс — 15 млн

1 год — 5 лет

Узнать решение

Под залог недвижимости

от 10 %

113 267

757 225.65

400 тыс — 10 млн

1 год — 7 лет

Узнать решение

ОТП Развитие

от 10 %

113 267

757 225.65

500 тыс — 15 млн

1 год — 7 лет

Узнать решение

На оборудование и транспорт

от 10 %

113 267

757 225.65

100 тыс — 400 млн

1 год — 5 лет

Узнать решение

Лизинг

от 10 %

113 267

757 225. 65

65

100 тыс

1 год — 5 лет

Узнать решение

Бизнес-привилегия

от 10 %

113 267

757 225.65

500 тыс — 50 млн

1 год — 7 лет

Узнать решение

Старт-ап

от 10 %

113 267

757 225.65

100 тыс — 100 млн

1 месяц — 5 лет

Узнать решение

Инвестиционный

от 10 %

113 267

757 225.65

300 тыс

1 месяц — 10 лет

Узнать решение

Инвестиционное финансирование

от 10 %

113 267

757 225.65

100 тыс — 1 млрд

1 год — 7 лет

Узнать решение

Обновлено 30.03.2023

Отзывы о кредитах для бизнеса на оборудование

Оставить отзыв

Лишь бы навязать допуслуги

Сбербанк — крупнейший из игроков и такой абсурд… Оформляли кредит под3%, с господдержкой. Сразу поставили условие: вы должны подключить допуслуги!!! спрашиваю зачем они мне? нам и так тяжело, общепит еле держится, зачем нам допрасходы? ответ — иначе мы вам его не дадим! Бред! Ладно, давайте зарпла. ..Читать далее

..Читать далее

игорь м.КировСберБанк

Оформили все быстро

Решил заняться бизнесом небольшим и как всегда на старт не хватало денег, решил взять потребительский кредит 350 000 в Почта Банке. Даже не ожидал, что справки о доходах не потребуют, достаточно паспорта и снилса. Оформила все быстро девушка менеджер и дала советы и рекомендации, как и что платить и…Читать далее

Андрей К.МоскваПочта Банк

Кредит для госзакупок

Моя компания уже не новичок в госзакупках, и нужен было взять кредит, так как в первом банке изменили условия, и стало неудобно выплачивать. В sbi привлёк порядок погашения и сроки, я взял на 1,5 года. В итоге заработал на контракте, вернул, в будущем хочу у вас же брать средства.

Павел МоскваЭс-Би-Ай Банк (SBI Bank)

Отвратительный банк, 3 месяца издевались

В октябре 2020 г. подали запрос на кредитование на развитие бизнеса, с нами связался сотрудник Ц-ов Антон Александрович, назначили встречу в отделении Москва, ул. 2-я Владимирская дом 45. Ц-ов А. А. изначально нам озвучил условия которые нас устроили и мы потянем, уверяя нас что все будет успешно.Пос…Читать далее

Ц-ов А. А. изначально нам озвучил условия которые нас устроили и мы потянем, уверяя нас что все будет успешно.Пос…Читать далее

Габриэль Ю.МоскваБанк ВТБ

Все устраивает

Занимаюсь уже долгое время бизнесом. Порой нужны не малые суммы на дальнейшее развитие своего дела. Приходится идти на рискованные шаги (кредит под залог), но последнее время сотрудничаю с этим банком и нет у меня никаких проблем и забот. Банк стабилен и безопасен, ведь он уже на рынке больше 25 лет…Читать далее

Максим Д.МоскваРазвитие-Столица

Надежный банк

Являюсь предпринимателем, свой бизнес начал только недавно и был удивлен, что многие банки мне отказали в кредите, хотя у меня идеальная БКИ. Кредит нужен был для моего бизнеса, но везде либо отказ или грабительские условия по займу. Здесь ко мне отнеслись по человечески, внимательно выслушали мою п…Читать далее

Андрей К.МоскваРазвитие-Столица

Все отзывы о кредитах для бизнеса на оборудование

Взять кредит на оборудование для бизнеса в банках России

Для успешного ведения бизнеса требуется постоянное капиталовложение, особенно на приобретение или обновление производственного оборудования.

Характерные качества кредитов на приобретение оборудования

Кредит на оборудование малому бизнесу позволяет приобрести транспортные средства, специальную технику, оборудование. Различные банки предлагают разные условия и предъявляют собственные требования к клиентам, поэтому очень важно изучить несколько кредитов малому и среднему бизнесу и выбрать максимально удовлетворительное для поставленных целей. На покупку оборудования требуется большая сумма кредитных средств, поэтому необходимо рассмотреть основные параметры кредита по таким критериям:

- Сумма кредитного лимита.

- Срок кредитования (на короткий срок выгоднее взять овердрафт для малого бизнеса).

- Процентные ставки.

- Возможность досрочного погашения задолженности.

- Штрафы и комиссии за досрочное погашение кредита.

- Сумма первого взноса.

- Срок внесения первого взноса.

- Сумма ежемесячного платежа.

- Возможность индивидуального графика погашения.

Как получить кредит на оборудование для бизнеса?

Оформить кредит под оборудование у ведущих банков России можно на нашем сайте. Для этого необходимо отправить электронный запрос в выбранное финансовое учреждение и дождаться решения банка. При положительном ответе, сотрудник кредитной организации назначит время встречи для подтверждения наличия всех указанных документов и обсуждения деталей получения кредита.

Выгодные кредиты в банках России

Оцените страницу:

Спасибо за ваш отзыв!

Уточните, почему:

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Кредита под залог оборудования — от 4.

4% годовых!buy-purchase-card-paymentArtboard 6

4% годовых!buy-purchase-card-paymentArtboard 6Для лучшего отображения на сайте фото должно быть сделано на белом фоне

- Кредит

наличными

- Кредит под залог

недвижимости

- Кредит под залог

автомобиля

- Рефинансирование

- Ипотека

- Кредит для

бизнеса

- Помощь

в кредите

Ответьте на 5 вопросов«И мы подберем Вам выгодный кредит»

Рассчитайте свой кредит

Сумма кредита

Срок кредита

Годовая ставка

Дополнительные параметры

Вид платежа

Дата получения кредита

| № платежа | Дата платежа | Сумма платежа | Основной долг | Начисленные проценты | Остаток задолженности |

|---|

Онлайн-эфир решений по заявкам на кредит

Лучшие предложения кредитов под залог оборудования

Кредит под залог недвижимости

от от 4. 5 % %

5 % %

годовых

от 37 286₽/мес

Платеж

Получить кредит

Лиц. № —

Под залог недвижимости (с безопасной доставкой карты)

от от 3.9 % %

годовых

от 36 743₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 2673

Кредит на покупку квартиры

от от 11.49 % %

годовых

от 43 975₽/мес

Платеж

Получить кредит

Лиц. № 7706450420

Под залог недвижимого имущества

от от 6.9 % %

годовых

от 39 508₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 963

№ 963

Кредит под залог недвижимости

от от 13.99 % %

годовых

от 46 526₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 3138

Особые условия держателям зарплатной карты Банка

от от 15.7 % %

годовых

от 48 530₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

ПодробнееПодробнее

Получить кредит

Лиц. № 2587

Кредит под залог недвижимости

от от 13. 9 % %

9 % %

годовых

от 46 433₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 3124

Под залог квартиры

от от 5.5 % %

годовых

от 38 202₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 2707

Кредит под залог квартиры

от от 5.5 % %

годовых

от 38 202₽/мес

Платеж

Получить кредит

Лиц. № —

Под залог недвижимости

от от 7.9 % %

годовых

от 40 457₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 2998

№ 2998

Кредит наличными

от от 8 % %

годовых

от 40 553₽/мес

Платеж

Получить кредит

Лиц. № —

Кредит наличными на любые цели

от от 5.9 % %

годовых

от 42 004₽/мес

Платеж

Получить кредит

Лиц. № 2268

Кредит наличными под залог квартиры

от от 7.9 % %

годовых

от 42 396₽/мес

Платеж

Получить кредит

Лиц. № 354

Потребительский кредит на индивидуальных условиях

от от 10 % %

годовых

от 42 494₽/мес

Платеж

Получить кредит

Лиц. № 53

Кредит под залог недвижимости

от от 10.2 % %

годовых

от 42 691₽/мес

Платеж

Получить кредит

Лиц. № 2518

№ 2518

Топ-менеджерам+

от от 10 % %

годовых

от 42 988₽/мес

Платеж

Получить кредит

Лиц. № 3421

Обновлено 30.03.23

Как получить кредит

под залог недвижимости

выгодно и безопасноОбещаем уложиться в 2 минуты

Кредитная история

Экспертное заключение по вашей кредитной историина основе данных из двух бюро

Акционерное общесвто ОКБ

Крупнейшее бюро кредитных историй, возглавляет список БКИ России.

Решение за 20 минут!

услуга предоставляется

в офисе компании

Проверить кредитную историюрасширенная версия из НБКИ

Национальное бюро кредитных историй

Стоимость 1000 ₽

необходимо письменное согласие

на обработку данных

Лучшие компании по финансированию оборудования 2023 года

Мы самостоятельно оцениваем все рекомендуемые товары и услуги. Если вы нажмете на предоставленные нами ссылки, мы можем получить компенсацию. Узнать больше.

Если вы нажмете на предоставленные нами ссылки, мы можем получить компенсацию. Узнать больше.

Бывают ситуации, когда бизнесу необходимо закупить оборудование. Правильное оборудование может быть необходимо не только для повседневных операций, но и может помочь бизнесу расти, расширяться и повышать эффективность. Но дорогостоящее оборудование может оказаться вне бюджета многих малых и средних предприятий.

Оборудование означает не только тяжелую технику. Например, небольшие компании с доходом до 50 миллионов долларов в год тратят 6,9% этого дохода на расходы на ИТ. Этого достаточно, чтобы повлиять на прибыль многих предприятий.

Подобно продуктам личного кредита, компании могут получить необходимое им оборудование с помощью кредитов от кредиторов, финансирующих оборудование. Эти кредиты обеспечивают гибкий доступ к десяткам (или даже сотням) тысяч долларов, когда они больше всего нужны вашему бизнесу.

Чтобы помочь вам найти лучшее финансирование оборудования для вас и ваших уникальных бизнес-потребностей, мы предоставили следующее руководство. Мы сравнили более 10 ведущих отраслевых лидеров с учетом таких факторов, как условия погашения, лимиты кредита, требования к кредитному рейтингу и истории бизнеса, сборы и даже типы оборудования, которое можно приобрести на эти средства.

Мы сравнили более 10 ведущих отраслевых лидеров с учетом таких факторов, как условия погашения, лимиты кредита, требования к кредитному рейтингу и истории бизнеса, сборы и даже типы оборудования, которое можно приобрести на эти средства.

Лучшие компании по финансированию оборудования 2023 года

- Лучший результат: Крест Капитал

- Лучшее решение для расширения бизнеса: Национальное финансирование

- Лучший для плохой кредитной истории: Валюта

- Лучший для тяжелой техники: Бальбоа Капитал

- Лучшее для подержанного оборудования: Финансирование бизнеса в США

- Лучший для крупных кредитов: КИТ Банк

Лучшие компании по финансированию оборудования

Лучшие финансовые компании по оборудованию

- Наш лучший выбор

- Крест Капитал

- Национальное финансирование

- Валюта

- Бальбоа Капитал

- Финансирование бизнеса в США

- КИТ Банк

- Узнать больше (3)

Что такое финансирование оборудования?

Каковы 3 типа финансирования?

Условия финансирования бывшего в употреблении оборудования

Требуемый кредитный рейтинг для финансирования

Методология

Лучший в целом : Крест Капитал

Крест Капитал

Подать заявку

Наш лучший общий выбор для лучшего финансирования оборудования для малого бизнеса — Crest Capital, потому что он предлагает кредиты на оборудование до 1 миллиона долларов, и многие из кредитов получают решение всего за несколько часов.

Плюсы

Одобрение большинства кредитов в тот же день

Будет финансировать 100% затрат

Без затрат на закрытие

Кредиты до 1 миллиона долларов

Для подачи заявки требуется только 2 года финансовой истории

Компания Crest Capital была основана в 1989 году как компания, предоставляющая финансирование и лизинг для малого и среднего бизнеса, а также растущие предприятия по всей стране. Этот кредитор гордится тем, что говорит «да», когда банк говорит «нет», и позволяет легко получить быстрое одобрение средств, которые больше всего нужны бизнесу.

Мы выбрали Crest Capital как лучший выбор для лучшего финансирования оборудования, потому что он предлагает такой широкий (но конкурентоспособный) ассортимент продуктов и услуг. Через Crest предприятия могут получить до 1 000 000 долларов США в качестве финансирования оборудования со сроками погашения кредита от 24 до 72 месяцев (84 месяца доступны для более крупных кредитов свыше 250 000 долларов США). Если вы берете взаймы менее 250 000 долларов, отчеты о прибылях и убытках не требуются, что еще больше ускоряет процесс.

Если вы берете взаймы менее 250 000 долларов, отчеты о прибылях и убытках не требуются, что еще больше ускоряет процесс.

Crest может финансировать как новое, так и бывшее в употреблении оборудование из самых разных отраслей. Предприятия могут финансировать до 100 % расходов на оборудование, включая «мягкие расходы», такие как плата за доставку, налоги или установку, во многих случаях с утверждением в тот же день.

Crest предлагает финансирование без затрат на закрытие или коммерческих залогов. Может потребоваться залог, хотя этот кредитор не публикует подробности.

Финансирование оборудования от Crest предлагается как малым, семейным и популярным заведениям, так и среднему бизнесу. Хотя вам нужно будет иметь хороший кредитный рейтинг, это нормально, если ваша кредитная история ограничена. Crest просто не одобрит ваш запрос на финансирование, если ваш кредит включает прошлую историю пропущенных платежей, списанных остатков или безответственного управления кредитным счетом (т. е.: ограниченная история здесь в порядке, а плохая история — нет).

е.: ограниченная история здесь в порядке, а плохая история — нет).

Crest Capital не предлагает более крупные кредиты для стартапов. Как правило, ваш бизнес должен работать не менее двух лет, чтобы получить одобрение на кредитное оборудование.

Лучшее для расширения бизнеса : Национальное финансирование

Национальное финансирование

Подать заявку

Для расширяющегося бизнеса Национальное финансирование является лучшим выбором для финансирования оборудования. Для этого требуется, чтобы вы были в бизнесе всего шесть месяцев, и для одобрения требуется низкий кредитный рейтинг.

Плюсы

Без первоначального взноса

Низкий балл FICO

Отличные отзывы потребителей

Оборудование может быть новым или бывшим в употреблении

Независимо от отрасли или типа необходимого оборудования, Национальное финансирование поможет предприятиям, работающим не менее шести месяцев, получить финансирование, в котором они больше всего нуждаются для расширения.

National Funding предлагает финансирование оборудования на сумму до 150 000 долларов США с принятием кредитных решений всего за 24 часа. У этого кредитора также нет ограничений на оборудование. Независимо от того, хотите ли вы купить или арендовать новое или бывшее в употреблении оборудование, Национальное финансирование готово предоставить средства.

Требования к заемщику довольно просты: вы должны быть в бизнесе не менее 6 месяцев, иметь кредитный рейтинг FICO 575 или выше и быть в состоянии предоставить ценовое предложение оборудования от поставщика или продавца.

Финансирование доступно для предприятий во всех 50 штатах и округе Колумбия. Первоначальный взнос не требуется. При определении продолжительности кредита компания проявляет гибкость, и все делается в каждом конкретном случае. Сроки могут быть короткими или более десяти лет.

Лучший для плохой кредитной истории : Валюта

Валюта

Подать заявку

Трудно получить любой бизнес-кредит с плохой кредитной историей, но это особенно верно, когда вы покупаете оборудование, которое может стоить сотни тысяч долларов. С вариантами кредита для всех кредитных профилей, валюта является нашим лучшим выбором кредитора для финансирования субстандартного оборудования.

С вариантами кредита для всех кредитных профилей, валюта является нашим лучшим выбором кредитора для финансирования субстандартного оборудования.

Плюсы

Кредиты для большинства кредитных профилей

Финансирование до 500 000 долларов США

Онлайн-подтверждение обычно проходит быстро, и финансирование возможно в тот же день

Авансовый платеж не требуется

Когда дело доходит до поиска лучшего оборудования для финансирования вашего бизнеса, кредит может сыграть значительную роль. Мало того, что ваш кредитный рейтинг повлияет на ставку, которую вы получите, он может даже ограничить предлагаемые вам условия или полностью исключить вас из определенных кредиторов.

Вот почему валюта является нашим лучшим выбором кредитора для бизнес-заемщиков с плохой кредитной историей. Компания предлагает финансирование для клиентов с большинством кредитных профилей. Просто ожидайте, что субстандартные кредитные рейтинги потенциально приведут к снижению лимитов финансирования и/или повышению процентных ставок.

Просто ожидайте, что субстандартные кредитные рейтинги потенциально приведут к снижению лимитов финансирования и/или повышению процентных ставок.

Финансирование оборудования через валюту предоставляет заемщикам до 500 000 долларов США. Утверждение часто происходит быстро, и иногда возможно финансирование в тот же день. Первоначальный взнос не требуется, хотя решение о внесении наличных может привести к лучшим условиям финансирования.

Пять лет — наиболее распространенный срок, а иногда и шесть. Могут взиматься сборы за выдачу кредита.

Лучшее для тяжелой техники : Бальбоа Капитал

Бальбоа Капитал

Подать заявку

Благодаря разумным квалификационным требованиям и финансированию в тот же день, во многих случаях, Balboa Capital заслужила нашу высшую награду за финансирование тяжелого оборудования. Они предлагают до 500 000 долларов США с конкурентоспособными процентными ставками в придачу.

Они предлагают до 500 000 долларов США с конкурентоспособными процентными ставками в придачу.

Плюсы

Получите право на финансирование через час

Доступно финансирование в тот же день

Финансирование до 500 000 долларов США

Отличные оценки потребителей

Минусы

Требования кредитного рейтинга противоречивы

Доступны ограниченные условия погашения

Годовой доход в размере 100 000 долларов США

Не кредитует совершенно новый бизнес или стартап

Тяжелое оборудование является одним из самых дорогих видов оборудования, которое может понадобиться или приобрести малому бизнесу. Поэтому неудивительно, что так много предприятий обращаются к финансированию оборудования при покупке тяжелой техники, а не покупают за наличные.

Нашим лучшим выбором для финансирования тяжелой техники был бы Balboa Capital. Этот кредитор предлагает финансирование оборудования на сумму до 500 000 долларов США со сроками погашения от 24 до 60 месяцев. Подача онлайн-заявки проста и не требует большого количества бизнес-финансов; обычно решение о кредите принимается в течение часа, и во многих случаях финансирование доступно в тот же день.

Этот кредитор предлагает финансирование оборудования на сумму до 500 000 долларов США со сроками погашения от 24 до 60 месяцев. Подача онлайн-заявки проста и не требует большого количества бизнес-финансов; обычно решение о кредите принимается в течение часа, и во многих случаях финансирование доступно в тот же день.

Чтобы получить финансирование тяжелой техники через Balboa, ваш бизнес должен работать не менее года и иметь годовой доход в размере 100 000 долларов США или более. В компании говорят, что учитываются все кредиты, но также говорят, что они ищут как минимум 620 баллов. Это немного сбивает с толку.

Лучшее для подержанного оборудования : Финансирование бизнеса в США

Финансирование бизнеса в США

Подать заявку

Независимо от того, хотите ли вы приобрести новое или бывшее в употреблении оборудование для бизнеса — или даже купить его напрямую у третьей стороны — US Business Fund готов профинансировать сделку, благодаря чему мы заняли первое место среди подержанного оборудования.

Плюсы

Принимаются новые, подержанные и сторонние продажи

Кредиты на приобретение оборудования на сумму от 5000 до 50 миллионов долларов США

Решение о кредите за 60 секунд

Доступно круглосуточное финансирование

Срок погашения до 72 месяцев

Допускается 100% мягкое увеличение стоимости

95% одобрение кредита

Минусы

Доступно только 75 000 долларов США с краткой формой заявки (без финансовой отчетности)

Для большинства программ требуется двухлетняя история бизнеса

Технически любое финансирование является «арендой»

Предлагая варианты финансирования в любом количестве отраслей, US Business Funding подходит для различных предприятий и потребностей в оборудовании.

С US Business Funding большинство кредитов на оборудование составляют от 10 000 до 2 миллионов долларов. Однако возможны кредиты от 5000 до 50 миллионов долларов. Если вы планируете занять 75 000 долларов или меньше, вы можете сделать это с помощью одностраничного кредитного заявления, и нет необходимости в длинных финансовых отчетах. Однако при сумме свыше 75 000 долларов вам следует ожидать предоставления целого ряда деловых и финансовых документов.

Однако возможны кредиты от 5000 до 50 миллионов долларов. Если вы планируете занять 75 000 долларов или меньше, вы можете сделать это с помощью одностраничного кредитного заявления, и нет необходимости в длинных финансовых отчетах. Однако при сумме свыше 75 000 долларов вам следует ожидать предоставления целого ряда деловых и финансовых документов.

Финансирование оборудования предлагается для нового или бывшего в употреблении оборудования. Тем не менее, финансирование бизнеса в США выделяется тем, что оно также позволяет покупать оборудование у третьих лиц, что может быть полезно в зависимости от вашей отрасли и конкретного оборудования, которое вы хотите купить.

Чтобы иметь право на участие в большинстве программ финансирования через US Business Funding, ваш бизнес должен работать не менее двух лет. Тем не менее, есть вариант программы для предприятий, которым не менее шести месяцев, и еще один вариант для предприятий, которым один год.

Одобрение кредита занимает всего 60 секунд. Многие заявители получают финансирование всего за 24 часа, и в настоящее время кредитор может похвастаться уровнем одобрения 95%. Срок погашения до 72 месяцев в зависимости от программы. Процентные ставки сейчас составляют всего 3,5% годовых, хотя вы можете ожидать, что ваша ставка будет варьироваться в зависимости от таких вещей, как запрашиваемые вами условия финансирования, история вашего бизнеса и кредитный рейтинг.

Многие заявители получают финансирование всего за 24 часа, и в настоящее время кредитор может похвастаться уровнем одобрения 95%. Срок погашения до 72 месяцев в зависимости от программы. Процентные ставки сейчас составляют всего 3,5% годовых, хотя вы можете ожидать, что ваша ставка будет варьироваться в зависимости от таких вещей, как запрашиваемые вами условия финансирования, история вашего бизнеса и кредитный рейтинг.

Наконец, вы можете включить 100% затрат, связанных с покупкой оборудования, включая «мягкие расходы», такие как установка, доставка, обучение и многое другое.

Важно отметить, что все программы этого кредитора представляют собой аренду оборудования. С учетом сказанного существуют программы, по которым по окончании срока аренды вы можете приобрести оборудование за 1 доллар, если хотите оставить его себе (выкуп за 1 доллар).

Лучший для крупных кредитов : КИТ Банк

КИТ Банк

Подать заявку

Предлагая до 500 000 долларов США с быстрой онлайн-заявкой (и до 1 миллиона долларов США с финансами), CIT Bank позволяет быстро и легко получить крупный кредит на финансирование оборудования для вашего бизнеса.

Плюсы

До 500 000 долларов США без финансовых расчетов

Онлайн-заявка занимает всего три минуты

Гибкие условия погашения

Новое или подержанное оборудование разрешено

При финансировании капитального оборудования возможно до 100 миллионов долларов США

Минусы

Финансирование в тот же день недоступно

Порог кредитного рейтинга может быть высоким

Требуется история бизнеса

Наш выбор лучшего финансирования крупного оборудования — CIT Bank, учреждение, которое предлагает варианты финансирования потребителям уже более века. CIT является подразделением First Citizens Bank. Банк входит в топ-20 финансовых учреждений США и имеет более 600 филиалов в 22 штатах.

CIT Bank предлагает малым предприятиям кредиты на оборудование на сумму до 1 миллиона долларов со сроком погашения от шести до 72 месяцев. С помощью простого кредита только для подачи заявки вы можете занять до 500 000 долларов США без необходимости представлять какие-либо дополнительные записи. Если вы готовы собрать и передать финансовые документы, вы можете занять до 1 миллиона долларов. Нужно еще больше денег? Программа финансирования капитального оборудования CIT предлагает до 100 миллионов долларов (а в некоторых случаях и больше) со сроками погашения до 10 лет.

С помощью простого кредита только для подачи заявки вы можете занять до 500 000 долларов США без необходимости представлять какие-либо дополнительные записи. Если вы готовы собрать и передать финансовые документы, вы можете занять до 1 миллиона долларов. Нужно еще больше денег? Программа финансирования капитального оборудования CIT предлагает до 100 миллионов долларов (а в некоторых случаях и больше) со сроками погашения до 10 лет.

Заполнение и отправка онлайн-заявки CIT Bank занимает всего три минуты, а финансирование может занять всего один рабочий день. Финансирование предлагается как для нового, так и для подержанного оборудования, а ставки в настоящее время составляют всего 5,49% годовых.

Вам будет предложено показать историю бизнеса некоторой длины. Во многих случаях требования к кредитному рейтингу могут быть довольно высокими. Кроме того, финансирование в тот же день недоступно, но утвержденные средства могут быть на вашем счету уже на следующий день.

Варианты финансирования также достаточно гибкие. Вы можете выбирать между ежемесячными, сезонными и отсроченными вариантами погашения, в зависимости от того, что подходит вам и вашему бизнесу. CIT Bank также предлагает вариант выкупа за 1 доллар в виде лизинга или соглашения о финансировании оборудования (EFA). При аренде по справедливой рыночной стоимости у вас есть возможность приобрести свое оборудование в конце срока или просто вернуть его, а налог на добавленную стоимость также допускает чистые 30, 60 или 90-дневные платежи.

Вы можете выбирать между ежемесячными, сезонными и отсроченными вариантами погашения, в зависимости от того, что подходит вам и вашему бизнесу. CIT Bank также предлагает вариант выкупа за 1 доллар в виде лизинга или соглашения о финансировании оборудования (EFA). При аренде по справедливой рыночной стоимости у вас есть возможность приобрести свое оборудование в конце срока или просто вернуть его, а налог на добавленную стоимость также допускает чистые 30, 60 или 90-дневные платежи.

Что такое финансирование оборудования?

Если вы владеете небольшим бизнесом и вам необходимо приобрести какое-либо оборудование, стоимость часто может быть непомерно высокой. Однако при финансировании оборудования вы можете либо взять кредит, либо арендовать это оборудование у кредитора, финансирующего оборудование.

Это позволяет вам получить машины или другое оборудование, которое вам может понадобиться для работы, расширения или получения прибыли, без необходимости платить полную стоимость заранее.

Какие существуют 3 вида финансирования?

Существует три разных типа финансирования, с которыми вы можете столкнуться: заемное финансирование, долевое финансирование и комбинированное финансирование. Каждый из них отличается от лизинга.

Финансирование долга — это ваш типичный кредит в рассрочку; вы занимаете единовременную фиксированную сумму у кредитора, а затем возвращаете ее в течение определенного периода времени в соответствии с вашим кредитным договором. Долевое финансирование — это когда вы получаете финансирование в обмен на часть капитала в вашем бизнесе; вы не обязаны возвращать капитал, полученный вами в рамках долевого финансирования.

Комбинированное финансирование представляет собой смесь этих двух видов. Во многих случаях это означает принятие капитала в обмен на долю в бизнесе с пониманием того, что по крайней мере часть этих средств будет возвращена с течением времени.

Все три из них отличаются от лизинга тем, что лизинг не обязательно является путем к собственности. Например, вместо того, чтобы получать финансирование и покупать оборудование, договор аренды покупает оборудование для вас. По истечении срока лизинга вам больше не нужно будет платить, но и оборудование вам перестанет принадлежать.

Например, вместо того, чтобы получать финансирование и покупать оборудование, договор аренды покупает оборудование для вас. По истечении срока лизинга вам больше не нужно будет платить, но и оборудование вам перестанет принадлежать.

В некоторых случаях может быть пункт о выкупе, когда вы можете приобрести оборудование по очень низкой цене, если оно вам все еще нужно в конце срока аренды.

Как долго вы можете финансировать подержанное оборудование?

Условия финансирования могут различаться в зависимости от кредитора, суммы займа и типа оборудования. Однако обычно вы можете рассчитывать на финансирование подержанного оборудования на срок от двух до семи лет.

Некоторые кредиторы могут сократить этот срок до пяти лет, особенно для бывшего в употреблении или недорогого оборудования, в то время как другие могут предоставить вам до 10 лет для погашения кредита.

Какой кредитный рейтинг необходим для финансирования оборудования?

Как и в случае с большинством финансовых продуктов, чем лучше ваш кредит, тем лучше варианты финансирования и продукты, предлагаемые вам. Когда дело доходит до финансирования оборудования для вашего бизнеса, вы должны планировать иметь кредитный рейтинг не менее 650-700, если вы хотите получить наиболее конкурентоспособные процентные ставки и условия погашения.

Когда дело доходит до финансирования оборудования для вашего бизнеса, вы должны планировать иметь кредитный рейтинг не менее 650-700, если вы хотите получить наиболее конкурентоспособные процентные ставки и условия погашения.

Тем не менее, некоторые кредиторы готовы отказаться от этих ограничений, принимая 575 баллов или даже рассматривая все кредитных баллов. Однако низкий балл или отрицательная кредитная история могут привести к ограниченным возможностям финансирования и более дорогому кредитованию в конечном итоге.

Как мы выбирали лучшие компании по финансированию оборудования

Мы рассмотрели и сравнили 10 крупнейших кредиторов, финансирующих оборудование, чтобы составить это всеобъемлющее руководство. Чтобы выбрать лучшую компанию для каждой категории, мы сравнили такие факторы, как предлагаемые варианты финансирования и тип оборудования, которое можно было приобрести. Мы также изучили типичную скорость как принятия кредитных решений, так и финансирования, сборов и штрафов, связанных с кредитом, и какие требования к заемщику были на месте.

Ариэль Скелли / Getty Images

Что такое обеспечение бизнеса? — businessnewsdaily.com

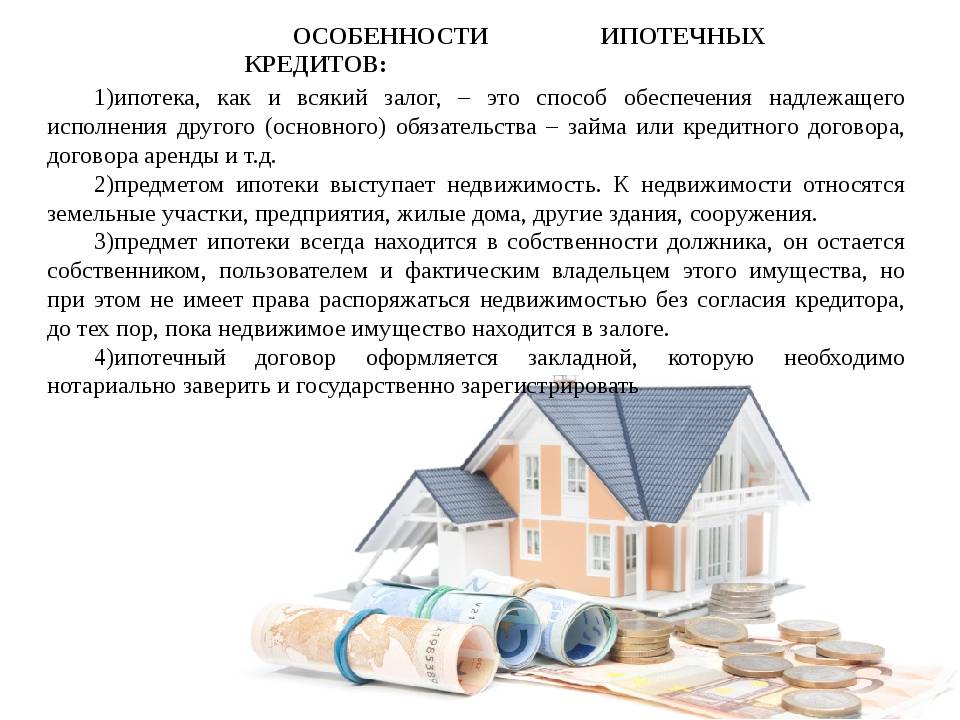

- Залог – это любой актив, который бизнес использует для обеспечения кредита. Обеспеченные кредиты обычно имеют более низкие процентные ставки, чем необеспеченные кредиты.

- Для получения финансирования по большинству видов бизнес-кредитов предприятия должны предоставить залог.

- Обеспечение может включать недвижимость, оборудование, инвентарь и неоплаченные счета.

- Эта статья предназначена для владельцев бизнеса, заинтересованных в бизнес-кредитах и финансировании.

Обеспечение бизнеса — это имущество или другие активы, которые предприятие может использовать для обеспечения кредита. Если бизнес не может погасить кредит, обеспеченный залогом, кредитор может конфисковать этот залог и продать его, чтобы попытаться вернуть свои деньги.

Для получения большинства бизнес-кредитов требуется залог. Если ваш бизнес не имеет обеспечения, которое может быть передано в залог для обеспечения кредита, вы, вероятно, будете платить более высокую процентную ставку или получите менее выгодные условия, поскольку кредит представляет больший риск для кредитора.

Что такое залог?

Залог — это актив, который предприятие может использовать в качестве обеспечения кредита. Чтобы актив можно было использовать в качестве залога, он не может быть уже заложен под непогашенный кредит или иметь другие требования к нему. Бизнес также должен владеть и контролировать актив, чтобы заложить его в качестве обеспечения кредита.

Примечание редактора: Нужен кредит для вашего бизнеса? Заполните приведенную ниже анкету, чтобы наши партнеры-поставщики связались с вами по поводу ваших потребностей.

Предприятиям обычно требуется залог, чтобы претендовать на определенные кредитные продукты. Активы, которые вы можете заложить для кредита, позволяют вам претендовать на лучшие условия и более низкие процентные ставки, потому что актив защищает кредитора: если вы не выполняете обязательства по кредиту, они могут вернуть свои деньги, продав залог.

Когда большинство людей думают о залоге, они думают о недвижимости, которая часто используется в качестве обеспечения бизнес-кредитов. Но кредиты также могут быть обеспечены оборудованием, запасами или дебиторской задолженностью компании. Чем материальнее актив, чем ближе он к наличным деньгам и чем стабильнее его стоимость, тем большую безопасность он предлагает кредитору.

Но кредиты также могут быть обеспечены оборудованием, запасами или дебиторской задолженностью компании. Чем материальнее актив, чем ближе он к наличным деньгам и чем стабильнее его стоимость, тем большую безопасность он предлагает кредитору.

Большинство бизнес-кредитов требуют залога в той или иной форме для обеспечения кредита до предоставления финансирования. Это может быть недвижимость, оборудование, дебиторская задолженность или какой-либо другой актив.

Как залог работает с бизнес-кредитами

Когда вы подаете заявку на бизнес-кредит, вы должны сообщить кредитору, будете ли вы обеспечивать кредит залогом, и если да, то какие активы вы будете использовать. Это имущество должно принадлежать вашему бизнесу, будь то офис, витрина, склад, транспортное средство или другое оборудование.

Если вы подаете заявку на получение кредита для покупки одного из этих активов, ваш кредит будет обеспечен активом, который вы покупаете, почти по умолчанию (если только кредитор не потребует залог сверх приобретаемого актива).

Затем, когда вы оформляете кредитные документы, вам необходимо будет подписать соглашение о залоговом удержании, фактически предоставляющее кредитору право требования в отношении обеспечения кредита. Если позже ваш бизнес не выполнит обязательства по долгу, кредитор может подать иск о взыскании залога, а затем продать его, чтобы возместить любой невыплаченный остаток по кредиту.

Если после того, как кредитор продаст залог, останутся деньги, остальное получит ваш бизнес (хотя обычно после возмещения кредитором судебных издержек, начисленных процентов и штрафов ничего не остается).

Если залог — единственное, что обеспечивает ссуду, то это единственный регресс кредитора. Но большинству владельцев малого бизнеса также приходится лично гарантировать ссуды для своего бизнеса. Это означает, что если кредитор не вернет все свои деньги после конфискации и продажи залога вашего бизнеса, он может подать в суд лично на вас для погашения оставшейся суммы.

[ Рассматриваете другие варианты финансирования? Прочтите наше руководство по , как получить бизнес-кредит. ]

]

Что считается залогом?

Чтобы считаться хорошим обеспечением для бизнес-кредита, актив должен принадлежать и контролироваться вашим бизнесом. Он также должен быть в хорошем рабочем состоянии, иметь достоверную стоимость и не быть предметом каких-либо претензий со стороны других кредиторов или других сторон.

Вот типичные примеры залога для бизнес-кредитов:

- Недвижимость: Чаще всего это офис, магазин, склад или другое помещение, хотя оно может также включать жилую недвижимость, используемую для сдачи в аренду или для развития.

- Запасы: Заем под залог запасов чрезвычайно распространен среди розничных продавцов, которым затем необходимо периодически предоставлять обновленные списки запасов своему кредитору, чтобы кредитор мог убедиться, что их кредит по-прежнему обеспечен должным образом. Если ритейлер продал свои запасы и не пополнил их, возможно, ему придется погасить кредит.

- Оборудование: Сюда могут входить служебные автомобили, тяжелое оборудование, такое как краны, офисное оборудование и даже мебель.

- Дебиторская задолженность: Дебиторская задолженность — это деньги, которые клиент должен вам за работу или продукт, который вы уже поставили. Дебиторская задолженность со сроком погашения менее 90 дней обычно является надежным залогом для кредиторов, которые считают эту дебиторскую задолженность почти такой же, как наличные деньги.

Как правило, бизнес-кредиты должны обеспечиваться залогом определенного типа. Некоторые кредиторы предоставляют ссуды только с личной гарантией в качестве залога (например, с подписной кредитной линией), но такие ссуды очень редки и обычно резервируются для привилегированных клиентов кредитора, которые часто имеют высокую чистую стоимость или высокие доходы.

Какой залог вам нужен?

Сумма залога, необходимая для получения кредита, зависит от вашего кредитного профиля, отрасли вашего бизнеса, предполагаемого использования средств кредита и других факторов. Эти факторы помогают кредитору оценить общую безопасность кредита и вероятность того, что вы его погасите. Как правило, большинство кредиторов не дают взаймы более 80% стоимости актива; это защищает их в случае, если стоимость актива снизится или им придется конфисковать и продать его на распродаже.

Как правило, большинство кредиторов не дают взаймы более 80% стоимости актива; это защищает их в случае, если стоимость актива снизится или им придется конфисковать и продать его на распродаже.

Поскольку кредиторы не будут давать взаймы более 80% залоговой стоимости, сумма залога, необходимая вашему бизнесу, зависит от того, сколько вы хотите занять. Как правило, вам необходимо предоставить залог стоимостью как минимум на 25% больше, чем сумма, которую вам нужно занять. Поэтому, если вы хотите занять 100 долларов, вы должны запланировать обеспечение кредита залогом на сумму не менее 125 долларов.

Однако, если у вас плохая кредитная история, вы не выполнили свои обязательства по кредиту, подали заявление о банкротстве или ведете бизнес с высокой степенью риска, кредит может представлять больший риск для кредитора и потребовать дополнительного залога.

Некоторые кредиторы не требуют залога. Чтобы узнать о поставщиках бизнес-кредитов, которые не будут запрашивать залог, ознакомьтесь с нашим обзором Rapid Finance.

Стоимость залога зависит от общей суммы кредита, на который вы подаете заявку, а также от кредитоспособности вашего бизнеса и вашей личной кредитной истории.

Какие виды финансирования бизнеса требуют обеспечения?

Почти любое финансирование бизнеса требует обеспечения в той или иной форме. Тип и сумма требуемого обеспечения зависят от типа финансирования, кредитного профиля вашего бизнеса и отрасли вашего бизнеса.

Collateral ratios by financing type

| Type of financing | Maximum loan-to-value ratio |

|---|---|

| SBA loan | 90% |

| Business line of credit | 90% |

| Кредит на коммерческую недвижимость | 75% |

| Кредит на оборудование | 75% (специальное дилерское финансирование может быть выше) |

| Финансирование товарно-материальных запасов | 50% |

| Финансирование под дебиторскую задолженность | 80% |

Очень немногие виды бизнес-кредитов не требуют залога.