Кредит наличными от 4% | Оформить заявку на потребительский кредит

Если отказали в кредите, не спешите оформлять заявку в другом банке или микрофинансовой организации. Необходимо разобраться в причинах отказа и устранить их. Собрали советы экспертов Газпромбанка, которые помогут повысить шансы на положительное решение.

1. Плохая кредитная история и низкий кредитный рейтинг

Основные факторы, которые определяют плохую кредитную историю или снижают рейтинг:

-

Длительные и частые просрочки по кредиту.

-

Подача заявления на банкротство или признание банкротом в прошлом.

-

Большое число запросов в бюро кредитных историй и частое обращение за кредитами.

Рекомендации:

Чтобы улучшить кредитную историю, выполняйте свои обязательства по кредитам: своевременно вносите платежи, следите за долговой нагрузкой и регулярно проверяйте кредитную историю.

Поручительство тоже отражается в кредитной истории, поэтому необходимо контролировать оплату кредита, по которому вы являетесь поручителем. Если к вам перешла обязанность по возврату долга, оплатите его без просрочек, иначе это будет негативно влиять на вашу кредитную историю.

Узнайте свой кредитный рейтинг и получите персональные рекомендации для его улучшения с услугой «Кредитный отчет»

2. Отсутствие кредитной истории

Кредитная история — важный источник информации для банка. Ее отсутствие не является негативным фактором, но тоже может быть причиной отказа по кредиту. Если заемщик не пользовался кредитами, банку сложно спрогнозировать, что кредит будет оплачиваться без просрочек.

Рекомендации:

Если вы никогда не брали кредиты, начните формировать кредитную историю одним из способов:

1. Оформите кредитную карту и используйте ее как запасной кошелек для крупных регулярных трат: оплаты коммунальных услуг, покупки продуктов, одежды, техники, билетов на концерты и спортивные мероприятия. Совершать покупки желательно не меньше 6 месяцев, при этом, если погашать задолженность в льготный период, платить проценты банку не придется.

Оформите кредитную карту и используйте ее как запасной кошелек для крупных регулярных трат: оплаты коммунальных услуг, покупки продуктов, одежды, техники, билетов на концерты и спортивные мероприятия. Совершать покупки желательно не меньше 6 месяцев, при этом, если погашать задолженность в льготный период, платить проценты банку не придется.

2. Оформите краткосрочный потребительский кредит в банке на небольшую сумму и выплачивайте его не менее 6 месяцев без просрочек.

В течение этого периода у банка сформируется представление о вашей финансовой дисциплине, что повысит шансы на получение кредита.

3. Высокая долговая нагрузка

Чем выше долговая нагрузка, тем больше вероятность, что заемщик не сможет вернуть долг. Поэтому банк чаще всего отказывает клиентам с уровнем долговой нагрузки выше 50-60%. Если вы являетесь поручителем или созаемщиком, это также учитывается при расчете и увеличивает кредитную нагрузку.

Рекомендации:

Для снижения долговой нагрузки закройте кредитные карты, которыми не пользуетесь, и уменьшите кредитный лимит до необходимого минимума у карт, которыми пользуетесь.

Рефинансирование позволит снизить кредитную нагрузку за счет погашения кредитов с высокой процентной ставкой или объединить несколько кредитов в один.

4. Долги и штрафы

Еще одной причиной отказа по кредиту могут стать неоплаченные долги у службы судебных приставов и незакрытые исполнительные производства.

Рекомендации:

Узнайте, нет ли у вас непогашенных крупных штрафов, долгов за коммунальные платежи, просроченных обязательств перед налоговой, неуплаченных алиментов. Нужно погасить все долги перед тем, как обращаться за кредитом.

Проверить наличие долга можно на сайте Федеральной службы судебных приставов

5. Несоответствие минимальным требованиям банка

Несоответствие минимальным требованиям банка

Минимальными называют требования, на которые в первую очередь обращает внимание банк при проверке кредитной заявки. Если заемщик, созаемщик или поручитель не соответствуют хотя бы одному из требований, банк не одобрит заявку.

Рекомендации:

-

Проверьте, соответствуют ли возраст, гражданство, стаж на последнем месте работы условиям получения кредита, корректно ли заполнена анкета с персональными данными, нет ли ошибок.

-

Уточните, какие в банке требования к доходу, необходимо ли его подтверждение и в какой форме.

-

Проверьте, что вы предоставили полный пакет документов.

-

При подаче заявки на кредит дайте согласие:

— На заполнение анкеты через Госуслуги. Это сэкономит время и исключит ошибки в данных.

— На возможность банка запросить информацию из Пенсионного фонда РФ для подтверждения вашего дохода и занятости.

Если вы не подходите под требования банка, «подгонять» данные в анкете не стоит. Это будет расцениваться как недобросовестное поведение или попытка потенциального мошенничества и повысит вероятность отказов, в том числе в других банках.

Минимальные требования по разным кредитным продуктам отличаются, ознакомиться с ними можно на сайте банка.

6. Предоставление неточных или недостоверных сведений о себе и работодателе

Некоторые заемщики при заполнении анкеты на кредит стараются поправить информацию о себе: указать больший доход, более высокую должность или скрыть отсутствие официального места работы. Но не стоит этого делать. Банк использует большое количество источников для проверки информации и легко выявит ложные сведения. Даже если вы случайно ошиблись или перепутали, банк может увидеть в этом попытку обмана и отказать в кредите..jpg)

Рекомендации:

Отнеситесь к заполнению документов на кредит ответственно: заполняйте все поля анкеты, ничего не скрывайте и указывайте только реальные данные. Дополнительно проверьте корректность номеров телефонов в заявке и убедитесь, что по ним можно связаться с вами и с указанными в заявке на кредит лицами.

7. Что еще влияет на решение по кредиту?

Причина отказа не всегда может быть одна, иногда это совокупность различных факторов. Вероятность отказа повышается, если у заемщика:

-

Низкий или нестабильный доход.

-

Частая смена работы.

-

Финансовая нестабильность работодателя.

-

Наличие судимости или административных правонарушений.

-

Плохая кредитная история, ненадежный созаемщик или поручитель.

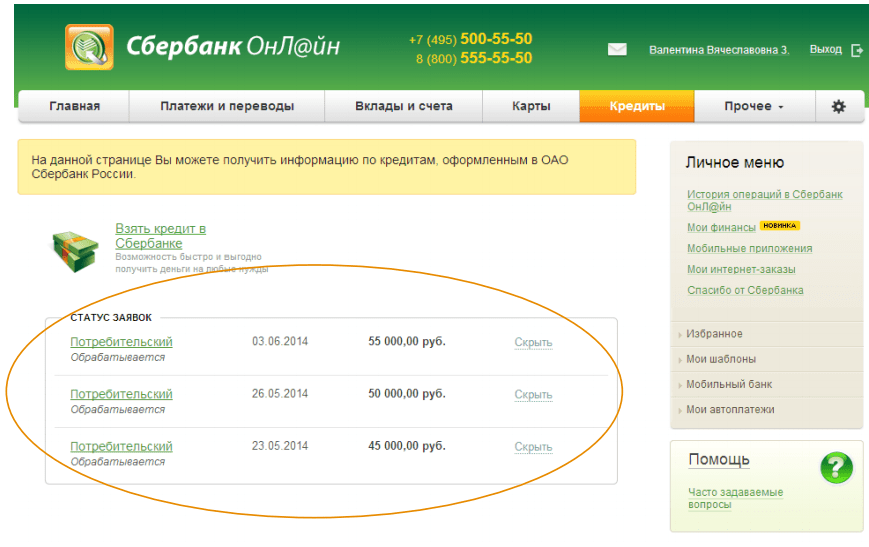

Индивидуальным предпринимателям доступен сервис по расчёту кредитного потенциала в СберБанк Онлайн

13.02.2023 18:27 Тема: Новости Сбербанка 8602

Узнать доступную сумму кредита в Сбербанке теперь может любой индивидуальный предприниматель, даже если его расчётный счёт открыт в другом банке. Для этого Сбербанк создал раздел «Бизнес-потенциал» в приложении СберБанк Онлайн для частных клиентов.

Расчет кредитного потенциала займет до трех минут, дополнительные документы и выписки из сторонних банков не понадобятся. Кредитный лимит действует 30 дней — потом можно рассчитать его ещё раз по аналогичной схеме. Услуга доступна круглосуточно и без выходных. В этом же разделе можно и зарегистрировать ИП. Сервис доступен в веб-версии СберБанк Онлайн, а также в мобильных приложениях на Android и iOS (версия 14.3 и выше).

Алексей Шашкин, директор дивизиона «Малый и микробизнес» Сбербанка:

Мы предлагаем рассчитать свой кредитный потенциал даже тем предпринимателям, которые обслуживаются в других банках как юридические лица, являясь при этом частными клиентами Сбербанка.

Расчёт — это не кредитная заявка: брать кредит необязательно. Но если предприниматель захочет воспользоваться полученным предложением, Сбербанк выдаст деньги в кратчайшие сроки. Кроме того, в этом году мы планируем запустить в разделе «Бизнес-потенциал» и другие наши продукты для бизнеса.

Источник: Сбербанк

Kaлининград.Ru

Подписывайтесь на Калининград.Ru в соцсетях и мессенджерах! Узнавайте больше о жизни области, читайте только самые важные новости в Viber , получайте ежедневный дайджест главного за сутки в основном канале в Telegram и наслаждайтесь уютной атмосферой и фактами из истории региона — во втором телеграм-канале

Нашли ошибку в тексте? Выделите мышью текст с ошибкой и нажмите [ctrl]+[enter]

Комментарии

Обсуждайте новости Калининграда и области в наших социальных сетях

Материалы по теме: Новости Сбербанка

Популярное

- В центре Светлогорска планируют обустроить смотровую площадку с видом на море

- На улице Баженова в Калининграде снесли пять незаконных строений

- «Разноцветная аллея и роза ветров»: в Балтийске завершают первый этап благоустройства парка Головко

- Все новости

Архив новостей

| « | Апрель 2023 | » | ||||

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

Видео

|

© Информационно-аналитический портал Калининграда. |

Телефон редакции: (4012) 507-508 Пользовательское соглашение Политика конфиденциальности |

|

18+ Реклама на Калининград.RuРедакция Обратная связь |

Developed by Калининград. Ru

Ru

Вы делаете ставку на свой IP?

ноябрь 2014 г.

Обеспечение устойчивого финансирования имеет решающее значение для развития и роста любого бизнеса. Нематериальные активы в настоящее время оцениваются в 70-80% стоимости британских компаний (согласно отчету Ведомства интеллектуальной собственности Великобритании «Банковское дело в области ИС»). Тем не менее, практика коммерческого кредитования по-прежнему более благоприятна для тех предприятий, которые богаты материальными активами (например, недвижимостью), которые можно использовать в качестве обеспечения. Создание структуры, в которой кредиторы с большей готовностью признают стоимость нематериальных активов, поможет МСП, богатым ИС, преодолеть барьеры на ранних этапах финансирования, помогая предприятиям добиваться успеха и расти. В этой статье рассматривается, почему ИС так трудно использовать в качестве обеспечения, а также изменения, необходимые кредиторам для более легкого финансирования предприятий, богатых ИС.

Статус-кво

Права на интеллектуальную собственность уже используются в качестве обеспеченных активов; просто им обычно не придают большого значения, когда кредиторы оценивают профиль компании. Цель кредитора состоит в том, чтобы получить достаточное обеспечение для кредита в случае, если компания не выполняет свои обязательства по кредиту. Если кредитор взял на себя обеспечение активами ИС компании, он может либо (i) вмешаться и либо управлять бизнесом, либо продать его (включая активы ИС, необходимые для его ведения), или (ii) монетизировать активы ИС путем продавать их напрямую третьей стороне.

Сравнивая активы ИС с обычными материальными активами, такими как имущество, вы можете понять, почему кредиторы неохотно используют активы ИС более широко:

- Существуют давно устоявшиеся и общепринятые методы оценки имущества. С другой стороны, оценка активов ИС может быть сложной, неопределенной и трудоемкой задачей. Большинство кредиторов не имеют возможности провести внутреннюю проверку портфеля ИС, а стоимость внешней оценки может оказаться неосуществимой в случае кредита МСП.

- В то время как стоимость имущества может меняться со временем, стоимость объектов ИС может подвергаться более существенным изменениям. Патент, признанный впоследствии недействительным, полностью теряет свою ценность (или ему может быть присвоена отрицательная стоимость с учетом судебных издержек). Или патент, который защищал важный продукт, становится менее ценным, если поведение потребителя изменяется и он принимает другой продукт, произведенный конкурентом.

- Существует подвижный рынок продажи имущества. Рынок активов ИС более ограничен. Размер рынка будет варьироваться в зависимости от типа активов ИС и рынка, к которому они относятся. В ситуации дефолта стоимость активов ИС, которую кредитор может получить при продаже, зависит от того, сколько третья сторона готова заплатить за них. В узких областях может быть ограниченное число предприятий, заинтересованных в приобретении активов, что может привести к убытку кредитора.

Из интервью, упомянутых в отчете «Банковское дело с использованием интеллектуальной собственности», становится ясно, что коммерческие кредиторы по-прежнему регулярно рассматривают активы интеллектуальной собственности заемщика. Однако очевидно, что это скорее качественная оценка, чем стоимостная оценка. Портфель интеллектуальной собственности компании может использоваться как индикатор ее конкурентного преимущества на рынке или как лакмусовая бумажка навыков и усердия менеджмента. Но если кредиторы собираются предложить больше финансовых возможностей для богатых ИС (но бедных материальными активами), активы ИС необходимо будет более тщательно изучить.

Однако очевидно, что это скорее качественная оценка, чем стоимостная оценка. Портфель интеллектуальной собственности компании может использоваться как индикатор ее конкурентного преимущества на рынке или как лакмусовая бумажка навыков и усердия менеджмента. Но если кредиторы собираются предложить больше финансовых возможностей для богатых ИС (но бедных материальными активами), активы ИС необходимо будет более тщательно изучить.

Что нужно улучшить?

Ответ IPO Великобритании на отчет «Банковское дело с использованием ИС» выявил необходимость обучения предприятий, кредиторов и финансовых специалистов для повышения осведомленности о ценности активов ИС. Британское IPO взяло на себя обязательство по разработке онлайн-инструментов и руководств в своих ответных мерах и других мерах для поддержки конструктивного диалога между бизнесом и финансовыми профессионалами.

Другая цель, изложенная в ответе британского IPO, заключается в повышении финансовой уверенности в том, что интеллектуальная собственность является залогом. Это потребует решения некоторых проблем, указанных выше в отношении ИС как обеспечения, таких как обеспечение более точной оценки и устранение риска потенциального снижения стоимости активов.

Это потребует решения некоторых проблем, указанных выше в отношении ИС как обеспечения, таких как обеспечение более точной оценки и устранение риска потенциального снижения стоимости активов.

Получению более точных оценок может помочь повышение качества данных, доступных по правам ИС. Например, количество успешно отозванных патентов в конкретной отрасли или на рынке может повлиять на стоимость портфеля патентов. Интеграция информации от национальных патентных ведомств и судов может привести к более сложному анализу данных, поддерживая более экономичные методы оценки. Однако такую аналитику нужно будет использовать с осторожностью. Например, различия в национальных системах и практиках будут означать, что экстраполяция за пределы одной страны может оказаться нецелесообразной. Действительность патента зависит от слов в спецификации, и будет предел того, что можно предсказать в отношении возможности защиты патента без проведения подробного анализа индивидуального права.

Как отмечалось выше, трудно оценить портфель активов ИС, если вы не знаете, что существует жизнеспособный рынок, на котором они могут быть проданы. Интернет-рынок — это эффективный способ получить доступ к потенциальному лицензиату или покупателю, такому как ICAP Patent Brokerage. В некоторых областях, таких как электроника и телекоммуникации, на данный момент будет больше спроса и интереса. Торговая площадка может помочь облегчить транзакции, но все равно будет трудно добиться продаж, если активы ИС находятся в узкой области. Прозрачные данные о продажах патентов помогут более точно оценить портфели аналогичных активов. В настоящее время это невозможно в рамках закрытых аукционов ICAP, и такое предложение встретит сопротивление со стороны сторон конфиденциальной сделки.

Интернет-рынок — это эффективный способ получить доступ к потенциальному лицензиату или покупателю, такому как ICAP Patent Brokerage. В некоторых областях, таких как электроника и телекоммуникации, на данный момент будет больше спроса и интереса. Торговая площадка может помочь облегчить транзакции, но все равно будет трудно добиться продаж, если активы ИС находятся в узкой области. Прозрачные данные о продажах патентов помогут более точно оценить портфели аналогичных активов. В настоящее время это невозможно в рамках закрытых аукционов ICAP, и такое предложение встретит сопротивление со стороны сторон конфиденциальной сделки.

Одной из стратегий снижения риска активов ИС в качестве залога является развитие рынка страховых продуктов для эффективного обеспечения оценки ИС. Если патенты признаны недействительными или не достигают минимальной стоимости при продаже, страховщик выплачивает часть стоимости. На данный момент при ограниченном спросе и незрелом рынке стоимость такой страховки будет высокой. Более высокий спрос улучшит возможности страховщика по количественной оценке рисков, что может привести к снижению затрат. Если скаковая лошадь может быть застрахована по цене, учитывающей риски, связанные с конным бизнесом, вполне возможно, что может развиться рынок, разделяющий риски, связанные с правами ИС. По словам Тони Клейтона, главного экономиста британского IPO, это также открывает возможности для страховщиков. Если предприятия вкладывают больше средств в свои нематериальные активы, чем в физические, страхование только основных средств компании со временем приведет к сокращению рынка.

Более высокий спрос улучшит возможности страховщика по количественной оценке рисков, что может привести к снижению затрат. Если скаковая лошадь может быть застрахована по цене, учитывающей риски, связанные с конным бизнесом, вполне возможно, что может развиться рынок, разделяющий риски, связанные с правами ИС. По словам Тони Клейтона, главного экономиста британского IPO, это также открывает возможности для страховщиков. Если предприятия вкладывают больше средств в свои нематериальные активы, чем в физические, страхование только основных средств компании со временем приведет к сокращению рынка.

Еще один способ повысить доверие кредиторов к интеллектуальной собственности в качестве залога — разделить финансовый риск между правительствами. В отчете «Банки на основе ИС» упоминается прогресс, уже достигнутый в других юрисдикциях, особенно в Азии. Например, в Сингапуре и Малайзии созданы государственные фонды для оказания помощи предприятиям, использующим свою ИС в качестве залога для кредитов. Сингапурская схема финансирования интеллектуальной собственности применяется только к выданным патентам. Правительство Сингапура частично подпишет кредиты, предоставленные финансовыми учреждениями, участвующими в схеме, и предложит финансовую помощь в покрытии стоимости оценки. Схема находится в зачаточном состоянии, но ее результаты будут представлять большой интерес. Великобритания — не единственная страна, признающая необходимость обеспечения роста предприятий, богатых интеллектуальной собственностью, и тем самым вносить свой вклад в национальную экономику.

Сингапурская схема финансирования интеллектуальной собственности применяется только к выданным патентам. Правительство Сингапура частично подпишет кредиты, предоставленные финансовыми учреждениями, участвующими в схеме, и предложит финансовую помощь в покрытии стоимости оценки. Схема находится в зачаточном состоянии, но ее результаты будут представлять большой интерес. Великобритания — не единственная страна, признающая необходимость обеспечения роста предприятий, богатых интеллектуальной собственностью, и тем самым вносить свой вклад в национальную экономику.

См. также «Использование ИС для привлечения долгового финансирования».

Если у вас есть какие-либо вопросы по этой статье или вы хотели бы предложить тему для рассмотрения Synapse, пожалуйста, свяжитесь с нами.

UnionPay приостанавливает переговоры с российскими банками, находящимися под санкциями, говорится в сообщениях

Когда российское вторжение в Украину побудило платежных гигантов Visa и Mastercard приостановить обслуживание в стране, Москва ожидала, что она может опереться на китайскую альтернативу, UnionPay, чтобы заткнуть вырванные дыры отечественной банковской системы. Но этот план, похоже, провалился, поскольку, как сообщается, UnionPay решила не расширять свое присутствие в стране, опасаясь, что она может стать следующей целью разрушительных санкций.

Но этот план, похоже, провалился, поскольку, как сообщается, UnionPay решила не расширять свое присутствие в стране, опасаясь, что она может стать следующей целью разрушительных санкций.

В среду российская газета РБК сообщила, что UnionPay, китайская государственная сеть финансовых услуг, приостановила переговоры с российскими банками о выпуске новых банковских карт для своих клиентов, которые теперь не могут совершать покупки за пределами России в результате и вывод Mastercard. (Россияне по-прежнему могут использовать карты для совершения покупок внутри страны благодаря местной платежной системе «Мир»). Эти санкции могут включать в себя запрет на ведение бизнеса с американским физическим лицом или компанией, а также на импорт или экспорт товаров из США. По сути, санкции могут отделить UnionPay от мировой финансовой системы, которая намного более прибыльна, чем российская внутренняя сцена.

UnionPay не сразу ответил на запрос о комментарии.

UnionPay, запущенная в 2002 году, представляет собой государственную сеть финансовых услуг, управляемую центральным банком Китая, Народным банком Китая, и является вторым по величине брендом карт в мире с долей рынка 32%, согласно данным Nilson за 2020 год. Отчет.

Отчет.

Нерешительность UnionPay в отношении выхода на российский рынок — последний пример того, как крупные китайские компании опасаются вести бизнес в России, несмотря на то, что Китай официально не присоединился к западным лидерам в наложении санкций против России.

Пекин предупредил три крупнейшие государственные нефтяные компании Китая, чтобы они воздерживались от новых инвестиций в Россию, а в прошлом месяце государственная нефтедобывающая компания Sinopec приостановила переговоры о создании крупного совместного предприятия в России с Сибуром, крупнейшей нефтехимической компанией страны. компания.

Как Банк Китая, так и Промышленно-коммерческий банк Китая, два крупнейших кредитных банка Китая, также прекратили предлагать клиентам варианты финансирования для покупки российских товаров, сообщает Bloomberg.

А компания Huawei Technologies — один из немногих оставшихся поставщиков технологии 5G в России после ухода Nokia и Ericsson из страны в феврале — приостановила новые заказы сетевого оборудования для российских клиентов, отмечает российская газета «Известия ».