НДС в закупках по 44-ФЗ

Вопрос «Как быть с НДС?» периодически возникает, как у заказчиков, так и поставщиков (подрядчиков, исполнителей). Чаще всего встречаются следующие вопросы:

1. Включать ли НДС в расчет Н(М)ЦК?

П. 1.14. распоряжения Правительства Москвы № 242-РП прямо указывает:

«определение НМЦК производится с учетом НДС по ставкам, установленным для соответствующего вида товаров, работ и услуг, за исключением случаев, когда уплата НДС в соответствии с законодательством Российской Федерации о налогах и сборах не производится».

Минфин России в информационном письме от 15.05.2019 № 24-01-07/34829 использует более обтекаемую формулировку:

«при установлении начальной (максимальной) цены контракта заказчику необходимо учитывать все факторы, влияющие на цену, в том числе налоговые платежи, предусмотренные НК РФ».

Вывод: НДС в расчет Н(М)ЦК включать надо, при этом не имеет значения, какой способ определения Н(М)ЦК использует заказчик.

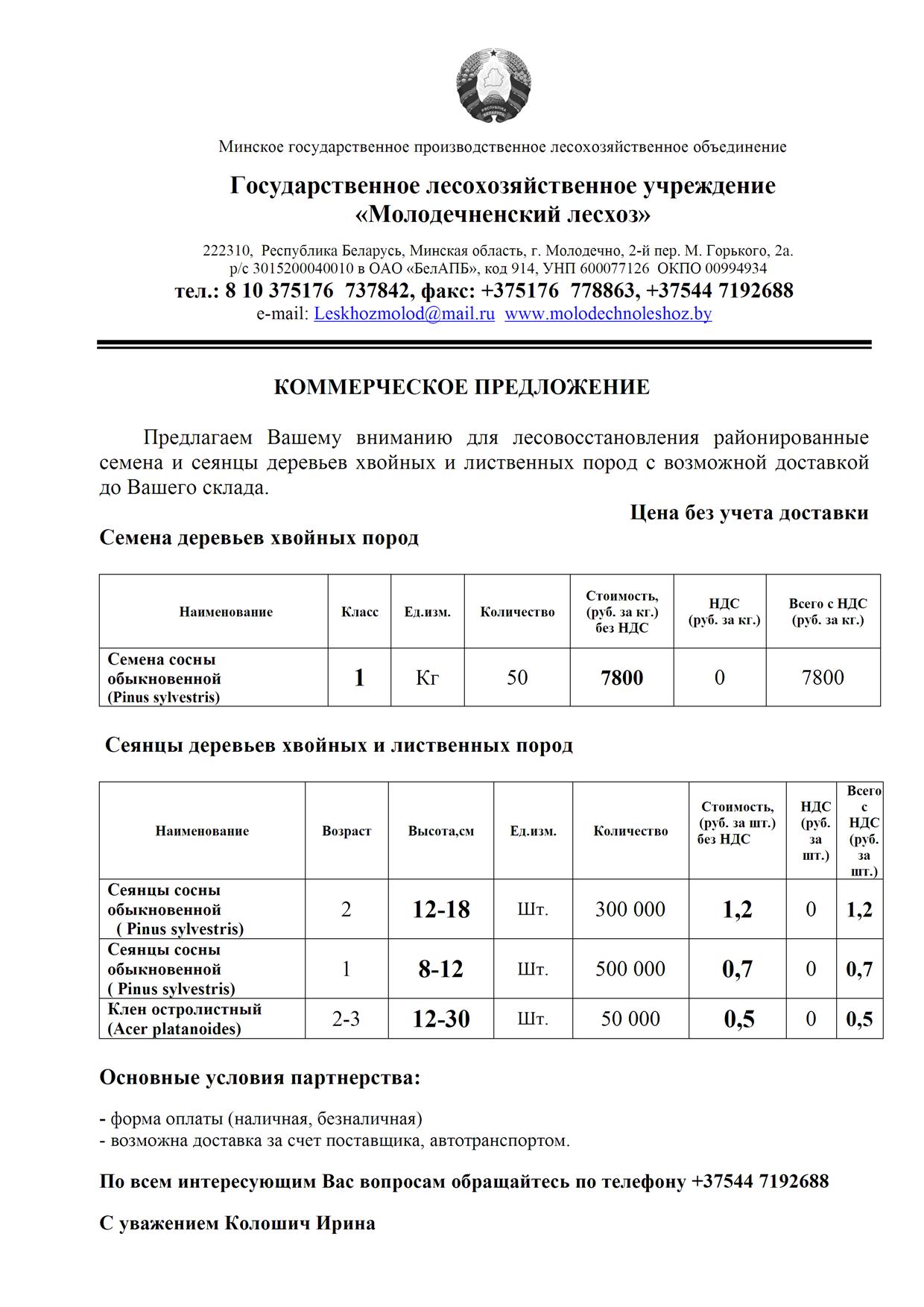

Если при расчете Н(М)ЦК методом сопоставимых рыночных цен использовались коммерческие предложения от поставщиков (исполнителей) не являющихся плательщиками НДС, а товары (услуги) подлежат обложению НДС, заказчик должен выделить НДС, (если НДС будет начислен, это приведет к завышению Н(М)ЦК по сравнению со среднерыночными отпускными ценами).

2. Что делать, если заказчиком получены коммерческие предложения с НДС и без НДС

Ни в Законе о КС, ни в приказе Минэкономразвития России от 02.10.2013 № 567 об этом ничего не говорится. Но если исходить из того, что сам по себе анализ рынка подразумевает сравнение конечных (отпускных) цен разных производителей товаров (исполнителей услуг), то вопрос о законности сравнения предложений с НДС и без него отпадает сам собой.

Вывод: заказчик включает в расчет коммерческие предложения без каких-либо изменений и дополнительных расчетов, при условии, что коэффициент вариации полученных цен не превышает 33 %.

3. Что делать с НДС при заключении контракта с победителем-неплательщиком НДС?

Минэкономразвития РФ и Минфин России в своих информационных письмах сообщают, что та цена, которую победитель указал в своей заявке, будет являться окончательной.

Вывод: контракт будет заключаться по предложенной победителем цене, независимо от того на какой системе налогообложения он находится (Письма Министерства экономического развития РФ от 22 января 2016 г. N Д28и-86, Минфина России от 20.11.2017 № 24-01-10/76771, от 15.05.2019 № 24-01-07/34829).

4. Как оформить смету при заключении контракта с подрядчиком-неплательщиком НДС?

Закон о КС этот вопрос опять же не регулирует. Заказчики и подрядчики выходят из положения применяя коэффициент пересчета к итоговой строке по смете без учета НДС.

Во избежание противоречий целесообразно под итоговой суммой сметы добавить фразу: «Итого по смете с учетом коэффициента пересчета …, НДС не облагается».

5.

Как оформить акт выполненных работ (КС-2), справку (КС-3) при исполнении контракта подрядчиком-неплательщиком НДС?

Как оформить акт выполненных работ (КС-2), справку (КС-3) при исполнении контракта подрядчиком-неплательщиком НДС?Учитывая специфику составления актов выполненных работ по форме КС-2, Справок по форме КС-3 «Союз инженеров-сметчиков» в разъяснении от 17.05.2019 г. № РС-ПГ-143/19 рекомендует следующее:

В акте выполненных работ по форме КС-2:

- при определении итога по акту в базисном уровне цен 2000 года — начислить коэффициент пересчета сметной стоимости в текущий уровень цен контракта, определяемый как отношение цены заключенного контракта к полной сметной стоимости в базисном уровне цен 2000 года без учета налога на добавленную стоимость;

- при определении итога по акту в текущем уровне цен (при индексации в текущий уровень цен построчно) — начислить коэффициент, определяемый как отношение цены заключенного контракта к полной сметной стоимости в текущем уровне цен без учета налога на добавленную стоимость.

Применение указанных коэффициентов позволяет, не меняя самих единичных расценок выполняемых работ, указанных в локальных сметных расчетах заказчика при осуществлении закупки, привести итоговую стоимость работ по этим сметам к цене, предложенной победителем закупки — цене контракта. Применение указанных коэффициентов для расчетов за выполненные работы может быть определено в условиях контракта или в Дополнительном соглашении к контракту, что не является нарушением положений 44-ФЗ при сохранении неизменным объема работ и цены контракта.

Применение указанных коэффициентов для расчетов за выполненные работы может быть определено в условиях контракта или в Дополнительном соглашении к контракту, что не является нарушением положений 44-ФЗ при сохранении неизменным объема работ и цены контракта.

В Справке КС-3:

- в итоговой строке прописывается сумма контракта;

- строка с суммой НДС: прочерк;

- строка «Всего с учетом НДС»: прочерк

Примечание: если стороны, по тем или иным причинам, считают невозможным использование при расчетах за выполненные работы указанных коэффициентов, или намерены сохранить структуру сметной стоимости, в которой НДС выделен отдельной строкой, то в Актах выполненных работ по форме КС-2 следует определить общую стоимость выполненных работ с начислением НДС «НДС 20% учтенный сметой» и формулировкой итоговой строки «Итого по акту с учетом цены контракта», а в Справке по форме КС-3 указывать только итоговую стоимость к оплате без выделения НДС.

Дата обновления: 14.08.2019

Автор статьи: Наталья Иванова

Обратите внимание, что администрация сайта не всегда разделяет мнения авторов, и не несет ответственности за достоверность их информации.

Полезная информация? Поделись: Бесплатная On-line консультация

Запросы коммерческих предложений | РТРС

Выполнение землеустроительных работ (Удмуртская Республика)

Филиал РТРС «Удмуртский РРТПЦ» планирует заключить договор на оказание услуг по выполнению землеустроительных работ с подготовкой карт (планов) и постановкой на кадастровый учет охранных зон для объектов электросетевого хозяйства. Перечень объектов прилагается.

Просим всех заинтересованных лиц направить свои коммерческие предложения, заверенные подписью и печатью в срок по 14.05.2021 на электронный адрес: [email protected]

Совместно с коммерческим предложением потенциальные поставщики должны предоставить свидетельство постановки на учет в налоговом органе (ИНН), основной государственный регистрационный номер организации (ОГРН).

Информационное сопровождение системы «КонсультантПлюс» (Волгоградская область)

Филиал РТРС «Волгоградский ОРТПЦ» планирует заключить договор на оказание информационных услуг с использованием экземпляров Системы КонсультантПлюс, в т. ч. услуги по адаптации и сопровождению экземпляров Системы КонсультантПлюс. Срок оказания услуг — 12 месяцев, с 01.06.2021 по 31.05.2022 г. Цена договора будет определена по итогам рассмотрения поступивших коммерческих предложений.

Всех заинтересованных в заключении договора лиц просим направлять коммерческие предложения в соответствии с прилагаемым техническим заданием, заверенные подписью и печатью, в срок до 14.05.2021г. на электронную почту: [email protected]. Проведение этой процедуры сбора информации не влечет за собой возникновение каких-либо обязательств для заказчика.

К рассмотрению принимаются коммерческие предложения, содержащие цену оказания услуги, дополнительные затраты или надбавки к цене (при наличии), срок действия объявленной цены на услуги (предполагаемые сроки пересмотра цен), возможность предоставление пакета документов для заключения договора на оказание услуги (уставные документы, свидетельства о регистрации и постановки на учет, доверенность и т.

Разработка проектной, рабочей и сметной документации (Удмуртская Республика, Вараксино)

Филиал РТРС «Удмуртский РРТПЦ» планирует заключить договор на оказание услуг по разработке проектной, рабочей и сметной документации «Реконструкция системы отопления административной части и вентиляционного зала технического здания цеха Вараксино (3-й этап)», в соответствии с прилагаемым Техническим заданием.

Техническое задание: https://disk.yandex.ru/d/WptzVRCun4c4jw?w=1

Просим всех заинтересованных лиц направить свои коммерческие предложения, заверенные подписью и печатью в срок по 07.05.2021 на электронный адрес: [email protected].

Совместно с коммерческим предложением потенциальные поставщики должны предоставить свидетельство постановки на учет в налоговом органе (ИНН), основной государственный регистрационный номер организации (ОГРН).

Разработка проектов размещения и расчетов СЗЗ и ЗОЗ ПРТО, получение Р1 и Р2 объектов: РТС Сергино, РТС Соколовка, РТС Сарапул-Гончарова, РТС Игра, РТС Воткинск (Удмуртская Республика)

Филиал РТРС «Удмуртский РРТПЦ» планирует заключить договор на оказание услуг по разработке проектов размещения и расчетов СЗЗ и ЗОЗ ПРТО, получению Р1 и Р2 объектов: РТС Сергино, РТС Соколовка, РТС Сарапул-Гончарова, РТС Игра, РТС Воткинск. Формы 1А прилагаются.

Просим всех заинтересованных лиц направить свои коммерческие предложения, заверенные подписью и печатью в срок по 30.04.2021 на электронный адрес: [email protected]

Совместно с коммерческим предложением потенциальные поставщики должны предоставить свидетельство постановки на учет в налоговом органе (ИНН), основной государственный регистрационный номер организации (ОГРН).Проведение расчета несущей способности антенно-мачтовых сооружений объектов: РТС Сергино, РТС Соколовка, РТС Сарапул-Гончарова, РТС Игра (Удмуртская Республика)

Филиал РТРС «Удмуртский РРТПЦ» планирует заключить договор на оказание услуг по проведению расчета несущей способности антенно-мачтовых сооружений объектов: РТС Сергино, РТС Соколовка, РТС Сарапул-Гончарова, РТС Игра. Формы 1А прилагаются.

Формы 1А прилагаются.

Просим всех заинтересованных лиц направить свои коммерческие предложения, заверенные подписью и печатью в срок по 30.04.2021 на электронный адрес: [email protected]

Совместно с коммерческим предложением потенциальные поставщики должны предоставить свидетельство постановки на учет в налоговом органе (ИНН), основной государственный регистрационный номер организации (ОГРН).

Разработка проектной и рабочей документации (Удмуртская Республика, Ижевск)

Филиал РТРС «Удмуртский РРТПЦ» планирует заключить договор на оказание услуг по разработке проектной и рабочей документации на реконструкцию здания кирпичного гаража с пристроем по адресу: Удмуртская Республика, г. Ижевск, ул. Песочная, 17, в соответствии с прилагаемым Техническим заданием.

Просим всех заинтересованных лиц направить свои коммерческие предложения, заверенные подписью и печатью в срок до 20. 04.2021 на электронный адрес: [email protected].

04.2021 на электронный адрес: [email protected].

Совместно с коммерческим предложением потенциальные поставщики должны предоставить свидетельство постановки на учет в налоговом органе (ИНН), основной государственный регистрационный номер организации (ОГРН).

Разработка проектной и рабочей документации (Удмуртская Республика, Балезинский район)

Филиал РТРС «Удмуртский РРТПЦ» планирует заключить договор на оказание услуг по разработке проектной и рабочей документации на реконструкцию технического здания РТС Балезино по адресу: Удмуртская Республика, Балезинский район, д.Бурино, в соответствии с прилагаемым Техническим заданием.

Просим всех заинтересованных лиц направить свои коммерческие предложения, заверенные подписью и печатью в срок до 20.04.2021 на электронный адрес: [email protected].

Совместно с коммерческим предложением потенциальные поставщики должны предоставить свидетельство постановки на учет в налоговом органе (ИНН), основной государственный регистрационный номер организации (ОГРН).

Разработка проектной и рабочей документации (Удмуртская Республика, Балезинский район)

Филиал РТРС «Удмуртский РРТПЦ» планирует заключить договор на оказание услуг по разработке проектной и рабочей документации на реконструкцию здания котельной на РТС Балезино по адресу: Удмуртская Республика, Балезинский район, д.Бурино (демонтаж котельной, реконструкция гаража и дизельной), в соответствии с прилагаемым Техническим заданием.

Просим всех заинтересованных лиц направить свои коммерческие предложения, заверенные подписью и печатью в срок до 20.04.2021 на электронный адрес: [email protected].

Совместно с коммерческим предложением потенциальные поставщики должны предоставить свидетельство постановки на учет в налоговом органе (ИНН), основной государственный регистрационный номер организации (ОГРН).

Разработка проектной и рабочей документации (Удмуртская Республика, Вараксино)

Филиал РТРС «Удмуртский РРТПЦ» планирует заключить договор на оказание услуг по разработке проектной и рабочей документации на реконструкцию здания проходной в цехе Вараксино по адресу: Удмуртская Республика, Завьяловский район, с. Вараксино, в соответствии с прилагаемым Техническим заданием.

Вараксино, в соответствии с прилагаемым Техническим заданием.Просим всех заинтересованных лиц направить свои коммерческие предложения, заверенные подписью и печатью в срок до 20.04.2021 на электронный адрес: [email protected].

Совместно с коммерческим предложением потенциальные поставщики должны предоставить свидетельство постановки на учет в налоговом органе (ИНН), основной государственный регистрационный номер организации (ОГРН).

Промывка и гидравлические испытания тепловых сетей, оборудования и систем теплопотребления РТС Воткинск (Удмуртская Республика)

Филиал РТРС «Удмуртский РРТПЦ» планирует заключить договор на промывку и гидравлические испытания тепловых сетей, оборудования и систем теплопотребления РТС Воткинск, расположенной по адресу: Удмуртская Республика, г.Воткинск, ул.Краева, 29, в соответствии с прилагаемым Техническим заданием.

Просим всех заинтересованных лиц направить свои коммерческие предложения, заверенные подписью и печатью в срок по 20.04.2021 на электронный адрес: [email protected].

Совместно с коммерческим предложением потенциальные поставщики должны предоставить свидетельство постановки на учет в налоговом органе (ИНН), основной государственный регистрационный номер организации (ОГРН).

Образец запроса коммерческих предложений по 44 ФЗ 2020 и 2021

Что такое запрос коммерческих предложений в закупках

Коммерческое предложение в закупках — это ответ поставщика на просьбу заказчика предоставить ценовую информацию.

Запросы же бывают двух типов: общедоступные и персональные. В первом случае заказчик на своем сайте или в ЕИС размещает сообщение о том, что он заинтересован в будущей покупке и предлагает всем желающим присылать данные по стоимости. Во втором — обращение направляется непосредственно конкретным поставщикам, их должно быть не менее пяти, согласно методическим рекомендациям Минэкономразвития России (утв.

Закон не устанавливает требования к содержанию запроса. Но желательно оформить его на официальном бланке организации. В содержании следует максимально точно описать товар, работу или услугу, которые планируете закупать. Как правило, такое письмо содержит:

- Описание объекта закупки.

- Основные технических характеристики.

- Существенные условия исполнения контракта.

- Срок представления ценовой информации.

Информация о стоимости необходима заказчику, чтобы сформировать начальную максимальную цену контракта (НМЦК). Коммерческое предложение при этом должно полностью учитывать все условия закупки, для которой его запрашивают. Также оно должно иметь срок действия, в нем не просто должна быть отражена реальная стоимость товаров, работ, услуг без умышленного завышения или занижения, но и подробно указано, из чего она складывается (за единицу, с НДС или без, есть ли доставка и т.д.).

Образец запроса коммерческих предложений по 44 ФЗ

Скачать

Более простой вариант — оформить письмо, образец запроса на коммерческое предложение в такой форме представлен ниже.

Скачать

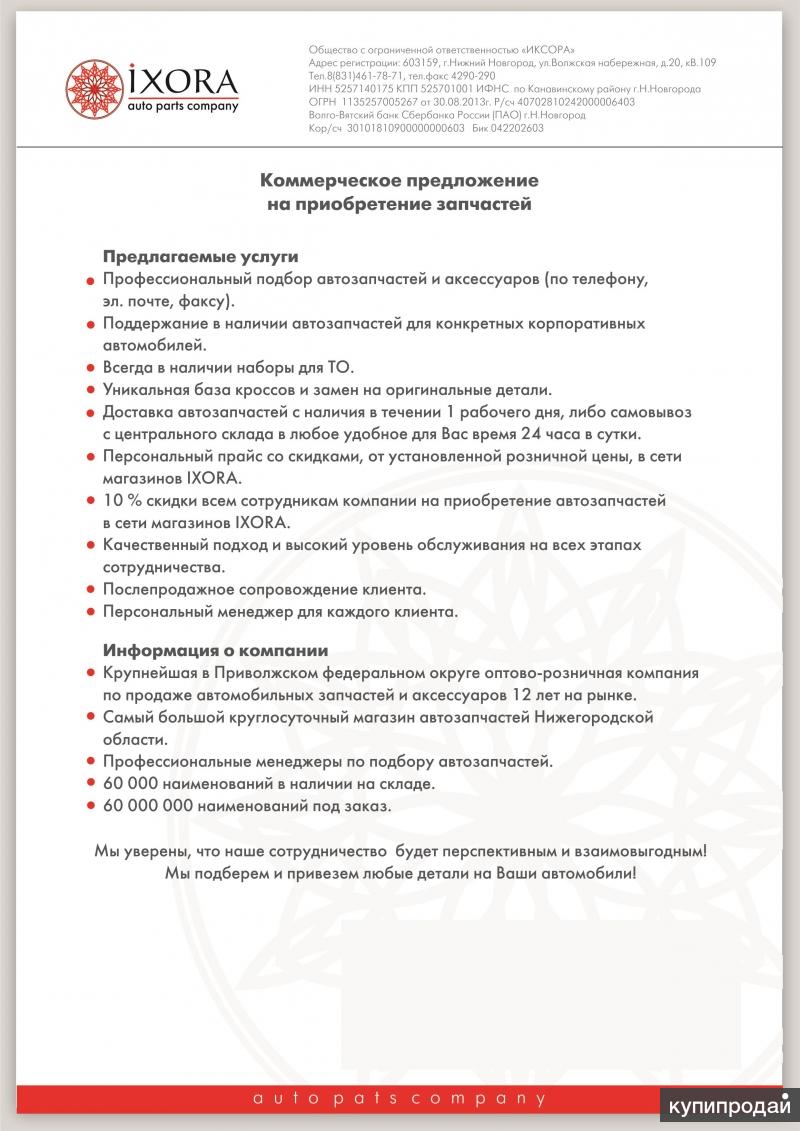

Ответ на обращение

Если поставщик заинтересован в дальнейшем участии в торгах, ему следует незамедлительно направить ответ на запрос коммерческого предложения, пример которого можно скачать ниже.

Скачать

Запрос коммерческих предложений по 223-ФЗ

Для определения НМЦК по 223-ФЗ можно воспользоваться одним или несколькими способами.

1. Поискать данные о стоимости на продукцию в реестре закупок, которые проводились в соответствии с 223-ФЗ и 44-ФЗ. Все нужные данные размещается в ЕИС, при этом для целей определения НМЦК можно использовать информацию о ценах того участника, с которым заключается договор.

2. Поискать данные о рыночных ценах в едином реестре договоров по 223-ФЗ и в едином реестре государственных и муниципальных контрактов, по 44-ФЗ.

3. Собрать и проанализировать общедоступную информацию о рыночных ценах. К ней относится в том числе:

- сведения о стоимости продукции из каталогов, рекламы, описаний товаров;

- сведения о котировках на российских и иностранных биржах;

- сведения о стоимости на продукцию на ЭТП;

- данные государственной статистической отчетности о ценах продукции.

4. Осуществить поиск в официальных источниках уполномоченных государственных и муниципальных органов.

5. Если применимо, можно поискать данные о рыночной стоимости объектов оценки, определенной в соответствии с законодательством, которое регулирует оценочную деятельность в РФ.

6. При возможности можно использовать данные информационно-ценовых агентств.

7. Наконец, можно запросить информацию о рыночных ценах на продукцию минимум у трех поставщиков, которые специализируются на поставке нужной продукции. Их контакты всегда есть в открытом доступе. Чтобы их получить, можно воспользоваться любой поисковой системой.

Запрос коммерческого предложения, образец по 223 ФЗ

Скачать

Коммерческие предложение при позаказном производстве

21 Апреля 2020Коммерческие предложение при позаказном производстве

Коммерческие предложение при позаказном производстве

Мы не одиноки. Нас много. Вас тоже. Несколько, может быть, десятков, может быть, единиц. И об этом мы радостно узнаем, когда заказчики предлагают нам представить КП (Коммерческое предложение). Мы то думали, что производим что-то уникальное и оригинальное. Нет. Оказывается, есть и другие. И теперь наша задача дать предложение из которого станет ясно, что, несмотря ни на что мы все-таки лучшие. Удача, если мы предлагаем, то что лежит на складе. Не сложно посчитать во что оно обошлось, пообещать скидки и высочайшее качество. Аналогично если у вас поточное или массовое производство и цена продукции заранее посчитана и определена. Остается только ждать чье КП выберет заказчик.

Нас много. Вас тоже. Несколько, может быть, десятков, может быть, единиц. И об этом мы радостно узнаем, когда заказчики предлагают нам представить КП (Коммерческое предложение). Мы то думали, что производим что-то уникальное и оригинальное. Нет. Оказывается, есть и другие. И теперь наша задача дать предложение из которого станет ясно, что, несмотря ни на что мы все-таки лучшие. Удача, если мы предлагаем, то что лежит на складе. Не сложно посчитать во что оно обошлось, пообещать скидки и высочайшее качество. Аналогично если у вас поточное или массовое производство и цена продукции заранее посчитана и определена. Остается только ждать чье КП выберет заказчик.

Куда сложнее, если вы производите что-то уникальное, а еще и по чертежам заказчика, и в установленные сроки. В этом случае, а для производственного предприятия этот случай достаточно типичный, сначала необходимо просчитать себестоимость выпуска и определить условия реализации.

Сформировать документ «Коммерческое предложение клиенту» с использованием «1с:ERP Управление предприятием 2» довольно легко. Цены, условия оплаты и условия поставки коммерческого предложения регламентированы типовым или индивидуальным соглашением, в рамках которого фиксируется коммерческое предложение. Управление коммерческим предложением осуществляется при помощи соответствующих статусов документа. Если потенциального клиента не устроил предоставленный вариант, то можно сформировать новое, откорректированное коммерческое предложение.

Цены, условия оплаты и условия поставки коммерческого предложения регламентированы типовым или индивидуальным соглашением, в рамках которого фиксируется коммерческое предложение. Управление коммерческим предложением осуществляется при помощи соответствующих статусов документа. Если потенциального клиента не устроил предоставленный вариант, то можно сформировать новое, откорректированное коммерческое предложение.

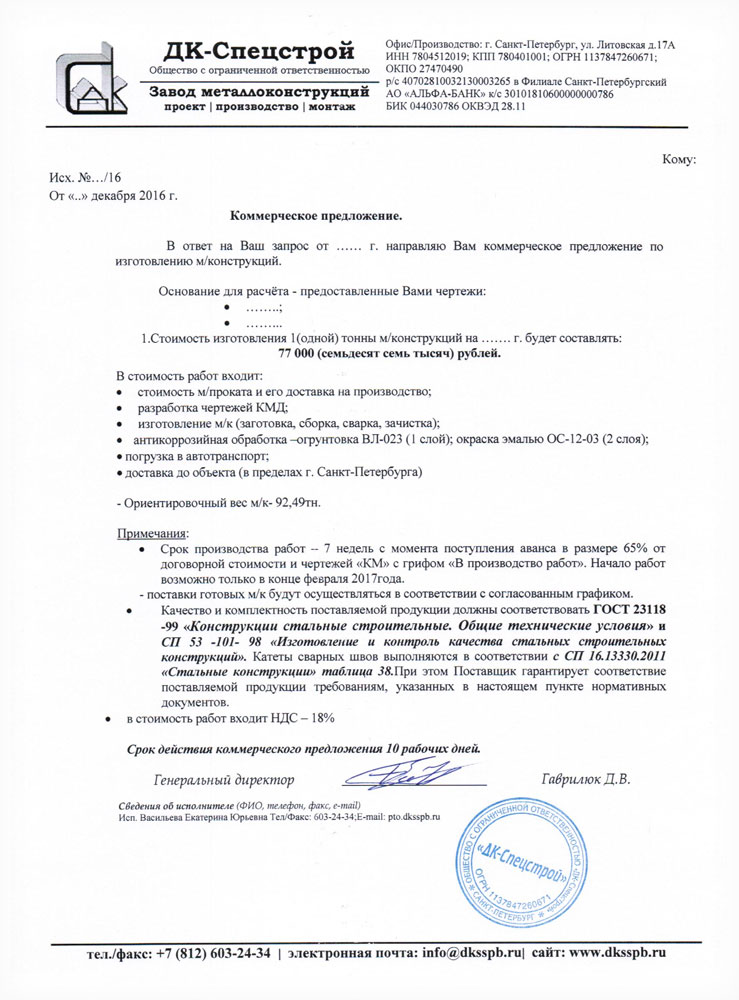

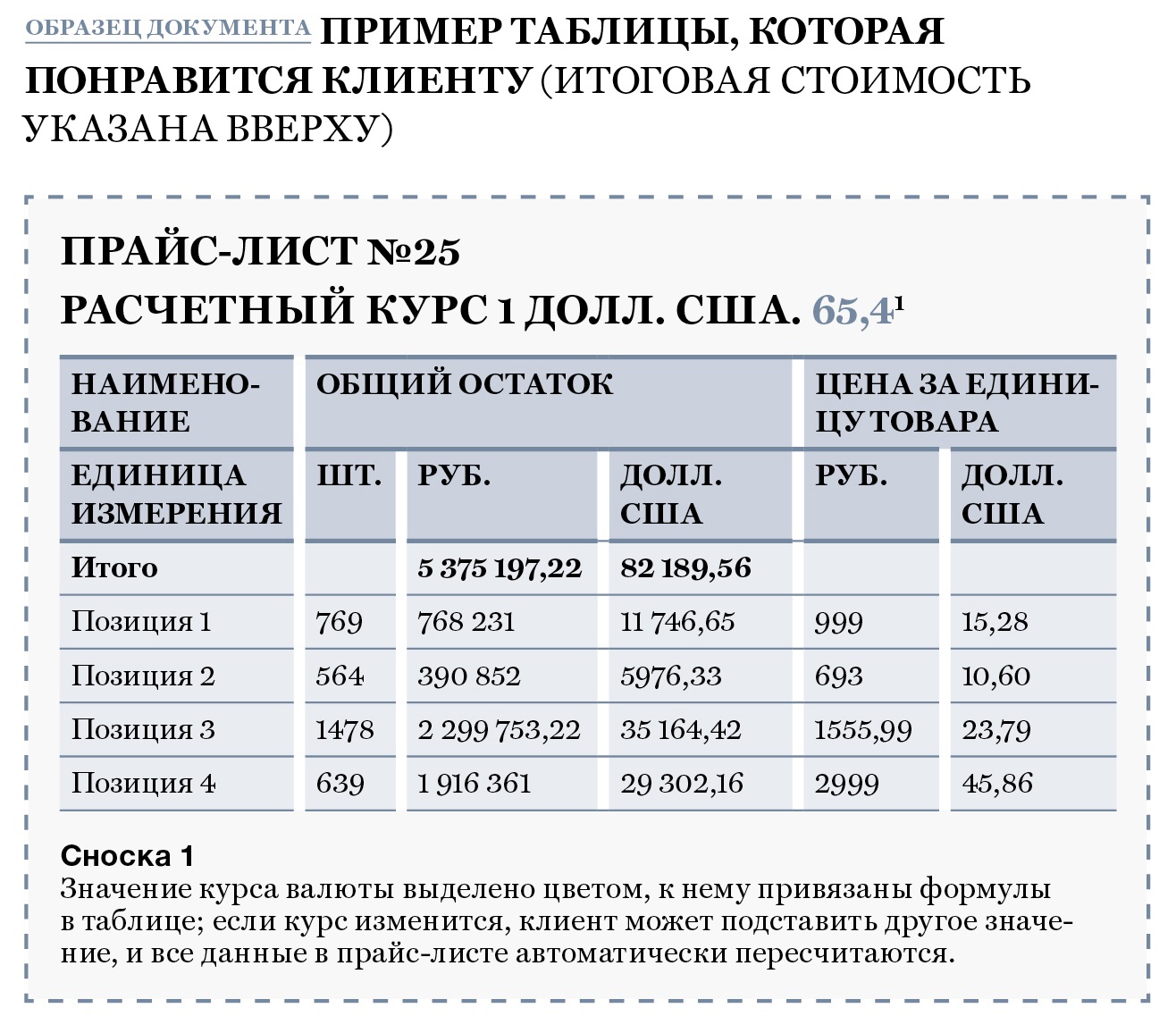

Рисунок 1 Исходный документ

Как видим практически все решено, но это, повторюсь, для стабильных, типовых условий продажи. Если же у Вас позаказное производство, возникают некоторые вопросы к составу и форме документа.

В КП отсутствует срок его действия, а это может привести к тому, что при принятии клиентом предложения, обстановка на производстве – загрузка оборудования, наличие материалов, может уже не соответствовать той, при которой формировалось КП. Резервирование материалов на складах под выставленные КП на длительный срок также не эффективно. Отсутствует контроль за выставленными КП в автоматическом режиме. Не сразу видно в каких ценах представлено КП – с НДС, без НДС и т.п. Нет места в КП где можно разместить комментарии, указанные при расчете Плановой калькуляции: требования и особенности технологии выполнения заказа.

Отсутствует контроль за выставленными КП в автоматическом режиме. Не сразу видно в каких ценах представлено КП – с НДС, без НДС и т.п. Нет места в КП где можно разместить комментарии, указанные при расчете Плановой калькуляции: требования и особенности технологии выполнения заказа.

Не сохраняется связь с Плановой калькуляцией и Ресурсной спецификацией, на основе которых сформировано КП, отсюда, при принятии КП клиентом, начинается неразбериха с формированием заказа на производство.

Все перечисленное выше привело нас к необходимости провести комплексную доработку ряда производственных документов: Ресурсной спецификации, Плановой калькуляции, Заказа на производство и, собственно, Коммерческого предложения клиенту и Заказа клиента.

Рисунок 2 Доработанный документ

Появилась возможность на основании Плановой калькуляции формировать Коммерческое предложение клиенту. Расчет цены на продукцию в КП осуществляется непосредственно в момент проведения документа. Все примечания/комментарии, зафиксированные в Плановой калькуляции, копируются в документ КП.

Все примечания/комментарии, зафиксированные в Плановой калькуляции, копируются в документ КП.

При проведении каждого документа из цепочки: Плановая калькуляция, Коммерческое предложение клиенту, Заказ клиента, Заказ на производство, осуществляется контроль на срок действия Ресурсной спецификации.

В результате пользователи получили удобный инструмент взаимодействия с клиентами.

Что нужно знать о НДС в ЕС, если у вас есть клиенты в Европе

Если вы работаете в любой точке мира, а у вас есть клиенты в Европейском Союзе, слушайте!

Пора серьезно задуматься об НДС. Для тех, кто не знает, это налог на добавленную стоимость , налог, который вы должны применять почти к каждой сделке, совершаемой в ЕС. И налог, который вы должны возвращать в ЕС каждый квартал.

На протяжении десятилетий многие компании, продающие товары и услуги в ЕС, думали, что пока они платят налоги в своей стране, они не хуже золота.Но это уже не так.

Как поставщик цифровых продуктов клиентам из ЕС, вы несете ответственность за взимание, сбор, отчетность и отправку этого европейского налога правительствам отдельных стран. Да, это означает, что все 28 стран-членов ЕС и их различные ставки НДС.

Но не бойтесь! Мы упростили для вас НДС. Мы собрали всю важную информацию, ответили на все вопросы, которые, как нам кажется, крутятся у вас в голове, и собрали все о НДС для предприятий, не входящих в ЕС.

Приступим.

Что такое НДС?

Сначала мы можем ответить на самый очевидный вопрос. НДС расшифровывается как «налог на добавленную стоимость». Это потребительский налог, который применяется ко всем товарам и услугам, как физическим, так и цифровым. Это означает, что каждый раз, когда клиент покупает товар или услугу в ЕС, он платит НДС на месте.

Продавец (ваша компания) взимает НДС с покупателя и частично или полностью выплачивает его государству. Таким образом, вы можете рассматривать себя как своего рода налогового посредника.Это не ваших денег для уплаты НДС, вы просто собираете и отправляете деньги клиента правительству.

Таким образом, вы можете рассматривать себя как своего рода налогового посредника.Это не ваших денег для уплаты НДС, вы просто собираете и отправляете деньги клиента правительству.

Вот почему так важно знать, когда взимать НДС с клиентов из ЕС. Потому что, если вы не взимаете с клиента НДС, то на самом деле будут вашими деньгами для оплаты. Правительство по-прежнему будет ожидать от вас налогов, независимо от того, добавляли вы НДС или нет.

Сколько НДС нужно добавить? Это зависит от того, где находится ваш клиент.Ставки варьируются в разных странах-членах ЕС и составляют от 17 до 27%. В нашем общем руководстве по НДС вы можете найти актуальный список цифровых налоговых ставок ЕС. (И мы объясним это позже!)

Почему предприятия, не входящие в ЕС, несут ответственность за уплату НДС в ЕС?

Потому что европейские правительства хотят гарантировать получение налогов на все товары и услуги, потребляемые их гражданами, даже на товары и услуги, поступающие из других частей мира. Физические продукты облагаются налогом на таможне. Очевидно, что цифровые продукты не пересекают никаких границ для прохождения таможни, поэтому к цифровым продуктам добавляется НДС.

Физические продукты облагаются налогом на таможне. Очевидно, что цифровые продукты не пересекают никаких границ для прохождения таможни, поэтому к цифровым продуктам добавляется НДС.

Если бы иностранные компании не были обязаны взимать НДС, представьте себе, какой недостаток будет у компаний из ЕС. Их продукция будет стоить дороже. Их местные клиенты будут искать что-то более дешевое за пределами страны, и бизнес в ЕС пострадает. Затем, когда предприятия ЕС страдают и продают меньше, их правительства собирают меньше налогов.

Таким образом, требование к предприятиям, не входящим в ЕС, взимать НДС, уравновешивает правила игры для местных поставщиков и увеличивает налоговые поступления правительств ЕС.Все дело в экономике, детка.

Если вы действительно занимаетесь юридическими вопросами, вы можете ознакомиться с исходной директивой ЕС по НДС для цифровых услуг от 2003 года .

Как компании, не входящие в ЕС, должны обращаться с НДС в ЕС?

Верный путь!

О, разве этот ответ бесполезен? Тогда вот пять простых шагов, чтобы правильно ориентироваться в лабиринте НДС:

- Зарегистрируйте свою компанию для уплаты НДС в ЕС.

- Проверьте своих клиентов: кто они? Где они?

- Списать НДС, если необходимо.

- Предоставьте подробные счета-фактуры (и ведите их учет!)

- Подавайте ежеквартальные декларации по НДС.

Мы вам все разберем.

Полное руководство по НДС в ЕС для цифровых налогов

Сэкономьте время и избавьтесь от путаницы и разочарования, связанных с соблюдением требований ЕС по НДС, с помощью этого бесплатного руководства

Шаг 1. Как предприятие, не входящее в ЕС, регистрируется для уплаты НДС в ЕС?

Вы можете зарегистрироваться в качестве плательщика НДС в любом государстве-члене ЕС по вашему выбору.Это дает вам выбор из 28 стран! Если вам нужна англоязычная база, очевидный вариант — Ирландия.

После того, как вы выбрали место для проведения налоговых операций в ЕС, вы регистрируетесь в мини-центре единого окна НДС (MOSS) в этом местном налоговом органе. Вы можете сделать это онлайн. Найдите вариант «схемы вне Союза», поскольку этот процесс предназначен для предприятий, не входящих в ЕС.

Подожди… Mini One-Stop что? Да, забавное название, но оно серьезно экономит время и силы! Позвольте нам объяснить:

A MOSS позволяет консолидировать весь ваш НДС в ЕС в одной налоговой декларации, даже если ваши клиенты проживают в нескольких разных странах.

Допустим, вы решили зарегистрироваться в Ирландии. Вы подаете заявку на получение НДС на сайте налоговой и таможенной службы Ирландии. Вы продаете клиентам в Испании, Германии, Венгрии и Италии. Когда наступает налоговый сезон, вы подаете одну декларацию по НДС в MOSS в Ирландии. Затем ваш ирландский MOSS рассчитывает, сколько НДС следует вернуть в налоговые органы Испании, Германии, Венгрии и Италии, и распределяет все это для вас. Красиво, правда?

(О том, как на самом деле подавать эти декларации по НДС, вы узнаете больше на шаге 5.)

Чтобы узнать, какая страна будет вашим лучшим вариантом, ознакомьтесь со списком веб-сайтов НДС MOSS в нашем электронном руководстве по налогам ЕС.

Краткое описание того, как зарегистрироваться в качестве плательщика НДС в ЕС:

- Ищите «схему вне Союза»

Чтобы получить более подробные инструкции, прочтите о том, как получить номер НДС, если ваша компания не находится Европа.

Шаг 2. Что вам следует проверить о своих клиентах в ЕС?

Вам необходимо проверить две вещи о ваших клиентах из ЕС: кто они и где они находятся.Первый определяет, взимаете ли вы с них НДС, второй — сколько.

Определите , кто они такие :

Когда вы совершаете продажу в ЕС, запросите номер плательщика НДС покупателя. У предприятий он будет, у частных лиц — нет. К сожалению, некоторые покупатели могут попытаться представить, что они занимаются бизнесом, чтобы избежать уплаты налогов, поэтому они предоставят фальшивый VRN. По этой причине убедитесь, что каждый VRN действителен. Вы можете использовать этот простой инструмент проверки VIES от Европейской комиссии.

Определите , где это :

Помимо запроса номера плательщика НДС покупателя, вам также необходимо запросить подтверждение его местонахождения. Их местонахождение будет определять ставку НДС, которую вы добавляете к продаже, поскольку каждая страна-член ЕС имеет свою ставку. (Актуальный список ставок ЕС цифровых налогов в нашем руководстве.)

Затем, чтобы доказать правительству, что вы взимаете достаточную сумму НДС, вам также необходимо доказать, где находится ваш клиент. Итак, при совершении продажи запросите два из следующих доказательств:

— Платежный адрес

— Местоположение банка клиента

— Страна, выпустившая кредитную карту

— Местоположение IP-адреса устройства покупателя

— Страна SIM-карты (в случаях, когда покупка была сделана с мобильного устройства)

Наконец, задокументируйте это свидетельство о местонахождении и храните его в учете в течение 10 лет.Десятилетие — смехотворно долгий срок, но таков закон. Облачное программное обеспечение для бухгалтерского учета и налогообложения может упростить сбор и хранение этих доказательств; сбор данных происходит автоматически, и нет риска потерять записи.

Шаг 3. Когда предприятия, не входящие в ЕС, должны взимать НДС в ЕС?

Не всегда. Это зависит от того, где находится ваш клиент и есть ли у него действительный регистрационный номер плательщика НДС или VRN.

Если у них нет VRN, вы платите НДС.

Это означает, что ваш клиент является обычным конечным потребителем. Это средняя транзакция B2C. Вы должны взимать НДС с продажи, а затем следовать остальной части протокола, который мы объяснили выше.

Если у них есть действующий VRN, вы не начисляете НДС.

Это означает, что ваш клиент является партнером по бизнесу, и поэтому вы освобождены от уплаты НДС. Не беспокойтесь об этом (ура!). Транзакция покрывается механизмом обратной оплаты.

Механизм обратного заряда? Это также облегчает вашу жизнь как продавца, если вы продаете B2B. При использовании механизма обратной оплаты покупатель несет полную ответственность за подачу НДС по сделке. Поскольку европейским компаниям может быть возмещен любой НДС, который они тратят на продукты, помогающие вести бизнес, более эффективно, если они просто хранят деньги в первую очередь, а не платят их вам, а затем требуют обратно у правительства.

Если вы хотите узнать больше, ознакомьтесь с нашей публикацией на , как работает механизм обратной зарядки .

Шаг 4. Что такое правильный счет-фактура НДС? Каковы лучшие практики выставления счетов-фактур по НДС?

Счет-фактура НДС содержит немного больше информации, чем обычный счет-фактура. Каждый счет должен содержать:

- Название и адрес вашей компании

- Номер плательщика НДС вашей компании

- Порядковый номер счета

- Имя и адрес покупателя

- Номер плательщика НДС покупателя. Если вы используете механизм обратного начисления, вы также должны добавить текст «НДС, начисленный в ЕС»

- НДС (сумма и ставка), применяемый к каждой позиции

- Окончательная сумма после добавления НДС

Хотя это много конкретной информации, вы все равно можете организовать все так, чтобы ее было легко читать.Вот пример того, как структурировать счет-фактуру НДС:

Храните каждый счет-фактуру в учете в течение пяти лет. Почему? Потому что налоговые органы ЕС хотят, чтобы они были под рукой, если какое-либо официальное учреждение запросит НДС. Если вы когда-нибудь получите запрос, вам нужно будет сделать эти записи доступными в электронном виде в течение 30 дней. Поэтому лучше всего хранить цифровые файлы в облачной системе хранения или просто в вашем бухгалтерском / налоговом программном обеспечении, если вы его используете.

Узнайте больше о четырех квитанциях , которые необходимо знать для ведения бизнеса .

Шаг 5. Каковы условия подачи декларации по НДС в ЕС?

Вы подаете в MOSS одну декларацию по НДС ЕС в конце каждого квартала. Вы уловите идею каждые три месяца, четыре раза в год. С последнего дня каждого квартала у вас есть 20 дней на то, чтобы подать заявление и произвести оплату. Таким образом, крайние сроки следующие:

— 20 апреля , для первого квартала, заканчивающегося 31 марта

— 20 июля , для второго квартала, заканчивающегося 30 июня

— 20 октября , для третьего квартала, заканчивающегося 30 сентября

— 20 января , за четвертый квартал, заканчивающийся 31 декабря

Вы подаете декларацию онлайн.Вам потребуются записи о счетах-фактурах НДС для завершения подачи.

Следует иметь в виду: если вы производили какие-либо продажи в другой валюте (т. Е. В датской кроне, но ваш MOSS использует евро), вам нужно будет конвертировать эти суммы в официальную валюту вашего MOSS. Используйте официальные курсы обмена Европейского центрального банка.

На основе введенной вами информации веб-сайт MOSS автоматически рассчитает размер вашей задолженности по НДС. Затем вы получите инструкции о том, как совершить платеж.

Чтобы получить более подробные сведения и конкретные инструкции, прочтите наше руководство о , как подать ирландскую декларацию по НДС MOSS в качестве компании за пределами ЕС .

А чтобы узнать о некоторых простых и умных приемах бухгалтерского учета, узнайте, как увеличить налоговые декларации своей компании.

Полное руководство по НДС в ЕС для цифровых налогов

Сэкономьте время и избавьтесь от путаницы и разочарования, связанных с соблюдением требований ЕС по НДС, с помощью этого бесплатного руководства

Имеют ли компании, не входящие в ЕС, право на возмещение НДС в ЕС?

Конечно.Если вы переплатите НДС по схеме НДС MOSS, вы получите деньги обратно. Но это не будет от твоего МОХА; Возврат будет осуществляться непосредственно от различных налоговых органов, в которых находятся ваши клиенты. Таким образом, вы получите частичное возмещение из Испании, Германии, Венгрии или Италии. Это также означает, что возврат будет произведен в местной валюте.

Замечательно то, что возмещение осуществляется напрямую на ваш банковский счет, вне зависимости от того, какую банковскую информацию вы указали при регистрации в MOSS.Так что просто убедитесь, что эти данные актуальны!

Может ли компания, не входящая в ЕС, просто игнорировать НДС в ЕС?

Юридически, нет. Если вы решите не соблюдать закон ЕС о НДС, вы рискуете попасться в налоговую инспекцию. С этим приходится платить за долгие годы неуплаты налогов плюс штрафы за несоблюдение правил. Такой удар потенциально может разрушить малый бизнес. Более того, если выяснится, что вы умышленно нарушили закон, вы можете попасть в суд. Никто не хочет, чтобы его признали виновным в мошенничестве, верно?

И последнее, но не менее важное: вы можете взглянуть на это с точки зрения этики: если вы пользуетесь привилегией продавать клиентам в их стране, не должны ли вы также уважать соблюдение их законов? Это как раз то, что нужно сделать.

Как говорится, душевное спокойствие бесценно.

Звучит сложно. Что может помочь предприятиям из стран, не входящих в ЕС, обращаться с НДС?

Хорошо, может, все оказалось не так просто, как мы надеялись. Лучший способ прояснить и упростить это сумасшествие с НДС — это использовать облачный инструмент бухгалтерского учета, который автоматизирует весь процесс — от начисления правильного НДС до сбора платежа и выставления правильного счета. Все ваши записи надежно хранятся в сети для вас, даже если ваш компьютер выйдет из строя.

Quaderno берет на себя все это налоговое соблюдение за вас, так что вы можете тратить свое время на доминирование на европейском рынке — на улучшение вашего продукта, знакомство с клиентами, заботу о ваших сотрудниках или что-то еще, что имеет большее значение, чем беспокойство по поводу налоговых формальностей.

Фактически, Quaderno может выполнять все следующие действия:

- Рассчитать правильную сумму налога для каждого покупателя прямо на странице оформления заказа.

- Автоматически проверяйте номера НДС, которые вы получаете от клиентов.

- Собирайте и храните свидетельства о местонахождении покупателя, которые вам нужно получать при каждой продаже.

- Создавайте и отправляйте счета на разных языках и в разных валютах.

- Отправляйте счета-фактуры автоматически.

- Убедитесь, что вы никогда не переплачиваете по декларации по НДС.

- Уведомлять вас об изменении налоговой политики или налоговых ставок, чтобы вы всегда были в курсе.

И только таким образом Quaderno может помочь с НДС в ЕС.Когда дело доходит до других налогов с продаж по всему миру, или вашего собственного подоходного налога, или просто повседневных счетов и бухгалтерского учета — Quaderno преодолевает все трудности и представляет ваши бизнес-данные в доступной для понимания форме. Подпишитесь на бесплатную пробную версию и посмотрите, как Quaderno может избавиться от бюрократии за вас.

* В Quaderno мы любим предоставлять полезную информацию и передовой опыт в отношении налогов, но мы не являемся сертифицированными налоговыми консультантами. Для получения дополнительной помощи или если у вас возникнут сомнения, обратитесь к профессиональному налоговому консультанту или бухгалтеру.

Буду ли я платить налог при покупке рекламы в Facebook?

Facebook не может давать налоговые консультации. Если у вас есть вопрос о налогах, мы рекомендуем вам обратиться к вашим налоговым консультантам или в местные налоговые органы. Чтобы просмотреть соответствующую налоговую информацию в вашей стране, выберите свою страну ниже:

Независимо от того, покупаете ли вы рекламу Facebook в деловых или личных целях; если субъектом «Продано» при получении вашей рекламы в Facebook является Facebook Ireland LTD, а адрес «Продано», который у нас есть для вас, находится в Ирландии, мы добавляем НДС по применимой местной налоговой ставке к стоимости вашей рекламы в Facebook покупка.

Узнайте, как найти сумму НДС в отчетах по счетам.

Эта информация относится к рекламодателям, юридический адрес которых находится в Бельгии, Дании, Франции, Германии, Нидерландах, Норвегии. , Испания, Швеция, Польша и Великобритания.

Если субъект «Продано» в квитанции о вашей покупке рекламы в Facebook совершается через наш офис в вашей стране (например, ваша бизнес-страна находится в Бельгии, и вам выдаются квитанции нашим местным подразделением Facebook, Facebook Belgium Sprl ), адрес «Продано», который у нас есть для вас, находится в ЕС или Великобритании, но за пределами Ирландии, и вы покупаете рекламу Facebook в коммерческих целях, мы добавляем НДС к стоимости вашей покупки рекламы в Facebook.

Однако, если вы зарегистрированы как плательщик НДС, вы, вероятно, сможете вернуть его в налоговых органах. Facebook не может давать советы по налогам. Если у вас есть вопрос о налогах, мы рекомендуем вам обратиться к вашим налоговым консультантам или в местные налоговые органы.

Если субъектом «Продано» при получении вашей рекламной покупки в Facebook является Facebook Ireland LTD, адрес «Продано», который у нас есть для вас, находится в ЕС или Великобритании, но за пределами Ирландии, и вы покупаете рекламу Facebook для коммерческих целей. , мы не добавляем НДС к стоимости вашей покупки рекламы в Facebook.

Однако вы должны самостоятельно рассчитать сумму НДС по действующей местной налоговой ставке. Facebook не может давать налоговые консультации. Если у вас есть вопрос о налогах, мы рекомендуем вам обратиться к вашим налоговым консультантам или в местные налоговые органы.

Если вы покупаете рекламу Facebook не в коммерческих целях, а в личных, некоммерческих целях , мы применяем НДС к стоимости вашей покупки рекламы в Facebook по действующей местной налоговой ставке.

Узнайте, как найти сумму НДС в квитанциях от рекламы в Facebook.

С 1 октября 2018 года, независимо от того, покупаете ли вы рекламу Facebook в деловых или личных целях; если субъектом «Продано» в квитанции о вашей рекламной покупке в Facebook является Facebook India, а адрес «Продано», который у нас есть для вас, находится в Индии, мы добавляем GST и TDS по применимой местной налоговой ставке к стоимости вашего Покупка рекламы в Facebook.

Примечание: Если вы используете ежемесячное выставление счетов для оплаты рекламы в Facebook, TDS не будет отображаться в вашем счете.Вы должны заплатить TDS правительству и предоставить Facebook сертификат TDS в качестве доказательства оплаты.

Дополнительные сведения см. В разделах «О налоге на товары и услуги в Индии (GST)» и «О возврате налогов, удерживаемых у источника» (TDS) для Индии.

Дополнительную информацию см. В разделе «О налоге на товары и услуги в Индии» (GST) для ежемесячного выставления счетов.

С 1 августа 2018 года, если субъект «Продано» в квитанции о вашей покупке рекламы в Facebook находится за пределами Австралии и адрес «Продан», который у нас есть поскольку вы находитесь в Австралии, вы не покупаете рекламу Facebook для коммерческих целей или ваша компания не зарегистрирована в GST, мы добавляем GST по соответствующей местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.Если вы зарегистрированы в GST и покупаете рекламу в коммерческих целях, предоставьте нам свой ABN, чтобы гарантировать, что GST не будет добавлен к вашей покупке рекламы Facebook.

Если субъект «Продано» в квитанции о вашей покупке рекламы в Facebook — это Facebook Австралия, а адрес «Продано», который у нас есть для вас, находится в Австралии, независимо от того, покупаете ли вы рекламу Facebook для деловых или личных целей , мы добавляем налог на товары и услуги по применимой местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Узнайте, как добавить свой ABN в свою рекламную учетную запись, и ознакомьтесь с информацией о налоге на товары и услуги в Австралии (GST).

С 1 января 2019 года, независимо от того, покупаете ли вы рекламу Facebook в деловых или личных целях; если адрес «Продано», который у нас есть для вас, находится в России, мы добавляем НДС по действующей местной ставке к стоимости вашей покупки рекламы в Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) в России».

С 1 марта 2019 года, независимо от того, покупаете ли вы рекламу Facebook в деловых или личных целях; Если адрес «Продано», который у нас есть для вас, находится в Квебеке, и вы не добавили регистрационный номер QST в свою рекламную учетную запись Facebook, мы добавляем QST по применимому местному тарифу к стоимости вашей рекламной покупки в Facebook.

Дополнительную информацию см. В разделе «О налоге с продаж в Квебеке» (QST).

С 1 декабря 2018 года, независимо от того, покупаете ли вы рекламу Facebook в деловых или личных целях; если адрес «Продано», который у нас есть для вас, находится в Колумбии, вы не добавили свой идентификационный номер налогоплательщика NIT в свою рекламную учетную запись Facebook и не указали, что подпадаете под общий режим НДС, мы добавляем НДС по применимому местному тарифу к стоимости вашей рекламной покупки в Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) Колумбии».

С 1 апреля 2019 года, независимо от того, покупаете ли вы рекламу Facebook в деловых или личных целях; Если адрес «Продано», который у нас есть для вас, находится в Турции, и вы не добавили свой действующий турецкий идентификационный номер НДС, мы добавляем НДС по соответствующей местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) в Турции».

С 1 мая 2019 года, независимо от того, покупаете ли вы рекламу Facebook в деловых или личных целях; если адрес «Продано», который у нас есть для вас, находится в Южной Африке, мы добавляем НДС по применимой местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) в Южной Африке».

Если в квитанции о вашей покупке в Facebook указано «Продано», а адрес «Продано», который у нас есть для вас, находится в Южная Корея; вы не покупаете рекламу Facebook для коммерческих целей или ваш бизнес не зарегистрирован в качестве плательщика НДС, мы добавляем НДС по применимой местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.Если вы зарегистрированы в качестве плательщика НДС и покупаете рекламу для коммерческих целей, добавьте свой регистрационный номер предприятия (BRN) в свою учетную запись Facebook, чтобы гарантировать, что НДС не добавлен к вашей покупке рекламы Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) в Южной Корее».

Если субъект «Продано» в квитанции о вашей рекламной покупке в Facebook — это Facebook Корея, а адрес «Продано», который у нас есть для вас, находится в Южной Корее, мы добавляем НДС по применимой местной ставке к стоимости вашего Покупка рекламы в Facebook.С вас взимается НДС независимо от статуса вашей компании. Однако, если вы зарегистрированы в качестве плательщика НДС и добавили действующий BRN в свою рекламную учетную запись Facebook, вы, вероятно, сможете вернуть НДС в местном налоговом органе. Facebook не может давать советы по налогам. Если у вас есть вопрос о налогах, мы рекомендуем вам обратиться к вашим налоговым консультантам или в местные налоговые органы.

Дополнительную информацию см. В разделе «О налоге на добавленную стоимость (НДС) в Южной Корее для ежемесячного выставления счетов от Facebook Korea».

Если в квитанции о вашей покупке рекламы в Facebook указано «Продано», а адрес «Продано», который у нас есть для вас, находится в В Новой Зеландии мы добавляем налог на товары и услуги по применимой местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.С вас взимается GST независимо от вашего статуса регистрации GST.

Если субъектом «Продано» в квитанции о вашей рекламной покупке в Facebook является Facebook Ireland LTD, мы не применяем GST к стоимости вашей рекламной покупки в Facebook. Однако от вас может потребоваться самостоятельная оценка ваших сборов GST (в режиме обратного взимания) по применимой местной налоговой ставке. Facebook не может давать советы по налогам. Если у вас есть вопрос о налогах, обратитесь к своему налоговому консультанту или в местные налоговые органы.С 1 января 2020 года, если адрес «Кому продан», который у нас есть для вас, находится в Сингапуре, и вы не добавили свой регистрационный номер GST в свою рекламную учетную запись , мы добавляем налог на товары и услуги по действующей местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Дополнительную информацию см. В разделе о сингапурском налоге на товары и услуги (GST).

С 1 января 2020 года, если адрес «Кому продан», который у нас есть для вас, находится в Малайзии, мы добавляем к стоимости налог на услуги по применимой местной ставке вашей рекламной покупки в Facebook.

Дополнительную информацию см. В разделе «О налоге на услуги в Малайзии».

С 1 сентября 2019 года, если адрес «Продано», который у нас есть для вас, находится в Королевстве Саудовская Аравия, и вы не добавили ваш идентификационный номер налогоплательщика в вашей рекламной учетной записи Facebook, мы добавляем НДС по действующей местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) Королевства Саудовская Аравия».

С 1 сентября 2019 года, если адрес «Продан кому», который у нас есть для вас, находится в Бахрейне, и вы не добавляли номер своей учетной записи НДС в свое объявление в Facebook мы добавляем НДС по действующей местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Дополнительную информацию см. В разделе «О налоге на добавленную стоимость (НДС) Бахрейна».

С 1 августа 2019 г., если адрес «Кому продан», который у нас есть для вас, находится в Объединенных Арабских Эмиратах, и вы не добавили свой TRN к вашей рекламной учетной записи Facebook, мы добавляем НДС по применимой местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) в Объединенных Арабских Эмиратах».

С 1 марта 2020 года, если адрес «Кому продан», который у нас есть для вас, находится в Беларуси, вы не добавляли свой белорусский идентификатор плательщика НДС в свое объявление на Facebook. учетной записи и не указали, что вы белорусское юридическое лицо, которое несет ответственность за самостоятельный учет и уплату НДС в соответствии со статьями 114 и 141 Налогового кодекса Беларуси, мы добавляем НДС по соответствующей местной налоговой ставке к стоимости вашей рекламы в Facebook. покупка.

Подробнее см. О налоге на добавленную стоимость (НДС) в Беларуси.

С 1 апреля 2020 года, если адрес «Кому продано», который у нас есть для вас, находится на Барбадосе, мы добавляем НДС по применимой местной налоговой ставке к стоимости ваша покупка рекламы в Facebook, независимо от того, покупаете ли вы рекламу в деловых или личных целях.

Дополнительную информацию см. В разделе «О налоге на добавленную стоимость (НДС) Барбадоса».

С 1 мая 2020 года, независимо от того, покупаете ли вы рекламу в деловых или личных целях; если адрес «Продано», который у нас есть для вас, находится на Гавайях, мы добавляем GET по применимой местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Дополнительную информацию см. В Общем акцизном налоге на Гавайях (GET).

С 1 июля 2019 года, если адрес для продажи, который у нас есть для вас, находится в Бангладеш, и вы не добавили свой бизнес-идентификационный номер (BIN) в вашей рекламной учетной записи, мы добавляем НДС по применимой местной налоговой ставке к стоимости вашей покупки рекламы в Facebook, независимо от того, покупаете ли вы рекламу в деловых или личных целях.

Дополнительную информацию см. В разделе «О налоге на добавленную стоимость (НДС) Бангладеш».

С 1 июля 2020 года, независимо от того, покупаете ли вы рекламу в деловых или личных целях; если адрес «Продано», который у нас есть для вас, находится в Чили, вы не добавили свой чилийский налоговый идентификационный номер (RUT) в свою рекламную учетную запись Facebook и не указали, что вы зарегистрированы по НДС в Чили, мы добавляем НДС по действующей местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Дополнительную информацию см. В разделе «О налоге на добавленную стоимость (НДС) в Чили».

С 1 сентября 2020 года, независимо от того, покупаете ли вы рекламу в деловых или личных целях; если адрес «Продано», который у нас есть для вас, находится в Индонезии, мы добавляем НДС по применимой местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) в Индонезии».

С 1 июля 2020 года, если адрес «Кому продан», который у нас есть для вас, находится в Узбекистане, вы не добавили свой идентификационный номер плательщика НДС в свое объявление в Facebook. учетной записи и не указали, что вы узбекское юридическое лицо, мы добавляем НДС по действующей местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.

Подробнее см. О налоге на добавленную стоимость (НДС) в Узбекистане.

С 1 октября 2020 года, независимо от того, покупаете ли вы рекламу в деловых или личных целях; если адрес «Продано», который у нас есть для вас, находится в Камеруне, мы добавляем НДС по применимой местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) Камеруна».

С 1 сентября 2020 года, независимо от того, покупаете ли вы рекламу в деловых или личных целях; если адрес «Продано», который у нас есть для вас, находится в Зимбабве, мы добавляем НДС по применимой местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.

См. Дополнительную информацию в разделе «О налоге на добавленную стоимость (НДС) Зимбабве».

По состоянию на 16 сентября 2020 года, независимо от того, покупаете ли вы рекламу в деловых или личных целях; если вы рекламодатель, расположенный в Эквадоре, финансовый посредник добавит НДС по применимой местной налоговой ставке к стоимости вашей покупки рекламы в Facebook.

Дополнительную информацию см. В разделе «О налоге на добавленную стоимость (НДС) Эквадора».

По состоянию на май 2018 года, независимо от того, покупаете ли вы рекламу в деловых или личных целях; если вы рекламодатель, расположенный в Аргентине и совершающий покупку в Facebook Ireland, финансовый посредник добавит НДС по применимой местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Дополнительные сведения см. В разделе «О налоге на добавленную стоимость (НДС) в Аргентине».

По состоянию на 1 октября 2020 года, независимо от того, покупаете ли вы рекламу в деловых или личных целях; если вы рекламодатель, расположенный в Коста-Рике и совершающий покупку в Facebook Ireland, финансовый посредник добавит НДС по применимой местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Дополнительную информацию см. В разделе «О налоге на добавленную стоимость (НДС) Коста-Рики».

С 1 октября 2020 года, если адрес «Продано», который у нас есть для вас, находится в Молдове, и вы не подтвердили, что размещаете рекламу в деловых целях , мы добавляем НДС по действующей местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Подробнее см. О налоге на добавленную стоимость (НДС) в Молдове.

С 1 ноября 2020 года, если адрес «Продано», который у нас есть для вас, находится на Багамах, мы добавляем НДС по применимой местной налоговой ставке к стоимость вашей покупки рекламы в Facebook, независимо от того, покупаете ли вы рекламу в деловых или личных целях.

Дополнительную информацию см. В разделе «О багамском налоге на добавленную стоимость (НДС)».

С 1 апреля 2021 года, если адрес «Кому продан», который у нас есть для вас, находится в Кении, и вы не подтвердили, что рекламируете свою рекламу в деловых целях , мы добавляем НДС по действующей местной налоговой ставке к стоимости вашей рекламной покупки в Facebook.

Для получения дополнительной информации см. О налоге на добавленную стоимость (НДС) в Кении.

Как платить 0% НДС по заказам Amazon в Европейском Союзе.(Механизм обратного взимания платы в ЕС)

Как платить 0% НДС по заказам Amazon в Европейском Союзе. (Механизм обратного заряда ЕС)

от Тим 13 комментариев

По юридическим причинам этот пост не является налоговой консультацией.

Одно из преимуществ Европейского Союза в интересах бизнеса — это возможность облагать международные транзакции налогом по ставке 0% в момент покупки, а затем правильно облагать налогом позже в процессе бухгалтерского учета.Это известно как механизм обратного взимания платы в ЕС.

Это важное бюрократическое право, которым вы должны воспользоваться, потому что запрос на возврат НДС в какой-либо конкретной стране ЕС может быть настоящей проблемой. Так что лучше вообще не платить НДС «не той» стране и продавать ваши товары по 0%.

Прежде всего вам понадобится учетная запись Amazon Business. Вы можете зарегистрироваться в любом из ближайших к вам регионов. Великобритания, Германия, Франция, Италия, Испания. (Amazon только что предоставил скидку 50% на ваш первый заказ, если вы зарегистрируетесь по этим ссылкам.См. Также эту статью, которую я написал, в которой объясняется продвижение.)

Обратите внимание, что при регистрации есть процесс проверки, который может занять день или два, но вы можете зарегистрироваться в качестве частного индивидуального предпринимателя или компании с ограниченной ответственностью. Вам не нужен номер плательщика НДС для регистрации , но для получения счетов-фактур с 0% НДС вы должны ввести и подтвердить его к моменту оформления заказа. Проверка происходит мгновенно, поскольку выполняется тот же алгоритм, что и на веб-сайте Европейской комиссии.

Счета-фактуры с НДС0% выставляются в соответствии с механизмом обратного взимания платы в ЕС, что означает, что вы можете совершать покупки в Интернете из любой страны ЕС и получать их вам. Затем вы добавляете НДС обратно в стране регистрации вашего бизнеса во время обычных процедур бухгалтерского учета, что в большинстве случаев приводит к вычету в вашем счете НДС.

Важное замечание:

- При продаже необходимо указать номер плательщика НДС

- Продажи должны осуществляться между предприятиями

- Страна, в которой выдается ваш номер плательщика НДС И , должна отличаться от страны доставки на веб-сайте Amazon, который вы используете.(НДС и страны доставки могут совпадать.)

Несмотря на то, что в моих примерах ниже используется Amazon Spain, тот же принцип применим к любому из сайтов Amazon EU.

Покупка в Amazon Испания с использованием эстонского номера плательщика НДС и доставка в Португалию

Это обычное использование для тех, кто хочет использовать эстонское э-резидентство, но то же самое относится к любому, кто ведет бизнес в ЕС. Поскольку вы покупаете в Испании и , ни , ни номер НДС , ни , адрес доставки — испанский, то ваша покупка выставляется с использованием 0% НДС, и вы применяете Механизм обратного платежа ЕС.

Amazon.es — без НДС и адреса доставки в Испании. «Impuestos» означает налоги

Покупка в Amazon Spain с использованием испанского номера плательщика НДС и доставка в Португалию

Несмотря на то, что ваш адрес доставки не является испанским, ваш номер плательщика НДС -. Таким образом, ваш заказ будет облагаться НДС в размере 21% в пользу испанских властей.

Amazon ES — номер плательщика НДС в Испании

Покупка в Amazon Spain с использованием эстонского номера плательщика НДС и доставка в Испанию

Как и выше, поскольку хотя бы один компонент вашего НДС или адреса доставки является испанским, вам будет выставлен счет по местной ставке НДС, а не 0%.

Да! Проблема, с которой вы можете столкнуться, если вы пользуетесь своим правом зарегистрировать свою компанию в другой стране ЕС, но работаете в другой, заключается в том, что один из ваших номеров НДС или адреса доставки, вероятно, вызовет «неправильную» ставку НДС.

Следовательно, вам следует использовать веб-сайт Amazon в другой стране для совершения покупки. Вам нужно будет взвесить любые расходы на доставку с любой другой возможной экономией.

Это право всех граждан и предприятий ЕС покупать что-либо в любой другой части Союза.Для облегчения этого существуют установленные процессы и меры защиты, и следует рассматривать механизм обратного взимания сборов, исключающий бюрократические меры, что вполне соответствует духу того, как Европейский Союз стремится к функционированию.

СвязанныеНДС при урегулировании споров и расторжении контрактов

Примечание редактора: в январе 2021 года HMRC объявила, что изменение практики 2 сентября 2020 года не будет реализовано до даты в будущем и что HMRC выпустит пересмотренное руководство в надлежащее время.До тех пор налогоплательщики могут выбрать либо первоначальную практику HMRC, либо изменение практики 2 сентября.

При решении вопроса об НДС для платежа необходимо исходить из основных принципов и всегда спрашивать:

Где место поставки? Если это не Великобритания, НДС в Великобритании не применяется. Здесь применяются обычные правила, поэтому, если, например, немецкий производитель автомобильных запчастей выплачивает компенсационную сумму британской автомобильной марке за дефектные детали в автомобилях, проданных в США, местом поставки (если есть) является Германия, и это Действующий закон об НДС Германии (не Великобритании и США)

Осуществляется ли поставка в процессе ведения бизнеса? Для корпораций, участвующих в коммерческом споре, ответ обычно положительный.Но если, например, в этом участвует благотворительная организация или частные лица, или если дело касается лично сторон, ответ может быть другим.

В данном руководстве предполагается, что оба контрагента являются коммерческими структурами и что поставка осуществляется в ходе коммерческой деятельности, а место поставки находится в Великобритании.

НДС: почему это важно

Стандартная ставка НДС в Великобритании в настоящее время составляет 20%. Установление того, причитаются ли дополнительные 20% к оплате, может повлиять на жизнеспособность коммерческого решения, лежащего в основе суммы этого платежа для плательщика.

Это особенно характерно для предприятий в секторах, освобожденных от НДС, таких как финансовые услуги, где возмещение НДС ограничено или отсутствует. Точно так же получатель платежа захочет убедиться, что он получает эти дополнительные 20%, если он должен учитывать НДС перед HMRC в отношении платежа.

Должность HMRC до 2 сентября 2020 года

Предыдущее руководство HM Revenue & Customs (HMRC), которое теперь отозвано, гласило, что, когда клиентам было предъявлено обвинение за отказ от соглашений на получение товаров или услуг, эти сборы, как правило, не относились к поставке и выходили за рамки НДС.Компенсация за нарушение контракта рассматривалась как компенсация упущенной выгоды, а не как возмещение за поставку (и, следовательно, не облагалась НДС).

Аналогичным образом, убытки, рассчитанные в соответствии с положениями контракта, такие как заранее оцененные убытки, обычно встречающиеся в контрактах на строительство, были признаны не облагаемой НДС компенсацией потери заработка.

На этом основании платежи, произведенные на основании оговорки о форс-мажоре, например, во время пандемии Covid-19, не могли бы рассматриваться как подлежащие обложению НДС на том основании, что не было новых прав на прекращение действия, по которым можно было бы взимать НДС.

Однако, если расторжение договора не было произведено в соответствии с условиями первоначального контракта, то в отдельном соглашении о расторжении, заключенном во время расторжения, указано, что платеж был произведен в обмен на облагаемое НДС «право на расторжение».

Основными исключениями, относящимися ко многим коммерческим сценариям, были:

- иск, связанный с удержанием платежа за товары или услуги, облагаемые НДС; или

- платеж был произведен за будущую поставку товаров или услуг, облагаемых НДС.

Должность HMRC со 2 сентября 2020 года

2 сентября HMRC объявила в Revenue & Customs Brief 12/2020, что теперь она интерпретирует два дела ЕС, чтобы установить новое общее правило, согласно которому НДС в Великобритании подлежит уплате при досрочном расторжении контракта и штрафах за расторжение, а HMRC распространяет это на компенсационные выплаты. Случаи ЕС — это MEO (C ‑ 295/17) и Vodafone Portugal (C ‑ 43/19).

Новое руководствоHMRC в своем Руководстве по поставке и рассмотрению НДС на VATSC05910, VATSC05920 и VATSC05930.

Компенсационные выплаты

Таким образом, базовая позиция была перевернута. Теперь должно быть предположение, что большинство компенсационных выплат подлежат обложению НДС, если не применяется исключение.

HMRC (по адресу VATSC05910) предусматривает исключения «только в том случае, если нет прямой связи между платежом и поставкой товаров или услуг».

Оговорки о заранее оцененных убытках существуют в результате событий, предусмотренных контрактом. Таким образом, с точки зрения HMRC, они формируют дополнительное рассмотрение того, что предоставляется в соответствии с ним, как еще одну неотъемлемую часть цены, которую клиент обязался заплатить.

Следовательно, если компенсационная выплата относится к договору, по которому плательщик изначально имел или получит льготу, облагаемую НДС, НДС подлежит уплате. Но компенсационная выплата, относящаяся к освобожденному контракту, предположительно должна оставаться освобожденной от НДС.

В некоторых случаях контракты требуют выплаты заранее оцененных убытков поставщиком, а не покупателем. Один из примеров — строительные контракты, где подрядчику, возможно, придется произвести платежи заказчику, когда работы не завершены к указанной дате.Руководство HMRC не касается ситуаций, когда платежи производятся поставщиком. Хотя HMRC еще не подтвердила свою позицию, платежи, производимые поставщиком, обычно не будут рассматриваться в качестве компенсации за поставку и, следовательно, должны, в зависимости от обстоятельств, быть либо возмещением части цены, уплаченной клиентом, что требует выпуска Кредитовое авизо по НДС или компенсация, которая останется вне сферы действия НДС, несмотря на изменение практики HMRC.

Выходные пособия

Платежи при расторжении контракта, помимо первоначального контракта, уже облагались НДС, и ранее оценка НДС включала определение того, было ли предоставлено новое облагаемое НДС «право на расторжение».

Новым является то, что все выплаты при увольнении (независимо от того, установлены они в исходном контракте или нет) теперь облагаются НДС (см. Пересмотренное руководство HMRC на VATSC05920).

Однако остается неясным, что происходит, когда вы расторгаете контракт на поставку, освобожденную от налога. Если он оплачивается в рамках первоначального контракта, то, по логике Meo и Vodafone Portugal, он должен быть освобожден от налога, но в руководстве об этом ничего не говорится.

Зачет

Что произойдет, если в мировое соглашение будут включены встречные претензии? К сожалению, НДС нельзя отрицать взаимозачетом платежей.Если мировое соглашение явно предусматривает урегулирование претензии X и встречного иска Y, где Y облагается НДС, а X — нет, вы не можете вычесть Y из X и сказать, что сумма не облагается НДС.

HMRC четко указывает (в уведомлении по НДС 708, в параграфе 22.3), что зачет не устраняет поставку, даже если он устраняет платеж в отношении этой поставки: остаются две поставки, идущие в противоположных направлениях, и вы должны учитывать по НДС на сумму

Y.Однако формулировка соглашения об урегулировании с указанием общей суммы, выплачиваемой в одном направлении, включает урегулирование всех требований, может избежать этой проблемы (поскольку в этом случае зачет не производится вообще).

Множественные претензии

Изменение точки зренияHMRC упрощает задачу оценки облагаемости НДС большинства компенсационных и выходных выплат.

В соответствии с предыдущей позицией урегулирование нескольких претензий, по которым некоторая компенсация подлежала налогообложению НДС, а часть — нет, могло вызвать проблемы. Лучшей практикой было четкое разделение и определение облагаемых НДС и не облагаемых НДС элементов суммы расчета, в противном случае существовал риск того, что HMRC увидит весь платеж как единую (скорее всего, облагаемую НДС) составную поставку.

Теперь проблемы, связанные с смешиванием облагаемых НДС и не облагаемых НДС поставок в рамках одного платежа, будут возникать нечасто, потому что возникнет просто небольшое количество не облагаемых НДС платежей.

Составление мирового соглашения

Для обеих сторон (но особенно для получателя платежа) важно включить в мировое соглашение слова «плюс НДС, если применимо». Это потому, что:

- он побуждает всех остановиться и подумать о лечении, избавившись от скрытых проблем с НДС; и

- , он гарантирует, что участники торговых переговоров вынесли вопрос на стол и не забыли поднять его до того, как они согласятся о сумме.

Помните, что скрытый контракт — это контракт с учетом НДС, и получателю слишком поздно возвращать эти дополнительные 20% после подписания соглашения.

Это особенно верно в сценариях, где требуется дополнительное соблюдение НДС. Например, когда сумма является возмещением и запускает кредит-ноту и освобождает от сверхнормативного входящего и выходного налога, все должны быть согласны, прежде чем плательщик обратится в HMRC для погашения выходного налога.

На что следует обратить внимание

Важно правильно указать порядок НДС в самом мировом соглашении, ответив на следующие вопросы:

- Ожидаете ли вы взимания НДС?

- Как любой предложенный проект повлияет на возможность возмещения НДС?

- Кто, по вашему мнению, будет нести расходы по безвозвратному НДС?

- Существует ли какое-либо соответствие, которое должна выполнить другая сторона (e.грамм. выставление счетов-фактур или кредитовых авизо)?

Применение основных принципов и оценка условий договора, на который распространяется судебный иск, в качестве отправной точки обычно может помочь в решении многих потенциальных проблем, описанных выше.

Это руководство основано на статье Элоизы Уокер и Дэна Плейса масонов Pinsent, опубликованной в Tax Journal 31 июля 2020 года; и последующее дополнение к этой статье, которое было опубликовано на сайте www.taxjournal.com

НДС в ЕС — Справочный центр Zoom

Что такое НДС?

НДС — это сокращение от «Налог на добавленную стоимость».НДС обычно уплачивается при продаже товаров и / или услуг. Он применяется к большинству товаров и услуг, которые покупаются и продаются для использования или потребления в Европейском Союзе. Это потребительский налог , потому что он в конечном итоге оплачивается конечным потребителем.

Кто должен платить НДС?

Как правило, счет по НДС выставляется поставщиком, который продает товары или услуги, и взимается с покупателя. Впоследствии поставщик отчитывается и перечисляет собранный НДС в налоговые органы.

Если вы являетесь бизнес-клиентом, вы должны предоставить свой идентификационный номер плательщика НДС компании Zoom (подробнее о том, как это сделать, см. Ниже «Как мне ввести свой идентификатор плательщика НДС?»). Если номер НДС действителен, НДС не будет взиматься с поставок, произведенных для вас компанией Zoom. Если у вас нет номера плательщика НДС, НДС будет взиматься с поставок, произведенных для вас компанией Zoom.

Обратите внимание, что предоставленный вами номер плательщика НДС должен быть зарегистрирован в базе данных VIES, чтобы считаться действительным. Zoom будет использовать базу данных VIES (официальная база данных для проверки действительности номеров НДС, выданных государствами-членами ЕС) для проверки номеров НДС, предоставленных через платежный портал Zoom.В некоторых государствах-членах ЕС включение номера плательщика НДС в базу данных VIES не происходит автоматически. Таким образом, вам может потребоваться обратиться в соответствующий налоговый орган, чтобы ваш номер плательщика НДС был включен в базу данных VIES.

Где применяется НДС в ЕС?

НДС ЕС применяется к странам-членам ЕС. Страны, которые в настоящее время являются государствами-членами Европейского Союза: Австрия, Бельгия, Болгария, Хорватия, Кипр, Чешская Республика, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Ирландия, Италия, Латвия, Литва, Люксембург, Мальта, Нидерланды, Польша, Португалия, Румыния, Словакия, Словения, Испания, Швеция.

Для целей НДС Соединенное Королевство будет по-прежнему рассматриваться как государство-член ЕС до 31 декабря 2020 года.

Обратите внимание, что другие европейские страны, не являющиеся членами ЕС, могут иметь свою собственную систему НДС. Пожалуйста, обратитесь к часто задаваемым вопросам для других стран для получения дополнительной информации.

Включены ли Норвегия и Швейцария в ЕС?

Норвегия и Швейцария не являются членами ЕС. Пожалуйста, обратитесь к часто задаваемым вопросам для этих стран для получения дополнительной информации.

Что такое идентификационный номер плательщика НДС?

Идентификационный номер плательщика НДС или регистрационный номер плательщика НДС — это уникальный номер, который указывает на то, что предприятие зарегистрировано в качестве плательщика НДС. Zoom не будет взимать НДС с клиентов, у которых есть действующий номер НДС (как показано в базе данных VIES).

Есть ли у Zoom идентификационный номер плательщика НДС?

Zoom не имеет регистрации плательщика НДС в каждой отдельной стране-члене ЕС. Вместо этого Zoom регистрируется в качестве плательщика НДС через службу единого окна Mini («MOSS»), не входящую в ЕС.

Схема MOSS, не входящая в Союз, представляет собой упрощение, доступное для налогообязанных лиц, которые не зарегистрированы в ЕС, для сбора и перечисления НДС на поставку телекоммуникационных и / или оказываемых в электронном виде услуг некоммерческим клиентам в государствах-членах ЕС.

Схема MOSS позволяет поставщикам телекоммуникационных и / или электронных услуг некоммерческим клиентам избежать индивидуальной регистрации в каждом государстве-члене ЕС.

Zoom выбрала в качестве страны идентификации для целей MOSS Нидерланды.

Какая ставка НДС применяется, по месту нахождения покупателя или по месту нахождения идентификатора плательщика НДС Zoom?

Zoom обычно взимает ставку НДС, применимую в зависимости от местонахождения покупателя. Это основано на местонахождении адреса «Кому», на который могут быть сделаны перекрестные ссылки с другой информацией.

Какие исключения доступны и как клиент уведомляет Zoom?

С клиентов, которые предоставили действительный номер плательщика НДС (как показано в базе данных VIES), Zoom не взимает НДС.Из-за структуры системы НДС никаких других льгот не предусмотрено.

Как мне ввести свой номер плательщика НДС?

Чтобы ввести идентификационный номер плательщика НДС, выполните следующие действия:

- Войти в портал Zoom

- В разделе «Управление учетной записью» выберите страницу «Биллинг».

- В разделе Контактное лицо по счетам выберите вариант редактирования номера плательщика НДС (который отображается после поля Адрес контактного лица по счетам)

- Введите свой идентификационный номер плательщика НДС и сэкономьте

Что произойдет, если у меня нет идентификационного номера плательщика НДС?

Если покупатель не может предоставить действительный номер плательщика НДС (как показано в базе данных VIES), Zoom будет взимать НДС с поставленных вам товаров.

Нужно ли мне иметь идентификационный номер плательщика НДС Zoom?

Нет, Zoom зарегистрирован в качестве плательщика НДС по схеме MOSS, не входящей в Союз, и поэтому не имеет отдельной регистрации НДС в каждом государстве-члене ЕС.

Если вы указали свой номер НДС, и ваш номер НДС отображается как действительный в базе данных VIES, Zoom не будет взимать местный НДС. В этом сценарии услуга квалифицируется как услуга B2B, о которой вам может потребоваться указывать в своей периодической декларации по НДС в рамках механизма обратного начисления как услугу, приобретенную за пределами ЕС.НДС, учитываемый по обратному начислению, может быть возмещен в той же декларации по НДС, что и входящий НДС, если ваша коммерческая деятельность дает вам право на возмещение входящего НДС.

Как Zoom определяет, к каким клиентам применяется НДС в ЕС?

Если вы не предоставили действительный номер плательщика НДС (как показано в базе данных VIES), Zoom применит НДС в зависимости от местоположения страны «Кому», указанной Заказчиком. Эта информация может быть сопоставлена с другими данными для проверки правильности страны «Продано».

Будет ли применяться НДС, если компания из ЕС приобретает Zoom для своего местоположения в США?

Если адрес «Кому» находится в США, даже если материнская компания или платежный адрес находятся в ЕС, НДС не взимается.

НДС, как правило, будет применяться только в зависимости от местоположения «Продано». Однако информация о проданных товарах может быть сопоставлена с другими данными для проверки правильности адреса «Продано».

Почему мой номер плательщика НДС отображается в разделе «Контактное лицо для выставления счетов», если применение НДС основано на местонахождении проданных товаров?

Обычно местоположение «Контактное лицо по счетам» и «Кому продано» совпадают.Сначала клиентов просят указать местоположение «Контактное лицо для выставления счетов», которое служит местоположением «Кому продано» (если только адрес «Кому» не указан как другое местоположение, когда клиенты находятся на борту). Номер плательщика НДС запрашивается, если место продажи «Кому» находится в ЕС.

Если контактное лицо для выставления счетов и контактное лицо «Продано» находятся в разных местах, НДС будет взиматься в зависимости от местоположения, в котором «Продано». Обратите внимание, что местоположение «Продано» может быть сопоставлено с другой информацией для подтверждения ее точности.

Существует ли минимальный порог покупки до применения НДС?

Нет. НДС применяется ко всем продажам услуг Zoom, для которых клиент не предоставил действительный номер НДС (как показано в базе данных VIES).

Есть ли форма, которую благотворительная организация может отправить, показывая, что она освобождена от налогов, вместо того, чтобы вводить идентификационный номер плательщика НДС?

Благотворительные организации, не ведущие какой-либо формы хозяйственной деятельности, в большинстве случаев не будут регистрироваться для уплаты НДС. Поскольку благотворительные организации обычно не занимаются экономической деятельностью (т.например, продажа товаров / услуг за вознаграждение), в большинстве случаев они не имеют номера плательщика НДС. Таким образом, благотворительные организации могут по-прежнему взимать НДС с товаров, приобретаемых у Zoom.

Применяется ли исключение по статье 151 к услугам, предоставляемым Zoom?