Реинвестирование это способ увеличения пассивного дохода

- Что такое реинвестирование?

- Использование

- Виды реинвеста

- Формы реинвестиций

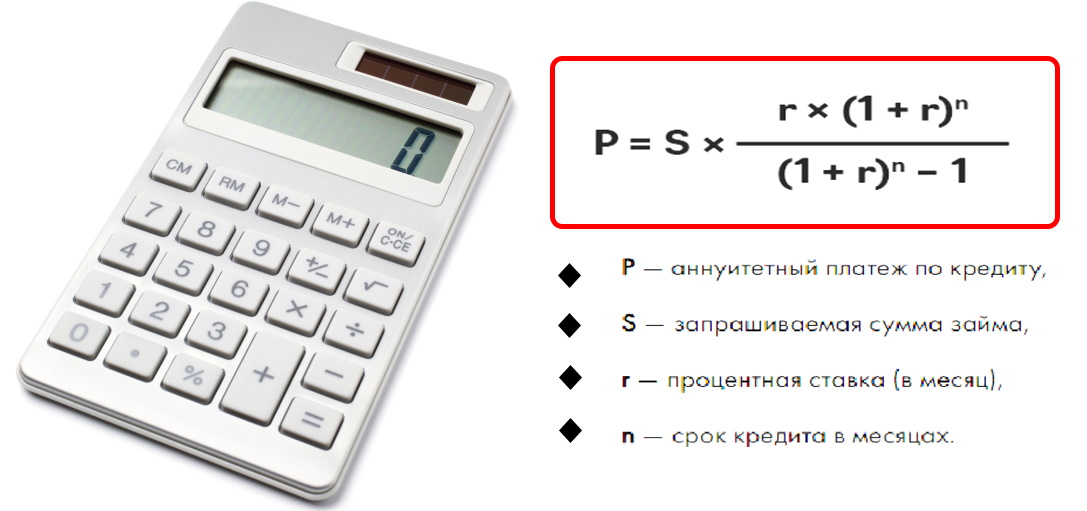

- Формулы расчёта

- Принцип действия реинвестирования

- Секрет успеха технологии reinvestment

- Навыки, которые развиваются у инвестора

- Пример реинвестиций

- Без реинвеста

- С реинвестом

- Пример реинвестирования процентов прибыли

- Выводить или реинвестировать — вот в чем вопрос

- Отказ от капитализации

- Заключение

Приветствую! Скажите мне, ну кому из нас не хочется быть успешным и финансово независимым? Полагаю, что те, кто скажет, что для него материальные блага – это совершенно незначимый вопрос, просто лукавят. Поскольку главная наша с вами задача на пути к богатству и процветанию – это минимизация трудозатрат и максимизация прибыли, совершенно очевидно, что достичь своей цели мы можем только за счет создания

В прошлых статьях мы уже говорили о том, с чего начать инвестирование, как сформировать инвестиционный портфель ценных бумаг, чтобы обеспечить себя дополнительным доходом. Сегодня же я хочу рассказать вам о том, как получить от одного и того же капитала бо’льшую отдачу. Для этого нам нужно научиться правильно распределять капитал, полученный в результате инвестиционной операции. Реинвестирование – это наше единственное решение данной задачи. О том, что это такое, как это работает, и, с чего начать, мы поговорим прямо сейчас.

Что такое реинвестирование?

Итак, ни для кого не секрет, что две главные задачи инвестора, — это получение пассивного дохода и его ежемесячное или ежеквартальное увеличение за счет реинвестирования.

Под понятием «Реинвестирование» мы с вами будем понимать повторное либо дополнительное инвестирование прибыли, которая была получена в результате первоначального вложения капитала для получения пассивного дохода. Проще говоря, данный процесс является ни чем иным, как повторным вложением полученных процентов, начисленных по прошествии некоторого периода времени. Проценты по реинвестированному вкладу насчитываются с учетом тех средств, что уже были добавлены к сумме основного капитала.

Проще говоря, данный процесс является ни чем иным, как повторным вложением полученных процентов, начисленных по прошествии некоторого периода времени. Проценты по реинвестированному вкладу насчитываются с учетом тех средств, что уже были добавлены к сумме основного капитала.

к содержанию ↑

Использование

Технология reinvestment появилась на западе и сегодня активно используется во всем мире. Ее использование позволяет значительно увеличить доходность начального депозита, вне зависимости от того, каким были его стартовый размер. Всякий раз, когда вы будете пополнять свой вклад, помните о том, что средства прибавляются к первоначальной сумме вклада, а расчет процентов производится уже от обновленной суммы, образовавшейся в момент пополнения счета.

Во многих западных банках клиентам предлагают эксклюзивные условия по вкладам, которые предполагают возможность реинвестирования прибыли, создавая тем самым, взаимовыгодное сотрудничество между инвестором и банком. Для нас, как для вкладчиков, возможность реинвестировать проценты — это реальный шанс в максимально сжатые сроки значительно увеличить первоначальный капитал, получить необходимую для обеспечения пассивного дохода сумму денежных средств.

Для нас, как для вкладчиков, возможность реинвестировать проценты — это реальный шанс в максимально сжатые сроки значительно увеличить первоначальный капитал, получить необходимую для обеспечения пассивного дохода сумму денежных средств.

к содержанию ↑

Виды реинвеста

В зависимости о того, какой объект инвестируется, реинвестиции разделяют на:

- реальные — вложения капитала для создания реальных активов, связанных с выполнением операционной деятельности всевозможных субъектов экономики

- финансовые — вложения капитала во всевозможные финансовые инструменты, к примеру, инвестиции в акции или в рынок Форекс (инвестиции в ПАММ-счета)

В последнем случае реинвестиции могут быть как ориентированы на долгосрочное капиталовложение, так и иметь исключительно спекулятивный характер.

к содержанию ↑

Формы реинвестиций

Финансовые реинвестиции могут иметь такие формы:

- долговые ценные бумаги

- долевые ценные бумаги

- банковские депозиты

Главная цель спекулятивных финансовых реинвестиций заключается в получении дохода в конкретный период времени. n

n

, где:

- FV — это сумма ожидаемого дохода, который мы получим в конце реинвестиционного периода

- PV — первоначальная сумма инвестиции

- i — процентная ставка

- n —срок реинвестирования

Поможет в принятии решения касательно того, стоит ли вкладывать деньги в проект или нет, и коэффициент реинвестирования. С его помощью можно оценить доли прибыли фирмы, которые:

- направляются компанией на выплаты дивидендов

- остаются на предприятии и вкладываются в производство

K=(Прибыль-Дивиденды)*100%/(Обор+Инв+ПА+РК)

, где:

- К — коэффициент реинвестирования

- Прибыль— денежные средства, полученные фирмой как результат хозяйственной деятельности

- Дивиденды — выплачиваемые дивиденды

- Обор — общая стоимость оборудования с учетом амортизации

- Инв — инвестиции

- ПА — прочие активы

- РК — рабочий капитал

Оптимальным значением данного показателя является 8-10%

.

к содержанию ↑

Принцип действия реинвестирования

Главная задача, которая должна решаться в процессе реинвестирования, — это увеличение дохода за счет неоднократного вложения заработанных в результате инвестирования средств.

Такого рода вклады чаще всего используются для получения дополнительного дохода, который впоследствии можно использовать для своих целей.

Реинвестирование выгодно для вкладчиков, поскольку способствует увеличению их капитала. Происходит это за счет:

- Самостоятельного увеличения дохода в результате прибавления к первоначальной сумме вклада полученных в результате капиталовложения процентов

- Дополнительного процесса начисления процентов на полученную в результате реинвестирования сумму

к содержанию ↑

Секрет успеха технологии reinvestment

Чтобы реинвестирование было успешным, необходимо

- Увеличивать прибыльность за счет более частого повторного капиталовложения

- Стараться реинвестировать средства как минимум раз в месяц, а в идеале и еженедельно

- Проценты будут начисляться до тех пор, покуда будет существовать первоначальная инвестированная сумма

- Чем большей будет сумма стартового капитала и срок инвестирования, тем эффективнее и прибыльнее окажется повторное капиталовложение

Самое главное условие, которое должно выполняться в процессе капитализации, — это сохранение заработанных процентов для продолжения их работоспособности и получения дополнительной прибыли.

к содержанию ↑

Навыки, которые развиваются у инвестора

В целом, повторное капиталовложение считается одним из наиболее дешевых вариантов финансирования. Каждый вкладчик вправе самостоятельно решать судьбу распределения своих средств и определять, будет ли реинвестирование основным или дополнительным источником для получения дохода.

Если вкладчик собирается пользоваться технологией reinvestment для того, чтобы обеспечить себя источником основного дохода, ему придется хорошенько изучить и прочувствовать рынок. В данном случае инвестору предстоит научиться:

- быстро реагировать на те или иные колебания рынка

- приспосабливаться к действующим на рынке законам и следовать установленным на нем правилам

- рисковать

Если сравнивать процесс капитализации и получения прибыли в результате инвестирования в акции, то станет совершенно очевидно, что реинвестирования будет гораздо менее рискованным, а главное, дешевым путем финансирования..jpg)

к содержанию ↑

Пример реинвестиций

Ну а теперь давайте перейдем к более насущному и немного посчитаем деньги. Предположим, что у вас, как у инвестора, имеется 1000 долларов свободных средств, которые вы планируете использовать в качестве первоначального капитала. Вкладывать эти деньги вы собираетесь в ПАММ-счет. За услуги доверительного управления в данном случае взимается вознаграждение в размере 50%.

Доходность ПАММ-счета управляющего представлена в таком виде:

- Январь +20,5%

- Февраль +10,87%

- Март +21,06%

- Апрель +11,02%

- Май +10,77%

- Июнь -5,1%

к содержанию ↑

Без реинвеста

В случае, если нами не будет использоваться технология reinvestment, доходность такого капиталовложения составит:

- в январе +102,5 доллара

- февраль +54,35 доллара

- март +105,3 доллара

- апрель +55,1 доллар

- май +53,85 доллара

- июнь -25,5 долларов

Если вы ежемесячно будете выводить из проекта полученную прибыль, то доходность инвестиции составит 34,5% или 345,6 долларов.

к содержанию ↑

С реинвестом

А теперь давайте изучим доходность этой же инвестиции при условии, что вы будете реинвестировать ежемесячную прибыть. В таком случае доход составит:

- в январе +102,5 доллара

- февраль +59,92 доллара

- март

- апрель +70,79 долларов

- май +73 доллара

- июнь -36,43 долларов

Таким образом, при условии ежемесячной капитализации, общий доход составит 39,22% или 392,18 долларов. Реинвестирование позволило значительно увеличить доходность капиталовложений. Всего за 6 месяцев ваш инвесторский доход вырос на 4,72%.

к содержанию ↑

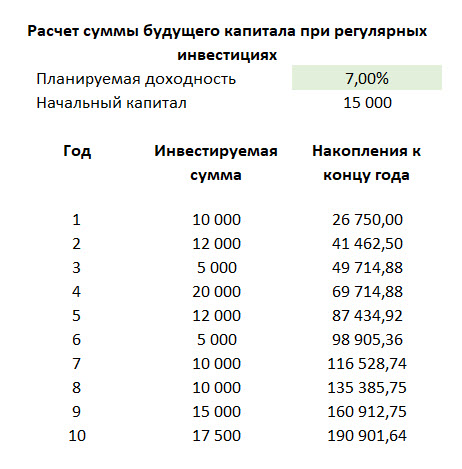

Пример реинвестирования процентов прибыли

Для закрепления изложенного материала предлагаю разобрать еще один практический пример. Представьте, что в вашем распоряжении находится 10 000 долларов, которые вы отдаете в доверительное управление. Средняя доходность инвестиции составляет 25% годовых. То есть, ежегодно вы будете получать 2 500 долларов в виде пассивного дохода, который можно будет смело тратить на свои капризы и удовольствия. Буквально за 4 года ваш доход составит 10 000 долларов, а значит, инвестиция даст 100% прибыль.

Средняя доходность инвестиции составляет 25% годовых. То есть, ежегодно вы будете получать 2 500 долларов в виде пассивного дохода, который можно будет смело тратить на свои капризы и удовольствия. Буквально за 4 года ваш доход составит 10 000 долларов, а значит, инвестиция даст 100% прибыль.

А теперь давайте выясним, сколько можно будет получить через 4 года, если вся полученная прибыль будет реинвестироваться. Для удобства я представлю эту информацию в виде таблицы:

| Период, год | Сумма на начало периода , $ | Прибыль , $ | Сумма в конце периода , $ |

|---|---|---|---|

| 1 | 10 000 | 2 500 | 12 500 |

| 2 | 12 500 | 3 125 | 15 625 |

| 3 | 15 625 | 3 906 | 19 531 |

| 4 | 19 531 | 4 882 | 24 414 |

Как видите, буквально к концу второго года прибыльность инвестиции позволила увеличить первоначальную сумму вклада вполовину.

к содержанию ↑

Выводить или реинвестировать — вот в чем вопрос

У многих представителей малого, среднего и крупного бизнеса довольно часто возникает проблема, куда направить свой доход. К сожалению, большинство людей попросту не доверяет современным финансовым инструментам, а потому советуют инвесторам сразу же выводить полученную прибыль. Это позволяет вкладчикам сохранять полученные доходы и не нести потери в результате колебаний, которые то и дело возникают на финансовом рынке, либо каких-либо форс-мажоров.

В свою очередь сторонники капитализации, напротив, настаивают на том, чтобы инвесторы заставляли свою прибыль работать и вкладывали ее в различные финансовые проекты, каких на нашем отечественном рынке немало. Поклонники технологии reinvestment уверены в том, что каждый инвестор, который участвует в капитализации, никоим образом не рискует собственными сбережениями, поскольку в инвестиционный инструментарий направляется один лишь пассивный доход.

Несмотря на существование определенный рисков, капитализация все же остается для большинства игроков финансового рынка чуть ли не единственной возможностью преумножить свой капитал без особого усердия. В долгосрочном периоде капитализация способна принесли вполне внушительную прибыль. В общем-то, именно в этом и заключается ее главное преимущество. Доходность повторных вложений зависит от размера процентной ставки. Она, в свою очередь, устанавливается учредителем инвестиционного проекта, и зависит от времени, в течение которого будут работать инвестиции.

к содержанию ↑

Отказ от капитализации

Если же вкладчики сознательно отказываются от реинвестирования, они собственноручно лишают себя возможности максимизировать получаемый доход. В таком случае теряется главная идея финансовых операций, которые связаны с вложением личных средств. Те, кто только делают первые шаги на финансовом рынке, и лишь приступают к освоению инвестиционной деятельности, должны помнить о необходимости составления сбалансированого портфеля финансовых инструментов. Идеально, если портфель будет наполнен инвестиционными проектами, которые смогут дополнить один другой в критической ситуации.

Категорический отказ от капитализации может быть оправдан лишь при условии, что физическое лицо, субъект предпринимательской деятельности, получает предложение вложить собственные средства в малознакомый и сомнительный проект или финансовый инструмент. В таком случае отказ не просто желателен, а буквально необходим. Ведь неизвестные проекты нередко являются мошенническими схемами, главная цель которых заключается в сборе денежных средств у доверчивых и неопытных людей. Дабы не стать жертвой мошенников я советую вам регулярно мониторить отечественный финансовый рынок. Доверяйте свои деньги только проверенным управляющим, которые уже неоднократно доказывали свою компетентность в вопросе инвестирования вашего капитала. Своевременность принятия мер предосторожности не просто убережет ваши деньги от потерь, но и позволит их значительно приумножить.

Дабы не стать жертвой мошенников я советую вам регулярно мониторить отечественный финансовый рынок. Доверяйте свои деньги только проверенным управляющим, которые уже неоднократно доказывали свою компетентность в вопросе инвестирования вашего капитала. Своевременность принятия мер предосторожности не просто убережет ваши деньги от потерь, но и позволит их значительно приумножить.

к содержанию ↑

Заключение

Могу вас заверить, что реинвестирование — это один из простейших и вместе с тем эффективнейших способ наращивания капитала. Практически все успешные инвесторы активно применяют технологию reinvestment. Помните, что до тех пор, пока вы не заставите свои деньги работать на вас, ни о каком успехе и финансовой независимости не может быть и речи. Чем больше денег вы «отправите на работу», тем больший доход они вам принесут. Ну а на этом я, пожалуй, буду заканчивать. Надеюсь, что я сумел донести до вас идею капитализации и убедить в том, что данная технология способна принести выгоды каждому. Если у вас остались какие-то вопросы или вы хотите поделиться собственным опытом реинвестирования, как всегда, милости прошу в комментарии. А пока я с вами прощаюсь. До скорых встреч, дорогие друзья!

Если у вас остались какие-то вопросы или вы хотите поделиться собственным опытом реинвестирования, как всегда, милости прошу в комментарии. А пока я с вами прощаюсь. До скорых встреч, дорогие друзья!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

ABC Pension | меморандум фонда

В настоящем документе перечислены основные правила и регламенты поведения портфельного управляющего (PM), которые он торжественно обязуется строго выполнять. В случае нарушения приведённых правил, управляющий может официально называться пиздаболом, проёбщиком и другими обидными словами.

последнее обновление: 09.03.2023

Содержание

Требования к меморандуму

Базовый расчётный актив

Регламент принятия решений

Регламент хранения средств и совершения операций

Регламент пополнения демонстрационного фонда

Правила проведения оценки и учета активов

Правила публикации отчётов

Расчёт цены пая, правила выпуска/сжигания

Правила входа и выхода из позиций

Правила реинвеста

Правила ребалансировки

Регламент хранение ключей и прочая безопасность

Политика в отношении неавторизованных поступлений

Регламент переобувания (внесения изменений в меморандум)

Требования к меморандуму

Настоящий меморандум является прототипом программируемой экономики демонстрационного фонда. Перечисленные в нём регламенты должны быть чёткими и однозначными, а результат описываемых правил иметь оцифрованный вид или булево значение.

Перечисленные в нём регламенты должны быть чёткими и однозначными, а результат описываемых правил иметь оцифрованный вид или булево значение.

Базовый расчётный актив

Базовый расчётный актив фонда: ETH.

В своей ежедневной деятельности РМ стремится наращивать объём средств под управлением (NAV), рассчитанный в базовом активе.

Для регулярной отчётности и сравнения фонда с бенчмарками также используется оценка активов и их производных в единице фондирования — USD.

Регламент принятия решений

Все решения в отношении управления активами фонда принимаются комитетом портфельных управляющих простым большинством голосов.

В случае равного разделения голосов PM, окончательное решение принимается рандомно (подбрасыванием монеты или другим не менее эффективным способом).

Регламент хранения средств и совершения операций

В своей повседневной работе PM руководствуются нерушимым правилом «Not your keys — not your money». Соответственно, все средства под управлением фонда должны храниться на контролируемых PM кошельках. Все сделки по входу и выходу из позиций осуществляются исключительно на децентрализованных площадках.

Все сделки по входу и выходу из позиций осуществляются исключительно на децентрализованных площадках.

В случае использования централизованных мест хранения или обмена (бирж), риски сохранности средств фонда ложатся на PM, принявшего решение о таком хранении/обмене.

Регламент пополнения демонстрационного фонда

В соответствии со стратегией DCA, демонстрационный фонд должен ежемесячно пополняться на инфлируемую сумму эквивалентную 500 USD. Размер инфляции и размера депозита, пересматривается Институтом не реже одного раза в год на основании официальных данных эмитента валюты фондирования.

Пополнение может быть произведено любым активом по усмотрению РМ.

Каждое пополнение демонстрационного фонда должно быть произведено не позднее последнего дня текущего месяца.

Для расчёта эффективности демонстрационного фонда, перед каждым пополнением РМ должен провести текущую оценку всех активов фонда и расчитать стоимость пая. В обмен на регулярное пополнение РМ должен выпустить новые паи фонда в количестве, рассчитанном по формуле:

сумма пополнения / цена пая

Одновременно с пополнением демонстрационного фонда РМ пополняет сравнительные портфели (бенчмарки) на равнозначную сумму в соответствии с правилами расчёта стоимости бенчмарка.

Правила проведения оценки и учета активов

Оценка активов фонда проводится силами PM не реже одного раза в неделю.

Идеальным временем для подготовки отчёта считается понедельник 10:00 EST (Восточное стандартное время).

Перед началом оценки активов PM калькулирует текущие остатки по каждому из активов, включая накопившиеся за период доходы и другие вознаграждения (за стейкинг, предоставление ликвидности и проч.).

Оценка активов производится на момент 10:00 EST понедельника текущей недели.

Начиная с 08/01/2022 при расчёте динамики изменения цен портфельных проектов, цена приобретения актива расчитывается по формуле:

стоимость инвестиции / обновлённое количество токенов в портфеле

До этой даты динамика изменения цен расчитывалась на основе цены на момент открытия позиции.

Источники цен:

Для активов экосистемы Cosmos: Osmosis DEX;

Для активов других цепочек: Coingecko;

Для SPX: Bloomberg.

В случае отсутствия торгов или рыночной цены по активу, текущей ценой считается цена покупки актива или цена закрытия последних публичных торгов.

В случае, если во время подготовки оценки на рынке происходят резкие движения (более 1% за последний час), оценка производится по данным на момент закрытия NYSE текущего дня.

В случае, если день подготовки оценки совпадает с выходным/праздничным днём, используются данные закрытия последнего рабочего дня NYSE.

Правила публикации отчётов

Итоговый еженедельный отчёт должен включать в себя следующие актуальные данные:

- цена пая фонда;

- общий объём средств под управлением;

- текущее портфолио;

- сравнение динамики фонда с бенчмарками.

Еженедельный отчёт публикуется в виде обновлённой информации соответствующих страниц на сайте фонда не позднее пятницы текущей недели.

Ежеквартальный отчёт готовится и утверждается советом портфельных управляющих и должен включать в себя следующую информацию:

- перечисление задач на отчётный период;

- рыночный сентимент;

- список совершённых за отчётный период сделок;

- текущий портфель;

- динамика стоимости пая фонда по сравнению с предыдущим периодом;

- сравнение стоимости пая с бенчмарками;

- статус DAO;

- задачи и приоритеты на следующий период.

Ежеквартальный отчёт публикуется в течение месяца после закрытия текущего периода.

Всем желающим доступен для ознакомления черновик отчёта, который заполняется PM по мере появления подходящего для этого настроения.

Расчёт цены пая, правила выпуска/сжигания

Рыночная цена пая рассчитывается еженедельно в рамках подготовки соответствующего регулярного отчёта.

Для облегчения работы РМ, все сделки по выпуску новых паёв (при внесении очередного депозита) и сжиганию паёв (при выходе участника из фонда) производятся в момент публикации еженедельного отчёта.

В случае крайней необходимости, расчёт текущей цены пая для выпуска/сжигания может быть осуществлён в любой момент. При этом PM должен предварительно провести все процедуры в соответствие с регламентом проведения оценки и учета активов.

Правила входа и выхода из позиций

Каждая открытая позиция фонда (покупка актива) должна соответствовать перечню критериев, соответствующих общей стратегии фонда, требованиям к портфельным активам и стратегии по выбранному активу. Перечень таких критериев и требований утвержается комитетом портфельных управляющих.

Перечень таких критериев и требований утвержается комитетом портфельных управляющих.

Решение об открытии позиции или увеличении позиции портфельного актива принимается в соответствии со следующим алгоритмом:

- Сделки совершаются с целью приведения общей структуры фонда к своим целевым значениям.

- Очерёдность и приоритет пополнения специальных фондов утверждается ежеквартально комитетом управляющих.

- Специальные фонды пополняются с целью приведения их к установленным целевым значениям.

- Если приоритетный специальный фонд соответсвует его целевым значением, наполняется следующий специальный фонд согласно утвержденного списка приоритетов.

- Позиции открываются только в тех активах, которые прошли процесс предварительного отбора и аудит портфельного комитета.

- Для алокации выбирается тот актив, который на момент принятия решения обладает наибольшей потенциальной доходностью (апсайдом) с поправкой на риск (Risk/Return Ratio — R/R).

Расчёт показателя R/R по каждому активу утверждается комитетом портфельных управляющих.

Расчёт показателя R/R по каждому активу утверждается комитетом портфельных управляющих.

Позиция по активу должна быть немедленно закрыта при появлении объективной информации о несоответствии актива перечню критериев, наступлении рискового события или при соответствии позиции критерию закрытия.

Во избежание непостоянных потерь (impermanent loss) от предоставления ликвидности, пулы ликвидности выбираются таким образом, чтобы они состояли только из активов текущего портфеля демонстрационного фонда.

Правила реинвеста

Реинвест (перераспределение дохода от владения активом или свободные средства от закрытия позиции или его части) производится в соответствии с утверждёнными советом портфельных управляющих приоритетами и целевыми значениями специальных фондов.

Базовое правило: если не указано обратного, доход, полученный от владения активом, реинвестируется в этот же актив.

Правила ребалансировки

Ребалансировка портфеля (перераспределение средств внутри портфеля) производится по следующим правилам:

- ребалансировка проводится еженедельно, после процесса проведения регулярной оценки портфеля;

- часть дохода, полученного за отчётную неделю, перенаправляется на приобретение базового учётного актива (ETH).

Источником такого перераспределения является пассивный доход (награда за стейкинг) портфельного актива, которая на момент перераспределения имеет максимальную рыночную оценку в валюте фондирования;

Источником такого перераспределения является пассивный доход (награда за стейкинг) портфельного актива, которая на момент перераспределения имеет максимальную рыночную оценку в валюте фондирования; - внутри фондов доходность перераспределяется в соответствии с приоритетами и целевой структурой каждого фонда;

- награды за предоставление ликвидности направляются в актив или пул ликвидности, обеспечивающую самую высокую доходность на момент ребалансировки;

- в случае, если полученное за неделю вознаграждение в силу своего незначительного размера не позволяет совершать действий без потерь в доходности, такой доход копится на балансе портфельного актива до момента появления экономического смысла совершения транзакции.

Регламент хранение ключей и прочая безопасность

Владелец фонда и портфельные управляющие хранят ключи от портфельных активов, основываясь на собственных представлениях о безопасности.

После достижения общего размера средств под управлением оценки $100,000 портфельные управляющие должны будут принять отдельный регламент хранения ключей и перемещения активов.

Политика в отношении неавторизованных поступлений

Авторизованным поступлением считается запланированный и заранее одобренный со стороны PM депозит активов на публичные адреса фонда со стороны участника фонда. Любые неавторизованные поступления средств на публичные счета фонда (за исключением эирдропов) или не получившие одобрения РМ расцениваются как пожертвования в адрес PM, не могут считаться обязательствами фонда или быть принудительно обменяны на паи фонда.

Внесение изменений в меморандум

Настоящий меморандум может быть изменён и дополнен в любое время советом портфельных управляющих в соответствии с регламентом принятия решений.

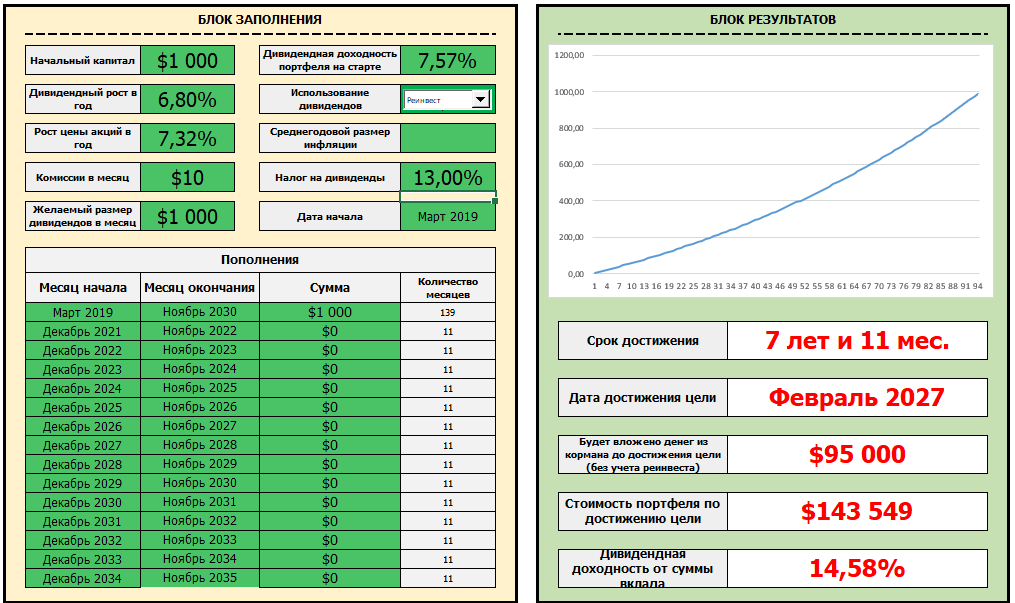

Калькулятор реинвестирования дивидендов

С реинвестированием дивидендов вы можете увеличить количество акций, которые

вы владеете, не тратя никаких новых денег. Каждый раз, когда акции выплачивают дивиденды,

он конвертируется в акции, количество которых равно доллару

сумма дивиденда, деленная на текущую цену акции.

В течение многих лет реинвестированные дивиденды складываются, помогая увеличить стоимость ваших владений.

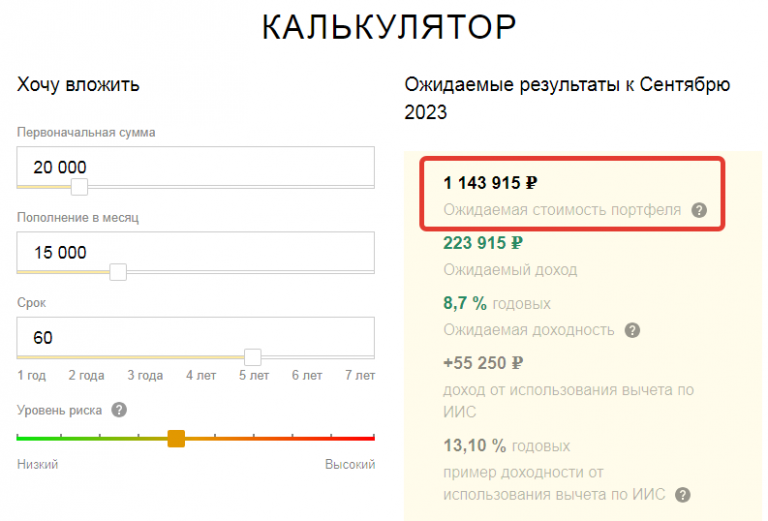

Используйте калькулятор реинвестирования дивидендов, чтобы сравнить будущую стоимость инвестиции с реинвестированием дивидендов и без него. Например, предположим, вы начали со 100 акций по 150 долларов с годовым дивидендом в размере 3 долларов, годовым темпом роста дивидендов на 1% и годовым ростом цены акций на 4%. ставка. Сколько будут стоить акции с реинвестированием дивидендов и без него?

Если вы владели акциями в течение 20 лет, ваши акции с дивидендами реинвестирование будет стоить 44 193,06 долларов США, что составляет 5,55% в годовом исчислении. возвращаться. Без реинвестирования дивидендов ваши акции будут стоить 39 538,61 доллара, что соответствует годовой доходности 4,97%.

| Калькулятор реинвестирования дивидендов | |

|---|---|

| Начальное количество акций: | |

| Начальная цена акции за акцию ($): | |

| Выплаченные первоначальные годовые дивиденды ($): | |

| Годовой темп роста дивидендов (%): | |

| Годовой темп роста цены акций (%): | |

| Количество лет: | |

Не вводите $ или % в поля. | |

| Результаты с реинвестированием дивидендов | |

|---|---|

| Общая стоимость | |

| Количество акций | |

| Дивиденды выплаченные | |

| Годовая доходность (%) | |

| Результаты без реинвестирования дивидендов | |

|---|---|

| Общая стоимость | |

| Количество акций | |

| Дивиденды выплаченные | |

| Годовая доходность (%) | |

Результаты вычислений и примечания к расчетам

Общая стоимость без реинвестирования дивидендов равна окончательной цена акции, умноженная на первоначальное количество акций, добавленных к сумма всех выплаченных дивидендов. Количество акций просто начальное количество акций.

Общая стоимость с реинвестированием дивидендов равна окончательной стоимости акций цена, умноженная на сумму первоначального количества акций плюс все акции реинвестирования дивидендов. Количество акций является начальным числом акций плюс все акции, приобретенные за счет реинвестированных дивидендов.

Дивиденды, выплаченные без реинвестирования дивидендов, представляют собой сумму ежегодные дивиденды, выплачиваемые на первоначальное количество акций.

Дивиденды, выплаченные с реинвестированием дивидендов, представляют собой сумму годовых дивиденды, выплаченные на первоначальное количество акций, и реинвестированные дивиденды акции.

Годовая доходность без дивидендов и с дивидендами

реинвестирование основано на стоимости акций в начале

первый год (начальная цена акции, умноженная на начальное число

акций) и окончательную стоимость инвестиции (общая стоимость).

Связанные калькуляторы

Калькулятор накопления дивидендов: версия с числом принадлежащих акций — посмотрите, как быстро складываются дивиденды.

Калькулятор темпов роста дивидендов — см. Как

Быстрый рост дивидендов

Калькулятор обратного тестирования реинвестирования дивидендов

Калькулятор доходности акций: сравните доходность с реинвестированием дивидендов и без него

ИИ (ChatGPT)

Справочник AI (ChatGPT) по инвестированию в акции: реинвестирование дивидендов

Калькулятор реинвестирования дивидендов — Dividend.com

По состоянию на 07.04.2023. Вы когда-нибудь задумывались, сколько денег вы можете… По состоянию на 07.04.2023. Вы когда-нибудь задумывались, сколько денег вы можете заработать, вложив небольшую сумму в акции, приносящие дивиденды? Узнайте, насколько могут вырасти ваши деньги, введя значения в наш Калькулятор совокупной доходности ниже. Посмотреть больше Посмотреть меньше

По состоянию на 07.04.2023. Вы когда-нибудь задумывались, сколько денег вы можете заработать, вложив небольшую сумму в акции, приносящие дивиденды? Узнайте, насколько ваши деньги могут вырасти, если вы вставите значения. ..

По состоянию на 07.04.2023. Вы когда-нибудь задумывались, сколько денег вы можете заработать, вложив небольшую сумму в акции, приносящие дивиденды? Узнайте, насколько могут вырасти ваши деньги, введя значения в наш Калькулятор совокупной доходности ниже. Посмотреть больше

Посмотреть меньше

..

По состоянию на 07.04.2023. Вы когда-нибудь задумывались, сколько денег вы можете заработать, вложив небольшую сумму в акции, приносящие дивиденды? Узнайте, насколько могут вырасти ваши деньги, введя значения в наш Калькулятор совокупной доходности ниже. Посмотреть больше

Посмотреть меньше

Этот калькулятор предполагает, что все выплаты дивидендов будут реинвестированы.

Вложенные деньги

Скорость возврата

Количество лет

Ниже приведены совокупные доходы, полученные от инвестирования в ставка за годы.

Год

Возвращение в этом году

Общий доход

Всего денег

Обзор

Выплата

Дивизион роста

Возвращает

Рейтинги

Распределения

Vanguard Total Stock Market Index Fund

VTI | ETF

$203.20

+0.33%

$1.21 T

1.55%

$3.14

6/23

2023

$0.66

Last $0. 79

79

Estimated

6.71%

0.03%

Vanguard 500 Индексный фонд

VOO | ETF

$375,95

+0,38%

$766,12 B

1,58%

$5,95

6/29

2023

$ 1,49

Последний $ 1,49

Оценка

7,45%

0,03%

SPDR® S & P 500 Trust

SPY | ETF

$409.19

+0.39%

$378.18 B

1.47%

$6.02

3/17

2023

$1.51

Last $1.78

Declared

7.41%

0.09%

Vanguard Total Международный фондовый IDX Fund

VXUS | ЕФО

$55.38

+0.34%

$369.30 B

0.87%

$0.48

6/21

2023

$0.02

Last $0.12

Estimated

7.32%

0.07%

iShares Core S&P 500 ETF

ИВВ | ETF

$ 411,01

+0,38%

$ 301,01 B

1,60%

$ 6,59

6/09

2023

$ 1,43

Последняя $ 1,65

$ 1,43

0003

7,42%

0,03%

Vanguard Total Bond Market Index Fund

BND | ETF

$74. 44

44

-0.03%

$286.50 B

2.95%

$2.19

5/02

2023

$0.18

Last $0.18

Estimated

4.36%

0.03%

Invesco QQQ Доверие

QQQ | ETF

$318,05

+0,67%

$166,33 B

0,59%

$1,89

3/20

2023

$ 0,47

Последний $ 0,66

объявлен

19,63%

0,20%

Vanguard Разработанный фонд индекса

VEA | ETF

$45.33

+0.33%

$153.96 B

1.41%

$0.64

6/21

2023

$0.04

Last $0.16

Estimated

8.41%

0.05%

Vanguard Value Индексный фонд

ВТВ | ETF

$138.95

+0.09%

$150.51 B

2.37%

$3.29

6/23

2023

$0.65

Last $0. 82

82

Estimated

-0.40%

0.04%

Vanguard Индексный фонд роста

VUG | ETF

$ 247,35

+0,63%

$ 145,59 B

0,69%

$ 1,72

6/23

2023

$ 0,43

Последний $ 0,43

2023

$ 0,43

0003

Оценка

16,28%

0,04%

Индексный фонд средней капитализации Vanguard

VO | ETF

$207.10

+0.09%

$145.28 B

1.47%

$3.04

6/23

2023

$0.52

Last $0.76

Estimated

2.00%

0.04%

Vanguard Small Фонд индекса капитализации

VB | ETF

$184,80

+0,03%

$119,90 B

1,61%

$ 2,98

6/23

2023

$ 0,55

Последние $ 0,75

Оценка

1,10%

0,05%

Vanguard Emerging Markets Markets Markets Markets index

VWO VWOVWO

VWO VWO VWO VWO VWO VWO VWO VWOVWO

VWO VWOVWO

VWOVWO

VWO 2VWO

VALVER. ETF

ETF

$40.49

+0.60%

$101.73 B

0.28%

$0.11

6/21

2023

$0.00

Last $0.03

Estimated

3.95%

0.08%

iShares Core MSCI EAFE ETF

ИЭФА | ETF

$67.17

+0.40%

$95.07 B

1.00%

$0.67

6/09

2023

$0.03

Last $0.33

Estimated

8.97%

0.07%

Vanguard Total Международный индексный фонд облигаций

BNDX | ETF

49,01 $

-0,08%

$ 88,24 B

1,75%

$ 0,86

5/02

900 900 9,002 20230003Последний $0,07

Расчетный

3,74%

0,07%

Vanguard Extended Market Index Fund

VXF | ETF

$136.28

+0.07%

$85.52 B

1.27%

$1.73

6/23

2023

$0. 28

28

Last $0.43

Estimated

2.91%

0.06%

iShares Core Совокупные облигации США ETF

AGG | ETF

$100,44

-0,09%

$ 83,00 B

3,01%

$ 3,02

5/02

2023

$ 0,25

Последние $ 0,25

Оценка

4.32%

0,03%

2,2017 0,207 292722929272927292722929292729272292927229272222 9000 7000722 9000 700072 9000 9000 9000 90002 9000 7000 7,32% 9000 2 00003 9000 3. ETF$82.39

+0.68%

$78.40 B

3.74%

$3.08

6/23

2023

$0.51

Last $0.77

Estimated

0.89%

0.12%

Фонд индекса оценки дивидендов Vanguard

VIG | ETF

$154.45

+0.10%

$76.07 B

1.94%

$3.00

6/21

2023

$0. 75

75

Last $0.75

Estimated

2.23%

0.06%

Vanguard Short Индексный фонд срочных облигаций

BSV | ETF

$76,75

-0,05%

$70,52 B

2,16%

$1,66

5/02

2023

$0,13

Последние $0,14

Оценка

2,47%

0,04%

ETF

$94.17

+0.03%

$65.46 B

1.40%

$1.32

6/09

2023

$0.26

Last $0.33

Estimated

-0.14%

0.06%

iShares Russell 1000 Рост ETF

IWF | ЕФО

242,94 долл. США

+0,60%

$ 62,20 B

0,85%

$ 2,07

6/09

2023

$ 0,52

Последние $ 0,52

9000 2

9000 2

9000 29202 9000 29202 9000 2

9000. и

и

9000 2

9000 2

9000 2

9000 29202 9000 2

9000. ETF средней капитализации

IJH | ETF

$ 243,78

-0,12%

$ 61,93 B

1,55%

$ 3,79

6/09

2023

$ 0,67

Последняя $ 0,95

.00031,18%

0,05%

Vanguard Индексный фонд краткосрочных ценных бумаг с защитой от инфляции

VTIP | ETF

$47.98

+0.06%

$61.72 B

0.24%

$0.11

6/30

2023

$0.00

Last $0.03

Estimated

2.78%

0.04%

Vanguard High Фонд индекса дивидендной доходности

VYM | ETF

$105,92

-0,01%

$ 58,82 B

2,71%

$ 2,87

6/21

2023

$ 0,53

Последние $ 0,72

Оценка

-1,42%

-1,42%

-1,42%

. ETF

ETF$152.44

+0.11%

$55.75 B

2.00%

$3.05

6/09

2023

$0.60

Last $0.76

Estimated

1.05%

0.19%

iShares Russell 2000 ETF

IWM | ETF

$173.89

+0.15%

$54.47 B

1.45%

$2.52

6/09

2023

$0.48

Last $0.63

Estimated

0.10%

0.19%

iShares MSCI EAFE ETF

EFA | ETF

$71,94

+0,47%

$50,51 B

0,75%

$0,54

09.06.

9 0023

$0,03

Последние $0,27

По оценкам

9,60%

0,32%

Vanguard Information Technology Index Fund

VGT | ETF

$379.88

+0.52%

$50.45 B

0.81%

$3.09

6/23

2023

$0.

Расчёт показателя R/R по каждому активу утверждается комитетом портфельных управляющих.

Расчёт показателя R/R по каждому активу утверждается комитетом портфельных управляющих. Источником такого перераспределения является пассивный доход (награда за стейкинг) портфельного актива, которая на момент перераспределения имеет максимальную рыночную оценку в валюте фондирования;

Источником такого перераспределения является пассивный доход (награда за стейкинг) портфельного актива, которая на момент перераспределения имеет максимальную рыночную оценку в валюте фондирования;