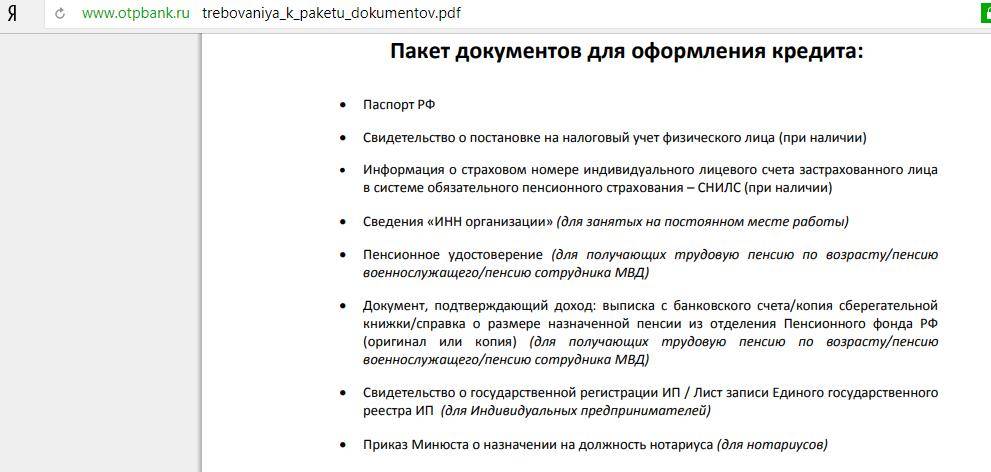

Необходимые документы для оформления кредита

Окончательный пакет документации может зависеть от вида кредитования, а также от требований конкретного банка. Но существует общий для всех случаев список необходимых документов для получения кредита. В этот перечень входят:

- заявка в банк на предоставление займа;

- внутренний паспорт гражданина РФ;

- свидетельство соцстрахования;

- индивидуальный номер налогоплательщика;

- копия трудовой книжки или трудового договора.

Помимо базового пакета документов для получения кредита понадобятся бумаги, указывающие на состоятельность клиента. На основе этих данных устанавливаются размер займа и процентная ставка.

Перечень документов для подтверждения дохода

На оформление кредита могут претендовать юридические и физические лица, ИП и организации, а также пенсионеры. Сообразно формам занятости могут быть использованы различные подтверждения дохода:

- справка по форме 2-НДФЛ — отражает доход и выплачиваемые с него налоги;

- декларация 3-НДФЛ — актуальна для ИП и физлиц, зарабатывающих частной практикой;

- справка по банковской форме — применима относительно клиентов, часть доходов которых скрыта от налогообложения;

- выписка с карт-счета — может быть использована клиентами банка, получающими зарплату на пластиковую карту;

- справка из ПФР или иного пенсионного фонда — по закону пенсия рассматривается в качестве критерия состоятельности.

Свидетельства о стабильном доходе — необходимые документы для получения кредита в большинстве случаев. Они являются основной гарантией того, что клиент платежеспособен, а долг будет погашен в срок. Отказ предоставлять сведения о доходах способен испортить отношения с банком, а многие займы взять просто не получится (например, потребительский кредит наличными).

Документы на получение кредитной карты

Воспользоваться заемными средствами можно посредством оформления кредитной карты. Иногда для ее получения достаточно заявки и паспорта. Такие лояльные условия предлагает, в частности, Сбербанк своим постоянным клиентам. Если нужна карта с большим кредитным лимитом, скорее всего, потребуются дополнительные бумаги, подтверждающие необходимый уровень дохода.

Документы для автокредита

Чтобы купить машину по программе автокредитования, понадобятся следующие бумаги:

- платежный договор с автосалоном;

- копия паспорта транспортного средства;

- страховой полис;

- свидетельство о первом взносе.

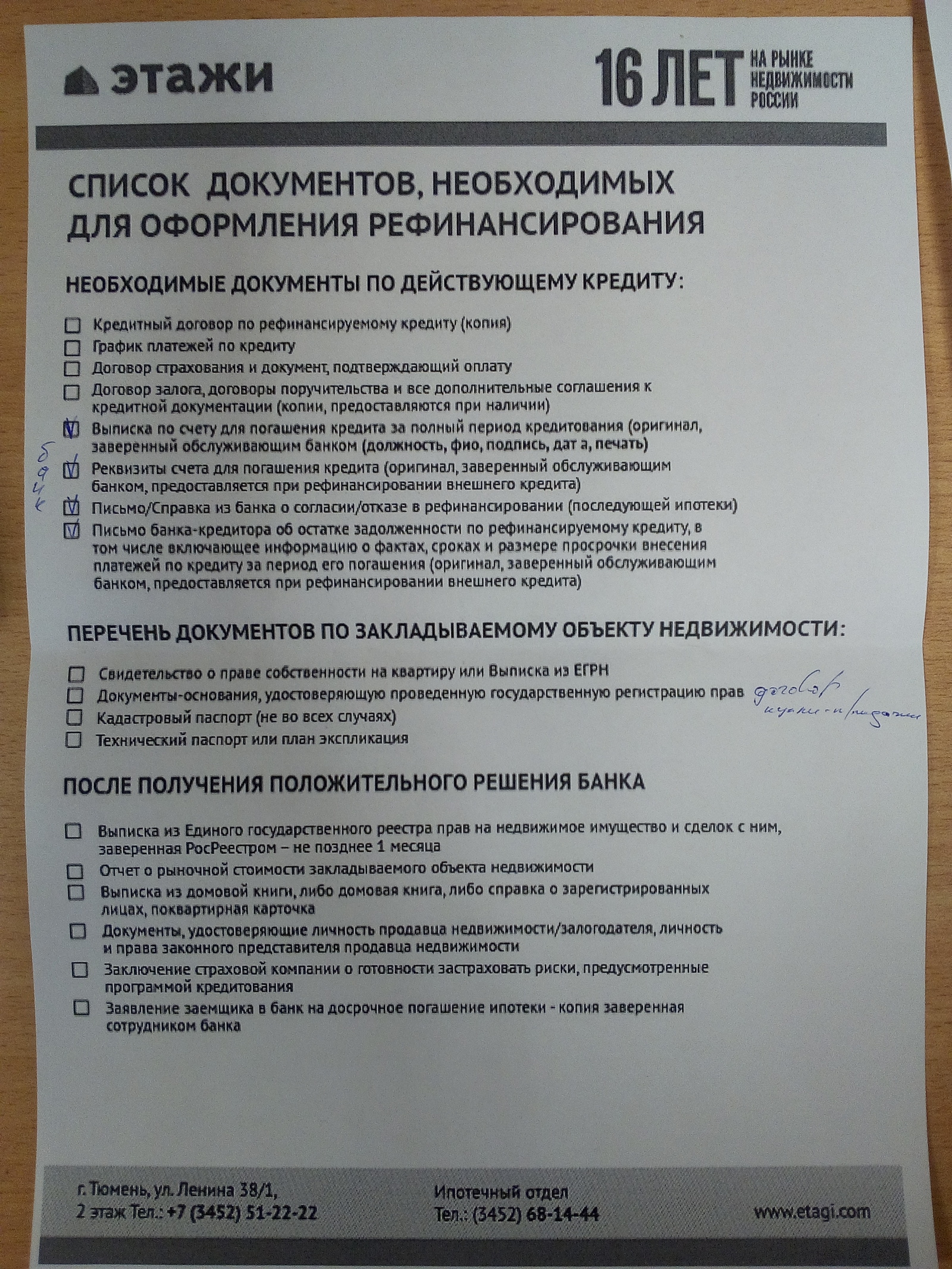

Особенности пакета документов по ипотеке

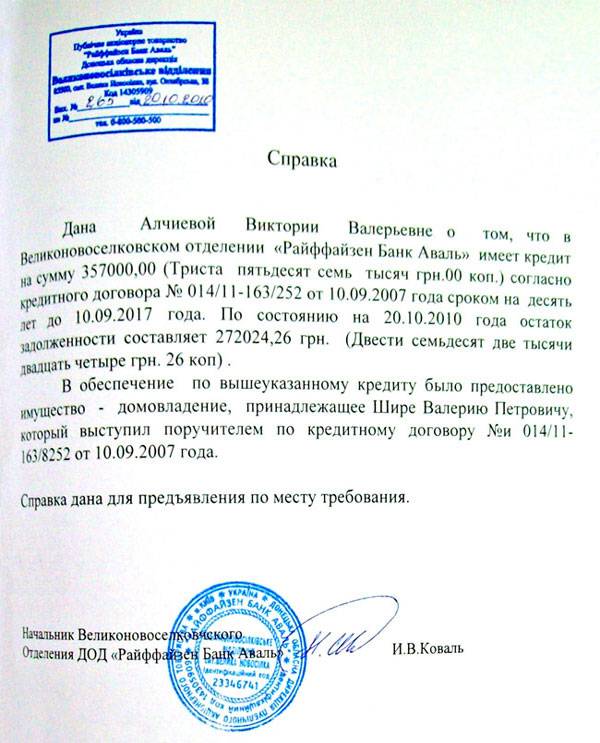

Ипотечное кредитование предполагает сбор различных справок, причем часть из них подается только после того, как заем будет одобрен. В список основных документов для получения кредита по ипотеке входят:

- гражданский паспорт и прочие удостоверения личности;

- справка о регистрации;

- копия трудовой книжки;

- справка 2-НДФЛ.

Состав документов для получения кредита по ипотеке может варьироваться. Например, если компания, где работает заемщик, затрудняется дать информацию по НДФЛ, допустимо предоставление справки банковского образца со сведениями о стаже, доходах и удержаниях за последние полгода.

Здесь были рассмотрены базовые пакеты. Окончательный перечень документов для получения кредита нужно уточнять в каждом конкретном случае в том банке, где будет оформляться заем.

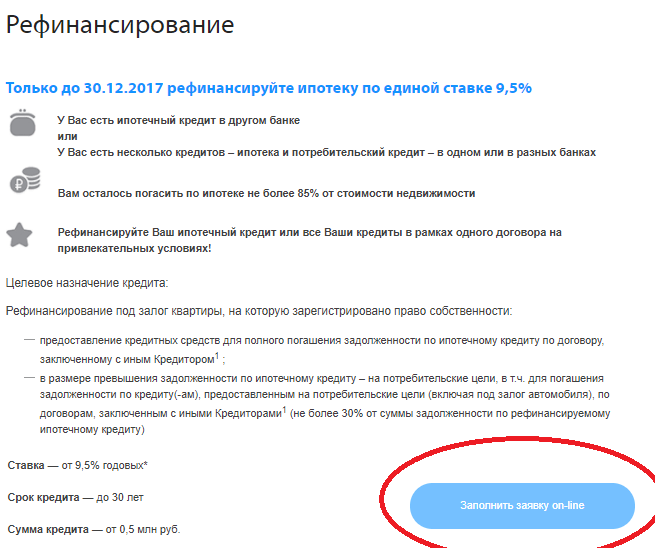

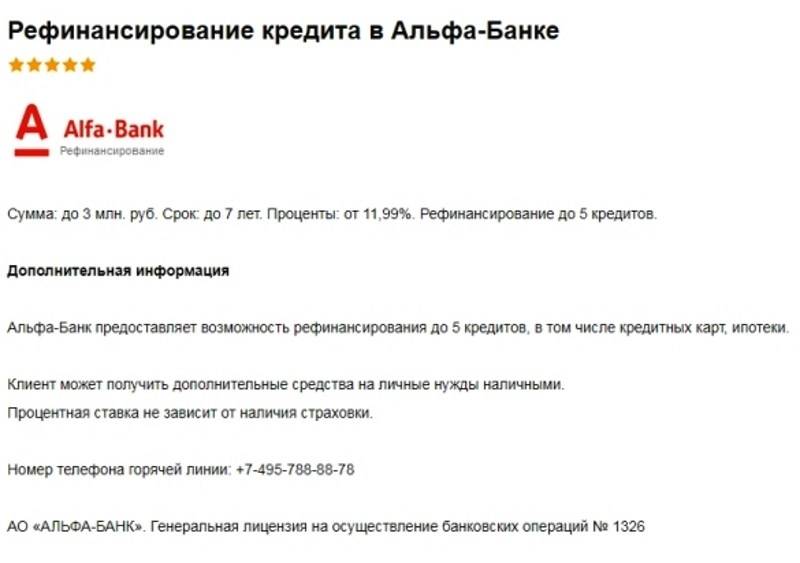

Рефинансирование кредитов — Home Credit Bank

Рефинансирование кредитов — Home Credit BankГлавнаяКредитыРефинансирование кредитовДля тех, кому нужно уменьшить сумму ежемесячного платежа по кредиту.

Рефинансирование кредитов до 10 млн тенге. Подать заявку на рефинансирование кредита можно в отдениях банка.

Забронируйте визит онлайн тут.

Хотите изменить ежемесячный платеж?

Увеличивая или уменьшая срок кредита, можно выбрать нужную вам сумму ежемесячного платежа.

Нужны дополнительные деньги?

Рефинансируйте кредит и получите дополнительные деньги.

У вас более одного кредита?

Объединим все кредиты в один кредит. Преимущество в том, что у вас будет 1 график погашения, 1 конкретная дата ежемесячных платежей.

Оформление кредита

- Вы приходите в отделение банка, где хотите оформить рефинансирование кредита, и предъявляете все необходимые документы.

- Сотрудник банка заполняет с вами Заявку на оформление рефинансирования и отправляет ее на рассмотрение.

- В случае отрицательного ответа банк постарается предложить вам альтернативу.

- В случае положительного решения вы подписываете договор, после чего он вступает в силу.

- В срок от одного рабочего дня деньги будут перечислены на ваш лицевой счет.

Необходимые документы

- Удостоверение личности с указанным ИИН;

- Для иностранного лица: вид на жительство иностранца в Республике Казахстан с обязательным наличием ИИН (срок действия кредитного договора не должен превышать срока действия вида на жительство).

Условия рефинансирования:

- Быть гражданином Республики Казахстан;

- Иностранным гражданам иметь вид на жительство в Республике Казахстан;

- Иметь постоянный источник дохода;

- Быть зарегистрированным в регионе предоставления кредита;

- Проживать (иметь почтовый адрес) в регионе предоставления кредита;

- Возраст — от 22 до пенсионного возраста. Для получателей пенсии — от 45 до 75 лет включительно;

- Валюта рефинансирования – тенге;

- Данные условия распространяются только на клиентов, оформляющих второй и более кредит в Home Credit Bank.

Рассмотрите наш другой продукт: кредит онлайн наличными. Оформите заявку онлайн и получите результат в течение 3 минут. После одобрения кредита онлайн деньги отправляем на карточку.

Узнайте больше о возможностях онлайн-кредита наличными здесь.

Полезно знать

Ответы на частые вопросы и важные документы

Вопросы

Может ли третье лицо произвести оплату по кредиту за клиента? Что для этого нужно?

Что делать, если я передумал брать кредит в течение 14 дней?

Преимущества досрочного погашения кредита через мобильное приложение?

Существуют ли возрастные ограничения денежного кредита?

Как можно узнать, что мой кредит одобрен?

+7 727 244 54 77

ежедневно с 08:00 до 22:00

Депозиты и инвестиции

«Простой»

«Сберегательный Хоум»

«Сберегательный Хоум +»

Депозитный сертификат

Облигации в долларах

Кредиты

Взять кредит наличными

Товары в кредит

Рефинансирование

Карточки

Home Card Lite

Home Card

Qiwi Card

Home Card Pro

DOS Pro

DOS

Услуги

Страхование

Расчетно-кассовое обслуживание

Денежные переводы

Бизнесу

Партнерство

Корпоративный счёт

Вопросы и ответы

Отделения и терминалы

© 2023, АО «Home Credit Bank»

Лицензия №1. 2.36/40 от 17.08.2022 г., выдана Агентством Республики Казахстан по регулированию и развитию финансового рынка.

2.36/40 от 17.08.2022 г., выдана Агентством Республики Казахстан по регулированию и развитию финансового рынка.

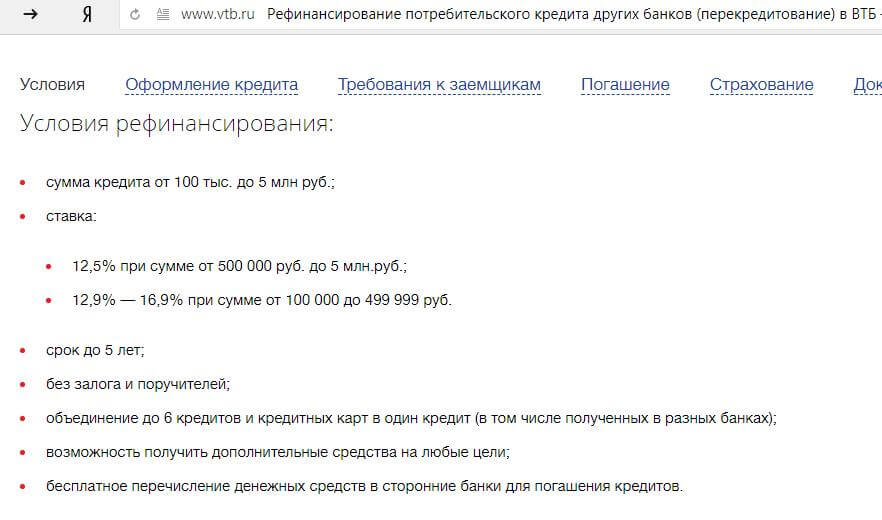

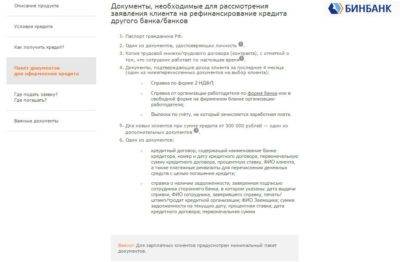

Какие документы нужны для рефинансирования ипотеки?

Личные финансы

Когда вы рефинансируете ипотечный кредит, кредиторы обычно хотят видеть те же типы документов, которые вы предоставили для первоначального кредита

Контент предоставлен компанией Credible, контрольный пакет акций которой принадлежит Fox Corporation. Credible несет единоличную ответственность за этот контент и услуги, которые он предоставляет.

Наша цель здесь, в Credible Operations, Inc., номер NMLS 1681276, именуемая ниже «Credible», состоит в том, чтобы предоставить вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы продвигаем продукты наших партнеров-кредиторов, которые компенсируют нам наши услуги, все мнения являются нашими собственными.

Рефинансирование заменяет ваш текущий кредит новым жилищным кредитом — обычно с более благоприятными условиями, такими как лучшая процентная ставка или более короткий срок погашения.

Ваш рефинансирующий кредитор захочет знать, что вы можете погасить кредит, и попросит ряд документов, прежде чем одобрить ваше заявление. Если вы соберете эти документы заранее, вы будете готовы, когда решите рефинансировать свой кредит , что может ускорить процесс.

Вот документы, необходимые для рефинансирования.

Рекомендуется сравнить ставки рефинансирования ипотечных кредитов от нескольких кредиторов. С Credible вы можете увидеть персонализированные ставки за считанные минуты.

- Подтверждение дохода

- Подтверждение страхования

- Кредитная информация

- Справка о долге

- Отчет об имуществе

- Дополнительные документы

Перед тобой рефинансировать кредит , кредиторы захотят увидеть подтверждение дохода, которое показывает, что вы сможете производить платежи по кредиту. Документы, подтверждающие доход, различаются для наемных работников и фрилансеров или независимых подрядчиков.

Документы, подтверждающие доход, различаются для наемных работников и фрилансеров или независимых подрядчиков.

Вы можете подтвердить свой доход, предоставив следующие документы:

Наемные работники- Последние платежные квитанции

- Формы W-2 за два года

- Налоговые декларации за два года 9003 2

- Подтверждение дохода письмо от работодателя

- Налоговые декларации за два года

- 1099s

- Отчеты о прибылях и убытках

- Письмо о подтверждении деловых отношений 900 53 Подтверждение страховки

- Копию полиса страхования домовладельцев

- Страницу с декларациями, на которой указана информация о вашем полисе

- Письмо от вашего страхового агента

- Копия вашего полиса страхования титула

- Копия зарегистрированного акта с указанием имен законных владельцев

- Если у вас больше нет закрытия документы, обратитесь к своему кредитору

- Счета за коммунальные услуги

- Счет за автострахование

- Документы об освобождении от банкротства, если применимо

- Студенческий заем

- Автокредит

- Кредитная карта

- Текущая выписка по ипотеке

- Кредит под залог недвижимости или кредитная линия под залог дома

- Потребительский кредит

- Банковские выписки, такие как текущие счета, сберегательные счета, счета денежного рынка или депозитные сертификаты

- Физические активы, которые вы можете продать за наличные, такие как или автомобили

- Акции

- Облигации

- Пенсионные счета, такие как ваш 401(k) или IRA

- Приказ об алиментах — Выплаты алиментов обычно не отображаются в кредитных отчетах, если только они не задерживаются. Ваш кредитор может запросить документы о том, что вы платите.

- Постановление о разводе — Если вы платите алименты, вашему кредитору может понадобиться знать, сколько вы платите.

- Подарочное письмо — Если на вашем счете есть недавние депозиты, например, подарки от семьи, вам может потребоваться документация, объясняющая их.

- Банковские счета

- 401k или другие пенсионные счета

- Паевые инвестиционные фонды

- Облигации

- Акции

- Полисы страхования жизни

Так же, как вы должны были показать свидетельство вашего кредитора о страховом покрытии, когда вы взяли свою первую ипотеку, вам нужно будет предъявить доказательство страхования при рефинансировании, поскольку вы заменяете свой текущий кредит новым . Кредиторы требуют, чтобы у вас была страховка домовладельцев, чтобы защитить их инвестиции — ваш дом — от катастрофического ущерба. И они требуют титульное страхование, чтобы показать, может ли быть наложен залог на имущество, какие-либо нераскрытые наследники, мошенничество или неуплаченные налоги на имущество.

И они требуют титульное страхование, чтобы показать, может ли быть наложен залог на имущество, какие-либо нераскрытые наследники, мошенничество или неуплаченные налоги на имущество.

Некоторые документы, которые вы можете использовать для подтверждения наличия страховки, включают:

Страхование домовладельцев Каждый раз, когда вы подаете заявку на получение кредита, кредиторы хотят видеть вашу кредитную информацию и извлекают ваш кредитный отчет . Это помогает им решить, насколько вероятно, что вы должны погасить кредит.

Это помогает им решить, насколько вероятно, что вы должны погасить кредит.

Ваша кредитная информация сообщает кредиторам, насколько хорошо вы обращаетесь с деньгами, исходя из ваших прошлых кредитов. Если у вас есть отрицательная информация в вашем кредитном отчете, вы можете предоставить своему кредитору письмо, в котором объясняются любые просроченные платежи, инкассовые счета, судебные решения или банкротство. Это известно как объяснительное письмо.

Некоторые документы, которые вы можете предоставить, чтобы показать свою историю платежей, включают:

С помощью Credible вы можете сравнивать ставки рефинансирования ипотеки от различных кредиторов, не влияя на ваш кредит.

Заявление о долге Заявление о долге показывает кредиторам, сколько вы должны другим кредиторам по долгам, таким как задолженность по студенческому кредиту, долгу по кредитной карте или автокредиту. Это помогает кредиторам определить, есть ли у вас управляемая сумма долга в зависимости от вашего дохода или вы можете быть перерасходованы. Кредиторы также рассчитывают отношение вашего долга к доходу, или коэффициент DTI, который представляет собой процент, показывающий, какая часть вашего ежемесячного дохода идет на погашение ваших долговых обязательств.

Это помогает кредиторам определить, есть ли у вас управляемая сумма долга в зависимости от вашего дохода или вы можете быть перерасходованы. Кредиторы также рассчитывают отношение вашего долга к доходу, или коэффициент DTI, который представляет собой процент, показывающий, какая часть вашего ежемесячного дохода идет на погашение ваших долговых обязательств.

Чтобы рассчитать DTI, кредиторы суммируют все ваши ежемесячные платежи по долгам и делят это число на ваш валовой ежемесячный доход. Ваш коэффициент DTI может достигать 43% для некоторых кредитов, но некоторые кредиторы могут потребовать меньшее число.

Как только кредитор узнает ваш DTI, он может определить, можете ли вы справиться с рефинансированием кредита вместе с вашим другим долгом. Документы, подпадающие под эту категорию, включают ваши ежемесячные отчеты по следующему:

Отчет об активах показывает кредиторам вашу чистую стоимость на основе ваших активов. Вам нужно будет показать, что у вас достаточно активов, чтобы позволить себе ежемесячный платеж по ипотеке, который включает в себя основную сумму долга, проценты, налоги на имущество и страховку.

Вам нужно будет показать, что у вас достаточно активов, чтобы позволить себе ежемесячный платеж по ипотеке, который включает в себя основную сумму долга, проценты, налоги на имущество и страховку.

Кредиторы обычно хотят убедиться, что у вас достаточно ликвидных активов для покрытия определенного количества ипотечных платежей. Это точное число зависит от кредитора. Кредиторы могут потребовать от вас иметь наличность в банке на срок до 12 месяцев на случай чрезвычайной ситуации.

Некоторые активы, для которых вы должны предоставить документацию, включают:

Документы в этой статье не обязательно являются исчерпывающим списком. В зависимости от того, какой кредитор вы используете и вашего текущего финансового положения, вам может потребоваться предоставить дополнительные документы, в том числе:

В зависимости от того, какой кредитор вы используете и вашего текущего финансового положения, вам может потребоваться предоставить дополнительные документы, в том числе:

Credible упрощает сравните предложения рефинансирования ипотеки от нескольких кредиторов.

Какие документы нужны для рефинансирования ипотеки?

Рефинансирование ипотечного кредита очень похоже на получение нового кредита, когда речь идет о документах, которые вам необходимо предоставить как заемщику. Но зачем все бумаги? В основном потому, что вашему кредитору необходимо просмотреть определенные документы, чтобы «обработать» вашу заявку на кредит и определить, имеете ли вы право на рефинансирование, оценив ваше индивидуальное финансовое положение. Попутно андеррайтер оценит риск.

Но зачем все бумаги? В основном потому, что вашему кредитору необходимо просмотреть определенные документы, чтобы «обработать» вашу заявку на кредит и определить, имеете ли вы право на рефинансирование, оценив ваше индивидуальное финансовое положение. Попутно андеррайтер оценит риск.

Если все это звучит запутанно, не волнуйтесь. Специалист по ипотечному кредитованию находится на расстоянии одного телефонного звонка от Mr. Cooper! Вот краткий обзор некоторых документов, которые кредиторы могут потребовать, прежде чем вы получите право на получение кредита.

Платежные квитанции

Кредиторы обычно обращают внимание на два основных фактора при оценке вашей заявки на получение кредита: ваша кредитоспособность, на которую обычно частично влияет ваш кредитный рейтинг, который отражает своевременность ваших платежей, и ваша способность погасить кредит. Последний оценивается подтверждением дохода, и для большинства это доказательство предоставляется в виде платежных квитанций. Кредиторы обычно запрашивают платежные квитанции за последние два или три месяца, но точный диапазон будет зависеть от кредитора. Обязательно спросите, как далеко вам нужно вернуться с подтверждением дохода.

Кредиторы обычно запрашивают платежные квитанции за последние два или три месяца, но точный диапазон будет зависеть от кредитора. Обязательно спросите, как далеко вам нужно вернуться с подтверждением дохода.

Если вы работаете не по найму, возможно, вам не потребуется предъявлять квитанции об оплате труда, но вам, скорее всего, потребуется предоставить отчеты о прибылях и убытках и федеральные налоговые декларации в качестве подтверждения дохода.

W-2 или 1099

Чтобы дополнить информацию о доходах из ваших платежных квитанций, ваш кредитор может также захотеть ознакомиться с налоговыми документами. Для сотрудников это будут формы W-2. Для независимого подрядчика это, скорее всего, форма 1099. Кредиторы обычно запрашивают информацию за два года, но это еще одна вещь, которая может варьироваться в зависимости от кредитора (поэтому планируйте запрашивать).

Важно отметить, что, поскольку формы W-2 используются для сотрудников, они отражают налоги, взимаемые с их зарплаты.

Налоговые декларации

Независимо от того, получаете ли вы форму W-2 или форму 1099 каждый год, вам также необходимо предоставлять налоговые декларации. Они показывают тенденции в ваших доходах, какой доход вы можете получать от инвестиций и другую финансовую информацию. Ваш кредитор может использовать эти данные для построения более полной картины вашего финансового положения.

Информация о вашем доходе может повлиять на доступные вам варианты рефинансирования. Например, более выгодно, если ваши записи показывают устойчивое или повышательное движение вашего дохода. Снижение дохода может негативно повлиять на заявку на кредит .

Отчет об активах

Кредиторы также обычно хотят увидеть, какие другие активы у вас есть, чтобы определить, достаточно ли у вас залога на руках для покрытия платежей за дом на пару месяцев, а также расходов на закрытие, связанных с заем.

Наличие достаточных активов в вашем распоряжении может повысить вероятность одобрения кредита, поскольку это указывает кредитору, что у заемщика достаточно ресурсов для покрытия новой ипотеки.

Отчет о долгах

Ключевой частью определения вашего отношения долга к доходу (DTI) является текущий уровень долга. Таким образом, ваш ипотечный кредитор потянет ваш кредит, чтобы увидеть выписку о непогашенных долгах

Ваш кредитор оценит ваши долги, ваш доход и ваши активы, чтобы определить, имеете ли вы право на рефинансирование. В некоторых случаях может быть необходимо погасить часть долга, прежде чем заемщик может быть одобрен.

Страхование

В дополнение ко всей вашей финансовой информации ваш кредитор, вероятно, захочет убедиться, что у вас есть страховое покрытие.