возможные причины и способы решения

Не всегда у ИП получается взять кредит на личные нужды. И чаще всего в этом виноваты сами индивидуальные предприниматели. Рассказываем, каких ошибок нужно избегать, чтобы попросить финансовую поддержку у банка и повысить шансы на благоприятное решение.

Теги:деньги

финансовый вопрос

Как это устроено

бизнес

Photo by S O C I A L . C U T on Unsplash

ИП имеет право получить кредит как для развития бизнеса, так и на личные нужды. При это в первом случае заём могут дать без каких-либо затруднений, а во втором — не

Содержание статьи

Почему ИП не дают кредит: возможные причины

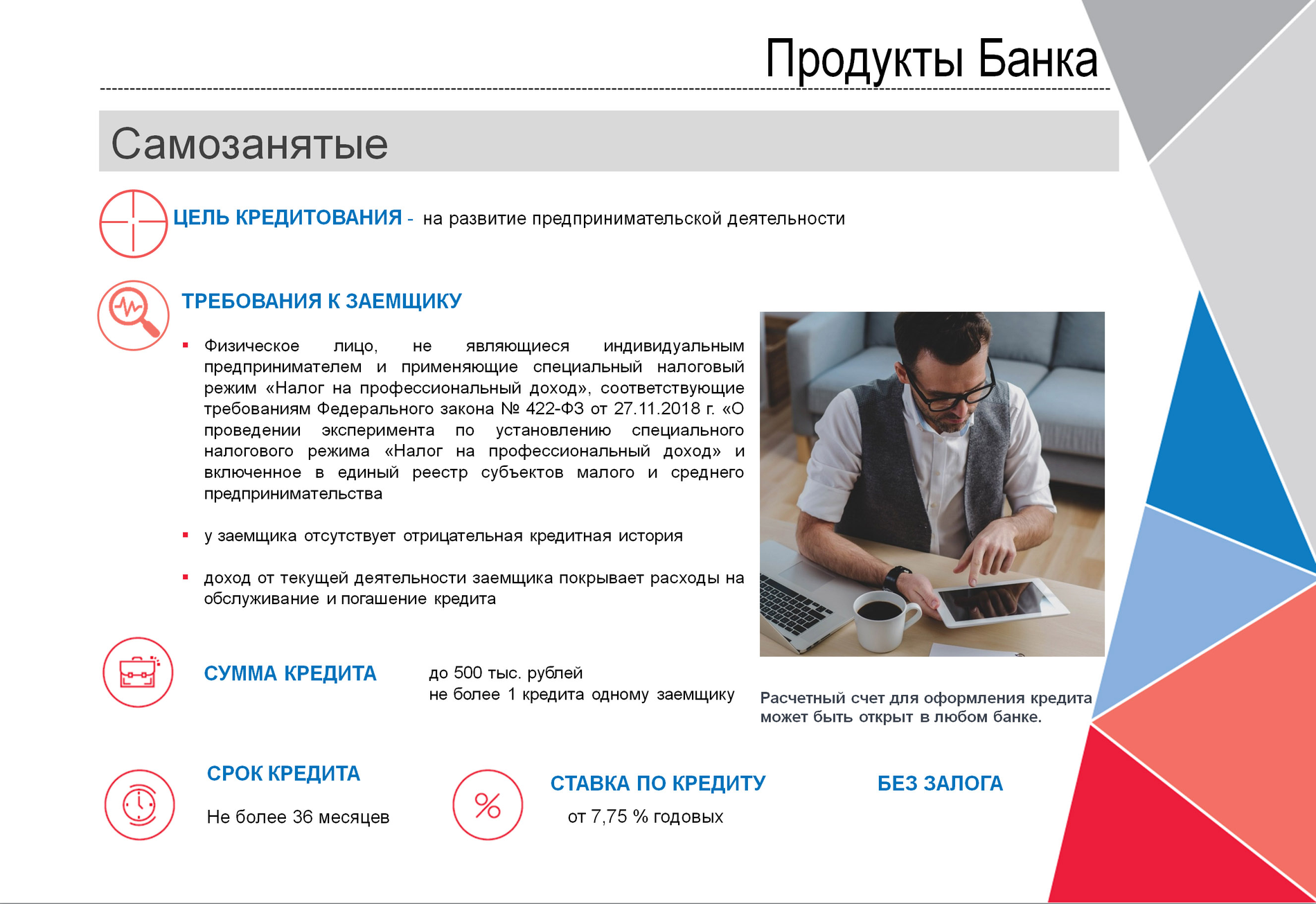

Как правило, кредит на развитие бизнеса индивидуальным предпринимателям дают более охотно. Такой кредит ИП может взять через овердрафт, оборотный кредит или под залог недвижимости. А вот кредит на личные нужды банк может и не одобрить. Получается, что для человека со статусом ИП взять кредит на бизнес будет проще, чем, например, взять кредит на покупку нового холодильника.

Получается, что для человека со статусом ИП взять кредит на бизнес будет проще, чем, например, взять кредит на покупку нового холодильника.

Кредит ИП на личные нужды не дают именно из-за его статуса. Давать деньги человеку, осуществляющему предпринимательскую деятельность — слишком большой риск для банка. А банк желает минимизировать риски. Тут нужно понимать что кредитование — процесс не из лёгких для всех его участников. Банк всегда будет волноваться, что его деньги не вернутся. Поэтому он внимательно будет изучать кредитную историю человека и просить предоставить необходимые документы.

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕРассматривая кредит для ИП, он будет учитывать: отношения предпринимателя с налоговой, отсутствие долгов по бизнесу, стабильность дохода. Всё это, наряду с суммой кредита и неправильно предоставленными данными, может послужить поводом для отказа.

Долги по бизнесу

Пожалуй, это самая распространённая и наиболее понятная причина отказа в кредите для ИП. Согласно законодательству, индивидуальный предприниматель отвечает за долги по бизнесу своим личным имуществом. Как правило, это недвижимость, стоимость которой, как правило, больше, чем сумма запрашиваемого кредита. Для банка это очевидный риск, поскольку при наличии долга ИП рискует потерять своë имущество (например, его квартиру заберут в счет долга), а следовательно, увеличивается риск невозврата кредитных денег банку, так как отдавать будет уже не из чего.

Согласно законодательству, индивидуальный предприниматель отвечает за долги по бизнесу своим личным имуществом. Как правило, это недвижимость, стоимость которой, как правило, больше, чем сумма запрашиваемого кредита. Для банка это очевидный риск, поскольку при наличии долга ИП рискует потерять своë имущество (например, его квартиру заберут в счет долга), а следовательно, увеличивается риск невозврата кредитных денег банку, так как отдавать будет уже не из чего.

Если у ИП есть долги, то отказ или одобрение кредита будет зависеть от запрашиваемой суммы и внутренних правил самого банка. Если на повестке стоит вопрос о выдаче кредита ИП на личные нужды, и сумма не такая огромная, то долги проверят, но, возможно, не так тщательно. Опять-таки, всё зависит от правил банка и его подхода к оцениванию рисков.

Однако сложность заключается в другом. Любой ИП понимает, что при ведении бизнеса долги могут периодически возникать по ряду причин. Кассовый разрыв, овердрафт, оборотный кредит, зарплата сотрудникам. Даже если суммы таких долгов небольшие, их наличие может негативно отразиться при рассмотрении кредита на личные нужды для ИП.

Даже если суммы таких долгов небольшие, их наличие может негативно отразиться при рассмотрении кредита на личные нужды для ИП.

Если кредит ИП на личные нужды все же будет одобрен, то процентная ставка у него будет выше, чем у простого физического лица. Таким образом банк страхуется и минимизирует риски. Подобные высокие ставки могут также получить генеральные директора или учредители компаний, даже если они не являются ИП и берут кредит для себя, а не только для бизнеса. По закону, в случае банкротства организации, они как и индивидуальные предприниматели, будут выплачивать долги из своего кармана.

Проблемы с налоговой

Возможно, ИП не уплатил какие-то налоги, взносы или сделал это уже после необходимого периода. Не исключено, что он просто-напросто ошибся в декларации или платёжном поручении. В этом случае налоговая может приостановить операции по счетам такого предпринимателя. Это прописано в статье 76 Налогового кодекса РФ. В банк отправляется соответствующая просьба, и о кредите на личные нужды ИП может забыть. Во всяком случае, до уплаты налогов и выяснения всех обстоятельств.

Во всяком случае, до уплаты налогов и выяснения всех обстоятельств.

Возможно, ошиблась сама налоговая или произошёл какой-то сбой и путаница в отчётах. Но пока это выяснится, уже пройдёт время. Из-за этого кредит для ИП на личные нужды рискует стать неактуальным. Сам же индивидуальный предприниматель может попасть на пени, начисляемые за несвоевременную уплату налоговых платежей.

Нечёткий доход

Здесь всё просто. Прежде чем оформить кредит для ИП, банк должен понять его реальный доход.

Одной из причин, почему не дают кредит ИП может являться сезонность бизнеса. Предположим, ИП продаёт мороженое. По мнению банка, летом такой человек будет иметь намного больший доход, чем зимой. Для банка это нечёткий доход. Помимо сезонности, банк будет так же смотреть на форму налогообложения и вид деятельности предпринимателя. Это может запутать банк ещё больше в понимании того, сколько человек зарабатывает на самом деле.

Новый бизнес

В кредите для ИП могут отказать, если своё дело человек начал недавно. Банк не понимает: сохранится ли этот бизнес, или же в какой-то момент его надо будет закрывать с долгами.

Банк не понимает: сохранится ли этот бизнес, или же в какой-то момент его надо будет закрывать с долгами.

Рисковать своими деньгами банк не хочет. Какой-то существенной финансовой истории, чтобы убедится в возврате средств, он тоже не увидит. Специалисты рекомендуют ИП идти за кредитом для личных нужд после пары лет работы в этом статусе. Так банк охотнее выдаст желаемый заём.

Как получить кредит на личные нужды, если вы ИП

Так как кредит для ИП на личные нужды является высоким риском для банка, то ему необходимо понимать, какой доход есть у заёмщика. К тому же, банку необходимо рассчитать показатель долговой нагрузки (ПДН). Такое правило ввёл Центробанк РФ (ЦБ РФ), чтобы снизить кредитную зависимость россиян.

ИП дают кредит, если у него достаточный доход и есть гарантия, что он вернёт заём. Расчётом дохода занимается банк. Документы, которые он может попросить у индивидуального предпринимателя для этого, регламентированы ЦБ РФ.

К ним относятся:

- Декларация по УСН;

- Декларация по ЕНВД;

- Копии квитанций или платежных поручений об уплате налогов за определённый период

- Декларация по единому сельскохозяйственному налогу, при условии что ИП производит товары и услуги рассчитанные на сельскохозяйственную индустрию.

Также кредитным организациям разрешено просить и иные документы. В зависимости от налогообложения, банку для одобрения могут потребоваться декларация, выдержки из ЕГРИП, справка о движениях по счёту. Поэтому, чтобы получить кредит, ИП имеет смысл предварительно уточнить полный список документов у самого банка.

В зависимости от своей внутренней политики, банк для решения о выдачи кредита для ИП может попросить множество справок и бумаг. Шансы на успех повысятся, если кредит берётся в банке где у ИП есть счёт. Дополнительный доход, регулярные поездки за границу и наличие созаёмщика или поручителя — повысят шансы на получение кредита.

Счёт ИП в банкеЕсли человек ведёт предпринимательскую деятельность, то у него есть расчётный счёт в банке. В первую очередь, ИП следует попробовать взять кредит именно в той организации, где и заведен счет. Это облегчит и ускорит решение, так как банк сразу видит всю необходимую информацию и денежные обороты.

Из-за сохранённых данных, кредит для ИП дают и те банки, в которых он брал заём в прошлом. Для таких банков человек предстаёт практически «старым знакомым», а значит, одобрить кредит ему будет гораздо проще.

Поручитель, созаёмщик и залогХорошей кредитной истории может оказаться недостаточно для банка, если речь идёт о крупной сумме или ипотеке. Такие кредиты для ИП лучше всего брать, если у него есть созаёмщик или поручитель.

Обращаться в банк за крупным кредитом следует не новичкам в предпринимательском деле, а тем, кто ведёт бизнес примерно полтора-два года. Этого срока уже будет достаточно, чтобы банк мог посчитать обороты и понять, насколько ИП доходен, и нет ли у него долгов.

Лучше всего перед походом в банк продумать несколько вариантов для подстраховки. Если созаёмщиков и поручителей не нашлось, или их недостаточно, то для одобрения кредита на личные нужды ИП может помочь залоговое имущество. Конечно, при условии, что у предпринимателя такое имущество есть.

Представим, что у ИП помимо основной предпринимательской деятельности есть дополнительный источник дохода. Например, он сдаёт квартиру в аренду. Такой источник денег может существенно облегчить процедуру одобрения кредита для личных нужд.

Прежде чем брать кредит для ИП, нужно проконсультироваться с сотрудником банка, чтобы выбрать верную тактику. Возможно, вам не придется указывать сумму дохода от предпринимательской деятельности, поскольку денег от дополнительного дохода будет достаточно. Это зависит от внутренней политики банка и способности предпринимателя предоставить необходимые документы.

Поездки за границуС учётом пандемии и различных мировых событий, этот пункт может показаться не таким важным. Однако для некоторых банков информация о путешествиях за рубеж до сих пор актуальна. С ней кредит для ИП получит больше шансов на рассмотрение.

Для банка путешествия являются доказательством стабильного дохода. Если человек регулярно выезжает за границу, значит у него есть достаточно средств для проживания, оформления виз, покупки билетов и бронирования отелей. В этом случае даже если у него есть ИП, выдать кредит для банка не составит труда.

Если человек регулярно выезжает за границу, значит у него есть достаточно средств для проживания, оформления виз, покупки билетов и бронирования отелей. В этом случае даже если у него есть ИП, выдать кредит для банка не составит труда.

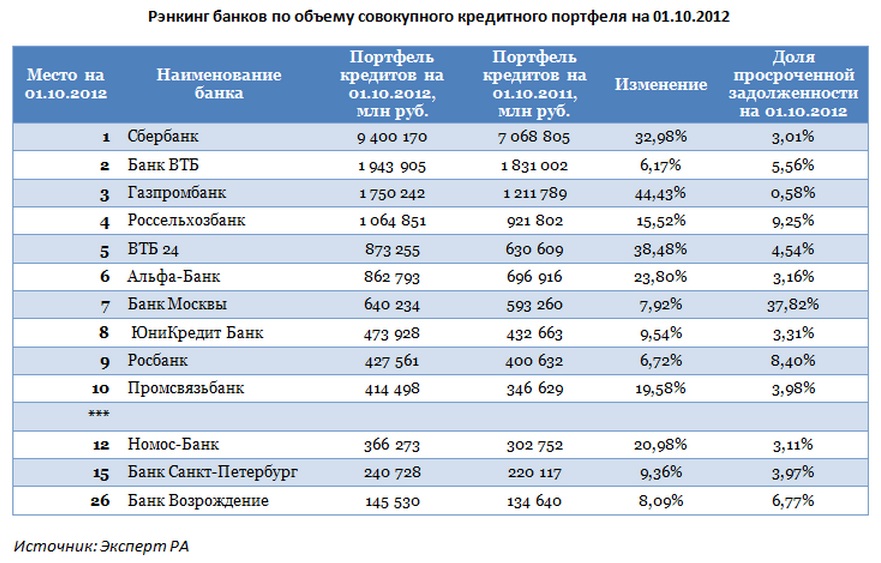

Кредиты сегодня и завтра — Континент Сибирь Online

Пока ведутся споры о том, какой этап кризиса преодолен и как скоро мы ощутим признаки подъема, руководители предприятий, работающих в реальном секторе экономики, задумываются над более конкретными вопросами. Где взять кредит, причем быстро и по приемлемым ставкам, и какие банки дают кредиты бизнесу?

Сегодня Ланта-Банк обладает значительным объемом ресурсов для кредитования и может предложить юридическим лицам различные виды кредитов с учетом особенностей их бизнеса. Об этом в интервью «КС» рассказал заместитель управляющего Новосибирского филиала Ланта-Банка ФЕДОР ЖИДКОВ.

— На каких условиях Ланта-Банк осуществляет кредитование?

— Процентная ставка по кредиту определяется индивидуально исходя из потребностей клиента и направления его бизнеса. Окончательное решение по стоимости кредитования и другим условиям принимается на кредитном комитете. Хотелось бы отметить, что в последнее время наблюдается тенденция снижения кредитных ставок.

Окончательное решение по стоимости кредитования и другим условиям принимается на кредитном комитете. Хотелось бы отметить, что в последнее время наблюдается тенденция снижения кредитных ставок.

— Какие основные требования банк предъявляет к потенциальному заемщику?

— Ланта-Банк выдает кредиты как представителям крупного, среднего и малого бизнеса, так и индивидуальным предпринимателям. В целом отсекаемых барьеров для получения кредита не существует. Минимальные требования — это стабильное финансовое положение и прозрачные перспективы развития бизнеса организации.

— Какие виды кредитования существуют в Ланта-Банке?

— В большинстве случаев характер сделки определяется в процессе совместной работы представителей клиента и банка. На данный момент мы предлагаем следующие виды кредитования:

- единовременный кредит — предоставляется сразу вся сумма кредита на определенный срок;

- кредитная линия с лимитом задолженности — определяется общий лимит задолженности перед банком, в рамках которого клиент сможет неоднократно получать и использовать кредитные средства, а также погасить их в период срока транша;

- кредитная линия с лимитом выдачи — определяется общий лимит кредитных средств, выдача которых производится частями по заранее согласованному с клиентом графику;

- тендерный кредит — кредит без залога для обеспечения заявки на участие в аукционе, который позволяет компании без отвлечения денежных средств из оборота участвовать в большем количестве аукционов;

- овердрафт — поможет клиенту пополнить свой расчетный счет при недостатке денежных средств для оплаты платежных документов;

- кредит «15 + 15» — это краткосрочное кредитование расчетного счета клиента для оплаты платежных поручений при отсутствии или недостаточности средств на расчетном счете;

- банковская гарантия — обеспечит безопасность и уверенность в выполнении обязательств по вашему договору при работе с контрагентами.

— Предоставляет ли банк кредиты без залога?

— К программе кредитования без залога относится тендерный кредит на обеспечение заявки.

При проведении конкурсов и аукционов заказчик устанавливает требование к обеспечению заявок на участие в размере до 5% от максимальной цены контракта.

Для такого обеспечения клиенту необходимо изъять денежную сумму из оборота и заморозить ее на время проведения тендера. Но уменьшение оборотных средств ведет к снижению выручки и, соответственно, потере прибыли. В этом случае клиенты банка выбирают данный вид кредитования. К тому же он обладает рядом преимуществ.

Помимо отсутствия залога, требуется минимальный пакет документов, а проценты начисляются только за фактическое время использования средств.

— Если залог необходим, какое имущество вы готовы принимать и на каких условиях?

— В качестве залога банк рассматривает недвижимое имущество, транспорт, оборудование и прочие основные средства, товар в обороте и ликвидные ценные бумаги.

— Сколько времени требуется банку для рассмотрения кредитной заявки?

— В Ланта-Банке от предоставления полного пакета документов до выдачи кредита проходит, как правило, пять дней.

Мы выстраиваем работу с клиентами следующим образом. Предварительный ответ о том, что его заявка будет удовлетворена с высокой степенью вероятности, или что ему, возможно, будет отказано в выдаче кредита, клиент получает в течение одного-двух дней после первой встречи. Получив предварительное «добро», клиент готовит пакет документов, который необходим банку для более детального анализа финансового состояния предприятия и оценки рисков.

Очень важно, чтобы информация, предоставленная клиентом на первом этапе общения, не расходилась с данными, которые получает банк для формализованной оценки предприятия. Получая полную информацию от клиента, банковские специалисты смогут предложить наиболее приемлемый вид кредита.

— Расскажите о преимуществах кредитных программ, предоставляемых банком.

— При пользовании кредитом и кредитной линией заемщик Ланта-Банка не платит дополнительных комиссий — нет комиссий за досрочное погашение, за невыбранный лимит, за установленный лимит и т. п. Проценты выплачиваются только за фактическое использование им средств.

Кредиты и кредитные линии на пополнение оборотных средств предприятия могут оформить сроком до трех лет. График гашения по ним согласовывается индивидуально.

Напомним также о беззалоговых кредитных продуктах. Основное их преимущество — скорость получения денежных средств: процедуры расчета лимитов автоматизированы, решение принимается быстро по формализованным критериям.

Мы применяем индивидуальный подход к каждому клиенту.

В большинстве случаев характер сделки определяется в процессе совместной работы представителей клиента и банка. Ведь успех клиента — это одновременно успех банка.

Ведь успех клиента — это одновременно успех банка.

Кредитный отдел НФ АКБ «Ланта-Банк» (АО):

г. Новосибирск, Октябрьская магистраль, 2.

Тел. (383) 210-31-32.

Будем рады оказать содействие в развитии бизнеса предприятиям региона!

АКБ «Ланта-Банк» (АО).

Генеральная Лицензия ЦБ РФ № 1920.

www.lanta.ru

Реклама

Редакция «КС» открыта для ваших новостей. Присылайте свои сообщения в любое время на почту [email protected] или через нашу группу в социальной сети «ВКонтакте»

Подписывайтесь на канал «Континент Сибирь» в Telegram, чтобы первыми узнавать о ключевых событиях в деловых и властных кругах региона.

Нашли ошибку в тексте? Выделите ее и нажмите Ctrl + Enter

10 лучших банковских кредитов для предпринимателей

Для предпринимателя очень важно иметь доступ к правильному типу финансирования для своего бизнеса. В большинстве случаев стартапам и даже устоявшимся компаниям приходится обращаться за помощью к кредиторам. Это может привести к увеличению запасов, другому местоположению или денежному потоку, необходимому для получения прибыли. Для этого вам необходимо убедиться, что вы выбрали правильный банковский кредит. Вот почему New Valley Bank составил список из 10 лучших банковских кредитов для предпринимателей:0003

В большинстве случаев стартапам и даже устоявшимся компаниям приходится обращаться за помощью к кредиторам. Это может привести к увеличению запасов, другому местоположению или денежному потоку, необходимому для получения прибыли. Для этого вам необходимо убедиться, что вы выбрали правильный банковский кредит. Вот почему New Valley Bank составил список из 10 лучших банковских кредитов для предпринимателей:0003

Какие бизнес-кредиты вы должны рассмотреть?

Существует множество различных кредитов, и большинство из них имеют конкретную цель или стиль финансирования, что делает их уникальными. Чтобы найти лучшие банковские кредиты для предпринимателей, вы должны учитывать все факторы — процентные ставки, сроки и сумму, которую вы можете занять. Здесь ваш кредитор может вмешаться и предложить рекомендации. Вот некоторые из крупнейших и наиболее часто используемых банковских кредитов для предприятий:

1: Срочные кредиты

Эти кредиты обычно являются краткосрочными (до пяти лет) и предлагают широкий спектр средств. Вы можете использовать их для решения многих задач с небольшими ограничениями. У большинства кредиторов есть особые требования, в том числе подтверждение дохода и кредитной квалификации. Как правило, это более доступный вариант с умеренными процентными ставками.

Вы можете использовать их для решения многих задач с небольшими ограничениями. У большинства кредиторов есть особые требования, в том числе подтверждение дохода и кредитной квалификации. Как правило, это более доступный вариант с умеренными процентными ставками.

2: SBA Loans

Администрация малого бизнеса США (SBA) поддерживает некоторые кредиты для предпринимателей. Они, как правило, более доступны с более низкими требованиями к кредитному рейтингу. Многие имеют сроки от пяти до 25 лет. Их низкие процентные ставки делают их очень доступными, тем более что вы можете использовать их для финансирования большинства потребностей.

3: Бизнес-линии кредита

Бизнес-кредитные карты или кредитные линии являются хорошим вариантом для тех, кому необходимо занимать деньги в течение определенного времени или занять деньги авансом, а затем снова через несколько месяцев. Этот вариант работает так же, как кредитная карта с доступной суммой, зависящей от кредитной квалификации и дохода. Процентные ставки могут варьироваться от средних до высоких.

Процентные ставки могут варьироваться от средних до высоких.

4: Финансирование счетов

В этой ситуации вы можете получить умеренные или низкие проценты и сборы, если будете их быстро возвращать. Владельцы бизнеса, у которых есть неоплаченные счета от клиентов, но которые борются с проблемами с денежными потоками, могут использовать эти кредиты, чтобы заполнить пробелы, пока они не будут оплачены.

5: Кредиты на недвижимость

Для тех, кто планирует приобрести коммерческую недвижимость, эти обеспеченные кредиты, как правило, идеально подходят. Они подкреплены стоимостью имущества и, как правило, имеют низкие процентные ставки в целом. Эти кредиты также могут быть выданы на срок от 10 до 30 лет, и их, как правило, легче получить за подтвержденный доход.

6: Воздушные кредиты

Воздушные кредиты — это вариант, который заемщики должны тщательно рассмотреть. По этим кредитам заемщик получает необходимые ему средства и может производить меньшие платежи. В какой-то момент требуется баллон или значительно большая сумма. Этот тип кредита, как правило, лучше всего подходит, когда компания ожидает получить компенсацию или быть прибыльной в определенное время в будущем, но хочет большей доступности прямо сейчас в начале кредита. В некоторых случаях процентные ставки могут быть конкурентоспособно низкими.

В какой-то момент требуется баллон или значительно большая сумма. Этот тип кредита, как правило, лучше всего подходит, когда компания ожидает получить компенсацию или быть прибыльной в определенное время в будущем, но хочет большей доступности прямо сейчас в начале кредита. В некоторых случаях процентные ставки могут быть конкурентоспособно низкими.

7: Финансирование нового оборудования

Этот тип бизнес-кредита является обеспеченным кредитом. Он определяется стоимостью оборудования, приобретаемого на указанные средства. Для компаний, которым нужны деньги, чтобы купить или расширить свое производственное оборудование или компьютерные системы, эти кредиты, как правило, работают очень хорошо. Имейте в виду, что оборудование используется в качестве залога и может быть изъято в случае невозврата кредита. Процентные ставки очень конкурентоспособны, и кредиты, как правило, легче получить.

8: Вторые ипотечные кредиты или ссуды под залог капитала

Владелец недвижимости, имеющий долю в своей недвижимости, которая представляет собой незаложенную сумму стоимости в собственности, может иметь возможность заимствовать под нее. Кредиты под залог коммерческой недвижимости также могут быть доступны для высококвалифицированных клиентов. Когда они доступны, они, как правило, имеют низкие процентные ставки в целом.

Кредиты под залог коммерческой недвижимости также могут быть доступны для высококвалифицированных клиентов. Когда они доступны, они, как правило, имеют низкие процентные ставки в целом.

9: Личные кредиты для бизнеса

Можно использовать ваш кредит и доход, чтобы помочь вам получить бизнес-кредит. В этом случае ваши активы могут находиться в залоге. Для тех, кто только начинает, этот тип кредита может быть самым простым для получения; однако хороший кредит имеет решающее значение для низкой процентной ставки.

10: Микрозаймы

Некоторые кредиторы предлагают микрозаймы, стоимость которых обычно не превышает 50 000 долларов США. Процентные ставки также относительно низкие. Эти кредиты могут принести пользу тем, кто ищет первоначальный кредит, чтобы начать свой новый бизнес.

Готовы узнать больше о бизнес-кредитах?

Правильный банк, через который вы получаете бизнес-кредиты, даст вам информацию и финансовую поддержку для достижения ваших бизнес-целей. В New Valley Bank мы предлагаем лучшие финансовые кредиты, необходимые для процветания. Свяжитесь с нами сегодня, чтобы узнать больше о доступных вам вариантах!

В New Valley Bank мы предлагаем лучшие финансовые кредиты, необходимые для процветания. Свяжитесь с нами сегодня, чтобы узнать больше о доступных вам вариантах!

10 лучших банковских кредитов для предпринимателей

5 небанковских кредиторов для малого бизнеса

Альтернативные кредитные учреждения и финансовые рынки предоставляют банковские услуги через цифровые платформы, обычно с большей гибкостью. — Getty Images/ СтуртиНекоторые владельцы малого бизнеса, нуждающиеся в финансировании, ищут обычный банковский кредит, где они подают заявку на финансирование через длительный процесс в местном банке. Однако у предпринимателей также есть возможность использовать небанковских кредиторов для краткосрочных кредитов или денежных авансов.

Хотя эти альтернативные кредиторы обычно имеют более высокие процентные ставки и более крупные или более частые платежи, они также, как правило, имеют менее строгие требования и большую гибкость сроков кредита, что делает их привлекательными вариантами для новых стартапов.

Fundbox: самая простая заявка на получение небанковского кредита

Fundbox — это платформа онлайн-кредитования, предлагающая краткосрочные кредитные линии и ссуды. Владельцы бизнеса производят еженедельные платежи в зависимости от продолжительности срока 12 или 24 недель для кредитных линий и 24 или 52 недель для краткосрочных кредитов.

Fundbox не взимает штраф, если вы погашаете кредит досрочно и нет комиссий за выдачу. Процесс подачи заявки более доступен, чем на некоторых альтернативных кредитных платформах, потому что заявители подключают свое бухгалтерское программное обеспечение или расчетный счет для бизнеса. Fundbox использует эту информацию, чтобы одобрить или отклонить вашу заявку в течение нескольких минут.

После одобрения и окончательного оформления онлайн небанковские кредиторы могут переводить средства на корпоративный счет уже на следующий рабочий день.

Минимальные требования включают:

- 100 000 долларов годового дохода.

- Шесть месяцев в бизнесе.

- Личный балл FICO 600 или выше.

- Расчетный счет для бизнеса.

[Подробнее: Как подать заявку на получение кредита для малого бизнеса для вашего стартапа ]

Fora Financial: предлагает скидки при досрочном погашении

Fora Financial является прямым кредитором оборотного капитала и предоставляет два продукты: кредиты для малого бизнеса и торговые авансы наличными. Срок кредита может быть продлен до 15 месяцев, тогда как условия MCA и суммы платежей варьируются в зависимости от доходов бизнеса. Fora Financial выделяется среди других кредиторов тем, что предлагает скидки при досрочном погашении.

Владельцы бизнеса должны заполнить одностраничную заявку и загрузить выписки по кредитным картам за три месяца через онлайн-портал. Процесс утверждения занимает 24 часа или меньше, а владельцы бизнеса могут получить средства всего за 72 часа.

Процесс утверждения занимает 24 часа или меньше, а владельцы бизнеса могут получить средства всего за 72 часа.

Компании не могут иметь открытые банкротства для обеспечения финансирования и должны быть в бизнесе не менее шести месяцев. Кроме того, для квалификации компании требуется либо 5 000 долларов продаж по кредитным картам, либо 12 000 долларов валовых продаж.

BlueVine: лучше всего подходит для стартапов

BlueVine — компания, занимающаяся финансовыми технологиями, которая предоставляет банковские услуги, такие как факторинг счетов, кредитные линии и кредиты Ассоциации малого бизнеса (SBA) по Программе защиты зарплаты (PPP). Условия возобновляемых кредитных линий рассчитаны на шесть или 12 месяцев, в то время как условия факторинга PPP и счета-фактуры (также известного как факторинг дебиторской задолженности) различаются.

Заполнение приложений занимает от 5 до 10 минут. Компании могут подключить свое бухгалтерское программное обеспечение или расчетный счет для бизнеса, или они могут загружать счета на онлайн-портал. Утверждения происходят в течение 24 часов или меньше.

Утверждения происходят в течение 24 часов или меньше.

Стартапы типа «бизнес для бизнеса» (B2B), имеющие как минимум три месяца в бизнесе, минимальный балл FICO 530 и ежемесячный доход в размере 10 000 долларов США, могут подать заявку на получение факторингового кредита. Для кредитных линий требуется минимальный балл FICO 600, шесть месяцев в бизнесе и ежемесячный доход в размере 10 000 долларов.

SBG Funding: Доступно финансирование в тот же день

SBG Funding — это фирма, финансирующая бизнес, предлагающая три кредитных продукта: срочные кредиты, кредитные линии и кредиты на оборудование. Владельцы бизнеса получают финансирование в тот же день без штрафов за досрочное погашение.

Кроме того, SBG Funding предлагает более длительные сроки, чем другие небанковские кредиторы:

- Срочные кредиты: от шести месяцев до пяти лет с выплатами раз в две недели или ежемесячно.

- Кредитные линии: от шести месяцев до 24 месяцев.

- Кредиты на оборудование: срок погашения от 1 до 10 лет.

Минимальные требования: ежемесячный доход в размере 10 000 долларов США, шесть месяцев работы и рейтинг FICO не менее 500. Процесс подачи заявки и утверждения происходит онлайн, и владельцы бизнеса должны предоставить банковские выписки за три месяца.

Accion: Пользовательские условия и фокус на малом бизнесе

Accion — небанковский кредитор и единственная некоммерческая организация в этом списке альтернативных финансовых учреждений. Он специализируется на микрокредитовании и ориентирован на малый бизнес. Accion предоставляет кредиты через свой Opportunity Fund и адаптирует условия финансирования к потребностям отдельных компаний.

Кроме того, нет никаких штрафов за предоплату, и Accion предлагает обучение и доступ к сети поддержки. Заполнение приложения занимает около 15 минут и требует от владельцев бизнеса ввода доходов и расходов из своих налоговых деклараций вручную.

Минимальные требования к бизнесу и владельцу включают:

- Бизнес должен работать не менее 12 месяцев.

- Владелец должен владеть не менее 20% компании.

- Годовой объем продаж компании составляет не менее 50 000 долларов США.

- Владелец должен быть старше 18 лет.

Одноранговый кредит (P2P) — это когда заемщик берет кредит в нефинансовой организации. LendingClub — это P2P-кредитор, который предлагает финансирование без строгих требований и делает это быстрее, чем банк выдает кредит.

QuickBooks Capital: никаких комиссий за выдачу кредита, штрафов за досрочное погашение или скрытых платежей

QuickBooks Capital — это служба, предоставляющая кредиты для малого бизнеса клиентам QuickBooks, имеющим на это право. Они предлагают финансирование путем прямого андеррайтинга кредитов и предоставления рынка для малого бизнеса, чтобы соответствовать курирующим кредиторам.

При рассмотрении кредитных заявок QuickBooks Capital изучает историю бизнеса, использование QuickBooks, личную и деловую кредитную историю и текущие обязательства. Чтобы малые предприятия получили одобрение, им необходим кредитный рейтинг 580 или выше и минимум 50 000 долларов дохода за последний год. В случае одобрения ссуда создается через QuickBooks, а не через третью сторону.

Чтобы малые предприятия получили одобрение, им необходим кредитный рейтинг 580 или выше и минимум 50 000 долларов дохода за последний год. В случае одобрения ссуда создается через QuickBooks, а не через третью сторону.

Для компаний, которые ищут проверенных кредиторов, QuickBooks Capital Marketplace открыт для всех клиентов, которые используют QuickBooks Online или QuickBooks Desktop. Заемщики могут видеть свои различные варианты и сравнивать ставки, и все это без ущерба для их кредитных рейтингов.

OnDeck: предлагает привилегии лояльности

OnDeck — поставщик кредитов для малого бизнеса, предлагающий привилегии лояльности тем, кто продлевает свои контракты на финансирование. Чтобы предприятия могли подать заявку, они должны быть в бизнесе в течение одного полного года и иметь минимальный кредитный рейтинг 600, годовой валовой доход в размере 100 000 долларов США и расчетный счет для бизнеса. Если заемщик продлевает свой обычный контракт или берет новый кредит, OnDeck откажется от оставшихся процентов по существующему кредиту, если заемщик выплатит 50% остатка.

Для некоторых предприятий OnDeck также предлагает льготу досрочного погашения, которая позволяет отказаться от оставшихся процентов по кредиту, если вы погасите его до истечения срока. Это преимущество, однако, поставляется с более высокой процентной ставкой.

[Подробнее: 3 Действия после отказа в бизнес-кредите ]

Национальное финансирование: лучше всего подходит для предприятий с плохой кредитной историей

рассмотреть возможность партнерства с Национальным финансированием. Как кредитор, они предлагают варианты финансирования для новых заявителей с кредитным рейтингом всего 475 для заявителей, которые продлевают. Они также не требуют залога для предприятий, которые берут кредиты.

National Funding предлагает кредиты для малого бизнеса на сумму от 5 000 до 500 000 долларов США и до 150 000 долларов США для финансирования и лизинга оборудования. Если бизнес досрочно погашает кредит, National Funding предлагает 6% скидку досрочного погашения для кредитов на финансирование оборудования и 7% скидку досрочного погашения для клиентов капитала, которые погасят свой баланс в течение 100 дней после подписания контракта.

Lending Club: лучший одноранговый кредит

Одноранговый кредит (P2P) — это когда заемщик берет кредит в нефинансовой организации. LendingClub — это P2P-кредитор, который предлагает финансирование без строгих требований и делает это быстрее, чем банк выдает кредит. Малые предприятия должны существовать всего один год, иметь минимальный кредитный рейтинг 580 и минимальный годовой доход в размере 50 000 долларов США. Однако LendingClub требует залога по любому кредиту на сумму более 100 000 долларов США и имеет более высокую комиссию за постановление до 8,9.9%.

Newtek: Небанковская ссуда SBA

Newtek — это решение для бизнес-кредитования, которое предлагает ссуды SBA в качестве небанковской организации. Фактически, организация является единственным небанковским кредитором в списке 100 самых активных кредиторов SBA по 7 (а). Чтобы получить кредит SBA, Newtek требует, чтобы владельцы малого бизнеса прошли предварительную квалификацию для получения срочного кредита, кредитной линии или кредита на коммерческую недвижимость. Затем владельцы бизнеса обсуждают с заемщиком, какие у них есть варианты и какое финансирование лучше всего подходит для их ситуации. Newtek предлагает ссуды от 1000 до 10 миллионов долларов на срок до 25 лет, но предлагает ссуды только тем заявителям, которые занимаются бизнесом не менее двух лет.

Затем владельцы бизнеса обсуждают с заемщиком, какие у них есть варианты и какое финансирование лучше всего подходит для их ситуации. Newtek предлагает ссуды от 1000 до 10 миллионов долларов на срок до 25 лет, но предлагает ссуды только тем заявителям, которые занимаются бизнесом не менее двух лет.

Выберите подходящего небанковского кредитора для своей компании

Прежде чем искать альтернативных кредиторов, вы можете узнать, имеете ли вы право на участие в программах грантов для малого бизнеса. Это может улучшить ваш денежный поток и помочь развитию вашего бизнеса, не беспокоясь о выплате кредита.

Однако, если вам нужно новое оборудование, у вас есть клиенты с низкой оплатой или вам нужна подстраховка во время сезонных спадов, воспользуйтесь нашим руководством по финансированию малого бизнеса, чтобы определить, какой тип кредита соответствует вашим потребностям.

CO— стремится вдохновить вас от ведущих

уважаемые специалисты. Однако, прежде чем принимать какое-либо деловое решение, вы

следует проконсультироваться со специалистом, который может дать вам совет на основе вашего

индивидуальная ситуация.

Однако, прежде чем принимать какое-либо деловое решение, вы

следует проконсультироваться со специалистом, который может дать вам совет на основе вашего

индивидуальная ситуация.

Подпишитесь на нас в Instagram , чтобы узнать больше советов экспертов и историй владельцев бизнеса.

Чтобы быть в курсе всех новостей, влияющих на ваш малый бизнес, перейдите сюда для получения всех наших последних новостей и обновлений малого бизнеса.

CO — стремится помочь вам начать, управлять и развивать свой малый бизнес. Узнайте больше о преимуществах членства малого бизнеса в Торговой палате США здесь.

Сообщение от

Преимущества для вашего бизнеса

От жизни, инвалидности, стоматологии и зрения до юридических планов и многого другого — MetLife сотрудничает с CO — Торговой палатой США, чтобы предложить малым предприятиям доступ к уникальному страховому покрытию и льготам по специальным ценам на определенные услуги.