Как правильно списать оборудование на предприятии общественного питания

В условиях рыночной конкуренции предприятия общественного питания должны своевременно заменять вышедшую из строя и устаревшую технику. Это позволяет поддерживать высокое качество выпускаемой продукции. Перед списанием рассматриваются следующие критерии:

- Физический износ. При физическом износе устройство полностью или частично утрачивает возможность выполнять свою непосредственную функцию. Происходит это постепенно и зависит от качества устройства, особенностей технологического процесса, а также от соблюдения правил пользования, ухода и обслуживания. Каждая единица техники имеет свой, предполагаемый срок эксплуатации. В случае серьезных поломок физический износ может наступить преждевременно.

- Моральный износ. При моральном износе устройство, в целом, может оставаться рабочим, но перестает соответствовать современным требованиям. Как правило, этому способствует выпуск новых моделей, с улучшенными конструкциями и повышенными качественными характеристиками.

- Неустранимые дефекты внешнего вида. Например, несмываемые загрязнения, нежелательное изменение цвета, сколы, трещины. Требования к внешнему виду особенно актуальны для оборудования, располагающегося в зоне видимости потребителя – витрин, тепловых раздаточных линий, стеллажных конструкций. Ярко выраженные изъяны снижают имиджевую составляющую предприятия и могут отталкивать клиентов.

Списание оборудования производится в том случае, когда ремонт или частичная замена деталей невозможны или нецелесообразны. Стоимость восстановления работоспособности агрегата не должна превышать или быть равной покупке нового.

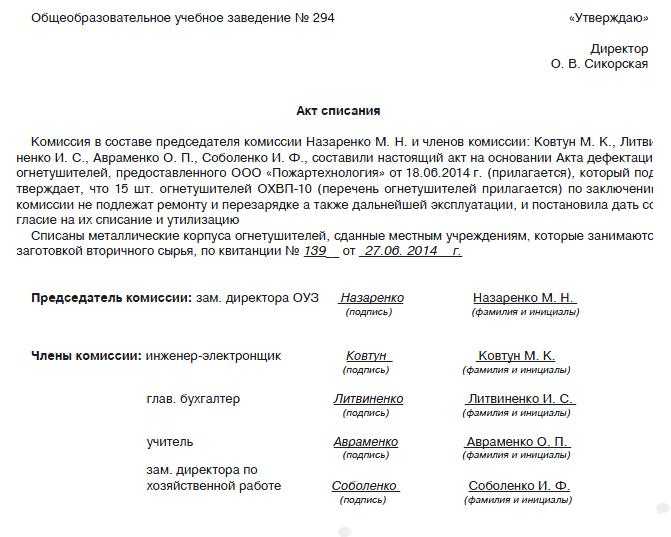

Для того, чтобы установить, как правильно списать пищевое оборудование на предприятии, руководитель назначает специальную комиссию, в которую входят должностные лица, ответственные за инвентаризацию. Комиссия утверждается приказом руководителя ежегодно.

- Отдельно определяется техническое состояние каждой единицы.

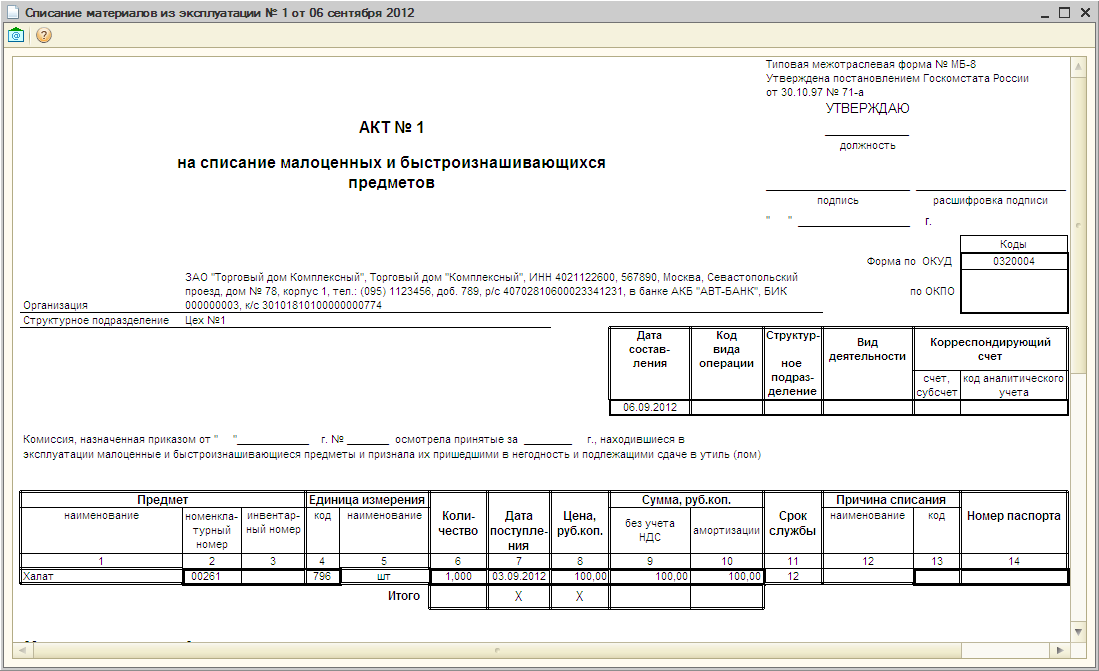

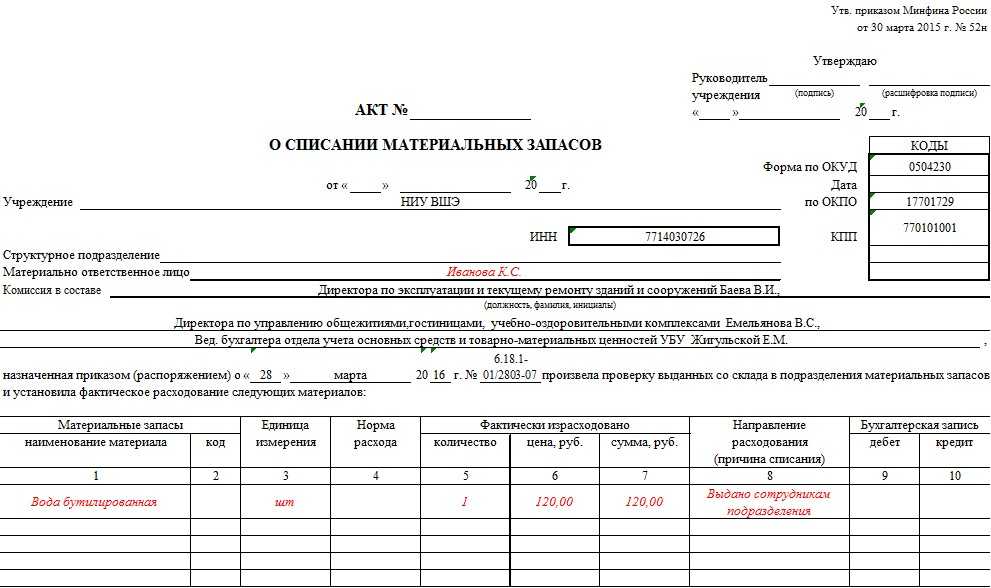

- Составляется акт.

- Директор выдает разрешение на списание средств и снятие их с баланса предприятия.

- Производится демонтаж и сдача на склад, либо его утилизация.

- Производится снятие объекта с баланса.

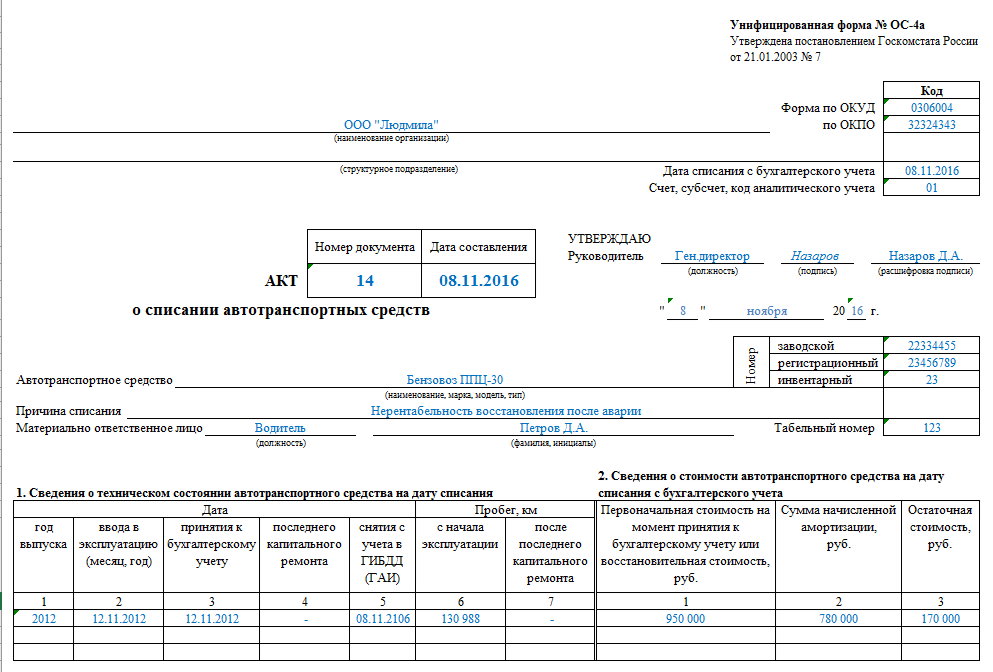

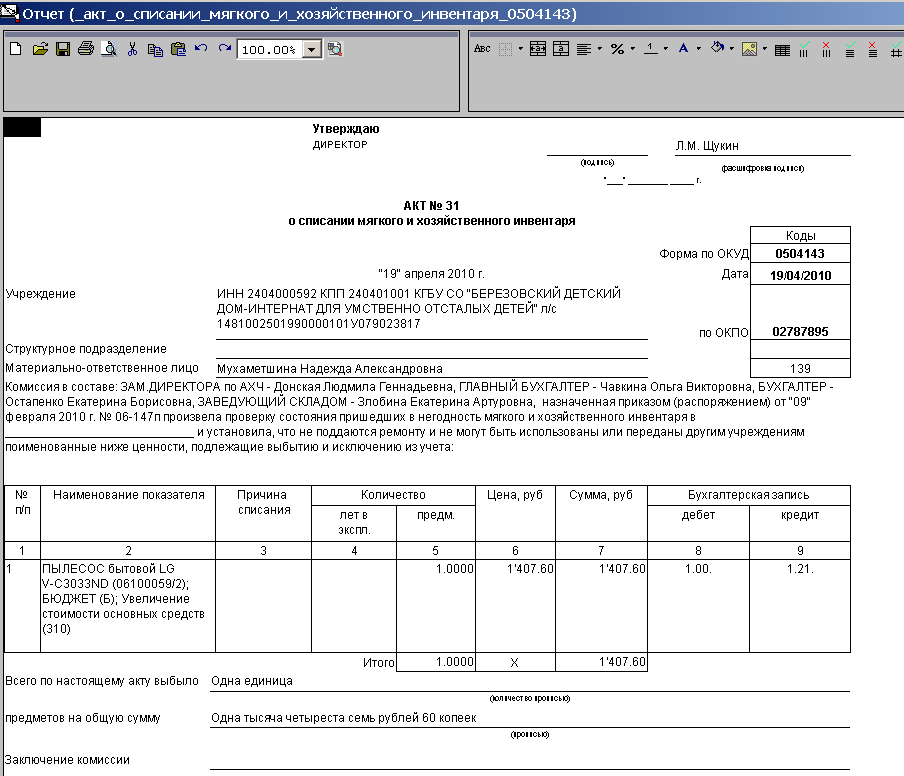

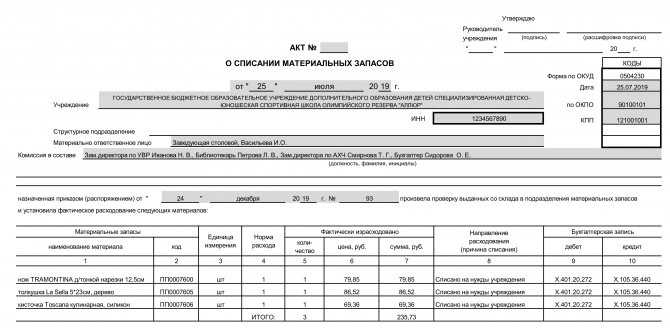

Госкомстатом РФ разработана унифицированная форма акта для списания объектов основных средств. Форма ОС-4б применяется для одновременного списания одного или нескольких единиц оборудования по результатам инвентаризации или в случае выявления износа. Составляется в двух экземплярах. Первый передается в бухгалтерию, второй материально-ответственному лицу для сдачи на склад.

Применение вышеуказанной формы акта не является обязательным. Каждое предприятие может разработать документ самостоятельно, в соответствии со своими потребностями. Как правило, в акте отражают:

- Реквизиты предприятия.

- Наименование и количество оборудования, подлежащего списанию, с указанием инвентарных номеров.

- Состояние объекта, перечень дефектов, причины списания.

- Стоимость списываемого оборудования – приходную или по последней инвентаризации, сумму амортизации.

- Заключение комиссии.

- Подписи должностных лиц.

- Дату составления акта.

- Сведения об оприходовании.

Процесс списания отражается в учетной бухгалтерской документации. Акт является официальным подтверждающим документом об изъятии оборудования из оборота. Объект перестает числится на балансе предприятия. Правильное понимание того, как правильно списать оборудование на предприятии, позволяет вести эффективный учет основных средств предприятия.

https://tt-ural.ru/ Следующая статья

Кыргызская государственная медицинская академия имени И. К. Ахунбаева

Кыргызская государственная медицинская академия имени И. К. Ахунбаева

К. Ахунбаева

КГМА

Кыргызская государственная медицинская академия

имени И. К. Ахунбаева

Знание, Oпыт и Инновации.Scientia, Experientia et Novitates.

- Объявления

- Анонсы

Понедельник, 3 Апреля 2023 0

Всемирный День Биоэтики – 2023

Пятница, 3 Марта 2023 0

Конкурс на академическую мобильность Эразмус+ среди ППС КГМА

Четверг, 2 Марта 2023 0

Конкурс на академическую мобильность Эразмус+ среди ППС КГМА

Пятница, 24 Февраля 2023 0

V Международная студенческая конференция в Польше

Вторник, 7 Февраля 2023 0

Для студентов Фармации: Приём документов на практику в Саудовскую Аравию

Суббота, 4 Февраля 2023 0

Электронная медицинская библиотека “Консультант врача”

Пятница, 3 Февраля 2023 0

Скоро состоится XXIX Всемирный конгресс по эхинококкозу

Пятница, 3 Февраля 2023 0

XIIГенеральная ассамблея APOCP будет проводиться в Кыргызской Республике в 2024 году.

Приём заявок на стипендию в Высшую школу инициативы «Один пояс — Один путь» (Beijing Normal University)

Понедельник, 23 Января 2023 0

Регистрация на Ежегодную конференцию AMEE 2023 для медицинских преподавателей в Глазго

Четверг, 5 Января 2023 0

Набор на магистерскую программу по перфузиологии в Университет Фуртцвагена

Четверг, 5 Января 2023 0

Прием заявок на магистратуру в Южную Корею через программу Global Korean Scholarship

Пятница, 25 Ноября 2022 0

Приём заявок на грант Эрнста Маха на обучение в Австрии

Все объявления

Все анонсы

- Новости

- Фото

- Дарыгер

Партнёрство

Четверг, 27 Апреля 2023 0

Ректор КГМА встретилась с профессором из Ташкентского института усовершенствования врачей

Образование

Вторник, 25 Апреля 2023 0

В Медакадемии прошла ярмарка вакансий – 2023

Достижения

Вторник, 25 Апреля 2023 0

Участие студентов кружка «Фитофарм» в 7-международной конференции «Молодежь и наука»

Образование

Вторник, 25 Апреля 2023 0

Кафедрой оториноларингологии КГМА организован мастер-класс по отоларингологии

ОбразованиеВторник, 25 Апреля 2023 0

В КГМА прибыла эксперт из Германии в области диабетологии Моника Кипер

Партнёрство

Четверг, 20 Апреля 2023 0

Ректор КГМА встретилась с представителями французской компании медицинских услуг

Университетская жизнь

Четверг, 20 Апреля 2023 0

Студентка КГМА заняла 3 место на Чемпионате Кыргызской Республики по дзюдо

Университетская жизнь

Среда, 19 Апреля 2023 0

В КГМА состоялся Ученый совет памяти Исмаиловой Бибихан

Университетская жизнь

Среда, 19 Апреля 2023 0

Иностранные студенты КГМА оказали материальную и моральную поддержку родителям детей центра материнства и детства

Все новости

Университетская жизнь

Вторник, 25 Апреля 2023

День открытых дверей в КГМА

Лекции

Вторник, 25 Апреля 2023

В эфире радио Sputnik Кыргызстан биомедицинский инженер, педиатр Ксения Богомолец

Университетская жизнь

Понедельник, 13 Марта 2023

Поздравление на 8 марта

Университетская жизнь

Понедельник, 13 Марта 2023

Праздничный концерт на 8 марта от мужского коллектива КГМА

Университетская жизнь

Пятница, 3 Марта 2023

На кафедре инфекционных болезней КГМА провели мероприятие, посвященное всемирному дню родного языка

Университетская жизнь

Пятница, 17 Февраля 2023

Конференция между учебными заведениями «Чептен эрдин күчү бек»

Университетская жизнь

Четверг, 16 Февраля 2023

В Медакадемии состоялось мероприятие к Международному дню родного языка

Университетская жизнь

Вторник, 14 Февраля 2023

В КГМА прошла Спартакиада 14 02 23

Университетская жизнь

Понедельник, 6 Февраля 2023

Выпускница КГМА из Индии получила высокий результат на отборочном экзамене Медицинского совета Индии

Все видео

Участие студентов кружка «Фитофарм» в 7-международной конференции «Молодежь и наука»

Вторник, 25 Апреля 2023

В Медакадемии прошла ярмарка вакансий – 2023

Понедельник, 24 Апреля 2023

Кафедрой оториноларингологии КГМА организован мастер-класс по отоларингологии

Четверг, 20 Апреля 2023

Студентка КГМА заняла 3 место на Чемпионате Кыргызской Республики по дзюдо

Среда, 19 Апреля 2023

Преподаватель КГМА удостоен звания «Лучший педагог СНГ — 2022 года» и «Лучший научный сотрудник СНГ – 2023 года»

Среда, 19 Апреля 2023

Мониторинг и оценки программ ПДМО, клинических баз и работы клинических наставников КГМА по областям

Среда, 19 Апреля 2023

Иностранные студенты КГМА оказали материальную и моральную поддержку родителям детей центра материнства и детства

Среда, 19 Апреля 2023

В КГМА состоялся Ученый совет памяти Исмаиловой Бибихан

Среда, 19 Апреля 2023

Ректор КГМА встретилась с представителями французской компании медицинских услуг

Вторник, 18 Апреля 2023

Студентка КГМА удостоена звания «Лучший студент СНГ – 2023 года»

Вторник, 18 Апреля 2023

Студенты КГМА посетили детский дом малютки в Бишкеке

Вторник, 18 Апреля 2023

Бхавкика Сингх провела медосмотр беременных женщин в ЦСМ на 9 в рамках своего проекта «МАМА»

Все фото

Пятница, 30 Декабря 2022

Дарыгер (декабрь 2022)

Четверг, 1 Сентября 2022

Дарыгер (сентябрь 2022)

Среда, 1 Июня 2022

Дарыгер (июнь 2022)

Вторник, 1 Марта 2022

Дарыгер (март 2022)

Четверг, 1 Апреля 2021

Дарыгер (апрель 2021)

Все издания

Студенческая жизнь Научная жизньСроки налогового вычета за бесполезные нематериальные активы

Редактор: Howard Wagner, CPA 115-97, известного как Закон о сокращении налогов и занятости (TCJA), налогоплательщики сосредоточились на максимизации отчислений в 2017 налоговом году, включая попытки списать гл. 197 нематериальных активов от предыдущих приобретений активов.

197 нематериальных активов от предыдущих приобретений активов.

В случае покупки актива (или условной покупки актива) эти нематериальные активы амортизируются для целей налогообложения в соответствии с гл. 197(a) в течение 15 лет, начиная с месяца приобретения, независимо от срока полезного использования или юридического срока базовых активов. Когда дело доходит до возмещения убытков, все нематериальные активы, приобретенные в результате сделки или серии связанных сделок, входят в группу гл. 197 нематериальных активов. Эти активы связаны друг с другом на всю жизнь, включая любую дополнительную налоговую базу, учитываемую в связи с условным вознаграждением, выплаченным в последующие годы, связанным с первоначальной сделкой (которое амортизируется пропорционально в течение оставшегося срока действия соответствующей статьи 19).7 нематериальных активов).

Что происходит, когда основной бизнес коренным образом меняется или экономически перестает быть действующим предприятием? FASB требует от налогоплательщиков оценивать и списывать или обесценивать переоцененные нематериальные активы в своих бухгалтерских книгах в соответствии с GAAP. Однако Налоговый кодекс жестко придерживается позиции, согласно которой для целей налога на прибыль в соответствии со ст. 197, налогоплательщик должен амортизировать приобретенные нематериальные активы линейным методом в течение 15-летнего периода, независимо от каких-либо изменений в стоимости или сроке полезного использования, заявленных налогоплательщиком или раскрытых в его финансовой отчетности, за исключением случаев полного выбытия нематериальных активов. группа нематериальных активов.

Однако Налоговый кодекс жестко придерживается позиции, согласно которой для целей налога на прибыль в соответствии со ст. 197, налогоплательщик должен амортизировать приобретенные нематериальные активы линейным методом в течение 15-летнего периода, независимо от каких-либо изменений в стоимости или сроке полезного использования, заявленных налогоплательщиком или раскрытых в его финансовой отчетности, за исключением случаев полного выбытия нематериальных активов. группа нематериальных активов.

Прекращение, продажа или обесценивание нематериальных активов, облагаемых налогом

Прав. сек. 1.167(a)-8(a)(4) предусматривает, что при отказе от амортизируемого актива (который будет включать нематериальные активы в соответствии с разделом 197) убыток признается и оценивается на сумму скорректированной базы отказанного актива на момент отказа. В случае гл. 197 нематериальных активов, убытком будет стоимость, распределенная на момент покупки, за вычетом накопленной амортизации, принятой до даты продажи, оставления или непригодности.

Проблема, с которой часто сталкиваются налогоплательщики, заключается в определении даты продажи, оставления или непригодности. Здесь все усложняется для гл. 197 нематериальных активов, поскольку общие правила отказа от убытков в соответствии с гл. 197(f)(1)(A) часто ограничивают возможность налогоплательщика понести убытки по определенной ст. 197 нематериальных от приобретения бизнеса до всех разд. 197 нематериальных активов от этого приобретения списаны или выбыты.

Общие правила недопустимости убытков гл. 197(е)(1)(А)

Общее правило недопустимости убытков в гл. 197(f)(1)(A) применяется к любым убыткам, которые могут быть реализованы по решению Sec. 197 нематериальный актив, который был приобретен в результате сделки с другим гл. 197 нематериальных активов, если на момент отчуждения налогоплательщик сохраняет за собой одно или несколько других ст. 197 нематериальных активов от того же приобретения.

Пример 1: Налогоплательщик приобрел бизнес в результате приобретения активов в 2010 году, и одним из приобретенных нематериальных активов был список клиентов для определенного продукта, Продукт А . Клиенты продукта были уникальными и не покупали никаких других продуктов компании. После приобретения быстрые технологические изменения сделали Продукт A устаревшим. В 2017 году компания прекратила производство Продукта A , избавилась от всех производственных активов и уволила соответствующих производственных рабочих. По итогам года налогоплательщиком обоснованно установлено, что п.п. 197 нематериальных активов для Продукта Список клиентов ничего не стоил. Однако в конце 2017 года никто из других не приобрел Sec. 197 нематериальных активов ничего не стоят.

Клиенты продукта были уникальными и не покупали никаких других продуктов компании. После приобретения быстрые технологические изменения сделали Продукт A устаревшим. В 2017 году компания прекратила производство Продукта A , избавилась от всех производственных активов и уволила соответствующих производственных рабочих. По итогам года налогоплательщиком обоснованно установлено, что п.п. 197 нематериальных активов для Продукта Список клиентов ничего не стоил. Однако в конце 2017 года никто из других не приобрел Sec. 197 нематериальных активов ничего не стоят.

В этой ситуации никакие убытки не будут допущены из-за бесполезности списка клиентов. Вместо этого оставшаяся налоговая база из списка бесполезных клиентов увеличит базу другой связанной амортизируемой ст. 197 нематериальных активов. В результате убыток от бесполезности фактически будет признаваться в течение оставшейся части применимого 15-летнего периода возмещения оставшихся нематериальных активов или при выбытии оставшихся нематериальных активов в результате приобретения.

Сроки вычета налоговых убытков

Как обсуждалось, убыток от реализации разрешается принимать только в том году, когда налогоплательщик отказывается от всех или избавляется от всех разделов. 197 нематериальных активов от приобретения. Для обоснования вычета убытков любая продажа, прекращение или оставление должны быть подтверждены завершенной или закрытой транзакцией.

Кодекс содержит некоторые инструкции и рекомендации относительно классификации сделки с интеллектуальной собственностью либо как продажу, либо как лицензию . В частности, в гл. 1253(b)(2) термин «значительные полномочия, право или постоянный интерес» используется для определения сделок, которые будут считаться лицензированием нематериального имущества, а не продажей или передачей. Сохранение значительной власти, права или постоянного интереса в отношении нематериального актива приведет к тому, что нематериальный актив будет рассматриваться так, как если бы он все еще оставался за налогоплательщиком. Таким образом, любой убыток подпадает под действие общих правил недопустимости убытков, изложенных в гл. 197(f)(1)(A), и убыток от выбытия не допускается для целей налогообложения. Условия, которые могут подняться до уровня значительной власти, права или постоянного интереса, включают право расторгнуть соглашение по своему желанию, право не одобрять передачу нематериального актива другим сторонам, право контролировать использование нематериального актива в маркетинге. /реклама или возможность контролировать деловую практику владельца в качестве условия использования нематериального актива.

Таким образом, любой убыток подпадает под действие общих правил недопустимости убытков, изложенных в гл. 197(f)(1)(A), и убыток от выбытия не допускается для целей налогообложения. Условия, которые могут подняться до уровня значительной власти, права или постоянного интереса, включают право расторгнуть соглашение по своему желанию, право не одобрять передачу нематериального актива другим сторонам, право контролировать использование нематериального актива в маркетинге. /реклама или возможность контролировать деловую практику владельца в качестве условия использования нематериального актива.

Пример 2: Налогоплательщик приобрел бизнес в результате приобретения активов в 2014 году, который производил исключительно один продукт под торговой маркой Продукт B . Одним из приобретенных нематериальных активов было торговое название продукта B . В 2017 году налогоплательщик продал бизнес по производству Продукта B несвязанной третьей стороне. Продажа включала все приобретенные нематериальные активы, за исключением права контролировать использование торговой марки.

Независимо от мотива налогоплательщика сохранить контроль над торговой маркой, тот факт, что он сохранил право, приведет к непризнанию убытков от продажи нематериальных активов, связанных с бизнесом Продукта B . Согласно гл. 197(f)(1)(A), убыток в настоящее время не подлежит вычету для целей налогообложения, а неамортизированная налоговая база будет по-прежнему возмещаться за счет увеличения амортизационных отчислений, связанных с сохраненным активом торговой марки.

Любой налогоплательщик, считающий, что он может возместить неамортизированную базу при отчуждении нематериальных активов, должен иметь подтверждающую документацию, подтверждающую, что активы были проданы в рамках завершенной или закрытой сделки. Налогоплательщик должен документально подтвердить любые идентифицированные нематериальные активы, проданные покупателю, не связанному с ним, предпочтительно в соответствии с заключенным договором купли-продажи активов. Для этих целей гл. 197(f)(1)(C) принимает определение связанной стороны из гл. 41(е)(1). В этом соглашении также должно быть задокументировано, что налогоплательщик отказался от контроля над нематериальными активами и не сохраняет значительных полномочий, прав или постоянного интереса в будущем.

41(е)(1). В этом соглашении также должно быть задокументировано, что налогоплательщик отказался от контроля над нематериальными активами и не сохраняет значительных полномочий, прав или постоянного интереса в будущем.

Если деловая репутация была связана со сделкой, в результате которой были созданы идентифицированные нематериальные активы, то должны быть задокументированы доказательства прекращения, продажи или прекращения соответствующего приобретенного бизнеса. Это может включать продажу практически всех активов налогоплательщика, полный отказ от приобретенного бизнеса или подразделения, связанного с ст. 197 нематериальные активы или полное прекращение операций, за исключением тех общих и административных действий, которые необходимы для сворачивания и ликвидации бизнеса.

Убыток от выбытия полностью признается в том году, когда может быть документально подтверждено, что произошла окончательная продажа или отказ от соответствующего нематериального актива. Если время вычета убытков повлияет на способность налогоплательщика использовать NOL, кредиты или другие зачеты налогооблагаемого дохода, крайне важно, чтобы эти события произошли в налоговом году, когда производится вычет, и чтобы вся документация и доказательства были в наличии и соответствует занимаемой позиции.

Влияние TCJA

TCJA добавило еще одну проблему для налогоплательщиков, чьи нематериальные активы обесценились в результате банкротства или другого инициирующего события, которое в конечном итоге приведет к ликвидации бизнеса. До вступления в силу TCJA гл. 172(b)(1)(A) позволяло налогоплательщику переносить NOL на два года назад и на 20 лет вперед. Это означало, что если налоговый убыток, созданный распоряжением гл. 197 нематериальных активов не были взяты до последнего года, они могли быть перенесены для компенсации налогооблагаемого дохода в предыдущие годы. Хотя это не было идеальной ситуацией для большинства налогоплательщиков, в большинстве случаев это был вопрос времени вычета и дополнительного бремени соблюдения требований, связанных с необходимостью подачи требований о переносе или измененных деклараций.

В TCJA внесены поправки в гл. 172(b)(1)(A) о том, что не должно быть переноса NOL в какой-либо налоговый год. В случае, когда правила недопустимости убытков гл. 197(f)(1)(A) ограничили возможность налогоплательщика вычесть оставшуюся неамортизированную базу до последнего года, результат может оказать постоянное неблагоприятное воздействие на налогоплательщика. Это может привести к тому, что неиспользованный и налогооблагаемый доход в годы, предшествующие последнему году, не может быть зачтен (часто в результате списания долгового дохода или в виде выручки от продажи связанных с ним бизнес-активов). банкротство или ликвидация предприятия).

197(f)(1)(A) ограничили возможность налогоплательщика вычесть оставшуюся неамортизированную базу до последнего года, результат может оказать постоянное неблагоприятное воздействие на налогоплательщика. Это может привести к тому, что неиспользованный и налогооблагаемый доход в годы, предшествующие последнему году, не может быть зачтен (часто в результате списания долгового дохода или в виде выручки от продажи связанных с ним бизнес-активов). банкротство или ликвидация предприятия).

Изменения в правилах NOL придают повышенное значение срокам всех отчислений. Налогоплательщик больше не может полагаться на положения о переносе NOL для корректировки разницы в сроках вычетов. Налогоплательщикам важно, с помощью своих налоговых консультантов, понять сроки этих налоговых вычетов и влияние, которое это может оказать на их денежные потоки.

Editor Notes

Howard Wagner является партнером Crowe LLP в Луисвилле, Кентукки,

Для получения дополнительной информации об этих предметах свяжитесь с г-ном Вагнером по телефону 502-420-4567 или по электронной почте howard. [email protected].

[email protected].

Если не указано иное, участники являются членами Crowe LLP или связаны с ней.

Устаревшие запасы: бухгалтерский учет и списание налогов

29 февраля

/ МКСиЧ

Устаревшие запасы: книга против списания налогов

Одним из крупнейших активов производителя являются его запасы. Независимо от того, насколько экономным вы сможете поддерживать свой склад, в какой-то момент вам, вероятно, придется иметь дело с устаревшими запасами. Так как же учитывать устаревшие запасы? Существуют разные правила, которые необходимо учитывать для общепринятых принципов бухгалтерского учета (GAAP) по сравнению с методами налогообложения.

Что касается GAAP, после того, как вы определили запасы, которые вы не можете продать, вы должны списать эти запасы как расходы. Предполагая, что оплата за товарно-материальные запасы не поступила, вы дебетуете счет стоимости проданных товаров и кредитуете либо товарно-материальные запасы напрямую, либо ваш резервный счет товарно-материальных запасов. GAAP требует, чтобы все устаревшие запасы списывались в момент их признания устаревшими. Таким образом, если компания не проводит регулярную проверку своих запасов на предмет устаревания, это может сильно ударить по их прибыли. Хотя процесс списания запасов для целей GAAP довольно прост, получение налогового вычета не так прямолинейно. Давайте посмотрим на правила налогообложения.

GAAP требует, чтобы все устаревшие запасы списывались в момент их признания устаревшими. Таким образом, если компания не проводит регулярную проверку своих запасов на предмет устаревания, это может сильно ударить по их прибыли. Хотя процесс списания запасов для целей GAAP довольно прост, получение налогового вычета не так прямолинейно. Давайте посмотрим на правила налогообложения.

Для налоговых целей Компания может сделать вычет из своей налоговой декларации за устаревшие запасы, если они больше не могут использовать запасы «нормальным» способом или если запасы больше не могут быть проданы по его «нормальная» цена. Возможность получить налоговый вычет за устаревший инвентарь может возникнуть только в том случае, если инвентарь утилизируется одним из 3 способов:

1. Продажа — Это не означает продажу инвентаря по сниженной цене существующей клиентской базе. . Скорее это продажа инвентаря в такое место, как ликвидатор или свалка. Вычет, полученный в этом случае, равен сумме справедливой рыночной стоимости за вычетом того, что вы можете получить за предмет.

Вычет, полученный в этом случае, равен сумме справедливой рыночной стоимости за вычетом того, что вы можете получить за предмет.

2. Пожертвование – Налоговый вычет может быть получен, если устаревший инвентарь будет безвозмездно передан благотворительной организации. Если инвентарь используется непосредственно для ухода за нуждающимися, больными или младенцами, могут быть доступны дополнительные вычеты.

3. Уничтожение — Обычно это последний подход, который вы бы выбрали. Связанные с этим выводы более минимальны, чем при использовании предыдущих двух подходов. Кроме того, IRS требует, чтобы вы документировали до и после уничтожения запасов.

Если вы найдете свою компанию в этой позиции, рассмотрите оба аспекта. Регулярная проверка товарно-материальных запасов не только поможет избежать крупных списаний в конце года, но и поможет при налоговом планировании.

Если вам нужна дополнительная помощь в управлении вашим инвентарем, не стесняйтесь обращаться к нам. Мы сможем помочь вам найти лучшее решение для вашего операционного вопроса.

Мы сможем помочь вам найти лучшее решение для вашего операционного вопроса.

Статья представлена: Дженнифер Барретт, старший аудитор MKS&H

О MKS&H: McLean, Koehler, Sparks & Hammond (MKS&H) — фирма, предоставляющая профессиональные услуги, с офисами в Хант-Вэлли и Фредерик. MKS&H помогает владельцам и руководителям организаций добиться большего успеха, помещая сложные финансовые данные в действительно значимый контекст. Но помимо денег и данных мы сосредоточены на том, чтобы лучше понять вас, вашу культуру и ваши бизнес-цели. Такой подход позволяет нашим клиентам максимально реализовать свой потенциал.

Нравится то, что вы читаете? Зарегистрируйтесь в нашей программе C-Suite Spotlight.

Обрабатывающая промышленность

MKS&H

MKS&H стремится предоставлять персонализированные налоговые и бухгалтерские услуги, развивая при этом глубокое понимание вас, вашей культуры и целей вашего бизнеса. Наш полный обзор финансовых систем и людей, стоящих за ними, позволяет нам создавать и развивать лучшее решение, которое поможет вам и вашему бизнесу процветать.