Как определить балансовую (остаточную) стоимость основных средств

Налоговая база по налогу на имущество рассчитывается на основании балансовой (остаточной) стоимости основных средств (ОС), сформированной в бухучете, кроме тех ОС, для которых налоговой базой служит кадастровая стоимость, определяемая в соответствии с особым порядком по ст. 378.2 НК РФ. Смотрите, как эту остаточную стоимость посчитать.

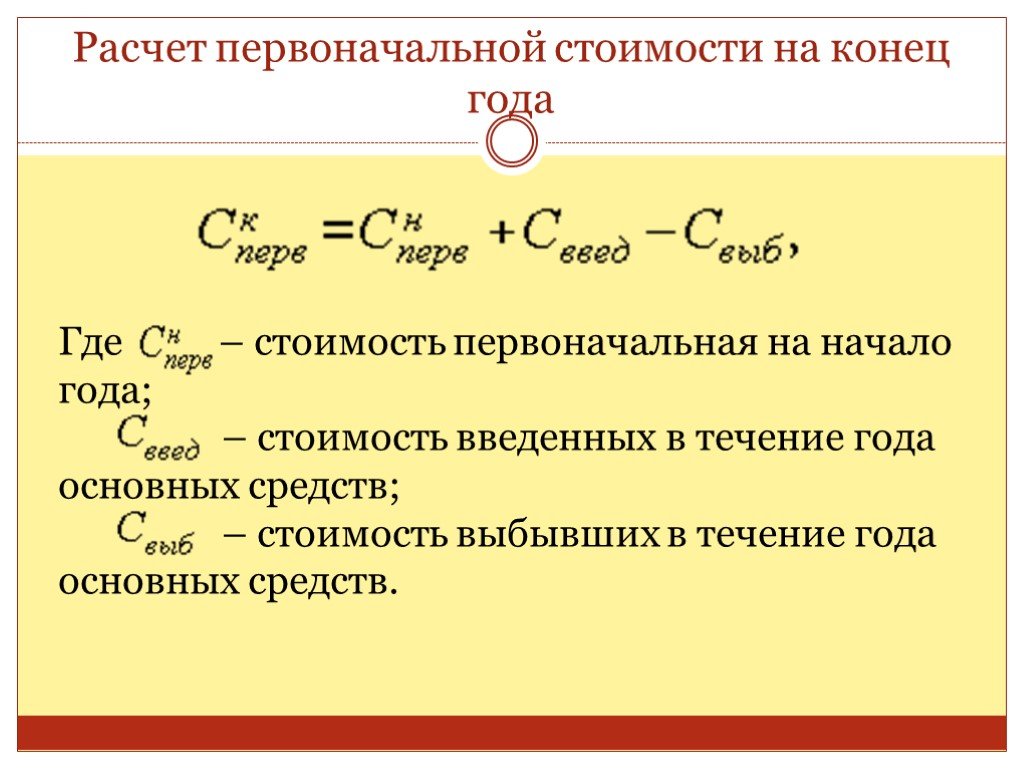

Формула расчета остаточной стоимости

Балансовая (п. 25 ФСБУ 6/2020 «Основные средства», действующий с 2022 года) или остаточная (пп. «б» п. 54 Методических указаний по учету ОС, утвержденных приказом Минфина РФ от 13.10.2003 № 91н, действовавший до конца 2021 года) стоимость представляет собой разницу между первоначальной стоимостью ОС и начисленной амортизацией:

ОС = ПС – СА,

где:

ОС — остаточная стоимость ОС;

ПС — первоначальная стоимость ОС;

СА — амортизация, начисленная на дату расчета остаточной стоимости.

Понятие балансовой стоимости ОС по сути тождественно понятию остаточной стоимости, которое использовалось в бухгалтерском учете до принятия ФСБУ 6/2020 «Основные срдедства», действующий с 2022 года.

С 2022 года ПБУ 6/01 и Методические указаний по учету ОС, утвержденные приказом Минфина РФ от 13.10.2003 № 91н, утратили силу. Вместо них действуют ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменилось в порядке учета ОС в связи с вступлением в силу новых стандартов, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в Готовое решение, чтобы узнать все подробности нововведений.

О том, какими способами может начисляться амортизация в бухучете, читайте в статье «Способы начисления амортизации в бухгалтерском учете».

Если была переоценка ОС…

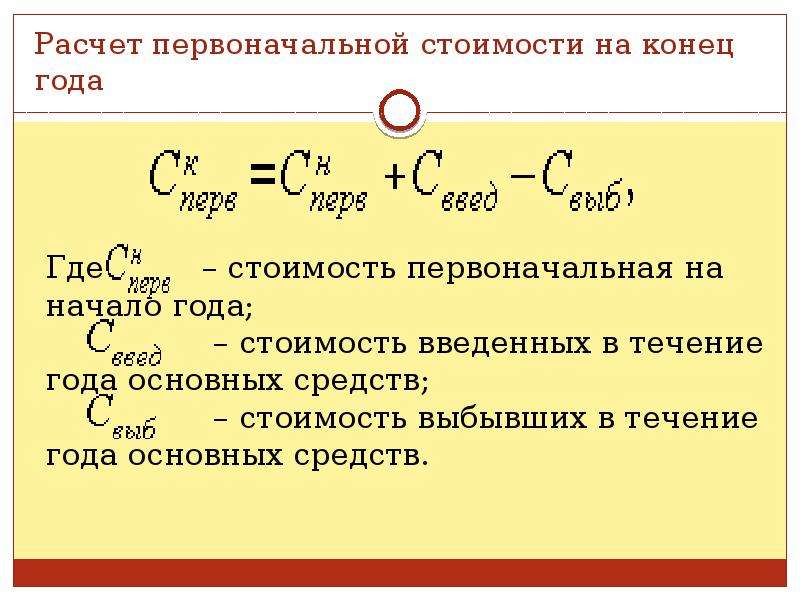

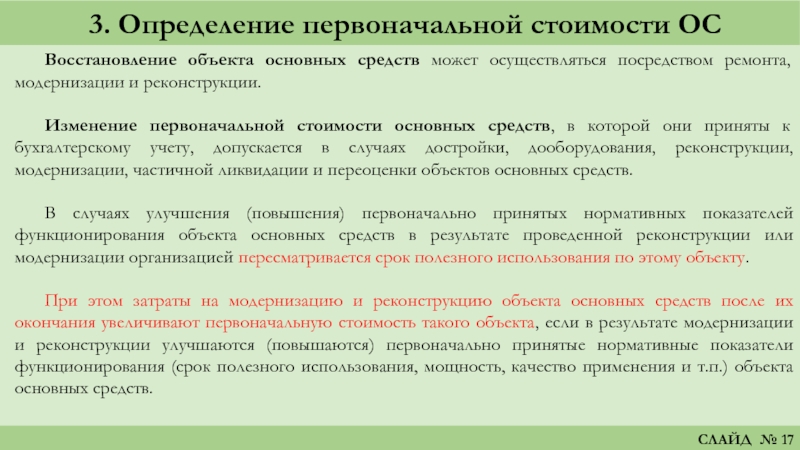

С 2022 года группы ОС могут переоцениваться по справедливой стоимости с периодичностью, установленной организацией (п. п. 15, 16 ФСБУ 6/2020 «Основные средства», действующий с 2022 года). До конца 2021 года организации были вправе 1 раз в год производить переоценку стоимости ОС (п. 15 ПБУ 6/01, утвержденного приказом Минфина от 30.03.2001 № 26н, п. 43 Методических указаний):

п. 15, 16 ФСБУ 6/2020 «Основные средства», действующий с 2022 года). До конца 2021 года организации были вправе 1 раз в год производить переоценку стоимости ОС (п. 15 ПБУ 6/01, утвержденного приказом Минфина от 30.03.2001 № 26н, п. 43 Методических указаний):

- первоначальной;

- текущей, если ранее уже производилась переоценка.

Пересчет стоимости ОС следовало проводить на конец отчетного годового периода (подп. 3 п. 3 приложения к приказу Минфина России от 24.12.2010 № 186н, п. 3 данного приказа, п. 15 ПБУ 6/01).

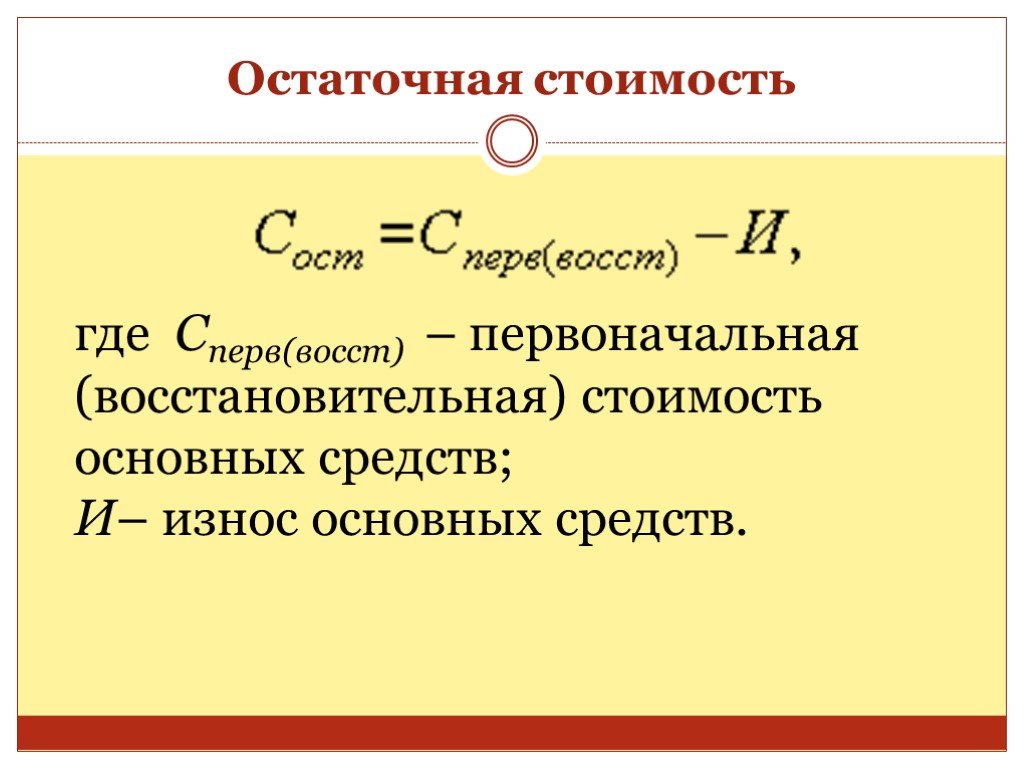

Остаточная стоимость переоцененного ОС рассчитывалась не с учетом первоначальной стоимости, а с учетом полученной после переоценки текущей или восстановительной стоимости основных средств (пп. «б» п. 54 Методических указаний):

ОС = ВС – СА,

где:

ОС — остаточная стоимость ОС;

ВС — текущая (восстановительная) стоимость этих ОС;

СА — сумма начисленной амортизации.

Поскольку понятие обесценения ОС отсутствовало в ПБУ 6/01, остаточная стоимость определялась без учета обесценения.

О том, что такое переоценка и зачем она нужна, читайте в материале «Для чего необходима переоценка ОС (основных средств)?».

С 2022 года для определения балансовой стоимости ОС при его списании суммы накопленной амортизации и обесценения (при наличии) надо отнести в уменьшение его первоначальной (переоцененной) стоимости (п. 42 ФСБУ 6/2020). Формула для расчета балансовой стоимости следующая:

Расчет налога на имущество после переоценки ОС имеет свои нюансы. Чтобы правильно посчитать балансовую стоимость переоцененных ОС, воспользуйтесь помощью экспертов КонсультантПлюс. Получите пробный бесплатный доступ к КонсультантПлюс и переходите в Путеводитель.

Итоги

Рассчитывают остаточную стоимость ОС по определенной (не слишком сложной) формуле. Специальная формула, а также нюансы уплаты налога есть для переоцененных ОС.

Какие затраты включаются в первоначальную стоимость основных средств

- Главная

- Статьи из периодических изданий

- Налог на прибыль

- НДС

- 1. В отдельных случаях в первоначальную стоимость входит НДС:

- 2. Как и что включается в первоначальную стоимость основных средств для налогового и бухгалтерского учета

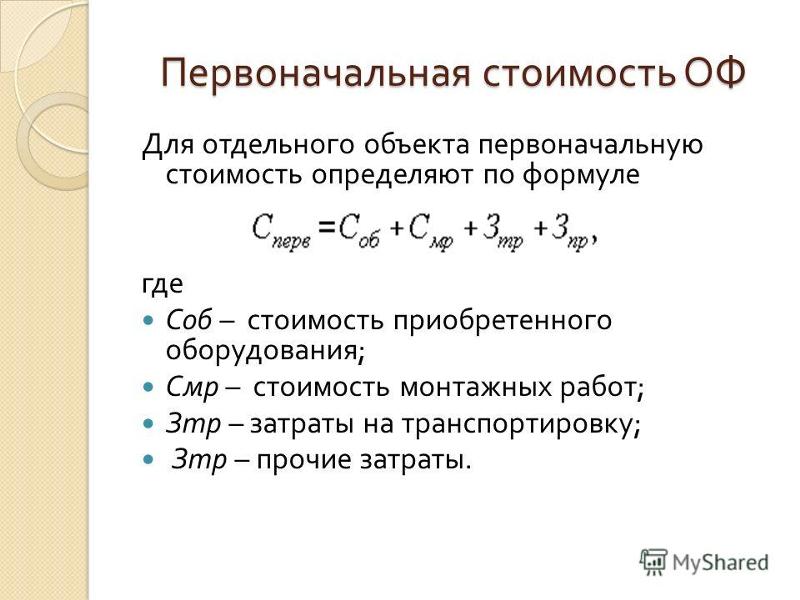

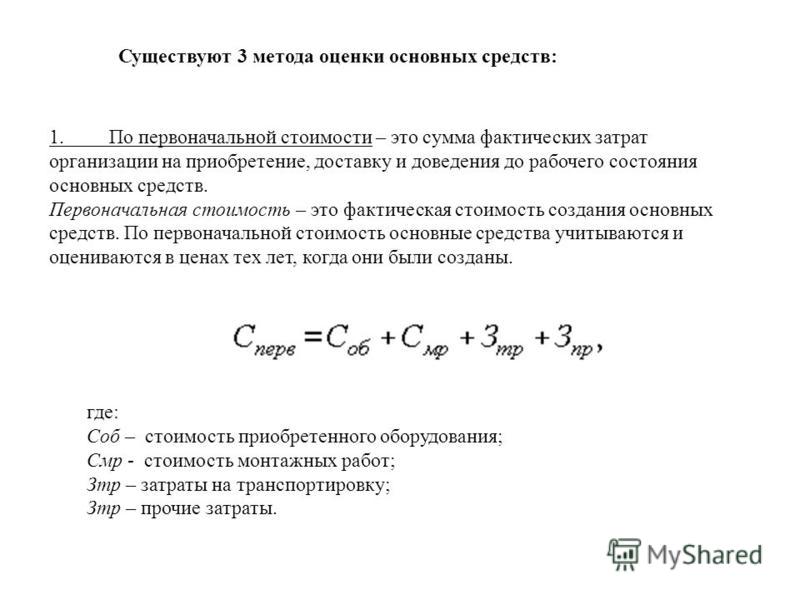

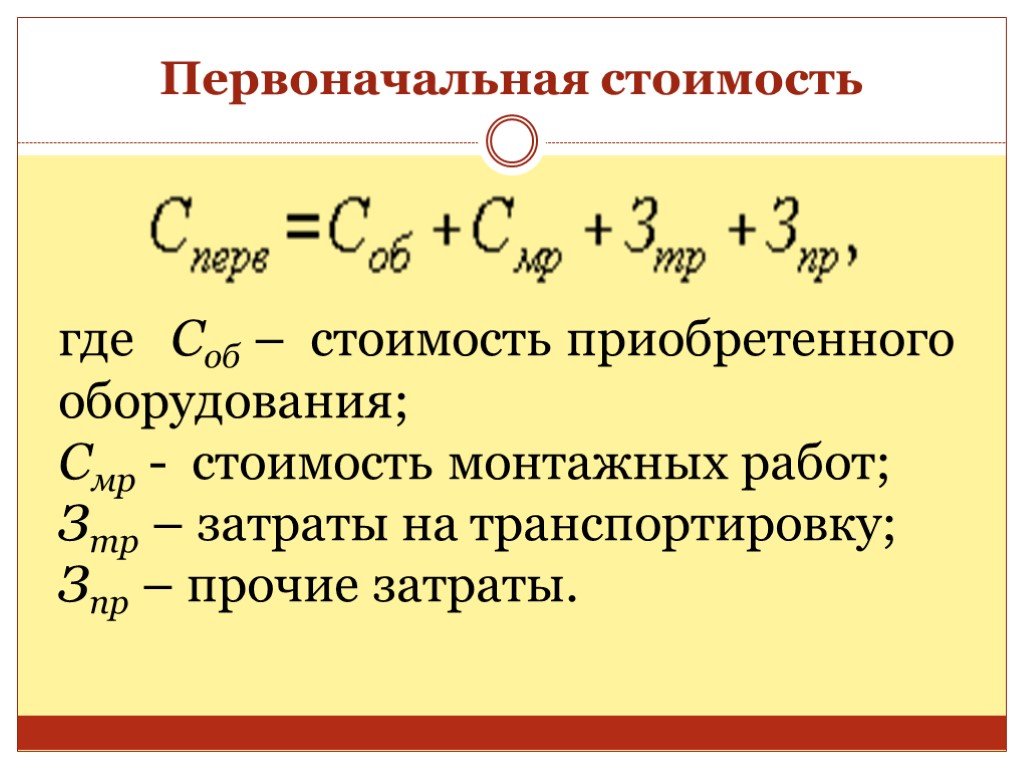

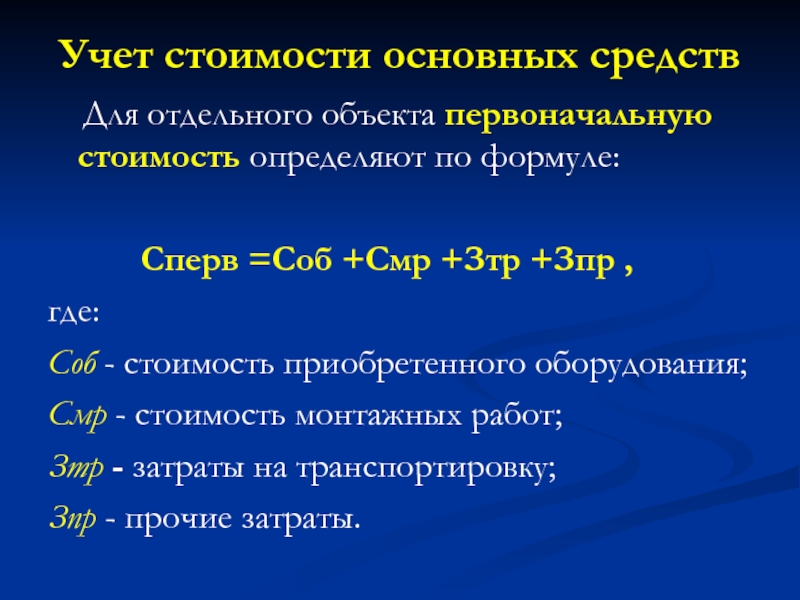

От показателя первоначальной стоимости основных средств зависит начисление амортизации и расчет налога на имущество. В первоначальную стоимость основных средств включают затраты, необходимые для использования имущества. Но в налоговом и бухгалтерском учете существуют различия по расчету стоимости, поэтому в статье подробно описано о том, что входит в первоначальную стоимость основных средств.

В бухучете определение первоначальной стоимости оборудования, зданий, техники и прочих активов разъясняет, что это фактическое стоимостное выражение объектов принятых к учету. Стоимость указывается с учетом затрат, отнесенных на стоимость объекта при формировании первоначальной стоимости, кроме налогов и акцизов. Например, в первоначальную стоимость оборудования входят расходы на строительство, покупку или изготовление, доставку, монтаж и т.д.

Стоимость указывается с учетом затрат, отнесенных на стоимость объекта при формировании первоначальной стоимости, кроме налогов и акцизов. Например, в первоначальную стоимость оборудования входят расходы на строительство, покупку или изготовление, доставку, монтаж и т.д.

В отдельных случаях в первоначальную стоимость входит НДС:

- покупка активов, используемые для производства либо реализации товара, не являющегося объектом налогообложения по НДС;

- предъявление подрядчиками НДС при капитальном ремонте объектов, используемых для ведения хозяйственной деятельности, не облагаемой НДС;

- строительно-монтажные работы для личного пользования организацией, если деятельность не облагается НДС.

Как и что включается в первоначальную стоимость основных средств для налогового и бухгалтерского учета

- В стоимость основных средств включается госпошлина за регистрацию права собственности. Госпошлина, уплаченная до ввода объекта в эксплуатацию, увеличивает стоимость имущества.

В учете сумма госпошлины отражается в прочих расходах.

В учете сумма госпошлины отражается в прочих расходах. - Таможенные сборы и платежи включаются в состав прочих расходов.

- Затраты на проектную документацию входят в стоимость основных средств, если проект будет реализован фирмой.

- Учитывается зарплата и страховые взносы работников, строящих объект.

- Проценты по кредитам на строительство или покупку имущества не включаются в расходы при расчете налога, но отражается в бухучете, если кредит взят на покупку или строительство объекта. Отражаются проценты в составе прочих расходов, если приобретаемый объект не считается инвестиционным.

- Расходы на информационные, консалтинговые, юридические услуги включаются в стоимость основного средства и отражаются на 08 счете при покупке объекта как капитальное вложение.

- Засчитываются подключение к электросети к общим затратам, если стоимость не сформирована. Если стоимость сформирована, то перечисленные затраты относятся к прочим.

- Право на программу ЭВМ включается, если оборудование работает только с программой.

А в учете отражается как нематериальный актив при передаче исключительных прав разработчиком.

А в учете отражается как нематериальный актив при передаче исключительных прав разработчиком. - Затраты на монтаж оборудования принимаются к учету, так как без этого невозможна эксплуатация.

- Входит в состав амортизация оборудования, отраженного в смете и используемого при строительстве актива.

- Расходы на демонтаж старого основного средства входят в стоимости нового для подготовки к установке. Также включаются расходы по сносу аварийного здания для возведения нового. В бухучете отражаются как капитальное вложение в объект.

- Засчитывается стоимость работ и услуг подрядчиков и иные сопровождающие расходы.

- В первоначальную стоимость включаются расходы при строительстве здания на технический паспорт за период отражения на счете 08, если объект не введен в эксплуатацию. После изготовления техпаспорта и сформированной стоимости актива, указанные затраты отражаются в прочих расхода учета.

- Включаются суммы НДС в первоначальную стоимость основных средств только в случаях, если объекта не будет использован в хозяйственной деятельности, облагаемой НДС.

- Принимаются затраты на получение разрешительной документации на строительство.

Важно отметить, что не включается в стоимость основного средства командировочные расходы работникам, занятых на строительстве объекта, и затраты на страхование монтажных рисков.

Изменения законодательства

Изменения 2018

Изменения НДС в 2018 годуВас также может заинтересовать

Какой режим налогообложения выгоднее в 2018 годуКак в налоговом учете использовать резерв по сомнительным долгамКакие документы оформить, чтобы безопасно признать представительские расходыКто вправе подписывать счет-фактуруПересчет восстановительной стоимости и страховой стоимости для групп основных средств — Финансы | Динамика 365

Редактировать Твиттер LinkedIn Фейсбук Электронная почта- Статья

В этой статье объясняется процесс обновления восстановительной стоимости и страховой стоимости основных средств.

Периодически вы можете получать уведомления об изменении стоимости замены или страхования определенных основных средств. Например, ваш руководитель может сообщить вам, что в прошлом году инфляция составила 3 процента, поэтому вам необходимо увеличить восстановительную стоимость всех основных средств на 3 процента.

Хотя вы можете редактировать восстановительную стоимость и страховую стоимость для отдельных основных средств на странице Основные средства , вы можете использовать страницу Обновить восстановительную стоимость и страховую стоимость для одновременного обновления этих значений для группы основных средств. Эта информация описывает, как обновлять значения для групп основных средств или для определенных активов в группах.

Как обновляются значения

Для пересчета стоимости замещения и страховой стоимости для групп основных средств необходимо сначала указать процент, на который следует изменить существующие затраты на замещение и страховую стоимость, а затем выполнить периодическое обновление для фактического пересчета значений. Вы указываете процент в

Вы указываете процент в

При использовании страницы Обновление восстановительной стоимости и страховой стоимости для пересчета восстановительной стоимости и страховой стоимости активов используются следующие формулы:

- [(Коэффициент восстановительной стоимости группы активов / 100) + 1] * Существующая восстановительная стоимость актива

- [(Коэффициент страховой стоимости группы активов / 100) + 1] * Существующая страховая стоимость активов

Примечание

При использовании страницы Обновление восстановительной стоимости и страховой стоимости

для выбранных активов обновляются как восстановительная стоимость, так и страховая стоимость; вы не можете указать, что будет обновлено только одно значение. Чтобы оставить одно значение без изменений и обновить другое значение, введите 0 (ноль) в качестве коэффициента в поле 9.0021 Группы основных средств стр. Нулевой или пустой коэффициент приводит к тому, что расчет при обновлении пропускается. Периодическое обновление не влияет на балансовую стоимость и чистую балансовую стоимость основных средств.

Чтобы оставить одно значение без изменений и обновить другое значение, введите 0 (ноль) в качестве коэффициента в поле 9.0021 Группы основных средств стр. Нулевой или пустой коэффициент приводит к тому, что расчет при обновлении пропускается. Периодическое обновление не влияет на балансовую стоимость и чистую балансовую стоимость основных средств.Как использовать дату для выбора элементов для обновления

По умолчанию процесс обновления обновляет выбранные активы, которые не были обновлены в текущий день, но могли быть обновлены в предыдущие дни. Например, < текущая дата означает «до сегодняшнего дня». Вы можете изменить дату в Обновите страницу стоимости замещения и страховой стоимости , нажав кнопку Select . Указанный критерий даты сравнивается с датой последнего периодического обновления актива (поле Последнее периодическое обновление стоимости/стоимости на странице Основные средства ). Каждый раз, когда вы успешно обновляете восстановительную стоимость или страховую стоимость основного средства, поле Последнее периодическое обновление стоимости/стоимости автоматически обновляется текущей датой.

Каждый раз, когда вы успешно обновляете восстановительную стоимость или страховую стоимость основного средства, поле Последнее периодическое обновление стоимости/стоимости автоматически обновляется текущей датой.

Пример

Вчера вы обновили восстановительную стоимость групп «Транспортные средства», «Офисная мебель» и «Здания» на 5 процентов и теперь считаете, что эти активы обновлены точно. Чтобы исключить эти активы при обновлении всех других основных средств сегодня, введите дату в поле Последнее периодическое обновление стоимости/стоимости , которая предшествует вчерашнему дню (< вчерашняя дата), поскольку последнее обновление для Транспортные средства , Офис Мебель и Здания группы произошли за пределами введенных вами критериев даты.

Суммарный эффект каждого обновления

Каждое обновление имеет накопительный эффект. Поэтому вам следует тщательно планировать свои обновления. Например, если вы увеличите все активы на 3 процента во вторник, а затем увеличите офисную мебель на 4 процента в пятницу, офисная мебель увеличится в общей сложности на 7,12 процента.

Например, если вы увеличите все активы на 3 процента во вторник, а затем увеличите офисную мебель на 4 процента в пятницу, офисная мебель увеличится в общей сложности на 7,12 процента.

Сценарий

Ваш руководитель уведомляет вас о следующих изменениях основных средств:

- Увеличить восстановительную стоимость всех основных средств, кроме компьютеров, на 3,25 процента.

- Увеличьте восстановительную стоимость всей офисной мебели еще на 1 процент.

- Уменьшить стоимость замены и страховую стоимость всех компьютеров на 10 процентов.

Вы вносите следующие изменения:

- На странице Группы основных средств для всех групп основных средств, кроме группы Офисная мебель и Компьютеры введите 3,25 в поле Фактор стоимости замены и 0 в поле Фактор страховой стоимости .

- Для группы Офисная мебель введите 4,25 в поле Фактор стоимости замены и 0 в поле Фактор страховой стоимости .

- Для группы Компьютеры введите -10 в поле Фактор стоимости замены и -10 в поле Фактор страховой стоимости .

- В Обновите стоимость замены и страховую стоимость страницы, нажмите OK , чтобы выполнить перерасчет для всех основных средств.

На следующий день ваш менеджер сообщает вам, что стоимость компьютеров снизилась на 8 процентов вместо 10 процентов, поэтому вам необходимо скорректировать стоимость замены и страховую стоимость. Для исправления ошибки можно использовать любой из двух способов:

- Вручную изменить поля Страховая стоимость и Стоимость замещения в поле Основные средства для каждого основного средства в группе основных средств Компьютеры . Рассчитайте и вручную введите значения, как если бы вы уменьшили исходную сумму на 8 процентов. Используя этот метод, вы не используете страницу Обновление стоимости замены и страховых значений .

- Введите коэффициенты восстановительной стоимости и страховой стоимости для группы Компьютеры в поля Коэффициент восстановительной стоимости и Коэффициент страховой стоимости в Группы основных средств страница. Это вернет активы к их первоначальной стоимости (до 10-процентного уменьшения) и применит 8-процентное уменьшение к исходной стоимости. Затем используйте страницу Обновить стоимость замены и страховые значения , чтобы пересчитать значения в зависимости от введенных вами факторов.

Примечание

Вы не можете отменить коэффициент -10, введя положительный коэффициент 10 (или коэффициент 2, разница между -10 и -8), потому что суммы не будут рассчитаны так, как вы предполагали.

Обратная связь

Просмотреть все отзывы о странице

как рассчитать капитальные затраты

Содержание

Глава 1

Что такое формула капитальных затрат? (Быстрые ответы)

Глава 2

Что такое капитальные затраты (CapEx)?

Глава 3

Виды капитальных затрат

Глава 4

Как капитальные затраты связаны с денежным потоком?

Глава 5

Какие соображения следует учитывать при капитальных затратах?

Глава 6

Какое влияние капитальные затраты на налоги?

Заключение

Заключение: ускорьте и упростите планирование капиталовложений

Подпишитесь на ‘Awesome Newsletter’

Узнайте о тенденциях, стратегиях и советах FP&A, которые вам необходимо знать.

Что такое формула капитальных затрат? (Быстрые ответы)

Формула капитальных затрат очень проста:

Капитальные затраты = ΔPP&E + Амортизация

, где:

CapEx = капитальные затраты

ΔPP&E = изменение основных средств (основных средств) или:

ΔPP&E = основные средства текущего периода – основные средства предыдущего периода.

Амортизация = любые расходы на амортизацию, понесенные в течение периода.

Как рассчитать коэффициент капитальных затрат (коэффициент капитальных затрат)

Вот формула для расчета коэффициента капитальных затрат:

Коэффициент капитальных затрат = Операционные денежные средства ÷ Капитальные затраты

Коэффициент капитальных затрат > 1,0 означает, что у вас достаточно средств для капитальных затрат.

Если ваш номер меньше 1.0? Рассмотрите возможность финансирования, чтобы увеличить нашу покупательную способность для стимулирования роста.

Если вы хотите узнать больше о расчете капитальных затрат, продолжайте читать.

Что такое капитальные затраты (CapEx)?

Капитальные затраты (CapEx) — это средства, которые компания тратит на приобретение, техническое обслуживание и модернизацию основных средств, таких как недвижимость, здания или оборудование (PP&E).

Капитальные затраты чаще всего используются для стимулирования развития и роста компании. Примеры включают строительство новых объектов, техническое обслуживание и расширение существующих объектов, а также покупку или модернизацию технологий.

Например, новые компьютеры для офиса компании являются статьей капитальных затрат. Это значительные расходы (часто исчисляемые десятками тысяч всего за несколько единиц) и тип покупки, который происходит только раз в несколько лет.

С другой стороны, покупка нескольких новых офисных стульев не будет капитальными затратами. Это незначительная покупка, которая не влияет на долгосрочный рост или создание актива.

Тем не менее, значительное расширение нового офиса может рассматриваться как капитальные затраты, поскольку проект направлен на развитие бизнеса, и офисные стулья могут быть включены в него.

Другим решающим фактором является общая стоимость.

Компании обычно имеют ограничение на расходы менее 1000 долларов. Например, если что-то может быть капитализировано — если общая стоимость этого предмета превышает 1000 долларов, — оно будет отражено в балансе, а затем списано на расходы в течение срока полезного использования.

Итак, вернемся к нашим офисным стульям — если вы купили их оптом и их стоимость превысила ваш порог расходов, они могут быть капитальными. Но в противном случае вы бы не использовали их с большой буквы.

Если это звучит немного произвольно, это потому, что так оно и есть. Важно поддерживать последовательность в том, как вы решаете, что является капитальным расходом, а что нет.

Чем капитальные затраты компании отличаются от ее операционных расходов?

Операционные расходы — это то, на что бизнес должен тратить деньги, чтобы функционировать.

Капитальные затраты — это деньги, потраченные на основные средства, такие как оборудование или здание.

Итак, да, несмотря на то, что для работы компании требуется оборудование или физическое место, они по-прежнему считаются капитальными затратами, поскольку являются основными средствами.

Капитальные затраты также подлежат накопленной амортизации — потере стоимости этих активов с возрастом.

Виды капитальных затрат

Не каждая крупная покупка является капитальным вложением (хотя многие таковыми и являются). Закупки CapEx различаются по их роли в достижении целей компании и усилиях по расширению. Они часто (но не всегда) являются физическими активами с длительным сроком службы.

Общие виды капитальных затрат включают:

- Земля и здания

- Транспортные средства и тяжелое оборудование

- Компьютерное оборудование и программное обеспечение

- Нематериальные активы, такие как патенты, авторские права и интеллектуальная собственность (ИС)

Некоторые предприятия рассматривают определенные затраты на модернизацию и техническое обслуживание как капитальные затраты, если они значительно увеличивают стоимость или срок службы актива.

Что такое основные средства?

Основные средства представляют собой долгосрочные материальные объекты (например, здания) или оборудование (например, машины), которыми компания владеет и которые использует для получения прибыли.

Основные средства являются основными, поскольку компания не собирается продавать их (или использовать до истощения) в течение года после их приобретения. Значит, они исправлены.

В балансе они часто отражаются как основные средства (основные средства, установки и оборудование).

Каким образом капитальные затраты отображаются в трех финансовых отчетах?

Капитальные затраты указываются в разных разделах отчета о движении денежных средств, баланса и отчета о прибылях и убытках компании. Расходы на покупки отображаются как обязательство, а возникающие в результате физические активы отображаются в трех финансовых отчетах как актив.

Более подробно капитальные затраты отображаются в каждом финансовом отчете следующим образом:

- В балансе капитальные затраты отражаются в строке «основные средства», которая представляет собой долгосрочные активы, такие как здания, транспортные средства или оборудование.

Они перечислены в долгосрочном разделе баланса и со временем амортизируется

Они перечислены в долгосрочном разделе баланса и со временем амортизируется - В отчете о прибылях и убытках указываются капитальные затраты по долгосрочным инвестициям или внереализационные расходы. Они вычитаются из общей выручки для расчета чистой прибыли за период.

- В отчете о движении денежных средств капитальные затраты отражаются по инвестиционной деятельности. Они проявляются как отток от операционной деятельности компании. Они могут измерить, сколько денег было потрачено на приобретение новых активов в течение предыдущего отчетного периода.

Как капитальные затраты связаны с денежным потоком?

Капитальные затраты включают расходы на покупку активов с расчетом на то, что эти активы увеличат рост или процветание компании.

Как объяснялось ранее, поскольку капитальные расходы являются неденежными расходами, они не влияют напрямую на поток денежных средств, но все же важно учитывать косвенный эффект, поскольку он может привести к уменьшению денежных средств в балансе.

При рассмотрении капитальных затрат для целей бухгалтерского учета важно учитывать первоначальную стоимость приобретения актива и любые сопутствующие расходы, такие как налоги или проценты, связанные с получением кредита. Кроме того, важно учитывать износ и амортизацию при включении капитальных затрат в общий денежный поток.

Надлежащим образом отслеживая капитальные затраты и связанные с ними затраты с течением времени, компании обеспечивают принятие обоснованных финансовых решений при инвестировании в активы.

Как амортизация актива улучшает показатели денежного потока?

В то время как компании не могут автоматически списывать стоимость расходов, чтобы высвободить денежные средства, снижение налогов за счет амортизации оставляет больше денег в банке для других целей.

FP&A может сообщать о лучших показателях денежных потоков, компенсируемых снижением налогов, путем записи регулярных интервалов амортизации.

Это дает компаниям больше денег для инвестирования в операции и другую деятельность, приносящую доход, вместо того, чтобы тратить эти деньги на налоги. Кроме того, это помогает контролировать уровень долга, поскольку компания может распределять платежи в течение длительного периода времени.

Кроме того, это помогает контролировать уровень долга, поскольку компания может распределять платежи в течение длительного периода времени.

Каким образом капитальные затраты используются при расчете отношения свободного денежного потока к собственному капиталу (FCFE)?

Капитальные затраты также используются при расчете свободного денежного потока к собственному капиталу (FCFE). FCFE — это сумма денежных средств, доступных акционерам.

Наиболее распространенный способ расчета FCFE:

FCFE = EPS − (CapEx − Амортизация) × (1 − DR − ΔC × (1 − DR))

, где:

FCFE = свободный денежный поток к капитал

EPS = Прибыль на акцию

DR = Доля долга

ΔC = ΔЧистый капитал или изменение чистого оборотного капитала

Какие соображения следует учитывать в отношении капитальных затрат?

При осуществлении капитальных затрат важно рассматривать расходы в более широком контексте вашего финансового положения.

Подумайте об общей стоимости покупки (включая налоги и процентные платежи), графике амортизации и амортизации, наличии средств на покупку и о том, соответствует ли она долгосрочным целям компании.

Некоторые факторы, которые следует учитывать при рассмотрении вопроса о капитальном вложении или его бюджетировании:

Они часто удовлетворяют специфические потребности вашего бизнеса. Хотя они предлагают огромные преимущества для вашего потенциала роста, их ценность не всегда применима к другим предприятиям.

По этой причине цены перепродажи многих капитальных активов намного ниже, чем ваши первоначальные инвестиции. При рассмотрении крупных капиталовложений убедитесь, что для их поддержки есть долгосрочное экономическое обоснование.

Их стоимость со временем снижается

Хотя верно, что капиталовложения приносят налоговые льготы, это существующие основные средства, стоимость которых со временем будет снижаться.

Стоимость ваших активов будет снижаться по мере того, как вы будете использовать эти покупки в своем бизнесе.

Опять же, убедитесь, что инвестиции оправдывают долгосрочный потенциал роста.

Они могут увеличить денежный поток

Крупные покупки капитальных активов могут привести к значительному сокращению вашего денежного потока.

Убедитесь, что у вас есть необходимые средства для покрытия первоначальных затрат на любое крупное приобретение.

Включите эти покупки в свой долгосрочный бюджет, чтобы не было сюрпризов.

Они не всегда масштабируемы

Капитальные затраты должны обеспечить долгосрочную отдачу от инвестиций. Тем не менее, эти покупки должны быть в состоянии идти в ногу с вашим бизнесом по мере его масштабирования.

Все эти факторы следует тщательно взвесить, чтобы организация могла эффективно использовать свой бюджет капиталовложений.

Посмотрите на долгосрочные перспективы вашей покупки. Сможет ли оборудование, приобретенное вами в этом году, удовлетворить производственные потребности несколько лет спустя? Если нет, рассмотрите возможность возмещения стоимости покупки в будущем.

Какое влияние капитальные затраты на налоги?

Когда дело доходит до расходов, компании должны быть осторожны при отражении расходов в бухгалтерских книгах и уплате налогов на эти активы.

Во-первых, как работает амортизация?

Амортизация – это метод учета, при котором капитальные затраты распределяются по ожидаемому сроку полезного использования.

В общих чертах, это способ для предприятий и организаций учитывать износ своего оборудования и имущества с течением времени и уменьшать свой налогооблагаемый доход путем ежегодного признания части стоимости конкретного актива в качестве расхода.

Например, если владелец бизнеса приобрел новый служебный автомобиль за 50 000 долларов США, амортизация поможет ему распределить налоговые последствия покупки.

Предположим, что предполагаемый срок службы грузовика составляет 10 лет. При обычной амортизации компания может амортизировать покупку по 5000 долларов в год в течение этих 10 лет.

Это означает, что каждый год компания может использовать амортизацию в размере 5000 долларов США в качестве расхода по своим налогам и уменьшать налогооблагаемую прибыль на эту сумму.

Это помогает компаниям распределять стоимость крупных расходов на длительный период и избегать слишком больших долгов при совершении этих покупок.

В учете сумма госпошлины отражается в прочих расходах.

В учете сумма госпошлины отражается в прочих расходах. А в учете отражается как нематериальный актив при передаче исключительных прав разработчиком.

А в учете отражается как нематериальный актив при передаче исключительных прав разработчиком.

Они перечислены в долгосрочном разделе баланса и со временем амортизируется

Они перечислены в долгосрочном разделе баланса и со временем амортизируется