Электронные деньги — НБРБ. Единый портал финансовой грамотности

Электронные деньги – это хранящиеся в электронном виде единицы стоимости, выпущенные в обращение в обмен на наличные или безналичные традиционные деньги. Они используются в качестве средства платежа для расчетов как с организацией, выпустившей эти единицы стоимости, так и с другими организациями или даже гражданами.

По закону, выпускать электронные деньги в Беларуси могут банки и небанковские кредитно-финансовые организации. Однако, на практике в настоящий момент это делают только банки. Порядок осуществления операций с электронными деньгами определяет Национальный банк.

Как получить электронные деньги

Электронные деньги не требуют открытия отдельного банковского счета – они хранятся в специальных электронных кошельках. Создать такой кошелек можно онлайн или при обращении в отделение банка, а чтобы в нем появилась какая-то сумма – его нужно пополнить реальными деньгами. Есть много способов это сделать: например, с карточки через интернет-банкинг или банкомат, наличными деньгами в кассе банка или на почте, переводом таких же электронных денег с другого электронного кошелька и пр.

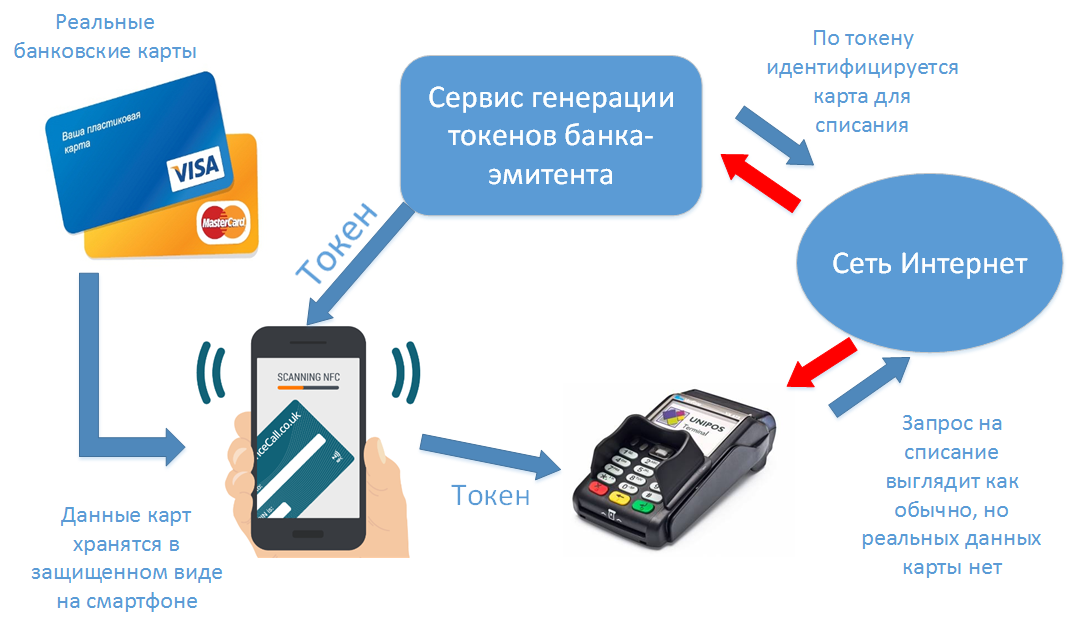

В некоторых случаях электронные деньги могут храниться не в онлайн-кошельке, а на специальной пластиковой карточке с чипом. Не стоит путать ее с банковской платежной картой: к такой карточке не открывается классический банковский счет.

Что можно сделать с электронными деньгами

После пополнения кошелька электронными деньгами можно начинать пользоваться: например, платить за товары или услуги – как в интернете, так и в некоторых офлайн-магазинах, делать частные переводы, выводить их на карточку и обналичивать и так далее. Как правило, любые операции, в том числе переводы электронных денег, осуществляются мгновенно. Вместе с тем, для каждой системы электронных денег требуется соответствующее техническое оснащение, поэтому далеко не все продавцы товаров и услуг могут принимать их к оплате.

Есть и некоторые ограничения, установленные законодательством. Так, электронные деньги нельзя разместить во вклад, на остаток электронных денег не начисляются проценты, электронные деньги не подпадают под действие закона о гарантированном возмещении банковских вкладов.

Таким образом, можно выделить основные отличительные характеристики электронных денег:

- хранятся на электронном устройстве

- выпускаются только после получения эмитентом (тем, кто выпускает электронные деньги) соответствующей суммы денежных средств

- принимаются к оплате не только эмитентом, но и другими организациями

- обращаются без использования банковских счетов

Какие электронные деньги есть в Беларуси

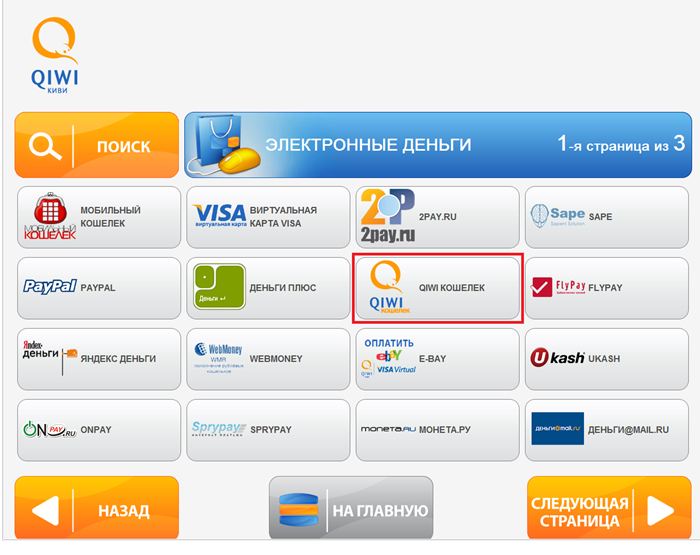

Белорусские банки сегодня работают с многими системами электронных денег. С некоторыми – и на выпуск, и на погашение, с другими – только на погашение. Так, например, в Беларуси сегодня можно выпустить и потом погасить через банк электронные деньги таких систем как WebMoney Transfer, Берлио, МТС Деньги, V-coin, Оплати, iPay, QIWIБел, ePay. Только на погашение без возможности выпуска в Беларуси работают электронные деньги систем БЕРЛИО-КАРД, Euroberlio, Яндекс.

Сегодня электронных денег и сопутствующих им сервисов существует достаточно много. Одними удобно рассчитываться в интернете, с помощью других можно оплатить услуги мобильного оператора, третьи будут особенно удобны для переводов между частными лицами. Системы электронных денег отличаются разнообразием и постоянно развиваются.

Правила безопасности

Правила безопасности при расчетах электронными деньгами включают те же правила, что и при пользовании интернет- и мобильным банкингом. То есть актуальными остаются требования об установке антивирусного программного обеспечения на гаджете, о сохранении в секрете своих личных данных, логина, пароля, сеансового ключа, надежности пароля, о проверке на подлинность сайта, где будут вводится персональные данные, о рекомендации не проводить расчеты с чужих электронных устройств.

Кроме того, при проведении расчетов с использованием электронных денег надо учитывать следующее:

При совершении расчетов электронными деньгами надо обязательно убедится, что магазин или организация, которые получают доступ к вашей финансовой информации, реально существуют и те, за кого себя выдают.

Не рекомендуется держать в электронном кошельке крупную сумму денег, лучше перечислять необходимые деньги непосредственно перед операцией.

Надо держать под контролем и регулярно пересчитывать деньги в электронном кошельке. Пусть вас насторожит, если вы не досчитаетесь там даже несколько копеек.

Мошенники могут быть изобретательны. Однако в большинстве случаев, им можно противостоять, если проявлять разумную бдительность и осторожность.

Как получить платёжную лицензию или на электронные деньги

Мир финансовых технологий строго регулируется, и, чтобы предоставлять платежные услуги или стать эмитентом электронных денег, вам необходимо получить лицензию на электронные деньги или платёжную лицензию.

В этой статье мы расскажем о процессе получения лицензии и самых важных этапах, необходимых для начала вашего платежного бизнеса.

1 – Выберите бизнес-модель и создайте бизнес-план

Одна из самых важных вещей, на которую регулятор обращает внимание на первом этапе подачи заявки – это ваша бизнес-модель. Поэтому перед подачей заявки вам необходимо точно понимать бизнес, которым вы хотите заниматься. Финтех – это широкая сфера, поэтому необходимо определить конкретную нишу, в которой вы планируете работать.

Чтобы это сделать, начните с основных вопросов:

- Кто будет вашими клиентами?

- На каких рынках или в каких странах вы планируете работать?

- Какие услуги планируете предоставлять?

Все эти вопросы являются ключевыми для того, чтобы помочь регулятору лучше понять ваши намерения и вашу бизнес-модель, а также чтобы оценить, подходит ли эта бизнес-модель для получения лицензии на электронные деньги или платежные услуги. Тут необходимо быть прозрачным и понятным, насколько это возможно, чтобы показать регулятору, что вы четко понимаете, чем планируете заниматься. Кроме того, понимать ваш будущий бизнес в ваших же интересах для его правильного планирования.

Кроме того, понимать ваш будущий бизнес в ваших же интересах для его правильного планирования.

Как только вы определились с бизнес-моделью, следующим этапом будет создание бизнес-плана. Бизнес-план – это основной документ, на который регулирующие органы будут ссылаться при оценке вашего бизнеса, а также связанных с ним рисков. Этот план должен включать в себя ваше уникальное ценностное предложение, информацию о странах, где вы планируете предоставлять свои услуги, информацию о ваших целевых клиентах, бизнес-модели и услугах, финансовые прогнозы на три года.

2 – Выберите регулятора или страну лицензирования

Не менее важным шагом является выбор регулятора для вашего бизнеса. Мы уже ранее писали об этом, но основная суть состоит в том, чтобы выбрать страну или страны, где ваша компания будет основана и где будет ваш офис. Это и будет определять конкретные страны, в которых вам необходимо получить лицензии. Если вы планируете работать в ЕС, вы можете получить лицензию в любой стране ЕС. Имейте в виду, что Великобритания больше не является частью ЕС, и вам потребуется получить дополнительное разрешение от британского регулирующего органа для предоставления ваших услуг в Великобритании.

Имейте в виду, что Великобритания больше не является частью ЕС, и вам потребуется получить дополнительное разрешение от британского регулирующего органа для предоставления ваших услуг в Великобритании.

При выборе страны учитывайте сборы, налоги, требования к персоналу, процесс получения лицензии и опыт регулирующего органа. Если вам нужна дополнительная помощь, напишите нашим экспертам.

3 – Выберите подходящий тип лицензии

Следующим шагом является выбор лицензии. Здесь следует учитывать два основных типа: лицензия учреждения электронных денег (EMI) и лицензия платежного учреждения (PI). Основное различие между ними заключается в том, что лицензия на электронные деньги позволяет вам выпускать электронные деньги в дополнение ко всем другим возможностям, которые предоставляются вам по лицензии платежного учреждения. Мы писали больше по этой теме здесь в одной из предыдущих статей.

Также стоит отметить, что для каждого типа лицензии существует малая и полная лицензия. Основными различиями являются требования к капиталу (для лицензии малого учреждения нет требований к капиталу), а также ограничения по оборотам. Вы можете ознакомиться с полной информацией о различиях этих лицензий в нашей статье.

Основными различиями являются требования к капиталу (для лицензии малого учреждения нет требований к капиталу), а также ограничения по оборотам. Вы можете ознакомиться с полной информацией о различиях этих лицензий в нашей статье.

Для компаний, которые планируют оказывать только услуги по предоставлению информации об учетной записи (Account Information Services), имеется специальная лицензия. Вы можете ознакомиться с информацией об этих услугах и авторизации таких компаний в этой статье.

4 – Оцените требования выбранного регулятора и получите список необходимых документов

Как только вы определились с лицензией и выбрали регулятора, вы можете приступать к подготовке документов. В каждой юрисдикции список необходимых документов и требования отличаются, но обычно они включают в себя информацию о вашей компании, команде, техническом решении, партнерах, различных политиках, например, политике безопасности или соответствия регулированию по борьбе с отмыванием денег и др. Вы можете ознакомиться с примерным списком документов для некоторых стран здесь.

5 – Подготовьте документы и заполните форму заявки

Правильное заполнение заявки невероятно важно, поэтому мы рекомендуем поручить эту задачу профессиональным консультантам и юристам, которые разбираются в процессе и могут помочь вам в ответах на вопросы регулятору. Подготовка документов может занять порядка 2-3 месяцев и потребует постоянного сотрудничества между заявителем и консультантом.

6 – Подайте документы и отвечайте на вопросы регулятора

После получения документов регулятор просматривает всю информацию и запрашивает уточнения или дополнительные документы. В очень редких случаях документы подтверждаются регулятором без дополнительных вопросов, но в основном регулятор просит дать пояснения или дополнения. На длительность этого процесса влияет скорость коммуникации со стороны кандидата, а также корректность документов и ответов на вопросы регулятора.

7 – Получите лицензию

Как только регулятор получит все необходимые и правильно заполненные документы и ответы на все вопросы, он выдает лицензию и авторизует вашу компанию на предоставление заявленных услуг. Поздравляем!

Поздравляем!

8 – Паспортинг

Если вы подавали заявку, чтобы получить лицензию на электронные деньги или платёжную лицензию в одной из стран ЕС и запрашивали разрешение на работу в других государствах ЕС, то вам нужно будет сделать последний шаг – получить паспортинг, или разрешение на работу в остальных странах ЕС.

Паспортинг даёт права авторизованному учреждению на осуществление деятельности и оказание услуг, регулируемых законодательством ЕС, в другом государстве ЕС на основании разрешения в стране лицензирования. Деятельность может осуществляться через учреждение в другой стране или на основе трансграничных услуг без использования представительства в другой стране.

Важно, что паспортинг в соответствии с EMD2 (Вторая директива об электронных деньгах) и PSD2 (Вторая директива о платежных услугах) доступен только для авторизованных учреждений, занимающихся выпуском электронных денег (EMI), и авторизованных платежных учреждений (API). Паспортинг недоступен для малых лицензий EMI и PI.

Это основные шаги, которые вам необходимо выполнить, чтобы получить лицензию на электронные деньги или платежи. Поначалу они могут показаться немного сложными, но, если у вас есть надежный партнёр, этот процесс станет проще и эффективнее.

Если вы хотите получить лицензию на электронные деньги или платёжную лицензию и вам нужна профессиональная помощь в получении лицензий, cвяжитесь с нашим консультантом!

Share this post

Как стать учреждением электронных денег • Corefy

В Соединенном Королевстве действует более 270 учреждений электронных денег (EMI) — это самое большое число в Европе. Чтобы дать вам некоторый контекст, второй в списке является Литва, с 75 учреждениями, а общее количество по региону превышает 550. И это число постоянно растет, чему способствует огромный спрос. Согласно данным EY за 2021 год, почти 75% потребителей на 27 мировых рынках пользовались услугами электронных денег или финансовых технологий.

В этой статье мы узнаем, как присоединиться к этому бурно развивающемуся рынку и какие проблемы и подводные камни могут возникнуть. Мы научимся эффективно действовать при создании бизнеса электронных денег и получении лицензии учреждения электронных денег.

Мы научимся эффективно действовать при создании бизнеса электронных денег и получении лицензии учреждения электронных денег.

Но сначала давайте разберемся, что такое институт электронных денег и чем EMI отличается от родственных понятий.

Что такое учреждение электронных денег?

Чтобы понять скрытый смысл термина EMI, мы должны дать определение электронным деньгам.

Электронные деньги — это цифровая денежная стоимость, которую мы можем использовать для осуществления платежей. Удобным примером электронных денег являются средства на PayPal или пластиковые подарочные ваучеры, которые можно использовать в магазинах.

Определение учреждения электронных денег

Учреждение электронных денег или EMI — это юридическое лицо, имеющее право выпускать электронные деньги. Он лицензирован и регулируется соответствующим органом. Например, в Великобритании деятельность EMI регулируется Управлением финансового надзора. В Литве эти участники рынка лицензируются центральным банком страны.

Кроме того, существует малых учреждений электронных денег (малые EMI). Они могут выпускать электронные деньги и предоставлять некоторые платежные услуги, кроме инициации платежа и предоставления информации о счете. Чтобы зарегистрироваться в качестве небольшой организации, занимающейся электронными деньгами, компания должна соответствовать определенным требованиям в отношении своей предыдущей деятельности.

Как работает учреждение электронных денег?

EMI имеет право выпускать цифровую денежную стоимость или электронные деньги. Затем клиенты могут использовать эти деньги для покупок у других сторон.

Учреждение хранит электронные деньги в центральной системе учета или на электронном носителе. Другими словами, EMI может использовать серверы или электронные чипы.

Хотите знать, является ли учреждение электронных денег банком или платежным учреждением? Быстрый ответ — ни один из вышеперечисленных, но давайте узнаем, чем они отличаются.

Чем учреждения электронных денег (EMI) отличаются от банков?

Лицензии на электронные деньги и банковские лицензии — это два совершенно разных режима лицензирования.

Суть и привлекательность лицензии на электронные деньги заключается в том, что она позволяет небанковским организациям предоставлять платежные и финансовые услуги и хранить средства клиентов. Тем не менее, список банковских операций, доступных уполномоченным учреждениям, занимающимся электронными деньгами, ограничен. А именно, в отличие от банков, учреждения электронных денег не могут предоставлять инвестиционные, депозитные и кредитные услуги.

В свою очередь, обладатели банковской лицензии уполномочены выступать в качестве EMI для осуществления деятельности кредитной организации.

Электронные деньги имеют гораздо более низкий порог входа и более простые правила, чем банковские. Он открывает двери на финансовый рынок для технологических компаний.

Кроме того, EMI более гибкие и быстрые, чем традиционные банки. Для клиентов это означает возможность получить счет быстро и без посещения физического отделения.

Для клиентов это означает возможность получить счет быстро и без посещения физического отделения.

Организация электронных денег и платежная организация

Лицензия платежной организации более ограничена, чем лицензия EMI. Платежные учреждения могут предоставлять такие услуги, как инициирование платежей, их обработка и денежные переводы. Но они не могут выпускать электронные деньги или удерживать средства клиентов без идентифицируемого платежного поручения.

Это ограничение упрощает выход на рынок PI, чем на рынок EMI. Примечательно, что учреждения электронных денег нуждаются в более высоком начальном капитале, и их регулирование является более строгим.

Тем не менее, некоторые компании, которые начинают с лицензии PI, могут позже подать заявку на лицензию EMI. Это происходит, когда возникает необходимость расширить спектр услуг. Например, когда они хотят выпустить свои собственные карты.

Что может сделать учреждение электронных денег?

Регламент ЕС позволяет EMI предлагать такие услуги, как:

- Выпуск электронных денег

- Пополнение и снятие наличных с платежного счета

- Осуществление операций с электронными деньгами (денежные переводы, переводы и др.

)

) - Выпуск платежных инструментов или эквайринг платежных операций

- Услуги по инициированию платежей и предоставлению информации о счетах и т. д.

Полный список видов деятельности, разрешенных EMI, см. в Директиве 2009/110/EC. Каждый EMI указывает, что он хотел бы делать в своем приложении, и тогда разрешаются только эти действия.

Проще говоря, EMI обычно могут открывать счета SWIFT, IBAN и SEPA, удаленно регистрировать банковские счета и выпускать для них карты, совершать и принимать платежи SWIFT и многое другое.

Примеры уполномоченных учреждений, занимающихся электронными деньгами

Давайте рассмотрим несколько широко известных компаний, имеющих лицензии EMI, чтобы лучше понять, чем они занимаются.

| Компания | Страна лицензирования | Детали |

| Мудрый | Соединенное Королевство | Компания Wise начинала как частное лицо, а затем перешла на EMI, чтобы выпускать собственные карты для клиентов и хранить их средства на платежных счетах без идентифицируемого платежного поручения. Основными услугами, которые он предлагает сейчас, являются денежные переводы, трансграничные мультивалютные счета и выпуск карт. Основными услугами, которые он предлагает сейчас, являются денежные переводы, трансграничные мультивалютные счета и выпуск карт. |

| Airbnb | Соединенное Королевство | Обладателем лицензии FCA EMI является Airbnb Payments UK Ltd, юридическое лицо, занимающееся обработкой платежей от имени Airbnb, крупного онлайн-рынка жилья. |

| Google Платеж | Великобритания Литва | Ориентируясь на обработку платежей, связанных с Google, эта EMI лицензирована как FCA Великобритании, так и Банком Литвы, хотя вторая лицензия разрешает меньше действий, чем первая: выпуск электронных денег, инициирование платежей, информационные услуги по учетным записям и выполнение платежные операции по платежному счету, не покрытому кредитной линией. |

| Революция | Великобритания Литва | Известный европейский необанк также имеет две лицензии EMI. Он предлагает банковские услуги, такие как текущие счета, карты предоплаты и виртуальные карты предоплаты. Он также позволяет обмениваться и передавать криптовалюту между своими пользователями. Он предлагает банковские услуги, такие как текущие счета, карты предоплаты и виртуальные карты предоплаты. Он также позволяет обмениваться и передавать криптовалюту между своими пользователями. |

| Полоса | Соединенное Королевство | Stripe — популярная платежная платформа из США. Он является участником схемы платежных карт SWIFT и Visa. Его лицензия EMI от FCA Великобритании разрешает ему выпуск электронных денег, пополнение и снятие наличных денег с платежного счета, выполнение платежных операций на платежном счете, выпуск платежных инструментов или эквайринг платежных операций, денежные переводы и т. д. |

Как открыть собственное учреждение электронных денег

Теперь, когда мы освежили наши знания о рынке электронных денег и учреждениях электронных денег, мы готовы перейти к практике.

Чтобы стать EMI, вам нужно пройти несколько этапов разной степени сложности. Вот обобщенный и упрощенный список:

Вот обобщенный и упрощенный список:

- Вам понадобится платежное программное обеспечение для работы в качестве EMI. Для его разработки требуется много времени и ресурсов, поэтому вам следует начать нанимать разработчиков и планировать свое будущее решение как можно скорее. Помните, что если вы планируете работать с карточными транзакциями, ваше программное обеспечение и инфраструктура должны соответствовать стандарту PCI DSS.

- Найдите специалиста по лицензированию или стороннее агентство, помогающее с лицензированием EMI. Они помогут вам выбрать юрисдикцию для вашего будущего учреждения электронных денег, подготовят все документы, необходимые для подачи заявки, и обеспечат соблюдение правил. По крайней мере, обязательно иметь юриста, который может помочь вам со всеми документами и толкованием правил.

- После того, как вы определились с юрисдикцией, изучите местное регулирование по EMI, требованиям и процедуре авторизации.

Вы должны иметь минимальный начальный капитал в размере 350 000 евро и выше, защищать средства своих клиентов и иметь страховку. Большинство регулирующих органов ЕС требуют, чтобы соискатели лицензии EMI имели как минимум двух топ-менеджеров, проживающих в ЕС, с финансовым или экономическим образованием. Вы можете столкнуться с другими требованиями, связанными с AML, управлением рисками, вашей технологической базой и т. д. В общем, погрузитесь в локальные особенности выбранной страны.

Вы должны иметь минимальный начальный капитал в размере 350 000 евро и выше, защищать средства своих клиентов и иметь страховку. Большинство регулирующих органов ЕС требуют, чтобы соискатели лицензии EMI имели как минимум двух топ-менеджеров, проживающих в ЕС, с финансовым или экономическим образованием. Вы можете столкнуться с другими требованиями, связанными с AML, управлением рисками, вашей технологической базой и т. д. В общем, погрузитесь в локальные особенности выбранной страны. - Проведите встречу перед подачей заявки с представителями регулирующего органа. Вам будет задано множество вопросов о вашем будущем EMI, но ваша работа на предыдущем шаге поможет вам получить ответы на все вопросы.

- Подготовьте и подайте заявление . Вам нужно будет заплатить пошлину за подачу заявки на получение лицензии EMI, сбор всех запрошенных документов, предоставление подробного бизнес-плана и уточнение действий, которые вы будете выполнять, и внутренних процедур.

Вам нужно будет предоставить документальное подтверждение выполнения всех требований и описать организационную структуру компании, меры безопасности, системы учета и т. д.

Вам нужно будет предоставить документальное подтверждение выполнения всех требований и описать организационную структуру компании, меры безопасности, системы учета и т. д. - Подождите, пока регулирующий орган оценит вашу заявку . Перед утверждением вы можете пройти несколько раундов комментариев регулирующего органа и внести соответствующие изменения. Обычно процесс занимает не менее 3 месяцев. Когда ваша заявка будет одобрена, ваша компания станет авторизованным учреждением электронных денег.

3 проблемы, с которыми вы можете столкнуться

Вы, вероятно, столкнетесь с некоторыми ловушками на пути к тому, чтобы стать EMI. Предупрежден — значит вооружен, поэтому давайте узнаем о трех самых распространенных проблемах и о том, как с ними справляться.

Юридические сложности

Во-первых, выбрать юрисдикцию и подать заявку на получение лицензии EMI не так уж и просто. Вам предстоит подготовить кучу документов и выполнить десятки требований.

Во-вторых, существуют определенные ограничения для EMI по размеру и количеству транзакций в день.

Мы настоятельно рекомендуем нанять специалиста, который проведет вас через мир юридических тонкостей. Это сэкономит вам кучу времени и поможет сделать все правильно.

Нарушение рынка

С бумом на рынке EMI появились обвинения в отмывании денег и других финансовых нарушениях. По данным Transparency International UK, более одной трети EMI, уполномоченных FCA, имеют красные флажки, связанные с их деятельностью, владельцами или директорами.

Конечно, таких скандалов с вами не будет, если вы не замешаны ни в каких мошеннических схемах или схемах по отмыванию денег. Тем не менее, тот факт, что среди лицензированных EMI могут быть преступники, портит репутацию на рынке и подрывает доверие клиентов.

Дважды проверьте все компании, с которыми вы будете иметь дело, чтобы избежать неприятностей.

Трудности при разработке

Мы уже упоминали, что для работы в качестве EMI необходимо иметь платежное программное обеспечение и инфраструктуру, что может быть весьма затратным по ресурсам. Стоимость разработки собственного платежного решения, скорее всего, будет измеряться сотнями тысяч евро. Говоря о времени, вам потребуется не менее полугода на MVP и около десятка месяцев на переход от базового функционала к конкурентоспособному продукту.

Стоимость разработки собственного платежного решения, скорее всего, будет измеряться сотнями тысяч евро. Говоря о времени, вам потребуется не менее полугода на MVP и около десятка месяцев на переход от базового функционала к конкурентоспособному продукту.

Хорошей новостью является то, что вам не нужно тратить столько времени и вкладывать столько денег, чтобы иметь надежный полноценный платежный продукт. Вы можете выбрать платежное решение White Label и мгновенно получить расширенные платежные возможности с множеством дополнительных функций и услуг.

Например, выбрав провайдера платежей с белой этикеткой Corefy, вы получите следующее:

- Многоканальную платежную платформу с более чем 250 готовыми интеграциями,

- Поддержка сотен способов оплаты, потоков и валют,

- Инструменты расширенной аналитики, согласования и интеллектуальной обработки,

- Экспертная платежная команда, которая стоит вам меньше, чем зарплата одного кодера, и намного больше.

Давайте поговорим о том, как мы можем помочь вашей EMI добиться успеха!

Что такое электронные деньги (e-money)? — Плюсы и минусы

Что такое электронные деньги?

Электронные деньги (e-money) — это цифровое хранилище средства обмена на компьютеризированном устройстве. Электронные деньги можно использовать для платежных операций, как с банковскими счетами, так и без них. Большим преимуществом, конечно же, является безналичная система оплаты, которая делает денежные переводы любых размеров быстрыми и удобными. Электронные деньги играют огромную роль в революции цифровых валют, охватившей весь мир.

Электронные деньги: краткий обзор

Европейский центральный банк (ЕЦБ), главный финансовый орган Европейского Союза, определяет электронные деньги как:

Электронное хранилище денежной стоимости на техническом устройстве, которое могут широко использоваться для осуществления платежей в адрес организаций, отличных от эмитента электронных денег.

Движение к электронной валюте не было монолитным; вместо этого путешествие включает в себя несколько форм электронных способов оплаты, таких как криптовалюты и виртуальные валюты. Последние обеспечены фиатными валютами, выпущенными государством, а первые — нет.

Кроме того, есть менее известные формы оплаты, которые попадают в другую категорию. Например, Ven — это валюта социальной сети, стоимость которой определяется набором финансовых инструментов, включая углеродные фьючерсы.

Во всех случаях цель состоит в том, чтобы разработать платежную услугу, удобную для пользователя и способную отправлять средства в режиме реального времени любому человеку в мире. Tipalti — одна из компаний, которая специализируется на этой форме глобальных продуктов электронных денег.

В более широком смысле цифровые валюты включают аппаратное и программное обеспечение, необходимое для создания, хранения и перевода электронных платежей.

Плюсы и минусы электронных денег

Благодаря новому денежному ландшафту электронные деньги имеют ряд преимуществ, в том числе:

- Возможность быстро перемещать деньги, буквально со скоростью света.

- Лучшее ведение записей.

- Глобальные денежные переводы.

- Способность перемещать большие суммы денег без какой-либо физической нагрузки.

Но у преимуществ всегда есть свои недостатки. К ним относятся:

- Киберпреступность и новые цифровые формы отмывания денег.

- Пользователи должны иметь минимальный уровень подготовки и знаний, особенно в отношении более сложных форм электронных переводов.

- Некоторые виды электронных денег, особенно криптовалюты, тесно связаны с преступной деятельностью.

- Для осуществления переводов электронных денег требуется как аппаратное, так и программное обеспечение.

Криптовалюты: цифровой прорыв

Люди используют деньги, потому что они чувствуют себя в безопасности, зная, что какой-то центральный банк поддерживает валюту, которую они используют; таким образом, они чувствуют, что их деньги имеют ценность, потому что правительство где-то в мире говорит, что они действительно имеют ценность. Криптовалюты перевернули эту модель с ног на голову, поскольку у них вообще нет центрального банка. Он полностью обходит правительство, по крайней мере, на данный момент.

Криптовалюты перевернули эту модель с ног на голову, поскольку у них вообще нет центрального банка. Он полностью обходит правительство, по крайней мере, на данный момент.

По данным CNBC, некоторые центральные банки рассматривают возможность разработки собственных криптовалют. Хотя Венесуэла пыталась создать свою собственную, ее нефтедобыча не удалась. Если и когда эта революция произойдет, мы получим гибридные валюты.

На данный момент у нас есть традиционные криптовалюты, которые могут функционировать как электронное платежное средство; хотя это зависит от страны. Например, в Соединенном Королевстве Управление финансового надзора (FCA) постановило, что криптовалюты, такие как биткойн, являются «биржевыми токенами» и не подлежат его регулированию.

Отсутствие регулирования создает новую проблему, которая на самом деле довольно старая: отмывание денег. Чтобы снизить этот риск, биткойн-транзакции записываются в блокчейн, который является публичной книгой. Транзакции невозможно стереть, что помогает создать прозрачную форму регулирования. Удовлетворенность клиентов0003

Удовлетворенность клиентов0003

3000+

Клиенты

99%

Удержание клиентов

Электронные денежные переводы

Денежные переводы — это то, где электронные деньги действительно блестят. Золотые слитки и даже монеты и банкноты необходимо физически перемещать и хранить, и чем больше денег нужно перемещать, тем больше нагрузка. Но электронные деньги предлагают совершенно другой тип платежных услуг, с возможностью перевода любой суммы без фрахта.

Оплата может быть произведена несколькими способами:

- Дебетовые карты, карты предоплаты и кредитные карты позволяют быстро и просто расплачиваться в торговых терминалах. А чип-карты и другие виды смарт-карт делают эти электронные транзакции более безопасными.

- Виртуальные платформы, такие как PayPal, предоставляют способы перевода средств без использования банковского счета. Деньги можно отправлять физическим лицам, а не предприятиям, как в случае с кредитными картами и аналогичными платежными инструментами.

- Мобильные телефоны создали еще один способ отправки электронных денег. С помощью совместимого электронного устройства теперь можно отправлять мобильные платежи любому, у кого есть адрес электронной почты или номер мобильного телефона.

- Телефоны и карты с функцией связи ближнего радиуса действия (NFC) дают возможность совершать бесконтактные платежи за считанные секунды для максимального уровня безопасности, удобства и безопасности.

Учреждения, обрабатывающие электронные деньги

К финансовым учреждениям, работающим с электронными деньгами, относятся банки, обрабатывающие транзакции, и небанковские компании, разрабатывающие аппаратное и программное обеспечение, используемое для перемещения цифровых денег. Например, Ally Bank может обрабатывать электронный перевод средств через приложение Zelle на мобильном телефоне.

Учреждения электронных денег также включают организации, как государственные, так и частные, которые создают криптовалюты.

)

) Вы должны иметь минимальный начальный капитал в размере 350 000 евро и выше, защищать средства своих клиентов и иметь страховку. Большинство регулирующих органов ЕС требуют, чтобы соискатели лицензии EMI имели как минимум двух топ-менеджеров, проживающих в ЕС, с финансовым или экономическим образованием. Вы можете столкнуться с другими требованиями, связанными с AML, управлением рисками, вашей технологической базой и т. д. В общем, погрузитесь в локальные особенности выбранной страны.

Вы должны иметь минимальный начальный капитал в размере 350 000 евро и выше, защищать средства своих клиентов и иметь страховку. Большинство регулирующих органов ЕС требуют, чтобы соискатели лицензии EMI имели как минимум двух топ-менеджеров, проживающих в ЕС, с финансовым или экономическим образованием. Вы можете столкнуться с другими требованиями, связанными с AML, управлением рисками, вашей технологической базой и т. д. В общем, погрузитесь в локальные особенности выбранной страны. Вам нужно будет предоставить документальное подтверждение выполнения всех требований и описать организационную структуру компании, меры безопасности, системы учета и т. д.

Вам нужно будет предоставить документальное подтверждение выполнения всех требований и описать организационную структуру компании, меры безопасности, системы учета и т. д.