Как заработать на падающих активах — статьи от Александра Герчика

На фондовом рынке есть множество возможностей заработать. Причем — как на растущем, так и на падающем. Знатоки утверждают, что кризисные периоды тоже являются удачными в плане торговли на бирже. Нужно только знать, что делать.

Здесь главное — выбрать благоприятный момент для открытия позиций и найти подходящие акции. Это сложно, и многие специально проходят курсы брокеров, чтобы научиться чувствовать рынок и делать правильные шаги.

Для зарабатывания на падении ценных бумаг нужно открыть короткую позицию (шорт) в ожидании роста рынка. Конечно, ситуация может развиваться не в нужную сторону, или возникнут нюансы с отсутствием необходимых акций у брокера. Да и количество желающих сыграть по-быстрому может зашкаливать. Мы поможем разобраться в этих вопросах.

В статье вы узнаете, как зарабатывать на падении акций, что такое «шорт» торговля акциями и как быть в выигрыше в трейдинге при любом раскладе.

Зачем покупать акции на падении

Суть торговли известна: сейчас найти то, что купить дешевле и продать дороже позже. Однако, можно еще торговать по-медвежьи — сбросить бумаги по высокой цене, подождать их удешевления, и снова купить.

Такой вариант под силу опытным игрокам, умеющим управлять инвестициями. Если трейдер отличает успешную компанию от неустойчивой, проявляет хладнокровие и правильно определяет момент покупки акций — то игра на понижение принесет результат.

Покупка акций солидной фирмы в момент ухудшения ее финансового состояния — это хорошо просчитанная инвестиция. Она может привести к значительной прибыли после выравнивания ситуации у эмитента. Когда положение изменится, и ценные бумаги после спада вырастут в цене — вы заработаете на этом.

Однако, финансовый результат при таких торгах сродни выигрышу в лотерею. Следует помнить, что прибыль в коротких продажах ограничена, а вот убытки — возможны любые. Ведь актив вместо снижения цен может начать расти и тогда откупить его по предполагаемый высокой цене не получится. Выдержка и опыт помогают трейдеру переждать подобную ситуацию.

Выдержка и опыт помогают трейдеру переждать подобную ситуацию.

Однако, гарантий на удачу никто не даст. В этом случае брокер потребует margin call, чтобы защититься от убытков. Маржинальная торговля в шорт предполагает принудительное закрытие короткой позиции по сложившимся рыночным ценам на конкретный момент.

Поэтому всегда соблюдайте правила трейдинга и устанавливайте take profit и stop loss. Первый автоматически зафиксирует момент закрытия сделки при достижении ценой установленного показателя. И вы получите свои ожидаемые проценты прибыли.

Стоп-лосс наоборот, остановит потери, и вы не утратите деньги.

Обычно брокер следит за установлением этих ограничений или делает их сам.

Что такое шорт в акциях

Шорт на бирже — это сделка, именуемая короткой продажей (short sale в переводе с английского). Названа она так из-за скорости проведения, когда изменение цен происходит быстро.

Что такое шорт в акциях? Он предполагает, что трейдер берет у брокера бумаги в долг и продает их на бирже. А после обвала в цене, выкупает их обратно и возвращает брокеру. Прибыль получается именно на разнице.

А после обвала в цене, выкупает их обратно и возвращает брокеру. Прибыль получается именно на разнице.

Возникает вопрос о наличии у посредника нужных вам акций в определенный момент. Или, быть может, ему самому придется занимать их на открытом рынке, где возможен ажиотаж. И ставки, зависимые от спроса, будут высокими.

Выгодна ли шорт торговля акциями

Стратегия заработка на шортах в трейдинге основывается на снижении стоимости активов. Игра на понижение подразумевает быстроту заключения сделок — от нескольких часов до месяца. Это позволяет трейдеру оперативно получить прибыль, не ожидая доходные поступления месяцы и годы. Но главное условие — не прогадать с аналитикой и предвидением ситуации на рынке.

Брокерам прибыльно шортить рынок, поскольку они имеют свой процент от выдачи игрокам бумаг в долг. Дивиденды падают посреднику за каждый день существования открытой позиции. Это является стимулом для трейдера, чтобы короткая игра длилась непродолжительно, и сокращались его расходы. За однодневную сделку процент не платится.

За однодневную сделку процент не платится.

Посредник следит за тем, чтобы исключить крупные потери. Он дает в долг те активы, которые полностью соответствуют критериям — формирует список «маржинальных бумаг» с указанием уровня обеспечения. Его можно отыскать на сайте конторы.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: «Трейдинг Основы»

Что такое трейдинг и как на нем зарабатывать

В Казахстане растет число розничных инвесторов, и, по данным Казахстанской фондовой биржи, первые шаги они начинают с покупки одной-двух бумаг. Тем временем в мировом масштабе начинающие трейдеры, напротив, пытаются получить быстрый доход, активно торгуя на рынке. «Курсив» рассказывает, что такое трейдинг и как на нем зарабатывают.

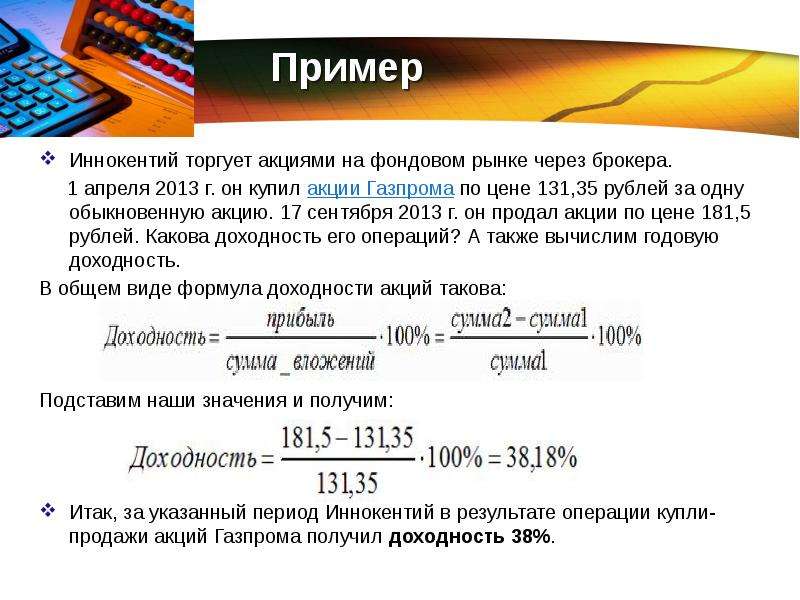

Трейдинг – это покупка и продажа финансовых активов для получения прибыли. По сути, трейдеры зарабатывают на разнице между ценой покупки и продажи. В отличие от инвесторов они не стремятся создавать долгосрочный портфель вложений, а получают небольшую прибыль с каждой сделки.

В отличие от инвесторов они не стремятся создавать долгосрочный портфель вложений, а получают небольшую прибыль с каждой сделки.

Трейдеры зарабатывают на фондовом рынке, открывая «короткие» и «длинные» позиции.

Самая популярная и, вероятно, самая понятная торговая сделка – это «длинная» (long) позиция. В этом случае трейдер покупает ценные бумаги и выжидает, когда они подорожают. После этого закрывает сделку и фиксирует прибыль.

На практике это выглядит просто: купив 20 акций Meta, вы имеете «длинную» позицию на эти бумаги и ждете, когда они вырастут.

Более рискованный вариант сделки – это «короткая» позиция (short). В таком случае трейдер занимает акции у брокера и продает их на рынке. А потом ждет, когда эти бумаги подешевеют, покупает их и возвращает брокеру. Однако такие сделки рассчитаны на недлительное время владения бумагами, потому что расходы за пользование заемными акциями могут съесть большую часть прибыли.

На практике это выглядит так: инвестор продает 20 акций Meta, которые ему одолжил брокер. А потом ждет, когда их цена упадет, покупает на рынке и возвращает брокеру. Разницу между ценой продажи и покупки трейдер оставляет себе, оплатив комиссии брокера.

Виды торговлиКак правило, у трейдеров есть своя стратегия и стиль торговли. Если исходить из продолжительности торговли, то ключевых видов трейдинга три: скальпинг, дей трейтинг, swing-трейдинг.

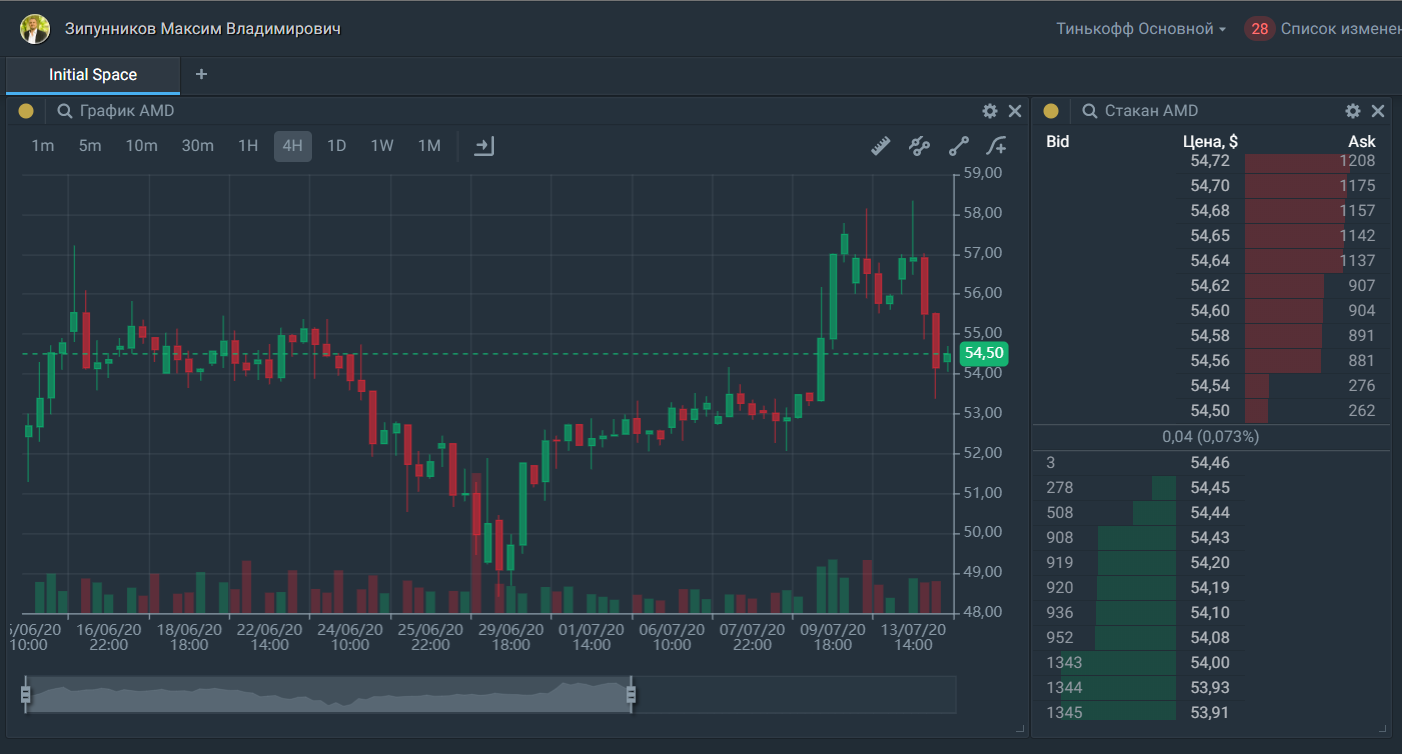

Самая краткосрочная и рискованная стратегия – скальпинг. В этом случае трейдер зарабатывает на спреде (разница между ценой покупки и продажи), совершая при этом огромное количество сделок в течение дня. Он может владеть акциями всего пару секунд или минут для того, чтобы зафиксировать прибыль или убыток и выйти из акций. До конца дня он закрывает все позиции. Для скальпинга нужен большой капитал, чтобы комиссия не «съела» прибыль. Трейдер должен быть внимательным и учитывать размер комиссии.

Еще одна краткосрочная стратегия – дей трейдинг (внутридневная торговля). Она предполагает, что все сделки проходят в течение одного торгового дня. Дейтрейдеры также зарабатывают на кратковременных изменениях цен, но число сделок ниже, чем при скальпинге. К концу дня они также закрывают все свои позиции. Доходы, полученные в результате дей трейдинга, трейдеры, как правило, перекладывают в свои долгосрочные портфели, а также используют для swing-торговли.

Внутридневная торговля и скальпинг требуют большой дисциплины и постоянного поиска новых бумаг для замены закрытых позиций. Комиссия по ценным бумагам и биржам (SEC) предупреждает, что риски в этих видах торговли значительно выше, чем при долгосрочных стратегиях инвестирования. В течение дня может произойти многое, что может привести к волатильности рынка и стать проблемой даже для самого опытного дневного трейдера. Особенно это важно для тех, кто использует кредитное плечо или, проще говоря, заемные средства.

Среднесрочная торговля – swing-трейдинг предполагает, что трейдер покупает акции и удерживает их в своем портфеле от нескольких дней до нескольких недель. В отличие от предыдущих двух стилей торгов swing-трейдинг не такой изнурительный, но требует тщательного выбора точек входа и выхода из акций, чтобы не уйти в минус.

Существует также позиционная торговля, при которой трейдер открывает позицию и держит ее до тех пор, пока не зафиксирует прибыль. Такие трейдеры ближе к инвесторам, поскольку уделяют внимание долгосрочному изменению цен, нежели краткосрочным колебаниям. Торгуют трейдеры и на новостях, ожидая, что они могут повлиять на стоимость бумаг.

Эксперты советуют перед тем, как попробовать свои силы в трейдинге, создать свой торговый план, где будет четко определен набор правил для принятия решений по сделке. В эту настольную книгу рекомендуется включать сигналы для входа и выхода из акций, сумму, которую готовы рисковать в каждой отдельной сделке, доход по сделке и т.

Не стоит забывать и о таких понятиях, как стоп-лосс (указание брокеру закрыть сделку при достижении определенного уровня потери цены) и тейк-профит (указание для фиксирования прибыли, когда цена достигает определенного уровня).

Но перед тем, как приступить к торговле на бирже, эксперты рекомендуют новичкам пройти обучение, освоив технический и фундаментальный анализ. И для того, чтобы профессионально анализировать графики акций, определять точки входа и причины для выхода из позиции, а также грамотно управлять риском и торговым капиталом, лучше пройти обучение у профессионального наставника.

Freedom Academy предлагает поэтапную систему обучения от начинающего инвестора до успешного практикующего трейдера: https://ffin-edu.com/course.

торговых часов на крупнейших мировых фондовых биржах

Фондовая биржа — это, по определению, рынок, на котором акции можно покупать и продавать в определенные часы в течение дня. Он функционирует как организация, которая обеспечивает упорядоченную торговлю и эффективное распространение ценовых котировок для компаний, котирующихся на бирже.

Он функционирует как организация, которая обеспечивает упорядоченную торговлю и эффективное распространение ценовых котировок для компаний, котирующихся на бирже.

Торговля обычно ведется с понедельника по пятницу. Саудовская фондовая биржа является исключением из правил, так как она открыта с воскресенья по четверг. Небольшое количество бирж закрывается на обеденный перерыв. Это чаще всего можно увидеть на рынках Азии. Лондонская фондовая биржа ежедневно в полдень делает двухминутный перерыв.

Для американского инвестора для доступа к любому из международных рынков и бирж требуется учетная запись в брокерской компании, онлайн или офлайн.

Key Takeaways

- Большинство мировых фондовых бирж открыты в обычные рабочие часы по местному времени.

- Сделки, заключенные через онлайн-брокерскую контору между рабочими часами биржи, выполняются при открытии, если не указано иное.

- Североамериканские биржи точно соответствуют нью-йоркскому времени для удобства трейдеров.

- Все биржи публикуют ежегодные календари с указанием запланированных выходных и неполных дней.

- Американские инвесторы могут покупать и продавать акции, котирующиеся на большинстве иностранных бирж, через брокера.

- Альтернативой для инвесторов в иностранные акции является торговля американскими депозитарными расписками (АДР), которые торгуются на биржах США и в долларах США.

Часы работы в праздничные дни

Праздники зависят от местного календаря, поэтому они разные для каждого места. Нью-Йоркская фондовая биржа (NYSE) закрывается 4 июля в День независимости США. Сингапурская фондовая биржа закрывается в начале февраля на китайский Новый год.

Некоторые биржи время от времени закрываются на полдня. Например, NYSE открыта только до 13:00. В канун рождества. Биржи публикуют свои годовые календари заблаговременно.

Торговые часы на биржах Северной Америки

Торговля в Северной Америке обычно ведется по восточному часовому поясу, независимо от того, где находится биржа. Исключением является Мексиканская фондовая биржа (BMV), которая публикует часы работы по центральному времени, но корректирует часы, чтобы они соответствовали часам NYSE.

Исключением является Мексиканская фондовая биржа (BMV), которая публикует часы работы по центральному времени, но корректирует часы, чтобы они соответствовали часам NYSE.

Штаб-квартиры торговых бирж находятся в Нью-Йорке, Торонто и Мехико. Самый западный часовой пояс — Мехико, где BMV торгуется в рабочие часы по центральному поясному времени (CST). Однако, несмотря на то, что BMV торгуется на CST, часы работы совпадают с часами NYSE, поэтому, учитывая все обстоятельства, торговля открыта в те же временные рамки.

Время торговли в Азии и на Ближнем Востоке

В Азии и ее ближайших соседях 11 часовых поясов, но, к счастью, они синхронизируют свои часы обмена ради торговли и ликвидности.

Некоторые азиатские рынки, включая Шанхайскую фондовую биржу (SSE) и Токийскую фондовую биржу (TSE/TYO), делают перерыв на обед.

Шанхайская фондовая биржа имеет 18 праздничных дней в году, включая пятидневный перерыв в связи с китайским Новым годом.

Часы работы в Великобритании и Европе

В Европе, как и в Азии, много индивидуальных бирж. Крупнейшей фондовой биржей Европы является Euronext, общеевропейская биржа, которая работает в семи странах и имеет штаб-квартиру в Амстердаме.

Крупнейшей фондовой биржей Европы является Euronext, общеевропейская биржа, которая работает в семи странах и имеет штаб-квартиру в Амстердаме.

Часы работы в Южной Америке

Крупнейшая биржа в Южной Америке находится в Сан-Паулу, Бразилия. Биржа торгуется на два часа раньше, чем NYSE, поэтому большая часть действий следует за NYSE.

Акции, товары и опционы торгуются на бирже Сан-Паулу.

Часы работы в Африке

Крупнейшая фондовая биржа в Африке находится в Йоханнесбурге, Южная Африка. В Египте, Маврикии и Нигерии биржи меньше.

Йоханнесбургская фондовая биржа (JSE) приобрела Южноафриканскую фьючерсную биржу и Южноафриканскую биржу облигаций, поэтому все эти активы торгуются на JSE.

Биржа Йоханнесбурга работает с 9:00 до 17:00. Южноафриканское стандартное время (SAST), без перерыва на обед. Таким образом, биржа открывается за 6,5 часов до открытия NYSE.

Часы работы в Австралии/Океании

Базирующаяся в Сиднее Австралийская фондовая биржа (ASX) примерно такого же размера, как южноафриканская биржа.

Рынок открывается позже большинства, в 10 утра по местному времени, и перерыва на обед нет.

Первая в мире публичная фондовая биржа была создана в Амстердаме в 1611 году. Первоначально на ней предлагались только акции голландской Ост-Индской компании.

В чем разница между фондовой биржей и фондовым рынком?

Фондовая биржа — это рынок или инфраструктура, облегчающая торговлю ценными бумагами. Биржа основана и управляется корпорацией, частной или государственной. Это позволяет компаниям размещать свои акции на своей торговой площадке.

Термин «фондовый рынок» в более общем смысле относится ко всем акциям или к группе акций в определенном регионе, отрасли или секторе.

Какие основные фондовые биржи закрыты в обеденное время?

Крупнейшие фондовые биржи с официальным закрытием в обеденный перерыв: Шанхайская фондовая биржа (SSE), Токийская фондовая биржа (TSE/TYO), Шэньчжэньская фондовая биржа (SZSE) и Гонконгская фондовая биржа (SEHK).

Лондонская фондовая биржа (LSE) делает двухминутный перерыв в полдень. Его торговцы не едят так быстро. Мини-прорыв предназначен для защиты институциональных трейдеров от высокочастотных трейдеров, чьи сделки за доли секунды могут искажать цены.

В какое время открыты Нью-Йоркская фондовая биржа (NYSE) и Nasdaq?

Нью-Йоркская фондовая биржа (NYSE) и Nasdaq обычно открыты в одно и то же время с 9:30 до 16:00. По восточному времени.

Оба публикуют годовые календари своих праздников и неполных дней. В 2022 году на NYSE будет 10 полных выходных дней и четыре дня досрочного закрытия. У Nasdaq такие же праздники, но, кажется, меньше половины дня.

Определение, типы, должностные требования и заработная плата

Кто такой биржевой маклер?

Биржевой маклер — это финансовый профессионал, который выполняет заказы на рынке от имени клиентов. Биржевой маклер также может быть известен как зарегистрированный представитель (RR) или инвестиционный консультант.

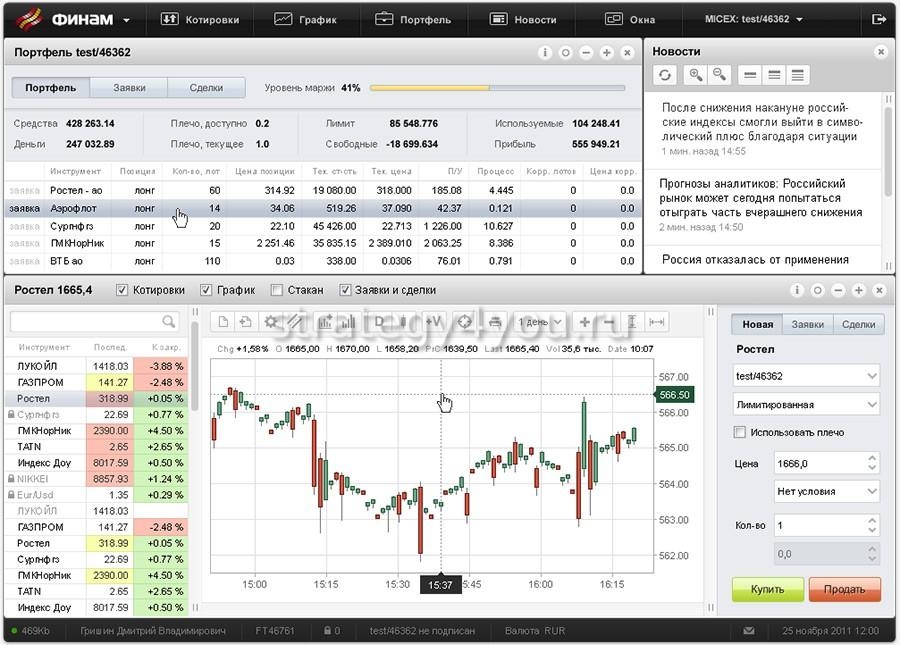

Большинство биржевых маклеров работают в брокерской фирме и обрабатывают сделки для ряда индивидуальных и институциональных клиентов. Биржевым маклерам часто платят на комиссионной основе, хотя методы компенсации варьируются в зависимости от работодателя.

Брокерские фирмы и брокерско-дилерские компании также иногда называют биржевыми маклерами. К ним относятся как брокеры с полным спектром услуг, так и дисконтные брокеры, которые совершают сделки, но не предлагают индивидуальных рекомендаций по инвестированию.

Большинство онлайн-брокеров являются дисконтными брокерами, по крайней мере, на их базовом уровне обслуживания, в которых сделки выполняются бесплатно или за небольшую комиссию за установленную цену. Многие онлайн-брокеры теперь предлагают услуги премиум-класса с более высокими комиссиями. Investopedia ведет списки лучших онлайн-брокеров и лучших роботов-консультантов, чтобы помочь вам найти брокера, который соответствует вашим потребностям.

Ключевые выводы

- Биржевой маклер — это финансовый профессионал, который покупает и продает акции по указанию клиентов.

- Большинство ордеров на покупку и продажу в настоящее время осуществляется через дисконтных онлайн-брокеров. Этот автоматизированный процесс снижает комиссию.

- Состоятельные частные лица и учреждения продолжают пользоваться услугами брокеров с полным спектром услуг, которые предлагают консультации и услуги по управлению портфелем, а также совершение сделок.

Что такое биржевой маклер?

Понимание роли биржевого маклера

Для покупки или продажи акций требуется доступ к одной из основных бирж, таких как Нью-Йоркская фондовая биржа (NYSE) или NASDAQ. Чтобы торговать на этих биржах, вы должны быть членом биржи или принадлежать фирме-члену. Фирмы-члены и многие лица, которые на них работают, имеют лицензию регулирующего органа финансовой индустрии (FINRA) в качестве брокеров или брокеров-дилеров.

Хотя индивидуальный инвестор может купить акции напрямую у компании, которая их выпускает, гораздо проще работать с биржевым маклером.

До недавнего времени доступ к фондовым рынкам был непомерно дорогим. Это было рентабельно только для состоятельных инвесторов или для крупных институциональных инвесторов, таких как менеджеры пенсионных фондов. Они использовали брокеров с полным спектром услуг и могли платить сотни долларов за выполнение сделки.

Однако развитие Интернета и связанные с ним достижения в области технологий открыли дисконтным брокерам возможность предоставлять онлайн-услуги с дешевым, быстрым и автоматизированным доступом к рынкам. Совсем недавно такие приложения, как Robinhood и SoFi, обслуживали микроинвесторов, позволяя покупать даже частичные доли. Сегодня большинство счетов на рынках управляются владельцами счетов и удерживаются дисконтными брокерами.

Биржевые маклеры в 21 веке

Брокеры, нанятые дисконтными брокерскими фирмами, могут работать в качестве агентов по телефону (известных как голосовые брокеры), готовых ответить на краткие вопросы, или в качестве сотрудников филиалов в физическом месте. Они также могут консультироваться с клиентами, подписавшимися на премиальные уровни онлайн-брокера.

Они также могут консультироваться с клиентами, подписавшимися на премиальные уровни онлайн-брокера.

Сравнительно меньшее число биржевых маклеров работает в инвестиционных банках или специализированных брокерских фирмах. Эти компании обрабатывают крупные и специализированные заказы для институциональных клиентов и состоятельных частных лиц (HNWI).

Еще одним недавним нововведением в брокерских услугах является внедрение роботов-консультантов, алгоритмического управления инвестициями, осуществляемого через веб-интерфейс или интерфейс мобильного приложения. Индивидуальное взаимодействие минимально, что снижает комиссию.

Приложения для мобильных телефонов, такие как Robinhood и SoFi, предназначены для микроинвесторов и позволяют покупать даже дробные доли.

Требования к образованию для биржевых маклеров

Для биржевых маклеров обычно требуется степень бакалавра в области финансов или делового администрирования. Глубокое понимание финансовых законов и правил, методов бухгалтерского учета, принципов экономики и валюты, финансового планирования и финансового прогнозирования — все это полезно для работы в этой области.

Глобальные полномочия также становятся все более востребованными как свидетельство легитимности и финансовой хватки. Примеры включают сертифицированного специалиста по финансовому планированию (CFP) и дипломированного финансового аналитика (CFA).

Большинство успешных биржевых маклеров, помимо знания рынка и навыков инвестирования, обладают исключительными навыками межличностного общения и способны поддерживать прочные деловые отношения.

Лицензионные требования для биржевых маклеров

В США зарегистрированные брокеры должны иметь лицензии FINRA Series 7 и Series 63 или 66 и спонсироваться зарегистрированной инвестиционной фирмой. Брокеры торговых площадок в США также должны быть членами фондовой биржи, на которой они работают.

В Канаде потенциальные биржевые маклеры должны в настоящее время работать в брокерской фирме и должны пройти Канадский курс по ценным бумагам (CSC), Справочник по поведению и практике (CPH) и 90-дневную программу обучения инвестиционных консультантов (IATP).

В Гонконге кандидаты должны работать в лицензированной брокерской фирме и сдать три экзамена Гонконгского института ценных бумаг (HKSI). Те, кто сдает экзамен, все равно должны быть одобрены финансовым регулирующим органом для получения лицензии.

В Сингапуре для того, чтобы стать торговым представителем, необходимо сдать четыре экзамена: модули 1A, 5, 6 и 6A, проводимые Институтом банковского дела и финансов. Денежно-кредитное управление Сингапура (MAS) и Сингапурская биржа (SGX) имеют лицензионные полномочия.

В Соединенном Королевстве биржевое маклерство строго регулируется, и брокеры должны получить квалификацию Управления финансового надзора (FCA). Точная квалификация зависит от конкретных обязанностей, требуемых от брокера, а также от работодателя.

В каждой стране действуют свои требования к аккредитации биржевых маклеров.

Чем занимаются биржевые маклеры?

Биржевые маклеры служат посредниками между рынками (например, биржами) и инвесторами.