Клиенты Сбербанка лишились возможности переводить деньги на кошельки китайской Alipay

- Финансы

- Андрей Злобин Редакция Forbes

Сервис переводов для физлиц со счетов в Сбербанке на кошельки китайской Alipay закрылся, ранее банк лишился возможности осуществлять денежные переводы по номеру телефона в Молдавию, Азербайджан и Узбекистан. По мнению экспертов, все больше иностранных банков опасаются напрямую работать со Сбербанком из-за угрозы вторичных санкций

Cервис переводов для физлиц со счетов в Сбербанке на кошельки китайской Alipay закрылся, сообщил «Коммерсантъ».

«Спрос был высок, им пользовались для переводов средств на родину многочисленные китайцы, работающие в восточной части России, а также россияне в рамках так называемого серого импорта для оплаты поставок небольших партий товаров из Китая», — отметил источник издания на платежном рынке.

Материал по теме

По экспертным оценкам, объем переводов денежных средств физлицами из России в Китай до введения санкций достигал $1 млрд в год, более половины приходилось на Сбербанк. С введением санкций возможность долларовых переводов для Сбербанка была закрыта. Сервис с электронными кошельками Alipay являлся альтернативой переводам со счета на счет.

Китай оказался не единственным направлением, которого лишилась собственная система денежных переводов Сбербанка, основанная на расчетах через корсчета иностранных банков-партнеров. Ранее Сбербанк лишился партнера по переводам в Азербайджане, Узбекистане и Молдавии.

Материал по теме

Представитель Сбербанка признал остановку переводов в перечисленные стран, но отметил, что они временно недоступны по техническим причинам на стороне банков-партнеров. Собеседники издания в этих банках отрицают наличие технических трудностей. Эксперты уверены, что иностранные партнеры отказались от сотрудничества из-за попадания Сбербанка под санкции. «Ограничения, наложенные на банк, делают невозможными открытия счетов для осуществления расчетов с другими банками — членами систем по переводу денег», — отметил независимый эксперт на рынке платежных карт Дмитрий Вишняков.

Сбербанк ранее попал в санкционные списки США из-за ситуации на Украине — Вашингтон обязал американские банки закрыть корреспондентские счета Сбербанка и его «дочек» до 26 марта. С этого дня американские банки не имеют права проводить транзакции с участием Сбербанка. Но работать с банком опасаются не только американцы, отметил глава правления ассоциации «Финансовые инновации» Роман Прохоров. По его мнению, в дальнейшем динамика трансграничных переводов будет определяться усилением или ослаблением санкций, а также «собственно экономическими факторами».

Как перевести деньги из Италии на карту Сбербанка и других банков

| Внимание |

|---|

По техническим причинам, в настоящее время недоступно создание переводов в Россию, конвертация в рубли со счетов в Wise в других валютах и оплата переводов картами, выпущенными в России и Беларуси. Статья неактуалена до момента, пока этот баннер активен. |

Если вы живете в Италии и регулярно финансово поддерживаете своих близких, друзей, то вопрос, как экономнее и быстрее перевести деньги из Италии в Россию на карту Сбербанка или другого банка, для вас актуален. Сегодня изучим, какие есть способы, виды международных переводов и можно ли перевести средства напрямую на карту.

💡 Вы узнаете не только о транзакциях между банками, но и о более выгодном, быстром и простом способе отправить деньги по номеру карты российского банка с помощью Wise. Вам не нужно будет держать в голове, что ваш банк может невыгодно сконвертировать средства и добавить наценку в курс. С Wise вы видите стоимость перевода заранее и получаете доступ к реальному обменному курсу, который лишен наценок.

С Wise экономят уже более 12-ти миллионов человек

Попробуйте и Вы 🚀

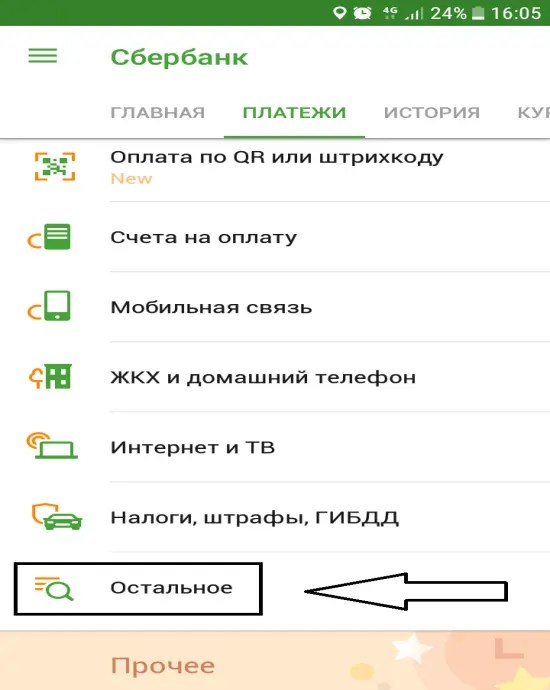

Как перевести деньги из Италии в Россию на карту Сбербанка (или счет/карту другого банка)

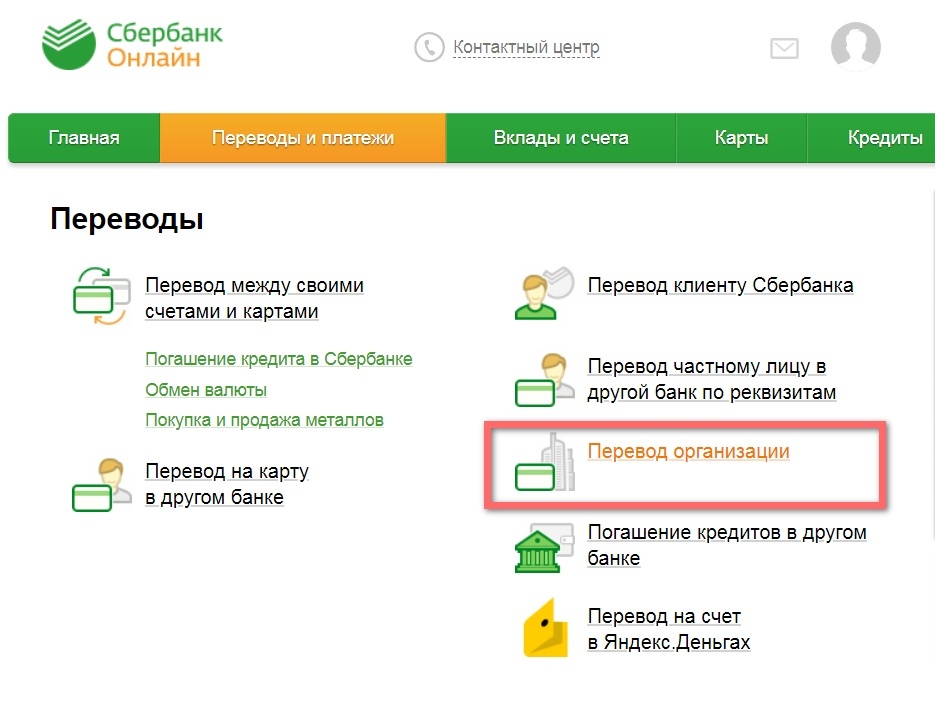

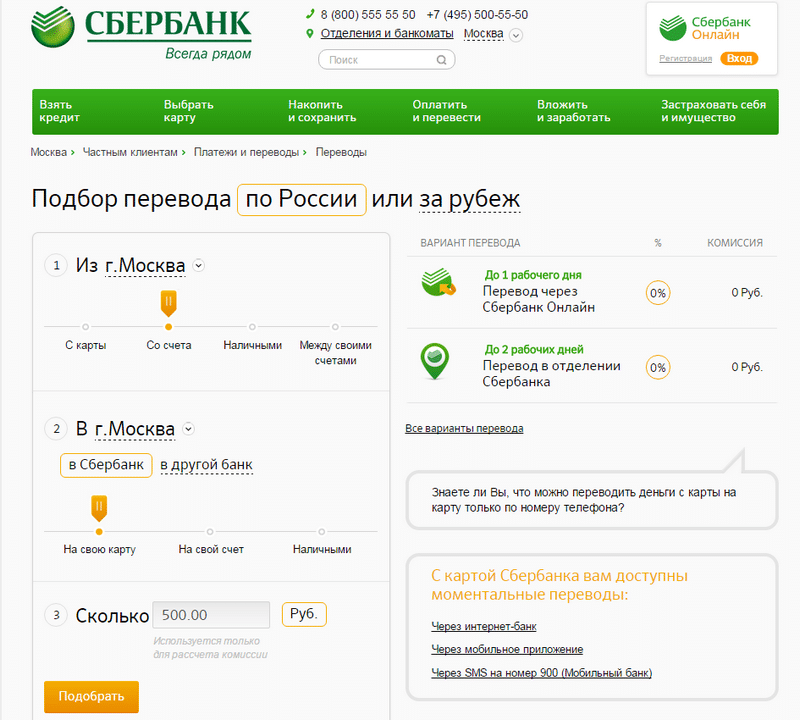

Есть два способа отправить международный денежный перевод клиенту Сбербанка или другого российского банка. Первый способ – это SWIFT перевод на счет, он подойдет всем.

Первый способ – это SWIFT перевод на счет, он подойдет всем.

Для того чтобы отправить SWIFT перевод, вам необходимо зайти в свой интернет-банкинг, найти раздел с международными переводами и ввести реквизиты счета получателя. Например, если вы отправляете перевод через Banco BPM в Италии, для отправки вам потребуется указать следующие данные:

- Фамилию, имя получателя

- Номер счета получателя (IBAN)

- SWIFT код банка получателя (например, Сбербанка)

- Дату

- Валюту

- Сумму перевода

- Кто будет оплачивать комиссию (вы, получатель или оба).¹

| Если ваш получатель испытывает трудности с поиском реквизитов, вы можете поделиться с ними этой инструкцией от Сбербанка. ✅ |

|---|

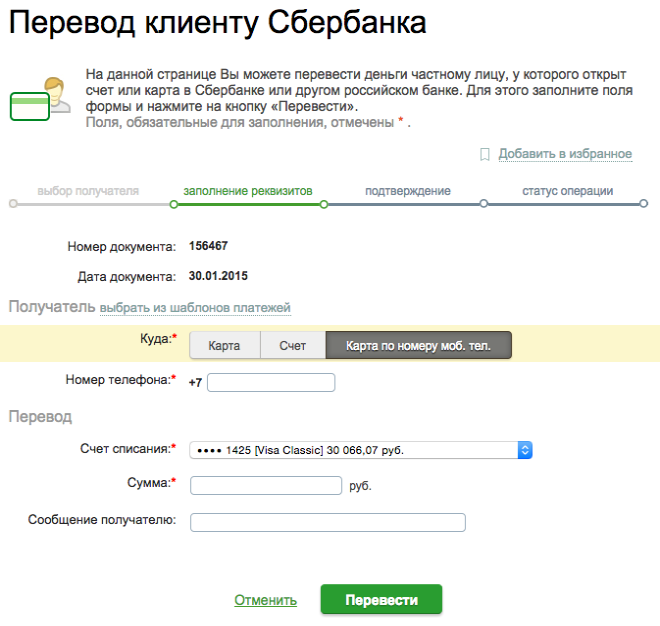

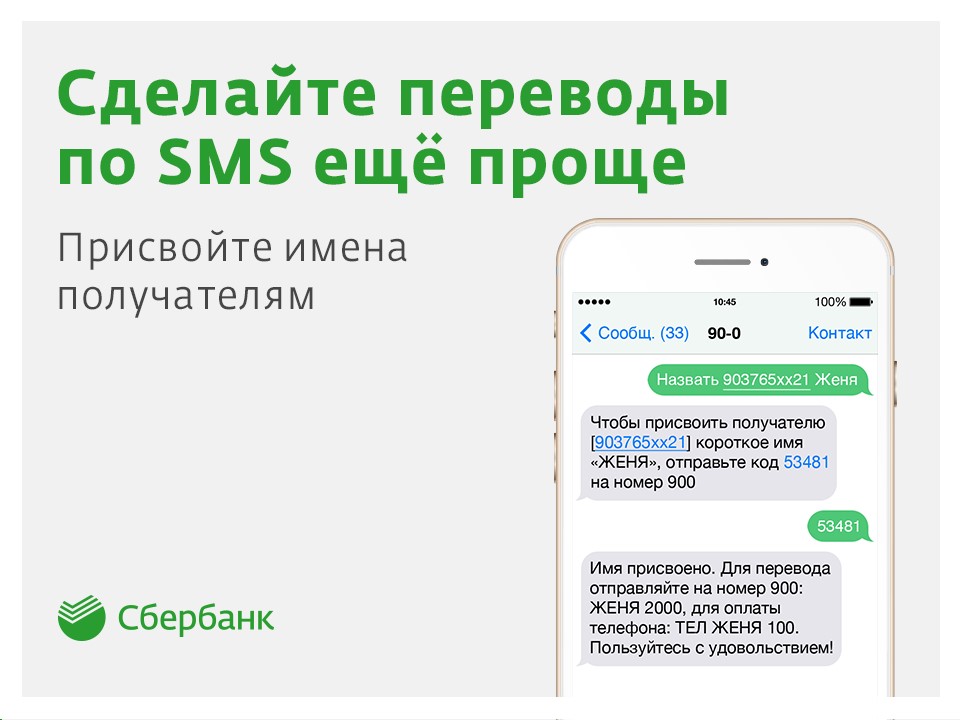

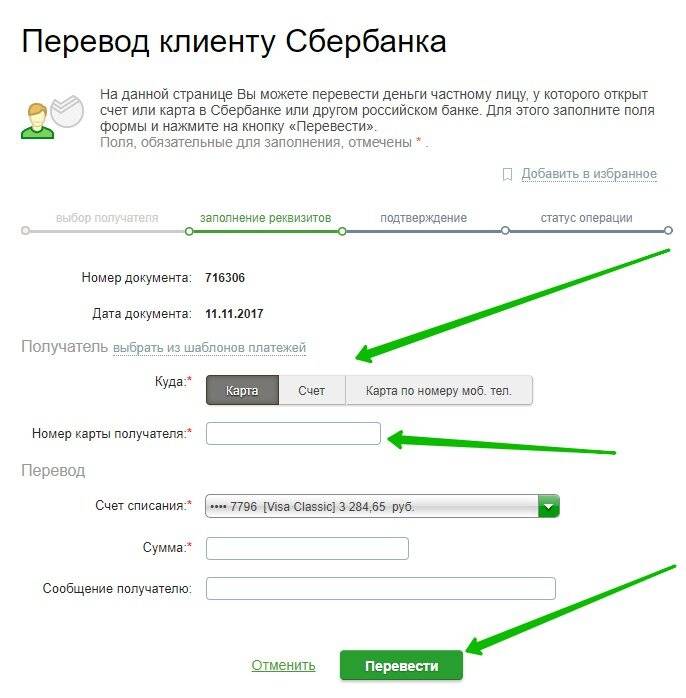

И второй способ: в Сбербанке для держателей карт Visa или Mastercard также доступны прямые переводы на карту. Для отправки такого платежа, банки отправителя и получателя должны поддерживать технологию переводов p2p. В этом случае от получателя потребуются имя и фамилия на латинице, а также номер карты.²

В этом случае от получателя потребуются имя и фамилия на латинице, а также номер карты.²

Альфа-банк в России также поддерживает прямые переводы между картами физических лиц. Транзакции осуществляются в рублях, долларах или евро. Карты получателя и отправителя должны поддерживать технологию 3D Secure. Кроме того, услуга доступна только держателям Mastercard. Если у вас карта Visa, выпущенная иностранным банком, отправить прямой перевод через Альфа банк не получится.³

Онлайн-сервис для осуществления перевода находится на сайте банка, регистрация в системе Альфа-банка для осуществления перевода не требуется. Для отправления нужно указать номер карты получателя и его имя.

Важно помнить, что для осуществления операции банк отправителя в Италии (то есть ваш) также должен поддерживать прямые переводы между картами. Кроме того, они могут устанавливать свои требования или ограничения по данной услуге. Рекомендуется обратиться в поддержку вашего банка в Италии и уточнить два вопроса:

- Поддерживаются ли вообще с их стороны международные переводы с карты на карту по технологии p2p

- Сколько будет стоить данная операция и какой обменный курс будет применен (об этом моменте – ниже)

Цены на переводы из Италии в Россию и обменный курс

На момент написания статьи, главная страница Сбербанка о международных переводах не отвечает на вопрос, сколько будет стоить прием платежа со стороны получателя.

Например, в Intesa SanPaolo Bank при отправке перевода через кассу в отделении банка комиссия составит 0,12% от суммы (но не менее 10,5 евро и не более 185 евро). При отправке онлайн вы заплатите 0,1% от суммы перевода (но не менее 7,30 евро и не более 185 евро).⁴ Однако это еще не все.

❗ Необходимо учитывать обменный курс, который применяется со стороны вашего банка. Если ваш счет содержится в EUR, а счет получателя — в RUB, то конвертация неизбежна. И в таком случае банки крайне редко пользуются среднерыночным обменным курсом, вместо этого добавляя в него наценку.

Проще говоря, ваш перевод может стоить гораздо дороже, и причина тому — невыгодный обменный курс. Но есть способ:

- получить доступ к реальному среднерыночному обменному курсу,

- перевести деньги по номеру карты Сбербанка или другого банка,

- знать заранее, сколько будет стоить ваш перевод в Россию.

Международные переводы с Wise в Россию

Wise значительно облегчает задачу осуществления денежного перевода в Россию физическим лицам. Вам не нужно звонить в банк, уточнять, поддерживают ли они переводы с карты на карту, каким будет обменный курс, какой будет комиссия со стороны получателя, и так далее.

Достаточно просто зарегистрироваться бесплатно, создать перевод и указать реквизиты карты или счета получателя, в зависимости от того, куда вы желаете отправить деньги. Стоимость перевода и курс будут видны заранее, методов оплаты – множество: от платежа картой до пополнения с банковского счета. Вам останется выбрать любой из предложенных и завершить транзакцию. Что касается безопасности – она на банковском уровне.

Кроме того, с Wise вы можете не только переводить деньги, но и держать балансы в 50+ валютах, а 10 из них (включая EUR, USD, GBP и другие) – с банковскими реквизитами. В Италии также возможно заказать дебетовую карту Wise с привязкой ко всем балансам, что особенно удобно для путешествий.

Источники:

- Banco BPM — денежные переводы

- Сбербанк – международные переводы

- Альфа банк – переводы между картами

- Intesa SanPaolo — тарифы

Источники проверены 01.02.2022

Эта статья представлена для общей информации и не предполагает детального рассмотрения описанных в ней тем, также не должна восприниматься в качестве совета Wise Payments Limited или его партнеров по правовым, налоговым и прочим узкоспециализированным вопросам. Поэтому прежде, чем вы будете предпринимать какие-либо действия, основываясь на данной статье, вам следует обратиться за советом к специалисту. Ранее полученные результаты не гарантируют похожий исход. Мы не утверждаем, не гарантируем и не заверяем, что содержание этой статьи предлагает точную, полную или актуальную информацию.

Ваши деньги там, где вы.

Подробнее Жизнь за границейРабота в Италии 2022: поиск, ресурсы, вакансии, нюансы

Если вы хотите найти работу в Италии, то данная статья поможет вам разобраться, с чего начать поиски, важно ли знать язык и какие есть нюансы.

Sergei Alekseev

25.01.22 Займет 6 мин. Жизнь за границейОбучение в Италии: как поступить, вузы, бесплатное высшее образование, виза по учебе

Учеба в Италии с целью получения высшего образования является популярной причиной для переезда. В этой статье вы найдете информацию о важных шагах на этом пути.

Sergei Alekseev

30.09.21 Займет 5 мин. Жизнь за границейРабочая виза в Италию 2022: как получить, сколько стоит, виды виз, сроки

Если вы задумались, как получить рабочую визу в Италию, то эта статья поможет узнать о необходимых шагах, ценах, сроках действия и многом другом.

Sergei Alekseev

28.07.21 Займет 7 мин.Сколько стоит комиссия за банковский перевод?

Телеграфный перевод — это способ отправки денег кому-либо в другом банке внутри страны или за границу через такую службу, как Федеральная резервная сеть.

Электронные переводы — один из самых дорогих способов перевода денег, поскольку банки обычно взимают комиссию за исходящие электронные переводы. Некоторые банки и счета могут даже взимать плату за входящие банковские переводы.

Некоторые банки и счета могут даже взимать плату за входящие банковские переводы.

Комиссия за исходящие внутренние телеграфные переводы в среднем составляет около 26 долларов США, а комиссия за исходящие международные телеграфные переводы составляет в среднем 44 доллара США.

Какова комиссия за банковский перевод?

Банковский перевод — это удобный способ отправки денег другому лицу без необходимости передачи наличных или выписки чека. По сути, вы переводите деньги электронным способом со своего банковского счета на банковский счет предполагаемого получателя.

Услуга обычно быстрая и удобная, хотя многие банки берут комиссию за отправку денег таким способом. Комиссия может варьироваться в зависимости от финансового учреждения, и банк может взимать другую сумму за отправку банковских переводов, чем за их получение.

Что вам нужно знать о банковских переводах

Комиссия за банковский перевод существует отчасти из-за того, что за отправку денег между банками взимается плата. Но комиссия за банковский перевод также является источником дохода для банков, подобно ежемесячной плате за обслуживание, взимаемой с текущих и сберегательных счетов.

Но комиссия за банковский перевод также является источником дохода для банков, подобно ежемесячной плате за обслуживание, взимаемой с текущих и сберегательных счетов.

Домашний провод может прийти через несколько часов или дней. Отправка перевода в выходной или будний день после истечения ежедневного крайнего срока может повлиять на скорость перевода. Кроме того, предоставление неверной информации для банковского перевода может привести к задержкам.

Международные переводы обычно занимают от одного до двух рабочих дней, если перевод отправляется до установленного банком срока, согласно данным Bank of America, но это может занять и больше времени.

Внесение первоначального взноса за дом, пополнение брокерского счета, оплата налоговых счетов, оплата школьного обучения или быстрая отправка денег семье или друзьям — все это распространенные ситуации, когда можно использовать банковский перевод для передачи средств другому физическому или юридическому лицу. .

Средняя комиссия за банковский перевод

Комиссия за банковский перевод обычно составляет от 0 до 50 долларов США.

Комиссия за внутренний исходящий банковский перевод обычно составляет от 0 до 35 долларов США, в то время как комиссия за международный исходящий банковский перевод обычно составляет 35-50 долларов США.

Средняя комиссия за банковский перевод по банку

Банки, как правило, взимают одинаковую комиссию за отправку исходящих электронных переводов, но она варьируется от банка к банку.

Например, брокерская компания Fidelity не взимает комиссию за банковский перевод, а некоторые банки, такие как Citi, могут не взимать комиссию с клиентов, имеющих определенные типы счетов. Другие банки, такие как Chase или PNC Bank, могут иметь более низкую комиссию за банковский перевод за отправку онлайн-перевода.

Комиссии за банковские переводы финансовых учреждений

| Банк | Входящий внутренний | Исходящие внутренние | Входящий международный | Исходящий международный |

|---|---|---|---|---|

| В среднем по отрасли* | 13 долларов | 26 долларов | 14 долларов | 44 доллара |

| Банк Америки | 15 долларов | $30 | $16 | 45 долларов |

| Capital One | До 15 долларов США | До 30 долларов США | До 15 долларов США | 40-50 долларов |

| Чейз | $0-$15 | $25-$35 | $0-$15 | $0-$50 |

| Сити | До 15 долларов США | До 25 долларов США | До 15 долларов США | До 35 долларов США |

| Верность | $0 | $0 | $0 | $0 |

| КНП | 15 долларов | 25-30 долларов | 15 долларов | 40-45 долларов |

| ТД Банк | 15 долларов | $30 | 15 долларов | 50 долларов |

| Траст | 15 долларов | $30 | 20 долларов | 65 долларов |

| USAA | $0 | 20 долларов | $0 | 45 долларов |

| Банк США | 20 долларов | $30 | 25 долларов | 50 долларов |

| Уэллс Фарго | 15 долларов | $30 | $16 | 45 долларов |

*Включает среднюю максимальную комиссию в каждой категории в каждом банке.

Диапазоны, указанные в приведенной выше таблице, могут быть связаны с такими факторами, как способ осуществления банковского перевода онлайн или через кассира.

Как избежать комиссии за банковский перевод

Вот несколько способов избежать комиссий за банковские переводы:

- Выберите финансовое учреждение или счет, в котором комиссия за банковский перевод не взимается.

- Используйте приложение для платежей или денежных переводов, например Zelle или Venmo, чтобы отправлять деньги бесплатно.

- Отправьте чек (если позволяет время).

- Отправляйте деньги с помощью онлайн-оплаты счетов, возможно, бесплатно.

Узнайте в своем банке, с каких счетов вы можете перевести деньги. Не все учетные записи, в том числе некоторые расчетные счета, допускают переводы. Например, учетная запись Chase First Checking не позволяет выписывать чеки, а также входящие и исходящие банковские переводы.

Ищите скидки на комиссию

Chase и PNC Bank предлагают скидки за отправку электронных переводов самостоятельно, без помощи представителя службы поддержки клиентов.

Найдите самую низкую ставку

Потребители, которые планируют часто отправлять или получать электронные переводы, должны обратить особое внимание на комиссию, взимаемую с них банком, и поискать счет, который взимает низкую комиссию за эти транзакции.

Часто задаваемые вопросы о банковских переводах

Какой банк предлагает самые низкие комиссии?

Многие финансовые учреждения из списка Bankrate доступны для потребителей по всей стране, поэтому найти лучшее предложение несложно. Но многие потребители могут быть не в состоянии выполнить требования, чтобы получить самую низкую комиссию в конкретном банке. Например, несмотря на то, что Citibank отказывается от комиссий за банковские переводы для своих клиентов Citigold Private Client, они должны иметь общий баланс в размере 1 миллиона долларов США или более на связанных счетах.

Могу ли я получить более низкую комиссию за онлайн-перевод по сравнению с личным переводом?

Возможно. Некоторые банки предлагают скидку на банковские переводы, которые инициируются на веб-сайте банка, а не у кассира или представителя службы поддержки. Обратитесь в свой банк, чтобы узнать, сэкономит ли вам деньги отправка перевода самостоятельно, но также имейте в виду, что помощь банкира может быть полезна при сложных переводах или при переводе больших денег.

Обратитесь в свой банк, чтобы узнать, сэкономит ли вам деньги отправка перевода самостоятельно, но также имейте в виду, что помощь банкира может быть полезна при сложных переводах или при переводе больших денег.

Платит ли получатель комиссию?

Некоторые банки взимают комиссию за входящие электронные переводы, которая также может не взиматься в зависимости от типа счета получателя в их банке.

Сторонние службы денежных переводов

В наши дни банковские переводы — не единственный быстрый способ отправки или перевода денег. Ваш банк может предложить Zelle, или вы можете воспользоваться популярными приложениями и услугами, такими как PayPal, Venmo Wise, Western Union или MoneyGram.

Некоторые из этих служб не взимают плату за отправку и получение денег, а другие взимают комиссию. Сравните такие сборы с комиссией за банковский перевод. Как правило, банковские переводы обходятся дороже, чем использование таких сервисов, как PayPal, Venmo, Wise или Zelle. Но банковские переводы могут отправлять деньги быстрее, чем приложения, службы перевода или веб-сайты.

Но банковские переводы могут отправлять деньги быстрее, чем приложения, службы перевода или веб-сайты.

Веб-сайт Western Union, например, позволяет вам увидеть приблизительную стоимость комиссии, взимаемой за возможный перевод. Просмотр комиссий должен помочь вам решить, является ли этот вариант менее затратным, чем отправка банковского перевода.

Сторонние службы предлагают следующие преимущества по сравнению с денежными переводами:

- Потенциально низкая комиссия за транзакцию или ее отсутствие.

- Может быть проще в использовании, чем идти в отделение банка, чтобы сделать банковский перевод.

- Может переводить деньги быстрее, чем банковский перевод.

- Переводы со сторонними сервисами часто могут осуществляться в любое время, в отличие от многих банковских переводов, которые ограничены определенными часами в определенные дни.

Сторонние сервисы имеют некоторые недостатки по сравнению с банковскими переводами:

- Может быть медленнее, чем отправка денег с помощью банковского перевода.

- Может потребовать от потребителей подписаться на другую услугу вместо использования существующих банковских услуг.

- Может иметь ограничения на перевод, в то время как перевод, инициированный банкиром, обычно не будет иметь ограничений — до тех пор, пока у вас есть средства на вашем счете.

Такие услуги, как PayPal и Zelle, были предметом жалоб потребителей, согласно базе данных потребительских жалоб Бюро финансовой защиты потребителей (CFPB).

Бесплатные телеграфные переводы

Некоторые финансовые учреждения или банковские счета не взимают плату за внутригосударственные телеграфные переводы. Fidelity предлагает бесплатные банковские переводы, а Charles Schwab отказывается от комиссии за телеграфные переводы до трех внутренних банковских переводов, инициируемых онлайн в квартал, для клиентов с балансом домашних хозяйств в размере 100 000 долларов и более.

Практический результат

Перевод денег часто является быстрым и безопасным способом отправки средств, хотя он может быть дорогим, поэтому любой, кто часто пользуется этой услугой, выиграет от поиска банка с самой низкой комиссией за банковский перевод. Также может быть полезно изучить альтернативные варианты денежных переводов, такие как Zelle, Venmo или PayPal, которые могут сэкономить вам деньги и отправить их быстрее, чем банковский перевод.

Также может быть полезно изучить альтернативные варианты денежных переводов, такие как Zelle, Venmo или PayPal, которые могут сэкономить вам деньги и отправить их быстрее, чем банковский перевод.

— Карен Беннетт из Bankrate внесла свой вклад в обновление этой истории.

Как выписать чек: пошаговое руководство

Проверка

Часть

В этой серии Введение в проверку счетов

Что такое расчетный счет?

Ранее прочитано 5 минут чтения10 видов расчетных счетов

Ранее прочитано 5 минут чтенияСравнение расчетных счетов: 7 основных функций, на которые стоит обратить внимание

Ранее прочитано 5 минут чтенияКомиссии за расчетный счет: что это такое и как их избежать

Ранее прочитано 4 минуты чтенияКак выписать чек: пошаговое руководство

В настоящее время читаюКак внести чек

Ранее прочитано 4 минуты чтенияЧто такое прямой депозит? Вот как это работает

Ранее прочитано 3 минуты чтенияЛучшие текущие счета

Узнать больше

Раскрытие информации рекламодателем

Мы являемся независимой службой сравнения, поддерживаемой рекламой. Наша цель — помочь вам принимать более разумные финансовые решения, предоставляя вам интерактивные инструменты и финансовые калькуляторы, публикуя оригинальный и объективный контент, позволяя вам бесплатно проводить исследования и сравнивать информацию, чтобы вы могли принимать финансовые решения с уверенностью.

Наша цель — помочь вам принимать более разумные финансовые решения, предоставляя вам интерактивные инструменты и финансовые калькуляторы, публикуя оригинальный и объективный контент, позволяя вам бесплатно проводить исследования и сравнивать информацию, чтобы вы могли принимать финансовые решения с уверенностью.

Bankrate имеет партнерские отношения с эмитентами, включая, помимо прочего, American Express, Bank of America, Capital One, Chase, Citi и Discover.

Как мы зарабатываем деньги

Предложения, которые появляются на этом сайте, исходят от компаний, которые компенсируют нам. Эта компенсация может повлиять на то, как и где продукты будут отображаться на этом сайте, включая, например, порядок, в котором они могут отображаться в категориях списка, за исключением случаев, когда это запрещено законом для нашей ипотеки, жилищного капитала и других продуктов жилищного кредитования. Но эта компенсация не влияет на информацию, которую мы публикуем, или обзоры, которые вы видите на этом сайте. Мы не включаем множество компаний или финансовых предложений, которые могут быть вам доступны.

Мы не включаем множество компаний или финансовых предложений, которые могут быть вам доступны.

АКЦИЯ:

Андрей Попов/Getty Images

3 минуты чтения Опубликовано 28 апреля 2023 г.

Логотип BankrateКак эксперт проверяет эту страницу?

Мы в Bankrate серьезно относимся к точности нашего контента.

«Проверено экспертами» означает, что наш Совет по финансовому обзору тщательно оценил точность и ясность статьи. Наблюдательный совет состоит из группы финансовых экспертов, цель которых состоит в том, чтобы обеспечить объективность и сбалансированность нашего контента.

Их отзывы обязывают нас публиковать высококачественный и заслуживающий доверия контент.

О Совете по обзору

Логотип BankrateБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для

.

При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для

.

Банкрейт обещание

Компания Bankrate, основанная в 1976 году, уже давно помогает людям принимать разумные финансовые решения. Мы поддерживаем эту репутацию более четырех десятилетий, демистифицируя процесс принятия финансовых решений. процесса и дать людям уверенность в том, какие действия предпринять дальше.

Bankrate придерживается строгой редакционной политики, поэтому вы можете быть уверены, что мы ставим ваши интересы на первое место. Весь наш контент создан высококвалифицированные специалисты под редакцией эксперты по предмету, которые следят за тем, чтобы все, что мы публикуем, было объективным, точным и заслуживающим доверия.

Наши банковские репортеры и редакторы уделяют внимание вопросам, которые больше всего волнуют потребителей — лучшие банки, последние курсы, различные типы счетов, советы по экономии денег и многое другое — чтобы вы могли чувствовать себя уверенно, управляя своими деньгами.

Редакционная честность

Bankrate придерживается строгой редакционной политики, поэтому вы можете быть уверены, что мы ставим ваши интересы на первое место. Наши отмеченные наградами редакторы и репортеры создают честный и точный контент, который поможет вам принимать правильные финансовые решения. Вот список наших банковских партнеров.

Ключевые принципы

Мы ценим ваше доверие. Наша миссия состоит в том, чтобы предоставить читателям точную и непредвзятую информацию, и у нас есть редакционные стандарты, чтобы гарантировать, что это произойдет. Наши редакторы и репортеры тщательно проверяют редакционные материалы, чтобы убедиться, что информация, которую вы читаете, является точной. Мы поддерживаем брандмауэр между нашими рекламодателями и нашей редакцией. Наша редакция не получает прямого вознаграждения от наших рекламодателей.

Редакционная независимость

Редакция Bankrate пишет от имени ВАС — читателя. Наша цель — дать вам лучший совет, который поможет вам принимать разумные решения в области личных финансов. Мы следуем строгим правилам, чтобы рекламодатели не влияли на наш редакционный контент. Наша редакция не получает прямой компенсации от рекламодателей, а наш контент тщательно проверяется для обеспечения точности. Итак, читаете ли вы статью или обзор, вы можете быть уверены, что получаете достоверную и надежную информацию.

Наша цель — дать вам лучший совет, который поможет вам принимать разумные решения в области личных финансов. Мы следуем строгим правилам, чтобы рекламодатели не влияли на наш редакционный контент. Наша редакция не получает прямой компенсации от рекламодателей, а наш контент тщательно проверяется для обеспечения точности. Итак, читаете ли вы статью или обзор, вы можете быть уверены, что получаете достоверную и надежную информацию.

Как мы зарабатываем деньги

У вас есть вопросы о деньгах. Банкрейт имеет ответы. Наши специалисты помогают вам управлять своими деньгами уже более четырех десятилетий. Мы постоянно стремимся предоставлять потребителям экспертные советы и инструменты, необходимые для достижения успеха на протяжении всего финансового пути.

Банкрейт следует строгому

редакционной политики, поэтому вы можете быть уверены, что наш контент правдив и точен. Наши отмеченные наградами редакторы и репортеры создают честный и точный контент, который поможет вам принимать правильные финансовые решения. Контент, созданный нашей редакцией, является объективным, основанным на фактах и не зависит от наших рекламодателей.

Контент, созданный нашей редакцией, является объективным, основанным на фактах и не зависит от наших рекламодателей.

Мы прозрачны в отношении того, как мы можем предоставить вам качественный контент, конкурентоспособные цены и полезные инструменты, объясняя, как мы зарабатываем деньги.

Bankrate.com — это независимый, поддерживаемый рекламой издатель и сервис сравнения. Мы получаем вознаграждение в обмен на размещение спонсируемых продуктов и услуг или за то, что вы нажимаете на определенные ссылки, размещенные на нашем сайте. Таким образом, эта компенсация может повлиять на то, как, где и в каком порядке продукты отображаются в категориях листинга, за исключением случаев, когда это запрещено законом для нашей ипотеки, жилищного капитала и других продуктов жилищного кредитования. Другие факторы, такие как наши собственные собственные правила веб-сайта и то, предлагается ли продукт в вашем регионе или в выбранном вами диапазоне кредитного рейтинга, также могут влиять на то, как и где продукты отображаются на этом сайте. Хотя мы стремимся предоставлять широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Хотя мы стремимся предоставлять широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Если вы давно (или никогда) не выписывали чек, вот удобное руководство о том, как выписать чек.

Фото Adobe Stock/Иллюстрация BankrateДействия по заполнению чека

В наши дни многие потребители отправляют деньги в электронном виде, но иногда все же может потребоваться оплата чеком. Чеки можно заказать в банках или сторонних типографиях.

Важно отметить, что существует несколько различных видов чеков, включая именные чеки, кассовые чеки и дорожные чеки. Хотя они могут иметь разные сборы и разные протоколы заказа, способ заполнения каждого чека, как правило, одинаков.

Вот шаги для заполнения.

1. Введите дату

Напишите текущую дату в строке в правом верхнем углу. Эта информация уведомляет финансовое учреждение и получателя о том, когда вы ее написали. Дата может быть написана в длинной форме или всеми цифрами. Например, подойдет 24.04.2023 или 24 апреля 2023 года.

Например, подойдет 24.04.2023 или 24 апреля 2023 года.

2. Напишите имя получателя платежа

В строке «Платеж по заказу» напишите имя лица или компании, которым вы хотите произвести платеж, известного как получатель платежа. Используйте полное имя получателя платежа вместо псевдонима.

Если вы не знаете точное название, вы можете написать здесь «наличные». Имейте в виду, что если чек выписан наличными, любой может обналичить его или положить на депозит.

3. Напишите сумму чека в числовой форме

. На чеке есть два места для указания суммы, которую вы платите. Первый — это небольшое поле справа от строки с именем получателя.

Впишите в это поле числовую сумму в долларах. Например, вы можете написать $100,30, если хотите выписать чек на сто долларов и тридцать центов. Убедитесь, что вы написали это четко, чтобы банк мог вычесть правильную сумму с вашего счета.

4. Напишите сумму чека прописью

. Затем напишите сумму в долларах прописью в строке ниже «Оплатить заказ», убедившись, что она соответствует числовой сумме.

Добавьте сумму центов сверх 100. Например, если вы написали в поле 100,30 доллара, вы напишете «Сто 30/100». Если чек выписан на 100 долларов или другое круглое число, все равно для ясности укажите 00/100 после суммы в долларах.

5. Напишите служебную записку

Раздел чека для служебных заметок является необязательным, но рекомендуется заполнить его, поскольку он может служить напоминанием о том, для чего был предназначен чек.

Например, если вы выписываете чек на оплату стрижки, вы можете написать «стрижка».

Компания может попросить вас указать номер вашего счета или номер счета в этом разделе, что поможет убедиться, что платеж применяется к правильному счету. Вы также должны написать номер своего счета в области заметок, если чек предназначен для оплаты счета.

6. Подпишите чек

Подпишите свое имя в строке в правом нижнем углу чека.

Подпишите разборчиво и убедитесь, что вы используете ту же подпись, что и в файле вашего банка. Подпись подтверждает банку, что вы согласны выплатить указанную сумму получателю платежа. Вот и все; Ваш чек должен быть готов к оплате! (Вы также можете ознакомиться со списком лучших расчетных счетов от Bankrate.)

Подпись подтверждает банку, что вы согласны выплатить указанную сумму получателю платежа. Вот и все; Ваш чек должен быть готов к оплате! (Вы также можете ознакомиться со списком лучших расчетных счетов от Bankrate.)

Дополнительные советы

- Всегда используйте ручку вместо карандаша при заполнении чека, чтобы избежать изменений.

- Пишите разборчиво, чтобы не было путаницы.

- Дважды проверьте данные на чеке, прежде чем передать его, чтобы обеспечить точность.

- Следите за номерами чеков и ведите учет оплаченных чеков. Таким образом, у вас будет запись об оплате, если возникнут вопросы о том, были ли оплачены определенные расходы или сколько вы потратили.

Практический результат

С появлением цифровых способов оплаты выписывание чеков стало менее распространенным, но по-прежнему важно знать, как правильно их заполнять в случае необходимости. Выполнив шаги, описанные выше, и перепроверив всю информацию, которую вы выписали, вы можете быть уверены, что ваши платежи по чеку будут обработаны точно и безопасно.