каким способом в современном мире люди становятся очень богатыми — Финансы на vc.ru

Перевод статьи How People Get Rich Now

5235 просмотров

Ежегодно с 1982 года журнал Forbes публикует список самых богатых Американцев. Если мы сравним 100 самых богатых людей в 1982 году со 100 самыми богатыми в 2020 году, мы заметим некоторые большие различия.

В 1982 году наиболее частым источником богатства являлось наследство. Из 100 самых богатых людей, 60 являлись наследниками. Более того, 10 из них были наследниками семьи du Pont. Уже к 2020 году число унаследовавших состояние сократилось наполовину, теперь насчитывая только 27 из 100.

Почему уменьшается процент наследников? Не потому, что выросли налоги на наследство. Фактически, они значительно снизились за этот период. Причина уменьшения процентанаследников не в том, что меньше людей наследуют большие состояния, а в том, что больше людей состояния зарабатывают.

Как люди зарабатывают новые состояния? Примерно 3/4 путем создания компаний и 1/4 путем инвестирования. Из 73 новых состояний в 2020 году 56 связаны с собственным капиталом учредителей или первых сотрудников (52 учредителя, 2 ранних сотрудника и 2 жены основателей), а 17 — благодаря управлению инвестиционными фондами.

Среди 100 богатейших американцев в 1982-м году не было управляющих фондами. Хедж фонды и фонды прямых инвестиций уже существовали, но ни один из их основателей не попал в топ 100. Две вещи изменилось: Управляющие фондами нашли способы генерировать высокие прибыли и больше инвесторов стали готовы доверять свои деньги в управление. [1]

Но главный источник новых состояний сейчас — это создание компаний, и если вы посмотрите на данные, то увидите и там большие изменения. Люди становятся богаче, создавая компании сейчас, чем в 1982 году, потому что компании делают разные вещи.

В 1982 году существовало два доминирующих источника нового богатства: нефть и недвижимость.

К 2020 году крупнейшим источником нового богатства стали компании, которые иногда называют «технологическими». Из 73 новых состояний около 30 поступают от таких компаний. Они особенно распространены среди самых богатых из богатых: 8 из 10 крупнейших состояний в 2020 году были новыми состояниями этого типа.

Возможно, это немного вводит в заблуждение, рассматривая технологии как категорию. Разве Amazon не является розничным продавцом, а Tesla — производителем автомобилей? И да и нет. Может быть, через 50 лет, когда то, что мы называем технологиями, станет само собой разумеющимся, будет казаться неправильным относить эти два бизнеса к одной категории. Но, по крайней мере, на данный момент, у них определенно есть что-то общее, что их отличает. Какой розничный торговец запускает AWS? Каким автопроизводителем управляет тот, у кого также есть ракетостроительная компания?

Технологические компании, стоящие за 100 крупнейшими состояниями, также образуют хорошо дифференцированную группу в том смысле, что все они компании, в которые венчурные капиталисты охотно инвестируют, а остальные — в основном нет. И этому есть причина: в основном это компании, которые выигрывают, обладая лучшими технологиями, а не то, что их генеральный директор действительно целеустремлен и умеет заключать сделки.

И этому есть причина: в основном это компании, которые выигрывают, обладая лучшими технологиями, а не то, что их генеральный директор действительно целеустремлен и умеет заключать сделки.

В этом смысле рост технологических компаний представляет собой качественное изменение. Нефтяные магнаты и магнаты недвижимости из Forbes 400 1982 года выиграли не благодаря созданию более совершенных технологий. Они выиграли, будучи действительно целеустремленными и умевшими заключать сделки. [2]

И действительно, этот способ разбогатеть настолько стар, что он появился еще до промышленной революции. Придворные, разбогатевшие на (номинальной) службе европейских королевских домов в XVI и XVII веках, также, как правило, были действительно мотивированы и умели заключать сделки.

Люди, которые не смотрят глубже, чем коэффициент Джини, смотрят на мир 1982 года как на старые добрые времена, потому что те, кто разбогател, не стали такими же богатыми. Но если углубиться в то, как они разбогатели, старые времена выглядят не так уж и хорошо. В 1982 году 84% из 100 самых богатых людей стали богатыми благодаря полученному наследству, добыче природных ресурсов или сделкам с недвижимостью. Неужели это лучше, чем мир, в котором самые богатые люди становятся богатыми, создавая технологические компании?

В 1982 году 84% из 100 самых богатых людей стали богатыми благодаря полученному наследству, добыче природных ресурсов или сделкам с недвижимостью. Неужели это лучше, чем мир, в котором самые богатые люди становятся богатыми, создавая технологические компании?

Почему люди открывают так много новых компаний, чем раньше, и почему они так разбогатели? Как ни странно, ответ на первый вопрос заключается в том, что он сформулирован неправильно. Нам не следует спрашивать, почему люди создают компании, а почему они снова открывают компании. [3]

В 1892 году New York Herald Tribune составила список всех миллионеров Америки. Их нашли 4047 штук. Сколько тогда унаследовали свое богатство? Всего около 20% — меньше, чем доля наследников сегодня. А когда вы исследуете источники новых состояний, 1892 год еще больше похож на сегодняшний. Хью Рокофф обнаружил, что «многие из самых богатых… получили свое первоначальное преимущество благодаря новой технологии массового производства». [4]

Так что аномалия здесь не в 2020 году, а в 1982 году. Настоящий вопрос заключается в том, почему так мало людей разбогатели, создавая компании в 1982 году. И ответ в том, что даже когда список Herald Tribune составлялся, волна консолидации захлестнула американскую экономику. В конце 19-го и начале 20-го веков финансисты, такие как Дж. П. Морган, объединили тысячи небольших компаний в несколько сотен гигантских с сильной экономией на масштабе. К концу Второй мировой войны, как пишет Майкл Линд, «основные секторы экономики были либо организованы в виде картелей, поддерживаемых государством, либо во власти нескольких олигополистических корпораций». [5]

Настоящий вопрос заключается в том, почему так мало людей разбогатели, создавая компании в 1982 году. И ответ в том, что даже когда список Herald Tribune составлялся, волна консолидации захлестнула американскую экономику. В конце 19-го и начале 20-го веков финансисты, такие как Дж. П. Морган, объединили тысячи небольших компаний в несколько сотен гигантских с сильной экономией на масштабе. К концу Второй мировой войны, как пишет Майкл Линд, «основные секторы экономики были либо организованы в виде картелей, поддерживаемых государством, либо во власти нескольких олигополистических корпораций». [5]

В 1960 году большинство людей, которые сегодня открывают стартапы, пошли бы работать на одного из них. Вы могли разбогатеть, открыв собственную компанию в 1890 и 2020 годах, но в 1960 году это не было жизнеспособным вариантом. Вы не можете прорваться через олигополии, чтобы выйти на рынки. Итак, престижным путем в 1960 году было не открытие собственной компании, а продвижение по служебной лестнице в уже существующей.

Превращение каждого в корпоративного сотрудника уменьшило экономическое неравенство (и все другие разновидности вариаций), но если ваша модель нормальности относится к середине 20-го века, у вас есть очень вводящая в заблуждение модель в этом отношении. Экономика Дж. П. Моргана оказалась всего лишь фазой, и начиная с 1970-х годов она начала распадаться.

Так почему же она в итоге распалась? Отчасти, потому что устарела. Крупные компании, которые в 1930 году казались образцом масштаба и эффективности, к 1970 году стали слабыми и раздутыми. К 1970 году жесткая структура экономики была полна уютных гнезд, которые строили различные группы, чтобы изолировать себя от рыночных сил. Во время правления Картера федеральное правительство осознало, что что-то не так, и начало в процессе, который они назвали «дерегулированием», откатывать назад политику, которая поддерживала олигополии.

Но не только внутренний упадок разрушил экономику Дж. П. Моргана. Также было давление извне в виде новых технологий, особенно микроэлектроники.

По краям пруда были чистые технологии: компании, которые на самом деле называли себя работающими в сфере электроники или программного обеспечения. Когда в 1990 году вы использовали слово «стартап», вы имели в виду именно это. Но теперь стартапы пробивают себе дорогу сквозь ледяную корку и вытесняют действующих игроков, таких как розничные торговцы, телеканалы и автомобильные компании. [7]

Но хотя крах экономики Дж. П. Моргана создал новый мир в технологическом смысле, это был возврат к норме в социальном смысле. Если вы оглянетесь только на середину 20 века, то покажется, что люди, которые разбогатели, открывая собственные компании, — недавнее явление. Но если вы посмотрите дальше, вы поймете, что это на самом деле значение по умолчанию.

Одна из причин, по которой становится легче начать стартап, — это социальные сети. Общество (пере) усваивает эту концепцию. Если вы начнете сейчас, ваши родители не будут волноваться так, как это было бы поколение назад, и знания о том, как это сделать, распространяются гораздо шире. Но главная причина, по которой сейчас легче начать стартап, — это то, что это дешевле. Технологии снизили стоимость как создание продукта, так и привлечения клиентов.

Снижение стоимости запуска стартапа, в свою очередь, изменило баланс сил между учредителями и инвесторами. Раньше, когда запуск стартапа означал строительство завода, вам вообще требовалось разрешение инвесторов. Но теперь инвесторы нуждаются в учредителях больше, чем учредители — в инвесторах, и это, в сочетании с растущим объемом доступного венчурного капитала, привело к росту оценок. [8]

[8]

Таким образом, уменьшение стоимости запуска стартапа увеличивает количество богатых людей двумя способами: это означает, что их начинает больше людей, и что те, кто это делает, могут привлекать деньги на более выгодных условиях.

Но действует и третий фактор: сами компании более ценны, потому что вновь созданные компании растут быстрее, чем раньше. Технологии не только удешевили создание и распространение вещей, но и сделали их быстрее.

Эта тенденция существует уже давно. IBM, основанной в 1896 году, потребовалось 45 лет, чтобы выручка компании достигла миллиарда долларов (при переасчете на 2020 год). Для Hewlett-Packard, основанной в 1939 году, потребовалось 25 лет. Microsoft, основанной в 1975 году, потребовалось 13 лет. Сейчас норма для быстрорастущих компаний — 7-8 лет. [9]

Быстрый рост оказывает двойное влияние на стоимость акций учредителей. Стоимость компании зависит от ее доходов и темпов роста. Таким образом, если компания растет быстрее, вы не только быстрее получаете доход в миллиард долларов, но и компания становится более ценной, когда достигает этой точки, чем если бы она росла медленнее.

Вот почему сейчас основатели иногда становятся такими богатыми в таком молодом возрасте. Низкая начальная стоимость запуска стартапа означает, что основатели могут начинать молодыми, а быстрый рост компаний сегодня означает, что в случае успеха они могут стать на удивление богатыми всего несколько лет спустя.

Теперь начать и развивать компанию проще, чем когда-либо. Это означает, что их начинает больше людей, те, кто действительно получают более выгодные условия от инвесторов, и что полученные в результате компании становятся более ценными. Как только вы поймете, как работают эти механизмы и что стартапы подавлялись на протяжении большей части 20-го века, вам не придется прибегать к нечеткому правильному повороту, который страна сделала при Рейгане, чтобы объяснить, почему коэффициент Джини в Америке растет. Конечно, коэффициент Джини увеличивается. Как же могло быть иначе, когда все больше людей открывают более ценные компании?

Примечания

[1] Инвестиционные фирмы быстро росли после того, как Министерство труда в 1978 году изменило нормативные акты, разрешив пенсионным фондам инвестировать в них, но эффекты этого роста еще не были заметны для 100 крупнейших состояний в 1982 году.

[2] Джордж Митчелл заслуживает упоминания в качестве исключения. Хотя он был действительно целеустремленным и умел заключать сделки, он также был первым, кто понял, как использовать гидроразрыв для добычи природного газа из сланцев.

[3] Когда я говорю, что люди открывают больше компаний, я имею в виду тот тип компании, который должен стать очень большим. Фактически за последние пару десятилетий общее количество новых компаний сократилось. Но подавляющее большинство компаний — это небольшие предприятия розничной торговли и сферы услуг. Статистика о сокращающемся количестве новых предприятий означает, что люди открывают меньше обувных магазинов и парикмахерских.

Люди иногда сбиваются с толку, когда видят график с надписью «стартапы», которые падают, потому что слово «стартап» имеет два значения: (1) основание компании и (2) определенный тип компании, предназначенный для роста. большой быстро. Статистика означает запуск в смысле (1), а не в смысле (2).[4] Рокофф, Хью. «Великие судьбы позолоченного века». Рабочий документ NBER 14555, 2008 г.

Рабочий документ NBER 14555, 2008 г.

[5] Линд, Майкл. Земля обетованная. Харпер Коллинз, 2012.

Также вероятно, что высокие налоговые ставки в середине 20 века удерживали людей от открытия собственных компаний. Создание собственной компании рискованно, и когда риск не вознаграждается, люди вместо этого выбирают безопасность.

Но это была не просто причина и следствие. Олигополии и высокие налоговые ставки середины 20 века были единым целым. Снижение налогов — это не просто причина предпринимательства, но и его следствие: люди, разбогатевшие в середине 20-го века за счет недвижимости и разведки нефти, лоббировали и получили огромные налоговые лазейки, которые сделали их эффективную налоговую ставку намного ниже, и, предположительно, если было обычным делом выращивать большие компании за счет создания новых технологий, и люди, делавшие это, также лоббировали свои собственные лазейки.

[6] Вот почему люди, которые действительно разбогатели в середине 20-го века, так часто разбогатели на разведке нефти или недвижимости. Это были две большие области экономики, которые не поддавались консолидации.

Это были две большие области экономики, которые не поддавались консолидации.

[7] Чистые технологические компании раньше назывались стартапами «высоких технологий». Но теперь, когда стартапы могут пробиться сквозь ледяную корку, нам не нужно отдельное название для краев, а термин «хай-тек» имеет определенно ретро-звучание.

[8] Более высокая оценка означает, что вы либо продаете меньше акций, чтобы получить определенную сумму денег, либо получаете больше денег за определенное количество акций. Типичный стартап делает кое-что из каждого. Очевидно, что вы станете богаче, если сохраните больше запасов, но вы также должны стать богаче, если соберете больше денег, потому что (а) это должно сделать компанию более успешной, и (б) вы сможете продержаться дольше до следующего круглый, или даже не нужен. Однако обратите внимание на все эти правила. На практике через них ускользает много денег.

Может показаться, что огромные раунды, собираемые в наши дни стартапами, противоречат утверждениям о том, что начать их стало дешевле. Но здесь нет противоречия; больше всего привлекают стартапы, которые делают это по собственному выбору, чтобы расти быстрее, а не потому, что им нужны деньги, чтобы выжить. Нет ничего лучше, чем не нуждаться в деньгах, чтобы люди предлагали их вам.

Но здесь нет противоречия; больше всего привлекают стартапы, которые делают это по собственному выбору, чтобы расти быстрее, а не потому, что им нужны деньги, чтобы выжить. Нет ничего лучше, чем не нуждаться в деньгах, чтобы люди предлагали их вам.

Вы можете подумать, после почти двух столетий на стороне труда в его борьбе с капиталом, что крайние левые будут счастливы, что труд наконец восторжествует. Но, похоже, никого из них нет. Вы почти можете услышать, как они говорят: «Нет, нет, не так».

[9] IBM была создана в 1911 году путем слияния трех компаний, самой важной из которых была компания Германа Холлерита, основанная в 1896 году. Выручка компании в 1941 году составила 60 миллионов долларов.

Выручка Hewlett-Packard в 1964 году составила 125 миллионов долларов.

Выручка Microsoft в 1988 году составила 590 миллионов долларов.

Спасибо Тревору Блэквеллу, Джессике Ливингстон, Роберту Моррису, Рассу Робертсу и Алексу Табарроку за чтение черновиков этого текста.

Спасибо всем, кто принял участие в коллективном переводе этого материала.

Следите за новостямиYC Startup Library на русском в телеграм-канале или в фейсбуке.

Полезные материалы

- Подборка 143 переводов эссе Пола Грэма (из 184)

- 75 лекций на русском от Y Combinator (из 172)

- Y Combinator: русскоговорящие основатели

- Какие стартапы ищет Y Combinator в 2020 году

- Чат Y Combinator in Russian

- Паблик в фейсбуке YCombinator in Russian

Принципы мышления богатых людей: как думать, чтобы богатеть?

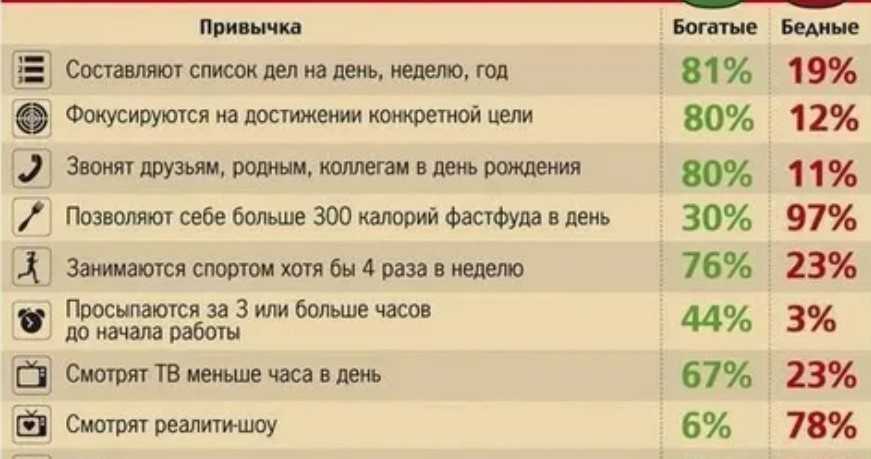

Томас Корли, американский исследователь, пять лет посвятивший изучению привычек, мышления и других «особенностей» богатых людей пришел к интересному выводу: богатство имеет крайне мало общего с удачей, но практически целиком зависит от привычек. Корли анализировал повседневные привычки богатых людей и людей, живущих в бедности (233 представителя первой группы и 128 — второй), и выделил то, что впоследствии назвал «привычками богатства». Многие из них относятся не к действиям, а скорее к образу мысли.

Корли анализировал повседневные привычки богатых людей и людей, живущих в бедности (233 представителя первой группы и 128 — второй), и выделил то, что впоследствии назвал «привычками богатства». Многие из них относятся не к действиям, а скорее к образу мысли.

«Я пришел к выводу, что богатые люди — в большинстве своем оптимисты, они благодарны, и счастье тоже входит в их привычку», — цитирует Томаса Корли Business Insider. Результаты своих исследований он изложил в книге Rich Habits: The Daily Success Habits Of Wealthy Individuals, а также на своем сайте. За «богатых» Корли в своем исследовании принимал людей с годовым доходом не менее $160 тысяч, владеющих активами на сумму $3,2 млн и более. Бедные в классификации Корли — те, кто зарабатывает в год менее $35 тысяч, активы которых не превышают $5 тысяч.

Издание Business Insider собрало десять основополагающих принципов мышления богатых людей.

1. Богатые уверены, что привычки сильно влияют на их жизнь.

С утверждением «Повседневные привычки имеют определяющие значение с точки зрения финансового успеха» согласились 52% богатых людей и всего 3% бедных. Богатые уверены: вредные привычки сопутствуют неудачам, а полезные — создают так называемую «альтернативную удачу», новые возможности. «Когда я спрашивал об удаче, большинство богатых говорили, что им везло, а бедные считали себя неудачливыми», — прокомментировал Томас Корли.

Богатые уверены: вредные привычки сопутствуют неудачам, а полезные — создают так называемую «альтернативную удачу», новые возможности. «Когда я спрашивал об удаче, большинство богатых говорили, что им везло, а бедные считали себя неудачливыми», — прокомментировал Томас Корли.

2. Богатые люди верят в «американскую мечту».

С утверждением «Американской мечты больше не существует» согласны 2% обеспеченных людей и 87% бедных. Суть американской мечты в том, что у всех людей относительно равные возможности, и каждый может достичь многого, используя собственный потенциал. И практически богатые люди, с которыми беседовал Корли, до сих пор уверены, что богатство — часть американской мечты, очень многие продолжают в нее верить.

3. Богатые считают, что отношения с людьми важны для профессионального и личностного роста.

«Отношения имеют решающее значение для финансового успеха,» — с этим согласны 88% богатых людей и 17% бедных. При этом богатые люди не только согласны с данным утверждением, но и очень много делают для развития и поддержания собственной сети ценных контактов. Они не забывают поздравлять знакомых, коллег и партнеров с праздниками, днями рождения, важными событиями, происходящими в их жизни.

Они не забывают поздравлять знакомых, коллег и партнеров с праздниками, днями рождения, важными событиями, происходящими в их жизни.

4. Богатые любят знакомиться с новыми людьми.

О своей любви к новым знакомствам заявили 68% богатых людей и 11% бедных. Эта привычка, отмечает Корли, идет рука об руку с предыдущей. Кроме того, богатые считают важным нравиться новым людям (о важности likeability в финансовом успехе говорят 95% богатых людей).

5. Экономия и накопления, по мнению богатых людей, очень важны.

С утверждением «Экономия и накопление денег являются важной частью финансового успеха» согласились 88% богатых людей и 52% бедных. «Быть богатым — не значит просто много зарабатывать, речь еще и об экономии, о накоплениях. Многие богатые люди, с которыми я беседовал, стали богатыми не столько потому, что очень много зарабатывали, сколько из-за правильной привычки экономить», — считает Корли. Он рекомендует принцип 80/20: тратить на жизнь 80% своего дохода, 20% — откладывать.

6. Богатые считают, что сами определяют свой жизненный путь.

В судьбу верят 90% бедных людей и всего 10% богатых, и это очень показательно. Бедные люди склонны многое списывать на судьбу, генетику и разного рода факторы, человеку, по сути, неподвластные. «Многие богатые люди из тех, с кем я беседовал, отнюдь не всегда были богаты, но всегда верили в собственные силы и в то, что всего могут достигнуть сами», — сказал Томас Корли.

7. Креативность важнее интеллекта считают богатые люди.

75% богатых людей считают, что креативность имеет ключевое значение в деле финансового успеха, и только 11% бедных людей согласны с этим утверждением. Бедные считают, что не творчество и креативность, а интеллект более важен для богатства. Также они склонные верить, что к богатству приводят счастливые случайности. «Согласно статистике, богатыми становятся те студенты, которые во время учебы показывали весьма средние результаты. Интеллект — не решающая черта», — отметил Корли.

8. Богатые довольны своими рабочими местами.

«Мне нравится то, чем я зарабатываю (зарабатывал) на жизнь» — с этим утверждением согласны 85% богатых людей и лишь 2% бедных. «Большинство богатых людей любят свою работу, и это не случайно», — говорит Корли. 86% богатых людей работают в среднем 50 часов в неделю (вдвое меньше бедных — 43% — делают то же самое). 81% богатых респондентов отмечают, что всегда делают больше, чем от них требуется (тем же могут похвастаться только 17% бедных людей). Корли связывает это с идеей важности творчества в финансовом успехе: «Когда люди находят творческое дело по душе, оно легко «превращается» в денежный эквивалент».

9. Здоровье влияет на успех, убеждены богатые люди.

С тем, что успех во многом зависит от здоровья, согласны 85% богатых и 13% бедных людей. «Один мой собеседник сказал мне, что не сможет зарабатывать, лежа в больнице. Здоровье, считают богатые люди, — это меньшее количество больничных, большая эффективность и большее количество заработанных денег», — отмечает Томас Корли.

10. Богатые готовы рисковать.

«Я бы пошел на риск, чтобы разбогатеть» — с этим согласились 63% богатых людей и 6% бедных. «Многие участники моего исследования — владельцы бизнеса. Они достигли успеха, потому что много сил и времени посвящали самообразованию, но и многое узнали из жестких уроков, преподнесенных им жизнью», — сказал Томас Корли. 27% богатых участников исследования признались, что хотя бы раз потерпели крупную неудачу в бизнесе (среди бедных таких всего 2%, и это лучшая иллюстрация выражения «Не ошибается тот, кто ничего не делает»). «Неудача создает новую связь в мозге. Уроки продолжаются всю жизнь», — считает Корли.

Как разбогатеть — Forbes Advisor

Обновлено: 29 декабря 2022 г., 21:55

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Не существует волшебной формулы создания богатства и обогащения. На самом деле все просто: тратьте меньше, чем зарабатываете, и откладывайте как можно больше денег.

На самом деле все просто: тратьте меньше, чем зарабатываете, и откладывайте как можно больше денег.

Но в мире, наполненном долгами по студенческим кредитам, ростом стоимости жизни, растущей инфляцией и внезапными финансовыми кризисами, выполнение этого простого плана может показаться сказкой.

Если ваша цель — разбогатеть, воспользуйтесь следующими восемью советами о том, как обойти препятствия и сохранить концентрацию. Они должны помочь вам понять, что нужно для создания богатства и найти свой путь к финансовой безопасности.

1. Установите финансовые цели

Чтобы разбогатеть, вам нужно начать с точного определения того, что богатый значит для вас. Вы мечтаете о том, чтобы Джефф Безос разбогател, или о чем-то большем, чем 1 миллион долларов на вашем пенсионном счете?

Нет двух людей, одинаково определяющих богатство, поэтому вы должны установить свои собственные финансовые цели и составить план, как разбогатеть на своих условиях. Чтобы помочь вам сформулировать свои цели, задайте себе несколько вопросов:

Чтобы помочь вам сформулировать свои цели, задайте себе несколько вопросов:

- Когда вы хотите выйти на пенсию?

- О каких крупных покупках — втором доме, коллекции произведений искусства, погребе, полном прекрасного вина — вы мечтаете?

- Вы планируете создать семью?

- Вам нужно накопить на образование ребенка?

- Как для вас выглядит выход на пенсию? Сокращение, путешествия, загородные дома на обоих побережьях?

- Какое наследство вы хотите оставить своим детям и семье?

Ответы на подобные вопросы помогут вам установить финансовые цели и решить, сколько денег вам нужно откладывать, чтобы соответствовать вашему определению богатого. Затем составьте бюджет, который позволит вам приступить к работе.

2. Уничтожьте свой долг

Не все долги плохи, но долги под высокие проценты совершенно ужасны, если ваша цель — разбогатеть. Часть вашего бюджета должна включать план по сокращению безнадежных долгов и поддержанию разумного уровня хороших долгов, таких как ипотека.

Метод долговой лавины — один из самых популярных способов быстро сократить расходы по процентам и быстро погасить долг с высокими процентами. С помощью этой стратегии вы вложите максимум в погашение долга с самой высокой процентной ставкой и сделаете минимальные платежи по другим долгам.

Как только долг с самой высокой процентной ставкой будет полностью выплачен, вы перенесете сумму, которую вы платили, чтобы погасить следующую задолженность с самой высокой процентной ставкой.

Хотя у вас может возникнуть соблазн ускорить погашение долга с более низкой процентной ставкой, например, студенческого кредита или ипотечного кредита, подумайте еще раз. В долгосрочной перспективе вы сэкономите больше, если сначала погасите свой долг с более высокой процентной ставкой, а только затем сокрушите этот платеж за дом и любые затянувшиеся студенческие кредиты.

3. Создайте подушку

Чрезвычайный фонд имеет решающее значение для вашей стратегии разбогатеть. Это не ваш тайник с биткойнами (BTC) или акции Microsoft. Вместо этого это высоколиквидные наличные деньги, легко доступные в сберегательном инструменте с низким уровнем риска, финансируемые на уровнях, которые защищают вас от необходимости брать долг по кредитной карте с высокими процентами в чрезвычайной ситуации.

Вместо этого это высоколиквидные наличные деньги, легко доступные в сберегательном инструменте с низким уровнем риска, финансируемые на уровнях, которые защищают вас от необходимости брать долг по кредитной карте с высокими процентами в чрезвычайной ситуации.

Многие эксперты рекомендуют иметь достаточно денег, чтобы покрыть расходы от трех до шести месяцев в вашем фонде, но сумма, необходимая для того, чтобы чувствовать себя в безопасности, может быть больше или меньше этой суммы. В любом случае создайте свой резервный фонд, храните его на сберегательном счете, который приносит высокий доход в год, и не забывайте пополнять его после того, как вы его используете.

4. Начните инвестировать сейчас

Чем дольше вы будете ждать, чтобы начать инвестировать, тем больше времени потребуется, чтобы разбогатеть. Недостаточно сэкономить. Чтобы разбогатеть, вы должны заставить свои доллары работать, инвестируя в рынки.

Вообще говоря, у обычных людей есть два способа начать инвестирование: облагаемый налогом брокерский счет и пенсионные счета с налоговыми льготами.

Если у вас еще нет одного из первых в вашем наборе финансовых инструментов, ознакомьтесь с нашим списком лучших онлайн-брокеров, который должен помочь вам начать налогооблагаемое инвестирование.

Возможно, у вас уже есть один из последних в вашей жизни, как одно из ваших основных преимуществ работы: учетная запись 401 (k). Но не останавливайтесь на достигнутом, вам также следует рассмотреть возможность открытия и финансирования индивидуального пенсионного счета (IRA).

Научиться инвестировать — непростая задача, но сейчас самое время начать. Не пугайтесь самого процесса: начните с малого, используйте образовательные ресурсы, доступные на указанных выше платформах, и помните, что самое главное — регулярно вносить взносы на свои инвестиционные счета.

Избранное партнер предлагает

1

SOFI Automated Investing

1

SOFI Automated Investing

Узнайте большена веб -сайте SOFI

2

Acorns

2

ACORN

. 3

3Wealthfront

3

Wealthfront

Узнать большеНа веб-сайте WealthFront

5. Диверсифицируйте свой портфель

. Это также является одной из ключевых концепций инвестирования: диверсификация.

Начав свой путь инвестирования, вы всегда должны помнить, что создание диверсифицированного портфеля необходимо для того, чтобы разбогатеть. Он защищает ваше богатство от больших потерь, которые могут произойти, когда вы владеете только одним типом активов, будь то криптовалюта, вчерашние популярные акции или новые чудесные инвестиции, о которых вам рассказал ваш сосед.

Создание диверсифицированного портфеля означает понимание распределения активов — вложение ваших денег в сочетание различных классов активов в соответствии с вашими целями.

Когда вы моложе и у вас есть больше времени для накопления богатства, вы можете заняться более рискованными инвестициями, потому что у вас достаточно времени, чтобы оправиться от неизбежных рыночных спадов. Чем старше вы становитесь и чем ближе вы подходите к своему определению богатства, вам следует переходить на менее рискованные активы, чтобы сохранить накопленное состояние.

Чем старше вы становитесь и чем ближе вы подходите к своему определению богатства, вам следует переходить на менее рискованные активы, чтобы сохранить накопленное состояние.

Ознакомьтесь с нашими базовыми моделями распределения активов, чтобы понять эту основную концепцию на простом уровне. Самый эффективный способ разбогатеть — научиться инвестировать самостоятельно, но вы также можете подумать о найме финансового консультанта, который поможет вам поддерживать свой инвестиционный портфель.

6. Увеличьте свой доход

Чем больше денег вы заработаете сейчас, тем быстрее вы сможете достичь своей цели — разбогатеть. Повышение вашего потенциального дохода сегодня поможет вам создать благотворный цикл: больше зарабатывать, больше инвестировать и приближаться к своим целям.

Возможно, самый простой способ увеличить свой доход — это продвигаться по своей текущей должности. Хотя, если это не так, не стесняйтесь подумать о смене карьеры. Вот несколько способов увеличить свой заработок: 9. 0003

0003

- Задокументируйте свои достижения, а затем используйте их, чтобы усилить просьбу о повышении.

- Ищите наставников, которые помогут вам развить навыки, необходимые для более высокооплачиваемых должностей.

- Совершенствуйте свои навыки с помощью занятий или дополнительного образования.

- Если шаги, описанные выше, нереалистичны, рассмотрите возможность смены карьеры, чтобы найти работу с более высокими перспективами заработной платы.

Помимо основной карьеры, вы также можете увеличить заработок, подрабатывая или открывая малый бизнес. Подработка не должна длиться вечно, но она обеспечивает отличный дополнительный доход, который поможет вам погасить долг или увеличить свой инвестиционный бюджет.

7. Узнайте о FIRE

Движение FIRE — оно выступает за финансовую независимость, выход на пенсию досрочно — может быть чем-то, о чем стоит узнать, если вы хотите разбогатеть раньше, чем позже.

Приверженцы подхода FIRE к инвестированию пытаются максимально сократить все расходы, чтобы максимизировать количество денег, доступных для инвестирования. Например, вместо того, чтобы тратить деньги на автомобильные ссуды и страховку, практикующий FIRE отказался бы от автомобиля и везде ездил на велосипеде, независимо от погоды.

Например, вместо того, чтобы тратить деньги на автомобильные ссуды и страховку, практикующий FIRE отказался бы от автомобиля и везде ездил на велосипеде, независимо от погоды.

Это крайний пример, и мы бы не хотели, чтобы вы отказались от машины. Но некоторые эмпирические правила движения могут оказаться полезными, например правило 25, которое говорит вам, сколько денег вам нужно для достижения финансовой независимости, иначе говоря, чтобы разбогатеть.

Правило требует, чтобы вы экономили в 25 раз больше своих ежегодных расходов, прежде чем уйти на пенсию раньше. Например, если вы тратите 35 000 долларов в год, вам нужно сэкономить 875 000 долларов.

Стратегии FIRE могут помочь вам разбогатеть быстрее, чем без агрессивного плана сбережений. Если вы готовы увеличить свои цели по созданию богатства, этот список блогов FIRE может помочь вам узнать об этом движении.

8. Избегайте махинаций

Не зря после фразы «быстро разбогатеть» следует слово «схема». Это потому, что существует исчезающе мало способов быстро разбогатеть, и любой, кто говорит вам, что это не так, вероятно, пытается вас обмануть.

Это потому, что существует исчезающе мало способов быстро разбогатеть, и любой, кто говорит вам, что это не так, вероятно, пытается вас обмануть.

Как мы уже говорили выше, разбогатеть означает знать, чего вы хотите, и иметь дисциплину, чтобы делать то, что для этого требуется. Все это требует времени, но это выполнимо — и оно того стоит. Составьте план и придерживайтесь его, и вы увидите прогресс, когда предпримете правильные шаги для создания богатства.

Если кто-то шепчет, что у него есть «верная вещь» и «нельзя проиграть», бегите от него как можно быстрее. Просто знайте, что нет ничего определенного, мало что происходит так быстро, как вам хотелось бы, и разбогатеть — это ваша награда за хорошо выполненный план — при наличии терпения.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Э. Наполетано — бывший зарегистрированный финансовый консультант, отмеченный наградами писатель и журналист.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Первый , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Миллионер, добившийся собственного успеха, делится 8 денежными секретами, которые богатые люди знают, но «большинство из нас не знают»

Мне потребовалось 20 лет проб и ошибок, прежде чем я добился многомиллионного состояния. Теперь, в возрасте 64 лет, , я получаю доход от 18 компаний, которые я основал, и от 12 000 квартир, которыми я владею.

Но мне жаль, что я не знал раньше, как очень богатые люди думают о деньгах. За свою инвестиционную карьеру я построил отношения со многими миллионерами и годами наблюдал за их привычками.

Вот восемь секретов денег, которые они знают, но не знают большинство из нас:

1. Они не сразу диверсифицируют свои инвестиции.

Обычно хорошей практикой является диверсификация вашего портфеля путем инвестирования в различные акции, фонды и другие инвестиции.

Но по мере того, как самые богатые люди наращивают собственный капитал, они часто идут ва-банк на свои собственные проекты, а затем диверсифицируют их, начав зарабатывать больше.

Илон Маск, например, поставил 22 миллиона долларов, которые он заработал на продаже своей первой компании, онлайн-каталога предприятий под названием Zip2, полностью на свой следующий бизнес, сервис онлайн-банкинга под названием X.com.

После слияния X.com с PayPal он заработал 180 миллионов долларов на продаже PayPal компании eBay. Это дало ему деньги для инвестиций в Tesla, SpaceX и другие предприятия.

2. Они знают, что долг нужен бизнесу, а не людям.

По мере того, как я строил свой собственный капитал, я не накапливал долги на второстепенных покупках, таких как дизайнерская одежда или роскошные дома.

Даже если бы я мог позволить себе оплачивать счета, я не хотел тратить деньги на выплату процентов. Вместо этого я хотел вкладывать все, что зарабатывал, в зарабатывание большего количества денег. Для меня это вклад моего дохода в мой бизнес.

Я также платил наличными за свои дома, и у меня никогда не накапливались проценты по кредитной карте.

В некоторых случаях, если вы пытаетесь построить бизнес, долг может помочь вам заработать деньги, предоставив вам доступ к приносящим доход активам раньше, чем позже.

3. Домовладение не всегда является их первой инвестицией.

Вы можете подумать, что покупка основного жилья — это американская мечта, но богатые редко делают это в первую очередь.

По моему мнению, домовладение не всегда приносит такую же отдачу от инвестиций, как и другие места, куда вы можете вложить свои деньги. У меня есть три дома, но я не покупал их, пока не смог купить их за наличные.

4. Напротив, недвижимость с денежным потоком – это место, где можно защитить и приумножить деньги.

С другой стороны, недвижимость с денежным потоком — коммерческая недвижимость, где вы получаете ежемесячную прибыль от арендной платы после выплаты ипотеки, налогов на недвижимость и обслуживания — это отличный способ приумножить свои деньги.

Вы можете получать пассивный доход от владения этой недвижимостью, и зачастую ее проще продать, чем основное место жительства. Когда вы продаете основное место жительства, вы должны найти покупателя, который может представить себя живущим в нем. Когда вы продаете прибыльную арендуемую недвижимость, вам нужно только найти покупателя, который хочет получить прибыль.

5. Они всегда покупают оптом.

Богатые готовы тратить больше на каждую покупку, чтобы получить лучшую цену за единицу и сэкономить время, затрачиваемое на повторение бесполезных действий.

Это может относиться к бизнесу — богатые могут заключать контракты на покупку оптовых поставок или оборудования — или к вашей личной жизни. По возможности покупаю все без срока годности оптом.