CIMA P2 тесты в новом формате

Если вы хотите решать эти тесты в качестве практики на время, то на весь нижеследующий банк из 10 вопросов отводится 16 минут. Но можно решать и в порядке очереди, сразу же анализируя ответы — то есть использовать тесты для обучения.

Какой бы способ вы ни выбрали, не переживайте — практика на время в виде пробных и промежуточных экзаменов у вас ещё будет.

Вопрос 1

Выберите любое количество утверждений из приведённых ниже, которые вы считаете верными в контексте сравнения двух методов оценки проектов:

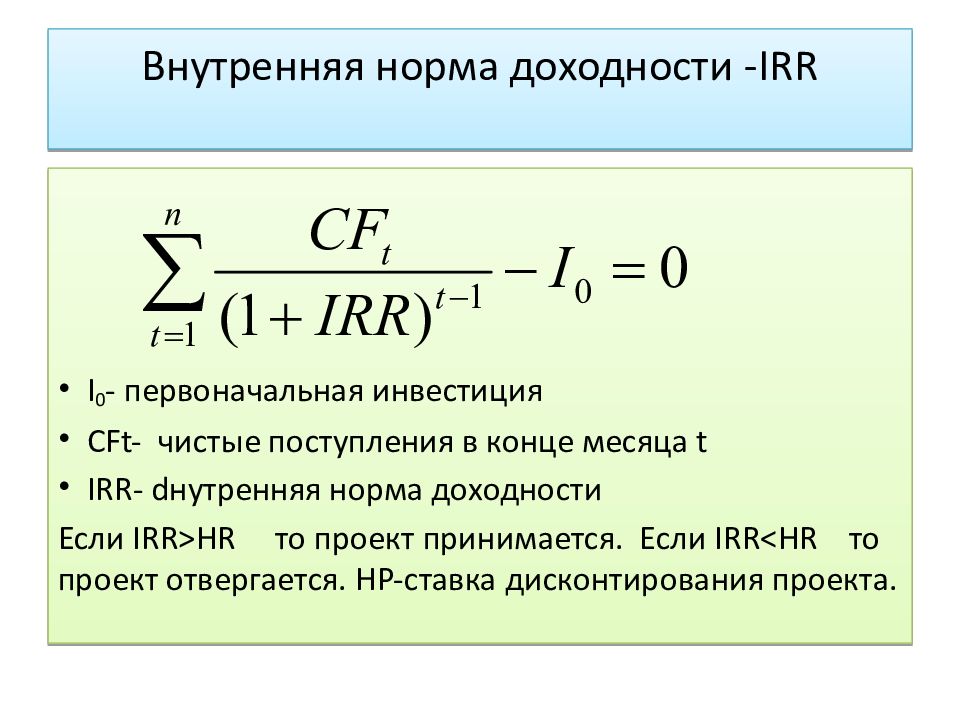

- внутренней ставки доходности (IRR), и

- чистой приведённой стоимости (NPV).

вне зависимости от характера денежных потоков оба метода дают приводят к одинаковому решению — принять проект или отказаться от него

IRR технически более обоснован, чем NPV, и легче в расчёте

если ожидается, что ставка дисконтирования на протяжении проекта будет изменяться, то метод NPV подходит больше, чем метод IRR

метод NPV можно перепутать с бухгалтерским методом ROCE

- Проверить ответ

Вопрос 1

Компания рассматривает проект, для осуществления которого необходимо инвестировать $7,000 в самом начале проекта, чтобы получить следующий профиль денежных потоков в последующие годы:

- приток $4,000 через год,

- приток $1,000 через два года, и

- приток $3,500 через три года, после чего проект завершается.

Стоимость капитала, определённая для данного проекта, составляет 15% годовых.

Рассчитайте чистую приведённую стоимость проекта. Округлите результат до целого.- Проверить ответ

Вопрос 3

Номинальная стоимость капитала, применимая для компании, составляет 15% годовых.

Если инфляция составляет 8% в год, рассчитайте реальную стоимость капитала, применимую для компании. Округлите результат до 0.01

- Проверить ответ

Вопрос 2

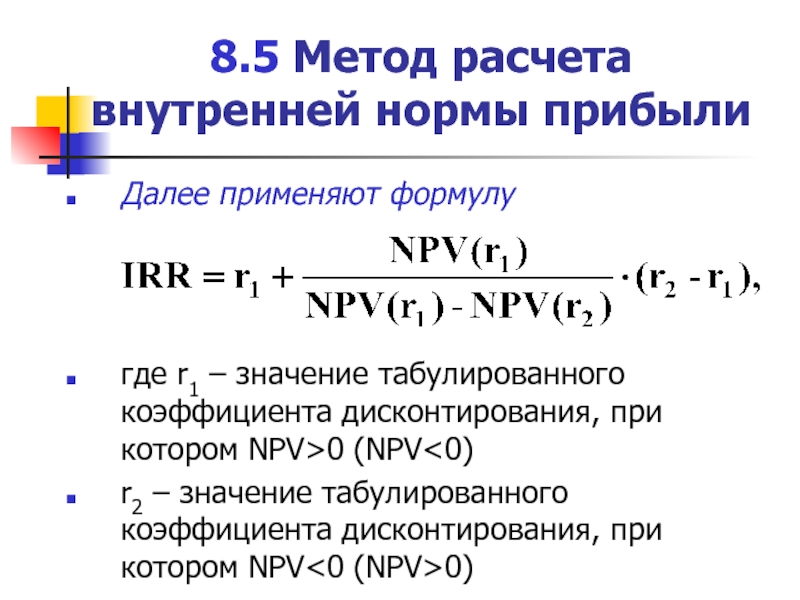

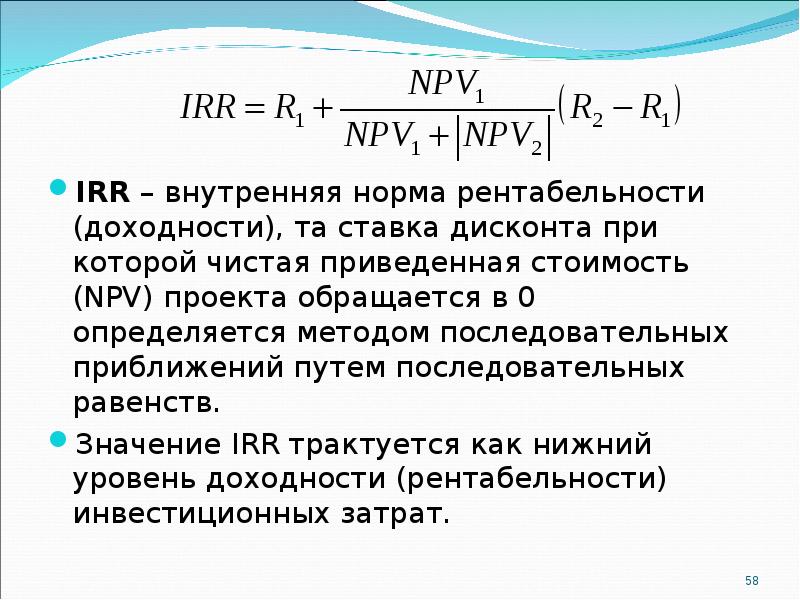

При ставке дисконтирования 8% проект имеет NPV равную $55 млн., а при ставке 12% его NPV уже равна $22 млн.

Рассчитайте внутреннюю ставку доходности с точностью до 0.1%

- Проверить ответ

Вопрос 3

При ставке дисконтирования 5% проект имеет NPV равную $12,304, а при ставке 10% его NPV составит -$3,216.

Рассчитайте внутреннюю ставку доходности с точностью до 1%

- Проверить ответ

Вопрос 4

Компания APC рассматривает возможность инвестировать в оборудование, стоимость которого составит $500,000, и которое при сроке полезного использования 4 года будет иметь нулевую ликвидационную стоимость. Оборудование позволит компании заработать маржинальную прибыль $510,000 в первом году его использования, а в дальнейшем маржинальная прибыль будет ежегодно расти на 5% в год за счёт инфляции. Постоянные операционные затраты на оборудование (исключая амортизацию) составят $100,000 в первом году, и в дальнейшем они также будут увеличиваться из-за инфляции затрат на 4% каждый год. Номинальная стоимость капитала для компании APC составляет 12%.

Оборудование позволит компании заработать маржинальную прибыль $510,000 в первом году его использования, а в дальнейшем маржинальная прибыль будет ежегодно расти на 5% в год за счёт инфляции. Постоянные операционные затраты на оборудование (исключая амортизацию) составят $100,000 в первом году, и в дальнейшем они также будут увеличиваться из-за инфляции затрат на 4% каждый год. Номинальная стоимость капитала для компании APC составляет 12%.

Рассчитайте чистую приведённую стоимость инвестиционного проекта, округлив результат до $1’000.

Примечание: не указывайте разделитель разрядов.

- Проверить ответ

Вопрос 5

Чему равен ежегодный аннуитетный приток денежных средств на протяжении трёх лет при ставке дисконтирования 8%, который был бы эквивалентен приведённой стоимости $144,900?

Примечание: используйте дисконтные множители с тремя знаками после запятой, а результат дайте в тысячах.

- Проверить ответ

Вопрос 7

Компания QWERTY рассматривает проект по приобретению оборудования за $500,000. Дополнительная прибыль, которую будет приносить это оборудование на протяжении ближайших пяти лет, представлена ниже:

Дополнительная прибыль, которую будет приносить это оборудование на протяжении ближайших пяти лет, представлена ниже:

| Год | Прибыль, $ | |

| 1 | 180,000 | |

| 2 | 225,000 | |

| 3 | 240,000 | |

| 4 | 65,000 | |

| 5 | 100,000 |

По окончании пяти лет оборудование уже не будет приносить дополнительную прибыль, и поэтому в конце пятого года будет продано за $50,000. Компания начисляет амортизацию на оборудование линейным методом.

Рассчитайте период окупаемости проекта по инвестированию в данное оборудование с точностью до 0.1 года.

- Проверить ответ

Последние отзывы

вверх

Оценка инвестиционного проекта в Excel за 5 минут

Перейти к содержанию

Search for:

Распродажа!

₽490

Оценка инвестиционного проекта по цене чашечки кофе.

Категория: Финансовые модели бизнеса

- Описание

Описание

Содержание

- Для кого будет полезна эта Excel-модель:

- Финансовая модель по Вашим данным позволит:

- Примеры таблиц и графиков модели “Оценка инвестиционного проекта в Excel за 5 минут”

Хотите оценить эффективность инвестиционного проекта, но не знаете с чего начать? Оценка инвестиционного проекта в Excel за 5 минут!!!

Я составила для Вас Excel-модель расчета и оценки основных показателей: NV, PI, PP, NPV, DPI, DPP, IRR.

Для кого будет полезна эта Excel-модель:

- Предпринимателя: для оценки бизнеса до его открытия, чтобы понять, сколько денег принесет бизнес; чтобы понимать возможные риски проекта и не получить непредвиденный убыток; для одобрения кредитной заявки на осуществление Вашей идеи

- Руководителя проекта: докажите потенциальным инвесторам, что Ваш проект достоин инвестиций

- Инвестора: заинтересуйте своими идеями, найдите бизнес-партнера и получите финансирование!

- Студента: для проверки своих знаний оценки инвестиционной привлекательности проекта при выполнении курсовой и дипломной работы; для качественной оценки важнейших показателей эффективности инвест.

проекта: NPV, DPP, DPI, IRR

проекта: NPV, DPP, DPI, IRR - Финансовых и инвестиционных аналитиков: для экономии времени на оценку проекта за счет автоматизации процесса

- Научных работников, аспирантов, преподавателей: для быстрой оценки показателей бизнес-проектов; для автоматизированной проверки правильности оценки проектов

- определить недисконтированные показатели проекта: NV (доход), PP (период окупаемости), PI (индекс доходности)

- определить дисконтированные показатели проекта: NPV (чистый дисконтированный доход), IRR (внутреннюю норму доходности), DPP (дисконтированный период окупаемости), DPI (дисконтированный индекс доходности)

- получить графики денежных потоков, зависимости NPV от ставки дисконтирования (графический расчет IRR) и т.д.

- принять решение о целесообразности проекта

Ссылка для скачивания модели “Оценка инвестиционного проекта в Excel за 5 минут” приходит на почту. Внимательно вносите свой e-mail!!!

Внимательно вносите свой e-mail!!!

Руководство по внутренней норме доходности недвижимости (2023 г.)

Внутренняя норма доходности, также известная как IRR, представляет собой оценку, которая используется для определения прибыльности потенциальных инвестиций. IRR широко используется в сфере недвижимости в качестве показателя эффективности инвестиций, поскольку он рассчитывает процентную ставку, полученную на каждый доллар, вложенный за период, в который он вложен.

Как работает IRR в сфере недвижимости?

Что вам говорит IRR?

Как рассчитать IRR

Что такое хорошая IRR?

IRR против ROI

Преимущества IRR

Недостатки IRR

IRR Практический результат

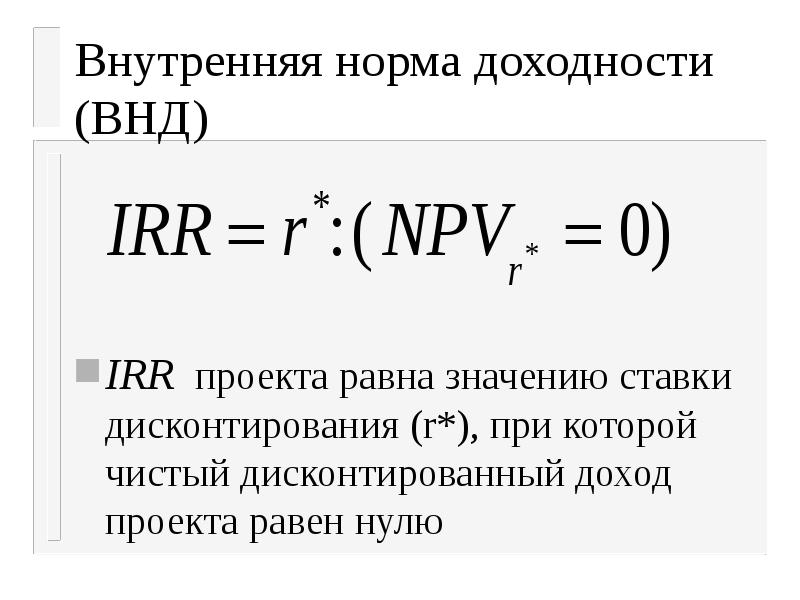

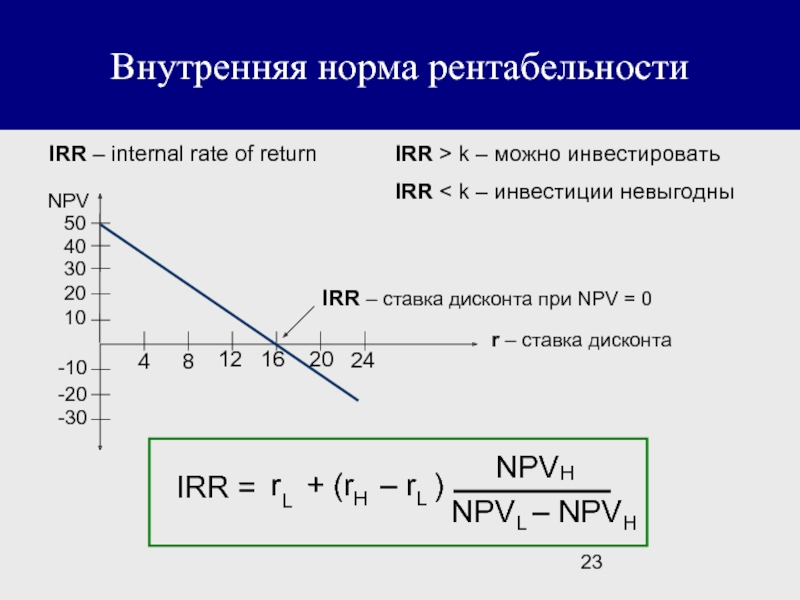

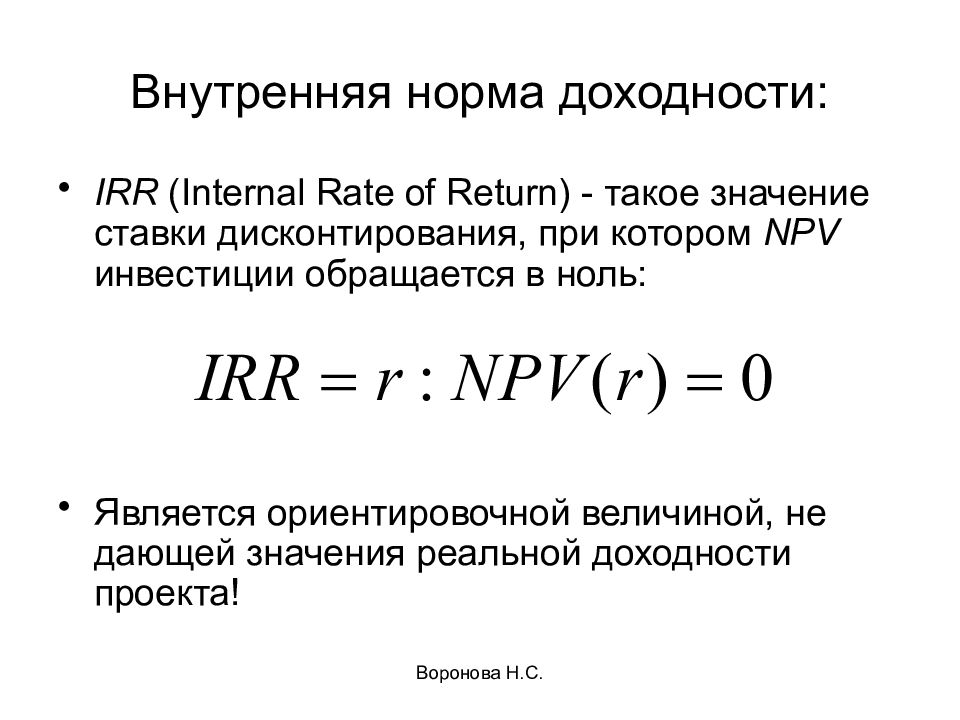

IRR делает чистую приведенную стоимость (или NPV) для конкретной инвестиции равной нулю и широко используется для оценки инвестиций или проектов. Глядя на IRR, компания или бизнес могут решить, принимать ли инвестиционную возможность или нет, исходя из желаемой нормы прибыли.

Если расчетная внутренняя норма доходности окажется выше требуемой для бизнеса нормы прибыли или будет сравнительно выше, они, скорее всего, примут проект. С другой стороны, если он потерпит неудачу или другой проект обеспечит более высокую доходность, инвестиции могут быть отклонены.

hash-markЧто вам говорит IRR?

IRR показывает, насколько выгодна инвестиция; более высокий IRR означает более высокую отдачу от инвестиций. В мире коммерческой недвижимости, например, IRR в размере 20% будет считаться хорошим, но важно помнить, что он всегда связан со стоимостью капитала. «Хорошим» IRR будет тот, который выше, чем первоначальная сумма, которую компания инвестировала в проект. Аналогичным образом, отрицательный IRR будет считаться плохим, поскольку это будет означать, что денежный поток, полученный от проекта, меньше суммы, которая была первоначально инвестирована.

Чтобы полностью понять математику, лежащую в основе IRR, также важно знать о NPV, так как они тесно связаны друг с другом. NPV (или чистая текущая стоимость) — это разница между рыночной стоимостью и общей стоимостью инвестиции. Инвестиции с положительной NPV принесут вам прибыль, а инвестиции с отрицательной NPV принесут убытки. Так, например, чтобы рассчитать чистую приведенную стоимость недвижимости, вам сначала нужно определить, по какой цене продаются другие сопоставимые объекты, чтобы найти ее рыночную стоимость. Затем вам нужно будет рассчитать затраты на покупку, ремонт и эксплуатацию имущества (это общая стоимость). Если общая стоимость меньше рыночной стоимости, у вас будет положительная чистая приведенная стоимость.

NPV (или чистая текущая стоимость) — это разница между рыночной стоимостью и общей стоимостью инвестиции. Инвестиции с положительной NPV принесут вам прибыль, а инвестиции с отрицательной NPV принесут убытки. Так, например, чтобы рассчитать чистую приведенную стоимость недвижимости, вам сначала нужно определить, по какой цене продаются другие сопоставимые объекты, чтобы найти ее рыночную стоимость. Затем вам нужно будет рассчитать затраты на покупку, ремонт и эксплуатацию имущества (это общая стоимость). Если общая стоимость меньше рыночной стоимости, у вас будет положительная чистая приведенная стоимость.

Итак, как это связано с IRR?

Итак, когда вы знаете NPV, IRR представляет собой процентную ставку, при которой рыночная стоимость и общая стоимость равны нулю.

hash-markКак рассчитать IRR

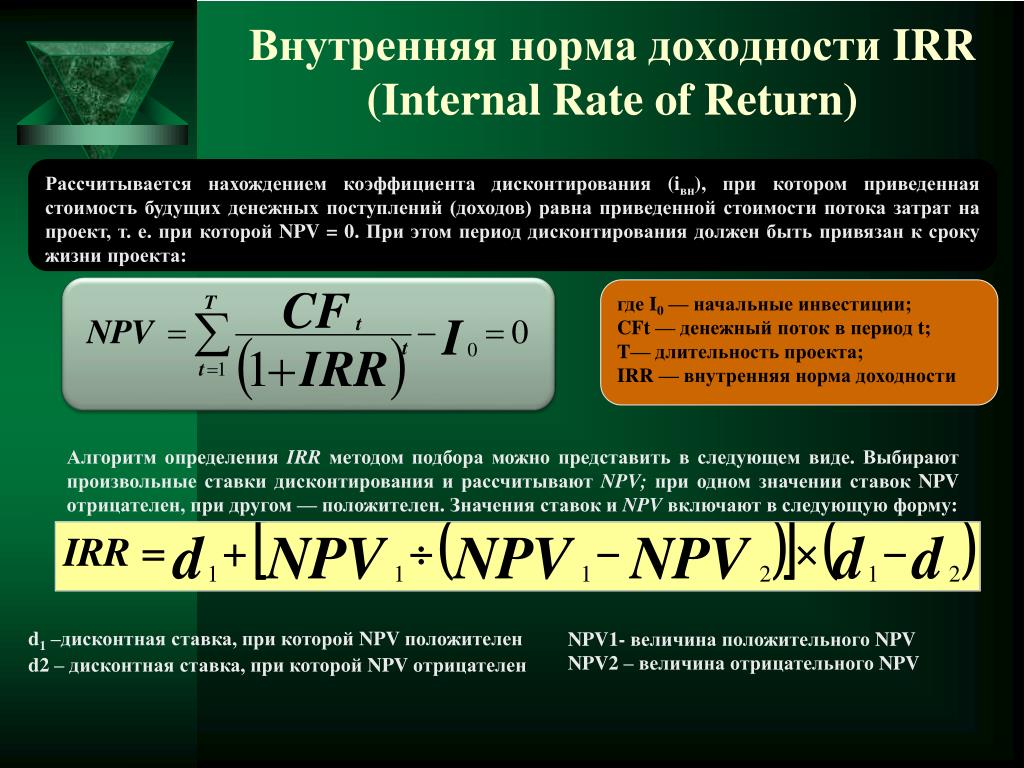

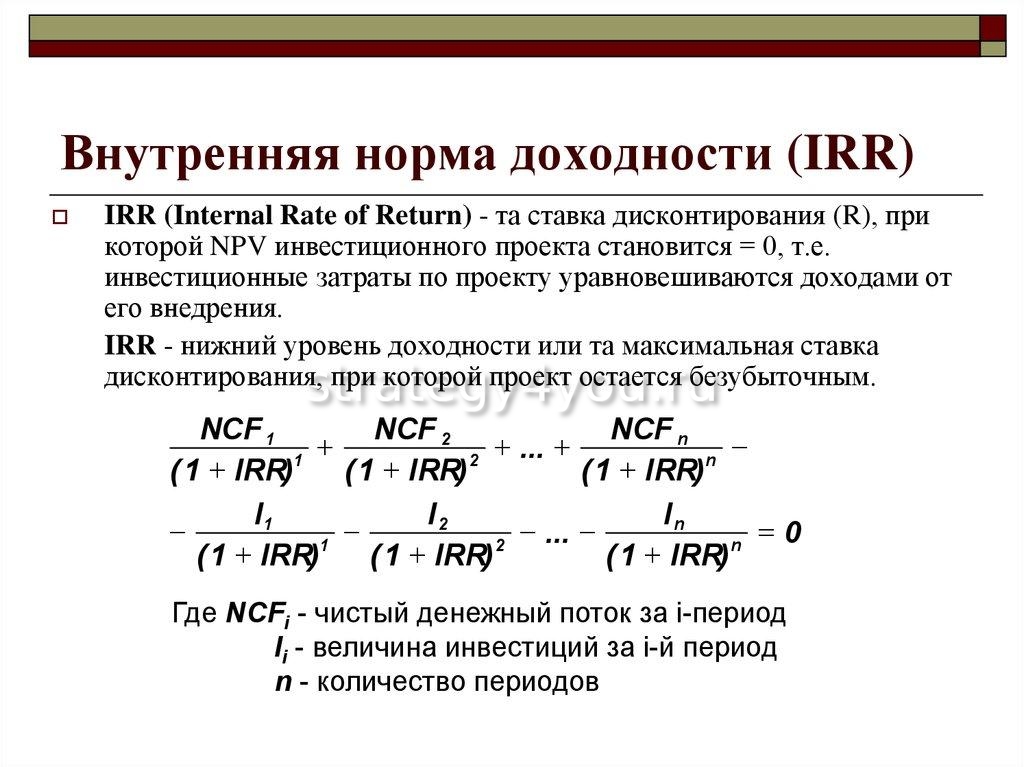

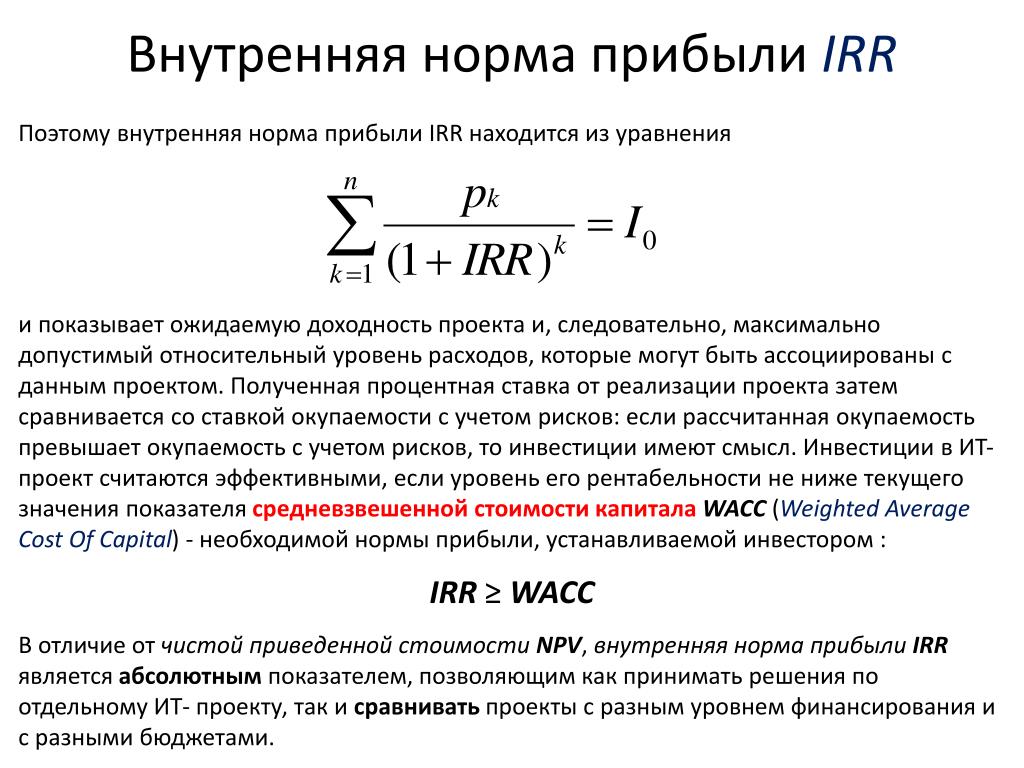

Вы можете рассчитать IRR в Excel или сделать это вручную, установив NPV равным нулю и найдя r по следующей формуле:

NPV=t=0∑n (1+r)tCFt

Чтобы рассчитать внутреннюю норму доходности по приведенной выше формуле, вы должны начать с установки чистой приведенной стоимости равной 0, как в приведенном выше уравнении. Затем вы должны найти IRR (иногда пишется как просто r). Однако из-за характера уравнения IRR не может быть рассчитан аналитически. Вместо этого вы должны протестировать несколько сценариев или использовать компьютерное программное обеспечение, такое как Excel или онлайн-приложение.

Затем вы должны найти IRR (иногда пишется как просто r). Однако из-за характера уравнения IRR не может быть рассчитан аналитически. Вместо этого вы должны протестировать несколько сценариев или использовать компьютерное программное обеспечение, такое как Excel или онлайн-приложение.

hash-markЧто такое хорошая IRR?

Проще говоря, «хорошая» IRR — это та, которая, по вашему мнению, дает достаточную отдачу от ваших инвестиций, а это означает, что не обязательно существует числовое значение, которое можно считать хорошим на практике. Поскольку это зависит от суммы первоначальных инвестиций и личных предпочтений, то является субъективным. IRR измеряется в процентах, поэтому, вообще говоря, если IRR выше ставки дисконтирования, это означает, что проект не должен быть убыточным.

Многие люди считают, что расчет IRR более запутан, чем ROI, поэтому ROI часто более популярен. ROI означает «возврат инвестиций» и представляет собой процентное увеличение или уменьшение инвестиций за установленный период и указывает на общий рост от начала до конца, где IRR используется для определения годового темпа роста.

Как и в большинстве других вещей, у использования IRR есть свои плюсы и минусы. С положительной стороны, IRR позволяет вам оценить временную стоимость денег, поскольку учитывает сроки денежных потоков в будущие годы. Это также позволяет предприятиям и компаниям увидеть моментальный снимок того, какие потенциальные инвестиционные проекты, скорее всего, будут ценными. Как только компания узнает IRR инвестиций, она легко позволяет ей определить, какие проекты превысят предполагаемую стоимость капитала.

hash-mark Недостатки IRR

Однако у IRR есть некоторые недостатки. Во-первых, IRR не учитывает будущие затраты; он прогнозирует денежный поток, созданный на основе первоначальных капитальных затрат, но не принимает во внимание любые будущие непредвиденные расходы, которые могут повлиять на прибыль. Кроме того, он не принимает во внимание размер проектов, что может стать проблемой, если сравниваются два разных проекта, требующих разных капиталовложений. Например, проект, инвестиции в который требуют больше денег, может иметь меньшую внутреннюю норму доходности (в процентах) по сравнению с проектом, требующим меньших капитальных вложений. Но тот же крупный проект все равно может принести более высокий общий денежный поток.

Но тот же крупный проект все равно может принести более высокий общий денежный поток.

В общем и целом, IRR является важным и важным способом для компаний определить, в какие проекты стоит инвестировать деньги. В сфере недвижимости это могут быть девелоперские проекты, инвестиции в сдаваемую в аренду недвижимость или расходы на покупку или строительство нового дома. Это особенно полезно для компаний, которые могут иметь несколько привлекательных вариантов инвестирования и хотят знать, куда лучше всего вложить свой капитал.

Как IRR помогает вам принимать обоснованные решения

Как инвестор, вы должны принимать обоснованные финансовые решения для достижения своих долгосрочных целей. Одним из наиболее важных показателей при оценке инвестиций является внутренняя норма доходности (IRR). IRR — это мощный инструмент, который помогает инвесторам определить потенциальную прибыльность инвестиций и сравнить ее с другими возможностями. Но расчет IRR может быть сложным процессом, требующим глубокого понимания финансов и инвестиционного анализа. В этой статье мы более подробно рассмотрим IRR, как он работает и как инвесторы могут использовать его для оценки потенциальных инвестиций. Независимо от того, являетесь ли вы опытным инвестором или только начинаете, понимание IRR может помочь вам принимать более обоснованные финансовые решения и достигать своих инвестиционных целей. Итак, давайте погрузимся и исследуем мир IRR!

В этой статье мы более подробно рассмотрим IRR, как он работает и как инвесторы могут использовать его для оценки потенциальных инвестиций. Независимо от того, являетесь ли вы опытным инвестором или только начинаете, понимание IRR может помочь вам принимать более обоснованные финансовые решения и достигать своих инвестиционных целей. Итак, давайте погрузимся и исследуем мир IRR!

IRR — это инвестиционный показатель, который измеряет скорость, с которой инвестиции генерируют денежные потоки с течением времени. Это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) инвестиции равной нулю. IRR имеет важное значение в инвестиционном анализе, поскольку помогает инвесторам определить потенциальную прибыльность инвестиций и сравнить ее с другими возможностями.

Одним из наиболее значительных преимуществ IRR является то, что он учитывает временную стоимость денег. Временная стоимость денег означает, что доллар сегодня стоит больше, чем доллар в будущем из-за его потенциальной доходности. IRR учитывает время и сумму денежных потоков, чтобы определить общую прибыльность инвестиций.

IRR учитывает время и сумму денежных потоков, чтобы определить общую прибыльность инвестиций.

IRR также важен в инвестиционном анализе, потому что он может помочь инвесторам определить, стоит ли делать инвестиции. Если IRR инвестиции выше, чем требуемая инвестором норма прибыли, это может быть хорошей инвестиционной возможностью. Однако, если IRR ниже требуемой нормы прибыли, возможно, не стоит продолжать.

IRR — это способ измерения рентабельности инвестиций. Это похоже на фитнес-трекер, который измеряет, насколько хорошо вы достигаете своих целей в фитнесе.

Точно так же, как фитнес-трекер измеряет ваш прогресс в достижении ваших целей в фитнесе, IRR измеряет прогресс инвестиций в получение прибыли. IRR учитывает сумму вложенных денег, сроки и сумму ожидаемой прибыли, а также требуемую норму прибыли.

Например, предположим, что вы вложили 1000 долларов в коммерческое предприятие и ожидаете получить 300 долларов прибыли через год. IRR рассчитает норму прибыли, которая сделает инвестиции прибыльными. Если IRR составляет 30%, это означает, что ваши инвестиции приносят 30% прибыли на инвестиции.

Если IRR составляет 30%, это означает, что ваши инвестиции приносят 30% прибыли на инвестиции.

Точно так же, если вы поставили цель пробежать 5 км менее чем за 30 минут, фитнес-трекер будет измерять ваш прогресс в достижении этой цели. Если вы будете бегать все быстрее и быстрее, ваш прогресс в достижении цели будет увеличиваться. Точно так же, если инвестиции приносят все большую и большую прибыль, IRR будет указывать на то, что инвестиции продвигаются к достижению своих финансовых целей.

Как рассчитать IRR – пошаговое руководствоРасчет IRR может быть сложным процессом, но он необходим для оценки инвестиционных возможностей. Вот шаги для расчета IRR:

Шаг 1: Определите денежные потоки: Чтобы рассчитать IRR, вам необходимо знать денежные потоки, связанные с инвестициями. Эти денежные потоки могут быть положительными или отрицательными и могут возникать в разные моменты времени.

Шаг 2: Расчет чистой приведенной стоимости: После того, как вы определили денежные потоки, вам необходимо рассчитать чистую приведенную стоимость (ЧПС) инвестиций. NPV представляет собой сумму денежных потоков, дисконтированных по определенной норме прибыли. Ставка дисконтирования, используемая для расчета NPV, обычно представляет собой требуемую инвестором норму прибыли.

NPV представляет собой сумму денежных потоков, дисконтированных по определенной норме прибыли. Ставка дисконтирования, используемая для расчета NPV, обычно представляет собой требуемую инвестором норму прибыли.

Шаг 3: Определите IRR: Последний шаг — определение IRR. IRR — это ставка дисконтирования, при которой чистая приведенная стоимость инвестиции равна нулю. Чтобы определить IRR, вы можете использовать финансовый калькулятор или функцию Excel IRR.

Понимание ограничений IRR Хотя IRR является мощным инструментом инвестиционного анализа, он также имеет некоторые ограничения. Одним из наиболее существенных ограничений IRR является то, что он предполагает, что все денежные потоки, генерируемые инвестициями, реинвестируются по той же ставке, что и IRR. Это допущение может оказаться недействительным в реальных сценариях, поскольку денежные потоки могут использоваться для финансирования других инвестиций с другой нормой прибыли.

Другим ограничением IRR является то, что он не учитывает размер инвестиции. Например, инвестиции с более высоким IRR могут быть не такими прибыльными, как инвестиции с более низким IRR, но большим размером инвестиций.

IRR имеет несколько ограничений, о которых должны знать инвесторы и аналитики:

- Несколько решений: IRR предполагает, что существует только одна ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) инвестиций равной нулю. Однако в некоторых случаях IRR может быть несколько, что может сделать анализ запутанным и трудным.

- Допущение о реинвестировании: IRR предполагает, что все будущие денежные потоки, генерируемые инвестициями, могут быть реинвестированы по той же ставке, что и первоначальные инвестиции. Это не всегда реально, так как фактическая норма прибыли на будущие инвестиции может отличаться от первоначальных инвестиций.

- Сроки денежных потоков: IRR предполагает, что все денежные потоки происходят через равные промежутки времени и немедленно реинвестируются.

В действительности денежные потоки могут быть нерегулярными или возникать в разное время, что может повлиять на точность расчета IRR.

В действительности денежные потоки могут быть нерегулярными или возникать в разное время, что может повлиять на точность расчета IRR. - Масштаб инвестиций: IRR не учитывает масштаб инвестиций, что может быть важно при сравнении различных проектов или инвестиций. Например, небольшая инвестиция с высоким IRR может быть не такой прибыльной, как более крупная инвестиция с более низким IRR.

- Игнорирование рисков: IRR не учитывает риски, связанные с инвестициями. Две инвестиции с одинаковым IRR могут иметь существенно разные уровни риска, что может повлиять на процесс принятия решений.

- Только для отдельных проектов: IRR наиболее полезен для оценки отдельных проектов или инвестиций. При оценке портфеля инвестиций или проектов могут оказаться более подходящими другие показатели, такие как модифицированная внутренняя норма доходности (MIRR) или чистая приведенная стоимость (NPV).

IRR — это лишь один из нескольких инвестиционных показателей, которые инвесторы могут использовать для оценки потенциальных инвестиций. Вот некоторые другие показатели, которые могут учитывать инвесторы:

Вот некоторые другие показатели, которые могут учитывать инвесторы:

- Чистая приведенная стоимость (NPV): NPV представляет собой сумму дисконтированных денежных потоков от инвестиций за вычетом первоначальных инвестиций. Как и IRR, NPV учитывает временную стоимость денег, но не обеспечивает процентную норму прибыли.

- Возврат инвестиций (ROI): ROI представляет собой отношение прибыли или убытка от инвестиций к их стоимости. ROI выражается в процентах и является простым способом измерения рентабельности инвестиций.

- Период окупаемости: Период окупаемости — это количество времени, которое требуется инвестициям для получения денежных потоков, достаточных для возмещения их первоначальных затрат. Срок окупаемости — это простой показатель, который может быть полезен при оценке ликвидности инвестиций.

Прогнозы денежных потоков являются важной частью расчета IRR. Инвесторы должны оценить будущие денежные потоки, связанные с инвестициями, чтобы точно рассчитать IRR. Прогнозы движения денежных средств могут быть сложными, поскольку они зависят от нескольких факторов, таких как рыночные условия, конкуренция и изменения в законодательстве.

Прогнозы движения денежных средств могут быть сложными, поскольку они зависят от нескольких факторов, таких как рыночные условия, конкуренция и изменения в законодательстве.

Чтобы сделать точные прогнозы денежных потоков, инвесторы должны провести тщательное исследование и анализ. Этот анализ может включать изучение отраслевых тенденций, анализ конкуренции и консультации с отраслевыми экспертами. Точные прогнозы денежных потоков необходимы для расчета внутренней нормы доходности и принятия обоснованных инвестиционных решений.

IRR — это ставка, при которой приток денежных средств от инвестиций равен оттоку денежных средств с течением времени. Таким образом, точные прогнозы движения денежных средств имеют решающее значение для точного определения IRR.

Вот несколько причин, по которым прогнозы денежных потоков важны при расчете IRR:

- Помогает оценить будущие денежные потоки: Прогнозы денежных потоков используются для оценки будущих притоков и оттоков денежных средств, которые, как ожидается, будут получены в результате инвестиций.

. Эти прогнозы могут быть основаны на исторических данных, рыночных тенденциях и другой соответствующей информации. Точно прогнозируя будущие денежные потоки, вы можете более точно определить IRR инвестиций.

. Эти прогнозы могут быть основаны на исторических данных, рыночных тенденциях и другой соответствующей информации. Точно прогнозируя будущие денежные потоки, вы можете более точно определить IRR инвестиций. - Помогает определить потенциальные риски: Прогнозы денежных потоков могут помочь определить потенциальные риски и неопределенности, связанные с инвестициями. Анализируя прогнозы денежных потоков, вы можете определить потенциальные проблемы, которые могут повлиять на денежный поток инвестиции и, в свою очередь, на ее внутреннюю норму доходности.

- Помогает принимать обоснованные решения: Прогнозы денежных потоков могут помочь инвесторам принимать обоснованные решения о том, стоит ли инвестировать в возможности. Если прогнозируемых денежных потоков недостаточно для получения желаемой нормы прибыли, инвестор может отказаться от инвестиций или соответствующим образом скорректировать инвестиционную стратегию.

- Помогает контролировать эффективность: Прогнозы движения денежных средств можно использовать для мониторинга эффективности инвестиций с течением времени.

Сравнивая фактические денежные потоки с прогнозируемыми денежными потоками, инвесторы могут определить, соответствуют ли инвестиции ожидаемой IRR, и внести необходимые коррективы для повышения эффективности.

Сравнивая фактические денежные потоки с прогнозируемыми денежными потоками, инвесторы могут определить, соответствуют ли инвестиции ожидаемой IRR, и внести необходимые коррективы для повышения эффективности.

Установка целевого значения IRR

Установление целевого значения IRR (внутренней нормы прибыли) является важным шагом в процессе принятия инвестиционных решений. Это помогает инвесторам или компаниям оценить потенциальную прибыльность инвестиций и определить, соответствует ли она их финансовым целям.

Пороговая ставка

В контексте IRR пороговая ставка — это минимальная норма прибыли, которая должна быть достигнута проектом или инвестицией, чтобы оправдать связанные с ним риск и усилия. Он также известен как требуемая норма прибыли или минимально приемлемая норма прибыли.

Пороговая ставка используется для оценки потенциальной прибыльности инвестиционной возможности и определения того, соответствует ли она финансовым целям инвестора или компании. При сравнении инвестиционных возможностей тот, у которого самая высокая IRR, превышающая пороговую ставку, считается наиболее привлекательной инвестицией.

При сравнении инвестиционных возможностей тот, у которого самая высокая IRR, превышающая пороговую ставку, считается наиболее привлекательной инвестицией.

Например, если пороговая ставка инвестора составляет 10 %, любая инвестиционная возможность с IRR выше 10 % считается приемлемой. Однако инвестиционная возможность с IRR менее 10% не будет соответствовать пороговой ставке и не будет считаться хорошей инвестицией.

Пороговые ставки часто используются в решениях по бюджетированию капиталовложений и другом инвестиционном анализе для оценки потенциальной отдачи от инвестиций. Они могут варьироваться в зависимости от уровня риска, связанного с инвестициями, и требуемой нормы прибыли. Пороговые ставки также используются для установления целевых показателей эффективности для инвестиционных менеджеров и других финансовых специалистов.

Установка пороговой ставки для инвестиционного анализа включает в себя определение минимальной нормы прибыли, которую должны принести инвестиции, чтобы оправдать связанные с ними риск и усилия. Вот несколько шагов, которые необходимо выполнить при установке пороговой ставки:

Вот несколько шагов, которые необходимо выполнить при установке пороговой ставки:

- Определить стоимость капитала: Стоимость капитала — это минимальная норма прибыли, которая требуется инвестору или компании для финансирования инвестиционной возможности. Эта стоимость включает в себя как стоимость долга, так и стоимость собственного капитала. Средневзвешенная стоимость капитала (WACC) является распространенным методом, используемым для определения стоимости капитала.

- Оценка профиля риска инвестиции: Уровень риска, связанного с инвестиционной возможностью, следует учитывать при установлении пороговой ставки. Инвестиции с более высоким профилем риска обычно требуют более высокой пороговой ставки, чтобы компенсировать повышенный риск.

- Рассмотрим требуемую норму прибыли: Требуемая норма прибыли — это минимальная норма прибыли, которая требуется инвестору или компании для достижения своих финансовых целей.

На этот показатель могут влиять такие факторы, как инфляция, налогообложение и альтернативные издержки альтернативных инвестиций.

На этот показатель могут влиять такие факторы, как инфляция, налогообложение и альтернативные издержки альтернативных инвестиций. - Определите ожидаемый доход от инвестиций: Ожидаемый доход от инвестиций — это расчетная норма дохода, которую ожидается получить от инвестиций. Эта ставка должна основываться на реалистичной оценке потенциальной эффективности инвестиций.

- Установите пороговую ставку: После оценки стоимости капитала, профиля риска, требуемой нормы прибыли и ожидаемой рентабельности инвестиций можно установить пороговую ставку. Пороговая ставка должна быть выше, чем стоимость капитала и требуемая норма прибыли, чтобы компенсировать связанный с этим риск.

- При необходимости отрегулируйте пороговую ставку: Пороговую ставку следует периодически пересматривать и корректировать, чтобы отражать изменения в профиле риска инвестиции, ожидаемой доходности или других факторах, которые могут повлиять на эффективность инвестиции.

Давайте посмотрим на реальные примеры расчета и анализа IRR:

Инвестиции в недвижимость

500 000 долларов. Инвестор рассчитывает получать доход от аренды в размере 50 000 долларов в год в течение следующих 10 лет, а затем продать недвижимость за 750 000 долларов. Инвестор оценивает, что общие расходы, связанные с инвестициями, включая налоги на имущество, страхование и техническое обслуживание, составят 30 000 долларов США в год.

Чтобы рассчитать IRR этой инвестиции, инвестор должен сначала рассчитать чистые денежные потоки за каждый год, вычитая расходы из дохода от аренды. Чистые денежные потоки для этой инвестиции будут:

Год 1: 20 000 долларов

Год 2: 20 000 долларов

Год 3: 20 000 долларов

Год 4: 20 000 долларов

Год 5: 20 долларов, 000

Год 6: $20 000

Год 7 : 20 000 долл. США

Год 8: 20 000 долл. США

США

Год 9: 20 000 долл. США

Год 10: 20 000 долл. США + 750 000 долл. США = 770 000 долл. США

Затем инвестор должен использовать финансовый калькулятор или программу для работы с электронными таблицами, чтобы рассчитать IRR этих денежных потоков. IRR в этом случае составит примерно 14%. Это означает, что инвестиции будут безубыточными при ставке дисконтирования 14%, а любая ставка дисконтирования выше 14% приведет к отрицательной чистой приведенной стоимости.

Инвестиции в бизнес

Предположим, что предприниматель рассматривает возможность инвестирования 200 000 долларов США в новое деловое предприятие. Предприниматель рассчитывает получать доход в размере 100 000 долларов в год в течение следующих пяти лет, а затем продать бизнес за 500 000 долларов. По оценкам предпринимателя, общие расходы, связанные с инвестициями, включая заработную плату, аренду и маркетинг, составят 60 000 долларов в год.

Чтобы рассчитать внутреннюю норму доходности этой инвестиции, предприниматель должен сначала рассчитать чистые денежные потоки за каждый год, вычитая расходы из доходов. Чистые денежные потоки для этой инвестиции будут:

Чистые денежные потоки для этой инвестиции будут:

Год 1: 40 000 долларов

Год 2: 40 000 долларов

Год 3: 40 000 долларов

Год 4: 40 000 долларов

Год 5: 40 долларов, 000 + 500 000 долларов = 540 000 долларов

Далее, предприниматель будет использовать финансовый калькулятор или программу электронных таблиц для расчета IRR этих денежных потоков. IRR в этом случае составит примерно 32%. Это означает, что инвестиции будут безубыточны при ставке дисконтирования 32%, а любая ставка дисконтирования выше 32% приведет к отрицательной чистой приведенной стоимости.

Капитальные вложения

Предположим, компания рассматривает возможность инвестирования 1 млн долларов в новое производственное предприятие. Компания рассчитывает получать доход в размере 500 000 долларов в год в течение следующих пяти лет, а затем продать объект за 2 миллиона долларов. По оценкам компании, общие расходы, связанные с инвестициями, включая оборудование, рабочую силу и техническое обслуживание, составят 300 000 долларов в год.

Чтобы рассчитать внутреннюю норму доходности этой инвестиции, компания сначала рассчитает чистые денежные потоки за каждый год, вычитая расходы из выручки. Чистые денежные потоки для этой инвестиции будут:

Год 1: 200 000 долларов

Год 2: 200 000 долларов

Год 3: 200 000 долларов

Год 4: 200 000 долларов

Год 5: 200 000 долларов + 2 доллара 000 000 = 2 200 000 долларов США

Затем компания будет использовать финансовый калькулятор или программу электронных таблиц для расчета IRR этих денежных потоков. IRR в этом случае будет примерно 22%. Это означает, что инвестиции будут безубыточны при ставке дисконтирования 22%, а любая ставка дисконтирования выше 22% приведет к отрицательной чистой приведенной стоимости.

Сравнение вариантов инвестирования

Предположим, что инвестор рассматривает два варианта инвестирования. Вариант А требует первоначальных инвестиций в размере 500 000 долларов США и, как ожидается, будет генерировать чистые денежные потоки в размере 100 000 долларов США в год в течение следующих пяти лет. Вариант B требует первоначальных инвестиций в размере 1 миллиона долларов США и, как ожидается, будет генерировать чистые денежные потоки в размере 200 000 долларов США в год в течение следующих пяти лет. По оценке инвестора, стоимость капитала составляет 10%.

Вариант B требует первоначальных инвестиций в размере 1 миллиона долларов США и, как ожидается, будет генерировать чистые денежные потоки в размере 200 000 долларов США в год в течение следующих пяти лет. По оценке инвестора, стоимость капитала составляет 10%.

Чтобы определить, какой вариант является более прибыльным, инвестор рассчитывает IRR для каждого варианта. IRR для варианта A будет составлять приблизительно 23%, а IRR для варианта B — приблизительно 26%.

Исходя из этих расчетов, вариант Б кажется более прибыльным вложением с более высокой внутренней нормой доходности. Однако инвестор должен также учитывать и другие факторы, такие как риск, связанный с каждой инвестицией, и объем доступного капитала.

В заключение отметим, что внутренняя норма доходности (IRR) — это мощная финансовая метрика, которую можно использовать для оценки рентабельности инвестиций. Примеры из реальной жизни, такие как инвестиции в недвижимость, бизнес-инвестиции и капиталовложения, могут помочь проиллюстрировать, как рассчитывается и анализируется IRR. Рассчитывая IRR, инвесторы могут определить ставку дисконтирования, при которой инвестиции окупятся, и использовать эту информацию для принятия обоснованных инвестиционных решений. Однако важно отметить, что IRR не следует использовать изолированно, и его следует рассматривать вместе с другими факторами, такими как риск и доступность капитала.

Рассчитывая IRR, инвесторы могут определить ставку дисконтирования, при которой инвестиции окупятся, и использовать эту информацию для принятия обоснованных инвестиционных решений. Однако важно отметить, что IRR не следует использовать изолированно, и его следует рассматривать вместе с другими факторами, такими как риск и доступность капитала.

Инвесторы могут использовать IRR для принятия обоснованных инвестиционных решений путем сравнения IRR различных инвестиционных возможностей. Инвестиции с самой высокой внутренней нормой доходности могут быть самой прибыльной инвестиционной возможностью.

При оценке инвестиционных возможностей инвесторы также должны учитывать другие инвестиционные показатели, такие как чистая приведенная стоимость, рентабельность инвестиций и период окупаемости. Рассматривая несколько показателей, инвесторы могут принимать более обоснованные решения и снижать свою подверженность риску.

Вот несколько способов использования IRR для принятия обоснованных инвестиционных решений:

- Сравнение инвестиционных возможностей: IRR можно использовать для сравнения относительной прибыльности различных инвестиционных возможностей. Рассчитав IRR для каждого варианта инвестирования, вы можете определить, какой из них имеет наибольшую норму прибыли, и принять взвешенное решение о том, куда вложить свои деньги.

- Определение требуемой нормы прибыли: IRR также может использоваться для определения требуемой нормы прибыли, чтобы инвестиции были финансово осуществимыми. Если рассчитанная IRR ниже требуемой инвестором нормы прибыли, то инвестиции могут быть нецелесообразными.

- Анализ риска: IRR также может помочь инвесторам проанализировать риск, связанный с инвестиционной возможностью. Чем выше IRR, тем ниже риск, поскольку это указывает на более высокую отдачу от инвестиций. Инвесторы могут сравнить IRR с требуемой нормой прибыли, чтобы определить, стоит ли вложение риска.

- Учет временной стоимости денег: IRR учитывает временную стоимость денег, что означает, что будущие денежные потоки дисконтируются до их текущей стоимости. Это помогает инвесторам принимать обоснованные решения о прибыльности инвестиций с течением времени и сравнивать стоимость будущих денежных потоков с их текущей стоимостью.

- Оценка долгосрочных инвестиций: IRR особенно полезен для оценки долгосрочных инвестиций, которые включают несколько денежных потоков во времени. Принимая во внимание IRR, инвесторы могут оценить прибыльность инвестиций в течение всего срока их службы и определить, стоит ли ими заниматься в долгосрочной перспективе.

Средняя IRR для различных классов активов

Средняя IRR (внутренняя норма доходности) может варьироваться в зависимости от типа инвестиционного класса. Вот несколько примеров средних IRR для различных классов инвестиций:

- Private Equity: Инвестиции в частный капитал обычно включают покупку и продажу долей в частных компаниях.

Эти инвестиции часто имеют более длительный период владения и более высокий профиль риска, чем инвестиции на открытом рынке. Средняя IRR для прямых инвестиций может широко варьироваться в зависимости от отрасли, стратегии и конкретных инвестиционных возможностей, но, согласно недавнему отчету Preqin, средняя чистая IRR для фондов прямых инвестиций с годом сбора урожая 2010 года или позже составляла 13,4%. .

Эти инвестиции часто имеют более длительный период владения и более высокий профиль риска, чем инвестиции на открытом рынке. Средняя IRR для прямых инвестиций может широко варьироваться в зависимости от отрасли, стратегии и конкретных инвестиционных возможностей, но, согласно недавнему отчету Preqin, средняя чистая IRR для фондов прямых инвестиций с годом сбора урожая 2010 года или позже составляла 13,4%. . - Недвижимость: Инвестиции в недвижимость включают владение недвижимостью или ее развитие, например коммерческие здания, квартиры или землю. Эти инвестиции часто генерируют денежный поток от дохода от аренды или прироста капитала от продажи собственности. Средняя IRR для инвестиций в недвижимость также может варьироваться в зависимости от конкретного объекта, рыночных условий и инвестиционной стратегии. Согласно отчету NCREIF, средняя IRR для частных фондов недвижимости с 2000 по 2020 год составляла 8,6%.

- Венчурный капитал: Венчурные инвестиции обычно связаны с предоставлением финансирования начинающим компаниям с высоким потенциалом роста.

Эти инвестиции часто имеют более высокий профиль риска, чем инвестиции в частный капитал или недвижимость, но также могут приносить высокую прибыль в случае успеха. Средняя IRR для венчурных инвестиций может широко варьироваться в зависимости от конкретной инвестиционной возможности, но, согласно отчету Cambridge Associates, средняя чистая IRR для венчурных фондов с годом сбора урожая 2010 или позже составляла 14,5%.

Эти инвестиции часто имеют более высокий профиль риска, чем инвестиции в частный капитал или недвижимость, но также могут приносить высокую прибыль в случае успеха. Средняя IRR для венчурных инвестиций может широко варьироваться в зависимости от конкретной инвестиционной возможности, но, согласно отчету Cambridge Associates, средняя чистая IRR для венчурных фондов с годом сбора урожая 2010 или позже составляла 14,5%. - Хедж-фонды: Хедж-фонды — это инвестиционные фонды, которые используют различные стратегии для получения прибыли, такие как долгосрочные и короткие акции, глобальные макроэкономические стратегии или стратегии, основанные на событиях. Эти инвестиции часто имеют более короткий период владения и могут использовать кредитное плечо для увеличения прибыли. Средняя IRR для хедж-фондов также может сильно различаться в зависимости от конкретной стратегии и управляющего фондом, но, согласно отчету HFRX, средняя IRR в годовом исчислении для хедж-фондов с 2000 по 2020 год составляла 6,2%.

Средняя IRR может широко варьироваться в зависимости от инвестиционного класса и конкретной инвестиционной возможности. Инвестиции в частный и венчурный капитал часто имеют более высокие IRR, но также имеют более высокий профиль риска, в то время как инвестиции в недвижимость и хедж-фонды обычно имеют более низкие IRR, но также могут предлагать более стабильную доходность. Прежде чем принимать решение, важно тщательно оценить профиль риска и доходности любой инвестиционной возможности.

Распространенные ошибки при расчете IRRРасчет IRR может быть сложным процессом, и инвесторам следует избегать нескольких распространенных ошибок. Одной из распространенных ошибок является использование IRR в качестве единственного показателя для оценки инвестиционных возможностей. Хотя IRR является важным показателем, его следует использовать в сочетании с другими показателями для принятия более обоснованных инвестиционных решений.

Еще одна распространенная ошибка — не учитывать ограничения IRR. Как обсуждалось ранее, IRR имеет некоторые ограничения, и инвесторы должны знать об этих ограничениях при использовании IRR для оценки инвестиционных возможностей.

Как обсуждалось ранее, IRR имеет некоторые ограничения, и инвесторы должны знать об этих ограничениях при использовании IRR для оценки инвестиционных возможностей.

Для расчета IRR доступны несколько инструментов и ресурсов. Эти инструменты включают финансовые калькуляторы, функцию Excel IRR и программное обеспечение для инвестиционного анализа. Инвесторы должны выбрать инструмент, который наилучшим образом соответствует их потребностям и бюджету.

Инвесторы также могут проконсультироваться с финансовыми консультантами или специалистами по инвестициям, чтобы получить рекомендации по расчету внутренней нормы доходности и оценке инвестиционных возможностей.

Заключение — почему IRR является важным показателем для инвесторов всех уровней IRR — это мощный инструмент, который помогает инвесторам определить потенциальную прибыльность инвестиций и сравнить ее с другими возможностями. Хотя расчет IRR может быть сложным процессом, он необходим для оценки инвестиционных возможностей и принятия обоснованных финансовых решений.

Хотя расчет IRR может быть сложным процессом, он необходим для оценки инвестиционных возможностей и принятия обоснованных финансовых решений.

При оценке инвестиционных возможностей инвесторы также должны учитывать другие инвестиционные показатели, такие как чистая приведенная стоимость, рентабельность инвестиций и период окупаемости. Рассматривая несколько показателей, инвесторы могут принимать более обоснованные решения и снижать свою подверженность риску.

В заключение, понимание IRR имеет решающее значение для инвесторов всех уровней. Являетесь ли вы опытным инвестором или только начинаете, знание того, как рассчитать IRR и использовать его для оценки инвестиционных возможностей, поможет вам принимать более обоснованные финансовые решения и достигать своих инвестиционных целей.

Как специалист по стратегическим инвестициям и финансам, я был директором многомиллиардной многонациональной холдинговой компании и глобального семейного офиса. Я успешно завершил проекты с несколькими клиентами в разных отраслях в качестве консультанта.

проекта: NPV, DPP, DPI, IRR

проекта: NPV, DPP, DPI, IRR В действительности денежные потоки могут быть нерегулярными или возникать в разное время, что может повлиять на точность расчета IRR.

В действительности денежные потоки могут быть нерегулярными или возникать в разное время, что может повлиять на точность расчета IRR. . Эти прогнозы могут быть основаны на исторических данных, рыночных тенденциях и другой соответствующей информации. Точно прогнозируя будущие денежные потоки, вы можете более точно определить IRR инвестиций.

. Эти прогнозы могут быть основаны на исторических данных, рыночных тенденциях и другой соответствующей информации. Точно прогнозируя будущие денежные потоки, вы можете более точно определить IRR инвестиций. Сравнивая фактические денежные потоки с прогнозируемыми денежными потоками, инвесторы могут определить, соответствуют ли инвестиции ожидаемой IRR, и внести необходимые коррективы для повышения эффективности.

Сравнивая фактические денежные потоки с прогнозируемыми денежными потоками, инвесторы могут определить, соответствуют ли инвестиции ожидаемой IRR, и внести необходимые коррективы для повышения эффективности. На этот показатель могут влиять такие факторы, как инфляция, налогообложение и альтернативные издержки альтернативных инвестиций.

На этот показатель могут влиять такие факторы, как инфляция, налогообложение и альтернативные издержки альтернативных инвестиций.

Эти инвестиции часто имеют более длительный период владения и более высокий профиль риска, чем инвестиции на открытом рынке. Средняя IRR для прямых инвестиций может широко варьироваться в зависимости от отрасли, стратегии и конкретных инвестиционных возможностей, но, согласно недавнему отчету Preqin, средняя чистая IRR для фондов прямых инвестиций с годом сбора урожая 2010 года или позже составляла 13,4%. .

Эти инвестиции часто имеют более длительный период владения и более высокий профиль риска, чем инвестиции на открытом рынке. Средняя IRR для прямых инвестиций может широко варьироваться в зависимости от отрасли, стратегии и конкретных инвестиционных возможностей, но, согласно недавнему отчету Preqin, средняя чистая IRR для фондов прямых инвестиций с годом сбора урожая 2010 года или позже составляла 13,4%. . Эти инвестиции часто имеют более высокий профиль риска, чем инвестиции в частный капитал или недвижимость, но также могут приносить высокую прибыль в случае успеха. Средняя IRR для венчурных инвестиций может широко варьироваться в зависимости от конкретной инвестиционной возможности, но, согласно отчету Cambridge Associates, средняя чистая IRR для венчурных фондов с годом сбора урожая 2010 или позже составляла 14,5%.

Эти инвестиции часто имеют более высокий профиль риска, чем инвестиции в частный капитал или недвижимость, но также могут приносить высокую прибыль в случае успеха. Средняя IRR для венчурных инвестиций может широко варьироваться в зависимости от конкретной инвестиционной возможности, но, согласно отчету Cambridge Associates, средняя чистая IRR для венчурных фондов с годом сбора урожая 2010 или позже составляла 14,5%.