Экономика ИТ: ключевые инвестиционные показатели

CioGuru

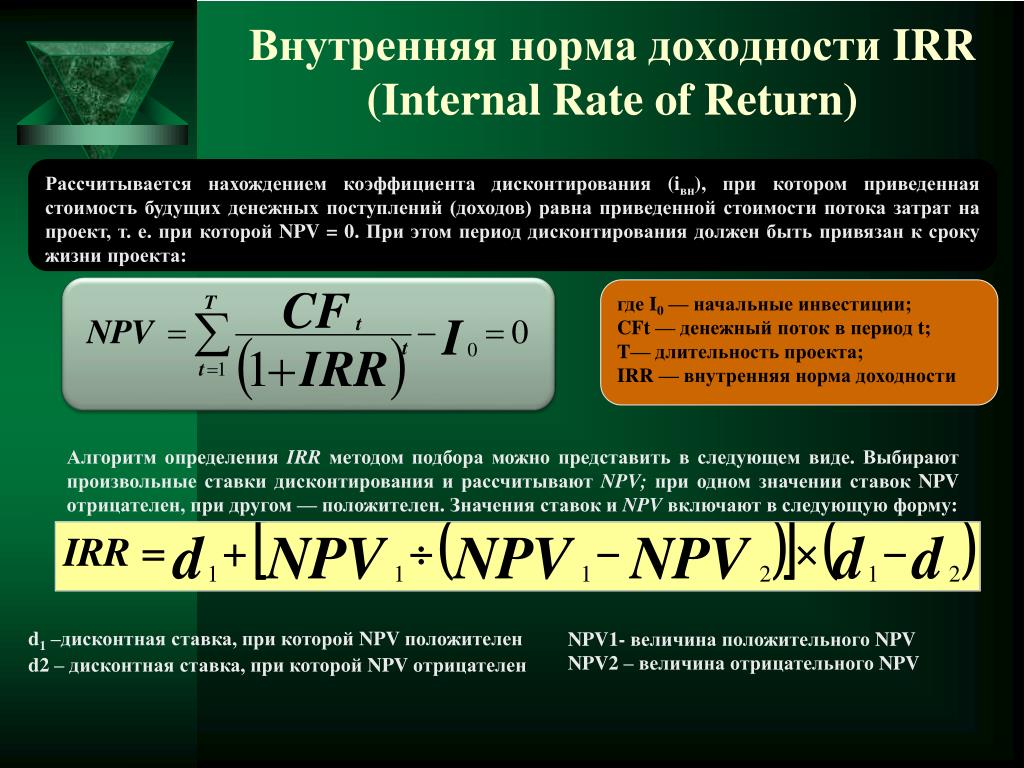

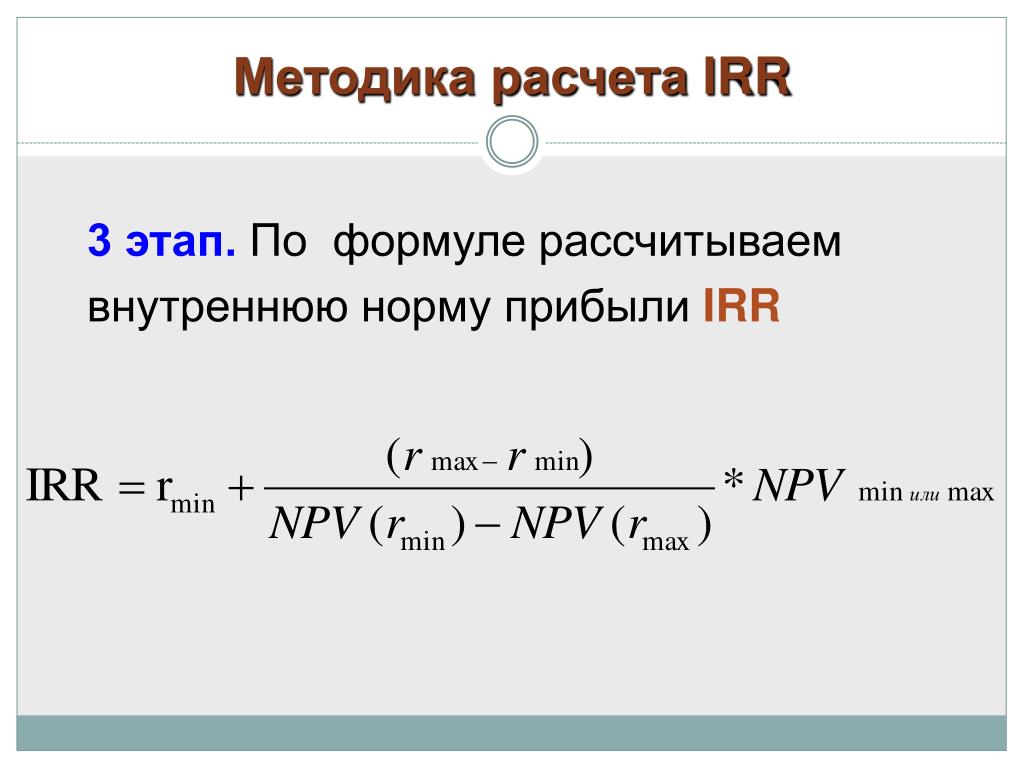

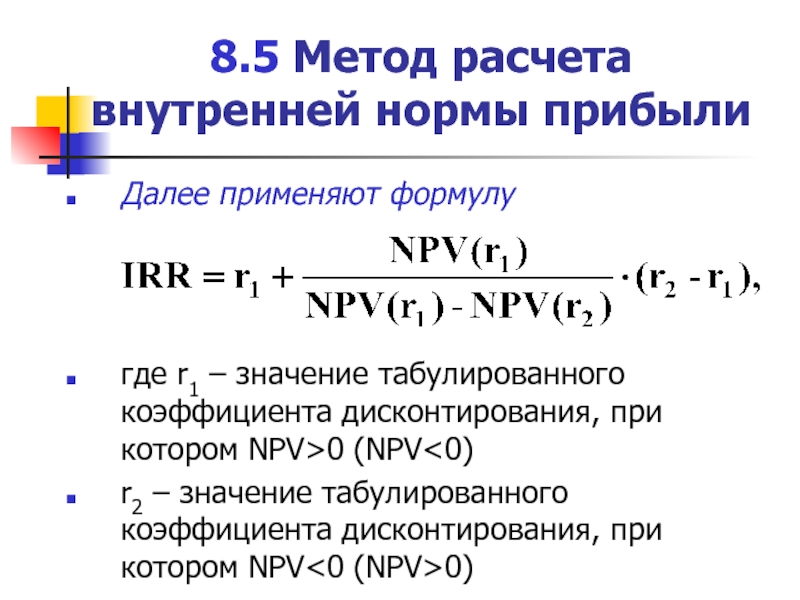

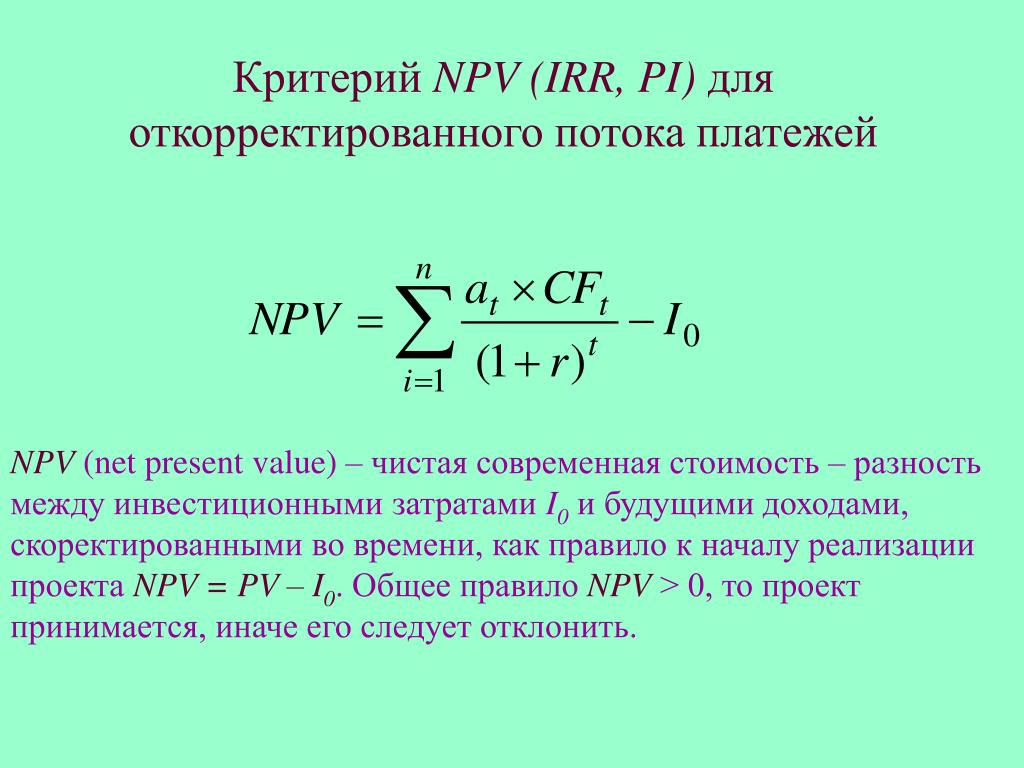

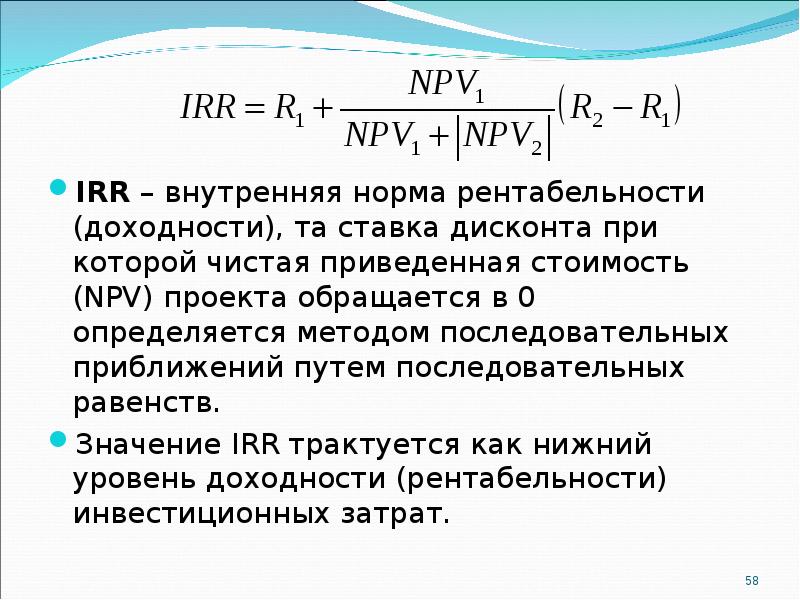

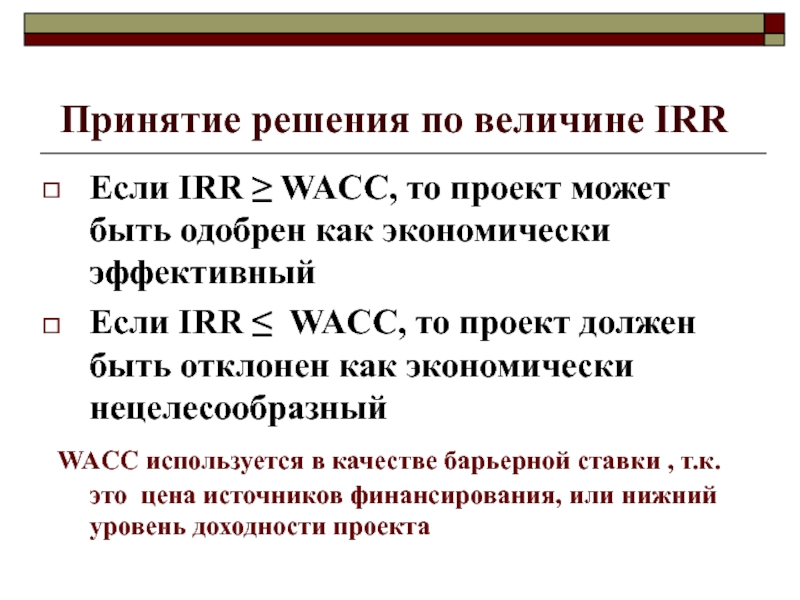

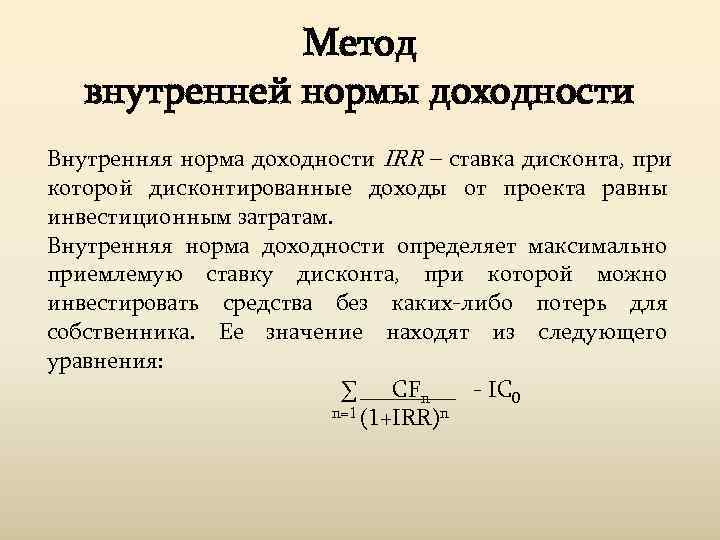

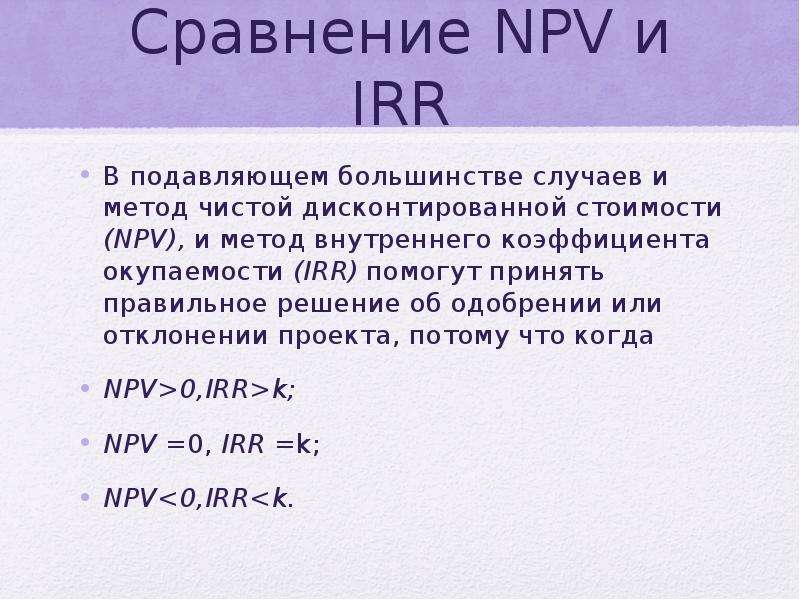

|ПоделитьсяКак отмечалось в предыдущей статье, бизнес интересуют 5 ключевых показателей, когда речь идет об обосновании выделения бюджета на финансирование новых ИТ-проектов: TCO (total cost of ownership) – совокупная стоимость владения или полные затраты на внедрение и эксплуатацию средств ИТ; ROI (return on investment) – возврат на инвестиции в проект; PP (Payback Period) – период окупаемости проекта; NPV (Net Present Value) – чистая приведенная стоимость, учитывающая временную стоимость денег; IRR (Internal Rate of Return) – внутренняя ставка окупаемости, величина, показывающая стоимость финансирования проекта в предположении, что его чистая приведенная стоимость равна нулю.

Термины, определения и сокращения

Определения основных терминов, используемых в данной статье, учебных материалах, тестах и практическом задании в рамках «Академии CIO», представлены на страницах Словаря CIO-гуру.

Почему это особенно важно для сферы информационных технологий? По статистике многих лет от Gartner и IDC, можно говорить о примерном соотношении 70/30 между инвестиционной и операционной составляющими традиционного ИТ-бюджета. При этом сами по себе ИТ-бюджеты являются существенными в ряду общих затрат предприятий и, например, зачастую превосходят затраты на рекламу.

Хорошо видно, что основные затраты в ИТ приходятся на поддержание работоспособности уже внедренных технологий, ограничивая возможности CIO по инвестированию в новые технологии и инновации, которые могут дать качественно новую ценность для бизнеса компании. В идеале хотелось бы наблюдать прямо противоположное отношение между инновациями и поддержкой. Необходимость развиваться в условиях бюджетных ограничений со стороны «конкурирующих» направлений бизнеса требует от CIO умения расставлять приоритеты при формировании ИТ-стратегии. Ключевым способом выбора приоритетных ИТ-проектов является оценка их отдачи и эффективности. Это означает, что растет роль CIO в принятии серьезных инвестиционных решений, для чего ему нужны новые знания и компетенции.

Необходимость развиваться в условиях бюджетных ограничений со стороны «конкурирующих» направлений бизнеса требует от CIO умения расставлять приоритеты при формировании ИТ-стратегии. Ключевым способом выбора приоритетных ИТ-проектов является оценка их отдачи и эффективности. Это означает, что растет роль CIO в принятии серьезных инвестиционных решений, для чего ему нужны новые знания и компетенции.

Ключевыми из них являются понимание основ управления инвестициями и умение коммуницировать и отстаивать важность инвестиций в ИТ на совете директоров. Наиболее насущным навыком для этого являются умения слушать внутреннего заказчика (и спонсора) и предлагать решения, превосходящие их ожидания. В свою очередь, для этого необходимо хорошо разбираться в бизнесе компании и разговаривать с заказчиками и спонсорами из разных подразделений на одном языке.

Зачем ИТ-директору ROI?

Спонсоры постоянно решают задачи финансирования большого количества конкурентных проектов. И если показать им лучшую отдачу от инвестиций в проект в терминах NPV, ROI, IRR, период окупаемости и EVA, то вероятность получить финансирование резко возрастает. Показатель экономической добавленной стоимости (Economic Value Added, EVA) трудно использовать применительно к ИТ-проектам, так как они часто не имеют явно выраженного коммерческого (или экономически обособленного) результата, непосредственно влияющего на бизнес-результаты компании. Хотя если говорить про проекты, снижающие общие затраты или повышающие доходы организации, то такая связь, конечно, есть.

И если показать им лучшую отдачу от инвестиций в проект в терминах NPV, ROI, IRR, период окупаемости и EVA, то вероятность получить финансирование резко возрастает. Показатель экономической добавленной стоимости (Economic Value Added, EVA) трудно использовать применительно к ИТ-проектам, так как они часто не имеют явно выраженного коммерческого (или экономически обособленного) результата, непосредственно влияющего на бизнес-результаты компании. Хотя если говорить про проекты, снижающие общие затраты или повышающие доходы организации, то такая связь, конечно, есть.

Если CIO не может посчитать ROI от ИТ-проекта – а его можно посчитать всегда, хотя и с разной точностью, – то его рекомендация спонсору проекта должна быть «не инвестируй». У спонсоров могут быть нефинансовые критерии оценки инвестиций, о которых CIO может и не знать. Например, уже упоминавшийся вау-фактор.

Генеральный директор узнал от соседа по даче – тоже генерального директора, что тот внедрил «прекрасную ERP-систему», и решил, что его компании нужно точно такое же решение. На самом деле, в этом проекте может не быть экономического смысла, но спонсор и заказчик сказали «так надо», и CIO «берет под козырек», не высказав своего отрицательного отношения к проекту (зачем лишний раз ссориться с «клиентом»). Если внедрение пройдет плохо, то «крайним» могут сделать именно CIO. Единственный способ избежать этого – четко обозначить свою позицию на основании цифр и бизнес-кейса. Или вообще отказаться от участия в таком проекте. CIO могут попросить или заставить, но в этом случае упреки потом придется адресовать кому-то другому, например соседу генерального директора.

На самом деле, в этом проекте может не быть экономического смысла, но спонсор и заказчик сказали «так надо», и CIO «берет под козырек», не высказав своего отрицательного отношения к проекту (зачем лишний раз ссориться с «клиентом»). Если внедрение пройдет плохо, то «крайним» могут сделать именно CIO. Единственный способ избежать этого – четко обозначить свою позицию на основании цифр и бизнес-кейса. Или вообще отказаться от участия в таком проекте. CIO могут попросить или заставить, но в этом случае упреки потом придется адресовать кому-то другому, например соседу генерального директора.

Другой типичной ситуацией является конкуренция CIO с кем-то из коллег CxO за распределение общего инвестиционного бюджета. В этом случае от CIO могут потребоваться сравнительные метрики для оценки отдачи и важности предлагаемых им проектов в сравнении с другими направлениями инвестиций.

Использование показателей возврата на инвестиции также является одним из ключевых способов выбора наиболее приоритетных проектов для формирования портфеля ИТ-проектов. Хорошо сбалансированный портфель ИТ-проектов должен управляться также, как и любой инвестиционный портфель: рискованные проекты с высокой потенциальной отдачей (ROI) балансируются проектами с предсказуемым ROI.

Хорошо сбалансированный портфель ИТ-проектов должен управляться также, как и любой инвестиционный портфель: рискованные проекты с высокой потенциальной отдачей (ROI) балансируются проектами с предсказуемым ROI.

ROI от всего портфеля проектов, в сравнении с другими направлениями инвестирования средств компании, показывает вклад CIO в общий объем добавленной стоимости, создаваемой для акционеров.

Умение считать отдачу (ROI) пригодится CIO и в ситуации, когда бизнес все больше и больше обращает внимание на аутсорсинг и облачные услуги. Связано это с тем, что бизнес, не получив внятного обоснования ценности нового ИТ-проекта от CIO, вполне может услышать об этом непосредственно от поставщиков.

Отечественная ВКС-платформа обзавелась новыми функциями

ТелекомТенденция рассматривать все ИТ как товар широкого потребления может быть довольно рискованной. Бизнес обращает внимание на простоту использования, возможности решения, затраты и отдачу.

Хорошим инструментом может стать переход к концепции управления департаментом ИТ как бизнес-подразделением. Она предполагает разработку и предоставление ИТ-услуг бизнес-потребителям внутри организации, а возможно, и вовне – другим компаниям. Предоставление ИТ как услуги предполагает создание каталога ИТ услуг, оценку их себестоимости, расчет отдачи и рисков для бизнес-пользователей. При этом бизнес может сравнивать предложения внешних поставщиков (интеграторы, аутсорсеры, облака) с предложением CIO и делать обоснованный выбор с учетом общей картины рисков.

Важно помнить, что ROI и другие инвестиционные показатели не являются единственным критерием для принятия решения делать или не делать проект. Новые требования регуляторов порождают проекты, целесообразность которых не обсуждается, иначе под угрозой может оказаться весь бизнес. Использование ROI и периода окупаемости подталкивает менеджеров к принятию краткосрочных решений. Неважно, исходя из каких критериев принимается решение делать проект или нет. Важно всегда точно знать, что он принесет: отдачу или потери.

Новые требования регуляторов порождают проекты, целесообразность которых не обсуждается, иначе под угрозой может оказаться весь бизнес. Использование ROI и периода окупаемости подталкивает менеджеров к принятию краткосрочных решений. Неважно, исходя из каких критериев принимается решение делать проект или нет. Важно всегда точно знать, что он принесет: отдачу или потери.

Краткая история терминов

Николай Буланов PIX Robotics: Процессный подход — это новый этап управления организацией

МаркетТрудно сказать, кто и когда впервые начал использовать термин ROI. Вероятно, желание оценивать отдачу от инвестирования своих средств появилась одновременно с первыми неудачным проектами. Одна из первых книг, в которой подробно рассказывалось о методах расчета ROI, была выпущена в 1974 г.

В 2000 г. US General Accounting Office опубликовал документ «ITIM – IT Investment Management: A Framework for Assessing and Improving Process Maturity», а через 4 года вышло его 2 издание. В нем подробно рассматриваются особенности инвестиционного процесса в ИТ и приводится соответствующая ему модель зрелости.

В нем подробно рассматриваются особенности инвестиционного процесса в ИТ и приводится соответствующая ему модель зрелости.

С термином TCO все несколько проще. Доподлинно известно, что впервые он был использован компанией Gartner в конце 80-х гг. прошлого века. Тогда Gartner занималась изучением стоимости использования персональных компьютеров и хотела показать, что первоначальные инвестиции составляют не все затраты на ПК в период его жизни в организации. Отсюда возникло понятие полной (иногда говорят совокупной) стоимости владения ПК, которое потом стало частью большой методики Gartner. Интересно, что в соответствии с их расчетами, стоимость владения ПК за 1 год тогда составляла около $10 тыс.

Методика стала приближаться к своим сегодняшним очертаниям после образования фирмы Interpose в 1994 г, которой удалось за небольшой срок создать принципиально новую модель анализа финансовой стороны информационных технологий. Gartner, в свою очередь, поглотила Interpose в 1998 г. Опыт по разработке и применению методов расчета TCO был описан Ларсом Мирицом (Lars Mieritz) и Биллом Кирвином (Bill Kirwin) в отчете «Defining Gartner Total Cost of Ownership».

Опыт по разработке и применению методов расчета TCO был описан Ларсом Мирицом (Lars Mieritz) и Биллом Кирвином (Bill Kirwin) в отчете «Defining Gartner Total Cost of Ownership».

На основании собственной методики Gartner сделала продукт, автоматизирующий расчет TCO для различных ИТ-сценариев – Gartner TCO Manager. Однако в последнее время о его судьбе практически неизвестно. На рынке были представлены и другие инструменты, например, как в случае с Altiris TCO Management Solution, интегрированные с технологиями управления ИТ-активами (Asset Management).

Михаил Козлов

Статьи про бизнес | Neiros

Статьи про бизнес | Neiros +7 812 200-83-59- Neiros org/ListItem»> Блог

- Бизнес

Владислав Назаркин Маркетинг 23июня

Позиционирование и его значение для продвижения бренда. Основные стратегии позиционирования и этапы его разработки. Инструменты позиционирования, основные ошибки, маркетинговая литература по теме.

Алексей Ефремов Бизнес 21июня

IRR – внутренней нормы доходности. Что это такое и чем отличается от других финансовых показателей. Для чего используется ВНД и как рассчитать в Excel. Анализ полученных при расчете данных.

Читать полностьюОлег Вершинин Бизнес 26мая

E-commerce как форма ведения бизнеса в Интернете. Определение, история развития и применение электронной коммерции. Разновидности, плюсы и минусы, составляющие e-commerce. Принцип работы и как начать бизнес в электронной коммерции. Успешные кейсы.

Читать полностьюМария Булохова Саморазвитие 22мая

Наставничество — ключевой инструмент, с помощью которого компания вкладывает в своих сотрудников семена знаний, опыта и роста, чтобы они расцвели в настоящих профессионалов и вдохновленных лидеров.

Олег Вершинин Бизнес 19мая

ERP – системы для управления бизнес-процессами на предприятии. Что это такое и кому они нужны. Виды, структура и функции ERP-систем, их преимущества и недостатки. Как выбрать и внедрить ERP. Подборка современных систем для бизнеса.

Читать полностьюВладислав Назаркин Бизнес 17мая

Что такое аутстаффинг, почему он выгоден, какие у него достоинства и недостатки. Законодательство об аутстаффинге в России, примеры использования аутстаффинга, правила выбора провайдера.

Читать полностьюАлексей Ефремов Менеджмент 12мая

Управление рисками или риск-менеджмент на предприятии – зачем это нужно компаниям. Какие бывают риски как их анализировать и управлять. Что входит в задачи менеджера по управлению и работе с рисками. Основные подходы к управлению рисками.

Какие бывают риски как их анализировать и управлять. Что входит в задачи менеджера по управлению и работе с рисками. Основные подходы к управлению рисками.

Олег Вершинин Менеджмент 10мая

Что такое бенчмаркинг, его основные правила и принципы. Плюсы и минусы бенчмаркинга, сферы применения и виды. Инструменты, модели и примеры использования бенчмаркинга.

Читать полностьюОлег Вершинин Маркетинг 05мая

Чат-боты ВКонтакте могут помочь автоматизировать общение с клиентами, упростить процесс заказов, предоставить информацию о товарах и услугах, но для этого нужно знать все тонкости работы с ними.

Читать полностьюАлексей Ефремов Бизнес 26апреля

ESG – концепция устойчивого развития бизнеса. Что это такое и основные преимущества в зеленой экономике. ESG в разных сферах экономики. Влияние принципов ESG и основные риски. Концепция в России и зарубежом.

Что это такое и основные преимущества в зеленой экономике. ESG в разных сферах экономики. Влияние принципов ESG и основные риски. Концепция в России и зарубежом.

Мария Булохова Саморазвитие 19апреля

Мозговой штурм – что это такое и как он появился. Процесс проведения мозгового штурма и полезные инструменты для этого. Ключевые правила и методы мозгового штурма, распространенные ошибки, плюсы и минусы. Пример проведения мозгового штурма.

Читать полностьюОлег Вершинин Менеджмент 05апреля

Что такое делегирование. Какие виды полномочий существуют, что можно, а что нельзя делегировать. Достоинства и недостатки делегирования. Правила делегирования, советы руководителям, распространенные ошибки и способы их избежать.

- Реклама

- Аналитика

- Кейсы

- Продажи

- Автоматизация

- Лидогенерация

- Коммуникации

- Бизнес

- Контент

- Обновления

- Финансы

- Обзоры

- Маркетинг

- How to

- Новости

- Саморазвитие

- Менеджмент

- Экономика

- Статистика

- Код

Новости интернет-маркетинга за июнь 2023

Кастомизация: как создать индивидуальный продукт

Ключевые слова и ответы на 7 популярных вопросов о них

Позиционирование: стратегии и 19 работающих инструментов

IRR: определяем доходность инвестиционных проектов

Чек-листы Инструкции Словарь PPC SEO Интернет-магазин Производство Управление Товары Торговля Яндекс Метрика Тестирование Инновации Стартапы Agile Продвижение Оптимизация Технологии Коллтрекинг Инструменты Neiros Гайды Веб-аналитика Google Analytics Лояльность Опросы Интернет-маркетинг SMM Блогеры Инвестиции Продуктивность Сайты Разработка Карьера Дизайн Фриланс Предпринимательство Инфобизнес Конверсия Планирование Эффективность Тайм-менеджмент Образование Бухгалтерия Заработок Клиенты Персонал Соцсети Продукт Сервисы Антифрод Безопасность

Внутренняя норма прибыли — IRR

Engineering ToolBox — Ресурсы, инструменты и базовая информация для проектирования и проектирования технических приложений!

Внутренняя норма доходности (IRR) — безубыточная процентная ставка.

:max_bytes(150000):strip_icc()/irr-5c3f53bf46e0fb0001b10928.jpg)

Рекламные ссылки

Первичная мера стоимости инвестиций (или стоимости) основана на доходности и известна как внутренняя норма прибыли — IRR .

Внутренняя норма доходности может быть определена как процентная ставка безубыточности , которая равна чистой приведенной стоимости — NPW — (чистая приведенная стоимость) входящего и исходящего денежных потоков проекта.

P(i rr ) = F приход_наличных — F вывод_наличных

= 0 (1)

, где

P = Текущая стоимость (стоимость)

i rr = внутренняя норма доходности

F cash_in = будущий денежный поток ( дисконтированный )

F cash_out = будущий денежный поток ( дисконтированный)

9 0010

(1) можно представить как

P(i rr ) = F 0 / (1 + i rr ) 0 + F 1 / (1 + i rr ) 90 084 1 + Ф 2 /( 1 + i rr ) 2 + .

… + F n /(1 + i rr ) n

= 0 (2)

9000 2 гдеF 0..n = денежный поток в период с 0 по n (положительный значение для входящего денежного потока — отрицательное значение для исходящего денежного потока)

Для заданного уравнения денежного потока (2) можно решить итерацией.

Калькулятор внутренней нормы прибыли денежного потока

- вывод денег — отрицательные значения

- Денежные поступления — положительные значения

Денежные потоки — Период

0

1

2

3

4

5

6

7

8

9

10

9000 2 1112

13

14

15

16

17

18

19

20

- Сделайте ярлык для этого калькулятора в вашем доме Экран?

Загрузите и распечатайте диаграмму Текущая стоимость будущих платежей

Минимальная привлекательная норма прибыли — MARR

Минимальная привлекательная норма прибыли — MARR — представляет собой требуемую или минимально приемлемую внутреннюю норму доходности для инвестиций в проект.

Рекламные ссылки

Похожие темы

Экономика

Инженерная экономика — диаграммы денежных потоков, приведенная стоимость, ставки дисконтирования, внутренние нормы прибыли — IRR, налоги на прибыль, инфляция.

Связанные документы

Учетная норма прибыли

Чистая прибыль против чистых инвестиций.Схемы денежных потоков

Будущая стоимость денег.Типы контрактов

Обычно используемые контракты на проектирование и строительство.Дискретные формулы расчета денежных потоков

Дискретные формулы расчета сложных платежей и онлайн-калькуляторы.Формулы процентов

Будущая стоимость отдельного денежного потока.Процентная ставка

Процентная ставка – это стоимость денег.Чистая текущая стоимость (NPW) денежного потока

Стоимость потока платежей называется чистой текущей стоимостью (NPW).Текущая стоимость

Стоимость денег в будущем – это Текущая стоимость.

Uniformat

Стандарт ASTM E1557 UNIFORMAT II.Оптимизация стоимости

Повышение ценности за счет расширенной функции.

Рекламные ссылки

Engineering ToolBox — Расширение SketchUp — 3D-моделирование онлайн!

Добавляйте стандартные и настраиваемые параметрические компоненты, такие как балки с полками, пиломатериалы, трубопроводы, лестницы и т. д., в свою модель Sketchup с помощью Engineering ToolBox — расширение SketchUp, которое можно использовать с потрясающими, интересными и бесплатными приложениями SketchUp Make и SketchUp Pro. . Добавьте расширение Engineering ToolBox в свой SketchUp из хранилища расширений SketchUp Pro Sketchup!

Перевести

О Engineering ToolBox!

Мы не собираем информацию от наших пользователей. Подробнее о

- Политика конфиденциальности Engineering ToolBox

Реклама в ToolBox

Если вы хотите рекламировать свои продукты или услуги в Engineering ToolBox, используйте Google Adwords. Вы можете настроить таргетинг на Engineering ToolBox с помощью управляемых мест размещения AdWords.

Вы можете настроить таргетинг на Engineering ToolBox с помощью управляемых мест размещения AdWords.

Цитирование

Эту страницу можно цитировать как

- Инженерный набор инструментов (2008 г.). Внутренняя норма доходности — IRR . [онлайн] Доступно по адресу: https://www.engineeringtoolbox.com/internal-rate-of-return-irr-d_1235.html [День месяца год].

Изменить дату доступа.

. .закрыть

Сделать ярлык на главный экран?

Внутренняя норма доходности — объяснение

Что такое внутренняя норма прибыли?

Написал Джейсон Гордон

Обновлено 16 апреля 2022 г.

- Маркетинг, реклама, продажи и PR

Принципы маркетинга Продажи Реклама Связи с общественностью SEO, социальные сети, прямой маркетинг

- Бухгалтерский учет, налогообложение и отчетность

Управленческий и финансовый учет и отчетность Налогообложение бизнеса

- Профессионализм и карьерный рост

- Право, сделки и управление рисками

Правительство, правовая система, административное право и конституционное право Юридические споры — гражданское и уголовное право Агентское право HR, занятость, труд и дискриминация Субъекты бизнеса, корпоративное управление и собственность Деловые операции, антимонопольное право и право ценных бумаг Недвижимость, личная и интеллектуальная собственность Коммерческое право: договор, платежи, обеспечительные интересы и банкротство Защита потребителя Страхование и управление рисками Иммиграционное право Закон об охране окружающей среды Наследство, поместья и трасты

- Управление бизнесом и операции

Управление операциями, проектами и цепочками поставок Стратегия, предпринимательство и инновации Деловая этика и социальная ответственность Глобальный бизнес, международное право и отношения Деловые коммуникации и переговоры Менеджмент, лидерство и организационное поведение

- Экономика, финансы и аналитика

Экономический анализ и денежно-кредитная политика Исследования, количественный анализ и принятие решений Инвестиции, трейдинг и финансовые рынки Банковское дело, кредитование и кредитная индустрия Деловые финансы, личные финансы и принципы оценки

- Курсы

Содержание

Что такое внутренняя норма прибыли? Как используется IRR? Вопросы внутренней нормы прибыли Внутренняя норма прибыли (IRR) относится к показателю, используемому при составлении бюджета капиталовложений для оценки того, насколько выгодны потенциальные инвестиции. Внутренняя норма доходности относится к ставке дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков от конкретного проекта равной нулю. Расчеты внутренней нормы прибыли зависят от точной формулы, на которую опирается NPV. Ниже приведена формула расчета чистой приведенной стоимости: Формула расчета чистой приведенной стоимости. Где: «Ct» представляет собой чистый денежный поток в течение периода t «Co» представляет собой общие первоначальные инвестиционные затраты «r» представляет собой ставку дисконтирования «t» представляет количество периодов времени равным нулю, а затем рассчитайте ставку дисконтирования (r), которая представляет собой внутреннюю норму прибыли. Однако из-за характера формулы IRR не может быть решен аналитически и вместо этого должен быть решен либо с использованием программного обеспечения, либо методом проб и ошибок для расчета IRR. В целом, чем выше внутренняя норма доходности проекта, тем приятнее браться за него. Внутренняя норма доходности одинакова для различных типов инвестиций, поэтому IRR можно использовать для ранжирования многих вероятных проектов на более или менее равной основе.

Внутренняя норма доходности относится к ставке дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков от конкретного проекта равной нулю. Расчеты внутренней нормы прибыли зависят от точной формулы, на которую опирается NPV. Ниже приведена формула расчета чистой приведенной стоимости: Формула расчета чистой приведенной стоимости. Где: «Ct» представляет собой чистый денежный поток в течение периода t «Co» представляет собой общие первоначальные инвестиционные затраты «r» представляет собой ставку дисконтирования «t» представляет количество периодов времени равным нулю, а затем рассчитайте ставку дисконтирования (r), которая представляет собой внутреннюю норму прибыли. Однако из-за характера формулы IRR не может быть решен аналитически и вместо этого должен быть решен либо с использованием программного обеспечения, либо методом проб и ошибок для расчета IRR. В целом, чем выше внутренняя норма доходности проекта, тем приятнее браться за него. Внутренняя норма доходности одинакова для различных типов инвестиций, поэтому IRR можно использовать для ранжирования многих вероятных проектов на более или менее равной основе. В ситуации, когда инвестиционные затраты одинаковы для разных проектов, проект с наивысшей внутренней нормой доходности, скорее всего, будет назван лучшим и, следовательно, будет реализован первым. Иногда IRR называют «дисконтированной нормой прибыли денежного потока» или «экономической нормой прибыли». Использование «внутреннего» подразумевает исключение из расчета внешних факторов, таких как стоимость капитала или инфляция.

В ситуации, когда инвестиционные затраты одинаковы для разных проектов, проект с наивысшей внутренней нормой доходности, скорее всего, будет назван лучшим и, следовательно, будет реализован первым. Иногда IRR называют «дисконтированной нормой прибыли денежного потока» или «экономической нормой прибыли». Использование «внутреннего» подразумевает исключение из расчета внешних факторов, таких как стоимость капитала или инфляция.

Назад к :БИЗНЕС И ЛИЧНЫЕ ФИНАНСЫКак используется IRR?

Вы можете назвать внутреннюю норму доходности темпом роста, который должен обеспечить проект. Хотя фактическая норма доходности, которую в конечном итоге генерирует конкретный проект, часто отличается от его расчетной внутренней нормы доходности, проект, имеющий значительно более высокую внутреннюю норму доходности, чем другие доступные альтернативы, все равно будет иметь гораздо лучшие шансы на сильный рост. Одним из распространенных применений IRR является его способность сравнивать рентабельность создания новых операций с расширением существующих. Например, энергетическая компания может использовать IRR для принятия решения об открытии новой электростанции или реконструкции и расширении ранее существующей электростанции. Хотя эти два, возможно, добавят ценности компании, один из них, вероятно, будет более логичным решением, как заявляет IRR. Теоретически любой проект, IRR которого превышает его капитальные затраты, является прибыльным, и, следовательно, выполнение таких проектов отвечает интересам компании. При организации инвестиционных проектов фирмы часто устанавливают требуемую норму прибыли (RRR), чтобы установить наименьший приемлемый процент прибыли, который должны приносить определенные инвестиции, чтобы они были важными. Любой проект, имеющий IRR, превышающий RRR, скорее всего, будет считаться прибыльным, даже если компании не обязательно приступят к проекту исключительно по этой причине. Вместо этого они будут заниматься проектами с наибольшей разницей IRR и RRR, поскольку они, вероятно, будут наиболее прибыльными. Кроме того, IRR можно сравнить с преобладающими нормами доходности на рынке ценных бумаг.

Например, энергетическая компания может использовать IRR для принятия решения об открытии новой электростанции или реконструкции и расширении ранее существующей электростанции. Хотя эти два, возможно, добавят ценности компании, один из них, вероятно, будет более логичным решением, как заявляет IRR. Теоретически любой проект, IRR которого превышает его капитальные затраты, является прибыльным, и, следовательно, выполнение таких проектов отвечает интересам компании. При организации инвестиционных проектов фирмы часто устанавливают требуемую норму прибыли (RRR), чтобы установить наименьший приемлемый процент прибыли, который должны приносить определенные инвестиции, чтобы они были важными. Любой проект, имеющий IRR, превышающий RRR, скорее всего, будет считаться прибыльным, даже если компании не обязательно приступят к проекту исключительно по этой причине. Вместо этого они будут заниматься проектами с наибольшей разницей IRR и RRR, поскольку они, вероятно, будут наиболее прибыльными. Кроме того, IRR можно сравнить с преобладающими нормами доходности на рынке ценных бумаг. В ситуации, когда фирма не может найти какой-либо проект с IRR, превышающим доходность, которую можно получить на финансовом рынке, она может просто принять решение об инвестировании нераспределенной прибыли в рынок. Несмотря на то, что IRR является показателем, который нравится многим, его следует использовать вместе с NPV для ясности ценности, представленной предполагаемым проектом, который может предпринять фирма.

В ситуации, когда фирма не может найти какой-либо проект с IRR, превышающим доходность, которую можно получить на финансовом рынке, она может просто принять решение об инвестировании нераспределенной прибыли в рынок. Несмотря на то, что IRR является показателем, который нравится многим, его следует использовать вместе с NPV для ясности ценности, представленной предполагаемым проектом, который может предпринять фирма.

Хотя IRR является очень распространенным показателем при расчете прибыльности проекта, если использовать его отдельно, он может ввести в заблуждение. В зависимости от стоимости первоначальных инвестиций проект может иметь низкую внутреннюю норму доходности, но высокую чистую приведенную стоимость. Это означает, что, хотя темпы получения отдачи от проекта компанией могут быть медленными, тот же самый проект может приносить компании большую общую ценность. Аналогичная проблема возникает при использовании RRR для сравнения проектов разной продолжительности. Например, краткосрочный проект может иметь высокую внутреннюю норму доходности, что делает его идеальным вложением, однако он может иметь низкую чистую приведенную стоимость. И наоборот, долгосрочный проект может иметь низкую внутреннюю норму доходности, медленно и стабильно приносить прибыль, но в конечном итоге может иметь огромную дополнительную ценность для компании. Другая проблема IRR связана с ее частым неправильным использованием по сравнению с проблемой, которая сосредоточена на самой метрике. Могут быть предположения, что при создании положительных денежных потоков во время реализации проекта выручка будет реинвестироваться по норме доходности проекта. Это может происходить редко. Вместо этого, когда происходит реинвестирование положительных денежных потоков, оно будет происходить по ставке, которая больше похожа на стоимость капитала. Когда вы ошибаетесь в расчетах с использованием IRR, это может привести к убеждению, что проект имеет большую прибыль, чем он есть на самом деле.

Например, краткосрочный проект может иметь высокую внутреннюю норму доходности, что делает его идеальным вложением, однако он может иметь низкую чистую приведенную стоимость. И наоборот, долгосрочный проект может иметь низкую внутреннюю норму доходности, медленно и стабильно приносить прибыль, но в конечном итоге может иметь огромную дополнительную ценность для компании. Другая проблема IRR связана с ее частым неправильным использованием по сравнению с проблемой, которая сосредоточена на самой метрике. Могут быть предположения, что при создании положительных денежных потоков во время реализации проекта выручка будет реинвестироваться по норме доходности проекта. Это может происходить редко. Вместо этого, когда происходит реинвестирование положительных денежных потоков, оно будет происходить по ставке, которая больше похожа на стоимость капитала. Когда вы ошибаетесь в расчетах с использованием IRR, это может привести к убеждению, что проект имеет большую прибыль, чем он есть на самом деле.

… + F n /(1 + i rr ) n

… + F n /(1 + i rr ) n