Инвестиционные кредиты для среднего и крупного бизнеса

Международная компания ESFC (Испания) предлагает инвестиционные кредиты для бизнеса, предназначенные для финансирования крупных проектов в России и странах СНГ.

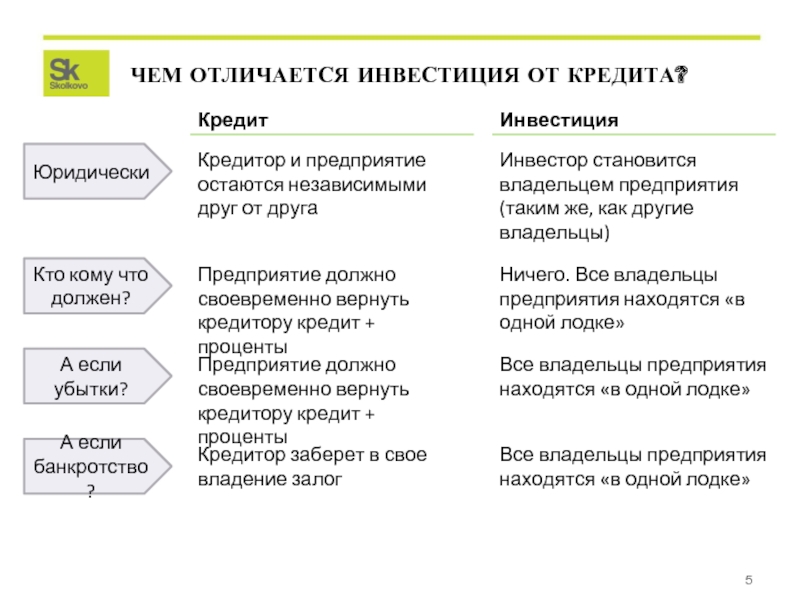

Помимо кредита на оборотный капитал, которым пользуются многие предприниматели, инвестиционный кредит для бизнеса сейчас является важным инструментом финансирования компаний.Однако в этом случае требования и механизм кредита будут несколько отличаться.

Эксперты подчеркивают, что с финансовой точки зрения инвестиционный кредит для компаний — один из наиболее привлекательных вариантов.

На мировом рынке много предприятий, которые смогли расширить деятельность и обрести нынешний статус во многом благодаря полученному от банка долгосрочному финансированию.

Международная компания ESFC предлагает долгосрочное финансирование крупных проектов со взносом инициатора до 10%.

Мы финансируем следующие отрасли:

• Энергетика и ВИЭ.

• Химическая промышленность и переработка химических отходов.

• Инфраструктура и транспорт, включая морские порты и терминалы.

• Сельское хозяйство и пищевая промышленность.

• Недвижимость и туризм.

На европейском рынке финансовых услуг предлагаются такие решения, как инвестиционный кредит для новых компаний.

Конечно, в случае вновь созданных предприятий формальности, а в некоторых случаях также условия займа могут немного отличаться.

Свяжитесь с финансовой командой ESFC, чтобы узнать больше о наших возможностях.

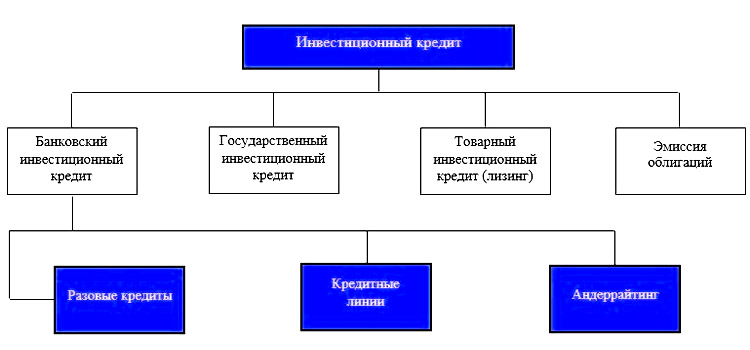

Кредиты для бизнеса: классификация и виды

Высококонкурентная среда требует от компаний быстрых решений, поэтому кредитование бизнеса переживает стремительный рост.Заемные средства могут использоваться бизнесом для оплаты различных текущих расходов, инвестиций в основные фонды или же для реализации конкретных инвестиционных проектов.

Таблица: классификация кредитов для бизнеса в зависимости от цели.

| Вид кредита | Краткое описание |

| Кредит для пополнения оборотного капитала | Кредиты на пополнение оборотных средств предназначены для финансирования операционной деятельности компании, то есть текущих потребностей, связанных с бизнесом, таких как покупка материалов, сырья и товаров, расчеты с контрагентами, производственные затраты, зарплаты и др. |

| Инвестиционный кредит для бизнеса |

Инвестиционные кредиты в широком смысле предназначены для развития основных фондов, в частности, для их реконструкции, модернизации, расширения, приобретения и строительства новых объектов. Предоставление инвестиционного кредита связано с высоким кредитным риском, поскольку он предоставляется на длительный период времени, в течение которого могут происходить колебания рыночных условий и изменения правовых норм. |

| Целевой кредит для финансирования инвестиционных проектов | Кредит для финансирования инвестиционных проектов — третий вид кредита, который имеет много общего с предыдущим видом. Выдается исключительно под целевые проекты. |

Что такое инвестиционный кредит?

Инвестиционный кредит — банковский кредит для финансирования проектов, реализуемых заемщиком, целью которых является восстановление, модернизация и увеличение стоимости основных средств, а также приобретение нематериальных активов, покупка акций предприятий или долгосрочных ценных бумаг.Инвестиционные кредиты для бизнеса — это целевые финансовые продукты.

Это означает, что предприниматель, получающий инвестиционный кредит, должен направлять полученные таким образом деньги на оговоренные с банком цели.

Данный вид финансирования всегда и без исключения будет направлен на поддержку конкретного проекта.

Цели, для которых берется инвестиционный кредит на срок до 15 лет или более, должны быть указаны предпринимателем при подаче заявки на получение кредита. То есть нельзя сначала получить средства, а уже потом решать, что именно вы будете делать с деньгами.

Условием получения инвестиционного кредита для бизнеса является положительный результат проведенного банком экономического и финансового анализа инвестиционного проекта.

При предоставлении инвестиционных кредитов банк часто требует внесения собственного вклада, что уменьшает кредитный риск для банка.

Для финансирования крупных проектов банки иногда предлагают синдицированные кредиты.

Сумма кредита может быть передана компании-заемщику сразу в полном объеме. Однако инвестиционный кредит также может быть предоставлен траншами или в виде кредитной линии. В первом случае предоставление последующих траншей обычно зависит от выполнения договорных обязательств по предыдущим стадиям.

Однако инвестиционный кредит также может быть предоставлен траншами или в виде кредитной линии. В первом случае предоставление последующих траншей обычно зависит от выполнения договорных обязательств по предыдущим стадиям.

Финансирование долгосрочных проектов

Во многих развивающихся странах долгосрочные проекты и бизнес-идеи часто до сих пор финансируются за счет оборотных средств бизнеса.Это катастрофически неверный подход.

Инвестиционный кредит для бизнеса кардинально отличается от финансирования (кредитования) оборотного капитала. Оборотный капитал краткосрочен.

С другой стороны, инвестиционные проекты для крупного бизнеса рассчитаны на срок до 15-20 лет и предполагают огромные суммы инвестиций. Речь идет о совершенно разной нагрузке по обслуживанию кредитных инструментов.

Финансирование оборотного капитала краткосрочное и направлено на покрытие текущих потребностей и выплат. Его также можно использовать для некоторых контрактов с целью увеличения доли рынка или увеличения товарооборота компании.

Однако кредит на пополнение оборотного капитала не должен использоваться для финансирования инвестиционных проектов, то есть долгосрочных потребностей бизнеса. Для этого существуют инвестиционные кредиты с особенными условиями и длительным сроком их погашения. Логика этих финансовых инструментов существенно отличается.

Инвестиционный кредит используется бизнесом в основном для приобретения основных средств.

Это здания, машины или оборудование, которые будут введены в эксплуатацию и будут способствовать увеличению количества и качества предлагаемых продуктов и услуг.

Можно сказать, что это инвестиции.

Оплата сырья для обслуживания текущего контракта не является инвестицией, поэтому в данном случае бизнес должен использовать финансирование оборотного капитала.

Инвестиционный кредит для бизнеса можно дополнить либо заменить лизингом.

Здесь идея заключается в следующем: когда мы говорим о покупке машин, оборудования или же другого имущества с помощью инвестиционного кредита, нам потребуется дополнительное обеспечение, отличное от уже приобретенного движимого имущества.

Практика показывает, что в большинстве случаев молодые компании-заемщики не могут предложить другое обеспечение, и в данной ситуации единственно возможный вариант — использовать лизинг для приобретения необходимого оборудования.

Подведем итог: если предметом инвестиций является дорогостоящая недвижимость или оборудование, но компания не может предоставить соответствующее обеспечение, нужно сосредоточиться на лизинге как оптимальном инструменте финансирования.

Инвестиционный кредит потребует дополнительных гарантий.

Как получить инвестиционный кредит для бизнеса?

Подача заявки — определенно самая сложная часть всего процесса, связанного с получением инвестиционного кредита.Почему?

Следует помнить, что, особенно в случае более крупных кредитов с более длительным сроком погашения, банки всегда используют передовые инструменты, так называемый кредитный скоринг.

Кредитный скоринг в инвестиционном кредитовании представляет собой сложную систему алгоритмов и финансовых показателей, с помощью которых оценивают кредитоспособность заемщика, а также риск возможных проблем с погашением долга в будущем.

Инвестиционный кредит — это всегда инструмент, ориентированный на конкретный бизнес.

Это означает, что одной проверки, например, текущего экономического состояния компании и ее финансовой истории, недостаточно. Финансовые эксперты должны внимательно анализировать состояние заемщика, чтобы принять верное решение.

Более того, даже самый привлекательный инвестиционный кредит всегда предоставляется на конкретную цель.

Поэтому при подаче заявки на инвестиционные кредиты предприниматель должен будет предоставить следующие документы:

• Подробный, профессиональный и обоснованный бизнес-план.

• Выписка из национального судебного реестра.

• Уставные документы и др.

Вышеуказанные требования будут применяться к любому инвестиционному кредиту.

Возможные цели инвестиционного кредита

Исходя из определения, инвестиционные кредиты могут использоваться для так называемых основных средств, нематериальных активов, акций и ценных бумаг.

Основные средства включают следующее:

• Оборудование, используемое для ведения бизнеса.

• Недвижимость и земельные участки, принадлежащие компании.

• Любые другие материальные активы, необходимые для производства товаров или оказания услуг предприятием, включая служебные автомобили, оргтехнику и др.

Нематериальные активы, в свою очередь, представляют собой различные типы патентов, лицензий или авторских прав.

Поскольку эти активы можно купить у правообладателя, то инвестиционный кредит может быть использован с этой целью.

Как насчет ценных бумаг?

Благодаря кредиту вы можете купить акции других компаний или облигации. Важно отметить, что некоторые банки предоставляют бизнесу возможность взять один инвестиционный кредит вместо другого кредита.

Само понятие «инвестиции» может трактоваться по-разному, и можно называть целый ряд возможных инвестиционных затрат компании. Означает ли это, что инвестиционный кредит действительно может использоваться для чего угодно? Обычно это не так.

Решение о выдаче кредита всегда принимает банк.

Отсюда следует:

• Компания-заемщик должна убедить финансовое учреждение, что указанные инвестиционные затраты действительно являются выгодными инвестициями.

• Финансирование конкретных затрат позволит компании развиваться.

Важно понимать, что инвестиционный кредит никак не является формой субсидии.

Банк предоставит вашей компании финансирование только в том случае, если увидит в проекте выгоду для себя. Таким образом, идеальная схема финансирования должна включать высококачественный и многообещающий бизнес-план.

Наконец, ваша компания должна демонстрировать финансовый успех, динамично и последовательно развиваясь. Так банк гарантирует своевременный возврат долга.

Критически важно убедить банк, что планируемые вами расходы носят инвестиционный характер и, кроме того, принесут компании и ее партнерам значительную выгоду.

Почему именно это фундаментальное условие?

Как правило, у банков нет каталога возможных вариантов использования инвестиционного кредита. Это может быть кредит на покупку недвижимости, оборудования и ряд других расходов. Главное, чтобы банковский аналитик посчитал их разумным вложением средств.

Это может быть кредит на покупку недвижимости, оборудования и ряд других расходов. Главное, чтобы банковский аналитик посчитал их разумным вложением средств.

Условия инвестиционного кредита и процентные ставки

Важное условие: для получения инвестиционных кредитов почти всегда требуется первоначальный вклад компании-заемщика.В этом смысле инвестиционный кредит во многом похож на ипотечный кредит, когда банк требует часть денег наперед.

Некоторые банки предоставляют средства на более простых условиях, но инвестиционный кредит без первоначального вклада — сложная задача. Как правило, кредитование бизнеса связано с очень высоким риском для банка. Принятие еще большего риска, то есть предоставление ссуды предпринимателю, который не может позволить себе первый собственный вклад порядка 10-20%, будет исключением из правила.

Какова процентная ставка и общие финансовые условия инвестиционного кредита для бизнеса?

В большинстве случаев стоимость кредита будет состоять из комиссии, с одной стороны, и процентов, с другой стороны. Все зависит от условий, содержащихся в конкретном кредитном договоре.

Все зависит от условий, содержащихся в конкретном кредитном договоре.

Процентные ставки по инвестиционным кредитам для бизнеса варьируют в широких пределах.

Это зависит от экономики страны, отрасли и конкретного проекта.

В нынешних рыночных условиях предоставление инвестиционных кредитов влечет за собой больший риск для банков, чем раньше. Это означает, что банк может, например, предложить более низкую процентную ставку, но при этом будет сокращен срок кредита, так что ежемесячный платеж вообще не будет уменьшен.

На что обращать внимание при выборе инвестиционного кредита?

Кредит — это долговое обязательство, по которому предприниматель будет расплачиваться годами.По этой причине следует тщательно изучить условия ссуды, которую вы собираетесь взять. Помимо процентной ставки (например, EURIBOR и маржа), эксперты выделяют другие элементы, наличие и стоимость которых необходимо проверять.

Факторы, которые следует учитывать при выборе инвестиционного кредита:

• Комиссия и страхование кредита.

• Фиксированный сбор за рассмотрение заявки банком.

• Комиссия за оформление кредита и его активацию.

Некоторые из этих затрат являются фиксированными.

Банки обычно предлагают разные комиссии. Например, некоторые учреждения не взимают плату за обработку заявки.

Маржа банка, как правило, договорная.

Таким образом, сознательный клиент может договориться о более низкой стоимости кредита. Размер маржи рассчитывается банками путем определения уровня кредитного риска и финансового состояния предпринимателя.

Что еще важно для компании-заемщика:

• Условия погашения инвестиционного кредита.

• Время рассмотрения заявки после подачи документов.

• Обеспечение кредита: требуется ли обеспечение и в каком виде.

• Максимальный объем инвестиционного финансирования (обычно 80%).

• Запрещенные оговорки, созданные в договоре вопреки законодательству.

• Возможность досрочного погашения кредита и его последствия.

Выводы

Ниже приведено краткое изложение наиболее важной информации об инвестиционном кредите.Благодаря этому вы быстро узнаете, что такое кредит, как его получить и стоит ли вашей компании выбрать другой банковский продукт:

• Инвестиционный кредит предоставляется на срок от 1 до 20 лет.

• Поскольку это бизнес-кредит, может взиматься комиссия за досрочное погашение.

• Собственный вклад заемщика обычно составляет от 20 до 30%, хотя существуют инвестиционные кредиты, покрывающие до 90% стоимости проекта.

• Предоставленные средства можно использовать для любых вложений в развитие компании, включая основные средства, нематериальные активы и другое.

• Успех переговоров с банков в значительной мере зависит от текущих финансовых показателей бизнеса и грамотно составленного бизнес-плана.

• Способ погашения кредита зависит от договоренностей с банком.

Стоимость инвестиционного кредита может варьировать в широком диапазоне.

Перед тем, как брать кредит, стоит проверить другие финансовые инструменты, такие как лизинг.

Международная финансовая компания ESFC готова пойти навстречу вашему бизнесу.

Мы помогаем финансировать крупные проекты в России и СНГ, предлагая инвестиционные кредиты для бизнеса на выгодных условиях сроком до 20-ти лет.

Инвестиционный кредит

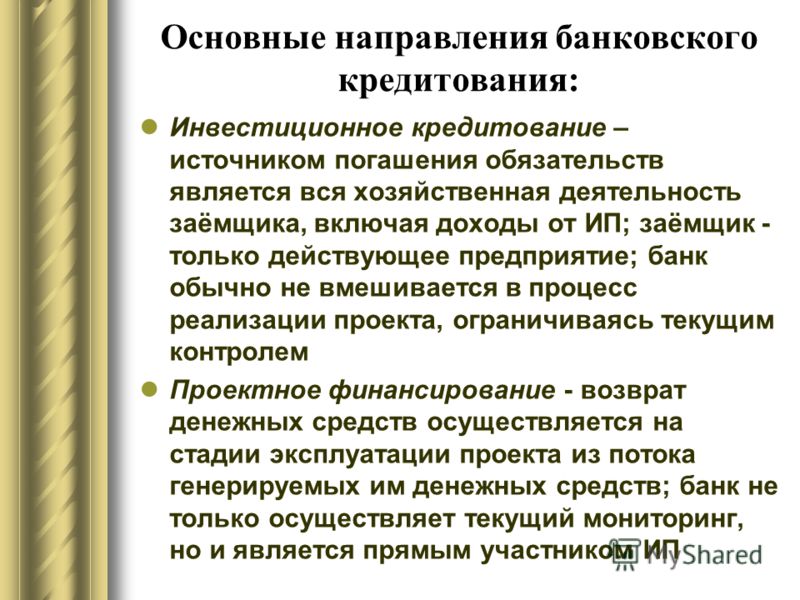

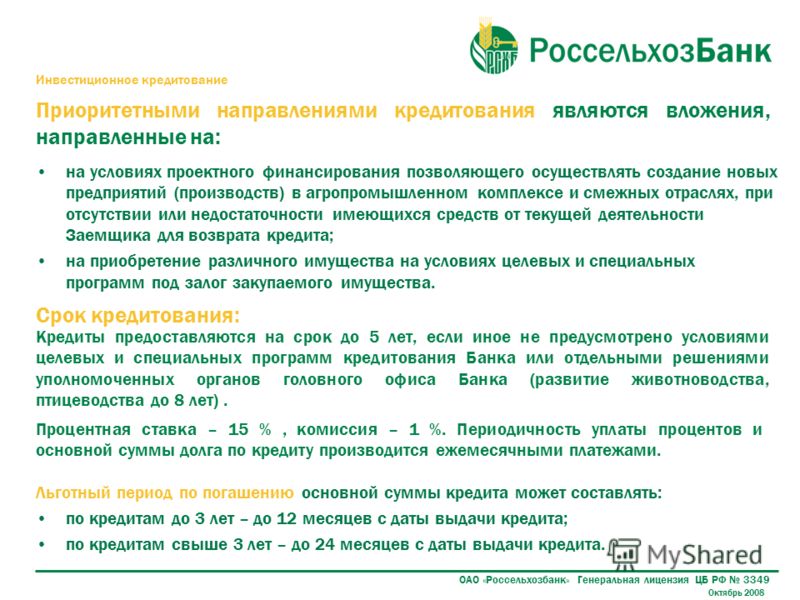

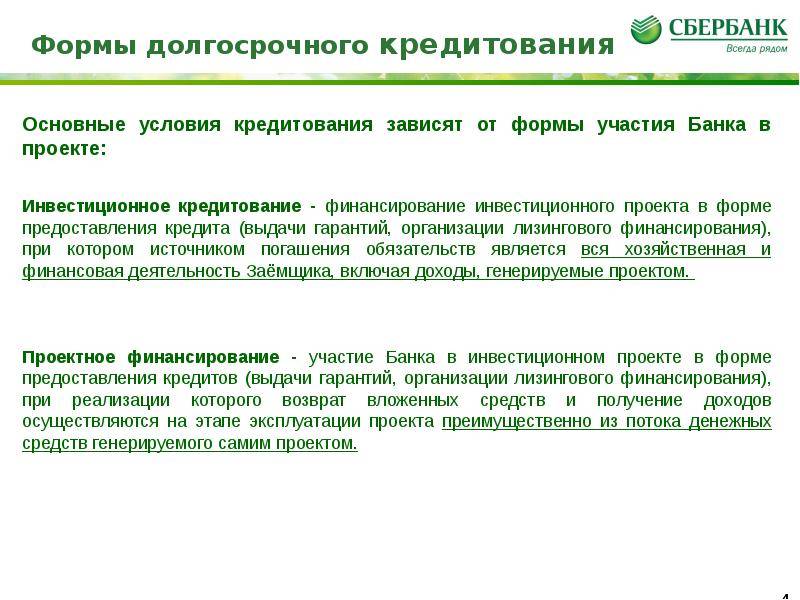

Инвестиционное кредитование — это целевое финансирование, которое направляется строго на реализацию конкретного проекта. Кредитование инвестиционных проектов банком предполагает выдачу средств действующим предприятиям на собственное развитие и на реализацию новых идей на базе уже действующего бизнеса.

Виды инвестиционного кредитования: стандартное, проектное финансирование, финансирование строительных объектов.

Программа стандартного инвестиционного кредитования предполагает финансовые вливания в действующее предприятие. За основу берется текущая деятельность данной организации, ее доход должен быть достаточным для осуществления погашения кредитной задолженности, которая образуется в связи с реализацией определенных идей. Иначе говоря, доходы от нового проекта вообще не учитываются при рассмотрении заявки, уже действующий бизнес должен полностью обеспечить новый проект. Цели стандартного инвестиционного кредитования: переоснащение организации, закупка нового оборудования, приобретение специализированной техники и любого другого транспорта, необходимого для развития предприятия, расширение организации, открытие новых подразделений.

Иначе говоря, доходы от нового проекта вообще не учитываются при рассмотрении заявки, уже действующий бизнес должен полностью обеспечить новый проект. Цели стандартного инвестиционного кредитования: переоснащение организации, закупка нового оборудования, приобретение специализированной техники и любого другого транспорта, необходимого для развития предприятия, расширение организации, открытие новых подразделений.

Банковское кредитование инвестиционных проектов этого вида несет минимум рисков и для банка, и для предпринимателей, если новый проект окажется убыточным, предприятие сможет погасить долг перед кредитором за счет собственных средств и доходов.

Проектное финансирование в отличии от стандартного инвестиционного кредитования предусматривает погашение кредитной задолженности перед банком за счет средств, полученных в виде дохода от запуска нового проекта. В этом случае обрабатывает себя сам проект, а действующее предприятие и его доходность значения не имеют.

Единственное, если предприятие ведет деятельность, то его активы можно использовать в качестве обеспечения по кредиту на проектное финансирование. Это будет большим плюсом для заемщика, таким образом можно повысить лояльность банка. Многие кредиторы ставят присутствие залога в сделке обязательным условиям, так как сама по себе сделка очень рисковая. При определении суммы и срока выдачи займа на проектное финансирование банк будет отталкиваться от составленного бизнес-плана, за основу берется окупаемость проекта и ожидаемый уровень дохода.

Специальное предложение для клиентов Кредитно-Страхового агентства — инвестиционные кредиты по государственной программе поддержки малого и среднего бизнеса от МСП Банка. Гарантийная поддержка от государственной корпорации МСП и территориальных фондов поддержки МСП. Кредитно-Страховое агентство с 2016 года является уполномоченным агентом МСП Банка.

Кредитно-страховое агентство «Аркада Плюс Финансы» готово оказать активное содействие вашему бизнесу с целью получения инвистиционного кредита. Наш многолетний опыт на рынке кредитных услуг – залог профессионализма и оперативности решения любых задач. Обращайтесь, мы работаем по всей России!

Наш многолетний опыт на рынке кредитных услуг – залог профессионализма и оперативности решения любых задач. Обращайтесь, мы работаем по всей России!

- Ипотека для бизнеса

- Факторинг

Сравните кредиты на инвестиционную недвижимость и ставки по аренде ипотечного кредита

| Обычные ипотечные кредиторы | Kiavi (ранее LendingHome) | Visio | L endingOne | RCN Capital | New Silver | Lendency | Conventus | |

|---|---|---|---|---|---|---|---|---|

| Где посмотреть тарифы | Try Credible | Kiavi Rates | Visio Rates | LendingOne Rates | RCN Capital Rates | New Silver Rates | Кредитные ставки | Conventus |

| Кредит к стоимости (LTV) | 80-97% владелец, 75-80% аренда | До 80% | До 80% | До 80% | 9 0027 До 80%До 80% | До 80% | До 80% | |

| Кредитный рейтинг | 580+ | 660+ (без жесткого кредита) | 680+ | 680+ | 660+ | 680+ (без жесткого кредита) | 660+ | 620+ |

| Отношение долга к доходу (DTI) | 28% — 36% | Документы о доходах не требуются | Документы о доходах не требуются | Документы о доходах не требуются | Нет доходов требуются документы | Документы о доходах не требуются | Документы о доходах не требуются | Документы о доходах не требуются |

| Требования к наличным резервам | 6-12 мес. ‘ платежи ‘ платежи | Нет | 6 мес.’ платежи | 6 мес.’ платежи | 9 мес.’ платежи | 6 мес.’ платежи | 6-12 мес.’ платежи | 3-6 мес.’ платежи |

| Мин. Процентная ставка | 5,125–7,99% владелец, 6,49–8,49% аренда | 6,25%+ | 5,97%+ | 6,25%+ | 6,15%+ 9 0028 | 7,5%+ | 6,375%+ | 7,375 %+ |

| Срок погашения | 15 или 30 лет | 3/1 ARM, 5/1 ARM, 7/1 ARM, 30-летняя фиксированная ставка или только проценты | 5/1 ARM, 7/1 ARM или 30-летняя фиксированная | 5/1 ARM, 7/1 ARM или 30-летний фиксированный | 3/1 ARM, 5/1 ARM, 7/1 ARM, 30-летний фиксированный или 10-летний фиксированный срок | 30-летний фиксированный | 5/1 ARM, 7/1 ARM, 10/1 ARM или 30-летняя фиксированная ставка | 30-летняя фиксированная ставка |

| Время финансирования | 30-60 дней | 10-30 дней | 21-30 дней | 10-30 дней | 14-21 дней | 5 рабочих дней | 20-30 дней | 30-45 дней |

| Кредитные лимиты | 50 000 — 424 100 долларов | 75 000 долларов — 2 миллиона долларов | 75 000 долларов — 2 миллиона долларов | 75 000 долларов — 2 миллиона долларов 90 028 | 50 000 $ — 2 млн $ | 100 000 $ — 2 млн $ | 55 000 $ — 2 млн $ | 150 000 $ — 9 миллионов долларов |

| Штрафы за досрочное погашение | Зависит от кредитора; до 5 % в течение 1 года | 3 % в первый год, 2 % во второй год, 1 % в третий год, ничего после 3 лет | Стандартно 5 лет, опционально 3 года | 80% от 6-месячной процентной ставки в течение первых 3 лет | Стандартно 5 лет, опционально 3 года | Опционы на 3 или 5 лет | Опционы на 2, 3 или 5 лет | 3 Год понижения (3-2-1%) |

| Обслуживаемые штаты | Все | AL, AR, AZ, CA, CO, CT, DC, FL, GA, IL, IN, KS, KY, MA, MD, MI, MN, MO, NC, NJ, NV, NY, OH, OK, OR, PA, SC, TN, TX, VA, WA, WI и WV | Все Кроме : AK, DE, ID, MN, ND, NE, NV, OR, RI, SD, UT, VT | Все Кроме : AK, NV, ND, SD и UT | Все Кроме : AK, HI, MN, NV, ND, SD и VT | Все Кроме : AK, AZ, CA, CO, DC, ID, MN, NV, ND, OR, SD, UT и VT | Все Кроме : AK, AZ, CA, ID, MN, NC, ND, NV, OR, RI, SD, TN, UT, VA,VT | Все , кроме : AZ, DC, MN, MT, ND, NV, SD, ВТ и УТ |

| Сообщить в бюро кредитных историй? | Да | Нет | Нет | Нет | Нет | Нет | Нет | Нет |

| Где подать заявку | Try Credible | Kiavi (без жесткого кредита) | Visio Lending | LendingOne | RCN Capital | New Silver 900 28 | Ленденси | Конвентус |

Кредиты на аренду недвижимости для инвесторов

Постоянное финансирование долгосрочной аренды и аренды на время отпуска

Ссуда на аренду имущества — это ипотечная ссуда с первым залогом, обеспеченная жилой недвижимостью на одну семью (от 1 до 4 единиц) или SFR, которая занята арендатором, а не используется в качестве основного места жительства. Для этого недвижимость должна быть готова к сдаче в аренду. Как правило, арендатор является долгосрочным, но кредиты на аренду имущества также могут использоваться для краткосрочной аренды, например, для аренды на время отпуска. Ссуды на аренду имущества иногда также называют ссудами на инвестиционную недвижимость, ссудами, не связанными с QM, или ссудами инвестора DSCR. Для целей этого поста мы сосредоточимся на покупке и владении недвижимостью для одной семьи, хотя важно отметить, что кредит на инвестиционную недвижимость также может относиться к кредитам на исправление и переворот или коммерческую недвижимость. Рассмотрим подробнее:

Для этого недвижимость должна быть готова к сдаче в аренду. Как правило, арендатор является долгосрочным, но кредиты на аренду имущества также могут использоваться для краткосрочной аренды, например, для аренды на время отпуска. Ссуды на аренду имущества иногда также называют ссудами на инвестиционную недвижимость, ссудами, не связанными с QM, или ссудами инвестора DSCR. Для целей этого поста мы сосредоточимся на покупке и владении недвижимостью для одной семьи, хотя важно отметить, что кредит на инвестиционную недвижимость также может относиться к кредитам на исправление и переворот или коммерческую недвижимость. Рассмотрим подробнее:

Кредиты на инвестиционную недвижимость и обычные жилищные кредиты

Как финансировать инвестиционную недвижимость

Часто задаваемые вопросы по кредитам на инвестиционную недвижимость

Программа Visio Lending’s Rental360 Loan Program

Кредиты на инвестиционную недвижимость по сравнению с обычными жилищными кредитами Начнем с основные сходства. Как для кредитов на инвестиционную недвижимость, так и для обычных кредитов вы должны заполнить заявку. В приложении, скорее всего, будут заданы вопросы, отличные от тех, которые вы заполняли при покупке дома. Кредитор, вероятно, будет менее заинтересован в вашем личном доходе, активах и истории занятости, но может захотеть узнать больше о вашем инвестиционном опыте и стратегии. Ваш кредитор потянет ваш кредитный рейтинг. Кредитор закажет оценку и открытый титул. Итак, каковы некоторые из важных отличий?

Как для кредитов на инвестиционную недвижимость, так и для обычных кредитов вы должны заполнить заявку. В приложении, скорее всего, будут заданы вопросы, отличные от тех, которые вы заполняли при покупке дома. Кредитор, вероятно, будет менее заинтересован в вашем личном доходе, активах и истории занятости, но может захотеть узнать больше о вашем инвестиционном опыте и стратегии. Ваш кредитор потянет ваш кредитный рейтинг. Кредитор закажет оценку и открытый титул. Итак, каковы некоторые из важных отличий?

Первоначальный взнос, как правило, немного выше по кредиту на инвестиционную недвижимость. Вы должны планировать 25% (но это будет варьироваться и зависеть от вашего кредитного рейтинга), по сравнению с 3%, которые часто необходимы для некоторых потребительских ипотечных кредитов, спонсируемых государством.

Более высокие процентные ставки Процентные ставки и сборы обычно выше по кредитам на инвестиционную недвижимость. Вы должны ожидать, что они будут на 100-400 базисных пунктов выше, чем по традиционной ипотеке. Базисный пункт – это сотая доля процента. Таким образом, если обычная ипотека составляет 6,5%, кредит на инвестиционную недвижимость на ту же собственность тому же заемщику будет составлять 7,5% или более. Более подробную информацию см. в нашем Руководстве по ипотечным ставкам для инвестиционной недвижимости.

Вы должны ожидать, что они будут на 100-400 базисных пунктов выше, чем по традиционной ипотеке. Базисный пункт – это сотая доля процента. Таким образом, если обычная ипотека составляет 6,5%, кредит на инвестиционную недвижимость на ту же собственность тому же заемщику будет составлять 7,5% или более. Более подробную информацию см. в нашем Руководстве по ипотечным ставкам для инвестиционной недвижимости.

Вы должны будете доказать, что у вас есть ликвидные резервы наличности, равные вашему первоначальному взносу и расходам на закрытие плюс 6-12 месяцев вашего ежемесячного основного долга, процентов, налогов, страховки и любых членских взносов . Если вы владеете более чем одной инвестиционной недвижимостью, некоторые кредиторы могут потребовать от вас подтверждения резервов по всем вашим финансируемым инвестиционным объектам. С другой стороны, обычная ипотека требует от 0 до 6 месяцев резервов.

Меньше документации В случае обычных кредитов кредитор, вероятно, интересовался вашим трудовым стажем и личным доходом. Вас, вероятно, попросили предоставить квитанции об оплате и ваши личные налоговые декларации. Незадолго до закрытия кредитор, вероятно, попросил вас представить, что вы все еще работаете на той же работе, на которой вы начали процесс кредита. Для некоторых типов кредитов на инвестиционную недвижимость вас попросят предоставить всю эту информацию, а затем и некоторые, особенно если вы уже владеете другой инвестиционной недвижимостью. Для других типов кредитов инвестиционной собственности, вместо того, чтобы сосредоточиться на вашей личной занятости и доходе, кредитор сосредоточится на денежном потоке инвестиционной собственности. Это значительно упрощает документирование.

Вас, вероятно, попросили предоставить квитанции об оплате и ваши личные налоговые декларации. Незадолго до закрытия кредитор, вероятно, попросил вас представить, что вы все еще работаете на той же работе, на которой вы начали процесс кредита. Для некоторых типов кредитов на инвестиционную недвижимость вас попросят предоставить всю эту информацию, а затем и некоторые, особенно если вы уже владеете другой инвестиционной недвижимостью. Для других типов кредитов инвестиционной собственности, вместо того, чтобы сосредоточиться на вашей личной занятости и доходе, кредитор сосредоточится на денежном потоке инвестиционной собственности. Это значительно упрощает документирование.

Как финансировать инвестиционную недвижимость

Для серьезных инвесторов в недвижимость, желающих создать инвестиционный портфель, есть три основных варианта кредита на инвестиционную недвижимость: кредиты агентства или кредиты GSE (Fannie/Freddie), местные /региональные банки или альтернативный кредитор, например Visio Lending. Иногда инвесторы в аренду получают финансирование от собственника или ссуду в твердых деньгах, но это бывает реже. Давайте рассмотрим три основных варианта, а также некоторые менее распространенные альтернативы:

Иногда инвесторы в аренду получают финансирование от собственника или ссуду в твердых деньгах, но это бывает реже. Давайте рассмотрим три основных варианта, а также некоторые менее распространенные альтернативы:

Альтернативные кредиторы, иногда называемые кредиторами без QM или кредиторами DSCR (коэффициент покрытия долга), предлагают программы кредитования инвестиционной собственности, специально разработанные для помощи инвесторам SFR в увеличении их инвестиционных портфелей. Поскольку альтернативные кредиторы не ограничиваются правилами, установленными банковскими регуляторами или GSE (организациями, спонсируемыми государством), они предлагают гораздо большую гибкость и привлекательные условия.

Кроме того, большинство альтернативных кредиторов выдают кредиты на инвестиционную недвижимость на основе дохода от аренды имущества, а не личного дохода. Это означает, что у них низкие требования к документации и они не проверяют вашу трудовую книжку или налоговые декларации. У кредитов, не связанных с QM, есть некоторые недостатки, но большинству опытных инвесторов они удобны:

У кредитов, не связанных с QM, есть некоторые недостатки, но большинству опытных инвесторов они удобны:

- Более высокие процентные ставки и сборы. Опытные инвесторы, особенно те, кто находится в режиме роста, готовы платить более высокие процентные ставки и сборы за большую гибкость для достижения своих целей по созданию капитала.

- 30-летний срок, штрафы за досрочное погашение и юридические лица — кредиты GSE обычно имеют 30-летний срок и не требуют штрафов за досрочное погашение; однако они требуют полной проверки доходов и активов, включая полностью заполненные налоговые декларации. При использовании кредита GSE вы также должны брать кредит на свое имя. Банки, выдающие инвестиционные кредиты, обычно не предлагают 30-летние сроки и предусматривают штрафы за досрочное погашение. Банки часто позволяют вам владеть имуществом в ООО или другом юридическом лице и предоставлять кредит инвестора юридическому лицу, а не вам лично. Альтернативные кредиторы предлагают 30-летние условия, позволяют вам брать кредит у юридического лица и включают штрафы за досрочное погашение.

Опять же, опытные инвесторы готовы принять штрафы за досрочное погашение, если это означает, что они могут претендовать на получение кредита, который позволит им достичь своих инвестиционных целей. Visio предлагает различные варианты штрафов за досрочное погашение, чтобы инвесторы могли адаптировать свой кредит к своим конкретным обстоятельствам

Опять же, опытные инвесторы готовы принять штрафы за досрочное погашение, если это означает, что они могут претендовать на получение кредита, который позволит им достичь своих инвестиционных целей. Visio предлагает различные варианты штрафов за досрочное погашение, чтобы инвесторы могли адаптировать свой кредит к своим конкретным обстоятельствам

Купить Dew

Агентство (GSE) Кредиты инвестора (Fannie & Freddie)Агентские кредиты являются наименее дорогим видом инвестиционного кредита на недвижимость, но самый сложный для получения. Их легче всего получить для вашей первой инвестиционной недвижимости, а не для следующих нескольких. Рекомендации Fannie Mae могут быть строгими. Кредиторы обычно выдают агентские кредиты на основе целостного обзора денежных потоков инвестора, включая личный доход от стабильной работы и чистый операционный доход от сдачи в аренду недвижимости. Эти кредиты имеют некоторые недостатки для инвесторов, в том числе:

- Основная документация, включая заполненные налоговые декларации за два года со всеми приложениями

- Длительный и неопределенный процесс андеррайтинга со значительными резервными требованиями, которые увеличиваются с увеличением количества непогашенных кредитов (в основном, чем больше у вас заложенной арендуемой недвижимости, тем больше денежных резервов вам нужно)

- Требования к первоначальному взносу, которые увеличиваются с увеличением количества непогашенных кредитов (чем больше у вас заложенной сдаваемой в аренду недвижимости, тем больше денег вы должны вносить за каждую новую недвижимость)

- Ограничения на рефинансирование наличными для кредитов на инвестиционную недвижимость

- Невозможность взять кредит у юридического лица для защиты других ваших активов и личных данных

- Достаточно высокий доход, чтобы иметь стабильное отношение долга к доходу (DTI)

Региональные банки

Некоторым инвесторам в недвижимость удалось получить кредиты на инвестиционную недвижимость в местных или региональных банках. Поскольку банки планируют удерживать эти кредиты, а не продавать их, они могут быть более гибкими в отношении андеррайтинга в обмен на более высокие ставки и сборы. Банки, однако, не могут портфельные 30-летние ссуды, поэтому они обычно выдают пяти- или десятилетние ссуды на 15, 20 или 25-летней амортизации. Некоторые из недостатков работы с банком:

Поскольку банки планируют удерживать эти кредиты, а не продавать их, они могут быть более гибкими в отношении андеррайтинга в обмен на более высокие ставки и сборы. Банки, однако, не могут портфельные 30-летние ссуды, поэтому они обычно выдают пяти- или десятилетние ссуды на 15, 20 или 25-летней амортизации. Некоторые из недостатков работы с банком:

- Лимиты подверженности риску обычно означают, что инвестору придется объединить несколько местных банков для финансирования крупного портфеля

- Неопределенность в том, что местные банки часто быстро меняют направление деятельности в ответ на их последнюю проверку регулирующих органов. Это означает, что они могут предлагать ссуды на инвестиционную недвижимость в одном месяце, а не в следующем месяце .

- Местные банки не созданы для выдачи ипотечных кредитов в больших объемах и, как правило, работают медленно

- Достаточно высокий доход, чтобы иметь стабильное отношение долга к доходу (DTI)

Другие варианты кредита

Несмотря на то, что они встречаются реже, существуют дополнительные варианты кредита для покупки и удержания инвестиций в недвижимость, в том числе: . Как правило, инвесторы в недвижимость используют кредиторов с твердыми деньгами для строительных проектов, но их также можно использовать для сдачи в аренду. Если вы рассматриваете возможность работы с кредиторами с твердыми деньгами, будьте готовы иметь стратегию выхода на срок кредита до двух лет и высокую процентную ставку. У нас есть руководство, которое более подробно описывает процесс и нюансы работы с кредиторами.

Как правило, инвесторы в недвижимость используют кредиторов с твердыми деньгами для строительных проектов, но их также можно использовать для сдачи в аренду. Если вы рассматриваете возможность работы с кредиторами с твердыми деньгами, будьте готовы иметь стратегию выхода на срок кредита до двух лет и высокую процентную ставку. У нас есть руководство, которое более подробно описывает процесс и нюансы работы с кредиторами.

Ссуды под залог жилья: Если у вас есть основное место жительства, вы можете использовать ссуду под залог дома, чтобы взять кредит под залог собственного капитала и приобрести инвестиционную недвижимость. Имейте в виду, что ваше основное место жительства будет использоваться в качестве залога при получении кредита под залог дома. Важно, чтобы вы не отставали от каждого ежемесячного платежа по ипотеке, чтобы сохранить свой дом.

Кредиты для ветеранов: Кредит для ветеранов — это кредитная программа, предлагаемая Министерством по делам ветеранов США действующим военным и ветеранам, а также их пережившим супругам. Кредиты VA являются одной из самых сильных кредитных программ, доступных для тех, кто имеет право. Если это относится к вам, стоит поговорить с ипотечным кредитором о получении кредита VA.

Кредиты VA являются одной из самых сильных кредитных программ, доступных для тех, кто имеет право. Если это относится к вам, стоит поговорить с ипотечным кредитором о получении кредита VA.

Купить Роса

Требования к кредиту на инвестиционную недвижимостьПри получении кредита на инвестиционную недвижимость кредитор должен убедиться, что и недвижимость, и заемщик соответствуют требованиям по кредиту.

Выберите нужный размер вниз оплаты.Планируйте первоначальный взнос 25%. Если у вас звездный кредит, вам может понадобиться только 15%. Если у вас меньше звездного кредита, вам может понадобиться целых 35%.

Убедитесь, что вы финансово готовы. Финансовая стабильность – залог успеха. В дополнение к более существенному первоначальному взносу планируйте иметь ликвидные денежные резервы на 6-12 месяцев. Это поможет вам в трудные времена и гарантирует, что вы сразу не потеряете имущество из-за неуплаты и обращения взыскания. Вам также понадобятся наличные деньги для закрытия расходов и страховых сборов. Кроме того, чем больше ваш первоначальный взнос, тем ниже процентная ставка и лучше ваш DSCR. Поэтому лучше всего иметь максимально возможный первоначальный взнос.

Вам также понадобятся наличные деньги для закрытия расходов и страховых сборов. Кроме того, чем больше ваш первоначальный взнос, тем ниже процентная ставка и лучше ваш DSCR. Поэтому лучше всего иметь максимально возможный первоначальный взнос.

.

Кредиторы, как правило, варьируют цены, сроки и условия в большей степени в отношении ссуд на инвестиционную недвижимость, чем в отношении ссуд между собственниками и арендаторами. Сделайте все возможное, чтобы повысить свой кредитный рейтинг перед подачей заявления. И, что важно, защитите свой кредитный рейтинг после подачи заявки, чтобы ваш кредит закрывался гладко. Большинство кредиторов сделают все возможное, чтобы получить полный объем вашего кредитного рейтинга, поэтому разумно быть готовым.

Если вы подаете заявление на получение кредита в агентстве или банке, приведите свои документы в порядок. Вам понадобятся платежные квитанции и налоговые декларации со всеми вашими таблицами налоговых деклараций. Будьте готовы ответить на вопросы о ваших налоговых декларациях за год или два назад. Кроме того, убедитесь, что у вас есть достаточный личный доход, включая любой чистый операционный доход от сдаваемой в аренду недвижимости, чтобы позволить себе ежемесячный платеж за сдаваемую недвижимость. Если вы подаете заявку на получение неквадратичного или альтернативного кредита, вам необходимо убедиться, что доход от аренды покрывает стоимость ежемесячного платежа.

Вам понадобятся платежные квитанции и налоговые декларации со всеми вашими таблицами налоговых деклараций. Будьте готовы ответить на вопросы о ваших налоговых декларациях за год или два назад. Кроме того, убедитесь, что у вас есть достаточный личный доход, включая любой чистый операционный доход от сдаваемой в аренду недвижимости, чтобы позволить себе ежемесячный платеж за сдаваемую недвижимость. Если вы подаете заявку на получение неквадратичного или альтернативного кредита, вам необходимо убедиться, что доход от аренды покрывает стоимость ежемесячного платежа.

Строительство финансируется отдельно от кредитов на аренду (обычно в форме фиксированных и срочных кредитов или кредитов на твердые деньги), поэтому большинство ипотечных кредиторов проверяют, не нуждается ли недвижимость в капитальном ремонте.

Соответствует минимальным требованиям .

В дополнение к минимальному первоначальному взносу, большинство кредиторов также имеют минимальную сумму кредита и особые требования, основанные на их кредитных программах. К обычной ипотеке всегда предъявляются самые жесткие требования, а кредиты под инвестиционную недвижимость более гибкие. Проведите комплексную проверку ипотечных кредиторов, у которых вы хотите взять кредит.

Процесс получения кредита на инвестиционную недвижимость

Процесс получения кредита на инвестиционную недвижимость очень похож на любой другой процесс ипотечного кредита. Вот как это работает.

Найти кредитора . Кредитные программы, доступные для инвестиционной собственности, более сложны, чем кредитные программы, доступные для владельца-оккупанта. Первый шаг в поиске кредитора включает в себя определение того, какие кредитные программы лучше всего подходят для вас. Если это ваша первая сдаваемая в аренду недвижимость, вам следует рассмотреть возможность получения кредита, спонсируемого государством. Если у вас есть несколько ипотечных кредитов, вам следует рассмотреть альтернативную программу или программу кредитования без QM. Многие банки и кредиторы предлагают кредиты на инвестиционную недвижимость. Попросите вашего агента по недвижимости или других инвесторов порекомендовать.

Если у вас есть несколько ипотечных кредитов, вам следует рассмотреть альтернативную программу или программу кредитования без QM. Многие банки и кредиторы предлагают кредиты на инвестиционную недвижимость. Попросите вашего агента по недвижимости или других инвесторов порекомендовать.

Обязательно расставьте все точки над своими I и крестиком T, чтобы убедиться, что кредитор вам нравится, прежде чем заполнять заявку на получение кредита на инвестиционную недвижимость. Вы не хотите получить ненужную жесткую кредитную тягу.

Перейти к обработке.Как и в случае с любым другим ипотечным кредитом, после того, как вы подадите заявку на получение кредита на инвестиционную недвижимость, ваше кредитное дело перейдет в обработку. Здесь кредитный процессор соберет всю оставшуюся документацию.

Получить финансирование. Как только ваш кредит на инвестиционную недвижимость будет обработан, вы перейдете к заключительному этапу, и ваш кредит будет профинансирован.

Купить Роса

Часто задаваемые вопросы о кредите на инвестиционную недвижимостьЭто зависит от типа инвестиционной собственности. Для арендуемой недвижимости SFR это зависит от ваших обстоятельств. Если у вас хороший личный доход, хорошая кредитная история, значительные денежные резервы, и вы планируете владеть только одной или двумя арендными платами, кредит агентства может быть для вас правильным путем. Если у вас хорошая кредитная история, хороший послужной список и вы не хотите расширять свой портфель, а хотите оптимизировать свое финансирование, банк может стать для вас правильным выбором. Если вы работаете не по найму и/или хотите расширить портфель сдаваемой в аренду недвижимости, то альтернативный кредитор, такой как Visio, может быть вашим лучшим выбором.

Сложность получения кредита на инвестиционную недвижимость зависит от типа кредита. Агентские кредиты будут иметь более сложные требования, чем альтернативный кредитор. Вы должны планировать на 45-60 дней, чтобы получить кредит на аренду недвижимости. Как правило, банковские кредиты являются наиболее трудными для получения, за ними следуют кредиты агентств. Вы должны найти альтернативных кредиторов, таких как Visio, с которыми проще всего иметь дело с вашими арендными кредитами.

Вы должны планировать на 45-60 дней, чтобы получить кредит на аренду недвижимости. Как правило, банковские кредиты являются наиболее трудными для получения, за ними следуют кредиты агентств. Вы должны найти альтернативных кредиторов, таких как Visio, с которыми проще всего иметь дело с вашими арендными кредитами.

80% LTV считается наилучшим сценарием для кредита на инвестиционную недвижимость, но чем больше вы можете внести, тем лучше снизить процентные ставки и ежемесячные платежи.

Для большинства кредитов на инвестиционную недвижимость требуется кредитный рейтинг 700 или выше. Вы найдете альтернативных кредиторов, которые рассмотрят возможность финансирования инвесторов с баллами FICO 620 или выше.

Процентные ставки и сборы по кредитам на инвестиционную недвижимость выше, чем по ипотечным кредитам, предоставляемым собственником. Разница зависит от множества факторов, но обычно составляет от 100 до 400 бит/с. Более подробную информацию см. в нашем Руководстве по ипотечным ставкам для инвестиционной недвижимости.

Как правило, чтобы претендовать на получение кредита на инвестиционную недвижимость, недвижимость должна быть готова к сдаче в аренду без какого-либо значительного отсроченного обслуживания. Арендные кредиты также обычно имеют длительный срок в пять, десять, 15, 25 или 30 лет. Для получения почечной ссуды обычно требуется подтверждение либо личного дохода, либо дохода от аренды для поддержки погашения ссуды. Твердые денежные ссуды обычно выдаются на срок до 24 месяцев и часто обеспечивают некоторое финансирование для улучшения имущества. Ссуды на твердые деньги часто требуют более крупных первоначальных взносов, чем ссуды на аренду, но не требуют личного дохода или дохода от аренды для поддержки погашения. Ссуды на твердые деньги обычно значительно дороже, чем ссуды на аренду, и могут быть закрыты в течение 30 дней или меньше. 903:00

Нюансы займа инвестиционной собственности

Инвесторы обычно обращаются к альтернативным кредиторам, таким как Visio Lending, по нескольким причинам. Первая ситуация, если они работают не по найму, в том числе владеют собственным бизнесом. Другой причиной может быть то, что они уже владеют слишком большим количеством объектов недвижимости, чтобы претендовать на другой обычный кредит. Наконец, что важно, они могут обратиться к альтернативному кредитору, потому что они хотят владеть своей инвестиционной недвижимостью в юридическом лице, чтобы защитить свои другие активы. Это не допускается с обычными кредитами. Вот некоторые из ключевых нюансов финансирования инвестиционной недвижимости.

Первая ситуация, если они работают не по найму, в том числе владеют собственным бизнесом. Другой причиной может быть то, что они уже владеют слишком большим количеством объектов недвижимости, чтобы претендовать на другой обычный кредит. Наконец, что важно, они могут обратиться к альтернативному кредитору, потому что они хотят владеть своей инвестиционной недвижимостью в юридическом лице, чтобы защитить свои другие активы. Это не допускается с обычными кредитами. Вот некоторые из ключевых нюансов финансирования инвестиционной недвижимости.

Жилая недвижимость нуждается в оценке жилой недвижимости

Традиционно для сдаваемой в аренду недвижимости оценщики заполняют отчет 1007 о сопоставимых арендных платах для долгосрочной аренды; думаю год или больше. Оценщики в первую очередь оценивают дома для владельцев-арендаторов. В качестве альтернативного кредитора Visio учитывает любую фактическую арендную плату, доступную для собственности, а затем дополняет эту информацию сопоставимыми данными из различных источников данных. В отличие от лицензированного оценщика, Visio не ограничен в информации, которую он может использовать для определения надлежащей оценки арендной платы.

В отличие от лицензированного оценщика, Visio не ограничен в информации, которую он может использовать для определения надлежащей оценки арендной платы.

Страхование сдаваемого в аренду имущества сильно отличается от страхования вашего личного дома. Даже многие страховые агенты, которые не занимаются арендой недвижимости регулярно, не разбираются в нюансах. В Visio есть специальная команда, которая может помочь вам должным образом застраховать инвестиции в арендуемую недвижимость и защитить вас от некоторых неочевидных рисков, с которыми вы можете столкнуться как инвестор в недвижимость.

Положения о перекрестных дефолтах влияют на инвесторов в недвижимость Многие владельцы сдаваемой в аренду недвижимости также занимаются ремонтом и продажей недвижимости. Если это вы, вы можете дважды подумать, прежде чем финансировать как аренду, так и флипы у одного и того же кредитора. Флипы подвержены гораздо большему рыночному риску, чем аренда. Даже у лучших флипперов бывают сделки, которые идут не в ту сторону или не в ту сторону. Многие кредиторы включают в свои кредитные документы положения о перекрестном дефолте, которые предусматривают, что если вы не выполните свои обязательства по одному кредиту, это также будет считаться дефолтом по всем другим вашим кредитам. Вы же не хотите, чтобы неудачная флип-сделка привела к дефолту на арендуемой вами недвижимости. 903:00

Флипы подвержены гораздо большему рыночному риску, чем аренда. Даже у лучших флипперов бывают сделки, которые идут не в ту сторону или не в ту сторону. Многие кредиторы включают в свои кредитные документы положения о перекрестном дефолте, которые предусматривают, что если вы не выполните свои обязательства по одному кредиту, это также будет считаться дефолтом по всем другим вашим кредитам. Вы же не хотите, чтобы неудачная флип-сделка привела к дефолту на арендуемой вами недвижимости. 903:00

Visio Lending является ведущим поставщиком 30-летнего финансирования для инвесторов в недвижимость для сдачи в аренду на одну семью (1-4 квартиры), включая аренду на время отпуска. Visio гарантирует свой флагманский продукт Rental360 на основе дохода от аренды и кредита заемщика, а не личного дохода заемщика. В результате Rental360 является идеальным финансовым продуктом для самостоятельно занятых инвесторов или инвесторов, которые создают портфель сдаваемой в аренду недвижимости.

Ключевые преимущества программы Visio Rental360 по сравнению с обычными кредитами включают:

Отсутствие расчета личного долга к доходу: Visio использует либо текущую, либо рыночную арендную плату при оценке денежного потока на уровне объекта

Низкая документация требования: Visio не требует налоговых деклараций или подтверждения занятости

Юридическая защита: Visio позволяет клиенту финансировать свою инвестиционную собственность в ООО и корпорациях, чтобы защитить свои другие личные активы от потенциальной ответственности

Масштабируемость: Благодаря проверенному опыту и эффективности платежей нет жестких ограничений на количество объектов, которые инвестор может финансировать с помощью программы Rental360. не может быть сопоставлено.

Устранение положений о перекрестном неисполнении обязательств: Выбор специализированного кредитора по аренде вместо финансирования всех ваших инвестиционных объектов, таких как ремонт и переворачивание проектов, через одного кредитора может избежать положений о перекрестном неисполнении обязательств.

Опять же, опытные инвесторы готовы принять штрафы за досрочное погашение, если это означает, что они могут претендовать на получение кредита, который позволит им достичь своих инвестиционных целей. Visio предлагает различные варианты штрафов за досрочное погашение, чтобы инвесторы могли адаптировать свой кредит к своим конкретным обстоятельствам

Опять же, опытные инвесторы готовы принять штрафы за досрочное погашение, если это означает, что они могут претендовать на получение кредита, который позволит им достичь своих инвестиционных целей. Visio предлагает различные варианты штрафов за досрочное погашение, чтобы инвесторы могли адаптировать свой кредит к своим конкретным обстоятельствам