Учимся богатеть на инвестициях и не работать

Хотите ли вы заставить деньги работать на себя и получать пассивный доход? Если да, то статья для вас. Для финансово грамотного человека. Для вкладчика. Для потенциального инвестора.

Кому и зачем нужны инвестиции

Инвестор — человек, который вкладывает средства в ценные бумаги, депозиты, драгоценные металлы, недвижимость, бизнес и так далее.

Инвестиции — вложения, с которых вы желаете получать регулярную прибыль и приумножать ваш капитал.

Зачем инвестировать? Если у вас есть личный капитал, то вы просто обязаны им грамотно управлять, ведь ваше благополучие в ваших интересах. Просто копить и хранить деньги под матрацем или в копилке нельзя, потому что есть инфляция.

Инфляция — общий рост цен на товары и услуги. Например, если в начале 2000-х годов можно было купить гамбургер за 15-25 сомов, сейчас они стоят 100 сомов.

Цены растут, а ваши 15 сомов под подушкой так и останутся 15 сомами. Только если 10-15 лет назад на них можно было купить гамбургер, то сейчас не хватит и на пол-литровую бутылку воды.

Только если 10-15 лет назад на них можно было купить гамбургер, то сейчас не хватит и на пол-литровую бутылку воды.

Поэтому ваш капитал, накопления надо приумножать, хотя бы для того, чтобы они не обесценивались. Как это работает? Если средние темпы инфляции в стране в 2018 году были в районе 3-4 процентов, то депозит в банке под 5-6 процентов годовых помог бы не только не обесценить за 12 месяцев ваши деньги, но еще и получить небольшой доход.

Как инвестировать, если нет опыта

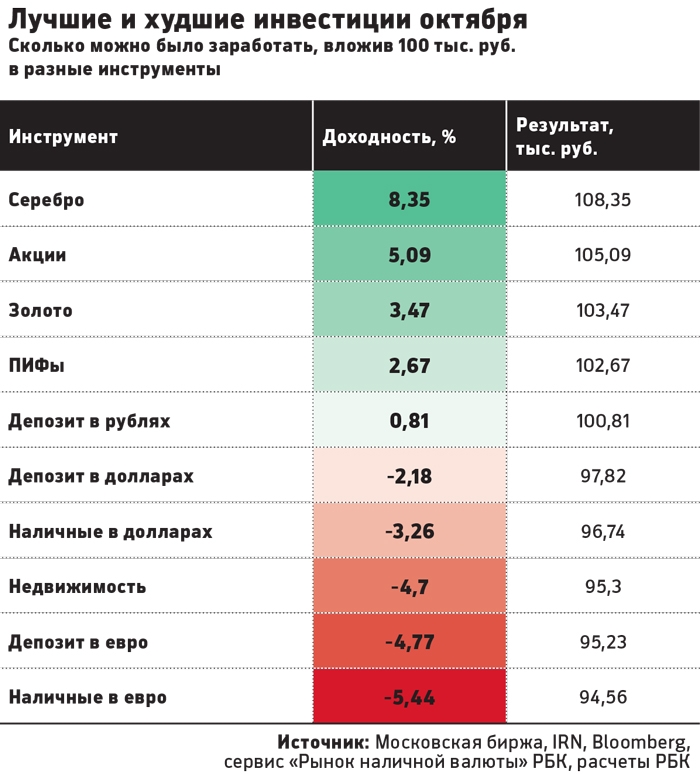

Начнем с того, что люди инвестируют либо для получения пассивного дохода, либо для выигрыша на ценовой разнице. Некоторые виды вложений, например, акции или недвижимость, позволяют претендовать на оба вида дохода.

Купив квартиру, вы можете ее сдавать в аренду — это пассивный доход. А можете продать, когда цены на квартиры вырастут, — это получение дохода на ценовой разнице. Купил дешевле, продал дороже.

Разница этих двух видов доходов в том, что цены могут как подняться, так и упасть. И если вы не владеете ситуацией на рынке, можете прогореть на играх с ценами.

И если вы не владеете ситуацией на рынке, можете прогореть на играх с ценами.

Если у вас нет опыта, то лучше начать с инвестиций для получения пассивного дохода. Это — депозиты и облигации.

Чтобы не прогореть, перед вложением средств стоит определить надежность банка, в случае с депозитом, или надежность компании, в облигации которой вы хотите вложиться. Сделать это просто. Каждый банк или компания, выпускающая облигации, публикуют свои финансовые отчеты в открытом доступе.

Вложив деньги в депозит или облигации, вы будете регулярно получать проценты или дивиденды и можете быть спокойны за личный капитал.

Но помните о главном правиле инвестиций — не класть все яйца в одну корзину! Это значит, что не стоит вкладывать все деньги только на депозит в одном банке. Гораздо выгоднее разместить капитал на депозитах нескольких банков, в облигациях нескольких компаний.

Все они будут приносить доход, а риск вы диверсифицируете, то есть снизите.

Часто люди боятся вкладывать именно потому, что боятся банкротства банка или компании, выпускающей облигации. Если ваши деньги вложены в разные банки и компании, такой риск значительно снижается. Вероятность, что обанкротятся все и сразу, крайне мала.

Если ваши деньги вложены в разные банки и компании, такой риск значительно снижается. Вероятность, что обанкротятся все и сразу, крайне мала.

Вкладывайте в облигации компаний из разных отраслей, разных по клиентуре банков и избегайте рисков.

Инвестиции — это для богатых?

Помните, что инвестором может стать любой человек. И не обязательно иметь большие средства. Не верите? Давайте рассмотрим на простых примерах несколько вариантов вложений свободных денег.

У каждого варианта вложения средств есть своя сумма, которая нужна на первом этапе.

Например, если вы захотите открыть депозит в одном из местных коммерческих банков — в основном у вас на руках должна быть сумма в 1 или 5 тысяч сомов. Это минимальные размеры вклада на сегодня. Конечно, есть исключения, где нет минимальной суммы вклада, либо где требуют больше 10 тысяч сомов. Вариантов множество, и каждый найдет для себя что-то подходящее.

Если вы захотите вложиться в недвижимость, понадобятся более серьезные суммы.

Вложения в ценные бумаги не требуют больших сумм. Облигации стоят в среднем 1 тысячу сомов. Акции разнятся в цене от нескольких тыйынов до десятков тысяч сомов. Например, одну акцию аэропорта «Манас» можно купить за 250-350 сомов. Облигации банка KICB — за 1 тысячу — 1 тысячу 20 сомов. Информацию о торгуемых ценных бумагах, их стоимости можно найти на сайтах брокерских компаний, работающих на рынке ценных бумаг.

Чтобы начать вкладывать, достаточно иметь примерно 1 тысячу сомов.

Если можете позволить откладывать из ежемесячного дохода 1 тысячу сомов, значит, можете инвестировать каждый месяц и приумножать капитал.

Сколько я заработаю

А теперь давайте посчитаем. Чтобы развенчать миф о том, что минимальные инвестиции не выгодны, возьмем за основу то, что в течение трех лет вы вкладывает 1 тысячу сомов в месяц в облигации компании «А». Она предлагает доходность в 15 процентов годовых.

Она предлагает доходность в 15 процентов годовых.

Через три года у вас будет 42 тысячи 875 сомов. Если бы вы просто копили по 1 тысяче сомов в месяц, то собрали бы 36 тысяч сомов. Получается, что от инвестирования вы заработали дополнительно почти 7 тысяч сомов. Заметьте, с каждым годом процент увеличивается в разы. И это если начать с 1 тысячи сомов.

Чем больше ваш капитал, тем быстрее он наращивается.

Инвестировать надо, и это важно. Нужно уметь управлять своими деньгами. Жить на пассивный доход возможно и реально. Каждый человек может стать инвестором, и чем раньше начнет инвестировать, тем лучше.

Материал подготовлен ИА 24.kg при поддержке финансовой компании «Сенти».

Сколько нужно инвестировать ежемесячно, чтобы иметь 1 млн $ для пассивного дохода

Сколько нужно инвестировать ежемесячно, чтобы иметь 1 млн $ для пассивного дохода в будущем зависит от нескольких факторов. В первую очередь от того, в каком возрасте вы начнете инвестировать. Второе, когда вы планируете начать пользоваться своим капиталом.

Второе, когда вы планируете начать пользоваться своим капиталом.

Большое значение имеет доходность, которую вы будете получать на свои инвестиции. Сразу хочу подчеркнуть — не стоит гоняться за высокой доходностью, если речь идет о такой важной цели, как пассивный доход на пенсии. Многочисленные исследования и практика подтверждают, что погоня за высокой доходностью может привести к противоположному результату.

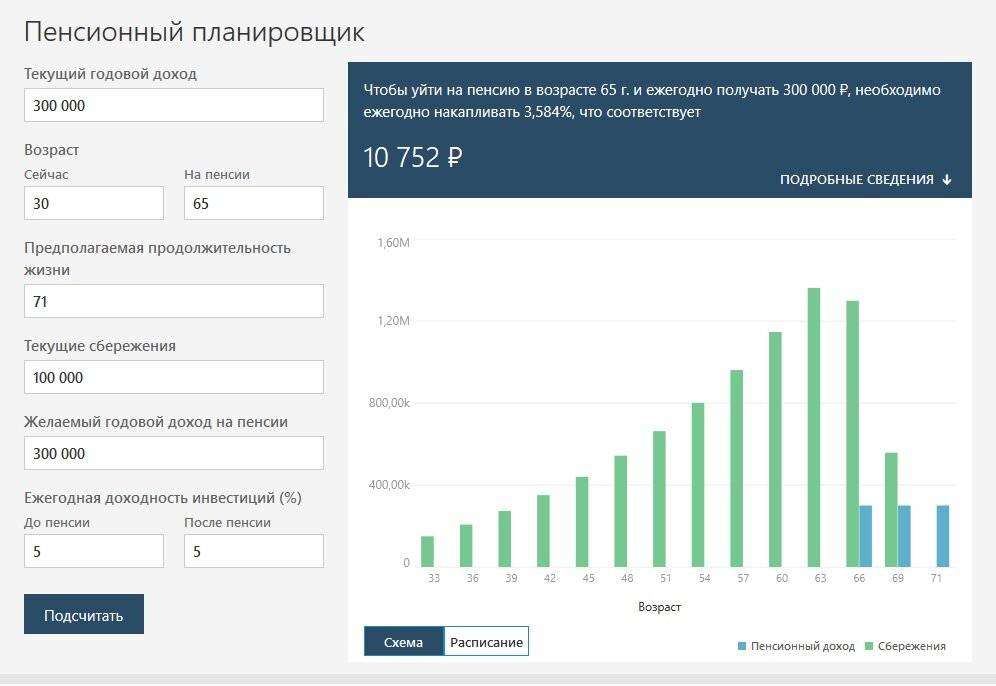

Для начала разберемся, сколько нужно инвестировать ежемесячно, чтобы иметь 1 млн $, скажем в возрасте 60 лет. В своих расчетах я предполагаю, что ваши инвестиции будут приносить 8 % в год. Результаты расчетов изображены на диаграмме ниже.

Сколько нужно инвестировать ежемесячно, чтобы иметь 1 млн $ для пассивного дохода в 60 лет. Источник: CS Group

Как видно из диаграммы, чем раньше вы начнете, тем меньшую сумму необходимо инвестировать, чтобы иметь 1 млн $ в 60 лет. В 30 лет нужно инвестировать чуть больше 700 долларов в месяц. Но когда вы откладываете инвестирование до 40 или 50 лет, создать капитал в размере 1 миллиона долларов уже гораздо сложнее. Если вы начнете инвестировать в 40 лет, то нужно откладывать ежемесячно более 1 700 $, а в 50 лет уже более 5 500 $.

Если вы начнете инвестировать в 40 лет, то нужно откладывать ежемесячно более 1 700 $, а в 50 лет уже более 5 500 $.

Хватит ли вам 1 млн $ для пассивного дохода?

Капитал в размере 1 миллиона долларов может показаться большой суммой денег. И это действительно большая сумма. Но достаточно ли его для комфортной жизни на пенсии? Это зависит от того, сколько вы будете тратить и от других факторов.

Скажем, вы сейчас зарабатываете 3 000 $ в месяц и хотите получать такой же пассивный доход в возрасте 60 лет. Вы можете быстро прикинуть на калькуляторе, что 1 млн $ хватит на 28 лет жизни. Также эти деньги будут в активах, которые будут генерировать доходность, поэтому можно сделать вывод, что этого капитала хватит на всю жизнь. Но не все так просто.

Вот еще несколько факторов, которые нужно учесть:

- Долголетие.

- Образ жизни.

- Инвестиционный риск.

- Инфляция.

- Размер налогов.

Давайте поподробнее остановимся на каждом из них.

Долголетие

Конечно, никто не знает, как долго они проживут, но можно сделать определенное предположение на основе своего здоровья и семейной истории. В настоящее время наблюдается тенденция к увеличению продолжительности жизни людей в мире. Также люди, имеющие средства и доступ к качественной медицине, живут дольше. Поэтому вполне реально дожить до 80 или 90 лет и даже больше. В этом случае можно обнаружить, что 1 миллиона долларов будет недостаточно.

Образ жизни

Расходы на жизнь на даче с выращиванием овощей и сада будут меньше чем с регулярными путешествиями по миру. Поэтому стоит задуматься о своем образе жизни на пенсии, чем вы планируете заниматься, где жить и какие суммы средств будут необходимы.

Некоторые наши клиенты, которым мы разрабатывали финансовый план, планируют продолжить вести активный образ жизни. Кто-то хочет делиться своим опытом преподавая в университете, кто-то заниматься бизнесом, но не так активно, как сейчас. Это тоже нужно учитывать. Как и расходы на поддержание своего здоровья, которые, как бы нам ни хотелось, будут со временем расти.

Это тоже нужно учитывать. Как и расходы на поддержание своего здоровья, которые, как бы нам ни хотелось, будут со временем расти.

Также если вы привыкли обновлять свой автомобиль каждые 5 или 10 лет, то это тоже стоит учесть. Будете ли вы ездить на 30 летнем авто? Возможно, пересядете на общественный транспорт?

Инвестиционный риск

Инвестиционный риск будет влиять на то, сколько акций, облигаций и наличных денег будет в вашем портфеле и соответственно какова будет его доходность. Мы рекомендуем в период пользования капиталом иметь в портфеле запас наличных денег в размере 2 годовых расходов. Роль наличных денег в этом случае могут играть краткосрочные облигации.

Слишком агрессивное инвестирование может привести к потере денег. Слишком консервативное — недостаточного роста вашего капитала, чтобы компенсировать инфляцию. Поэтому здесь следует выдержать определенный баланс.

Естественно, что в период использования капиталом доходность портфеля уменьшается, так как уменьшается его риск. Например, если в период инвестирования вы получали в среднем 8 % годовых, то на пенсии доходность может снизиться до 5 % годовых.

Например, если в период инвестирования вы получали в среднем 8 % годовых, то на пенсии доходность может снизиться до 5 % годовых.

Инфляция

Это один из важнейших факторов, который, к тому же, мало кто учитывает в своих расчетах. Инфляция снижает покупательную способность денег и приводит к тому, что вы будете быстрее тратить свой 1 млн $. А это значит, что нужно больше инвестировать в период активного создания капитала.

Вам сейчас 30 лет и в 60 вы хотите получать пассивный доход 3 000 $ в месяц в сегодняшних деньгах. Через 30 лет 3 000 $ при инфляции 3 % в долларах США вырастут до 7 282 $. То есть, чтобы приобрести то же количество товаров и услуг, что и сегодня, вам через 30 лет нужно потратить 7282 $ вместо 3000 $.

Налоги

Со своих инвестиций вы будете платить налоги. Налог с инвестиционного дохода, если будете продавать активы для пассивного дохода или налог с дивидендного дохода. А это значит, что вы будете снимать со своего портфеля больше средств, чтобы компенсировать расходы по уплате налогов.

Конечно, мы не можем спрогнозировать, какие будут налоги в будущем. Вы также можете стать резидентом страны, где действуют минимальные налоги на инвестиционный доход или дивиденды. Однако в своем планировании следует учитывать хотя бы сегодняшние ставки налогов той страны, где вы планируете жить.

Как минимизировать общение с налоговой при инвестировании за границей в этой статье.

Пример с пассивным доходом 3 000 $ в месяц

Дайте вернемся к примеру с пассивным доходом 3 000 $ в месяц. Ранее мы рассчитали, что необходимо инвестировать по 710 $ ежемесячно, если начать в 30 лет, чтобы иметь 1 млн $ в 60 лет. Доходность портфеля в период инвестирования составляет 8 % годовых, а в период использования капитала 5 %.

Следовательно, с учетом инфляции 3 % годовых в долларах США и текущих ставках налога, капитала 1 млн. $ хватит до 71 года жизни. Если учесть фактор долголетия, то этого капитала явно не хватит. Поэтому необходимо вносить корректировку в свой план.

Куда инвестировать, чтобы иметь 1 млн $ для пассивного дохода?

Если речь идет о такой важной цели как пассивный доход, то лучше отдавать предпочтение инструментам с умеренным риском, номинированным в твердой валюте. Для этой задачи лучше подойдет инвестиционный портфель из зарубежных ETF-фондов с низкими комиссионными расходами.

С примером портфеля для пассивного дохода можно ознакомиться в этой статье.

Преимущества портфеля с ETF-фондами:

- Можно начинать с малых сумм даже с 710$, как в примере выше.

- Высокая ликвидность. Вы можете продать часть активов на необходимую сумму в любой рабочий день. Что нельзя сделать с физической недвижимостью.

- Низкие накладные расходы.

- Широкая диверсификация инвестиций. Как по регионам или странам, так и по классам активов, таким как акции, облигации, фонды недвижимости, золото и т.д.

Куда лучше не инвестировать, если речь идет о пассивном доходе:

- Криптовалюта.

- Физическая недвижимость.

- Трейдинг.

- Торговля в кредит.

- Инверсные или ETF-фонды с плечом.

Если вас все же интересуют инструменты из этого перечня, то лучше экспериментировать с ними на отдельном счете от портфеля для пассивного дохода. Выделите на эти инструменты такую сумму средств, потерю которой вы не почувствуете и она не повлияет на ваши важные финансовые цели.

Это будет ваш счет для экспериментов и удовольствия, а счёт с индексными ETF-фондами для пассивного дохода в будущем.

Фото на обложке: Khachik Simonian on Unsplash

Підписуйтесь на наші розсилки

В розсилках ми ділимось своїм досвідом, практичними кейсами та цікавими статтями у сфері особистих фінансів,страхування та інвестицій

Петро ЦибуляФінансовий радник, співзасновник CS Group

5 лучших инвестиций для получения ежемесячного дохода

В PeerStreet мы хотим предоставить нашим аккредитованным инвесторам возможность получать ежемесячный доход. Дополнительный ежемесячный доход может быть невероятно вдохновляющим и направить вас на путь, который больше соответствует той жизни, которую вы себе представляли. Это может помочь вам жить более полноценной пенсией или даже выйти на пенсию раньше. Это может дать вам толчок, который вам нужен, чтобы помочь финансировать вашу подработку, или свободу бросить свою повседневную работу и, наконец, заняться своей страстью. Пассивный доход может дать вам ресурсы, чтобы чаще путешествовать с друзьями и семьей. И это даже может помочь вам быстрее накопить богатство, создав самовоспроизводящийся цикл богатства для будущих поколений.

Дополнительный ежемесячный доход может быть невероятно вдохновляющим и направить вас на путь, который больше соответствует той жизни, которую вы себе представляли. Это может помочь вам жить более полноценной пенсией или даже выйти на пенсию раньше. Это может дать вам толчок, который вам нужен, чтобы помочь финансировать вашу подработку, или свободу бросить свою повседневную работу и, наконец, заняться своей страстью. Пассивный доход может дать вам ресурсы, чтобы чаще путешествовать с друзьями и семьей. И это даже может помочь вам быстрее накопить богатство, создав самовоспроизводящийся цикл богатства для будущих поколений.

Инвестиции в фондовый рынок могут быть отличным вариантом для людей, которые хотят со временем накопить богатство. Но куда вы можете инвестировать, если вы хотите получать пассивный доход каждый месяц, который вы можете использовать немедленно? Вот некоторые из лучших возможностей прямо сейчас:

Инвестиции в высокодоходные краткосрочные кредиты на недвижимость могут дать вам некоторые из самая высокая доходность — лучше, чем облигации, сберегательные и другие акции. Частично причина в том, что задолженность по недвижимости обеспечена физическими активами. Таким образом, даже в редких случаях, когда заемщик уходит из собственности, основная сумма (плюс больше) может быть возмещена и распределена между инвесторами при продаже собственности. Кроме того, рынок недвижимости работает независимо от фондового рынка, так что это отличный актив для диверсификации.

Частично причина в том, что задолженность по недвижимости обеспечена физическими активами. Таким образом, даже в редких случаях, когда заемщик уходит из собственности, основная сумма (плюс больше) может быть возмещена и распределена между инвесторами при продаже собственности. Кроме того, рынок недвижимости работает независимо от фондового рынка, так что это отличный актив для диверсификации.

Но каждый раз, когда вы инвестируете, всегда есть риск. Поскольку задолженность по недвижимости зависит от заемщиков для осуществления своих платежей, некоторые могут рассматривать этот класс активов как более рискованный, чем другие. В то время как лишение права выкупа может произойти, в PeerStreet это редкость (из всех кредитов, которые были погашены с 30 июня 2020 года, 99,6% были погашены в виде прибыли). Чтобы смягчить эту разницу, мы создали вторичный рынок, чтобы наши нынешние инвесторы могли продавать свои позиции по определенным кредитам сторонним институциональным инвесторам.

https://wellkeptwallet.com/investments-for-monthly-income/

Средняя доходность: 5–8% возможность. Вообще говоря, вы можете покупать проценты в публично торгуемых REIT так же, как и в акции, что делает их высоколиквидными активами, поскольку вы можете быстро их продать. Поскольку SEC требует, чтобы публичные REIT выплачивали 90% своих дивидендов, они также являются более доходными инвестициями.

Но поскольку публичные REIT, как правило, движутся вместе с фондовым рынком, они могут быть нестабильными активами, что ограничивает возможность диверсификации вашего портфеля. А поскольку только 10% прибыли публичных REIT используются для роста, цены на акции могут расти не так быстро, как другие активы. Тем не менее, если вы хотите начать инвестировать в недвижимость, публичные REIT могут быть простым первым шагом.

https://www.millionacres.com/real-estate-investing/reits/high-yield-reits/

Средняя доходность: 4% — 10%

Если вы думаете, что у вас есть силы (и деньги на руках), чтобы отремонтировать и перевернуть дома или стать арендодателем, вы можете получать солидный пассивный доход. Сдаваемая в аренду недвижимость может со временем увеличить вашу чистую стоимость, поскольку недвижимость, которой вы управляете, растет в цене. Кроме того, арендная плата обычно корректируется с учетом инфляции, поэтому вам, скорее всего, не придется беспокоиться о снижении доходов, а ваши арендаторы смогут погасить ваши ипотечные кредиты.

Сдаваемая в аренду недвижимость может со временем увеличить вашу чистую стоимость, поскольку недвижимость, которой вы управляете, растет в цене. Кроме того, арендная плата обычно корректируется с учетом инфляции, поэтому вам, скорее всего, не придется беспокоиться о снижении доходов, а ваши арендаторы смогут погасить ваши ипотечные кредиты.

Однако, несмотря на высокую доходность, доходность сдаваемой в аренду недвижимости может колебаться в зависимости от рынка недвижимости. Кроме того, они требуют определенного набора навыков и, как известно, неликвидны. Вы можете бороться с рисками, проверяя арендаторов, защищая себя с помощью страхования от невыплаты арендной платы и гарантируя, что вы являетесь эффективным управляющим недвижимостью. Если у вас есть знания, драйв и деньги, аренда недвижимости может стать прибыльным делом.

https://wellkeptwallet.com/investments-for-monthly-income/

Средняя доходность: от 0,1% до 3,3%

Облигации представляют собой бумажные активы, которые представляют собой ссуды, предоставленные инвесторами заемщикам. Инвестирование в корпоративные и государственные облигации, как правило, менее волатильно, чем в акции, и поэтому сопряжено с низким риском. Из-за этого многие люди, приближающиеся к пенсии, считают их надежным вложением. Тем не менее, они также являются низкодоходными инвестициями и имеют меньший потенциал роста, чем акции. Облигации являются одним из самых безопасных активов, которые вы можете найти, если хотите получать ежемесячную прибыль.

Инвестирование в корпоративные и государственные облигации, как правило, менее волатильно, чем в акции, и поэтому сопряжено с низким риском. Из-за этого многие люди, приближающиеся к пенсии, считают их надежным вложением. Тем не менее, они также являются низкодоходными инвестициями и имеют меньший потенциал роста, чем акции. Облигации являются одним из самых безопасных активов, которые вы можете найти, если хотите получать ежемесячную прибыль.

https://wellkeptwallet.com/investments-for-monthly-income/

Средняя доходность: 0,4% — 0,8%

Депозитные сертификаты (CD) традиционно считаются очень надежными инвестициями и могут помочь ваш ежемесячный доход. Хотя они не являются вариантом с самой высокой доходностью, компакт-диски могут принести инвесторам большую прибыль, чем сберегательные счета (и они застрахованы FDIC).

Когда вы инвестируете, вы можете снять свои проценты только до полного погашения компакт-диска, если вы хотите заплатить штраф. Компакт-диски либо дают вам доступ к ежемесячным выплатам процентов, либо позволяют вам получить полную прибыль в конце срока. Большинство сроков составляет не менее 12 месяцев, поэтому, если вам нужен немедленный доступ к наличным деньгам, это может быть не лучшим вариантом для вас.

Компакт-диски либо дают вам доступ к ежемесячным выплатам процентов, либо позволяют вам получить полную прибыль в конце срока. Большинство сроков составляет не менее 12 месяцев, поэтому, если вам нужен немедленный доступ к наличным деньгам, это может быть не лучшим вариантом для вас.

https://wellkeptwallet.com/investments-for-monthly-income/

—

Создание диверсифицированного портфеля находится в пределах вашей досягаемости, а получение пассивного дохода — это самое простое, что вы можете сделать. настроить себя на комфортное будущее. В PeerStreet мы дадим вам возможность получать пассивный доход за счет ежемесячных регулярных платежей. Таким образом, вы можете вывести свое портфолио на новый уровень.

PeerStreet — интуитивно понятная технологическая платформа для инвестирования в недвижимость, которая обеспечивает высококачественные инвестиции в недвижимость у вас под рукой и заставляет рынок работать на вас. Попробуйте PeerStreet сегодня.

Попробуйте PeerStreet сегодня.

Как можно использовать инвестиции для получения ежемесячного дохода?

Team Wint Wealth

Обновлено

Вы когда-нибудь чувствовали, что дополнительный источник дохода может помочь вам лучше управлять своими расходами? Или, возможно, вы исследовали простые и надежные способы дополнительного заработка помимо активного дохода от вашей основной работы. Одним из простых способов получения дополнительного дохода является инвестирование части вашего активного дохода в классы долговых и/или долевых активов. Независимо от того, работаете ли вы по найму или работаете не по найму, вы не пожалеете об инвестициях, которые приносят ежемесячный доход в дополнение к вашему регулярному активному доходу.

Стабильный доход — в идеале сочетание активного и пассивного дохода — позволит вам жить той жизнью, которую вы выберете. Устойчивый пассивный доход от хорошо информированных инвестиций может быть успешным и беспроигрышным вариантом для дополнения вашего активного ежемесячного дохода. В этой статье рассказывается о различных типах инвестиций для получения ежемесячного дохода и о том, как они приносят вам пользу и увеличивают ваш общий доход.

В этой статье рассказывается о различных типах инвестиций для получения ежемесячного дохода и о том, как они приносят вам пользу и увеличивают ваш общий доход.

Читайте также: Что такое схема ежемесячного дохода почтового отделения?

Какая потребность в альтернативном источнике дохода?Пандемия COVID-19 поразила всех. Безработица выросла, и мировая экономика рухнула. Более того, в США поднимает свою уродливую голову инфляция, а война в Украине уже начала сказываться на торговле и финансах во всем мире. Жизнь состоит из взлетов и падений, поэтому вы никогда не знаете, когда окажетесь в финансовой трясине. Поэтому всегда полезно иметь альтернативный источник дохода в дополнение к основному. Вот некоторые из преимуществ, которыми вы пользуетесь, если у вас есть дополнительный источник дохода:

- Наличие дополнительного источника дохода поможет вам быстро достичь своих финансовых целей.

- Ваш альтернативный источник дохода снижает вашу зависимость от единственного источника дохода и лучше подготавливает вас к преодолению непредвиденных финансовых проблем.

- Это также поможет вам накопить больше средств для спокойной жизни после выхода на пенсию.

- Наличие дополнительного источника дохода снижает ваши шансы попасть в долговую яму, поскольку вы с меньшей вероятностью будете брать кредиты для своих финансовых нужд.

Таким образом, чтобы защитить себя, вы должны знать, как получать фиксированный ежемесячный доход от инвестиций , , которые могут помочь вам пережить трудные времена.

Как использовать инвестиции для получения ежемесячного доходаТеперь, когда мы обсудили преимущества наличия альтернативного источника дохода, давайте сразу перейдем к списку альтернативных инвестиционных схем, которые вы можете использовать для получения стабильного ежемесячного дохода. . Ниже приведены некоторые из лучшие инвестиции для получения ежемесячного дохода, которые вы можете рассмотреть, чтобы укрепить свое финансовое положение и лучше подготовиться к неопределенности в будущем:

1. Дивиденды по акциям

Дивиденды по акциям Многие публичные компании делятся частью своей прибыли со своими инвесторами (акционерами) в виде дивидендов. Инвестиции в компании с высокой дивидендной доходностью могут стать отличным источником пассивного дохода. Владение акциями таких компаний приносит вам две выгоды: во-первых, вы зарабатываете на дивидендах, а во-вторых, вы также зарабатываете, если цена акций растет.

Поскольку акционерам не нужно активно участвовать в деятельности компании, покупка акций является одним из самых популярных способов получения пассивного дохода.

Тем не менее, следует предостеречь вас, вы должны быть осторожны при выборе акций для инвестирования. Инвестирование в акции, которые ранее и стабильно выплачивали регулярные дивиденды, может быть хорошим местом для начала, если стабильный пассивный доход от дивидендов это то, что вы ищете. Если у вас нет предварительных знаний о том, как работает фондовый рынок, вы также можете обратиться за советом к финансовому консультанту, чтобы не понести убытки.

Облигации считаются относительно более безопасным вариантом инвестиций. Если большая часть вашего капитала вложена в акции, вам следует подумать об инвестициях в облигации, чтобы диверсифицировать свой портфель. Хотя доходы от облигаций ниже по сравнению с акциями, вы застрахованы от взлетов и падений фондового рынка.

Когда вы инвестируете в корпоративную облигацию, вы фактически даете свои деньги в долг компании-эмитенту. Компании выпускают облигации, чтобы собрать деньги для расширения бизнеса, запуска новых проектов или удовлетворения своих потребностей в оборотном капитале.

Корпоративные облигации — отличный способ инвестирования для получения ежемесячного дохода, поскольку большинство компаний регулярно выплачивают вам проценты в течение срока действия облигации. Некоторые корпоративные облигации, также известные как амортизирующие облигации, также выплачивают вам определенную часть основной суммы через регулярные промежутки времени в течение срока действия облигации. Это не только снижает риск дефолта, но и помогает вам получать регулярный пассивный доход.

Это не только снижает риск дефолта, но и помогает вам получать регулярный пассивный доход.

Многие корпоративные облигации также могут быть проданы на вторичном рынке. Это также в определенной степени решает проблему ликвидности. В случае, если вам срочно нужны деньги, вложенные в облигацию, вы можете продать ее на вторичном рынке еще до наступления срока погашения. Однако в таком случае цена облигации будет зависеть от рынка.

3. План ежемесячного дохода взаимных фондов (MFMIP)План ежемесячных доходов взаимных фондов — еще один очень популярный вид инвестиций для получения ежемесячного дохода. Как следует из названия, взаимный фонд представляет собой инвестиционный план, в котором средства инвестируются взаимно. Другими словами, в фонд вносят вклад несколько инвесторов с общей инвестиционной целью.

Управляющий фондом инвестирует этот коллективный фонд в акции, облигации и инструменты денежного рынка для получения прибыли. Полученная таким образом прибыль затем распределяется между инвесторами пропорционально путем расчета стоимости чистых активов схемы (СЧА).

На рынке доступны различные схемы взаимных фондов. Вы можете выбрать один из них, учитывая вашу склонность к риску, период инвестирования и цель. В большинстве случаев вам нужно оставаться на месте в течение как минимум трех-пяти лет, прежде чем вы сможете получить значительную прибыль от взаимного фонда.

Если вы ищете менее рискованный и в то же время стабильный источник дохода, то взаимные фонды могут стать для вас подходящим инвестиционным инструментом. Взаимные фонды также подвержены рыночным колебаниям — долговые фонды, как правило, менее волатильны и менее рискованны, чем фонды акций.

Читайте также: AMFI – определение, роль, цель и значение

4. Аннуитет Аннуитет – это страховой продукт, популярный среди пенсионеров. Аннуитет — это, по сути, договор между страховой компанией и инвестором, который обязывает страховую компанию регулярно выплачивать инвестору определенную сумму денег в течение определенного периода времени. Некоторые схемы аннуитета обещают регулярные выплаты в течение оставшейся жизни инвестора.

Некоторые схемы аннуитета обещают регулярные выплаты в течение оставшейся жизни инвестора.

Схемы аннуитета в основном бывают двух типов:

- Немедленный аннуитет: Эти планы аннуитета требуют, чтобы вы заплатили единовременную сумму страховой компании, и выплаты начинаются немедленно. Эти планы выбирают люди, которые уже вышли на пенсию и хотят иметь стабильный пассивный доход на всю оставшуюся жизнь. В зависимости от выбранного плана выплаты могут быть либо за определенный период времени, либо за оставшуюся жизнь инвестора.

- Отложенный аннуитет: Это пенсионные программы для лиц, которые еще не вышли на пенсию, но хотят начать инвестировать, чтобы поддерживать стабильный приток денежных средств после выхода на пенсию. Эти планы имеют определенный период накопления, в течение которого инвестор регулярно вкладывает определенную сумму (так же, как SIP). После этого периода накопления аннуитет начинает выплачиваться через равные промежутки времени (в некоторых случаях это может быть и единовременный платеж).

В отличие от акций, облигаций и взаимных фондов, аннуитеты, являясь страховым продуктом, также предлагают дополнительные преимущества, такие как освобождение от налогов и защита страховых взносов. Как упоминалось выше, многие аннуитетные планы также обещают пожизненную выплату. Как правило, аннуитетные планы разрабатываются с учетом инфляции и растущих медицинских расходов. Таким образом, рента является отличным способом инвестирование с целью получения ежемесячного дохода , особенно для пенсионеров.

5. Фиксированные депозиты с ежемесячным доходом (MIFD) Фиксированные депозиты (FD) являются одной из наиболее часто инвестируемых и обеспеченных финансовых схем. Вам не нужно делать огромные инвестиции в FD с ежемесячным доходом. В зависимости от политики банка вы можете начать с суммы от рупий. 1000 — рупий. 5000, в зависимости от политики банка. Процентная ставка варьируется от 2,50% годовых до 8% годовых, в зависимости от банка и срока владения ФО.

Проценты зачисляются на ваш сберегательный счет ежемесячно, ежеквартально, раз в полгода или ежегодно. Проценты, полученные по банковским срочным депозитам, подлежат полному налогообложению. Тем не менее, некоторые налогово-сберегающие срочные депозиты с минимальным периодом блокировки в 5 лет позволяют вам требовать вычета до рупий. 1 50 000 в соответствии с разделом 80C от вашего чистого налогооблагаемого дохода.

Что делает FD одним из предпочтительных вариантов для инвестиций, несмотря на относительно более низкую доходность, так это тот факт, что ваша основная сумма всегда защищена, если только сам банк не обанкротится. Кроме того, чтобы сделать FD еще более безопасными, RBI предоставляет бесплатную страховку на сумму до рупий. 5 лакхов всем владельцам банковских счетов.

6. Схема ежемесячного дохода почтового отделения (POMIS) Схема ежемесячного дохода почтового отделения (POMIS) является традиционной инвестиционной схемой, предлагаемой почтовыми отделениями в стране и поддерживаемой центральным правительством. Эта сберегательная схема имеет фиксированный срок 5 лет. Есть возможность реинвестировать через 5 лет. Преждевременный отказ, хотя и разрешен, влечет за собой штраф в соответствии с правилами схемы.

Эта сберегательная схема имеет фиксированный срок 5 лет. Есть возможность реинвестировать через 5 лет. Преждевременный отказ, хотя и разрешен, влечет за собой штраф в соответствии с правилами схемы.

В настоящее время процентная ставка по данной схеме составляет 6,6% годовых. Вы должны инвестировать не менее рупий. 1500, а максимальный лимит зависит от типа учетной записи: дополнительная учетная запись/совместная учетная запись или отдельная учетная запись.

POMIS представляет собой схему с низким уровнем риска, так как вложенные деньги не подвержены рыночным колебаниям. Сумма депозита также является номинальной, что делает ее доступной для людей с любым финансовым положением.

Читайте также: Список лучших мест для жизни после выхода на пенсию в Индии

Практический результат На финансовом рынке так много схем, что становится трудно выбрать правильную. Но самое сложное — понять , как инвестировать, чтобы получать стабильный ежемесячный доход. Прежде чем инвестировать в любую такую схему, рекомендуется провести тщательное исследование и четко определить свои инвестиционные цели и склонность к риску. Вы также можете поговорить с финансовым экспертом, чтобы составить для себя индивидуальный надежный план.

Прежде чем инвестировать в любую такую схему, рекомендуется провести тщательное исследование и четко определить свои инвестиционные цели и склонность к риску. Вы также можете поговорить с финансовым экспертом, чтобы составить для себя индивидуальный надежный план.

1. Безрисковы ли инвестиции в акции, приносящие дивиденды?

Нет, любые инвестиции на фондовом рынке, в том числе в акции, приносящие дивиденды, не являются безрисковыми. Поэтому всегда рекомендуется тщательно изучить основы компании, прежде чем принимать инвестиционное решение. Если у вас нет предварительных знаний о фондовом рынке, лучше воспользоваться помощью финансового консультанта.

2. Как человек может инвестировать в паевые инвестиционные фонды?

Вы можете инвестировать в взаимные фонды любым из следующих способов:

- Через финансового посредника — дистрибьютора взаимных фондов, зарегистрированного в AMFI (Ассоциация взаимных фондов в Индии).

- Подав должным образом заполненную форму заявки на взаимный фонд в автономном режиме в офисе AMC (Компании по управлению активами), управляющей фондом.

- Через официальный веб-сайт взаимного фонда или через сторонние веб-сайты или мобильные приложения.

Была ли эта статья полезной?

ДаНет

Категории Пассивный доход Отказ от ответственности: Эта статья была подготовлена на основе внутренних данных, общедоступной информации и других источников, которые считаются надежными. Статья также может содержать информацию, являющуюся личным мнением/мнением авторов. Информация, содержащаяся в этой статье, предназначена только для общих, образовательных и информационных целей и не является полным раскрытием всех существенных фактов. Его не следует рассматривать как инвестиционный совет какой-либо стороне. Статья не гарантирует полноту или точность информации и отказывается от всех обязательств, убытков и убытков, возникающих в результате использования этой информации.