Расчет рентабельности \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Расчет рентабельности

Подборка наиболее важных документов по запросу Расчет рентабельности (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Финансовый анализ:

- EBITDA

- IRR

- Акционерный капитал

- Анализ баланса

- Анализ бухгалтерского баланса

- Показать все

- Финансовый анализ:

- EBITDA

- IRR

- Акционерный капитал

- Анализ баланса

- Анализ бухгалтерского баланса

- Показать все

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2021 год: Статья 154 «Порядок определения налоговой базы при реализации товаров (работ, услуг)» главы 21 «Налог на добавленную стоимость» НК РФ

(Юридическая компания «TAXOLOGY»)Руководствуясь п. 1 ст. 146 и п. 2 ст. 154 НК РФ, суд признал выводы налогового органа о возникновении объекта обложения НДС обоснованными, поскольку налогоплательщик передал в безвозмездное пользование имущество взаимозависимым лицам, которые фактически использовали его для осуществления предпринимательской деятельности. При этом на основании главы 14.2 НК РФ суд признал обоснованным применение затратного метода для определения стоимости услуг. Учитывая, что валовая рентабельность продавца меньше минимального значения интервала рентабельности, так как была равна нулю, налоговая база по НДС обоснованно определена налоговым органом исходя из фактической себестоимости услуг (стоимости электроэнергии, ремонта и начисленной амортизации безвозмездно переданных основных средств). Суд отклонил довод налогоплательщика о необходимости применения метода сопоставимых рыночных цен, поскольку у налогоплательщика отсутствовали сделки по аренде нежилых помещений с лицами, не являющимися взаимозависимыми. Суд указал на невозможность применения метода последующей реализации, поскольку невозможно определить валовую рентабельность взаимозависимых лиц, так как они не осуществляли последующую реализацию (перепродажу), а использовали полученное имущество в производственной деятельности.

1 ст. 146 и п. 2 ст. 154 НК РФ, суд признал выводы налогового органа о возникновении объекта обложения НДС обоснованными, поскольку налогоплательщик передал в безвозмездное пользование имущество взаимозависимым лицам, которые фактически использовали его для осуществления предпринимательской деятельности. При этом на основании главы 14.2 НК РФ суд признал обоснованным применение затратного метода для определения стоимости услуг. Учитывая, что валовая рентабельность продавца меньше минимального значения интервала рентабельности, так как была равна нулю, налоговая база по НДС обоснованно определена налоговым органом исходя из фактической себестоимости услуг (стоимости электроэнергии, ремонта и начисленной амортизации безвозмездно переданных основных средств). Суд отклонил довод налогоплательщика о необходимости применения метода сопоставимых рыночных цен, поскольку у налогоплательщика отсутствовали сделки по аренде нежилых помещений с лицами, не являющимися взаимозависимыми. Суд указал на невозможность применения метода последующей реализации, поскольку невозможно определить валовую рентабельность взаимозависимых лиц, так как они не осуществляли последующую реализацию (перепродажу), а использовали полученное имущество в производственной деятельности.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2022 год: Статья 172 «Порядок применения налоговых вычетов» главы 21 «Налог на добавленную стоимость» НК РФ

(АО «Центр экономических экспертиз «Налоги и финансовое право»)Отклоняя ссылки инспекции об отсутствии у контрагента признаков реальной хозяйственной деятельности, низкой рентабельности продаж, суд установил, что он исчислял и уплачивал НДС, отражал реализацию товаров, обладал необходимыми ресурсами для реализации товаров своим покупателям, использовал арендуемые складские помещения или хранил продукцию в разных регионах РФ.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Типовая ситуация: Финансовый анализ: базовые понятия и коэффициенты

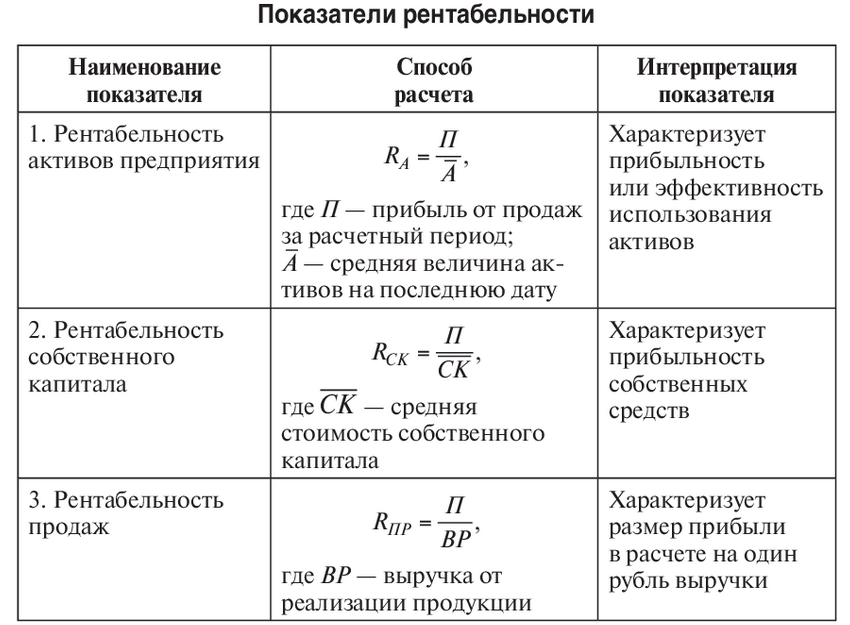

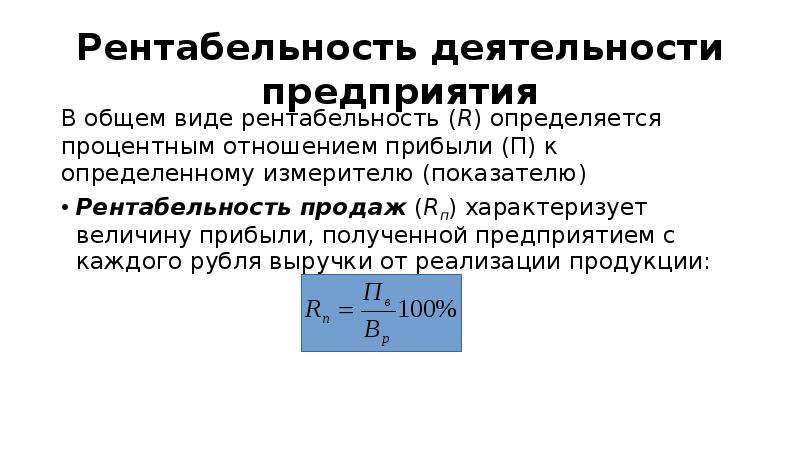

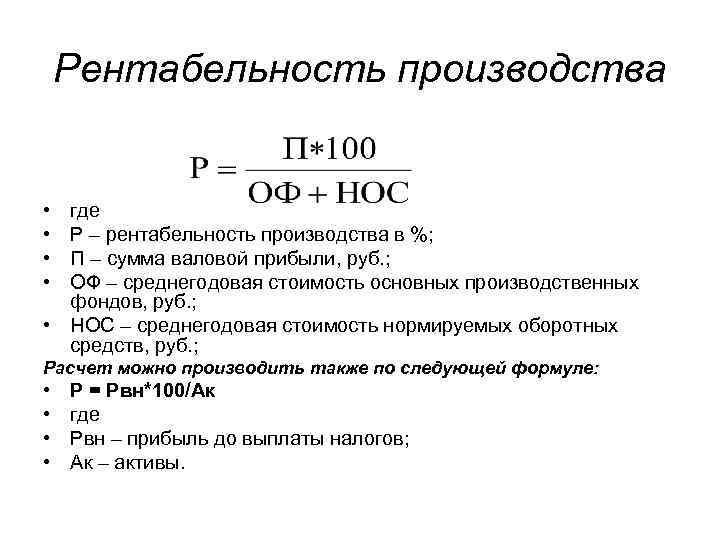

(Издательство «Главная книга», 2023)Рентабельность — эффективность использования средств, вложенных в предприятие или включенных в оборот. Коэффициенты рентабельности показывают отношение прибыли к величине активов, капитала, затрат, выручки.

Коэффициенты рентабельности показывают отношение прибыли к величине активов, капитала, затрат, выручки.

Приказ ФНС России от 30.05.2007 N ММ-3-06/333@

(ред. от 10.05.2012)

«Об утверждении Концепции системы планирования выездных налоговых проверок» Рентабельность проданных товаров (продукции, работ, услуг) — соотношение между величиной сальдированного финансового результата (прибыль минус убыток) от продажи товаров (продукции, работ, услуг) и себестоимостью проданных товаров (продукции, работ, услуг) с учетом коммерческих и управленческих расходов. В том случае, если получен убыток от продажи товаров (продукции, работ, услуг), имеет место убыточность.

Анализ прибыльности: разрезаем пирог

Содержание

Глава 1

Что такое анализ рентабельности?

Глава 2

Почему важен анализ рентабельности?

Глава 3

Коэффициент 1: маржа валовой прибыли

Глава 4

Коэффициент 2: Маржа операционной прибыли

Глава 5

Коэффициент 3: Маржа чистой прибыли

Глава 6

Коэффициент 4: Рентабельность активов (ROA)

Глава 7

Коэффициент 5: Рентабельность собственного капитала (ROE)

Заключение

Заключение

Что такое анализ рентабельности?

Анализ прибыльности — это глубокое изучение того, как и где компания получает прибыль, чтобы можно было оценить наиболее и наименее прибыльные части.

Это очень важно для финансового планирования и анализа, позволяя группам FP&A точно проектировать различные части бизнеса. Изучение способности компании генерировать прибыль помогает команде лучше прогнозировать и создавать более надежные и точные модели.

Это одна из пяти основных групп финансовых коэффициентов, которая является частью Планирования ресурсов предприятия, программной системы для управления и наблюдения за основными функциями компании. Финансовые отчеты, такие как отчет о прибылях и убытках и балансовый отчет, предоставляют данные, необходимые для анализа коэффициентов.

Различные показатели рассматривают постоянные и переменные затраты, влияющие на прибыльность. В совокупности они создают полезное представление о финансовом состоянии организации.

Вот некоторые общие показатели, которые вам необходимо иметь под рукой:

- EBITDA и EBIT

- ПРОДАЖА

- Чистый объем продаж

- Чистая прибыль

- Чистая выручка

Почему важен анализ рентабельности?

«Прибыль» — это большое понятие. Глядя на различные цифры, которые приносят доход, можно узнать гораздо больше о внутренней работе бизнеса.

Глядя на различные цифры, которые приносят доход, можно узнать гораздо больше о внутренней работе бизнеса.

Анализ прибыльности полезен бизнес-лидерам и инвесторам, чтобы увидеть, какие части бизнеса приносят хорошую прибыль, а какие цифры прячутся за другими, чтобы скрыть любые убытки. Думайте об этом как о спортивной команде. Иногда игроки-суперзвезды могут наверстать упущенное в другом месте. Вы хотите максимизировать количество своих суперзвезд и сократить количество неудачников.

Подробное представление о прибыльности позволяет бизнес-руководителям понять, что влияет на доход от продаж, где можно повысить эффективность, и при необходимости сократить расходы.

Это также удобно для прогнозирования будущей прибыльности, поэтому компании могут решать, инвестировать или брать в долг, не сталкиваясь с финансовыми проблемами.

Давайте рассмотрим некоторые распространенные коэффициенты рентабельности, которые используют компании.

Подсказка : Не забывайте, что вы можете разбить любой из следующих коэффициентов прибыльности на когорты, чтобы выполнить анализ прибыльности клиентов, который покажет вам, какие сегменты ваших клиентов наиболее прибыльны.

Коэффициент рентабельности #1: Маржа валовой прибыли

Показатели валовой прибыли говорят нам, сколько прибыли бизнес получает от каждого доллара, заработанного в качестве дохода.

Он учитывает только прямые затраты на продажу, такие как производственные материалы и труд, необходимый для изготовления продукции. Что касается операционных расходов, процентных расходов и налогов? Когда дело доходит до валовой прибыли, забудьте об этом.

Если прямые затраты компании увеличиваются, валовая прибыль уменьшается. Маржа валовой прибыли будет выше, если выручка увеличится, а прямые затраты уменьшатся.

Для хорошего финансового здоровья цель игры состоит в том, чтобы увеличить этот процент.

Формула

Вот основная формула для расчета нормы валовой прибыли:

Маржа валовой прибыли = (чистые продажи — себестоимость проданных товаров) / чистые продажи

Часто выражается в процентах, поэтому вы нужно умножить результат на 100.

Плюсы и минусы

Коэффициент валовой прибыли — отличный способ посмотреть, насколько прибыльны продажи продукта или услуги, поскольку он фокусируется исключительно на прямых затратах на продажу.

Устранение посторонних факторов, таких как кредиты, проценты и операции, дает представление о том, насколько хорошо работают продукты компании. Отсюда бизнес-лидеры могут порекомендовать, нужно ли сокращать продуктовые линейки и какие продукты являются бестселлерами.

С другой стороны, сложно сравнивать общую рентабельность с компаниями из других отраслей, так как валовая прибыль может сильно отличаться.

Его также не следует использовать как изолированную цифру для отчета о результатах деятельности компании. Он рассматривает только определенные показатели продаж и игнорирует другие, такие как операции и косвенные затраты.

Коэффициент рентабельности № 2: Маржа операционной прибыли

Маржа операционной прибыли, также известная как маржа операционной прибыли, показывает, как бизнес справляется со своими операциями по сравнению с его доходом. Иногда его можно сочетать с коэффициентом операционных расходов, определяя, сколько доходов приходится на операционные расходы.

Иногда его можно сочетать с коэффициентом операционных расходов, определяя, сколько доходов приходится на операционные расходы.

В коэффициенте учитываются только эксплуатационные расходы, которые со временем меняются. Любые операционные расходы, такие как расходы на администрирование и разработку продукта, относятся к этому разделу. Любые проценты или налоговые платежи полностью игнорируются в этот момент.

Вообще говоря, более высокий коэффициент рентабельности в процентах указывает на хорошие финансовые показатели. Сохранение эксплуатационных расходов на низком уровне за счет повышения эффективности по отношению к полученному доходу означает, что коэффициент будет выше.

Отношение будет уменьшаться, если компания тратит больше средств на операционные расходы, например, вкладывает больше средств в обучение и развитие, или снижает цены.

Формула

Рассмотрим базовую формулу для расчета маржи операционной прибыли:

Маржа операционной прибыли = операционная прибыль / общий доход

Это даст вам цифры, чтобы увидеть, как компания справляется со своими операциями по сравнению с доходом.

Плюсы и минусы

Коэффициент операционной прибыли является хорошим индикатором того, как бизнес работает с течением времени. Владельцы бизнеса и инвесторы могут заблаговременно выявить любую потенциальную неэффективность и внести изменения, чтобы улучшить соотношение.

Но маржа операционной прибыли — это лишь малая часть картины. Поскольку он не учитывает проценты и налоги, его нельзя использовать в качестве единственного финансового показателя прибыльности. Например, компания может быть в убытке, сохраняя при этом хорошую маржу операционной прибыли.

Коэффициент рентабельности #3: Маржа чистой прибыли

Показатель чистой прибыли представляет собой прибыль, оставшуюся после каждого расхода, обычно указанную в нижней строке отчета о прибылях и убытках. Маржа чистой прибыли показывает чистую прибыль, полученную на каждый доллар чистых продаж.

Это важный процент, потому что чистая прибыль — это «чистая» прибыль после вычета всего остального. Больше чистой прибыли означает больше возможностей для расширения, выплаты дивидендов и роста компании.

Больше чистой прибыли означает больше возможностей для расширения, выплаты дивидендов и роста компании.

Увеличение или уменьшение маржи чистой прибыли не всегда происходит однозначно — это зависит от большего числа влияющих факторов, чем валовая прибыль или операционная прибыль. При уменьшении маржи могут увеличиться проценты и налоги или уменьшиться операционная прибыль.

Что касается увеличения маржи, то маржа операционной прибыли могла увеличиться или налоги снизились в пропорции к чистым продажам.

Formula

Хотите рассчитать размер чистой прибыли? Вот что вам нужно:

Маржа чистой прибыли = (чистая прибыль / выручка) x 100

Это даст вам соотношение чистой прибыли в процентном выражении.

Плюсы и минусы

Преимущество коэффициента чистой прибыли заключается в том, что он дает заинтересованным сторонам быструю картину финансового состояния компании. Они могут быстро определить, находятся ли операционные расходы и косвенные расходы под контролем.

Тем не менее, размер чистой прибыли не всегда работает как одна цифра. Более низкая маржа не всегда означает, что дела у компании плохи, а высокая маржа не обязательно означает хорошую маржу денежного потока.

Если вы опасаетесь, что ключевые заинтересованные стороны могут неправильно истолковать более низкую норму чистой прибыли, важно дополнить анализ соотношения другими цифрами, если это возможно, и требуется дополнительное объяснение.

Коэффициент рентабельности №4: Рентабельность активов (ROA)

Маржа рентабельности активов (ROA) представляет собой процент чистой прибыли по отношению к общему полученному доходу. Активы могут выглядеть как средства индивидуальной защиты, такие как машины или интеллектуальная собственность.

Улучшение коэффициента ROA зависит от увеличения чистой прибыли компании. Этого можно достичь с помощью новой стратегии продаж, направленной на предоставление высокодоходных услуг или сокращение операционных расходов.

Формула

Вот что вам нужно для расчета ROA.

Рентабельность активов = (чистая прибыль / средняя сумма активов) x 100

Примечание: может быть полезно взять среднее значение общей суммы активов из баланса. Это связано с тем, что отчет о прибылях и убытках является фиксированным финансовым документом, тогда как баланс постоянно обновляется.

Плюсы и минусы

Для инвесторов коэффициент ROA показывает, насколько хорошо компания использует свои активы для получения прибыли. Это делает его полезным для сравнения того, как это происходит с другими предприятиями в отрасли, поскольку другие организации будут иметь аналогичные активы.

Это также полезный номер, помогающий определить, хорошо ли управляется компания. Заинтересованные стороны могут вносить любые изменения, необходимые для повышения прибыльности, если прибыль реинвестируется в бизнес через активы, и они не используются в полной мере.

Однако вы можете столкнуться с проблемами, связанными с тем, как ROA разделяет заемный и собственный капитал. Некоторые компании добавляют процентные расходы в уравнение для более точного результата.

Некоторые компании добавляют процентные расходы в уравнение для более точного результата.

Коэффициент рентабельности №5: Рентабельность собственного капитала (ROE)

Рентабельность собственного капитала (ROE) — это то, как прибыльность компании сравнивается с инвестициями акционеров в бизнес.

Как правило, более высокий ROE является хорошим признаком финансового благополучия. Предприятия могут улучшить свой коэффициент ROE, увеличив чистую прибыль за счет продаж и объема или уменьшив собственный капитал. Последнее сложнее, так как это может означать увеличение долга, что снижает другие коэффициенты прибыльности.

Некоторые инвесторы предпочитают использовать долгосрочный средний показатель S&P 500 в качестве ориентира для ROE — все, что ниже этого показателя, считается доходом ниже среднего. Другие сравнивают с самой отраслью.

Формула

Давайте посмотрим, какой расчет вам нужен для ROE.

Рентабельность собственного капитала = чистая прибыль / акционерный капитал

После этого вы получите показатель ROE, необходимый для определения соотношения инвестиций акционеров к выручке.

Плюсы и минусы

ROE — это хороший способ определить вероятный рост дивидендов, особенно если соотношение аналогично другим аналогам в этом секторе.

Однако это не идеальный показатель для оценки стоимости. Вы также не хотите, чтобы у вас был слишком высокий ROE, поскольку это может означать непостоянную прибыль или слишком большой долг.

Выкуп акций может искусственно завышать ROE, поэтому эту цифру следует рассматривать вместе с другими финансовыми показателями, чтобы определить истинную стоимость компании.

Заключение: лучшие коэффициенты прибыльности для анализа прибыльности

Анализ прибыльности является важным инструментом в наборе инструментов FP&A.

И теперь вы знаете некоторые из лучших финансовых коэффициентов для его выполнения.

Независимо от того, используете ли вы устаревшее программное обеспечение FP&A или надежный Excel, вам следует попробовать Cube.

Cube решает проблему обеспечения актуальности фактических данных и их копирования из исходных систем.

(Среди множества других вещей.)

Щелкните изображение ниже, чтобы запросить бесплатную демоверсию.

Расчет размера прибыли в процентах с использованием DAX в Power BI

Расчет размера прибыли в Power BI с использованием базового набора данных может показаться требующим нескольких шагов. Вы можете посмотреть полное видео этого урока внизу этого блога.

Возможно, вы думаете, что вам нужно использовать вычисляемые столбцы, чтобы получить результат.

Ну уж точно не надо. Есть гораздо более простой способ.

Используя показатели, вы можете начать с простой информации, такой как цена и затраты, а затем с помощью «разветвления показателей» вы можете перейти к показателю маржи прибыли, который можно отфильтровать по любому элементу вашей модели данных.

Это то, на чем мы сосредоточимся в этой статье. Прочитав этот пост, вы наверняка удивитесь, насколько полезным может быть этот простой процесс в ваших отчетах.

Table of Contents

ToggleРасчет процентной маржи прибыли в Power BI

Прежде чем мы действительно начнем вычислять нашу норму прибыли, давайте быстро взглянем на нашу базовую таблицу продаж, чтобы мы знали, над чем мы работаем.

Как видите, у нас есть количество заказа, цена за единицу, общая стоимость единицы и общий доход.

С их помощью мы можем создать наши простые меры, которые в конечном итоге позволят нам рассчитать нашу прибыль в процентах.

Итак, давайте углубимся в процесс.

1. Общая мера продаж

Первое, что нам нужно сделать, это, очевидно, создать простую меру. В этом конкретном примере давайте вычислим общий объем продаж , который представляет собой сумму столбца общего дохода.

2. Вычисление общих затрат с помощью функции итерации

Поскольку нам нужно знать, какова наша общая прибыль , следующее, что нам нужно выяснить, это общие затраты. Мы можем сделать это, используя итерирующую функцию.

В этом случае у нас нет столбца общей стоимости, поэтому мы будем использовать СУММ для вычисления общей стоимости.

Используя SUMX , мы перейдем к таблице продаж и умножим стоимость единицы на количество продаж для каждой отдельной строки в этой таблице.

Давайте сначала перепроверим нашу формулу общих затрат , прежде чем перейти к следующему шагу.

Итак, давайте создадим таблицу, используя наши измерения.

Мы привезем нашу дату , общая сумма продаж за каждый отдельный день и общая стоимость за каждый отдельный день.

Это таблица, которую мы сможем создать.

3. Мера общей прибыли

Теперь, когда у нас есть общая сумма продаж и общая стоимость меры, мы можем теперь рассчитать нашу общую прибыль . Чтобы получить это, конечно, мы просто вычитаем общие затраты из общего объема продаж.

Мы просто перетащим показатель общей прибыли в нашу таблицу и получим столбец общей прибыли.

4. Расчет маржи

Мы можем очень легко рассчитать маржу после этих первых трех простых шагов. И, конечно же, совершенно точно не нужно возвращаться к нашей таблице данных и добавлять какие-либо столбцы.

Нам снова нужно просто создать новую меру.

Давайте назовем это % прибыли .

Для формулы мы будем использовать РАЗДЕЛИТЬ, общую прибыль на общий объем продаж , а затем подставить ноль в качестве альтернативного результата.

Давайте перетащим этот показатель в нашу таблицу, чтобы увидеть нашу дневную норму прибыли.

Таким образом, мы можем рассчитать размер прибыли в процентах, используя меры.

Это очень простой и быстрый процесс, но результат несомненно имеет множество применений.

Использование расчета процентной маржи прибыли

Теперь давайте рассмотрим различные способы использования процентной маржи прибыли в отчетах Power BI.

1. Маржа прибыли на одного клиента

Во-первых, мы можем посмотреть на норму прибыли на одного клиента.

Мы перетащим размер прибыли , затем добавим имя клиента .

Теперь у нас есть таблица, в которой показан размер прибыли на одного клиента.

Если вам нужна визуализация, конечно, это тоже возможно, и вы можете очень легко преобразовать таблицу в визуализацию.

2. Размер прибыли с течением времени

Мы также можем посмотреть на размер нашего размера прибыли за определенный период времени.

Что мы можем сделать, так это просто скопировать и вставить таблицу с процентной прибылью в день.

Затем мы можем преобразовать эту таблицу в линейный график.

Теперь у нас есть визуальный элемент, показывающий размер прибыли в процентах с течением времени.

3. Сравнение маржи на продукт

Используя нашу меру прибыли в процентах, мы также можем увидеть, каковы наши продукты с самой высокой и самой низкой маржой.

Давайте скопируем и вставим нашу визуализацию с прибылью и именами клиентов .

Затем мы добавим название продукта и затем включим 9Метки данных 0091.

Теперь мы можем сравнить размеры прибыли по продуктам, при этом Продукт 14 считается самым высоким, а Продукт 13 — самым низким.

4. Динамический просмотр полей

Благодаря всем визуализациям, которые мы создали, мы можем динамически просматривать наши поля.

Если мы, например, нажмем на наш Продукт 14, мы сможем увидеть, как вещи динамически отслеживаются во времени для этого конкретного продукта, как показано на визуальном номере 3.

Мы также можем увидеть, какая часть прибыли на одного клиента составляет продукт 14 в первой визуализации.

Тогда визуализации покажут разные поля, когда мы нажимаем на разные продукты.

***** Ссылки по теме *****

Разработка моделей расширенного анализа сценариев с использованием DAX в Power BI

Расширяются или сокращаются маржи? Решение в Power BI

Анализ изменений маржи с течением времени — аналитика с Power BI и DAX

Заключение

В этом посте мы увидели, как определить нашу маржу прибыли в Power BI с помощью мер.