Операционный и финансовый лизинг — различия

Мир финансирования активов, договоров аренды и лизинга бывает не всегда настолько понятен, как хотелось бы. Одна из областей, при понимании которой часто возникают сомнения, — разница между финансовым и операционным лизингом.

В российском законодательстве правовые и организационно-экономические особенности лизинга определены Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге), учет лизинга регламентирован Приказом Минфина РФ от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга». В обоих документах в основном описываются операции финансового лизинга.

Операционный лизинг — услуга, по своему определению отличающаяся от финансового лизинга. Поэтому начнем с объяснения финансового лизинга.

Что такое финансовый лизинг?

Финансовый лизинг — способ предоставления финансирования, когда фактически лизингодатель (лизинговая компания, арендодатель) покупает актив для конечного пользователя (лизингополучателя или арендатора) и передает его в аренду на согласованный период времени.

«Право владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме, если договором лизинга не установлено иное».1

В общем это означает, что лизингополучатель находится в практически такой позиции, как если бы он приобрел актив.

С точки зрения бизнеса активы — это имущество, способное приносить доход. На предприятии это: здания, оборудование, сырье на складах, деньги на счетах, автотранспорт и многое другое. В бухгалтерском балансе компании их стоимость указывается в активе. В этой статье мы подразумеваем под активом транспортное средство (ТС) или спецтехнику.

Лизинговая компания (ЛК) получает арендные (лизинговые) платежи в счет вознаграждения за сдачу актива в финансовую аренду (лизинг) лизингополучателю. ЛК сохраняет за собой право собственности, но клиент получает полноценное право на пользование активом.

Лизингополучатель будет вносить лизинговые платежи, которые покроют рыночную стоимость актива за время лизинга.

Главное условие договора — ежемесячное внесение этих платежей и иногда довольно крупного выкупного платежа в конце срока лизинга. Когда все выплачено, право собственности на актив переходит от лизинговой компании к арендатору (лизингополучателю). Технически финансовый лизинг не может быть прерван или отменен, хотя возможно завершить его ранее даты условленной в договоре лизинга в случае досрочного выкупа имущества. График с условиями досрочного погашения включается в договор.

Конечный этап лизинга

Что произойдет по окончании основного периода финансового лизинга может варьироваться и зависит от условий договора лизинга. Возможны такие опции:

- клиент выкупает предмет лизинга по остаточной стоимости, а не рыночной стоимости;

- лизингополучатель переводит долг по договору лизинга третьей стороне.

Если клиент хочет взять в лизинг новый автомобиль, ЛК предлагает услугу продажи старого авто в трейд-ин. Полученные после реализации средства засчитываются в счет исполнения обязательств лизингополучателя по внесению авансового платежа по новой сделке.

Операционный лизинг

В контрасте с финансовым лизингом операционный лизинг не предает лизингополучателю ни рисков, ни преимуществ владения активом. Такой лизинг заключается на меньший срок, чем предельный срок работоспособности имущества.

Остаточная стоимость прогнозируется в начале лизинга, и лизингодатель берет на себя риски, связанные с тем, будет ли соответствовать реальная остаточная стоимость расчетам лизингодателя, сделанным относительно остаточной стоимости предмета лизинга. Поэтому операционный лизинг чаще можно увидеть в таких сферах деятельности и производства, в которых активы имеют большой амортизационный период, например: воздушные суда, транспортные средства, строительное и машинное оборудование. Клиент получает возможность пользоваться предметом лизинга на протяжении согласованного срока лизинга оплачивая арендные (лизинговые) платежи в установленные сроки и размере. Не вся стоимость актива выплачивается за срок аренды (лизинга) в сравнении с финансовым лизингом.

Операционный лизинг зачастую включает в договор дополнительный пакет услуг, как техническое обслуживание автомобиля, топливная программа, шинный сервис и другие.

Право собственности на предмет лизинга остается у лизингодателя, но по окончании срока лизинга актив (предмет лизинга) возвращается лизингодателю. После окончания срока лизинга и возврата лизингополучателем актива (предмета лизинга) лизингодатель вправе использовать предмет лизинга по своему усмотрению, в т.ч. может продать предмет лизинга. Тот же лизингополучатель может продолжить арендовать актив по справедливой арендной плате, но в этом случае заключается не договор лизинга, а договор аренды.

Обобщенно

Классификация лизинга, финансового или операционного, базируется на рисках и преимуществах владения предметом лизинга, а также на том, передается ли право собственности на предмет лизинга по окончанию срока лизингополучателю. Ценность этих факторов, как правило, является субъективной, поэтому важно внимательно знакомиться с условиями договора лизинга.

| Операционный лизинг | Финансовый лизинг | |

|---|---|---|

| Владение | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. Опция смены владельца появляется на конечном этапе договора лизинга. |

| Бухгалтерский учет | Расходы по арендным платежам признаются расходами текущего финансового периода в составе расходов по арендным платежам. Предмет лизинга отражается пользователем (арендатором) в составе нефинансовых активов как самостоятельные объекты бухгалтерского учета. | У арендатора такие активы отражаются в составе основных средств с одновременным признанием в бухгалтерском учете обязательств (кредиторской задолженности по аренде). |

| Возможность выкупа | В операционном лизинге лизингополучатель не имеет возможности выкупить актив в течение лизингового периода. | Финансовый лизинг позволяет лизингополучателю выкупить актив по окончании лизинга. |

| Срок лизинга | Срок лизинга распространяется на менее, чем 75% срока полезной службы имущества. | Срок лизинга стремится к сроку полезной службы имущества. |

В конечном итоге получается, что дать простое объяснение разницы не так уж просто.

Обобщая информацию о прикладных областях двух видов лизинга можно сказать, что:

Операционный лизинг выбирается в случаях, когда арендуемое имущество требуется на непродолжительный период времени (проектная и разовая работа), а также когда моральный износ оборудования опережает физический, и к концу лизинга понадобится более современное оборудование.

Финансовый лизинг остается самым доступным и надежным с юридической точки зрения способом приобретения производственных активов при нехватке собственных средств компании, когда необходимый срок эксплуатации актива приближается к возможному сроку его полезного использования.

Если вам необходимо что-либо уточнить или если возникли какие-либо вопросы, пожалуйста, оставьте их для наших специалистов: 8 (800) 250-80-80.

Оперативный и финансовый лизинг — Студопедия

Оперативный (операционный) лизинг (operating lease) представляет собой сдачу в лизинг имущества на срок, который меньше нормативного срока службы имущества. В связи с этимлизинговые платежи по одному договору не покрывают полной стоимости имущества. Лизингодатель вынужден его сдавать во временное пользование несколько раз, и для него возрастает риск по возмещению остаточной стоимости объекта лизинга при отсутствии спроса на него. Таким образом, можно сказать, что понятие оперативного лизинга равнозначно понятию аренды. Для оперативного лизинга характерны следующие признаки:

• срок договора лизинга значительно меньше нормативного срока службы имущества, вследствие чего лизингодатель не рассчитывает возместить стоимость имущества за счет поступлений от одного договора;

• имущество сдается в лизинг многократно;

• зачастую в лизинг сдается не специально приобретаемое по заявке лизингополучателя имущество, а имеющееся в лизинговой компании. Иными словами, лизинговая компания, приобретая имущество, не знает его конкретного пользователя. В связи с этим лизинговые компании, специализирующиеся на оперативном лизинге, должны хорошо знать конъюнктуру рынка лизингового имущества — какнового, так и бывшего в употреблении;

• лизинговая сделка часто носит двухсторонний характер (лизингодатель — лизингополучатель) без участия поставщика оборудования;

• обязанности по техническому обслуживанию, ремонту, страхованию зачастую лежат на лизинговой компании, так как для оперативного лизинга характерны дополнительные услуги;

• лизингополучатель может расторгнуть договор, если имущество в силу непредвиденных обстоятельств окажется в состоянии, непригодном для использования;

• риск случайной гибели, утраты, порчи лизингового имущества лежит на лизингодателе;

• размеры лизинговых платежей при оперативном лизинге выше, чем при финансовом лизинге, поскольку лизингодатель должен учитывать дополнительные риски, связанные, например, с отсутствием клиентов для повторной сдачи имущества, возможной порчей или гибелью имущества, а также с возможным падением рыночных цен на вторичном рынке данного вида имущества, что повлечет за собой потери для лизингодателя при его продаже;

• по окончании срока договора имущество, как правило, возвращается лизингодателю. При желании лизингополучатель имеет право продлить договор на новых условиях и даже приобрести его в собственность. Для того чтобы создать дополнительный стимул покупки имущества после окончания срока договора лизинга, лизингодатель стремиться установить минимально возможную остаточную стоимость данного имущества.

Оперативный лизинг широко используется на транспорте, в строительстве, сельском хозяйстве и других отраслях промышленности. В последние годы широкое распространение приобрел оперативный лизинг компьютерной техники, специфической особенностью которой является ее подверженность очень быстрому моральному устареванию.

В компании Ucabail был разработан специальный продукт — оперативный лизинг компьютерной техники, причем в контракт включается дополнительный пункт, состоящий в обязательстве лизинговой компании осуществлять через определенные промежутки времени замену оборудования на технически более совершенное, что, естественно, влечет необходимость постоянного сотрудничества лизинговой компании с производителями оборудования.

Договорные отношения по оперативному лизингу в России регулируются главой 34 части второй Гражданского кодекса Российской Федерации, за исключением параграфа 6, который специально касается финансового лизинга.

Финансовый лизинг (finance lease) представляет собой операцию по специальному приобретению имущества в собственность и последующей сдаче его во временное пользование и владение на срок, приближающийся к сроку его эксплуатации и амортизации всей или большей части стоимости имущества.

В течение срока договора лизингодатель за счет лизинговых платежей возвращает себе всю стоимость имущества и получает прибыль от лизинговой сделки.Основные признаки, характеризующие финансовый лизинг, состоят в следующем:

• Появление нового субъекта отношений — продавца имущества.

• Лизингодатель приобретает имущество не для собственного использования, а специально для передачи его в лизинг.

• Право выбора имущества и его продавца принадлежит пользователю.

• Продавец имущества знает, что имущество специально приобретается для сдачи его в лизинг.

• Имущество непосредственно поставляется пользователю и принимается им в эксплуатацию.

• Претензии по качеству имущества, его комплектности, исправлению дефектов в гарантийный срок лизингополучатель направляет непосредственно продавцу имущества, т. к. в лизинговый контракт обычно включается пункт о снятии с лизинговой компании ответственности за качество финансируемого оборудования. Конечно, лизинговая компания стремится проверить качество оборудования, т. к. ей не безразлично, чем она владеет, однако именно лизингополучатель выбирает оборудование и поставщика, а потому несет большую ответственность за его качество.

• Риск случайной гибели и порчи имущества переходит к лизингополучателю после подписания акта приемки-сдачи имущества в эксплуатацию.

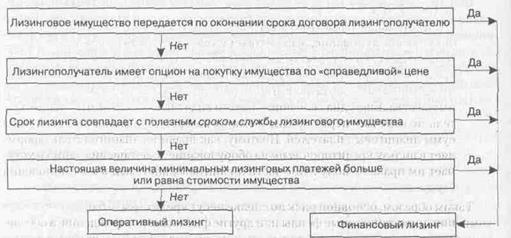

Комитет по международным стандартам бухгалтерского учета (IASC) опубликовал стандарт бухгалтерского учета для лизинговых операций (IAS 17), в котором приведены определения финансового и оперативного лизинга и их основные отличия. Для классификации лизинга на финансовый и оперативный IAS 17 предлагает следующую схему (рис. 7.3).

Особые виды лизинга

Помимо перечисленных видов лизинга выделяют следующие его разновидности.

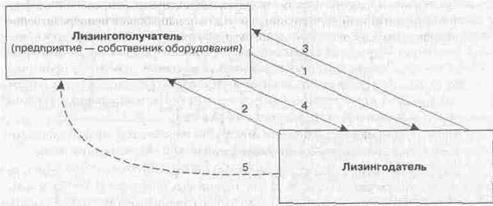

• Возвратный лизинг (sale and leaseback). Являясь разновидностью прямого лизинга, этот вид лизинга нашел более широкое применение. Идея его состоит в следующем (рис. 7.4). Предприятие (будущий лизингополучатель) имеет оборудование, но ему не хватает средств для производственной деятельности. Тогда оно находит лизинговую компанию и продает ей свое имущество, а последняя, в свою очередь, сдает его в лизинг этому же предприятию. Тем самым у предприятия появляются дополнительные денежные ресурсы, которые оно может направить, например, на пополнение оборотных средств. Причем договор составляется так, что после окончания срока его действия предприятие имеет право выкупа оборудования и тем самым восстанавливает на него права собственности.

Рис.7.3.Разделение лизинга на финансовый и оперативный

1 — продажа имущества лизинговой компании

2 — перечисление денежных средств за купленное оборудование

3 — передача в лизинг имущества

4 — лизинговые платежи

5 — возврат права собственности на оборудование

(в случае выкупа такового предприятием у лизинговой компании)

Рис. 7.4. Возвратный лизинг

Следует отметить, что по данной схеме в лизинг можно сдавать и целые предприятия, а поставщик и лизингополучатель являются одним и темжеюридическим лицом.

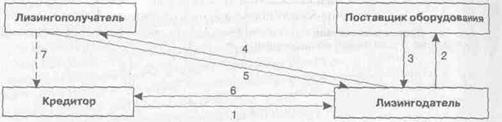

• Раздельный лизинг (leveraged leasing), или лизинг с дополнительным привлечением средств, или лизинг, частично финансируемый лизингодателем. Это наиболее сложная разновидность лизинга, так как она связана с многоканальным финансированием и используется, как правило, для реализации дорогостоящих проектов, представляющих большой риск для лизингодателя (рис. 7.5).

Отличительная черта этого вида лизинга состоит в том, чтолизингодатель, покупая оборудование, выплачивает из своих средств не всю его сумму, а только часть.

Остальную сумму он берет в ссуду у одного или нескольких кредиторов. При этом лизинговая компания продолжает пользоваться всеми налоговыми льготами, которые рассчитываются из полной стоимости имущества. Еще одна особенность этого вида лизинга в том, что лизингодатель не отвечает перед кредиторами за возврат ссуды, она погашается из сумм лизинговых платежей. Поэтому, как правило, лизингодатель оформляет в пользу кредиторов залог на оборудование до погашения займа и уступает им права на получение части лизинговых платежей в счет погашения ссуды.Таким образом,основной риск по сделке несут кредиторы — банки, страховые компании, инвестиционные фонды или другие финансовые учреждения, а обеспечением возврата ссуды служат только лизинговые платежи и сдаваемое в лизинг имущество.

2— перечисление денежных средств за оборудование

3 —оборудование

4 — передача в лизинг оборудования

5 — лизинговые платежи

6 — погашение кредита

7 — лизинговые платежи в счет погашения задолженности по кредиту лизингодателя

Рис. 7.5. Раздельный лизинг

Раздельный лизинг также имеет место, если дорогостоящий актив финансируется не одной, а несколькими лизинговыми компаниями, которые выступают в роли коллективных собственников имущества. Например, во Франции подобные операции очень распространены. В этом случае заключается общий контракт с указанием всех участвующих сторон. Та лизинговая компания, которая финансирует большую часть актива, назначается «ведущей», она, собственно, и поддерживает отношения с клиентом на протяжении всего срока финансирования, она же представляет лизингодателей в судебных инстанциях в случае расторжения контракта по причине недобросовестности лизингополучателя. Лизинговые платежи могут осуществляться двумя путями:

1) «ведущая» компания — лизингодатель получает от клиента всю сумму лизингового платежа, а затем перечисляет соответствующие доли своим партнерам;

2) лизингополучатель осуществляет платеж каждому лизингодателю в соответствующих контракту долях.

Раздельный лизинг позволяет лизингополучателю профинансировать все 100% инвестиций в дорогостоящее оборудование, а лизингодателям — разделить риск между собой пропорционально их участию в операции.На Западе более 75% всех лизинговых сделок построено на основе раздельного лизинга. В силу еще недостаточной организации лизингового бизнеса и финансовой слабости лизинговых компаний в России имеется хорошая почва для раздельного лизинга.

• Лизинг-помощь в продажах (sales-aid leasing или vendor leasing) представляет собой осуществлениесбыта имущества с использованием лизинга на основании специального соглашения, заключенного между поставщиком (продавцом) имущества и лизинговой компанией. Эти соглашения имеют различные формы. В простейшем случае название лизинговой компании, ее адрес, телефон и основные условия лизинга указываются в рекламных материалах поставщика и все вопросы по лизингу имущества с потенциальным пользователем непосредственно решает лизинговая компания. Однако чаще всего соглашение между поставщиком и лизинговой компанией предусматривает возможность заключения самим поставщиком от лица лизинговой компании лизингового договора. При этом в соглашении между поставщиком и лизинговой компанией предусмотрено, что в случае банкротства лизингополучателя поставщик обязан выкупить имущество у лизинговой компании.

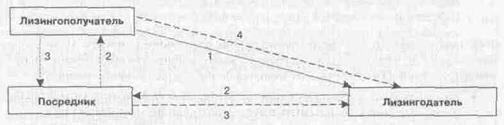

• Сублизинг (sub-lease). Часто лизинг осуществляется не напрямую, а через посредника. Схематично это выглядит так. Имеется основной лизингодатель, который через посредника (в основном также лизинговую компанию) сдает оборудование в аренду лизингополучателю. При этом в договоре предусматривается, что в случае временной неплатежеспособности или банкротства посредника лизинговые платежи должны поступать основному лизингодателю. Подобные сделки получили название сублизинг (рис. 7.6).

Данная схема очень удобна, если основной лизингодатель и лизингополучатель находятся в разных регионах. В этом случае наблюдением за правильностью использования оборудования, сбором платежей и решением возникающих текущих вопросов может заниматься местная лизинговая компания.

По схеме типа «сублизинг» можно построить отношения по техническому перевооружению предприятий, входящих в холдинг, концерн и т. п. Очень часто головное предприятие не хочет непосредственно кредитовать свои дочерние фирмы для покупки оборудования, так как не уверено в правильности расходования денежных средств. Тогда это головное предприятие создает лизинговую компанию, которая по заявкам заводов закупает требуемое оборудование и поставляет его заказчикам. В дальнейшем она следит за своевременностью поступления лизинговых платежей, аккумулирует их и перечисляет основному лизингодателю, осуществляет надзор за использованием оборудования, а при оговоренных в лизинговом соглашении случаях — техническое обслуживание.

В международной сфере сублизинговые сделки используют комбинации налоговых выгод в двух и более странах. Часто лизинговые компании в налоговых целях открывают свои филиалы в местах с льготным налогообложением (оффшорных зонах).

1 — заявка на лизинг оборудования

2 — передача оборудования в лизинг

3 — лизинговые платежи

4 — лизинговые платежи в случае банкротства или временной неплатежеспособности посредника

Рис. 7.6. Сублизинг

Оперативный лизинг — основные отличия от финансового лизинга

Покупка собственного автомобиля на собственные сбережения для многих граждан Российской Федерации стала недоступна. Во многом это обусловлено экономическим кризисом в стране и повышением цен на иномарки. Чтобы иметь своё средство передвижения, люди со средним заработком должны брать кредит. Относительно новым способом приобретения транспортного средства в России стал лизинг. Лицо берёт автомобиль в аренду, вносит плату за пользование, а по истечению срока может стать его законным владельцем. Существует два типа лизинга — оперативный и финансовый. Разберём их поподробнее.

Содержание статьи

Оперативный лизинг

Первый вид лизинга — оперативный. Довольно часто его называют операционным. Оперативный лизинг позволяет брать в аренду, или иначе взять в лизинг автомобиль на определённый срок, как правило, довольно небольшой. В течение этого срока происходит лишь частичная амортизация авто. После оборудование возвращается обратно к лизинговой компании.Такой метод очень удачен для юридических лиц. Они могут взять новое имущество в аренду на выгодных условиях без обязательств по его дальнейшему выкупу. Улучшается производительность предприятия, так как для кратковременных работ транспорт не покупается, а берётся в аренду за определённую плату.

Единственное условие — соблюдение заявителем условий содержания транспортного средства. Его характеристики и состояние должны сохраниться до момента прекращения договора.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

Москва и область: +7 (499) 350-97-43 (звонок бесплатен)

Санкт-Петербург: +7 (812) 309-93-24

Признаки оперативного лизинга

Выделяют следующие основные признаки оперативного лизинга:

- Малый срок действия договора. На практике он редко когда превышает 3 года. За это время амортизационные свойства имущества не меняются, арендатор не успевает выплатить полную его стоимость.

- Транспортные средства могут участвовать в сделках неоднократно.

- Лизинговая компания не принимает заявки на приобретение авто в лизинг. Иными словами, заявитель может выбрать только те марки и модели, что имеются в наличии у организации. Этот признак является негативным как для самой компании, так и для заявителя. Лизингодатель не может быть уверен, что приобретённое имущество будет в дальнейшем участвовать в сделках и окупится. А заявитель имеет ограниченный выбор.

- Техническое обслуживание и страхование авто полностью лежит на лизингодателе, так как он является законным владельцем имущества.

- В любой момент получатель услуг компании может прекратить сотрудничество с ней и разорвать договор. Для этого необходимо заранее оповестить партнёра.

- Размер ежемесячных взносов при оперативном лизинге гораздо выше. Это обусловлено огромными рисками. Имущество может быть испорчено или потеряно.

- После расторжения договора или по истечении срока его действия имущество возвращается обратно к представителю услуг.

Оперативный лизинг — аренда без последующего выкупа объекта.

Особенности

Срок действия может быть продлён получателем на установленный им срок. Стоит помнить о целесообразности такого решения. Если срок аренды превышает 5 лет, то выгоднее взять не оперативный, а финансовый лизинг. Но о нём мы поговорим чуть позже.

Неизбежно формирование вторичного рынка. Лизинговая компания, приобретая имущество, не может быть уверена, что оно будет участвовать в сделках. Автомобили и иная техника с каждым годом устаревает и теряет свои свойства, спрос на них падает.

Кроме того, убытки за порчу имущества полностью лежат на лизингодателе. Получатель должен следить за состоянием автомобиля, но не несёт никакой ответственности в случае его ухудшения.

Условия договора довольно гибкие, обговариваются заранее. Компании всегда идут на встречу своим клиентам и стараются установить более выгодные для них условия. Они зависят от статуса заявителя, его финансовых возможностей и целей, стоимости объекта сделки и многих других факторов. Это большое преимущество оперативного лизинга, которое выделяет его среди всех других способов приобретения имущества.

Финансовый лизинг

Следующая разновидность — договор финансового лизинга. Его суть довольно сильно отличается от операционного. Получатель берёт имущество в аренду, пользуется им установленный договором срок. По истечению этого срока лицо может внести плату (разницу между стоимостью имущества и общей суммой выплат) и стать полноправным владельцем.

Объектами этой разновидности кредитования могут стать:

- Автомобиль.

- Недвижимость.

- Предприятия.

- Электротехника.

- Производственное оборудование и любые другие неупотребляемые вещи.

Но существуют некоторые ограничения. Нельзя продавать таким способом участки и другие природные ресурсы. Это запрещено законодательством Российской Федерации и преследуется законом.

Основными участниками являются:

- Арендодатель.

- Арендатор.

- Продавец.

В некоторых случаях в сделке может фигурировать ещё один участник — страхования компания. На имущество оформляется страховка для полного или частичного погашения убытков в случае его порчи.

Процедура страхования — прямая обязанность лизингодателя. Он должен также проводить:

- техническое обслуживание (если объектом сделки является транспортное средство),

- осуществлять регистрацию и т. д.

Признаки

Основными признаками финансового лизинга являются следующие пункты:

- Получатель услуг заранее составляет заявку на приобретение желаемого имущества. Компания по поступлению приобретает это имущество, регистрирует его, оформляет право собственности. Таким образом, значительно сокращаются ограничения по выбору имущества.

- Продавец самостоятельно не только определяет тип имущества, но и выбирает его продавца.

- Если качество, основные характеристики не совпадают с ожиданиями арендатора, имеется брак, все претензии направляются не лизингодателю, а продавцу имущества.

- Получатель имущества несёт ответственность за его сохранность. Убытки по порче имущества или его потере возмещаются самим арендатором.

Особенностью финансового лизинга является срок действия договора. Он может быть более продолжительным, чем при оперативном кредитовании. Как правило, срок максимально приближен к моменту истечения амортизационных свойств имущества.

Лизинговая компания может брать в банковских организациях ссуды на покупку запрашиваемого получателями имущества. Если денежные средства не были потрачены, осуществляется возврат ссуды.

Отличия финансового и оперативного лизинг

- Первое и основное отличие — судьба имущества. При оперативном лизинге имущество остаётся в компании-арендодателе. Лицо берёт его в аренду на определённый, часто довольно короткий срок, при финансовом же объект может быть выкуплен по истечении срока действия договора.

- Второе — ассортимент имущества. Если вы не планируете выкупать объект, а просто хотите взять его на короткий срок на пользование, то вы можете выбирать только те позиции, которые имеются в распоряжении лизинговой компании. При финансовом кредитовании заявитель вправе самостоятельно формировать запрос, выбирать конкретные типы имущества и продавцов.

- Третье — участники. Продавец участвует в сделках, если имущество переходит в собственность арендатора. Продавец отвечает за соответствие товара основным характеристикам, возмещает убытки, если попался брак и т. д.

- Четвёртое отличие — срок действия договора. При оперативном кредитовании обычно он не превышает 3 года. В ином случае, сделка не будет целесообразной. При финансовом лизинге же срок может быть более продолжительным (от 5 лет и выше).

- Пятое отличие — ответственность за порчу объекта сделки. Если объект сделки по её истечении будет выкупаться, то вся ответственность за возможные убытки вследствие порчи будет на получателе. В ином случае, убытки возмещает лизингодатель. Целесообразно оформлять процедуру страхования. Она может стать так называемой «подушкой безопасности» и позволит полностью или частично возместить убытки.

Дополнительно о преимуществах оперативного лизинга расскажет и покажет вот этот видео ролик:

Итак, популярность лизинга с каждым годом только растёт. Всё большее количество людей прибегают к этой услуге. Существует две основные разновидности этой сделки — оперативная и финансовая. Они существенно отличаются друг от друга. Выбирать между двумя видами нужно, учитывая цели и финансовые возможности. Если вы хотите взять какой-либо товар на временное пользование, вам подойдёт оперативный вид. Если же вы планируете в дальнейшем оформить право собственности, остановите свой выбор на финансовом лизинге.

Вы можете найти дополнительную информацию по теме в разделе Кредитование.

Автор статьи

Руководитель отдела ВЭД, большой опыт работы логистом, ведения внешнеэкономической деятельности компании.

Написано статей

Бесплатная консультация по телефону:

Москва и область: +7 (499) 350-97-43 (звонок бесплатен)

Санкт-Петербург: +7 (812) 309-93-24

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.

Операционный лизинг и финансовый лизинг: что это такое

Своеобразная «палочка-выручалочка» для многих юридических лиц и индивидуальных предпринимателей – это операционный лизинг. Он позволяет регулярно обновлять активы предприятия, не привлекая крупных финансовых вложений.

От того, какая форма лизинга будет выбрана физическим или юридическим лицом, зависят ключевые условия сделки – начиная от ставки удорожания, заканчивая тонкостями налогообложения. Давайте разберемся, чем операционный лизинг отличается от финансовой формы, и в чем выгода его использования?

Что это?

Оперативный (операционный, эксплуатационный) лизинг – это финансовый инструмент, наделяющий лизингополучателя правом пользования имуществом и обязанностью его возвращения лизингодателю по окончании периода действия договора.

Внимание! Заключение договора оперативного лизинга не влечет за собой права собственности у получателя – у второй стороны возникает только право пользования.

Основные черты:

- соглашение заключается на короткий или средний промежуток времени, не превышающий экономический период службы имущества,

- обычно используется для реализации новых и разовых проектов (к примеру, для выполнения строительных работ),

- ставка, используемая для расчета размеров лизинговых платежей, существенно выше, нежели при финансовой форме.

Характерная черта оперативного инструмента – предмет договора возвращается в распоряжение ЛК, поэтому особое внимание при заключении сделки обращайте на сроки и условия возврата.

Чем отличается от аренды?

Фактически имуществом владеет лизингодатель, поскольку все издержки и заботы возлагаются именно на него (несмотря на то, что в последующем они перекладываются на реального пользователя в лице лизингополучателя).

Различия между арендой и лизингом проявляются при формировании стоимости услуги. Для наглядности существенные отличия между ними приведены в таблице:

| Наименование финансового инструмента | Выбор объекта договора | Состояние предмета соглашения | Оплата | Период действия соглашения |

| Операционный лизинг | В пользование переходит имущество, которое специально приобретается для субъектов. Выбор предмета договора осуществляется клиентом самостоятельно. | Имущество только новое, т.е. не бывшее ранее в использовании. | Дороже | Краткосрочный контракт (если сравнивать со сроком полезной эксплуатации имущества). |

| Аренда | Предполагает выбор арендатором имущества, уже находящегося на праве собственности у арендодателя. | Допускается передача любого имущества, при этом степень его износа учету не подлежит. | Дешевле | Является более длительный |

Преимущественное право лизингополучателя

По окончании периода действия договора у физического или юридического лица появляется преимущественное право:

- Выкупа имущества, но по остаточной стоимости, определяемой по факту использования лизингополучателем;

- Продления аренды, т.е. восстановление права пользования и обязанности по выплате регулярных платежей;

- Возврата имущества лизинговой компании, при этом договор расторгается, но возможность его повторного заключения не исключается.

Порядок получения имущества с использованием этого финансового инструмента не отличается – необходимо выбрать ЛК, подать документы к рассмотрению, дождаться одобрения заявки и подписать договор.

Нюансы оперативного лизинга

Договор заключается на период, не превышающий срок амортизации имущества. Лизингодатель не выплачивает стоимость переданного ему в пользование транспорта, оборудования или техники – он вносит только плату за предоставление возможности эксплуатации имущества.

Если во время действия договора вещь будет утрачена, потеряна или уничтожена, то вся ответственность возлагается на лизингодателя, в лице которого выступает организация, аффилированная банком либо лизинговая компания.

Если имущество, переданное физическому либо юридическому лицу в пользование, непригодно для дальнейшей эксплуатации, то оно вправе в одностороннем порядке и в собственных интересах расторгнуть договор.

Сравнение между формами лизинга

Юридическое лицо или индивидуальный предприниматель при оформлении договора стремится максимально быстро погасить расходы на приобретение имущества. Оборудование, техника и транспортные средства сдаются пользователям на некоторое время (обычно этот срок не превышает 3 лет).

Для удобства главные различия операционного и финансового лизинга приведены в данной таблице:

| Вид | Право собственности на имущество | Начисление налога на прибыль | Обязанность по вынесению НДС | Опция досрочного расторжения соглашения или замены | За кем сохраняются гарантийные обязательства? |

| Оперативный | Сохраняется за лизингодателем | Не начисляется | Отсутствует | Такая возможность имеется при условии, что имущество его не устраивает | За ЛК |

| Финансовый | Переход получателю после внесения окончательного платежа | Начисляется по общему порядку (как при стандартной покупке) | Присутствует | Расторжение в одностороннем порядке допускается только лизингодателем | За производителем объекта |

Выгода операционного лизинга

Целесообразность и выгода использования возвратного лизинга определяется рядом обстоятельств, в числе которых предмет договора, условия и порядок его использования, права и обязанности сторон заключенного соглашения.

Поскольку все обязанности по обеспечению сохранности имущества (техническое, сервисное и гарантийное обслуживание) возлагаются на лизингодателя, использование оперативного лизинга выгодно при покупке сложной и постоянно изменяющейся техники, а именно:

- автомобилей,

- авиационной техники,

- компьютеров,

- оргтехники и иных механизмов.

Однако, использование громоздкого имущества, требующего значительных усилий и расходов при монтаже, сборке (разборке) и ремонте, или недвижимости в качестве предмета договора оперативного лизинга НЕВЫГОДНО тем, что доля таких затрат может оказаться существенной и лишь усилит финансовую нагрузку на предприятие.

Оперативный лизинг представляет отличное решение для формирования автопарков юридических лиц и оснащения техникой строительных компаний. Особое внимание этому финансовому инструменту рекомендуется уделять сезонным организациям.

Плюсы и минусы

Если вы представитель малого или среднего сектора бизнеса, то сотрудничество с ЛК будет выгодно, если вы не имеете ни желания, ни возможности «нагружать» баланс непрофильными активами для краткосрочного использования.

Преимущества:

- возможность быстро получить необходимое имущество для ведения коммерческой деятельности,

- немногочисленный комплект документов и лояльные требования к лизингополучателям,

- освобождение от ряда сложностей, связанных с эксплуатацией транспортного средства,

Недостатки:

- высокая плата, включающая страховые платежи, расходы на дополнительные сервисы и начисления на ускоренную амортизацию;

- ограничения на использование имущества – лизингодатель не заинтересован в том, чтобы авто или оборудование эксплуатировалось «до износа».

Внимание! Помните, что операционная сделка обойдется вам дороже финансовой, поскольку в неё включается ряд дополнительных сервисов.

По статистике наиболее широкое распространение этот финансовый инструмент получил в сельском хозяйстве, горнодобывающей промышленности, транспортной отрасли и сфере строительства.

Выгодные предложения ЛК

Предлагаем ознакомиться с предложениями крупных российских компаний:

| Наименование ЛК | Первоначальный взнос по соглашению | Максимальный период действия договора | Иные условия |

| Балтинвест | Не менее 10% | 2 года | Залог не требуется. Преимущество – минимальный комплект документов. |

| AVIS | Не менее 12% | От 1 года до 4-х лет | Опция по дальнейшему выкупу транспортного средства. |

| АВторента | Не менее 10% | От 1 до 2-х лет Специальные программы предусматривают увеличение периода до 4-х лет | Возможность выбора транспортного средства из автопарка, находящегося на балансе компании |

| Интер | Не менее 10% | От 1 до 5 лет | График внесения платежей определяется в индивидуальном порядке. |

| ALD Automotive | Не менее 10% | 3 года | Полное документальное сопровождение и техническое обслуживание. |

Фактически оперативный лизинг – это форма краткосрочной аренды, имеющая несколько специфических особенностей. При выборе лизинговой компании внимательно изучите предложения крупных организаций, чтобы выбрать максимально выгодный вариант.

Видео: операционный лизинг автомобилей.

Операционный и финансовый лизинг — различия

Мир финансирования активов, договоров кредитования, аренды и лизинга бывает не всегда настолько понятен, как хотелось бы. Одна из областей, при понимании которой часто возникают сомнения, — разница между финансовым и операционным лизингом.

В белорусском законодательстве правовые и организационно-экономические особенности лизинга определены Указом Президента Республики Беларусь от 6 апреля 2017 г. № 109 О вопросах регулирования лизинговой деятельности.

Операционный лизинг — услуга, по своему определению отличающаяся от финансового лизинга. Поэтому начнем с объяснения финансового лизинга.

Что такое финансовый лизинг?

Финансовый лизинг — способ предоставления финансирования, когда фактически лизингодатель (лизинговая компания, арендодатель) покупает актив для конечного пользователя (лизингополучателя или арендатора) и передает его в аренду на согласованный период времени. В этом случае право владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме, если договором лизинга не установлено иное.

В общем это означает, что лизингополучатель находится в практически такой позиции, как если бы он приобрел актив.

С точки зрения бизнеса активы — это имущество, способное приносить доход. На предприятии это: здания, оборудование, сырье на складах, деньги на счетах, автотранспорт и многое другое. В бухгалтерском балансе компании их стоимость указывается в активе. В этой статье мы подразумеваем под активом транспортное средство ( далее — ТС) или спецтехнику.

Лизинговая компания (далее — ЛК) получает арендные (лизинговые) платежи в счет вознаграждения за сдачу актива в финансовую аренду (лизинг) лизингополучателю. ЛК сохраняет за собой право собственности, но клиент получает полноценное право на пользование активом.

Лизингополучатель будет вносить лизинговые платежи, которые покроют рыночную стоимость актива за время лизинга.

Главное условие договора — ежемесячное внесение этих платежей и иногда довольно крупного выкупного платежа в конце срока лизинга. Когда все выплачено, право собственности на актив переходит от лизинговой компании к лизингополучателю. Технически финансовый лизинг не может быть прерван или отменен, хотя возможно завершить его ранее даты условленной в договоре лизинга в случае досрочного выкупа имущества. График с условиями досрочного погашения включается в договор.

Конечный этап лизинга

Что произойдет по окончании основного периода финансового лизинга может варьироваться и зависит от условий договора лизинга. Возможны такие опции:

- клиент выкупает предмет лизинга по остаточной стоимости, а не рыночной стоимости;

- лизингополучатель переводит долг по договору лизинга третьей стороне.

Если клиент хочет взять в лизинг новый автомобиль, ЛК предлагает услугу продажи старого авто в трейд-ин. Полученные после реализации средства засчитываются в счет исполнения обязательств лизингополучателя по внесению авансового платежа по новой сделке.

Операционный лизинг

В контрасте с финансовым лизингом операционный лизинг не предает лизингополучателю ни рисков, ни преимуществ владения активом. Такой лизинг заключается на меньший срок, чем предельный срок работоспособности имущества.

Остаточная стоимость прогнозируется в начале лизинга, и лизингодатель берет на себя риски, связанные с тем, будет ли соответствовать реальная остаточная стоимость расчетам лизингодателя, сделанным относительно остаточной стоимости предмета лизинга. Поэтому операционный лизинг чаще можно увидеть в таких сферах деятельности и производства, в которых активы имеют большой амортизационный период, например: воздушные суда, транспортные средства, строительное и машинное оборудование. Клиент получает возможность пользоваться предметом лизинга на протяжении согласованного срока лизинга оплачивая арендные (лизинговые) платежи в установленные сроки и размере. Не вся стоимость актива выплачивается за срок аренды (лизинга) в сравнении с финансовым лизингом.

Операционный лизинг зачастую включает в договор дополнительный пакет услуг, как техническое обслуживание автомобиля, топливная программа, шинный сервис и другие.

Право собственности на предмет лизинга остается у лизингодателя, но по окончании срока лизинга актив (предмет лизинга) возвращается лизингодателю. После окончания срока лизинга и возврата лизингополучателем актива (предмета лизинга) лизингодатель вправе использовать предмет лизинга по своему усмотрению, в т.ч. может продать предмет лизинга. Тот же лизингополучатель может продолжить арендовать актив по справедливой арендной плате, но в этом случае заключается не договор лизинга, а договор аренды.

Обобщенно

Классификация лизинга, финансового или операционного, базируется на рисках и преимуществах владения предметом лизинга, а также на том, передается ли право собственности на предмет лизинга по окончанию срока лизингополучателю. Ценность этих факторов, как правило, является субъективной, поэтому важно внимательно знакомиться с условиями договора лизинга.

| Операционный лизинг | Финансовый лизинг | |

|---|---|---|

| Владение | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. Опция смены владельца появляется на конечном этапе договора лизинга. |

| Бухгалтерский учет | Расходы по арендным платежам признаются расходами текущего финансового периода в составе расходов по арендным платежам. Предмет лизинга отражается пользователем (арендатором) в составе нефинансовых активов как самостоятельные объекты бухгалтерского учета. | У арендатора такие активы отражаются в составе основных средств с одновременным признанием в бухгалтерском учете обязательств (кредиторской задолженности по аренде). |

| Возможность выкупа | В операционном лизинге лизингополучатель не имеет возможности выкупить актив в течение лизингового периода. | Финансовый лизинг позволяет лизингополучателю выкупить актив по окончании лизинга. |

| Срок лизинга | Срок лизинга распространяется на менее, чем 75% срока полезной службы имущества. | Срок лизинга стремится к сроку полезной службы имущества. |

В конечном итоге получается, что дать простое объяснение разницы не так уж просто.

Обобщая информацию о прикладных областях двух видов лизинга можно сказать, что:

Операционный лизинг выбирается в случаях, когда арендуемое имущество требуется на непродолжительный период времени (проектная и разовая работа), а также когда моральный износ оборудования опережает физический, и к концу лизинга понадобится более современное оборудование.

Финансовый лизинг остается самым доступным и надежным с юридической точки зрения способом приобретения производственных активов при нехватке собственных средств компании, когда необходимый срок эксплуатации актива приближается к возможному сроку его полезного использования.

Если вам необходимо что-либо уточнить или если возникли какие-либо вопросы, пожалуйста, оставьте их для наших специалистов: оставить заявку можно на сайте или по телефону +375293332888

Финансовый и операционный лизинг — в чём отличия и какой вариант выбрать?

Предприниматель, который решил воспользоваться услугой лизинга, обязательно столкнется с выбором: каким видом данной услуги воспользоваться. Предоставляется лизинг в двух формах: финансовый и операционный (также его называют оперативным). Разница между этими формами услуги заключается в длительности лизингового соглашения и условиях, на которых передается объект лизинговой сделки.

Чтобы не ошибиться и выбрать форму, лучше всего подходящую в конкретной ситуации, необходимо различать виды лизинга и четко понимать их особенности.

Финансовый лизинг

Что такое финансовый лизинг? Предлагаем подробный обзор данного вида финансирования с разбором условий, анализом плюсов и минусов. Финансовый лизинг — способ финансирования, при котором одна сторона (лизингодатель) обязуется выкупить конкретное имущество у продавца и передать его во временное долгосрочное пользование другой стороне сделки (лизингополучателю). При этом получатель предмета лизинга обязуется вносить регулярные платежи в течение всего срока действия договора, по сути, выплачивая его полную стоимость. По завершению срока лизингового договора лизингополучатель выкупает имущество в собственность.

Характерные особенности финансового лизинга

- Лизинговая компания выкупает имущество не для собственного пользования, а для того, чтобы передать его в долгосрочную аренду клиенту.

- Для приобретения предмета лизинга лизингодатель может использовать свои собственные или привлеченные средства.

- Выбирать продавца оборудования, транспортных средств и других предметов лизинга может лизингополучатель — исходя из своего бюджета и специфики бизнеса.

- Продавца/ Поставщика уведомляют о том, что его товар приобретают на условиях лизинга, поэтому выкупленное имущество поставляется напрямую лизингополучателю, а не лизинговой компании.

- В случае, когда с эксплуатацией лизингового оборудования возникают проблемы, лизингополучатель должен предъявлять претензии продавцу/ поставщику.

- Лизингополучатель несет ответственность за лизинговое имущество, поэтому он должен обеспечить безопасные условия его эксплуатации и застраховать.

Договор лизинга

Условия сотрудничества сторон регулируются договором лизинга. Стороны лизинговой сделки:

- Продавец/ Поставщик имущества.

- Покупатель — лизинговая компания.

- Пользователь — лизингополучатель.

- Страхователь — страховая компания.

В договоре указываются реквизиты всех сторон сделки, их права и обязанности, условия поставки имущества, размер регулярных лизинговых платежей, график погашения. Каждая сторона сделки преследует свои цели: продавец хочет продать свой товар; лизингодатель — заработать процент на финансовой аренде; лизингополучатель — приобрести оборудование без кредитов и поручителей, обновить средства производства без больших затрат.

Что может стать предметом финансового лизинга

- Здания, производственные цеха, коммерческие, складские и офисные помещения;

- Производственные линии и оборудование, техника, станки;

- Предприятия;

- Транспортные средства, специализированная техника.

Предметом финансовой аренды может стать любое непотребляемое имущество, кроме земли, природных ресурсов.

Плюсы финансового лизинга

- Первоначальный взнос минимален. Размер авансового платежа может быть от 10, а на некоторые предметы лизинга и и 5 процентов.

- Требования к финансовому состоянию лизингополучателя не столь высоки, как в случае с банковским кредитованием. Приобрести имущество в лизинг может даже компания, которая существует на рынке всего 3 месяца (по таким условиям работают не все лизинговые организации).

- Лизингополучатель может распределить нагрузку на бюджет равномерно на весь срок сделки. Размер лизинговых платежей можно корректировать путем изменения срока договора суммы аванса или выкупного платежа.

- Покупка имущества через финансовый лизинг часто предполагает скидки и дополнительные бонусы для лизингополучателя.

- Налоговые преимущества и амортизационные льготы.

- Регулярные лизинговые платежи учитываются в расходах (себестоимости), поэтому налогооблагаемая база прибыли уменьшается.

- Возврат налога на добавленную стоимость на предмет лизинга до 20%.

Ключевое преимущество финансового лизинга — возможность быстро и на выгодных условиях приобрести необходимые для бизнеса основные средства, обновить и расширить производственную базу. Особый плюс – длительный срок сделки до 10 лет, после которого лизинговое имущество переходит в собственность лизингополучателя.

Заполните форму онлайн, и мы подберём выгодную и подходящую по условиям программу лизинга

Заявка на лизингАренда или покупка

Принципиальное различие между разными формами лизинга в том, что операционный лизинг больше напоминает долгосрочную аренду. Объект соглашения передается в пользование за ежемесячную плату, а по итогам соглашения может и не выкупаться, а возвращаться лизингодателю. После этого объект может быть снова передан в лизинг другим клиентам.Финансовый лизинг — это скорее приобретение в рассрочку. Объект лизинга, транспорт или оборудование, после окончания действия соглашения и оплаты разницы между стоимостью и суммой лизинговых платежей, обязательно переходит в собственность клиента. Если сопоставлять стоимость, то операционный лизинг всегда обходится значительно дороже.

Сроки и амортизация

Рынок, на котором больше всего распространен операционный лизинг — рынок автомобильной техники. Причиной этому предсказуемость изменения стоимости актива на авторынке со временем. Список автомобилей, доступных для лизинга, на сегодняшний день включает в себя почти все марки и модели, представленные на отечественном рынке. С недавних пор лизинговые компании заметно расширили предложение, так как данной услугой теперь могут воспользоваться и физические лица.Несмотря на распространённость этой услуги, объемы финансового лизинга несравнимо больше, ведь большая часть клиентов лизинговых компаний предпочитает выкупать объект лизинга в собственность. Еще одним значительным аргументом при выборе формы лизинга служит возможность оптимизировать налоговую нагрузку для бизнеса.

Соглашение финансового лизинга заключается на срок, соответствующий сроку амортизации. Для операционного лизинга соглашение длится меньше срока амортизации техники, которая в дальнейшем будет использоваться новыми клиентами лизинговой компании.

Операционный лизинг без всяких хлопот

В данный момент операционный лизинг не столь распространен в России. Для развития данной услуги на рынке страны должны быть соблюдены определенные условия. Основным из них является развитый рынок разнообразных типов вторичного имущества. Его наличие позволяет лизингодателю адекватно рассчитывать стоимость предоставляемой и возвращаемой техники, взвешивать свои риски.По стоимости операционный лизинг также в разы превосходит финансовый. Причиной этому служит необходимость организации целого ряда услуг и сервисов по обслуживанию техники, которые предоставляет клиентам лизинговая компания. Клиент же избавлен от выполнения таких задач как текущий ремонт и сезонное обслуживание автотранспорта, прохождение технического осмотра и т.д. Такие условия выгодны некрупным фирмам, которым необходим автопарк, но не имеющим возможности поддерживать все эти сложные бизнес-процессы.

Неразвитость рынка, сложность организации процессов и высокая стоимость приводят к тому, что лишь немногие лизинговые компании предлагают услуги операционного лизинга.

Финансовый лизинг как альтернатива кредиту

Основная доля клиентов лизинговых организаций — это небольшие фирмы, которые не имеют возможности выводить из оборота крупные суммы на покупку техники, и при этом по разным причинам не могут взять кредит на эти цели в банке. Так, например, банк выставляет малому и среднему бизнесу строгие требования при выдаче кредита, лизинговые же компании нет. Таким образом, пользуясь лизингом, клиент хоть и переплачивает, получает возможность обновления и расширения базы основных средств без необходимости вывода из оборота значительных сумм.Операционный (оперативный) лизинг — выгода и отличия от финансового

# Нюансы бизнеса

Нюансы операционного лизинга

Основная разница между операционной и финансовой формами лизинга состоит в отношении к возврату имущества после завершения действия договора.

- Что собой представляет операционный лизинг

- Оперативный лизинг и аренда: сравнение

- Отличия операционного лизинга от финансового

- Когда операционный лизинг выгоден

- Достоинства и недостатки операционного лизинга

- Нюансы договора операционного лизинга

- Специфика оперативного лизинга автомобилей

- Выводы

Понятие аренды довольно широкое. Ее разновидностью является лизинг, который, в свою очередь, бывает финансовым и оперативным (операционным). Различия этих понятий очень тонкие, но их понимание помогает оптимизировать затраты предприятия и выбрать наиболее выгодный налоговый режим.

В этой статье будет рассказано о том, что такое операционный лизинг, чем он отличается от финансового и от обычной аренды имущества.

Что собой представляет операционный лизинг

В российском законодательстве понятия операционного лизинга нет. По совокупности признаков юристы трактуют его как краткосрочную аренду и при рассмотрении хозяйственных споров опираются на Гражданский кодекс. Положения Федерального закона № 164-ФЗ не регулируют операционный лизинг.

Оперативный лизинг – вид лизинга, при котором лизингополучатель (арендатор) временно пользуется имуществом, а по окончании срока действия договора возвращает его собственнику (арендодателю).

При всей понятности этого определения возникает закономерный вопрос о том, чем отличается этот вид лизинга от самой обычной аренды. В обоих случаях одно лицо сдает некий объект другому за деньги, а потом получает его обратно. Да, определенное сходство есть. Но и разница существенная, хоть и тонкая.

Оперативный лизинг и аренда: сравнение

Общей чертой арендодателей и лизингодателей является сохраняющееся за ними право собственности на объект заимствования. При финансовом лизинге оно в конечном счете переходит к лизингополучателю, но об этом будет рассказано позже.

Принято считать, что так как имуществом владеет лизингодатель, то именно он берет на себя многие заботы и издержки: в частности, начисляет амортизацию. Это, конечно, так, но следует учитывать, что финансовое бремя все равно перекладывается на пользователя объекта. Амортизационные начисления просто включаются в ежемесячные лизинговые или арендные выплаты.

Различия проявляются при формировании цены услуги. Стоимость аренды определяется главным рыночным фактором – отношением спроса и предложения.

Оперативный лизинг оплачивается по условиям договора? с учетом всех издержек собственника и принятой им нормы прибыли. Есть и другие его особенности:

| Критерий различия | Лизинг | Аренда |

| Выбор объекта заимствования | Сдается имущество, специально приобретенное для конкретного клиента по его выбору или закупленное с целью сдачи в лизинг | Предполагает выбор объекта из фондов, имеющихся в наличии у арендодателя |

| Состояние объекта заимствования | Объект должен быть новым, то есть не бывшим в эксплуатации | Арендовать можно любой предмет, независимо от степени его износа |

| Оплата услуги | Дороже | Дешевле |

| Срок действия договора | Относительно короткий, значительно меньший по сравнению со сроком полезного использования | Более длительный |

| Процедура оформления | Необходим пакет документов, подтверждающий платежеспособность и финансовую состоятельность лизингополучателя | Максимально упрощена. От арендатора требуются минимальные реквизиты |

Из этих различий можно сделать следующие выводы:

- В отличие от обычного арендатора, лизингополучатель несет ответственность за состояние заимствованного им объекта.

- Если актив (оборудование, техника) в процессе эксплуатации выйдет из строя, оперативный лизингополучатель может прервать действие договора. Конечно,последует выяснение причин поломки, и если она произошла по вине пользователя, то возможны варианты.

Следует также учитывать фактор налоговых льгот, касающихся начисления прибыли и предоставляемых субъектам лизинговых операций на законодательном уровне.

Отличия операционного лизинга от финансового

Цель компании, предлагающей получить объект в оперативный лизинг, состоит в максимально быстром погашении значительной части затрат на его приобретение.

Оборудование и машины сдаются пользователям новыми и на время, составляющее лишь часть нормативного срока их эксплуатации, обычно менее чем на три года.

Операционный лизинг отличается от финансового тем, что при его осуществлении задача полной окупаемости издержек не ставится. Она состоит в том, чтобы после завершения договора собственник получил предмет, пригодный для дальнейшего использования, имеющий при этом как можно меньшую остаточную стоимость. После этого его можно:

- продать с высокой прибылью;

- сдать в аренду или тоже в лизинг, но за меньшую плату.

В результате источником прибыли становятся не только выплаты по лизингу, но и сам его объект, обладающий значительной долей остаточной ценности.

Финансовый лизинг построен на ином принципе, чем операционный. При его осуществлении лизингодатель не заинтересован в возврате имущества. Клиент-пользователь в конце срока действия договора выкупает объект по остаточной стоимости (менее 25%) и становится его собственником. Лизинговые платежи при финансовой форме учитывают все издержки владельца и его интерес.

Основные различия между операционной и финансовой формами лизинга для удобства сведены в таблицу.

| Критерий / Вид лизинга | Оперативный | Финансовый |

| Право собственности после истечения срока договора лизинга | Объект принадлежит лизингодателю | После последнего платежа объект переходит лизингополучателю |

| Налог на прибыль | При передаче не начисляется | Начисляется как при обычной реализации или приобретении |

| Выплата НДС | Не облагается | Объект облагается НДС |

| Возможность досрочного прекращения действия договора | Арендатор имеет возможность вернуть объект досрочно, если имущество его не устраивает | Договор действует в течение всего срока и может расторгаться по инициативе лизингодателя |

| Гарантийные обязательства | Выполняет лизингодатель | Лежат на изготовителе объекта |

Когда операционный лизинг выгоден

Очевидно, что экономическая эффективность метода оперативного лизинга зависит от многих обстоятельств, принадлежности объекта к тому или иному типу и условий его эксплуатации.

Так как лизингодатель берет на себя техническое обслуживание (включая сервисное и гарантийное), применение этой разновидности аренды бывает выгодным при заимствовании сложной техники, характеризуемой быстрым моральным устареванием. К таковой относится:

- автотранспортные средства;

- коммерческая авиатехника;

- компьютеры и разнообразная оргтехника;

- строительные машины и механизмы.

В то же время громоздкое имущество, монтаж, транспортировка, разборка и наладка которого требует больших трудозатрат и издержек, вряд ли может быть предметом оперативной лизинговой аренды. Договор о ней заключается на относительно небольшие сроки, и доля таких затрат может оказаться слишком высокой.

Достоинства и недостатки операционного лизинга

К преимуществам оперативного лизинга можно отнести:

- быстрое получение необходимого для производства средства при минимальных требованиях, соответствующих обычному кредитованию;

- доступность услуги;

- возможность прекращения договора лизинга, если он оказывается невыгодным или при изменении рыночной конъюнктуры;

- услуга идеально подходит для предприятий, работающих в сезонном режиме;

- лизингополучатель избавляется от множества проблем, связанных с эксплуатацией объекта.

Недостатки оперативного лизинга обусловлены некоторыми обстоятельствами. Плата будет заведомо более высокой, чем при финансовом лизинге или аренде. В нее входят:

- стоимость дополнительных сервисов;

- компенсации рисков безвозвратной утраты объектом полезных качеств;

- начисления на ускоренную амортизацию;

- страховые взносы;

- другие начисления.

В договоре, как правило, присутствуют условия лизингодателя, ограничивающие возможности эксплуатации «на износ». Владелец не заинтересован в полном исчерпании моторесурса в течение одного договора лизинга.

Также к недостаткам относится ограниченный выбор объектов лизинга. Теоретически возможна закупка оборудования под конкретного клиента, но на практике это делают чаще всего при финансовом лизинге, не предусматривающем возврата. Спрос на уникальную технику обычно органичен. Оперативно-лизинговые компании предпочитают закупать заранее наиболее востребованные образцы и предлагают их.

Нюансы договора операционного лизинга

При составлении текста соглашения об операционном лизинге следует обратить особое внимание на следующие пункты:

- Сроки и порядок возврата оборудования. Необходимо тщательно описать последовательность действий. Она может быть очень важна, особенно для лизингополучателя.

- Порядок расторжение договора. Лизингополучатель должен обладать правом досрочного возврата имущества при невозможности его использования по причине непригодности.

Специфика оперативного лизинга автомобилей

Автомобиль – один из самых распространенных и востребованных объектов операционного лизинга.

Причины популярности автолизинга состоят во многих его преимуществах по сравнению с арендой, покупкой или финансовым лизингом, в том числе в доступности и многообразии предложений.

Лизинг легковых автомобилей, особенно представительского класса, часто используют крупные фирмы. Этот способ позволяет избежать отвлечения существенных сумм из оборота, затрат на оформление и государственную регистрацию, упрощает бухучет, снимает вопросы технического обслуживания и ремонта.

Те же причины побуждают брать в оперативный лизинг машины для таксопарков, прокатных компаний, предприятий городского маршрутного транспорта и фирм, занимающихся грузоперевозками. Препятствовать могут ограничения пробега, вводимые лизингодателем.

Преимущества очевидны:

- Быстрота оформления (до трех дней).

- Относительная (по сравнению с приобретением в кредит) дешевизна.

- Возможность отнесения лизинговых оплат к затратной части баланса, что влечет снижение базы налогообложения.

- Значительное снижение налога на имущество.

- Используя автомобиль в течение трех лет, предприятие постоянно поддерживает хорошее эксплуатационное состояние технического парка.

- Отсутствует проблема сбыта старых и изношенных автомобилей.

В течение срока действия договора, транспортное средство состоит на временном учете на лизингополучателе, будучи постоянно зарегистрированным на лизингодателя.

Разумеется, у оперативного лизинга автомобилей есть и различные недостатки, однако востребованность этой услуги в России растет.

Выводы

Оперативный лизинг, по сути, представляет собой кратковременную аренду, отличаясь от нее некоторыми специфическими чертами.

Основная разница между оперативной и финансовой формами лизинга состоит в отношении к возврату имущества после завершения действия договора.

Оперативная аренда объекта обходится дороже финансовой, но в некоторых случаях ее применение оправдано.

Извлечение прибыли при оперативном лизинге происходит по более сложной схеме, чем при финансовом.

Высокая стоимость оперативной аренды обусловлена высокими рисками. Главный из них состоит в возможной непригодности объекта к дальнейшему коммерческому использованию до исчерпания нормативного срока эксплуатации.

Поделись в соц.сетях

Опубликовано:

Добавить комментарий

Вам понравится

Разница между финансовой (капитальной) арендой и операционной арендой (со сравнительной таблицей)

Аренда — это финансовое соглашение, в котором арендодатель (владелец актива) покупает актив и позволяет арендатору (пользователю актива) использовать актив на ограниченный период с периодическими платежами, например, при аренде. Условия аренды прописаны в договоре аренды. Финансовая или капитальная аренда и операционная аренда — это два типа аренды. Финансовая аренда — это аренда, по которой риски и выгоды переходят к арендатору с передачей актива.В отличие от Операционная аренда , в которой риски и выгоды не передаются арендатору при передаче актива.

Аренда — это финансовое соглашение, в котором арендодатель (владелец актива) покупает актив и позволяет арендатору (пользователю актива) использовать актив на ограниченный период с периодическими платежами, например, при аренде. Условия аренды прописаны в договоре аренды. Финансовая или капитальная аренда и операционная аренда — это два типа аренды. Финансовая аренда — это аренда, по которой риски и выгоды переходят к арендатору с передачей актива.В отличие от Операционная аренда , в которой риски и выгоды не передаются арендатору при передаче актива.

Таким образом, аренда является альтернативой выкупу актива за счет собственных или заемных средств. Одно из основных различий между финансовой и операционной арендой заключается в том, что первая не может быть расторгнута в течение периода первичной аренды, тогда как вторая может быть расторгнута арендатором.

Содержание: финансовая (капитальная) аренда по сравнению с операционной арендой

- Сравнительная таблица

- Определение

- Ключевые отличия

- Заключение

Таблица сравнения

| Основа для сравнения | Финансовая аренда | Операционная аренда |

|---|---|---|

| Значение | Коммерческое соглашение, в котором арендодатель позволяет арендатору использовать актив в течение максимальной части его экономического срока службы за счет арендной платы, называется финансовой арендой. | Коммерческое соглашение, в котором арендодатель разрешает арендатору использовать актив в течение срока, меньшего, чем экономический срок службы актива, за счет уплаты арендной платы, известно как операционная аренда. |

| Nature | Договор займа | Договор аренды |

| Срок аренды | Срок финансовой аренды более длительный по сравнению с операционной арендой. | Срок операционной аренды короткий. |

| Риск морального износа | Налагается на арендатора | Налагается на арендодателя |

| Возможность передачи риска и выгод | От арендодателя к арендатору при передаче актива. | Не переходит от арендодателя к арендатору с передачей актива. |

| Отмена аренды | Только при наступлении определенного указанного события. | Можно сделать |

| Налоговые льготы | Амортизационные и финансовые расходы разрешены к вычету арендатору. | Арендная плата допускается как вычет для арендатора. |

| Расходы на ремонт и техническое обслуживание | Оплачивает арендатор. | Несет арендодатель. |

| Вариант покупки по выгодной цене | Аренда включает опцион, по которому арендатор может приобрести оборудование по цене ниже справедливой рыночной стоимости. | Нет такой опции по этому поводу |

Определение финансовой (капитальной) аренды

Соглашение, по которому арендодатель разрешает арендатору использовать конкретный актив на фиксированный срок, который охватывает большую часть экономической жизни актива, без передачи права собственности, но с передачей риска и выгод, известно как Финансы. Аренда.Он также известен как капитальная аренда.

При финансовой аренде право собственности на актив переходит к арендатору по истечении срока аренды. У арендатора есть возможность купить актив по номинальной стоимости, то есть по цене, которая меньше справедливой рыночной стоимости актива. Аренда возвращает полную выплату, то есть основную сумму (стоимость) плюс проценты по ней, в рамках единого договора аренды. Приведенная стоимость минимальных арендных платежей (MLP) на момент начала действия договора аренды больше или равна общей справедливой рыночной стоимости сданного в аренду актива.

Финансовая аренда не подлежит расторжению по своему характеру, то есть она может быть расторгнута только в том случае, если: арендодатель допускает или наступает какое-либо непредвиденное событие или арендатор заключает договор аренды с арендодателем в отношении того же актива. Однако, если арендатор расторгает договор аренды, любые убытки, понесенные арендодателем, будут нести арендатор.

Определение операционной аренды

Соглашение, по которому арендатору разрешается использовать актив с разрешения арендодателя, на ограниченный срок, который меньше экономического срока службы актива, без передачи правового титула, риска и вознаграждения, известно как операционная аренда.Операционная аренда больше похожа на договор аренды, и именно поэтому арендные платежи за использование актива относятся к расходам на аренду в Счете прибылей и убытков в бухгалтерских книгах Арендатора.

По окончании операционной аренды актив не передается арендатору, и он не имеет права купить актив по цене ниже справедливой рыночной стоимости актива. Арендованный актив передается арендодателю по истечении срока аренды. Нет никакой гарантии, что арендодатель получит полную выплату в отношении стоимости и возврата актива, поскольку один и тот же актив снова и снова сдается арендодателем в аренду многим клиентам.Операционная аренда имеет расторгаемый характер, поэтому она может быть расторгнута любой из сторон.

Основные различия между финансовой (капитальной) и операционной арендой

Ниже приведены основные различия между финансовой (капитальной) арендой и операционной арендой:

- Договор аренды, по которому риски и выгоды передаются вместе с передачей актива, известен как финансовая аренда. Договор аренды, по которому риски и выгоды не передаются при передаче актива, известен как операционная аренда.

- Финансовая аренда — это своего рода кредитный договор, в котором арендодатель играет роль финансиста. В отличие от операционной аренды, которая аналогична договору аренды.

- Финансовая аренда предоставляется на длительный срок, так как она покрывает максимальную часть срока службы актива. В отличие от операционной аренды, которая действует на более короткий срок.

- Операционная аренда более гибкая по сравнению с финансовой.

- При финансовой аренде право собственности на актив передается арендатору в конце срока аренды путем уплаты номинальной суммы, равной справедливой рыночной стоимости актива.И наоборот, в операционной аренде такой возможности нет.

- При финансовой аренде риск морального износа несет арендатор, тогда как при операционной аренде риск морального износа несет арендодатель.

- Любые затраты на ремонт и техническое обслуживание будут нести арендатор в рамках финансовой аренды, но затраты на ремонт и техническое обслуживание будут нести арендодатель в рамках операционной аренды.

Заключение

В настоящее время многие коммерческие предприятия заключают договор аренды, поскольку компания не должна напрямую нести расходы по финансированию актива.Таким образом, финансовая аренда и операционная аренда становятся популярными. Одним из лучших преимуществ этого договора аренды является то, что амортизационные отчисления и проценты по своей природе не облагаются налогом, и поэтому они допускаются как вычет. Аналогичным образом арендная плата также подлежит вычету из налогооблагаемой базы в случае операционной аренды и, следовательно, допускается как вычет.

.Различий между финансовой и операционной арендой

Различия между финансовой и операционной арендой

Различия между финансовой и операционной арендой

Ниже приведены некоторые различия между финансовой и операционной арендой.

| Финансовая аренда | Операционная аренда |

|---|---|

| 1. Актив предназначен исключительно для использования определенным арендатором. | Актив предназначен для ряда арендаторов. |

| 2. Срок аренды может растягиваться на весь срок экономической службы актива. | Срок аренды короче срока полезного использования актива. |

| 3. Арендатор имеет право выкупить оборудование в конце. | У арендатора такой возможности не было. |

| 4. Срок аренды не подлежит прекращению. | Арендодатель вправе отказаться от договора аренды в любое время. |

| 5. Ответственность за ремонт, обслуживание и страхование оборудования ложится на арендатора. | Арендодатель обслуживает арендованный актив и предоставляет такие услуги, как страхование, вспомогательный персонал, топливо и так далее. |

| 6. Размер арендной платы достаточен для амортизации капитальных затрат арендодателя и получения некоторой прибыли. | Арендной платы недостаточно для полной амортизации стоимости актива. |

| 7. Сдаваемые в аренду активы включают корабли, самолеты, вагоны raihvay, земли, здания, тяжелую технику и т. Д. | Арендованные активы включают мобильные краны с операторами, фрахтование самолетов, включая предоставление экипажа, топливо и вспомогательные услуги, аренду компьютеров с операторами, наем такси для конкретной поездки, которая включает услуги водителя, обеспечение технического обслуживания, топливо, немедленное ремонт, а скоро. |

| 8. Арендодатель является только финансистом. Обычно актив его не интересует. | Арендодатель имеет конечную долю в остаточной стоимости актива. |

Похожие сообщения

.Финансовая аренда — Определение и особенности

Аренда определяется как финансовая аренда, если она передает значительную часть рисков и выгод, связанных с правом собственности, от арендодателя к арендатору. Согласно Комитету по международным стандартам финансовой отчетности (IASC), происходит передача значительной части рисков и выгод, связанных с владением, если:

i. По договору аренды право собственности на актив переходит к арендатору к концу срока аренды; (или)

ii. Арендатор имеет опцион на покупку актива по цене, которая, как ожидается, будет значительно ниже справедливой рыночной стоимости на дату, когда опцион станет исполнимым, и в начале срока аренды имеется достаточная уверенность в том, что опцион будет исполнен. ; (или)

iii.Срок аренды составляет большую часть срока полезного использования актива. Право собственности может или не может быть передано в конечном итоге; (или)

iv. Приведенная стоимость минимальных арендных платежей (см. Глоссарий) больше или практически равна справедливой рыночной стоимости актива на дату начала аренды. Право собственности может в конечном итоге быть передано или нет.

Вышеупомянутые критерии в значительной степени основаны на критериях, разработанных Советом по стандартам финансового учета (FASS) США.Фактически, FASS определила определенные точки отсечения для критериев (iii) и (iv). Согласно определению финансовой аренды FASS, если срок аренды превышает 75 процентов срока полезного использования актива или если приведенная стоимость минимальных арендных платежей превышает 90 процентов справедливой рыночной стоимости актива на момент начала его использования. аренда, аренда будет классифицироваться как «финансовая аренда»

Особенности финансовой аренды :

Вышеупомянутое обсуждение приводит к следующим характеристикам финансовой аренды:

- Финансовая аренда позволяет практически исчерпать актив тем же арендатором.Финансовая аренда ставит арендатора в положение виртуального владельца.

- Арендодатель не принимает на себя рисков, связанных с активами или вознаграждений на основе активов . Он принимает только финансовых рисков и финансовых вознаграждений , и именно поэтому название финансовой аренды.

- Договор аренды без права расторжения , что означает, что арендатор не может вернуть актив и не выплатить все инвестиции арендодателя.

- В этом смысле они представляют собой с полной выплатой , что означает гарантированное полное погашение инвестиций арендодателя.

- Поскольку арендодатель обычно не занимает никакой позиции, кроме позиции финансиста, он не будет предоставлять никаких услуг, связанных с активом. Таким образом, аренда составляет , чистая аренда .

- Риск, который принимает на себя арендодатель, — это не риск, связанный с активами , а риск, связанный с арендатором . Стоимость актива важна только с точки зрения безопасности инвестиций арендодателя.

- При финансовой аренде за периодом окупаемости арендодателя, а именно за периодом первичной аренды следует продленный период, позволяющий арендатору исчерпать стоимость активов, называемый периодом вторичной аренды .Поскольку продление происходит при аренде токена, этот вариант называется вариант продления сделки . В качестве альтернативы, если это разрешено правилами, арендатору может быть предоставлен опцион на покупку по номинальной цене, называемый выкупом со скидкой или опционом на покупку .

- При финансовой аренде норма прибыли арендодателя является фиксированной: она не зависит от стоимости активов, результатов деятельности или любых других посторонних затрат. Фиксированная арендная плата приводит к установленной норме прибыли на инвестиции, называемой неявной ставкой доходности .

- Финансовая аренда технически отличается, но по существу аналогична займу под обеспечение.

Суть финансовой аренды:

Если финансовая аренда по существу настолько близка к сделкам с финансированием под обеспечение, главный вопрос заключается в следующем: почему их вообще следует рассматривать как аренду? Почему бы их не регулировать, облагать налогами и не учитывать как обычные кредитные операции?

Этот вопрос может быть значимым с точки зрения:

.Финансовая аренда

Значение и определение финансовой аренды

Финансовая аренда — это метод, используемый бизнесом для приобретения оборудования с распределением платежей во времени. Чтобы дать правильное определение, это можно выразить как соглашение, по которому арендодатель получает арендные платежи для покрытия стоимости владения. Кроме того, арендодатель несет ответственность за техническое обслуживание, налоги и страхование.