Преднамеренное и фиктивное банкротство: основные схемы, как участникам и акционерам контролировать топ-менеджмент

- Главная

- Статьи

- Банкротство

- Преднамеренное и фиктивное банкротство: основные схемы, как участникам и акционерам контролировать топ-менеджмент

Банкротство

Сидорова Маргарита1 авг, 2022 — 00:52 Обновлено: 1 авг, 2022 — 12:16

6074

По смыслу Федерального закона от 26. 10.2002 № 127 ФЗ «О несостоятельности (банкротстве)» (далее — Закон о банкротстве) в зависимости от применяемой в деле процедуры целями института несостоятельности (банкротства) должника — юридического лица являются:

10.2002 № 127 ФЗ «О несостоятельности (банкротстве)» (далее — Закон о банкротстве) в зависимости от применяемой в деле процедуры целями института несостоятельности (банкротства) должника — юридического лица являются:

- в наблюдении

- обеспечение сохранности имущества должника,

- проведение анализа финансового состояния должника,

- проведение первого собрания кредиторов,

- составление реестра требований кредиторов;

- в рамках финансового оздоровления и внешнего управления

- восстановление платежеспособности должника;

- в процедуре заключения мирового соглашения

- прекращение производства по делу о банкротстве путем достижения соглашения между должником и кредиторами;

- в конкурсном производстве

- соразмерное удовлетворение требований кредиторов.

При этом экономические и иные проблемы, влекущие банкротство организации, могут отсутствовать, соответственно, у компании не будет объективных причин для инициирования собственной банкротной процедуры.

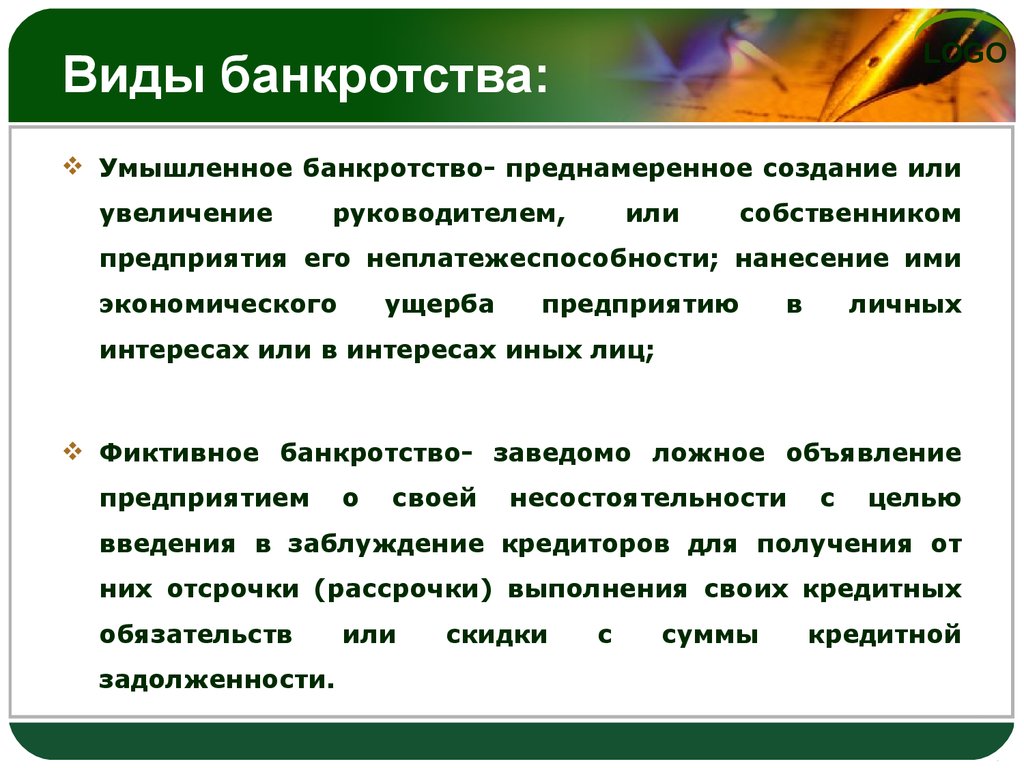

Между тем руководители компаний зачастую используют правовые механизмы, предусмотренные Законом о банкротстве, во вред интересам их кредиторов, участников и акционеров. Подобные действия топ-менеджмента компании-должника могут образовывать составы правонарушения или преступления, именуемые «преднамеренное банкротство» и «фиктивное банкротство».

Более подробное описание признаков преднамеренного и фиктивного банкротства, а также конкретных действий, влекущих неспособность компании удовлетворить требования кредиторов и (или) введение в заблуждение кредиторов должника, содержатся в Методических рекомендациях по выявлению и пресечению преступлений в сфере экономики и против порядка управления, совершенных сторонами исполнительного производства (далее — Методические рекомендации), утвержденных ФССП России 15.04.2013 № 04-4, и Временных правилах проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства (далее — Временные правила), утвержденных постановлением Правительства РФ от 27.

Схема 1. Преднамеренное и фиктивное банкротство

ПРЕДНАМЕРЕННОЕ БАНКРОТСТВО

Касательно преднамеренного банкротства в Методических рекомендациях указано, ч… ✂

Платный контент

Полная версия публикации доступна только подписчикам.

ВходКупить доступ к этой публикации за 200 ₽ Подписаться на платный контент

Нажимая на кнопку «Купить доступ к этой публикации», Вы принимаете условия договора подписки.

Теги:

- Август (219) 2022

- преднамеренное банкротство

- фиктивное банкротство

- Закон о банкротстве

- банкротства

- банкрот

- контроль топ-менеджмента

- ревизионная комисиия

- поручительство топ-менеджмента

- критерии добросовестности

Прокурор разъясняет — Прокуратура Республики Коми

Прокурор разъясняет

- 26 апреля 2022, 17:04

Особенности процедуры банкротства физических лиц

Текст

Поделиться

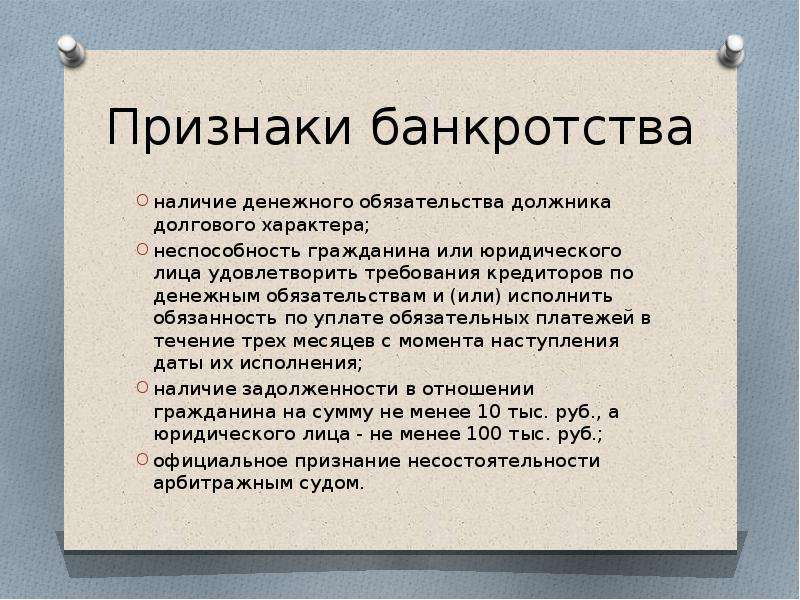

Еще несколько лет назад термин «банкротство» употреблялся только по отношению к юридическим лицам. С введением в 2015 году дополнительной главы в Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон о банкротстве) процедура банкротства стала возможна и для физических лиц.

С введением в 2015 году дополнительной главы в Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон о банкротстве) процедура банкротства стала возможна и для физических лиц.

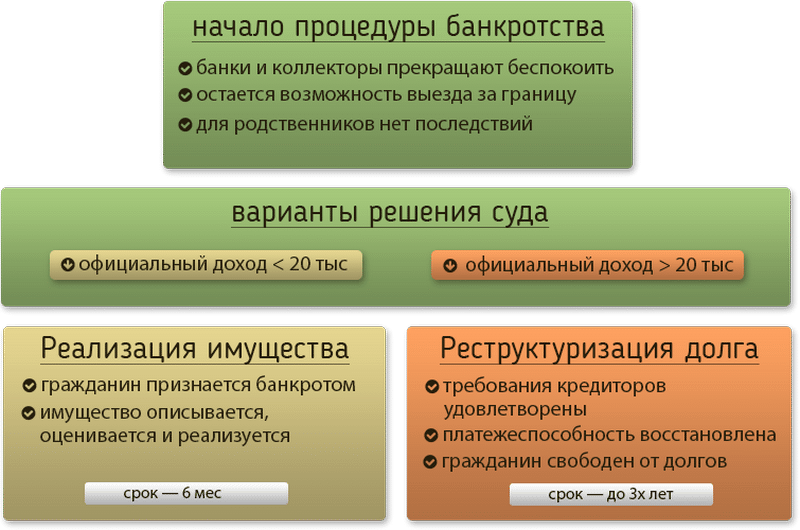

Признание гражданина (далее – должник) банкротом возможно в судебном порядке, а также путем внесудебной процедуры. Механизм банкротства нельзя назвать простым и быстрым. Он имеет много нюансов, о которых стоит знать прежде, чем подавать документы в суд. Важно заранее оценить риски и рассчитать целесообразность инициирования данной процедуры.

В постановлении Пленума Верховного Суда Российской Федерации от 13.10.2015 № 45 «О некоторых вопросах, связанных с введением в действие процедур, применяемых в делах о несостоятельности (банкротстве) граждан» (далее – постановление Пленума) даны разъяснения по наиболее часто возникающим в рассматриваемой сфере правоотношений вопросам. Особенности процедуры банкротства граждан также нашли отражение в сложившейся судебной практике Верховного Суда Российской Федерации.

Так, при наличии у должника статуса индивидуального предпринимателя возможно возбуждение и рассмотрение только одного дела о его банкротстве. Возбуждение и рассмотрение одновременно двух дел о банкротстве такого лица – как гражданина и как индивидуального предпринимателя не допускается (п. 2 постановления Пленума). К должнику, являющемуся одновременно индивидуальным предпринимателем и главой крестьянско-фермерского хозяйства, не могут быть применены правила о банкротстве граждан (определение Верховного Суда Российской Федерации от 26.02.2018 № 305-ЭС17-23309 по делу № А40-82749/2016).

При рассмотрении дел о банкротстве граждан, в том числе индивидуальных предпринимателей, суды должны учитывать необходимость обеспечения справедливого баланса между имущественными интересами кредиторов и личными правами должника (в том числе его правами на достойную жизнь и достоинство личности). Указанное обстоятельство подлежит учету судом, рассматривающим дело о банкротстве, при рассмотрении ходатайства финансового управляющего о предоставлении ему доступа в принадлежащие должнику жилые помещения, к адресам и содержимому электронной и обычной почты гражданина и т. п., а также при рассмотрении ходатайства должника о получении из конкурсной массы денежных средств в разумном размере на оплату личных нужд (п. 39 постановления Пленума).

п., а также при рассмотрении ходатайства должника о получении из конкурсной массы денежных средств в разумном размере на оплату личных нужд (п. 39 постановления Пленума).

Если при рассмотрении дела о банкротстве будет установлено, что должник не представил необходимые сведения суду или финансовому управляющему при имеющейся у него возможности либо представил заведомо недостоверные сведения, это может повлечь неосвобождение должника от обязательств (п. 42 постановления Пленума).

Сам по себе факт наличия у должника жилого помещения, являющегося для него и членов его семьи единственным пригодным для постоянного проживания, не препятствует обращению взыскания на него, если оно обременено ипотекой. Суд отметил, что право залогодателя обратить взыскание на квартиру, заложенную по договору ипотеки, для удовлетворения за счет этой квартиры требований, вызванных неисполнением или ненадлежащим исполнением обеспеченного ипотекой обязательства, не зависит от того, на какие цели был предоставлен заем (кредит) (определение Верховного Суда Российской Федерации от 27.

При этом не исключается возможность приобретения для гражданина в порядке, установленном судом, замещающего жилья кредитором за свой счет (с последующей компенсацией затрат за счет конкурсной массы) либо финансовым управляющим за счет выручки от продажи существующего имущества с предварительным вынесением этого вопроса на обсуждение собрания кредиторов.

Гражданин, признанный банкротом, не освобождается от дальнейшего исполнения, в частности, требований по текущим платежам, о возмещении вреда жизни или здоровью, возмещении морального вреда, взыскании алиментов, а также оставшихся непогашенными требований кредиторов, при возникновении и исполнении которых должник действовал недобросовестно. Они могут быть предъявлены после окончания производства по делу о банкротстве в непогашенной их части.

Суд также вправе вынести определение о временном ограничении права на выезд из Российской Федерации до даты вынесения определения о завершении или прекращении производства по делу о банкротстве.

За фиктивное или преднамеренное банкротство, а также неправомерные действия при банкротстве предусмотрена административная ответственность (ст. 14.12, 14.13 Кодекса Российской Федерации об административных правонарушениях). За фиктивное банкротство, повлекшее крупный ущерб, установлена уголовная ответственность (ст. 197 Уголовного кодекса Российской Федерации).

Следует также отметить, что до 01.10.2022 действует мораторий на возбуждение дел о банкротстве по заявлениям кредиторов. Вместе с тем лицо может заявить об отказе от применения в отношении его моратория.

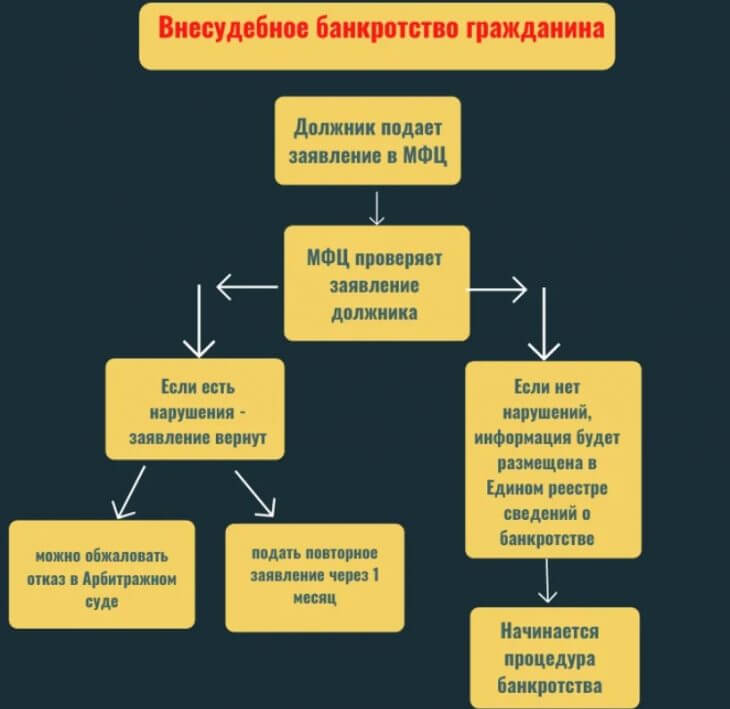

Заявление о признании гражданина банкротом во внесудебном порядке подается им лично или через представителя в многофункциональный центр (МФЦ) по месту жительства или месту пребывания заявителя. При этом он обязан представить список всех известных ему кредиторов. Рассмотрение такого заявления осуществляется без взимания платы (п. 2, 4 ст. 223.2, п. 1 ст. 223.7 Закона о банкротстве, п. 3 Порядка заполнения и подачи заявления о признании гражданина банкротом во внесудебном порядке, утвержденного приказом Министерства экономического развития Российской Федерации от 04. 08.2020 № 497).

08.2020 № 497).

На основании информации из банка данных в исполнительном производстве МФЦ в течение трех рабочих дней осуществляет включение сведений о возбуждении процедуры внесудебного банкротства гражданина в Единый федеральный реестр сведений о банкротстве.

По истечении шести месяцев со дня включения таких сведений в указанный реестр процедура внесудебного банкротства гражданина завершается.

По завершении процедуры внесудебного банкротства гражданина он освобождается от дальнейшего исполнения требований кредиторов, указанных им в заявлении о признании его банкротом. Задолженность перед такими кредиторами в общем случае признается безнадежной (п. п. 1, 2 ст. 223.6 Закона о банкротстве).

При этом не облагаются налогом на доходы физических лиц доходы должника, полученные в виде суммы задолженности перед кредиторами, от уплаты которой он освобождается в рамках дела о его банкротстве, а также доходы от продажи имущества в случае признания его банкротом и введения процедуры реализации его имущества (п. 62, 63 ст. 217 Налогового кодекса Российской Федерации).

62, 63 ст. 217 Налогового кодекса Российской Федерации).

Управление по надзору за исполнением федерального законодательства

Особенности процедуры банкротства физических лиц

Еще несколько лет назад термин «банкротство» употреблялся только по отношению к юридическим лицам. С введением в 2015 году дополнительной главы в Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон о банкротстве) процедура банкротства стала возможна и для физических лиц.

Признание гражданина (далее – должник) банкротом возможно в судебном порядке, а также путем внесудебной процедуры. Механизм банкротства нельзя назвать простым и быстрым. Он имеет много нюансов, о которых стоит знать прежде, чем подавать документы в суд. Важно заранее оценить риски и рассчитать целесообразность инициирования данной процедуры.

В постановлении Пленума Верховного Суда Российской Федерации от 13.10.2015 № 45 «О некоторых вопросах, связанных с введением в действие процедур, применяемых в делах о несостоятельности (банкротстве) граждан» (далее – постановление Пленума) даны разъяснения по наиболее часто возникающим в рассматриваемой сфере правоотношений вопросам. Особенности процедуры банкротства граждан также нашли отражение в сложившейся судебной практике Верховного Суда Российской Федерации.

Особенности процедуры банкротства граждан также нашли отражение в сложившейся судебной практике Верховного Суда Российской Федерации.

Так, при наличии у должника статуса индивидуального предпринимателя возможно возбуждение и рассмотрение только одного дела о его банкротстве. Возбуждение и рассмотрение одновременно двух дел о банкротстве такого лица – как гражданина и как индивидуального предпринимателя не допускается (п. 2 постановления Пленума). К должнику, являющемуся одновременно индивидуальным предпринимателем и главой крестьянско-фермерского хозяйства, не могут быть применены правила о банкротстве граждан (определение Верховного Суда Российской Федерации от 26.02.2018 № 305-ЭС17-23309 по делу № А40-82749/2016).

При рассмотрении дел о банкротстве граждан, в том числе индивидуальных предпринимателей, суды должны учитывать необходимость обеспечения справедливого баланса между имущественными интересами кредиторов и личными правами должника (в том числе его правами на достойную жизнь и достоинство личности). Указанное обстоятельство подлежит учету судом, рассматривающим дело о банкротстве, при рассмотрении ходатайства финансового управляющего о предоставлении ему доступа в принадлежащие должнику жилые помещения, к адресам и содержимому электронной и обычной почты гражданина и т.п., а также при рассмотрении ходатайства должника о получении из конкурсной массы денежных средств в разумном размере на оплату личных нужд (п. 39 постановления Пленума).

Указанное обстоятельство подлежит учету судом, рассматривающим дело о банкротстве, при рассмотрении ходатайства финансового управляющего о предоставлении ему доступа в принадлежащие должнику жилые помещения, к адресам и содержимому электронной и обычной почты гражданина и т.п., а также при рассмотрении ходатайства должника о получении из конкурсной массы денежных средств в разумном размере на оплату личных нужд (п. 39 постановления Пленума).

Если при рассмотрении дела о банкротстве будет установлено, что должник не представил необходимые сведения суду или финансовому управляющему при имеющейся у него возможности либо представил заведомо недостоверные сведения, это может повлечь неосвобождение должника от обязательств (п. 42 постановления Пленума).

Сам по себе факт наличия у должника жилого помещения, являющегося для него и членов его семьи единственным пригодным для постоянного проживания, не препятствует обращению взыскания на него, если оно обременено ипотекой. Суд отметил, что право залогодателя обратить взыскание на квартиру, заложенную по договору ипотеки, для удовлетворения за счет этой квартиры требований, вызванных неисполнением или ненадлежащим исполнением обеспеченного ипотекой обязательства, не зависит от того, на какие цели был предоставлен заем (кредит) (определение Верховного Суда Российской Федерации от 27. 03.2018 № 307-ЭС18-1778 по делу № А21-7583/2016).

03.2018 № 307-ЭС18-1778 по делу № А21-7583/2016).

При этом не исключается возможность приобретения для гражданина в порядке, установленном судом, замещающего жилья кредитором за свой счет (с последующей компенсацией затрат за счет конкурсной массы) либо финансовым управляющим за счет выручки от продажи существующего имущества с предварительным вынесением этого вопроса на обсуждение собрания кредиторов.

Гражданин, признанный банкротом, не освобождается от дальнейшего исполнения, в частности, требований по текущим платежам, о возмещении вреда жизни или здоровью, возмещении морального вреда, взыскании алиментов, а также оставшихся непогашенными требований кредиторов, при возникновении и исполнении которых должник действовал недобросовестно. Они могут быть предъявлены после окончания производства по делу о банкротстве в непогашенной их части.

Суд также вправе вынести определение о временном ограничении права на выезд из Российской Федерации до даты вынесения определения о завершении или прекращении производства по делу о банкротстве.

За фиктивное или преднамеренное банкротство, а также неправомерные действия при банкротстве предусмотрена административная ответственность (ст. 14.12, 14.13 Кодекса Российской Федерации об административных правонарушениях). За фиктивное банкротство, повлекшее крупный ущерб, установлена уголовная ответственность (ст. 197 Уголовного кодекса Российской Федерации).

Следует также отметить, что до 01.10.2022 действует мораторий на возбуждение дел о банкротстве по заявлениям кредиторов. Вместе с тем лицо может заявить об отказе от применения в отношении его моратория.

Заявление о признании гражданина банкротом во внесудебном порядке подается им лично или через представителя в многофункциональный центр (МФЦ) по месту жительства или месту пребывания заявителя. При этом он обязан представить список всех известных ему кредиторов. Рассмотрение такого заявления осуществляется без взимания платы (п. 2, 4 ст. 223.2, п. 1 ст. 223.7 Закона о банкротстве, п. 3 Порядка заполнения и подачи заявления о признании гражданина банкротом во внесудебном порядке, утвержденного приказом Министерства экономического развития Российской Федерации от 04. 08.2020 № 497).

08.2020 № 497).

На основании информации из банка данных в исполнительном производстве МФЦ в течение трех рабочих дней осуществляет включение сведений о возбуждении процедуры внесудебного банкротства гражданина в Единый федеральный реестр сведений о банкротстве.

По истечении шести месяцев со дня включения таких сведений в указанный реестр процедура внесудебного банкротства гражданина завершается.

По завершении процедуры внесудебного банкротства гражданина он освобождается от дальнейшего исполнения требований кредиторов, указанных им в заявлении о признании его банкротом. Задолженность перед такими кредиторами в общем случае признается безнадежной (п. п. 1, 2 ст. 223.6 Закона о банкротстве).

При этом не облагаются налогом на доходы физических лиц доходы должника, полученные в виде суммы задолженности перед кредиторами, от уплаты которой он освобождается в рамках дела о его банкротстве, а также доходы от продажи имущества в случае признания его банкротом и введения процедуры реализации его имущества (п. 62, 63 ст. 217 Налогового кодекса Российской Федерации).

62, 63 ст. 217 Налогового кодекса Российской Федерации).

Управление по надзору за исполнением федерального законодательства

Верховный суд интерпретирует Кодекс о банкротстве: мошеннический долг не может быть погашен

Дуглас Дж. Смилли 11 апреля 2023 г.«Подача заявления по главе 11» — это термин, который многие американцы знают из заголовков новостей, когда бизнес реорганизуется в связи с банкротством. Закон о реформе банкротства 1978 г. стремился установить единый закон, регулирующий отношения между кредиторами и должниками, когда должники, будь то физические или юридические лица, не могут погасить свои долги; в 1979 году, это стало Кодексом о банкротстве США. Недавно Верховный суд дал заключение по статье Кодекса о банкротстве, касающейся долга, полученного обманным путем, — можно ли его списать?

Как Кодекс о банкротстве борется с мошенничеством? Верховный суд США единогласно постановил, что должник не может погасить долг, полученный обманным путем, даже если должник сам лично не совершал мошенничество. В деле Бартенверфер против Бакли Суд рассмотрел значение статьи 523 (а)(2), одного из положений Кодекса о банкротстве, касающегося долгов, которые не могут быть погашены. В соответствующей части закон запрещает должнику-физическому лицу погашать «долг… за деньги… полученные путем… фактического мошенничества».

В деле Бартенверфер против Бакли Суд рассмотрел значение статьи 523 (а)(2), одного из положений Кодекса о банкротстве, касающегося долгов, которые не могут быть погашены. В соответствующей части закон запрещает должнику-физическому лицу погашать «долг… за деньги… полученные путем… фактического мошенничества».

В данном случае «невинная» должница Кейт Бартенверфер и ее тогдашний бойфренд Дэвид купили дом с планом его ремонта и перепродажи. Они выступали в качестве деловых партнеров в этом предприятии. Кейт в основном не участвовала в проекте реконструкции, но она совместно подписала документы о раскрытии информации во время последующей продажи дома Бакли. Документы не выявили дефектов дома.

Впоследствии Бакли обнаружил серьезные проблемы с домом и подал иск против Кейт и Дэвида в соответствии с законодательством Калифорнии. В конечном итоге Бакли добился совместного судебного решения против Кейт и Дэвида на сумму более 200 000 долларов США в качестве компенсации ущерба по его искам о нарушении контракта, халатности и неразглашении существенных фактов. Кейт и Дэвид, которые с тех пор поженились, не смогли оплатить судебное решение и обратились за защитой в дело о банкротстве по главе 7.

Кейт и Дэвид, которые с тех пор поженились, не смогли оплатить судебное решение и обратились за защитой в дело о банкротстве по главе 7.

Бакли возбудил состязательное производство по делу о банкротстве, добиваясь определения того, что долг не подлежит погашению в соответствии с разделом 523 (a) (2) (A) Кодекса о банкротстве, который предусматривает, что определенные долги не подлежат погашению, включая требование «за деньги, имущество, услуги или продление, возобновление или рефинансирование кредита в той мере, в какой это было получено с помощью —

(A) ложных отговорок, ложных представлений или фактического мошенничества, кроме заявления, касающегося должника или финансовое состояние инсайдера. . ..” 11 U.S.C. § 523(а)(2).

Может ли должник, совершивший мошенничество по незнанию, быть защищен Кодексом о банкротстве? Суд по делам о банкротстве постановил, что в соответствии с простым толкованием § 523(a)(2)(A) судебное решение против Кейт не подлежит отмене, поскольку сознательное сокрытие Дэвидом дефектов дома было приписано Кейт через их партнерские отношения . При рассмотрении апелляции Апелляционная комиссия по делам о банкротстве частично отменила решение и вернула дело для определения того, имела ли Кейт независимую информацию о мошенничестве Дэвида. В предварительном заключении суд по делам о банкротстве пришел к выводу, что Кейт не знала о мошенничестве Дэвида, и, соответственно, исключение не применялось, и ее долг подлежал погашению.

При рассмотрении апелляции Апелляционная комиссия по делам о банкротстве частично отменила решение и вернула дело для определения того, имела ли Кейт независимую информацию о мошенничестве Дэвида. В предварительном заключении суд по делам о банкротстве пришел к выводу, что Кейт не знала о мошенничестве Дэвида, и, соответственно, исключение не применялось, и ее долг подлежал погашению.

Бакли снова подал апелляцию, и Апелляционный суд девятого округа постановил, что должник, который несет ответственность за мошенничество партнера, не может погасить этот долг в случае банкротства, даже если должник не знал лично или не участвовал в этом мошенничестве. Затем дело перешло к решению Верховного суда, единогласно подтвердившему Девятый округ, постановив, что § 523(a)(2)(A) не позволяет должнику списать в случае банкротства долг, полученный обманным путем, независимо от собственной вины должника.

Законодательное толкование Кодекса о банкротстве Решение Верховного суда основывалось не на обвинении невиновной стороны в мошенничестве, а на строгом установленном законом толковании. Суд указал, что Конгресс разработал § 523(a)(2)(A) в пассивном залоге, который не «скрывает соответствующего актера на виду», а скорее «полностью уводит актера со сцены». Другими словами, долг не подлежит погашению, независимо от личности должника.

Суд указал, что Конгресс разработал § 523(a)(2)(A) в пассивном залоге, который не «скрывает соответствующего актера на виду», а скорее «полностью уводит актера со сцены». Другими словами, долг не подлежит погашению, независимо от личности должника.

Напротив, разделы 523(a)(2)(B) и (C) конкретно определяют должника как действующее лицо, что, по заключению Суда, свидетельствует о намерении Конгресса использовать пассивный залог в § 523(a)( 2)(А). Суд пояснил, что, применяя обычные правила статутного толкования, Конгресс должен был иметь в виду, что исключение в отношении освобождения от ответственности должно применяться в соответствии с § 523(a)(2)(A), независимо от того, был ли должник действующим лицом или нет, при условии, что сам долг возник в результате ложного предлога, ложного представления или фактического мошенничества.

Суд также отклонил довод Кейт о том, что решение было несправедливым и противоречило интересам Кодекса о банкротстве в предоставлении должникам возможности начать все сначала. Суд указал, что представление должника о справедливости не может взять верх над явно выраженным намерением Конгресса. Более того, аргументы Кейт игнорировали основу судебного решения против нее: закон Калифорнии, который возлагал на нее ответственность независимо от ее вины.

Суд указал, что представление должника о справедливости не может взять верх над явно выраженным намерением Конгресса. Более того, аргументы Кейт игнорировали основу судебного решения против нее: закон Калифорнии, который возлагал на нее ответственность независимо от ее вины.

Результатом постановления Суда является то, что возможность жертв мошенничества получить компенсацию своих убытков была расширена за счет четкого национального прецедента, который не позволит виновным лицам выполнить свою ответственность в случае банкротства.

Поскольку контуры личной ответственности за мошеннические действия другого лица будут по-прежнему определяться законодательством штата, в случае потенциального воздействия такого иска важно понимать, как ответственность за мошенничество может быть возложена на деловые отношения. .

Наша команда юристов по делам о банкротстве всегда в курсе новых правил и судебных решений. Имея многолетний опыт работы с правами кредиторов и всеобъемлющее влияние закона о банкротстве на коммерческие сделки, деловые отношения, землепользование и судебные процессы, мы представляем коммерческих кредиторов и финансовые учреждения в защите их требований.

Блог о законах о банкротстве, статьи и юридическая информация

13 декабря 2016 г.

Многие дела о банкротстве включают состязательные разбирательства, в которых кредиторы добиваются признания определенных долгов не подлежащими погашению. Окружной суд Соединенных Штатов Восточного округа штата Мичиган («Окружной суд») недавно рассмотрел в апелляционном порядке вопрос о том, правильно ли суд по делам о банкротстве постановил, что долг должника («Должник») перед штатом Мичиган по безработице Агентство («Агентство») может быть освобождено от ответственности в случае Главы 13. 1

В основном деле о банкротстве Агентство утверждало, что Должник задолжал почти 15 000 долларов США, включая установленный законом штраф за мошенничество, и утверждало, что долг не подлежит погашению в соответствии с разделом 523(a)(2)(A) Закона о банкротстве. Кодекс о банкротстве. Заявления о мошенничестве связаны с тем фактом, что Должник якобы работал полный рабочий день в течение периода времени, когда он получал пособие по безработице. Раздел 523 (a) (2) (A) освобождает от погашения «любого долга — за деньги, имущество или [или] услуги … в той степени, в которой он получен с помощью ложного предлога, ложного представления или фактического мошенничества …».

Раздел 523 (a) (2) (A) освобождает от погашения «любого долга — за деньги, имущество или [или] услуги … в той степени, в которой он получен с помощью ложного предлога, ложного представления или фактического мошенничества …».

Должник утверждал, что статья 523(a)(2)(A) не применима к предусмотренной законом штрафной части долга, поскольку штраф представляет собой некомпенсационную задолженность перед государственной единицей, на которую распространяется действие статьи 523(a) (7) Кодекса о банкротстве.

Суд по делам о банкротстве отклонил доводы Должника, в отношении него был вынесен приговор, не подлежащий исполнению, и он обратился в районный суд. Районный суд оставил в силе решение суда по делам о банкротстве.

Обращение Основная часть долга Должника в данном случае представляет собой штраф, начисленный за то, что Должник якобы получил пособие по безработице мошенническим путем. Аргумент Должника в апелляции был сосредоточен на том факте, что, хотя раздел 523(a)(2)(A) Кодекса о банкротстве исключает списание долгов, полученных в результате мошенничества, раздел 523(a)(7) гласит, что «штраф, неустойка или конфискация подлежащие выплате государственной единице и в ее пользу, [то есть] не являющиеся компенсацией за фактический материальный ущерб», не освобождается от исполнения в обычном судебном разбирательстве в соответствии с Главой 13. Таким образом, Должник утверждал, что в данном случае должен применяться раздел 523(а)(7), а не раздел 523(а)(2)(А). Должник утверждал, что рассматриваемый долг не может подпадать под действие статьи 523(а)(7), а также подпадать под действие статьи 523(а)(2)(А) как непогашаемый долг.

Таким образом, Должник утверждал, что в данном случае должен применяться раздел 523(а)(7), а не раздел 523(а)(2)(А). Должник утверждал, что рассматриваемый долг не может подпадать под действие статьи 523(а)(7), а также подпадать под действие статьи 523(а)(2)(А) как непогашаемый долг.

Суд по делам о банкротстве и Окружной суд отклонили довод Должника на основании анализа решения Верховного суда США по делу Cohen v. de la Cruz . Окружной суд истолковал Коэна как означающее, что все долгов, возникших в результате мошенничества, не подлежат погашению в соответствии с разделом 523 (а) (2). Другими словами, противоречия между двумя разделами Кодекса о банкротстве нет. Штраф, который не был связан с мошенническим конфликтом, может по-прежнему подлежать отмене в соответствии со статьей 523 (a) (7), даже если штраф, связанный с мошенничеством, не может быть применен.

Должник привел ряд дополнительных аргументов в поддержку своей позиции о возможности погашения долга. Эти аргументы включают:

Эти аргументы включают:

- Что дело Cohen отличимо, потому что долги, причитающиеся в Cohen , были причитаются частным сторонам, а не государственному подразделению;

- Другие дела Верховного суда, Kelly v. Robinson и Pennsylvania Dep’t of Pub. Welfare v. Davenport показывают, что долги, предусмотренные разделом 523(a)(7), подлежат погашению в соответствии с Главой 13;

- Что статутная история Главы 13 отражает намерение Конгресса сохранить гражданские государственные санкции — даже те, которые возникают в результате мошенничества — подлежащими отмене в Главе 13;

- Что решение суда приведет к противоречию закона или «абсурдному результату»; и

- Что решение суда сделает раздел 523(a)(2) или раздел 523(a)(7) «излишним».

Окружной суд, как и суд по делам о банкротстве, отклонил каждый из этих доводов. Он пояснил, что Конгресс имел в виду, что , все долги за мошенничество, включая штрафы за мошенничество в гражданском порядке, не подлежат погашению в соответствии с главой 13, а дополнительное прецедентное право, на которое ссылается Должник, было либо неприменимым, либо неуместным в свете Коэна , а также более поздних поправок к Кодексу о банкротстве.