Договор о предоставлении товарного кредита: образец, понятие, содержание, исполнение

Когда продавец заключает сделку под рассрочку платежа он может вместо договора купли-продажи заключить договор товарного кредита. Который даст экономию по уплате НДС, вносимый в бюджет с реализации продукции.

Нормативное регулирование

- Регулируется вопрос и понятие товарного кредита ст. 822 ГК РФ, в частности она дает понятие данному документу и определяет правила его применения в параграфе 1 настоящей статьи.

- Ст. 465 – 485 ГК РФ обозначают, какими должны быть условия, ассортимент и количество товара.

- Кроме этого к данному документу можно применить положения ст. 807 и 30 ГК РФ.

- При этом следует помнить, что товарный кредит в отличие от денежного займа не освобождается от вычета НДС и подпадает под действие ст. 146 НК РФ.

- В качестве налоговой базы выступит стоимость продукции на основании ст. 154 НК РФ.

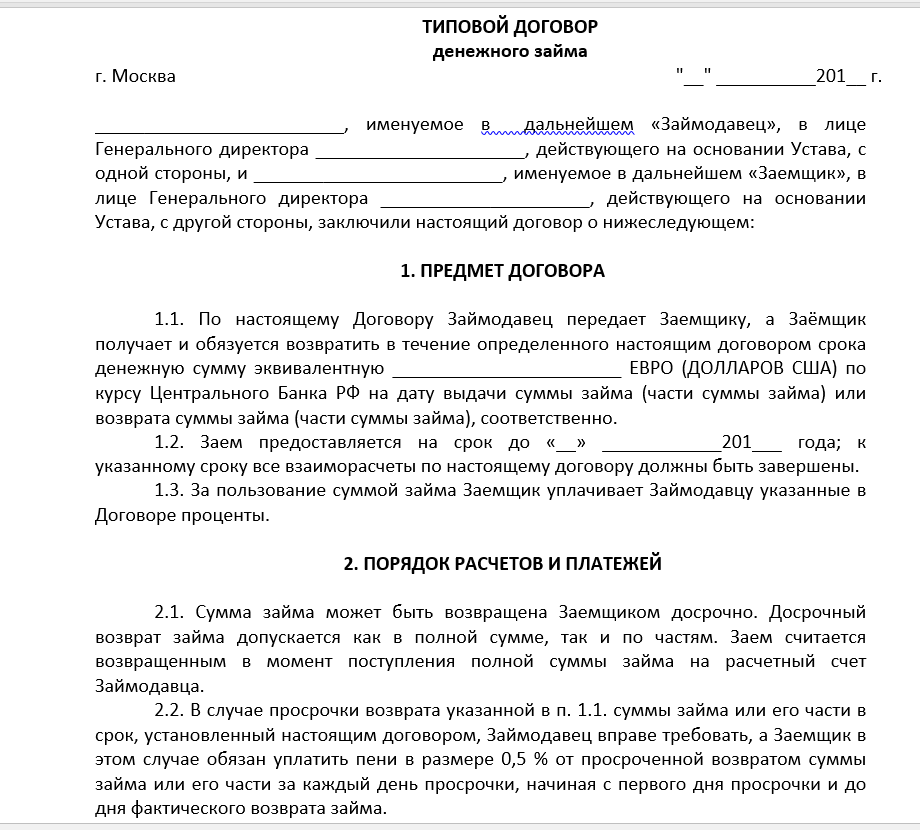

Договор товарного кредита и договор займа

Договор товарного кредита

При использовании договора возникает налоговая экономия, но также и риски, поэтому перед его использованием крайне важно изучить все тонкости документа.

Понятие и особенности

Это момент передачи товара с родовыми признаками от одной стороны сделки другой, которая вправе использовать его определенное время, за обозначенную документом плату. Заем товара может быть целевым и нецелевым, о чем указано в пунктах документа.

Применяется документ чаще всего между организациями, заинтересованными в материалах друг друга. Но так как он лишен условий кредитного договора с банком, то имеет неоспоримую привлекательность для получателя.

Особенностями договора товарного кредита являются:

- вступление его в силу с момента фактического заимствования;

- соглашение двустороннее;

- в его основе лежат условия безвозмездности;

- в качестве его предмета выступают родовые товары, на не денежные средства;

- кредитором может быть лицо с любым статусом;

- в качестве несущественных условий выступают срок, сумма и цена.

Важно: договор товарного кредита самостоятельный документ, поэтому крайне важно правильно составлять его каждый пункт и не допускать неточностей.

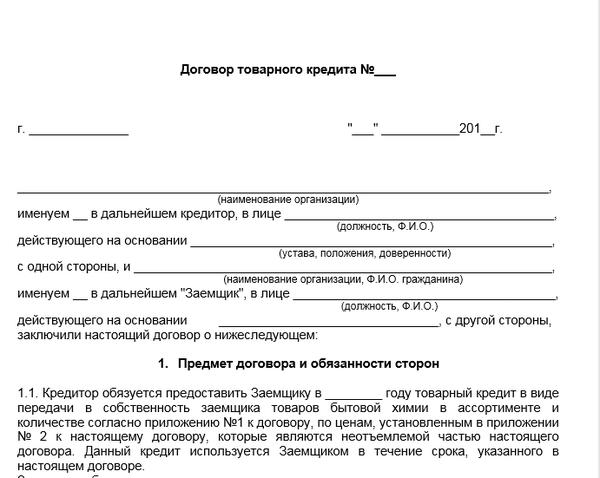

Предмет договора и обязанности сторон

Форма и принципы составления

При составлении договора важно соблюдать основные требования, применяемые к данному процессу:

- его составление должно происходить только в письменном виде;

- обязательное наличие существенных условий – подробное описание передаваемых товаров заемщику;

- при отсутствии несущественных условий договор все равно будет иметь правомочие;

- обязательное наличие реквизитов и прочих данных согласно стандартной процедуре оформления деловой документации.

Предусмотренной законодательно унифицированной формы не существует, но так как данный договор – это образец соглашения заимствования, то форма должна соответствовать классическому варианту подобной документации.

Обязательства и права по нему

Обязательства на основании данного документа являются незначительными:

- одна сторона обязуется передать другой материальные ценности;

- другая обязана их возвратить в установленный срок или по первому требования заимодавца.

Кроме этого у данной стороны может возникнуть еще и обязательство относительно выплаты процентов за пользование предоставленными вещами.

Кроме этого у данной стороны может возникнуть еще и обязательство относительно выплаты процентов за пользование предоставленными вещами.

В качестве дополнительных обязательств могут выступить следующие:

- страхование предмета договора от возникающих рисков;

- оберегание заимствованного предмета от различной порчи.

На основании данного договора:

- право собственности от одной стороны кредитования переходит другой;

- передающая товар сторона вправе требовать от получателя процент за использование товара;

- так как к данному соглашению применяются условия договора займа, то заимодавец при неисполнении обязательств заемщиком вправе требовать досрочного расторжения договора;

- получатель товара вправе отказаться от него с соблюдением всех норм.

Сравнительная таблица основных характеристик договоров займа с товарным кредитом и банковского кредита

Как составить

Договор обязательно формируется в письменной форме и содержит следующие моменты:

- для физических лиц указание паспортных данных, для юридических – реквизиты сторон.

Важно, чтобы он содержал полные реквизиты с кодами статистики, регистрационными номерами и ИНН;

Важно, чтобы он содержал полные реквизиты с кодами статистики, регистрационными номерами и ИНН; - указание срока действия договора;

- полное описание товара, являющегося предметом договора – перечень указывается в теле договора, можно в приложенной специфике;

- подробное описание качества упаковки товара и способа перемещения;

- также можно описать сроки передачи и применения товара;

- санкции за несоблюдение его пунктов, а также варианты решения его спорных моментов;

- приложение спецификации, графика платежей;

- подписи обеих сторон так как он двусторонний и подписывается только на основании обоюдного согласия. Столь важна подпись и главного бухгалтера на основании ФЗ № 129.

Важно: товар в договоре должен описываться таким способом, чтобы его можно было идентифицировать.

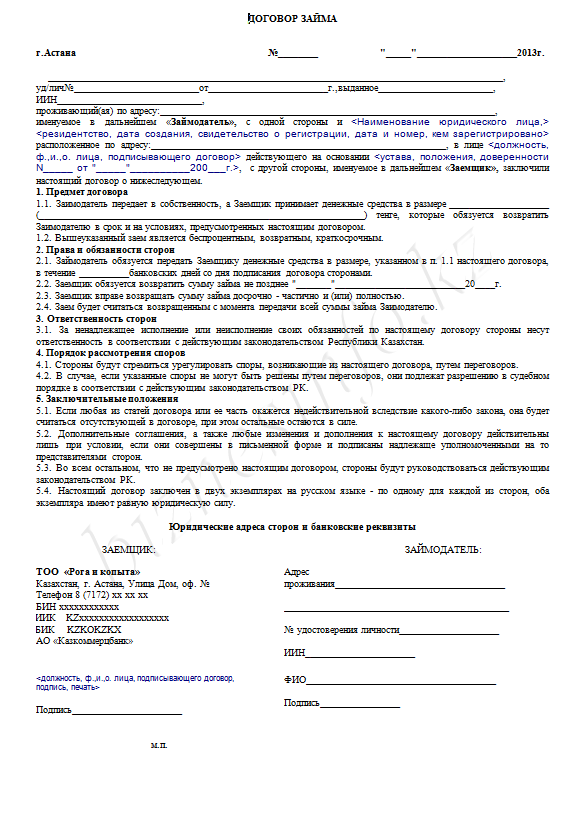

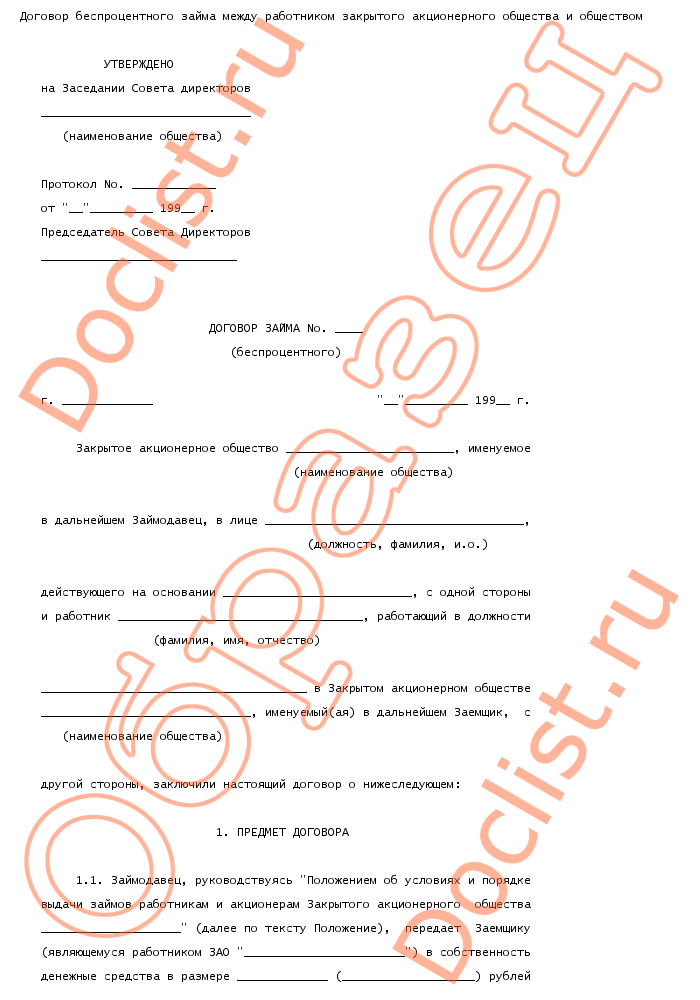

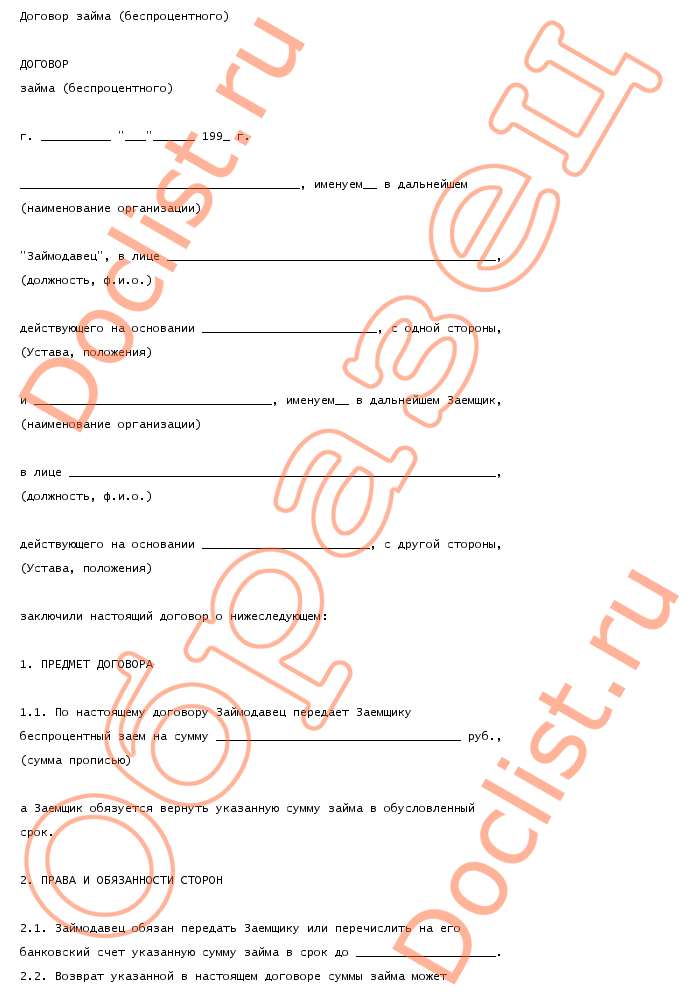

Скачать договор о предоставлении товарного кредита (бланк) можно здесь.

Договор о предоставлении товарного кредита (образец)

Отказ от товарного кредита после подписания договора

Отказаться заемщик вправе от товара до его отгрузки или согласно прописанным в документе пунктам.

Если документом не предусмотрено прочее, то договор можно расторгнуть в течение 30 дней с момента его заключения. Важно: в любом случае после подписания договора преждевременное его расторжение одной из сторон должно быть оговорено, отказаться от его исполнения в одностороннем порядке невозможно.

Договор товарного кредита является удобным инструментом оформления сделки относительно передаваемого имущества в пользование под проценты или безвозмездно. Чтобы его заключить важно соблюсти все нюансы, правильно формировать предложения. Так как недопустимо указывать, что в качестве возврата можно использовать имущество несоответствующее по признакам взятому, так как это признаки договора мены или безвозмездное предоставление товара указывает на договор аренды. Поэтому нужно с особой тщательностью отнестись к вопросу оформления.

Чем товарный кредит отличается от прочих потребительских займов? Узнаете из видео ниже:

youtube.com/embed/BegJ4ivor3I?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Товарный заем: как его отразить в бухгалтерском и налоговом учете заемщика

В силу финансовых и других объективных причин организации могут заключать договоры займа на передачу сырья и материалов. При этом стоимость возвращаемых материалов может быть выше (ниже) стоимости материалов, полученных по договору. Сегодня я предлагаю рассмотреть, какова юридическая природа таких договоров и как учесть операции по получению и возврату товарного займа у заемщика.

Из письма в редакцию:

«Наша организация заключила договор товарного займа, по которому получила от займодавца материалы для производства продукции. Заем является беспроцентным.

Как правильно отразить в бухгалтерском и налоговом учете операции по получению и возврату товарного займа, если стоимость возвращаемых материалов может быть выше или ниже стоимости материалов, полученных по договору?

Валентина Сергеевна, бухгалтер»

Начну с юридических основ взаимоотношений по договору займа.

По договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа считается заключенным с момента передачи денег или других вещей (пп. 1, 2 ст. 760 Гражданского кодекса РБ; далее – ГК).

Если займодавцем выступает юридическое лицо, то договор займа должен быть заключен в письменной форме (п. 1 ст. 761 ГК). Заемщик обязан возвратить займодавцу полученную сумму займа в срок и порядке, которые предусмотрены договором займа. Если иное не предусмотрено договором займа, сумма займа считается возвращенной в момент передачи ее займодавцу или зачисления соответствующих денежных средств на его банковский счет

|*| Перечень вопросов, контролируемых налоговыми органами, доступен для подписчиков электронного «ГБ»

При передаче товаров в рамках договора займа в виде вещей возникает объект обложения НДС

Обороты по реализации товаров на территории Республики Беларусь, включая обороты по передаче товаров в рамках договора займа в виде вещей, в т. ч. в случае возврата предмета займа заемщиком займодавцу, признают объектами обложения НДС (подп. 1.1.9 п. 1 ст. 93 Налогового кодекса РБ; далее – НК).

ч. в случае возврата предмета займа заемщиком займодавцу, признают объектами обложения НДС (подп. 1.1.9 п. 1 ст. 93 Налогового кодекса РБ; далее – НК).

Налоговую базу НДС при передаче товаров по договору займа в виде вещей определяют как стоимость передаваемых товаров, предусмотренную договором (контрактом), при отсутствии стоимости в договоре (контракте) – как стоимость, указанную в товаросопроводительных документах, а при отсутствии стоимости в договоре (контракте) и товаросопроводительных документах – как стоимость товаров, отраженную в бухгалтерском учете (п. 22 ст. 98 НК).

При передаче товаров в рамках названного договора моментом фактической реализации признают день передачи вещей (п. 4 ст. 100 НК).

Таким образом, заемщик при передаче сырья в счет погашения займа обязан исчислить НДС и предъявить исчисленный НДС займодавцу, выделив его в первичных учетных документах на передачу сырья (пп. 1, 3 ст. 105 НК).

Если стоимость возвращаемого заемщиком сырья будет ниже стоимости сырья, полученного им взаем, заемщик обязан увеличить налоговую базу НДС на сложившуюся разницу и исчислить от нее НДС.

Справочно: налоговую базу НДС увеличивают на суммы, фактически полученные (причитающиеся к получению) за реализованные товары сверх цены их реализации либо иначе связанные с оплатой реализованных товаров подп. 18.1 п. 18 ст. 98 НК.

Отмечу, что трактовка налоговиками данной части НК весьма неоднозначна, тем не менее такова позиция МНС.

Моментом фактической реализации в отношении сумм, увеличивающих налоговую базу НДС в соответствии с п. 18 ст. 98 НК, признают день, определяемый плательщиком в соответствии с учетной политикой как день отражения этих сумм в бухгалтерском учете либо день их получения, которым является день возврата сырья займодавцу (п. 8 ст. 100 НК).

Если стоимость возвращаемого предмета займа выше стоимости переданного, то в аналогичном порядке будет увеличена налоговая база у займодавца, что следует из вышеназванного письма МНС (вопрос 6).

Теперь перейдем к вычетам НДС.

Общую сумму НДС, определенную в соответствии со ст. 103 НК, уменьшают на установленные ст. 107 НК налоговые вычеты. Налоговыми вычетами признают суммы НДС, предъявленные продавцами, состоящими на учете в налоговых органах РБ и являющимися плательщиками, к оплате плательщику при приобретении им на территории Республики Беларусь товаров. Предъявленной суммой НДС признают сумму, выделенную продавцом покупателю (пп. 1–3 ст. 107 НК).

Как я уже отмечала, у займодавца при передаче товаров взаем возникает облагаемый НДС оборот и он должен выделить в первичных учетных документах сумму НДС и предъявить ее заемщику. Предъявленную сумму НДС заемщик вправе принять к вычету при получении займа после ее отражения в бухучете и книге покупок (если она ведется) (пп. 2, 6 ст. 107 НК).

Налог на прибыль

Как известно, затраты по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении прибыли, представляют собой стоимостную оценку использованных в процессе их производства и реализации природных ресурсов, сырья, материалов, топлива, энергии, основных средств, нематериальных активов, трудовых ресурсов и иных расходов на их производство и реализацию, отражаемых в бухгалтерском учете (п. 1 ст. 130 НК).

1 ст. 130 НК).

Таким образом, стоимость сырья, полученного по договору займа и использованного на производство продукции, заемщик вправе включить в состав затрат, учитываемых при налогообложении прибыли. Эти затраты определяют на основании документов бухгалтерского учета (при необходимости посредством проведения расчетных корректировок к данным бухгалтерского учета в рамках ведения налогового учета) и отражают в том налоговом периоде, к которому они относятся (принцип начисления), независимо от времени (срока) оплаты – предварительная или последующая (п. 2 ст. 130 НК).

Положительную разницу, возникающую между стоимостью имущества, полученного (переданного) взаем, и стоимостью имущества, переданного (полученного) при погашении этого займа, включают в состав внереализационных доходов (подп. 3.13 п. 3 ст. 128 НК). Отрицательную разницу соответственно включают в состав внереализационных расходов (подп. 3.19 п. 3 ст. 129 НК).

Такие (доходы) расходы отражают на дату оприходования (списания) в бухгалтерском учете организации.

Бухгалтерский учет

Полученное по договору займа сырье организация-заемщик принимает к учету в составе запасов по фактической себестоимости, т.е. в данном случае по стоимости, указанной в договоре займа (без учета НДС) (п. 6 Инструкции по бухгалтерскому учету запасов, утвержденной постановлением Минфина РБ от 12.11.2010 № 133). Основанием для его приемки и оприходования являются сопроводительные документы (товарно-транспортные накладные, товарные накладные и др.).

Наличие и движение сырья организации учитывают на счете 10 «Материалы», к которому может быть открыт субсчет 10-1 «Сырье и материалы» (п. 16 Инструкции о порядке применения типового плана счетов бухгалтерского учета, утвержденной постановлением Минфина РБ от 29.06.2011 № 50; далее – Инструкция № 50).

Информацию о наличии и движении полученных от других организаций займов, срок которых не превышает 12 месяцев, а также начисленных и уплаченных по ним процентах обобщают на счете 66 «Расчеты по краткосрочным кредитам и займам». К счету 66 могут быть открыты субсчета 66-2 «Расчеты по краткосрочным займам» и 66-3 «Расчеты по процентам по краткосрочным кредитам и займам» (п. 51 Инструкции № 50).

К счету 66 могут быть открыты субсчета 66-2 «Расчеты по краткосрочным займам» и 66-3 «Расчеты по процентам по краткосрочным кредитам и займам» (п. 51 Инструкции № 50).

Таким образом, получение по договору товарного займа сырья в учете отражайте записью:

Д-т 10 (субсчет 10-1) – К-т 66 (субсчет 66-2).

Сумма НДС, предъявленная займодавцем, отражается проводкой:

Д-т 18 – К-т 66 (субсчет 66-2) (п. 2 Инструкции по бухгалтерскому учету налога на добавленную стоимость, утвержденной постановлением Минфина РБ от 30.06.2012 № 41).

Теперь определим, к какому виду деятельности относится рассматриваемая операция.

Деятельность организации, приводящая к изменениям величины и состава обязательств по займам и иных аналогичных обязательств, если указанная деятельность не является текущей деятельностью согласно учетной политике организации, относится к финансовой деятельности (п. 2 Инструкции по бухгалтерскому учету доходов и расходов, утвержденной постановлением Минфина РБ от 30. 09.2011 № 102; далее – Инструкция № 102).

09.2011 № 102; далее – Инструкция № 102).

При возврате займа отражают списание приобретенных для этих целей материалов с кредита счета 10 в дебет счета 66. При этом в данном случае возникает разница между стоимостью материалов, полученных взаем, и стоимостью материалов, которые были приобретены для возврата займа. Поскольку получение займов связано с финансовой деятельностью организации, то возникающую разницу относят на счет 91 «Прочие доходы и расходы», на котором отражают доходы и расходы по инвестиционной и финансовой деятельности организации.

В бухгалтерском учете данные операции отражают следующим образом (см. таблицу):

Надеюсь, я помогла Вам своими разъяснениями.

Товарный займ – в 2020 году, между юридическими лицами, образец договора, с физическим лицом, возврат

Законодательство России предусматривает возможность брать в долг не только деньги, но и различные товары. Заключить соглашение о такой сделке могут как юридические, так и физические лица. На практике же договор товарного (вещевого) займа наиболее часто применяется при оформлении сделки между организациями.

На практике же договор товарного (вещевого) займа наиболее часто применяется при оформлении сделки между организациями.

Что такое взять в долг товарами

Часто за заемными средствами обращаются, когда необходимо приобрести определенные вещи. При этом многие забывают о том, что получить в долг можно не только деньги, но и различные товары.

Банки редко прибегают к товарным кредитам, стараясь фиксировать все сделки в денежном выражении. В отличие от кредитов займы могут выдавать и брать любые юридические и физические лица.

Согласно законодательству заемщик при этом должен вернуть займодавцу товары полностью аналогичные. Причем совпадать должны совершенно все важные характеристики, например, размер, цвет и так далее.

Часто оформляется товарный займ между компаниями. Обычно условия по таким договорам более выгодные, так как займодавцем выступает сторона, заинтересованная в развитие партнера, например, аффилированная компания.

Особенности договора

Часто люди путают договора займа и кредита, хотя российское законодательство достаточно четко разграничивает два типа таких соглашений.

Рассмотрим, чем отличается договор займа от кредитного:

- возможность заключения без участия банка;

- допустимость оформления займа с процентами или без них;

- возможность оговорить заранее штрафные санкции;

- обязательное указание в договоре характеристик передаваемых материалов, сырья или других вещей.

Согласно законодательству РФ кредит вправе предоставлять только организации, имеющие соответствующую лицензию ЦБ РФ. При этом займы могут выдавать и получать совершенно любые компании и граждане, достигшие 18-летнего возраста.

Кредит всегда предусматривает обязанности заемщика заплатить проценты. В займах же все по-иному. Стороны сами могут договориться о величине процентной ставки или вообще заключить договор беспроцентного займа.

При необходимости за не надлежащее выполнение договора с займодавца может быть взыскан определенный штраф. Его размер следует уточнить заранее в тексте договора.

Договор товарного займа должен обязательно включать следующие данные:

- реквизиты сторон;

- срок займа;

- наличие и размер процентов;

- характеристики товара и его денежную стоимость.

Важно! Недопустимо указание в договоре товарного займа, что погашен он может быть денежными средствами. Только проценты за использование товара, переданного в долг может займодавец получить деньгами.

Как уже говорилось сторонами сделки может выступать совершенно любое лицо.

На практике распространены три типа договоров вещевого займа:

- обе стороны сделки – обычные граждане;

- в сделке участвует две организации;

- одной стороной выступает фирма, а второй обыкновенный гражданин.

Важно! Договор недежного займа обязательно надо заключать в бумажном варианте и заверять подписями сторон.

Стоит отметить, что договор займа считается заключенным только после передачи товара, а не с момента подписания бумаг. Это еще одно существенное отличие займов от кредитов.

Видео: Как подготовиться к запросу

Между физическими лицами

Законодательство России полностью разрешает частным лицам выступать любой из сторон сделки по товарному займу. Иногда возникает ситуация, когда два физ. лица заключают между собой договор вещевого займа.

Если выдача займа происходит под проценты, то стоит учитывать необходимость оплаты займодавцем соответствующих налогов. Также при больших масштабах деятельности она может попасть под внимание различных контролирующих органах. Но бояться этого не стоит. За выдачу товарных займов никакой ответственности не предусмотрено, если все налоги платятся.

При заключении договора между двумя физиками в нем указываются паспортные данные обеих сторон.

Между юридическими лицами

Аффилированные компании нередко прибегают к товарным займам, когда необходимо срочно передать материалы, сырье и прочее от одного юридического лица – другому. Это удобно, например, при задержках с поставками.

На текущий момент товарные займы между юридическими лицами являются самыми распространенными. Для оформления сделки достаточно составить простой письменный договор, с образцом которого можно ознакомиться здесь.

Между физическим и юридическим лицом

Законодательство разрешает получать в долг товары организациям от физических лиц и наоборот. Иногда таким способом компании получают временную поддержку от собственных учредителей.

Организациям стоит заранее продумать все налоговые проблемы, которые их ждут в дальнейшем, так как договор товарного займа имеет определенную особенность в учете и при возврате товара происходит его фактическая реализация.

Особенно внимательными к сделкам по товарным займа с физическими лицами следует быть организациям-налогоплательщикам, которые применяют ОСНО. При больших суммах велика вероятность сильно потратиться на налоги.

Возврат товарного займа

Согласно законодательству РФ возврат займа, выданного не деньгами, а вещами может быть осуществлен только вещами. Включать в договор пункт о возможности погашения данного типа займа деньгами недопустимо.

Если в соглашение о займе заключено с участием юридического лица в него включен пункт о возможности погашения долга деньгами, то такая сделка обязательно вызовет вопросы со стороны проверяющих и налоговых органов.

В налоговом учете возврат вещевого займа для юридических лиц – займополучателей будет выглядеть, как реализация товаров. Соответственно с этой суммы придется заплатить необходимые налоги.

Совет. При займах между юридическими лицами лучше, если обе стороны сделки применяют одинаковую систему налогообложения. В этом случае расходы на уплату налогов будут минимальны или вообще сведены к нулю.

Важно понимать, что товарные займы бывают беспроцентными и с уплатой определенного вознаграждения за использование вещей, принадлежащих займодавцу. Наиболее распространен первый вариант, но и второй возможен при определенных обстоятельствах.

Если заключен договор процентного товарного займа, то стороны должны заранее договориться о порядке уплаты процентов. В противном случае проценты надо будет платить ежемесячно.

Рассмотрим, какие варианты оплаты процентов существуют:

- с отсрочкой платежа;

- в конце срока;

- регулярно в соответствии с графиком платежей.

Если возврат займа в срок не был осуществлен, то займодавец может обратиться в судебные инстанции и потребовать принудительного взыскания, а также уплаты различных пеней, штрафов и судебных расходов.

Рекомендации по заключению сделки

Товарные займы распространены главным образом между физическими лицами. Это связано с особенностями налогового учета таких займов для компаний.

Важно! Ни в коем случае не путайте понятия товарного займа и товарного кредита. Это совершенно разные типы сделок.

Обязательно сделка недежного займа должна быть оформлена в виде договора. При этом необходимо заключать соглашение в письменной форме.

Рассмотрим, какую информацию должен содержать договор товарного займа:

- реквизиты сторон;

- срок займа;

- наличие или отсутствие процентов;

- наименование и описание вещей, передаваемых займополучателю;

- информацию о штрафных санкциях.

Стороны договора вправе самостоятельно определить все параметры договора.

При этом важно учитывать, что надо полностью описать вещи, передаваемые займодавцу, для этого в договоре надо указать следующую информацию:

- наименование вещи;

- марка, модель;

- цвет;

- другие важные технические характеристики.

Стоит учитывать, что некоторые вещи, например, автомобили с государственной регистрацией передать по договору товарного займа не получиться. Связано это с обязанностью займополучателя вернуть точно такой же товар, что при наличии номерных признаков невозможно.

Заверять сделку у нотариуса необязательно. Обычно к этому прибегают при сделках между физическими лицами, с целью удостоверить личность займополучателя. На практике для суда большого значения нотариально заверенная подпись не влияет.

Рассмотрим, чему надо уделить особое внимание при заключении договора:

- срок;

- описание и количество передаваемых в долг вещей;

- наличие процентов;

- порядок урегулирования споров и начисления штрафов.

Только правильно составленный договор поможет обеим сторонам избежать большинства проблем, а при их возникновении – решить вопрос максимально оперативно и без лишних потерь.

Законодательство

Заключая договор товарного займа необходимо руководствоваться Гражданским Кодексом РФ. Отношения сторон при этом будут регулироваться главой 42 ГК РФ.

Согласно статье 807 по договору недежного займа одна сторона передать вещи, объединенные родовыми признаками в долг, а вторая сторона должна вернуть такие же вещи на условиях договора.

К родовым признакам можно отнести:

- количество;

- ассортимент;

- качество;

- тара или упаковка.

При описании вещей, передаваемых в долг, необходимо руководствоваться правилами, применимыми для обычных договоров купли-продажи. Хотя стороны могут расширить в соглашении список характеристик.

Договор товарного займа применяется чаще всего для получения в долг материалов, сырья и некоторых других товаров. Но стоит относиться к нему осторожно, особенно если сделка заключается с участием юридического лица. При определенных условиях компании могут столкнуться с неприятными налоговыми последствиями.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Что такое кредитный договор? (с иллюстрациями)

Во многих странах заключение кредитного соглашения должно соответствовать стандартам, установленным национальным и местным законодательством.Кредитные соглашения представляют собой обязывающие договоры между кредитором и должником, в которых указываются условия, регулирующие продление и погашение кредита. В большинстве юрисдикций действуют особые законы и правила, которые должны соблюдать коммерческие кредиторы, чтобы предлагать ссуды физическим лицам, предприятиям и другим организациям.Основная цель кредитного соглашения состоит в том, чтобы четко определить, с чем соглашаются обе стороны с точки зрения установления рабочих отношений и какие обязанности каждая сторона обязуется выполнять в течение срока кредита.

При одалживании денег члену семьи рекомендуется составить неофициальное кредитное соглашение, чтобы никто не воспользовался преимуществами.Во многих странах заключение кредитного договора должно соответствовать стандартам, установленным национальным и местным законодательством. Такой порядок обычно выгоден как кредитору, так и должнику. Соблюдение правил позволяет добиваться правовой защиты в случае невыполнения одной из сторон своего обязательства. Хотя это часто интерпретируется как защита кредитора в ситуациях невыполнения обязательств, условия стандартного кредитного соглашения также предоставляют должнику юридические права и защиту в случае несоблюдения кредитором условий, регулирующих ссуду.

Есть ряд вопросов, которые решаются и определяются даже в самых простых кредитных договорах. В дополнение к сумме, которая ссужается должнику, включается полная контактная информация как кредитора, так и должника.Также указаны любые комиссии, а также применимая процентная ставка, что позволяет определить окончательную стоимость, связанную с ссудой. Также определяются условия погашения и порядок применения процентной ставки. В соглашениях обычно указываются штрафы, которые могут быть связаны с досрочным погашением кредита. Наконец, права и обязанности каждой стороны в случае неисполнения обязательств или отказа кредитора предоставить все услуги прописаны в тексте кредитного соглашения.

Наряду с этими основными положениями в кредитном договоре могут быть другие положения, требуемые национальным и местным законодательством. Если соглашение о ссуде применяется к синдицированной ссуде, соглашение будет включать детали, относящиеся к агентам по обеспечению и средствам, а также права голоса, предоставляемые кредиторам.Другие типы кредитных соглашений могут включать подробную информацию о секьюритизации и соответствующих процедурах и положениях, а также языковые положения, исключения и любые другие элементы, требуемые действующим законодательством.

Во многих случаях положения, касающиеся структуры кредитного соглашения, сосредоточены на ссудах, предоставляемых банками, финансовыми компаниями, или любых ссудах, предоставленных одним хозяйствующим субъектом другому.При личных займах между двумя физическими лицами требования могут быть не такими обширными. Это означает, что простое кредитное соглашение между двумя частными лицами может быть или не быть таким же длинным и подробным, как соглашения, составленные коммерческими кредиторами.

Тем не менее, при заключении частного или индивидуального кредитного договора часто бывает хорошей идеей следовать правилам, регулирующим коммерческие займы.Таким образом, права и обязанности как должника, так и кредитора определяются таким образом, чтобы было легче добиваться возмещения в случае невыполнения одной из сторон своих обязательств. Существуют шаблоны, доступные для использования при составлении личного или частного кредитного соглашения, которые могут стать основой для текста и помочь людям убедиться, что все соответствующие вопросы рассмотрены и поняты обеими сторонами.

Малкольм ТатумПосле многих лет работы в индустрии телеконференцсвязи Майкл решил разделить свою страсть к мелочи, исследования и письма, став штатным писателем-фрилансером.С тех пор он написал статьи в различные печатные и онлайн-публикации, в том числе мудрыйGEEK, а его работы также появлялись в сборниках стихов, религиозные антологии и несколько газет. Другие интересы Малькольма включают коллекционирование виниловых пластинок, второстепенные лига бейсбола и велоспорта.

Малкольм ТатумПосле многих лет работы в индустрии телеконференцсвязи Майкл решил разделить свою страсть к мелочи, исследования и письма, став штатным писателем-фрилансером.С тех пор он написал статьи в различные печатные и онлайн-публикации, в том числе мудрыйGEEK, а его работы также появлялись в сборниках стихов, религиозные антологии и несколько газет. Другие интересы Малькольма включают коллекционирование виниловых пластинок, второстепенные лига бейсбола и велоспорта.

Кредитный договор — бесплатный шаблон (Word и PDF) [Загрузить] TrackTime24

Что такое кредитный договор?

Кредитное соглашение — это юридически обязывающий договор, который помогает определить условия ссуды и защищает как кредитора, так и заемщика.Кредитное соглашение поможет четко сформулировать условия и защитить кредитора в случае неисполнения обязательств заемщиком, одновременно помогая заемщику соблюдать условия соглашения, такие как процентная ставка и срок погашения.

Большинство ссуд, часто ссуд частным лицам, часто выдаются на устной основе. Это подвергает кредитора риску, и многие часто сталкиваются с этим недостатком. Это подчеркивает важность наличия кредитного договора под рукой и участия в процессе кредитования. Кредитный договор не только имеет обязательную юридическую силу, но и защищает деньги кредитора в период погашения кредита.

Из чего состоит кредитное соглашение?

Как и любой юридически обязывающий договор, кредитное соглашение имеет определенную терминологию, которая используется на протяжении всего контракта. Эти условия имеют свое собственное назначение в кредитном соглашении, и, следовательно, важно понимать значение этих условий при составлении или использовании кредитного соглашения.

Контактная информация

В кредитном соглашении указываются имя и контактная информация заемщика и кредитора.

Варианты погашения

При составлении кредитного соглашения вы должны решить, как вы хотите погасить ссуду. Это включает дату погашения ссуды и способ оплаты. Вы можете выбрать между ежемесячными платежами или единовременной выплатой.

Проценты

С каждой ссудой приходят проценты. Что касается индивидуального кредита, если вы не хотите получать проценты, то это необходимо указать в кредитном соглашении.Если вы действительно хотите получать проценты, вам нужно указать, как вы хотите, чтобы проценты выплачивались, и будет ли предоплата ссуды сопровождаться процентным стимулом или нет.

Просроченные сборы и последствия невыполнения обязательств

Невыполнение обязательств по кредиту — вполне реальный сценарий, поэтому погашение кредита происходит в более позднюю дату, чем согласованная. Для этого вам необходимо выбрать приемлемую дату «просрочки платежа» и связанные с ней комиссии. В случае невыполнения ссуды вам необходимо определить последствия, такие как передача права собственности на залог или что-то еще, что будет согласовано на взаимной основе.

Залог

Залог — это актив заемщика, который он использует для обеспечения ссуды от вас. В кредитном соглашении должен быть указан предмет, который используется в качестве залога, обычно это недвижимость, автомобили или драгоценности.

Cosigner

Для тех, у кого нет хорошей кредитной истории или если вы не доверяете им свои деньги, поскольку они имеют более высокий риск дефолта, к соглашению о займе привлекается соавтор. Соправитель соглашается взять на себя выплату кредита, если заемщик не выполняет свои обязательства.

Шаблон соглашения о бесплатном займе

Для вашего кредитного соглашения вы можете загрузить этот бесплатный готовый для печати шаблон в формате Word (docs) или PDF.

Скачать шаблон кредитного соглашения в формате Word (doc)

Скачать шаблон кредитного соглашения в формате PDF

Договор коммерческого кредита для печати pdf скачать

Совет № 7

Коммерческий заем

Соглашение

Social Enterprise Associates

Понимание важных функций

Совет № 7

договор коммерческого кредита, когда

В соавторстве с

регистрирует компанию в США.С.

Клиника международных транзакций

Юридический факультет Мичиганского университета

Введение

От концептуализации до создания и, наконец, до

Рынокнаполнен множеством проблем. Юридические документы в частности

сложно понять предпринимателям, поэтому многие игнорируют их.

Однако они имеют огромное значение, как плохие или неправильные документы

может стоить больших денег.

Наконечники № 5-8 серии

Social Enterprise Associates (SEA) и международные транзакции

из 4 аннотированных комментариев

Клиника (ITC) при юридическом факультете Мичиганского университета сотрудничала с

подготовить четыре аннотированных комментария (Social Enterprise Associates

в помощь предпринимателям

Таблицы советов № 5-8) для помощи предпринимателям, заинтересованным в создании и

заинтересована в создании

действующих предприятий в Соединенных Штатах, предоставляя четкие и простые в использовании —

и операционные компании

понимают язык, на котором расшифровываются общие юридические документы бизнеса.

в США

Эти четыре документа:

Совет № 5 — Учредительный договор

, предоставив легко —

Совет № 6 — Устав организации (LLC)

понимать объяснения к

Совет № 7 — Договор коммерческого займа

общих юридических документов.

Совет № 8 — Самые большие проблемы для иностранных инвестиций в США

Договор коммерческого займа

Как видно из названия, договор коммерческого займа является основным

документ, используемый предпринимателем для получения заемного финансирования от

банк.Особенности документа зависят от типа

.кредитная организация, место нахождения кредитной организации, тип

и характер бизнеса предпринимателя. Однако число

важных характеристик останутся неизменными для всех коммерческих займов.

Заявления, Негативные соглашения, Положительные соглашения,

Прецедентов состояний, дефолтов и средств правовой защиты можно найти почти в

каждый кредитный договор.Ниже приводится образец или шаблон займа

.Соглашение, которое включает все вышеупомянутые категории и составляет

с краткими пояснениями важных функций

для непрофессионала.Соглашение.

-1-

Шаблон кредитного соглашения— шаблоны Microsoft Word

Вы, возможно, слышали о кредитных соглашениях раньше, ссуда — это соглашение о взятии денег в долг у кредитора с последующей выплатой ему по истечении определенного времени. Соглашение о ссуде может быть заключено в письменной или устной форме, соглашение о ссуде в письменной форме является полностью законным и связывает заемщика условиями ссуд.Соглашения о займе могут заключаться для физических лиц, компаний или группы компаний и могут иметь различные положения в зависимости от критериев и положения дел. Эти кредитные соглашения могут быть подготовлены официальными кредиторами или другими кредитными организациями, однако кредитное соглашение также может быть подготовлено для частного кредита. Обычный кредитный договор включает в себя вексель, условия погашения кредита, инструкции по неисполнению обязательств, положения о просрочке платежа и положения, касающиеся судебных процедур.

Вот предварительный просмотр этого шаблона кредитного соглашения,

Вот несколько инструкций по составлению кредитного соглашения. Следуйте им, если вы хотите заключить успешный кредитный договор.

- Обсудите условия кредита с заемщиком или кредитором, это зависит от вас, кто вы в данном случае. Если вы хотите избежать проблем с кредитным договором, обсудите все вопросы и факты с оппонентом.

- Ознакомьтесь с образцом кредитного соглашения и убедитесь, что вся необходимая информация доступна или нет в следующих разделах: вексель, принцип, процентная ставка, сроки и условия, платеж, подписи заемщика, кредитора и свидетеля, а также меры предосторожности.Все эти разделы должны быть в вашем контракте.

- Укажите, подлежит ли ссуда залогу. Это означает, что заемщик должен будет гарантировать, что вы вернете ссуду, заложив актив в обеспечение ссуды. В случае убытков кредитор может вернуть свою ссуду из заложенного актива.

- Составьте кредитный договор в соответствии с заранее определенными условиями под руководством законного представителя. Поскольку это законный документ о присоединении, вам понадобится законный представитель для рассмотрения как составления соглашения, так и его подписания.

- Вычислите полную процентную ставку по кредиту, используя график погашения.

- Сделайте язык простым и понятным в документе, документ не должен быть засорен юридическим языком, чтобы его можно было задержать в суде.

- Уточните все детали у заемщика (или кредитора, если вы заемщик) после заключения соглашения. Закрепите договоренность с заемщиком о закрытии и финансировании ссуды.

Следуя этим рекомендациям, вы сможете избежать любых недоразумений и неудач в ходе вашей коммерческой сделки.Наличие кредитного договора спасает вас в любой правовой ситуации, когда вам может потребоваться подать в суд на кого-либо из ваших друзей или членов семьи о взыскании ваших денег. Это будет единственным доказательством вашей транзакции, поэтому желательно иметь письменное соглашение, а не устное. Хорошее согласие можно получить, используя доступные для этой цели шаблоны.

Вот ссылка для скачивания этого шаблона кредитного соглашения,

Как договориться о ссуде

Финансовые менеджеры, ответственные за ведение переговоров по срочным кредитам от коммерческих банков, часто чувствуют себя стоящими перед каменной стеной — банковскими ограничениями ( ограничительные условия ) для компании по обеспечению погашения.Хотя конечные цели легко понять (получение самых дешевых средств при минимальном количестве ограничений), их достижение — нет. Поскольку первый пещерный человек одолжил копье другу, а на следующий день его вернули разбитым на мелкие кусочки, кредиторы проявляли осторожность в отношениях с заемщиками. Более того, кредиторы знают, что у них есть определенная власть над заемщиками, и превратили ее в загадку. В отличие от других переговоров по контракту, многие заемщики чувствуют, что у них мало карт, если они вообще есть, то есть им приходится брать большую часть того, что банкир решает выложить.

После многих лет участия в процессе переговоров по ссуде я обнаружил, что это не так односторонне, как кажется. Банкир делает , а не всегда выигрывает; Опытные компании понимают, что, как и во всех других аспектах бизнеса, успех зависит от стратегии переговоров.

Чтобы помочь компаниям разработать эффективную стратегию ведения переговоров, я изучил 50 запросов на срочные кредиты, сделанные в восьми нью-йоркских и региональных банках. Исследование, представляющее собой обзор финансовой отчетности заемщика и окончательных кредитных соглашений, подтверждает, что менеджеры выбирают лучший (наименее ограничительный) кредитный пакет:

- Научитесь думать, как банкир, и определите цели банка.

- Достичь целей банкира по предоставлению ссуды с наименьшим ущербом для собственного положения.

- Установите список приоритетов ограничений, которые требует банкир, чтобы они могли уступить одному или двум из них, не мешая стратегии компании.

- Повлиять на банкира, чтобы он ослабил или снял несущественные ограничения.

В голове банкира

Во-первых, давайте посмотрим на две стороны этого конкурса.Вначале перспектива банка строится на объективном и субъективном анализе финансового положения компании-заемщика. Анализ основан на этом устоявшемся принципе — потребности в постоянных активах должны финансироваться за счет постоянного капитала. Когда постоянный капитал принимает форму долгосрочного долга, кредитор хочет выяснить, насколько здорова долгосрочная доходность заемщика. Поэтому для начала банк запрашивает финансовую информацию — исторические финансовые отчеты (обычно за пять лет), а также прогноз отчета о прибылях и убытках вашей компании, балансовый отчет, а также отчеты об источниках и использовании средств на каждый год.

Основная сумма и проценты банка будут возвращены из будущего потока прибыли до вычета процентов и налогов (EBIT). (Обычно банк рассчитывает EBIT как продаж, минус себестоимости продаж минус коммерческих, общих и административных расходов .) Следовательно, банк хочет узнать степень бизнес-риска — другими словами, сколько будет в будущем Поток EBIT может варьироваться. Другой важный элемент — понимание отрасли заемщика — как сильных, так и слабых сторон компании и ее общей стратегии.(Хотя EBIT доступна для покрытия процентных расходов, выплаты основной суммы долга, не подлежащие вычету из налогооблагаемой базы, должны выплачиваться из потока чистой прибыли. Более того, ежегодные выплаты основной суммы долга не могут производиться из «денежного потока» [чистая прибыль + амортизация], если только заемщик может отказаться от замены изношенных основных средств.)

Банки считают некоторые направления бизнеса рискованными по своей природе, и это повлияет на анализ, но финансовый прогноз становится основной основой, на которой банкир опрашивает менеджера, чтобы определить степень бизнес-риска.Банкир также использует прогноз, чтобы установить, насколько ограничительным будет кредит.

Банкиры также уделяют большое внимание историческим показателям прибыли компании как индикатору бизнес-риска. Значительные колебания прибыли или чистых убытков — или постоянно заниженная маржа прибыли — обычно приводят к оценке высокого делового риска.

После потока EBIT баланс компании является наиболее важным финансовым показателем, поскольку активы являются второстепенным источником погашения банка, если прибыль недостаточна для погашения кредита.Таким образом, оценка силы или слабости баланса зависит от того, в какой степени, по мнению банкира, ссуду можно вернуть, если активы должны быть проданы.

Суждение во многом основывается на нескольких ключевых соотношениях. Например, коэффициент текущей ликвидности или чистая позиция оборотного капитала представляет собой сумму ликвидных активов, имеющихся у компании для погашения долгов. Банкир также исследует ликвидность основных средств, что важно в случае финансового кризиса или банкротства.

Другой ключевой переменной баланса является запас прочности компании (т.е. степень использования заемных средств). С точки зрения банкира, компания с соотношением общих обязательств к собственному капиталу 1: 1 может потерпеть 50% -ное ухудшение стоимости активов и все равно выплатить ссуду. Однако, если кредитное плечо составляет 3: 1, кредиторы могут допустить повторное сокращение стоимости активов только на 25%. Более того, поскольку размер годовых выплат по основной сумме и процентам увеличивается по мере увеличения кредитного плеча, чем больше левередж, тем больше вероятность того, что EBIT не покроет эти платежи.

Установление ограничений

Банкиры используют эти простые финансовые показатели для определения объема и серьезности ограничений, налагаемых на потенциального заемщика.Пять возможных типов ограничений включают управление денежными потоками, управление стратегией, «триггер» по умолчанию, ведение баланса и сохранение активов.

Контроль денежных потоков

Первым источником ограничений является анализ денежных потоков. Компания может захотеть так быстро нарастить свои активы или выплатить такие чрезмерные дивиденды, что банкир сомневается, будет ли поток EBIT достаточен для обслуживания ссуды. В этом случае погашение должно происходить в результате рефинансирования другим кредитором или продажи акций.Если банк уверен, что отчет о прибылях и убытках компании и ее баланс будут достаточно сильными, чтобы разрешить рефинансирование, он не будет стремиться контролировать денежный поток компании. Однако даже когда кажется, что рефинансирование возможно, банкиры обычно ограничивают чрезмерные дивиденды и обратный выкуп акций, чтобы сохранить собственный капитал компании.

Контроль стратегии

Кредитор может попытаться контролировать будущую стратегию, если он или она считает, что ресурсы компании не соответствуют возможностям и рискам, присутствующим в окружающей среде, или когда конкретная стратегия требует неосмотрительной степени неликвидности.Возникающие в результате ковенанты либо запрещают менеджерам реализовывать стратегию, либо вынуждают их изменять ее. В таких случаях банкиры обычно хотят уменьшить общую сумму денег, инвестированных в конкретный товарный рынок, или распределить инвестиции на более длительный период времени, либо ограничивая капитальные затраты и приобретения, либо записывая в тесте отношения долга к собственному капиталу.

Печально известный триггер

Одним из аспектов ограничений, которых больше всего опасаются, является право банка отозвать ссуду или инициировать дефолт.Готовность триггера зависит от прочности баланса и степени бизнес-риска, то есть от потенциальной изменчивости EBIT. Убытки разрушают активы компании за счет уменьшения чистого оборотного капитала и базы собственного капитала. В этом случае (или, возможно, если рентабельность снизится), банкир хочет получить право потребовать погашения всей ссуды до наступления срока ее ухудшения. Если компания не может погасить ссуду, банк имеет право обратиться в суд за активами.

Бэнкс, однако, редко нажимает на страшный спусковой крючок.Такие действия обычно означают банкротство компании, негативную огласку для банка и длительное и дорогостоящее судебное разбирательство для обеих сторон. В большинстве случаев, если ограничения вызывают дефолт, ссуда не отзывается; вместо этого эта неизбежная возможность вынуждает заемщика вернуться за стол переговоров. Затем банкир хочет предложить корректирующие действия. В обмен на продолжение ссуды банк может увеличить размер залога по процентной ставке в качестве компенсации за риск или переписать ковенанты.

Ведение бухгалтерского баланса

Компания может нанести ущерб своему балансу за счет чрезмерного использования заемных средств или финансирования основных средств за счет краткосрочных кредитов, что снижает ее чистую позицию по оборотному капиталу и ликвидность. Чтобы удержать заемщика от необоснованного использования краткосрочного кредита, кредиторы устанавливают коэффициент текущей ликвидности и / или минимум чистого оборотного капитала. Также включен лимит отношения долга к собственному капиталу или даже запрет на дополнительные заимствования.

Сохранение активов

Поскольку банкиры рассматривают активы как окончательный источник выплаты, они не хотят, чтобы значительная их часть была продана или передана в залог другим кредиторам.Таким образом, если заем не обеспечен, кредиторы укажут предел, в котором компании могут закладывать активы («оговорка об отрицательном залоге»).

Даже если компания сможет предоставить достаточный залог, банк ограничит продажу активов, чтобы предотвратить продажу активов по цене ниже их стоимости или ценных бумаг, которые могут оказаться бесполезными. Банк установит лимиты на продажу активов или потребует, чтобы любая продажа производилась по справедливой рыночной стоимости наличными и использовалась выручка для уменьшения кредита или для приобретения замещающих активов.

Как устанавливаются ограничения

Используя эту общую информацию, вы можете увидеть, как наметить вашу первоначальную стратегию переговоров. В Приложении я иллюстрирую минимальные цели, которые должен достичь банкир, в зависимости от степени бизнес-риска конкретной компании и прочности баланса. Шесть основных правил ведения переговоров по кредиту:

Приведите факторы, определяющие цели и строгость ограничительных условий. Примечание. Если банкир считает, что заемщик намерен придерживаться несоответствующей стратегии, он подчеркнет цель 2 и сделает условия ограничивающими — возможно, в случае заемщиков из квадранта 3, даже запретив или изменение стратегии.

Банкир всегда требует определенных стандартов баланса. Как минимум, руководство не сможет использовать слишком высокие активы или использовать чрезмерные краткосрочные обязательства для финансирования долгосрочных активов.

Триггер будет всегда. Несмотря на то, что банкир, вероятно, никогда не отзовет ссуду, наличие триггера дает банку возможность принять активы компании в результате низких показателей прибыли.

Активы будут сохранены. Ни один банкир не хочет, чтобы активы компании были проданы или переданы в залог другому кредитору.

Ограничения на движение денежных средств различаются. Банкиры чувствуют себя комфортно, когда компании с хорошими перспективами и здоровыми балансами могут привлекать внешний капитал для обслуживания долга. Тем не менее, они обеспокоены тем, что руководство не разрешит чрезмерные дивиденды или выкупит большие объемы акций, поэтому они включают очень слабый лимит на дивиденды или полагаются на проверку отношения долга к собственному капиталу или чистую проверку оборотного капитала для контроля.Компания со слабым балансом или высоким бизнес-риском столкнется с требованиями обеспечить, чтобы большая часть генерируемых денежных средств использовалась для погашения вместо дивидендов или капитальных затрат.

Жесткость ограничений зависит от уровня бизнес-риска и прочности баланса. «Достоверность» — это степень, в которой тесты баланса и отчета о прибылях и убытках отслеживают существующие и прогнозируемые уровни. Чем жестче ковенант, тем жестче контроль за свободой руководства выплачивать наличные, использовать компанию или нести убытки.

Контроль стратегии применяется повсеместно. В компании, имеющей высокую степень бизнес-риска и слабый баланс, банк будет пытаться сдерживать стратегические движения, которые он считает неуместными. Более кредитоспособные кандидаты столкнутся с меньшими ограничениями, если банкиру не нравится корпоративная стратегия, но столкнутся с более чувствительными триггерами, которые могут быть быстро задействованы в случае неудачи стратегии.

Некоторые примеры различных переговоров помогают проиллюстрировать различные возможности.

Производитель нефтепромысловых насосов (Квадрант 2) хотел получить пятилетнюю ссуду в размере нескольких миллионов долларов, чтобы удвоить размер своего производственного предприятия и предоставить оборотный капитал для расширения продаж. Компания страдала от низкой рентабельности, проблем с управлением запасами и неэффективной работы. Однако для сохранения доли рынка необходимо было расширение, несмотря на то, что добавленные производственные и торговые мощности могли усугубить проблемы.

Банкир считал баланс достаточно сильным.Чтобы сохранить эту силу, он установил предел долгосрочного долга и капитала и минимум коэффициента текущей ликвидности. Однако, поскольку стратегия заемщика подвергала его значительному бизнес-риску, банкир хотел, чтобы в случае убытков произошел быстрый дефолт. Поэтому он установил минимальный ковенант чистой стоимости, который увеличивался с каждым годом, и тщательно отслеживал прогнозируемые уровни. Банкир также подумал, что конечная прибыльность компании была слишком неопределенной, чтобы он мог рисковать рефинансированием как источником необходимых выплат основной суммы, поэтому он ввел ограничения на капитальные затраты, инвестиции и дивиденды.Банк включил оговорку об отрицательном залоге и запрет на продажу активов на сумму более 1 миллиона долларов в любом финансовом году.

Большинство успешных компаний в Квадранте 1 входили в список Fortune «1000» промышленных предприятий. Кредиторы были готовы позволить этим компаниям делать то, что им заблагорассудится, если коэффициенты баланса останутся в определенных пределах и прибыль не упадет. Поэтому они устанавливают максимальные значения отношения долга к собственному капиталу, а также коэффициент текущей ликвидности или ограничения оборотного капитала, значительно превышающие прогнозные уровни.Эти условия, взятые вместе с минимумом чистой стоимости или тестом покрытия, также послужили спусковым крючком. Всегда использовались отрицательные положения о залоге, а продажа активов была ограничена.

Региональная сеть стейк-хаусов хотела получить финансирование для открытия нескольких новых ресторанов в течение одного года на далеком рынке, о котором никто не знал. Расширение, которое увеличило бы размер сети более чем вдвое, потребовало высокой доли заемных средств, и руководство хотело расширяться в то время, когда некоторые из новых ресторанов еще не получили удовлетворительной прибыли.Кроме того, активы ресторанного бизнеса считаются крайне неликвидными, если они продаются в неблагоприятных условиях. Таким образом, банк посчитал стратегию быстрого роста слишком рискованной и установил ограничения для замедления роста.

Умеренное отношение долга к собственному капиталу ограничит расширение до тех пор, пока существующие рестораны не создадут достаточно нового капитала для поддержки займов, необходимых для открытия новых подразделений. Этот тест одновременно подтвердил, что долговая нагрузка компании остается на удовлетворительном уровне. Не желая полагаться на рефинансирование в качестве погашения и решив контролировать денежные средства компании, банкир запретил дивиденды и долгосрочные инвестиции.Кредитор использовал тест отношения долга к собственному капиталу в качестве триггера в случае возникновения убытков и добавил коэффициент покрытия денежного потока. Кредитное соглашение не ограничивало предоставление компанией залога другим кредиторам, но ограничивало чрезмерную продажу активов.

Создайте свою собственную стратегию

Вы можете использовать модель, представленную в Приложении, чтобы определить, что повлияет на банкира в вашем конкретном случае и какие ограничения банкир может наложить. Помните о следующих рекомендациях:

1.Рассмотрите историю своих доходов за последние пять лет. Убытки, неизменно низкая норма прибыли или очень нестабильная прибыль обычно указывают на высокую степень бизнес-риска.

2. Задайте себе вопрос, изменятся ли переменные, определяющие EBIT (например, затраты на сырье, объем продаж, цена продукта, обменные курсы) в течение срока действия ссуды, и вызовут ли существенное снижение прибыли.

3. После учета ссуды посмотрите на существующие и прогнозируемые коэффициенты баланса, такие как отношение долга к собственному капиталу и коэффициент текущей ликвидности.Указывают ли они на неликвидность или состояние с высокой долей заемных средств? (Если прогноз компании основан на предположениях, которые являются чрезмерными с учетом исторических результатов, банкир часто составляет прогноз с более консервативными предположениями. Попробуйте сами. В этом случае можно ли погасить долг? Что происходит с кредитным плечом и коэффициенты ликвидности?)

4. Принимая во внимание типы активов, которыми владеет компания, уровень чистого оборотного капитала и запас прочности для кредиторов (левередж), может ли банк получить возврат в случае ликвидации активов компании? Если да, то ваша компания с сильным балансом.Если ответ отрицательный или «может», значит, ваша компания со слабым балансом.

Дополните этот анализ опросом банкира до начала переговоров. Сначала спросите о предварительных суждениях банка о балансе, показателях прошлой прибыли и деловых рисках компании. Затем спросите об обоснованности предложенных вами стратегий.

Будьте осторожны. Проверяйте ответы и всегда читайте между строк. После первоначального разговора убедитесь, что банкир получает всю необходимую дополнительную информацию о компании — ее продуктах, рынках и стратегии.

Когда у вас будет хорошее представление о целях банкира, оцените каждое возможное ограничение. Чтобы сделать это правильно, вы должны понимать, как используются наиболее популярные ограничительные условия и как они могут одновременно выполнять одну или несколько целей. Боковая панель показывает хороший пример их универсальности.

Например, тесты коэффициента текущей ликвидности и минимального сетевого капитала дают банку широкий диапазон контроля. Они одновременно обеспечивают триггер, контролируют денежный поток и поддерживают баланс.Эти условия, особенно минимальный коэффициент текущей ликвидности, нарушаются чаще всего просто потому, что почти каждое финансовое событие или управленческое действие влияют на оборотный капитал компании.

Определите дорогостоящие ограничения

Во время переговоров менеджер должен попытаться свести к минимуму влияние ограничений, которые могут чрезмерно затруднить управление или легко спровоцировать нарушение, до того как финансовое положение компании серьезно ухудшится. Самый полезный инструмент для определения того, слишком ли жесткие ограничения, — это ваш финансовый прогноз.Например, предположим, что банк хочет установить предел долгосрочного долга и собственного капитала в размере 0,75 к 1, и вы прогнозируете, что прибыль в следующем году составит 3 миллиона долларов; долгосрочная задолженность — 15 млн долларов США; и собственный капитал — 21 миллион долларов. Вы можете предположить, что падение ожидаемой чистой прибыли более чем на 1 миллион долларов вызовет дефолт (0,75 = 15 миллионов долларов / X; X = 20 миллионов долларов; необходимое снижение чистой прибыли = 21 миллион долларов — 20 миллионов долларов или 1 миллион долларов). В свете этой маржи вы должны решить, насколько вероятна такая прибыль.

Базовая поза для переговоров

Вначале банкир попытается наложить как можно больше жестких ограничений, особенно если ваша компания небольшая или традиционно имеет дело с одним банком.Рассматривайте каждое предлагаемое ограничение индивидуально и добивайтесь его отмены или, по крайней мере, его ослабления, используя соответствующее сочетание следующих аргументов:

- Руководству необходима стратегическая гибкость, чтобы избежать дефолта.

- Даже если ограничение будет снято, банкир все равно достигнет целей с оставшимися ковенантами.

- Сильный баланс показывает, что активы компании представляют собой надежный вторичный источник выплаты в случае ухудшения прибыли.

- Хороший прогноз прибыли означает, что банк может терпеть более слабый баланс. Допустимы крупные выплаты наличными, поскольку высокие доходы в будущем позволяют обслуживать задолженность банка путем рефинансирования.

- Банкир может мириться с крупными выплатами наличными или другими управленческими действиями, потому что, если доходы ухудшаются, триггерный ковенант будет нарушен, и тогда банк может потребовать более жестких условий, которые строго контролируют менеджмент.

Остерегайтесь излишне жестких ограничений на выплату дивидендов или лимитов капитальных затрат.Вы можете отказаться от них или ослабить их, если ваш баланс достаточно силен или если вы можете указать на низкий уровень бизнес-рисков. Насколько это возможно, подчеркните: (1) ваш высокий запас прочности (низкий уровень левериджа), ликвидность баланса (высокий коэффициент текущей ликвидности) и доступность ваших активов в качестве вторичного источника выплаты, даже если прибыль используется для чего-то другого; и / или (2) ваши высокие доходы позволят рефинансировать их, если они используются для чего-то другого, кроме обслуживания долга.

Заемщик с сильным балансом и низким уровнем бизнес-риска обычно может убедить банкира в том, что очень слабое ограничение на дивиденды (например, «совокупные дивиденды и обратный выкуп акций не должны превышать 45% совокупной чистой прибыли»). Или вы можете утверждать, что отношение долга к собственному капиталу и коэффициент текущей ликвидности (или минимум чистого оборотного капитала) адекватно защищают банк от чрезмерных выплат в счет собственного капитала компании.

Если вам не повезло, попробуйте пойти на компромисс между заветами.Например, банкиры уменьшат контроль над денежными потоками, если вы согласитесь на легко запускаемый триггер. Если вы начнете терять деньги, триггер вызовет дефолт и позволит банкиру потребовать ужесточения контроля, чтобы остановить утечку наличности.

Исключить дублирование

Умный менеджер будет настаивать на том, что банкир может достичь многих целей с помощью одного соглашения. Например, ограничение отношения заемного капитала к собственному капиталу может контролировать использование руководством заемных средств, а также служить критерием для триггера, если компания несет убытки.

Если банкир предлагает минимум чистой стоимости в качестве триггера, а отношение заемного капитала к собственному капиталу в качестве тормоза для левериджа, менеджер может выступить за устранение триггера, поскольку соотношение заемного капитала и собственного капитала является достаточным контролем. Банкир может возражать, утверждая, что он хочет обеспечить контроль над убытками напрямую, но заемщик может, по крайней мере, несколько ослабить ограничения.

Расслабьте спусковой крючок

Когда триггер является слишком ограничивающим, вы можете показать, что даже если будущая прибыль может быть меньше запланированной, это не обязательно будет отражать фундаментальное или долгосрочное снижение прибыльности компании.В предыдущем примере (где падение чистой прибыли более чем на 1 миллион долларов с прогнозируемых 3 миллионов долларов до менее чем 2 миллионов долларов привело бы к нарушению лимита долгосрочного долга и собственного капитала в 0,75: 1) вы можете возразить что такое снижение прибыли может быть вызвано временными факторами, не зависящими от вас, такими как плохая погода или забастовки. Или подчеркните, что точный прогноз невозможен и вам нужен достаточно большой предел погрешности, чтобы правильно проверять решения.

Вам больше повезет с этим призывом, если вы продемонстрируете, что активы вашей компании будут по-прежнему обеспечивать гарантированный вторичный источник выплаты, если банкир ослабит договор.75 к 1, скажем, 1 к 1. Перспективы высоких доходов также могут помочь вам добиться большей гибкости в использовании заемного финансирования.

Работа со стратегическим контролем

Ограничение стратегии часто заставляет руководителей корпораций искать более «просвещенный» банк. К сожалению, если один банк считает такой контроль необходимым, большинство других обычно соглашаются.

Вместо того, чтобы искать вокруг, выясните, почему банкир возражает против стратегии; затем укажите на свое мышление и на важность гибкости.В конце концов, успех здесь должен гарантировать будущие доходы. Затем согласитесь с другими ограничениями — например, жестким триггером, который позволяет банку остановить стратегию, если она приведет к убыткам. Если после обстоятельного обсуждения служащий банка продолжает считать план несоответствующим, рассмотрите возможность финансирования из источника, менее склонного к риску, чем коммерческий банк.

Конкурирующая записка…

Некоторые Fortune «1000» компаний ищут лучшие условия, запрашивая у нескольких банков заявку на получение кредита.Они поручают участникам торгов указать процентную ставку, компенсационный баланс, условия выплаты и ряд ограничительных условий. Такая процедура — или даже ее угроза — побуждает некоторые банки предлагать более приемлемые условия.

Я не предлагаю всем компаниям, особенно небольшим, использовать эту технику. Однако перед переговорами о ссуде вы должны получить некоторую информацию о типах ковенантов, которые могут потребоваться, посетив финансовых служащих в компаниях, которые недавно увеличили банковский долг, или поговорив с кредитными специалистами, чтобы получить представление о типах заветы, которые могут потребоваться.Вооружившись этим знанием, вы можете упомянуть требования других банков, когда потенциальный кредитор чрезмерно ограничивает их.

… и заключительный

Ковенанты, установленные во время переговоров о ссуде, которые позволяют вам полную свободу действий, могут оказаться ограничивающими в свете будущих возможностей. Однако от соблюдения требований можно — и почти всегда — отказаться или внести поправки в ковенант, если анализ проекта, проведенный банком, показывает, что он является стратегически целесообразным без кардинального изменения картины рисков.

.

Кроме этого у данной стороны может возникнуть еще и обязательство относительно выплаты процентов за пользование предоставленными вещами.

Кроме этого у данной стороны может возникнуть еще и обязательство относительно выплаты процентов за пользование предоставленными вещами. Важно, чтобы он содержал полные реквизиты с кодами статистики, регистрационными номерами и ИНН;

Важно, чтобы он содержал полные реквизиты с кодами статистики, регистрационными номерами и ИНН;